「クレジットカードを作りたいけれど、審査に通るか不安…」、「自分でも作れる審査が甘いクレジットカードがあるか知りたい」と思っていないでしょうか。

クレジットカードの審査基準や内容は各社非公表となっているため、厳密には審査が甘い・緩いと断言できるカードはありません。

しかし、クレジットカードの審査において重要視されている項目はカードごとに異なります。たとえば、現在の収入やクレジットヒストリー、家族構成などポイントは多数あるのです。そのため、年齢や収入、職業など自分の属性と相性の良いカードを選べば、審査通過率は上げることができます。

本記事では、審査が甘いクレジットカードとはどんな特徴のあるカードか解説し、比較ランキングを紹介します。自分に合ったクレジットカードを選ぶ参考にしてください。

独自審査で最短即日発行できる!

| 発行会社 | アコム株式会社 |

|---|---|

| 申込条件 | 安定した収入と返済能力を有する人で、当社基準を満たす人 |

| 職業 | パート・アルバイト・学生も申込可能 |

年齢・年収・カードローン他社お借入状況から、カード発行可能か3秒で診断できる

※『3秒診断』はカード発行を検討される際の目安であり、必ずしも診断結果により発行を確約するものではありません。

- 審査が甘い・緩いクレジットカードランキング10選

- ACマスターカードは独自審査!他社と違う項目で審査される

- 三井住友カード(NL)はポイント誘致により顧客獲得に率先的

- プロミスVisaカードは消費者金融系カードで審査難易度が低め

- PayPayカードは流通系のクレジットカードのため審査難易度が低め

- 楽天カードは広くユーザーを募集しているため審査難易度が低い

- Nexus Cardは補償金を預ける代わりに審査難易度が低めに設定されている

- 三菱UFJカードは銀行系カードでも作りやすい

- Oliveはポイントや特典などが豊富で顧客獲得を進めている

- Nudgeカードは独自審査を採用していて審査難易度が緩め

- デポジット型ライフカードは延滞歴があっても発行できる可能性がある

- 審査が甘い・緩いクレジットカードの特徴とは?

- クレジットカードの審査難易度はどのように決まる?

- クレジットカードの審査に通りやすくするためのコツ

- クレジットカードの審査に落ちる7つの原因と対策

- クレジットカードの審査ではどこまでチェックされる?基準を解説

- クレジットカードの審査に落ちた時の対処法とは?

- 審査が甘い・緩いクレジットカードに関するQ&A

- クレジットカードは何系が審査厳しいですか?

- クレジットカードの審査が厳しい順は?

- クレジットカードが作れない人の割合はどのくらいですか?

- 収入なしの専業主婦でもクレジットカードの審査に通りますか?

- アルバイトをしていない学生でもクレジットカードの審査に通りますか?

- 一度にどれだけの枚数のクレジットカードに申し込むことができますか?

- 独自審査のクレジットカードは審査が甘い?

- 流通系のクレジットカードは審査が甘い?

- クレジットカードの審査に落ちたら履歴が残りますか?

- 自己破産した後もクレジットカードは作れますか?

- 外国籍の人はクレジットカード審査に不利ですか?

- ETCカードの審査は甘い?誰でも発行できる?

- 「極甘審査ファイナンス」という言葉をたまに聞きますが、どのような意味でしょうか?

- エポスカードの審査は厳しいですか?

- 債務整理者でも作れるクレジットカードはありますか?

- 長期延滞中でも作れるクレジットカードはありますか?

- AIが審査をしているクレジットカードはありますか?

審査が甘い・緩いクレジットカードランキング10選

クレジットカードの審査基準や内容は各社非公表となっているため、厳密には審査が甘い・緩いと言い切れるカードはありません。

しかし、クレジットカードの審査において重要視されている項目はカードごとに異なり、自分の属性と相性の良いカードを選べば、審査に通る可能性は上げることができます。

ここでは、審査が甘い・緩いクレジットカードを探している人におすすめの10枚を比較し、各カードの発行会社や年会費、発行スピードや、申込み条件などの特徴をもとにランキング形式で紹介します。

| カード名 | ACマスター カード |

三井住友カード (NL) |

プロミスVisa カード |

PayPay カード |

楽天カード | Nexusカード | 三菱UFJカード | Olive | Nudgeカード | デポジット型 ライフカード |

|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

| おすすめ度 | ||||||||||

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 1,375円(※) | 永年無料 | 無料 | 無料 ※一部有料 |

5,500円(税込) |

| カード 発行会社 |

消費者金融系 | 信販系 | 消費者金融系 | 流通系 | 流通系 | 信販系 | 銀行系 | 銀行系 | - | 消費者金融系 |

| 発行 スピード |

最短即日 | 最短10秒 | 約1週間 | 最短7分 | 1週間~10日程度 | 2週間程度 | 最短翌営業日 ※Mastercard®とVisaのみ |

最短3営業日 | 最短5営業日 | 最短3営業日 |

| 年齢 | - | 18~74歳 | 満18歳以上 | 18歳以上 | - | 満18歳以上 | 満18歳以上(高校生を除く) | 満18歳以上 | 満18歳以上 | 満18歳以上 |

| 職業 | 本人に安定した収入があれば学生の申込可能 | 満18歳以上(高校生を除く) | 学生(高校生を除く)、専業主婦も申込可能 | 学生(高校生を除く)、専業主婦も申込可能 | 学生(高校生を除く)、専業主婦も申込可能 | 学生(高校生を除く)、専業主婦も申込可能 | 学生(高校生を除く)、専業主婦も申込可能 | 学生(高校生を除く)、専業主婦も申込可能 | 学生、専業主婦も申込可能 | 学生、専業主婦も申込可能 |

| ポイント | 独自基準の審査!最短で即日発行も可能 | 最短10秒で審査!ポイント還元率も魅力 | 消費者金融系カードで審査難易度が低め | PayPayステップで最大1.5%還元 | CMなどで広くユーザーを集めているため審査難易度は易しめ | 補償金を預ける代わりに審査難易度が低め | 年会費無料の一般カードで作りやすい | デビットモードは審査なしで使える | 独自審査を採用していて審査難易度が緩め | 延滞歴があっても発行できる可能性がある |

| 詳細 |

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

※注釈

参考:ACマスターカード、 三井住友カード(NL)、 PayPayカード、 プロミスVisaカード、 楽天カード、Nexusカード、三菱UFJカード、Olive、Nudgeカード、デポジット型ライフカード

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

おすすめランキング1位はACマスターカードです。独自の基準で審査を行っており、また、最短即日での発行もでき、すぐにクレジットカードがほしい人にもおすすめです。

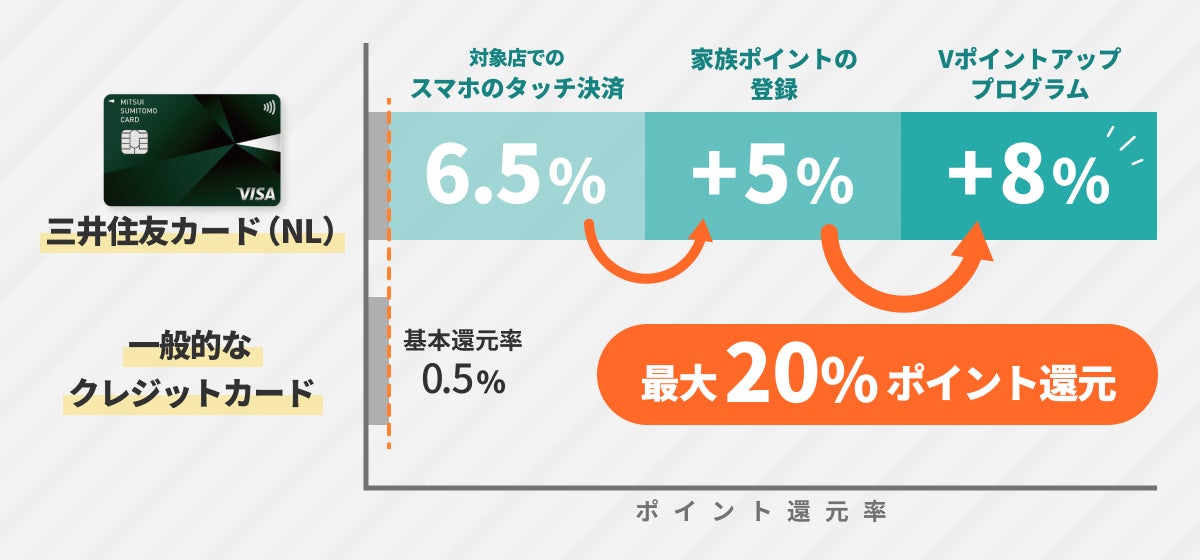

2位は三井住友カード(NL)です。ポイント還元率が上がるさまざまなキャンペーンを行っているうえ、最短10秒で即日発行が可能です。新たな利用者獲得に率先的に動いていることから、審査も厳しくしていないのではと考えられます。

※注釈

発行会社や年会費、発行スピード、還元率、申込条件、アンケート結果等を元におすすめのクレジットカードを紹介しています。

→ランキングの根拠

ACマスターカードは独自審査で最短即日発行も可能!

| おすすめ度 | |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.25% |

| 発行スピード | 最短即日 |

| ポイント種類 | 毎月ご利用金額から0.25%キャッシュバック |

| 限度額 | 最大800万(※) |

| スマホ決済 | GooglePay |

| 申込み | 安定した収入と返済能力を有する方で、当社基準を満たす方であえればパート・アルバイトでも申込可能 |

| 特徴 | 審査に不安な人でも申し込める |

| 国際ブランド | Mastercard |

| 締め日/支払日 | 毎月20日/翌月7日から35日以内 |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| 専業主婦 | 安定した収入と返済能力を有する方で、当社基準を満たす方であえればパート・アルバイトでも申込可能 |

| 学生 | 安定した収入と返済能力を有する方で、当社基準を満たす方であえればパート・アルバイトでも申込可能 |

- 他社とは違う独自の基準で審査される

- 最短即日発行可能(申込み~審査完了まで最短20分※1)

- 翌月の6日までに支払えばリボ払いの手数料が発生しない

- 一括払いを選択しないと自動でリボ払いとなり、手数料がかさむ可能性がある

ACマスターカードは消費者金融系のカードで、独自の審査基準を有しています。そのため、他のカードで落ちても、ACマスターカードなら通る可能性があるのです。また、年会費も無料の一般ランクのカードであるため、審査難易度も高くありません。年収が低い人でも作れる可能性は十分あるでしょう。

原則、お勤め先へ在籍確認の電話なしのクレジットカードのため、会社にバレずに利用できます。また、明細書が自宅に届かないので家族に知られることもありません。

また、ACマスターカードは、最短20分でバーチャルカードを発行できます(※)。これもユーザーをより多く獲得する目的があるため、審査の難易度が高くない証拠の1つといえるでしょう。すぐにネットショッピングやスマホのタッチ決済で買い物したい人に非常に便利です。

ACマスターカードを利用すると、利用金額の0.25%が自動的にキャッシュバックされる点も特徴です。ポイントのように使い忘れて失効するような心配がありません。

■ ACマスターカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はACマスターカードの審査に落ちた経験がある人にアンケート調査しました。

自己破産や滞納歴、クレジットカードの多重申込みといった、いくつかの要因が重なると審査に落ちるケースがあります。自分と似た条件の人が審査に落ちていないか確認しましょう。

男性 | 40代

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:少なくとも5回

直近3ヵ月のクレカ申込み:3枚

借入金額:0円

【主な落ちた理由:自己破産】

自己破産したことがまず大きいです。金融事故を起こす前までは基本的にはクレジットカードの審査などは落ちたことはないので、ここ数年は個人情報に問題がかなりあると思われます。

男性 | 30代

職業:会社員

年収:100~200万円

クレカの滞納歴:1年前に1回のみ

直近3ヵ月のクレカ申込み:0枚

借入金額:5~10万円

【主な落ちた理由:収入】

安定して継続的に収入が得られる職業ではないことが一番の理由だと思いました。勤続年数が短く、収入力が低いので難しかったのではないかと感じています。

男性 | 40代

職業:会社員

年収:401~500万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:2枚

借入金額:11~20万円

【主な落ちた理由:多重申込み】

ポイントキャッシュバックのキャンペーンなどがあったので、直近で複数のカードを申請したいのが落ちた原因だと思います。また、カードローンの残高などもあって返済中だったのでそれも審査に影響したのだと思います。

男性 | 20代

職業:会社員

年収:301~400万円

クレカの滞納歴:半年前に2回

直近3ヵ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:年収】

勤続年数がそもそも短い上に、さらに年収が低いのでクレジットカードの利用限度額に見合わないと判断されたことと、またクレジットカードを申し込む半年前に、2回も支払いの滞納があったことが主な原因だと思います。

男性 | 20代

職業:会社員

年収:301~400万円

クレカの滞納歴:1年前に3回

直近3ヵ月のクレカ申込み:1枚

借入金額:51~100万円

【主な落ちた理由:滞納】

クレジットカードの滞納を1年で繰り返ししてしまったのが原因だと思います。

\最短即日でカード発行!/

三井住友カード(NL)はポイント誘致により顧客獲得に率先的

| おすすめ度 | |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7% (※1) |

| 発行スピード | 即時発行可能 最短10秒で審査完了(※2) |

| ポイント種類 | Vポイント |

| 追加カード | ETCカード・家族カード |

| スマホ決済 | iD(専用)・PiTaPa・WAON・ Apple Pay・Google Pay・Samsung Wallet |

| 付帯保険 | 海外旅行傷害保険 |

| 交換可能マイル | ANA・フライングブルー・ブリティッシュ・エアウェイズ |

| 国際ブランド | Visa・Mastercard |

| 締め日/支払い日 | 当月15日/翌月10日 月末/翌月26日 |

| 在籍確認 | 原則なし |

| 専業主婦 | 申込可能 |

| 学生 | 申込可能 |

参考:三井住友カード(NL)

※注釈

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。

- スマホのタッチ決済で対象のコンビニなどでポイント14倍、最大7%ポイント還元(※1)

- 審査が最短10秒で完了(※2)

- 審査後、カード番号がスマホに表示されるためすぐにネットショッピングなどで使える

- 基本ポイント還元率は0.5%と低い

※注釈

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。

三井住友カード(NL)は入会キャンペーンやポイントアップなどの特典が充実していて、新しいユーザー獲得に積極的です。そのため、審査基準も厳しくないと考えられます。安定収入の要件はなく、学生やパート、専業主婦も作れる可能性があります。

現在、三井住友カードはポイントがもらえる入会キャンペーンを行っています。積極的に新規ユーザーの獲得を目指していることから、審査の間口も広いと考えられます。

- 新規入会&1万円(税込)ごとの利用で最大5,000円相当のVポイントプレゼント

- 新規入会&スマホのタッチ決済1回以上の利用で最大7,000円分プレゼント

三井住友カード(NL)では、対象のコンビニや飲食店などでスマホのタッチ決済をすると、最大7%のポイントがもらえます。セブン-イレブンやガスト、マクドナルドなど身近なお店が多いため、日々の買い物がお得になります。

さらに、バーチャルカードを最短10秒で発行でき、すぐにネットショッピングなどで使いたい人にも便利です。

■ 三井住友カード(NL)の審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部は三井住友カード(NL)の審査に落ちた経験がある人にアンケート調査しました。収入に対してローンの借入金額が大きい場合や、スマホ代などの滞納歴がある場合に落ちたという声がありました。似た条件の人は別のカードへの申込みを検討しましょう。

女性 | 30代

職業:個人事業主・フリーランス

年収:301~400万円

クレカの滞納歴:1回

直近3ヵ月のクレカ申込み:0枚

借入金額:51~100万円

【主な落ちた理由:借入金額と滞納歴】

フリーランスだったことに加えて、以前に滞納をしたことがあったからだと思います。

女性 | 40代

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:携帯料金の未払いあり

直近3ヵ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:他カードの利用状況】

携帯の未納があること、他のカードで限度額まで使っていること

男性 | 30代

職業:会社員

年収:301~400万円

【主な落ちた理由:ローン借入】

既にローンなどがあり、収入が足りなかったのではないかと思います。

男性 | 40代

職業:会社員

年収:501~600万円

【主な落ちた理由:滞納歴】

スマホ代の支払いが遅れた事があったので、それが原因かと思っています

\最短10秒で審査が完了/

プロミスVisaカードは消費者金融系カードで審査難易度が低め

| おすすめ度 | |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | プロミスと三井住友カード両方の審査後最短5営業日で発行 |

| ポイント種類 | Vポイント |

| 追加カード | ETCカード |

| スマホ決済 | iD |

| 付帯保険 | 海外旅行傷害保険 |

| 交換可能マイル | ANA、フライングブルー、ブリティッシュ・エアウェイズ |

| 国際ブランド | Visa |

| 締め日/支払い日 | 当月15日/翌月10日 月末/翌月26日 |

| 在籍確認 | 原則なし |

| 専業主婦 | 申込可能 |

| 学生 | 申込可能 |

参考:プロミスVisaカード

- 支払方法でリボ払い以外も選択可能

- 対象のコンビニ・飲食店でのタッチ決済で最大7%還元(※1)

- スタイリッシュなナンバーレスで、安心・安全に利用できる

- 即日発行ができない(※2)

※注釈

※2:NETMONEY編集部が電話で確認しました

プロミスVisaカードは消費者金融系のカードで、年会費無料かつ18歳から申し込めます。独自の審査基準を用いているため、他のクレジットカードで落ちた経験がある人でも通る可能性があります。

さらに、年会費の安さと申込対象の年齢の低さから、幅広い属性の人が申込み可能となっています。カードランクは一般で最も通りやすいランクです。

そのため、アルバイトをしている学生やパートをしている主婦でも審査に通る可能性があります。

また、在籍確認は原則なく、勤務先に消費者金融系のカードに申し込んだ事実がバレることはありません。

そのほかのプロミスVisaカードの魅力としては、対象のコンビニや飲食店などでスマホのタッチ決済をすると最大7%ポイント還元になる点があります。コンビニやチェーン店のレストラン、カフェなどを日常からよく使う人におすすめです。

■ プロミスVisaカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はプロミスVisaカードの審査に落ちた経験がある人にアンケート調査しました。収入に対して借入金額が大きい・ブラックリスト入りするほどの滞納歴がある場合に落ちたという声がありました。

女性 | 30代

職業:主婦・主夫(パート)

年収:100~200万円

クレカの滞納歴:10回

直近3ヵ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:滞納歴と借入金額】

収入に対しての、カードローンの借り入れが多いからだと思います。また、カードローンの返済もしながら、滞納もしていたこともあるので、信用はかなり失っていると思います。お金に対して甘い印象を持たれているのが原因だと思います。

男性 | 40代

職業:会社員

年収:601~700万円

滞納歴:消費者金融で6回

直近3ヵ月のクレカ申込み:0枚

借入金額:51~100万円

【主な落ちた理由:カードローンの滞納】

カードローンで何度か滞納をした事があり、更には催促の電話がかかってきたり自宅にも返済するようにといった手紙が届いていたので、そういった事で信用情報に傷が入ってしまった事が審査に落ちた原因だと思います。

男性 | 50代

職業:会社員

年収:401~500万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:3枚

借入金額:101~200万円

【主な落ちた理由:自己破産】

一番思い当たるのが自己破産によるブラックリスト入りかもしれません。自己破産をすると、信用情報機関に「事故情報」として記録されます。この情報は5~10年ほど残るため、その間はクレジットカードの審査がかなり厳しくなってるのかも。

男性 | 20代

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:1枚

借入金額:101~200万円

【主な落ちた理由:借入金額】

収入に見合っていない借金額だから審査に落ちたのではないかと考えました。年収の1/3程の借金をしていると審査に通りにくいと聞いたことがあります。なので、皆さん借りすぎないように気をつけてくださいと言いたいです。

女性 | 30代

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近3ヵ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:滞納歴】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

男性 | 30代

職業:会社員

年収:301~400万円

クレカの滞納歴:3回ぐらい

直近3ヵ月のクレカ申込み:3枚

借入金額:101~200万円

【主な落ちた理由:ブラックリスト】

クレジットカード会社に目をつけられていたからだと思います。当時は支払いが火の車で、クレジットカードの金を現金化して3社を回していました。滞納もちょこちょこしていたので、多分ブラックリストに載っていたんだと思います。そのせいでクレジットカードの新規入会に落ちたんだと思います。

\最大7%のポイント還元!/

PayPayカードは流通系のクレジットカードのため審査難易度が低め

| おすすめ度 | |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~5.0% |

| 発行スピード | 最短7分 (申込み5分、審査2分) ※本体は1週間程度で郵送 |

| ポイント種類 | PayPayポイント |

| 追加カード | ETCカード・家族カード |

| スマホ決済 | PayPay |

| 付帯保険 | - |

| 交換可能マイル | なし |

| 国際ブランド | Visa/Mastercard /JCB |

| 締め日/支払い日 | 月末/翌月27日 |

| 在籍確認 | 原則なし |

| 専業主婦 | 申込可能 |

| 学生 | 申込可能 |

参考:PayPayカード

- PayPay残高にチャージしなくても買い物できる

- PayPayステップで最大1.5%還元

- Amazonや楽天などの他のネットショッピングでは還元率が上がらない

- 海外旅行傷害保険が付帯されていない

PayPayカードは流通系のカードで、ユーザー獲得に積極的であり、同時に審査の難易度も低いです。また、配偶者に安定収入があれば申し込めるため、アルバイトをしていない学生や専業主婦、無職の人でも作れる可能性があります。

カードランクも一般ランクである点も、審査に通りやすいといえる根拠の1つです。年会費も無料で、多くの人の申込みを歓迎しているとも考えられます。

PayPayカードの審査は、比較的甘いと考えられます。PayPayカードは流通系カードであり、クレジットカードによる顧客の拡大を狙っています。そのため、申込みの間口を広くしているのです。実際、PayPayカードの申込要件は18歳以上と誰でも申込みしやすいように設定されています。 申込みと審査で最短7分で使えるスピーディーさも魅力的です。結果がすぐに出て、あっという間に使い始められます。

在籍確認も原則なしで発行でき、職場にバレることはありません。

PayPayカードは、申込みから最短7分で即日発行できます。発行されたカード情報を使って、すぐにネットショッピングをしたり、PayPayでQR決済できたりします。

また、PayPayとYahoo!ショッピングの支払いに使うと、ポイント還元率が最大5.0%になる点も魅力です。

■ PayPayカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はPayPayカードの審査に落ちた経験がある人にアンケート調査しました。借金がある場合に落ちたという声が多く、同じ条件に当てはまる人は別のカードへの申込みを検討しましょう。

男性 | 50代

職業:フリーター

年収:100~200万円

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由:多重申込み】

PayPayカードを申し込む数日前に三井住友カード(ナンバーレス)が新規発行されたばかりだったので、おそらくこれが原因だと思います。三井住友カードがいとも簡単に通ったので審査を甘く見ていました。短期間に複数のカードを申し込むのは多重申請でNGだと後で知りました。

男性 | 30代

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:0枚

カードの借入金額:11~20万円

【主な落ちた理由:借金】

当時は会社に勤めてからまだ半年も経過していなかったので、信頼性が足りなかったのだと推測しています。また借金もありました。

男性 | 30代

職業:会社員

年収:501~600万円

【主な落ちた理由:借金】

消費者金融3社に借金があるためだと考えています。

女性 | 20代

職業:フリーター

年収:101~200万円

【主な落ちた理由:ブラックリスト】

過去にクレジットカードで滞納してた履歴があるため、ブラックリストになっているから。

女性 | 30代

職業:会社員

年収:201~300万円

【主な落ちた理由:借金】

借金があった為

\流通系で審査難易度が低め/

楽天カードは広くユーザーを募集しているため審査難易度が低い

| おすすめ度 | |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~3.0% |

| 発行スピード | 1週間~10日程度 |

| ポイント種類 | 楽天ポイント |

| 限度額 | 最大100万円 |

| スマホ決済 | Apple Pay/Google Pay |

| 申込み | 満18歳以上 |

| 特徴 | 楽天市場でのポイント還元率3倍(3.0%) |

| 国際ブランド | Visa/Mastercard/JCB/AmericanExpress |

| 締め日/支払日 | 月末締め/翌月27日払い |

| 在籍確認 | 原則なし |

| 専業主婦 | 満18歳以上であればパート・アルバイトでも申込可能 |

| 学生 | 満18歳以上であれば申込可能 |

- CMなどで広くユーザーを集めているため審査難易度は易しめ

- 通常のポイント還元率が1.0%で高い

- 楽天市場での利用はポイント還元3倍(3.0%)

- 発行までに約1週間~10日ほどかかる

- 国内旅行傷害保険とショッピング保険が付帯しない

- 公共料金や保険料など一部の利用先でポイント還元率が0.2%~0.5%に下がる

楽天カードは広くユーザーを募集しているため、審査の間口が広いカードと考えられます。

実際、楽天カードは地上波でテレビCMを流しています。さらに、最大5,000ポイント以上もらえる入会キャンペーンを常に開催しています。楽天カードは全国的にユーザーを集めていると分かるのです。

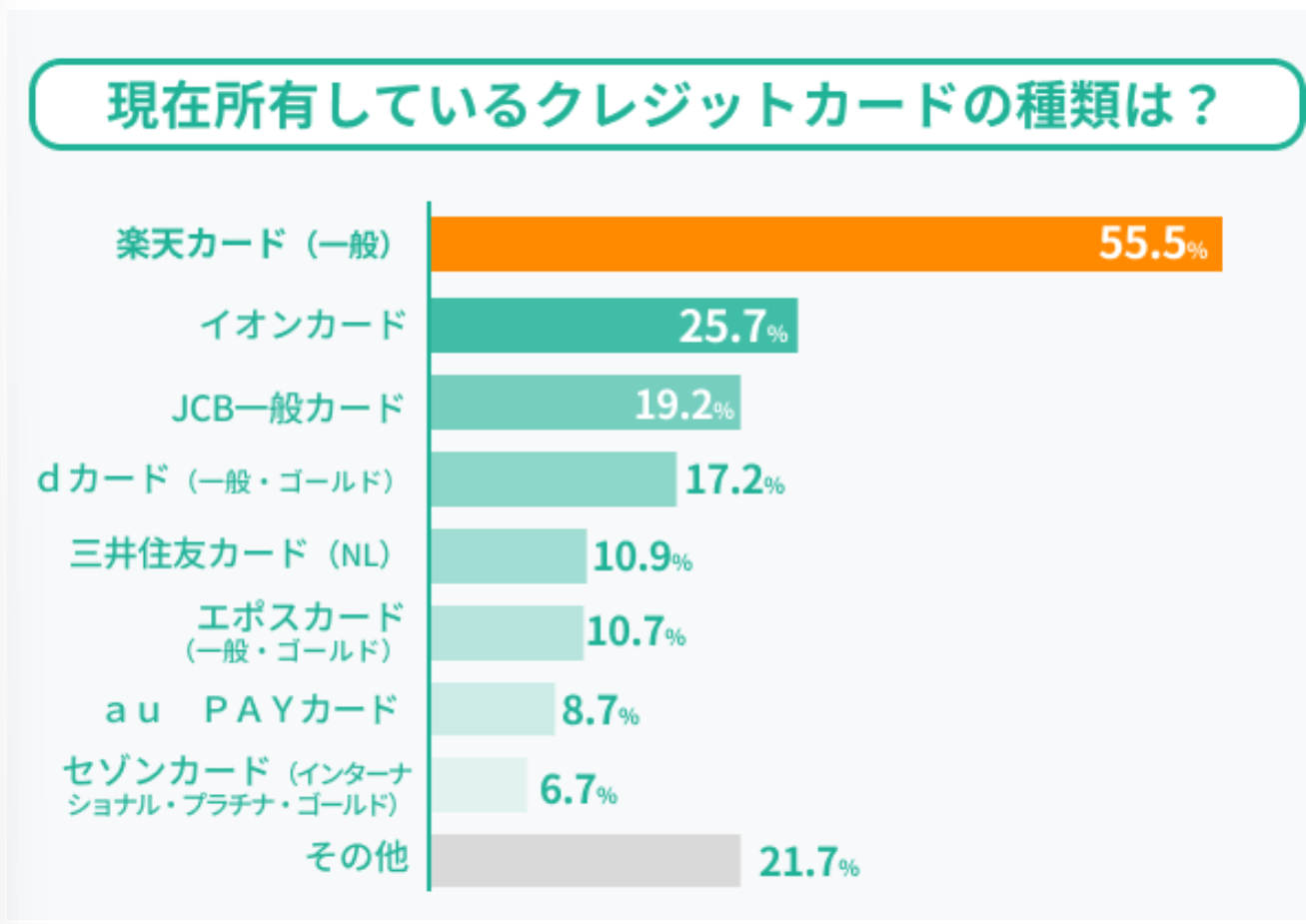

また、楽天カードは所有者数が多いカードです。編集部が独自に506人に対して所有しているクレジットカードの種類をアンケートとしたところ、半数以上が楽天カードを持っていました。楽天カードが人気であると同時に、比較的審査に通りやすいとも考えられます。

楽天カードが人気な背景には、ポイントの貯まりやすさもあります。通常のポイント還元率が1.0%で高めであるのに加え、楽天市場で使うとポイント還元率が3.0%にまで上がるのです。

楽天市場をよく使う人はもちろん、メインカードとしてにおすすめできます。

また、楽天カードには楽天カードアカデミーという学生専用の種類があります。学生であれば、楽天カードアカデミーを申し込めばより審査に通りやすいです。

さらに、毎週水曜日のエントリーで楽天市場でのポイント還元率がさらに+2.0%になったり、楽天トラベルでの高速バスの予約がポイント3倍(3.0%)になったりなど独自の特典もあります。

学生でどうしても審査に通りたい人は、楽天カードアカデミーに申し込んだほうがよいです。

■ 楽天カードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部は楽天カードの審査に落ちた経験がある人にアンケート調査しました。借金がある場合や電話料金や自動車ローンの滞納歴がある場合に落ちたという声が多かったです。

男性 | 40代

職業:会社員

年収:501~600万円

クレカの滞納歴:5回

直近の3ヵ月のクレカ申込み:0枚

カードの借入金額:51~100万円

【主な落ちた理由:借金・滞納】

消費者金融での借入と滞納をした経験が原因だと思います。

男性 | 40代

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由:収入が不安定】

就職先が決まっていない時に申し込んだため、職業が無職で収入面が不安定である点を嫌気されたのだと思う。

男性 | 50代

職業:会社員

年収:401~500万円

クレカの滞納歴:電話料金を数か月滞納

直近の3ヵ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由:滞納】

以前に大病を患い電話料金やら何やらを払えなくなった時期があったので、それが原因だと思う。

女性 | 20代

職業:会社員

年収:201~300万円

【主な落ちた理由:滞納】

消費者金融で借入があり、自動車ローンもほぼ毎月遅れて支払っていたのが原因かなと思います。

女性 | 30代

職業:個人事業主・フリーランス

年収:101~200万円

【主な落ちた理由:本人情報の誤り】

引っ越したばかりで、本人確認書類との齟齬が起きた

女性 | 40代

職業:会社員

年収:201~300万円

【主な落ちた理由:自己破産】

過去に自己破産をしたことがあるため

\楽天市場でポイント3.0%/

Nexus Cardは補償金を預ける代わりに審査難易度が低めに設定されている

| おすすめ度 | |

|---|---|

| 年会費 | 1,375円(税込) ※別途550円(税込)の発行手数料がかかります |

| ポイント還元率 | 0.5% |

| 発行スピード | 1~2週間程度 |

| ポイント種類 | Nexus ポイント |

| 追加カード | - |

| スマホ決済 | - |

| 付帯保険 | - |

| 交換可能マイル | - |

| 国際ブランド | Mastercard |

| 締め日/支払日 | 毎月15日/翌月6日 |

| 在籍確認 | 原則なし |

| 専業主婦 | 申込可能 |

| 学生 | 申込可能 |

参考:Nexusカード

- 保証金を預けるため審査に通りやすい(※)

- 無理なく払える範囲で利用できる

- たまったNexusポイントをデジコのデジタルギフトに交換できる

- 付帯保険、スマホ決済との接続などができない

Nexus Cardはデポジット型のクレジットカードで、審査の難易度が非常に低いです。なぜなら利用前に一定の保証金(デポジット)を入金する必要があるため、カード会社に貸し倒れのリスクがないからです。

よって、返済能力が低いとされるアルバイトやパートの人や無職の人でも作りやすくなっています。実際、公式サイトでも審査に不安がある人におすすめと記載されているため、審査基準はかなり緩いと考えられます。過去にクレジットカードの審査に落ちてしまったり、ブラックリストに載ってしまったりした経験がある人でも作れる可能性があるのです。

在籍確認も基本的にされないため、職場にバレるリスクはありません。デポジットの最低額は5万円~と、決して高額ではないので安心してください。

Nexus Cardは利用金額に対して0.5%のポイントがもらえる点も魅力です。ポイントはデジコのデジタルギフトに交換でき、その後、マイルや電子マネー、Amazonギフトカードなど6,000種以上に交換できます。

■ Nexus Cardの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はNexus Cardの審査に落ちた経験がある人にアンケート調査しました。直前に2枚以上のクレジットカードを発行していて多重申込みの状態になっている、滞納歴がある場合に落ちたという声がありました。

男性 | 40代 | フリーランス

年収:201~300万円

クレカの滞納歴:カードローンの返済を滞納

直近の3ヵ月のクレカ申込み:2枚

カードの借入金額:11~20万円

【主な落ちた理由:職業・滞納・多重申込み】

個人事業主という不安定な収入形態と、過去のカードローン返済遅延が主な要因と考えております。また、申込み直前に他社カードへの申込みを行っていたことも影響したかもしれません。事業収入の変動が大きいことも審査において不利に働いたと分析しています。

男性 | 20代 | 会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:2枚

カードの借入金額:11~20万円

【主な落ちた理由:多重申込み・滞納】

直前に2枚のクレジットカードを発行していることと、借金をしていることが審査に影響したと思います。

男性 | 40代 | フリーランス

年収:301~400万円

クレカの滞納歴:1回

直近3ヵ月のクレカ申込み:0枚

借入金額:5万円未満

【主な落ちた理由:収入の安定性】

Nexus Cardは、デポジット(保証金)タイプのショッピング専用カードのようですが落ちました。フリーランスは冷遇されるのではないかと思います。

女性 | 20代 | 学生(アルバイトなし)

年収:50万円未満

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:2枚

借入金額:11~20万円

【主な落ちた理由:収入・滞納歴】

収入が不安定で少ないことに加えて、クレジットカードの滞納歴があったためだと思います。

三菱UFJカードは銀行系カードでも作りやすい

| おすすめ度 | |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | 最短翌営業日 ※Mastercard®とVisaのみ |

| ポイント種類 | グローバルポイント |

| 限度額 | 最大100万円 |

| スマホ決済 | QUICPay、Apple Pay ※Mastercard®とVisaのみ |

| 申込み | 18歳以上(高校生除く) |

| 特徴 | 対象店舗で最大15.0%ポイント還元(※) |

| 国際ブランド | Visa、Mastercard、JCB、AmericanExpress |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 在籍確認 | 原則なし |

| 専業主婦 | 18歳以上で配偶者に安定した収入があれば申込可能 |

| 学生 | 18歳以上で高校生でなければ申込可能 |

※注釈

※最大15%ポイント還元には上限など各種条件がございます。

- 銀行系のカードでも年会費無料の一般カードで作りやすい

- 身近な対象店舗で最大15.0%ポイント還元(※)

- 国際ブランドを4種類から選べる

※注釈

※最大15%ポイント還元には上限など各種条件がございます。

- 国内旅行傷害保険がない

- 交換先によってはポイント還元率が0.5%を下回る

- ポイントの有効期限が2年間

三菱UFJカードは銀行系に属するカードですが、年会費無料かつ一般ランクのカードのため、審査はさほど厳しくありません。専業主婦や学生でも申込条件を満たしています。

また、2024年7月までは年会費が1,375円(税込)かかっていましたが、現在では永年無料です。それだけ多くの人にカードを作ってもらいたいという背景があると考えられます。

このような三菱UFJカードの最大の特徴は、セブン-イレブンやスシロー、OKなど身近なお店で使うと、最大15.0%ポイント還元になる点です。なお、参加登録と各種条件を達成する必要があります。条件を達成しなくても、参加登録さえすれば、もれなく5.5%ポイント還元でお得です。

| 条件 | 還元率(加算) |

|---|---|

| 参加登録のうえ、対象店で利用した場合の還元率 (対象店:セブン-イレブン、ローソン、ピザハットオンライン、松屋、松のや、マイカリー食堂、スシロー、東武ストア など) |

5.5% |

| ☆登録型リボ「楽Pay」の登録または分割払いやカードローンを1万円以上使う | +5.0% |

| ☆月々のショッピング利用金額に応じて | 月3万円以上:+0.5% 月5万円以上:+1.0% 月10万円以上:+1.5% |

| ☆携帯または電気料金の支払いに利用 | +0.5% |

| ☆スマホでの支払い | +0.5% |

| ☆MUFGカードアプリへのログイン | +0.5% |

| 上記の☆付きの条件のうち4つをクリア | +1.5% |

対象店舗をよく使う人や三菱UFJ銀行を使っている人に三菱UFJカードはおすすめです。

■ 三菱UFJカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部は三菱UFJカードの審査に落ちた経験がある人にアンケート調査しました。

職業がフリーランスや学生の人、落ちたり理由に収入の低さを挙げている人がいました。銀行系のクレジットカードでは、他のクレジットカードに比べて収入が重視される可能性があります。

男性 | 30代

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由:収入】

収入が少なかったから

男性 | 30代

職業:個人事業主・フリーランス

年収:401~500万円

クレカの滞納歴:-

直近の3ヵ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由:職業・多重申込み】

同時に複数申し込んでいたくらいしか心当たりがない

男性 | 20代

職業:学生(アルバイト)

年収:50万円未満

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:1枚

カードの借入金額:21~50万円

【主な落ちた理由:借金】

借金をしていたため

男性 | 40代

職業:会社員

年収:答えたくない

【主な落ちた理由:クレヒス】

クレジットカードの利用実績が無かったためと思われる。

\銀行系カードでも作りやすい/

Oliveはポイントや特典などが豊富で顧客獲得を進めている

| おすすめ度 | |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | クレジットモード:0.5%~20.0% デビットモード:0.5% ポイント払いモード:0.25% |

| 発行スピード | 最短3営業日 |

| ポイント種類 | Vポイント |

| 限度額 | 最大100万円 |

| スマホ決済 | Apple Pay/Google Pay |

| 申込み | 満18歳以上(高校生除く) |

| 特徴 | クレジット・デビット・ポイント・キャッシュカード機能が1枚で完結する |

| 国際ブランド | Visa |

| 締め日/支払日 | 月末締め/翌月26日払い |

| 在籍確認 | 原則なし |

| 専業主婦 | 申込可能 |

| 学生 | 高校を卒業した満18歳以上であれば申込可能 |

※注釈

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- クレジット・デビット・ポイント・キャッシュカードの機能が1枚にまとめられる

- 対象店舗でスマホのタッチ決済をすると最大20.0%ポイント還元

- 支払い方法はアプリで簡単に変更できる

- 引き落とし口座には三井住友銀行しか選べない

- 通常のポイント還元率は0.5%と低め

- 国際ブランドはVisaのみ

Oliveも三井住友カードが発行会社であるため、銀行系のカードに属しており、審査はやや厳しめです。しかし、年会費無料かつ一般ランクであるうえ、対象店舗でのポイントアップや選べる特典など顧客誘致に積極的です。そのため主婦や学生、低年収の人でも審査に通る可能性は十分あります。

そのようなOliveの特徴は、クレジット・デビット・ポイント・キャッシュカードの4つの機能が1枚に集約されている点です。それぞれの機能を持ったカードを作る必要がなく、財布の中身を軽くできます。支払い方法の変更もアプリで簡単に都度変更できます。

また、対象のコンビニや飲食店などでスマホのタッチ決済をすると、最大20.0%ポイント還元になる点も魅力です。対象店舗はセブン-イレブンやローソン、マクドナルドやドトールコーヒーショップなど全国にあるお店が多く該当しています。ポイント還元率を最大値の20.0%にするには各種条件の達成が必要ですが、スマホのタッチ決済をするだけでも7%還元されるためお得です。

- セブン-イレブン

- ポプラ

- ローソン

- セイコーマート

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司 など

初めてクレジットカードを作る学生や主婦におすすめな、安心感のあるクレジットカードです。

男性 | 30代 | 個人事業主

年収:401~500万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:1枚

借入金額:50万円

【主な落ちた理由:収入と借入金額】

フリーランスの収入不安定性や、直近に他社カードを2枚申し込んでいたことが影響したかもしれません。借入残高(事業ローン)が当時50万円近くあったので、与信枠の兼ね合いで厳しかったのだと思います。

男性 | 30代 | 個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:あり

直近3ヵ月のクレカ申込み:2枚

借入金額:21~50万円

【主な落ちた理由:クレヒス】

落ちた理由は信用情報だと思います。クレカの支払いを滞納していたときは何度も支払い催促を無視して強制解約されたので、審査に響いたのかなと。

\4つの機能が1枚に集約/

(新規申込も切替も詳しくはこちら)

Nudgeカードは独自審査を採用していて難易度が低い

| おすすめ度 | |

|---|---|

| 年会費 | 無料 ※一部は有料 |

| ポイント還元率 | - |

| 発行スピード | 最短5営業日 |

| ポイント種類 | - |

| 限度額 | 最大10万円 |

| スマホ決済 | - |

| 申込み | 18歳以上 |

| 特徴 | 選んだカードの提携先の特典をもらえる |

| 国際ブランド | Visa |

| 締め日/支払日 | 毎月1日/翌月20日払い |

| 在籍確認 | 原則なし |

| 専業主婦 | 18歳以上であればパート・アルバイトでも申込可能 |

| 学生 | 18歳以上であれば申込可能 |

- 独自審査を採用していて審査難易度が低め

- 選んだ提携先の特典をもらえる

- 好きなタイミングで利用金額を返済できる

- ポイントが貯まらない

- 限度額が最大10万円と低め

- 付帯保険がない

NudgeカードはAIなどを用いた独自審査を行っており、学生やアルバイト、主婦の人でも作りやすいカードです。公式サイトにも「学生やアルバイト、フリーランスでも作りやすいクレジットカード」と記載されており、非常に作りやすいと考えられます。

そのようなNudgeカードの特徴は、申込み時に選んだ提携先(クラブ)の特典をもらえる点です。提携先は歌手や芸能人、スポーツやエンタメなど幅広いです。その提携先ごとに個別の特典をもらえます。また、提携先ごとにおしゃれなデザインのカードが用意されています。

■ Nudgeカードの提携先と特典例

| カテゴリ | 歌手・芸能人 | アニメ・ゲーム・アート | スポーツ | ||||

| 提携先 |  ヒカル ヒカル |

遊助 遊助 |

yama yama |

すこぶる動くウサギ すこぶる動くウサギ |

あさみみちゃん あさみみちゃん |

山形ワイヴァンズ 山形ワイヴァンズ |

武田光司 武田光司 |

| 特典内容 | 限定画像 | オリジナル着ボイス | 限定デジタルフォト&インタビュー動画 | オリジナル壁紙 | 描き下ろし限定壁紙 | 選手サイン入り公式球 | ・サイン色紙(ステッカー付) ・サイン入りオリジナルグッズ |

好きな提携先があれば、そのカードを持つと気分が上がるでしょう。

■ Nudgeカードの審査に落ちるのはどんな人?口コミを紹介

男性 | 20代 | 会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヵ月のクレカ申込み:1枚

カードの借入金額:51~100万円

【主な落ちた理由:収入と借金のバランス】

消費者金融で借金をしていたから審査する側からすればこの人を審査通して大丈夫なのか?と危惧されたのだと思います。借金があるということはその分、月に返さないといけないお金も多いのでその上、クレジットカードまで契約したら生活できなくなるのではないかと。

男性 | 20代 | 契約社員・派遣社員

年収:201~300万円

クレカの滞納歴:

直近3ヵ月のクレカ申込み:1枚

借入金額:21~50万円

【主な落ちた理由:信用情報】

勤続年数が短く年収も低めだったことに加え、直近で別のカードにも申し込んでいたため、信用情報の面で不利になったのだと思います。

男性 | 30代 | 個人事業主

年収:100~200万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:収入の安定性】

自営業だからだと思います。当時は収入が今より少なかったですし、仕事事態も不安定だったことが要因で審査に落ちたと感じています。

男性 | 40代 | フリーランス

年収:301~400万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:信用情報】

フリーランスなので信用情報がなく、返済実績が少ないため、審査に落ちた可能性が高いです。ただ過去に自己破産や任意整理をした経験はありません。

\独自審査で難易度が低い/

デポジット型ライフカードは延滞歴があっても発行できる可能性がある

| おすすめ度 | |

|---|---|

| 年会費 | 5,500円(税込) |

| ポイント還元率 | 0.5%~1.5% |

| 発行スピード | 最短3営業日 |

| ポイント種類 | LIFEサンクスプレゼント |

| 限度額 | 最大100万 |

| スマホ決済 | Apple Pay/GooglePay |

| 申込み | 日本国内に住んでいる18歳以上で、電話連絡が可能 |

| 特徴 | |

| 国際ブランド | Mastercard |

| 締め日/支払日 | - ※デポジットのため前払い |

| 在籍確認 | 原則なし |

| 専業主婦 | 日本国内に住んでいる18歳以上で、電話連絡が可能であればパート・アルバイトでも申込可能 |

| 学生 | 日本国内に住んでいる18歳以上で、電話連絡が可能なら申込可能 |

- デポジット型のため延滞などで信用情報に傷があっても作れる可能性がある

- デポジットが利用限度額のため使いすぎる心配がない

- 誕生月はポイント3倍(1.5%)

- デポジットを入金しないと使い始められない

- 限度額が最大10万円と低い

- 年会費が5,500円(税込)と高い

デポジット型ライフカードはその名のとおり事前に保証金を入金して、その金額分の範囲で支払いができるカードです。

カード会社は利用金額を引き落とし日まで立て替えることがなくてリスクが少ないため、審査難易度は非常に低くなっています。他のカードを審査落ちしていたり、延滞などで信用情報に傷がついていたりする人でも通る可能性があります。実際に公式サイトでも過去に延滞がある人や審査に不安のある人におすすめ、と記載されているのです。

デポジット型ライフカードの特徴は、事前に入金したデポジットが限度額になるため使いすぎの心配がありません。

さらに、ポイントアップ特典もあり、年間の利用金額に応じて通常のポイント還元率が2倍(1.0%)になったり、誕生月に利用すると3倍(1.5%)になったりします。

| 年間の利用金額 | ポイント還元 |

|---|---|

| 年間50万円以上 | 0.75% |

| 年間100万円以上 | 0.9% |

| 年間200万円以上 | 1.0% |

審査がとにかく不安であれば、デポジット型ライフカードに申し込みましょう。

なお、ライフカードにはデポジット型以外にも、通常のライフカードや学生専用ライフカードなどそれぞれターゲットに合ったカードが用意されています。

たとえば、学生専用ライフカードはその名の通り学生向けのカードであるため、学生なら通常のライフカードに申し込むより審査に通る可能性が高いです。デポジット型ライフカードは、過去に延滞歴があったり、無職であったりなど審査に通るか非常に不安な人でも作れる可能性が高いカードとなっています。

■ デポジット型ライフカードの審査に落ちるのはどんな人?口コミを紹介

男性 | 50代 | 公務員

年収:401~500万円

クレカの滞納歴:3年前に一度

直近の3ヵ月のクレカ申込み:2枚

カードの借入金額:5~10万円

【主な落ちた理由:滞納歴・多重申込み】

安定した収入があり公務員という職業にも関わらず審査に落ちた理由として、過去のクレジットカード支払い遅延歴が主な要因だと分析しています。また、直近3ヵ月以内に他社カードへの申込みを行っていたことも、多重申込みとして審査に影響を与えた可能性があります。

男性 | 40代 | フリーランス

年収:301~400万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:0枚

借入金額:5万円未満

【主な落ちた理由:限度額設定】

申し込んだ時は仕事を辞めた直後で、他のカードの返済中だったため信用情報が低かったと思います。ただ限度額により通ったのかもしれません。

男性 | 30代 | フリーランス

年収:401~500万円

クレカの滞納歴:なし

直近3ヵ月のクレカ申込み:1枚

借入金額:0円

【主な落ちた理由:収入の安定性】

おそらく、フリーランスで収入が不安定と判断されたのが原因だと思います。デポジット型なのに審査に落ちるとは思わなかったので驚きました。他社カードの審査では問題なかったのですが、ライフカードはとくに職業や収入の安定性を重視しているのかもしれません。

男性 | 40代 | 会社員

年収:601~700万円

クレカの滞納歴:6回

直近3ヵ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:信用情報】

数年前に大手消費者金融で借入をしてましたが、その際に返済が出来ず何度か滞納をした事があったので、信用情報が原因で審査に落ちたのだと思います。

女性 | 40代 | 会社員

年収:301~400万円

クレカの滞納歴:

直近3ヵ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:滞納歴】

以前にクレジットカードの滞納経験があったことに加えて、年収の低さが落ちた原因だと思います。

\延滞歴があっても通る可能性あり/

審査が甘い・緩いクレジットカードの特徴とは?

審査が甘い・緩いクレジットカードの特徴は、申込条件の年収や属性に関する項目が緩く、過去のクレジットカードやカードローンの利用履歴・信用情報に不安がある人でも申し込みやすいことです。

年会費無料の一般カードや収入条件の記載がないカード、学生・専業主婦も対象のカードや消費者金融系・流通系カード、さらにはデポジット型カードなどが該当します。

どのような状態の人に、どのような特徴のあるカーがおすすめかを、詳しく解説します。

消費者金融系・流通系・信販系のカード:過去に審査に落ちた経験がある人向け

過去に審査に落ちた経験がある人は、消費者金融系・流通系・信販系のカードを選ぶとよいでしょう。これらは広く多くの人に使ってもらう目的で作られているため、審査に落ちた人でも通る可能性があります。

クレジットカードの審査難易度は発行会社の種類によっても、審査難易度は変わります。発行会社の種類ごとにブランド力やクレジットカードを発行する目的が異なるためです。

一般的に審査難易度は「消費者金融系・流通系・信販系・交通系・銀行系」の順に甘いです。ただし、厳密にはカード会社ごとで審査基準は異なるので、あくまで傾向として捉えるのがよいでしょう。

いわゆる「審査が甘い」クレジットカードとしては「流通系」「信販系」の2つが挙げられるでしょう。流通系は幅広くユーザーを集める傾向にあり、ハードルを低く設定していると考えられます。信販系は収益の柱の一つが「お金を貸すこと」にあり、審査基準が低めなのではないでしょうか。

消費者金融系クレジットカード

消費者金融系のクレジットカードは、アコムやプロミスなど消費者金融の会社が発行しているカードです。

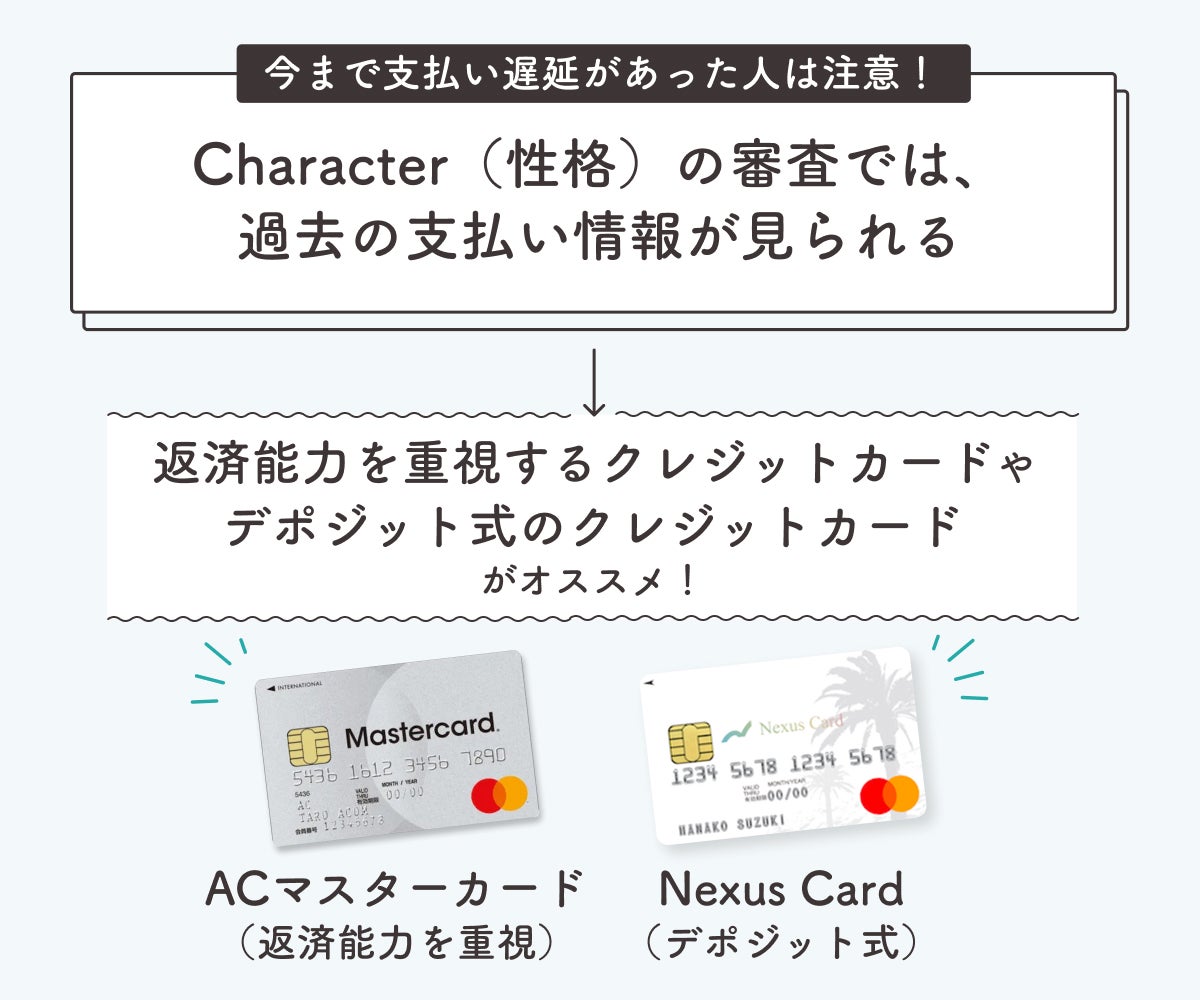

過去の信用情報よりも現在の返済能力に重点をおく独自審査を行っています。

過去に延滞や債務整理の履歴があっても、安定収入があれば発行されやすい傾向があり、他のカード会社で審査に落ちた人でも通る可能性があります。

代表的なカードとしては、アコムが発行する「アコムACマスターカード」があります。

年会費は永年無料で、最短即日での発行にも対応しており、さらに公式サイトには「原則、在籍確認なし」と明記されています。

これらの点から審査通過のハードルが低いだけでなく、維持費もかからないうえすぐにカードを手に入れることが可能です。

流通系クレジットカード

流通系クレジットカードは、デパートや量販店、スーパーなどの流通系企業が発行しているクレジットカードです。

主に店舗利用を促進する目的で発行されているため、審査が比較的やさしめになっています。

とくに自社店舗でのポイントアップや割引特典を付けて顧客を囲い込む戦略を取っており、審査基準が厳しすぎると自社の集客にも影響するため、クレジットカードの審査難易度をわざわざ上げる必要がないのです。

代表的なカードには「PayPayカード」があります。PayPayの支払いに使うと、ポイント還元率が最大1.5%まで上がる特典があり、まさにPayPayユーザーを増やして囲い込む目的があると分かります。

実際、2025年4月時点で発行枚数は1,400万枚を超えており、それだけ多くの人に発行している点からも、審査難易度は高くないと考えられます。

信販系クレジットカード

信販系クレジットカードはリースやローンなどお金を貸す業務に長けた信販会社が発行しているため、審査難易度はそこまで厳しくありません。

もともと割賦販売やローン契約を取り扱ってきた企業であり、お金を貸すことで収益を上げているためです。

代表的な信販系カードには「楽天カード」があります。

年会費無料かつ通常のポイント還元率1.0%と使いやすいうえ、楽天市場での買い物が常にポイント3倍(3.0%)と高還元で非常にお得です。

2025年3月時点で累計発行枚数は3,000万枚を超えており、常時入会キャンペーンを実施していることから、新規ユーザーを積極的に獲得しようとしていることが分かります。

交通系クレジットカード

交通系クレジットカードは鉄道会社や航空会社などの公共交通機関が発行するカードで、審査難易度はそこまで高くありません。

これは、自社の利用者を囲い込むために、カード利用者向けに独自の特典やサービスを設けていることが理由です。

そのため、わざわざ審査難易度を厳しくする理由がありません。

ただし、流通系カードほど囲い込みの重要性が高くないため、審査が甘いわけではありません。

代表的なカードとしては、「ANAカード」や「JALカード」が挙げられます。

これらのカードは、日常の買い物でもマイルが貯まり、飛行機の利用時にはボーナスマイルが付与されるなど旅行や出張によく行く人にとって大きなメリットがあります。

よく利用する交通機関がある場合は、そこでお得になるクレジットカードを調べてみると、日々の支払いがよりお得になるでしょう。

銀行系クレジットカード

銀行系クレジットカードは、その名の通り三井住友銀行や三菱UFJ銀行などの銀行が発行するカードです。

銀行が発行するカードは「利用者の信用力」を最重視する傾向があるため、審査難易度は厳しめです。

このため、過去に延滞や債務整理などの履歴がある人は、たとえ軽微なものであっても審査に通過しにくい傾向があります。

その一方で、新規顧客獲得に積極的な銀行系カードも存在します。たとえば、「三井住友カード(NL)」は、三井住友銀行グループの三井住友カード社が発行しており、銀行系でありながらポイント還元や入会キャンペーンなどが充実しています。

年会費無料で一般ランクのカード:初めてクレジットカードを作る人向け

- ゴールドなどは特典やサービスが充実している分審査が厳しい

- ゴールドは、支払い実績がないと受けにくい

- 初めてならクレヒスがきれい

初めてクレジットカードを作る人は、年会費無料の一般カードを選ぶのがおすすめです。

年会費無料の一般カードは基本的に審査難易度は高くありません。年会費が高めなゴールド・プラチナランクのカードは、特典やサービスが充実している分、支払い能力の高い人向けに発行されているので審査が厳しくなります。それに比べて一般カードは、幅広い利用者をターゲットにしており、審査は緩めです。

年会費無料の一般カードでおすすめのものは、三井住友カード(NL)です。対象のコンビニや飲食店などでスマホのタッチ決済をすると、ポイント還元率が最大7%※まで上がります。初めてクレジットカードを作る人は、使いやすくてお得な三井住友カード(NL)を選ぶのがおすすめです。

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

申込条件に収入条件がないカード:パートやアルバイト向け

パートやアルバイトなど収入に自信がない人は、申込条件に収入条件の記載がないカードを選びましょう。そのカードであれば、収入が低くて安定していなくても作れる可能性があります。

なお、申込条件に安定収入と書かれていても、パートやアルバイトも申込可能とあれば問題ありません。

申込条件に収入条件の記載がないカードの例を挙げると、楽天カードが該当します。楽天カードは18歳以上であれば誰でも申し込めます。楽天カードは通常のポイント還元率が1.0%と高めで使いやすいです。

また、パートやアルバイトの人でも申し込めるカードでおすすめのものは、ACマスターカードです。パート・アルバイトOKと明記されているうえ、独自の審査基準を持つ消費者金融系のカードに属しています。

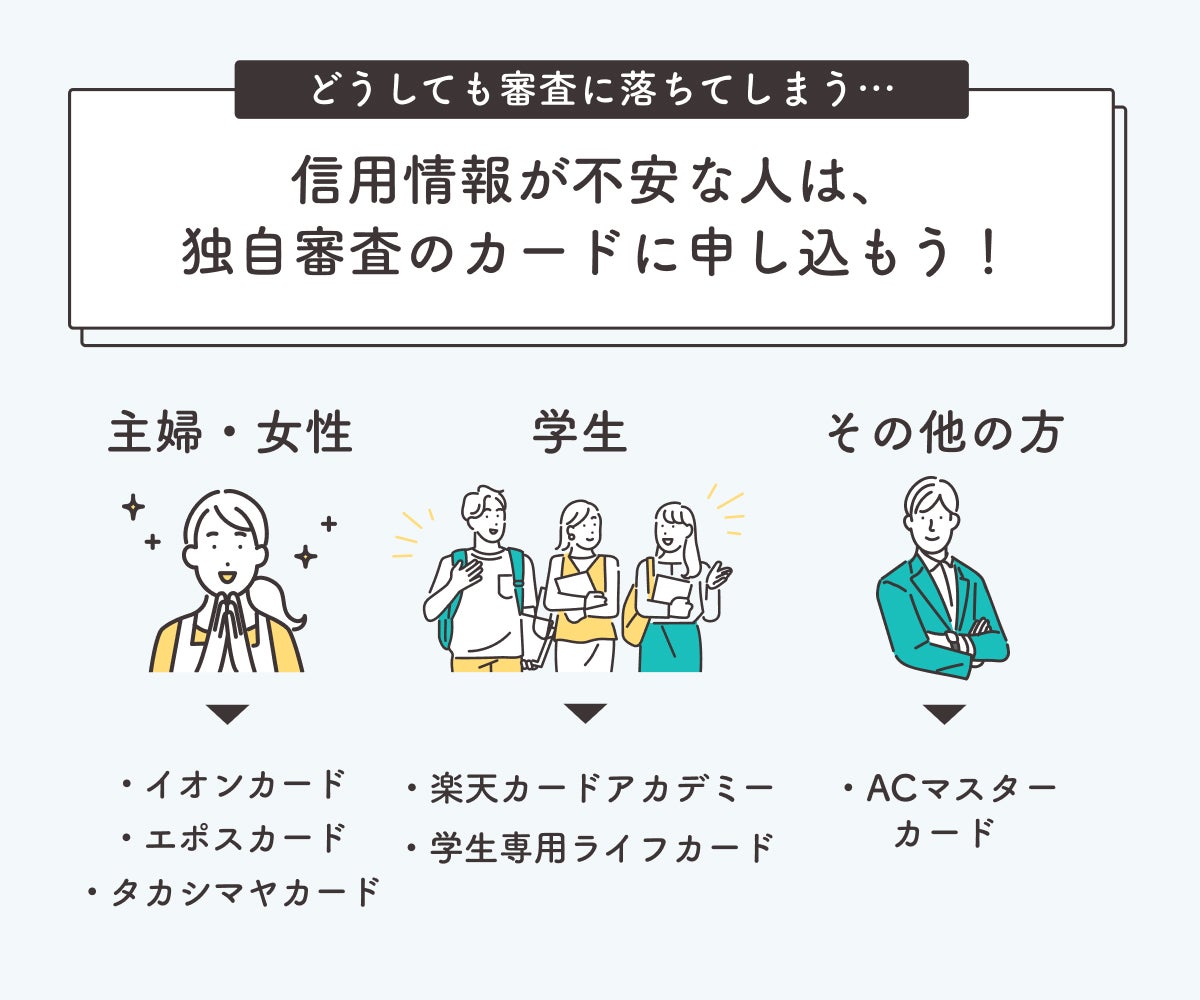

申込条件に「学生や専業主婦(主夫)」と書かれているカード

学生や専業主婦(主夫)は、申込条件に「学生や専業主婦(主夫)」と書かれているカードを選びましょう。安定収入のある職に就いていなくても、問題なく申し込めます。

たとえば、専業主婦(主夫)ならPayPayカードがおすすめです。PayPayカードの申込条件には「ご本人様または配偶者に安定した継続収入がある」と記載されています。つまり、申込み者本人に収入がなくても作れる可能性があるのです。

PayPayカードは通常のポイント還元率が1.0%とお得です。さらに、PayPayで利用するとポイント還元率が最大1.5%にまで上がります。

また、学生であれば、楽天カード アカデミーがおすすめです。学生限定のクレジットカードであるため、審査に通る可能性が高いです。さらに、楽天市場や楽天ブックス、楽天トラベルなどでポイント還元率が上がる特典があります。

デポジット型のカード:延滞歴があるなどクレヒスに問題がある人・ブラックの人向け

過去に延滞をしてクレヒスに問題がある人は、デポジット型のクレジットカードを選びましょう。

デポジット型のカードは、事前に入金したデポジット(保証金)を上限としてショッピングに使えるクレジットカードです。カード会社からすると、どんなにカードが使われたとしても、デポジットがある以上は損しません。つまり、クレヒスに傷があっても、デポジットさえ払ってくれれば問題ないのです。そのため過去に延滞をしてクレヒスに問題がある人でも作れます。

たとえば、Nexus Cardやデポジット型ライフカードなどが該当します。Nexus Cardは5万円から、デポジット型ライフカードは3万円からデポジット額を選ぶことが可能です。

デポジット型ライフカードは小額から作れるだけでなく、旅行保険も付帯しています。延滞歴がある人にも、デポジット型ライフカードはおすすめです。

即日発行できるクレジットカード

即日発行に対応しているクレジットカードは、審査プロセスがスピード重視で設計されているため、個人情報の詳細な確認が省略される傾向があります。 その結果、他のカードと比べて審査が比較的甘い、もしくは通過しやすい可能性があるのです。

カード会社側も迅速な処理を優先し、一定の条件を満たす申込者であれば比較的広い層を受け入れる傾向があります。

たとえば「ACマスターカード」は最短即日でデジタルカードを発行でき、ネットショッピングにすぐ利用可能です。無人契約機(むじんくん)を使えば、当日中にプラスチックの本カードを受け取ることもでき、街中の実店舗でもその日から利用が可能になります。

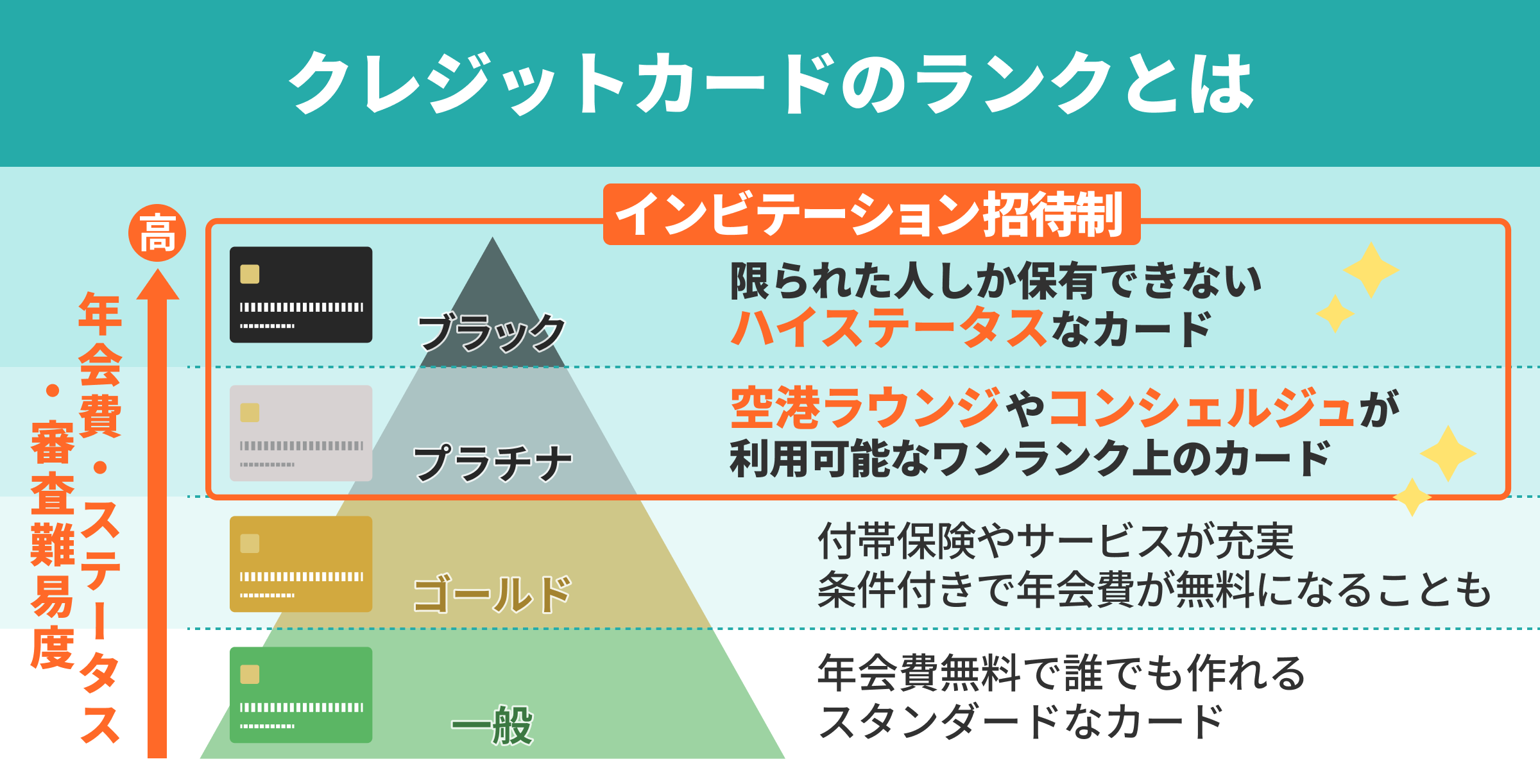

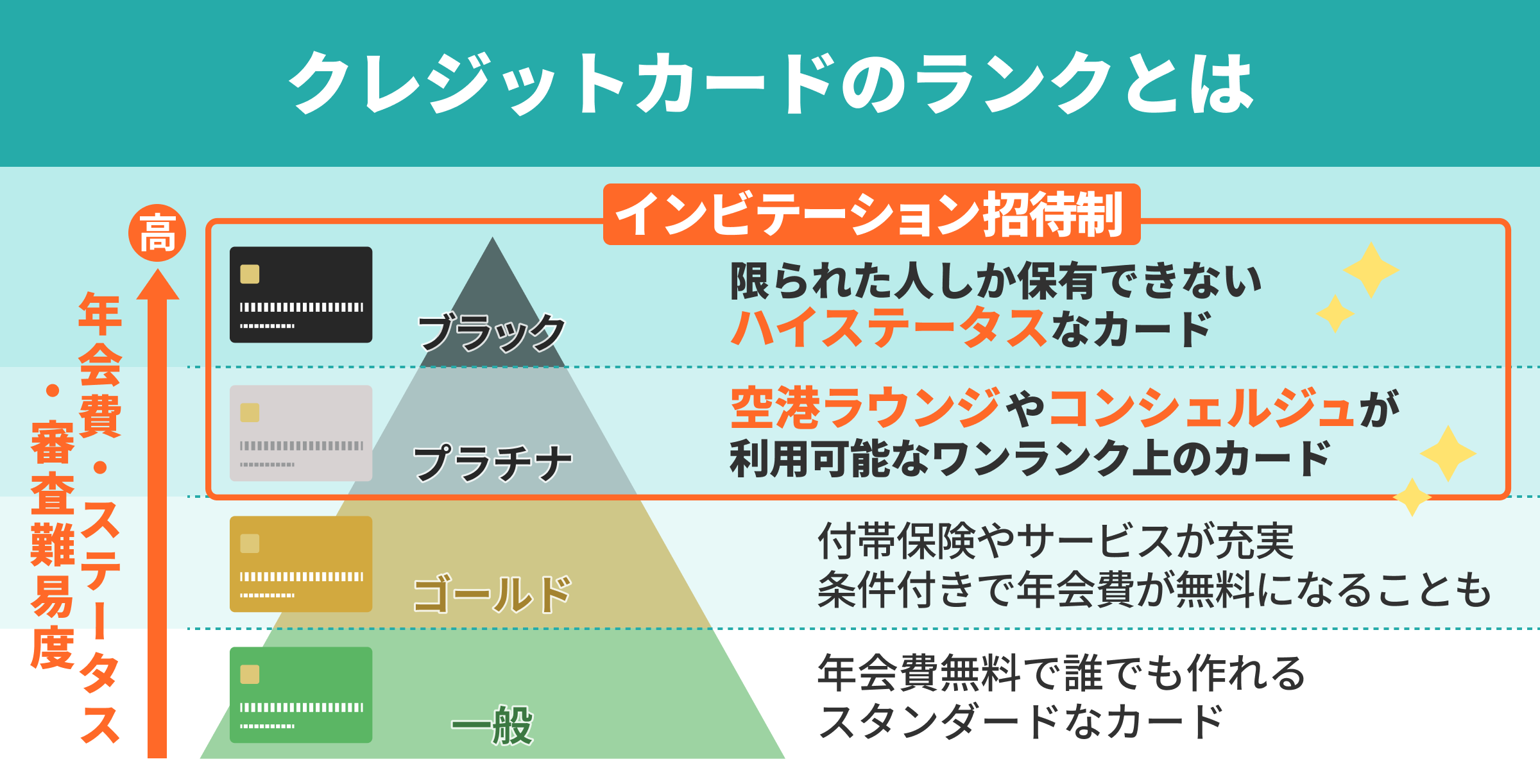

クレジットカードの審査難易度はどのように決まる?

クレジットカードの審査難易度を決める要素は、カード会社の系統とカードランク、カードのターゲット層の3つです。

なお、クレジットカードごとに審査の傾向が異なるため、人によって審査に通る券種と通らない券種があります。

クレジットカードの審査難易度の仕組みを知って、審査が不安という人は、まず難易度が低いカードに申し込みましょう。

カード会社の系統で審査の難易度が異なる

クレジットカードの審査の難易度は、カード会社の系統によって異なります。主に6つの系統に分けることができ、流通系や信販系に分類されるカードは審査に通りやすい傾向です。対して、銀行系のカードは審査の難易度が高い傾向にあります。

流通系のカード会社は、多くのユーザーを囲い込みつつ自社店舗でお得に使ってもらうことで、全体として大きな収益をあげようとしています。よって、クレジットカードの審査難易度を厳しくしていないのでしょう。また、信販系のカード会社は収益の柱の一つが「お金を貸すこと」なので、多くのユーザーにお金を借りてもらうため審査基準を低めに設定していると考えられます。

消費者金融系のカード会社は独自の審査基準を持っており、審査が甘いわけではありません。ただし、クレヒスより返済能力を重視する傾向なため、他の系統の審査に落ちても消費者金融系のカードでは通る可能性があります。

ランクが高いほど審査難易度が上がる

ゴールドやプラチナなどランクが高いカードであるほど、審査難易度は上がります。基本的に、一般・ゴールド・プラチナ・ブラックの順で審査難易度が上がっていきます。

カードランクが上がるにつれて、豪華な特典とともに年会費が高くなる分、より高い返済能力や良好なクレヒスが求められます。

審査が不安という人は、まずは審査に通りやすい一般カードに申し込むと良いでしょう。

カードのターゲット層で通りやすさが異なる

自分が各クレジットカードのターゲット層に合っているかどうかで、通りやすさは異なります。

たとえば、学生や女性向けとうたっているカードであれば、収入に自信がない学生や専業主婦でも作れる可能性があります。また、先にデポジットを入金して使うデポジット型のクレジットカードなら、ブラックリストに載っていて審査に通らない人を対象としているため作りやすいです。

カード会社がおすすめしている属性に自分が当てはまれば、審査に通りやすいでしょう。そのため、できるだけ確実に審査に通りたければ、自分の属性に合ったカードを選ぶのがおすすめです。

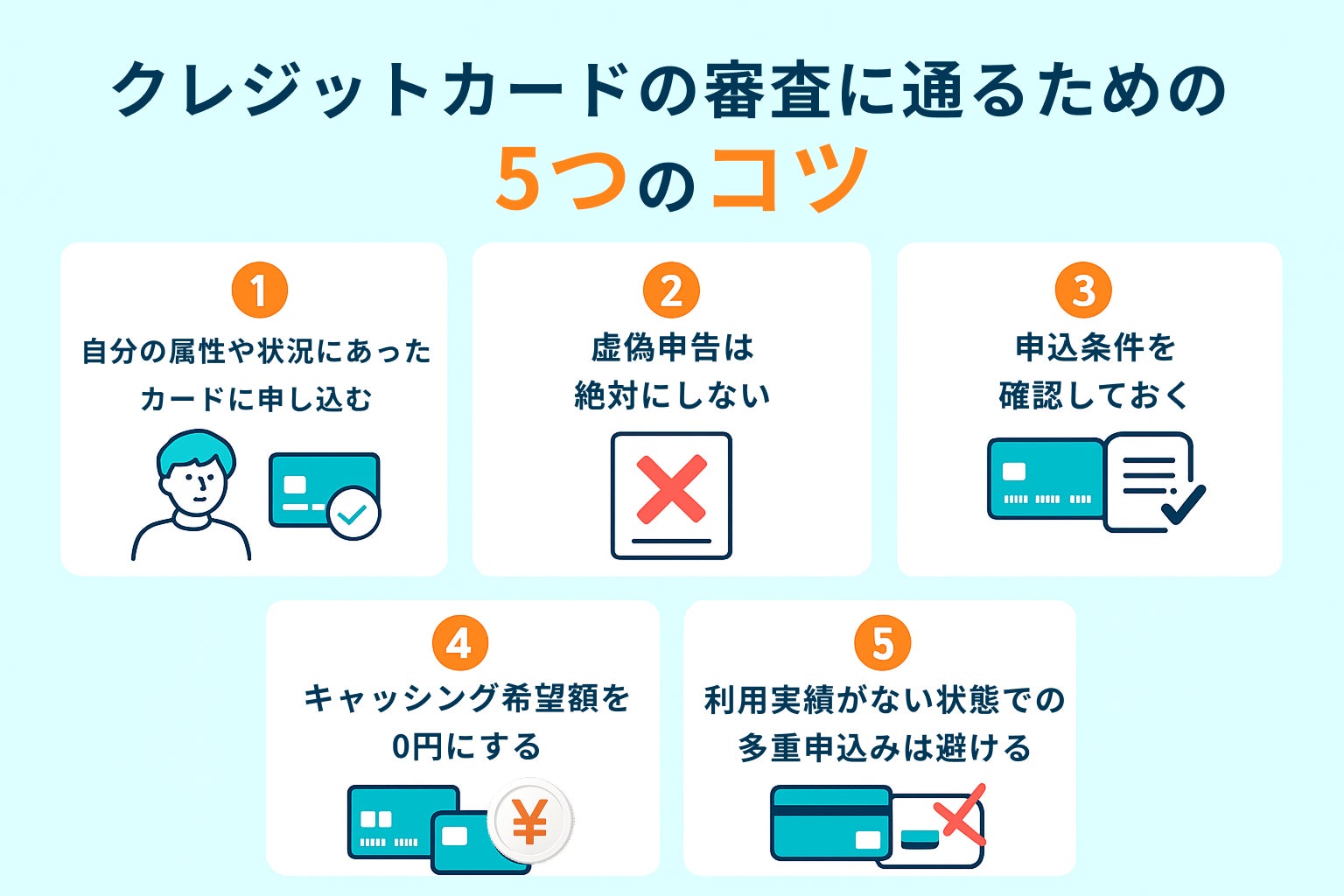

クレジットカードの審査に通りやすくするためのコツ

クレジットカードの審査に通りやすくするためのコツは、自分の属性や状況にあったカードに申し込むのはもちろん、申込み時に虚偽申告をしない、キャッシング枠をつけない、といった重要なポイントがあります。

審査に通りやすくするための5つのコツを詳しく解説します。審査通過率を少しでも上げられるように、参考にしてください。

自分の属性や状況にあったカードに申し込む

カードを発行するときは、カードの申込条件を確認し、自分の属性や状況にあったものを選ぶと審査に通りやすくなります。

たとえば、無職の人は、申込条件に「安定収入」が含まれるカードに申し込んでも当然審査に落ちるでしょう。このように審査に少しでも確実に通りたければ、自分の属性や状況にあったカードを申し込んでください。

収入に自信がない人は年収条件がないクレジットカード、過去に延滞歴がある人はデポジット型のクレジットカードがおすすめです。

虚偽申告は絶対にしない

クレジットカードの審査に通るには、虚偽の申告をしないことが重要です。なぜなら、カード会社は信用情報機関から得た情報をもとに、申込み者が過去に支払い遅延をしたことがあるか、他の借金があるかなどを確認し、審査を行っているからです。

信用情報機関とは、各金融会社から送られてくる個人情報・返済状況・残高・事故などの情報を管理・提供する機関です。

他社借入れがあるのにないと申告したり、実際とは大きく異なる借入れ額を記載したりすると事実が判明して審査に落ちてしまいます。

また、カード会社は申込み者本人の勤務先企業の規模や役職、勤続年数などの要素から、おおよその年収額を推定できます。年収をいつわって記載することも審査落ちの原因となります。

申込条件を確認しておく

審査を受ける前に、最低限、申込みの資格があるかどうか、条件を確認しましょう。

- 年齢条件

- 収入に関する条件

ゴールドカードなどステータスが高いカードは、一般カードよりも審査が厳しくなる傾向があります。

たとえば年齢条件に関して、一般カードであるプロミスVisaカードが「満18歳以上の人」であるのに対し、三井住友カード ゴールド(NL)は「原則として、満18歳以上で、ご本人に安定継続収入のある方」です。

収入に関する条件についても、三井住友カード ゴールド(NL)はプロミスVisaカードより厳しいことがわかります。

- プロミスVisaカード:収入に関する条件はとくに記載なし

- 三井住友カード ゴールド(NL):ご本人に安定継続収入のある方(高校生は除く)

収入に自信がない方は、プロミスVisaカードや三井住友カード(NL)など、収入に関する条件の記載がない一般カードにしぼって申し込むと良いでしょう。

| プロミスvisaカード | 満18歳以上のプロミス会員の人(高校生は除く) |

|---|---|

| 三井住友カード(NL) | 満18歳以上の人(高校生は除く) |

なお学生は、年齢条件が18歳以上となっていても、ANA JCBカードのように「学生不可」と記載されたカードに申し込むことはできません。

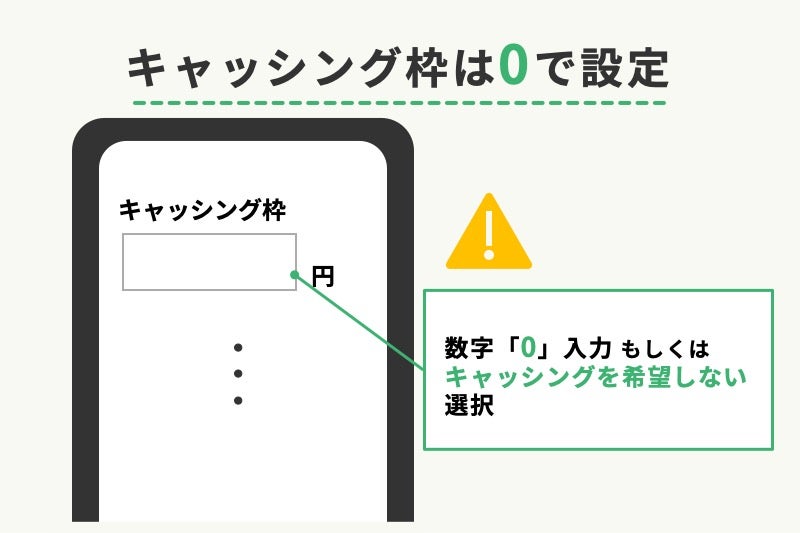

カードによってはキャッシング枠希望額を0にする

キャッシング枠を申し込まないことも、審査の通過率を上げるコツです。

ショッピング枠が重視されるクレジットカードの場合、キャッシング枠の希望額を「0」にすることで通りやすくなります。

キャッシング枠の希望額が審査に与える影響は、カード会社のビジネスモデルにより変わります。

イオンカードなど、発行会社が「顧客のショッピングによる収益を重視する」カードはキャッシング枠の審査が厳しいのが特徴です。一方、消費者金融系のプロミスVISAカードなど、発行会社が「キャッシング枠の手数料利益を重視する」カードはキャッシング枠の審査が甘くなる傾向があります。

つまりイオンカードは、キャッシング希望額をゼロにすることで審査が有利になりますが、プロミスVISAカードの場合、キャッシング枠の希望額をゼロにすることはカード会社が望んでいないため、有利になることは少ないでしょう。

キャッシングの利用を予定している人はキャッシング機能付きおすすめクレジットカードの解説記事を参考にしてください。

利用実績がない状態での多重申込みは避ける

初めてクレジットカードを作る人やカード利用実績が数ヵ月の人は多重申込みを避けてください。

多重申込みとは短期間に何枚ものカードに申し込むことです。信用力がない状態での多重申込みは審査に悪影響を及ぼします。

なお、クレジットカードの利用実績を積めば、多重申込みをしやすくなります。カード会社は優良顧客を自社も獲得したいと考えるので、毎月支払い期日までに支払っている利用実績がある申込み者に対しては、自社以外の何社に申し込んでいてもカードを発行するからです。

クレジットカードの審査に落ちる7つの原因と対策

クレジットカードの審査に落ちる主な原因は、収入の不安定さや信用情報の問題など申込み者の「返済能力」に関する不安材料があることです。

その対策としては、安定した収入を作ったり、借入れ額をあらかじめ減らしたりなどさまざまなことができます。申込みのタイミングや申し込むカードの種類にも注意するとなおよいです。

| クレジットカードの審査に落ちる原因 | 対策 |

|---|---|

| 支払能力がないと判断されたから | アルバイトでもいいので継続収入を得る |

| 借入金額が多く、「支払可能見込額」を超えていたから | 既存カードの支払い遅延を解消する |

| 審査難易度が高いクレジットカードに申し込んだから | 消費者金融系や流通系の一般カードに申し込む |

| 支払遅延してて多重申込みしたから | クレヒスが悪いなら3枚目は半年明けてから申し込む |

| クレヒスに傷がついているから | 金融事故を起こしたのち、5~7年経過してから申し込む |

| 債務整理または自己破産を行い、ブラックリスト入りしている | 5~10年経過してから申し込む |

| 独立後から3年経過していないから | 独立前、もしくは独立後1年以上経過してから申し込む |

「なぜ審査に落ちたのかわからない」「不安なので原因を知っておきたい」という人に向け、詳しく解説します。

支払能力がないと判断されたから

無職など、収入がない人は「支払能力がない」と判断されたことで、審査に落ちる可能性があります。

支払能力の判断とは、「後日、クレジットの代金を支払ってくれるかどうか」を見極めることです。

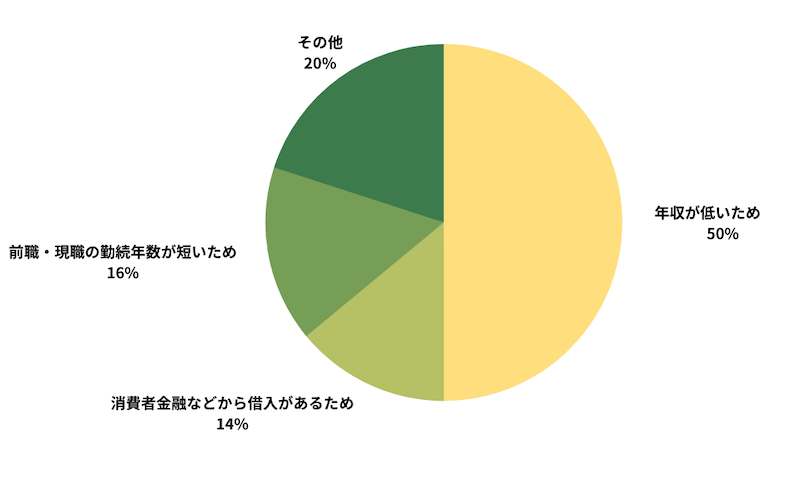

NETMONEY編集部が2023年4月独自に行った430件のクレジットカードに関する調査では審査に落ちた経験がある人のうち50%もの人が年収の低さが原因であったと回答しています。

ただし、重要なのは「継続収入があるかどうか」です。申込条件に「安定した収入がある方」と記載されているからといって、「会社員でないと申し込めない」わけではありません。雇用形態にかかわらず定期収入を得ていれば「返済能力がある」と判断される場合があります。

無職で収入に自信がない人は次のような対策で審査通過率が上がります。

- 主婦はパートをする

- 学生はアルバイトをする

- フリーランスなら毎月一定数の案件を受注する

- フリーターなら定期的に短期バイトで稼ぐ

- 家族カードを発行する

日本クレジットカード協会が定める割賦販売法によると、クレジット会社は審査時に支払見込額を次のような計算式で出しています。

支払可能見込額=年間の年収等ー訪室で定められた生活維持費(世帯人数によって異なる)ークレジット債務(1年間のクレジット支払い予定額)

1人世帯で借貸負担がある場合の生活維持費は116万円のため、年収が200万円以上あれば支払見込額が大きくなるといえます。

借入金額が多く、「支払可能見込額」を超えていたから

審査に落ちた原因として、クレジットカードの「支払可能見込額」を超えていたことがあげられます。

支払可能見込額とは、年収などの資金から生活に必要な費用を除き、カードの支払いに充てられると見込まれる金額のことです。法律により、支払可能見込額を超えるクレジットカードの利用は禁止されています。

割賦販売法により、支払可能見込額を超えるクレジット契約はできません。たとえば、年収200万円で他社のクレジットカード利用額(クレジット債務)が年間110万を超える場合、支払可能見込額は0円となるため新しくカードを発行することはできません(※)。

通常、カード会社は審査時に支払可能見込額、すなわち「支払いに十分な年収があるかどうか」の調査を行い、クレジットカード発行の可否を判断します。年収に対しクレジット債務が多すぎる申込み者に対しては、カードを発行しません。

ローンやクレジットで滞納している場合は、返済・支払いを済ませましょう。

- ローンやクレジットで滞納している場合は、返済・支払いを済ませる。

支払可能見込額算出方法

支払可能見込額=年収(1)-生活維持費(2)ークレジット債務(3)

※支払可能見込額に「0.9」を乗じた金額を超える利用額のクレジットカードは新たに発行、更新できない。

(1):カード会社に申告した年収(年金・不動産等で得た収入などを含む)

(2):経済産業省令で定められた金額で、居住形態や家族の人数により異なる

(3):1年間に支払い予定のあるクレジットカードの利用金額(経済産業大臣から指定を受けた「指定信用情報機関」に各クレジットカード会社が登録する情報をもとに算出されます。)

審査難易度が高いクレジットカードに申し込んだから

クレジットカードの審査に落ちてしまう理由として、銀行系クレジットカードやプラチナカードなど、難易度が高いカードに申し込んでいた、という点が挙げられます。クレジットカードは発行会社により審査難度が変わるといわれます。

傾向として比較的審査に通りやすいといえるのは、消費者金融系と流通系のカードです。

また、ランクによっても審査難度は変わります。

「一般」「ゴールド」「プラチナ」「ブラック」の順にカードランクは高くなりますが、同時に審査難度も上がります。

少しでも審査通過率を挙げるなら、消費者金融系・流通系の一般カードにしぼって申し込むのが賢明です。

- 消費者金融系・流通系の一般カードにしぼって申し込む

多重申込みをしていたから

多重申込みは、クレジットカードの審査に落ちる原因です。

多重申込みとは、短期間に何枚ものカードに申し込むことです。一般的に1~2ヵ月の間に3枚以上に申し込むと、審査に悪影響を及ぼすといわれています。

カードに申し込んだ記録や利用履歴は、信用情報機関に6ヵ月間保管されます。

※参照:指定信用情報機関のCIC

カード会社は審査で信用情報の照会を行うのがルールなので、他社に申し込んだことは、わかってしまいます。

「審査に通るか不安だから」という理由で、短期間に複数のカードに申し込むと、最悪「申込みブラック」になってしまうので注意しましょう。

クレジットカードを作るのに一度に5~6枚まとめて申込みする人がいますが、それが一番危ないです。新しいカードを持とうとするときは、必ずCICに登録されます。CICの情報は全て日本中のカード会社がチェックしていますから、一度に5~6枚のカードを申し込むと、「これはキャッシングに使うに違いない」ということで、警戒されてしまうのです。結果的にその人は要注意人物としてマークされてしまいます。

- 3枚目以降は半年明けてから申し込む

クレヒスに傷がついているから

クレジットカードの審査に落ちる理由の多くは「クレヒスに傷がついていた」ことです。

>信用情報とはローンの契約や借入れ・返済状況、クレジットカードの支払い、携帯料金の支払いに関する情報です。

クレヒスに傷がついている・金融事故とは、長期滞納や債務整理など、「金融事故」に関する情報が記録されている状態を指します。

- クレジットやローンで2~3ヵ月以上滞納した

- 携帯料金を2~3ヵ月以上滞納した

- クレジットカードなどの強制解約と代位弁済

- クレジットカード・携帯料金の支払遅延

- カードローンの返済遅延

- 任意整理・自己破産などの債務整理

- クレジットカードのショッピング枠現金化

- 奨学金の滞納

- 返済途中の過払い金請求

基本的に、クレヒスに傷がある場合、クレジットカードを作ることはできません。

自分のクレヒスが傷ついているか不安がある人は、信用情報機関に開示請求を行い、金融事故の情報が登録されていないか調べられます。

金融事故を起こしたのち、5~7年程度あけてから申し込めばクレジットカードを作れる可能性が高いです。信用情報に登録された情報は、各信用情報機関が定める期間(5~7年間)が経過すれば削除されます。

スーパーホワイトは主にアメリカで使われる概念で、クレジットカードを利用した経験がない人を指します。

たとえば、米国に留学した日本人は米国でのクレジットヒストリーがないので、新たに銀行口座を開設し、デビットカードで買い物をしクレジットヒストリーを積み上げます。数年後、銀行はそのヒストリーを基にクレジットカードのインビテーションを検討してくれます。

- 金融事故を起こしたのち、5~7年経過してから申し込む

債務整理または自己破産を行い、ブラックリスト入りしている

債務整理や自己破産を行った場合、信用情報に「事故情報」として登録されることで、いわゆるブラックリスト入りとなり、クレジットカードの審査に通らなくなります。

債務整理の手続きをした人が再びクレジットカードを作れるようになるのは、事故情報の登録期間が経過してからです。

信用情報機関によって登録される内容や期間は異なりますが、一般的には任意整理であれば完済から5年、自己破産や個人再生では手続開始決定から5~10年程度が目安です。

| 信用情報機関名 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| JICC(日本信用情報機構) | 完済から5年 | 手続開始決定から5年 | 手続開始決定から5年 |

| CIC | 強制解約があれば5年 | 完済から5年 | 手続開始決定から5年 |

| KSC(全国銀行個人信用情報センター) | 代位弁済があれば5年 | 手続開始決定から7年 | 手続開始決定から7年 |

債務整理後にクレジットカードを作りたい場合は、まずは事故情報が信用情報機関から削除されているか確認してください。事故情報が残っているうちは、たとえ収入や勤務先に問題がなくても審査には通りません。

- 5~7年経過してから申し込む

独立後から3年経過していないから

個人事業主の人は、独立してから3年が経つまではクレジットカードの審査に落ちる可能性が高いといわれています。

なぜなら起業した人に十分な資産があったとしても、事業の信用力がまだ確立されていないとみなされるためです。カード会社は、事業がうまくいかなくなり、返済ができなくなるリスクを避けたいと考えています。

独立するにあたってクレジットカードを新規発行しようと考えている人は独立する前に作成しておきましょう。

なお、独立後は個人事業主向けのビジネスカードの発行をおすすめします。機能面は個人向けのカードと遜色なく経費管理サポートなどを利用することができるためです。

クレジットカードの審査ではどこまでチェックされる?基準を解説

クレジットカードの審査では、主に申込み者の属性情報や信用情報、他社の借入れ状況の3点を基準にして行われます。

これらの情報をもとに、カード会社は「スコアリングシステム」と呼ばれる自動評価方式で審査を行っているのが一般的です。

スコアリングシステムとは、申込み者の年収や勤続年数、ローンの有無や過去の支払い状況などを点数化し、一定の基準点を超えるかどうかで審査の可否を判断する仕組みです。

たとえば、年収が高ければプラス点、延滞があればマイナス点といった形で加点・減点され、最終的なスコアが審査の合否に直結します。この方式により、審査の公平性とスピードが保たれているのです。

そのため、単に「年収が高ければ通る」「正社員なら通る」といった単純なものではなく、複数の項目を総合的にスコア化して評価される点に注意しましょう。

■クレジットカードの審査基準となる項目

| 項目 | 内容 | 通りやすい人の特徴(一例) |

|---|---|---|

| 属性情報 | 申込み者の仕事や家庭などの情報 | ・年収が高い ・勤続年数が長い ・配偶者がいる |

| 信用情報 | 過去のクレジットカードやカードローンなどの申込みや支払い状況などの履歴 | ・滞納や延滞なく、長期間返済し続けている ・短期間で複数のクレジットカードやカードローンに申し込んでいない |

| 他社の借入れ状況 | ローンやキャッシングなどの状況 | 多額のローンやキャッシングを組んでいない |

クレジットカードの審査基準としてどのような点が見られていますか?

まず安定収入があるかを見られています。また会社員であれば正社員なのか非正規かもしっかり見られます。家族構成としては独身者より配偶者を持っている人が信頼されます。また、住居形態については、アパート暮らしより持ち家の人が評価は高いです。自分の家なら夜逃げはしにくいからと言う見方もあります。

属性情報 | 年収や勤続年数などの条件がよいほど通りやすい

クレジットカードの審査では、申込み者の属性情報をもとに、返済能力があるかどうか判断されます。属性情報とは、年収や雇用形態、勤続年数や家族構成など申込み者の経済的な状況を示すデータのことです。

カード会社は、これらの情報を数値化するスコアリング審査を実施しています。たとえば、年収100万円未満なら1点、500万円以上なら5点などで、点数が高いほど審査に有利になります。とくに支払い能力に直結する年収や雇用形態、勤続年数が安定しているかは重要なポイントです。

- 年収が高い(目安500万円以上)

- 勤続年数が長い(目安3年以上)

- 正社員として勤務している

- 公務員・大企業勤務など社会的信用が高い職業に就いている

- 配偶者もいて世帯収入が安定している

- 持ち家に住んでいる

- 固定電話がある

年収や雇用形態に不安がある場合は、まず審査基準が比較的緩やかなカードから申し込むのがおすすめです。その後、利用実績を積んだら、希望のクレジットカードにアップグレードしたり、新たに申し込んだりしましょう。

信用情報 | クレヒスが良好なほど通りやすい

クレジットカードの審査では、申込み者の信用情報(クレジットヒストリー)をもとに返済能力があるかどうか判断されます。信用情報とは、これまでのクレジットカードやローンの利用履歴や契約内容、返済状況などを記録したデータのことです。基本的に期日どおり返済し続けていれば問題はありません。

- クレジットカードやローンの契約内容:発行会社や契約日、利用限度額など

- 過去の返済状況:期日通りに支払いをしているか、延滞がないか など

- 過去のクレジットカード・ローンの申込履歴:短期間に複数の申込みをしていないか

- カードの利用状況:リボ払いの利用状況やキャッシング枠の有無 など

- 債務整理歴:自己破産や代位弁済、強制解約などがないか

これらの信用情報は、CICやJICCといった信用情報機関に保管されています。クレジットカード会社は、新規申込があるたびに信用情報機関に開示請求し、申込み者に問題がないか確認しています。

とくに過去に支払いの延滞歴があると審査に通りにくいです。このような状態は「信用情報に傷がついている」または「ブラックリストに載っている」といわれ、カード会社からの信用を大きく損ねる要因となります。信用情報は一般的に5年間は記録が残るため、傷がついている間は審査通過は厳しいです。

自分の信用情報が気になる場合は、CICやJICCに開示請求を行って確認できます。なお、開示請求には500円~1,000円ほどの手数料が必要です。事前に確認しておけば、無駄な審査落ちを防げます。

また、信用情報に傷がついていると発覚した場合は、事前にデポジットを入金して使うタイプのクレジットカードに申し込みましょう。デポジット型のクレジットカードなら、審査の際に信用情報を重視しません。信用情報が回復したら、一般的なクレジットカードに申し込みましょう。

他社の借入れ状況

クレジットカードの審査では、申込み者の他社からの借入れ状況も重要視されます。申込み者のカードローンや住宅ローン、自動車ローンなどの借入れ額をチェックし、クレジットカードの利用代金を滞りなく支払えるかを審査します。

一般的に借入れ総額が大きいほど、クレジットカードの審査に不利になる傾向です。とくにキャッシング枠を50万円以上で申し込んだり、他社の借入れとあわせて100万円を超えたりすると審査が厳しくなります。これは割賦販売法上、申込み者の年収に対して適正な借入れ範囲かどうか審査する目的で、支払可能見込額の調査が必ず行われるためです。

支払可能見込額調査の適用除外規定

・限度額が30万円以下の範囲でカード等を交付、付与、極度額を増額する場合等(但し、指定信用情報機関への照会の結果、以下に該当する場合は支払可能見込額調査を行わなければならない。)

・延滞がある場合

・自社の債務額が50万円超の場合、又は他社を含む債務額が100万円超の場合引用:内閣府「与信審査における性能規定の導入」

ただし、他社からの借入れがあるからといって、必ずしも審査に落ちるわけではありません。クレジットカードの審査では、他社からの借入れだけでなく、年収や雇用形態などの属性情報と信用情報なども総合的に判断されます。また、借入れをしていても、滞りなく返済を続けていれば、むしろ返済能力の証明となって審査にプラスに働くこともあります。

審査を通りやすくするコツとして、新しいクレジットカードを申し込む際はキャッシング枠をつけないようにするとよいです。

クレジットカードの審査に落ちた時の対処法

クレジットカードの審査に落ちた時の対処法は、6ヵ月以上の期間を空けてから再申込みしたり、デビットカードやプリペイドカードを利用したりなどがあります。

デビットカードやプリペイドカードは審査なしで使えるため、ネットショッピングやサブスクリプションの支払いなど、カード登録が必要な場面でクレジットカードの代わりに使うことが可能です。

一度落ちたからといって、そのカードやクレジットカード自体がもう作れなくなるわけではありません。対処法を講じて、審査に再度申し込んだり、別の方法でキャッシュレス決済をしたりといった手段を取ることが可能です。

6ヵ月以上の期間をあけてから再申込みする

クレジットカードの審査に落ちた場合は、最低でも6ヵ月以上の期間をあけてから再申込みしましょう。

その理由は、カード会社が審査を行う際に参照する信用情報に、申込履歴が6ヵ月間記録されるためです。この期間内に複数のカードに申し込むと、「お金に困っているのではないか」と不審に思われ、審査で不利になる可能性があります。

たとえ最初に落ちた理由が一時的なものであっても、短期間で何度も申込みを繰り返すと、カード会社にリスクの高い顧客と見なされる恐れがあります。

なお、この6ヵ月間のうちに、借入れを減らす、収入を安定させるなど、返済能力を高める行動をしておくことで、次回の審査に通過しやすくなります。

信用情報機関(CICやJICCなど)では、自分の情報を本人開示請求することも可能なので、気になる人は自分の履歴を確認してから再申込みの時期を検討するとよいでしょう。

必ず審査が通る家族カードを発行する

クレジットカードの審査に落ちた場合でも、家族カードであれば審査なしで発行できるため、クレジットカードを利用する手段として有効です。

家族カードは、本人会員の信用情報をもとに発行される追加カードです。そのため、配偶者や子どもなどの家族には原則として審査がありません。過去に審査落ちの経験がある人や、収入が少ない人でも安心して申し込めるのが特徴です。

また、家族カードは本カードと同じ利用枠を共有するため、ショッピングや公共料金の支払い、ETCカード利用など、本カードと同様の使い方が可能です。ポイントも基本的に本会員に合算されるため、家族全体でお得にポイントを貯められるメリットもあります。

ただし、家族カードを申し込むには、家族にクレジットカードを所有している人がいることが前提です。また、家族カードが作れる範囲は「配偶者・親・子ども」など、カード会社によって制限されている場合があるため、事前に確認しておきましょう。

審査なしのデビットカードやプリペイドカードを利用する

クレジットカードの審査に落ちた場合でも、審査なしで発行できる「デビットカード」や「プリペイドカード」を活用することで、クレジットカードとほぼ同様の支払いが可能です。

デビットカードは銀行口座と連動しており、支払い時に口座から即時引き落としされる仕組みです。そのため、利用者の信用情報に関係なく、口座さえ持っていれば誰でも発行できるのが最大のメリットです。ネットショッピングや公共料金の支払いにも対応しており、クレジットカードと同じように使えます。

一方、プリペイドカードは事前にチャージした金額の範囲内で支払いができるカードです。審査も原則不要で、コンビニやネットで簡単に購入・チャージが可能なため、手軽に利用できます。VisaやMastercardなどの国際ブランド付きプリペイドカードであれば、幅広い店舗での支払いに対応しています。

これらのカードは与信枠が存在しないため、使いすぎのリスクが少ない点も大きなメリットです。

急な支払いは少額なら後払いアプリで対応する

クレジットカードの審査に落ちた直後で、どうしても急ぎの支払いが必要な場合は、後払いアプリを利用することで一時的に対応できます。

後払いアプリは、商品やサービスの購入時に代金を一時的に立て替え、後日指定された期限までに支払う仕組みです。代表的なサービスには「バンドルカード」「ペイディ」「atone」などがあり、多くのケースで審査が緩やかまたは不要なため、信用情報に不安がある人でも利用しやすいのが特徴です。

たとえば、バンドルカードのポチっとチャージ機能を使えば、事前に入金がなくても一定額を後払いで使うことができます。

ただし、利用限度額は数千円~数万円と小口に設定されている場合が多く、高額決済や継続的な支払いには不向きです。また、支払いの遅延があると利用停止になるリスクもあるため、計画的に使いましょう。

審査が甘い・緩いクレジットカードに関するQ&A

審査が甘い・緩いクレジットカードに関するよくある質問をQ&A形式で回答します。少しでも不安を解消して、納得がいった状態でクレジットカードに申し込みましょう。

- クレジットカードは何系が審査厳しいですか?

- クレジットカードの審査が厳しい順は?

- クレジットカードが作れない人の割合はどのくらいですか?

- 収入なしの専業主婦でもクレジットカードの審査に通りますか?

- アルバイトをしていない学生でもクレジットカードの審査に通りますか?

- 一度にどれだけの枚数のクレジットカードに申し込むことができますか?

- 独自審査のクレジットカードは審査が甘い?

- 流通系のクレジットカードは審査が甘い?

- クレジットカードの審査に落ちたら履歴が残りますか?

- 自己破産した後もクレジットカードは作れますか?

- 外国籍の人はクレジットカード審査に不利ですか?

- ETCカードの審査は甘い?誰でも発行できる?

- 「極甘審査ファイナンス」という言葉をたまに聞きますが、どのような意味でしょうか?

- エポスカードの審査は厳しいですか?

- 債務整理者でも作れるクレジットカードはありますか?

- 長期延滞中でも作れるクレジットカードはありますか?

- AIが審査をしているクレジットカードはありますか?

これらのカードはステータス性や付帯サービスが充実しており、利用枠も大きくなるため、利用者の返済能力をより慎重に審査する必要があるからです。

また、同じカード会社でも「一般カード」より「ゴールドカード」「プラチナカード」「ブラックカード」とランクが上がるほど、審査基準も厳しくなります。

このデータから考えると、クレジットカードが作れない人の割合は全体の3割程度と推測されます。

専業主婦におすすめのクレジットカードは、三井住友カード(NL)です。申込条件に安定収入の記載がなく、専業主婦でも問題なく申し込めます。さらに、身近なコンビニやファミリーレストラン、カフェなどで最大7%ポイント還元と非常にお得です。また、券面にカード情報がないデザインのため、セキュリティ性も高いです。

学生におすすめのクレジットカードは、楽天カードです。年会費無料で通常のポイント還元率が1.0%と高いため、クレジットカード初心者に使いやすい1枚です。新規ユーザーの獲得にも積極的で、審査の難易度も低くなっています。

これには、主婦、学生など、一般的にクレジットカード審査に通りづらいとされる層も含まれるため、審査が甘いと考えられます。

- 日本国内の住所

- 日本国内の銀行口座

- 連絡可能な電話番号

- 在留カード

ETCカードには、「追加カード」と、「ETCパーソナルカード」の2種類があります。

- 追加カード:クレジットカードの追加カードとして発行する

- ETCパーソナルカード:高速道路会社(NEXCO)6社が共同で発行しているデポジット型のカード

その点ETCパーソナルカードであれば、クレジットカードの作成は必要ありません。

ただし、申込み後に2万円以上を、デポジット(保証金)として預託する必要があります。また、1枚あたり1,257円(税込)の年会費が必要です。

ブラックリストに載って首が回らなくなった多重債務者(貸金業法の規制対象者)に平気でお金を貸してくれるアウトローのローン会社のことです。最後の最後まで貸金業法の規制対象者から搾り取ろうと狙ってくるから避けようがないですね。そのワニガメのような根性が恐ろしい。

流通系カードは門戸が一番広く審査が緩いのではないでしょうか。スーパーや百貨店は基本は、店に来る客を相手にしていて、たくさん来て欲しいので、カードの審査はゆるくなりがちです。カード発行を断ってしまうとお客を門前払いするようなものだからです。 ただ、エポスカードの場合は少々違うようです。エポスの前身は赤いカードといわれたマルイのカードです。ここは学生相手の割賦カード(分割払い)で伸びた会社ですから、独自の基準があってそのノウハウを使って判断しています。審査はしっかり行われているとみて良いでしょう。いずれにしろ、日頃、延滞することなくしっかり払っていれば審査には受かるでしょう。

このタイプは事前に保証金を預ける仕組みのため、一般的なクレジットカードのような厳しい審査は行われません。

代表的な例としてはNexus Cardやデポジット型ライフカードなどがあります。

事前に保証金を預ける仕組みのため、一般的なカードよりも審査が緩やかです。

代表的な例としてはNexus Cardやデポジット型ライフカードなどがあります。

Nudgeカードは、AIやビッグデータを活用した独自の審査ロジックにより、従来とは異なる審査基準でカード発行を行っています。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

カードローン付きのクレジットカードが最大の特徴です。年会費は永年無料で、毎月の利用金額の0.25%が自動でキャッシュバックされるというメリットもあります。一般カードのクレジットカードの中では利用限度額が高く、最高300万円(※300万円はショッピング枠ご利用時の限度額)まで設定できるので、まとまった支払いに利用したいという際は便利でしょう。独自基準の審査なので審査が不安な人におすすめのカードとも言えます。