ライフカードに申込みたいけれど、審査基準が厳しいのかどうか、審査時間はどのくらいかかるのかを事前に確認しておきたいという人も多いかと思います。

ライフカードの審査基準は易しいと考えられます。なぜなら18歳以上で日本国内在住、そして電話連絡が可能であることだけが申込条件のカードであるためです。

また、発行までは最短で2営業日となっていますので、急ぎでクレジットカードがほしい人におすすめのカードといえるでしょう。

さらに、一口にライフカードといってもその種類はさまざまで、一般カードであるライフカードに加え、学生専用カード、デポジットカードなどがあります。

この記事ではライフカードの申込み条件から、審査やカード発行までの時間、審査に落ちてしまう原因や審査に通過しやすくなるコツなど、詳しく解説していきます。

とくに審査に通るかどうか不安な人は、ぜひ参考にしてください。

【収入のない人でも申込可能なクレジットカード】

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~2.0% |

| 発行スピード | 最短2営業日 |

| ポイント種類 | サンクスポイント |

| 追加カード | 家族カード/ETCカード |

| スマホ決済 | Apple Pay/Google Pay™※Google Pay は、Google LLC の商標です。 |

| 付帯保険 | なし |

| 交換可能マイル | ANA |

| 国際ブランド | VISA/Master Card/JCB |

| 締め日/支払日 | 5日締め・27日or翌月3日支払い ※支払い日は金融機関によって異なる |

| 在籍確認 | 原則なし |

- 収入の有無にかかわらず申込み可能

- 独自審査でほかのクレジットカード審査で落ちても通る可能性あり

- 最短3営業日でカードが手元に届く

\独自審査で作りやすい/

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

ライフカードに限らず、「とにかくクレジットカードを発行したい!」という人は審査が甘いクレジットカードの解説記事もおすすめです。審査に通りやすくなるコツも紹介しています!

ライフカードの審査基準は厳しい?易しい?申込条件もあわせて解説

結論から書きますと、ライフカードの審査基準は易しいといっていいでしょう。

その理由には、消費者金融系の会社である、一般ランクである、そして申込条件に収入の条件が明記されていないことが挙げられます。

消費者金融系だから審査基準は易しい

クレジットカードは、発行元ごとに大きく6つの系統に分けられ、流通系クレジットカードの審査は易しめとされています。

ライフカードは、消費者金融系のクレジットカードに分類されるため、審査は易しいと考えられます。

その背景には、独自の審査基準が採用されているクレジットカードであることが挙げられます。消費者金融会社は、従来から個人向けローンやキャッシングの提供に特化しており、申込者の収入状況や信用情報を柔軟に評価するノウハウを持っています。このため、銀行系クレジットカードの審査基準のように一律に厳しいのではなく、個別事情に応じて柔軟な審査を行うケースが多いです。

パートやアルバイト、さらには一定の条件を満たした学生でも申込みが可能な場合が多いです。ただし、キャッシング枠を希望する場合は、収入や信用情報がより厳しくチェックされることがあります。

審査難易度は発行元の会社の種類で変わる

一般ランクで年会費無料だから審査基準は易しい

クレジットカードには、一般からゴールド・プラチナなどランクがありますが、ライフカードは一般ランクのカードです。一般ランクのカードはもっとも審査が甘くなる傾向にあります。ゴールドカード以上となれば、それなりに利用可能金額も高額となるため、しっかりとした審査が必要ですが、一般カードはそこまで厳しい審査にはなりません。

さらに、年会費無料である点から、多くのユーザーを集めていると分かり、それに伴って審査基準も易しいと考えられます。

安定収入の条件がないからアルバイトやパート、無職の人でも申込める

ライフカードの申込条件に収入に関する条件が明記されていないため、正社員だけでなく、アルバイトやパート、無職の人でも申込めます。

- 18歳以上

- 日本国内在住

- 電話連絡が可能

申込条件があまり厳しく設定されていないということは、審査もそこまで厳しくない、つまり易しいと考えられます。

在籍確認は原則行っていないため審査基準は易しい

ライフカードは在籍確認の電話を原則行わないため、審査基準は比較的易しいと考えられます。勤務先への電話確認がないとわざわざ明記しているということは、それだけ審査を厳格にせず、申込みのハードルを下げているからです。

原則、ご申告の勤務先(職場)へ在籍確認の連絡はいたしません。

※審査にあたり確認が必要になる場合、事前にお客さまの同意を得たうえで連絡いたします。引用:ライフカード

なお、申込内容に不備や確認が必要な点がある場合には、ライフカードから内容確認や連絡依頼のメール・SMSが申込者宛てに届くケースはあります。

ライフカードの審査で見られるポイント

JCBカードWの審査内容は公表されていないものの、審査項目は一般的に「属性情報」や「信用情報」とされています。これらの情報をもとにスコアを算出し、その人の返済能力や信用力を数値で評価します。

| 属性情報 | 年収・職業・勤務先・雇用形態・勤続年数・家族構成 など |

|---|---|

| 信用情報 | 割賦残債額(支払い債務の残りの残高)・年間請求予定額(今後1年間で予定されている請求額)・極度額(クレジット会社が設定した利用上限金額)・借入れ額 など |

属性情報では、申込者の収入の安定性などをみて現在の返済能力が評価されます。

一方、信用情報では、過去のクレジット利用状況や他社の借入れ状況から返済が滞らないと信頼ができる人物かどうか判断されています。

実際の口コミから見るライフカードの審査基準

実際にライフカードを作成した方の口コミ情報をみると、ほかのクレジットカードの審査に通過しなかった人が、ライフカードの審査に通過したという声がありました。

また、債務整理中でも審査に通過したとの声もあり、ほかのクレジットカード会社と比較しても、やはり審査に通りやすいと言えます。

手軽に作れて、便利なカードです!

1年くらい前に申込みをして現在まで利用しています。いくつかのクレジットカードで、審査落ちしてしまったこともあり不安もありましたが、無事に審査を通過できました。発行も迅速ですぐにカードが届いたのも良かったです。他のクレジッドカードで審査落ちになってしまっている場合には是非利用したいカードです。逆に満足できない点としてはポイント還元率が0.5%くらいで、あまり高くないことです。もっとも、誕生月に利用するとポイント3倍になるのは嬉しいところではあります。

引用元:みん評

まさかの?

債務1200万、今弁護士に依頼して返済中です。こんな私がクレジットカードなんか持てる訳も無く諦めていました。ところがライフカードCHが審査が通り、ETCカードも届き今使わせてもらっています?最高ライフカード??誰でも、審査は通ります。この私が、通ったのだから??

引用元:みん評

ライフカードの審査時間

ライフカードの審査時間は最短1営業日です。カードの発行は最短2営業日で、実際にカードを手にできるのは、申込から3営業日~1週間後になります。

申込み受付完了や審査完了に関してはメールで届くので、できるだけ最短でカードを手にしたい方は、登録したメールアドレスの受信チェックをしておきましょう。

審査は土日祝日にかかわらず行っているので、時間が空いた時に申込みましょう。なお、審査通過率は公表されていません。

最短1営業日で審査が完了し、最短2営業日で送付

ライフカードに申込む場合は、Web申込がおすすめです。郵送での申込みも可能ですが、発行までの時間という点ではWeb申込のほうが圧倒的に早くなります。

Web申込をすると、最短1営業日で審査が完了し、最短2営業日でカードが送付されます。実際に送付に1日かかったと考えた場合、申込みから3営業日後には手元にカードが届くということです。

もちろんこれは最短のケースであり、現実にはすべての申込みに対してこのスピード感で対応できるわけではありません。多くの場合は、申込みから1週間程度でカードが届くケースが多いようです。

最短審査・発行を希望する場合は、必ず平日の正午までに申込み手続きを完了させましょう。また、申込み完了後に必ず支払い口座を指定してください。支払い口座の指定は、申込み手続きの完了画面からも可能で、申込み完了メールにも手続きに関する情報が記載されています。

指定されたタイミングで支払い口座の指定を済ませないと、最短でのカード発行が出来なくなるケースがあります。

手元にカードが届くのは1週間後

実際にカードが手元に届くのは、最短で3営業日後、多くの場合は申込みから1週間程度です。カードが手元に届く前後に、ライフカードから会員サイト「LIFE-Web Desk」のIDがメールで届きます。会員サイトにログインすれば、カード番号が確認できますので、カード到着前でもネットショッピングやスマホ決済の利用は可能です。

できるだけスムーズに発行するためには、何より支払い口座の指定が重要になります。支払い口座を指定するタイミングは以下の2つです。

- 申込み完了後24時間以内

- 審査結果通知メール受信後24時間以内

いずれかのタイミングで支払い口座を指定しないと、支払い口座の指定は郵送で行うことになります。郵送で口座を指定する場合、カード発行まで1ヵ月~40日ほどかかりますので注意しましょう。

審査が遅い場合の理由と対処法

ライフカードの審査時間がなかなか終わらなくて遅い場合の理由としては、申込タイミングや申込内容などが考えられます。

- 入会申込が集中して混雑している

- キャッシングも同時に申込んでいる

- 申込内容に不備がある

- 在籍確認ができていない

審査をスムーズに進めるためにキャッシング枠はできるだけつけないようにしましょう。また、申込内容にミスがないか必ず事前確認し、申込当日は在籍確認の電話がいつきても出れるようにしておくとよいです。

ライフカードの審査に落ちた理由は?なぜ瞬殺される?

クレジットカードの審査に落ちる理由を事前に知っておきたい人もいるのではないでしょうか。

ライフカードの審査に落ちる原因は、そもそも申込条件を満たしていなかったり、申込者の信用情報に問題があったりなどさまざまなものがあります。事前に落ちる原因を把握して、余計に審査落ちしないようにしましょう。

申込資格の条件を満たしていない

申込資格の条件を満たさないと、そもそもカードの申込みができず、審査も瞬殺されます。申込み前に必ず確認しましょう。

- 年齢条件 : 18歳以上

- 収入に関する条件 : 特になし

- そのほかの条件:日本国内在住で電話連絡が可能

ライフカードに申込む条件は、18歳以上かつ日本国内に住所があり、電話連絡が可能であるというもので、収入に関する条件は明記されていません。そのため収入がない人でも申込みは可能です。

未成年者(18歳未満)であったり、海外に住んでいたりする人は申込条件を満たしません。

年齢や年収などの申込み条件に不安を感じている人は、審査が厳しいクレジットカードは避け、比較的に審査が通りやすいクレジットカードを選びましょう。

男性 | 30代

落ちたカード:ACマスターカード

職業:会社員

年収:100~200万円

クレカの滞納歴:1年前に1回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

安定して継続的に収入が得られる職業ではないことが一番の理由だと思いました。勤続年数が短く、収入力が低いので難しかったのではないかと感じています。また、滞納もあったため、審査に落ちてしまったのではないかと思います。

男性 | 30代

落ちたカード:PayPayカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:11~20万円

【主な落ちた理由】

当時は会社に勤めてからまだ半年も経過していなかったので、信頼性が足りなかったのだと推測しています。

男性 | 40代

落ちたカード:モビットVISA-W

職業:会社員

年収:1,000万円以上

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

クレジットカード審査に落ちた原因は、新会社設立に伴う一時的な移籍で、当時の会社を辞めて新会社に籍を移したことが影響したと考えられます。新会社に移籍後すぐにカードを申込んだため、勤続年数が3ヶ月と短く、会社の知名度も低かったため、信用情報機関(TSRやTDB)に情報がなく、審査に落ちたと思われます。

男性 | 40代

落ちたカード:ANAアメリカン・エキスプレス®・プレミアム・カード

職業:個人事業主・フリーランス

年収:301~400万円

【主な落ちた理由】

アメックスの一般向けブランドだと思いますが、当時はアシスタントで年収が200万円程度+居候という立場だったため、あまりに評価が低く落ちたのだと思います。

女性 | 50代

落ちたカード:セブンカード

職業:フリーター

年収:1~100万円

【主な落ちた理由】

当時、ネットで調べた所、家の電話がないと落ちるというような事が書いてあったのでそれが原因だと思います。

女性 | 20代

落ちたカード:マルエツカード

職業:フリーター

年収:101~200万円

【主な落ちた理由】

アルバイトとして働き始めて数ヶ月で収入も少なく、一人暮らししたてで、信用度が低かったことが原因だと思います。

男性 | 40代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:201~300万円

【主な落ちた理由】

就職活動中の無職の時期に申込み、経済力・信用力が乏しいと判断されたことが原因だと思います。

申込内容に不備や事実と異なる点がある

申込内容に不備や事実と異なる点があると、カード会社からの信頼を失い、審査に落ちる大きな要因になります。

ライフカードをはじめとするカード会社は、申込者の情報を厳格にチェックしており、記載された内容に不審な点があると、すぐに見抜かれてしまいます。これは、カード会社が審査時に信用情報機関に照会をかけて、履歴を確認しているためです。

信用情報機関からは、他社の借入れ状況や支払い履歴、ローンやクレジットカードの利用実績などがわかります。そのため、借入れがあるのに「なし」と記載したり、金額を少なく申告するなどのごまかしは、事実と違うとすぐに判断されてしまいます。

また、年収の虚偽申告も避けるべきです。勤務先の業種や企業規模、役職、勤続年数から、ある程度の年収をカード会社は想定できるため、大きく乖離した数値は信頼性を欠くと判断されかねません。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:21~50万円

【主な落ちた理由】

今までに滞納履歴もなく、ブラックリストにも入ってはいないと思いますが、考えられることとすれば収入証明書の未提出であったことが原因だと思います

女性 | 40代

落ちたカード:ACマスターカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

自分自身としては、申込書の住所が、身分証明書類として提出した運転免許証などと住所が違う場合や、銀行の届出印が間違っている場合なども審査に通らないことがありました。

男性 | 50代

落ちたカード:楽天カード

職業:会社員

年収:501~600万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

当時まだ携帯電話を持っていなかったので携帯電話の欄に自宅の電話番号を記入して提出したからだと思います

女性 | 30代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:101~200万円

【主な落ちた理由】

引っ越したばかりで、本人確認書類との相互が起きたことが原因だと思います。

信用情報に問題がある

信用情報に傷があると、ライフカードの審査には通りにくくなります。

信用情報とは、過去に利用したクレジットカードやローンなどの返済履歴を記録したデータです。これには、支払いの遅延や未払い、債務整理の有無といった情報が含まれています。

信用情報を確認して、クレヒス(クレジットヒストリー)に支払いの遅れや多重申込みといった問題があると、「今後、滞りなく返済してもらえるか信用できない」と判断され、審査を通過するのが難しくなります。

カード会社は申込み時に、こうした信用情報を信用情報機関を通じて確認しています。そのため、過去のトラブルが記録されていれば、たとえ現在の収入や属性に問題がなくても、リスク回避の観点から審査に落ちる可能性が高まります。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:21~50万円

【主な落ちた理由】

今までに滞納履歴もなく、ブラックリストにも入ってはいないと思いますが、考えられることとすれば収入証明書の未提出であったことが原因だと思います

女性 | 40代

落ちたカード:ACマスターカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

自分自身としては、申込書の住所が、身分証明書類として提出した運転免許証などと住所が違う場合や、銀行の届出印が間違っている場合なども審査に通らないことがありました。

男性 | 50代

落ちたカード:楽天カード

職業:会社員

年収:501~600万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

当時まだ携帯電話を持っていなかったので携帯電話の欄に自宅の電話番号を記入して提出したからだと思います

女性 | 30代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:101~200万円

【主な落ちた理由】

引っ越したばかりで、本人確認書類との相互が起きたことが原因だと思います。

安定収入が一切ない

安定した収入がない場合、ライフカードの審査に通るのは難しくなる可能性があります。

ライフカードに限らず、クレジットカードの審査では支払いを継続できるかどうかが最重要ポイントの一つです。そのため、毎月一定の収入を得ていることが、返済能力の裏付けとして評価されます。収入がない、または不規則な場合は、支払いの遅延リスクが高いと判断され、審査が不利になる傾向です。

とくに現在無職の人や、アルバイトなど収入が安定しない雇用形態の場合は、カード会社から返済能力に懸念を持たれやすくなります。

多額の借入れをすでにしている

多額の借入れがあると、ライフカードの審査に通過しにくくなる可能性が高まります。

ライフカードをはじめとするクレジットカード会社は、申込者の借入れ状況をもとに返済能力を判断します。すでに多くの借入れを抱えている場合、「これ以上の返済は難しいのでは」と見なされやすくなります。

とくに、リボ払いやキャッシングの利用残高、消費者金融での借入れが多いと、月々の返済負担が重いと判断され、審査にマイナスの影響を与える可能性があるのです。また、複数の貸金業者からの借入れがあると、資金の管理能力にも疑問を持たれるケースがあります。

男性 | 50代

落ちたカード:ACマスターカード

職業:会社員

年収:601~700万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:201~500万円

【主な落ちた理由】

審査をしたのは何年か前の経験ですが、その時点でカードローンに関して複数社から借入があったことがが原因だと思います。便宜上もう一社クレジットカードカードの新しい審査をしてみましたが、すでに通らない状況になっていた可能性が高いと思います。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:100~200万円

クレカの滞納歴:10回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:21~50万円

【主な落ちた理由】

収入に対しての、カードローンの借り入れが多いからだと思います。また、カードローンの返済もしながら、滞納もしていたこともあるので、信用はかなり失っていると思います。お金に対して甘い印象を持たれているのが原因だと思います。

男性 | 30代

落ちたカード:モビットVISA-W

職業:主婦・主夫(パート)

年収:100~200万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:21~50万円

【主な落ちた理由】

他のクレジットカード会社からの借り入れと、奨学金をまだきちんと全額返済をしていなかったことが原因だと思います。

男性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:家賃を2回

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:21~50万円

【主な落ちた理由】

別のクレジットカードを滞納したからだと思います。その当時はその辺の厳しさを軽くみていて、大丈夫だろうとタカを括ってましたが、本当に必要な時に審査に通らずめちゃくちゃ大変でした。

男性 | 20代

落ちたカード:ACマスターカード

職業:会社員

年収:401~500万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:51~100万円

【主な落ちた理由】

借入をしすぎていたのと、マンションを契約していて固定費が高かったく、車を持っているためそのローンもあったことが原因だと思います。

男性 | 30代

落ちたカード:プロミスVisaカード

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:51~100万円

【主な落ちた理由】

思い当たる理由としてはあまりお金がなかった時期で借金があったためかと思われます。返済に遅れたなどはありませんでしたが、借金の際にも審査に落ちて、あまり良いところではない場所から借りていたためかもしれません。

一度もクレジットカードやローンなどを使ったことがない

クレジットカードやローンを一度も利用したことがない人は、いわゆる「スーパーホワイト」と呼ばれ、ライフカードの審査で不利になる可能性があります。スーパーホワイトとは、信用情報機関に返済履歴などの記録が一切ない状態を指します。

これは、延滞や金融事故の履歴があるわけではないものの、カード会社が返済能力を判断するための材料が存在しないという意味で、不確実性が高いと見なされてしまうのです。そのため、ライフカード側としても審査を慎重に進めざるを得ず、結果として否決されることがあります。

とくに、30代以降でスーパーホワイトの場合は「過去に事故歴があって信用情報がクリアされたのでは?」といった疑念を持たれる場合もあるため、若年層よりも厳しく見られる傾向があります。

このような場合は、まず携帯電話の分割払いなどで返済実績を積み上げてから申込むなど、段階を踏んだ対策が必要です。

男性 | 20代

落ちたカード:JCBゴールド

職業:会社員

年収:401~500万円

【主な落ちた理由】

利用実績をあまり積めていなかったことが原因だと思っています。

女性 | 20代

落ちたカード:エポスカード

職業:会社員

年収:501~600万円

【主な落ちた理由】

クレジットカードを今まで発行した事が無かったことが原因だと思います。

男性 | 40代

落ちたカード:三菱UFJカード

職業:会社員

年収:答えたくない

【主な落ちた理由】

クレジットカードの利用実績が無かったことが原因だと思います。

短期間に多数のクレジットカードへ申込んでいる

短期間に複数のクレジットカードへ多重申込みを行うと、「申込みブラック」状態になり、審査に通りにくくなると言われています。

申込みブラックとは、短期間に複数のカードやローンに申込んだ人がカード会社から「この人はお金に困っているのでは?」と疑いを持たれている状態のことです。支払い能力に問題があるとみなされ、現在の収入などに問題がなくても審査通過が難しくなる場合があります。

一般的に1ヵ月に3件以上の申込みを行うと「申込みブラック」と判断される可能性が高くなるので注意してください。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

男性 | 40代

落ちたカード:モビットVISA-W

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由】

あまりにも短期間にクレジットカードを何枚もつくろうと申込んだからだと思います。申込んだ理由はポイントサイトでポイントをもらうからで、そのような行為が不正行為としてみなされてしまったのかもしれません。

男性 | 40代

落ちたカード:プロミスVisaカード

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

直前の3ヶ月で他のクレジットカードに申込んでいたため、与信審査でマイナス評価を受けた可能性があります。

男性 | 50代

落ちたカード:PayPayカード

職業:フリーター

年収:100~200万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

PayPayカードを申込む数日前に三井住友カード(ナンバーレス)が新規発行されたばかりだったので、おそらくこれが原因だと思います。短期間に複数のカードを申込むのは多重申請でNGだと後で知りました。

男性 | 50代

落ちたカード:JCB カード S

職業:フリーター

年収:101~200万円

【主な落ちた理由】

2週間位前に別のカードを発行しており、日数を置かずに別カードに申込んだことが原因だと思います。

男性 | 40代

落ちたカード:三井住友ANA VISA Suicaカード

職業:個人事業主・フリーランス

年収:答えたくない

【主な落ちた理由】

当時はクレジットカードの見直しを行っており、同時に複数のクレジットカードを新規申込していました。それがキャンペーン目当て、お金に困っていると判断されたのもしれません。

本人確認や勤務先の確認が取れなかった

ライフカードの本人確認や在籍確認の際に、確認すべき事項が確認できなかった場合は、審査落ちになる可能性があります。

なお、ライフカードは原則として電話による在籍確認を行っていません。

ただし、場合によっては、電話で確認する可能性はあります。

Q. カードの申込み後、在籍確認のため勤務先に連絡されますか?

A. 原則、ご申告の勤務先(職場)へ在籍確認の連絡はいたしません。

※審査にあたり確認が必要になる場合、事前にお客さまの同意を得たうえで連絡いたします。引用:ライフカード公式サイト

ライフカードの審査に通りやすくなるポイント

ライフカードの審査に通りやすくなるポイントは、申込内容を正確に記載するなどの基本的なことから、キャッシング枠を0円にするなどのテクニックもあります。

通りやすくなるポイントを知って、少しでも審査通過率に上げましょう。

申込内容に虚偽や誤りがないか確認する

申込内容に虚偽や誤りがあると、審査で信用を失ってライフカードの発行に落ちる原因となるため、正確な情報の入力が何よりも重要です。

とくに注意したいのが、年収や勤務先、他社からの借入れ状況です。これらは信用度に直結するため、少しの誤りや偽りがあっても審査に大きな影響を及ぼします。

また、入力ミスも虚偽と受け取られるおそれがあるため、申込みフォームへの記入が完了したら、送信前に必ず内容を見直すようにしましょう。数字の打ち間違いや変換ミス、住所や電話番号の記載漏れなどがないかも要チェックです。

キャッシング枠は0円にする

キャッシング枠を希望せずに0円に設定することで、ライフカードの審査に通りやすくなる可能性が高まります。

キャッシングとは、クレジットカードを使って現金を借りる機能のことです。この機能を希望すると、「この人はお金を借りる必要がある状況にある」と判断される可能性があり、カード会社が慎重に審査を行うため審査難易度が上がる要因になるのです。

また、キャッシング枠を希望すると、ショッピング枠とは別に与信枠の審査が発生します。つまり、審査項目が増えることで、通過のハードルが上がってしまうのです。

とくにクレジットカードの申込みが初めての人やすでに借入がある人、収入が少ない人は、審査の印象を良くするためにもキャッシング枠は0円に設定するのがベストです。

後からキャッシング枠を追加申込みすることも可能なので、カードを取得することを優先したいなら、まずはキャッシング枠なしで申込みましょう。

「キャッシング目的でクレジットカードを発行したい!」という人は金利の安い、キャッシング機能付きクレジットカードの解説記事もおすすめです。

学生なら学生専用ライフカードに申込む

学生専用ライフカードは、在学中の学生だけを対象にしているため、学生であれば通常のライフカードよりも審査に通りやすいのが最大のメリットです。

加えて、学生専用ライフカードには海外利用額の4.0%キャッシュバック(年間最大10万円まで・要エントリー)や最高2,000万円の海外旅行傷害保険が自動付帯など、学生生活を充実させる特典がついているのも大きな魅力です。

さらに、年会費は無料で、スマホ代の支払いに利用するとAmazonギフト券(500円分)が毎月抽選で当たるキャンペーンも実施されています。

申込対象は、18歳以上25歳以下で大学・短大・専門学校などに在学中の方。進学予定の高校生も、所定の条件を満たせば申込みが可能です。

引用:ライフカード

- 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方

※オンラインでの入会申込は、 卒業予定年月の1か月前の月末までとさせていただきます。 - 進学予定で満18歳以上の高校生の方

米卒業される年の1月以降お申込みいただけます。 - 電話連絡が可能

審査の通りやすさ・特典の充実度のどちらから考えても、学生であれば学生専用ライフカードがおすすめです。

安定収入を少額でも作る

安定した収入を確保していることは、ライフカードの審査をスムーズに通過するための重要な要素です。

クレジットカード会社は、申込者が利用分をきちんと返済できるかを見極めるために、収入の継続性と安定性を重視します。正社員に限らず、パートやアルバイトであっても、一定の収入を長期的に得ている人は審査で前向きに評価されることがあります。

たとえば、アルバイトで月収が10万円程度でも、1年以上同じ職場で働いていれば「安定収入あり」と判断される可能性があります。反対に、高年収であっても就業期間が短いと、収入の安定性に疑問を持たれる場合もあるため注意が必要です。

そのため、まずは現在の勤務先に長く在籍することを意識し、最低でも半年から1年以上の勤続実績を積むことが効果的です。フリーランスや個人事業主の場合は、確定申告書や収支内訳書、課税証明書などの書類で安定した収入を証明できるようにしておきましょう。

また、ライフカードの申込み時には、収入欄に正確な金額を記載してください。推定ではなく、実際の給与明細や申告内容に基づいて入力することで、審査通過の確率を高められます。

既存の借入れをできるだけ返済する

既存の借入れをできるだけ返済しておくことで、ライフカードの審査に通りやすくなります。

カード会社は申込者の返済能力を重視して審査を行います。そのため、すでに他社からの借入れが多いと、「これ以上の借入れにはリスクがある」と判断され、審査に不利になる可能性が高くなるのです。

とくにキャッシングや消費者金融、リボ払いの残高が多いと、返済負担が重いとみなされやすく、信用情報にもネガティブな印象を与える原因となります。

理想はすべての借入れを完済することですが、それが難しい場合でも、少しでも借入れ額や借入れ件数を減らせば印象は大きく変わります。

また、毎月の返済が遅れなく行われているかどうかもチェックされるため、返済期日を守って支払い続けることも重要です。クレジットヒストリーを良好にするという意味でも、早めの返済を心がけましょう。

複数のクレジットカードに申込む際は期間を空ける

複数のクレジットカードに申込む際は、少なくとも6ヵ月以上の期間を空けることで、ライフカードの審査に通りやすくなります。

短期間に複数のカードへ立て続けに申込むと、信用情報にその履歴が記録され「申込みブラック」と判断されるリスクが高まります。カード会社は「お金に困っていて、あちこちで借入れしようとしているのでは?」と疑う可能性があるため、審査に悪影響を及ぼします。

一般的には、1ヵ月に3件以上のクレジットカードやローンの申込み履歴があると、審査に通りづらくなるといわれています。申込みのタイミングを分散させ、半年以上間隔を空けてから申込むのがベストです。

どうしても早くカードが必要な場合は、まずは1枚に絞って申込むようにしましょう。

クレジットヒストリーに傷がない状態で申込む

クレジットヒストリー(信用情報)に傷がない状態で申込むことが、ライフカードの審査に通過するための重要なポイントです。

信用情報に傷がない状態とは、支払い期日を守って返済を継続している、滞納や延滞がない、申込履歴が短期間に集中していないなどの状態を指します。こうした健全な信用履歴を持っていれば、カード会社からも「安心してカードを発行して問題ない人」と判断され、審査を通過しやすくなります。

自分の信用情報に不安がある場合は、信用情報機関(CICやJICCなど)に情報開示請求をして、自身の状況を確認しておくとよいでしょう。延滞などの履歴が残っていた場合は、完済後5年程度で情報が削除されるため、その期間を待ってから申込みましょう。

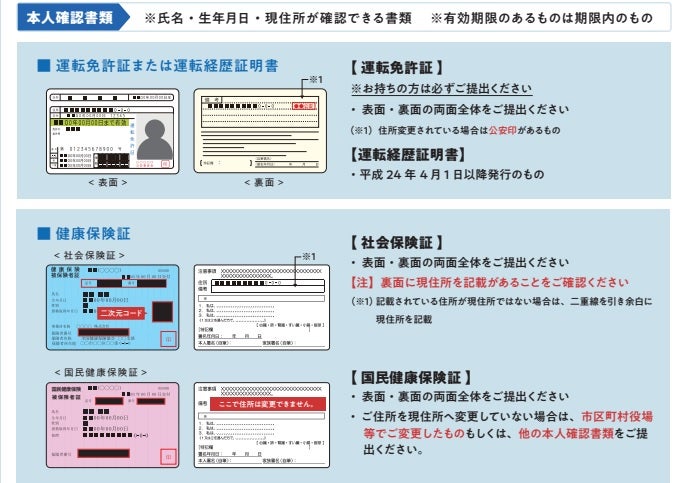

本人確認や在籍確認に対応できるようにしておく

ライフカードの審査をスムーズに通過するためには、本人確認や在籍確認に確実に対応できるようにしておくことが重要です。

本人確認書類では、運転免許証やマイナンバーカード、パスポートなど、住所や氏名が一致しているものを準備しましょう。提出書類に不備があると、審査が遅れたり否決されたりする可能性があります。

また、在籍確認が行われるケースでは、勤務先の代表電話番号を正確に記入し、申込み後しばらくの間は電話に出られるよう職場に伝えておくと安心です。個人名ではなくカード会社名を名乗らない形で電話があるため、職場にバレるリスクも心配ありません。

本人確認や在籍確認がスムーズに行われることで、ライフカードの審査通過率がぐっと上がる可能性があります。

ライフカードの審査に落ちた場合の対処方法

ライフカードの審査に落ちてしまった後でも、対処方法はあります。期間を空けて再申込みを行う、審査のハードルが低いカードを選ぶ、または代替手段を利用するなど、自分の状況に合った方法を取り入れてみましょう。

一定期間を空けて再度申込む

ライフカードの審査に落ちた場合は、最低でも6ヵ月以上の期間を空けてから再度申込むのが賢明です。

審査に落ちた直後にすぐ再申込みしてしまうと、「申込みブラック」と見なされ、カード会社にマイナスの印象を与える可能性があります。

この状態では「お金に困っている」「返済能力に不安がある」と判断されやすく、他のカードにも通りにくくなってしまいます。

申込みの履歴は信用情報機関に6ヵ月間保管されるため、次の申込みまでの期間を空けることで審査落ちの履歴を考慮されずフラットに見てくれて審査通過の可能性を高められるのです。

また、再申込みまでの期間に、信用情報の確認や改善も行っておくとより安心です。

審査に通りやすい他のクレジットカードを検討する

ライフカードにこだわらなくてもいいと思える場合は、比較的審査に通りやすいクレジットカードを検討するのも一つの方法です。

すべてのクレジットカードが同じ審査基準を採用しているわけではありません。カード会社によって重視する項目や基準が異なるため、ライフカードで落ちたとしても他社では通過する可能性があります。

たとえば、イオンカードやセゾンカードなどの流通系カードや、消費者金融系のカードは比較的審査がやさしい傾向にあります。専業主婦や学生、パート・アルバイトでも申込みやすい設計のカードもあるため、自身の属性に合ったカードを選べば審査に通る可能性を高められます。

デビットカードや後払いアプリを代わりに使う

クレジットカードが使えない場合、デビットカードや後払いアプリを代わりに使うのも一つの選択肢です。

デビットカードは審査なしで発行できる場合が多いです。なお、銀行口座と直結しているため、クレジットカードのように後払いではなく、自分の口座から即座に支払いが行われます。そのため後払いはできませんが、国際ブランドが使えるお店なら現金を使わずに決済ができます。

後払いアプリは、クレジットカードと同様に後払いの仕組みです。さらに、少額の利用を前提としているので、審査がクレジットカードほど厳しくないです。ただし、利用上限が小額に設定されている場合があります。クレジットカードを手に入れるまでの間に活用できるサービスといえるでしょう。

ライフカード(Ch)に申込む

ライフカード(Ch)は、他社で審査落ちした人や金融ブラックの方でも通過の可能性がある「ショッピング専用」クレジットカードです。

このカードは、独自の審査基準を設けており、過去に延滞歴がある人やクレジットカードを初めて作る人でも、審査対象として個別に判断されます。

独自の審査基準なので、例えば、

①過去に延滞がある方

②初めてクレジットカードを作る方

③審査に不安のある方

など、ライフカードは一人ひとり個別に審査をします引用:ライフカード

そのため、通常のライフカードに落ちた場合の再チャレンジとして非常に有力な選択肢です。

さらに、通常のライフカードと比べて、付帯保険が充実していたり、ETCカードが年会費無料で使えたりなどのメリットがあります。

- カード発行初年度はポイント1.5倍

- お誕生日月はポイント3倍

- ポイントの有効期限5年

- ETCカードの発行手数料・年会費無料

- 海外・国内旅行傷害保険が自動付帯

- 弁護士無料相談サービス付き

- 通販サイト「L-Mall」経由で最大ポイント25倍

- 日本語サポート「LIFE DESK」が利用可能

- 会員限定の優待割引サービス付き

- シートベルト傷害保険が付帯

- カード会員保証制度あり

ただし、年会費がかかったり、キャッシング機能は付帯しなかったりなどのデメリットがあります。

- 年会費が5,500円(税込)かかる

- 国際ブランドはMastercardのみ

- キャッシング機能は付帯しない

独自の審査基準に加えて、多くの特典を享受できるライフカード(Ch)は、ライフカードの審査に落ちてしまった人にとって、有力な代替案となるでしょう。

デポジット型ライフカードに申込む

審査に不安がある人やライフカードに落ちてしまった人でも、デポジット型ライフカードであれば審査に通りやすいため、再チャレンジの選択肢として非常に有効です。

このカードは、事前に保証金(デポジット)を預けることで、その金額が利用限度額となる仕組みです。審査のハードルが低く、過去に延滞がある人や初めてクレジットカードを作る人にも向いています。

一般ランクの場合、保証金は3万円・5万円・10万円から選択でき、カード発行時に現金で代金引換で支払う仕組みです。初年度の年会費5,500円(税込)も同時に支払いますが、2年目以降は自動引き落としでの継続が可能です。

さらに、デポジット型とはいえ通常のクレジットカードと同じように買い物ができ、弁護士無料相談サービスや旅行傷害保険などといった充実の付帯サービスも備えています。

ポイントも貯まりやすく、初年度は1.5倍(0.75%)、誕生月は3倍(1.5%)、L-Mall経由での買い物では最大25倍(12.5%)と、お得な特典も豊富です。

審査がどうしても不安な人は、デポジット型ライフカードを選べば作れる可能性が非常に高くなります。

家族カードを発行する

家族カードは本会員の審査を通過すれば、利用者本人には審査が行われないため、ライフカードの審査に落ちた場合でも発行が可能です。

家族カードとは、親や配偶者などの本会員が所有しているクレジットカードの追加カードで、本会員と同じ利用可能枠や特典を使えるb仕組みです。

ライフカードにも家族カード制度があるため、家族に本会員カードを発行してもらい、自分はその家族カードを利用するという方法が取れます。一般ランクのライフカードは、年会費も無料です。

ただし、デメリットとして利用枠は本会員と共有となるため、自分だけの利用限度額は設定できません。また、利用明細も本会員に通知されるため、利用状況が家族に把握される点には注意が必要です。

それでも、審査を経ずにクレジットカードと同様の機能を使えるため、日常の買い物やネット決済で困ることを避けられる有効な対処法です。

ライフカードは年会費無料でポイントアップ特典もあるお得なカード

ライフカードは、年会費無料でポイント優遇特典が充実しているコストパフォーマンスに優れたお得なクレジットカードです。

通常時のポイント還元率は0.5%と標準的ですが、入会後1年間はポイントが1.5倍(0.75%)、さらに誕生月の利用ではポイントが3倍(1.5%)になるなど条件次第で高いポイント還元が期待できます。とくに「誕生月ポイント3倍」の特典は、まとまった買い物を計画的に行う人にとって大きなメリットとなります。

さらに、ライフカードは家族カードの年会費も無料です。ETCカードも初年度は年会費無料で、1年のうちに一度でも利用すれば引き続き無料です。

ポイントステージ制度によって、年間の利用額に応じて翌年のボーナスポイントの還元率が最大2倍(1.0%)上がるため、継続的に使えば使うほどお得度が増します。

学生専用ライフカードも用意されており、海外旅行や留学中のキャッシュバック特典など若年層に向けたサポートも充実しています。

ただし、カードの受け取りは郵送のみの対応となるため、即日発行には対応していません。とはいえ、発行まで最短2営業日と比較的早いです。

「年会費無料で、生活の中でポイントをできるだけ多く貯めたい」と考える人に、ライフカードはおすすめできる1枚です。

| 年会費 | 永年無料 |

|---|---|

| 入会対象者 | 日本国内に住んでいる18歳以上で、電話連絡が可能な人 |

| ポイント種類 | サンクスポイント |

| ポイント還元率 | 0.5%~3.0% |

| 国際ブランド | Visa/Mastercard/JCB |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード/家族カード |

| 電子マネー | Apple Pay/Google Pay |

| 付帯保険 | なし |

| 締め日/支払い日 | 毎月5日/当月27日もしくは翌月3日 |

| 利用可能枠 | ~200万円 |

ライフカードのメリットやデメリットなどについて、詳しく解説します。

ライフカードのメリット

ライフカードには、年会費が無料な点や充実したポイントアップ特典などがメリットです。

- 入会後1年間はポイント還元率1.5倍(0.75%)

- 誕生月はポイント還元率3倍(1.5%)

- 利用金額に応じてポイント2倍(1.0%)

- 本会員も家族会員も年会費が永年無料

ライフカードは、年会費無料でありながら、ポイント優遇特典が非常に充実しているのが最大の魅力です。

まず注目すべきは、入会後1年間は通常のポイント還元率が1.5倍になるという特典です。通常のポイント還元率は平均的な0.5%ですが、これが0.75%にアップするため、使い始めの1年間は効率的にポイントを貯めやすくなっています。

さらに、誕生月にはポイントが3倍、つまり1.5%の高還元率になります。誕生月に大きな買い物をまとめて行えば、非常に多くのポイントを獲得できます。

また、年間の利用金額に応じて翌年のポイント還元率が最大で2倍(1.0%)になるステージ制も用意されています。利用すればするほど優遇される仕組みなので、メインカードとして使い続けたい人にとって理想的です。

| 年間利用金額 | ポイント還元率 |

|---|---|

| ~50万円 | 1倍(0.5%) |

| 50万円~ | 1.5倍(0.75%) |

| 100万円~ | 1.8倍(0.9%) |

| 200万円~ | 2倍(1.0%) |

加えて、ライフカードは本会員だけでなく家族カードの年会費も永年無料です。家族でまとめて使っても費用負担が一切かかりません。

年会費をかけずに効率よくポイントを貯めたい人にとって、ライフカードは非常に使い勝手の良い1枚です。

ライフカードのデメリット

ライフカードのデメリットは、付帯保険がない点と、通常のポイント還元率が0.5%と高くない点です。

旅行や出張に行く際は、民間保険や別のクレジットカードの保険で対策しましょう。

また、通常のポイント還元率は高くないので、いつでもどこでも多くのポイントがほしければ、通常のポイント還元率が高いカードを選ぶのがおすすめです。実際に通常のポイント還元率が1.0%以上のカードは複数あります。

ライフカードをおすすめする人

ライフカードをおすすめする人は、余計なコストをかけずに家族でカードを持ちたい人や今後メインカードとしてたくさん利用していきたい人などです。

- 余計なコストをかけずにクレジットカードを持ちたい人

- 今後メインカードとしてたくさん利用していきたい人

- 誕生月に支出が多くなる人

ライフカードの特徴は家族会員も年会費無料である点と、誕生月や利用金額に応じて上がるポイントアップ特典です。

そのため、家族にも一緒にライフカードを持たせたい人やメインカードとしてたくさん使う人には、コスト面でもポイント面でも魅力があります。

ライフカードの作り方

ライフカードの作り方の流れを紹介します。ここではWeb申込の基本的な流れを解説します。郵送申込み等も可能ですが、発行までの時間を考えるとWeb申込がおすすめです。

ライフカードを発行する手順は、Webで申込む場合、大きく3つのステップがあります。

①必要書類を準備する

ライフカードの申込みには本人確認書類が必要です。本人確認書類として認められるのは以下の書類となります。

- 運転免許証または運転経歴証明書

- 健康保険証

- マイナンバーカード

- 特別永住者証明書・在留カード

- 住民票または印鑑証明登録証

本人確認書類は上記から2種類を提出する必要があります。1種類しか持っていないという方は、公的料金の領収証(申込者名義のものに限る)もしくは、社会保険料の領収証、工区税・地方税の領収証、納税証明書のうちいずれか1点を添付することで本人証明が可能です。

Web申込みの場合は、必要となる本人確認書類の画像データを準備しておきましょう。

②申込みフォームに入力して審査を受ける

ライフカードの公式サイトから直接申込みフォームに飛び、申込みフォームで必要な情報を入力します。申込みが完了した時点で「申込み完了メール」が、審査が完了した時点で「審査完了メール」が届きます。

いずれのメールにも、支払い口座を指定する手順やURLが記載されていますので、いずれかのタイミングで支払い口座を指定しておきましょう。

③カードが登録した住所に届く

申込みの段階で本人確認書類を提出している場合は、通常の郵便で届きます

なお、①の段階で、本人確認書類を提出していない場合、審査が完了してカードが登録住所に届くタイミングで本人確認を行います。クレジットカードは「本人限定郵便」の形で送付されますので、顔写真付きの本人証明書を提示しないと受け取れません。運転免許証やパスポートなど、公的機関が発行した顔写真付きの本人確認書類を用意して、申込者本人が受け取るようにしてください。

ライフカードの審査結果や状況を確認する方法

ライフカードの審査状況は公式サイトの審査・発送状況照会ページで確認できます。申込完了後に届く10桁の受付番号と生年月日を入力すると、審査状況を照会可能です。

その他にも、お問い合わせフォームやインフォメーションセンターへの電話でも確認可能です。

| 03-6840-3232 ※受付時間:9時30分~17時30分(土日祝・1/1~3は営業外) 参考:ライフカード 公式サイト |

ライフカードの審査についてよくある質問

最後にライフカードの審査に関して、多くの方が疑問に感じるポイントにQ&A方式で回答していきます。

- 消費者金融系である

- 独自審査を行っている

- 一般ランクのカードである

またライフカードはそもそも一般カードというランクのカードであり、比較的作りやすいランクのカードです。この点から考えても審査は比較的易しいといえるでしょう。

最短での発行を希望する場合は、以下の3点を守って申込みましょう。

- Web申込を利用する

- 平日の正午までに申込みを完了させる

- 申込み後に支払い口座をWebで指定する

実際には申込んでから1週間程度で発行されるものと考えておきましょう。

その上でライフカード審査に落ちてしまった場合には、以下の原因が可能性として考えられます。

- 申込み条件を満たしていない

- 申込内容に虚偽や誤りがある

- クレジットヒストリーに傷がある

- 短期間に複数のクレジットカードに申込みをしている

- 本人確認や在籍確認ができなかった

- キャッシング枠が大きすぎた可能性がある

目安としては年収200万円程度あれば十分と言われていますが、ライフカードは比較的審査が易しいため、それ以下の年収でも通る可能性は十分にあります。

実際には年収だけでなく、勤務先や勤続年数、他社の借入れ状況など総合的に判断されるので、年収が低いからといって必ずしも諦める必要はありません。

審査の状況や審査結果が気になる方は、ライフカードのHPから「カードをつくる」を選択し、そのページ内にある「カードの審査・発送状況照会」をクリックしましょう。移動したページに受付番号と生年月日を入力すると、審査や発送の状況を確認できます。

審査や発送に関しての電話問い合わせに関しては、特にHP上に明記されていませんので、恐らく対応はしてもらえないでしょう。

また、学生の方には学生専用のライフカードもありますので、そちらに申込む方法もあります。

ライフカードの申込条件に安定収入や雇用形態の指定はありません。そもそも「18歳以上(高校生を除く)」という基本的な年齢条件さえ満たせば申込めるので、フリーターや派遣社員でも申込可能です。