クレジットカードの審査に落ちる理由にはどのようなものがあるのでしょうか。せっかくクレジットカードに申込んでも、審査落ちしてしまったら時間の無駄になってしまうだけでなく、別カードの審査時にも悪影響です。

クレジットカードの審査に落ちる理由はさまざまで、申込者の状況や過去の支払い履歴などがあります。

本記事ではクレジットカードの審査基準を説明したうえで、申込み以前・属性情報・信用情報の3つの観点から落ちる理由を計17個解説します。さらに、落ちた理由の確認方法や再申込みのコツなども説明するので、クレジットカードの作成を検討している人は最後までチェックしてください。

「クレジットカードの審査に落ちたことがある」という人は審査が甘いクレジットカードの解説記事もおすすめです。審査に通りやすくなるコツも紹介しています!

- クレジットカードの審査基準

- 申込段階でクレジットカードの審査に通らなくなる理由3つ

- 属性情報でクレジットカードの審査に通らない理由7つ

- 信用情報でクレジットカードの審査に通らない理由7つ

- クレジットカードの審査難易度は発行会社やランクによって異なる

- クレジットカードの審査に落ちる割合

- クレジットカードの審査に落ちた理由を確認する方法はある?

- 申込み前に見るべきクレジットカードの審査に通りやすくなるコツ

- クレジットカードの審査落ち後の再申込みのコツ

- クレジットカードを作れない代わりに利用したいサービス

- 審査が不安な人向けのクレジットカード3選

- クレジットカードの審査に落ちる理由に関するよくある質問(Q&A)

クレジットカードの審査基準

クレジットカードの審査では「属性情報」と「信用情報」が重視されます。これら2つの情報が良好であれば、審査に通過しやすくなるのが一般的です。

属性情報とは、申込者の年齢・職業・勤務先・年収・雇用形態・居住形態・居住年数・家族構成などの個人情報です。これらの情報から、安定した収入があるか、長期的に返済できる生活基盤があるかを判断されます。

一方、信用情報とは、これまでのクレジットカードやローンの契約状況、支払い履歴、延滞・債務整理などの履歴を指します。信用情報は信用情報機関に記録されており、すべてのカード会社が参照できるものです。

| 項目 | 属性情報 | 信用情報 |

|---|---|---|

| 内容 | 年収、勤務先、雇用形態、居住年数など | 過去の支払い履歴、クレジットやローンの契約・利用状況 |

| 取得元 | 申込者本人の申告 | 信用情報機関(CIC、JICCなど) |

審査に通りやすい属性情報の例としては、「正社員として3年以上勤務」「年収300万円以上」「持ち家に居住」「同居の家族がいる」などが挙げられます。これは生活基盤が安定していると評価されやすいためです。

信用情報においては、「過去に延滞がない」「直近1年以上クレジット利用履歴がある」「複数社への申込履歴が短期間に集中していない」といった状態が、信用力が高いと判断されやすくなります。

このように、属性情報と信用情報の両面から評価されるため、どちらかに問題があると審査が不利になるのです。逆に、両方が整っていれば、審査通過の可能性はぐっと高まります。

申込段階でクレジットカードの審査に通らなくなる理由3つ

そもそも申込段階でクレジットカードの審査に通らない致命的な理由は、申込条件を満たしていなかったり、申込情報に不備があるなどの3つです。

これらの理由に当てはまると、どんなに他の情報が審査に有利なものでも落ちてしまうので注意してください。

申込条件を満たしていない

クレジットカードの審査は、申込みの段階で「年齢・居住地・収入」などの基本条件を満たしていないと自動的に否決される仕組みになっています。これは、カード会社が定める「申込資格」を満たしていない場合、審査の土台にすら乗らないためです。

多くのクレジットカードでは、18歳以上(高校生を除く)であること、日本国内に居住していること、安定した収入があることなどが最低条件として設定されています。これらの条件を一つでも満たしていないと、いくら信用情報に問題がなくても、申込み自体が審査対象外と判断されてしまいます。

また、カードの種類によっては年収や職業、過去の利用実績などより厳しい基準が設けられていることもあるため、条件をよく確認せずに申込むと無条件で落とされてしまうケースも少なくありません。

男性 | 30代

落ちたカード:ACマスターカード

職業:会社員

年収:100~200万円

クレカの滞納歴:1年前に1回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

安定して継続的に収入が得られる職業ではないことが一番の理由だと思いました。勤続年数が短く、収入力が低いので難しかったのではないかと感じています。また、滞納もあったため、審査に落ちてしまったのではないかと思います。

男性 | 30代

落ちたカード:PayPayカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:11~20万円

【主な落ちた理由】

当時は会社に勤めてからまだ半年も経過していなかったので、信頼性が足りなかったのだと推測しています。

男性 | 40代

落ちたカード:モビットVISA-W

職業:会社員

年収:1,000万円以上

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

クレジットカード審査に落ちた原因は、新会社設立に伴う一時的な移籍で、当時の会社を辞めて新会社に籍を移したことが影響したと考えられます。新会社に移籍後すぐにカードを申込んだため、勤続年数が3ヶ月と短く、会社の知名度も低かったため、信用情報機関(TSRやTDB)に情報がなく、審査に落ちたと思われます。

男性 | 40代

落ちたカード:ANAアメリカン・エキスプレス®・プレミアム・カード

職業:個人事業主・フリーランス

年収:301~400万円

【主な落ちた理由】

アメックスの一般向けブランドだと思いますが、当時はアシスタントで年収が200万円程度+居候という立場だったため、あまりに評価が低く落ちたのだと思います。

女性 | 50代

落ちたカード:セブンカード

職業:フリーター

年収:1~100万円

【主な落ちた理由】

当時、ネットで調べた所、家の電話がないと落ちるというような事が書いてあったのでそれが原因だと思います。

女性 | 20代

落ちたカード:マルエツカード

職業:フリーター

年収:101~200万円

【主な落ちた理由】

アルバイトとして働き始めて数ヶ月で収入も少なく、一人暮らししたてで、信用度が低かったことが原因だと思います。

男性 | 40代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:201~300万円

【主な落ちた理由】

就職活動中の無職の時期に申込み、経済力・信用力が乏しいと判断されたことが原因だと思います。

申込情報に不備がある

クレジットカードの審査では、申込み時の情報に誤りや記入漏れがあると、「正確な審査ができない」と判断され、審査に通らなくなることがあります。カード会社は、申込み者の情報をもとに信用力や返済能力を審査するため、入力内容の正確性は非常に重要です。

氏名・生年月日・住所・電話番号・勤務先などの基本情報に誤字脱字があるだけでも、情報照会が正常に行えず、審査が打ち切られる可能性があります。とくに勤務先の名称や勤続年数、収入額などが実態と大きく異なる場合、虚偽申告と見なされるリスクもあるため注意が必要です。

とくに電話番号や勤務先に誤りがあった場合、在籍確認や本人確認ができず、審査を通過できません。

また、入力ミスがあった場合でも、自動で修正されたり補足を求められることは少なく、多くのカード会社ではそのまま審査不可として処理されることが一般的です。

虚偽申告をした

クレジットカードの申込みで虚偽の情報を記載すると、「信用できない人物」と見なされ、審査に通らない可能性が極めて高くなります。カード会社は、申込情報の正確性を非常に重視しており、虚偽申告は重大な信用リスクと判断されます。

年収を実際より高く記載したり、勤続年数や勤務先の情報を偽ったりする行為は、信用情報機関との照合や在籍確認によってほぼ確実に発覚します。また、他社借入れ額を少なく見せようとする虚偽申告も、信用情報の照会により真実が明らかになります。

一度でも虚偽申告を行うと、その履歴が記録され、今後のクレジットカードやローンの申込みにも悪影響を与える恐れがあります。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:21~50万円

【主な落ちた理由】

今までに滞納履歴もなく、ブラックリストにも入ってはいないと思いますが、考えられることとすれば収入証明書の未提出であったことが原因だと思います

女性 | 40代

落ちたカード:ACマスターカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

自分自身としては、申込書の住所が、身分証明書類として提出した運転免許証などと住所が違う場合や、銀行の届出印が間違っている場合なども審査に通らないことがありました。

男性 | 50代

落ちたカード:楽天カード

職業:会社員

年収:501~600万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

当時まだ携帯電話を持っていなかったので携帯電話の欄に自宅の電話番号を記入して提出したからだと思います

女性 | 30代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:101~200万円

【主な落ちた理由】

引っ越したばかりで、本人確認書類との相互が起きたことが原因だと思います。

属性情報でクレジットカードの審査に通らない理由7つ

属性情報でクレジットカードの審査に通らない理由には、年収の低さや職業の種類、勤続年数など7つあります。

年収が少ない

クレジットカードの審査では、年収が低すぎると「返済能力に不安がある」と判断され、審査に落ちる可能性が高くなります。カード会社は、利用者が使った金額をきちんと返済できるかどうかを見極めるために、年収を重要な評価基準の一つとしています。

年収の額によって利用限度額が調整されるのが一般的ですが、一定の水準を下回る場合は、そもそもカード発行自体が見送られることがあります。とくに一般的なカードであっても年収100万円未満の場合は、安定性や継続性の面でもリスクが高いと見なされる傾向があります。

カード会社は「無理なく継続的に支払っていけるかどうか」を重視するため、収入の安定性が低いと評価されると否決されやすくなります。

不安定な職業に就いている

クレジットカードの審査では、職業の安定性が返済能力の指標とされるため、不安定な職業に就いていると「将来的に支払いが滞るリスクがある」と判断されて審査に通らない可能性が高くなります。カード会社は、申込者の収入源が継続的であるかどうかを非常に重視しています。

フリーランスや個人事業主、日雇い労働者や短期契約の派遣社員などは収入の変動が大きく、雇用や契約の継続性も不確実であることから、安定収入が得られていないと見なされやすいです。そのため、たとえ一定の収入があっても、「収入の継続性」に疑問がある職業は審査で不利になるケースが多くなります。

無職である

クレジットカードの審査において、無職である場合は「継続的な返済が見込めない」と判断されやすく、審査に通らない大きな理由となります。カード会社は申込者の支払い能力を最重視しており、安定した収入源がないことは、貸し倒れリスクを高めると見なされます。

とくに申込者本人に収入が一切ない状態では、毎月のカード利用額を返済する手段がないと判断され、審査通過は極めて困難です。この傾向は一般的なクレジットカードだけでなく、比較的審査が緩やかなとされるカード会社でも同様です。

また、配偶者や親に収入がある場合であっても、申込者本人が無職の場合は審査対象外とされるケースもあります。

勤続年数が短すぎる

勤続年数が極端に短いと「収入の安定性に欠ける」と判断され、クレジットカードの審査に落ちる要因となります。カード会社は、申込者の雇用状況をもとに、将来的に継続して返済できるかどうかを見極めています。

とくに入社して数ヶ月以内や転職直後など勤続年数が半年未満の場合は、今の職場で収入を安定して得られるかどうかが不透明なため返済能力に対する信頼が得られにくくなります。一時的な雇用や試用期間中と見なされることもあり、審査においては不利に働く傾向があります。

居住年数が短すぎる

居住年数が極端に短い場合、「生活の安定性に欠ける」と判断され、クレジットカードの審査に通らない要因になります。カード会社は、申込者がどれだけ安定した生活基盤を持っているかを確認するため、居住年数も審査項目の一つとして評価しています。

転居したばかりで居住年数が数ヶ月程度しかない場合、定住性が低く、短期間で住所が変わる可能性が高いと見なされる場合があります。これは連絡が取れなくなるリスクや、返済義務から逃れようと夜逃げする危険性があるのではないかと懸念されるためです。

また、頻繁に引っ越しをしている履歴が信用情報に記録されていると、「継続的な支払いに不安がある人物」と評価される可能性もあり、審査にマイナスの影響を与えます。

賃貸の物件に住んでいる

賃貸物件に住んでいる場合、「生活基盤が不安定」と判断されることがあり、クレジットカードの審査に通らない一因となる場合があります。カード会社は、申込者の居住形態から生活の安定度を推測し、信用リスクを評価しています。

とくに家賃の負担が大きい場合や収入に対して住居費の割合が高いと見なされると、「返済能力に影響があるのでは」と懸念される可能性があります。加えて、賃貸は持ち家に比べて転居のハードルが低いため、居住地が短期間で変わるリスクも審査上のマイナス要素になり得ます。

もちろん賃貸に住んでいるという理由だけで必ず審査に落ちるわけではありませんが、年収・職業・勤続年数などの他の属性情報と組み合わさることで「信用に不安あり」と判断されるケースがあるのは事実です。

なお、固定電話の有無は現在とくに審査にはまず影響しません。現代では固定電話がない家庭も非常に増えてきたため、携帯電話が利用できれば問題ないので安心してください。

在籍確認ができない

在籍確認が取れないと、カード会社の信用を得られずクレジットカードの審査に落ちる大きな要因になります。

カード会社は、申込者が申告した勤務先に本当に勤務しているかを確認するために在籍確認を行う場合があります。これは、安定した収入があるかどうかを見極めるための重要な審査項目のひとつです。

在籍確認が取れない状況としては、申告した勤務先の電話番号が間違っている、電話に誰も出ない、担当者が申込者の在籍を確認できないといったケースが考えられます。とくに勤務先の担当者が「そのような人はいません」と回答された場合、虚偽申告とみなされて審査落ちする可能性があります。

信用情報でクレジットカードの審査に通らない理由7つ

信用情報でクレジットカードの審査に通らない理由には、過去の返済延滞やブラックリストに載っていること、申込履歴など7つあります。

返済の延滞をしてしまった過去がある

過去にクレジットカードやローンの返済を延滞した履歴があると、「返済能力に問題がある」と判断され、クレジットカードの審査に通らない大きな理由となります。カード会社は信用情報機関を通じて、申込者の返済履歴を厳密にチェックしており、延滞の記録は信用度を大きく下げる要因です。

たとえ数日間の遅れであっても、金融機関によっては「延滞」として記録される場合があり、その情報は最大で5年間保存されます。その間、他のクレジットカードやローンの申込みにも影響を与える可能性が高まります。

過去の延滞履歴は、現在の収入や属性が良好であっても信用を大きく損ねるため、クレジットカードの審査落ちに直結する重要な要因です。

なお、年金や各種公共料金、健康保険料や各種税金などは延滞しても信用情報機関に情報が登録されないため、カード審査には一切影響ありません。

男性 | 40代

落ちたカード:ACマスターカード

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:少なくとも5回

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由】

自己破産したことがまず大きいです。そしてその後も携帯料金の支払いが遅れたことも影響があるのかなと。金融事故を起こす前までは基本的にはクレジットカードの審査などは落ちたことはないので、ここ数年は個人情報に問題がかなりあると思われます。

男性 | 40代

落ちたカード:Nexusカード

職業:個人事業主・フリーランス

年収:201~300万円

滞納歴:カードローンの返済を滞納

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:11~20万円

【主な落ちた理由】

個人事業主という不安定な収入形態と、過去のカードローン返済遅延が主な要因と考えております。

男性 | 50代

落ちたカード:デポジット型ライフカード

職業:公務員

年収:401~500万円

クレカの滞納歴:3年前に一度

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:5~10万円

【主な落ちた理由】

安定した収入があり公務員という職業にも関わらず審査に落ちた理由として、過去のクレジットカード支払い遅延歴が主な要因だと分析しています。

男性 | 40代

落ちたカード:プロミスVisaカード

職業:会社員

年収:601~700万円

クレカの滞納歴:消費者金融で6回滞納

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:51~100万円

【主な落ちた理由】

カードローンで何度か滞納をした事があり、更には催促の電話がかかってきたり自宅にも返済するようにといった手紙が届いていたので、そういった事で信用情報に傷が入ってしまった事が審査に落ちた原因だと思います。

男性 | 30代

落ちたカード:プロミスVisaカード

職業:会社員

年収:301~400万円

クレカの滞納歴:3回

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:101~200万円

【主な落ちた理由】

クレジットカード会社に目をつけられていたからだと思います。当時は支払いが火の車で、クレジットカードの金を現金化して3社を回していました。滞納もちょこちょこしていたので、多分ブラックリストに載っていたんだと思います。そのせいでクレジットカードの新規入会に落ちたんだと思います。

男性 | 30代

落ちたカード:モビットVISA-W

職業:会社員

年収:401~500万円

クレカの滞納歴:2回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:21~50万円

【主な落ちた理由】

やはり家賃滞納が大きいと思います。保証会社を保証人としており、諸事情により資金不足に陥り滞納しました。滞納家賃を払えず、代位弁済を2回してしまったのが原因だと思われます。また、携帯料金を学生時代に滞納したのも原因かもしれません。

男性 | 50代

落ちたカード:ライフカード

職業:個人事業主・フリーランス

年収:301~400万円

クレカの滞納歴:5回

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

先に使ってたクレジットカードのキャッシングを利用していたのですが、その時に支払を滞納をしていたので、それが原因で落ちたのかなと思っています。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

ブラックリストに載っている

自己破産や長期延滞、債務整理などの金融事故を起こすと、信用情報に「異動情報」として登録され、いわゆるブラックリスト状態となり、クレジットカードの審査に通ることはほぼ不可能になります。金融機関はこの情報をもとに、申込者の信用力を厳格に評価しており、事故情報の存在は重大なマイナス要因とされます。

ブラックリストに載っている状態では、「返済の信頼性に著しく欠ける」と判断され、どれほど現在の収入や職業が安定していても、審査通過は極めて困難です。これは、過去に金融トラブルを起こした事実がCICやJICCなどの信用情報機関に記録されているためであり、カード会社は将来的な貸し倒れリスクを回避するために審査を否決します。

事故情報の登録期間は、CICとJICCでは5年程度、銀行個人信用情報センター(KSC)では取引情報が5年、破産や債務整理が7年程度です。

ブラックリストに入っている間は、クレジットカードの審査にはまず通りません。

ブラックリストから外れてすぐに申込んだ

信用情報からブラックリスト(異動情報)が削除された直後にクレジットカードを申込むと、「信用情報の履歴がまっさらな状態(スーパーホワイト)」と見なされ、審査に通らない可能性があります。この状態では、過去のトラブル情報は消えていても、新たな信用履歴が構築されておらず、カード会社からすると申込者の信用力を測る材料が不足していると判断されます。

とくに30代以上の申込者がスーパーホワイトである場合、「過去に事故情報があったのではないか」と疑われやすく、審査上は不利に扱われる傾向があります。これは、通常であれば一定年齢になるまでに何らかのクレジット取引履歴があるのが一般的とされているためです。

クレジットカードの利用実績がない

これまで一度もクレジットカードやローンを利用したことがない場合、信用情報に実績がまったく残っておらず、「返済能力を評価する材料がない」と判断され、審査に通らない原因になります。カード会社は、過去の取引履歴をもとに支払い能力や信用性を判断するため、履歴ゼロの状態は不確実性が高いと見なされます。

このような状態は「スーパーホワイト」と呼ばれ、とくに30代以上の人が該当する場合は「過去に事故歴があって情報が消えたのでは?」といった疑念を持たれる場合もあります。若年層であれば問題視されにくい場合もありますが、年齢と信用情報の履歴に不自然さがあると、審査上で警戒されやすくなります。

また、利用実績がないということは、返済の意思や計画性が確認できないため、年収や職業など他の属性が良好であっても信用力の証明ができず、結果的に審査落ちにつながるケースがあります。

男性 | 20代

落ちたカード:JCBゴールド

職業:会社員

年収:401~500万円

【主な落ちた理由】

利用実績をあまり積めていなかったことが原因だと思っています。

女性 | 20代

落ちたカード:エポスカード

職業:会社員

年収:501~600万円

【主な落ちた理由】

クレジットカードを今まで発行した事が無かったことが原因だと思います。

男性 | 40代

落ちたカード:三菱UFJカード

職業:会社員

年収:答えたくない

【主な落ちた理由】

クレジットカードの利用実績が無かったことが原因だと思います。

短期間に多重申込みをしている

短期間に複数のクレジットカードへ申込むと、「お金に困っているのではないか」と疑われ、信用リスクが高いと判断されて審査に通らない可能性が高くなります。カード会社は信用情報機関を通じて、直近の申込履歴を確認できるため、多重申込みの状況はすぐに把握されます。

一般的に1ヵ月の間に3件以上のカード申込みがあると「申込みブラック」と見なされる可能性があり、審査通過率が著しく下がります。これは返済能力の限界を超えてカードを利用しようとしている印象を与えるためです。

また、多重申込みは計画性のない金銭管理を疑われる要因にもなります。とくに同時期にローンやキャッシングへの申込みが重なると、審査への影響はさらに大きくなります。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

男性 | 40代

落ちたカード:モビットVISA-W

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由】

あまりにも短期間にクレジットカードを何枚もつくろうと申込んだからだと思います。申込んだ理由はポイントサイトでポイントをもらうからで、そのような行為が不正行為としてみなされてしまったのかもしれません。

男性 | 40代

落ちたカード:プロミスVisaカード

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

直前の3ヶ月で他のクレジットカードに申込んでいたため、与信審査でマイナス評価を受けた可能性があります。

男性 | 50代

落ちたカード:PayPayカード

職業:フリーター

年収:100~200万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

PayPayカードを申込む数日前に三井住友カード(ナンバーレス)が新規発行されたばかりだったので、おそらくこれが原因だと思います。短期間に複数のカードを申込むのは多重申請でNGだと後で知りました。

男性 | 50代

落ちたカード:JCB カード S

職業:フリーター

年収:101~200万円

【主な落ちた理由】

2週間位前に別のカードを発行しており、日数を置かずに別カードに申込んだことが原因だと思います。

男性 | 40代

落ちたカード:三井住友ANA VISA Suicaカード

職業:個人事業主・フリーランス

年収:答えたくない

【主な落ちた理由】

当時はクレジットカードの見直しを行っており、同時に複数のクレジットカードを新規申込みしていました。それがキャンペーン目当て、お金に困っていると判断されたのもしれません。

クレジットカードをたくさん保有している

クレジットカードを多数保有していると、「すでに十分な与信枠を持っている」と判断され、新たなカードの審査で否決される原因となる場合があります。カード会社は、申込者の信用情報をもとに、他社の保有カード枚数や限度額も加味して審査を行っています。

とくに未使用のカードであっても、保有している限度額の合計が大きい場合は「多額の借入れが可能な状態」と見なされ、今後の返済リスクが高いと評価されるケースがあります。これは、今後一斉にカードを利用されると返済が困難になる恐れがあるため、慎重な判断が下されるのです。

また、カード枚数が多いということは、それだけ本人の管理能力も問われ、カードの利用管理や支払い状況の把握が複雑になって延滞や使い過ぎのリスクが高まると見なされるためです。

カード会社内でのブラックリストに載っている

過去にそのカード会社で支払い遅延や強制解約、未払いなどのトラブルを起こしていると、「社内ブラック」として内部に情報が保管され、新たな申込み時に審査で落とされる可能性が高くなります。この情報は、信用情報機関に記録される「外部の信用情報」とは別に、カード会社ごとの判断基準として活用されます。

社内ブラックは外部からは確認できず、本人ですらその存在を知れないため、他社では審査に通ったとしても該当のカード会社では否決され続けるというケースもあります。たとえば、過去にリボ払いやキャッシングの返済が滞ったまま解約された場合などが該当します。

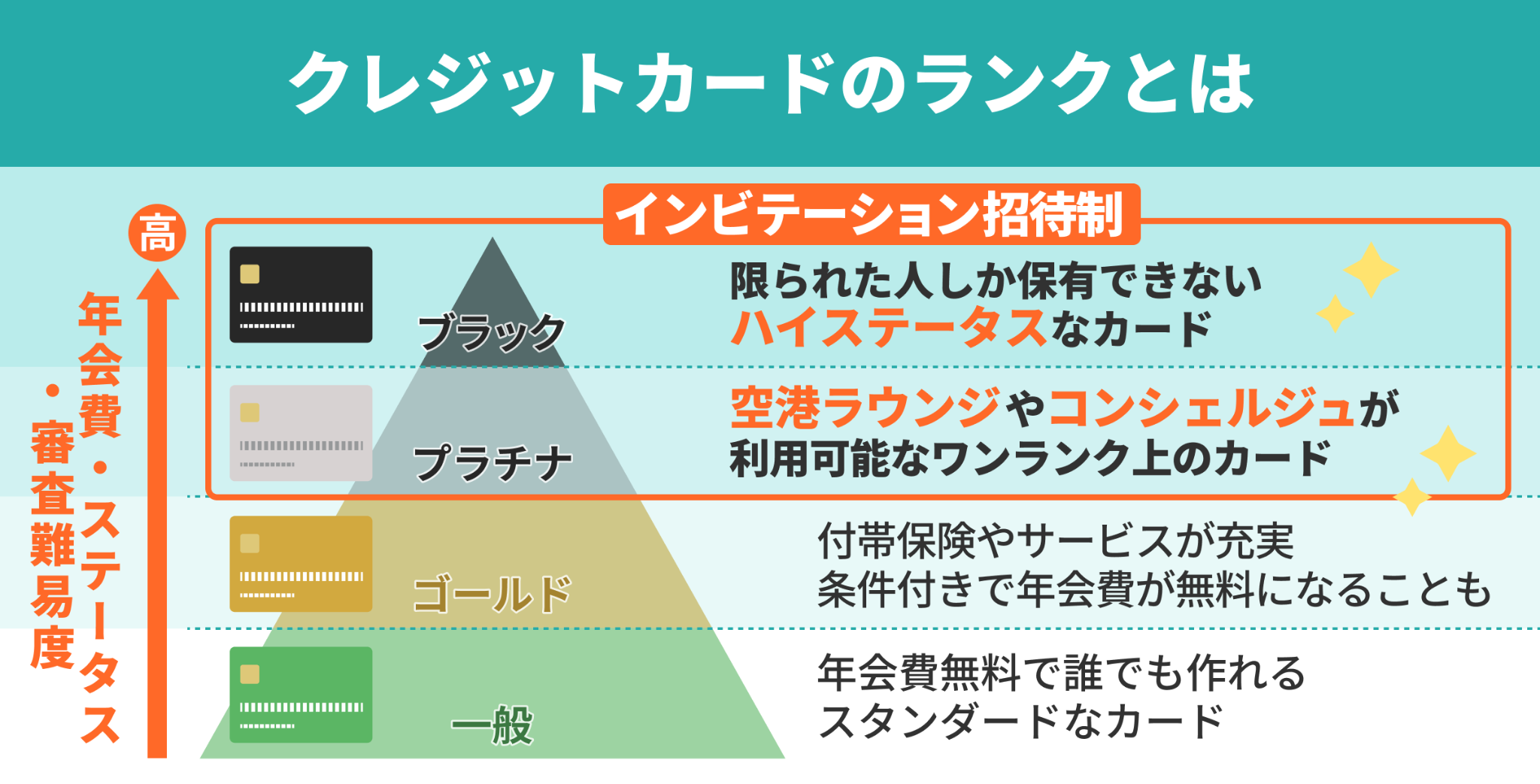

クレジットカードの審査難易度は発行会社やランクによって異なる

クレジットカードの審査は、発行会社やランクによって難易度や審査基準が異なります。すでに保有しているクレジットカードの審査に通過したからといって、次も審査に通過するわけではありません。

ステータスが高いクレジットカードは審査が厳しい

ゴールドカードやブラックカードなど、ステータスが高いクレジットカードは審査基準が厳しい傾向があります。これは、高ランクなカードほどより確実な支払い能力を重視しているためです。

また、クレジットカードの中には、一定の年収がないと申込めないものもあります。さらに一定の基準を満たして初めてインビテーションが得られるカードもあるほどです。ステータスが高いクレジットカードに申込む場合は、審査基準が厳しい可能性がある点に注意しましょう。

そのため、審査に自信がない人は、まずは年会費無料で一般ランクのクレジットカードを発行するのがおすすめです。

発行会社によって審査基準が異なる

クレジットカードは、クレジットカード会社だけでなく銀行や百貨店、消費者金融などさまざまな会社から発行されています。発行会社によって異なる審査基準を定めているため、発行会社もチェックしておきましょう。

一般的には消費者金融系や流通系、信販系のクレジットカードは審査に通りやすいといわれています。対して、銀行系や交通系のクレジットカードは、審査基準が厳しめです。

クレジットカードの審査難易度は発行会社によって異なります。一般に、銀行系のクレジットカードは審査が厳しい傾向にあります。反対に、流通系クレジットカードは審査が甘いと言われます。

一般ランクのカードやデポジット型のカードは審査に通過しやすい

クレジットカードには一般カードのほか、デポジット型のクレジットカードがあります。

デポジット型のカードは、事前に入金したデポジット(保証金)を上限としてショッピングに使えるクレジットカードです。カード会社からすると、どんなにカードが使われたとしてもデポジットがある以上は損しないため、審査に通過しやすいです。また、保証金はクレジットカードの解約時に返還されるため、実質無料で利用できます。利用限度額は保証金の金額までになるため、使いすぎの心配もありません。

デポジット型クレジットカードの例として、Nexus Cardやデポジット型ライフカードが挙げられます。保証金額はNexus Cardだと5万円から、デポジット型ライフカードだと3万円から選べます。

クレジットカードの審査に落ちる割合

クレジットカードの審査に落ちる割合は、約25.0%(約4人に1人)です。実際に日本クレジット協会のクレジット関連統計によると、2024年1月~12月に行われた4,082万件の申込みのうち、1,187万件が審査に落ちていました。

クレジットカードに申込んでも、確実に通るわけではなく、落ちる可能性も十分あります。

クレジットカードの審査に落ちた理由を確認する方法はある?

クレジットカードの審査に落ちた場合、カード会社に問い合わせても理由を教えてもらうことはできません。また、審査基準も公開されていません。

審査に落ちた理由としては、属性情報から支払い能力がないと判断されたり、信用情報がブラックだったり、利用実績がないスーパーホワイトだったりなどの原因が考えられます。心当たりがある場合は改善に努め、時間をおいてから再度申込みましょう。

信用情報に問題があるかどうかは、CICやJICCなどの信用情報機関に情報開示請求をすると確認できます。開示請求をすると、過去の延滞や借入れ額、金融機関や貸金業者による照会履歴などを見れます。信用情報に問題があった場合は、その原因を解消したうえで良好なクレジットヒストリーを築く必要があります。

申込み前に見るべきクレジットカードの審査に通りやすくなるコツ

クレジットカードの審査に通りやすくなるポイントは、申込内容を正確に記載したり、キャッシング枠を0円にしたりなどいくつかあります。審査通過率を少しでも上げるように対策しましょう。

審査基準が甘いクレジットカードを選ぶ

クレジットカードの審査に通りやすくするには、まず審査基準が甘いクレジットカードを選ぶことが重要です。

同じクレジットカードでも発行会社やカードランクによって審査基準が大きく異なるからです。とくにこれから初めてクレジットカードを作る人や、過去に審査落ちの経験がある人は、審査基準が比較的甘いカードを選ぶことで通過の確率を高められます。

具体的には、申込条件が緩かったり、カードランクが一般ランクのものを選んだりするとよいでしょう。

- 申込条件が緩い

- カードランクが一般ランク(ゴールドやプラチナではない)

- 流通系もしくは消費者金融系のカード

申込条件が緩いカードの特徴としては、18歳以上なら申込可能・安定収入の要件がない・高校生でも申込めるなどが挙げられます。一方、銀行系やゴールドランク以上のステータスカードは審査基準が厳しめです。

審査が不安な人向けのおすすめクレジットカードは「審査が不安な人向けのクレジットカード3選」で紹介しているので、ぜひ参考にしてください。

利用限度額の希望を30万円以下にする

審査を少しでも通りやすくするためには、利用限度額の希望は30万円以下に抑えるのがおすすめです。

その理由は、割賦販売法で「限度額が30万円以下のクレジットカードを発行するときは、過剰な債務や延滞などを確認する簡易な審査で発行可能とする」と定められているからです。

つまり、30万円を超える利用枠を希望すると、より厳密な与信審査が必要となり、他社借入や過去の延滞履歴が重く見られる可能性が高くなります。

少額限度額

限度額が30万円以下のクレジットカードを発行するとき過剰な債務や延滞などを確認する簡易な審査で発行可能とする。

反対に、30万円以下に設定すれば簡易な審査で済むため、他に目立った問題がなければ比較的スムーズに審査を通過できるでしょう。

とくに初めてクレジットカードを申込む人や審査に不安がある人は、高額な利用枠を望まずに10万円~20万円程度で申告するのがおすすめです。

さらに大きな利用枠が必要なら、発行後に増枠の申請をすれば問題ありません。

申込内容に虚偽や誤りがないか確認する

申込内容に虚偽や誤りがないように確認することが、クレジットカードの審査に通過するための基本的なポイントです。余計な審査落ちを防げるだけでなく、スムーズに審査が進みます。

とくに注意すべきなのは「年収」「勤務先情報」「他社からの借入れ状況」など信用情報に直結する項目です。クレジットカード会社は、申込内容を信用情報機関が持つ情報と照らし合わせており、少しでも不一致があると「虚偽申告ではないか」と疑われるリスクがあります。

ほかにも、職業欄も正確に入力しましょう。どの職業かによって審査基準が変動する可能性があるためです。たとえば、夫に安定収入がある専業主婦にもかかわらず、職業欄を「無職」としてしまうと、夫の収入を加味されず審査が行われて不利になってしまう場合があります。

スマートフォンやPCでの入力による変換ミス・選択ミスなどもありがちなミスです。申込みフォームの送信前には、入力内容をすみずみまでチェックし、提出書類との整合性も確認しましょう。

キャッシング枠は0円にする

申込み時にキャッシング枠は0円に設定することで、カード会社の審査項目を減らせるためクレジットカードの審査に通過しやすくなります。

キャッシング枠を希望すると、「この人は今すぐ現金が必要なのでは?」と判断されて返済能力に対するチェックが厳しくなるのです。

また、カード会社は総量規制の観点から、他社の借入れ状況とも合わせて審査を行うため、借入れが多いと通過が難しくなることもあります。

そのため、「キャッシングを使う予定がない」「まずはカードを持ちたい」という人は、申込み時にキャッシング枠を0円に設定してください。キャッシング枠がほしい場合は、カードを作ってから後日申込めば問題ありません。

「キャッシング目的でクレジットカードを発行したい!」という人は金利の安いキャッシング機能付きクレジットカードの解説記事もおすすめです。

安定収入を少額でも作る

クレジットカードの審査では「継続的に収入があるかどうか」が重視されるため、たとえ少額でも安定した収入源を確保することが有効です。継続して収入を得ている実績があれば、返済能力の証明につながります。

アルバイトやパート、内職や在宅ワークなど収入の形態は問われませんが、「毎月継続して得ているか」がポイントです。申込書に収入欄がある場合は、少額でも正直に記入すれば審査での印象が変わる可能性があります。

専業主婦や年金受給者など一般的に審査が難しいとされる属性であっても、自身名義の収入があることで審査通過の可能性が広がるため、収入の有無を見直してから申込むのが賢明です。

既存の借入れをできるだけ返済する

既存の借入れをできるだけ返済しておくことで、返済能力に問題がないとカード会社にアピールできてクレジットカードの審査通過率を上げられます。

完済が理想ですが、難しい場合は少しでも借入れ金額を減らしたり、件数を減らしたりするだけで印象が改善されます。

また、消費者金融などの高金利な借入れから順に整理していくのが効果的です。

複数のクレジットカードに申込む際は期間を空ける

短期間に複数のクレジットカードへ申込むのは避け、最低でも6ヵ月以上の期間を空けることで、クレジットカードの審査に通りやすくなります。信用情報機関にはカードの申込履歴が6ヵ月間保存されるためです。

どうしてもクレジットカードを作りたい場合でも、他社と同時並行で申込むのは控えてまずは1枚のみにしましょう。

クレジットヒストリーに傷がない状態で申込む

クレジットヒストリーに傷がない状態で申込むと、カード会社は今後も問題なく返済してくれるだろうと思うため、クレジットカードの審査通過率が上がります。

そのために、まずは自分の信用情報が良好な状態であるか確認しましょう。CICやJICCなどの信用情報機関に開示請求をすれば、誰でも自分の信用情報を確認できます。

ただし、過去に延滞などの金融事故情報がある場合は、最低でも5年経過しないと履歴は消えません。完全に履歴が消えるまでは申込みを控えて、別の決済手段で代替するのが賢明です。

また、現在契約中のクレジットカードやローンの支払いは、必ず期日までに行いましょう。日々のていねいな利用実績が良好なヒストリーを構築し、結果的にクレジットカードの審査でもプラスに働きます。

本人確認や在籍確認に対応できるようにしておく

本人確認や在籍確認に対応できるようにしておくことで、審査がスムーズに進んで審査通過率を上げられます。逆に対応できないと、最悪の場合は審査に落ちてしまいます。

申込み時に記載する電話番号や勤務先情報は正確に入力し、登録した電話番号に着信があった際にはすぐに応答できる状態にしておきましょう。

また、在籍確認が行われる可能性がある場合には、あらかじめ職場にと伝えておけると理想です。

クレジットカードの審査落ち後の再申込みのコツ

クレジットカードの審査に落ちたとき、次に申込んだときに発行できるような対策方法を知りたいという人も多いのではないでしょうか。

対策方法としては、クレジットカードの申込履歴が消えるのを待つ、信用情報を回復させるなどの方法があります。

クレジットカードの審査に落ちてしまった場合は参考にしてみてください。

審査に落ちた理由を分析する

クレジットカードの審査に落ちた後に再申込みを検討する際は、まず「なぜ審査に落ちたのか」を冷静に分析することが重要です。理由がわからないまま何度も申込むと、審査落ちの履歴が何回も記録されて信用情報に悪影響を与えてしまうリスクがあります。

カード会社は審査基準を公開しておらず、申込内容に対する審査結果の詳細も教えてくれません。また、信用情報機関に問い合わせても、登録されている信用情報の開示は可能ですが、審査基準自体は各カード会社により異なるため落ちた理由を断定することはできません。

そのため過去の信用情報に延滞や債務整理があったか、短期間に多重申込みをしていないか、あるいは年収や勤続年数、居住年数といった属性情報に不利な要素がなかったかなどを、本記事で解説してきた審査落ちの典型的な原因に照らして自己分析を行う必要があります。

信用情報に関しては、CICやJICCといった信用情報機関に情報開示請求を行えば、自身の信用履歴を確認できます。これにより延滞や多重申込みなどのネガティブ情報が残っていないかをチェックするのも有効です。

再申込みは半年以上の期間を空ける

再申込みを行う場合は、半年以上の期間を空けましょう。審査落ちの履歴は、他のカードの審査に不利に働きます。しかし、申込みから6ヵ月経てば、信用情報機関内にあるクレジットカードの申込履歴が削除されるのです。

また、短期間で繰り返し申込みを行うと「お金に困っているのではないか」という印象を与えてしまう可能性があります。そのため、半年間はクレジットカードの申込みを控えましょう。

借入れがある場合は返済を行う

現在、クレジットカードのキャッシングやカードローンなどでお金を借りている場合は、返済を行いましょう。借入れ額が多いと年収に対する返済額の割合が高くなり、クレジットカードの返済が困難と判断されるためです。

また、すでに保有しているクレジットカードで分割払いやリボ払いを行っている場合、できれば一括返済しましょう。一括返済をすれば、借入れ額を一気に減らせるうえ、返済実績を作ることができ、審査に通る可能性を上げられます。

良好なクレジットヒストリーを作る

信用情報に傷がついている人は、次の申込みに向けて良好なクレジットヒストリーを作りましょう。。クレジットヒストリーとは、クレジットカードやローン、分割払いなどの利用履歴とそれに付随する信用情報のことです。クレジットヒストリーを作っておくと、カード会社に返済能力をアピールでき、審査に通る可能性が上がります。

良好なクレジットヒストリーを作るには、スマートフォンの分割払いやローンの返済を延滞や滞納なく行う方法などがあります。また、審査に通りやすいデポジット型のクレジットカードを発行し、支払いを行っていくことで、クレジットヒストリーが作れます。

- スマートフォンの分割払い

- ローンの返済

- デポジット型のクレジットカードで支払いを行う

- 公共料金をクレジットカードで支払う

審査基準が甘い別のカードを検討する

クレジットカードの審査に落ちた直後に再申込みをする場合、同じような審査基準の難易度のカードを選ぶと再び落ちる可能性が高いため、審査基準が甘いカードへの申込みを検討することが有効です。カード会社ごとに審査基準は多少異なり、同じ申込み者でも結果が大きく変わる場合があるからです。

たとえば、流通系のカード会社は、銀行系や信販系と比べて審査基準が比較的ゆるやかな傾向があります。具体的には「楽天カード」や「エポスカード」、「ライフカード」などは過去に他社で落ちた人でも発行された実績があるとされており、別の申込み先として検討する価値があります。

また、ACマスターカードやプロミスVISAカードなど消費者金融系のカードは独自の審査基準を用いているため、他のカードの審査で落ちても通る可能性があるのです。

クレジットカードを作れない代わりに利用したいサービス

クレジットカードは普段の買い物や公共料金の引落しなど、さまざまなシーンで活躍します。そのため、審査に落ちてしまうと困ることもあるでしょう。

クレジットカードを発行できなくても、後払いアプリや、現金を持ち歩かずに支払いができるデビットカードやプリペイドカードなどの決済サービスがあります。それぞれクレジットカードにはないメリットもあります。

後払いアプリは限度額が低い分、審査に通りやすい

後払いアプリとは、商品やサービスの代金を後日支払うことができるアプリです。アプリによっては、審査に運転免許証やマイナンバーカードが不要で、電話番号とメールアドレスだけで後払い機能が使えるようになるものもあります。そのため、クレジットカードの審査に落ちても、後払いアプリなら利用できる可能性が高いです。

後払いアプリは、主にECサイトで利用でき、スマホのタッチ決済や物理的な本カードを利用すれば、実店舗でも使えるケースがあります。このようにクレジットカード同様に幅広い店舗・サービスで使用可能です。

ただし、利用限度額は最大5万円など少なめな場合が多いです。使う予定の金額が少ない場合は、後払いアプリで十分に代替できるでしょう。また、利用のたびに手数料がかかるアプリもあるため、事前にチェックしましょう。

デビットカードは即時引き落としで便利

デビットカードは銀行口座と紐づけられているカードで、支払いを済ませると口座残高から即時引き落しが行われる仕組みになっています。残高以上は使えないため、クレジットカードのように使いすぎるなどの心配はなく、支払いを忘れたなどの理由でブラックリストに入ることはありません。

クレジットカードと同様に、現金を持ち歩く必要がなく、カード1枚だけで決済を済ませることができます。口座から現金を引き落とす手間や手数料がかからなことも魅力です。

国際ブランドはVisaやMasterCardなどから選べるため、通常のクレジットカード同様、幅広い店舗・サービスの支払いに使えます。

ただし、後払いはできないため、支払いを先送りしたいという人には向いていません。

プリペイドカードは使い過ぎを防げる

プリペイドカードは、事前にチャージして使うカードです。クレジットカードと異なりチャージした分しか使用できないため、デビットカードと同様に使いすぎを防げます。また、プリペイドカードは銀行口座がなくても持てるため、年齢制限もありません。

また、そもそも審査がないので、クレジットカードの審査に通らなかったり、申込年齢に満たなかったりする人でも利用可能です。

家族カードを作ってもらえば審査なしで持てる

クレジットカードの審査に自信がない人でも、家族カードなら審査なしで持つことが可能です。

家族カードは、親や配偶者などが発行する本カードの追加カードとして作る仕組みのため、本カードの審査に通っていれば家族カードには新たな審査が発生しません。

しかも、家族カードは基本的にポイント還元率や付帯保険など本カードと同じサービス内容を受けられるのが大きなメリットです。

たとえば、旅行傷害保険やショッピング保険、空港ラウンジ利用なども本カードと同等の条件で利用できる場合が多いため、審査に通らず自分名義でクレジットカードを持てない人にとって非常に便利です。

まずは家族に相談して家族カードを発行してもらえないか相談してみましょう。

カードローンは現金を引き出せて便利

カードローンは、クレジットカードとは異なる独自の審査基準で利用可否が判断されるため、カードを作れない人でも通過できる可能性があります。

また、カードローンはATMから直接現金を引き出せるという利便性の高さも魅力です。

ネットショッピングや店舗でのキャッシュレス決済に限らず、現金での支払いが必要な場面でも対応しやすく、急な出費にも柔軟に対応できます。

現在では、アコム・レイク・プロミスといった消費者金融が提供するカードローンをはじめ、銀行系のローンも多く存在しています。審査の通りやすさや金利、返済方法などによって、おすすめのカードローンは人によって異なります。

自分に合ったサービスを選びたい方は、以下の記事で詳しく解説していますので、ぜひ参考にしてください。

保険の契約者貸付で現金を借りて使える

保険の契約者貸付を使えば、審査なしで最短即日中に現金を借りることができます。

契約者貸付とは、生命保険などの解約返戻金を担保にしてお金を借りられる仕組みです。審査が不要なため、クレジットカードやローンの審査に不安がある人でも利用しやすいのが特徴です。

借りられる金額は解約返戻金の6~8割程度が目安です。たとえば、2万円を借りたい場合は、少なくとも34,000円以上の解約返戻金があれば可能です。

手続きは非常に簡単で、保険会社に電話するか、Web上の会員サイトから申請すればできます。平日の日中に手続きが完了すれば、最短でその日のうちに指定口座へ振り込まれます。

注意点として、契約者貸付は解約返戻金がある保険契約者のみが利用できます。掛け捨てタイプの保険にはそもそも解約返戻金がないため、このサービスは使えません。

また、保険会社によっては振込みまでに数日かかる場合もあります。

質屋なら審査なしで現金が手に入る

質屋を利用すれば、審査なしで今すぐ現金を手に入れることができます。

質屋では、自分が持ち込んだ品物を担保にしてお金を貸してくれるため、クレジットカードやローンのような信用審査は一切ありません。そのため、収入が不安定だったり、信用情報に不安があったりしても問題なく利用できます。

借りられる金額は預けた品物の査定額のおおよそ8割程度が目安です。たとえば、最新のiPhoneやブランドバッグ、高級腕時計、ゲーム機などを質入れすれば、少なくとも2万円以上を借りることも十分可能です。

利用方法は非常にシンプルで、預ける品物と本人確認書類(運転免許証やマイナンバーカードなど)を持って質屋へ行くだけです。品物の査定が終われば、最短10分程度で現金を受け取れます。

ただし、質屋での借入れは期限があり、原則3ヵ月以内に完済しないと預けた品物が質流れ(売却)になってしまいます。大切なものを預ける場合は、余裕を持って返済計画を立てましょう。

審査が不安な人向けのクレジットカード3選

審査が不安な人でも申込めるおすすめのクレジットカードは、PayPayカード・三井住友カード(NL)・ACマスターカードの3枚です。

PayPayカードはPayPayの支払い方法に設定するとポイント還元率が最大1.5%まで上がります。日頃からPaypayをよく使う人におすすめです。

三井住友カード(NL)は対象の身近なコンビニやチェーン店などでスマホのタッチ決済をすると、最大7%ポイント還元になる点が魅力です。海外旅行傷害保険もついているため、初めてクレジットカードを使い始める人におすすめできます。

ACマスターカードは独自審査を行っているため、過去に別のカードで審査落ちした人でも通る可能性があります。また、消費者金融系のカードで審査難易度も高くないので、とにかく審査が不安な人におすすめです。

| PayPayカード | 三井住友カード(NL) | ACマスターカード | |

|---|---|---|---|

|

|

|

|

| 年会費 | 永年無料 | 無料 | 無料 |

| 利用可能額 | - | 150万円 | 300万円※ |

| ポイント還元率 | 1.0%~最大1.5% | 0.5%~7% | 0.25%キャッシュバック |

| 付帯保険 | なし | 海外旅行傷害保険 | なし |

| 国際ブランド | Visa、Mastercard、JCB | Visa、Mastercard | Mastercard |

| 申込み |

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

PayPayカード|流通系かつ年会費無料で通りやすい

PayPayカードは、最短7分で発行できるクレジットカードです。オンラインショッピングやPayPayの支払いなどで、すぐにクレジットカードを使用したい人にも適しています。

流通系かつ年会費無料の一般カードのため、ステータスカードと比べて審査難易度が低く、収入に自信のない人におすすめです。また、安定した収入があれば、パートやアルバイトでも申込めます。

PayPayで利用するとポイント還元率が最大1.5%までアップするため、普段からPayPayを利用している人におすすめです。

| 年会費 | 永年無料 |

|---|---|

| 利用可能額 | - |

| ポイント | 1.0%~最大1.5% |

| 付帯保険 | なし |

| 国際ブランド | Visa、Mastercard、JCB |

三井住友カード(NL)|新規ユーザー獲得に積極的

三井住友カード(NL)は、年会費無料の一般カードで、ポイント施策によって新規ユーザーを集めているため、審査難易度は低いです。

三井住友カード株式会社が発行するポイントが貯まりやすいクレジットカードです。通常利用で200円(税込)につき1ポイント(0.5%)貯まるうえ、対象のコンビニや飲食店でスマホのタッチ決済をすると、最大7.0%のポイントがもらえます。

また、最短10秒でアプリ内にカードを発行でき、カード番号や有効期限をすぐに確認できます。そのため、発行後すぐにオンラインショッピングが可能。さらに、Apple PayやGoogle Payにも対応しているので、実店舗でスマホのタッチ決済もできます。

| 年会費 | 無料 |

|---|---|

| 利用可能額 | 150万円 |

| ポイント還元率 | 0.5%~7.0% |

| 付帯保険 | 海外旅行傷害保険 |

| 国際ブランド | Visa、Mastercard |

ACマスターカード|独自審査で難易度が低い

ACマスターカードは、消費者金融のアコムが発行するクレジットカードで、独自審査を用いています。また、消費者金融系のカードであるため、過去よりも現在の支払い能力が重視される傾向です。そのため、現在安定した収入がある人であれば、過去に審査落ちしていても通過する可能性があります。

バーチャルカードは最短20分(※)で発行できるうえ、9時~21時の間であれば本カードを自動契約機(むじんくん)で最短即日発行できます。

土日祝日も最短即日発行に対応しているので、すぐにクレジットカードを手にしたい人におすすめです。

| 年会費 | 無料 |

|---|---|

| 利用可能額 | 300万円※ |

| ポイント | 0.25%キャッシュバック |

| 付帯保険 | なし |

| 国際ブランド | Mastercard |

クレジットカードの審査に落ちる理由に関するよくある質問

クレジットカードの審査に落ちる理由に関するよくある質問を紹介します。細かな疑問も解消したうえで、適したカードを選びましょう。

この期間に、借入れを返済したり、クレジットヒストリーを作ったりして、審査が有利に進むように準備しておきましょう。

万が一、思い当たる節がある場合は、問題を解決してから再度申込みましょう。また、「短期間に複数のクレジットカードに申込んだ」「申込情報に不備がある」なども審査に落ちる理由のひとつです。

とはいえ、申込情報があるにも関わらず契約内容が登録されていないと、審査に落ちたことを知られてしまいます。

属性情報に問題があったり、過去に延滞や債務整理をしていたりすると、クレジットカードの審査に落ちてしまう可能性があります。

これは審査の公平性を保つための措置であり、すべての申込者に共通して適用される対応です。

なぜなら審査基準は各カード会社が独自に設定しており、信用情報機関はその基準に関与していないためです。

クレジットカード会社は、返済能力を重視しており、収入の有無や雇用形態を重要な判断材料としています。学生の場合、アルバイト収入しかない、または無収入であるケースも多く、安定性に欠けると見なされがちです。

クレジットカード会社は、利用者がカードの利用金額をきちんと返済できるかを審査するため、職業欄が無職だと継続的な収入源がないと判断され、審査通過が極めて難しくなります。

クレジットカード会社は返済能力の有無を重視しており、申込者本人に収入がない場合、たとえ配偶者に収入があっても本人の支払能力が不安定と見なされることがあります。

理由としては在留期間が短い、収入が不安定、信用情報が十分に蓄積されていないなどの点が挙げられます。

また、永住権を持っていない、在留カードの有効期限が近い、日本語での意思疎通が難しい場合なども審査で不利になることがあります。

また、未成年や学生が利用者となる場合でも、利用目的や本会員の支払い能力によっては発行を見送られる場合があります。