クレジットカード発行には在籍確認が必要なものがあります。クレジットカードを申し込んだ事実を勤務先に知られると、同僚や後輩、上司などにどう思われるか不安になるでしょう。また、今すぐクレジットカードを使いたい場合、在籍確認があると発行するのに時間がかかってしまいます。できれば在籍確認がないクレジットカードを選びたい人も多いのではないでしょうか。

在籍確認とは、申込者の勤務先へ電話をかけて、その会社で働いていることを確認する手続きです。クレジットカードの中には申込者の属性情報や信用情報、これまでの利用履歴など、さまざまな情報をもとに審査を行うことで、在籍確認が行われないカードもあります。

たとえば、原則お勤め先へ在籍確認の電話なしのクレジットカードは、三井住友カード(NL)やプロミスVisaカード、ACマスターカードが挙げられます。

※バーチャルカードの場合

※お申込時間や審査によりご希望に添えない場合がございます。

この記事では原則お勤め先へ在籍確認の電話が行われないクレジットカード7選を紹介します。

独自審査で最短即日発行できる!

| 発行会社 | アコム株式会社 |

|---|---|

| 申込条件 | 安定した収入と返済能力を有する人で、当社基準を満たす人 |

| 職業 | パート・アルバイト・学生も申込可能 |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

年齢・年収・カードローン他社お借入状況から、カード発行可能か3秒で診断できる

※『3秒診断』はカード発行を検討される際の目安であり、必ずしも診断結果により発行を確約するものではありません。

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

- 在籍確認なしのクレジットカードおすすめ7選!

- クレジットカードの在籍確認とは?実施の目的や理由を解説

- クレジットカードは基本的に在籍確認なしで作れる

- クレジットカードの在籍確認が行われる確率

- クレジットカードの在籍確認で聞かれる内容

- クレジットカードの在籍確認が来るタイミング

- クレジットカードの在籍確認がなしになる人やケースの特徴

- クレジットカードの在籍確認が行われるケース・人の特徴

- 【勤務形態別】クレジットカードの在籍確認がくる場所

- 無職や専業主婦に対するクレジットカードの在籍確認の方法

- クレジットカードの在籍確認を回避する方法

- クレジットカードの在籍確認をスムーズに終わらせるコツ

- 在籍確認なしのクレジットカードを選ぶポイント

- クレジットカードの在籍確認で審査落ちするケース

- クレジットカードの在籍確認に関するよくある質問

在籍確認なしのクレジットカードおすすめ7選!

編集部が実際に発行してみて、また、公式サイトの情報を参照してわかった、電話による在籍確認がなしのクレジットカード7選を紹介します。

今すぐクレジットカードが欲しいという人は発行スピードが最短10秒の三井住友カード(NL)がおすすめです。消費生活ジャーナリストの岩田昭男さんも、「審査時間が早いのが売りですので「在籍確認」をしている時間は取れません」とコメントしており、在籍確認なしのクレジットカードを探している人にぴったりです。

| カード | 三井住友カード(NL) | ACマスターカード | プロミスVisaカード | 楽天カード | PayPayカード | Nudgeカード | JCB CARD W |

|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

| 在籍確認 | 原則、電話での 在籍確認なし |

原則、勤務先へ電話での在籍確認なし | 原則、勤務先へ電話での在籍確認なし | 原則、電話での 在籍確認なし |

原則、電話での 在籍確認なし |

在籍確認なし | 原則、電話での 在籍確認なし |

| 発行時間 | 最短10秒※1 | 最短20分※5 | 最短3営業日 | 1週間~10日 | 最短7分 | 最短3分 | 最短5分 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 ※一部有料 |

無料 |

| 還元率 | 0.5%~7%※2 | 0.25%※3 | 0.5%~7% | 1.0% | 1.0%~5.0% | - | 1.0%~10.5% |

| 特徴 | コンビニでのタッチ決済で最大7%の高還元率※2 | 自動契約機(むじんくん)※4ならその場でカード発行 | 消費者金融系で審査に通りやすい | 在籍確認は個人名での確認or省略の可能性もあり | キャッシング利用時も在籍確認なし | AIを用いた独自審査で作りやすい | 基本還元率が1.0%で高還元率。スタバでは5.5% |

| 詳細 | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ |

※注釈

・最短10秒発行受付時間:24時間

・即時発行ができない場合があります。

※2

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3

・還元方法はキャッシュバック

※4

・9:00~21:00※年中無休(年末年始は除く)

※5

・バーチャルカードの場合

・お申込時間や審査によりご希望に添えない場合がございます。

三井住友カード(NL):電話の在籍確認なし、最短10秒(※)で審査完了

- 原則、電話連絡による在籍確認なし

- 最短10秒の即時発行が可能(※)

- 対象のコンビニ、飲食店で最大7%還元(※2)

即時発行に対応する三井住友カード(NL)は、勤務先への電話連絡による在籍確認なしで発行できるクレジットカードである可能性が高いです。公式サイトで明示している「最短10秒(※)で完了する」審査においては、職場への電話による在籍確認はもちろんですが、在籍確認自体が行われないと予測できます。

実際に編集部が発行したところ、会社への電話はありませんでした。

三井住友カード(NL)は、最短10秒で審査が完了したのち、会員専用の「Vpassアプリ」上にカード番号が発行されるので、カードの到着を待たずにすぐにネットショッピングで利用できます。Apple PayやGoogle Payに登録すれば、実店舗の買い物にも利用できます。土日や祝日でも電話による在籍確認なしで、即時発行できるので、平日忙しい方も便利です。

また、三井住友カード(NL)は審査難易度が厳しくないと考えられます。申込条件は満18歳以上(高校生除く)となっているだけで、安定収入の要件はありません。そのため、パートやアルバイトはもちろん、学生や専業主婦の人でも通る可能性があるのです。

三井住友カード(NL)はポイントアップ特典も魅力的です。セブン-イレブンやガスト、ドトールコーヒーショップなど全国にある身近な対象店舗でスマホのタッチ決済をすると、ポイント還元率が7%にまで上がります。コンビニやチェーン店のカフェやレストランをよく使う人には非常にお得です。

三井住友カード(NL)の基本情報

| 年会費 | 無料 |

|---|---|

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) ただし、年間1回以上の利用で無料 |

| 国際ブランド | Visa、Mastercard |

| 還元率 | 0.5%(200円につき1ポイント)~7%(※) |

| 申込条件 | 高校生を除く18歳以上の方 ※20歳未満の方は保護者の同意が必要 |

※注釈

※即時発行ができない場合があります。

※2iD、カードの差し込み、磁気取引は対象外です。

※2商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2通常のポイントを含みます。

※2ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

\新規入会で最大6,000円相当プレゼント!/

ACマスターカード:原則、お勤め先へ在籍確認の電話なし!独自審査で最短即日発行

- 自動契約機(むじんくん)※コーナーで、その場でカードを発行できる自動契約機で最短即日カード発行

- 消費者金融系で独自審査を採用している

ACマスターカードは、在籍確認について公式サイトに以下のような記載があります。

Q.勤務先に在籍確認の電話がかかってきますか?

A.原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

また、利用明細書がご自宅に届かないのでご家族にバレることもありません。

ACマスターカードは消費者金融のアコムが発行する「消費者金融系クレジットカード」です。消費者金融系クレジットカードは、自社データを重視する独自審査を採用しているという特徴があります。

ACマスターカードは本業の消費者金融の顧客を増やすため、ご利用上限額は最高300万円のショッピング枠を設けて勧誘しています。

審査後すぐに表示されるカード番号を利用して、アプリで買い物できる「バーチャルカード」は最短20分※で発行可能です。

スマホひとつで申込みから発行、利用まで完了するので「家族にも職場にもバレたくない」という人にはピッタリです。

ACマスターカードでは、利用金額の0.25%が自動的にキャッシュバック還元されるため、ポイントを無駄にしないで済む点が魅力です。

ACマスターカードの基本情報

| 年会費 | 無料 |

|---|---|

| 家族カード年会費 | 発行なし |

| ETCカード年会費 | 発行なし |

| 国際ブランド | Mastercard |

| 還元率 | 0.25%(キャッシュバック) |

| 申込条件 | - |

\最短20分で審査&キャシング可能!※/

プロミスVisaカード:電話の在籍確認がなく比較的審査がゆるい

年会費永年無料のプロミスVisaカードは、審査において原則、電話による在籍確認が行われません。

プロミスVisaカードは消費者金融のプロミスが発行するクレジットカードであり、比較的審査がゆるいといわれます。 そのため、在籍確認なしで審査が甘いクレカを探している方の候補となる1枚です。

プロミスVisaカードは公式サイトで審査時の在籍確認について「原則、勤務先への電話連絡による在籍確認を行わない」と明示しています。

Q.申込みをしたら、勤務先に電話はかかってきますか?

A.原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

書面の受取方法を「Web明細」で登録すれば、書類が送られてくることがないので、カードを発行したことや、利用していることが家族や同居人にバレることがありません。

クレジットカード専門家の岩田昭男さんは、「消費者金融のプロミスが提供するプロミスVisaカードは、比較的審査がゆるい」という見解を示しています。

プロミスは消費者金融業者で、個人向けの小口融資を中心に展開してきました。現在は、同じグループの三井住友カードの力を借りながら、クレジットカード分野で顧客層を拡大しています。 そのため、審査で厳しくふるい落とすより、より多くの人にカードを持ってもらうことに重点を置いて審査をゆるくしているようです。

プロミスVisaカードの魅力は、最短3分でカードローンも使える点です。現金に困っている場合に、カードローンを使えばすぐに指定の銀行口座に振り込んでくれます。初めての利用なら、30日間利息がかかりません。50万円以下の借入れであれば、本人確認書類のみで申し込めるため、気軽に現金を手に入れられます。

さらに、ポイント還元にも魅力があり、セブン-イレブンやガスト、ドトールコーヒーショップなど全国にある対象店舗でスマホのタッチ決済をすると、最大7%のポイント還元率になります。タッチ決済以外の条件はないため、簡単にポイントアップできるのです。

プロミスVisaカードの基本情報

| 年会費 | 無料 |

|---|---|

| 家族カード年会費 | -(発行なし) |

| ETCカード年会費 | 初年度無料 入会翌年度以降、前年度に一度もETC利用がない場合は、550円(税込) |

| 国際ブランド | Visa、Mastercard |

| 還元率 | 0.5%(200円につき1ポイント)~7%(※) |

| 申込条件 | 高校生を除く18歳以上の方 ※20歳未満の方は保護者の同意が必要 |

\新規入会&条件達成で3,000円キャッシュバック/

楽天カード:実体験から在籍確認なしの可能性が高い

- 原則、電話連絡による在籍確認なし

- ユーザー獲得に積極的な流通系のクレジットカード

NETMONEY編集部で実際に楽天カードを発行しましたが、在籍確認はありませんでした。

楽天カードは、在籍確認があった場合でも、職場にバレることはありません。

公式サイトで、職場への電話連絡による在籍確認が行われる場合であっても、「個人名を名乗る」と明示しています。

審査の結果、お電話にてご本人様確認をさせていただく場合がございます。 その場合、お客様宛てに、ご自宅またはお勤め先へお電話をさせていただきます。 ※お電話は個人名でおかけしますので、ご安心ください。

引用:楽天カード公式サイト

楽天カードは、幅広い層のユーザーを対象にしている流通系のクレジットカードで、審査難易度は比較的低いと考えられます。実際に、楽天カードは地上波でテレビCMを放映し、さらに新規入会者向けに5,000ポイント以上がもらえるキャンペーンを常時実施するなど、多くの人に利用してもらうための施策を展開しています。

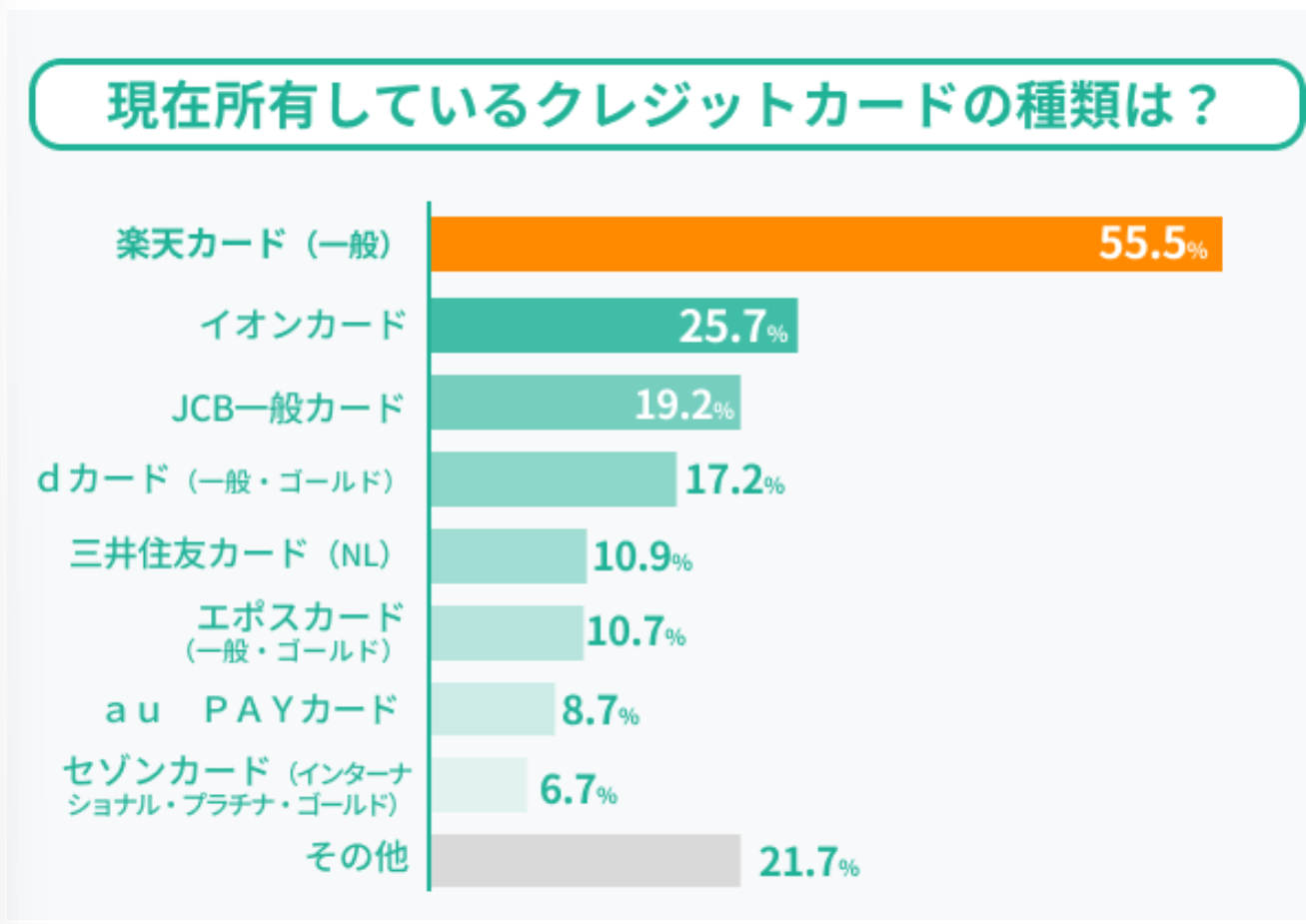

また、楽天カードは発行枚数が多いカードの一つです。編集部が独自に506人を対象に行ったアンケート調査では、半数以上が楽天カードを所有していることが判明しました。

さらに、通常のポイント還元率が1.0%と高く、楽天市場で使えば最大3.0%にまで上がります。積極的なポイント還元でユーザー獲得を狙っている点からも、比較的に審査の間口が広いと考えられます。

楽天カードの基本情報

| 年会費 | 無料 |

|---|---|

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) |

| 国際ブランド | Visa、Mastercard、JCB、アメリカン・エキスプレス |

| 還元率 | 1.0%(100円につき1ポイント) |

| 申込条件 | 高校生を除く18歳以上の方 |

\新規入会&利用で5,000ポイントプレゼント!/

PayPayカードはキャッシング利用でも在籍確認なし!最短7分で発行完了

- キャッシング利用時でも原則、在籍確認なし

- 最短7分で発行完了

- PayPayでの支払いが最大1.5%ポイント還元になる

PayPayカードはクレジットカードのキャッシングサービスの利用時でも、在籍確認の電話は原則ありません。公式サイトでも明記されているため、勤務先にバレる心配はありません。

キャッシングサービスのお申し込み時に、在籍確認のお電話は原則ございません。お手続きをすすめるうえでお電話をさせていただく場合もございますので、予めご了承ください。

引用:PayPayカード 公式サイトキャッシング

PayPayカードの申込条件には安定収入の記載がありますが、配偶者に収入があれば問題なく申し込めます。また、年会費無料の一般ランクカードで、流通系カードに分類されるため、審査難易度は低いです。流通系カードは、カードの契約を通じて自社の他サービスを使ってもらうことを目的としています。そのため、カードでユーザーを囲い込むために、審査の間口を広くしているのです。

さらに、PayPayカードはポイント還元も魅力で、通常のポイント還元率が1.0%、街中の個人商店でも使えるお店が増えてきたPayPayでの利用で最大1.5%となっています。

在籍確認なしだけでなく、最短7分の発行スピード、高いポイント還元率も魅力です。

■ PayPayカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) |

| 国際ブランド | Visa/Mastecard/JCB |

| 還元率 | 1.0%~5.0% |

| 申込条件 | 18歳以上の人(高校生を除く) |

\\PayPayで最大1.5%ポイント還元/

Nudgeカードは在籍確認なし!AIを用いた独自審査

- 在籍確認がないと公式サイトに明記されている

- 18歳以上なら高校生でも申し込める

- 最短当日から利用可能

Nudgeカードは公式サイトに在籍確認の電話はしないと明記されています。そのため、学校や勤務先へ在籍確認される心配はありません。

審査時に確認の電話などはありますか?Nudgeでは、審査のためにお客様や関係者様(勤務先など)にお電話をすることはございません。

引用:Nudge 公式サイト「よくあるご質問」

また、Nudgeカードは申込条件が緩いうえ、AIを用いた独自の審査基準を用いている点が特徴です。

Nudgeカードの申込条件は18歳以上というだけで、無職や専業主婦など収入がなくても申し込めます。さらに、年齢の条件に当てはまっていれば、高校生でも申し込めます。実際に公式サイトに「柔軟にクレジットカードの発行が可能。」と明記されているため、審査の間口は広いと考えられます。

審査基準もAIを用いた独自のものを利用しています。そのため、他のカードで審査落ちしても、Nudgeカードでは通る可能性があります。審査に不安があるなら、Nudgeカードはおすすめできる1枚です。

Nudgeカードの魅力は、申込み時に選んだ提携先(クラブ)の特典をもらえる点にもあります。歌手や芸能人、スポーツやエンタメなど幅広い提携先があり、それぞれに個別の特典とカードデザインが用意されています。好きな提携先があれば、推し活の一環でNudgeカードを作るのもよいでしょう。

■ Nudgeカードの基本情報

| 年会費 | 無料 |

|---|---|

| 家族カード年会費 | - |

| ETCカード年会費 | - |

| 国際ブランド | Visa |

| 還元率 | - |

| 申込条件 | 18歳以上 |

\在籍確認なしで、AIによる独自審査/

JCB カード W:モバ即で最短5分発行!1.0%の高還元率カード

- 原則、電話連絡による在籍確認なし

- 基本還元率1.0%の高還元率カード

JCB カード W は「モバ即」で即時発行をした場合、最短5分の発行が可能であり、さらに電話による在籍確認は行われない可能性が高いです。編集部が実際に申し込んでみたところ、20分後に審査完了通知メールが届いており、その間、会社への電話はありませんでした。

モバ即とは、JCB カード Wをはじめとした対象カードにネット申込みしたのち、カード番号やセキュリティコードなど支払いに必要な「カード情報」がスマホアプリ上で発行され、オンラインショッピングで買い物できるサービスです。

Apple Pay・ Google Pay を使えば、実店舗での利用も可能です。

基本還元率が1.0%の高還元率カード

クレジットカードの一般的な還元率は0.5%ですが、JCB カード W は基本還元率が1.0%となっており高還元率な点が魅力です。いつでもどこでも高還元率なので、ポイ活に詳しくない人でも普段使いでポイントを貯めることができます。

スタバで還元率11倍の5.5%

JCB カード Wの特徴はなんといってもスターバックスの利用でポイントが貯めやすいこと。スタバカードにクレカでチャージ(オンライン)すると、ポイント還元率が11倍(5.5%)にはねあがります。スタバで毎月10,000円使う人は、毎月550ポイント、年間6,600ポイントも貯まります。

ほかにも、ポイントがアップするパートナー店にメジャーな店舗が多い点は、JCB カード Wの強みです。

- セブンイレブン:4倍(2%)

- Amazon:4倍(2%)

- ビックカメラ:3倍 (1.5%)

- 髙島屋:3倍 (1.5%)

JCB カード Wの基本情報

| 年会費 | 無料 |

|---|---|

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 還元率 | 1.0%~10.5% |

| 申込条件 | 高校生を除く18歳~39歳の方 |

\Amazonで最大30,000円キャッシュバック!/

クレジットカードの在籍確認とは?実施の目的や理由を解説

クレジットカードの在籍確認とは、審査過程のひとつであり、申込者が申告した勤務先に、本当に在籍しているのかを確認するために行われます。

カード会社は割賦販売法や賃金業法により、申込み者の支払い能力を調査することが義務付けられています。支払い能力とはカードの利用代金を期日通りに支払っていく力のことであり、年収や家族構成などから総合的に判断されます。

在籍確認の主な目的は、支払い能力のひとつである「継続収入の有無」を確認することです。申込者がカード料金を支払わないとき、カード会社は給料差し押さえで、申込者の勤務先から直接債務を回収する場合があります。貸し倒れを防ぐために入念な確認が必要と判断した場合、カード会社は職場への電話連絡による在籍確認を行います。

ショッピング枠に適用される「割賦販売法」

(個別支払可能見込額の調査)

第三十五条の三の三 個別信用購入あつせん業者は、個別信用購入あつせんに係る購入又は受領の方法により購入される商品若しくは指定権利の代金又は受領される役務の対価に相当する額の受領に係る契約(以下「個別信用購入あつせん関係受領契約」という。)を締結しようとする場合には、その契約の締結に先立つて、経済産業省令・内閣府令で定めるところにより、年収、預貯金、信用購入あつせんに係る債務の支払の状況、借入れの状況その他の当該購入者又は当該役務の提供を受ける者の個別支払可能見込額を算定するために必要な事項として経済産業省令・内閣府令で定めるものを調査しなければならない。

キャッシング枠に適用される賃金業法

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

「在籍確認」の意味は、最もはっきりとした「信用」を得たいということでしょう。例えば、その人が多重債務でクレジットヒストリーが真っ黒になっていたとしても、勤務先の大手会社を押さえていれば、給料を差し押さえることができるので、安心できます。まず在籍している社員であることを確認できること、それが一番大事なことなのです。

クレジットカードは基本的に在籍確認なしで作れる

クレジットカードの在籍確認は必ず行われるわけではありません。在籍確認が行われるのは、支払い能力を調査する上で「本当に勤務先で働いているかどうかを確認する必要がある」と判断された場合のみです。

クレジットカードの審査において、カード発行の可否は、クレジット・ローンの利用履歴である「信用情報」や、「支払い可能見込額(※)」などから、総合的に判断されます。

信用情報を照会して必要がないと判断された場合、基本的に在籍確認は行われません。

また、無職の学生や主婦など、勤務先を持たない相手にカードが発行される場合、在籍確認が行われる確率は低いです。

本人がその会社に勤めているかどうかを確認するのによく使われるのが「在籍確認」です。仕事中に会社に電話して本人が在籍しているかどうかを聞くのです。虚偽の申請をしている場合があるので、カード会社が直接電話して調べます。終身雇用制や年功序列制度が当たり前だった時期にはこの方法が盛んに使われたものです。

しかし、コロナ禍以降は状況が大きく変わりました。在宅勤務でリモートが当たり前になりましたし、サテライトオフィスも増えているので、会社に在籍していても本人を特定するのが難しくなっています。そうしたロスを嫌がってか最初から「在籍確認」を諦めるカードも出て来ています。

\おすすめカード7枚を徹底比較!/

| カード | 三井住友カード(NL) | ACマスターカード | プロミスVisaカード | 楽天カード | PayPayカード | Nudgeカード | JCB CARD W |

|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

| 在籍確認 | 原則、電話での 在籍確認なし |

原則、勤務先へ電話での在籍確認なし | 原則、勤務先へ電話での在籍確認なし | 原則、電話での 在籍確認なし |

原則、電話での 在籍確認なし |

在籍確認なし | 原則、電話での 在籍確認なし |

| 発行時間 | 最短10秒※1 | 最短20分※5 | 最短3営業日 | 1週間~10日 | 最短7分 | 最短3分 | 最短5分 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 ※一部有料 |

無料 |

| 還元率 | 0.5%~7%※2 | 0.25%※3 | 0.5%~7% | 1.0% | 1.0%~5.0% | - | 1.0%~10.5% |

| 特徴 | コンビニでのタッチ決済で最大7%の高還元率※2 | 自動契約機(むじんくん)※4ならその場でカード発行 | 消費者金融系で審査に通りやすい | 在籍確認は個人名での確認or省略の可能性もあり | キャッシング利用時も在籍確認なし | AIを用いた独自審査で作りやすい | 基本還元率が1.0%で高還元率。スタバでは5.5% |

| 詳細 | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ |

※注釈

・最短10秒発行受付時間:24時間

・即時発行ができない場合があります。

※2

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3

・還元方法はキャッシュバック

※4

・9:00~21:00※年中無休(年末年始は除く)

※5

・バーチャルカードの場合

・お申込時間や審査によりご希望に添えない場合がございます。

クレジットカードの在籍確認が行われる確率

クレジットカードの在籍確認が行われる確率は、一般的に非常に低いです。

理由として、同じく審査の過程で勤務先への電話確認をおこなうカードローンでは、実際に職場へ電話がかかる割合は全体のわずか1~2%程度にとどまっています。具体的には、アイフルでは0.9%、アコムでは1.0%、プロミスでは2%という公式のデータがあります。

このことから、クレジットカード会社も似たような審査体制をとっていると考えられ、在籍確認で勤務先に電話がかかってくるケースはかなり稀といえるでしょう。

クレジットカードの在籍確認で聞かれる内容

クレジットカードの在籍確認の電話で聞かれることは、カード会社により異なります。

本人が電話に出た場合は、「名前だけ聞かれて終了」というケースや、住所や電話番号も確認するケースがあるようです。

本人以外が出た場合は、「〇〇さんいますか?」「今~~で外出しております。」などのやりとりで、申込者が実際にその会社に在籍していることがわかれば、本人が出なくても在籍確認は完了します。

筆者が以前、賃貸契約の審査を受けたとき、当時の職場に在籍確認の電話がかかってきたことがあります。

そのとき電話に出た同僚と、不動産会社とのやり取りは以下のとおりでした。

在籍確認で本人確認以外が電話に出た場合

会社にいた同僚「もう帰りました。」

在籍確認担当者「そうですか。」

上記のやり取りでそれ以降電話がかかってくることもなく、無事契約を結ぶことができました。

在籍確認の電話において、担当者は会社名でなく個人名を名乗るのが一般的です。

カード会社によっては、事前に相談すれば電話をかける時間帯を融通してくれることもあります。

クレジットカードの在籍確認が来るタイミング

クレジットカードの在籍確認がいつ行われるかは明確には決まっておらず、審査の途中で必要と判断されたタイミングで実施されるのが一般的です。少なくとも申込みから数日以内かつ、カード会社の営業時間内でしょう。

クレジットカード会社では、審査の中盤にあたる「確認業務」の段階で在籍確認を行います。これは一般社団法人日本クレジット協会が示す「クレジット審査の流れ」にも記載されており、書類審査の後に、本人確認や申込意思の確認とあわせて在籍確認が行われるのが通常の流れです。

- ①書類審査

- ②確認業務

- ③取引履歴の確認 ※信用情報機関を利用

- ④審査可否の決定

「②確認業務」の中で在籍確認が含まれています。

②確認業務

申込書に基づいて申込者へ以下の確認を行います。

1.本人確認

2.申込意思の確認

3.在籍確認

ただし、勤務先が休みだったり、申込情報に問題がなければ在籍確認が省略されるケースもあり、実際には「電話が来なかった」という人も少なくありません。

このように、在籍確認のタイミングや有無は審査の進み方や申込状況によって変わるため、必ずしも全員に電話がかかるわけではない点を理解しておきましょう。

クレジットカードの在籍確認がなしになる人やケースの特徴

クレジットカードの在籍確認がなしになるケースや来ない人の特徴は、返済能力やクレジットヒストリーに問題がない人や即時発行に対応したカードを申し込んだ人などです。

「在籍確認」の意味は、最もはっきりとした「信用」を得たいということでしょう。例えば、その人が多重債務でクレジットヒストリーが真っ黒になっていたとしても、勤務先の大手会社を押さえていれば、給料を差し押さえることができるので、安心できます。まず在籍している社員であることを確認できること、それが一番大事なことなのです。

返済能力に問題がないと判断された

現在の収入や勤務先、勤続年数から返済能力に問題がないとカード会社に判断されると、在籍確認の電話が省略されるケースがあります。

これは、安定した収入があり、勤務先の規模や勤続年数が十分と見なされたため、わざわざ勤務先へ電話をして確認する必要がないと判断されたためです。

クレジットヒストリーが良好

クレジットヒストリー(クレヒス)が良好な人は「支払い能力に問題がない」と判断され、在籍確認なしでカードが発行されることがあります。クレヒスとは、クレジットカードやローンの利用履歴のことです。

良好なクレヒスは、クレジットやローンで滞納せず、毎回期日通りに支払い・返済を行い利用実績を積むことで形成されます。3年以上クレジットカードを利用し、一度も滞納したことがない人は、新たなクレカに申し込んだ際、在籍確認なしで発行できる可能性が高いです。

申告した銀行口座などの情報や信用情報で在籍確認が完結した

申込者が申告した銀行口座などの情報や信用情報をもとに在籍確認が完結する場合は、職場への電話は行われません。

例えば、ライフカードは、ネット申込時、銀行口座を設定することで本人確認まで終了します。ライフカードは「在籍確認の電話を行わない」と公式サイトで明示しています。

Q. カード申込時に、勤務先(在籍確認)へ電話はかかってきますか?

A. お申込みの際、ご申告いただきました勤務先(職場)へ在籍確認の連絡は行っておりません。

近年は、各カード会社が「機械審査」「AI審査」といわれる審査を採用し、審査時間を短縮する傾向があります。例えばACマスターカードを発行するアコムは、自社データを活用した独自のノウハウによりスピーディな審査を実施しています。アコムは、公式サイトで明示しているとおり、原則、お勤め先へ在籍確認の電話なしです。

アコムは、お客さまとのお取引によって蓄積されたデータを分析した与信・審査モデルをベースに高度な与信・審査ノウハウを確立、活用しています。この与信・審査ノウハウは、自動契約機(むじんくん)やインターネットによるお申し込みなど、さまざまなチャネルを通じて発揮しており、スピーディーなご融資の実現はもとより、お客さまの計画的なご利用、ご返済を支えています。

即時発行に対応したカードに申し込んだ

即時発行に対応したカードに申し込むと、在籍確認なしになる可能性が高いです。

最短5分や10秒などの即時発行をうたうカードは、そもそも会社へ電話をかけて確認する時間がないからです。

そのため、カード会社は電話での在籍確認を省略し、申込内容や提出書類、データベース上の情報だけで判断して審査を完了させます。

たとえば、三井住友カード(NL)は審査が最短10秒で終了します。

1つの勤務先に長期間在籍している

長く同じ会社に勤めている人は、在籍確認なしで審査が終わるケースが多いです。

なぜなら勤務先が安定していて勤続年数が長いと、それだけで返済能力が高いとみなされやすいからです。

カード会社は在籍確認をするのは主に「本当にその勤務先に勤めているか」「継続して収入があるか」を確認するためです。

つまり、長期勤務によりその信用が十分に担保されると判断されれば、わざわざ職場へ電話をする必要がなくなり、在籍確認の電話なしで審査が完了する可能性が高くなります。

勤続年数が3年以上あると、とくに安定性が評価されやすい傾向にあります。

クレジットカードの在籍確認が行われるケース・人の特徴

クレジットカードの在籍確認が行われるケース・人の特徴は、申し込んだカードの種類や申込内容、申込者の状態などさまざまあります。

即時発行に対応しないクレジットカードを選んだ

審査に時間をかけられるクレジットカードは、在籍確認が行われやすいです。

なぜなら即時発行に対応していないカードは審査に数日かける余裕があるため、勤務先へ電話して在籍確認を行う体制が整っているからです。

信用情報に傷があった

信用情報(クレヒス)に傷があり、支払い能力の有無について慎重な審査が必要と判断されたとき、勤務先への電話連絡による在籍確認が行われる場合があります。

カード会社が貸し倒れのリスクを防ぐため、申込者が実際にその会社で働いているのか、しっかりと確認する必要がある、と判断するためです。

具体的には、以下の人は職場への電話連絡による在籍確認が行われる可能性があります。

- 過去にクレジットやローンの支払いを滞納したことがある人

- 過去に債務整理をした経験がある人

なお、現在多重債務に陥っている人・支払い遅延を起こしている人は、在籍確認が行われる前の過程で、審査に落ちる可能性が高いです。

また、入力ミスあるいは虚為の申告で、申告の情報と信用情報に登録されている情報が異なっており、電話による確認が必要と判断された場合は、会社ではなく本人に電話がかかってきます。

就職して間もない

就職して間もない場合は、在籍確認が行われる可能性が高くなります。

なぜなら、勤務先に本当に在籍しているのか、そして安定して働いているのかの実態がデータ上で把握しづらいためです。

とくに勤続年数が数ヵ月未満だと、申告内容の裏付けとして電話確認を行うケースが多くなります。

転職を繰り返している

転職を繰り返していると、在籍確認が行われやすくなります。

これは、職場が頻繁に変わると「安定して返済できるかどうか」を書類やデータだけで判断しにくくなるためです。

クレジットカード会社は返済能力の裏付けとして、実際に今働いている勤務先へ電話を入れて確認するケースが増えます。

アルバイトやフリーランスなど収入が不安定

アルバイトやフリーランスなど収入が不安定な人は、在籍確認が行われる可能性が高いです。

これは、収入が一定していないと返済能力をデータだけで判断しにくく、実際に働いているかどうかを電話で確かめる必要が出てくるからです。

クレジットカード会社としては滞納リスクを避けたいため、在籍確認で仕事の実態を確認し、返済能力を裏付けたいのです。

審査基準が厳しいカードに申し込んだ

審査基準が厳しいクレジットカードに申し込むと、在籍確認が行われやすくなります。

これは、ゴールドカードやプラチナカードなど上位ランクのカードは限度額や付帯サービスが手厚い分、カード会社が慎重に審査を進める必要があるからです。

職場へ電話して実際に勤務しているか確認し、返済能力をより確実に把握しようとするケースが多いのです。

申込内容にミスや虚偽があった

申込内容にミスや虚偽があると、在籍確認の電話がかかってくる可能性が高まります。

これは、申告内容に不自然な点や矛盾があると、カード会社が「本当にその勤務先に勤めているのか」「本当に十分な返済能力があるのか」を確認するために電話を入れるからです。

たとえば、氏名や住所が本人確認書類と食い違っていたり、年収や借入れ額を実際よりも大幅に多く・少なく記載してしまうと、カード会社は正確性を疑います。

信用情報機関で他社の借入れ状況をすぐ照会されるため、虚偽はすぐバレるうえ、軽い記入ミスであっても「この人は信用して大丈夫か」と慎重になり、在籍確認の電話が行われやすくなります。

キャッシング枠を高くして申し込んだ

キャッシング枠を高く設定して申し込むと、在籍確認の電話がかかってくる可能性が高まります。

これは、キャッシング枠を大きく取るほど貸し倒れリスクが増えるため、カード会社はより慎重に返済能力をチェックするからです。

「お金に困っているのではないか」と判断されやすく、職場に在籍確認の電話をして勤務実態を確かめるケースが増えます。

新規発行が少ない閑散期に申し込んだ

新規発行が少ない閑散期にクレジットカードを申し込むと、在籍確認の電話がかかってきやすくなる傾向があります。

これは、1~2月や7~9月などの閑散期はカード会社が審査に十分な時間をかけられるため、確認のために職場へ電話を入れるケースが増えるからです。

繁忙期と比べて審査をじっくり行えるため、慎重を期して在籍確認が実施される可能性が高まります。

【勤務形態別】クレジットカードの在籍確認がくる場所

在籍確認の電話がかかってくる場所は、勤務形態によって異なります。勤務先がどこか、どのような形態で働いているかによって、確認の連絡先が変わるので注意が必要です。

会社員は勤務先の会社

会社員の場合、クレジットカードの在籍確認は基本的に勤務先の会社へ直接電話がかかってきます。

ただし、大企業など従業員が多い職場では、総務や代表電話を経由することが多く、電話を受けた人が自分のことを知らずに「そのような社員はいません」と答えてしまうケースもあります。

こうしたトラブルを避けるためにも、申込み時にはできるだけ所属部署へつながる直通番号を記入し、スムーズに自分に取り次いでもらえるようにしておくと安心です。

派遣社員は派遣元の会社

派遣社員の場合、クレジットカードの在籍確認は基本的に派遣元の会社に電話がかかってきます。

派遣社員を正式に雇用しているのは派遣元の会社のため、クレジットカード会社もまずは派遣元へ連絡し、在籍を確認するのが一般的です。

ただし、ケースによっては、派遣先の職場や、派遣元・派遣先の双方に電話が入ることもあります。派遣先だけに電話がいくと「その人は社員ではない」と答えられる可能性があり、審査に不利になる場合があるので注意が必要です。

申込みの際には、勤務先欄に派遣元の会社名と電話番号を正確に記入しましょう。これだけで在籍確認がスムーズに進みやすくなります。

パート・アルバイトは勤務先の会社

パートやアルバイトの場合でも、クレジットカードの在籍確認は勤務先の会社に電話がかかってくるのが一般的です。

たとえ正社員ではなくても、申込内容に基づいて職場へ在籍確認が入ることがあるため、「パートだから電話は来ないだろう」と油断しないことが大切です。

申込みの際は、本社の番号ではなく、実際に自分が勤務している店舗や職場の電話番号を記入しましょう。また、アルバイトを複数掛け持ちしている場合は、もっとも勤務期間が長い職場の連絡先を記載するのがおすすめです。

さらに、申込みフォームに備考欄がある場合には、出勤日や連絡が取りやすい時間帯を記入しておくと、在籍確認がスムーズに進みやすくなります。

アルバイトをしている学生はバイト先に電話が入ることがあるので、事前に伝えておくと安心です。なお、学生の場合は保護者の同意が必要になることが多く、その際に保護者へ連絡がいくケースがあります。

フリーランス・個人事業主は自宅もしくは事務所

フリーランスや個人事業主の場合、在籍確認の電話は自宅または事務所にかかってくるのが一般的です。

勤務先として会社に所属していないため、カード会社は申込み時に記入した連絡先(自宅や事務所)へ電話をかけ、実際に仕事をしているか確認します。

その際、申込内容と電話応対に矛盾があると「返済能力に不安がある」と見なされる可能性があるため、必ず正確な住所・電話番号を記入しましょう。

また、仕事で外出が多い人は、申込みフォームの備考欄に「日中は携帯へ連絡希望」などと記載しておくと、スムーズに在籍確認を終えられる場合があります。

年金収入がある場合は申込者本人

年金収入のみで申し込む場合、在籍確認の電話は勤務先がないため、基本的に申込者本人へ直接かかってきます。

年金は「勤務先に在籍しているか」を確認する必要がない収入源なので、職場への連絡は発生しません。

ただし、本人の意思確認や申込内容に誤りがないかの確認として、自宅や携帯に電話が入ることはあります。

電話では簡単な本人確認がされる程度なので、落ち着いて対応すれば問題ありません。

無職や専業主婦に対するクレジットカードの在籍確認の方法

無職や専業主婦の場合は勤務先がないため、在籍確認の電話はかかってきません。そもそも勤務先が存在しないので、在籍の有無を電話で確認する必要がないからです。

その代わり、カード会社は申込内容や信用情報、過去のカード利用履歴などをもとに慎重に審査を行います。これにより、安定した収入がない場合でも、配偶者に収入があるかどうかや、これまでの信用情報が問題ないかなどを総合的に判断する仕組みです。

なお、無職や専業主婦だからといってクレジットカードが作れないわけではありません。専業主婦であれば配偶者に安定した収入があれば審査に通るケースが多く、無職の人でも資産やこれまでの返済履歴次第で発行できる可能性は十分にあります。

学生でアルバイトをしていない場合は、保護者の同意が必要になることが多く、その際に保護者へ連絡がいく場合があります。

クレジットカードの在籍確認を回避する方法

クレジットカードの在籍確認を回避する方法には、申込内容を正確に記載したり、繁忙期に申し込んだりなどのコツがあります。

申込内容を正確に記載する

在籍確認を回避する一番のポイントは、そもそも電話による確認が不要になるように申込内容を正確かつ丁寧に記載することです。

申込みの内容に不備や疑わしい点があると、カード会社は勤務実態を確認するために電話をかける可能性が高まります。

キャッシング枠を0円にする

申込み時に指定できるキャッシング枠を0円に設定することも有効です。

キャッシング枠を希望しない場合、カード会社の審査負担が軽くなるため、電話確認なしでスムーズに審査が終わるケースが多くなります。

審査難易度が低いカードを選ぶ

在籍確認を避けたいなら、審査難易度が低いクレジットカードを選ぶのが最も効果的です。

具体的には、一般ランクで年会費無料のカードを選びましょう。こうしたカードは利用限度額が低めに設定されやすく、審査基準も厳しくありません。

さらに、流通系や消費者金融系のクレジットカードは審査が柔軟な傾向があり、在籍確認が省略されることも多いです。

ただし、審査基準が甘い分、付帯サービスやポイント還元率はゴールドカードなどに比べて控えめです。まずはカードを作ることを優先し、利用実績を積むステップとして活用すると良いでしょう。

在籍確認なしで審査難易度が低いおすすめのカードは「在籍確認なしのクレジットカードおすすめ7選!」で紹介しているので参考にしてください。

申込者の多い繁忙期に申し込む

申込者の多い繁忙期に申し込みをした場合、在籍確認が省略される可能性があると考えられます。

勤務先への電話連絡は、人件費や時間がかかるため、繁忙期は在籍確認が行われない場合があります。

年度初めの4月やキャンペーン実施中のカード、新規募集を開始したばかりのカードなど、申込者が集中する時期を狙ってみるのもよいでしょう。

クレジットヒストリーを良い状態にする

クレジットヒストリーが良好で返済遅延がない状態で申し込むことも大切です。これまでの利用履歴に問題がなければ、勤務先への在籍確認を省略しやすく、書類やデータのみで信用を判断してもらえる可能性が高まります。

クレジットカードの在籍確認で審査落ちするケース

クレジットカードの在籍確認で審査落ちするケースはごく稀ですが、主な理由は申告内容と実態に大きなズレがある場合です。正確な勤務先情報を記載していれば、通常は問題なくクリアできます。

申告した勤務先に実際は在籍していない

在籍確認の際に申告した勤務先に実際には在籍していないことが発覚すると、信用が大きく損なわれ審査に落ちる可能性が非常に高くなります。

これは故意に嘘をついていなくても同様です。転職直後でまだ会社に情報が反映されていなかったり、派遣先の番号を間違って記載してしまった場合などでも、結果的に在籍していないと見なされれば審査には通りません。

電話をかけても「そのような人はいない」と言われた

在籍確認の電話を勤務先にかけた際、「そのような人はいない」と返答されると、申込内容の信用性が一気に疑われ審査に落ちる原因となります。

これはカード会社側が「本当に勤務しているのか」「収入源は確かに存在するのか」を確認するために電話をしているため、その場で存在が否定されると返済能力自体が疑わしいと判断されるからです。

このケースは、電話を受けた人が申込者の名前を知らなかっただけの場合もあります。大きな会社や店舗ではとくにありがちなトラブルです。

明らかに虚偽の勤務先情報を記載している

在籍確認で審査落ちする大きな理由は、申込時に明らかに虚偽の勤務先情報を記載してしまうことです。

クレジットカード会社は勤務先に電話をかけて、本当に在籍しているかどうかを確かめます。その際、全く存在しない会社名や、すでに退職している職場を記載していると、電話確認の段階で虚偽が発覚します。

勤務先の情報に嘘があると、カード会社は「返済能力に関しても信用できない」と判断し、ほぼ確実に審査に落とされます。

クレジットカードの在籍確認をスムーズに終わらせるコツ

クレジットカードの在籍確認をスムーズに終わらせるコツは、自分へつながる電話番号を記載したり、会社の担当者に在籍確認が来る可能性をあらかじめ伝えておいたりなどがあります。

自分へ直接つながる電話番号を記載する

在籍確認をスムーズに終わらせる最大のコツは、自分が直接対応できる環境を整えておくことです。これにより、カード会社の担当者とすぐに話ができ、無駄な確認や再連絡を避けられます。

まず、自分が出られる電話番号をきちんと申告することが大切です。勤務先の代表番号ではなく、自分の部署に直接つながる番号や、内線番号まで記載しておくと、電話が回りやすく自分が対応しやすくなります。これだけで在籍確認の所要時間が大きく短縮できます。

申込みから数日はいつでも電話に出られるようにしておく

在籍確認をスムーズに終わらせたいなら、クレジットカードの申込みから数日はいつ電話がかかってきても出られるようにしておくとよいです。

カード会社は審査の一環として、申込内容に疑問があったり、必要に応じて申込者本人に確認の電話をかける場合があります。

このタイミングで電話に出られないと、確認が取れるまで審査がストップしてしまい、結果として審査完了が遅れる原因になってしまいます。

申込み後の数日は、できるだけスマホを手元に置き、不審な番号でもすぐに対応できるよう心がけておくと安心です。万一電話に出られなかった場合でも、着信があれば早めに折り返すようにしましょう。

会社の担当者にカード会社から連絡が来ると伝えておく

会社の受付や電話を取る担当者に「カード会社から連絡が来るかもしれない」と一言伝えておくのも重要です。このひと手間で、電話を取り次ぐ際に余計な確認が入らず、スムーズに話が進みます。担当者に事情を伝えておくことで、知らない番号からの電話に対しても丁寧に取り次いでもらえるでしょう。

どうしても職場での印象が気になる場合は、あらかじめ「営業の電話かもしれない」「落とし物の確認で連絡があるかも」など軽く言い訳を準備しておくと安心です。電話が終わった後も周囲に不必要な詮索をされずに済みます。

これらの準備をしておくことで、在籍確認は形式的な短い電話で終わることが多く、自分にも職場にも負担がかからない形で完了できます。

在籍確認なしのクレジットカードを選ぶポイント

在籍確認なしのクレジットカードを選ぶポイントは、即時発行に対応したカードや学生・主婦向けのカードを選ぶなどです。

即時発行に対応しているカードを選ぶ

在籍確認を回避するには、申し込み後最短数十秒~数十分で審査が完了する「即時発行」に対応するクレジットカードを選びましょう。即時発行に対応するクレジットカードでは審査時間を短縮しているので、原則、勤務先への電話による在籍確認は行われません。

たとえば、ACマスターカードを発行するアコムは、自社データを活用した独自の審査モデルを採用することで、審査時間を短縮しています。アコムは「原則、お勤め先へ在籍確認の電話なし」と公式サイトで明示しています。

Q. 勤務先に在籍確認の電話がかかってきますか?

A. 原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

また、クレジットカード専門家の岩田昭男さんは「即時発行を売りにするカードの場合、在籍確認自体が行われない」という見解を示しています。

即時発行の多くは時間短縮のために機械審査を採用しています。早いのが売りですので「在籍確認」をしている時間は取れません。ですから、身元を探られるのが嫌な人は即時発行のクレジットカードを求めることをおすすめします。30分で発行してくれますからのんびり「在籍確認」なんかしている場合ではないことがよく分かるでしょう。

学生向けや主婦向けのカードを選ぶ

在籍確認をなしにするには、学生や主婦など無職の人向けに発行されるカードを選びましょう。

勤務先を持たない申込者に対しカードが発行される場合は、在籍確認は原則行われません。

オーソドックスな銀行系カードやステータスの高いゴールドカードには「在籍確認」が付いて来るとみて良いでしょう。カードを持つ本人も自らの存在を確認してほしいと思っている場合が多いようです。一方で、非正規の主婦や学生が持つ庶民派カードには「在籍確認」がないものがかなりあります。「在籍確認」があったとしても彼らには余り用がありません。大衆向けと思われるカードを選べば身元を探られる事はないということです。

新規入会キャンペーンを行っているカードを選ぶ

在籍確認なしでクレジットカードを作りたいなら、新規入会キャンペーンを積極的に行っているカードを選ぶのもポイントです。

こうしたカードは顧客獲得に力を入れているため、審査スピードを重視して在籍確認を省略するケースが比較的多い傾向にあります。

たとえば、楽天カードは常に5,000ポイントがもらえる新規入会キャンペーンを実施しており、時期によっては8,000ポイントに増額されることもあります。

このようなキャンペーン期間は申込件数を増やすため、在籍確認の電話を省略して書類やデータのみで審査を完結させる可能性も高まるのです。

クレジットカードの在籍確認に関するよくある質問

ここでは、クレジットカードの在籍確認に関するよくある質問に、Q&A型式で答えていきます。

クレジットカードの在籍確認は必ず行われるわけではありません。

例えば、学生や主婦など、無職でも申し込めるカードでは在籍確認が行われないケースが多いです。また、即時発行に対応するクレジットカードでは、原則、職場への電話連絡による在籍確認が行われません。

在籍確認が行われる可能性が高いケースは次のとおりです。

・信用情報に問題がある

・クレジットヒストリーがない

・転職を繰り返している

・クレジットカードの保有枚数が多い

・審査難易度の高いクレジットカードの申し込み

勤務先への電話連絡による在籍確認の流れは次のとおりです。

本人が電話に出た場合は、名前だけ、カード会社によっては住所や電話番号などが聞かれて終了します。

本人以外が出た場合は、「〇〇さんいますか?」「今~~で外出しております。」などのやりとりで申込者の在籍が確認できれば終わりです。

在籍確認自体を断ることはできませんが、在籍確認の電話については、電話をかける時間帯など、カード会社に相談できます。

在籍確認は審査過程のひとつで、申込者が申告した勤務先で本当に働いているのかを確認するために行われます。

本人確認も同じく審査過程のひとつです。カード会社は申込者の本人確認を実施することが義務付けられています。一方、在籍確認については、カード会社は法律で義務付けられているわけではないため実施されない場合があります。

カード会社は、「犯罪による収益の移転防止に関する法律」に即して、申込者に対し本人確認をすることが義務付けられているため本人確認がないクレジットカードは存在しません。

本人確認の方法は主に次の2つです。

1. 本人確認書類提出(運転免許証、マイナンバーカード、健康保険証など)

2. 申込時に引き落としの銀行口座を設定

「銀行口座の設定が完了 = 本人確認完了」となるので、運転免許証やマイナンバーカードといった本人確認書類の提示は不要です。

「犯罪による収益の移転防止に関する法律」(いわゆる「犯罪収益移転防止法」)により、クレジット会社は、クレジットカードの発行やご融資のお申込みを受けた際に、お客様が申込みのご本人であることを確認させていただく、本人を特定するための本人確認書類を提示(送付)していただき、その記録を一定期間保存することが義務付けられています。 引用:クレジットカードのお申込みの際の本人確認について | 一般社団法人日本クレジット協会

原則として、学生の場合学校に電話がかかってくることはありません。

在籍確認は、申告した勤務先に在籍しているかを確認する手段であるため、企業規模や雇用形態は関係ありません。即時発行などのカードを選べば在籍確認が行われない可能性が高いですが、在籍確認に時間をかけるタイプのカードの場合、在籍確認が行われることがあります。

在籍確認の電話がきたとき、本人が不在であり、本人以外が対応した場合でも、「〇〇さんいますか?」「〇〇は出張中です。」などのやり取りを通して本人が在籍していることがわかれば在籍確認は完了します。

クレジットカードの在籍確認でカードに申し込んだ事実が、会社にバレることはありません。カード会社は、在籍確認の電話で個人名を名乗るからです。

デビットカードが発行されるときに、在籍確認は行われません。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。

即時発行の多くは時間短縮のために機械審査を採用しています。早いのが売りですので「在籍確認」をしている時間は取れません。ですから、身元を探られるのが嫌な人は即時発行のクレジットカードを求めることをおすすめします。30分で発行してくれますからのんびり「在籍確認」なんかしている場合ではないことがよく分かるでしょう。