現代のキャッシュレス時代に欠かせないクレジットカード。中でも「三井住友カード(NL)」は年会費無料、ナンバーレスデザイン、高還元率が特徴のコスパ最強カードと評判です。

本記事では、メリット・デメリットから口コミ、他社カードとの比較まで徹底的に解説。三井住友カード(NL)を検討している人は参考にしてください。

三井住友カード(NL)のメリット7選

三井住友カード(NL)は、年会費無料で、身近なコンビニや飲食店でポイントを効率的に貯められる魅力的なクレジットカードです。

対象店舗ではスマホのタッチ決済でポイント還元率が最大7%になり、貯まったポイントは多様な特典と交換できます。さらに、最短10秒で即日発行できる点もメリットです。

ここでは、三井住友カード(NL)の具体的なメリットについて解説します。

三井住友カード(NL)は永年無料!家族カードも無料

三井住友カード(NL)は、三井住友カード株式会社が発行するスタンダードなナンバーレスカードです。

年会費は家族カードも含めて永年無料となっており、年間1回以上のETC通行料金の支払いがあればETCカードも無料で利用できます。

カードの利用で貯まるVポイントは、2024年4月22日よりTポイントと統合してより使いやすくなりました。

スマホ決算やタッチ決済も利用可能となっているため、キャッシュレスでの支払いでスマートにポイントを貯めることが可能です。

また、年間100万円以上の利用で、ゴールドカードに年会費永年無料でアップグレードする特典もあります。

将来的にゴールドカードを持ちたいけれど、高額な年会費を支払いたくない人にもおすすめです。

| 年会費 | 無料 |

|---|---|

| 申込資格 | 満18歳以上(高校生は除く) |

| ポイント還元率 | 0.5%~7.0% |

| 貯まるポイント | Vポイント |

| 1ポイントの価値 | 1円 |

| 付帯保険 | 海外旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険の中から1つを選択 |

| ショッピング保険 | 無 |

| 国際ブランド | Visa/Mastercard |

| ETCカード | 年間1回以上の利用で無料(※利用がない場合、年会費550円(税込)) |

| スマホ決済 | Apple Pay/Google Pay |

| タッチ決済 | Visaのタッチ決済/Mastercardのタッチ決済 |

| 公式サイト |

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイントが貯まって超お得!セブンイレブンやローソン、マクドナルドなどで還元率7%

三井住友カード(NL)のメリットは、スマホのタッチ決済でポイント還元率が最大7%にアップし日常の買い物が超お得になることです。

対象店舗も、セブン-イレブンやローソンをはじめとしたコンビニやマクドナルドといった大手フードチェーンなどの身近なお店がたくさんあるので、毎日の買い物でポイントを効率的に貯めることができます。

| コンビニ | ・セイコーマート ・セブン-イレブン ・ポプラ ・ミニストップ ・ローソン など |

|---|---|

| ファーストフード | ・マクドナルド ・モスバーガー ・ケンタッキーフライドチキン ・すき家 など |

| ファミレス | ・サイゼリヤ ・ガスト ・バーミヤン ・しゃぶ葉 ・ジョナサン ・はま寿司 ・ココス ・その他すかいらーくグループ飲食店 など |

| カフェ | ・ドトールコーヒーショップ ・エクセルシオール カフェ など |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ただし、この高還元率7%の対象となるのは、三井住友カード(NL)を設定したスマホでのVisaのタッチ決済・Mastercardタッチ決済のみです。

iD決済やセルフレジでの「Apple Pay」選択、カード差し込み・磁気取引での決済はポイント上乗せの対象外となります。

貯まるVポイントが使いやすい

三井住友カードのメリットの一つは、貯まったVポイントが使いやすい点です。Vポイントは、全国のVポイント提携店舗やオンラインショップで利用できるため、日常的な買い物で簡単に活用できます。

たとえば、Vポイントの加盟店は約16万店舗(2024年7月時点)あり、、ファミリーマートやTSUTAYA、ガスト、吉野家など、誰でもよく利用するチェーン店でVポイントを使えます。

| その他のVポイント加盟店舗 | ・ウエルシア ・ENEOS ・マルエツ ・しゃぶ葉 ・ココス ・はま寿司 ・ドトールコーヒーショップ ・ロッテリア など |

|---|

また、楽天市場やYahoo!ショッピングなど、人気のECサイトでも使えます。

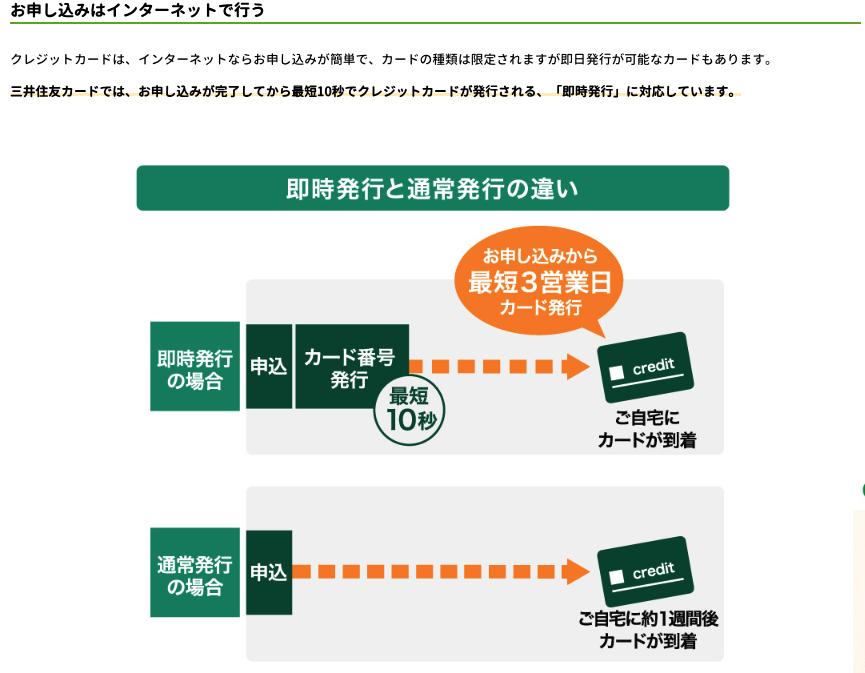

最短10秒で即日発行可能!今すぐネットショッピングできる

三井住友カード(NL)のメリットは、なんといっても最短10秒で即日発行が可能で、今すぐネットショッピングを始められることです。

Web申し込みで即日発行に対応しており、審査完了後すぐにカード番号が発行されます。カードの到着を待たずにアプリでカード番号を確認できるので、タイムセールの終了間際でも慌てずに買い物できます。

また、カード番号をApple PayやGoogle Payに登録すれば、スマホのタッチ決済での利用も可能なので、タッチ決済端末があるお店でもショッピングを始められます。

ただし、最短10秒での即日発行ができないケースもありますので注意しましょう。即時発行できないケースは以下のとおりです。

- 毎週月曜1:00~7:45のお申し込み、またはシステムメンテナンス中の場合

- 口座振替設定が完了しなかった場合

- 本人確認資料の提出が必要な場合

など

なお、プラスチック製のカードの現物は申込み後1週間程度で郵送されます。

シンプルで安心なナンバーレスデザインが魅力

三井住友カード(NL)は、ナンバーレスカードなので安心して使える点も魅力の一つです。

ナンバーレスとは、券面にカード番号やセキュリティコードなどが印字されていないカードのことです。

目視でカード情報を読み取ることができないため、決済時の盗み見や盗撮による不正利用の被害を予防できます。

また、カードが紛失や盗難により第三者に渡ってしまった場合にも、券面だけではカード情報が分からないため不正利用されるリスクを軽減することが可能です。

カード情報は以下の手順で確認できます。

- Vpassアプリをダウンロードする

- 登録済みのID・パスワードでログインする

- 画面右上の「カード番号」をタップする

- 【初回のみ】電話またはSMSによる本人認証を行う

- 本人認証が済むとカード番号が表示される

旅行保険や入院保険が無料!7つの保険から選べる

三井住友カード(NL)のメリットは、7つの無料保険から自分に合ったプランを選択できるところです。

通常、クレジットカードの付帯保険は旅行保険が一般的です。しかし、選べる無料保険では、ライフスタイルに合わせた保険を選べるますので、自身に必要な保険を備えることが可能です。

カード入会時は旅行安心プラン(海外旅行傷害保険)が選択されていますが、他のプランに変更したい場合は、VpassのMyページ「選べる無料保険」のバナーをタップすれば変更できます。

7つの無料保険プランの概要は以下のとおりです。

| 補償プラン | 補償内容と保険金額 |

|---|---|

| 旅行安心プラン (海外旅行傷害保険) |

・傷害死亡・後遺障害:2,000万円 ・傷害・疾病治療費用:50万円 ・賠償責任:2,000万円 ・携行品損害:15万円 ・救援者費用:100万円 |

| スマホ安心 プラン (動産総合保険) |

・画面割れにより修理した場合:3万円 |

| 弁護士安心 プラン (弁護士保険) |

・傷害後遺障害等級第1~7級限定補償:5万円 ・弁護士費用等:5万円 ・法律相談費用:10万円 |

| ゴルフ安心 プラン (ゴルファー保険) |

・ゴルファー賠償責任補償:20万円 ・ゴルフ用品補償:3万円 |

| 日常生活安心 プラン (個人賠償責任保険) |

・個人賠償責任危険補償:20万円 ・傷害後遺障害等級第1~7級限定補償:5万円 |

| ケガ安心プラン (入院保険) ※交通事故限定 |

・傷害入院補償:1,000円/日 ・傷害入院一時金補償:1万円 |

| 持ち物安心 プラン (携行品損害保険) |

・携行品損害補償:3万円 ・傷害後遺障害等級第1~7級限定補償:5万円 |

SBI証券でクレカ積立すると付与率最大0.5%で効率的にポイントが貯まる

三井住友カード(NL)のもう一つのメリットは、SBI証券でクレカ積立をすると最大0.5%が付与されるので効率的にポイントが貯まることです。

三井住友カード(NL)は、SBI証券の積立投資でポイントが貯まる「三井住友カード つみたて投資」の対象カードです。

クレカ積立は毎月100円から10万円までの金額で設定可能です。たとえば、NISA制度を利用する場合、長期的な投資が一般的なため、より多くのポイントが貯まります。

仮に、NISA精度で毎月10万円を10年間積み立てた場合、獲得ポイント数は60,000ポイントとなりポイントが大量に貯まります(下表)。

| 積立年数 | 毎月1万円積立 | 毎月5万円積立 | 毎月10万円積立 |

|---|---|---|---|

| 3年間 | 1,800 ポイント |

9,000 ポイント |

18,00 0ポイント |

| 5年間 | 3,000 ポイント |

15,000 ポイント |

30,000 ポイント |

| 10年間 | 6,000 ポイント |

30,000 ポイント |

60,000 ポイント |

なお、ポイント付与率については、2024年10月買付分をもって改定される予定です。

- 2024年10月買付分まで:0.5%

- 2024年11月買付分以降:最大0.5%

2024年11月買付分以降は、2年目以降、前年年間10万円以上のクレカ積立の実績がある人のみがポイント付与の対象となります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

PR

Olive

アプリ上で完結できる1枚5役のカード!

-

Olive

アプリ上で完結できる1枚5役のカード!

-

年会費 ポイント

還元率特徴 永年無料

(一般のみ)0.5%~

最大20%(※1)・アプリで管理できて使いやすい!

・審査が不安な方も、Oliveなら申込可能※2

※注釈

・対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

・商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2

※Oliveは、クレジットの審査結果に関わらず、デビットモード(とポイント払いモード)は使用可能です。

※3

・対象期間:2024/7/1(月)~

・特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

・最大31,600円相当は最上位クレジットカードでのお取引が対象になります。

三井住友カード(NL)のデメリット4選

一つ目は通常ポイント還元率が0.5%と他社のカードに比べるとそんなに高くない点です。二つ目は、国内旅行傷害保険が付帯していない点です。そして三つ目がカード情報の確認に手間がかかってしまう点です。

具体的に、以下4つのデメリットを詳しく見ていきましょう。

通常ポイント還元率が0.5%と他社カードと比べて高くない

三井住友カード(NL)のデメリットは、通常ポイントが0.5%と他社のカードと比べて高くないことです。

他社カードでは、年会費無料でもポイント還元率1.0%を超えるものが少なくありません。

三井住友カード(NL)と他社カードのポイント還元率の違いは以下のとおりです。

| 三井住友 カード(NL) |

楽天 カード |

PayPay カード |

リクルートカード | |

|---|---|---|---|---|

| 年会費 | 無料 | |||

| 通常 ポイント 還元率 |

0.5% | 1.0% | 1.0% | 1.2% |

| 貯まる ポイント |

Vポイント | 楽天ポイント | PayPayポイント | リクルートポイント |

三井住友カード(NL)では、対象のコンビニ・飲食店で最大7%還元となるものの、通常ポイント還元率が0.5%と高くないため利用シーンによってはそんなにお得にはなりません。対象のコンビニ・飲食店であまり利用しない人は、ポイント還元率1.0%を超えるクレジットカードを選ぶのがおすすめです。

国内旅行傷害保険が付帯していない

三井住友カード(NL)の二つ目のデメリットは、国内旅行傷害保険が付帯しないため、国内旅行時のケガや急病による補償を受けることができない点です。一般カードで国内旅行傷害保険が付帯するカードは多くはありませんが、一部のカードには付帯しています。

| リクルート カード |

JCB 一般カード |

|

|---|---|---|

| 年会費 | 無料 | 1,375円(税込) |

| 国内旅行 傷害保険 |

最高1,000万円(※利用付帯) | 最高3,000万円(※利用付帯) |

リクルートカードは、年会費無料で国内旅行傷害保険が付帯する希少なカードです。国内旅行をする際には、リクルートカードをサブカードとして作っておくのもよいでしょう。

カード情報の確認に手間がかかる

三井住友カード(NL)のデメリットは、カード情報の確認に手間がかかることです。

ナンバーレスカードのため、カード番号や有効期限などの情報はカード表面に記載されておらず、VpassアプリやWebブラウザで確認する必要があります。

たとえば、スマホでネットショッピングをする際に、購入手続きの途中でカード情報を入力する必要があります。しかし、三井住友カード(NL)の場合は、まずVpassアプリを起動し、対象となるクレジットカードを選択してから、カード番号部分をタップして表示させる必要があります。

この手順は、従来のカードに比べて明らかに手間がかかります。さらに、アプリの起動や情報表示に時間がかかる場合もあり、スムーズな決済を妨げる可能性もあります。

さらに、ネット環境がない場所やスマホが使えない場合は、カード情報を確認することができません。またスマホのバッテリーが切れてしまった場合や、故障してしまった場合も同様です。

カード情報の確認方法に煩わしさを感じたくない人は、ナンバーレスデザインではない別のクレジットカードを検討してもよいでしょう。

還元率が高い店舗が限定的

三井住友カード(NL)のデメリットとして挙げられるのは、セブン-イレブン、ローソン、マクドナルドなどポイント還元率が最大7%の店舗が限定的である点です。

これ以外の店舗やサービスでの還元率は通常通り0.5%にとどまり、年会費が無料かつ通常還元率1%の楽天カードやリクルートカードなどと比べると、魅力的なポイント付与を得られるわけではありません。

そのため、特定の提携店舗で頻繁に買い物をする人にはメリットがありますが、そうでない場合は還元率の恩恵を感じにくいという点がデメリットとなるでしょう。

三井住友カード(NL)の口コミ・評判

三井住友カード(NL)を実際に使用している人の評判はどうなのでしょうか?いくつかの参考情報をあげて解説します。三井住友カード(NL)の入会を考えている人は、ぜひ参考にしてください。

年会費や還元率、機能、デザインに関する口コミ・評判

年会費が無料である点や、最短10秒(※)で利用できる点に魅力を感じる人が多いようです。また、ナンバーレスデザインなので、安心でありつつスタイリッシュな見た目に惹かれる人もいるようです。

※即時発行ができない場合があります。

このカードの特徴はなんといっても見た目のおしゃれ感です。スタイリッシュに仕上げるためにナンバーレスとなっており、見た目がかなりおしゃれです。スタイリッシュな見た目は若者にも大人気となっています。さらに三井住友ならではのブランド感もあるため持っておきたい1枚です。

カード両面に番号が印字されていないので、カード番号を盗み見されることがありません。セブン-イレブン・ローソン・マクドナルドなど対象店舗にて「スマホタッチ決済」を利用すると獲得できる「Vポイント」が7%還元になるなど、ポイントが貯まりやすいカードです。Vpassアプリでは、カードを使用するたびに通知が届くので、不正利用もすぐに気付くことができます。また年会費は永年無料です。

永年年会費が無料なので学生さんに人気の高いクレジットカードです。シンプルでスタイリッシュなデザインのカードは、カードナンバーのないナンバーレスになっていてセキュリティ面でも安心感があります。対象店舗でのカード利用でポイントが最大7%ポイント還元など、ポイントが貯まりやすいカードです。Vpassアプリでは、カードを使用するたびに通知が届くので、不正利用もすぐに気付くことができます。また年会費は永年無料です。

通常利用0.5%還元は普通だが、セブン-イレブン・ローソンやマクドナルドなどでスマホのVisaタッチ決済・Mastercard®タッチ決済をすると最大7%ポイント還元になります。

三井住友カード(NL)は、年会費無料のクレジットカードなのですが、このクレジットカードが使えるかどうかと言うと、学生の人たちにはまぁお勧めできるカードなのではないかと思っています。学生のうちはまだクレジットカードと言うものを知らないわけですから、こういったもので慣れていって、実際もっとランクの高いクレジットカードを持ってるようにしておいたほうがいいと思います。

最大の特徴は年会費永年無料ということと、最短10秒(※)発行ですぐ使えるということです。ナンバーレスということでかなり強力な不正利用防止なり、そういった面でも安心です。またコンビニでのポイント還元率が高いので、普段コンビニをよく利用する方にとってはメリットがあります。

Vpassアプリに関する口コミ・評判

Vpassアプリは、三井住友カード(NL)をより便利に利用するための必須ツールです。

カード利用状況やポイント残高の確認、各種手続きなどが簡単にできる便利なアプリですが、ユーザーからはどのような口コミや評判があるのでしょうか。

V passのアプリをタップすれば直ぐに確定額未確定額が素早く見れて分かり易いので良いです。年月日も直ぐに分かるので、いつこの商品をAmazonのサイトの中から購入したか、今月幾らネットショッピングして幾ら使ったか直ぐに分かり助かってます。

引用元:App Store

vpassアプリの使い勝手はいいが、カード自体には「年間支払金額が○円で○ポイントをプレゼント」という制度があるものの、集計金額を表示する機能はない。あといくら払えば継続特典の10,000ポイントが貰えるのかがわかる機能をつけてほしい。

引用元:App Store

三井住友カード(NL)と他のカードとの違いは?

三井住友カード(NL)は、他のカードと比べてコンビニや飲食店でポイントを貯めやすいクレジットカードです。

年会費無料で発行でき、発行スピードも速いため、今すぐ使えるクレジットカードを探している人にもおすすめです。

ここでは、三井住友カード(NL)と楽天カード、JCBカード、セゾンカード、そして三井住友カードシリーズを比較し、それぞれの特徴を詳しく解説します。

楽天カード、JCBカード、セゾンカードと比較

三井住友カード(NL)は、コンビニ・飲食店でのスマホのタッチ決済でポイント還元率が最大7%になるなど、他のカードと比べてお得な点が魅力です。

楽天カード、JCBカードS、SAISON CARD Digitalと比較してみましょう(下表)。

| 三井住友カード(NL) | 楽天カード | JCBカードS | SAISON CARD Digital | |

| 年会費 | 無料 | |||

| 通常 ポイント 還元率 |

0.5% | 1.0% | 0.5% | 0.5% |

| お得な 使い方 |

セブン-イレブンやマクドナルドなどでスマホのタッチ決済で最大7%還元 | 楽天市場で3%還元 | ・スターバックスで最大10%還元 ・Amazonで1.5%還元 |

・Yahoo!ショッピングで最大1.0%還元 |

| 貯まる ポイント |

Vポイント | 楽天ポイント | OkiDokiポイント | 永久不滅ポイント |

| 付帯保険 | 海外旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険から1つ選択 | 海外旅行傷害保険 | 海外旅行傷害保険 ショッピングガード保険 |

無 |

| 発行 スピード |

最短10秒 | 約1週間 | 最短5分 | 最短5分 |

| 公式 サイト |

||||

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は、楽天カード、JCBカード、セゾンカードと比べて、コンビニ・飲食店でのポイント還元率が圧倒的に高いのが特徴です。

通常ポイント還元率では楽天カードの1.0%が最も高いですが、対象のコンビニ・飲食店での最大7.0%還元は大きな優位点と言えるでしょう。

ただし、ネット通販での還元率で比較すると、楽天市場で3.0%還元の楽天カードや、Amazonで1.5%還元のJCBカードのほうが高くなっています。ネット通販をよく利用する人は、これらのカードのほうがお得にポイントを貯められる可能性があります。

また、三井住友カード(NL)は、「選べる無料保険」で、自身のライフスタイルに合った保険サービスを選択できる点も特徴です。海外旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険から1つ選択できます。

一方、楽天カードやJCBカードには海外旅行傷害保険が付帯していますが、他のクレジットカードで旅行保険に加入している場合、重複してしまい保障内容が過剰になってしまう可能性があります。

発行スピードでは、最短10秒の三井住友カード(NL)が最も速いですが、楽天カード以外では即日発行が可能です。今すぐネットショッピング等でカードを利用したい人は楽天カード以外を選ぶとよいでしょう。

三井住友カード、三井住友カード(CL)、三井住友カードゴールド(NL)と比較

三井住友カード(NL)は、三井住友カードのラインナップの中でも、スタンダードな年会費無料カードとして人気が高い一枚です。

しかし、同じ三井住友カードでも、実は種類によってさまざまな違いがあります。

ここでは、三井住友カード(NL)、三井住友カード、三井住友カード(CL)、三井住友カードゴールド(NL)を比較してみましょう(下表)。

【三井住友カード(NL)、三井住友カード、三井住友カード(CL)、三井住友カードゴールド(NL) 比較表】| 三井住友カード(NL) | 三井住友カード | 三井住友カード(CL) | 三井住友カードゴールド(NL) | |

| 年会費 | 永年無料 | 1,375円 (税込) | 永年無料 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費が永年無料 |

| 通常 ポイント 還元率 |

0.5% | |||

| お得な 使い方 |

セブン-イレブンやローソン、マクドナルドなど対象の店舗やサービスでポイント還元率が最大7%(※) | |||

| 特徴 | ・ナンバーレス(NL)だから安心・安全 ・年会費永年無料 |

・買物安心保険が付帯 ・年会費割引特典が付帯 |

・現物のカードがない(カードレス=CL) ・年会費永年無料 |

・条件を満たせば年会費永年無料で使えるゴールドカード ・空港ラウンジサービスが付帯 ・国内旅行傷害保険が選べる保険に付帯 ・ショッピング補償が付帯 |

| 付帯保険 | 海外旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険から1つ選択 | 海外旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険から1つ選択 | 海外旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険から1つ選択 | 海外旅行傷害保険・国内旅行傷害保険、動産総合保険、弁護士保険、ゴルファー保険、個人賠償責任保険、入院保険、携行品損害保険から1つ選択 |

| 発行 スピード |

最短10秒 | |||

| 公式 サイト |

||||

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)と三井住友カード(CL)は、どちらも年会費永年無料ですが、三井住友カード(CL)はカードレスタイプのため、物理的なカードを利用したい人は三井住友カード(NL)がおすすめです。

三井住友カードは年会費1,375円かかりますが、そのぶん買い物安心保険が付帯しています。買い物安心保険は万一三井住友カードで購入した商品が壊れたり、盗まれたりしたときに補償してくれるサービスです。日々の買い物から旅行中の買い物まで、幅広い場面で安心を求める人におすすめです。

三井住友カードゴールド(NL)は、空港ラウンジサービスや国内旅行傷害保険などの充実した特典サービスに加え、ゴールドカードならではの優待サービスも豊富に揃っています。ワンランク上の快適さを求める方におすすめの1枚です。

三井住友カード(NL)を年間100万円以上利用している人は、年会費無料でゴールドカードにアップグレードできるので検討してみてはいかがでしょうか。

| 関連記事 |

|---|

| 三井住友カード ゴールド(NL)は100万円修行で年会費無料に!成功に導くポイントやメリットを紹介! |

| 三井住友カード ゴールド(NL)のメリットデメリット!年会費永年無料や高還元率の実力を徹底解説 |

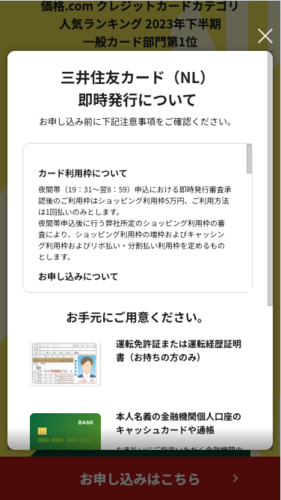

三井住友カード(NL)の作り方!申込みから発行までの手順

三井住友カード(NL)は、最短10秒での即時発行、または通常のお申込みで発行することができます。即時発行でのお申込みの場合、最短10秒でカード番号が発行され、約1週間でカードが自宅に届きます。

申込み方法は以下の3ステップです。

1.必要書類を用意する

まずは必要書類を準備しましょう。申し込み内容の入力の際、運転免許証の「運転免許証番号」や、カードの支払いに必要な金融機関の口座情報を求められます。事前に必要書類を準備しておけば、申し込み内容をスムーズに入力できます。

必要書類は以下のとおりです。

- 運転免許証または運転経歴証明書(持っている場合)

- 本人名義の金融機関個人口座のキャッシュカードや通帳

- 通話可能な携帯電話または固定電話

即日発行を希望する場合は、申込みの際に電話認証が必要なため、いつでも電話をとれるようにしておきましょう。かかってきた電話がとれないと、即日発行できない可能性があります。

2.申し込み内容を入力し支払い口座を設定する

まずは三井住友カード(NL)の公式サイトにアクセスして、「今すぐ申し込む」をクリックしましょう。申し込み方法は2種類あり、「通常発行でお申し込み」と「即時発行でお申し込み」のうち、どちらかを選択します。

すぐにネットショッピングやスマートフォンのタッチ決済を利用したい場合は、「即時発行でお申し込み」を選択すると良いでしょう。通常発行を選択すると、クレジットカードが自宅に届くまで決済が行えません。なお即時発行を選択した場合は、後日自宅へカードが届きます。

申し込み方法を選択したあとは、注意事項や会員規約が表示されます。それぞれの内容を確認して、問題なければ「同意のうえ、入力画面へ進む」をタップして、申し込み内容の入力へ進みます。

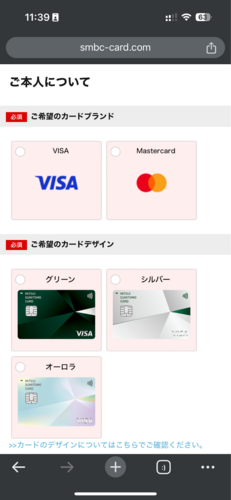

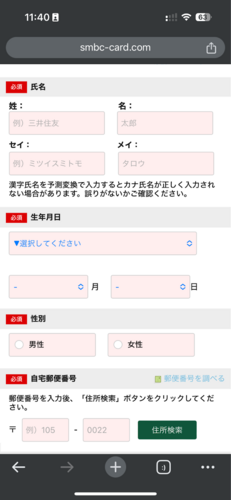

その後、希望のカードブランドやカードデザインを選択して、申し込み内容の入力へと進みます。まずは氏名と住所を入力しましょう。

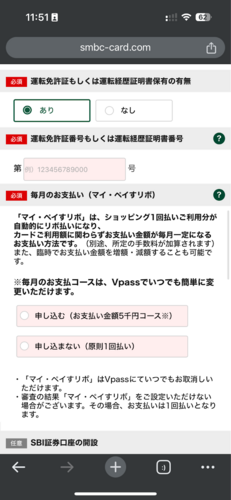

そのまま入力を進めていくと、運転免許証番号の入力(持っていれば)や支払い口座の設定が必要となります。準備しておいた運転免許証やキャッシュカードなどを見ながら、入力を進めていきましょう。

暗証番号の設定や、家族カードの申し込みもこの画面で行います。必要項目の入力が完了したら、内容を確認して「この内容で送信」をタップしましょう。その後は金融機関サイトの設定画面で入力を進めて、申し込み完了です。

3.審査に通過したらVpassアプリでカード番号を確認

必要事項を入力したあとは、入会審査や電話による本人確認(電話認証)が行われます。審査に通過したら、三井住友カードの会員向けWebサービス「Vpass」に登録して、スマートフォンアプリにログインしましょう。三井住友カード(NL)にはカード番号や有効期限、セキュリティコードが記載されていないため、Vpassアプリなどを経由しないとカード情報が確認できません。Vpassアプリでカード番号を確認する方法は以下の通りです。

- Vpassアプリをダウンロードする

- 登録済みのID・パスワードでログインする

- 画面右上の「カード番号」をタップする

- 【初回のみ】電話またはSMSによる本人認証を行う

- 本人認証が済むとカード番号が表示される

三井住友カード(NL)についてよくある質問

三井住友カード(NL)は、ナンバーレスで安全なクレジットカードとして人気を集めていますが、発行するか迷っている人は疑問点を抱いているかもしれません。

そこで、ここでは、三井住友カード(NL)についてよくある質問に、ていねいに回答していきます。

- 三井住友カードのNLとは何ですか?

- NLとは、ナンバーレスの頭文字を取ったものです。三井住友カード(NL)は、券面にカード情報が印字されていないナンバーレスカードとなっており、個人情報を安全に保護することができます。

- 三井住友カード(NL)は審査に通りやすい?

- 三井住友カード(NL)の審査基準は公開されていませんが、即時発行が可能、かつ年会費無料のスタンダードカードであることから、比較的審査に通りやすいカードと考えてよいでしょう。なお、一般的にクレジットカードの審査では申込者の信用情報と本人の属性がチェックされます。

- 三井住友カード(NL)の使い方を教えてください。

- 三井住友カード(NL)は、通常のプラスチック製のカードでの決済に加え、スマホのタッチ決済やVisa・Mastercardのタッチ決済で利用することができます。ネットショッピング等でカード情報の入力が必要な場合はVpassアプリで確認できます。

- 三井住友カード(NL)で貯まるポイントを教えてください。

- 三井住友カード(NL)で貯まるポイントはVポイントです。Vポイントは、カードの利用代金への充当や各種ギフト券、共通ポイントに交換して利用できます。また、2024年4月22日にVポイントはTポイントと統合しました。

- 三井住友カード(NL)はキャンペーンはやってますか?

- 2025/2/3~2025/4/30の期間限定で、最大5,000円分がもらえる入会キャンペーンを開催しています。

入会キャンペーン

- 新規入会&条件達成で最大5,000円分プレゼント

新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント

◆学生限定- 新規入会&条件達成で最大6,000円分プレゼント

①新規入会&条件達成で最大5,000円分のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

キャンペーン期間:2025/2/3~2025/4/30

- 三井住友カードとの違いは?

- 三井住友カード(NL)と三井住友カードの最大の違いは券面デザインです。三井住友カード(NL)はナンバーレスカードのため、券面にカード番号等の情報が印字されていない点が特徴となっています。また、三井住友カード(NL)は年会費無料ですが、三井住友カードは1,375円(税込)の年会費が必要です。

- ポイント還元率を上げるにはどこで使えばいい?

- 三井住友カード(NL)は、対象のコンビニ・飲食店でのスマホのタッチ決済でポイント還元率が7.0%にアップします。具体的に、還元率が7.0%になる対象店舗は以下のとおりです。

【最大7%ポイント還元の対象店舗一覧】

コンビニ ・セイコーマート

・セブン-イレブン

・ポプラ

・ミニストップ

・ローソン

などファーストフード ・マクドナルド

・モスバーガー

・ケンタッキーフライドチキン

・すき家

などファミレス ・サイゼリヤ

・ガスト

・バーミヤン

・しゃぶ葉

・ジョナサン

・はま寿司

・ココス

・その他すかいらーくグループ飲食店

などカフェ ・ドトールコーヒーショップ

・エクセルシオール カフェ

など※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 三井住友カード(NL)とOliveフレキシブルペイは何が違う?

- 三井住友カード(NL)とOliveフレキシブルペイを比較すると、国際ブランドや決済機能、お支払い口座に違いがあります。具体的には、以下の比較表にまとめたので参考にしてください。

三井住友カード(NL)とOliveフレキシブルペイの比較

三井住友カード(NL) Oliveフレキシブルペイ 国際ブランド Visa/Mastercard Visa 決済機能 クレジットカード クレジットモード

デビットモード

ポイント払いモードVポイントアッププログラムの最大ポイント還元率 最大16% 最大20% お支払い口座 自由に設定可能 三井住友銀行のみ 付帯特典 海外旅行傷害保険

(※選べる無料保険)旅行傷害保険

基本特典

選べる特典

- 三井住友カード(NL)は本当に年会費無料?

- 三井住友カード(NL)は、基本的に年会費が永年無料で利用できるクレジットカードです。家族カードも含めて無料となっており、手軽に始められる点が魅力です。

ただし、ETCカードの利用には条件があります。通常、ETCカードの年会費は550円(税込)ですが、年間1回以上のETC利用があれば無料となります。このため、ETCカードを利用する予定がない場合は年会費が発生する可能性がある点に注意が必要です。

- Vポイントの使い道は?

- Vポイントは、三井住友カードの利用で貯まり、幅広い使い道がある便利なポイントです。

コンビニ(セブン-イレブン、ローソンなど)やスーパー(マルエツなど)、飲食店(吉野家、ガストなど)をはじめとした加盟店で、1ポイント=1円として利用可能です。

さらに、VポイントはANAやJALのマイルへの交換、三井住友カード(NL)の利用請求額への充当もできます。

- 三井住友カード(NL)の発行にはどれくらいの時間がかかる?

- 最短10秒で即日発行が可能です。審査通過後、カード番号が発行されるので、オンラインショッピングなどの支払いにカードの到着を待たずに利用できます。

.png?v=1624777644&v=1624777644&v=1624777644)