JCBカードWは18~39歳限定でポイントが貯まりやすいクレジットカードですが、どのようなデメリットがあるのでしょうか。実際に申し込む前にあらかじめ知っておきたいでしょう。

結論からいうと、ポイントの交換先によっては実質の還元率が落ちたり、ポイントの貯まり方がやや効率的でなかったりなど複数あります。

とはいえ、スターバックスなら最大10.5%還元されるほか、Amazonでも2.0%還元になるなどメリットがたくさんあるのも事実です。(※還元率は交換商品により異なります。)

そこで本記事では、JCBカードWのデメリット・メリットについて触れながら、ポイント還元の仕組みを詳しく解説します。この記事を読めば、JCBカードWはどんな人におすすめなのか、賢く使うにはどうすればいいか分かります。

- JCBカードWのデメリット | “ポイント還元率1.0%”は嘘?

- JCBカードWのメリット | スタバ・Amazonなどポイント優待店ではお得に使える

- スターバックスのヘビーユーザーなら必携!最大還元率10.5%

- Amazonの買い物が超お得!最大ポイント還元率2.0%

- 通常のポイント還元率がいつでも2倍(1.0%)

- ポイントの使い道が豊富!ギフト券、マイル、他社ポイントなどに交換できる

- 本会員も家族会員も年会費無料

- OkiDokiランド経由のネットショッピングで還元率最大20倍になる

- モバ即なら最短5分でカード番号が発行される

- 40歳以降も継続利用できる

- クレカ積立をすると最大1.0%のポイントがもらえる

- セキュリティ対策が豊富

- 最高2,000万円の海外旅行保険(利用付帯)とショッピング保険で万が一に備えられる

- 入会キャンペーンで最大2万9,000円をキャッシュバック

- JCBカードWの基本情報 | ナンバーレスで即時発行できる万能カード

- JCBカードWのポイントの使い方は?仕組みを解説

- JCBカードWの口コミ・評判は?

- JCBカードWと他のカードの違い

- JCBカードWを高ポイント還元で利用するコツ

- JCBカードWの審査基準

- JCBカードWの審査に落ちる理由

- JCBカードWをおすすめできる人・おすすめできない人

- 女性はJCBカードW plus Lがおすすめ

- JCBカードWの審査時間

- JCBカードWを発行する手順

- JCBカードWに関するよくある質問

JCBカードWのデメリット | “ポイント還元率1.0%”は嘘?

JCBカードWのデメリットは、実質のポイント還元率が店舗やサービス、交換先などによって変動してしまう点など細かいものも挙げると計12個あります。

デメリットも把握したうえで、発行すべきか検討しましょう。

実質ポイント還元率は利用店舗やサービスで変動する

JCBカードWのポイントの実質ポイント還元率は、利用店舗や使うサービスによって変動しています。

JCBカードWは通常のポイント還元率は1.0%ですが、使い方次第では、実質ポイント還元率が0.6%や0.8%になってしまう場合もあります。

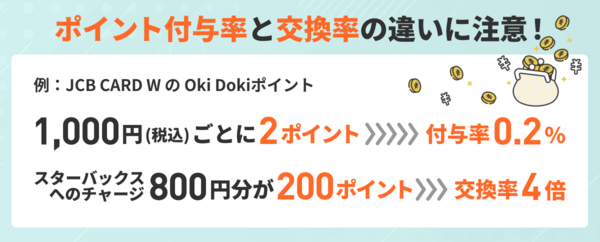

JCBカードWをお得に使うには、ポイントの付与率と交換率について理解することが重要です。

具体的に、付与率と交換率について分かりやすく解説します。

クレジットカードの還元率は、付与率と交換率を掛けることで決まります。実質還元率の計算式は以下のとおりです。

- 実質還元率 = 付与率 × 交換率

ポイント付与率

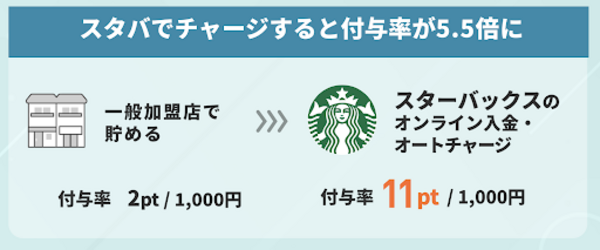

ポイント付与率とは、利用額に対してどのぐらいポイントが付与されるかを表す比率です。「1,000円の利用ごとに1ポイント」「200円の利用ごとに1ポイント」といった文言が、付与率を判断する基準です。JCBカードWの場合、1,000円で2ポイント貯まるため付与率は0.2%です。もしスターバックス カードへのオンライン入金で使えば、ポイントが10倍加算されるため1,000円で11ポイントが付与されます。よって、付与率は1.1%に変わります。

ポイント交換率

ポイント交換率とは、1ポイントが何円相当になるのかを決める比率です。カードによって「1ポイント1円」の場合もあれば「1ポイント5円」の場合もあります。

たとえば、J-POINTはキャッシュバックに利用すると1ポイント3円(交換率:3倍)となります。

交換先によって1.7倍もの差が生まれます。

JCBカードWの交換率は、ポイントの交換先によって異なります。主なポイント交換先の交換率は以下のとおりです。

- nanacoポイント:1ポイント4.5円相当

- ANAマイル:1ポイント3マイル相当

- ビッグポイント:1ポイント5円相当

JCBカードWは1,000円で2ポイント貯まるため、付与率は0.2%です。よって、交換率次第で実質還元率が決まります。

還元率1.0%を保つには、1ポイント5円相当のものと交換する必要があります。

基本付与率0.2%に対して、交換率が3倍(1ポイントあたり3円)の利用方法を選択すると還元率は0.6%になります。

しかし、交換率が5倍(1ポイントあたり5円)になる方法で利用すれば、還元率は1.0%になります。

1.0%還元になる場面は限定的。0.6%まで下がることも

JCBカードWは、JCBが発行するカードシリーズのなかでもポイント特化型のカードとして知られ、常に1.0%ポイント還元を謳われる1枚ですが、実際に1%還元が受けられるのは特定の交換先を選んだ場合のみ。交換先によっては、0.6%まで下がることもあります。

そもそもJCB CARD Wを含むJ-POINTが貯まるカードは、利用先とポイント交換先の組み合わせで還元率が決まる仕組みです。

1%還元を受けられるのは、1ポイントあたり5円になる交換先を選んだ場合です。しかし、3円や4円になる交換先を選ぶと1.0%を下回ります。

- JCBカードWの利用で1,000円ごとに2ポイント貯まる

- 貯まったJ-POINT1ポイントあたりの価値が交換先による(3~5円相当)

- 一番高いレートは1ポイント5円相当の交換先(ビックポイントなど)

還元率別ポイント交換先

| 基本のポイント還元率 | シーン | ポイント交換率 |

| 1.0%となる交換先 | ビックポイント | 1ポイントあたり5円 |

| 0.9%となる交換先 | nanacoポイント | 1ポイントあたり4.5円 |

| 0.8%となる交換先 | dポイント スターバックスカードへの入金 |

1ポイントあたり4円 |

| 0.7%となる交換先 | Amazonで買い物 | 1ポイントあたり3.5円 |

| 0.6%となる交換先 | Pontaポイント 楽天ポイント JALマイル ANAマイル |

1ポイントあたり3円 |

ポイントの価値を無駄にしてしまうため、ポイントを交換する際はビックポイントとの交換などがおすすめです。

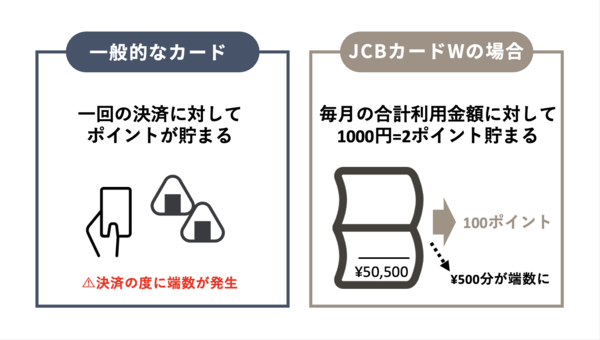

1,000円ごとにポイントがつくので端数は切り捨て

JCBカードWのポイント付与の仕組みは、1,000円ごとに2ポイント付くものなので、1,000円以下は切り捨てられてしまいます。ポイント付与の対象とならない金額が発生し、端数が無駄になってしまうことがあります。

JCBカードWは月の利用額の1,000円ごとにポイントがつく仕組みです。つまり、999円分の端数が出た場合、切り捨てられることになります。たとえば、1,000円に対しては2ポイント付与されますが、1,999円に対しても2ポイント付与になります。

したがって、ポイントがつかず無駄になる利用額が他と比べて大きくなります。他のカードでは、利用額100円~200円ごとにポイントがつくものが一般的です。JCBカードWと一般的なカードの切り捨てられる額を比較すると、数円分の違いではありますが、差が生まれます(下表)。

| 切り捨て額 | 月に9万9,999円使う場合の切り捨て額 |

|---|---|

| 1,000円ごとにポイントがつくカード(JCBカードW) | 999円 |

| 100円ごとにポイントがつくカード | 99円 |

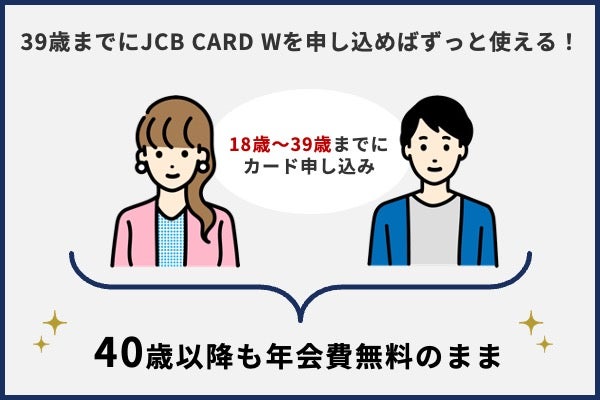

年齢条件は18歳~39歳なので40歳以降は発行できない

JCBカードWは、申込条件に18歳~39歳という年齢制限があるため、40歳以降は発行できません。

しかし、一度入会してしまえば40歳になってからもカードを利用することができます。

年会費はかかりません。

JCB公式サイト-よくあるご質問

39歳までに申込みされると、40歳以降も年会費無料のまま継続できます。

39歳以下の人はJCBカードWを持っておくほうがポイントが貯まりやすく、お得です。

保険は利用付帯かつ国内では使えない

JCBカードWのデメリットは海外旅行傷害保険とショッピングガード保険(海外のみ)は利用付帯である点です。また国内旅行損害保険は付帯されていない点もデメリットです。

利用付帯、つまり、旅行代金をあらかじめJCBカードWで決済しないと、保険が適用されません。ショッピングガード保険(海外のみ)も、当然JCBカードWを使用して購入したものに限定される保険です。

また、どちらも国内旅行では適用されないので海外旅行によく行く人でなければ恩恵がありません。

JCBカードW、JCBカードW plus Lで事前に「搭乗する公共交通乗用具」または「参加する募集型企画旅行」の料金をお支払いになった場合、海外旅行傷害保険が適用されます。

JCB公式サイト

高ランクカードへのインビテーション対象にならない

JCBカードWは、どれだけ利用実績を積んでも上位クラスカードのインビテーション対象にはなりません。

JCBの高ランクカードである「JCBゴールド ザ・プレミア」や「JCBザ・クラス」には、特定のカードを継続利用していなければインビテーションが届かない仕組みになっています。

具体的には、「JCBゴールド ザ・プレミア」はJCBゴールドカードを使っている必要があり、「JCBザ・クラス」はJCBゴールド・JCBゴールド ザ・プレミア・JCBプラチナのいずれかを継続利用していなければ招待されません。

そのため、将来的にステータス性のある上位カードを目指したい人にとっては、JCBカードWは最初の選択肢として適していないといえるでしょう。

特典豊富なJCBスターメンバーズの対象外

JCBカードWは、「JCBスターメンバーズ」の対象外であるため、年間利用額が多くてもポイント倍率の優遇を受けられません。

「JCBスターメンバーズ」とは、JCBオリジナルシリーズの利用実績に応じて、Oki Dokiポイントの倍率が自動的に上がる特典プログラムです。とくにJCBゴールドやプラチナといった上位カードでは、年間利用額に応じて翌年のポイント倍率が最大2倍まで上昇するメリットがあります。

しかし、JCBカードWはこの特典の対象外となっており、たとえ年間100万円以上利用しても、スターメンバーズによるポイント優遇は一切適用されません。

そのため、ポイント還元率をさらに引き上げたいと考えるユーザーにとっては、JCBカードWでは恩恵を受けにくいという点がデメリットです。

電子マネーのチャージに使ってもポイントが貯まらない

JCBカードWは、電子マネーへのチャージではポイントが付与されないため、それを活用したポイ活には向きません。

近年、多くのクレジットカードで電子マネーチャージに関するポイント付与ルールが見直され、改悪が進んでいますが、それでもPayPayカードのようにPayPay出の支払いに使うとポイントが最大1.5%還元されるカードもあります。

紙の明細書は有料

JCBカードWで紙の利用明細書を受け取る場合、1通あたり165円(税込)の手数料がかかるため、利用者にとって余分なコストになります。

JCBカードWでは、環境配慮やコスト削減の観点から、原則としてWEB明細の利用が推奨されており、紙の明細書を郵送で受け取る場合は有料です。

手数料は毎月の請求と合算して引き落とされる仕組みです。

手数料を支払いたくない人は、Web明細が見れるMy JCBという会員サイトに登録しましょう。

JCBカードWのメリット | スタバ・Amazonなどポイント優待店ではお得に使える

JCBカードWのメリットは、Amazonやスターバックスなどの優待店でポイントがアップするため、日々の利用でポイントを効率的に貯められる点です。

貯まったポイントは、金券・ギフト券のほか、他社ポイントやマイルに交換できるので、ポイントの使いやすさも特筆されます。

さらに、入会キャンペーンで最大2万9,000円キャッシュバックが受けられる点も魅力の一つです。

スターバックスのヘビーユーザーなら必携!最大ポイント還元率10.5%

JCBカードWの最大のメリットは、スターバックスでの利用で還元率が最大10.5%までアップする点です。

スターバックスで還元率をアップさせるための方法は2つあります。

(※還元率は交換商品により異なります。)

| 利用サービス | ポイント還元率 |

|---|---|

| Starbucks eGiftの購入 | 10.5% |

| スターバックス カードへのオンライン入金 | 5.5% |

スターバックスのオンラインギフト「Starbucks eGift」の購入でJCBカードWを使った場合、ポイント還元率は10.5%になります。

また、スターバックスでの支払いに使える「スターバックス カード」をWeb登録し、JCBカードWからオンラインで入金した場合、ポイント還元率は5.5%になります。

Starbucks eGift、オンライン入金の購入のどちらも、ポイント還元率をアップするには事前に会員専用アプリ「MyJCB」でポイントアップ登録が必要です。

たとえば、スターバックスで毎週3回420円のコーヒーを注文したとしましょう。1ヵ月(5週間)で6,300円かかっているため、JCBカードWでチャージしたスターバックス カードを会計時に使うと、34ポイント(最大170円相当)を獲得できます。

15,273円以上利用すれば、84ポイント(最大420円相当)となり、実質1杯無料で購入することも可能です。

また、友人の誕生日プレゼントとして 5,000円分のStarbucks eGiftを購入したとしましょう。JCBカードWで購入した場合、75ポイント(最大375円相当)が還元されます。

スターバックスをよく利用する人は、スターバックス カードへのオンライン入金をオートチャージするよう設定しておくのがおすすめです。

オートチャージにしておけば自動で残高が増え、ポイント還元も受けられます。スターバックスをよく使う人は、ぜひJCBカードWで多くのポイントを獲得しましょう。

Amazonの買い物が超お得!最大ポイント還元率2.0%

JCBカードWは、Amazonの買い物でもポイントが貯まりやすく、最大2.0%還元になるのでお得です。

Amazonはカード利用でポイントがより多く貯まるJCBの特約店「JCB ORIGINAL SERIESパートナー」に該当します。

ただし、ポイントを多く貯めるには、カード会員専用アプリ「MyJCB」で使いたいお店を「ポイントアップ登録」する必要があります。Amazonをポイントアップ登録すれば還元率は最大2.0%になります。

また、経由するだけでポイント還元率がアップするモールサイト「J-POINTモール」の利用もお得です。

J-POINTモールとは、JCBカード会員むけのポイント優待サイトです。サイトを経由して各通販サイトで買い物することで、受け取れるポイントが1.0%~4.5%になります。

| 利用サービス | Amazonでの ポイント還元率 |

|---|---|

| JCB ORIGINAL SERIES | 2.0% |

|

J-POINTモール

|

1.0%~4.5% |

たとえば、Amazonで月に5,000円分の買い物をすれば、獲得できるポイントは20ポイント(最大100円相当)です。

もしJ-POINTモール経由で「Amazon Echo」「Fire TV」などのAmazonデバイスを購入すれば、より多くのポイントが貯まる可能性もあります。

ただし、J-POINTモール利用時は、日用品や家電などを購入してもポイントはアップしません。商品カテゴリによって還元率が異なる点に注意しましょう。

通常のポイント還元率がいつでも2倍(1.0%)

JCBカードWは、通常のショッピング利用でも常にポイント還元率が2倍(1.0%)となります。

多くのクレジットカードが還元率0.5%であるため、JCBカードWを日常使いするだけでポイントが効率よく貯まります。

毎月の光熱費やスーパーでの買い物、ネットショッピングなどでも着実にポイントが積み上がるため、使えば使うほどお得さを実感できる仕様です。

ポイントの使い道が豊富!ギフト券、マイル、他社ポイントなどに交換できる

JCBカードWを利用して貯まるポイント「J-POINT」は、買い物での支払いはもちろん、他社ポイントやマイルへの交換ができるなど、さまざまな用途があるため、使い道に困りません。

J-POINTの主な用途は下記のように豊富にあります。ポイントを貯めても使い道が限られていると、せっかく貯めたポイントが無駄になってしまうことがありますが、J-POINTではその心配がありません。

- 商品との交換

- ショッピングでの支払い

- 他社ポイントへの交換

- スターバックスカードへのチャージ

- Amazonでのお買い物での利用

- 金券・ギフト券に交換する

- マイルに交換する

- テーマパークや映画のチケットと交換する

- JCBカードの利用金額に充当する

なお、下表のように、ポイントを使うシーンによって交換率(1ポイントあたり何円相当か)が異なります。

| シーン | ポイント交換率 |

|---|---|

| ビックポイント | 1ポイントあたり5円 |

| スターバックスカードへの入金 | 1ポイントあたり4円 |

| Amazonで買い物 | 1ポイントあたり3.5円 |

| nanacoポイント | 1ポイントあたり4.5円 |

| dポイント | 1ポイントあたり4円 |

| Pontaポイント | 1ポイントあたり3円 |

| 楽天ポイント | 1ポイントあたり3円 |

| JALマイル | 1ポイントあたり3円 |

| ANAマイル | 1ポイントあたり3円 |

本会員も家族会員も年会費無料

JCBカードWは、本会員だけでなく家族会員も含めて年会費が無料です。そのため維持費を気にせずにクレジットカードを保有できます。

さらに、ETCカードの年会費も無料で発行可能です。

家族での支出をまとめて管理しやすい点も便利といえます。

J-POINTモール経由のネットショッピングで還元率最大20倍になる

J-POINTモールを経由してAmazonや楽天トラベルなどの提携ネットショップで買い物をするとをすることで、ポイント還元率が最大20倍(10.0%)のJ-POINTが貯まります。

(※還元率は交換商品により異なります。)

J-POINTモールとは、JCBカード会員専用のポイントモールで、AmazonやYahoo!ショッピングをはじめとする多くのショップが参加しています。普段から利用しているオンラインネットショップがあれば、J-POINTモールをぜひ活用してみてください。

モバ即なら最短5分でカード番号が発行される

JCBカードWは、最短5分でカード番号が発行されるモバ即にも対応しています。

モバ即とは、カードの申込みから最短5分程度で審査が完了し、カードを受け取る前に、ネットショッピングや店頭で利用できる入会方法です。

My JCBに発行されたカード番号は、すぐにオンラインショッピングなどで利用が可能なので、早くクレジットカードが必要な場合に便利なサービスといえます。

40歳以降も継続利用できる

JCBカードWは、申込み時の年齢が39歳以下であれば、40歳以降もそのまま継続して利用できます。

さらに、年会費やポイント特典の内容も一切変わりません。

現在39歳以下で少しでも興味があるなら、早めに申し込んでおくとよいでしょう。

セキュリティ対策が豊富

JCBカードWは、高い技術力を活かした万全のセキュリティ対策を実施しており、安心して利用できるクレジットカードです。

とくに不正利用の検知や本人認証など、多層的なセキュリティ機能が搭載されている点は、他の一般カードと比べても大きな魅力です。

| セキュリティ対策 | 内容 |

|---|---|

| J/Secure™ | ネットショッピング時に必要に応じてワンタイムパスワードを使って本人確認し、不正利用を防止 |

| 不正検知システム | 24時間365日体制で不審なカード利用を自動監視、不審な利用があった際は一時停止 |

| なりすましメール対策 | 送信ドメイン認証技術により、偽装メールを排除 |

| My安心設定 | カードの利用通知や限度額設定、口座残高不足の通知を個別に設定可能 |

カードの不正利用や詐欺被害から利用者を守る仕組みが整っており、日常的に安心して使うことができます。

とくにネットショッピングやスマホ決済を頻繁に利用する人にとっては、JCBカードWのセキュリティ性能は非常に頼もしい存在といえるでしょう。

最高2,000万円の海外旅行保険(利用付帯)とショッピング保険で万が一に備えられる

JCBカードWのメリットは、海外旅行保険とショッピング保険も付帯しているため、万が一の事故も十分カバーできることです。

まず海外旅行保険は補償金額が最高2,000万円と、年会費無料のカードにもかかわらず高額に設定されています。

JCBカードWの海外旅行保険の種類と保険金額

| 保険の種類 | 保険金額 | |

|---|---|---|

| 傷害 | 死亡 後遺障害 |

最高2,000万円 |

| 治療費用 | 1回の事故につき 100万円限度 |

|

| 疾病 | 治療費用 | 1回の病気につき 100万円限度 |

| 賠償責任 | 1回の事故につき 2,000万円限度 |

|

| 携行品損害 | 1旅行中20万円限度 保険期間中100万円限度 |

|

| 救援者費用等 | 100万円限度 | |

ただし、海外旅行保険は「利用付帯」である点に注意しましょう。JCBカードWで旅費をまかなえば、万が一の事故によるケガや病気に見舞われた場合も、保険が付帯していて安心です。

また、ショッピング保険は海外での買い物において、最高100万円まで補償してくれます。ただし、1事故につき1万円の自己負担が発生する点と、国内での買い物は対象外なので注意してください。

入会キャンペーンで最大2万9,000円をキャッシュバック

JCBカードWでは、最大2万9,000円のキャッシュバックがもらえる入会キャンペーンがあるのも魅力です。また、お友達紹介キャンペーンが充実しています。

入会時キャンペーンは、2025年10月時点で6つ実施中です。

JCBカードWのキャンペーンの特典・条件・期間

| キャンペーン | 特典内容 | 期間 | 条件 |

|---|---|---|---|

| Amazon利用で 20%バック |

Amazon.co.jpご利用分最大12,000円キャッシュバック | 2025年10月1日(水)~2026年1月12日(月) | ・カード入会月の翌々月15日までにMyJCBアプリへログイン ・カード入会月の翌々月15日までのAmazon.co.jpでのカード利用 |

| スマホ決済利用で 20%キャッシュバックキャンペーン |

新規入会・スマホ決済利用で最大3,000円相当プレゼント | 2026年1月12日(月)までにカード入会 | ・カード入会月の翌々月15日までにMyJCBアプリへログイン ・Apple Pay・Google Pay(TM)・Samsung Pay・MyJCB Payのいずれかでお支払い |

| 家族カード入会で 4,000円バック |

家族カード入会で最大4,000円キャッシュバックキャンペーン | 2025年10月1日(水)~2026年1月12日(月) | ・2026年1月12日(月)までに新規で家族カードを申し込み、家族カード入会年月日が2026年2月12日(木)までの人。 ・2026年2月12日(木)までに家族カードでキャンペーンの参加登録の上、期間中に本カードもしくは家族カードを一回以上利用。 ※すでに対象カードに入会されている人は対象となりません。 |

| お友達紹介で 1,000円バック |

お友達紹介で紹介者・被紹介者に1,000円キャッシュバック! | 2025年10月1日(水)~2026年1月12日(月) | ・紹介された方が2026年1月12日(月)までに指定のURLより新規でお申し込みになり、入会(カード発行)された場合 ・紹介者の上限は最大2名様まで。 ※紹介された人がすでに対象カードに入会されている場合は、キャンペーンの対象となりません。 |

| 年間のカード利用に応じて 最大5,000円キャッシュバック |

年間のカード利用に応じて最大5,000円キャッシュバックキャンペーン | 2025年10月1日(水)~2026年1月12日(月) | ・2026年1月12日(月・祝)までに対象カードに新規入会&MyJCBへログインし、対象カードを利用。 70万円以上でキャッシュバック。 |

| デリバリー&サブスク&アプリ 20%キャッシュバックキャンペーン |

キャンペーン期間中に対象カードに新規入会&MyJCBへログインし、 対象の利用に対して20%(最大5,000円)キャッシュバック |

2025年10月1日(水)~2026年1月12日(月) | ・2026年1月12日(月・祝)までに対象カードに新規入会&MyJCBへログインし、対象サービスのいずれかでカードを利用。 |

いずれも入会時のひと手間で特典を得られるので、JCBカードWを申し込む際は上記の条件を確認しましょう。

JCBカードWは、上記のようなキャンペーンをうまく活用すれば、ますますお得なカードとなります。

JCBカードWの基本情報 | ナンバーレスで即時発行できる万能カード

JCBカードWは、年会費無料で通常のポイント還元率1.0%と高いという特徴を持つ、18~39歳だけが申し込めるカードです。ナンバーレスカードに申し込めば最短5分で即時発行でき、現物カードの到着を待たずに店頭やネットショッピングですぐに利用できます。39歳までに発行を済ませれば、40歳以降も継続して利用することができます。家族カードやETCカードも年会費無料です。

- 9:00~20:00で申込み。(受付時間を過ぎた場合は、翌日受付扱い)

- 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

| 年会費 | 永年無料 |

|---|---|

| ポイント 還元率 |

1.0%~10.5%※ |

| 貯まる ポイント |

OkiDokiポイント |

| 家族カード | 無料 |

| 付帯電子マネー | QUICPay・ApplePay・GooglePay |

| ETCカード | 無料 |

| 付帯保険 | 海外旅行(※利用付帯):最高2,000万円 海外ショッピング:最高100万円 |

| タッチ決済 | Apple Pay、Google Pay、QUICPay |

| 申込条件 | 18歳~39歳 |

| 注目ポイント | ・いつでもポイントがJCBの通常カードの2倍! ・スタバなど優待店利用でポイント還元率最大10.5%! |

JCBカードWのポイントの使い方は?仕組みを解説

JCBカードWを使いこなす上で押さえておくべきなのが、J-POINTのお得な使い方です。J-POINTは、1ポイント1円としてそのまま使えるわけではなく、交換先によってその価値が変わります。

1ポイントあたり3~5円になる

J-POINTの価値は交換先によって大きく変わります。1ポイントあたりの価値が最大になるのは5円相当で使えるときですが、交換先によっては、1ポイント=3円になることもあります。

以下に主な交換先と1ポイントあたりの価値をまとめました。

| 交換先 | 1ポイントあたりの価値 |

|---|---|

| ビックポイント | 5円 |

| スターバックスカード | 4円 |

| Amazon | 3.5円 |

| nanacoポイント | 4.5円 |

| dポイント | 4円 |

| Pontaポイント | 3円 |

| 楽天ポイント | 3円 |

| JALマイル | 3円 |

| ANAマイル | 3円 |

おすすめの使い道はビックポイント

編集部の調査によると、J-POINTの価値が最大になるのは1ポイント=5円で交換できる「ビックポイント」です。ノーコストで最大の還元率を狙うならビックポイントのほうが適しています。

また、ビックポイントは基本的にビックカメラでの買い物に使えますが、他社ポイントへ移行すれば使い道が広がります。たとえば、以下のような交換先があります。

| 交換先 | 必要ビックポイント | 交換後のポイント・金額 |

|---|---|---|

| Suica | 1,500ポイント | 1,000円分 |

| JALマイル | 4,000ポイント | 1,000マイル |

| WESTERポイント | 1,500ポイント | 1,000ポイント |

| JRキューポ | 1,500ポイント | 1,000ポイント |

| エムアイポイント | 1,500ポイント | 1,000ポイント |

交換の手間が気にならない人なら、ビックポイント経由での使い道を活用するとお得に利用できます。

JCBカードWの口コミ・評判は?

JCBカードWは年会費無料でポイント還元率が高いクレジットカードですが、いざ申し込むときは、「ユーザーの評判も参考にしたい」「実際に利用している人はどう感じているのか気になる」という人もいるのではないでしょうか。

ここでは、JCBカードの良い口コミ・評判と良くない口コミ・評判をまとめたので、カード申込時の参考にしてください。

JCBカードWの良い口コミ・評判

やはり「ポイントがダブル」と銘打っているカードだけあって、ポイントの還元率を評価する声が多く見られます。

主な良い評判は以下のとおりです。

Amazonでポイントがたまりやすいのが良い。

Oki Doki ランド経由でポイントが大量に付与されるのはうれしい。

JCB純正なのでJCBオリジナルのみが対象のキャンペーンの際に重宝する

セブン-イレブンでJCBカードWに紐付けてあるnanacoのQUICPay(クイックペイ) を利用するので還元率は良好だ

セブン-イレブンにてアプリでたまったマイルをnanacoに還元すれば3%の高還元率になる。

セブン-イレブンをよく利用する人は引き落とし設定をするだけでnanacoカードのみ持ち歩けばよく、作って損はない。

審査は早く、Web申込み後に一週間ほどでカードが届いた。

トータルで使いやすいので、40歳になる前に作っておくと便利だ。

単に還元率が良いだけではなく、人それぞれの使い方によって高還元を実現しているようです。いろいろなパターンがあるので、消費パターンの違う人たちに幅広く評価されているのでしょう。

JCBカードWの良くない口コミ・評判

JCBカードWには、それほどネガティブな評判は多くありません。ただし可もなく不可もなくのような声もよく見られます。カスタマー対応などの批判は少しありますが、どこでもあるレベルともいえます。

主な悪い評判は以下のとおりです。

他の即日発行系の無料カードと比べると、届くまで時間がかかった。

申込が月末で、カードが届いたのが翌月はじめで前月分からキャンペーン期間をカウントされてほとんどひと月損をした感覚になる。申込画面で注意を促すなど対応をしっかりしてほしいです。

リボ払いにしろとかガン保険に入れというDMや電話が煩わしい。

他のカードではもっとネガティブに書かれているものもあるため、全体的な評価は良いほうではないでしょうか。

JCBのアプリの口コミ・評判

JCBカードの管理は「MyJCB」という専用アプリで行います。アプリでは利用明細の確認や不正利用検知をはじめとしたお知らせメールの受信、キャンペーンへの参加や各種情報変更などが可能です。

ログイン時は生体認証やパスコードが利用できるため、セキュリティも万全です。不正利用時やショッピング利用時には通知が届くなど、アプリならではの機能も搭載しています。

アプリの評判には、以下のようなものが見られました。

非常に使いやすく、UI・UXがよくできている。色んなページを押して利用状況を確認する手間が省けて便利。

カードの利用状況の反映が利用日から最低でも2日後というのは、少し時世に合わないシステムだが、それ以外は使いやすくて便利。

アプリの使いやすさには定評がある反面、カードの利用状況がすぐに反映されない点がマイナスポイントとなっています。総じてよい評価ではあるため、使っていても不便さを感じることは少ないでしょう。

JCBカードWと他のカードの違い

JCBカードWは、ほかのカードと比べてどのような特徴があるのでしょうか。ほかのJCBカードや他社のカードと比較してみましょう。

JCBカードWとJCBカードSを比較

JCBカードWの還元率は1.0%、JCBカードSは0.5%のため、ポイントをより多く貯めたい人はJCBカードWがおすすめです。

ただし、申込みできる年齢が18歳~39歳までに制限されているため、40歳を過ぎると発行できません。

一方、充実した優待サービスを受けたい人はJCBカードSがおすすめです。国内外20万ヵ所以上のホテル、レストラン、レジャー施設で最大80%オフになる「クラブオフ」を利用できます。

とくに、家族でのお出かけや旅行、デートなどに使えるサービスが多いので、年会費を抑えながらお得にレジャーを楽しみたい人におすすめです。

①補償対象スマートフォンの通信料の支払いに、JCBカードSを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

引用:JCBカードS|クレジットカードのお申し込みなら、JCBカード

クラブオフで利用できるサービスは下表のとおりです。

| カテゴリ | 優待施設 | 優待内容 |

|---|---|---|

| 映画・カラオケ | TOHOシネマズ | 映画鑑賞チケットの500円割引 |

| ビッグエコー | ・カラオケ室料が一般料金30.0%オフ ・ドリンクバー付、飲み放題コース総額10.0%オフ |

|

| 水族館・遊園地 | 横浜・八景島シーパラダイス | ・アクアリゾーツパス400~500円(税込)割引 ・ワンデーパス300~800円(税込)割引 |

| ナガシマスパーランド | パスポートの大人料金580円(税込)割引 | |

| ファミレス・カフェ・居酒屋 | PIZZA-LA | ・ピザを含む2,500円(税込)以上の注文1回 300円割引 ・ピザを含む4,000円(税込)以上の注文1回 500円割引 |

| 鎌倉パスタ | 店内で食事で5.0%オフ | |

| ホテルレストラン | グランド ハイアット 東京 鉄板焼「けやき坂」 |

【1日組数限定】10,722円相当の鉄板焼特別ランチコースが6,000円(税込) |

| ザ・ペニンシュラ東京 ステーキ&グリル「Peter」 |

シェフのおまかせディナー4品コース 13,000円(税込) | |

| ホテル・旅館 | ハイアットリージェンシー瀬良垣アイランド沖縄 | 大人1人1泊朝食付 2名1室 14,850円(税込)~ |

| 伊豆稲取温泉 食べるお宿 浜の湯 | 宿泊が特別優待価格 | |

| 日帰り温泉 | スパリゾートハワイアンズ | 中学生以上の入場券(通常期間・特定期間) 770~1,320円(税込)割引 |

| 大江戸温泉物語 浦安万華郷 | 大人(中学生以上)の入館券 400~800円割引 | |

| ジム | RIZAP | 2ヵ月以上のコース契約で、 ・入会金無料 ・分割手数料無料 ・2週間トライアルコースの利用:54,780円(税込) |

| スポーツクラブNAS | 1回利用券 2,000円(税込) | |

| レンタカー | ニッポンレンタカー | レンタカー基本料金から17.0%~41.0%オフ ※24時間料金比較 |

| タイムズカーレンタル | レンタカー基本料金から30.0%オフ |

JCBカードWとJCBゴールド、JCBプラチナを比較

ランクが上がるにつれてステータスがアップしますが、ポイント還元率はJCBカードWがもっとも高いのが特徴です。

空港ラウンジ利用など、高ランクカードならではのサービスをあまり使わない人は、JCBカードWを使い続けるほうがポイントを多く貯められます。年会費も無料で、長く使い続けられるでしょう。

一方、ポイント以外のサービスを重視したい人はJCBゴールドやJCBプラチナがおすすめです。JCBゴールドは空港ラウンジ利用やゴルフ場手配など高級感あるサービスが魅力です。年会費は1万1,000円(税込)かかりますが、初年度は無料で使えます。

※オンラインで入会申し込みの場合は初年度年会費無料となります。

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

旅行で飛行機を使う人や仕事でもプライベートでもゴルフ場を使う人におすすめのカードです。

JCBプラチナは、JCB最高クラスのカードです。年間で一定額利用した人だけに提供される「JCB STAR MEMBERS」では、利用額に応じてポイント還元率が変わります。

100万円以上の利用で還元率0.8%、300万円以上で1.0%となります。300万円以上使う人はJCBカードWと同じ還元率で高級サービスが利用できるため、お得です。

利用金額の大きい人やプラチナコンシェルジュやグルメ、トラベルと幅広い分野でプレミアムなサービスを享受したい人は、JCBプラチナへ申し込みましょう。

※1 オンラインで入会申込みの場合初年度無料

JCBカードWとdカード、三井住友カード(NL)を比較

JCBカードWは、他社カードと比較しても還元率の高さが目立ちます。特定の店舗で利用するだけで還元率がアップするうえ、多くの店舗が還元率アップ対象のため、簡単にポイントを貯めやすいでしょう。

とくにAmazonやスターバックスなどで還元率がアップするのは、ほかのカードにはない強みといえます。

dカードは通常還元率が1.0%とJCBカードWと同じです。しかし、dポイントが1ポイント1円相当で利用できるため、実質ポイント還元率を考慮する必要がありません。JCBカードWほどではありませんが、スターバックスで還元率がアップするのはメリットといえます。

三井住友カード(NL)は、通常還元率が0.5%とほかのカードに比べて低い設定です。しかし、コンビニや飲食店でタッチ決済を使えば、7%(※1)還元となります。セブン-イレブンやローソン、マクドナルドなどのコンビニ・飲食店をよく使う人におすすめのカードです。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

|

|

|

|

| カード名 | JCBカードW | dカード | 三井住友カード(NL) |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

| 還元率 | ◎ 1.0%~10.5%(※1) |

○ 1.00%~4.0% |

○ 0.5%~7%(※2) |

| 自動車税支払い時の還元率 | 1.0% | 1.0% | 0.5% |

| ポイント 種類 |

OkiDokiポイント | dポイント | Vポイント |

| 申込条件 | 満18歳~39歳 | 満18歳以上 | 満18歳以上(高校生を除く) |

| 国際 ブランド |

JCB | Visa Mastercard |

Visa Mastercard |

| おすすめ 利用 シーン |

Amazon・楽天市場利用で 最大10%ポイント還元 |

スタバやマツモトキヨシの利用で ポイント最大4倍(2.0%) |

対象コンビニと飲食店で スマホのタッチ決済利用で 7%(※2)ポイント還元 |

| 申込み |

※2

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

\最大2万9,000円相当がもらえる!/

\ポイントを3重取りできる!/

\ポイントが貯めやすい!/

JCBカードWを高ポイント還元で利用するコツ

JCBカードWをより高ポイント還元で利用するコツは、優待店などで利用したり、ポイント交換率が高い方法を利用したりなどがあります。。

JCBカードWは優待店舗やポイント交換先が複数あるため、コツを押さえれば還元を実現できます。

優待店などポイント還元率が高くなる店舗やサービスで利用する

JCBカードWを高ポイント還元で利用するコツは、優待店などポイント還元率が高くなる店舗やサービスで利用することです。具体的には、JCB ORIGINAL SERIES(ポイント優待店)とJ-POINTモールを活用することをおすすめします。

- JCB ORIGINAL SERIES(ポイント優待店)で買い物をする

- ポイント優待サイトJ-POINTモールを活用する

JCB ORIGINAL SERIESでは、コンビニやスーパーなどよく使う店舗でのお支払いに加え電気・ガスなど公共料金もポイントアップの対象です。

具体的に、JCB ORIGINAL SERIES(優待店)のポイント付与率は以下のとおりです。

| 優待店 | ポイントアップ倍率 | 付与率 |

|---|---|---|

| セブン-イレブン | 3倍 | 0.4% |

| ローソン | 3倍 | 0.4% |

| ミニストップ | 3倍 | 0.4% |

| イトーヨーカドー | 3倍 | 0.4% |

| TEPCO | 2倍 | 0.3% |

| 関西電力 | 2倍 | 0.3% |

| amazon | 4倍 | 0.5% |

| スターバックス カードへのオンライン入金・オートチャージ | 10倍 | 1.1% |

J-POINTモールというJCB運営のポイント優待サイトでは、普段のネットショッピングのほか、旅行やふるさと納税がポイントアップの対象です。

普段のネットショッピングのほか、旅行やふるさと納税でまとまった金額を使えば、多くのポイントが貯まります。

- じゃらん

- 楽天トラベル

- 一休.com

- agoda

- amazon

- Qoo10

交換率が高い方法で利用する

JCBカードWのポイント交換率を高めるなら、ビックポイントへの交換など交換率が高い方法で利用しましょう(下表)。

| 交換率を上げる使い道 | |

|---|---|

| ビックポイントに交換 | 1ポイント5円 |

| nanacoポイントに交換 | 1ポイント4.5円 |

| スタバカードにチャージ | 1ポイント4円 |

| Amazon | 1ポイント3.5円 |

ただし、ポイントの交換に手間がかかったり、ポイント交換後の使い道が限られるので注意が必要です。

ポイントの使い道にそれほど手間をかけたくない場合、カード利用代金への充当利用がおすすめです。

還元率は0.6%となり、十分なメリットは得られませんが、使い道について考える必要がなく手間が省けます。

J-POINTの使い道を、「設定のスムーズさ」、「交換後の使い勝手の良さ」の観点で比較すると下記のようになります。

| 使い道 | 還元率 | 設定の スムーズさ |

使い勝手の 良さ |

|---|---|---|---|

| ビックポイントに交換 | 1.0% | △ | △ |

| nanacoポイントに交換 | 1.0% | △ | ◯ |

| スタバカードにチャージ | 0.8% | △ | △ |

| カード利用代金に充当 | 0.6% | ◯ | ◯ |

JCBカードWの審査基準

JCBカードWの審査基準は、他のクレジットカードと比較しても決して厳しくはなく、むしろ申込みしやすい部類に入ります。

その理由は、JCBカードWが信販系のカードであること、そして主に18歳~39歳の若年層を対象にしている点にあります。信販系カードは、金融機関系のカードに比べて審査基準が緩やかで、より多くの利用者を取り込みやすい設計になっているのが特徴です。

申込条件も比較的柔軟で、「本人または配偶者に安定した収入がある人」もしくは「学生(高校生を除く)」であれば申込可能です。収入に関して明確な下限が設定されていないため、アルバイト・パート・フリーランスといった非正規雇用の人でも審査対象となります。

また、無職や専業主婦(主夫)であっても、配偶者に収入があれば申込みできる点も大きなメリットです。

さらに、カードランクが一般ランクであり、年会費無料であることも審査のハードルを下げる要因となっています。一般ランクはゴールドやプラチナと異なり、収入や職業の条件が厳しくありません。

JCBカードWの審査に落ちる理由

JCBカードWの審査に落ちる理由としては、申込情報に誤りがあったり、申込み者の返済能力や信用情報に問題があったりなどさまざまあります。

- 申込資格の条件を満たしていない

- 申込情報に誤記や虚偽の記載がある

- 信用情報に傷が残っている

- 安定収入がまったくない

- すでに多額の借入れをしている

- 今まで一度もクレジットカードやローンなどを使ったことがない

- 短期間に多数のカードへ連続で申込みを行っている

- 本人確認や在籍確認が取れなかった

とくに申込条件を満たしていないと、審査にすら進めません。また、過去に延滞や滞納があると、カード会社に返済能力を疑われて落ちる可能性が高まります。

JCBカードWをおすすめできる人・おすすめできない人

JCBカードWは、ポイント優遇や年会費無料など多くのメリットがある一方で、利用シーンや条件によっては使いにくさもあるカードです。そのため、自分のライフスタイルや利用目的に合っているかを見極めたうえで、申し込むかどうかを判断しましょう。

- 18歳~39歳で初めてクレジットカードを作りたい人

- スターバックスやAmazonなどを日常的に利用している人

- 海外で頻繁にカードを利用したい人

- 旅行保険を国内・自動付帯で重視する人

JCBカードWを発行してから40歳を超えても、ポイント還元率や特典内容はそのまま継続できます。そのため39歳以下であれば、とりあえず申し込んでおくのもおすすめです。

女性はJCBカードW plus Lがおすすめ

女性であれば、JCBカードW plus Lがおすすめです。なぜなら、JCBカードW plus Lは通常のJCBカードWと同じく年会費無料・高いポイント還元率といった魅力を備えつつ、さらに女性向けの特典や保険がプラスされているからです。

このカードは「LINDAリーグ」に加盟するホテルやレストラン、コスメショップなどを優待料金で利用できたり、毎月のプレゼント企画に参加できたりと、女性にうれしい特典が豊富です。また、乳がんや子宮がん、子宮筋腫といった女性特有の病気に備える保険を月額290円から付けられるのも特徴で、通常の2倍の保険金が出るプランが用意されています。

さらにJCBカードW plus L限定の「LINDAの日」には、2,000円分のJCBギフトカードが当たる抽選イベントなども月2回開催。これらの特典はJCBカードWにはありません。

女性ならではのサポートが充実したJCBカードW plus Lは、これからカードを作る女性に非常におすすめできます。

JCBカードWの審査時間

JCBカードWの審査時間は最短5分で、スピーディーな発行が可能です。

ナンバーレスデザインを選択すれば、審査完了後すぐに「MyJCB」という専用アプリからカード番号・セキュリティコードを確認でき、申込みから数分でネットショッピングなどに利用を開始できます。

即時審査が行われる受付時間は9:00~20:00までとなっており、この時間帯を過ぎると翌日の受付扱いになる点に注意が必要です。

カードの現物は後日郵送となり、通常は1週間程度で届きますが、システム停止日や年末年始、連休中はさらに日数を要する可能性があります。

また、JCBカードWは土日祝日でも審査が行われているため、自分の都合のよいタイミングで申込みが可能です。

審査状況を確認したい場合は、入会受付番号または照会番号(16桁)と、申込み時に設定した「判定状況確認用キーワード」を使って、専用ページから進捗を確認できます。

なお、キーワードを忘れてしまった場合は、本人確認のうえでJCB入会ご案内専用ダイヤルに連絡すれば対応してもらえます。

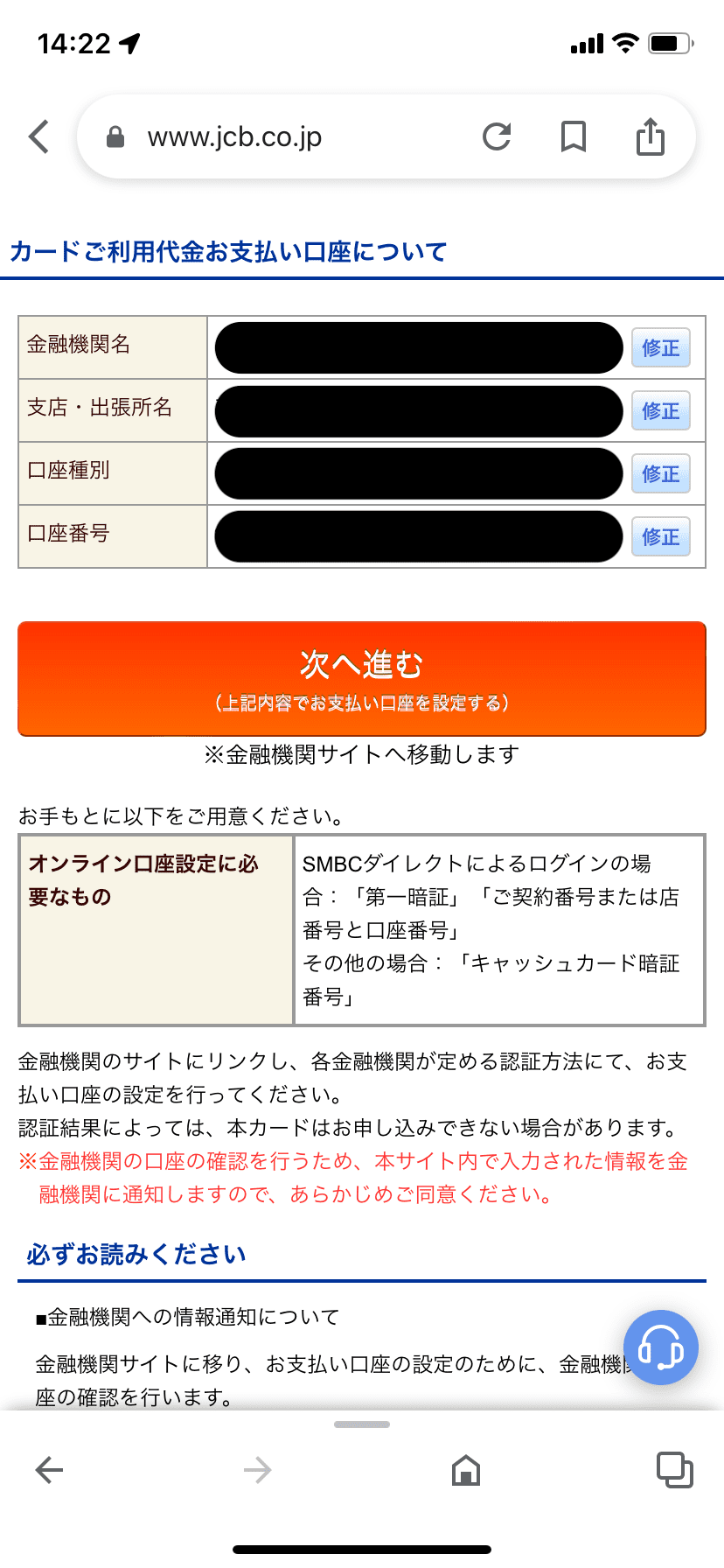

JCBカードWを発行する手順

JCBカードWの発行は、スマホから簡単に行えます。わずか5ステップでできるため、手順を押さえておけば、よりスピーディーに発行ができます。

1:Webサイトから申し込む

公式サイトから申込ボタンをクリックしましょう。

今回はJCBカードWを発行するので、左側のボタン「JCBカードW を申し込む」を選択しますが、ここで右側を選ぶと女性向けのカード「JCBカードW plus L」の申込画面に進むことができます。

2:本人情報を入力し審査完了を待つ

指示の通りに本人情報を入力しましょう。

必須項目を全て埋めなければ申込ができません。とくに審査に収入や勤め先情報などはカードの審査に関わるので正しい情報を準備しておきましょう。

必要事項を全て入力した後に内容確認画面にうつります。

入力した情報が間違っていないか確認し、問題がなければ「次へ進む」を押します。とくに、住所が違うと発行されたカードを受け取ることができないので注意をしましょう。

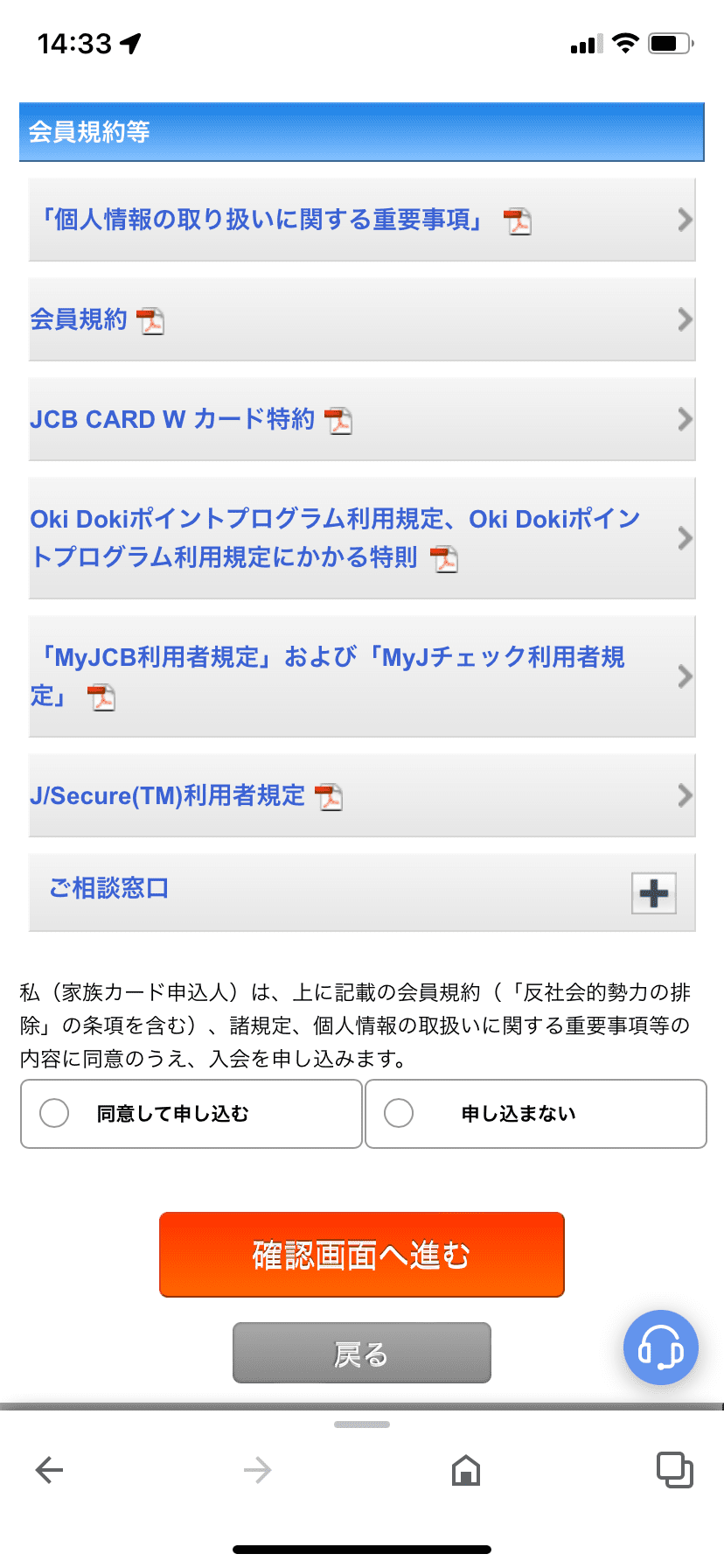

最後に会員規約に同意します。

「同意して申し込む」にチェックをいれて「確認画面へ進む」をクリックし、指示に従ってスマホ上のお手続きを完了させましょう。

3:MyJCBアプリをダウンロードする

次に、本人確認をするために「MyJCB」アプリをダウンロードします。アプリの初回起動時に本人確認書類で本人確認をします。

アプリはiPhoneがApp Store、AndroidがGoogle Playからダウンロードできます。「MyJCB」で検索してダウンロードしましょう。

4:本人確認書類で本人確認、デジタルカードが発行される

アプリをダウンロードしたら起動して、本人確認をします。はじめに「カードオンライン入会判定結果のお知らせ」のメールで確認したIDと指定したパスワードを入力してログインしてください。

ログイン後は本人確認を行います。本人確認書類は、以下のうちどれか1つが必要です。

- 運転免許証

- マイナンバーカード

- 在留カード

本人確認書類が用意できたら、画面の指示に従って手続きしましょう。写真を撮影して画像アップロードするのが主な手続きです。

本人確認が完了すれば、アプリにカード番号が表示されてデジタルカードが発行されます。デジタルカードはApple Pay、Google Payに登録したり、オンラインショップ利用時に番号を入力したりして利用できます。

5:約1週間後に現物カードが郵送される

審査完了から1週間後に、現物カードが郵送で送られてきます。JCBからの郵送物を確実に受け取るようにしてください。カードを受け取らないと、退会扱いとなってしまいます。

郵送物が届いたら、内容を確認しましょう。カードの種類や券面の印字などを見て、間違いがないかチェックしてください。

JCBカードWに関するよくある質問

JCBカードに関するよくある質問をまとめました。カード申込時や他カードとの比較時に役立ててください。

- JCBカードWのイメージは?

- JCBカードWは若年層に人気のカードですが、イメージは比較的プラスに捉えられるものが多いようです。株式会社ZUUが2021年4月にクレジットカードの保有者500人に行った調査では、JCBカードWは非常に好感度の高いカードであることが分かりました。(実査機関:クロス・マーケティング)

JCBは5大国際ブランドの一つです。ブランド自らが発行するプロパーカードだけあって、信頼度は高いようです。 実査機関:クロス・マーケティング

実査機関:クロス・マーケティング

また、24時間365日稼働する不正検知システムや3Dセキュアなど、セキュリティにも力を入れています。「安全に使えそう」というイメージからも、安心感や信頼感のあるカードといえるでしょう。

- JCBカードWとはどんなカードですか?

- JCBカードWは、年会費永年無料で、18歳~39歳までの若者向けに発行されているクレジットカードです。ポイント還元率は1.0%です。これは、JCBカードW以外のJCBカードの2倍の還元率です。AmazonやスターバックスなどのJCB ORIGINAL SERIES パートナー店で利用すると、ポイント還元率がさらにアップします。

- JCBカードWとJCBカードW Plus Lの違いは何ですか?

- JCBカードWとJCBカードW Plus Lは、どちらも年会費永年無料で、ポイント還元率などの基本的なスペックも共通していますが、一番の違いは、JCBカードW Plus Lには女性向けの特典が付帯されている点です。具体的には、化粧品、健康食品、ホテル、トラベル、エステなど女性向けの特典が充実しており、JCBカードWにはない特典です。

- JCBカードWの審査は厳しいですか?

- JCBは申込み者の審査基準を公表していないため審査基準は不明です。しかし、申込条件は明らかにしています。18歳(高校生不可)~39歳で、本人か家族に安定収入があれば申し込むことができます。

一般論として、審査に通過するのは、お金に対する責任感がある人です。過去にクレジットカードの支払い期限を破ったり、債務整理を受けたりなどの問題を起こしたことがある場合、審査通過が難しくなります。