PR

今すぐお金を借りる方法22選!即日・審査なしで借りる手段も解説

「お金を借りたいけど、どんなところから借りればいいかわからない」

そんな悩みを抱えている人も、初めてお金を借りる人の中にはたくさんいることでしょう。

この記事ではNET MONEY編集部が厳選した、様々な目的に沿ったお金を借りる方法を紹介します。

今すぐお金を借りる手段や、審査が不安な人向けに、審査なしでお金を借りる方法についても解説していきます。

お金を借りるときの注意点や、今すぐお金を手元に用意するためのコツについても解説しているので、自分の置かれている状況に応じた借入先を検討しましょう。

| 実質年利 | 融資時間 | 審査通過率 |

|---|---|---|

| 年2.4~17.9% | 最短20分* | 39.1%** |

アコムはなんといっても融資スピードが魅力。

申込みから借入れまで最短20分*!Web完結手続きも可能です!

\まずは気軽に3秒で診断チェック!/

※注釈

** 参照:アコムマンスリーレポート

- お金を借りる方法一覧!即日審査なしで借入れする方法も紹介

- 今日中にお金を借りるなら即日融資が可能な方法を選ぶ

- 金利を抑えたいなら銀行や非営利法人の金融機関でお金を借りる

- 事業資金を借りるならビジネスローンや公庫融資など企業向け融資を利用する

- 審査が不安な場合は属性や職業、状況に合わせて借入れ先を選ぶ

- 審査に通らない人、すでに借入れがある人でもお金を借りる方法

- 国や市役所からお金を借りる方法なら無職でも申込みできる

- 担保が必要な方法なら即日審査なしでお金を借りられる

- 担保なし審査なしで即日お金を借りる方法はある?

- 即日でお金を借りる際の注意点

- 今すぐお金を借りるコツ3つ

- お金を借りたいときによくある質問

お金を借りる方法一覧!審査が不安な人でも借りられる方法も紹介

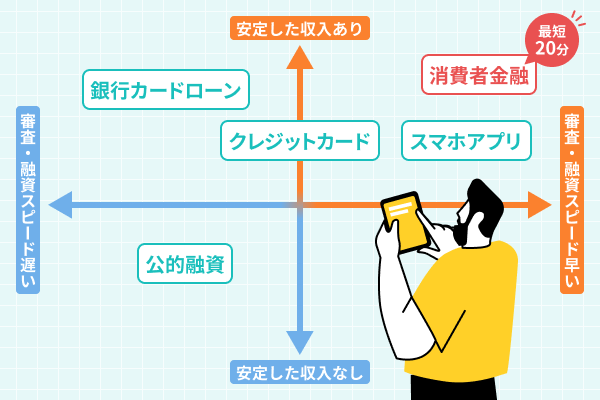

お金を借りる方法はさまざまありますが、状況によって最適な方法は異なります。

ここでは、「今日中にお金を借りたい」「金利を抑えたい」「審査に通るか不安」「無職だけれども借りたい」など、それぞれの状況に応じたおすすめの借入方法を紹介します。

お金を借りる方法は以下のとおりです。

| 状況や目的 | 借入方法 |

|---|---|

| 今すぐ 借りたい人 |

・消費者金融でお金を借りる |

| ・スマホアプリでお金を借りる | |

| ・クレジットカードのキャッシング でお金を借りる |

|

| 低金利で 借りたい人 |

・銀行カードローンでお金を借りる |

| ・地方銀行カードローンで お金を借りる |

|

| ・信用金庫でお金を借りる | |

| ・JAバンクでお金を借りる | |

| ・ろうきんでお金を借りる | |

| 事業資金を 借りたい人 |

・事業資金ならビジネスローンや公庫融資 |

| 審査が 不安な人 |

・18~19歳の学生は 学生ローンでお金を借りる |

| ・未成年の場合は 親の同意の元お金を借りる |

|

| ・女性はレディースローンで お金を借りる |

|

| ・専業主婦(主夫)の方は 配偶者貸付でお金を借りる |

|

| ・勤務先に従業員貸付制度が あれば会社からお金を借りられる |

|

| ・公務員は共済組合でお金を借りる | |

| ・生活福祉資金貸付制度で お金を借りる |

|

| ・求職者支援資金融資で お金を借りる |

|

| 審査に 通らない人 |

・おまとめローンでお金を借りる |

| ・中小消費者金融でお金を借りる | |

| 国の制度で 借りたい人 |

・国の給付金を申請する |

| ・生活サポート基金を使う | |

| ・母子父子寡婦福祉資金を使う |

今日中にお金を借りるなら即日融資が可能な方法を選ぶ

今すぐお金を借りるなら、即日融資が可能な方法を選びましょう。

消費者金融やスマホアプリ、クレジットカードの

キャッシング枠の3つの方法であれば、最短即日でお金を借りられます。

| 方法 | 最短融資スピード | 特徴 |

|---|---|---|

| 消費者金融 | 最短3分 | 融資スピードが早い Web完結で利用可能 |

| スマホアプリ | 最短即日 | バレにくい Web完結で利用可能 |

| クレジットカードのキャッシング枠 | 最短即日 | すでに持っているカードで即日キャッシング可能 普段使い可能で利便性が高い |

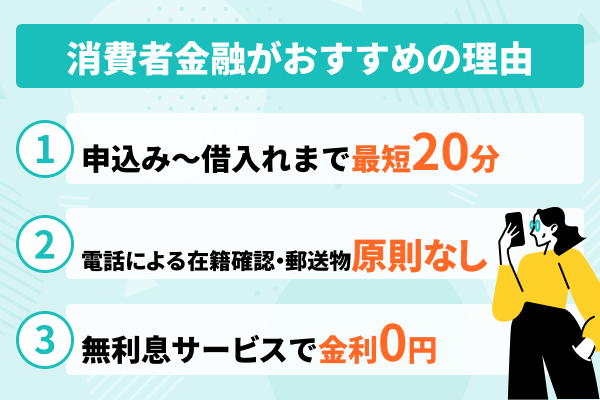

なかでも、消費者金融カードローンがおすすめです。

消費者金融のカードローンは、曜日を問わず21:00までに契約を完了すれば、最短3分~25分でお金を借りられるためです。

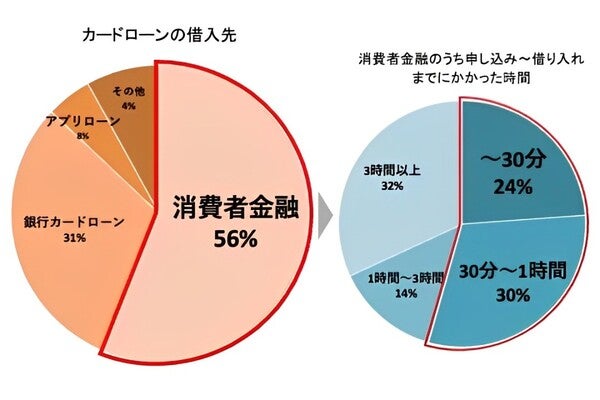

実際に、NET MONEY編集部がカードローンの利用についてアンケートを実施したところ、全体の56%の人が消費者金融を選んでいたことが分かりました。

また、消費者金融を選んだ人の、申込みから借入れまでにかかった時間を算出したところ、24%の人が30分以内、30%の人が1時間以内にお金を借りられました。

スマホアプリのローンも最短即日でお金を借りられますが、混雑状況によっては審査に数日かかることがあります。

クレジットカードのキャッシングは、すでに審査に通過している場合に限り、即日で借入れが可能です。

所有しているクレジットカードのキャッシング枠が未設定の場合は、お金を借りるまで1週間程度かかります。

そのため、今すぐお金を借りるなら、消費者金融のカードローンが最適です。

消費者金融のカードローンなら最短3分~25分でお金を借りられる!おすすめの消費者金融カードローン5社

消費者金融のカードローンなら最短3分~25分でお金を借りられます。

NET MONEY編集部では、その中でもとくに審査や融資スピードに力を入れている消費者金融を厳選。

即日融資可能なおすすめの消費者金融カードローン5社を紹介します。

即日でお金を借りられる消費者金融カードローンおすすめ5選

| 会社名 | アコム | プロミス | アイフル | レイク | SMBCモビット | |

|---|---|---|---|---|---|---|

|

|

|

|

|

||

| おすすめ度 | 4.01 | 3.47 | 3.33 | 2.66 | 0.5 | |

| 審査 通過率 |

39.1%(※7) | 35.6% | 36.0% | 26.6% | 不明 | |

| 融資スピード | 最短20分※1 | 最短3分※2 | 最短18分※1 | Webで最短15分※8 | 最短15分※6 | |

| 借入可能時間 | 24時間可能 | 24時間可能 | 24時間可能 | 24時間可能 | 24時間可能 | |

| 金利 (実質年率) |

年2.4~17.9% | 年2.5%~18.0% | 年3.0~18.0% | 年4.5~18.0% | 年3.0~18.0% | |

| 詳細 | 続きを読む | 続きを読む | 続きを読む | 続きを読む | 続きを読む | |

→レーディングの根拠についてはこちら

※注釈

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

※4 お申込の状況によってはご希望にそえない場合がございます。

※5 無利息期間が適用されるのはご契約がはじめての方となります。

※6 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※7 アコムマンスリーレポートより

※8 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※9 適用条件 アコムでのご契約がはじめてのお客さま

これらの大手消費者金融5社はWeb完結で申込みできるうえに、契約時に担保や保証人は不要です。

そのため、自動契約機へ来店したり家族など身近な人にサインをしてもらったりする手間が省けるので、最短時間でお金を借りられます。

さらに大手消費者金融は、原則として電話による在籍確認なしで審査が進みます。

毎日21:00まで審査対応しているため、土日祝日の最短即日融資も可能です。

また、Web申込み後に電話で相談すれば優先的に審査を進めてもらえるなど柔軟に対応をしてもらえます。

なかでも、プロミスは24時間いつでも最短10秒程度で振込みしてもらえるため、今すぐお金を借りたい人に最適です。

アコムは原則、お勤め先へ在籍確認の電話なしのため審査がスムーズで周囲にバレない

アコムは原則、お勤め先へ在籍確認の電話がなく、カードレス契約をすれば原則郵便物もないため、周囲にバレずにお金を借りることができます。

Q:勤務先に在籍確認の電話がかかってきますか?

A:原則、お勤め先へ在籍確認の電話は実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。引用:アコム公式サイト

Web申込みなら最短20分(※)での融資も可能で、借入れまで来店不要です。

アコムは2026年3月時点で利用者数が190万人超え(※営業貸付金残高を有する口座数。DATA BOOK(2026年3月期第1四半期決算)から引用)と過去最高を記録しており、多くの人から選ばれていることが分かります。

「初めてのアコム」といわれるように、初めてお金を借りる人にとっては、とくにおすすめのカードローンです。

※注釈

アコムの基本スペック

| 融資スピード | 最短20分※ |

|---|---|

| 審査時間 | 最短20分※ |

| 金利(実質年率) | 2.4~17.9% |

| 無利息期間 | 30日 (初回契約日の翌日より適用)※※ |

| 借入れ限度額 | 1万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 ※原則、郵送物なし |

| 電話による在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| 担保/連帯保証人 | 不要 |

| スマホATM | 可能(セブン銀行・ローソン銀行) |

※注釈

- 3秒診断で即座に借入の可能性が診断できる

- 取引や利用状況を確認できる公式アプリを使える

- 初めての申込みなら契約日の翌日から30日間の無利息期間が適用される

- Web申込みなら最短20分でお金を借りられる※

※お申込時間や審査によりご希望に添えない場合がございます。

\アコムなら3秒で借入の可能性が診断できる/

プロミスは24時間いつでも最短10秒程度で振込み融資を受けられる

プロミスは、Webやアプリから申込めば最短3分で契約が完了します。その後24時間365日いつ手続きしても最短10秒程度で振込まれるので、急な飲み会や入院など、急ぎでお金を借りたいときにも重宝します。

今すぐ現金が必要な場合は、最寄りのセブン銀行ATM、またはローソン銀行ATMに来店すれば、スマートフォン1つで借入れや返済が可能です。

ローンカードを持ち歩く必要がないので、お金を借りていることが周囲にバレにくいでしょう。

さらに、プロミスは大手消費者金融の中で唯一、18~19歳の学生も申込めます。利用対象年齢は18~74歳と幅広く設定されているため、誰もが利用しやすいカードローンといえます。

プロミスの基本スペック

| 融資スピード | 最短3分 |

|---|---|

| 審査時間 | 最短3分 |

| 金利(実質年率) | 2.5%~18.0% |

| 無利息期間 | 初回借入れ日の翌日から30日間 |

| 借入れ限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則なし |

| 担保/連帯保証人 | 不要 |

| スマホATM | セブン銀行ATM、ローソン銀行ATM |

- インターネット振込みなら24時間365日いつでも最短10秒で振込み可能

- 下限金利が2.5%と他社より低いため利息を抑えられる

- 支払い利息200円ごとにVポイントが貯まる

- アプリローンならスマホ1台で申込みから借入れまで可能

\24時間365日最短10秒でお金を借りられる/

アイフルは申込み後にコールセンターへ電話すれば急ぎの審査に対応してくれる

アイフルは、Web申込み後にコールセンターへ電話(0120-201-810)をかけて急ぎの旨を伝えれば、優先的に審査を進めてもらえます。

審査時間は最短18分と早いため、急にお金が必要で審査を待てない人におすすめです。

とくに混雑しやすい土日祝日や連休前、連休中に急ぎでお金を借りたい人は、アイフルに申込むとよいでしょう。

アイフルは、大手消費者金融の中で唯一、銀行の傘下に入っていない独立系の消費者金融です。

銀行は政府から過剰貸付けを指摘された2017年3月以降、審査を厳格化していますが、アイフルならその影響を受けません。

たとえば、アイフルに申込んだ人の99.7%は電話による在籍確認なしで審査が進んでいることから、柔軟な姿勢が伺えます。

他社で借入れできなかった人も、アイフルであればお金を借りられる可能性があるので、まずは1秒診断で簡易的な審査結果を確認してみましょう。

アイフルの基本スペック

| 融資スピード | 最短18分※ |

|---|---|

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | 30日 |

| 借入れ限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則なし |

| 担保/連帯保証人 | 不要 |

| スマホATM | セブン銀行、ローソン銀行のATMで利用可能 |

※注釈

※お申込の状況によってはご希望にそえない場合がございます。

- 最短18分での融資に対応

- 公式スマホアプリから返済金額や利用状況を確認できる

- 初めての利用なら最大30日間利息0円

- 銀行の傘下に属さない独立系の消費者金融

\独自審査だから審査が柔軟/

レイクなら申込み後最短15秒で審査結果が分かる

レイクは、申込み手続き完了後、最短15秒で審査結果が分かります。

申込み後、すぐに借入れできるかどうかの目安が分かるため、審査結果を早く知りたい人に最適です。

具体的な限度額や適用金利は、申込みから最短15分で分かります。

21時まで(日曜日は18時まで)に契約できれば、最短即日で融資を受けられるため、急ぎでお金を借りたい人にも候補となるでしょう。

さらに、レイクを初めて利用する人は、Web申込なら以下のいずれかの無利息期間が適用されます。

レイクの無利息期間

| 無利息期間 | ご契約額 |

|---|---|

| 365日間 (Web申込み限定) |

ご契約額が50万円以上 (お借入れ額1万円でも可能) |

| 60日間 (Web申込み限定) |

ご契約額が50万円未満 |

ご契約額50万円以上(お借入れ額1万円でも可能)で365日間無利息や、ご契約額50万円未満で60日間無利息は、他社より長くなっています。

そのぶん、利息を軽減できるので、返済総額を抑えたい人はレイクを選ぶとよいでしょう。

- 365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)で

ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 - 60日間無利息

※初めてWebでお申込み、ご契約額が50万円未満の方 - 無利息開始日は契約日の翌日から。借入れ日の翌日からではないためお金が必要になったタイミングで申込むこと

- 無利息期間中も返済日がきたら返済する必要がある

- 返済が滞ると無利息期間は終了し、返済予定日の翌日以降は遅延損害金(年率)および利息負担が発生する

- 無利息期間終了後は通常金利が適用される

レイクの基本スペック

| 融資スピード | Webで最短15分※1 |

|---|---|

| 審査時間 | 最短15秒 |

| 金利(実質年率) | 4.5~18.0% |

| 無利息期間 | 60日 or 365日※2 |

| 借入れ限度額 | 最大500万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | なし※3 |

| 担保/連帯保証人 | 不要 |

| スマホATM | セブン銀行のみ利用可能 |

※注釈

※2 365日:初めてWebでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※2 60日:初めてWebでお申込み、ご契約額が50万円未満の方

※3 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

引用元:レイク公式サイト「商品概要(貸付条件)」

- 「レイクアプリ」のスマホATMならセブン銀行ATMで24時間いつでも借入れ・返済が可能

- 無利息期間はWeb申込みなら365日間または60日間(※併用不可)

- 21時までの契約完了で即日融資可能

- 申込みから最短15秒で審査結果が分かる

\24時間いつでも借入れと返済ができる!

SMBCモビットは原則郵送物と電話なしで借入可能

SMBCモビットは、原則として電話による在籍確認なしで借入れできます。郵送も原則ないため周囲にバレずにお金を借りられます。

審査によって勤務先への電話が必要だと判断された場合でも、相談すれば、電話での在籍確認がない代わりに書類で在籍確認を行うこともできます。

借入れはスマホATM取引や振込みで可能です。

他社のように無利息期間はありませんが、利息200円につき1ポイントのVポイントが付与されるので、普段からVポイントを貯めている人にもおすすめです。

SMBCモビットの基本スペック

| 融資スピード | 最短15分※ |

|---|---|

| 審査時間 | 最短15分 |

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | なし |

| 借入れ限度額 | 最高800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 原則可能※ |

| 電話による在籍確認 | 原則なし※ |

| 担保/連帯保証人 | 不要 |

| スマホATM取引の利用 | セブン銀行ATM、ローソン銀行ATMで利用可能 |

- 審査時間は最短15分、即日融資可能(※)

- スマホ1つで申込みから借入れまで完結

- 公式スマホアプリで返済金額や利用状況を確認できる

- オンライン本人確認、または返済方法を口座振替にすれば郵送物なし

※注釈

\誰にもバレずに今すぐお金を借りられる!

オリックスマネーは申込みから借入れまでスマホアプリで完結

オリックスマネーは、申込みから契約、借入れや返済まで専用のスマホアプリ1つで完結します。審査時間は最短60分と他社より時間がかかりますが最短即日で借入れが可能です。

また、ローンカードや利用明細書や契約書類が郵送されないので、家族にバレずにお金を借りられます。

5万円以上を借りる場合は、スマホATMの手数料が無料となるため、出費を最小限に抑えられるでしょう。

なお、オリックスマネーの審査では、申込み者の属性によっては在籍確認の電話がかかってくる場合があります。在籍確認に関する不安がある人は、事前に相談しましょう。

オリックスマネーの基本スペック

| 融資スピード | 最短即日 |

|---|---|

| 審査時間 | 最短60分 |

| 金利(実質年率) | 1.5~17.8% |

| 無利息期間 | なし |

| 借入れ限度額 | 最高800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 回避可能 |

| 電話による在籍確認 | 原則あり(電話確認が難しい場合は事前相談可能) |

| 担保/連帯保証人 | 不要 |

| スマホATM | セブン銀行ATM、ローソン銀行ATMで利用可能 |

- 即契約可能で審査は最短60分

- 最高800万円まで借入れ可能

- オンライン本人確認サービスを利用すれば郵送物不要

- オリックスグループの優待サービスを受けられる

お金借りるアプリならスマホで気軽に即日で借りられる!おすすめのスマホアプリ5選

今すぐ少額のお金を借りたい場合、スマホで借入れ可能なお金を借りるアプリを検討しましょう。

お金借りるアプリなら、店舗や銀行などに直接足を運ばず、申込みから借入れまでスマホだけで完結します。

LINEやau PAY、d払いなど普段から馴染みのあるアプリやサービスを使えるほか、即日融資にも対応しているので急な出費の際にも便利です。

アプリで気軽にお金を借りたい人は、下記の5つのアプリをおすすめします。

| 会社名 | LINEポケットマネー | au PAY スマートローン | dスマホローン | ファミペイローン | PayPayミニアプリ |

|---|---|---|---|---|---|

| 融資スピード (最短) |

最短即日※5 | 最短即日※3 | 最短即日※1 | 最短即日 | 最短翌日 |

| 金利 | 3.0~18.0% | 2.9~18.0%※4 | 0.9~17.9%※2 | 0.8~18.0% | ~18.0% |

| 特徴 | 審査も借入れもLINEアプリで可能 | au PAY 残高にチャージできてPontaポイントもたまる | ドコモユーザーなら最大年率3.0%の金利引き下げ※2 | 1,000円単位ですぐに借入れできる | 100日間無利息 |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※注釈

※1 年末年始を除く。ご契約には所定の審査があります。即日審査の対象は、17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。また、お借り入れの際はシステムメンテナンス時間はご利用いただけません。 振込実施のタイミングはご利用の金融機関により異なります。

※2 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)ドコモ回線やその他ドコモサービスのご利用状況に応じて最大年率3.0%の金利優遇が適用されます

適用条件詳細はこちら(https://loan.docomo.ne.jp/borrow/benefit/)

※3 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※4 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。

審査に応じてお客さまごとに適用金利を決定。

※5 お申込の時間帯により、ご希望に添えない場合があります。

LINEポケットマネーなら審査も借入れもLINEアプリで完結

LINEポケットマネーなら、LINEアプリだけで審査申込から借入れまで対応可能です。

専用アプリやWebサイトを使う必要はなく、いつも使っているLINEアプリで簡単にお金を借りられます。

借入れ方法は、銀行口座へ振込みです。コンビニなどのATMで現金を借りることはできませんが、カードの発行が不要なのでバレずにお金を借りられます。

また、LINEポケットマネーは、最大30日間利息がかかりません。(※)

そのため30日間は実質利息0円で借入れ可能です。

ただし、最大30日間利息でお金を借りるためには、「スタンダードプラン」で契約しなければなりません。

LINEポケットマネーの契約プラン

| スタンダードプラン | ・LINEポケットマネーのすべての機能が使える ・契約日の翌日から30日間、利息0円で利用可能(条件あり) |

|---|---|

| マイペースプラン | ・初回の約定返済日が借入れから最長6ヵ月後に設定できるプラン |

| プレミアムプラン | ・口座入金サービスの利用回数制限なし ・スタンダードプランを契約後、利用限度額を55万円以上へ増枠すると自動的に適用される |

※注釈

参考:LINEポケットマネー公式サイト「プランとは何ですか?」

LINEポケットマネーの基本スペック

| 融資スピード(最短) | 最短即日(※) |

|---|---|

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | スタンダードプランに限り、 ご契約の翌日から30日間利息0円でご利用可能 |

| 借入れ限度額 | 最高300万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

※注釈

引用元:LINEポケットマネー公式サイト商品概要

LINEポケットマネーの借り方は銀行振込のみ

LINEポケットマネーでお金を借りる方法は、下記になります。

- 銀行口座に振り込んでもらう

LINEポケットマネーはカードが発行されないタイプの消費者ローンです。

プロミスやレイクなどのような「カードを使ったキャッシング」はできません。

詳しくは下記公式サイトをご覧ください。

au PAY スマートローンはau PAY 残高にチャージできてPontaポイントもたまる

au PAYスマートローンは、au PAYに直接お金をチャージできるため、借りたお金をすぐに普段使いの支払いに利用できます。しかも、利用額200円(税込)ごとに1Pontaポイントが貯まるのでお得に買い物ができます。

大手消費者金融でポイントが貯まるサービスは、2026年1月現在、プロミスとSMBCモビットに限られており、au PAYスマートローンは数少ない選択肢の一つと言えるでしょう。

さらに、au PAYスマートローンはセブン銀行ATMでスマホATMの利用が可能なので、急な出費にも対応できます。コンビニATMで直接現金を借りられるアプリは多くないので、今すぐ現金が必要な人にも最適です。

なお、au PAYスマートローンは、au IDがあればau回線を利用していない人もお金を借りられます。

au PAY スマートローンの基本スペック

| 融資スピード | 最短即日※3 |

|---|---|

| 金利(実質年率) | 2.9~18.0%※4 |

| 無利息期間 | なし |

| 借入れ限度額 | 最大100万円 |

| Web完結 | ◯ |

| カードレス契約 | 〇 |

| 自宅への郵送物回避 | 可能※1 |

| 電話による在籍確認 | 実施される場合あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | セブン銀行ATMでの現金出金※2 |

※注釈

※2 セブン銀行ATMのスマホによるご利用にはau PAY スマートローンアプリが必要となります。

※3 お申込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※4 2020年4月28日以前にお申込みの方は8.0%~18.0%(実質年率)

※4 審査に応じてお客さまごとに適用金利を決定

引用元:au PAY スマートローン公式サイト「お申込み条件」

貸付条件はこちら

dスマホローンはドコモユーザーなら最大年率3.0%の金利引き下げ

dスマホローンには、ドコモ回線やその他対象のドコモサービスの利用状況に応じて、最大年率3.0%の金利が優遇されます。※

※注釈

金利が最大年率3.0%引き下げられれば、初めて借入れする人でも年率0.9%~17.9%の金利でお金を借りられます。

銀行カードローンと同等の金利で借入れできるため、ドコモユーザーの人はdスマホローンを選ぶとよいでしょう。

- ドコモの回線契約等……年率-1.0%

- dカード GOLD U/ dカード GOLD / dカード PLATINUM契約……年率-1.5%

- dカード契約……年率-0.5%

- d払いの利用※4……年率-0.5%

なお、dスマホローンはdアカウントがあれば、ドコモユーザーでない人も申し込めます。

dアカウントに登録されている情報が反映されるため、申込み時の入力内容が少なく、スムーズに申し込めます。

17:00まで申込みが完了すれば最短即日での融資(※1)も可能で、急ぎの場合にも困りません。

dスマホローンの基本スペック

| 融資スピード | 最短即日※1 |

|---|---|

| 金利(実質年率) | 優遇適用後金利 0.9%~17.9%(実質年率)※2 基準金利 3.9%~17.9%(実質年率) |

| 無利息期間 | 30日間利息0円キャンペーン実施中 ※3 |

| 借入れ限度額 | 1万円以上300万円以内(1万円単位) |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 実施される場合あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | ○ |

※注釈

即日融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※2 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) 実質年率)ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。詳しくはこちら

※3 要事前エントリー。はじめての契約でdスマホローン契約日時点のdポイントクラブの会員ランクに応じて、契約日から30日間、最大で300万円~10万円までの借入残高に対して発生する利息の支払いを免除。詳しい適用条件はこちら

※4 d払い残高からの支払いが対象となります。電話料金合算払いからのお支払い、dカードを含むクレジットカードからのお支払い、dポイント利用は対象外です。 ただし、d払い残高からのお支払いとdポイント利用を併用いただいた場合は対象となります。

引用元:dスマホローン商品概要

ファミペイローンは1,000円単位ですぐに借入れ可能でファミリーマートで返済できる

ファミペイローンは、1,000円単位ですぐにお金を借りられてファミリーマートで返済できます。

契約後は振込み、またはFami Payへのチャージで、1,000円単位で本当に必要な金額だけを借りられるので、借りすぎる心配もありません。

また、24時間365日いつでも申込みが可能で、契約や借入れ、返済までアプリ1つで完結します。

返済は毎月1回の約定返済に加えて、お金に余裕があるときは1円単位で随時返済することも可能です。

指定口座へ振込み、または最寄りのファミリーマートでいつでも随時返済できるため、気軽に返済したい人にもおすすめです。

ファミペイローンの基本スペック

| 融資スピード | 最短即日 |

|---|---|

| 金利(実質年率) | 0.8~18.0% |

| 無利息期間 | 最大60日間の利息がファミマポイントで還元 |

| 借入れ限度額 | 1万円~300万円 |

| Web完結 | △ アプリ |

| カードレス契約 | ◯ |

| 担保/連帯保証人 | 不要 |

PayPayアプリで「お金を借りる」を使えば初回借入れ日から30日間は無利息

PayPayのアプリで「お金借りる」を選択すれば、PayPay銀行カードローンに申し込めます。このカードローンを初めて利用する人は、初回利用日から30日間無利息になります。

1カ月以内に完済すれば、金利をいっさい支払うことなく利用できるため、計画的に返済できる人におすすめです。

PayPay銀行ローンアプリでは、振込みやスマホATMでお金を借りられます。口座開設は必須ですが、借入れ時の手数料はいっさい発生しないので、複数回に分けて少しずつお金を借りたい人にもおすすめです。

なお、PayPay銀行カードローンは1円単位でお金を借りられるので、利息を最小限に抑えられるでしょう。

PayPay銀行カードローンの基本スペック

| 融資スピード | 最短翌日 |

|---|---|

| 金利(実質年率) | 年~18.0% |

| 無利息期間 | 初回借入れ日から30日間 |

| 借入れ限度額 | 1,000万円 |

| Web完結 | ◯ アプリ |

| カードレス契約 | × |

| 自宅への郵送物回避 | × |

| 電話による在籍確認 | 実施される場合あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | セブン銀行ATM、ローソン銀行ATMで利用可能 |

クレジットカードのキャッシング枠なら即日でお金を借りられる!おすすめのクレジットカード7選

自分が今持っているクレジットカードにキャッシング枠が設定されていれば、即日でお金を借りられます。まずは、クレジットカードの会員サイトや利用明細書などで、キャッシング枠の有無を確認しましょう。

キャッシング枠が未設定の場合は、新たに申込んで審査を受けなければなりません。その場合、審査に1週間程度かかるため、急ぎの人には不向きです。

ここでは、即日お金を借りられるキャッシング枠付きのクレジットカードを7枚紹介します。審査が不安な人でも安心して申込めるカードや今すぐ発行できるカードなど厳選しているので、自分に適したクレジットカードを見つけましょう。

即日でキャッシングしたい人は、以下の記事も参考にしてみてください。

ACマスターカードは最短即日が可能なキャッシング兼用のクレジットカード

ACマスターカードは、消費者金融のアコムが発行するキャッシング兼用のクレジットカードです。

アコムの自動契約機(むじんくん)へ来店すれば、最短即日で発行できるため、今日中にクレジットカードを発行したい人に適しています。

ACマスターカード1枚あればショッピングとキャッシングの両方を利用できるため、ローンカードの発行も不要です。

クレジットカード1枚でお金を借りられるため、周囲に借入れがバレにくいでしょう。

ACマスターカードにはポイント還元のサービスはありませんが、利用額に応じて毎月0.25%のキャッシュバックを受けられます。

ポイントの有効期限を気にしたり、ポイントの使い道に迷ったりすることもありません。

ACマスターカードのキャッシングサービス

| 発行スピード | 最短即日 |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | カードローンの審査により決定 |

| キャッシング金利 (実質年率) |

10.0%~14.6% ※ショッピング枠利用時 2.4%~17.9% ※キャッシング枠利用時 |

| 海外旅行保険 | 付帯無し |

引用元:ACマスターカード公式サイト

エポスカードのプランニングコースなら最大99万円まで借りられる

エポスカードのプランニングコースなら、最大99万円までお金を借りられます。そのため高額融資を希望する人におすすめです。クレジットカードのキャッシング枠は多くの場合、50万円を超える借入れはできません。

また、エポスカードはWeb申込み後、最寄りのエポスカードセンターへ来店すれば、最短即日で発行できます。

カード発行時にキャッシング枠も併せて申込んでおけば、スムーズに借入れできるでしょう。キャッシング枠を設定したあと、ネットキャッシングを利用すれば、最短10秒で銀行口座にお金が振込まれます。

原則として24時間365日いつ手続きしても即時に入金されるので、急ぎでお金が必要になったときにも安心です。

エポスカードのキャッシングサービス

| 発行スピード | 最短即日※ |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | 1万円~99万円 |

| キャッシング金利 (実質年率) |

18.0% |

| 海外旅行保険 | 傷害死亡、後遺障害最高500万円 自動付帯(※10/1~利用付帯に変更) |

※注釈

参照元:エポスカード公式サイト

ライフカードは最短2営業日で発行!カード受け取りと同時に借入れ可能

ライフカードは申込みから最短2営業日でカードを発行できます。申込み時にキャッシング枠を設定しておけば、カードの受け取りと同時に借入れもできます。

キャッシング枠が設定されたあとは、カードを使って全国のコンビニATMなどでお金を借りられます。またWeb上で平日0:00~12:30まで振込みの依頼をすれば当日中に入金されるので、住宅ローンや公共料金などの引き落としに間に合わせたい場合にも重宝します。

なお、18~19歳の人はキャッシング枠を設定できないので、20歳未満の学生は学生ローンを利用しましょう。

ライフカードのキャッシングサービス

| 発行スピード | 最短2営業日 |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | 審査により決定 |

| キャッシング金利 (実質年率) |

13.505%~18.0%※1 |

| 海外旅行保険 | 傷害死亡、後遺障害最高2,000万円 自動付帯 |

※注釈

引用元:ライフカード公式サイト

イオンカードセレクトはイオン銀行ATMから手数料無料で借りられる

イオンカードセレクトなら、全国に約6,450台設置されているイオン銀行のATMを使って、手数料無料でお金を借りられます。

コンビニなどの提携ATMでお金を借りる場合、一般的には下記の手数料がかかります。

- 1万円以下の取引……110円(税込)

- 1万円を超える取引……220円(税込)

その点、イオンカードを使ってイオン銀行ATMでお金を借りれば手数料が発生しないため、無駄な出費を増やすことなく借入れが可能です。

対応ATMは全国に約15万台あるため、出先でお金が必要になったときにも近くのコンビニなどでお金を借りられます。

なお、振込みキャッシングにも対応しているため、自分の状況に合わせてお金を借りられます。

イオンカードはスマホ1つあれば最短5分で発行可能で、その後すぐにAEON Pay対応のお店やネットショップで利用できます。

今すぐクレジットカードを発行したい人にもおすすめです。

イオンカードセレクトのキャッシングサービス

| 発行スピード | 最短即日 |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | 1千円~300万円 |

| キャッシング金利 (実質年率) |

7.8~18.0% |

| 海外旅行保険 | 付帯無し |

引用元:イオンカードセレクト公式サイト「キャッシングサービスご利用条件」

楽天カードは24時間365日いつでも最短数分で楽天銀行口座に振込み可能

楽天カードの引き落とし口座として楽天銀行を設定している場合は、ネットキャッシングを利用すれば最短数分でお金を借りられます。

24時間365日いつ手続きしても最短数分で振込んでもらえるため、夜間や早朝、休日にお金が必要になったときにも安心です。

また、楽天カードには「指定日予約振込」のサービスがあります。依頼月を含み、最大3ヵ月先まで振込みの依頼が可能です。

たとえば、今お金を借りると使いすぎてしまうため、来月の引き落とし前に借入れしたい場合などに重宝するでしょう。

なお、楽天カードは楽天銀行を引き落とし口座に設定することで、楽天市場で買い物した際のポイント還元率が+0.5%アップします。

楽天市場をよく利用する人や、楽天経済圏で生活している人におすすめです。

楽天カードのキャッシングサービス

| 発行スピード | 1週間~10日程度 |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | 1万円~90万円 |

| キャッシング金利 (実質年率) |

18.0%※ |

| 海外旅行保険 | 傷害死亡、後遺障害最高2,000万円 利用付帯 |

セゾンカードのONLINEキャッシングは1,000円単位で借りられる

セゾンカードのONLINEキャッシングサービスは、1,000円単位でお金を借りられます。ONLINEキャッシングを利用すれば手数料は無料です。

振込み先を問わず最短数十秒でお金を借りられるので、各種ローンの引き落としに間に合わせたい場合に重宝します。

今すぐ現金が必要な場合は、コンビニなどの提携ATMに来店しセゾンカードを挿入すれば、すぐにお金を借りられます。

なお、SAISON CARD Digitalであれば、最短5分程度で発行できます。

申込み時にキャッシング枠も設定しておけば、カード発行後すぐにONLINEキャッシングを利用できるため、急ぎでお金を借りたい人にも最適です。

【質問】クレジットカードの申込みから、最短どのくらいでキャッシングの利用ができますか。

【回答】セゾンカードのキャッシングは、カードのお申込みから、最短5分でご利用できます。

セゾンカードのキャッシングサービス

| 発行スピード | 最短即日 |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | 1万円~950万円 |

| キャッシング金利 (実質年率) |

2.8~18.0% |

| 海外旅行保険 | カードの種類により補償額が異なるため要確認 |

三井住友カード(NL)なら券面に番号記載がないため防犯上も安心

三井住友カード(NL)のカード券面には、カード番号の記載がありません。

Web上のカード決済に必要なセキュリティコードも記載がないため、盗み見による不正利用も防げます。

参考:三井住友カード公式サイト「ナンバーレスカードご利用案内」

また、下記の対象コンビニや飲食店で利用すれば、最大7%のポイント還元を受けられます。

- セブンイレブン、ローソン

- マクドナルド、すき家、サイゼリヤ

- ガスト、ドトール

他社のクレジットカードと同様、キャッシング枠の設定も可能です。

原則として利用日時を問わず振込みや提携ATMですぐにお金を借りられるため、急な資金需要にも対応できます。

キャッシング枠が不足する場合、Webで増枠を申し込めば最短30分以内に審査結果が通知されます。

最短当日で増枠分の借入れもできるため、三井住友カード(NL)のキャッシング枠が不足する人にもおすすめです。

三井住友カード(NL)のキャッシングサービス

| 発行スピード | 最短10秒 ※ |

|---|---|

| 年会費 | 無料 |

| キャッシング可能額 | 5万円~300万円 |

| キャッシング金利 (実質年率) |

5万円~90万円……18.0% 100万円~300万円……15.0% |

| 海外旅行保険 | 傷害死亡、後遺障害最高2,000万円 利用付帯 |

※注釈

引用元:三井住友カード公式サイト「ご利用枠条件」

金利を抑えたいなら金融機関でお金を借りる

支払う利息を抑えたければ、比較的金利が安い金融機関でお金を借りましょう。

消費者金融はおおむね上限金利が年18.0%程度であるのに対し、金融機関が提供しているローンは、上限金利が年15.0%程度と低めです。

金利差はたったの年3.0%ですが、借入れ額が高額の場合や、返済期間が長引く場合は、利息差額が大きくなります。

たとえば、銀行と消費者金融で50万円を借りた場合の利息は、以下のとおりです。

銀行と消費者金融で50万円を借りた場合の利息額比較

| 銀行カードローン (年15.0%) |

消費者金融カードローン (年18.0%) |

|

|---|---|---|

| 1日の利息 | 205円 | 247円 |

| 1ヵ月間の利息 | 6,164円 | 7,397円 |

| 1年間の利息 | 75,000円 | 90,000円 |

| 5年間の利息 | 375,000円 | 450,000円 |

1日に発生する利息の差は42円ですが、1ヵ月で1,233円、1年で25,000円にもなります。

1日に発生する利息の差は一見小さいように見えますが、期間が長くなるにつれて、その差は大きく累積していきます。

金利の安さを重視する人は、金融機関から借入れしましょう。

金融機関とは、銀行カードローン、地方銀行カードローン、信用金庫、JAバンク、ろうきんを指します。それぞれの特徴は以下のとおりです。

金融機関のカードローン

| 金融機関 | 特徴 |

|---|---|

| 銀行カードローン | 知名度が高く、全国的に利用できる。融資額や限度額が大きい |

| 地方銀行カードローン | 銀行カードローンに比べて金利が低く、地域密着型のサービス |

| 信用金庫 | 会員制の金融機関。会員であれば低金利で融資を受けられる |

| JAバンク | 農業協同組合の金融機関。組合員やその家族であれば金利を優遇してくれる |

| ろうきん | 労働金庫の金融機関。労働組合員やその家族であれば金利を優遇してくれる |

銀行カードローンの上限金利は年15.0%程度と比較的低め!おすすめの銀行カードローン12選

銀行カードローンの上限金利は、年15.0%程度と比較的低めです。銀行によっては、初回契約者でも年12.0%台の金利が適用されることもあるため、消費者金融に比べて利息を抑えやすいでしょう。

銀行カードローンで契約した後は、提携ATMや振込みでお金を借ります。振込みであれば契約後すぐに手続きしてもらえるため、ローンカードやキャッシュカードを受け取る前でも借入れできます。

ここでは、低金利でお金を借りたい人におすすめの銀行カードローン12選を詳しく解説します。すでに口座開設している人に対して金利優遇してくれる銀行カードローンもあるので、自分に合った融資先を見つけましょう。

銀行カードローンおすすめ12選| 会社名 | 三井住友銀行 | 楽天銀行 | 三菱UFJ銀行 | オリックス銀行 | みずほ銀行 | じぶん銀行 | りそな銀行 | 住信SBIネット銀行 | PayPay銀行 | イオン銀行 | セブン銀行 | UI銀行 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 融資スピード (最短) |

最短当日(※1) | 最短即日~ | 最短当日 | 最短翌日以降 | 最短当日 | 最短即日 | 1週間程度 | 最短数日 | 最短翌営業日以降 | 最短翌営業日以降 | 最短翌営業日以降 | 最短翌日 |

| 金利(実質年利) | 1.5~14.5% | 年1.9%~14.5% | 年1.8~年14.6% | 1.7~14.8% | 2.0~14.0% | 1.38%~17.8%(通常) ※2026年2月15日時点 |

1.99~13.5% | 2.49~14.79% ※利用限度額、金利優遇により金利が決定します。 金利優遇条件はこちら |

1.59~18.0% | 3.8~13.8% | 12.0~15.0% | 年1.3~14.5% |

| ご利用限度額 | 10~800万円 | 最大800万円 | 500万円 | 800万円 | 800万円 | ■通常、カードローンau限定割 誰でもコース:10万円以上800万円以内 ■カードローンau限定割 借り換えコース:100万円以上800万円以内 (※注)限度額は100万円の場合のみ |

800万円 | 10万円~1,000万円 | 1000万円 | 800万円 | 300万円 | 最大1,000万円 |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※注釈

三井住友銀行カードローンの上限金利は年14.5%で消費者金融より返済負担が軽い

三井住友銀行カードローンの上限金利は年14.5%で、大手消費者金融の上限金利と比較すると年3.5%低くなります。

借入れ額が多く、返済期間が長引くほど利息差額も大きくなるので、高額を借りて長期間にわたって返済したい人におすすめです。

たとえば、三井住友銀行と消費者金融で50万円を借りた場合、1ヵ月の利息差は1,438円ですが、1年では17,500円も利息差が開きます(下表)。

三井住友銀行カードローンと消費者金融で50万円を借りた場合の利息額比較

| 三井住友銀行 (年14.5%) |

消費者金融 (年18.0%) |

|

|---|---|---|

| 1ヵ月の利息 | 5,959円 | 7,397円 |

| 1年の利息 | 72,500円 | 90,000円 |

| 3年の利息 | 217,500円 | 270,000円 |

さらに、三井住友銀行カードローンは口座開設の有無にかかわらず、最短当日にお金を借りられます。

口座未開設の人は、カードレス契約をすれば来店不要、郵送物なしで借入れが可能です。

口座開設済みの人は、アプリや所有しているキャッシュカードでお金を借りられます。

24時間365日いつでもWebから申し込めるので、仕事などで日中は忙しい人も申込みやすいでしょう。

三井住友銀行カードローンの基本スペック

| 融資スピード | 最短当日(※1) |

|---|---|

| 金利(実質年率) | 1.5~14.5% |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円~800万円 |

| Web完結 | ◯(※2) |

| カードレス契約 | 可能(※3) |

| 自宅への郵送物回避 | 可能(※4) |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 利用不可 |

※注釈

※2申込から返済までWEBで完結可能です。

※3カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能です。

※ 4ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

引用:三井住友銀行カードローン

楽天銀行スーパーローン楽天会員ランクに応じて審査優遇を受けられる(※)

楽天銀行スーパーローンは、楽天会員のランクに応じて審査優遇を受けられます(※)。

※注釈

楽天会員ランクは「ダイヤモンドランク」「プラチナランク」「ゴールドランク」などがあり、それぞれポイント獲得条件を満たすことでランクが決まります(下表)。

楽天会員ランクと条件

| 楽天会員ランク | 条件 |

|---|---|

| ダイヤモンドランク | ・過去6ヵ月で4,000ポイント以上、30回以上ポイント獲得 ・楽天カードを保有 |

| プラチナランク | 過去6ヵ月で2,000ポイント以上、15回以上ポイント獲得 |

| ゴールドランク | 過去6ヵ月で700ポイント以上、7回以上ポイント獲得 |

| シルバーランク | 過去6ヵ月で200ポイント以上、2回以上ポイント獲得 |

| レギュラーランク | 楽天ポイントを獲得 |

また借入れ限度額が高めに設定されることもあります。

そのため、楽天カードや楽天のサービスを普段から利用している人は、楽天銀行スーパーローンでお金を借りるとよいでしょう。

楽天銀行スーパーローンの基本スペック

| 融資スピード | 最短即日~ |

|---|---|

| 金利(実質年率) | 年1.9%~14.5% |

| 無利息期間 | なし |

| 借入れ限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | ×(自宅への郵送物あり) |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 利用不可 |

キャッシング専用カードは、自宅または勤務先に郵送してもらえます。

しかし、勤務先へ郵送してもらう場合でも、自宅には別の文書が届きます。

とくに、楽天銀行で一度も取り引きしたことがない人は、家族に郵送物を見られると不思議に思われるかもしれません。

郵送物を回避したいなら、ほかのカードローンを利用しましょう。

※楽天銀行スーパーローンよくある質問より

【質問】楽天銀行スーパーローンカード及び会員向け郵送物は勤務先に送ってもらえますか?

【回答】楽天銀行スーパーローンカード・明細書それぞれご自宅かご勤務先のいずれかを送付先としてご指定いただけます。

ただし、楽天銀行スーパーローンカードの送付先をご勤務先にご指定いただいた場合は、ご契約時に別途ご自宅へ犯罪収益移転防止法に基づく文書が送付されますので、ご了承ください。

なお、封筒にはすべて当行社名が記載されております。

三菱UFJ銀行バンクイックなら三菱UFJ銀行ATMや提携コンビニATMの手数料が無料

三菱UFJ銀行カードローン バンクイックは、三菱UFJ銀行だけでなくコンビニなどの提携ATMも手数料無料で利用できます。

何度お金を借りても無駄な手数料が発生しないため、複数回に分けて少しずつ借入れしたい人におすすめです。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- E-netATM(ファミリーマートなど)

バンクイックの審査結果は最短当日に分かります。審査結果の通知後、三菱UFJ銀行内のテレビ窓口へ来店し、ローンカードを受け取れば、すぐに借入れできます。

口座開設済みの人ならアプリを使って振込み融資を受けられるため、来店不要で最短当日にお金を借りられます。

三菱UFJ銀行カードローンバンクイックの基本スペック

| 融資スピード | 最短当日 |

|---|---|

| 金利(実質年率) | 年1.8~年14.6% |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円~500万円 |

| Web完結 | ◯(※) |

| カードレス契約 | 不可 |

| 自宅への郵送物回避 | 可能(ローン契約機でカードを受け取る場合に限る) |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

※注釈

ただし、ローンカードを郵送で受け取る場合、カードが到着するまで1週間程度かかるため注意しましょう。

口座開設済みの人は振込みでお金を借りられますが、口座未開設の人はローンカードを受け取るまで融資を受けられません。

※三菱UFJ銀行カードローンバンクイック公式サイト「よくある質問」より

【質問】バンクイックカードはいつごろ受け取れますか?

【回答】テレビ窓口でのお受け取りを希望の場合は、審査・ご契約後(お申込みから最短当日)にお受け取りいただけます。

テレビ窓口でのカードお受け取り時は運転免許証(有効期限内・現住所記載の原本)が必要です。

カードの郵送を希望の場合は、審査・ご契約後、約1週間(*)でお客さまのご自宅へお届けします。※地域、配送状況等により一部異なります。

オリックス銀行カードローンはガン保障付きプランが選べて安心

オリックス銀行カードローンは、保険料を支払うことなく、ガン保障特約付き保険に加入できます。そのため、万が一、病気やケガで働けなくなったり、最悪の場合、死亡してしまった場合でも、残りのローン残高が免除されるため、自分や家族の経済的な負担を軽減できます。保険金が残債務の返済に充てられるためです。

参考:オリックス銀行カードローン「ガン保障特約付きプラン「Bright」とは?」

なお、オリックス銀行カードローンの上限金利は年14.8%と比較的低めであるうえに、初回利用者には30日間の無利息期間が適用されます。そのため短期でお金を借りたい場合や、返済計画を立てやすい人にとっては、非常に魅力的な選択肢となります。

オリックス銀行カードローンの基本スペック

| 融資スピード | 最短翌日以降 |

|---|---|

| 金利(実質年率) | 1.7~14.8% |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 借入れ限度額 | 10万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

みずほ銀行カードローンはキャッシュカード1枚でお金を借りられる

みずほ銀行カードローンは、みずほ銀行のキャッシュカード1枚あればお金を借りられます。

みずほ銀行の普通預金口座を開設している人は、申込み時に「キャッシュカード兼用型」を選択することで、自宅への郵送物も回避できます。

また、キャッシュカード兼用型を選択した場合、口座残高が不足する場合でも自動で融資してくれる自動貸越機能を利用できます。

公共料金やクレジットカードなどの引き落とし日までに入金を忘れていても、返済遅延にならないので安心です。

【質問】「みずほ銀行カードローン」のカードは何日くらいで届きますか

【回答】「みずほ銀行カードローン」のカードは、おおむね以下の日数でお手元に届きます。「カードローン専用型」をご選択の場合、カードローンの契約手続き完了後、1~2週間程度。「キャッシュカード兼用型」をご選択の場合は、普通預金キャッシュカードでカードローンをご利用いただきますので、カードローン専用カードはお送りいたしません。

さらに、みずほ銀行の口座がある人なら、最短当日にお金を借りられます。

すべての手続きがWebで完結するため、窓口への来店も不要です。

みずほ銀行カードローンの基本スペック

| 融資スピード | 最短当日 |

|---|---|

| 金利(実質年率) | 2.0~14.0% |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | 不可 |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

引用元:みずほ銀行カードローン商品詳細

au じぶん銀行 じぶんローンなら年13.0%以下の金利で借り換えられる

au じぶん銀行「じぶんローン」は借り換えコースを利用すると、他社の借入れを年13.0%以下の金利で借り換えできます。

年13.0%より高い金利で借入れしている人は、じぶんローンに借り換えをして返済負担を抑えましょう。

この借り換えコースは、審査によって借入れ限度額が既存ローンの残高より高額に設定されれば追加借入れも可能です。消費者金融よりも借入れ限度額が高額に設定されることもあるため、借り換えだけでなく、追加借入れも希望する人は、じぶんローンの借り換えコースに申込みましょう。

au じぶん銀行カードローンの基本スペック

| 融資スピード | 最短即日 |

|---|---|

| 金利(実質年率) |

・通常:1.38%~17.8%(年率) ・カードローンau限定割誰でもコース:1.28%~17.7%(年率) ・カードローンau限定割借り換えコース:0.88%~13.0%(年率) ※2026年2月15日時点 |

| 無利息期間 | なし |

| ご利用限度額 |

■通常、カードローンau限定割 誰でもコース:10万円以上800万円以内 ■カードローンau限定割 借り換えコース:100万円以上800万円以内 (※注)限度額は100万円の場合のみ |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

新規契約者なら最大11,000Pontaポイントがもらえる

au じぶん銀行カードローンに新規契約した人は、最大11,000円相当のPontaポイントがもらえます。

特典内容は下記の通りです。

- 特典①カードローンの新規契約で1,000Pontaポイント進呈

- 特典②カードローン新規契約日の翌月末時点の借入れ残高に応じて最大10,000Pontaポイント進呈

Pontaポイントは1ポイント1円相当でコンビニなどでの買い物にも利用できるため、普段からポイントを貯めている人はぜひチェックしてみてください。

りそな銀行 りそなプレミアムカードローンは上限金利が年13.5%と低め

りそな銀行のりそなプレミアムカードローンは、上限金利が年13.5%と低めに設定されているため、返済総額を抑えられます。

たとえば、他行のカードローンとりそな銀行で50万円を借りた場合、1年の利息差は5,000円、3年の利息差は15,000円となります(下表)。

銀行で50万円を借りた場合の利息額比較

| りそな銀行 (年13.5%) |

他行 (年14.5%) |

|

|---|---|---|

| 1ヵ月の利息 | 5,548円 | 5,959円 |

| 1年の利息 | 67,500円 | 72,500円 |

| 3年の利息 | 202,500円 | 217,500円 |

さらに、りそな銀行で住宅ローンを組んでいる人は、年0.5%金利が優遇されます。つまり、住宅ローン利用者は年13.0%以下の金利でお金を借りられるということです。

お金を借りるまで1週間程度かかりますが、融資スピードより利息の軽減を重視する人は、りそなプレミアムカードローンに申込みましょう。

| りそなプレミアムカードローンの基本スペック | |

|---|---|

| 融資スピード | 1週間程度 |

| 金利(実質年率) | 1.99~13.5% |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

ただし、契約時には自宅へ郵送物が届くため、家族に内緒で利用したい人には不向きです。

りそなプレミアムカードローンはキャッシュカード一体型も選べるため、新規カード発行なしでの契約も可能です。

しかし、カードローンを契約すると「カードローンお借入極度額設定」のハガキが普通郵便で発送されてしまいます。

家族に内緒でお金を借りたければ、郵送物を回避できる他社カードローンを選びましょう。

※りそな銀行公式サイトより

【カードローン】契約後に届く書類について(頻度、形状、配達形式)

「カードローンお借入極度額設定」のハガキを普通郵便にてご自宅へ送付いたします。引用:りそな銀行公式サイト

住信SBIネット銀行カードローンはSBIグループサービスの利用で年0.6%金利優遇

住信SBIネット銀行カードローンは、SBIのグループサービスを利用している人なら、最大年0.6%の金利優遇を受けられます。

ただし、金利優遇を受けるためには条件があります(下表)。

住信SBIネット銀行カードローンの金利優遇を受けられる条件

| 条件(以下いずれかに該当する人) | 金利引き下げ幅 |

|---|---|

| ・SBI証券口座を保有している人 ・住信SBIネット銀行が取り扱う住宅ローンを利用している人 |

年0.5% |

| ミライノカード(JCB)を保有し、 住信SBIネット銀行口座を引き落とし口座に設定した場合※ |

年0.1% |

※注釈

たとえば、SBI証券で新NISAやiDeCoを利用している人なら、年14.29%以下の金利でお金を借りられます。

さらに、住信SBIネット銀行カードローンは、スマホアプリだけでATMから借入れが可能です。

対象の提携コンビニATMは、セブン銀行ATMとローソン銀行ATMです。

ただし、スマホアプリでお金を借りるためには、「スマート認証NEO」の設定が必要です。

設定が済めば生体認証でアプリにログインできるため、面倒なパスワードの入力も省略できます。

住信SBIネット銀行カードローンの基本スペック

| 融資スピード | 最短数日 |

|---|---|

| 金利(実質年率) | 2.49~14.79% ※利用限度額、金利優遇により金利が決定します。 金利優遇条件はこちら |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円~1,000万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 要問合せ |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 可能 |

PayPay銀行カードローンは初回借入れ日から30日間は利息0円

PayPay銀行カードローンは、30日間は利息0円でお金を借りられます。PayPay銀行カードローンの無利息期間は、初回借入れ日から適用されるので、後日借入れする場合でも無利息期間を最大限に活用できます。

無利息期間が適用されるカードローンは消費者金融を中心に多くありますが、初回借入れ日から適用されるカードローンは多くありません。

契約してから数日後に借入れしたい人は、無利息期間を最大限に活用できるPayPay銀行カードローンに申込みましょう。

PayPay銀行カードローンはWeb、またはPayPayアプリから申込みが可能で、最短翌日にお金を借りられます。

1円単位で借入れ可能なので、借り過ぎや無駄な利息を抑えたい人にもおすすめです。

PayPay銀行カードローンの基本スペック

| 融資スピード | 最短翌営業日以降 |

|---|---|

| 金利(実質年率) | 1.59~18.0% |

| 無利息期間 | 30日(初回借入れ日より適用) |

| 借入れ限度額 | 最高1,000万円 |

| Web完結 | ◯ |

| カードレス契約 | キャッシュカード一体型 |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 可能 |

さらに、PayPay銀行カードローンには、初回契約と借入れで最大11,500円もらえる特典があります。

特典の内容は以下のとおりです。

- カードローン新規契約で1,500円

- カードローンの借入れで最大10,000円

1ヵ月程度で完済できる人は、無利息期間を使って利息0円でお金を借りつつ、キャッシュバック特典で現金までもらえます。

一時的にお金を借りたい人は、キャッシュバック特典があるPayPay銀行カードローンに申込みましょう。

イオン銀行カードローンの上限金利は年13.8%と低めで専業主婦も借入れ可能

イオン銀行カードローンの上限金利は年13.8%と低めに設定されているため、利息を抑えたい人におすすめです。

利用限度額ごとの金利(実質年率)は異なりますが、借入れ額が100万円未満でも年13.8%以下の金利でお金を借りられるため、消費者金融や他行のカードローンを利用するより返済負担を抑えられます。

利用限度額ごとの金利(実質年率)は以下のとおりです。

利用限度額ごとの金利(実質年率)

| 利用限度額 | 金利設定(実質年率) |

|---|---|

| 10万円~90万円 | 11.8~13.8% |

| 100万円~190万円 | 8.8~13.8% |

| 200万円~290万円 | 5.8~11.8% |

| 300万円~390万円 | 4.8~8.8% |

| 400万円~490万円 | 3.8~8.8% |

さらに、イオン銀行カードローンはPayPay銀行カードローンと同様、50万円までなら専業主婦(主夫)も借入れが認められています。

カードローンの契約に際して、口座開設は不要です。ただ、イオン銀行の普通預金口座を持っている人なら、ローンカードを受け取る前でも振込み融資を受けられます。

イオン銀行カードローンの基本スペック

| 融資スピード | 最短翌営業日以降 |

|---|---|

| 金利(実質年率) | 3.8~13.8% |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円~800万円(10万円単位) ※専業主婦など本人に収入がなく、配偶者に収入がある人は50万円まで申込可能 |

| Web完結 | ◯ |

| カードレス契約 | 不可 |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 不可 |

引用元:イオン銀行カードローン商品概要

イオン銀行カードローンは家族にバレやすい点に注意

イオン銀行カードローンは、自宅にローンカードが届くため、家族にバレやすいというデメリットがあります。

契約が完了すると、最短5日程度でローンカードが自宅に届きます。

もし家族にバレたくないなら、カードレスで利用できる銀行カードローンや、アプリだけで借りられる大手消費者金融の利用を検討しましょう。

セブン銀行カードローンならキャッシュカード到着前にアプリで借入れ可能

セブン銀行カードローンなら、キャッシュカードが届く前でもスマホアプリでお金を借りられます。

早くお金を借りたい人は、以下いずれかの方法で借入れしましょう。

- インターネットバンキング

- スマホATM(セブン銀行ATM)

インターネットバンキングなら、公共料金やクレジットカードなどの引き落とし口座に1円単位で借入できるため、本当に必要な金額だけを借りられます。

スマホATMなら、セブン銀行ATMで今すぐ現金を借りられます。

スマホATMで借入れや返済する際の手数料は一切かかりません。1,000円単位で借入れや返済ができるため、少額ずつ借りたい人や、こまめに返済を進めたい人にもおすすめです。

なお、キャッシュカードが自宅に届いたあとは、カードでもお金を借りられます。

ローンカードや専用のローンアプリはないので、周囲に内緒でお金を借りたい人にも最適です。

セブン銀行カードローンの基本スペック

| 融資スピード | 最短翌営業日以降 |

|---|---|

| 金利(実質年率) | 12.0~15.0% |

| 無利息期間 | なし |

| 借入れ限度額 | 10万円、30万円、50万円、70万円、100万円、150万円、200万円、250万円、300万円※利用限度額は、審査のうえ決定 |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | 要確認 |

| 電話による在籍確認 | 場合によってはあり |

| 担保/連帯保証人 | 不要 |

| スマホATM | 可能 |

UI銀行のUI Plan(スマホローン)は手続きがアプリだけで完結

UI銀行のUI Plan(スマホローン)は、すべての手続きがアプリで完結するため、仕事の空き時間などに手軽に申し込めます。

専用カードの発行はなく、アプリだけで借入れと返済が完結するので、周囲にバレずにお金を借りられるでしょう。

さらに、金利は年1.3%~14.5%と比較的低めです。

大手消費者金融カードローンと比較すると、年3.5%も低い金利でお金を借りられます。

たとえば、UI銀行と消費者金融で50万円を30日間借りた場合、利息差は1,400円になります(下表)。

UI銀行と消費者金融で50万円を30日間借りた場合の利息額比較

| 金融機関(年利) | 利息額 |

|---|---|

| UI銀行(年14.5%) | 506,100円 |

| 消費者金融(年18.0%) | 507,500円 |

さらに、UI Plan(スマホローン)は最短当日に審査結果が通知され、最短翌日にお金を借りられます。

借入れ方法は振込みに限られますが、アプリ1つで手続きできるので、ATMへ来店する手間を省けます。

UI銀行 UI Plan(スマホローン)の基本スペック

| 金利 (実質年率) |

年1.3~14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 融資時間 | 最短翌日 |

| 借入れ限度額 | 30~1,000万円 |

| 無利息期間 | - |

| 電話による 在籍確認なし |

- |

| 郵送物なし | - |

なお、パート、アルバイト、派遣社員、契約社員、年金受給者の人でも、収入があれば利用できます。

勤続年数や年収額による制限はあります。

具体的な申込条件は以下のとおりです。

UI銀行の UI Plan(スマホローン)の申込条件

以下の条件を全て満たす日本国内に居住する個人のお客さま

① お借入時の年齢が満20歳以上満65歳以下の方

② 日本国籍の方、または永住許可を受けている外国人の方

③ 収入のある方

※パート、アルバイト、派遣社員、契約社員、年金受給者の方もご利用いただけます

※勤続年数や年収による制限はございません

④ 当社所定の保証会社の保証が受けられる方

⑤ UI銀行普通預金口座をお持ちの方、または口座開設いただける方引用:UI 銀行

地方銀行カードローンは営業地域内の人なら利用しやすい

地方銀行カードローンは、営業地域内に支店やATMが多く設置されているので、地方銀行の営業地域内に在住している人なら、お金を借りやすいでしょう。

たとえば、横浜市内に設置されている横浜銀行の店舗数は、メガバンクの4倍~12倍ほど多くなっています。

横浜市のATM店舗数

| 銀行名 | 横浜市内の店舗数 (ATMも含む)※ |

|---|---|

| 横浜銀行 | 239店舗 |

| 三井住友銀行 | 62店舗 |

| 三菱UFJ銀行 | 50店舗 |

| みずほ銀行 | 20店舗 |

※注釈

さらに、自社銀行のATMであれば、手数料無料で利用できます。こまめにお金を借りたり返済したりしても、無駄な出費を抑えられます。

とくに、生活拠点が地方銀行の営業地域内に限られるのであれば、地方銀行カードローンが便利でしょう。

全国にある主な地方銀行カードローンは以下のとおりです。

全国にある主な地方銀行カードローン| 地方銀行カードローン | 北海道銀行 カードローン ラピッド |

仙台銀行 カードローン NEO |

横浜銀行 カードローン |

千葉銀行 カードローン |

静岡銀行 カードローン セレカ |

愛知銀行 カードローン 「愛」 |

京都銀行 カードローン <ダイレクト> |

もみじ銀行 カードローン |

愛媛銀行 カードローン ひめぎんクイックカードローン |

福岡銀行 カードローン <FFGカードローン> |

|---|---|---|---|---|---|---|---|---|---|---|

| 限度額 | 1~800万円 | 10~500万円 | 10~1,000万円 | 10~800万円 | 10~1,000万円 | 10~1,000万円 | 10~1,000万円 | 10~500万円 | 10~800万円 | 10~1,000万円 |

| 金利 | 年1.9~14.95% | 年3.5~14.5% | 年1.5~14.6% | 年1.4~14.8% | 年1.5~14.5% | 年1.6~13.9% | 年1.9~14.5% | 年4.5~14.5% | 年4.4~14.6% | 年1.9~14.5% |

| 融資時間 | 最短当日 | 数日 | 最短当日 | 最短翌営業日 | 最短当日 | 数日 | 数日 | 1週間程度 | 2週間程度 | 最短翌日 |

| 特徴 | 全国から申込み可能 | Webで申込みが完結、 審査回答は最短翌営業日 |

最短当日で借入れ可能 | 契約と同時に振込み 融資を受けられる |

初めて利用する人は 契約から60日間無利息 |

上限金利が年13.9% と低め |

キャッシュカードで 借入れできる |

原則として書類で 在籍確認が行われる |

全国から申込みが可能で 契約から30日間は利息0円 |

口座開設済みの人はWebで 申込みを完結できる |

地方銀行カードローンといっても、大手銀行のカードローンとサービス内容に大きな違いはありません。

Web完結で申込めるうえに、全国のコンビニATMでお金を借りられるので、仕事で忙しい人や出張が多い人も不便なく利用できます。

地方銀行カードローンは、借入れ限度額が1,000万円と高額に設定されていることも多く、借換えを考えている人にとっても候補となるでしょう。

ただし、主に地方銀行の営業地域内に在住、または勤務している人が申込みの対象者となる点には注意が必要です。

たとえば、横浜銀行カードローンの申込み条件は「横浜銀行の営業エリアに居住地か勤務先があること」となっています(下表)。

横浜銀行カードローンの申込み条件と融資内容

| 申込み条件 | 20歳以上69歳以下で安定した収入があること。横浜銀行の営業エリアに居住地か勤務先があること(神奈川県全域、東京都全域、または群馬県(前橋市、高崎市、桐生市)) |

|---|---|

| 借入限度額 | 10万円~1,000万円(10万円単位) |

| 貸付金利(実質年率) | 年1.5~14.6%(変動金利) |

非営利法人は利益を目的としないため借りやすい

非営利法人は利益を目的としないため、金融機関のローン商品より借りやすいといえます。たとえば、信用金庫やJAバンク、ろうきんは地域社会の繁栄や組合員の生活向上を目的としているため、消費者金融や銀行でお金を借りるより低金利です(下表)。

金融機関でお金を借りる場合の金利相場

| 非営利法人 | 年3.875~12.0%程度 |

|---|---|

| 消費者金融 | 年18.0%程度 |

| 銀行 | 年14.5%程度 |

ここでは、非営利法人からお金を借りる方法について解説します。

信用金庫のカードローンなら銀行より低金利でお金を借りられる

信用金庫のカードローンなら、銀行より低金利でお金を借りられます。

具体的な金利は金融機関によって異なるものの、なかには年利10.0%以下の信用金庫カードローンもあります。

さらに、信用金庫のカードローンであれば、他社でお金を借りられなかった人も審査に通過できるかもしれません。

信用金庫は地域住民の生活をサポートし、地域の活性化を目的として営業しているためです。

私ども信用金庫は、中小企業等のライフステージに応じた資金供給や経営支援を積極的に行っていくとともに、地方創生・地域活性化に資する取組みや、地域にお住まいの方々の多様なニーズに応じた金融・非金融サービスの提供を通じて、より一層地域社会に貢献してまいります。

引用:全国信用金庫協会

そのため、利用対象者は信用金庫の営業エリアに在住、または勤務している人に限られます。

とくに普段から信用金庫で取り引きがある人は一定の信頼を築けていることから、審査で優遇される可能性もあるでしょう。

主要地域にある信用金庫カードローンをいくつかピックアップしたので、参考にしてください(下表)。

代表的な信用金庫のカードローン

主要地域の信用金庫カードローン(一例)

| 関東 | 【東京信金Webフリーローン】 ・融資限度額……30万円~500万円以内 ・貸付金利……2.95~14.00% |

|---|---|

| 中部 | 【愛知信用金庫あいしんカードローン】 ・融資限度額……10万円~300万円以内 ・貸付金利……9.5~13.0% |

| 関西 | 【大阪信用金庫DOカードローン】 ・融資限度額……10万円~300万円以内 ・貸付金利……2.5~14.5 % |

| 九州 | 【福岡しんきんカードローン】 ・融資限度額……10万円~500万円以内(専業主婦は上限50万円) ・貸付金利……4.8~14.5 % |

JAバンク組合員なら大手の銀行カードローンより低金利でお金を借りられる

JAバンクの組合員なら、大手の銀行カードローンより低金利でお金を借りられます。

JAのカードローンはJAの組合員でない人も利用できますが、組合員や准組合員の人は、より良い金利条件でお金を借りられます。

たとえば、JA兵庫の場合、組合員であれば年2.4%も低い金利で借入れが可能です(下表)。

JA兵庫のカードローン適用金利

| JAの加入状況 | 金利 |

|---|---|

| 組合員の場合 | 年8.025% |

| 組合員でない場合 | 年10.425% |

現時点で組合員でない人も、1,000円~10,000円程度の出資金を支払えば「准組合員」になれます。

JAバンクは、農家以外の方でもご利用いただけます(法令等により一定の制限があります)。なお、所定の出資金を払い込んで准組合員になっていただくことも可能です。詳しくはお近くのJAまでお問い合わせください。

JAバンクでは、カードローン以外にも教育ローンやリフォームローンなど、目的別で利用できるローンが数多く取り揃えられています。

銀行のローンと比べて低金利であるため、継続的にJAバンクを利用したい人は組合員になることも一案です。

JAが扱うローンの一例※

| ローンの種類 | 金利(実質年率) |

|---|---|

| マイカーローン | 固定10年以内:年2.800%~年4.000% 変動:年1.850%~年3.050% |

| 教育ローン | 固定15年以内:年2.375%~年3.375% 変動:年1.800%~年2.800% |

| リフォームローン | 固定15年:年3.080%~年4.080% 変動:年1.475%~年2.475% |

| フリーローン | 6.3~9.7% |

| カードローン | 4.5~12.0% |

※注釈

※上記の利率は、お借入時の金利と異なる場合があります。詳しくはJAにお問い合わせください。

上記の利率には保証料を含みます。

JA取扱店舗:JA東京中央

さらに、JAの組合員となったり、JAバンクを給与振込み口座に指定したりした場合は、ATMの手数料が優遇される場合があります。

JAに年金振込・給与振込口座を指定していただいた方、および組合員の方を対象に、提携ATMの入出金手数料やJAネットバンク(個人向け)による振込手数料を優遇いたします。

JAバンクでお金を借りるには、契約時に来店しなければなりませんが、仮審査までであればインターネット上で手続きできます。

JAネットローンで事前申込みをし、仮審査に通過したあと、最寄りの窓口で手続きをしましょう。

ろうきんカードローンは労働組合や生協の会員なら金利が優遇される

ろうきんが提供するカードローンであれば、年3.0%~8.0%台の低金利でお金を借りられます。

ろうきんのカードローンは非会員の人も利用できますが、労働組合や生協の会員なら金利が優遇されるため、より低金利で借入れが可能です。(※)

たとえば、中央労働金庫のカードローンろうきんマイプランは、会員種別によって適用金利が異なります。

中央ろうきんマイプランの金利

| 対象者 | 最大引下げ後金利 | 提示金利 |

|---|---|---|

| 団体会員の構成員の人 | 年3.875% | 年7.075% |

| 生協会員の組合員 および同一生計家族の人 |

年4.055% | 年7.255% |

| 一般勤労者の人 | 年5.275% | 年8.475% |

※注釈

また、一定の条件を満たせば、最大3.2%金利が優遇されます。

中央ろうきんマイプランの金利優遇条件と金利引き下げ幅

| 金利優遇条件(一覧) | 金利 引下げ幅 (年率) |

|---|---|

| 給与振込み指定 | 1.50% |

| 一般財形・エース預金の契約 | 0.30% |

| 財形年金・財形住宅 ・年金受取エース預金の契約 |

0.60% |

| 年金振込み指定 | 1.50% |

| 有担保ローン ・金庫扱い住宅金融支援機構融資の契約 |

0.60% |

| インターネットバンキング(IB)の契約 | 0.60% |

| 公共料金自動支払い(2種目以上)の契約 | 0.30% |

| ろうきんUCカードの契約 | 0.30% |

| Web通帳(無通帳預金)の契約 | 0.60% |

| 若年者引下げ(30歳未満) | 0.60% |

※注釈

※金利引下げ後の金利が年3.2%を下回る場合でも上限は年3.2%まで

※返済が滞った場合は、金利引下げや新規融資ができない場合がある

たとえば、給与振込み先をろうきんに変更するだけでも、年1.5%の金利優遇を受けられます。

ろうきん以外の口座に給料を振込んでもらっているなら、振込み先を変更するのもよいでしょう。

ただし、ろうきんカードローンの申込み条件は、ほかのカードローンと比較しても厳しくなっています。

実際、中央ろうきんのカードローンは、会員または同一勤務先に1年以上勤務している人しか申込めません。

また、お金を借りるまで2週間程度かかるうえに、組合員でない人は契約時にろうきんへの来店も必須です。

急ぎでお金を借りたい人や日中に時間を出せない人は、ほかのカードローンを検討しましょう。

資金使途が明確な場合は金利が低い目的別ローンを利用する

資金使途が明確であれば、カードローンより金利が低い目的別ローンで借入れしましょう。

目的別ローンとは、特定の目的にだけ利用が限定されているローンで、銀行などの金融機関で取り扱いがあります。

目的が限定されていることで返済計画も立てやすく、貸し倒れのリスクもが少ないことから、金利は最大でも10.0%程度と低く設定されています。

具体的には、以下のようなローン商品があります。

代表的な目的別ローンの資金使途と金利

| 目的別ローン名 | 資金使途 | 金利 |

|---|---|---|

| マイカーローン | 車の購入、修理資金 | 年0.9%~4.5% |

| 教育ローン | 入学金や授業料などの教育関連資金 | 年1.7%~2.9% |

| フリーローン | 旅行、冠婚葬祭などの一時的な必要資金 | 年4.0%~15.0% |

| ブライダルローン | 結婚式資金 | 年4.0%~7.0% |

| 医療ローン | 手術や入院などの資金 | 年3.0~10.0% |

| 住宅ローン | 住宅や土地の購入資金 | 年0.4%~3.0% |

指定された目的以外には使えませんが、目的が明確であればお得にお金を借りられます。

もし自分の目的に合った目的別ローンがない場合は、資金使途に制限がないフリーローンも選択肢となります。

借入れは1回に限られるため、カードローンのように何度もお金を借りることはできません。

しかし、今後追加で借入れする予定がない人は金利を安く抑えられます。

なお、一般的に目的別ローンに申込む際は、請求書や見積書の提出を求められます。

書類の提出が遅れるほど審査時間も長引くため、あらかじめ準備しておきましょう。

事業資金を借りるならビジネスローンや公庫融資など企業向け融資を利用する

事業資金を借りる場合は、ビジネスローンや公庫融資などの企業向け融資を利用しましょう。

事業資金を借りる場合、カードローンの利用はおすすめできません。

なぜなら、カードローンの資金使途は「事業資金以外」と決まっているケースがほとんどだからです。

たとえば、三菱UFJ銀行カードローン バンクイックは「事業資金での利用はできない」とされています。

さまざまな用途にお使いいただけます(事業性資金を除く)。

一方、ビジネスローンや日本政策金融公庫などであれば、個人事業主や法人が事業で必要なお金を借りられます。

借入れ金を生活費には利用できませんが、数千万円の事業資金を低金利で借りられます。

具体的には、目的別に以下いずれかの借入れ先を利用するとよいでしょう。

ビジネスローンなら個人事業主・法人ともに最短即日で事業資金を借りられる

最短即日で事業資金を借りたい人は、消費者金融のビジネスローンがおすすめです。

ビジネスローンとは、事業資金専用のローン商品であり、個人事業主や法人が事業に必要なお金を借りられます。

ビジネスローンは主に銀行や消費者金融で取り扱いがありますが、最短即日で融資を受けられるのは消費者金融です。

申込みから契約、借入れまでWeb上で完結するため、来店する時間がない人にもおすすめです。

最短即日で融資を受けられる、おすすめの消費者金融ビジネスローンは以下のとおりです。

最短即日で融資を受けられる消費者金融ビジネスローンおすすめ3社

| アイフル ビジネス ファイナンス |

プロミス 自営者カードローン |

アコム ビジネスサポート カードローン |

|

|---|---|---|---|

| 貸付金利 (実質年率) |

3.1~18.0% | 6.3~17.8% | 12.0~18.0% |

| 融資 限度額 |

50万円~1,000万円 | 最大300万円まで | 1万円~300万円 |

| 特徴 | 最大1,000万円まで借りられる事業者専用ローン | プライベートな資金にも利用可能 | 最長8年7ヵ月の返済で借りられる |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

一方、銀行のビジネスローンはお金を借りるまで1週間程度かかりますが、金利は消費者金融より低めに設定されています。

借入れの上限額も高額に設定されているため、数千万円の高額融資を希望する法人にもおすすめです。

消費者金融と銀行のビジネスローン比較

| 消費者金融系ビジネスローン | 金融機関のビジネスローン | |

|---|---|---|

| 審査・融資スピード | 最短即日 | 最短翌営業日~1週間程度 |

| 金利 | 高め | 低め |

| 借入れ限度額 | 300万円~1,000万円程度 | 1,000万円~1億円程度 |

日本政策金融公庫は年2.0%程度の金利で数千万円の事業費を借りられる

数千万円のお金を借りたい事業主や中小企業の人は、日本政策金融公庫の融資を検討しましょう。

なぜなら、個人企業や小規模企業・中小企業・農林水産事業者を対象に、融資や補償などのサービスを提供しているからです。具体的には、年2.0%台の低金利で事業資金を借りられるうえ、担保や保証人は不要です。

日本政策金融公庫には、事業内容や目的によってさまざまな融資制度があります。

なかでも経営を安定させたい事業主は、日本商工会議所のマル経融資(小規模事業者経営改善資金)を利用しましょう。商工会議所の経営指導を受けている小規模事業者を対象とした融資制度だからです。

マル経融資は担保や保証人、保証協会の保証は不要で、最高2,000万円までの融資を受けられます(下表)。

マル経融資の概要

| 融資限度額 | 最大2,000万円 |

|---|---|

| 金利(年率) | 年1.45% (2026年1月現在) |

| 返済期間 | 7年以内 (設備投資の場合は10年以内) |

| 据置期間 | 1年以内 (設備投資の場合は2年以内) |

| 審査期間 | 1ヵ月~2ヵ月 |

| 担保・連帯保証人 | 不要 |

ただし、マル経融資を利用するには、商工会議所の経営指導(原則6ヵ月以上)を受けなければなりません。

ほかにも、以下すべての要件を満たしていないと利用できないので注意しましょう。

- 従業員20人以下(宿泊業と娯楽業を除く商業・サービス業は5人以下)の法人・個人事業主

- 商工会議所の経営・金融指導を受けて事業改善に取り組んでいる

- 最近1年以上、同一会議所の地区内で事業を行っている

- 商工業者であり、日本政策金融公庫の融資対象業種を営んでいる

- 税金(所得税、法人税、事業税、住民税等)を完納している

【新規事業開始でお金借りるなら新規開業資金】

起業したばかりの人や、これから起業したい人がお金を借りるなら、新規開業資金を検討しましょう。

新規開業資金とは、主にこれから事業を始める人を対象にした融資制度です。

日本政策金融公庫の新規開業資金は、全国の創業者を増やしたい政府の狙いに沿って設けられた融資制度であるため、現時点で売上がない人も融資を受けられます。

日本政策金融公庫 国民生活事業では、新規開業資金をはじめとした創業融資を通じて、幅広い方の創業・スタートアップを重点的に支援しています。

新規開業資金なら最高7,200万円までの融資が可能で、適用利率は年3.0%台と低金利です。

女性やシニア、廃業歴がある人が創業する際は適用利率が引き下げられるため、より低い金利で事業資金を借りられます。

新規開業資金の概要

| 対象者 | 新たに事業を始める人または事業開始後おおむね7年以内の人 |

|---|---|

| 資金の使い道 | 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金は4,800万円まで) |

| 返済期間 | 設備資金:20年以内(据置期間は5年以内) 運転資金:10年以内(据置期間は5年以内) |

| 利率 | 年3.0%台(詳しい利率はこちら) |

| 担保・保証人 | 必要 |

小規模企業共済は掛金の7~9割を限度に低金利で事業資金を借りられる

小規模企業共済には、共済金の一部を担保として低金利で事業資金を借りられる制度があります。

小規模企業共済とは、中小企業の経営者や役員、個人事業主などが廃業や退職時に備えて生活資金などを積み立てる制度です。

借入れ額は掛金の7~9割の範囲内で、最高2,000万円の融資を受けられます。

適用利率は年0.9~1.5%程度と低いため、返済負担の軽減が可能です。

小規模起業共済の貸付け制度には、以下のような貸付け制度があります。

小規模企業共済の貸付け制度

| 種類 | 対象者 | 融資限度額 |

|---|---|---|

| 一般貸付け制度 | 小規模企業共済の掛金納付者 | 10万円以上2,000万円 |

| 緊急経営安定貸付け | 経済環境の変化等に起因した一時的な売上の減少により、資金繰りが著しく困難な者 | 50万円以上1,000万円 |

| 傷病災害時貸付け | 疾病・負傷による入院や災害等により被害を受けた者 | 50万円以上1,000万円以内 |

| 福祉対応貸付け | 共済契約者または同居する親族の福祉向上を希望する者 | 50万円以上1,000万円以内 |

| 創業転業時・新規事業展開等貸付け | 新規開業・転業を希望する者 | 50万円以上1,000万円以内 |

| 事業承継貸付け | 事業承継を希望する者 | 50万円以上1,000万円以内 |

| 廃業準備貸付け | 廃業を希望する者 | 50万円以上1,000万円 |

小規模企業共済の貸付け制度を利用したければ、必要書類を準備したうえで、借入れ窓口へ来店しましょう。

ただし、小規模企業共済の貸付け制度は返済期間が最長でも5年と、ほかの貸付け制度と比較すると短く設定されています。

借入れ額が100万円未満と少額である場合は、1年以内に完済しなければならないため注意しましょう。

審査が不安な場合は属性や職業、状況に合わせて借入れ先を選ぶ

審査が不安な人は、属性や職業、状況に合わせて借入れ先を選びましょう。

たとえば、カードローンの審査に落ちた人でも、属性や職業、今の状況に合った適切な借入れ先を選べば、お金を借りられる可能性があるためです。 消費者金融や銀行カードローンは、一般的に安定した収入を得ている20歳以上の人でないと利用できません。そのため18~19歳の学生や収入がない専業主婦(主夫)は、カードローンに申し込んでも借入れを断られてしまいます。

また、過去5年以内に滞納をしてブラックリストに入っている人や借入れ総額が多い人も、返済能力を懸念されることからカードローンの審査に落ちてしまいます。

カードローンの審査に通らない人でもお金を借りたい場合は以下の方法を検討しましょう。

カードローンの審査に通らない人向けのお金を借りる方法

| 属性、職業、状況 | 借入れ先 | メリット | 注意点 |

|---|---|---|---|

| 学生 | 学生ローン | 収入が少ない学生でも借りやすい | 限度額が低い |

| 未成年 | 親の同意の元で借りる | 年齢制限がない | 親の同意が必要 |

| 女性 | レディースローン | 女性特有の事情を考慮して審査が行われる | 男性よりも審査に通りやすい場合がある |

| 専業主婦(主夫) | 配偶者貸付 | 配偶者の収入をもとにして審査が行われる | 配偶者の収入がないと借りられない |

| 公務員 | 共済組合 | 公務員の収入や勤務状況を把握しているため、審査が比較的柔軟に行われる | 公務員以外は利用できない |

| 生活に困窮している人 | 生活福祉資金貸付制度 | 国の制度で、低所得者や障害者、高齢者など、生活に困窮している人を対象としている | 返済能力に応じて貸付金額が決定される |

| 失業中の人 | 求職者支援資金融資 | 国の制度で、失業中の人や、就職活動をしている人を対象としている | 就職活動に必要な資金を貸付 |

たとえば、学生ローンであれば、18~19歳の学生でもお金を借りられます。

本人に収入がない専業主婦は、配偶者貸付を利用することで借入れが可能です。

ブラックリストに入っている人は、勤務先の従業員貸付制度や共済組合の貸付制度を利用すれば、お金を借りられる可能性があります。

また、失業中などで生活が困窮しているなら、生活福祉資金貸付制度や求職者支援資金融資を利用しましょう。

それぞれの借入れ方法について詳しく解説します。

18~19歳の学生は学生ローンでお金を借りる

18~19歳の学生がお金を借りるなら学生ローンを利用しましょう。

学生ローンとは、学生を対象に貸付けを行うローンのことで、高校生を除く18歳以上の学生が利用できます。

2022年4月以降、成人年齢が18歳に引き下げられたことから、18~19歳の学生も自分の名義でお金を借りられるようになりました。

しかし、若年者が多重債務に陥ることを未然に防ぐ目的で、現在も多くの金融機関が20歳未満の学生への貸付けを行っていません。

その点、学生ローンなら18~19歳の学生でも申込めます。

18歳以上の学生が申し込めるおすすめの学生ローンは以下のとおりです。

18~19歳の学生が申込める学生ローンおすすめ3選

| おすすめの学生ローン | フレンド田(デン) | カレッヂ | アミーゴ |

|---|---|---|---|

| 限度額 | 1万円~50万円 | 1,000円~50万円 ※18歳、19歳は10万円まで |

1万円~50万円 |

| 金利 | 12.00~17.00% | 15.00~17.00% | 14.40~16.80% |

| 年齢条件 | 18歳以上 | 18歳以上 | 20歳以上29歳以下 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

学生ローンは上限金利が年17.0%程度に設定されているため、消費者金融でお金を借りるより返済負担を軽減できます。

毎月の返済は利息以上の金額を支払えば済むため、負担も抑えられるでしょう。

また、最短即日で融資を受けられるうえに、原則として在籍確認の電話連絡なしで審査が進みます。契約時に来店できない場合は郵送物が届くものの、担当者の個人名で発送してもらうことも可能です。

ただし、学生ローンでお金を借りるには、アルバイトなどで収入を得ている必要があります。また、18~19歳の学生が申込む際は収入証明書類の提出を求められるため、アルバイト先でもらった給与明細書などをあらかじめ準備しておきましょう。

19際の社会人がお金を借りたい場合は、19歳の社会人が即日でお金を借りる方法についての解説記事もおすすめです。

専業主婦(主夫)は配偶者貸付を利用すれば配偶者年収の3分の1まで借入れ可能

専業主婦(主夫)でも、配偶者貸付を利用すればお金を借りられます。

配偶者貸付とは、配偶者との収入を合算して、その3分の1まで借入れできる制度です。

総量規制の例外として認められているため、収入がない専業主婦(主夫)でも利用できます。

①配偶者の収入を証明する書類、②夫婦間の身分関係を証明する公的書類(住民票・戸籍抄本など)、③配偶者貸付を締結することについての配偶者の同意書、④指定信用情報機関への信用情報の提供などに関する配偶者の同意書を提出することが必要です。

たとえば、消費者金融のベルーナノーティスは配偶者貸付に対応しているため、専業主婦であっても借入れが可能です。

ただし、配偶者貸付は配偶者の同意書が必須となるため、夫に黙ってお金を借りることはできません。

また、審査の際には配偶者の在籍確認も必要となります。配偶者の同意を得たうえで利用しましょう。

勤務先に従業員貸付制度があれば会社からお金を借りられる

勤務先に従業員貸付制度があれば、会社からお金を借りられます。

従業員貸付制度とは、会社が社員に対して一定の条件でお金を融資できる制度のことです。企業によっては福利厚生の一環として導入されている場合があります。

消費者金融や銀行のカードローンの審査とは異なり、社内での審査となるため、カードローンの審査に通らない人もお金を借りられる可能性があります。

従業員貸付制度の適用金利は、一般的に年2.0%~4.0%程度です。

利用限度額は会社によって異なるものの、最大1,000万円までの融資に対応しているケースもあります。

従業員貸付制度を利用する際は、上司にお金を借りたい旨を相談し、経理担当から渡される申込み書類と必要書類を提出しましょう。

従業員貸付制度を使ってお金を借りる手順は以下のとおりです。

- 上司に相談する

- 経理担当から貸付金申請書を受け取る

- 申込み用紙と必要書類を会社に提出する

- 社内審査を受ける

- 審査通過後、借用書を提出する

- 指定口座にお金が振込まれる

- 返済(給与からの天引き、口座振替など)

- 繁忙期に申し込む

ただし、すべての企業で導入されているわけではないため、まずは従業員貸付制度の有無を確認しましょう。

従業員貸付制度は、勤務先の求人情報や社内規則などで確認できます。

公務員は共済組合の貸付け制度を利用すれば低金利でお金を借りられる

公務員がお金を借りるなら、地方職員共済組合の貸付け制度が最適です。

共済組合とは特定の業種や職種に属する人が、相互に助け合うために設立した団体です。

たとえば、市町村職員共済組合、都市職員共済組合、公立学校共済組合などがあります。

貸付制度の対象となる組合と構成員は以下のとおりです。

貸付け制度の対象となる組合と構成員

| 組合名 | 構成員 |

|---|---|

| 市町村職員共済組合 | 市町村の職員 |

| 都市職員共済組合 | 健康保険組合が存続している市職員 |

| 公立学校共済組合 | 学校の教育職員 |

| 警察共済組合 | 警察職員 |

| 地方職員共済組合 | 地方団体に関連する職員・道府県職員 |

| 都職員共済組合 | 東京都職員 |

| 指定都市職員共済組合 | 地方自治体指定都市の職員 |

共済組合の貸付け制度を利用するには審査を受けなければなりませんが、消費者金融のような信用情報は確認されません。

そのため、借入れ額が多い人や過去に滞納した人など、カードローンの審査に通らない人もお金を借りられる可能性があります。

さらに、共済組合の貸付け制度は、金利が年1.0%台と低く設定されているため、返済負担を軽減できます。

共済組合の貸付制度の融資内容は以下のとおりです。

共済組合の貸付け制度の融資内容

| 貸付制度 | 限度額 | 金利 | 対象 |

|---|---|---|---|

| 普通貸付 | 200万円 | 1.26% | 臨時に資金が必要になったとき |

| 住宅貸付 | 1,800万円 | 1.26% | 住宅を新築または改築等するとき |

| 医療貸付 | 100万円 | 1.26% | 病気などで療養するとき |

| 入学貸付 | 200万円 | 1.26% | 子どもが進学するとき |

| 修学貸付 | 15万円 | 1.26% | 子どもが修学するとき |

| 結婚貸付 | 200万円 | 1.26% | 婚姻するとき |

| 葬祭貸付 | 200万円 | 1.26% | 葬祭のとき |

| 高額医療貸付 | 高額療養費相当額の範囲内 | 無利息 | 高額療養費の対象となる療養に係るとき |

| 出産貸付 | 出産費等相当額の範囲内 | 無利息 | 出産するとき |

ただし、共済組合の貸付け制度は、基本的には生活が困窮している場合のみ利用できます。

趣味やレジャーなどでお金を必要とする場合には利用できないので注意しましょう。

低所得や無職の人は生活福祉資金貸付制度でお金を借りる

低所得者や無職の人は、生活福祉資金貸付制度を利用すればお金を借りられる可能性があります。

生活福祉資金貸付制度とは、資金調達が困難な世帯を対象に貸付けを行う公的支援策です。

一定の条件を満たす無職の人のほか、低所得者世帯、障がい者世帯、高齢者世帯もお金を借りられます(下表)。

生活福祉資金貸付制度の利用対象者

| 低所得者世帯 | 必要な資金を他から借入れするのが困難な世帯(住民税非課税程度) |

|---|---|

| 障害者世帯 | 身体障がい者手帳、療育手帳、精神障がい者保健福祉手帳の交付を受けた者がいる世帯 |

| 高齢者世帯 | 65歳以上の高齢者のいる世帯 |

生活福祉資金貸付制度には「総合支援資金」「福祉資金」「教育資金」「不動産担保型生活資金」の4つの資金があり、生活基盤の維持や改善に必要な資金の貸付けが行われます。

生活福祉資金貸付制度の4つの資金は以下のとおりです。

生活福祉資金貸付制度の4つの資金と内容

| 制度 | 内容 |

|---|---|

| 総合支援資金 | 生活再建までの生活費や住宅入居費用、生活再建のために一時的に必要な資金など |

| 福祉資金 | 生業に必要な資金や住宅の増改築・補修の費用、災害で被害を受けた際に臨時で必要となる資金など |

| 教育資金 | 高校や大学、高等専門学校に入学・修学するための資金 |

| 不動産担保型生活資金 | 不動産を担保に高齢者へ生活資金を貸付ける制度 |

具体的な事例を挙げると、無職の人が福祉費を借りているケースが存在します。

生活福祉資金貸付制度が、生活困窮者の生活を支える役割を果たしているといえるでしょう。

A.福祉費

現在、働いているかについては「無職」が 40.1%と最も高く、次いで「働いている」が 38.3%、「無回答」を除くと「ときどき働いている」が 5.3%であった。

生活福祉資金貸付制度を利用すれば、お金を借りるだけでなく、生活再建に必要な支援も受けられます。

たとえば、就職先が見つからない人は、就労支援を受けることが可能です。

生活を立て直したいものの、何から始めればいいのか分からない人は、生活福祉資金貸付制度を利用しましょう。

生活福祉資金貸付制度の相談窓口は、最寄りの社会福祉協議会です。まずは電話で相談し、来所する日時を予約しましょう。

求職中で職業訓練を受講している人は求職者支援資金融資でお金を借りられる

求職中で職業訓練を受講している人は、求職者支援資金融資を利用すればお金を借りられます。

求職者支援資金融資とは、厚生労働省が運営する職業訓練を受講する求職者を対象とした貸付け制度です。

職業訓練を受講している人は、月10万円の給付金を受給できます。

しかし、10万円の給付を受けても生活が苦しい場合は、求職者支援資金融資でお金を借りられます。

求職者支援資金融資を利用できる人は、以下すべての条件を満たしている人です。

- 職業訓練受講給付金の支給決定を受けていること

- ハローワークで、求職者支援資金融資要件確認書の交付を受けていること

(確認書の交付要件) - 貸付を希望する理由が適当と認められる

- 貸付金を返済する意思があると認められる

- 暴力団員ではないこと

求職者支援資金融資で借りられる金額は月5~10万円で、適用利率は年3.0%と低金利です。

職業訓練が終了するまで返済義務はありません。

さらに、訓練終了から約3ヵ月間は利息のみを支払う据置期間となるため、収入を得られるようになってから、元本の返済を進めることが可能です。

求職者支援資金融資の融資内容

| 貸付け額 | ●同居または生計を一にする別居の配偶者、子または父母のいずれかがいる場合……月額10万円×受講予定訓練月数(最大12ヵ月) ●上記以外の場合(単身者など)……月額5万円×受講予定訓練月数(最大12ヵ月) |

|---|---|

| 貸付け方法 | 本人の労働金庫口座に一括振込み |

| 担保保証人 | 不要※指定の信用保証期間の利用が条件 |

| 貸付利率 | 年3.0%(信用保証料0.5%を含む) |

| 返済 | 訓練終了月の4ヵ月後の末日以降、貸付け日から5年以内(貸付け額が50万円以上の場合は10年以内)に元利均等払いにより返済(※最終弁済時の年齢は65歳)。 ※貸付け金の返済は本人の労働金庫の口座から自動引き落とし |

求職者支援資金融資の利用を希望する人はハローワークで相談し、手続きしてもらいましょう。

女性が安心してお金を借りるならレディースローンを利用する

女性が安心してお金を借りるなら、女性オペレーターが対応してくれるレディースローンがおすすめです。

レディースローンはWebだけでなく、女性専用ダイヤルからも申し込めます。初めての借入れで疑問や不安があっても、女性オペレーターと相談できるので安心して申し込めるでしょう。

また、原則として在籍確認の電話連絡なしにしてくれるなど、お金を借りていることが周囲にバレないよう配慮してもらえます。

ただし、レディースローンごとに利用限度額やサービス内容が異なるため、自分に合った借入れ先を選びましょう。

カードローン会社が提供しているおすすめのレディースローンは、以下のとおりです。

女性におすすめのレディースローン4選

| 会社名 | プロミスレディースキャッシング | アイフルSuLaLi | ベルーナノーティス | セントラル マイレディス |

|---|---|---|---|---|

| 金利 | 2.5%~18.0% | 3.0%~18.0% | 4.5~18.0% | 4.8%~18.0% |

| 融資スピード (最短) |

最短3分 | Web申込みで最短18分 | 即日 | 即日 |

| 借入 限度額 |

800万円 | 10万円 | 300万円 | 100万円 |

| 無利息 期間 |

30日 | 30日 | 14日 | - |

| 女性専用 ダイヤル |

あり | あり | あり | あり |

| 特徴 | 女性専用ダイヤルで申込みが可能 | 女性限定のローンカードのデザインがおしゃれでバレにくい | 女性利用率72%!専業主婦もお金を借りられる | 女性スタッフが電話で親身に対応 |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

プロミスレディースキャッシングは女性専用ダイヤルで申込みが可能

プロミスのレディースキャッシングは、Webや女性専用ダイヤル(0120-86-2634)から申込みが可能です。そのため初めてお金を借りる女性も、安心して申し込めるでしょう。

プロミスのレディースキャッシングは申込みから最短3分で融資が可能で、原則として在籍確認の電話連絡なしで審査が進みます。

Webで申込みを完結すれば、自宅への郵送物も回避できるので借入れが周囲にバレません。

さらに、初めてプロミスを利用する人は、初回借入れ日の翌日から30日間の無利息期間が適用されます。次の給料日には返せるといった人は、プロミスに申込むとよいでしょう。

プロミスのレディースキャッシングの概要

| 融資スピード | 最短3分 |

|---|---|

| 金利(実質年率) | 2.5%~18.0% |

| 無利息期間 | 30日 |

| 借入れ限度額 | 1~800万円 |

| Web完結 | 〇 |

| カードレス契約 | 〇 |

| 担保/連帯保証人 | 不要 |

アイフル SuLaLiのローンカードは女性限定デザインがおしゃれでバレにくい

SuLaLiのローンカードは、コスメなどをイメージさせるおしゃれなデザインであるため、身近な人にカードを見られてもお金を借りていることがバレにくいのが特徴です。

Webで申込みを完結すればカードレス契約もできますが、提携ATMで借入れする際に手数料が発生してしまいます。

ローンカードを発行すれば、アイフルATMで借入れや返済をする際の手数料が発生しません。複数回に分けて借入れしたい女性は、手数料0円のローンカードに申込みましょう。

さらに、アイフルのSuLaLiは、借入れ限度額が10万円と少額に設定されています。そのため借りすぎを未然に防ぎたい人にもおすすめです。

アイフル SuLaLiの概要

| 融資スピード | 最短18分 |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 無利息期間 | 30日 |

| 借入れ限度額 | 10万円 |

| Web完結 | 〇 |

| カードレス契約 | 〇 |

| 担保/連帯保証人 | 不要 |

参考:アイフルSuLaLi

ベルーナノーティスレディースローンの利用者は72%が女性で専業主婦もお金を借りられる

ベルーナノーティスの利用者は72%が女性で(2022年4月末時点)、本人に収入がない専業主婦でもお金を借りられます。配偶者貸付にも対応しているためです。

ベルーナノーティスのレディースローンには、女性オペレーター専用のフリーコール(0120-981-019)があります。借入れに対する不安を解消したあと、そのままレディースローンの申込みもできるため、Web操作が不慣れな人も安心です。

初めてベルーナノーティスを利用する人は、借入れ日の翌日から14日間の無利息期間が適用されます。完済から3ヵ月後に再度借入れした際も14日間は無利息となるため、生活費の補填を目的にお金を借りたい人におすすめです。

ベルーナノーティスレディースローンの概要

| 融資スピード | 最短即日 |

|---|---|

| 金利(実質年率) | 4.5%~18.0% |

| 無利息期間 | 14日間 |

| 借入れ限度額 | 300万円 |

| Web完結 | 〇 |

| カードレス契約 | × |

| 担保/連帯保証人 | 不要 |

セントラル マイレディスは女性スタッフが電話で親身に対応してくれる

中小消費者金融のセントラルが提供する女性専用ローン マイレディスは、借入れに不安がある女性も、女性専用ダイヤル(0120-820022)で相談できます。

女性オペレーターが親身になって対応してくれるので、不安を解消したうえでお金を借りたい人におすすめです。

マイレディスの審査では申込み内容の確認として申込み者本人に連絡が入りますが、携帯電話など希望する連絡先にのみ電話をかけてくれます。

いきなり自宅へ電話連絡が入るといったことはないので安心です。

ただし、即日で借入れしたければ、Webで申込む必要があります。

平日14:00まで申込みが完了すれば、最短即日で振込み融資を受けられるため、急ぎの人はWebから申込みましょう。

セントラル マイレディスの概要

| 融資スピード | 最短即日 |

|---|---|

| 金利(実質年率) | 4.8%~18.0% |

| 無利息期間 | なし |

| 借入れ限度額 | 100万円 |

| Web完結 | 〇 |

| カードレス契約 | × |

| 担保/連帯保証人 | 不要 |

参考:セントラル マイレディス

審査に通らない人、すでに借入れがある人でもお金を借りる方法

消費者金融や銀行カードローンの審査に通らない場合や、すでに借入れがある人は、おまとめローンや中小消費者金融を利用してみましょう。お金を借りられる可能性があるためです。

おまとめローンは、すでに他社から借入れがある人でも利用できるローンです。複数の借入れを一本化することで、返済管理が容易になり、利息負担を軽減することができます。

中小消費者金融は、面談を通じて申込み者の事情を考慮した審査が行われるため、大手消費者金融の審査に通らなかった人でも、お金を借りられる可能性があります。

具体的に、おまとめローンと中小消費者金融についてそれぞれ詳しく解説します。

過去にクレジットカードやカードローンの支払いを延滞したことがあり、審査に通らないかもと考える人は、どこからも借りられない時の最終手段についての解説記事もおすすめです。

他社借入れがあるけど、さらにお金を借りるならおまとめローンを利用する

消費者金融やクレジットカードなど他社から多額を借入れしている人は、おまとめローンを利用しましょう。

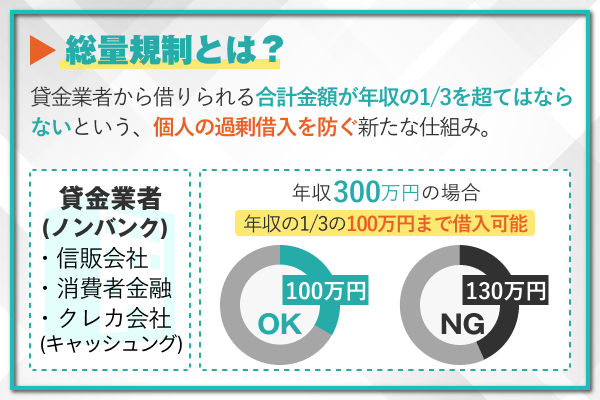

貸金業法を遵守して営業している消費者金融などの貸金業者は、総量規制によって年収の3分の1を超える借入れができません。

しかし、消費者金融が提供する「貸金業法に基づくおまとめローン」は、利用者の返済負担を軽減することを主な目的としており、総量規制の「例外貸付け」に該当するため、年収の3分の1以上の借入れがある人も利用できます。

複数の借り入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

消費者金融のおまとめローンを利用すれば、借換え前より毎月の返済額や金利が下がります。

追加借入れはできませんが、必ず返済負担を軽減できることは、メリットといえるでしょう。

銀行のおまとめローンは銀行法を遵守して営業しているため、総量規制の対象外です。

そのため、年収の3分の1以上の借入れがあっても、返済を一本化できるだけでなく、追加融資を受けられる可能性もあります。

ただし、銀行でも審査を通して申込み者の返済能力が調査されます。

他社借入れ額が多い人は審査通過が厳しくなることを念頭に置きましょう。

ここでは、消費者金融や銀行が提供するおすすめのおまとめローンを紹介します。

おまとめローンおすすめ8選| プロミス 「おまとめローン」 |

アイフル 「かりかえMAX、おまとめMAX」 |

レイク 「おまとめローン」 |

SMBCモビット 「おまとめローン」 |

東京スター銀行の 「スターワン乗り換えローン」 |

きらぼし銀行の おまとめローン |

栃木銀行の おまとめローンスッキリ |

紀陽銀行 おまとめローンプラス |

|

| 限度額 | 300万円 | 1万円~800万円 | 500万円 | 500万円 | 30万円以上1,000万円 | 10万円以上500万円以内 | 10万円以上500万円 | 10万円以上500万円以内(1万円単位) |

| 金利 | 6.3~17.8% | 3.0~17.5% | 6.0~17.5% ※100万円以上の場合は6.0~15.0% |

3.0~18.0% | 年9.8%、12.5%、14.6%(固定金利・保証料込) | 3.4~年14.8%※1 | 固定金利(保証料込) 6.8%、9.8%、10.8%、11.8%、12.8%、13.8%、14.6%(7段階)※2 |

6.5%、8.5%、11.0%、12.5%、14.0%(固定金利・保証料込)※3 |

| 返済期間・返済回数 | 最終借入後最長10年/1回~120回 | 最長10年(120回) | 最長10年 | 最長160回(13年4ヵ月) | 最長10年 | 要問合せ | 6ヵ月以上10年以内(1ヵ月単位) | 6ヵ月以上10年以内(6ヵ月単位) |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

※注釈

※2 審査により融資金利を設定

※3 審査結果により利率が決定

※3 返済額は窓口にて試算

※4 おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

他のカードローンを借りているけど、さらにお金を借りる必要があるという人は、他社から借入れがあっても借りれる方法についての解説記事もおすすめです。

プロミスのおまとめローンは300万円まで借換えが可能

プロミスのおまとめローンは300万円までの範囲内で借換えが可能です。

複数の金融機関から借入をしている人でも、プロミスのおまとめローンを利用することで返済額の負担を軽減できます。

たとえば、3社から金利18.0%で合計200万円を借りている場合、プロミスのおまとめローン(金利15%の場合)で一本化できると、総返済額は204,386円も軽減されます(下表)。

3社の貸金業者から200万円を借りている場合

| 毎月の返済額 | 総返済額 | |

|---|---|---|

| おまとめ前 (金利/18.0%) |

50,785円 | 3,047,133円 |

| おまとめ後 (金利/15.0%) |

48,000円 | 2,842,747円 |

| 差額 | 2,785円 | 204,386円 |

※利用者によってはおまとめローンの契約ができなかったり金利が下がらないケースもあります。

また、複数社からの借入れを一本にまとめると毎月の返済が1回となるため、何度も手続きをする手間が省けます。

プロミスのおまとめローンは毎月5日、15日、25日、末日のいずれかを返済日として選択できます。

給料日の直後を返済日に設定しておけば、お金を使いすぎる心配もありません。

プロミスおまとめローンの基本情報

| 貸付金利(実質年率) | 6.3~17.8% |

|---|---|

| 限度額 | 300万円 |

| 最長返済期間 | 最長10年、1回~120回 |

| 契約時の他社返済 | 必須 |

アイフルのおまとめローンはショッピングリボや銀行カードローンも対象

アイフルのおまとめローンは、クレジットカードのショッピングリボや銀行カードローンも借換えが可能です。

一般的に、消費者金融のおまとめローンは、貸金業者への返済のみしか一本化できませんが、アイフルなら、ショッピングリボや銀行カードローンも併せて借換えできます。

一般的に、ショッピングリボの金利は年15.0~18.0%程度と高めに設定されています。

返済負担が大きいうえに、なかなか返済が終わらず苦労している人もいるでしょう。

返済を一本化できれば返済負担を軽減できるため、ショッピングリボや銀行カードローンを利用している人はアイフルに申込みましょう。

アイフルおまとめローンの基本情報

| 貸付金利(実質年率) | 3.0~17.5% |

|---|---|

| 限度額 | 最高800万円 |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 必須 |

レイク de おまとめなら銀行カードローンも含めて最大500万円まで借換え可能

レイク de おまとめなら、銀行カードローンも含めて最大500万円まで借換えが可能です。

契約の際は自動契約機へ来店する必要がありますが、他社の返済はレイクがすべて行ってくれます。

契約者本人の名前で振込みしてもらえるため、既存の借入れ先におまとめローンの利用が知られることもありません。

振込み手数料は0円です。

レイク de おまとめを利用したい人は、おまとめローン専用ダイヤル(0120-176-500)へ電話をかけて申込みましょう。

レイク de おまとめの基本情報

| 貸付金利(実質年率) | 6.0~17.5% ※100万円以上の場合は6.0~15.0% |

|---|---|

| 限度額 | 1万~500万円 |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 必須 |

SMBCモビットのおまとめローンは最長13年4ヵ月の長期返済で安心

SMBCモビットのおまとめローンは、最長13年4ヵ月の長期返済が可能です。

返済期間が長いほど毎月の返済額を抑えられるため、家計負担を抑えたいならSMBCモビットのおまとめローンに申込みましょう。

SMBCモビットのおまとめローンは、Webで申込みを完結できます。他社の返済もSMBCモビットが行ってくれるため、一歩も外に出ることなく借換えできます。

早ければ申込した当日中に借換えできるため、既存ローンの返済日が間近にせまっている人も安心です。

SMBCモビットおまとめローンの基本情報

| 貸付金利(実質年率) | 3.0%~18.0% |

|---|---|

| 限度額 | 500万円 |

| 最長返済期間 | 最長160回(13年4ヵ月) |

| 契約時の他社返済 | 必須 |

※注釈

東京スター銀行のスターワン乗り換えローンは年収200万円以上の人が利用可能

東京スター銀行のスターワン乗り換えローンは、年収200万円以上の人が利用できるおまとめローンです。

スターワン乗り換えローンの最大の魅力は、上限金利が年14.6%と比較的低めであることです。現時点で年14.6%より高い金利で借入れしている人は、スターワン乗り換えローンを利用することで、返済負担を抑えられます。

最高1,000万円までの融資にも対応しているため、他社借入額が多い人も選択肢となるでしょう。

ただし、利用できる人は正社員や契約社員、派遣社員のみです。パートやアルバイトの人は、スターワン乗り換えローンを利用できないので注意しましょう。

東京スター銀行スターワン乗り換えローンの基本情報

| 貸付金利(実質年率) | 年9.8%、12.5%、14.6%(固定金利・保証料込) |

|---|---|

| 限度額 | 30万円以上1,000万円以下 |

| 最長返済期間 | 10年 |

| 契約時の他社返済 | 必須 |

きらぼし銀行のおまとめローンは固定金利のため金利変動の影響を受けない

きらぼし銀行のおまとめローンは固定金利のため、金利変動の影響を受けません。

おまとめローンを利用する際は融資金額が高額になる傾向があるため、一般的には数年かけて返済を進めていくことになります。

その間の情勢によっては、金利が変動する可能性も十分にあるでしょう。

しかし、きらぼし銀行のおまとめローンは年3.4~14.8%の固定金利であるため、年14.8%を超える金利が設定されることはありません。

契約後に返済額が上がる心配がないので、返済計画を立てやすいでしょう。

きらぼし銀行のおまとめローンの基本情報

| 貸付金利(実質年率) | 3.4~14.8% ※金利は審査の結果に応じて、年3.4%、年6.8%、年9.8%、年12.8%、年14.8%の5段階のうち、いずれかの金利が適用される |

|---|---|

| 限度額 | 10万円以上500万円以内(1万円単位) |

| 最長返済期間 | 10年以内 |

| 契約時の他社返済 | 要問合せ |

栃木銀行のおまとめローンスッキリは追加で借入れできる可能性がある

栃木銀行のおまとめローンスッキリは、追加で借入れできる可能性があります。なぜならローンスッキリは返済専用ローンではないためです。

たとえば、他社で100万円を借りている人が栃木銀行のおまとめローンスッキリに申込み、利用限度額が150万円に設定されたとします。この場合、既存ローンの借換えだけでなく、残りの50万円を追加で借りることも可能です。

他社借入れの返済を一本化しつつ、新たにお金を借りたい人は、栃木銀行のおまとめローンスッキリを利用しましょう。

ただし、おまとめローンスッキリは栃木銀行の営業エリア内に在住、または勤務している人しか申し込めないので、営業エリア外に住んでいる人は、ほかの方法を検討しましょう。

栃木銀行のおまとめローンスッキリの基本情報

| 貸付金利(実質年率) | 固定金利(保証料込) 6.8%、9.8%、10.8%、11.8%、12.8%、13.8%、14.6%(7段階) 審査により融資金利を設定 |

|---|---|

| 限度額 | 10万円以上500万円以内(1万円単位) |

| 最長返済期間 | 6ヵ月以上10年以内(1ヵ月単位) |

| 契約時の他社返済 | 要問合せ |

紀陽銀行おまとめローンプラスはパートやアルバイトでも利用可能

紀陽銀行のおまとめローンは、パートやアルバイト、個人事業主も利用できます。

安定した収入があり、完済時の年齢が80歳以下であれば誰でも申し込めます。

年金のみで生活している高齢者も利用できることから、柔軟に審査を行っていることが伺えます。

借換えまで2週間程度かかりますが、Webで申込みを完結できるため、来店する時間がない人にもおすすめです。

また、紀陽銀行の普通預金口座を未開設の人も、来店不要で契約できます。

ただし、紀陽銀行のおまとめローンプラスは、紀陽銀行の営業地域内に在住、または勤務している人のみ申込めます。

全国で対応しているわけではないので注意しましょう。

紀陽銀行おまとめローンプラスの基本情報

| 貸付金利(実質年率) | 6.5%、8.5%、11.0%、12.5%、14.0%(固定金利・保証料込)※ |

|---|---|

| 限度額 | 10万円以上500万円以内(1万円単位) |

| 最長返済期間 | 6ヵ月以上10年以内(6ヵ月単位) |

| 契約時の他社返済 | 要問合せ |

※注釈

審査に通らない人は中小消費者金融でお金を借りる

大手消費者金融などで審査に通らない人は中小消費者金融でお金を借りましょう。

中小消費者金融は大手とは違った方法で審査を行っていることから、大手消費者金融の審査に通らない人も借入れできる可能性があります。

たとえば、中小消費者金融のエイワでは、現在の借入れ状況や収入などから審査結果を判断する旨を公表しています。

Q.他の金融機関で断られたのですが、借りられますか?

A.現在の状況をご確認させて頂き、ご融資を検討します。

そのため、信用情報に異動情報が登録されている人でも、返済能力が認められれば審査に通過する可能性はあるでしょう。

ただし「中小消費者金融は審査が甘い」といった考えは間違いです。中小消費者金融でも、審査を通して申込み者の返済能力が調査されるため、契約後の貸し倒れを懸念されれば審査に通りません。

審査に不安がある人は、各社公式サイトにある「お借入診断」を利用し、簡易的な審査結果を確認してみましょう。

申込み前に借入れできるかどうかを判断できます。

公式サイトに「お借入診断」がある中小消費者金融は以下のとおりです。

お借入診断があるおすすめの中小消費者金融5選

| 会社名 | セントラル | フクホー | ダイレクトワン | エイワ | いつも |

|---|---|---|---|---|---|

| 金利 | 4.8~18.0% | 7.3~20.0% | 4.9~18.0% | 19.9436% 17.9507% |

4.8~18.0% |

| 融資スピード (最短) |

即日 | 即日 | 即日 | 即日 | 30分 |

| 借入れ 限度額 |

300万円 | 200万円 | 300万円 | 50万円 | 500万円 |

| 特徴 | 大手消費者金融と同等のサービスを受けられる | 過去に債務整理をした人も審査に通過できる可能性がある | 安定収入があれば74歳までお金を借りられる (※2026年2月19日時点) |

対面で審査を行うため申込み者の事情を汲んでもらえる可能性がある | 勤務先や家族に借入れがバレたくない人におすすめ |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

これらの中小消費者金融は貸金業法を遵守して営業しているため、安全にお金を借りられます。

最短即日で借入れすることも可能なため、今日中にお金を借りたい人にも最適です。

それぞれ詳しく紹介します。

セントラルは大手消費者金融と同等のサービスを受けられる

創業から50年以上の歴史を持つ中小消費者金融のセントラルは、大手消費者金融と同等のサービスを受けられます。

上限金利は年18.0%で、初めて利用する人は契約日の翌日から30日間の無利息期間が適用されます。

また、中小消費者金融のなかでは数少ないカードローンであるため、限度額内であれば何度でも借入れが可能です。

契約後は振込み融資、またはCカードと呼ばれるローンカードを使って全国のセブン銀行ATMでいつでもお金を借りられます。

平日14:00まで申込めば最短即日で振込み融資を受けられるため、急ぎの人でも安心です。

セントラルの基本概要

| 貸付金利(実質年率) | 4.8~18.0% |

|---|---|

| 限度額 | 1万円~300万円 |

| 融資までに必要な時間(最短) | 即日 |

| Web完結 | 可能 |

| カードレス契約 | 不可 |

| 郵送物の回避 | 可能(自動契約機へ来店できる場合に限る) |

| 無利息期間 | あり(30日間) |

フクホーは過去に債務整理をした人も審査に通過できる可能性がある

フクホーは、過去に債務整理をした人も審査に通過できる可能性があります。

審査では、現在の収入や借入れ状況が重視されるためです。

Q.過去に債務整理などを行った場合でも利用できますか?

A.お客様の現状を考慮して審査をさせていただきます。引用:よくあるご質問│フクホー

さらに、フクホーはWebで申込みを完結できるため来店は不要です。

申込みから最短30分程度で仮審査結果が通知され、その後の本審査に通過すれば、最短即日で振込み融資を受けられます。

自宅への郵送物もないため、家族に内緒でお金を借りたい人にもおすすめです。

フクホーの基本概要

| 貸付金利(実質年率) | 7.3~20.0% |

|---|---|

| 限度額 | 5万円~200万円 |

| 融資までに必要な時間(最短) | 即日 |

| Web完結 | 可能 |

| カードレス契約 | 可能 |

| 郵送物の回避 | 可能 |

| 無利息期間 | なし |

ダイレクトワンは安定収入があれば74歳までお金を借りられる

スルガ銀行グループの中小消費者金融ダイレクトワンは、安定収入がある20歳~74歳の人がお金を借りられます。(※2026年2月19日時点)

初回利用者なら最大55日間の無利息期間が適用されるため、返済負担の軽減が可能です。

ダイレクトワンの最大55日間の無利息期間は、大手消費者金融と比較しても長めに設定されています。

2ヵ月程度の短期間で完済できれば、実質利息0円での借入れも可能です。

返済期間が長引く場合でも、一定期間は利息が発生しないため返済総額を抑えられます。

短期間で完済できる人や利息を抑えたい人は、ダイレクトワンに申込みましょう。

ダイレクトワンの基本概要

| 貸付金利(実質年率) | 4.9~18.0% |

|---|---|

| 限度額 | 1万円~300万円 |

| 融資までに必要な時間(最短) | 即日 |

| Web完結 | 可能 |

| カードレス契約 | 不可 |

| 郵送物の回避 | ・Web契約……カード、会員規約などが発送される ・郵送契約……契約関係書類一式、カードが発送される ・店頭窓口……郵送物なし |

| 無利息期間 | あり(55日間) |

エイワは対面で審査を行うため申込み者の事情を汲んでもらえる可能性がある

中小消費者金融のエイワでは、対面で審査を行っています。

必ず来店しなければなりませんが、現在の状況やお金の使い道について自分の口で説明できます。

申込み者の事情を汲んでもらえる可能性があるため、他社で審査に通らない人も、エイワならお金を借りられるかもしれません。

ただし、エイワの借入れ限度額は、50万円までと少額に設定されています。

また、5万円までの少額融資を受ける際の金利は、年19.9436%と高めです。

高額融資を希望する人や利息の軽減を重視する人は、他社を検討しましょう。

エイワの基本概要

| 貸付け金利(実質年率) | 貸付金額10万円未満 19.9436%、10万円以上 17.9507% |

|---|---|

| 限度額 | 1万円~50万円 |

| 融資までに必要な時間(最短) | 即日 |

| Web完結 | 不可 |

| 郵送物の回避 | 可能 |

| 無利息期間 | なし |

いつもは勤務先や家族に借入れがバレたくない人におすすめ

中小消費者金融のいつもは、勤務先や家族に借入れがバレたくない人におすすめです。

いつもは、原則として在籍確認の電話連絡なしで審査が進みます。

また、自宅に届く郵送物もないので、家族や勤務先にお金を借りていることがバレません。

さらに、公式サイトにある「3秒診断」を利用すれば、簡易的な審査結果を確認できます。

「3秒診断」には、金融事故を選択する項目もあり、過去の債務整理を考慮したうえで、借入れできるかどうかの目安が分かります。

信用情報に異動情報が登録されており審査に通らない人は、いつもの「3秒診断」を試してみましょう。

消費者金融いつもの基本概要

| 貸付け金利(実質年率) | 4.8~18.0% |

|---|---|

| 限度額 | 1万円~500万円 |

| 融資までに必要な時間(最短) | 30分 |

| Web完結 | 可能 |

| 郵送物の回避 | 可能 |

| 無利息期間 | あり(60万円以上の借入れで60日間) |

国や市役所からお金を借りる方法なら無職でも申込みできる

無職の人は、国や市役所の公的融資や公的給付金制度を利用しましょう。金融機関の審査に通らない無職の人でも生活再建に必要なお金を工面できる可能性があるからです。

公的な融資制度や給付金制度は主に市役所や生活サポート基金で申し込みます。工面できる金額は数万円から数十万円程度です。

ただし、お金を受け取るまで1週間~2ヵ月ほどかかるため、即日で融資を受けられません。

公的な制度を利用して生活を立て直した人も多いため、どこからもお金を借りられない人は一度相談してみましょう。(参照:一般社団法人生活サポート基金)

病気や障害で働けない人は給付金を申請する

病気や障害で働けないなら、給付金を申請すればお金を借りられる可能性があります。

給付金制度は主に、傷病手当金と障害年金があります。

傷病手当金は、会社を休んでから最長1年6ヵ月間受給できます。

病気などを理由に労務不能となり、退職した場合も受給対象となるため、一度相談してみましょう。傷病手当金は、会社に相談すれば申請してもらえます。

傷病手当金の融資内容は以下のとおりです。

傷病手当金の融資内容

| 概要 | 会社を休んだ日が連続して3日間あった場合に、4日目以降休んだ日に対して支給される |

|---|---|

| 支給金額 | 支給開始日以前12ヵ月間の各標準報酬月額を平均した額÷30日×(3分の2) |

| 支給期間 | 支給を開始した日から通算して1年6ヵ月 |

障害年金は、病気やけがなどで障害を患い、生活や仕事が制限された場合に受給できます。

申請先は最寄りの年金事務所や年金相談センターです。

なお、申請の際は医師の診断書が必要となるため、あらかじめ準備しておきましょう。

障害年金の融資内容は以下のとおりです。

障害年金の融資内容

| 概要 | 病気やけがなどで生活や仕事が制限されるようになった場合に受け取ることができる |

|---|---|

| 支給金額 | 1級:97万2,250円 2級:77万7,800円 |

| 支給期間 | 受給者本人が死亡する月まで |

生活サポート基金なら生活再建に必要なお金が借りられる

生活サポート基金なら、給料を差し押さえられているような困窮者でも、必要なお金が借りられます。

生活サポート基金とは、一般社団法人生活サポート基金が運営する金融機関であり、消費者金融や銀行などでお金を借りられない人向けに融資を行っています。

ファイナンスを受けられない方や社会的弱者といわれる方々に対して、 生活再生のための低利資金の提供、生活再生への的確な助言とその実効性を持った事業体となることをめざしています。

たとえば、滞納や債務整理によって信用情報に異動情報が登録されている人でも、融資によって生活の再建が認められる場合はお金を借りられます。

事実、任意整理をした人が生活サポート基金から教育資金を借りられたことによって、子供が進学を諦めずに済んだ事例もあります。(参考:利用者の声│生活サポート基金)

一般社団法人生活サポート基金の生活再生ローンの詳しい内容は以下のとおりです。

一般社団法人生活サポート基金の生活再生ローンの内容

| 貸付内容 | ・消費者金融からの債務を整理するための資金 ・諸事情により税金、公共料金、家賃などの滞納金を整理するための資金 ・個人信用情報の内容が原因で金融機関から借りられない人のための生活資金 ・一時的な生活資金 ・不動産の競売や給与を差し押さえられている場合でも、生活再建が見込めるときは再建のための資金融資が可能 |

|---|---|

| 対象者 | ・生活再生ローンの利用によって日常生活を再建できる人 ・将来にわたって返済可能な家計の見通しが確認できる人 ・助け合いの精神に支えられた貸付けであることを理解し生活再生に向かう意思がある人 ・現在無職の場合は対象外(収入のある家族への融資が可能な場合あり) ・貸金業法の適用の範囲内であること(年収の三分の一以内の融資) ・東京都、神奈川県、埼玉県、千葉県に住所があること |

| 貸付利率 (実質年率) |

12.5%以内 |

| 返済期間 および 返済回数 |

1ヵ月~120ヵ月、1回~120回 |

| 担保 | 原則として連帯保証人1名以上 必要に応じて動産、不動産 |

| 限度額 | 300万円 |

利用を希望する人は生活サポート基金に電話をかけて、面談の予約を入れましょう。生活サポート基金の連絡先は以下のとおりです。

生活サポート基金の連絡先

| 在住地域 | 電話番号 |

|---|---|

| 東京都 | 03-5227-7266 |

| 千葉県、神奈川県 | 03-5227-7280 |

ただし、東京都や神奈川県など関東地方に住んでいる人が対象となるため、全国どこからでも申込めるわけではありません。

ひとり親家庭は母子父子寡婦福祉資金を利用できる

配偶者がいないひとり親の家庭なら、母子父子寡婦福祉資金(貸付制度)を利用できる場合があります。

利用対象者は以下のとおりです。

- 児童を扶養している配偶者のいない母、または父※

- 扶養する子がいない40歳以上の寡婦で前年所得が2,036,000円以下の人

※注釈

母子福祉寡婦福祉資金には、お金の使い道に応じたさまざまな資金が設けられています。たとえば下記のような貸付制度があります。

参考:大阪府ひとり親家庭を支援する貸付制度(母子・父子・寡婦福祉資金)

母子父子寡婦福祉資金(貸付制度)の種類

| 貸付制度 | 融資額 |

|---|---|

| 生活資金(失業期間中の生活維持のための一時的な資金) | 105,000円(月額) |

| 医療介護資金 | 340,000円 |

| 転宅資金 | 260,000円 |

いずれも担保や保証人は不要で、適用利率は年1.0%と低金利です。

連帯保証人を立てられる場合は無利子でお金を借りられます。

母子父子寡婦福祉資金(貸付制度)を利用したい人は、市役所で申請できます。

申請の際は世帯全員の住民票と戸籍謄本が必要であるため、あらかじめ準備しておきましょう。

担保が必要な方法なら即日審査なしでお金を借りられる

即日審査なしでお金を借りれる金融機関は基本的には存在しませんが、定期貯金や金銭的に価値のあるものを担保にすることで、審査を受けずに即日でお金を借りる方法はあります。

担保を用意することができれば、貸金業者は貸し倒れるリスクを回避でき、申込者の信用情報や返済能力の有無について確認する必要がないためです。

担保を用意することで、審査なしでお金を借りる方法は主に以下の通りです。

| 条件 | 担保 | 借入可能金額 | |

|---|---|---|---|

| ゆうちょ銀行の 自動貸付 |

ゆうちょ銀行で定期預金・定額預金をしていること | 定期貯金・定額貯金 | ・定期貯金、定額貯金の90%以内 ・300万円以内 |

| 生命保険の 契約者貸付制度 |

生命保険に加入していること | 解約返戻金 | 解約返戻金の6~8割 |

| 質屋 | 貴金属やブランド品など金銭的に価値のあるものを所有していること | 貴金属やブランド品など金銭的に価値のあるもの | 預けた金品の査定額による |

金銭的に価値のあるものや定期預金などを担保にすれば、無職の人や学生、信用情報に問題がある人でもお金を借りることができます。

それぞれの借りる方法の詳細は以下の記事で解説しているので参考にしてください。

担保なし審査なしで即日お金を借りる方法はある?

担保なし審査なしで即日お金を借りる方法はありません。

金融機関が貸し倒れるリスクを避けるため、申込者の信用情報について審査で確認するためです。

そもそも貸金業法という法律によって、金融機関は申込者の返済能力の有無を審査することが義務付けられています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

「審査なしで借りれる!」とうたう金融機関は違法業者の可能性が高いため絶対に利用しないようにしましょう。

即日でお金を借りる際の注意点

お金がすぐに必要な時、つい便利さにひかれて即日融資を利用してしまうことがあります。

しかし、いくら急いでいるからといって、審査甘い・審査なしと謳う業者を利用してはいけません。

審査甘い・審査なしを謳う業者は、違法業者の可能性が高いためです。

また、返済計画を立てずに利用すると、借りすぎによって生活が困窮してしまう場合があります。

とくに、すでに借入れがある人は契約後に貸し倒れるリスクが高いことから、厳正に審査が実施されます。

お金を借りるまで時間がかかりやすいため、借入れ残高を減らしておくことが重要です。

ここでは、即日でお金を借りる際の注意点について解説します。

お金がなく、どうしようもないという人は、お金ががない時の対処法についての解説記事もおすすめです。この記事では、お金を作る方法や国の救済支援制度について詳しく紹介します。

審査甘い・審査なしと謳う闇金を絶対に利用しない

審査甘い・審査なしと謳う業者は闇金であるため、絶対に利用してはいけません。

貸金業者や銀行がお金を貸し出す際は、審査を通して申込み者の返済能力を調査することが義務付けられています。

第十三条 貸金業者は、資金需要者である顧客又は保証人となろうとする者の資力又は信用、借入れの状況、返済計画等について調査し、その者の返済能力を超えると認められる貸付けの契約を締結してはならない。

また、正規の業者では審査甘い・審査なしの広告を打てない決まりになっています。

貸金業者は、その貸金業の業務に関して広告をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

つまり、審査甘い・審査なしなど、借入れが容易である旨を謳っている業者は、闇金である可能性が高いということです。

闇金を利用すると年20.0%を超える法外な利息を請求されたり、乱暴な取り立てが行われたりします。

自分だけでなく、家族や親族にも被害が及ぶ可能性もあるため、絶対に利用してはいけません。

借りすぎに注意する

即日でお金を借りる際は、借りすぎに注意しましょう。

事前に返済計画を立てておくことをおすすめします。

返済計画を立てずに急いでお金を借りると、借りすぎによって契約後に貸し倒れる可能性があります。

返済計画を立てる際には以下5つの内容を確認しておきましょう。

- 新たに借りる金額

- 他社からの借入れ額

- 毎月の返済額

- 利息総額

- 完済までにかかる期間

返済計画は、各社公式サイトにある「お借入診断」を利用すれば簡単に立てられます。

いくら借りて毎月いくらずつ支払うのかを確認したうえで申込みましょう。

他社からの借入れを減らす

即日でお金を借りたければ、他社からの借入れを減らしておきましょう。

他社の借入れ額が多い人ほど貸し倒れのリスクも高まるため、厳重に審査が実施されます。

とくに貸金業者から年収の3分の1に近い金額を借りている人は、総量規制に抵触する可能性があることから、より慎重に審査が実施されます。

返済能力を懸念された際は審査に落ちることもあるため、少しでも借入れ残高を減らしておくことが重要です。

今すぐお金を借りるコツ3つ

今すぐお金を借りたければ、申込みから契約、借入れまで来店不要で手続きできるWeb完結可能な業者を選びましょう。

また、必要な書類を事前に準備しておくことで、審査時間も短縮できます。なかには最短3分でお金を借りられる消費者金融もあるので、急ぎの場合にも安心です。

ただし審査受付の時間が限られているため、即日で融資を受けたければ審査受付終了の2時間前までに申込む必要があります。

具体的に、以下3つのコツについて解説します。

申込みから借入れまでWeb完結可能な業者を選ぶ

今すぐお金を借りたければ、申込みから借入れまでWeb完結可能な業者を選びましょう。

Web完結可能な業者であれば、すべての手続きにおいて来店不要なため、よりスムーズに審査が進みます。

実際、早くお金を借りたい人は審査時間が短く、Webで申込みを完結できる業者を選んでいます。(参照:資金需要者等の借入意識や借入行動等に関する調査結果報告│日本貸金業協会)

申込みから借入れまでWeb完結可能な業者は以下のとおりです。

なかでも、プロミスやアコムといった大手消費者金融は最短3分~20分(※)で借入れできます。

土日祝日の即日融資にも対応しているため、急ぎでお金を借りたい人に最適です。

※注釈

申込み前に本人確認書類や収入証明書類を用意しておく

今すぐお金を借りたければ、申込み前に本人確認書類や収入証明書類を用意しておくことも重要です。

各種ローンに申込んだあとは、書類の提出を求められます。

これは犯罪による収益の移転防止に関する法律によって定められていることで、金融機関は申込み者から書類を受け取り次第、審査を行います。

つまり、書類の提出が遅れるほど、お金を借りるまで時間がかかるということです。

とくに収入証明書類は、すぐに準備できないこともあるでしょう。

以下いずれかに該当する人は収入証明書類も併せて提出しなければならないため、あらかじめ準備しておく必要があります。

- 50万円を超える金額の借り入れを希望する人

- 他社借入を含む借入総額が100万円を超える人

- 18~19歳の人

審査受付終了の2時間前までに申込む

今すぐお金を借りたければ、審査受付終了の2時間前までに申込みましょう。

プロミスやアイフルといった大手消費者金融は、最短3分~20分で借入れできますが、混雑状況によってはお金を借りるまで数時間かかることもあります。

とくに旅行などで資金需要が高まる連休前や土日祝日、年末年始などは申込みが殺到しやすい傾向にあります。

そのため即日で借入れしたければ、遅くとも審査受付終了の2時間前までに(主に19時までに)申込みましょう。

大手消費者金融の審査受付終了時間

| 大手消費者金融 | 審査受付終了時間 | 審査時間 | 優先審査 |

|---|---|---|---|

| プロミス | 21:00 | 最短3分 | 平日:◯ 土日祝日:× |

| アコム | 21:00 | 最短20分※ | × |

| アイフル | 21:00 | 最短18分 | × |

| レイク | 平日・土曜:21:00 日曜:19:00 |

最短15秒※1 | × |

| SMBCモビット | 21:00 | 最短15分 | ◯ |

※注釈

※1 お申込み完了後、最短15秒

なお、プロミスやアイフル、SMBCモビットであれば、Web申込み後すぐに電話で相談すれば優先的に審査を進めてもらえます。

混雑時期に申込む場合は、これらの消費者金融を利用するとよいでしょう。

お金を借りたいときによくある質問

お金を借りたいとき、誰に相談すればいいのか、どのようにお金を借りればいいのか、不安な気持ちになる人もいるでしょう。

そこで、お金を借りる際に多くの人が抱える疑問について、分かりやすく回答します。

貸金業法では利用者の返済能力を調査することが義務付けられているるので、無審査で融資をする業者は「違法業者」の可能性が高いです。

違法業者からお金を借りてしまうと法外な金利手数料を取られたり、高圧的な取り立てに遭う可能性があるため絶対に利用してはいけません。

ただし、審査基準は業者によって異なるため、審査が不安な人におすすめの消費者金融は存在します。 詳しくは以下の記事で解説しているので、参考にしてください。

ただ、消費者金融に申込める人は「安定した収入があること」が必須条件となります。生活保護を受けている人も働くことは可能ですが、得られる収入が限られることから、返済能力が欠如していると判断されることもあるでしょう。

虚偽の申告をしても、収入証明書の提出を求められるとウソはバレます。もし借入れに成功しても、後々虚偽の申告がバレると強制解約されてしまいます。

生活保護を受けているなら、できれば消費者金融は利用しないのが賢明です。

審査手順や審査項目は、申込む消費者金融や銀行によって違います。

なかには、勤務先に連絡をして、本当に申告した会社で勤務しているかどうかを確認する業者もあります。

審査に関する不安がある場合は、消費者金融や銀行のコールセンターに連絡を入れて相談するとよいでしょう

カードローンの審査はコンピューターが自動で実施し、最後は人の目で提出書類と申込み情報を照合してチェックします。

アリバイ会社などを使うと、審査部門に蓄積された過去データからウソがバレることも多いです。

なお、虚偽申告はカードローンの規約違反となるので気を付けてください。

契約後に虚偽申告がバレると、カードローンは強制解約されて一括返済を求められます。

下記の金融庁公式サイトにもあるように、個人間融資でも金銭被害が起きているので絶対に利用してはいけません。

規約違反に該当すると、クレジットカードは強制解約の対象となり、信用情報機関のデータにも残る可能性があります。

下記の「一般社団法人日本クレジット協会」のサイトにもあるように、現金化を目的としたカード利用は控えるようにしましょう。

NET MONEY編集部が紹介する商品やページ内での掲載場所に影響を与える可能性がありますが、評価には影響しません。提供される情報は編集部の独自調査に基づいています。

NET MONEYの収益モデルや広告主はこちらにまとめられています。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。