おまとめローンを利用すれば、複数の借入れを一本化でき、返済管理が楽になるメリットがあります。さらに、金利の低いローンに借り換えることで利息負担を軽減できるため、毎月の返済の負担を抑えられます。

ただし、おまとめローンの金利や審査基準は金融機関ごとに異なるため、自分に合ったローンを選ぶこ楽天銀行スーパーローンは会員ランクで審査優遇※、最短即日の審査回答 とが重要です。

本記事では、低金利かつ審査に通りやすいおすすめのおまとめローンを厳選して紹介します。どのおまとめローンを選べばよいか迷っている方や、審査に不安を感じている方でも、この記事を読めば、自分にぴったりのおまとめローンを見つけることができるでしょう。

またお金を借りる方法について、もっと知りたい人は以下の記事を参考にしてみてください。

- おまとめローンとは借入れを一本化できる商品のこと

- 消費者金融のおまとめローンなら確実に金利を下げられる

- おまとめローンおすすめランキング5選!大手消費者金融は融資に前向き

- 中小消費者金融のおまとめローンおすすめランキング5選!大手の審査に落ちた人向け

- 銀行系おまとめローンおすすめ12選!低い上限金利で借り換え可能

- 楽天銀行スーパーローンは会員ランクで審査優遇、最短即日の審査回答

- 三菱UFJ銀行のカードローンバンクイックはメガバンクならではの安心感

- りそな銀行のフリーローンはWeb完結

- セブン銀行のカードローンはアプリ完結!全国のATMで借入可能

- イオン銀行フリーローンは上限金利が年13.5%と低め!繰上げ返済は手数料無料

- ろうきん(労働金庫)フリーローンは上限金利が年7.0%台と低い!金利引下げ制度もある

- 信用金庫のおまとめローンは低金利で地域密着

- 東京スター銀行のおまとめローンは審査は最短2日! 安心の固定金利

- 横浜銀行カードローンは最短即日で審査が分かる!1,000万円まで借入れ可能

- 千葉銀行のカードローンは最低金利が業界最安水準!

- 静岡銀行のフリーローンは年収や職業に関係なく全国から申込みできる

- 西日本シティ銀行のおまとめローンは専業主婦も申込み可能!返済期間は最長15年

- オリックス銀行おまとめローンはWeb完結で低金利!返済専用ローンで計画的に完済

- おまとめローンを利用する際の注意点

- 必ず借りられるおまとめローンはない!審査に通るためのコツ6つ

- おまとめローンに関するよくある質問(Q&A)

おまとめローンとは借入れを一本化できる商品のこと

おまとめローンとは、複数社からの借入れを一本化できる商品のことです。返済先がひとつになるため、金利が下がりやすく、資金管理が楽になるというメリットがあります。

また、消費者金融のおまとめローンは総量規制の例外貸付けに該当するため、年収の3分の1以上の借入れがある人も利用可能です。 (参照:2 総量規制にかかわらず、お借入れできる貸付けの契約があります│日本貸金業協会)

ここでは、おまとめローンの特徴について解説します。

総量規制の対象外になる場合がある

おまとめローンは、総量規制の対象外になる場合があります。たとえば、消費者金融は借入れ総額を年収の3分の1までに制限する総量規制の対象ですが、 返済負担の軽減を目的とするおまとめローンは、総量規制の例外貸付けとして認められます。

また、銀行は総量規制の対象外であるため、年収の3分の1以上の借入れがある人でもおまとめローンを利用できます。

ただし、借入れ希望額が高額になるほど、より審査は厳しくなるので注意しましょう。

借入れ限度額は既存ローンの合計残高まで

おまとめローンの借入れ限度額は、基本的には既存ローンの合計残高までに設定されます。複数のローンを一つにまとめて、返済負担を軽減することを目的としているためです。

たとえば、50万円ずつ3社から借りている場合、おまとめローンの借入れ限度額は150万円に設定されます。

銀行などのカードローンに借り換える場合は、限度額が既存ローンの残高より高額に設定されれば、追加融資を受けられることもあります。しかし、カードローンの申込み時には資金使途を申告するため、基本的には既存ローンと同程度の限度額が設定されるでしょう。

消費者金融のおまとめローンなら確実に金利を下げられる

おまとめローンを利用する場合は、消費者金融がおすすめです。なぜなら、消費者金融のおまとめローンは改正貸金業法で金利の引き下げが義務付けられており、確実に金利を下げられるからです。 (参照:改正貸金業法に関する内閣府令の改正の概要)

一部の銀行でもおまとめローンを提供していますが、低金利ではあるものの金利の引き下げが義務付けられていません。つまり、銀行のおまとめローンは借り換え前より金利が下がらない場合もあります。

さらに、銀行のおまとめローンは過剰貸付防止を実施しており、与信審査を厳格化しているため審査難易度は高いと考えられます。

そのため、確実に金利を下げて返済負担を抑えたいなら、消費者金融のおまとめローンを選びましょう。

消費者金融と銀行のおまとめローンの違い

| 会社名 | 消費者金融 | 銀行 |

|---|---|---|

| 金利の引き下げ | 金利が必ず下がる | 金利が下がるとは限らない |

| 総量規制を 超えた借入れ | ◯ | △ |

| 審査難易度 | 難 | 厳格 |

| 融資時間 | 最短即日 | 最短当日 |

おまとめローンおすすめランキング5選!大手消費者金融は融資に前向き

※ プロミスについてロゴは変更前(2023年9月29日前)

NET MONEY編集部がおすすめする大手消費者金融のおまとめローン5社を紹介します。選定基準は以下の4つです。

- 審査の通りやすさ

- 融資スピードの速さ

- 金利の低さ

- 限度額の高さ

なかでも、一番のおすすめはプロミスです。最短即日で利用できるだけでなく、初めの30日間は利息0円と返済負担を抑えやすくなっているためです。

大手消費者金融おまとめローンおすすめランキング5選

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 |

|---|---|---|---|---|---|

| 会社名 | プロミス | SMBCモビット | レイクde おまとめ | アイフル | ORIX MONEY |

|

|

|

|

|

|

| 他社解約 | 不要 | 必要 | 必要 | 必要 | 不要 |

| 即日融資 | ◯ | ◯ | ◯ | ◯ | ✕ |

| 総量規制 対象外 |

◯ | ◯ | ◯ | ◯ | ◯ |

| 金利 (実質年利) |

6.3%~17.8% | 3.0%~18.0% | 6.0%~17.5% | 3.0%~17.5% | 5.0%~17.8% |

| 限度額 | 300万円 | 500万円 | 1万円~500万円 | 1万円~800万円 | 50万円~500万円 |

| 返済回数 | 1回~120回 | 最長160回 | 最大120回 | 120回 | 12回~96回 |

| 適用金利の引き下げ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 申込 |

詳細はこちら※1

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

※注釈

※1 リンク先はフリーキャッシング/レディースキャッシングの申込ページです

※2 キャッシングリボ払いの返済方式:残高スライド(短期)元金定額払い、残高スライド(標準)元金定額払い、毎月元金定額払い、ボーナス併用払い

カードローンについてもっと知りたい人は、以下の記事を参考にしてみてください。

プロミスのおまとめローンは即日融資OK!他社解約も不要

| 金利(実質年率) | 年6.3%~17.8% |

|---|---|

| 限度額 | 300万円まで |

| 即日融資 | ◯ |

| 返済期間 | 最長10年 |

| 返済回数 | 1回~120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

プロミスのおまとめローンは、自動契約機へ来店、もしくは電話(0120-24-0365)で申込めば最短即日で融資を受けられます。

おまとめローンの契約に際して、他社解約も不要です。他社への返済はプロミスが行ってくれるので、スピーディーに借り換えできます。

さらに、プロミスのおまとめローンは、アルバイトやパートの主婦、学生も利用可能です。収入が少ない人にも柔軟に審査対応していることが分かります。

プロミスのおまとめローンを初めて利用する人なら、30日間の無利息期間が適用されることも利点のひとつです。借り換えによって金利が下がるだけでなく、30日間は利息が発生しないので、返済負担を抑えられます。

- アルバイトやパートの主婦、学生も利用できる

- 初めての利用に限り30日間の無利息期間あり

- セブン銀行とローソン銀行のATMならカードレスで利用

- 最短3分の融資可能

- 借入れや返済は原則24時間

プロミスについて、もっと気になる人は以下の記事も参考にしてみてください。

SMBCモビットのおまとめローンは原則電話連絡なし!最長13年のゆっくり返済

| 金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 限度額 | 500万円 |

| 即日融資 | ◯ |

| 返済期間 | 13年4ヵ月 |

| 返済回数 | 最長160回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

SMBCモビットのおまとめローンは、申込みから契約、借入れまで来店不要で、最短15分で融資を受けることも可能です。スマホ1つで借り換えできるので、仕事などで忙しく、来店する時間を作れない人に適しています。

さらに、SMBCモビットのおまとめローンの返済期間は最大13年4ヵ月と、消費者金融の中でも最長となっています。他社よりも毎月の返済額を抑えられるので、自分のペースでゆっくり返済したい人に最適です。

- スマホ1つで申込みから借入れ可能

- 審査時間は最短15分、即日融資も可能(※)

- 公式スマホアプリから返済金額や利用状況を確認できる

- 三井住友銀行ATMの利用なら手数料は無料

※注釈

SMBCモビットについて、もっと気になる人は以下の記事も参考にしてみてください。

レイクの「レイク de おまとめ」はパート・アルバイトも申込可、70歳までOK!

| 金利(実質年率) | 年6.0%~17.5% |

|---|---|

| 限度額 | 1万円~500万円 |

| 即日融資 | ◯ |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

レイクの「レイク de おまとめ」は、電話(0120-176-500)で申込みをしたあと、最寄りの自動契約機で手続きをすれば、即日融資も可能です。そのため、既存ローンの返済期日が迫っているなど、借り換えを急いでいる人におすすめです。

さらに、レイク de おまとめの対象年齢は満20歳~70歳と、ほかの消費者金融より幅広く設定されています。

| レイク de おまとめ | 20歳~70歳 |

|---|---|

| プロミスのおまとめローン | 20歳~65歳 |

| SMBCモビットのおまとめローン | 20歳~65歳 |

| アイフルおまとめMAX | 20歳~69歳 |

アルバイトやパートの人も申込みが可能で、銀行カードローンも借り換えできるので、幅広い人が利用できるでしょう。

また、レイク de おまとめの上限金利は年17.5%と低めです。ほかの消費者金融より上限金利が低いので、少額の借り換えでも利息を抑えやすくなっています。

- 満70歳まで申込み可能

- パート・アルバイトでも申込みOK

- 最短即日で融資を受けられる

- 銀行カードローンも借り換えの対象

レイクについて、もっと気になる人は以下の記事も参考にしてみてください。

アイフルの「おまとめMAX」は銀行ローンとショッピングリボも一本化対象

| 金利(実質年率) | 年3.0%~17.5% |

|---|---|

| 限度額 | 1万円~800万円 |

| 即日融資 | ◯ |

| 返済期間 | 最長10年 |

| 返済回数 | 120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

アイフルの「おまとめMAX」は、Web完結で申込めて最短18分で融資を受けられます。原則、在籍確認や郵送物もないので、内緒で借り換えしたい人にもおすすめです。

上限金利は年17.5%、借入れ限度額は最高800万円と消費者金融の中でも好条件なので、高額融資を受けたい人にも適しています。

消費者金融のおまとめローン上限金利と借入れ限度額

| 消費者金融のおまとめローン | 上限金利 | 借入れ限度額 |

|---|---|---|

| アイフルおまとめMAX | 年17.5% | 最高800万円 |

| プロミスのおまとめローン | 年17.8% | 最高300万円 |

| SMBCモビットのおまとめローン | 年18.0% | 最高500万円 |

| レイク de おまとめ | 年17.5% | 最高500万円 |

さらに、アイフルは銀行の傘下に入らない独立系の消費者金融です。親会社をはさまない独自審査を行っているため、銀行カードローンやクレジットカードのショッピングリボも一本化できます。

一般的に、割賦販売法が適用されるリボ払いは立て替えに過ぎないため一本化できません。クレジットカードの支払いに困っている人は、おまとめMAXを利用しましょう。

- スマホ1つで申込みから借入れ可能

- 初めての利用なら最大30日間利息0円

- 最短18分融資可能※

- 公式スマホアプリから返済金額や利用状況を確認できる

- 銀行カードローンやショッピングリボも対象

※注釈

アイフルのおまとめローンについて、もっと知りたい人は以下の記事について参考にしてみてください。

ORIX MONEYのおまとめローンは銀行カードローンやクレカのショッピングリボも一本化できる!

| 金利(実質年率) | 年3.0%~17.8% |

|---|---|

| 限度額 | 50万円~500万円 |

| 即日融資 | × |

| 返済期間 | 最長8年 |

| 返済回数 | 12回~96回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

ORIX MONEYのおまとめローンは、銀行カードローンやクレジットカードのショッピングリボの返済も一本化できます。

審査を受ける際に残高証明書類の提出、および他社解約は不要です。そのため今後、借入れの予定がある人にとっても候補となるでしょう。

返済期間は最長8年と他社より短いですが、早く完済できるぶん分、利息額の軽減につながります。

ORIX MONEYのおまとめローンは、申込みから契約までWebで完結します。ローンカードの受け取りも不要なため、最短翌日に借り換えが可能です。そのため、来店する時間を作れない人や、誰にもバレずにおまとめローンの契約をしたい人に適しています。

- Webで申込みを完結できる

- 最短翌日に借り換え可能

- 他社解約は不要

- 銀行カードローンやショッピングリボも対象

中小消費者金融のおまとめローンおすすめランキング5選!大手の審査に落ちた人向け

中小消費者金融は審査に融通がきく場合が多く、親身になって相談にのってくれる利点があります。

大手消費者金融の審査に落ちてしまった方や、初めての審査に不安を抱えている方でも、相談しやすい環境が整っています。

ここでは、NET MONEY編集部がおすすめする中小消費者金融のおまとめローンを5社ご紹介します。

おまとめローンおすすめランキング

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 |

|---|---|---|---|---|---|

| 会社名 | ダイレクトワン | アスマイル | いつも | キャッシングMOFF | 中央リテール |

|

|

|

|

|

|

| 他社解約 | 不要 | 不要 | - | - | 必要 |

| 即日融資 | × | × | ◯ | - | × |

| 総量規制 対象外 |

◯ | ◯ | ◯ | ◯ | 〇 |

| 金利 (実質年利) |

4.9%~18.0% | 6.9%~13.9% | 4.8%~18.0% | 5.0%~15.0% | 10.95%~13.0% |

| 借入限度額 | 1万円~300万円 | 1万円~300万円 | 1万円~500万円 | 50万円~500万円 | 500万円 |

| 返済回数 | 1回~120回 | 2~120回 | 2~60回 | 120回 | 120回 |

| 適用金利の引き下げ | ◯ | ◯ | ◯ | ◯ | 〇 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 申込 |

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

- |

ダイレクトワンのお借り換えローンは店舗窓口で相談もできる

| 金利(実質年率) | 年4.9%~18.0% |

|---|---|

| 限度額 | 1万円~300万円 |

| 即日融資 | × |

| 返済期間 | お借入れ日から最長10年以内 |

| 返済回数 | 1回~120回以内 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

ダイレクトワンは、静岡県に本店を置くスルガ銀行グループが運営する消費者金融です。そのため、信頼も厚く安心して利用することができます。

ダイレクトワンが提供しているお借り換えローンは、Web完結での申込みが可能ですが、ダイレクトワン店舗であれば窓口での相談も可能です。

東京・神奈川・静岡・山梨・愛知に7店舗あるため、おまとめローンを検討しているけれども審査や手続きに不安があるという方は、スタッフに相談しながら進めるのがおすすめです。

ダイレクトワンの店舗一覧

| 店舗名 | 住所 | 問い合わせ先 |

|---|---|---|

| ダイレクトプラザ | 静岡県掛川市駅前1-9 D-oneビル 4F | TEL:0120-01-1125 FAX:0537-23-4176 |

| 沼津プラザ | 静岡県沼津市寿町1-5 スルガ銀行沼津セントラル支店 2F | TEL:0120-33-8116 FAX:055-924-0311 |

| 掛川浜松プラザ | 静岡県掛川市駅前1-9 D-oneビル 3階 | TEL:0120-88-2525 FAX:0537-25-6258 |

| 甲府プラザ | 山梨県甲府市丸の内1-17-18 東山ビル 1F | TEL:0120-71-3511 FAX:055-227-1611 |

| 名駅プラザ | 愛知県名古屋市中村区名駅2-41-20 CK18名駅前ビル8階 | TEL:0120-71-7999 FAX:052-561-8515 |

| 日本橋プラザ | 東京都中央区日本橋室町1-7-1 スルガ銀行 1F | TEL:0120-12-4811 FAX:03-3241-1311 |

| 藤沢プラザ | 神奈川県藤沢市藤沢484-12 セントラルビルディング 4F | TEL:0120-15-3336 FAX:0466-29-0144 |

アスマイルのおまとめローンは低金利で無利息期間がある

| 金利(実質年率) | 年6.9%~13.9% |

|---|---|

| 限度額 | 1万円~300万円 |

| 即日融資 | × |

| 返済期間 | 最長 10 年 |

| 返済回数 | 2~120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

アスマイルのおまとめローンは金利が最大13.9%と低く、契約日から30日間は無利息期間があるため、無理なく返済をスタートすることができます。

返済負担を抑えつつ、経験豊富なスタッフに返済についての相談もしっかりすることができるため、心理的な負担も軽減されます。

限度額が300万円までとなっており、リボ・ショッピングのクレジットカードには非対応ですので、借入額が多い方や借入の種類が多い方には不向きといえます。

しかし、おまとめローンで無利息期間を設けている中小消費者金融はめずらしいため、それだけでも十分な魅力があります。

借入額や借入れの種類が少ない方にはおすすめの消費者金融です。

いつものおまとめローンはWeb完結でバレにくい

| 金利(実質年率) | 年4.8%~18.0% |

|---|---|

| 限度額 | 1万円~500万円 |

| 即日融資 | ⚪︎ |

| 返済期間 | 2ヶ月~5年 |

| 返済回数 | 2~60回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等 |

| 他社解約 | - |

| 総量規制を超えた借入れ | ◯ |

いつものおまとめローンはWeb申込みで完結するため、バレにくい点が利点です。

限度額も最高500万円までと大手消費者金融と遜色ありません。

在籍確認の電話も原則行っておらず、郵送物もないので安心して利用することができます。

ただし、返済期間が5年と短く、返済回数も60回までなので、借入額によっては毎月の返済額が高くなってしまうことも考えられます。

借入額を整理して、返済シュミレーションを利用しながら申込みを進めましょう。

キャッシングMOFFは親身な対応で相談しやすい

| 金利(実質年率) | 年5.0~15.0% |

|---|---|

| 限度額 | 50万円~500万円 |

| 即日融資 | - |

| 返済期間 | 最長 10 年 |

| 返済回数 | 120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

キャッシングMOFFは、スタッフによるきめ細やかなサービスが特徴の中小消費者金融です。商品案内や返済計画の相談でも親身になって対応してくれるため、債務状態を把握しながら無理のない借入れや返済を行うことができるでしょう。

キャッシングMOFFのおまとめローンは、金利が最大15.0%と低めに設定されており、返済期間も最長10年とゆとりある返済計画を立てることができます。

銀行カードローンやクレジットカードのショッピングは対象外なので、借入れの種類が少ない方におすすめのおまとめローンといえるでしょう。

中央リテールは最短2時間審査!5社以上から総額200万円以上を借りている人が対象

| 金利(実質年率) | 年10.95~13.0% |

|---|---|

| 限度額 | 最高 500 万円 |

| 即日融資 | × |

| 返済期間 | 最長 10 年 |

| 返済回数 | 120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

中央リテールは最短2時間で審査が完了し、契約がスムーズに進めば最短即日で融資を受けられます。

申込みの対象は、5社以上から総額200万円以上の借入れをしている人です。そのため、他社借入れが多く、大手の審査に通らない人も利用できる可能性があります。

上限金利は年13.0%と、他社と比較しても低めです。現時点で年13.0%以上の金利で借入れしている人は、借り換えによって返済負担を軽減できます。

中央リテールは、おまとめローン専門の消費者金融であり、貸金業務取扱主任者という国家資格を取得している人が対応してくれるため安心です。

ただし、融資を受ける際に来店する必要があるため、首都圏外に在住している人は利用できません。まずは、クイック診断で自分が利用できるかどうかを確認してみましょう。

銀行系おまとめローンおすすめ12選!低い上限金利で借り換え可能

低金利で借り換えたいなら銀行系のおまとめローンがおすすめです。上限金利が年15.0%以下と消費者金融より年3.5%ほど低く、低金利で借り換えできるためです。

また、銀行のおまとめローンは返済専用ではないため、既存ローンの残高より限度額が高額に設定された場合は、追加でお金を借りられます。

ここでは、以下4つの観点から、銀行のおまとめローンをランキング形式で12社紹介します。

- 上限金利の低さ

- 限度額の高さ

- 融資スピードの速さ

- 審査の通りやすさ

なかでも、一番のおすすめは楽天銀行スーパーローンです。楽天会員ランクに応じて審査優遇※を受けられるうえ、最短当日での借り換えも可能だからです。

銀行のおまとめローンおすすめランキング12選

PR

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 会社名 | 三菱UFJ銀行 | りそな銀行 | セブン銀行 | イオン銀行 | ろうきん(労働金庫) | 信用金庫 | 東京スター銀行 | 横浜銀行 | 千葉銀行 | 静岡銀行 | 西日本シティ銀行 | オリックス銀行 |

|

|

|

|

|

ー |  |

|

|

|

|

|

|

| 金利 (実質年利) |

1.4~14.6% | 1.7~14% | 12.0%~15.0% | 3.8%~13.5% | 5.825~7.500% | 9.8%~14.5% | 9.8%~14.6% | 1.5~14.6% | 1.4%~14.8% | 4.5%~14.5% | 4.5%~15.0% | 4.5%~14.8% |

| 他社解約 | 不要 | 不要 | 不要 | 必要 | 必要 | 不要 | 必要 | 不要 | 不要 | 不要 | 不要 | 必要 |

| 限度額 | 10~800万円 | 10万~1000万円 | 10万円~300 万円 | 10万円~700万円 | 500万円 | 10万円~1,000万円 | 1,000万円 | 10万~1000万円 | 10万円~800万円 | 最高500万円 | 10万円以上500万円以内(1万円単位) | 50万円~500万円 |

| 返済回数 | - | - | - | - | 120回 | - | - | - | 公式サイト参照 | 6~120回 | 180回 | ~120回 |

| 金利の 引き下げ |

- | - | - | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 返済方式 | 残高スライド方式 | 元利均等 | 元利定額リボルビング方式 | 元利均等返済 | ・元利均等毎月返済 ・元利均等加算(ボーナス)併用返済 |

- | 元利均等月賦返済 | 元利均等返済 | 元利均等 | 元利定額返済方式 | 元利定額返済方式 | 元利定額返済方式 |

| 総量規制を超えた借入 | ◯ | - | - | ◯ | ◯ | ◯ | ◯ | ◯ | - | ◯ | ◯ | ◯ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 申込 |

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

楽天銀行スーパーローンは会員ランクで審査優遇※、最短即日の審査回答

| 金利 | 年1.9%~年14.5% |

|---|---|

| 限度額 | 800万円 |

| 即日融資 | 最短即日~ |

| 返済期間 | 1年ごとの自動更新 |

| 返済回数 | 公式サイト参照 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 毎月の自動引落(口座振替) ※任意で随時返済も可能 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | - |

※注釈

楽天銀行スーパーローンは借り換え目的でも利用できるカードローンです。上限金利は年14.5%と消費者金融より低く設定されているため、年14.5%を超える金利で借入れしている人は、借り換えによって返済負担の軽減が可能です。

特徴は、楽天の会員ランクに応じて審査優遇※を受けられることです。会員ランクが高い人ほど、より良い条件で借入れできる可能性があるため、楽天市場で買い物をすることが多い人や、楽天カードを持っている人におすすめです。

| ダイヤモンドランク | 過去6ヵ月で30回以上、計4,000ポイント以上を獲得、かつ楽天カードを保有 |

|---|---|

| プラチナランク | 過去6ヵ月で15回以上、計2,000ポイント以上を獲得 |

| ゴールドランク | 過去6ヵ月で7回以上、計700ポイント以上を獲得 |

| シルバーランク | 過去6ヵ月で2回以上、計200ポイント以上を獲得 |

- 金利は最大でも年14.5%

- スマホで申込みが完結

- 楽天会員ランクに応じた審査優遇あり

- 楽天銀行の口座開設不要で利用できる

- 楽天銀行スーパーローンの詳細はこちら

三菱UFJ銀行のカードローンバンクイックはメガバンクならではの安心感

| 金利(実質年率) | 年1.4~14.6% |

|---|---|

| 限度額 | 10~800万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 適用金利の引き下げ | × |

| 返済方式 | 残高スライド方式 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | × |

三菱UFJ銀行のバンクイックは借り換えローンとしても利用できるカードローンです。最大14.6%と金利が低く設定されており、返済額を軽減できる可能性があります。

また、大手の銀行のため信頼もあり、安心して利用することができるでしょう。返済の際にも、三菱UFJのATMやコンビニのATMであれば手数料なしで返済することが可能です。

少しでも返済額を抑えて、返済負担を軽減したい方にはおすすめです。

りそな銀行のフリーローンはWeb完結

| 金利(実質年率) | 年1.7~14.0% |

|---|---|

| 限度額 | 10万~1000万円 |

| 即日融資 | |

| 返済期間 | - |

| 返済回数 | - |

| 適用金利の引き下げ | × |

| 返済方式 | 元利均等 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

りそな銀行のフリーローンはWeb完結で申込みを行うことができ、審査の際にも店頭に出向く必要がありません。

また、キャッシュカードとローンカードが一体型なので、バレる可能性が低いといえます。

りそな銀行の口座がない方でも申し込むことができますので、りそな銀行を利用したことがない方でも安心して審査を受けることができます。

セブン銀行のカードローンはアプリ完結!全国のATMで借入可能

| 金利(実質年率) | 年12.0%~15.0% |

|---|---|

| 限度額 | 10万円~300万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 適用金利の引き下げ | - |

| 返済方式 | 元利定額リボルビング方式 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | △ |

セブン銀行のカードローンは、申込みから契約までアプリで完結することができます。セブン銀行口座をすでに持っている方は、最短翌日に借り入れることも可能です。

また、全国のセブンイレブンのATMより24時間365日いつでも返済することが可能なので、借りる際も返済の際もスピーディーに手続きを行うことができます。

よく使うコンビニがセブンイレブンという方も、利用しやすいといえるでしょう。

イオン銀行フリーローンは上限金利が年13.5%と低め!繰上げ返済は手数料無料

| 金利 | 年3.8%~13.5% |

|---|---|

| 限度額 | 10万円~700万円 |

| 即日融資 | × |

| 返済期間 | 8年 |

| 返済回数 | 12~96回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等返済 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

イオン銀行のフリーローン「イオンアシストプラン」は、上限金利が年13.5%と低めであることが特徴です。

またインターネットバンキングを使うと、いつでも手数料無料で繰り上げ返済できます。さらに、イオン銀行のフリーローンは来店不要で手続きできます。Webで申込みをしたあと、郵送で契約書類のやり取りをするためです。

なお、申込みにはイオン銀行の普通預金口座と、前年度の税込年収が200万円以上必要なので注意しましょう。

- 上限金利は年13.5%と低め

- 申込みから契約まで来店不要

- 借りたお金の使い道に制限なし

ろうきん(労働金庫)フリーローンは上限金利が年7.0%台と低い!金利引下げ制度もある

| 金利 | 5.975~7.650% |

|---|---|

| 限度額 | 500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | ・元利均等毎月返済 ・元利均等加算(ボーナス)併用返済 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

ろうきんのフリーローンは、上限金利が年7.0%台と低いことが特徴です。ほかの銀行と比較しても低金利なので、返済負担を軽減したい人に適しています。

さらに、「ずっとサポート引下げ」が適用されれば通常より年0.2%金利が引き下げられるため、返済負担がより軽くなります。たとえば、団体会員の構成員なら年5.625%※の金利で借り換えが可能です。「ずっとサポート引下げ」は、以下いずれかの条件を満たせば適用されます。

「ずっとサポート引下げ」の適用条件

・財形貯蓄またはエース預金のご契約※1

・有担保ローンまたは無担保ローン(マイプランを含む)のご契約※2

・お申込み時の年齢が満20歳未満

※1フリーローン申込時点(仮審査申込を含む)で「契約日から1年以上経過」かつ「残高12万円以上」の方。

※2フリーローン申込時点(仮審査申込を含む)で〈中央ろうきん〉の有担保ローンまたは無担保ローン(マイプランを含む)をご返済中の方。引用元:ろうきんフリーローン

ただし、ろうきんフリーローンで既存ローンの返済を一本化できる人は、中央ろうきんに出資のある団体会員の構成員の人に限ります。

また、中央ろうきんに申し込める人は、自宅または勤務先がエリア内(茨城県、栃木県、群馬県、埼玉県、千葉県、東京都、神奈川県、山梨県)にある人に限るため注意しましょう。

- 条件を満たせば年0.2%金利が引き下げられる

- 上限金利は年7.0%台と低め

- おまとめ以外の利用も可能

信用金庫のおまとめローンは低金利で地域密着

信用金庫とはその地域に根付いた金融機関です。土地柄やその地域の性質に合ったサービスを多く提供しています。

地元の信用金庫にも、おまとめローンを用意しているところがあります。普段信用金庫をよく利用する方はもちろん、身近に信用金庫がある場合にはおすすめの選択肢です。

信用金庫のおまとめローン

| 信用金庫 | 飯田信用金庫(長野) | 大阪信用金庫(大阪) | 飛騨信用金庫(岐阜) | 甲府信用金(山梨) | 高松信用金庫(香川) |

|---|---|---|---|---|---|

| ローン名 | おまとめローン「まとめ隊」 | おまとめONE'S LOAN | おまとめローン500 | 甲しんおまとめローン | おまとめフリーローン「イントゥワン」 |

| 金利 (実質年率) |

年9.8%~14.5% | 年9.8%~13.8% | 年9.8%~14.5% | 年9.8%~14.5% | 年5.0%~14.5% |

| 借入限度額 | 10万~500万円 | 10万~500万円 | 10万~500万円 | 10万~500万円 | 10万~1,000万円 |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

上記に記載したおまとめローン以外にも、多くの信用金庫でおまとめローンや借り換えに便利なフリーローンを提供しています。

居住地に近い信用金庫は、全国信用金庫協会の全国の信用金庫照会ページで確認できるので、低金利で計画的に返済をしたい方は信用金庫のおまとめローンの利用を検討しましょう。

東京スター銀行のおまとめローンは審査は最短2日! 安心の固定金利

| 金利 | 年9.8%~14.6% |

|---|---|

| 限度額 | 1,000万円 |

| 即日融資 | × |

| 返済期間 | 10年 |

| 返済回数 | 120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等月賦返済 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

東京スター銀行のおまとめローン「スターワン乗り換えローン」は、最短2日で仮審査結果が分かります。借り換えできるかどうかの目安が最短2日で分かるため、審査結果を早く知りたい人におすすめです。

東京スター銀行のおまとめローンは、最大1,000万円までの借り換えに対応しています。また、金利は年9.8%・年12.5%・年14.6%の固定となっているので、情勢によって金利が変動する心配もありません。

ご利用いただける方

・お申込み時、満20歳以上、65歳未満の方給与所得者の方(正社員・契約社員・派遣社員の方)

・年収200万円以上の方

・保証会社(株式会社東京スター・ビジネス・ファイナンスまたはアイフル株式会社)の保証が受けられる方引用元:東京スター銀行おまとめローン

- 来店不要でWebで契約までが完結する

- 契約社員や派遣社員の人でも利用可能

- 最短2日で仮審査結果が分かる

- 固定金利なため情勢に伴う金利変動リスクがない

横浜銀行カードローンは最短即日で審査が分かる!1,000万円まで借入れ可能

| 金利 | 年1.5~14.6% (変動金利) |

|---|---|

| 限度額 | 10万円~1000万円(10万円単位) |

| 最短即日融資 | ◯ |

| 契約期間 | 1年(1年ごとの自動更新)※ |

| 返済回数 | 公式サイト参照 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等返済 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | - |

※注釈

横浜銀行カードローンは、最短即日で融資を受けられます。ローンカードを受け取る前でも、振込みでお金を借りられるためです。

さらに、最大1,000万円までの借り換えに対応しているので、他社借入れが多い人に最適です。

契約後は、横浜銀行のATMや全国のコンビニATM、スマホアプリを使ってインターネットバンキングで借入れや返済が可能です。いずれも手数料無料(ただし、横浜銀行ATM、コンビニ等ATM以外の提携金融機関ATMでのお借り入れには、所定の利用手数料が必要となります。)でお金を借りられるため、複数回に分けて借入れする場合でも無駄な出費を抑えられます。

ただし、横浜銀行カードローンを利用できる人は、以下いずれかの地域に在住、または勤務している人に限られるので注意しましょう。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県内の以下の市(前橋市、高崎市、桐生市)

- 借入れ限度額は最大1,000万円

- 最短即日で融資を受けられる

- コンビニATMで借入れや返済が可能

千葉銀行のカードローンは最低金利が業界最安水準!

| 金利 | 年1.4%~14.8% |

|---|---|

| 限度額 | 10万円 ~ 800万円 |

| 即日融資 | × |

| 返済期間 | 1年※ |

| 返済回数 | 公式サイト参照 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利均等 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

千葉銀行のカードローンは下限金利が年1.4%と、ほかの銀行と比べて低い点が大きな特徴です(下表)。

| 千葉銀行カードローン | 年1.4% |

|---|---|

| 楽天銀行スーパーローン | 年1.9% |

| 多摩信用金庫の個人ローン | 年2.5% |

| 横浜銀行カードローン | 年1.5% |

| 東京スター銀行のおまとめローン | 年9.8% |

| 西日本シティ銀行のおまとめローン | 年4.5% |

| ろうきんのおまとめローン | 年4.5% |

| イオン銀行のフリーローン | 年3.8% |

| 静岡銀行のフリーローン | 年4.5% |

年1.4%の金利が適用されるのは660万円以上の借入れをする人に限りますが、高額な借入れを希望する人は下限金利が低い千葉銀行がおすすめです。

また、千葉銀行のカードローンは、口座開設済みの人ならWeb完結で申し込めるため、借入れまで来店不要です。ただし、千葉銀行のカードローンを利用できる人は、以下の地域に在住、または勤務している人に限るため注意しましょう。

- 千葉県

- 東京都※

- 茨城県

- 埼玉県※

- 神奈川県※

- 借入れ限度額は最大800万円

- 最低金利は年1.4%と比較的低め

- 口座開設済みの人はWeb完結で申込める

静岡銀行のフリーローンは年収や職業に関係なく全国から申込みできる

| 金利 | 年4.5%~14.5% |

|---|---|

| 限度額 | 最高500万円 |

| 即日融資 | × |

| 返済期間 | 6ヵ月以上10年以内 |

| 返済回数 | 6回~120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

静岡銀行のフリーローンは、年収や職業に関係なく幅広い人が利用できる点が大きな特徴です。審査で年収に対して無理のない返済プランであるかどうかが問われるためです。

パートやアルバイト、契約社員も申込みできるため、収入が少なく審査に不安がある人は静岡銀行のフリーローンを検討しましょう。

静岡銀行のフリーローンは、全国からWeb完結で申込みできます。口座開設は必須ですが、スマホ1つで簡単に手続きできるため来店は不要です。

さらに、借入れ希望額が300万円以下であれば、原則として収入証明書類の提出なしで契約できます。手間をかけずに申込みたい人にもおすすめです。

- 年収や職業に関係なく幅広い人が利用可能

- Webで申込みが完結する

- 全国から申込みが可能

西日本シティ銀行のおまとめローンは専業主婦も申込み可能!返済期間は最長15年

| 金利 | 年4.5%~年15.0%※ |

|---|---|

| 限度額 | 10万円以上500万円以内 |

| 即日融資 | × |

| 返済期間 | 最長15年 |

| 返済回数 | 180回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

西日本シティ銀行の「NCBおまとめローン」は、パートやアルバイト、配偶者に収入がある専業主婦(主夫)も50万円まで借入れが可能です。パートやアルバイト、専業主婦が利用できるおまとめローンは多くないことから、比較的審査に通りやすい銀行のおまとめローンを探している人に適しています。

さらに、西日本シティ銀行のおまとめローンは、返済期間が最長15年と長く設定されています。お金に余裕があるときは、手数料無料でいつでも繰り上げ返済が可能なので、財布の事情に合わせて返済を進めたい人に適しています。

ただし、利用できる人は九州地方を中心とした営業地域内に在住している人、または勤務している人に限るため注意しましょう。

- パート・アルバイト・専業主婦も申込み可能

- 返済期間は最長15年

- 繰り上げ返済の手数料は無料

オリックス銀行おまとめローンはWeb完結で低金利!返済専用ローンで計画的に完済

PR

| 金利(実質年率) | 年4.5%~14.8% |

|---|---|

| 限度額 | 50万円~500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | ~120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

※注釈

オリックス銀行のおまとめローンは、複数の借入れを一本化して、計画的に完済を目指すための返済専用ローンです。カードローンと異なり追加借入れができないため、確実に残高を減らしていくことができます。

上限金利は年14.8%と銀行系ローンの中でも低めに設定されており、消費者金融からの借り換えで利息負担を軽減できる可能性があります。

また、申込みから契約までWebで完結できるため、来店不要で手続きを進められます。忙しい方でも自宅から申込みが可能です。

対象年齢は満20歳以上69歳未満で、担保・保証人は不要です。ただし、新生フィナンシャル株式会社の保証を受ける必要があります(保証料は無料)。

返済方法は口座引落、ATM返済(提携ATM手数料0円)、振込返済から選択でき、毎月の返済額が一定の元利定額返済方式なので、返済計画が立てやすいのも特徴です。

- 上限金利が年14.8%と低め

- 申込みから契約までWeb完結

- 返済専用ローンで計画的に完済できる

- 提携ATM手数料0円

- 担保・保証人不要

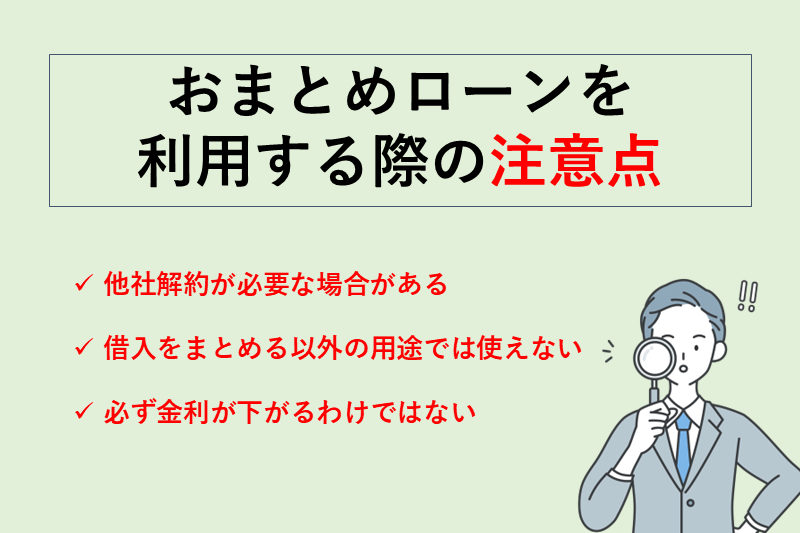

おまとめローンを利用する際の注意点

おまとめローンは、複数の借入れを一本化できる便利なサービスですが、利用にあたっては注意すべき点がいくつか存在します。

他社借入れの解約が必要となる場合や、借入れの一本化以外には利用できない点が挙げられます。また、金利が必ずしも下がるとは限らず、返済総額が増加する可能性も考慮しなければなりません。

ここでは、おまとめローンを利用する上で、事前に把握しておくべき注意点について解説します。

他社解約が必要な場合がある

おまとめローンを利用する際は、既存の借入先を解約しなければならない場合があります。おまとめローンは、借入総額の増加を防ぎ、確実な返済計画を目的としていることが多いからです。

もし他社を解約せずに新たな借入を続けてしまうと、借入総額が増え、返済が困難になってしまう可能性があります。そのため、金融機関によっては、おまとめローンの契約条件として、既存の借入をすべて解約することを求める場合があります。申し込みの際には、この条件を事前に確認し、必要に応じて解約手続きを進める準備をしておくことが大切です。

今後も借入れしたければ、他社解約が不要なおまとめローンに申し込む必要があります。以下は、その一例です。

- プロミス

- JCBカードローンFAITH

- ORIX MONEY

- 楽天銀行スーパーローン

- 多摩信用金庫のフリーローン

- 横浜銀行カードローン

- 千葉銀行カードローン

- 東京スター銀行おまとめローン

- 西日本シティ銀行おまとめローン

- イオン銀行フリーローン

- 静岡銀行フリーローン

借入れをまとめる以外の用途では使えない

おまとめローンは、原則として借入れをまとめる以外の用途では使えないので注意しましょう。おまとめローンの目的は、複数社からの借入れをひとつにまとめて、返済負担を軽減することだからです。

たとえば、消費者金融のおまとめローンは返済専用となっており、追加で借入れができません。銀行のおまとめローンも、カードローンやフリーローンへの借り換えを除けば、資金使途は他社借入れの返済に限られます。

どうしても追加でお金を借りたい場合は、別のローンを契約しましょう。

必ず金利が下がるわけではない

おまとめローンを利用しても、必ずしも金利が下がるとは限りません。

借り換え先のローンの金利が現在の借入よりも高い場合、結果的に返済の負担が増える可能性があります。また、審査の結果によっては、想定よりも高い金利が適用されることもあります。

特に、借入額や信用状況によっては、金融機関がリスクを考慮して金利を高めに設定することがあります。おまとめローンを検討する際は、現在の借入の金利と比較し、本当に負担が軽くなるかを事前に確認することが大切です。

最終的な総返済額が増える可能性がある

おまとめローンを利用すると、最終的な総返済額が増える可能性があります。これは、返済期間が長くなることで支払う利息の総額が増えるためです。

たとえ月々の返済額が減ったとしても、返済期間が延びると、その分の利息が積み重なり、結果的に支払総額が増えるケースがあります。

30万円をおまとめローンで借り換えた場合の総返済額を比較しました(下表)。

| 現在の借入れ (3年返済・金利15%) |

おまとめローン (5年返済・金利12%) |

|

|---|---|---|

| 毎月の返済額 | 約10,396円 | 約6,673円 |

| 総返済額 | 約37万4,256円 | 約40万384円 |

| 利息総額 | 約7万7,256円 | 約10万384円 |

この表から分かるように、おまとめローンを利用すると毎月の返済額は減るものの、返済期間が長くなることで支払う利息が増え、最終的な総返済額が多くなる可能性があります。

そのため、契約前にシミュレーションを行い、本当に負担が軽くなるのかを確認することが大切です。

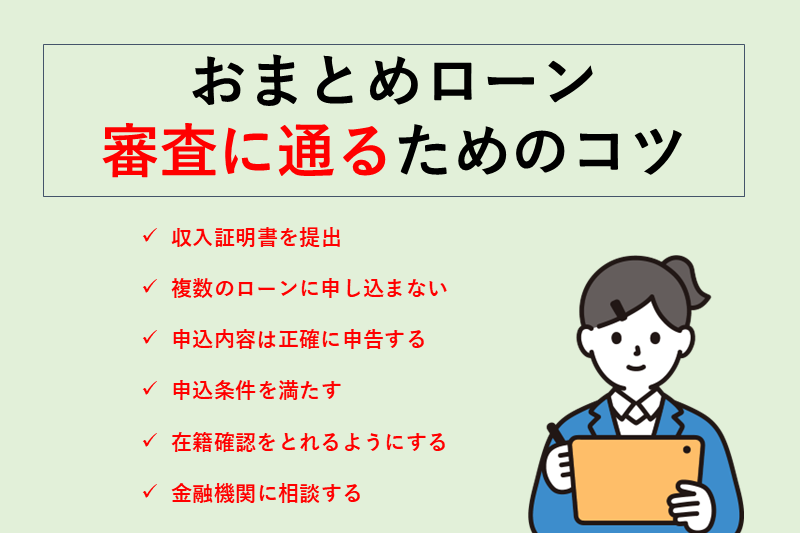

必ず借りられるおまとめローンはない!審査に通るためのコツ6つ

審査なしで必ず借りられるおまとめローンはありません。また審査が甘いおまとめローンもありません。

しかし、おまとめローンの審査に通りやすくするコツはあります。たとえば、自ら収入証明書類を提出すれば、安定した収入があることを示せます。

また、別のおまとめローンを同時に申し込むことを避けて借入れ先を1社に絞ることも重要です。ここでは、おまとめローンの審査に通るためのコツを解説します。

収入証明書を提出する

おまとめローンの審査に通るためのポイントの一つは、収入証明書を提出することです。自ら収入証明書類を提出することで、毎月継続して返済できるだけの収入があることを示せるためです。

1社から50万円以下、または他社を合わせて借入れ総額が100万円を下回る場合、収入証明書類の提出は原則不要です。

しかし、自ら収入証明書類を提出すれば、安定した収入があることを示せます。毎月無理なく返済できると判断されれば、審査に通過することもあるでしょう。

審査に不安がある人は本人確認書類と併せて以下のような収入証明書を提出しましょう。

・源泉徴収票

・支払調書

・給与の支払明細書(直近の2か月分以上(地方税額の記載があれば1か月分)のもの)

・確定申告書

・青色申告決算書

・収支内訳書

・納税通知書

・納税証明書

・所得証明書

・年金証書

・年金通知書※証明書は直近の期間に係るものを用意すること

引用元:日本貸金業協会「年収を証明する書類とは」

同時に複数のおまとめローンに申し込むことを避けて1社に絞る

おまとめローンの審査に通るためには、複数のおまとめローンに同時に申し込むことを避けて、1社に絞って申し込むことが重要です。

複数の金融機関に同時に申し込みを行うと、借金が抱えきれない状況であると判断され、審査に不利に働いてしまう可能性があるためです。

金融機関では、おまとめローンの審査を行う際、必ず信用情報を照会します。信用情報には、過去6ヶ月間のローンやクレジットカードの申し込み履歴が記録されます。

複数の金融機関に同時に申し込みを行ったという情報は、信用情報に記録され、審査担当者が確認します。そのため、十分な返済能力がある場合であっても、複数の金融機関に同時に申し込むことで、審査に落ちてしまう可能性があります。

おまとめローンの審査に不安がある場合は、まずは1社に絞って申し込みを行い、審査結果を確認しましょう。

収入や借入れ状況を正確に申告する

おまとめローンの審査に通るためには、収入源や借入れ状況を正確にかつ詳細に申告することが重要です。金融機関が申込者の返済能力を正確に評価し、審査を進めるうえで欠かせない情報だからです。

もし、虚偽の申請をしてしまうと、審査で必ず発覚し、審査に不合格になる可能性が高まります。故意に虚偽の情報を申告した場合、最悪の場合、詐欺罪に問われる可能性もあります。

また、故意でなくとも、間違った情報を申告してしまうと、信用に関する評価が下がってしまうこともあります。

正確な情報を提供することで、スムーズに審査が進み、おまとめローンの利用につながります。

申込み条件に自分が該当するか確認する

おまとめローンの審査を通過するためには、各金融機関の申込み条件に自分が該当するかを事前に調べることが重要です。

申込み条件は会社によって異なり、自身の年収や年齢といった条件を満たせていない場合は審査に通らないためです。

たとえば、67歳の人がプロミスに申し込もうとしても、対象年齢(20歳~65歳)の上限を超えているため申し込めません。この場合、67歳以上の人も申し込めるレイクやアイフルなどが候補となります。

おまとめローンの申込み条件は各社で異なるため、自分が利用できる会社を見つけましょう。

| 金融機関ローン | 条件 |

|---|---|

| プロミス | 年齢20歳以上、65歳以下のご本人に安定した収入のある人※ |

| SMBCモビット | 満20歳~65歳の安定した収入がある人※ |

| レイク | 満20歳~70歳までの安定した収入のある人※ |

| アイフル | 定期的な収入がある20歳以上69歳までの人※ |

| JCBカードローンFAITH | ・20~69歳の安定した収入がある人 ・学生やパート、アルバイトは不可 |

| ORIX MONEYのおまとめローン | 満20歳~64歳までの安定した収入がある人 |

| 中央リテール | ・20歳以上の安定した収入がある人 ・5社以上から総額200万円以上借りている人 |

| 楽天銀行 スーパーローン |

満20歳以上満62歳以下の安定した収入がある人 |

| 多摩信用金庫 個人ローン (フリー資金) |

20歳以上75歳以下の安定した収入がある人 |

| 横浜銀行 カードローン |

満20歳以上満69歳以下の安定した収入がある人 |

| 千葉銀行 カードローン |

満20歳以上満65歳未満の安定した収入がある人 |

| 東京スター銀行 おまとめローン |

満20歳以上満65歳未満で年収200万円以上の給与所得者 |

| 西日本シティ銀行 おまとめローン |

満20歳以上満75歳未満で安定した収入がある人 |

| ろうきん おまとめローン |

・満18歳以上の人 ・前年度の年収が150万円以上ある人 ・同じ職場で1年以上勤務している人 |

| イオン銀行 フリーローン |

満20歳以上満60歳未満で前年度の年収が200万円以上ある人 |

| 静岡銀行 フリーローン |

満20歳以上70歳未満の安定した収入がある人 |

※注釈

在籍確認が取れるようにしておく

おまとめローンの審査をスムーズに進めるためには、在籍確認が取れるようにしておくことが重要です。

金融機関は、申込者が本当にその職場で働いているかを確認するために、勤務先へ電話をかけることが一般的です。この際、電話がつながらないと、審査が遅れたり、場合によっては否決されることもあります。

あらかじめ勤務先の営業時間や担当部署を確認し、在籍確認の連絡がスムーズに取れるよう準備しておくと安心です。また、会社の規則で個人宛の電話を取り次がない場合は、金融機関に相談し、書類での確認に変更できるかを確認するとよいでしょう。

現在借入している金融機関に相談する

おまとめローンの審査に通りやすくするためには、現在借入している金融機関に相談することも一案です。

すでに取引がある金融機関であれば、返済実績や信用状況を把握しているため、新規の金融機関よりも柔軟な対応をしてもらえる可能性があります。

また、取引履歴が良好であれば、金利の引き下げや条件の見直しに応じてもらえることもあります。さらに、現在の借入状況や返済計画について相談することで、無理のない借り換えプランを提案してもらえることもあります。

おまとめローンを検討する際は、新たな金融機関を探す前に、まずは現在利用している金融機関に相談してみるのも有効な選択肢です。

おまとめローンに関するよくある質問(Q&A)

おまとめローンを初めて利用する人は、疑問点や不安も多いのではないでしょうか。

そこで、おまとめローンに関するよくある質問をまとめました。

おまとめローンの審査に通らない人や、初めての利用で分からないことが多い人は参考にしてください。

おまとめローンは、現在の借入れを一本化する商品のため、クレジットカードのキャッシング枠も一般的に対象となります。

他社解約が必要で、クレジットカードも一本化対象のおまとめローンを利用した場合、クレジットカードは解約しなければならないので注意しましょう。

消費者金融のおまとめローンは、借入れ限度額が低く上限金利も高めのため、銀行のおまとめローンより審査基準はゆるい傾向となります。

審査に不安がある場合は、消費者金融に申込みましょう。

一般的に、おまとめローンの対象商品は以下の借入れです。

- 消費者金融のカードローン

- 銀行のカードローン

- クレジットカードのキャッシング(ショッピング枠は基本対象外)

- クレジットカードのリボ払い

しかし、クレジットカードの審査において重要視されている項目はカードごとに異なります。たとえば、現在の収入やクレジットヒストリー、家族構成などポイントは多数あるのです。そのため、年齢や収入、職業など自分の属性と相性の良いカードを選べば、審査通過率は上げることができます。

審査が不安という人には「審査が甘いクレジットカードは?【2025年】通りやすくなるコツも解説」記事がおすすめです。

・クレジットカードの発行が割賦販売法により細かい規定が定められているため

・後払いができるかどうか信用情報機関の信用情報をもとに審査をする必要があるため

ただし、カード会社によって審査の厳しさは異なります。比較的審査に通りやすいとされるカードを、諦めずに申し込んでみましょう。