「欲しいものがあるけど手持ちのお金が少し足りない」

「急な用事でお金がすぐに必要だからパパっと借りたい」

そんな時でもスマホアプリを使えば、1万円からの少額融資を24時間365日いつでも借りることができます。申し込みから審査、借入れまでスマホ一台で完結できるため、非常に便利な手段です。

お金を借りることができるアプリの中には、即日融資に対応しているサービスもあり、今すぐお金が必要な時でもすぐにお金を借りることができます。

お金を借りるアプリには、消費者金融やクレジットカード、後払いアプリなど様々な選択肢があるため、自分の目的に応じたサービスを選ぶことが重要です。

そこで本記事では、目的に応じたお金借りるアプリを30種類網羅的に紹介。それぞれのアプリの特徴やメリットを整理しながら、目的に合った最適な選択肢が見つかるよう解説します。

初めの30日間は利息0円***。

原則お勤め先への在籍確認電話なし。

スマホアプリ「アコム my ac」で

契約から借入れまで完結!

※注釈

※2 金融機関により異なります。

お金を借りるアプリの目的別選び方|最適なアプリを見極めるポイント

スマホでお金を借りられるアプリは数多くありますが、どのアプリを選ぶべきかは、「お金を借りたい理由」や「今の状況」によって大きく変わってきます。

即日で借りたいのか、審査に不安があるのか、少額融資を受けたいのか――、目的によって最適なサービスは異なります。

ここでは、「即日融資」「少額借入」「スマホとの接続性」「審査の柔軟さ」「キャッシュレス対応」「低金利」に関してよくある6つの目的に分類し、おすすめのアプリタイプをまとめました。

まずは以下の早見表で、自分の目的に合ったアプリタイプを確認してみましょう。

| 目的/状況 | おすすめアプリタイプ |

|---|---|

| 今すぐ少額の現金を借りたい人 | 消費者金融アプリ |

| 少額で気軽に使いたい人 | 後払いアプリ |

| 電子マネーやスマホ決済と連携して借りたい人 | QRコード・電子マネー対応アプリ |

| 携帯料金とまとめて利用したい人 | キャリアローンアプリ |

| 金利を抑えて借りたい人 | 銀行カードローンアプリ |

| 審査に不安がある人 | キャッシング機能付きクレジットカードアプリ |

即日で借りたい人は「消費者金融アプリ」

急ぎで現金が必要なときは、最短即日※で借入れできる「消費者金融アプリ」が最適です。アプリだけで申込から借入まで完結でき、最短3~20分で振込まで対応しているサービスもあります。

プロミス・アコム・アイフル・モビット・LINEポケットマネーなど、大手消費者金融はアプリ完結に対応しており、土日や夜間でも即時対応できるのが大きな魅力です。

| 主な特徴 | 内容 |

|---|---|

| 融資スピード | 最短3分~20分 |

| 受付時間 | 365日24時間 (※一部時間制限あり) |

| 金利目安 | 年3.0~18.0% |

| 主な会社 | プロミス/アコム/アイフル/SMBCモビット/レイク/LINEポケットマネー など |

金利は他のアプリタイプに比べてやや高めなため注意が必要です。 また、在籍確認や本人確認書類の提出が必要な場合もあるため、事前に条件を確認しておきましょう。

- 急な出費にすぐ対応したい人

- 土日・夜間でも借りたい人

- 初めての借入れでスピードを重視したい人

スピードと使いやすさを重視する人にとって、もっとも実用的な選択肢と言えるでしょう。

1円から少額を借りたい人は「後払いアプリ」

今すぐ手元に現金がなくても、ほしいものをすぐに手に入れたい――、そんなときに便利なのが「後払いアプリ」です。

メールアドレスや電話番号があれば、本人確認なしで登録できるサービスもあり、最短1分で審査不要の後払い決済が利用可能です。

また、プリペイド型の後払いアプリであれば年齢制限が緩く、未成年や無職の人でも使えるケースがあります。

| 主な特徴 | 内容 |

|---|---|

| 審査 | 一部アプリは審査なしで即利用可(SMS・メアド認証のみ)、プリペイド型は13歳~利用可のものもあり |

| 利用目的 | ネット・実店舗での少額決済(現金ではなく後払い) |

| 金額上限 | ~数万円程度(与信により異なる) |

| 年齢制限 | プリペイド型は13歳~利用可のものもあり |

| 主なサービス | バンドルカード/atone/paidy/B/43/VALUECA など |

ただし、後払いアプリはあくまで「買い物代金を後から支払う仕組み」であり、基本的には現金を直接借りることはできません。

一部のアプリにキャッシング機能が付帯している場合もありますが、その場合は別途審査が必要になるため注意が必要です。

- 少額の買い物を今すぐ済ませたい人

- 銀行口座やクレジットカードを使わずに決済したい人

- 未成年・無職などでカードローン審査が不安な人

「現金を借りる」のではなく「立て替えてもらう」という仕組みなので、とにかく“手間なく今すぐ支払いを済ませたい人”にとっては非常に便利な手段です。

「少額でいいから今すぐ手元にお金が欲しい」という人は、2万円を借りる方法についての解説記事もおすすめです。今すぐ少額融資を受ける方法について紹介しています。

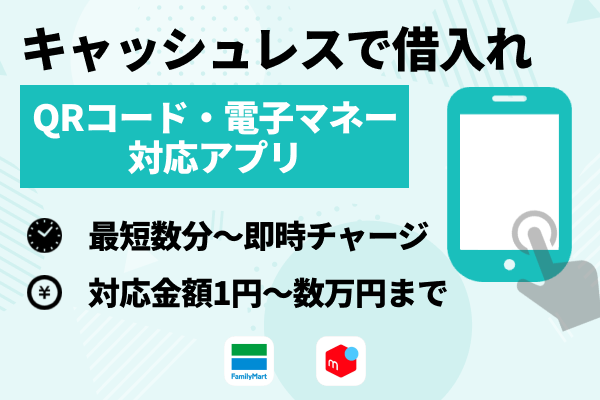

キャッシュレス決済で借りたい人は「QRコード・電子マネー対応アプリ」

普段からスマホ決済を利用している方にとっては、電子マネーへのチャージを通じてお金を借りられる「キャッシュレス型ローンアプリ」が非常に便利です。

ファミペイローンやメルペイスマートマネーなどのアプリでは、金額を入力するだけでスマホ決済残高に即時チャージされ、少額借入れにも対応しています。現金を引き出すことなく、キャッシュレスで完結できるのが最大の魅力です。

| 主な特徴 | 内容 |

|---|---|

| 借入形式 | QRコード決済や電子マネーに 直接チャージ |

| 対応金額 | 1円~数万円まで柔軟に設定可 |

| 反映スピード | 最短数分~即時チャージ対応 |

| 審査 | 基本的にあり(事前登録+簡易与信) |

| 主なサービス | ファミペイローン/メルペイスマートマネー など |

ただし、キャッシュレス型アプリもローンサービスであるため、審査は必須です。また、使いすぎ防止のため利用上限がやや低めに設定されていることが多く、あくまで少額利用向けと捉えておくのが安心です。

- 普段からメルペイ、ファミペイなどを使っている人

- 現金ではなくキャッシュレスでお金を借りたい人

- 少額をすぐにチャージして使いたい人

「今ある電子マネー残高を増やす」感覚で使えるため、財布を持たずに借入れを完結させたい方にピッタリの方法です。

携帯電話と連動したい人は「キャリアローンアプリ」

ドコモやauなどの携帯キャリアを利用している人は、自社提供の「キャリアローンアプリ」を活用すれば、手間をかけずにお金を借りることができます。

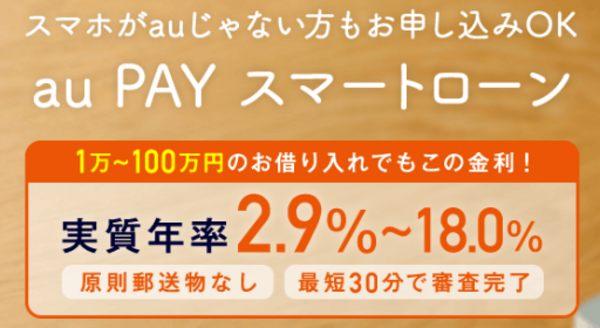

たとえば、dスマホローンやau PAY スマートローンでは、dアカウントやau IDに登録された情報が自動連携されるため、申し込み時の入力項目が最小限に抑えられます。

加えて、キャリアユーザー向けの金利優遇や審査簡略化の特典がある場合もあり、使い慣れたサービス内でスムーズに完結できるのが魅力です。

| 主な特徴 | 内容 |

|---|---|

| 利用条件 | キャリア契約者(ドコモ・auなど)であること |

| 情報連携 | dアカウント/au IDと自動連携(入力負担が少ない) |

| 金利優遇 | 条件により年0.5%~の優遇あり |

| 審査 | 基本的に必要だがユーザー情報により簡略化傾向あり |

| 主なサービス | dスマホローン/au PAY スマートローン など |

ただし、キャリア契約がない場合は利用できない、もしくは機能制限されることがあります。 また、借入限度額は他のローンサービスに比べてやや低めに設定されていることも多いため、少額の用途に向いています。

- ドコモやauなどのキャリアを長年利用している人

- 最小限の手間でスムーズに借入れを済ませたい人

- キャリア連携による金利優遇や管理のしやすさを重視する人

スマホの契約情報とローンが連動することで、余計な手続きを減らし、スムーズに借入れを進められる手段として人気が高まっています。

低金利で借りたい人は「銀行カードローンアプリ」

金利をできるだけ抑えてお金を借りたいなら、「銀行カードローンアプリ」の利用が有力な選択肢です。

銀行カードローンの上限金利は年14.0~14.5%前後が一般的で、消費者金融よりも年3~4%ほど低く設定されています。

また、すでに銀行口座を持っている場合は、スマホアプリやWeb上で申込みから借入れまで完結可能。 多くの銀行では、アプリ完結・カードレス対応を進めており、来店不要でスムーズに手続きできる点も魅力です。

| 主な特徴 | 内容 |

|---|---|

| 上限金利 | 年14.0~14.5%(消費者金融より低め) |

| 対象者 | 各銀行の口座を持っていればアプリから申込み可 |

| 手続き方法 | アプリ・Web完結(来店不要)/一部はカードレス対応 |

| 注意点 | 審査に時間がかかる場合あり |

| 主なサービス | 三菱UFJ銀行/三井住友銀行/みずほ銀行/楽天銀行/PayPay銀行 など |

ただし、銀行カードローンは原則、即日融資ができないため、急ぎの資金調達には不向きです。審査や在籍確認に数日かかることもあるため、あらかじめ時間に余裕をもって申し込む必要があります。

- 金利を抑えてできるだけ利息負担を少なくしたい人

- すでに銀行口座を持っていてアプリで完結したい人

- 即日ではなく数日以内での借入れを検討している人

利便性と金利のバランスを重視したいなら、銀行カードローンアプリはもっとも堅実な選択肢といえるでしょう。

審査が不安な人は「キャッシング機能付きクレジットカードアプリ」

すでにクレジットカードにキャッシング枠を設定している場合、審査なしで、今すぐアプリからお金を借りることが可能です。

すでにカード発行時に審査を通過しているため、借入時には再審査が不要で、スピーディに振込手続きまで進められます。

たとえば、ACマスターカードや楽天カードなどは、アプリからキャッシング操作が完結でき、即時反映されるケースもあります。

| 主な特徴 | 内容 |

|---|---|

| 審査 | すでにキャッシング枠を持っていれば審査なし |

| 振込スピード | 最短10秒~(※カードにより異なる) |

| 金利目安 | 年5.0~18.0% |

| 注意点 | キャッシング枠未設定の場合は別途審査が必要 |

| 主な会社 | ACマスターカード/楽天カード/セゾン/エポス/JCB系 など |

ただし、カードを保有していてもキャッシング枠を設定していない場合は、あらためて申請と審査が必要です。

キャッシング枠の追加審査は、カード会社によって数日~2週間かかることもあるため、即日での借入には向いていません。

- すでにクレジットカードを持っていてキャッシング枠が設定されている人

- 審査に不安があり、これ以上の与信審査を受けたくない人

- アプリから即時で口座にお金を振り込みたい人

再審査の手間がないぶん、「審査不要ですぐに借りたい人」にとっては、もっとも手軽な選択肢となります。

即日融資に対応するスマホ完結型消費者金融おすすめアプリ7選

急ぎでお金が必要なときに頼りになるのが、即日融資に対応した「消費者金融のスマホアプリ」です。

アプリからの申込み~審査~借入れまでがすべてスマホで完結し、最短3分での即時振込にも対応しています。

ただし、サービスによって審査スピード・金利・無利息期間の有無などが異なるため、どれを選ぶかで「融資スピード」「利息総額」「使いやすさ」に大きな差が出ることもあります。

そこで本記事では、NET MONEY編集部が即日融資・アプリ完結・無利息期間・審査のしやすさなどの観点から厳選した、信頼できる6つのアプリを紹介します。

比較表とあわせて、各社の強みや使い勝手をチェックしながら、あなたに最適な1社を見つけてください。

消費者金融アプリおすすめ7選

| アプリ名 | プロミス アプリローン® |

レイクアプリ | アコム my ac | アイフル AIアプリ |

SMBCモビット 公式アプリ |

ORIX MONEY | LINE ポケットマネー |

|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

| 審査スピード (最短) | ◎ 最短3分(※1) |

◯ 最短15秒(※5) |

◯ 最短20分(※3) |

◯ 最短18分(※3) |

◯ 最短15分(※4) |

◯ 最短即日 |

◯ 最短10分(※6) |

| 融資スピード (最短) | ◎ 最短3分(※1) |

◯ 最短15分(※2) |

◯ 最短20分融資(※3) |

◯ 最短18分(※3) |

◯ 最短15分 |

◯ 最短60分 |

◯ 最短20分(※7) |

| バレにくさ (電話による在籍確認) |

◎ 原則なし |

◎ なし(※8) |

◎ 原則、お勤め先へ在籍確認の電話なし |

◎ 原則なし |

◎ 原則なし |

× あり |

× あり |

| 少額融資 | ◎ 1,000円~ |

◎ 1,000円~ |

◎ 1,000円~ |

◎ 1,000円~ |

◎ 1,000円~ |

◎ 1,000円~ |

◎ 100円~ |

| 金利 (実質年利) |

◯ 2.5%~18.0% |

◯ 4.5%~18.0% |

◯ 2.4%~17.9% |

◯ 3.0%~18.0% |

◯ 3.0%~18.0% |

◯ 1.5%~17.8% |

◯ 年3.0%~18.0% |

| 詳細 |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

詳細はこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

※注釈

※2 Webで最短15分融資も可能!21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※3 お申し込み時間や審査によりご希望に添えない場合がございます。

※4 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※5 お申込み後、最短15秒で審査結果を表示

※6 手続内容や混雑状況によって審査にお時間を頂く場合があります。

※7 お申込の時間帯により、ご希望に添えない場合があります。

※7 手続内容や混雑状況によって審査にお時間を頂く場合があります。

※8 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

プロミス アプリローン®|最短3分で審査完了、急ぎの人におすすめ

| 審査期間 | 最短3分※1 | アプリで書類提出 | ◯ |

|---|---|---|---|

| 融資 スピード |

最短3分※1 | 借入れ 残高確認 |

◯ |

| 金利 (実質年率) |

2.5%~18.0% | 取引履歴確認 | ◯ |

| 電話による 在籍確認 |

原則なし | チャット機能 | ◯ |

| 借入れ単位 | 1,000円単位 | 増額申請 | ◯ |

| スマホ借入れ~返済 | ◯ | 生体認証 | ◯ |

| 書類提出 | ◯ | アプリ きせかえ |

✕ |

※注釈

プロミスアプリローン®は、最短3分で審査が完了します。申込みから契約、借入れまでアプリ1つで完結するためです。手続き後は、24時間365日いつでも最短10秒で振込み融資を受けられるため、急ぎの人に最適です。

また、プロミスは最小1,000円から借入れできるため、少額融資を受けたい人におすすめです。銀行振込みなら振込手数料が無料なので、何度でも気軽に利用できます。必要な金額分を借りられるので無駄な借入れを避けられることもメリットです。

さらに、プロミスを初めて利用する人は、初回借入れ日の翌日から30日間、利息が無料です。ほかの大手消費者金融にも無利息サービスはありますが、借入れ日の翌日から適用されるのはプロミスのみです(下表)。

| プロミス | 借入日の翌日から |

|---|---|

| レイク | 契約日の翌日から |

| アコム | 契約日の翌日から※ |

| アイフル | 契約日の翌日から |

※アコムでのご契約がはじめてのお客さま

プロミスなら、契約から数日経って借入れした場合でも無利息期間を最大限に活用できるため、後日お金を借りたい人にもおすすめです。

\編集部おすすめ/

レイク アプリ|1,000円から借入可能、急な出費にも対応

| 審査期間 | 申込み後最短15秒 | アプリで書類提出 | ◯ |

|---|---|---|---|

| 融資 スピード |

Webで最短15分※ | 借入れ 残高確認 |

◯ |

| 金利 (実質年率) |

年4.5~18.0% | 取引履歴確認 | ◯ |

| 電話による 在籍確認 |

なし※ | チャット機能 | ✕ |

| 借入れ単位 | 1,000円単位 | 増額申請 | ◯ |

| スマホ借入れ ~返済 |

◯ | 生体認証 | ◯ |

| 書類提出 | ◯ | アプリ きせかえ |

◯ |

※注釈

レイクは、アプリを使って最短15分で現金を借りられる、スピード対応に強いスマホローンです。

特徴的なのは、スマホATMや振込融資で1,000円からの少額借入れが可能な点。ちょっとした急な出費にも対応でき、口座がなくてもセブン銀行ATMで現金を受け取れる利便性があります。

さらに、レイク最大の魅力「条件を満たせば、業界最長クラスの365日間利息ゼロ」で借入れができます。

| 無利息期間 | 条件 |

|---|---|

| 60日間 | 初めてレイクを利用する方 Web申込+契約額50万円未満の方 |

| 365日間 | 初めてレイクを利用する方 Web申込+契約額50万円以上(お借入れ額1万円でも可能) |

※注釈

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

無利息のスタートが「契約日」基準なので、申込みから日が空くと適用日数が短くなる点は要注意です。とはいえ、契約金額に応じて60日間・365日間無利息になるのは、レイクだけの大きな強みです。

少額から始めたい方や、利息をできるだけ抑えたい方には特におすすめできる1社といえます。

\Webで最短15分※融資可能!/

アコム my ac|カード不要・来店不要のためバレずに借りられる

| 審査期間 | 最短20分※1 | アプリで書類提出 | ◯ |

|---|---|---|---|

| 融資 スピード |

最短20分融資※1 | 借入れ 残高確認 |

◯ |

| 金利 (実質年率) |

2.4%~17.9% | 取引履歴確認 | ◯ |

| 電話による 在籍確認 |

原則、お勤め先へ在籍確認の電話なし | チャット機能 | ◯ |

| 借入れ単位 | 1,000円単位 | 増額申請 | ◯ |

| スマホ借入れ~返済 | ◯ | 生体認証 | ◯ |

| 書類提出 | ◯ | アプリ きせかえ |

✕ |

アコムのスマホアプリ「my ac」は、契約から借入れまで完結できるカードレス型のアプリです。カード不要・来店不要のため、カードを見られたり、実店舗に出入りしてるところを見られる心配もなく、誰にもバレずにお金を借りることができます。

審査は最短20分※で完了し、平日・土日を問わず毎日21時まで審査対応。とくに楽天銀行を利用している場合は、24時間365日いつでも最短10秒で口座に着金するなど、即時性の高さが大きな魅力です。

借入操作はアプリで金額を入力するだけのシンプル設計。アプリ操作に不安がある方でも使いやすく、初めての借入れでも安心感があります。

また、アコムは新規顧客への融資に積極的なことで知られ、他社と比較しても契約者数・審査通過率ともに高水準です。

大手消費者金融の新規契約者数や審査通過率を比較

| 新規契約者数※1 | 審査通過率※2 | |

|---|---|---|

| アコム | 166,969人 | 39.1% |

| プロミス | 154,599人 | 35.5% |

| アイフル | 140,726人 | 32.5% |

※注釈

初めてカードローンを利用する方、審査に不安のある方にとって、最も安心して使いやすいアプリのひとつといえるでしょう。

\初めてお金を借りる人に最適/

アイフル AIアプリ|アプリアイコンを着せ替え出来るから画面を見られても安心

| 審査期間 | 最短18分※ | アプリで書類提出 | ◯ |

|---|---|---|---|

| 融資 スピード |

最短18分※ | 借入れ 残高確認 |

◯ |

| 金利 (実質年率) |

年3.0%~18.0% | 取引履歴確認 | ✕ |

| 電話による 在籍確認 |

原則なし | チャット機能 | ◯ |

| 借入れ単位 | 1,000円単位 | 増額申請 | ◯ |

| スマホ借入れ~返済 | ◯ | 生体認証 | ◯ |

| 書類提出 | ◯ | アプリ きせかえ |

◯ |

※注釈

アイフルのAIアプリは、アプリの機能が他社に比べて充実しています。たとえば、アプリのアイコンを6種類に着せ替えすることが可能です。

事前に、ひと目見てアイフルだとは思えないアイコンに設定しておけば、友達やパートナーなど、身近な人にスマホ画面を見られても、アイフルでお金を借りていることがバレません。

またアイフルのAIアプリなら、地方銀行や信用金庫を含む約1,200の金融機関で、24時間365日1,000円単位で振込み融資を受けられます。現金が必要な場合は、全国のセブン銀行ATMやローソン銀行ATMでスマホATM取引が可能です。

\初めてのお借入れは30日間利息0円/

SMBCモビット アプリ|最短15分で審査が完了するからすぐにお金が借りられる

| 審査期間 | 最短15分 | アプリで書類提出 | ◯ |

|---|---|---|---|

| 融資 スピード |

最短15分 | 借入れ 残高確認 |

◯ |

| 金利 (実質年率) |

年3.0%~18.0% | 取引履歴確認 | ◯ |

| 電話による 在籍確認 |

原則なし | チャット機能 | ✕ |

| 借入れ単位 | 1,000円単位 | 増額申請 | ◯ |

| スマホ借入れ~返済 | ◯ | 生体認証 | ◯ |

| 書類提出 | ◯ | アプリ きせかえ |

✕ |

※注釈

SMBCモビットの公式アプリから申し込めば、最短15分で審査が完了。さらに、電話による在籍確認なしでWeb完結する点が大きな強みです。

申込み後、コールセンター(0120-03-5000)に連絡すれば、混雑時でも審査を優先して進めてもらえる仕組みも用意されており、連休中や土日祝日の急な出費にも対応しやすくなっています。

アプリからの借入れ方法も多彩で、振込やスマホATM取引が可能。コンビニATMに行けない状況でも、電子マネー残高への反映ですぐに利用できます。

- 銀行口座へ振込み

- スマホATM取引(セブン銀行ATM、ローソン銀行ATM)

借入金額は1,000円から対応しており、「少額を今すぐ必要とする人」「電話なしで申し込みたい人」には、最適な一社です。

\1,000円単位の少額融資も受けられる/

ORIX MONEYは完全カードレスでアプリ完結だから最短即日で融資を受けられる

| 審査期間 | 最短60分 | アプリで書類提出 | ◯ |

|---|---|---|---|

| 融資スピード | 最短即日 | 借入れ残高確認 | ◯ |

| 金利 (実質年率) | 年1.5%~17.8% | 取引履歴確認 | ◯ |

| 電話による 在籍確認 | 原則あり | チャット機能 | × |

| 借入れ単位 | 1,000円単位 | 増額申請 | ◯ |

| スマホ借入れ~返済 | ◯ | 生体認証 | ◯ |

| 書類提出 | ◯ | アプリきせかえ | × |

ORIX MONEYは最短60分で審査が完了し、最短即日で融資を受けられます。完全カードレスで、アプリ1つで申込みが完結するためです。

契約後は振込みやスマホATMで1,000円から借りられます。24時間365日いつでも瞬時にお金を借りられるので、土日祝日などにも便利です。

ORIX MONEYで契約すると以下の特典を利用できます(下画像)。

カーリースやレンタカーなどを優待価格で利用できるので、自家用車を持っていない人や旅行することが多い人におすすめです。

LINEポケットマネー|LINEアプリ完結・最短10分で借入OK

| 金利 (実質年率) | 年3.0%~18.0% |

|---|---|

| 最低借入れ額 | 100円~ |

| 借入れ単位 | 1円単位 |

| 限度額 | 300万円 |

| 審査期間 | 最短10分 |

| 融資スピード | 最短即日 |

| アプリ完結 | ○ |

LINEポケットマネーは、LINEアプリ内で申込から借入まで完結でき、100円~ (1円単位)の少額融資に対応したキャッシュレスローンサービスです。

借入方法は以下の通りです。

- 銀行口座への振込

少額をすぐ使いたい人に最適な設計です。さらに、LINEの利用状況をもとに算出される「LINEスコア」が審査に活用され、スコア次第で金利や限度額が優遇されることもあります。

簡易審査で借りられるおすすめ後払いアプリ8選

後払いアプリは、クレジットカードや口座を持っていない人でも、スマホ1つで決済を済ませられる便利なサービスです。

審査が不要だったり、初回登録にかかる手間が少なかったりと、「とにかく早く支払いを済ませたい人」向けに特化した使い勝手が魅力です。

アプリによっては、ネット通販に強いもの、コンビニなどの実店舗で使えるもの、分割払いに対応しているものなど、用途や機能が大きく異なります。

使える店舗や決済上限もアプリごとに差があるため、選び方を間違えると「思ったより使えない」と感じることも。

この章では、スマホで手軽に後払いできる8つのおすすめアプリを紹介します。それぞれの特徴を比較しながら、あなたの生活スタイルや目的に合ったサービスを見つけてください。

後払いアプリおすすめ8選

| BANKIT | バンドルカード | atone | あと払いPaidy | ソフトバンク まとめて支払い チャージ |

ドコモ電話料金 合算払い |

ワンバンク | VALUECA (バリューカ) |

|

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

| 審査 | 審査なし (※後払い、キャッシング機能は審査あり) |

なし (ただし後払い決済は利用ごとに審査あり) |

利用ごとに審査あり | 審査なし (分割払いは審査あり) |

審査なし | 審査なし (後払いは審査あり) |

審査なし (「あとばらいチャージ」は審査あり) |

審査なし (スマートクレカ発行時は審査あり) |

| 利用開始までのスピード | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 |

| 限度額 | 3,000円/6,000円(※2) | 5万円 | 5万円 | 利用限度額の設定なし | 10,000円 | 奇数月(1,3,5,7,9,11月)の請求額が5,000円(税込)未満 | 5万円 | 10万円 |

| 手数料 | 300円 | 510円~1,830円 | 無料(※1) | 決済毎の手数料:無料 コンビニ:390円(税込)※1 口座振替:無料 銀行振込み:金融機関ごとの 手数料 |

無料 | 無料 | 500~1,800円(税込) | 一括払い:無料 分割払い:年10.76~13.27%リボ払い:年18.0% |

| 詳細 | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ |

※注釈

※2 6,000円チャージは利用状況に応じる

「後払いアプリを幅広く知りたい人や、審査が不安」という人は、審査なしで後払いできるアプリの解説記事もおすすめです。アプリの選び方も紹介しています!

BANKIT|無審査で13歳から使える後払いアプリ

| 審査 | 審査なし※1 |

|---|---|

| 手数料 | 300円 |

| 最低借入れ額 | 3,000円 |

| 借入れ単位 | - |

| 限度額 | 3,000円または6,000円※2 |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

※注釈

※2 6,000円チャージは利用状況に応じる

※2 BANKITリアルカードの新規発行は2024年3月28日をもって終了

BANKITは、13歳から使える後払いプリペイドアプリで、メールアドレスと電話番号だけで即時発行できるVisaバーチャルカードを通じて、QUICPayやタッチ決済に対応した店舗・ECサイトでの支払いが可能です。

少額(3,000円~6,000円)を後払いで立て替えてくれる「おたすけチャージ」機能があり、現金が手元になくてもすぐに買い物できるのが魅力。審査なしで使えるため、クレジットカードを持てない未成年や学生にもおすすめです。

さらに18歳以上であれば、審査を通過することで「おたすけチャージ+」が利用可能になり、セブン銀行ATMからの現金引き出しにも対応。日常のキャッシュレス決済はもちろん、急な現金ニーズにも柔軟に対応できます。

「後払い機能 × プリペイド決済 × 現金引き出し(条件付き)」という3つの使い方が1つに集約されており、利便性・対応力に優れたアプリです。

バンドルカード|年齢制限なし、審査なし、電話番号のみで利用OK

| 審査 | 審査なし※ |

|---|---|

| 手数料 | 510円~1,830円 |

| 最低利用額 | 3,000円~ |

| 利用額の単位 | 1,000単位 |

| 限度額 | 5万円 |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

※注釈

バンドルカードは、事前にチャージした金額の範囲内で利用できるVISAのプリペイドカードです。プリペイドカード機能であれば審査や年齢制限がないため、誰でも手軽に最短1分で発行できます。また、本人情報として入力する内容は電話番号のみです。

バンドルカードを発行したあと、アプリ内の「ポチッとチャージ」機能を利用すれば、3,000円から5万円までの範囲で後払い決済もできます。審査を受ける必要はありますが、本人確認書類や収入証明書類の提出も不要なため、今すぐお金が必要な人に便利です。

atone|1分で登録完了、分割払いも対応

| 審査 | 利用ごとに審査あり |

|---|---|

| 手数料 | 無料※ |

| 最低利用額 | 1円~ |

| 利用額の単位 | 1円単位 |

| 限度額 | 5万円 |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

※注釈

atoneは、メールアドレスとSMS認証だけで1分で登録が完了し、最短即日から使える後払いアプリです。面倒な本人確認や書類提出がなく、スマホひとつですぐに利用を始められます。

支払いは月1回のまとめ払い形式で、最大5万円までの決済に対応。1円単位で使えるため、コンビニやネットショッピングなど少額の買い物を柔軟に後払いしたい人に最適です。

さらに、分割払いにも対応しているため、急な出費や高額な商品を購入したいときにも活用できます。利用金額に応じてポイント(0.5%)が還元されるので、お得に使えるのも魅力です。

「使いやすさ」「柔軟な支払い」「ポイント還元」の3拍子が揃った、初心者向け後払いアプリの代表格です。

paidy(ペイディ)|審査なし・12回分割可

| 審査 | 審査なし(分割払いは審査あり) |

|---|---|

| 手数料 | 決済毎の手数料:無料 コンビニ:390円(税込)※1 口座振替:無料 銀行振込み:金融機関ごとの手数料 |

| 最低利用額 | Amazon:3円以上※2 その他のショップ:3,000円以上※2 |

| 限度額 | 利用限度額の設定なし |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

※注釈

※2 3回払いをする場合の最低借入れ額

paidyは年齢制限なく利用できる後払いアプリです。スマホとメールアドレスさえあれば、本人確認なしで誰でも簡単に登録できるので、ローンやクレジットカードの審査に通らなかった人でも安心して利用できます。

ネットショップで利用できるバーチャルカードなら、最短5分で発行できます。本カードを発行すれば、実店舗での利用も可能で、より幅広いシーンでpaidyを活用できます(画像下)。

paidyの大きな特徴は、後払いアプリでありながら、分割払いができる点です。本人確認をすれば、 3回、6回、12回から好きな回数で後払いができます。高額な商品を購入したい場合や、翌月までに全額を用意するのが難しい場合でも、無理なく支払いできます。

ワンバンク|後払い+家計改善に活用

| 審査 | 審査なし (「あとばらいチャージ」は審査あり) |

|---|---|

| 手数料 | 500~1,800円(税込) |

| 最低利用額 | 1円~ |

| 利用額の単位 | 1円単位 |

| 利用開始までのスピード | 最短5分 |

| Web申込み | ○ |

B/43(ビーヨンサン)は、あとばらい機能に加えて、家計簿機能や支出管理サポートも備えたプリペイド型の後払いアプリです。最短5分でバーチャルVisaカードが発行され、ネットショッピングなら即利用可能。チャージ不要で最大5万円まで「あとばらいチャージ」が使えます。

最大の特徴は、使ったお金を自動で家計簿に反映できる機能にあります。あらかじめ口座やカードを紐づけておけば、日々の支出を可視化できるほか、「使いすぎ通知」や予算設定機能もあり、無駄遣いを防ぎたい人にぴったりです。

さらに、ペアカードやジュニアカードを発行すれば、家族と一緒に支出を管理することも可能。「後払い」と「家計管理」が一体になっているため、お金の使い方を見直したい人や、家族で支出を管理したい人にも最適なアプリです。

VALUECA(バリューカ)|Visaタッチ対応!実店舗で使える後払いアプリ

| 審査 | 審査なし (スマートクレカを利用する場合は審査あり) |

|---|---|

| 手数料 | 一括払い:無料 分割払い:年10.76~13.27% リボ払い:年18.0% |

| 最低利用額 | 1円~ |

| 利用額の単位 | 1円単位 |

| 限度額 | 10万円 |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

VALUECA(バリューカ)は、Visaのタッチ決済やQUICPay+対応店舗で使える後払いプリペイドアプリです。多くの後払いアプリがネット決済専用である中、実店舗での利用に特化しているのが最大の特徴です。

セブン銀行ATMやVポイント、アプラス発行のクレジットカードなど、複数の方法でチャージが可能。とくに「スマートクレカ(アプリ専用クレジットカード)」を使えば、チャージした金額を最大100万円まで後払いにできるため、支払いタイミングを柔軟にコントロールできます。

コンビニやスーパーなどリアル店舗で少額決済を後払いにしたい人や、日々の生活費をスマートにやりくりしたい人に最適なアプリです。

ソフトバンクまとめて支払い|携帯料金と合算支払い!PayPayチャージも可

| 審査 | 審査なし |

|---|---|

| 手数料 | 無料 |

| 利用限度額 | 10,000円 |

| 後払い方法 | 携帯料金と合算 |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

ソフトバンク「まとめて支払いチャージ」は、携帯料金と合算で支払えるため、実質的に後払いと同じように利用できます。

たとえば、ソフトバンク端末のスマホでアプリや音楽などのデジタルコンテンツを購入したり、オンラインショッピングをしたりする際に、月々の携帯電話料金とまとめて支払えます。

Visaの電子プリペイドサービス「チャージPASS」に登録すれば、PayPay残高にチャージできたり、Visa加盟店(実店舗)でショッピングもできるようになるのでとても便利です。

ドコモ電話料金合算払い|d払い対応!スマホ料金にまとめて後払い

| 審査 | 審査なし (後払いは審査あり) |

|---|---|

| 手数料 | 無料 |

| 利用限度額 | 奇数月(1,3,5,7,9,11月)の請求額が5,000円(税込)未満 |

| 後払い方法 | 携帯料金と合算 |

| 利用開始までのスピード | 最短即日 |

| Web申込み | ○ |

ドコモユーザーであれば、「電話料金合算払い」を使って、d払い加盟店での買い物代金を携帯料金とまとめて後払いできます。使った金額は翌月の携帯料金と合算されるため、その場で現金やクレジットカードがなくても支払いが可能です。

利用開始も簡単で、d払いアプリから設定すれば、最短即日で後払い決済がスタート可能。ドコモ回線の契約者で、月額請求が5,000円未満の人が対象となります。

日常のちょっとした出費を後回しにしたいときや、クレジットカードを使いたくない人にとって、スマホだけで完結する手軽な決済手段として活用できます。

キャッシュレス型のQRコード・電子マネーアプリおすすめ2選

キャッシュレス決済に対応したローンアプリを使えば、ファミペイやメルペイといったスマホ決済残高へ直接チャージする形で融資を受けられます。

アプリから金額を入力するだけで、最短数分でチャージが完了するため、現金を引き出す手間なく「今すぐ少額を使いたい」ときに非常に便利です。

この章では、1円単位の少額チャージ・即時反映・スマホ完結に対応した3つのローンアプリを厳選し、それぞれの機能や使いやすさを比較しながら紹介します。

QRコード・電子マネー対応のローンアプリおすすめ2選

| アプリ名 | ファミペイローン 「ファミペイ」 |

メルペイ スマートマネー |

|---|---|---|

|

|

|

| 審査スピード (最短) |

最短即日 | 最短3分※ |

| 融資スピード (最短) |

最短即日 | 最短3分※ |

| 少額融資 | ◎ 1,000円~ |

◎ 1,000円~ |

| 金利 (実質年利) |

◯ 年0.8%~18.0% |

◯ 年3.0%~15.0% |

| 詳細 | 続きを読む↓ | 続きを読む↓ |

※注釈

ファミペイローン|24時間1,000円単位で借入可能だから急な支払いも安心

| 金利 (実質年率) | 年0.8%~18.0% |

|---|---|

| 最低借入れ額 | 1,000円~ |

| 借入れ単位 | 1,000円単位 |

| 限度額 | 1万円~300万円 |

| 審査期間 | 最短即日 |

| 融資スピード | 最短即日 |

| アプリ完結 | ○ |

ファミペイローンは、ファミペイアプリから24時間いつでも1,000円単位で借入れできるキャッシュレス型ローンサービスです。

申込みから契約、借入れ・返済までアプリ内で完結し、最短即日での融資も可能。現金を使わず、即時にファミペイ残高へチャージできるため、急な支払いにも柔軟に対応できます。

借入方法は以下の2パターンに対応しており、利用シーンに応じて使い分けが可能です。

- ファミペイ残高へのチャージ

- 銀行口座へ振込み

さらに、手数料がかからず、1万円未満の少額でも申し込める点が特徴です。QRコード決済を日常的に使っている人や、ATMに行く時間がない人にとって、非常に実用的な選択肢といえるでしょう。

メルペイスマートマネー|メルカリアプリで最短3分で少額融資

| 金利 | 年3.0%~15.0% |

|---|---|

| 最低借入れ額 | 1,000円~ |

| 借入れ単位 | 1円単位 |

| 限度額 | 50万円 |

| 審査期間 | 最短3分※ |

| 融資スピード | 最短3分※ |

| アプリ完結 | ○ |

※注釈

出典元:メルペイ

メルペイスマートマネーは、メルカリアプリ内で申込み・借入れまで完結できるスマホ融資サービスです。

最短3分で審査結果が通知され、契約後は24時間いつでも1,000円単位で借入れが可能。チャージ先はメルペイ残高か銀行口座のどちらかを選べるため、買い物・送金のどちらにも柔軟に対応できます。

借入方法は以下の2種類です。

- メルペイ残高へのチャージ(iD決済やコード決済ですぐ使える)

- 銀行口座への振込み(現金が必要なときにも対応)

金利は、メルカリの取引履歴などをもとに個別に設定されるため、アクティブなユーザーほど低金利になる傾向があります。フリマアプリを日常的に使っている方にとって、自然に使いやすい融資手段です。

スマホ料金と連動できるおすすめ携帯キャリアローンアプリ2選

携帯キャリアが提供するローンアプリは、スマホ料金との連携により手続きが簡単で、キャリアユーザー向けの金利優遇を受けられる点が特徴です。

ドコモなら「dスマホローン」、auなら「au PAY スマートローン」が代表的で、どちらもスマホ1つで申込みから借入れまで完了します。

この章では、それぞれのサービスの特徴やメリットを比較し、キャリア利用者にとって最適なアプリを紹介します。

携帯キャリアローンアプリおすすめ2選

| アプリ名 | dスマホローン | au PAY スマートローン |

|---|---|---|

|

|

|

| 審査スピード (最短) |

即日(※1) | 最短30分(※3) |

| 融資スピード (最短) |

即日(※1) | 最短即日(※3) |

| 少額融資 | ◎ 1万円~ |

◎ 1万円~ |

| 手軽さ | ◎ | ◎ |

| 金利 (実質年利) |

優遇適用後金利0.9%~17.9%(※2) | 2.9%~18.0%(※4) |

| 詳細 |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

※注釈

※1 審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。 融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※2 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)

※ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※3 お申込時間や審査によりご希望に添えない場合がございます。

※4 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。

審査に応じてお客さまごとに適用金利を決定。

dスマホローン|d払い残高に即チャージ※2&ドコモユーザーなら金利優遇あり※1

| 金利(実質金利) | 優遇適用後金利0.9%~17.9%(※1) |

|---|---|

| 最低借入れ額 | d払い残高への借入れ:1,000円(※2) 金融機関口座への借入れ:10,000円 |

| 借入れ単位 | 1,000円~ |

| 限度額 | 300万円 |

| 審査期間 | 最短即日(※4) |

| 融資スピード | 最短即日(※4) |

| Web申込み | ○ |

※注釈

※ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

※3 d払いに借入れた後、d払いの機能としてd払い残高から引き出せます。ATMから直接借入れ手続きはできません。

※4 審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。 融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

dスマホローンは、ドコモユーザー向けの少額融資アプリで、申込みから借入れまでをスマホで完結できます。17:00までに手続きを終えれば、最短即日で融資を受けられる※4のも魅力です。

借入れ方法は次の2通りに対応しています。

- d払い残高にチャージ(スマホ決済で即利用/1,000円~)※2

- 銀行口座への振込(現金が必要な場面に対応/1万円~)

さらに、対象のドコモサービスの利用状況に応じて金利優遇が適用される点も大きな特徴です。たとえば、ドコモ回線を契約し、dカード GOLDを保有し、d払い利用の条件を満たしていれば、最大で年率3.0%の金利引き下げが受けられます。

日常的にドコモ関連サービスを使っている人にとって、利便性と金利の両面でお得なアプリといえるでしょう。

au PAY スマートローン|au IDがあれば金利優遇、最短即日で融資可能!

| 金利 | 年2.9%~18.0%(※1) |

|---|---|

| 最低借入れ額 | 1万円 |

| 借入れ単位 | 1万円 |

| ご利用限度額 | 1万円~100万円(※2) |

| 審査期間 | 最短30分(※3) |

| 融資スピード | 最短即日(※3) |

| Web申込み | ○ |

※注釈

※1 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※1 審査に応じてお客さまごとに適用金利を決定

※2 ご利用限度額はお客さまごとに当社所定の審査により決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※3 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

au PAY スマートローンは、au IDを持っていれば誰でも申込み可能で、審査は最短30分。申込み~借入れまでがアプリ1つで完結し、最短即日での融資にも対応しています。24時間365日いつでも借入れ可能で、急な支払いにもスムーズに対応できます。

借入方法は以下の3通りで、用途に応じた使い分けが可能です。

- au PAY残高へのチャージ

- 銀行口座へ振込み

- スマホATM(セブン銀行ATM)

さらに、au回線契約やau PAYの利用状況に応じて年0.5~3.0%の金利優遇を受けられる特典もあります。

au関連サービスを使い慣れている方には、金利・利便性ともに魅力的なローンアプリです。

低金利で安心のおすすめ銀行カードローンアプリ6選

金利を抑えて安心して借りたい方には、銀行カードローンアプリの利用が有効です。

上限金利は消費者金融より低く、年14%前後が一般的。スマホアプリで申込みから借入れまで完結できる銀行も多く、手続きの手軽さも魅力です。

この章では、楽天銀行やPayPay銀行など、アプリ完結・金利優遇・無利息期間など独自の強みを持つ銀行カードローンを厳選。金利・利便性のバランスで選びたい方に向けて、おすすめのスマホ対応サービスを紹介します。

銀行カードローンのアプリおすすめ6選

| 楽天銀行 「楽天銀行アプリ」 |

auじぶん銀行 「じぶん銀行アプリ」 |

PayPay銀行 「ローンアプリ」 |

三菱UFJ銀行 スマートフォンアプリ |

三井住友銀行 「カードローン アプリ」 |

みずほ銀行 「みずほダイレクト アプリ」 |

|

|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

| 審査スピード (最短) |

最短当日 | 最短1時間程度 | 最短当日 | 最短当日 | 最短当日(※1) | 最短当日 |

| 融資スピード (最短) |

最短即日~ | 最短即日 | 最短当日 | 最短当日 | 最短当日(※1) | 最短当日 |

| 少額融資 | ◯ 1万円~ |

◎ 1,000円~ |

◎ 1,000円~ |

◯ 1万円~ |

◎ 1円~ |

◎ 1円~ |

| 手軽さ | ◎ | ◎ | ◎ | ◎ | ◎ | ◎ |

| 金利 (実質年利) |

年1.9%~14.5% | 年1.38%~17.8% 【通常】 ※2026年2月15日時点 |

年1.59~18.0% | 年1.8~14.6% | 年1.5~14.5% | 年2.0~14.0% |

| 詳細 |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

申込みはこちら

続きを読む↓ |

※注釈

楽天銀行アプリ|楽天会員はランクに応じて審査が優遇される(※)

※注釈

| 金利 (実質年率) | 年1.9%~14.5% |

|---|---|

| 最低借入れ額 | 1万円~ |

| 限度額 | 10~800万円 |

| 審査期間 | 最短当日 |

| 融資スピード | 最短即日~ |

| アプリ完結 | ◯ |

| 無利息期間 | - |

| 返済額 | 2,000円~ |

楽天銀行スーパーローンは、楽天会員ランクに応じて審査が優遇※されるローンサービスです。スマホアプリから申込み・契約・借入れまで完結し、楽天銀行口座があれば最短翌日で融資を受けられます。

借入れは1万円から可能で、アプリから24時間いつでも振込申請できます。

楽天会員ランクと審査優遇※の関係

| 会員ランク | 条件(過去6ヶ月) | 優遇傾向 |

|---|---|---|

| ダイヤモンド | 4,000pt以上 & 30回以上獲得 + 楽天カード保有 | 最も優遇されやすい |

| プラチナ | 2,000pt以上 & 15回以上獲得 | 高ランクで加点される可能性 |

| ゴールド | 700pt以上 & 7回以上獲得 | 一定の加点対象 |

| シルバー | 200pt以上 & 2回以上獲得 | わずかに考慮される可能性あり |

楽天銀行スーパーローンのアプリは、楽天経済圏ユーザーにとっては楽天経済圏ユーザーにとっては金利・利便性・ポイント特典の三拍子がそろった選択肢といえるでしょう。

auじぶん銀行アプリ|au IDと連携で最大0.5%も金利引下げの優遇あり

| 金利 (実質年率) | 年1.38~17.8%※ 【通常】 ※2026年2月15日時点 |

|---|---|

| 最低借入れ額 | 1,000円~ |

| ご利用限度額 | 最大800万円※ |

| 審査期間 | 最短1時間 |

| 融資スピード | 最短即日 |

| アプリ完結 | ◯ |

| 無利息期間 | − |

| 返済額 | 月1,000円~※2 |

※注釈

カードローンau限定割 借り換えコース:100万円以上800万円以内

※2 返済額はお借入金額および適用金利によって算出されます。

auじぶん銀行カードローンは、Web完結・最短即日融資に対応したスマホアプリのローンです。au IDと連携すれば、「誰でもコース」「借り換えコース※」に応じて、最大年0.5%の金利優遇が受けられます。高金利ローンの返済を見直したい人にも有効な選択肢です。

(※注)限度額は100万円の場合のみ

au IDは誰でも無料で取得可能なため、他社回線ユーザーでも金利優遇を受けられます。

コース別|金利優遇内容と適用条件

| コース名 | 優遇幅 | 実質年率 | 適用条件 |

|---|---|---|---|

| 誰でもコース | 年0.1%引下げ | 年1.28~17.7% | au ID連携 |

| 借り換えコース(※) | 年0.5%引下げ | 年0.88~13.0%(※) | 借入限度額100万円以上+au ID連携 |

※注釈

(※)2026年2月15日時点

また、借入れは1,000円単位、返済も月1,000円から設定できるため、少額でも使いやすいのが特徴です。

(※返済額はお借入金額および適用金利によって算出されます。)

PayPay銀行ローンアプリ|30日間無利息&1円単位

| 金利 (実質年率) | 年1.59~18.0% |

|---|---|

| 最低借入れ額 | 1円~ |

| 限度額 | 1,000万円 |

| 審査期間 | 最短当日 |

| 融資スピード | 最短当日 |

| アプリ完結 | ◯ |

| 無利息期間 | 初回借入日から30日間 |

| 返済額 | 1,000円~ |

PayPay銀行ローンアプリは、初回借入日から30日間は利息0円で利用できる無利息サービスが特徴です。契約日ではなく「初回借入日」からカウントされるため、必要なタイミングで無利息期間を有効に使えます。

また、1円単位からの少額借入に対応しており、PayPay銀行のローンアプリから最短即日で借入れ可能。口座残高が不足した際には、自動的に1円単位で補填される仕組みもあるため、引き落としの失敗や遅延を防ぐ効果もあります。

さらに、ローンカードが発行されないため家族にバレにくいのも特徴。「1円単位×無利息」の組み合わせは、細かく使いたい人にとって非常に魅力的です。

三菱UFJ銀行スマートフォンアプリ|限度額に応じて金利が下がる銀行カードローン

| 金利(実質年率) | 年1.8~年14.6% |

|---|---|

| 最低借入れ額 | 1万円~ |

| 限度額 | 10~500万円 |

| 審査期間 | 最短当日 |

| 融資スピード | 最短当日 |

| アプリ完結 | ◯ |

| 無利息期間 | - |

| 返済額 | 1,000円~ |

三菱UFJ銀行バンクイックは、限度額に応じて金利が段階的に下がる仕組みを採用しており、返済能力が高いと判断された人ほど有利な条件で借入れできます。

とくに、三菱UFJ銀行の口座を長年利用している人や、年収の高い人は、限度額が高く設定されやすく、上限金利の引き下げが期待できます。

| 利用限度額 | 金利 |

|---|---|

| ~100万円 | 年13.6%~14.6% |

| 110万円~200万円 | 年10.6%~13.6% |

| 210万円~300万円 | 年7.6%~10.6% |

| 310万円~400万円 | 年6.1%~7.6% |

| 410万円~500万円 | 年4.6%~6.1% |

| 510万円~600万円 | 年4.1%~4.6% |

| 610万円~700万円 | 年3.6%~4.1% |

| 710万円~800万円 | 年1.4%~3.6% |

さらに、申込みから契約・借入れまで、専用アプリを通じてWeb完結できるため、来店不要で手続きできる点も魅力です。審査・融資は最短で当日中に完了するケースもあります。

三井住友銀行カードローンアプリ|1円単位の柔軟借入OKの銀行系ローン

| 金利(実質年率) | 年1.5~14.5% |

|---|---|

| 最低借入れ額 | 1円~ |

| 限度額 | 10~800万円 |

| 審査期間 | 最短当日※ |

| 融資スピード | 最短当日※ |

| アプリ完結 | ◯ |

| 無利息期間 | - |

| 返済額 | 2,000円~ |

※注釈

三井住友銀行カードローンは、銀行系でありながらアプリ完結・1円単位の借入対応といった柔軟性を備えたスマホローンです。申込みから借入れまで来店不要で完了し、最短当日に融資を受けられる場合もあります。

口座を持っていない人でも申込み可能で、契約後はカードレスでの振込融資に対応。すでに口座をお持ちの人は、キャッシュカードを使って提携ATMから借入れも可能です。

また、同行で住宅ローンを利用中で返済実績が良好な場合、カードローンの上限金利が年8.0%以下に優遇されるケースもあります。

通常の上限金利(年14.5%)と比較して6.5%の引き下げが見込まれるため、利息の軽減効果は大きいと言えるでしょう。

みずほ銀行カードローン|みずほ銀行の口座を持っていれば最短当日で借入も

| 金利(実質金利) | 年2.0~14.0% |

|---|---|

| 最低借入れ額 | 1円 |

| 限度額 | 10万円~800万円※1 |

| 審査期間 | 最短当日 |

| 融資スピード | 公式サイト参照 |

| アプリ完結 | ◯ |

| 無利息期間 | - |

| 返済額 | 2,000円~※2 |

※注釈

※2 みずほ銀行カードローンのご利用は計画的に

みずほ銀行カードローンは、みずほ銀行の口座をすでに持っている方なら最短当日で借入れ可能な銀行系カードローンです。申込みから借入れまですべてアプリで完結でき、Webのみで手続きが完了します。

金利は年2.0~14.0%と、三大メガバンクの中でも上限金利が低めに設定されており、できるだけ利息を抑えて借りたい方に適しています。

特に金額が小さい場合は、上限金利が適用されやすいため、この差は見逃せません。

| 銀行名 | 上限金利(年) |

|---|---|

| みずほ銀行 | 年14.0% |

| 三井住友銀行 | 年14.5% |

| 三菱UFJ銀行 | 年14.6% |

また、みずほ銀行で住宅ローンを契約している方は、カードローン金利が年0.5%優遇される制度もあります。シンプルに低金利で借りたい人にとって、有力な選択肢です。

セブン・きらぼし・SBIなど|その他のネット・地方銀行アプリ

大手ネット銀行やメガバンクのカードローンアプリだけでなく、地域密着型の地方銀行や、スマホに特化した新興系ローンサービスにも、注目すべきアプリ型カードローンがそろっています。

金利優遇・保険付帯・1円単位の借入れ対応・スマホATM利用など、それぞれが独自の機能や柔軟な審査条件を備えており、大手にはない強みがあるのが特徴です。

ここでは、大手以外で特筆すべきスマホ完結のローンアプリを厳選して紹介します。

| 銀行名・サービス名 | 特徴・メリット |

|---|---|

| セブン銀行 「Myセブン銀行」 |

スマホATM手数料無料、アプリ完結&来店不要 |

| 東京スター銀行 カードローン |

初回30日間利息0円、1円単位から借入OK |

| きらぼし銀行 「きらぼしホームダイレクト」 |

金利は審査に応じた7段階、最大年12.0%台も |

| 千葉銀行 「ちばぎんアプリ」 |

限度額100万円以上で金利12.0%以下の実績あり |

| UI銀行 「UI Plan」 |

スマホローン+三大疾病保障が無料付帯 |

| 住信SBIネット銀行 カードローン |

SBI証券口座保有登録済または、住信SBIネット銀行取り扱い住宅ローン残高がある場合年0.5%引き下げ |

| J.Score (ジェイスコア) |

AIスコアで柔軟審査&適正な限度額を提示 |

特定の銀行にこだわらず、借入目的や返済スタイルに合ったサービスを見極めましょう。状況に応じては、メガバンクよりも有利な条件での利用が期待できます。

キャッシング枠付きで審査不要のおすすめクレジットカードアプリ5選

クレジットカードにキャッシング枠が設定されていれば、アプリ操作だけで追加審査なしに即時借入れが可能です。

再審査の手間がないため、審査に不安がある方やスピードを重視する方に最適です。

とくに、楽天カードやACマスターカードなどは、アプリ内で借入操作・振込・管理まで完結でき、最短10秒※で口座に着金するサービスもあります。

※金融機関により異なります。

この章では、「いま借りたい」ときに選ぶべきキャッシング対応アプリ5選を紹介します。

クレジットカードアプリおすすめ5選

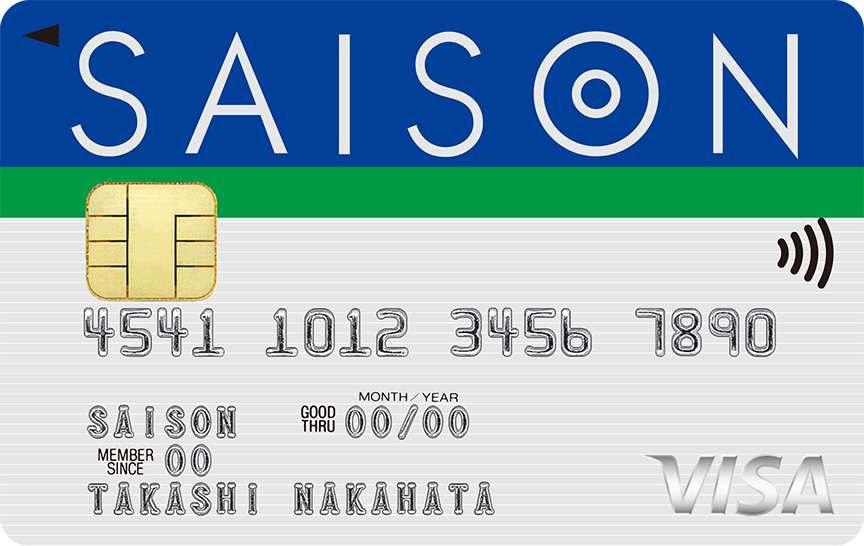

| ACマスターカード | セゾンカード インターナショナル |

エポスカード | JCBカード S | 楽天カード | |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 |

| キャッシング スピード (枠がある場合) |

24時間最短10秒で振込※1 | 最短数十秒 | 即時 | 即時 | 即時 |

| カード発行 スピード (最短) |

最短即日 | 最短5分 | 最短即日 | 最短5分 | 1週間~10日 |

| 少額融資 | 1,000円~ | 1,000円~ | 1,000円~ | 10,000円~ | 1,000円~ |

| 金利 (実質年利) |

10.0%~14.6% ※ショッピング枠利用時 2.4%~17.9% ※キャッシング枠利用時 |

12.0%~18.0% | 18.0% | 15.0%~18.0% | 18.0% |

| 詳細 | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ | 続きを読む↓ |

※注釈

ACマスターカード|最短10秒※で振込キャッシング

| 発行スピード | 最短即日 |

|---|---|

| 年会費 | 無料 |

| キャッシング金利 | 10.0%~14.6% ※ショッピング枠利用時 2.4%~17.9% ※キャッシング枠利用時 |

| 借入れ限度額 | 10~300万円 ※300万円はショッピング枠ご利用時の限度額です。 |

| アプリ完結 | ◯ |

ACマスターカードをすでに持っている人は、アコムのアプリ「my ac」から手続きすれば、24時間最短10秒で振込※でお金を借りられます。

※注釈

ACマスターカードを持っていない人でも、Web申込みなら最短20分※でバーチャルカードを発行できます。バーチャルカードを発行したあとは、アプリを使ってすぐにキャッシングすることも可能です。

※注釈

自動契約機(むじんくん)に来店できる場合は、最短即日でキャッシング枠付きの本カードを発行できます。新規で発行する場合は審査が必要です。

セゾンカードインターナショナル|アプリ操作だけで即借入れ

| 発行スピード | 最短5分 |

|---|---|

| 年会費 | 無料 |

| キャッシング金利 | (実質年率)12.0~18.0% |

| 借入れ限度額 | 1~300万円 |

| アプリ完結 | ◯ |

セゾンカードインターナショナルを持っている人は、キャッシング枠が設定されていればアプリから振込みキャッシングを利用できます。

原則24時間365日、最短数十秒程度でお金を振込んでもらえるため、土日や深夜など急ぎでお金を借りたい場合に重宝します。

セゾンカードインターナショナルを所有していない人は、アプリからカード発行を申請して審査に通れば、最短5分でバーチャルカードを発行できます。

さらに、最寄りのセゾンカウンターに来店すれば、最短即日で本カードも発行できます。カードを発行した後は、すぐに振込みキャッシングを利用できるので、即日でキャッシングしたい人におすすめです。

エポスカード|最短数十秒で1,000円から借りられる

| 発行スピード | 最短即日 |

|---|---|

| 年会費 | 無料 |

| キャッシング金利 | (実質年率)18.0% |

| 借入れ限度額 | 1~99万円 |

| アプリ完結 | 〇 |

エポスカードにキャッシング枠が設定されていれば、エポスアプリからの操作だけで、原則24時間365日、最短数十秒で1,000円単位の借入れが可能です。

アプリ内で振込先を指定し、金額を入力するだけで完了。振込手数料も無料のため、少額をすぐに用意したいときにも無駄なく使えるスマホ完結型サービスです。

まだエポスカードを持っていない場合でも、マルイ店舗にある「エポスカードセンター」であれば「Web申込+来店で最短即日発行」が可能。その日のうちにキャッシング枠を使えるようになるため、急ぎの資金ニーズにも対応できます。

- Webからカード発行の申請をする

- 審査結果が通知される

- エポスカードセンターに来店して本カードを受け取る

キャッシング枠がある方はもちろん、「今からクレジットカードを作ってすぐ借りたい」人にも現実的な選択肢となります。

JCB MyJCB|最短10秒でキャッシングOK

| 発行スピード | 最短5分 |

|---|---|

| 年会費 | 無料 |

| キャッシング金利 | (実質年率)15.0%~18.0% |

| 借入れ限度額 | アプリ:500万円 電話:上限なし |

| アプリ完結 | ◯ |

JCBカードにキャッシング枠が設定されていれば、専用アプリ「MyJCB」から最短10秒で口座に振込キャッシングが可能です。

手続きはすべてスマホ上で完結し、24時間365日いつでも申込みできるため、夜間や休日でも即対応できる点が強みです。

振込手数料も無料で、1,000円単位からの少額借入れにも対応。利用履歴や返済予定もMyJCBアプリで管理できるため、操作に不安がある人でも安心です。

JCB系列カードをまだ持っていない人は、年会費無料で即時発行に対応したJCBカードWやJCBカードSの利用がおすすめです。 「すぐ借りたい人」はあらかじめ設定の有無を確認しましょう。

即時発行に対応したJCBの代表的カード

| カード名 | JCBカードW | JCBカードS |

|---|---|---|

| 特徴 | 18~39歳向け・年会費無料 | 安定収入がある18歳以上対象 |

| 発行スピード | 最短5分 (※審査あり) |

最短即日 (※Web申込+条件あり) |

すでにJCBカードを保有していて、キャッシング枠が設定済みの人は、MyJCBアプリからの即時振込がもっともスムーズな選択肢です。

楽天カード|アプリから最短数分でキャッシング

| 発行スピード | 1週間~10日程度 |

|---|---|

| 年会費 | 無料 |

| キャッシング金利 | (実質年率)18.0% |

| 借入れ限度額 | 90万円 |

| アプリ完結 | ◯ |

楽天カードを持っている人は、原則24時間アプリからネットキャッシングの申込みが可能です。楽天カードの引き落とし口座が、モアタイムシステムの参加金融機関であれば、曜日を問わず最短数分でお金を振込みしてもらえます。

楽天カードを持っていない人は、カード発行の申込みをして審査を受けなければなりません。カードの受け取りまで最短でも1週間はかかるため、急ぎの人には向いていません。

アプリで借入れする際の注意点とリスク

お金を借りられるアプリの中には、闇金や違法業者が紛れているケースがあります。

とくに「審査なし」や「個人間融資」をうたうサービスは危険です。さらに、携帯を担保にする契約は違法で、返済後の残高反映遅れや振込明細から家族にバレるリスクもあります。

利用前に以下5つの注意点を確認し、トラブルを避けましょう。

審査なしをうたう業者は闇金の恐れあり

「審査なし」とうたう業者は、ほぼ確実に闇金です。正規のローンアプリや金融機関は、貸金業法により返済能力の審査が義務づけられており、審査を行わない時点で違法の可能性があります。

特に登録番号や会社情報のない業者は要注意です。以下に、正規業者と闇金の主な違いをまとめました。

審査なし業者の特徴と見分け方

| チェック項目 | 正規業者 | 闇金の可能性あり |

|---|---|---|

| 審査の有無 | あり | なし |

| 登録番号の記載 | あり | なし or 偽情報 |

| 金利の明記 | 明確 | 曖昧または記載なし |

| 会社名・住所の記載 | 明記あり | 個人名義・記載なし |

安全な借入には「審査あり=正規業者」と認識し、金融庁の「登録貸金業者情報検索サービス」で登録状況を確認しましょう。

SNSや掲示板での個人間融資は危険

SNSや掲示板を通じた個人間融資は、詐欺や高金利トラブルに巻き込まれるリスクが非常に高いため、絶対に利用してはいけません。

実際には、個人を装った闇金業者が潜んでおり、貸金業登録のない違法貸付が横行しています。金融庁も「個人情報の悪用や違法金利」に関する注意喚起を行っています。

| リスク項目 | 想定される被害内容 |

|---|---|

| 貸主の正体が不明 | 闇金・詐欺業者が個人を装って接触してくる |

| 違法な金利設定 | 年利100%以上など、法外な高金利を請求される |

| 個人情報の悪用 | 住所・電話番号・口座情報を悪用される恐れ |

| 法的保護が受けられない | 無登録業者との契約は法律で守られないことが多い |

一見、親切に見える投稿でも背後に違法業者がいるケースは珍しくありません。SNS経由の融資は利用せず、正規登録された金融機関を利用するのが安全です。

携帯電話を担保に借入するのは違法

携帯電話を担保にしてお金を借りる行為は、携帯電話不正利用防止法に違反する可能性があります。

とくに、携帯の名義を業者に渡す形で借入を行うケースは「名義貸し」に該当し、処罰の対象となります。

| 行為内容 | 違法性 |

|---|---|

| 自分の携帯を担保に現金化 | 携帯会社の規約違反・違法 |

| 携帯の名義を業者に譲渡して借入 | 名義貸し・不正利用に該当 |

| 他人名義の携帯で借入 | 詐欺罪・不正取得の可能性 |

安全な手段としては、「解約済み端末の売却」や「リースアプリの利用」などがあります。現役のスマホを担保にした借入はリスクが高く、法律上も認められていないため、絶対に避けましょう。

返済後すぐに残高が反映されない場合がある

返済しても、アプリ内の借入残高が即座に反映されないことは珍しくありません。これは、金融機関側の入金処理やデータ更新に時間がかかるためです。

とくに引き落とし返済やコンビニ入金などは、反映までに1~3営業日程度のタイムラグが発生するケースが多くあります。

| 返済方法 | 反映までの目安 |

|---|---|

| 口座振替(引き落とし) | 約2~3営業日後 |

| コンビニ・ATM返済 | 即日~翌営業日 |

| アプリ内の即時決済 | 原則リアルタイム(例外あり) |

アプリで残高がすぐに減らなくても慌てず、数日待って再確認するのが基本です。1週間経っても反映されない場合は、借入先に問い合わせましょう。

通帳・明細・郵送物で家族に借入がバレる可能性がある

ローンアプリを利用する際、通帳や明細、郵送物により家族に借入が知られてしまうケースがあります。

特に振込融資や口座引き落とし、カード発行型のアプリでは、通帳の履歴や郵送されたカードなどから、家族に借入の事実が伝わってしまうリスクがあるため注意が必要です。

以下に、家族にバレやすい主な取引とその原因をまとめました。

| 取引内容 | 履歴に表示される可能性 |

|---|---|

| カードキャッシングの振込 | 通帳にカード会社名と金額が記載される |

| 口座引き落としでの返済 | 引落先名(金融機関やローン会社)が表示される |

| 振込融資・返済 | 金融機関名や支店名が記載される |

| ローンカードの自宅郵送 | 家族が受け取る可能性あり |

バレたくない人は、スマホATMやWeb完結型アプリを利用するのがおすすめです。現金で借入・返済ができ、郵送物や通帳履歴を残さず利用できます。

お金借りるアプリの審査に通るためのポイントと審査基準

お金を借りられるアプリにはさまざまな種類があり、審査の通りやすさは法律やサービスごとの基準によって大きく異なります。

たとえば、後払いアプリは無職や高校生でも使える場合がありますが、消費者金融や銀行のローンアプリでは原則として安定収入が必要です。さらに、過去の債務整理や延滞歴があると審査通過は困難になります。

この章では、主要アプリの審査基準を比較し、属性別に通過しやすいサービスの傾向や注意点をわかりやすく解説します。

アプリの種類による審査基準の違い【法律・対象・スピード比較】

お金借りるアプリの審査基準は、アプリの種類ごとに適用される法律が異なるため、大きく差があります。

たとえば、消費者金融や銀行のローンアプリは貸金業法や銀行法に基づくため、無職や未成年では利用できません。一方、後払いアプリは割賦販売法が適用され、世帯収入を基に審査されるため、無職や高校生でも使える場合があります。

審査のスピードや本人確認の有無も大きく異なるため、まずは以下の比較表で全体像をつかみましょう。

アプリ種類別|審査の違い一覧

| 消費者金融のアプリ | 後払いアプリ | QRコード 電子マネー決済アプリ |

携帯キャリアの ローンアプリ |

銀行のアプリ | クレジットカードの アプリ |

|

|---|---|---|---|---|---|---|

| 適用法律 | 貸金業法 | 割賦販売法 | 貸金業法 | 貸金業法 | 銀行法 | 貸金業法 |

| 審査スピード | 最短3分 | 最短1分 | 最短30分 | 最短即日 | 最短即日 | 最短即日 |

| 18歳未満 の利用 |

× | ◯ (※) |

× | × | × | × |

| 無職 | × | ◯ | × | × | × | × |

| 本人確認なし | × | ◯ | × | × | × | × |

※注釈

審査基準は、アプリの種類ごとに法律や仕組みが異なるため、利用できる対象や条件にも明確な差が生まれます。

とくに、無職や高校生が利用できるかどうかは、アプリの区分によって大きく左右されるため、自分の状況に合ったサービスを見極めることが重要です。

消費者金融や銀行のアプリのローンは安定収入が必要

消費者金融や銀行が提供するアプリのローンを利用するには、本人に安定した収入があることが前提条件です。これは、貸金業法や銀行法によって、返済能力の確認が義務づけられているためです。

無職や収入がない高校生、本人収入がない専業主婦などは、原則として利用できません。特に銀行カードローンでは、収入の金額や安定性、勤務先の信頼性なども総合的に判断される傾向があります。

無収入の人は、これらのローンアプリを利用できないため、後払いアプリやプリペイド型など、別の仕組みを採用しているサービスを検討するのが現実的です。

無職・高校生は原則後払いアプリのみ利用可能

無職や高校生など、本人に収入がない人でも利用できるのは、原則として後払いアプリに限られます。

これは、後払いアプリに適用される「割賦販売法」が、本人の収入ではなく、配偶者や親族の支払い能力も審査基準に含めてよいとされているためです。

そのため、学生や専業主婦、無職の人でも、一定の条件を満たせば審査に通る可能性があります。

また、後払いアプリの中には、本人確認書類の提出が不要なサービスもあり、免許証や保険証を持たない若年層でも使えるケースがあります。

代表的な本人確認なし後払いサービスには、バンドルカード・paidy・atone・ソフトバンクまとめて支払いなどがあります。

債務整理や延滞歴があると審査通過は困難

債務整理や長期延滞などの履歴がある人は、ほとんどのローンアプリの審査に通ることができません。これは、消費者金融・銀行・後払いを問わず、アプリでの申込時には必ず信用情報が照会されるためです。

信用情報には、過去の滞納・任意整理・自己破産などの情報が5~10年記録されるため、その期間中は新たな借入が非常に難しくなります。

以下のような条件に該当する人は、審査がない借入方法(質屋・生命保険貸付など)を検討する必要があります。

| 状況の一例 | 審査通過の可否 |

|---|---|

| 5年以内に債務整理を行った | × 非常に困難 |

| 現在も延滞中のローンがある | × 通常不可 |

| 他社から多額の借入がある | × 審査落ちの可能性大 |

信用情報に不安がある方は、まず指定信用情報機関のCICや日本信用情報機構(JICC)などで情報開示を行い、自身の状況を正確に把握することが重要です。

ローンアプリの借入方法や融資単位の違いを解説

お金を借りられるアプリには、借入方法や最小金額に大きな違いがあります。スマホATMを使って現金を引き出せるアプリもあれば、銀行口座への振込専用のものもあり、使い勝手はさまざまです。

また、1,000円単位での借入が一般的な中で、1円単位から利用できる少額対応アプリもあります。さらに、郵送物の有無など「バレにくさ」にも差があります。以下に、アプリの種類ごとの違いをまとめました。

アプリ別の借入方法・最小金額・バレにくさ

| 消費者金融のアプリ | 後払いアプリ | QRコード・ 電子マネー決済 アプリ |

携帯キャリアの ローンアプリ |

銀行のアプリ | クレジットカードの アプリ |

|

|---|---|---|---|---|---|---|

| 借入れ方法 | ・スマホATM ・銀行口座へ振込み |

後払い決済 | ・QRコード決済にチャージ ・銀行口座へ振込み |

・QRコード決済にチャージ ・銀行口座へ振込み |

・銀行口座へ振込み ・提携ATM |

・提携ATM ・銀行口座へ振込み |

| 借入れの最小単位 | 1,000円~ | 1円~ | 1円~ | 1,000円~ | 1,000円~ | 1,000円~ |

| バレない | ◯ | ◯ | ◯ | ◯ | × | △ |

ここでは、アプリの借入方法と融資単位について詳しく解説します。

スマホATM対応アプリで現金を引き出す

現金をすぐに引き出したいなら、スマホATMに対応したローンアプリを選びましょう。

セブン銀行やローソン銀行ATMで、スマホのQRコードを読み取るだけで現金を受け取れるため、カードや郵送物は不要です。

アプリ完結型で24時間利用可能なものも多く、急な出費にも即時対応できます。スマホATM取引に対応するアプリは、以下のとおりです。

- プロミス

- レイク

- アコム(セブン銀行ATM・ローソン銀行)

- アイフル

- SMBCモビット

- ORIX MONEY

- au PAYスマートローン

- PayPay銀行カードローン

- セブン銀行カードローン

スマホATM非対応のアプリでは、振込後に別途手続きが必要で、手数料や時間制限が発生することもあります。アプリ1つで即現金を引き出したい人には、上記のようなスマホATM対応アプリが最適です。

1円から借りられる少額対応アプリ

必要最低限だけ借りたい方には、1円単位で借入れできるアプリが便利です。

通常のローンアプリでは最小借入額が1,000円以上に設定されていることが多く、少額だけ借りたい人には不向きです。

一方、後払い型やスマホ決済と連携した一部アプリでは、1円単位で柔軟に借入れ可能です。

本当に必要な金額だけを使えるため、返済負担を最小限に抑えたい人や、借りすぎを避けたい人にも安心です。

- ソフトバンク「まとめて支払いチャージ」

- ドコモ「電話料金合算払い」

- LINEポケットマネー

- メルペイスマートマネー

少額借入に対応したアプリは数が限られるため、事前に借入単位や対応上限を確認して選ぶことが大切です。

お金を借りるアプリに関するよくある質問(Q&A)

スマホ1つで手軽に少額を借りられるローンアプリですが、どれを選べばいいのか迷ってしまう人も多いでしょう。「審査は厳しいのか」「おすすめアプリはどれか?」といった疑問を抱いている人もいるでしょう。

ここでは、アプリで少額融資を受けるときのよくある質問に対して、ていねいに回答していきます。

お金借りるアプリのおすすめは?

また、「無職や高校生」など通常の審査が難しい方は、バンドルカードやPaidyなどの後払いアプリを検討しましょう。金利・借入単位・審査スピードなどはアプリによって異なるため、自分の優先条件に合うサービスを選ぶことが重要です。

少額で審査なしのアプリはありますか?

たとえば、バンドルカードやPaidy(ペイディ)は、1円単位からの後払いチャージに対応し、本人確認も不要。ただし、どのサービスも「審査完全なし」ではなく、利用履歴やアカウント状況に応じた独自の判断基準が設けられています。

正規の金融機関が提供するローンアプリには必ず審査があるため、「審査なしで借金する」とうたうアプリには注意が必要です。

学生や主婦で利用できるアプリは?

通常のカードローンや消費者金融アプリは、本人に安定した収入があることが前提のため、高校生や無職の専業主婦では基本的に利用できません。

一方、バンドルカードやPaidyといった後払いアプリは、世帯収入や携帯キャリア契約などを基準に審査されるため、本人収入がなくても使える可能性があります。ただし、利用には年齢制限やスマホ契約の有無など条件があるため、事前に公式サイトで確認したうえで申し込みましょう。

即日で確実に借りられるアプリは?

たとえば、プロミス、アコム、アイフル、レイクなどは、アプリ完結型で本人確認から審査・借入までがスピーディーに進み、最短15~30分程度で融資が実行されるケースもあります。とくにスマホATMに対応しているアプリであれば、審査通過後すぐにコンビニATMで現金を引き出すことも可能です。

ただし、申込時間や本人確認書類の不備などで当日中に借りられないこともあるため、「即日=100%確実」ではない点には注意が必要です。確実性を高めるには、午前中の申込み・必要書類の事前準備・Web完結型アプリの選択が重要です。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。