必ず審査に通るクレジットカードはありません。また、審査なしで誰でも作れるクレジットカードも存在しません。

しかし、クレジットカードの審査基準は発行会社によって異なります。審査に通るか不安な人、審査に落ちた経験がある人でも自分に合った審査基準のクレジットカードに申し込めば、通過する可能性が高まります。

本記事では、審査に通るか不安な人におすすめのクレジットカードを13枚厳選して紹介します。

独自審査で最短即日発行できる!

| 発行会社 | アコム株式会社 |

|---|---|

| 申込条件 | 安定した収入と返済能力を有する人で、当社基準を満たす人 |

| 職業 | パート・アルバイト・学生も申込可能 |

年齢・年収・カードローン他社お借入状況から、カード発行可能か3秒で診断できる

※『3秒診断』はカード発行を検討される際の目安であり、必ずしも診断結果により発行を確約するものではありません。

- 必ず審査に通る・審査なしのクレジットカードは存在しない

- 審査が不安な人におすすめのクレジットカード13選

- ACマスターカードは独自基準で審査!自動契約機でカード本体を最短即日発行できる

- 三井住友カード(NL)は安定収入が不要かつ顧客獲得に積極的で審査に通りやすい

- プロミスVisaカードは18歳から申し込める独自審査のクレジットカード

- PayPayカードは最短2分の審査ですぐ作れる

- イオンカードセレクトは高校生でも審査に通る可能性がある

- 楽天カードはCMや入会キャンペーンでユーザー獲得に積極的!審査も緩い傾向

- モビットVISA-Wは消費者金融系のカードで最短15分でカードローンが使える

- エポスカードは即日発行できる流通系カード!安定収入の条件がない

- Nexus Cardはブラックリスト入りしてても作れる可能性あり

- 三菱UFJカードは銀行系カードでも審査が緩め

- Oliveはポイント特典が豊富!収入の条件もなく申し込みの間口が広い

- Nudgeカードは独自審査で学生や主婦でも作りやすい

- デポジット型ライフカードなら長期延滞中でも発行できる

- 審査難易度が比較的低いカードの選び方

- クレジットカードの審査では何が調べられる?2つの項目を解説

- クレジットカードが作れない人向け!代わりに持てるカードとは?

- ブラックでも審査なしで作れるクレジットカードの代替カード

- クレジットカードの審査に通るための5つのコツ

- クレジットカードの審査に通らないのはなぜ?落ちた理由を解説

- 必ず審査に通るクレジットカードに関するよくある質問

必ず審査に通る・審査なしのクレジットカードは存在しない

必ず審査が通る・審査なしで作れるクレジットカードは存在しません。

なぜなら、クレジットカードは後払いの仕組みであるため、カード会社が利用者に対して支払い能力があるか審査することが法律によって義務付けられているためです(割賦販売法、第三十条)。

審査が10秒で完了する三井住友カード(NL)のように、即日発行できるクレジットカードもありますが、審査時間が短いからといって審査が甘いわけではありません。他のカードと同じように審査が行われます。

審査で見られるのは、CICやJICCなどの信用情報機関に登録された信用情報のほか、申込み者の年収、属性、状況などの属性情報など。これにより、申込み者が実際に支払いできるのかを判断しています。

| 信用情報 | 割賦残債額(支払い債務の残りの残高)・年間請求予定額(今後1年間で予定されている請求額)・極度額(クレジット会社が設定した利用上限金額)・借入額 など |

|---|---|

| 属性情報 | 年収・職業・勤務先・雇用形態・勤続年数・家族構成 など |

審査が不安な人におすすめのクレジットカード13選

クレジットカード発行時には必ず審査がありますが、審査が不安な人でも申し込めるカードはいくつか存在します。

ここでは、審査が不安な人におすすめのクレジットカードを紹介します。

年会費、発行スピード、申込条件、アンケート結果、発行会社、還元率等を元に、独自の評価を算出しています。

| カード名 | ACマスターカード | 三井住友カード(NL) | プロミスVisaカード | PayPayカード | イオンカード | 楽天カード | モビットVISA-W | エポスカード | Nexus Card | 三菱UFJカード | Olive | Nudgeカード | デポジット型 ライフカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| おすすめ度 | |||||||||||||

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 1,375円(税込)※2 | 永年無料 | 無料 ※年会費永年無料は一般ランクのみとなります。 |

無料 ※一部有料 |

5,500円(税込) |

| 申込 条件 |

安定した収入と返済能力を有する方で、基準を満たす方 | 満18歳以上の人(高校生は除く) | 18~74歳のご本人に安定した収入のある人 | 満18歳以上 (高校生を除く)※1 |

18歳以上 (高校生は、卒業年度の1月1日以降なら可能) |

満18歳以上 | 満20歳~74歳 | 高校生を除く満18歳以上で日本国内に居住している | 満18歳以上 | 18歳以上でご本人または配偶者に安定した収入のある人、または18歳以上で学生の人(高校生を除く) | 日本国内在住の個人のお客さま ※クレジットモードは満18歳以上(高校生は除く)が対象 |

18歳以上 | 満18歳以上 |

| 発行 スピード |

最短即日 | 最短10秒 | 最短3営業日 | 最短7分 (申込み5分、審査2分) |

最短5分 | 1週間~10日程度 | 最短5営業日 | 最短即日 | 1~2週間程度 | 最短翌営業日 ※Mastercard®とVisaのみ |

デビットモード:最短3営業日 クレジットモード:最短3営業日 |

最短5営業日 | 最短3営業日 |

| 発行会社 | 消費者金融系 | 信販系 | 消費者金融系 | 流通系 | 流通系 | 流通系 | 消費者金融系 | 流通系 | 信販系 | 銀行系 | 銀行系 | - | 消費者金融系 |

| 注目 ポイント |

独自審査で最短即日にカードが受け取れる | 最短10秒で審査!ポイント還元率も魅力 | プロミスの借入もできる | 通常還元率最大1.5%(※3)と高く、ポイント二重取りができる | イオングループ対象店でいつでも還元率1.0% | 通常還元率が1.0%、楽天市場での利用で | クレジットカードとカードローンが一体になったカード | すぐにクレジットカードで買い物したい人におすすめ | 自分の預けた金額のみ利用できる | 年会費無料の一般カードで作りやすい | 口座開設/デビットモードの審査通過後、クレジットモード審査に落ちてもデビットモードはそのまま利用可能 | 独自審査を採用していて審査難易度が緩め | 延滞中でも発行できる |

| 詳細 |

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

※注釈

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※1

・対象期間:2024/7/1(月)~

・特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

・最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

※2カードローン審査通過後にクレジットカードの審査があります

※3 ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※3 PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※3 出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※3 ポイント付与の対象外となる場合があります。

ランキングの根拠

ACマスターカードは独自基準で審査!自動契約機でカード本体を最短即日発行できる

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短即日 |

| 発行会社 | 消費者金融系 |

| 申込条件 | 安定した収入と返済能力があり、アコム社の基準を満たす場合、パート・アルバイトでも申込可能 |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| ポイント還元率 | 0.25%(※) |

| 締め日/支払日 | 20日/翌月7日から35日以内 |

| 特徴 | 最短即日で発行できるリボ払い専用カード |

※ ポイント還元ではなく、毎月の利用金額からキャッシュバックされる。

- 独自基準で審査が行われている

- 最短20分でバーチャルカードが使える(※)

- 自動契約機(むじんくん)でカード本体も最短即日発行できる

- 原則リボ払いだが一括払いもできる

- 自動でキャッシュバックされる

- 保険が一切付帯しない

- 不正利用に対する補償がない

- キャッシュバック還元率が0.25%と低い

- ETCカードや家族カードが作れない

ACマスターカードは、アコムが発行するリボ払い専用のクレジットカードです。独自の基準で審査が行われているので、他のカードの審査に落ちた人でも発行できる可能性があります。

独自審査のカードは、過去の利用実績よりも現在の支払い能力を重視する傾向にあるので、安定した収入があると審査通過の可能性が高いです。

パート・アルバイトの人でも、安定した収入があれば申し込めます。無職の人やブラックリストに載っている債務整理者は申し込むことができません。

即日発行ができるのもメリットで、インターネットで申し込んで審査に通過すれば、最短20分(※)でバーチャルカードを発行できます。審査後すぐ、バーチャルカードがスマホ上に表示され、オンラインショッピングで使用可能です。

プラスチックカード本体も、全国の自動契約機(むじんくん)コーナーで最短即日発行できます。自動契約機(むじんくん)は、年中無休※で9時~21時まで営業しているので、仕事帰りや休日でも気軽にカードを受け取れます。

■ ACマスターカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はACマスターカードの審査に落ちた経験がある人にアンケート調査しました。

自己破産や滞納歴、クレジットカードの多重申込みといった、いくつかの要因が重なると審査に落ちるケースがあります。自分と似た条件の人が審査に落ちていないか確認しましょう。

男性 | 40代

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:少なくとも5回

直近3ヶ月のクレカ申込み:3枚

借入金額:0円

【主な落ちた理由:自己破産】

自己破産したことがまず大きいです。金融事故を起こす前までは基本的にはクレジットカードの審査などは落ちたことはないので、ここ数年は個人情報に問題がかなりあると思われます。

男性 | 30代

職業:会社員

年収:100~200万円

クレカの滞納歴:1年前に1回のみ

直近3ヶ月のクレカ申込み:0枚

借入金額:5~10万円

【主な落ちた理由:収入】

安定して継続的に収入が得られる職業ではないことが一番の理由だと思いました。勤続年数が短く、収入力が低いので難しかったのではないかと感じています。

男性 | 40代

職業:会社員

年収:401~500万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:2枚

借入金額:11~20万円

【主な落ちた理由:多重申込み】

ポイントキャッシュバックのキャンペーンなどがあったので、直近で複数のカードを申請したいのが落ちた原因だと思います。また、カードローンの残高などもあって返済中だったのでそれも審査に影響したのだと思います。

男性 | 20代

職業:会社員

年収:301~400万円

クレカの滞納歴:半年前に2回

直近3ヶ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:年収】

勤続年数がそもそも短い上に、さらに年収が低いのでクレジットカードの利用限度額に見合わないと判断されたことと、またクレジットカードを申し込む半年前に、2回も支払いの滞納があったことが主な原因だと思います。

男性 | 20代

職業:会社員

年収:301~400万円

クレカの滞納歴:1年前に3回

直近3ヶ月のクレカ申込み:1枚

借入金額:51~100万円

【主な落ちた理由:滞納】

クレジットカードの滞納を1年で繰り返ししてしまったのが原因だと思います。

\最短即日発行できるクレジットカード!/

三井住友カード(NL)は安定収入が不要かつ顧客獲得に積極的で審査に通りやすい

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短10秒※1 |

| 発行会社 | 銀行系 |

| 申込条件 | 満18歳以上 (高校生を除く) |

| 在籍確認 | 原則なし |

| ポイント還元率 | 0.5%~7% ※2 |

| 締め日/支払日 | 15日/翌月10日 月末/翌月26日 |

| 特徴 | 対象店舗でスマホのタッチ決済をすると7%ポイント還元 |

※注釈

※1 即時発行ができない場合があります。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

カード現物のタッチ決済の還元率は異なります。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 対象のコンビニや飲食店などでスマホのタッチ決済で最大7%ポイント還元

- 24時間いつでも最短10秒発行

- 設定できる引き落とし口座に制限がない

- 通常のポイント還元率は0.5%と低め

- 国内旅行傷害保険やショッピング補償が付帯しない

- 前年に一度でも利用しないとETCカードに年会費がかかる

三井住友カード(NL)は高校生を除く18歳以上が申込可能で、安定収入の条件はありません。そのため、アルバイトやパートなど収入が少ない人はもちろん、専業主婦など収入がない人でも作れる可能性があります。収入で審査落ちしてしまう不安がある人におすすめです。

また、三井住友カード(NL)はカード番号を最短10秒でアプリ内に発行できる点が特徴です。カード番号を使って、ネットショッピングしたり、Apple PayやGoogle Payに登録してスマホのタッチ決済したりできます。今すぐクレジットカードで買いたいものがあるけれども、審査に不安がある人にとって非常に便利です。

ほかにも、三井住友カード(NL)は対象のコンビニや飲食店などでスマホのタッチ決済をすると、最大7%ポイント還元される点が魅力です。対象店舗はセブン-イレブンやマクドナルド、ガストなど、全国にある身近なお店が多く該当しています。

さらに、券面にカード情報が載っていないナンバーレスのデザインで、セキュリティ性が高いです。カード情報を盗み見られる心配がなく、不正利用のリスクを減らせます。

このように作りやすさ・お得さ・安全性を兼ね備えている1枚であるため、三井住友カード(NL)は初めてクレジットカードを作る人におすすめです。

■ 三井住友カード(NL)の審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部は三井住友カード(NL)の審査に落ちた経験がある人にアンケート調査しました。収入に対してローンの借入金額が大きい場合や、スマホ代などの滞納歴がある場合に落ちたという声がありました。似た条件の人は別のカードへの申し込みを検討しましょう。

女性 | 30代

職業:個人事業主・フリーランス

年収:301~400万円

クレカの滞納歴:1回

直近3ヶ月のクレカ申込み:0枚

借入金額:51~100万円

【主な落ちた理由:借入金額と滞納歴】

フリーランスだったことに加えて、以前に滞納をしたことがあったからだと思います。

女性 | 40代

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:携帯料金の未払いあり

直近3ヶ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:他カードの利用状況】

携帯の未納があること、他のカードで限度額まで使っていること

男性 | 30代

職業:会社員

年収:301~400万円

【主な落ちた理由:ローン借入】

既にローンなどがあり、収入が足りなかったのではないかと思います。

男性 | 40代

職業:会社員

年収:501~600万円

【主な落ちた理由:滞納歴】

スマホ代の支払いが遅れた事があったので、それが原因かと思っています

\お得な新規入会キャンペーン実施中!/

プロミスVisaカードは18歳から申し込める独自審査のクレジットカード

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短3営業日 |

| 発行会社 | 消費者金融系 |

| 申込条件 | 18歳以上のプロミス会員 |

| 在籍確認 | 原則なし |

| ポイント還元率 | 0.5%~7% |

| 締め日/支払日 | 15日/翌月10日 または 月末/翌月26日 |

| 特徴 | カードローン一体型のクレジットカード |

- 18歳から申し込める

- 毎月のローン返済でもVポイントが貯まる

- 対象のコンビニ・飲食店で最大7%還元となる

- 即時発行に対応していない

- 国内旅行保険が付帯していない

プロミスVisaカードは、プロミスと三井住友カードが提供する、消費者金融系のカードローン一体型のクレジットカードです。

ACマスターカードなど他の消費者金融系カードは10代の申込みができない場合が多いですが、プロミスVisaカードは18歳から申し込めます。安定収入の条件も記載されていないため、年齢や収入に不安がある人におすすめです。たとえば、アルバイトをしていない学生でも作れる可能性があるでしょう。

また、プロミスVisaカードはカードローン一体型で、発行後すぐに最大500万円まで借入れできます。現金でしか買えない商品もすぐに購入できます。

ほかにも、プロミスVisaカードは対象のコンビニ・飲食店などでスマホのタッチ決済をすると、ポイント還元率が最大7% ※に上がる点が魅力です。対象店舗はセブン-イレブンやマクドナルド、ガストやドトールコーヒーショップなど全国にある身近なお店ばかりです。コンビニやファミレス、チェーン店などによく行く人が持っていると、お得になる場面が多いでしょう。

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

■ プロミスVisaカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はプロミスVisaカードの審査に落ちた経験がある人にアンケート調査しました。収入に対して借入金額が大きい・ブラックリスト入りするほどの滞納歴がある場合に落ちたという声がありました。

女性 | 30代

職業:主婦・主夫(パート)

年収:100~200万円

クレカの滞納歴:10回

直近3ヶ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:滞納歴と借入金額】

収入に対しての、カードローンの借り入れが多いからだと思います。また、カードローンの返済もしながら、滞納もしていたこともあるので、信用はかなり失っていると思います。お金に対して甘い印象を持たれているのが原因だと思います。

男性 | 40代

職業:会社員

年収:601~700万円

滞納歴:消費者金融で6回

直近3ヶ月のクレカ申込み:0枚

借入金額:51~100万円

【主な落ちた理由:カードローンの滞納】

カードローンで何度か滞納をした事があり、更には催促の電話がかかってきたり自宅にも返済するようにといった手紙が届いていたので、そういった事で信用情報に傷が入ってしまった事が審査に落ちた原因だと思います。

男性 | 50代

職業:会社員

年収:401~500万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:3枚

借入金額:101~200万円

【主な落ちた理由:自己破産】

一番思い当たるのが自己破産によるブラックリスト入りかもしれません。自己破産をすると、信用情報機関に「事故情報」として記録されます。この情報は5~10年ほど残るため、その間はクレジットカードの審査がかなり厳しくなってるのかも。

男性 | 20代

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:1枚

借入金額:101~200万円

【主な落ちた理由:借入金額】

収入に見合っていない借金額だから審査に落ちたのではないかと考えました。年収の1/3程の借金をしていると審査に通りにくいと聞いたことがあります。なので、皆さん借りすぎないように気をつけてくださいと言いたいです。

女性 | 30代

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近3ヶ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:滞納歴】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申し込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

男性 | 30代

職業:会社員

年収:301~400万円

クレカの滞納歴:3回ぐらい

直近3ヶ月のクレカ申込み:3枚

借入金額:101~200万円

【主な落ちた理由:ブラックリスト】

クレジットカード会社に目をつけられていたからだと思います。当時は支払いが火の車で、クレジットカードの金を現金化して3社を回していました。滞納もちょこちょこしていたので、多分ブラックリストに載っていたんだと思います。そのせいでクレジットカードの新規入会に落ちたんだと思います。

\新規入会で最大3,000円分もらえる/

PayPayカードは最短2分の審査ですぐ作れる

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短7分 (申込み5分、審査2分) |

| 発行会社 | 流通系 |

| 申込条件 | 満18歳以上 (高校生は除く) |

| 在籍確認 | 原則なし |

| ポイント還元率 | 1.0%~5.0% |

| 締め日/支払日 | 月末/翌月27日 |

| 特徴 | PayPayアプリと紐づけで1.5%還元 |

- 申込みから審査まで最短7分で完了する(申込み5分、審査2分)

- PayPayアプリと連携で1.5%還元になる

- 通常ポイント還元率が最大1.5%※と高い

- PayPayの後払いに連携できる(事前チャージ不要)

- PayPayアプリを利用しない人にはメリットが少ない

- 保険が一切付帯しない

※注釈

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

PayPayカードは最短2分で審査が完了し、すぐにバーチャルカードを発行できます。申込みも最短5分で終わるため、最短7分で申込みから審査完了まで行われます。それだけスピーディーに審査を行っていることから、あまり審査基準が厳しくないと考えられるのです。

また、PayPayカードは流通系カードの1つで、PayPay経済圏の顧客獲得のために審査基準を緩くしている可能性があります。

実際、申込条件は満18歳以上なら学生も申込可能です。安定収入の条件も記載されていますが、本人または配偶者に安定収入があればよいため、自分に年収がなくても作れる可能性があります。そのため、年齢や収入に対して不安があっても作れるかもしれません。

審査に通ると、Web上でカード番号が発行され、オンラインショッピングやホテルのWeb予約などのオンラインサービスで利用できます。なお、プラスチック製のクレジットカード本体は約1週間で届きます。

また、PayPayカードは「PayPayクレジット(旧あと払い)」(PayPayアプリ)に紐づけて特定の条件を達成すると、ポイント還元率が通常1.0%のところ1.5%にまでアップします。

- 「PayPayクレジット(旧あと払い)」への紐づけ

- 30回の利用 / 月

- 合計10万円以上利用 / 月(ただし、200円以上の支払いが対象)

■ PayPayカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はPayPayカードの審査に落ちた経験がある人にアンケート調査しました。借金がある場合に落ちたという声が多く、同じ条件に当てはまる人は別のカードへの申込みを検討しましょう。

男性 | 50代

職業:フリーター

年収:100~200万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由:多重申し込み】

PayPayカードを申し込む数日前に三井住友カード(ナンバーレス)が新規発行されたばかりだったので、おそらくこれが原因だと思います。三井住友カードがいとも簡単に通ったので審査を甘く見ていました。短期間に複数のカードを申し込むのは多重申請でNGだと後で知りました。

男性 | 30代

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:11~20万円

【主な落ちた理由:借金】

当時は会社に勤めてからまだ半年も経過していなかったので、信頼性が足りなかったのだと推測しています。また借金もありました。

男性 | 30代

職業:会社員

年収:501~600万円

【主な落ちた理由:借金】

消費者金融3社に借金があるためだと考えています。

女性 | 20代

職業:フリーター

年収:101~200万円

【主な落ちた理由:ブラックリスト】

過去にクレジットカードで滞納してた履歴があるため、ブラックリストになっているから。

女性 | 30代

職業:会社員

年収:201~300万円

【主な落ちた理由:借金】

借金があった為

\最短7分で今すぐ発行できる!/

イオンカードセレクトは高校生でも審査に通る可能性がある

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短5分 |

| 発行会社 | 流通系 |

| 申込条件 | 満18歳以上 高校生も含む(※) |

| 在籍確認 | あり or 原則なし |

| ポイント還元率 | 0.5%~1.0% |

| 締め日/支払日 | 10日/翌月2日 |

| 特徴 | イオン系列店で1%還元 |

出典元:イオンカード公式サイト

- Web申込みなら最短5分でカード番号発行

- 店頭発行なら仮カードが即日発行できる

- 電子マネー&キャッシュカード機能が付帯

- イオン系列店舗でポイント2倍!1%還元

- 毎月20日・30日は対象店舗で5%オフ

- 海外/国内旅行保険が付帯しない

- イオン系列を利用しない人はメリットが少ない

イオンカードセレクトは、イオングループが発行する流通系クレジットカードで、主なターゲットはファミリー層です。そのため、専業主婦をはじめ、収入がない人でも審査に通りやすいと考えられます。実際、イオンカードの会員は、女性が全体の73%を占めているとの結果が出ています。

なお、イオンカードセレクトは卒業年度の1月1日以降であれば高校生でも申し込めます。高校生を申し込み不可としているカードは多いため、それだけ審査に通りやすいともいえます。

また、イオンカードセレクトの特徴は、Web申込みなら最短5分でカード番号を発行できることです。その番号を使って、ネットショッピングやスマホのタッチ決済で支払いができます。

あるいは、イオンマークのあるお店のみで使える仮カードを対象店舗にて即日で受け取ること方法もあります。いずれの方法でも、本カードは約2週間後に郵送されます。

ほかにも、イオンやマックスバリュなどイオングループ対象店でのポイント還元率が最大5%になるなど、お得なサービスが受けられます。対象店で日々の食材や日用品などを買ったり、休日に遊びに行ったりする人にとっては非常にお得です。

| 特典 | 内容 |

|---|---|

| ポイント特典 | イオン、イオンモール、マックスバリュなどの対象店舗で利用するとポイント2倍 |

| 毎月10日は、イオン、マックスバリュ、まいばすけっとなどの対象店舗で利用するとポイント5倍 | |

| 対象の公共料金・国民年金保険料のの口座振替1件につき毎月5電子マネーWAONポイントをプレゼント | |

| 買い物割引 | 毎月20日、30日は、イオン、マックスバリュ、イオンスーパーセンターなどの対象店舗で、買い物代金5%オフ |

| 銀行手数料無料 | イオン銀行ATMで手数料無料 |

| 映画鑑賞割引 | イオンシネマで常時300円オフ、毎月20日・30日は1,100円で映画鑑賞できる |

■ イオンカードの審査に落ちるのはどんな人?口コミを紹介

男性 | 30代 | 会社員

年収:301~400万円

クレカの滞納歴:

直近3ヶ月のクレカ申込み:1枚

借入金額:5万円未満

【主な落ちた理由:収入・多重申込み】

一番の理由は、当時の収入が少なく、不安定だったことだと思います。また、同時に複数のカードに申し込んでいたことも、落ちた要因だと考えます。

男性 | 40代 | 会社員

年収:301~400万円

クレカの滞納歴:1回

直近3ヶ月のクレカ申込み:1枚

借入金額:51~100万円

【主な落ちた理由:信用情報】

審査では返済負担率など、信用情報の小さなところまで厳しくチェックされていると感じました。

\条件達成で最大5,000ポイントもらえる!/

楽天カードはCMや入会キャンペーンでユーザー獲得に積極的!審査も緩い傾向

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 1週間~10日程度 |

| 発行会社 | 流通系 |

| 申込条件 | 満18歳以上 高校生も含む |

| 在籍確認 | 原則なし |

| ポイント還元率 | 1.0%~3.0% |

| 締め日/支払日 | 月末/翌月27日 |

| 特徴 | どこでも1%還元、楽天市場で最大3%還元 |

- 通常還元率が1.0%でポイントが貯まりやすい

- 楽天市場での利用は3.0%還元と高還元

- 楽天ポイントをカードの支払いや楽天サービスの料金に充当できる

- 2枚目のカード作成で家計管理が楽になる

- 発行まで時間がかかる

- 国内旅行保険/ショッピング保険が付帯しない

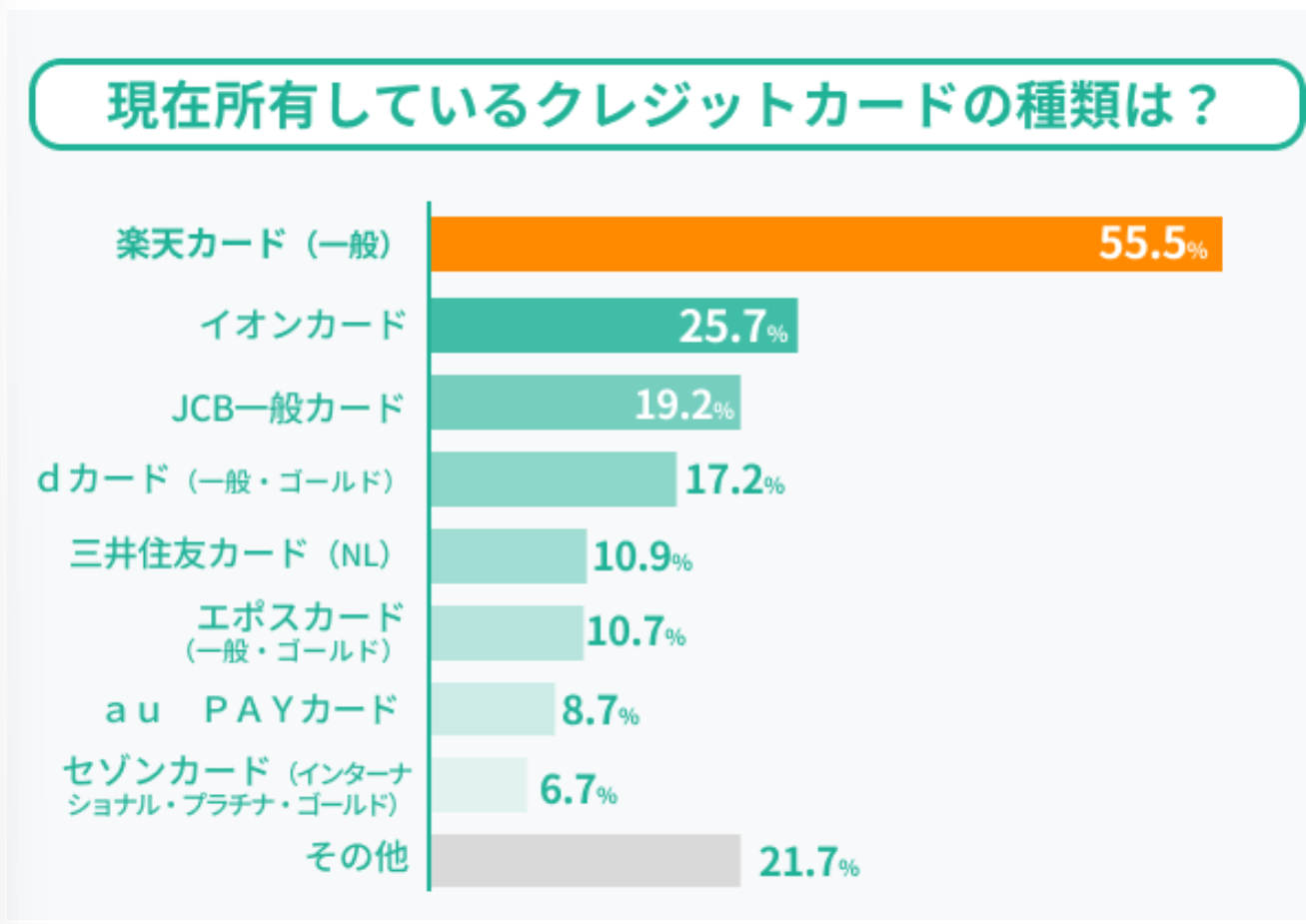

楽天カードは、楽天グループが発行する流通系カードで、地上波でテレビCMを流すなどしてユーザー獲得に積極的です。そのため、審査もさほど厳しくないと考えられます。また、編集部が独自にアンケート調査した結果では、55.5%もの人が楽天カードを保有していました。つまり、それだけ多くの人が作れるとも考えられるため、初めてのクレジットカードで審査落ちが不安な人におすすめです。

また、楽天カードは通常のポイント還元率が1.0%とポイントが貯まりやすいカードです。一般的に、クレジットカードの還元率は0.5%程度であることが多い中、1.0%還元は高還元であるといえます。

さらに、楽天市場で利用すれば還元率が3.0%にアップするため、日頃の買い物で楽天市場をよく使う主婦などにおすすめです。SPUというポイントアッププログラムを活用すると、さらに最大還元率が17.0%までアップします。SPU(スーパーポイントアッププログラム)は、楽天モバイルや楽天トラベルといった楽天サービスで、特定の条件を達成すると、楽天市場でのポイント還元率がアップする仕組みです。

年会費無料で高還元率、審査も緩めで初めてのメインカードの1枚としておすすめできます。

■ 楽天カードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部は楽天カードの審査に落ちた経験がある人にアンケート調査しました。借金がある場合や電話料金や自動車ローンの滞納歴がある場合に落ちたという声が多かったです。

男性 | 40代

職業:会社員

年収:501~600万円

クレカの滞納歴:5回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:51~100万円

【主な落ちた理由:借金・滞納】

消費者金融での借入と滞納をした経験が原因だと思います。

男性 | 40代

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由:収入が不安定】

就職先が決まっていない時に申し込んだため、職業が無職で収入面が不安定である点を嫌気されたのだと思う。

男性 | 50代

職業:会社員

年収:401~500万円

クレカの滞納歴:電話料金を数か月滞納

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由:滞納】

以前に大病を患い電話料金やら何やらを払えなくなった時期があったので、それが原因だと思う。

女性 | 20代

職業:会社員

年収:201~300万円

【主な落ちた理由:滞納】

消費者金融で借入があり、自動車ローンもほぼ毎月遅れて支払っていたのが原因かなと思います。

女性 | 30代

職業:個人事業主・フリーランス

年収:101~200万円

【主な落ちた理由:本人情報の誤り】

引っ越したばかりで、本人確認書類との齟齬が起きた

女性 | 40代

職業:会社員

年収:201~300万円

【主な落ちた理由:自己破産】

過去に自己破産をしたことがあるため

\条件達成でもれなく5,000ポイントもらえる!/

モビットVISA-Wは消費者金融系のカードで最短15分でカードローンが使える※

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短5営業日 |

| 発行会社 | 消費者金融系 |

| 申込条件 | 年齢満20~74歳 安定した定期収入がある人 |

| 在籍確認 | 原則電話連絡なし |

| ポイント還元率 | 0.5% |

| 締め日/支払日 | 15日/翌月10日 |

| 特徴 | カードローン一体型クレジットカード |

- 買い物とローン返済のどちらでもポイントが貯まる

- 申込みから最短15分で融資可能

申込みの曜日、時間帯によっては翌日以降の取扱となる場合があります。 - ETCカードも年会費無料

- 即日発行できない

- 国内キャッシング機能がない

- 支払いは自動的にリボ払いになる

モビットVISA-Wはクレジットカードとカードローンが一体になった消費者金融系クレジットカードです。独自基準で審査が行われるため、他のカードと異なる審査基準で審査されます。

アルバイトやパート、自営業の人も安定した収入があれば申し込めるため、間口の広いカードだといえます。

カードローン機能も便利で、担保なし・保証人なしで利用でき、申込みから最短15分で融資が受けられます。(※)

今すぐ欲しいものや今しか手に入らないものがあるのに、手元にお金がない人にとって非常に便利です。

また、モビットVISA-WはVポイントが貯まるカードで、日々の買い物はもちろん、ローンの返済やETCカードのポイント付与の対象となっています。

ポイント還元率は、通常の買い物とETCカードの利用では0.5%、ローンの返済時は利息に対して0.5%です。

■ モビットVISA-Wの審査に落ちるのはどんな人?口コミを紹介

女性 | 30代 | 会社員

年収:301~400万円

クレカの滞納歴:

直近3ヶ月のクレカ申込み:1枚

借入金額:11~20万円

【主な落ちた理由:○○】

クレジットカードの滞納をした事が過去に何度もあり、難しいと思いました。また勤続年数が短く、社会的な信頼が足りないのかもしれません。

女性 | 30代 | 会社員

年収:401~500万円

クレカの滞納歴:

直近3ヶ月のクレカ申込み:0枚

借入金額:わからない

【主な落ちた理由:○○】

フリーランスの仕事をしていて、稼ぎが不安定だったからではないかと思います。

男性 | 30代 | 個人事業主・フリーランス

年収:401~500万円

クレカの滞納歴:申し込む約1年半前に、クレジットカードの支払いを2回、携帯電話料金の支払いを1回滞納した経験があります。

直近3ヶ月のクレカ申込み:2枚

借入金額:21~50万円

【主な落ちた理由:○○】

過去の滞納歴だと思います。数日の遅れとはいえ信用情報機関には記録が残っていて、それが審査に響いたのだと思います。

男性 | 20代 | 会社員

年収:301~400万円

クレカの滞納歴:

直近3ヶ月のクレカ申込み:1枚

借入金額:0円

【主な落ちた理由:○○】

入社して間もないため、今後の勤務の安定性が不確実だと判断され、審査に影響したと思います。

\カードローンとクレジットカードが1枚で!/

エポスカードは即日発行できる流通系カード!安定収入の条件がない

| 年会費 | 無料 |

|---|---|

| 発行スピード | 最短即日 |

| 発行会社 | 流通系 |

| 申込条件 | 満18歳以上 (高校生を除く) |

| 在籍確認 | 原則なし |

| ポイント還元率 | 0.5%~1.0% |

| 締め日/支払日 | 4日/翌月4日 27日/翌月27日 |

| 特徴 | 全国1万店舗で割引やポイントアップ |

- 全国1万店舗で割引やポイントアップの優待がある

- マルイの店頭で最短即日で受け取れる

- 年4回のキャンペーン中はマルイの買い物が10.0%割引

- 家族カードが発行できない

- 通常のポイント還元率が0.5%と低め

- 国内旅行傷害保険が付帯しない

エポスカードは流通系カードの1枚で、対象のマルイの店頭で最短即日発行ができます。それだけ複雑で厳しい審査はしていないと考えられます。よって、すぐにクレジットカードで買い物したい人におすすめです。

また、優待やポイント特典が豊富なカードなため、ユーザー獲得に積極的で審査は厳しくない傾向です。

安定収入の条件もないため、年収が少ない人でも作れる可能性が大いにあります。

エポスカードの特徴としては、全国1万店舗で割引やポイントアップの優待がある点です。グルメやレジャー、ホテルなど対象店舗は幅広く、街中のさまざまなお店や施設がお得になります。とくにレジャー関連で対象店舗が多いため、家族や友人などと外でよく遊ぶ人におすすめできます。

| サービス・施設など | 優待 |

|---|---|

| 日本旅行 | 予約でポイント5倍(2.5%) |

| 富士急ハイランド | フリーパス100円~600円割引 |

| 鴨川シーワールド | 施設料金100円~300円割引 |

| カラオケ館 | カラオケルーム料金30.0%割引 |

| ルートインホテルズ | 通常料金より10.0%割引 |

| タイムズカーレンタル | 月額基本料金3ヵ月無料 |

■ エポスカードの審査に落ちるのはどんな人?口コミを紹介

女性 | 30代 | 会社員

年収:201~300万円

クレカの滞納歴:3回

直近3ヶ月のクレカ申込み:1枚

借入金額:5~10万円

【主な落ちた理由:ブラック】

任意整理を行った事でブラックリストに載っているため、審査に通らなかったと思います。

女性 | 40代 | 会社員

年収:401~500万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:収入】

当時はまだ学生で、収入が低かったからだと思います。

女性 | 20代 | 会社員

年収:201~300万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:1枚

借入金額:5万円未満

【主な落ちた理由:収入】

まだ会社で働いたことが無かったからだと考えています。

女性 | 30代 | 会社員

年収:201~300万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:5枚以上

借入金額:0円

【主な落ちた理由:多重申込み】

一度に申し込みをしたカードの枚数が多すぎると落ちやすいことを後に知りました。その当時、ポイント目的に多数のカードに申し込んでいたことが原因だと思います。

\新規入会で2,000ポイントもらえる!/

Nexus Cardはブラックリスト入りしてても作れる可能性あり

| 年会費 | 1,375円(税込) |

|---|---|

| 発行スピード | 2週間程度 |

| 発行会社 | 信販系 |

| 申込条件 | 満18歳以上 (高校生を除く) |

| 在籍確認 | 原則なし |

| ポイント還元率 | 0.5% |

| 締め日/支払日 | 15日/翌月6日 |

| 特徴 | デポジット型カード。ポイントの使い道が豊富 |

- デポジットカードなので審査に通りやすい

- 利用限度額はデポジット(保証金)と同額のため使いすぎる心配がない

- ポイントは6,000種以上の交換先があるデジコのデジタルギフトに交換できる

- カードを利用するためにはデポジットの入金が必要

- 年会費が1,375円かかる

- キャッシング枠が付いていない

- 保険が一切付帯しない

Nexus Cardは信販系のクレジットカードです。デポジット型なので、通常のクレジットカードに比べて審査が緩めです。

デポジットカードは、利用前に一定額の保証金(デポジット)を預けることで発行できるクレジットカードです。デポジットは最低5万円から最高200万円までとなっています。デポジット額の範囲のみで利用できるため、貸し倒れが起きにくく、通常のクレジットカード会社よりも審査基準が緩めに設定されています。

過去にクレジットカードの審査に落ちてしまった人やブラックリストに載っている人でも、Nexus Cardであれば通過する可能性があるでしょう。

また、Nexus Cardの利用で貯まるポイントの交換先は6,000種類以上もあります。1ポイント=1円として、500ポイントから交換できます。

- Amazonギフト券

- Apple Gift Card

- Google Play ギフトコード

- nanacoギフト

- QUOカードPay

■ Nexus Cardの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部はNexus Cardの審査に落ちた経験がある人にアンケート調査しました。直前に2枚以上のクレジットカードを発行していて多重申し込みの状態になっている、滞納歴がある場合に落ちたという声がありました。

男性 | 40代 | フリーランス

年収:201~300万円

クレカの滞納歴:カードローンの返済を滞納

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:11~20万円

【主な落ちた理由:職業・滞納・多重申し込み】

個人事業主という不安定な収入形態と、過去のカードローン返済遅延が主な要因と考えております。また、申込み直前に他社カードへの申込みを行っていたことも影響したかもしれません。事業収入の変動が大きいことも審査において不利に働いたと分析しています。

男性 | 20代 | 会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:11~20万円

【主な落ちた理由:多重申し込み・滞納】

直前に2枚のクレジットカードを発行していることと、借金をしていることが審査に影響したと思います。

男性 | 40代 | フリーランス

年収:301~400万円

クレカの滞納歴:1回

直近3ヶ月のクレカ申込み:0枚

借入金額:5万円未満

【主な落ちた理由:収入の安定性】

Nexus Cardは、デポジット(保証金)タイプのショッピング専用カードのようですが落ちました。フリーランスは冷遇されるのではないかと思います。

女性 | 20代 | 学生(アルバイトなし)

年収:50万円未満

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:2枚

借入金額:11~20万円

【主な落ちた理由:収入・滞納歴】

収入が不安定で少ないことに加えて、クレジットカードの滞納歴があったためだと思います。

\カードの審査が不安な人におすすめ!/

三菱UFJカードは銀行系カードでも審査が緩め

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短翌営業日 ※Mastercard®とVisaのみ |

| 発行会社 | 銀行系 |

| 申込条件 | 満18歳以上 (高校生を除く) |

| 在籍確認 | 原則なし |

| ポイント還元率 | 0.5%~15.0%(※) |

| 締め日/支払日 | 15日/翌月10日 |

| 特徴 | 対象店舗で最大15.0%ポイント還元 |

※注釈

※最大15%ポイント還元には上限など各種条件がございます。

- 年会費無料の一般カードで銀行系のカードでも作りやすい

- 身近な店舗で最大15.0%ポイント還元される

- 国際ブランドを4種類から選べる

- 国内旅行傷害保険が付帯しない

- 交換先によってはポイント還元率が0.5%を下回る

- ポイントの有効期限が2年間

三菱UFJカードは銀行系に属するカードでも、審査はあまり厳しくありません。なぜなら年会費無料で一般ランクのカードであり、申込条件に安定収入の要件がないためです。このため、年齢や年収に不安がある人におすすめできます。

さらに、現在、年会費は無料ですが、実は2024年7月までは年会費が1,375円(税込)かかっていました。年会費が無料になった背景には、それだけたくさんの人にカードを作ってもらいたいという理由があると考えられます。

また、三菱UFJカードは身近なお店で利用すると最大15.0%ものポイントがもらえる点が大きなメリットです。対象店舗はセブン-イレブンやスシロー、OKなど身近なお店が多く、日常生活の買い物がお得になります。なお、参加登録と各種条件を達成する必要があります。条件を達成しなくても、参加登録だけでもれなく5.5%のポイントがもらえるため依然お得です。このため、三菱UFJカードはコンビニやファーストフードをよく使う人におすすめできます。

| 条件 | 還元率(加算) |

|---|---|

| 参加登録のうえ、対象店で利用した場合の還元率 (対象店:セブン-イレブン、ローソン、ピザハットオンライン、松屋、松のや、マイカリー食堂、スシロー、東武ストア など) |

5.5% |

| ☆登録型リボ「楽Pay」の登録または分割払いやカードローンを1万円以上使う | +5.0% |

| ☆月々のショッピング利用金額に応じて | 月3万円以上:+0.5% 月5万円以上:+1.0% 月10万円以上:+1.5% |

| ☆携帯または電気料金の支払いに利用 | +0.5% |

| ☆スマホでの支払い | +0.5% |

| ☆MUFGカードアプリへのログイン | +0.5% |

| 上記の☆付きの条件のうち4つをクリア | +1.5% |

■ 三菱UFJカードの審査に落ちるのはどんな人?口コミを紹介

NET MONEY編集部は三菱UFJカードの審査に落ちた経験がある人にアンケート調査しました。

職業がフリーランスや学生の人、落ちたり理由に収入の低さを挙げている人がいました。銀行系のクレジットカードでは、他のクレジットカードに比べて収入が重視される可能性があります。

男性 | 30代

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由:収入】

収入が少なかったから

男性 | 30代

職業:個人事業主・フリーランス

年収:401~500万円

クレカの滞納歴:-

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由:職業・多重申し込み】

同時に複数申し込んでいたくらいしか心当たりがない

男性 | 20代

職業:学生(アルバイト)

年収:50万円未満

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:21~50万円

【主な落ちた理由:借金】

借金をしていたため

男性 | 40代

職業:会社員

年収:答えたくない

【主な落ちた理由:クレヒス】

クレジットカードの利用実績が無かったためと思われる。

\新規入会&条件達成でポイントがもらえる!/

Oliveはポイント特典が豊富!収入の条件もなく申し込みの間口が広い

| 年会費 | 永年無料 ※年会費永年無料は一般ランクのみとなります。 |

|---|---|

| 発行スピード | デビットモード:最短3営業日 クレジットモード:最短3営業日 |

| 発行会社 | 銀行系 |

| 申込条件 | 日本国内在住の個人のお客さま満18歳以上 ※クレジットモードは満18歳以上(高校生は除く)が対象 |

| 在籍確認 | 原則なし |

| ポイント還元率 | クレジットモード:0.5%~20.0% デビットモード:0.5% ポイント払いモード:0.25% |

| 締め日/支払日 | 月末/翌月26日 |

| 特徴 | クレジット・デビット・ポイント・キャッシュカード機能が1枚で完結する |

※注釈

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

- クレジット・デビット・ポイント・キャッシュカードの機能を1枚に集約できる

- 対象店舗でのスマホのタッチ決済で最大20.0%ポイント還元

- 支払い方法はアプリで簡単に変更できる

- 引き落とし口座には三井住友銀行しか選べない

- 通常のポイント還元率は0.5%と低め

- 国際ブランドはVisaのみ

Oliveはポイント特典が豊富で、より多くのユーザーを集めています。そのため、審査基準はあまり厳しくなく、申込条件に安定収入の記載がないため、無職の人や専業主婦、アルバイトをしていない学生でも作れる可能性があります。

また、Oliveはクレジット・デビット・ポイント・キャッシュカードの機能を1枚に集められて、決済手段が豊富になる点が特徴です。クレジットカードの使いすぎが不安な人は、デビットモードを利用すれば使いすぎを防げます。また、現金よりもポイントを先に使い切りたい人なら、ポイントモードを積極的に使うようにすると便利です。

さらに、セブン-イレブンやマクドナルド、ガストなど対象店舗でスマホのタッチ決済をすると、最大20.0%ポイント還元になる点も魅力です。身近なお店が多く該当しているため、コンビニやファミリーレストラン、カフェなどによく行く人にもおすすめできます。

- セイコーマート

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司 など

■ Oliveの審査に落ちるのはどんな人?口コミを紹介

男性 | 30代 | 個人事業主

年収:401~500万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:1枚

借入金額:50万円

【主な落ちた理由:収入と借入金額】

フリーランスの収入不安定性や、直近に他社カードを2枚申し込んでいたことが影響したかもしれません。借入残高(事業ローン)が当時50万円近くあったので、与信枠の兼ね合いで厳しかったのだと思います。

男性 | 30代 | 個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:あり

直近3ヶ月のクレカ申込み:2枚

借入金額:21~50万円

【主な落ちた理由:クレヒス】

落ちた理由は信用情報だと思います。クレカの支払いを滞納していたときは何度も支払い催促を無視して強制解約されたので、審査に響いたのかなと。

\条件達成で最大75,600円相当もらえる!/

Nudgeカードは独自審査で学生や主婦でも作りやすい

| 年会費 | 無料 ※一部は有料 |

|---|---|

| 発行スピード | 最短5営業日 |

| 発行会社 | 流通系 |

| 申込条件 | 満18歳以上 |

| 在籍確認 | 原則なし |

| ポイント還元率 | - |

| 締め日/支払日 | 1日/翌月20日 |

| 特徴 | 選んだカードの提携先の特典をもらえる |

- 独自審査を用いていて審査基準が緩め

- 選んだ提携先の特典をもらえる

- いつでも利用金額を返済できる

- ポイント還元がない

- 限度額が最大10万円と低め

- 付帯保険がない

NudgeカードはAIなどを用いた独自審査を行っていて、公式サイトで「学生やアルバイト、フリーランスでも作りやすい」と明言されています。このため、年齢や収入にかかわらず誰でも審査に通りやすいと考えられます。

Nudgeカードは選んだ提携先(クラブ)の特典がもらえるのが魅力の一つです。提携先のジャンルは幅広く、歌手や芸能人、スポーツやエンタメなどがあります。それぞれに個別の特典とカードデザインが用意されており、提携先が好きな人には非常にうれしいものになっています。

■Nudgeカードの提携先と特典例

| カテゴリ | 歌手・芸能人 | アニメ・ゲーム・アート | スポーツ | ||||

| 提携先 |  ヒカル ヒカル |

遊助 遊助 |

yama yama |

すこぶる動くウサギ すこぶる動くウサギ |

あさみみちゃん あさみみちゃん |

山形ワイヴァンズ 山形ワイヴァンズ |

武田光司 武田光司 |

| 特典内容 | 限定画像 | オリジナル着ボイス | 限定デジタルフォト&インタビュー動画 | オリジナル壁紙 | 描き下ろし限定壁紙 | 選手サイン入り公式球 | ・サイン色紙(ステッカー付) ・サイン入りオリジナルグッズ |

■ Nudgeカードの審査に落ちるのはどんな人?口コミを紹介

男性 | 20代 | 会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:51~100万円

【主な落ちた理由:収入と借金のバランス】

消費者金融で借金をしていたから審査する側からすればこの人を審査通して大丈夫なのか?と危惧されたのだと思います。借金があるということはその分、月に返さないといけないお金も多いのでその上、クレジットカードまで契約したら生活できなくなるのではないかと。

男性 | 20代 | 契約社員・派遣社員

年収:201~300万円

クレカの滞納歴:

直近3ヶ月のクレカ申込み:1枚

借入金額:21~50万円

【主な落ちた理由:信用情報】

勤続年数が短く年収も低めだったことに加え、直近で別のカードにも申し込んでいたため、信用情報の面で不利になったのだと思います。

男性 | 30代 | 個人事業主

年収:100~200万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:収入の安定性】

自営業だからだと思います。当時は収入が今より少なかったですし、仕事事態も不安定だったことが要因で審査に落ちたと感じています。

男性 | 40代 | フリーランス

年収:301~400万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由:信用情報】

フリーランスなので信用情報がなく、返済実績が少ないため、審査に落ちた可能性が高いです。ただ過去に自己破産や任意整理をした経験はありません。

\最短5時間で審査が完了!/

デポジット型ライフカードなら長期延滞中でも発行できる

| 年会費 | 5,500円(税込) |

|---|---|

| 発行スピード | 最短3営業日 |

| 発行会社 | 消費者金融系 |

| 申込条件 | 満18歳以上 (高校生を除く) |

| 在籍確認 | 原則なし |

| ポイント還元率 | 0.5%~1.5% |

| 締め日/支払日 | 5日/当月27日 または翌月3日 |

| 特徴 | デポジット型カード。誕生月はポイント3倍 |

- 保証金(デポジット)を預ければ通常のクレジットカードとして使える

- 誕生月はポイント還元率が3倍!

- 入会初年度はポイント還元率1.5倍!

- 利用開始にはデポジットの入金が必要

- 年会費が高額

- 限度額はデポジットと同額

デポジット型ライフカードは事前に保証金を預け入れると、その範囲で使えるようになるデポジット型カードです。カード会社は貸倒れのリスクがないため、審査基準が緩い傾向で、過去に審査落ちしたり、延滞歴があったりする人でも作れる可能性があります。

入会初年度に年会費と一緒にデポジットを預けるだけで、通常のクレジットカードとして利用開始できます。なお、デポジットは3万円・5万円・10万円のいずれかから選べます。

デポジット型ライフカードでは、誕生月にポイント還元率が通常時の3倍(1.5%)になるお得なポイントプログラムも用意されています。

| ポイントアップ条件 | 還元率 |

|---|---|

| 誕生月 | 1.5%(3倍) |

| 入会初年度 | 0.75%(1.5倍) |

| 会員用通販サイト「L-Mall」利用 | 店舗ごとにポイントアップ最大12.5%(25倍) |

■ デポジット型ライフカードの審査に落ちるのはどんな人?口コミを紹介

男性 | 50代 | 公務員

年収:401~500万円

クレカの滞納歴:3年前に一度

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:5~10万円

【主な落ちた理由:滞納歴・多重申し込み】

安定した収入があり公務員という職業にも関わらず審査に落ちた理由として、過去のクレジットカード支払い遅延歴が主な要因だと分析しています。また、直近3ヶ月以内に他社カードへの申し込みを行っていたことも、多重申し込みとして審査に影響を与えた可能性があります。

男性 | 40代 | フリーランス

年収:301~400万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:0枚

借入金額:5万円未満

【主な落ちた理由:限度額設定】

申し込んだ時は仕事を辞めた直後で、他のカードの返済中だったため信用情報が低かったと思います。ただ限度額により通ったのかもしれません。

男性 | 30代 | フリーランス

年収:401~500万円

クレカの滞納歴:なし

直近3ヶ月のクレカ申込み:1枚

借入金額:0円

【主な落ちた理由:収入の安定性】

おそらく、フリーランスで収入が不安定と判断されたのが原因だと思います。デポジット型なのに審査に落ちるとは思わなかったので驚きました。他社カードの審査では問題なかったのですが、ライフカードは特に職業や収入の安定性を重視しているのかもしれません。

男性 | 40代 | 会社員

年収:601~700万円

クレカの滞納歴:6回

直近3ヶ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:信用情報】

数年前に大手消費者金融で借入をしてましたが、その際に返済が出来ず何度か滞納をした事があったので、信用情報が原因で審査に落ちたのだと思います。

女性 | 40代 | 会社員

年収:301~400万円

クレカの滞納歴:

直近3ヶ月のクレカ申込み:0枚

借入金額:21~50万円

【主な落ちた理由:滞納歴】

以前にクレジットカードの滞納経験があったことに加えて、年収の低さが落ちた原因だと思います。

\延滞歴がある人におすすめ!/

審査難易度が比較的低いカードの選び方

審査難易度が比較的低いクレジットカードを選ぶには、いくつか押さえておきたいポイントがあります。

初めてクレジットカードを作る人や、過去に審査に落ちてしまった人でも、自身の状況に合ったカードを選ぶことで、審査通過の確率を高められます。

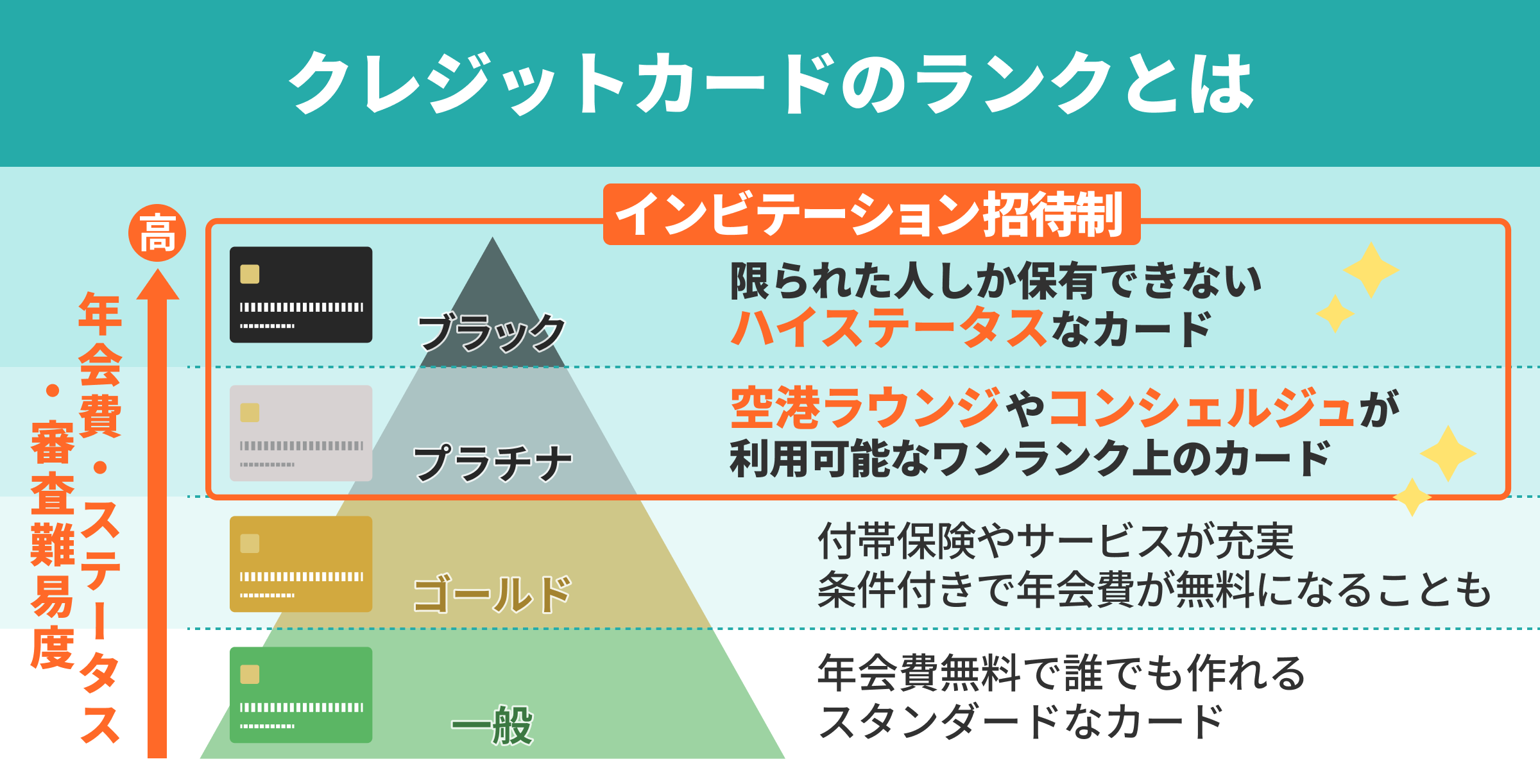

審査難易度が低いカードは「消費者金融系」「流通系」「信販系」

クレジットカードは発行会社ごとに分けられますが、中でも審査難易度が低いのは、「消費者金融系」、「流通系」、「信販系」と言われています。

なぜなら、カード会社がこれらのカードを発行する目的には、新たな顧客の獲得や、会員数を増やすことなどが含まれており、できるだけ多くのカードを発行しようとしていると考えられるためです。

年会費無料の一般カードを選ぶ

年会費無料で一般ランクのカードは、ゴールドカードやプラチナカードなど他ランクのカードに比べて申込条件が緩やかです。

申込条件は年会費やカードランクごとに異なり、ゴールドやプラチナでは年収300万円以上など収入額の基準が設けられる場合があります。一方、一般ランクで年会費無料のカードは、18歳以上で安定した収入があれば申し込めることが多いです。

| ランク | 年収 |

|---|---|

| 一般 | 安定収入 |

| ゴールド | 300万~ |

| プラチナ | 500万~ |

| ブラック | 非公開 (インビテーション制) |

審査に複数回落ちている人は、独自審査のクレジットカードを選ぶ

クレジットカードの審査に複数回落ちている人は、独自基準で審査を行っているクレジットカードを選びましょう。

独自審査のカードは、過去の利用実績よりも現在の支払い能力を重視する傾向にあります。そのため、通常のクレジットカードの審査基準では落ちてしまう人でも、審査に通る可能性があります。

たとえば消費者金融系カードのクレジットカードは独自基準で審査を行っていると考えられます。

- ACマスターカード(アコム)

- ライフカード(アイフル)

なお、現在の支払い能力を確認するにあたっては、主に「属性情報」という項目が調査されます。

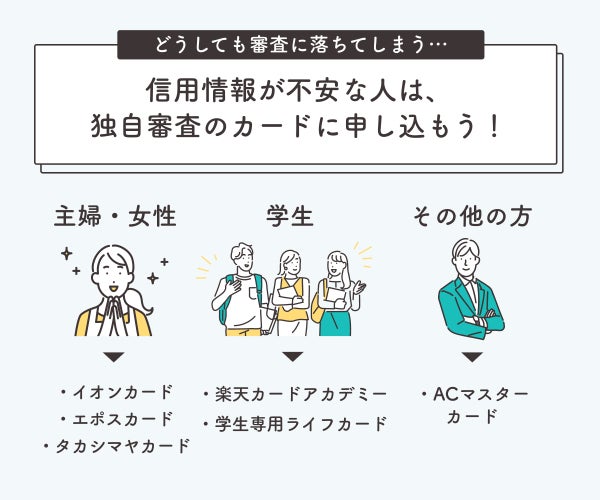

学生や主婦は自分の属性にマッチするカードを選ぶ

クレジットカードの審査に通過するためには、学生や主婦など、自分の属性にマッチするカードを選ぶことで、審査の通過率が上がります。

たとえば、学生であれば学生専用のクレジットカードを選ぶことで、審査に通りやすくなります。

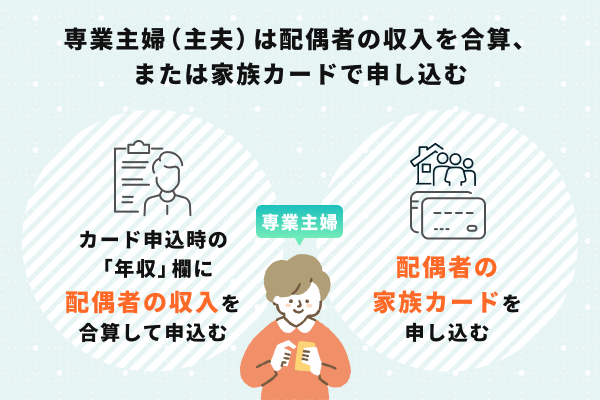

また、主婦のユーザーを集めている流通系のカードは、主婦が発行しやすい傾向にあります。あるいは、配偶者の支払い能力があれば発行できる家族カードに申し込んだりするのがよいでしょう。

クレヒスに問題があるならデポジット型を選ぶのも手

クレヒスに問題があって通常のクレジットカードを発行できない場合は、デポジット型のクレジットカードを検討してみましょう。

デポジット型クレジットカードは、カードを作るときに保証金(=デポジット)を預ける仕組みのため、審査が緩めです。

保証金によって審査が緩くなる理由は、保証金がカード会社にとって「万が一の保険」の役割を果たすからです。通常のクレジットカードは、申込み者がきちんと支払いできるかどうかを審査で判断しますが、デポジット型の場合、保証金をあらかじめ預けさせることで、万が一支払いができなかった場合に使えます。

クレジットカードの審査では何が調べられる?2つの項目を解説

そもそもクレジットカードの審査では、どのような項目を調べられて可否が決定されているのでしょうか。具体的な項目と基準はどのカード会社も明言していませんが、重要といわれている審査項目は存在します。それを満たしていないと、審査に落ちる可能性が高いです。

審査項目はさまざまありますが、大きく分けて『属性情報』と『信用情報』の2つに分けられます。

属性情報(申込み者の個人情報)

属性情報とは、氏名や生年月日、勤務先や家族構成など個人的な情報のことです。カード会社は、この属性情報を基に返済能力の有無の判断材料にします。とくに以下のような内容が重要視されます。

- 年収(安定した収入があるか)

- 勤務先

- 勤続年数

- 雇用形態(正社員・契約社員・派遣・パート・アルバイトなど)

- 家族構成(独身・既婚・扶養家族の有無)

- 居住形態(持ち家・賃貸・社宅など)

- 居住年数

- 過去のクレジット履歴(延滞・債務整理の有無)

安定した年収があるかつ勤続年数が長かったり、正社員で働いていたりすると、審査に通りやすくなります。

- 安定した収入がある正社員や公務員

- 勤続年数が長く規模の大きい会社に勤めている

- 持ち家があって居住年数が長い

対して、年収が低かったり、アルバイトやフリーランスだったりすると、正社員にくらべ審査に落ちやすいです。

- 無職や収入が不安定なアルバイト・パート・フリーランス

- 勤続年数が短く規模小さい会社に勤めている

- 他のローンの借入れ額が多い

とはいえ、無職や専業主婦、学生でも審査に通ることは可能です。なぜならクレジットカードの審査では世帯収入を基準にするケースが多いからです。

たとえば、専業主婦の場合、配偶者に安定収入があれば審査に通る可能性があります。また、無職やアルバイトをしていない学生でも、同じように家族の年収も加味されて審査が行われるのです。

申込条件をよく確認して、自分が当てはまるようなら気にせず申し込んでみるのをおすすめします。

信用情報(借入れと返済の履歴)

信用情報とは、クレジットカードやローンの借入れ・返済履歴を記録したものです。信用情報は CICやJICCなどの信用情報機関に保管されており、申込みのたびにカード会社が開示請求を行っています。

そして、申込み者の返済履歴や借入れ状況などの信用情報に問題がないか確認し、返済能力を判断しています。

- 過去のクレジットカードやローンの利用履歴

- 返済の遅延や延滞の有無

- 現在の借入れ状況

- クレジットカードの強制解約履歴

- 債務整理の履歴(任意整理・自己破産など)

過去に延滞や滞納履歴が一切なく、借入れ金額も少ないとよい信用情報とみられて審査に通りやすいです。

- 延滞や滞納、債務整理の履歴がない

- 借入れ金額と件数が少ない

- 長期間クレジットカードを継続利用している

対して、過去に延滞や滞納をしてしまったり、短期間に複数枚のクレジットカードを発行したりすると、信用情報に傷がついていると判断されて審査に通りにくいです。

- 過去にクレジットカードやローンの支払いを延滞・滞納した

- 短期間で複数のカードに申し込んだ

- 他のカードやローンで多額の借入れがある

信用情報を良好に保つためには、クレジットカードやローンの返済に遅れないことが重要です。日頃から引き落とし日を意識して、あらかじめ口座にお金があるか確認しましょう。

また、短期間にクレジットカードを何枚も申し込むのも避けてください。カード会社にお金に困っている人と思われて、審査に落ちてしまう可能性が高まります。信用情報に一度傷がつくと、回復まで約5年もの歳月がかかりますので、十分注意してください。

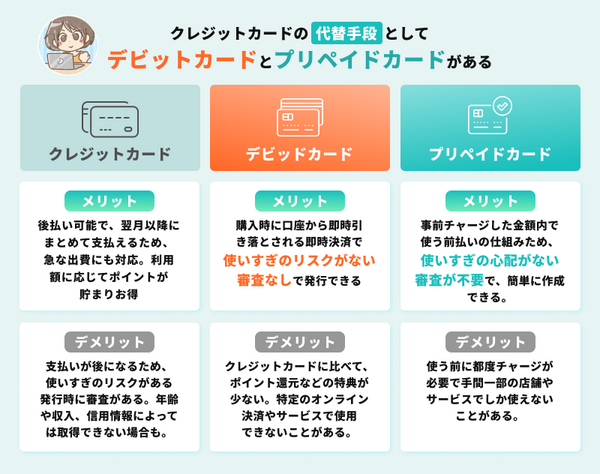

クレジットカードが作れない人向け!代わりに持てるカードとは?

クレジットカードがほしくても、ブラックリストに載っていたり、申込条件を満たしていなかったりして審査に通らない人もいるでしょう。

クレジットカードは審査なしでは持つことができません。

しかし、代わりに家族カードやプリペイドカード、デビットカードなら、本人の審査なしで作れます。

これらのカードでもクレジットカードと同様に、後払いすることもできるので、信用情報に不安がある人やクレカの審査に落ちた経験がある人におすすめです。ただし、デメリットや注意点もあるので、それぞれ詳しく説明します。

家族カードなら、本会員の家族は審査なしでクレジットカードを持てる

家族カードとは、クレジットカード契約者の家族が申込みできる追加カードで、審査の対象はすでに審査に通過した本会員です。そのため、審査に不安がある人でも家族カードであれば発行できる可能性があります。

クレジットカードを申し込むと、通常、審査が行われますが、家族カードを発行する際の審査の対象は、基本的に本会員のみです。

引用元:SMBC マネービバ

家族カードを発行できるのは、配偶者や子どもなど、本会員と生計をともにする家族です。

- 配偶者

- 高校生を除く満18歳以上の子

- 両親

ただし、注意したいのが、家族カードを使い過ぎて、本カードの限度額を圧迫してしまうこと。家族カードの利用枠は本カードと合算されるため、あらかじめそれぞれのカードの利用額を家庭内で決めておくと良いでしょう。

家族カードを付帯できるおすすめカードは三井住友カード(NL)です。家族カードの発行手数料・年会費は無料。本カードの発行スピードは申込みから最短10秒です。

プリペイドカードなら先払いなので、審査なしで持てる

プリペイドカードは事前にチャージして利用するキャッシュレス決済の1つです。VisaやMastercardといった国際ブランド付きのプリペイドカードも発行されているので、加盟店であればどこでも利用できます。

プリペイドカードは先払いの仕組みのため、クレジットカード(後払い)と違って審査なしで発行できます。本人確認が不要で、電話番号とメールアドレスのみで申し込めます。

また、クレジットカードは家族カードを含めて18歳未満の人は作れませんが、プリペイドカードは年齢制限も緩く、小中学生でも発行できます。

さらに、カードによっては、お金がなくても一定金額をチャージし、チャージ金額を後日支払う後払いが可能です。このような後払いができるプリペイドカードの代表例としてバンドルカードが挙げられます。ただし、利用限度額は最大5万円ほどで、クレジットカードに比べて少ないです。

デビットカードなら審査なしで発行でき、銀行口座残高を支払いに充てられる

デビットカードは銀行口座の残高分で支払いができるキャッシュレス決済の1つです。銀行口座を持っていれば発行できるため、審査なしで発行できます。また、国際ブランド付きのデビットカードなら、加盟店でクレジットカードと同じように使えます。

デビットカードを発行できる年齢は金融機関によって異なりますが、中学生を除く15歳・16歳以上を対象としたカードが多いです。また、デビットカードを発行する際には、カードを発行する金融機関の銀行口座が必要です。

ただし、デビットカードの場合、高速道路料金や公共料金、一部のガソリンスタンドなど利用できないお店・サービスがある点には注意しましょう。

銀行口座の残高を超えて支払うことができません。使いすぎが不安という人はデビットカードがおすすめです。

ブラックでも審査なしで作れるクレジットカードの代替カード

滞納歴があるブラックの人でも、審査なしで発行できるクレジットカードの代替カードがあります。

デビットカードやプリペイドカードであれば、審査なしで作れます。

結論、未成年であれば、プリペイドカードに分類されるバンドルカードかKyashがおすすめです。電話番号とメールアドレスさえあれば使えるためです。

一方、現金を手に入れたい場合は、みんなの銀行 カバーを使いましょう。最短即日で5万円まで現金を引き出せます。

ポイント還元率を重視したいなら、楽天銀行デビットカードを選びましょう。通常のポイント還元率が1.0%と、クレジットカードの平均値0.5%と比較しても高めでお得です。

ブラックリストに載っていたり、過去にクレジットカードの審査に落ちてしまったりした人は、ぜひ参考にしてください。

|

|

|

|

|

| カード名 | バンドルカード ※1 | Kyash | みんなの銀行 カバー | 楽天銀行 デビットカード |

| 年会費 | 無料 | 無料 | 7,200円 ※6ヵ月間無料 |

無料 |

| 申込条件 | 年齢制限なし ※2 | 日本国内居住 | ・みんなの銀行の普通預金口座を持っている ・満20歳以上で収入がある |

・楽天銀行の口座を持っている ・16歳以上 |

| 本人確認 | 不要 | 不要 | 必要 | 必要 |

| 審査に必要な書類など | 電話番号、メールアドレス | 電話番号、メールアドレス | マイナンバーや運転免許証などの本人確認書類 | マイナンバーや運転免許証などの本人確認書類 |

| 手数料 | 510円~1,830円(税込) | 500円~1,800円 | なし | 無料 |

| 上限金額 | 200万円 ※3 | 30万円 | 5万円 | 普通預金口座の残高の範囲内 |

| 発行 スピード |

最短1分 | 最短1分 | 最短即日 | 最短1週間 |

| 申込み | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

※注釈

※1 未成年の利用は保護者の同意が必要です。

※2 ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。

※3 ポチっとチャージは1度の申込みで5万円まで

バンドルカードは電話番号とメールアドレスだけで作れるプリペイドカード

| 年会費 | 無料 |

|---|---|

| 申込条件 | 年齢制限なし ※2 |

| 本人確認 | 不要 |

| 審査に必要な書類など | 電話番号、メールアドレス |

| 手数料 | 510円~1,830円(税込) |

| 上限金額 | 100万円 ※3 |

| 発行スピード | 最短1分 |

※注釈

※1 未成年の利用は保護者の同意が必要です。

※2 ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。

※3 ポチっとチャージは1度の申込みで5万円まで

バンドルカードは電話番号とメールアドレスだけで発行できるプリペイドカードです。年齢制限はないため、未成年でも利用できます。

バンドルカードは残高上限金額が最大100万円なため、高額な支払いにも利用可能です。ただし、すぐに発行できるバーチャルカードの場合は10万円までとなっています。なお、1回のチャージ上限金額は3万円までですので、何度かチャージを繰り返す必要があります。

そんなバンドルカードには、「ポチっとチャージ」という後払い機能があり、クレジットカードの代替カードになるのです。ポチッとチャージは、手元にお金がなくても最大5万円までチャージできます。チャージした金額は翌月末までの好きなタイミングで支払います。

支払い方法はセブン銀行ATM・コンビニ・ネット銀行または銀行ATM(ペイジー)が選べます。さらに、本人確認なしで利用できるため、すぐに後払いすることが可能です。バンドルカードは未成年や今すぐ後払いで買い物したい人に非常におすすめです。

Kyashは最短1分で発行可能!ポイントも貯まってお得なプリペイドカード

| 年会費 | 無料 |

|---|---|

| 申込条件 | 日本国内居住 |

| 本人確認 | 不要 |

| 審査に必要な書類など | 電話番号、メールアドレス |

| 手数料 | 500円~1,800円 |

| 上限金額 | 30万円 |

| 発行スピード | 最短1分 |

Kyashは本人確認が不要かつ、最短1分でバーチャルカードを発行できます。電話番号とメールアドレスさえあればよく、日本国内に住んでいれば未成年でも発行可能です。

手軽に作れるKyashには、「イマすぐ入金」という後払い機能があり、クレジットカードの代替カードとして使えます。イマすぐ入金はチャージするお金が今なくても、1回3,000円~5万円までの範囲でチャージ可能です。チャージした金額は翌月末までの好きなタイミングで、所定のコンビニもしくはKyashマネー残高で支払います。

- ローソン

- ファミリーマート

- ミニストップ

- セイコーマート

また、Kyashは利用金額に応じてポイントが貯まる点も魅力です。発行したばかりのバーチャルカードの場合、ポイント還元率は0.2%です。リアルカードを発行すれば、最大1.0%まで上がります。

Kyashは未成年や審査が不安な人はもちろん、ポイントも貯めてお得に買い物したい人におすすめです。

みんなの銀行 カバーは最短即日で5万円の現金が手に入るデビットカード

| 年会費 | 7,200円 ※月600円(税込) ※6ヵ月間無料 |

|---|---|

| 申込条件 | ・みんなの銀行の普通預金口座を持っている ・満20歳以上で収入がある |

| 本人確認 | 必要 |

| 審査に必要な書類など | マイナンバーや運転免許証などの本人確認書類 |

| 手数料 | なし |

| 上限金額 | 5万円 |

| 発行スピード | 最短即日 |

みんなの銀行 カバーは、みんな銀行のプレミアムサービスの1つです。月600円(税込)かかりますが、普通預金口座を持っていれば最短即日で利用できます。

みんなの銀行 カバーを利用すると、すぐに最大5万円まで口座に振り込んでもらえます。その後、ATMなどで引き出せば、現金を手に入れられるのです。

みんなの銀行のデビットカードを持っていれば、それを使って買い物もできます。後日、口座に入金すると、振り込んでもらった金額分が自動で差し引きされます。

みんなの銀行 カバーは、街中のお店など現金でないと支払えない買い物をしたい人におすすめです。

楽天銀行デビットカードは16歳以上なら発行できるデビットカード

| 年会費 | 無料 |

|---|---|

| 申込条件 | ・楽天銀行の口座を持っている ・16歳以上 |

| 本人確認 | 必要 |

| 審査に必要な書類など | マイナンバーや運転免許証などの本人確認書類 |

| 手数料 | 無料 |

| 上限金額 | 普通預金口座の残高の範囲内 |

| 発行スピード | 最短1週間 |

楽天銀行デビットカードは、16歳以上なら発行できる年会費無料のデビットカードです。通常のポイント還元率が1.0%もあり、ポイントをザクザク貯められます。

楽天銀行デビットカードは、選べる国際ブランドが豊富で、Visa・Mastercard・JCBの3種類があります。そのため、クレジットカードの代わりに、楽天銀行デビットカードで支払うことが可能です。

ポイントが貯まりやすいデビットカードをほしい人におすすめできます。

クレジットカードの審査に通るための5つのコツ

クレジットカードの審査に通過するために、次のコツを押さえておきましょう。

正しい情報を申告するのはもちろん、キャッシング枠や利用限度額の設定に注意することで、審査に通過する確率が上げられます。

正しい情報を申告する(虚偽申告はしない)

申込みの際は、虚偽の申告をしないようにしましょう。入力した内容が事実と異なると発覚すると、審査に通過できなくなります。

また、虚偽の申告が発覚した場合、審査に通りにくくなるだけでなく、将来的な信用情報にも悪い影響を与える可能性があります。クレジットカード会社によっては、虚偽の申込みをした人を名簿に登録して管理している場合があるようです。

キャッシング枠は使う予定がない場合、0円で申し込む

クレジットカードを申し込む際、キャッシング枠を0円にすると、審査に通る可能性が高くなると言われます。

なぜなら、キャッシング枠の審査が省けるからです。キャッシング枠を申し込む場合、カード発行とは別の審査が行われます。そのため、カードの審査に通過しても、キャッシングの審査基準を満たさないと、カードが発行できないことがあります。

このような事態を避けるために、キャッシング枠を0円に設定し、カード以外の審査を省きましょう。

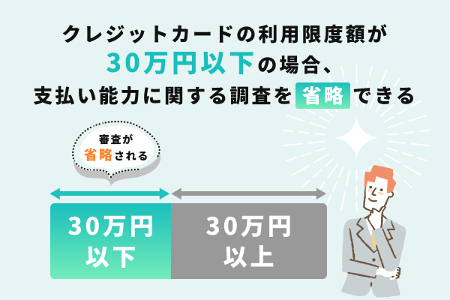

利用限度額は30万円以下で申し込む

クレジットカードの審査に通る可能性を高めるためには、利用限度額を30万円以下に設定することをおすすめします。

クレジットカードの審査では、年収など支払い能力に関わる項目の調査が義務付けられています。しかし利用限度額30万円以下の場合、例外として省略してもよいことになっています。

そのため、年収の調査項目が減れば、年収が少ない人でも審査に通る可能性が高まります。

支払可能見込額の調査を省略できるなど次のような「例外措置」が設けられています。 少額限度額が30万円以下のクレジットカードを発行するとき

引用:政府広報オンライン「包括クレジットに関する例外措置(少額限度額)」

少しでも審査に通る可能性を上げるなら、利用限度額を30万円にしてカードを申し込みましょう。

同時に複数のクレジットカードに申し込むのは避ける

同時に複数のクレジットカードに申し込むと、審査の際に、お金に困っているような印象を与えるため、審査に通りにくくなります。

カード申込みの履歴は信用情報機関に記録され、他のカードの審査の際にカード会社に開示されます。そのため、この期間内に何度も申込みを繰り返すと、審査通過のハードルが上がると考えられます。

複数のカードに申し込む場合、申込みの記録が消える半年以上の期間を置くとよいでしょう。

固定電話の番号を記載する

固定電話を持っていると、カード会社が申込み者と連絡する手段が増えるため、審査に有利になる可能性があります。連絡手段が多い人なら、カード会社は返済が遅れてもすぐに連絡がついて対応してくれるだろうと考え、審査を通してくれやすくなるのです。番号を持っていたら、必ず申込み時に記載しましょう。

なお、固定電話を持っていないからといって審査に落ちるわけではありません。

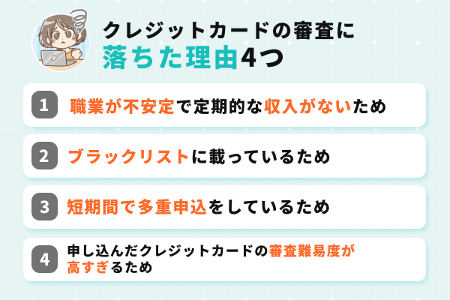

クレジットカードの審査に通らないのはなぜ?落ちた理由を解説

クレジットカードの審査に通らない場合、次の理由が考えられます。

収入や支払い状況に問題がないか確認し、審査難易度が低めのカードに申し込みましょう。

職業が不安定で定期的な収入がないため

職業が不安定で定期的な収入がない場合、クレジットカードの審査に落ちる可能性があります。

多くのクレジットカード会社は、支払能力を判断するために申込条件の一つとして「安定した収入」を挙げています。

たとえば、収入が不安定なフリーターや個人事業主などは、支払い能力に問題があると見なされ、審査に落ちてしまうことがあります。

ブラックリストに載っているため

ブラックリストに載っているとクレジットカードの審査に落ちる可能性が高まります。

クレジットカードのブラックリストとは、過去の金融事故が掲載された記録のことです。

ブラックリスト入りの可能性がある金融事故には、次のようなものがあります。

| ブラックリスト入りの可能性がある金融事故等 | 詳細 |

|---|---|

| カード料金やローン、奨学金などの長期延滞 | 3ヵ月以上支払いが遅れると、延滞記録が信用情報に掲載される |

| 債務整理 | 債務整理で借金を減らしたり支払い猶予を設けたりすると、事故情報が5年間信用情報に掲載される |

| 自己破産 | 自己破産による債務免除をすると、事故情報が5年間信用情報に掲載される |

| 代位弁済 | 代位弁済で第三者に借金を肩代わりしてもらうと、事故情報が5年間信用情報に掲載される |

| カードの多重申込 | 複数のカードに申し込むと、すべての申込情報が6ヵ月間信用情報に掲載される 事故ではないが、カード会社に「お金に困っているのでは?」と疑われ審査に通りにくくなる |

| クレジットカードや携帯電話の強制解約 | 支払延滞が続いたり嘘の申告をしたりして強制解約になると、事故情報が5年間信用情報に掲載される |

ブラックリストに載っていると、カード会社から支払い能力に不安があると判断されるため、クレジットカードの審査に通過しにくくなります。

信用情報機関が保有する信用情報の期間は5年間です。つまり、金融事故から5年間は審査落ちのリスクが高いということになります。

もし、自分がブラックリストに載っているか不安な場合は、CICやJICCなどの信用情報機関に開示請求をすると確認できます。

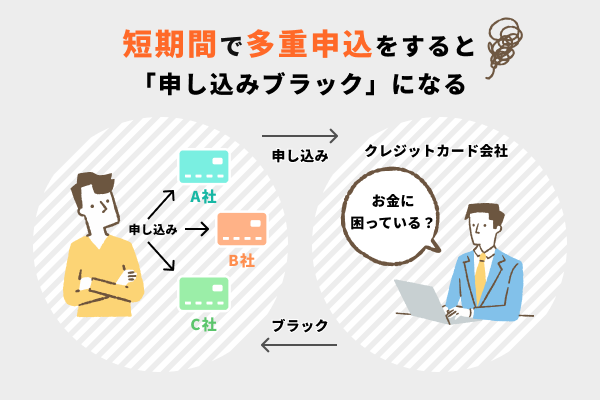

短期間で多重申込をしているため

クレジットカードの審査に落ちる主な理由の一つが、短期間での多重申込です。

短期間で複数のクレジットカードに申し込むと、「お金に困っている」「入会特典目当てで、今後利用してくれなさそう」と判断されるためです。この状態を「申込ブラック」と呼びます。

多重申込が理由で審査に落ちた人は、最低でも半年以上の間隔を空けて再度申し込むと審査に通りやすくなるでしょう。こうした申込み時の情報は、信用情報機関に半年ほど登録されるためです。

申し込んだクレジットカードの審査難易度が高すぎるため

クレジットカードの審査難易度が高いと審査に落ちる可能性が高まります。

クレジットカードの審査難易度は、発行会社とランクによっておおよそ決まります。

カードの発行会社は、銀行系や交通系の審査の難易度が高く、消費者金融系、流通系、信販系が低いとされています。

ランクは、プラチナカードやブラックカードが審査基準が高いとされています。

| カード | 審査難易度 | 審査項目 |

|---|---|---|

| 一般カード | 低め | 安定収入 18歳以上 |

| ゴールドカード | やや高め | 年収300万円~ 20歳以上 |

| プラチナカード | 高め | 年収500万円~ 20歳以上 |

| ブラックカード | 非常に高い | 非公開(インビテーション制) |

必ず審査に通るクレジットカードに関するよくある質問

必ず審査に通るクレジットカードに関して、審査の有無や難易度など、よくある質問をまとめました。クレジットカードを選ぶ際や申し込む際の参考としてください。

・クレジットカードの発行が割賦販売法により細かい規定が定められているため

・後払いができるかどうか信用情報機関の信用情報をもとに審査をする必要があるため

ただし、カード会社によって審査の厳しさは異なります。比較的審査に通りやすいとされるカードを、諦めずに申し込んでみましょう。

・カードを申し込む前に審査基準を理解して確実に支払いを済ませたり収入をアップしたりといった対策を施す

・審査に通りやすいとされる消費者金融系・流通系・信販系カードを選んで申し込む

審査の時間が長引く原因は、信用情報が傷ついていること、申込情報に不備があることなどです。とくに申込情報の不備については、申込み時に内容をチェックして間違いがないかよく確認しましょう。

基本的に、審査に通過している場合は、そのままカードの発行手続きに入ります。

クレジットカードはこの機関から信用情報を参照して審査を行います。

1.本人確認書類とともに申込情報を入力する

2.審査を受ける

3.審査通過後、登録住所にカードが郵送される

郵送の場合は、本人確認書類と申込情報を記載した書類を郵送します。カード会社に書類が到着したのちに審査が行われます。審査に通過したら、Web申込みと同じく郵送でカードが送られてきます。

中には専用アプリ内にカード番号を発行し、現物カードが届く前にカード利用ができるものもあります。自分の申し込むカードがどのように発行されるかを確認しておきましょう。

ただし、開示請求には手数料がかかります。信用情報機関CICの場合、ネット申込みが500円(税込)、郵送が1,500円(税込)です。

家族カードに申し込むのも有効な手段です。家族カードは本会員の信用情報を基に発行されるため、専業主婦(主夫)や学生でも配偶者や親が本会員であれば発行できます。

学生であれば、学生専用のクレジットカードを申し込みましょう。収入の少ない学生に向けて発行しているため、一般カードよりも審査に通りやすい可能性があります。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

カード会社は、申込み者の過去のカードやローンの利用履歴やCICからの信用情報(=クレヒス)に基づいて審査を行います。CICには、クレジットカードやローンの利用履歴が記録されているため、信用情報を隠すことはできません。