大学生以上であればほぼ全員が持っているクレジットカード。しかし、種類が多すぎて納得のいくカードが見つけられない方が多いです。

そこで本記事では、初心者や女性、学生、社会人が持つべきクレジットカードについて詳しく紹介します。それぞれ自分がどれを持つとお得なのかを確認し、自分にピッタリのカードを見つけましょう。

また、年会費やポイント還元率、特典サービスなどについても詳しく解説するため、最後まで記事をお読みください。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

- クレジットカードの選び方【重要な3つの要素】

- 【2025年最新版】クレジットカードおすすめ人気ランキング20選

- 三井住友カード(NL)は対象店舗でのスマホタッチ決済でポイント還元率が誰でも最大7%

- JCB CARD Wは普段利用しやすい店舗で還元率が高いためポイントが貯まりやすい

- JCB CARD W plusLは普段使いでも美容やコスメへの利用でもポイントが貯まる

- 楽天カードは楽天経済圏での還元率が高くポイントが貯まりやすい

- エポスカードは旅行やお出かけに関する特典が豊富

- セゾンパール・アメリカン・エキスプレス®・カードはQUICPayで永久不滅のポイントが2%還元される

- 三井住友カード ゴールド (NL)は年間100万円の利用でお得に使えるゴールドカード

- PayPayカードはソフトバンクやPayPayユーザーならポイントが貯まりやすい

- Oliveフレキシブルペイはお金のサービスが1つにまとまり便利

- リクルートカードは通常還元率1.2%と高還元

- イオンカードセレクトは割引や還元率アップなどイオングループの特典が豊富

- dカードはdocomoユーザーならポイントが最大2重取りできてお得

- au PAYカードはauユーザーでPontaポイントを貯めたい方におすすめ

- 三菱UFJカード VIASOカードはオートキャッシュバックで貯まったポイントが自動で振り込まれる

- ライフカードは使えば使うほどポイント還元率が上がるプログラム

- 三井住友カード プラチナプリファードはポイントが最大10%にもなる還元率特化型のプラチナカード

- アメリカン・エキスプレス®・ゴールド・プリファード・カードは優待サービスが豊富で非日常を楽しめる

- JCBゴールドは優待店の利用で最大20倍のポイントが貯まる

- JCBプラチナは最上級の優待サービスとコンシェルジュサービスが味わえる

- セゾンゴールド・アメリカン・エキスプレス®・カードは還元率最大1.125%でJALマイルが貯まる

- クレジットカードの種類は?国際ブランド、発行会社カード、ランクの3つの要素から解説!

- 属性別で選ぶ!学生、パート、女性・主婦におすすめのクレジットカードはどれ?

- クレジットカードの作り方【申込みから発行までの手順】

- クレジットカードに関するよくある質問

クレジットカードの選び方【重要な3つの要素】

クレジットカードは種類が豊富で、どれを選べば良いか迷ってしまう人も多いでしょう。自分に合ったクレジットカードを選ぶためには、以下の3つの要素を満たしているか総合的に判断することが重要です。

年会費を払うだけの価値があるか

クレジットカード選びにおいて、年会費を払うだけの価値があるかどうかは大事な要素の1つです。年会費が無料か、または年会費がかかってもそれに見合うだけの特典やサービスを受けられるかどうかという判断で選ぶとよいでしょう。

年会費がかかるクレジットカードは、ポイント特典のあるカードや、旅行保険や空港ラウンジなどの充実した特典が付帯されているカードなどがあります。年会費に見合っただけのメリットを受けられるのであれば、有料カードのほうがお得になる場合もあります。

ポイント還元率が高いか(1.0%以上)

クレジットカード選びにおいて、通常時のポイント還元率が高いかも重視しましょう。還元率とは、利用金額に対してどのくらいポイントが還元されるかを表す数値で、1.0%以上を目安に選ぶのがおすすめです。

一般的に、通常時のポイント還元率は1.0%を超えると高いとされています。クレジットカードの還元率は0.5%~1.0%程度であることがほとんどなので、通常の還元率が1.0%のカードを選ぶようにしましょう。

また、クレジットカードの中には、特定のジャンルのショップやサービスで利用するとポイント還元率がアップするものがあります。通常時の還元率が低くても、コンビニや飲食店、特定サイトなどで使うとポイント還元率が2倍~10倍になりお得に利用できるカードもあります。

普段よく利用するお店やサービスに合わせたカードを選ぶことで、より多くのポイントを貯めることができます。

保険・特典サービスが充実しているか

クレジットカードを選ぶ際には、保険や特典などのサービスが充実しているかも重視しましょう。

海外旅行に行く機会が多い人にとっては、海外旅行保険が付帯しているクレジットカードは安心です。もしもの時に備え、治療費や渡航費などの出費を補償してくれるので、安心して旅行を楽しむことができます。

また、出張や会食が多いビジネスパーソンには、ホテルやグルメの優待が付帯しているクレジットカードがおすすめです。宿泊費や飲食費を抑えることができ、よりお得に旅費を管理することができます。

ゴールドカードやプラチナカードなどのステータスカードには、より充実した優待が付帯されていることが多いです。空港ラウンジ利用やコンシェルジュサービスなどが利用でき、ワンランク上の快適な生活を送ることができます。

【2025年最新版】クレジットカードおすすめ人気ランキング20選

年会費がお得か、ポイント還元率が高いか、保険・特典付帯サービスが充実しているかの3つの要素を総合的に判断して、おすすめのクレジットカードを徹底比較してランク付けしました。

20枚のクレジットカードを詳しく解説しているので、あなたにぴったりの1枚を見つけてください。

おすすめクレジットカード20選

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | 14位 | 15位 | 16位 | 17位 | 18位 | 19位 | 20位 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード(NL) | JCB CARD W | JCBカードW+(PLUS)L | 楽天カード | エポスカード | セゾンパール・アメリカン・エキスプレス・カード | 三井住友カード ゴールド (NL) |

PayPayカード | Olive フレキシブルペイ |

リクルートカード | イオンカードセレクト | dカード | au PAYカード | 三菱UFJカード VIASOカード |

ライフカード | 三井住友カード プラチナプリファード |

アメックス ゴールド・プリファード・カード |

JCBゴールド | JCBプラチナ | セゾンゴールド・アメリカン・エキスプレス・カード | |

|

|

|

|

|

|

|

|

|

|

|

|

.png?v=1618530415) |

|

|

|

|

|

|

|

|

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

○ 1,100円(税込) ※初年度無料 |

○ 5,500円(税込) ※条件付きで永年無料 |

◎ 無料 |

◎ 一般:永年無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

△ 33,000円(税込) |

△ 39,600円(税込) |

○ 11,000円(税込) |

△ 27,500円(税込) |

○ 初年度無料 2年目以降:11,000円(税込) |

| 還元率 | ◎ 0.5%~7%(※) |

◎ 1.0%~10.5% |

◎ 1.0%~10.5% |

○ 1.0%~3.0% |

○ 0.5%~1.25% |

○ 0.5~2.0% |

◎ 0.5%~7%(※) |

○ 1.0%~3.0% ご利用金額200円(税込)ごとに最大1.5% ※2 |

○ クレジットモード 一般:0.5% デビットモード 一般:0.5% ポイント払いモード すべて0.25% |

○ 1.2%~4.2% |

○ 0.5%~1% |

◎ 1.0%~4.5% |

○ 1.0% |

○ 0.5%~1.0% |

○ 0.50%~1.50% |

◎ 1%~10% ※プリファードストア(特約店)利用で通常還元率+1~9%※

|

○ 1.0%~3.0% |

◎ 0.5%~10.0%※ |

◎ 0.5%~10.0% |

○ 0.75%~1.0% |

| おすすめ ポイント |

最短10秒 ※2 | ネットショッピングでも普段使いでもポイントがどんどんたまる最強のカード | JCB CARD Wの女性特化型カード | 楽天経済圏で利用すれば通常ポイントに加えてボーナスポイントがもらえ、さらにお得に | 付帯保険の最高補償金額が5,000万円 | デジタルカードは最短5分で発行可能 | 年間利用額が100万円以上で翌年以降の年会費が永年無料になる※4 | Yahoo!ショッピング、LOHACOでお得に | ポイント還元率最大20%!クレジットカードも銀行口座も証券口座も自分のお金がひとつにまとまる※3 | じゃらんやホットペーパービューティー利用で最大4.2%ポイント還元に | イオン銀行ATMは24時間365日手数料無料で利用可能 | dポイント加盟店でd払いを利用すればポイント3重どりもできる! | auPAYと連携すれば支払い時のポイント還元率が1.5%に | メンバーシップサービスで年間100万円以上の利用があれば翌年のポイントが最大50%UP | 年間利用額が50万円を超えると利用額に合わせて翌年の還元率が1.5倍以上に | プリファードストアでの優待特典 | 国内外約250店舗のレストラン2名以上利用でコース料理1名分無料 | ポイント還元率の高さと充実した付帯サービスを兼ね備えたゴールドカード | 専用コンシェルジュや世界中の空港ラウンジが利用可能など充実したサービスが付帯するステータスカード | 還元率最大1.125%でJALマイルが貯まる |

| 発行 スピード |

最短10秒 ※2 | 最短5分 | 最短3営業日 | 最短3営業日 | 最短即日 | 最短5分 | 最短10秒 ※2 | 最短7分 (申込5分、審査2分) |

最短3営業日 | 最短10日 | 最短即日 | 最短即日 | 最短3営業日 | 最短翌営業日 | 最短2営業日 | 最短10秒 ※2 | 最短10日 | 最短即日

※平日11時までのお申し込み、オンライン口座の設定で最短当日発行翌日お届け

|

最短3営業日 | 最短5分 |

| 申し込み 条件 |

満18歳以上 (高校生を除く) ※ご本人に安定継続収入のある方 |

満18歳~39歳 | 満18歳~39歳 | 満18歳以上 | 満18歳以上 | 満18歳以上 | 満18歳以上

※ご本人に安定継続収入のある方(高校生は除く)

|

満18歳以上 | 一般:国内在住、個人

※クレジットモードは満18歳以上(高校生は除く)が対象

|

満18歳以上 | 満18歳以上

※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。

|

満18歳以上 | 満18歳以上 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 | 日本在住の18歳以上(高校生除く)で電話連絡が可能な方 | 満20歳以上 | - | 20歳以上 | - | 20歳以上で安定した収入のある方 |

| 詳細 |

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

詳細を見る

|

※注釈

→ランキングの根拠についてはこちら(PDF)

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※2

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

※3

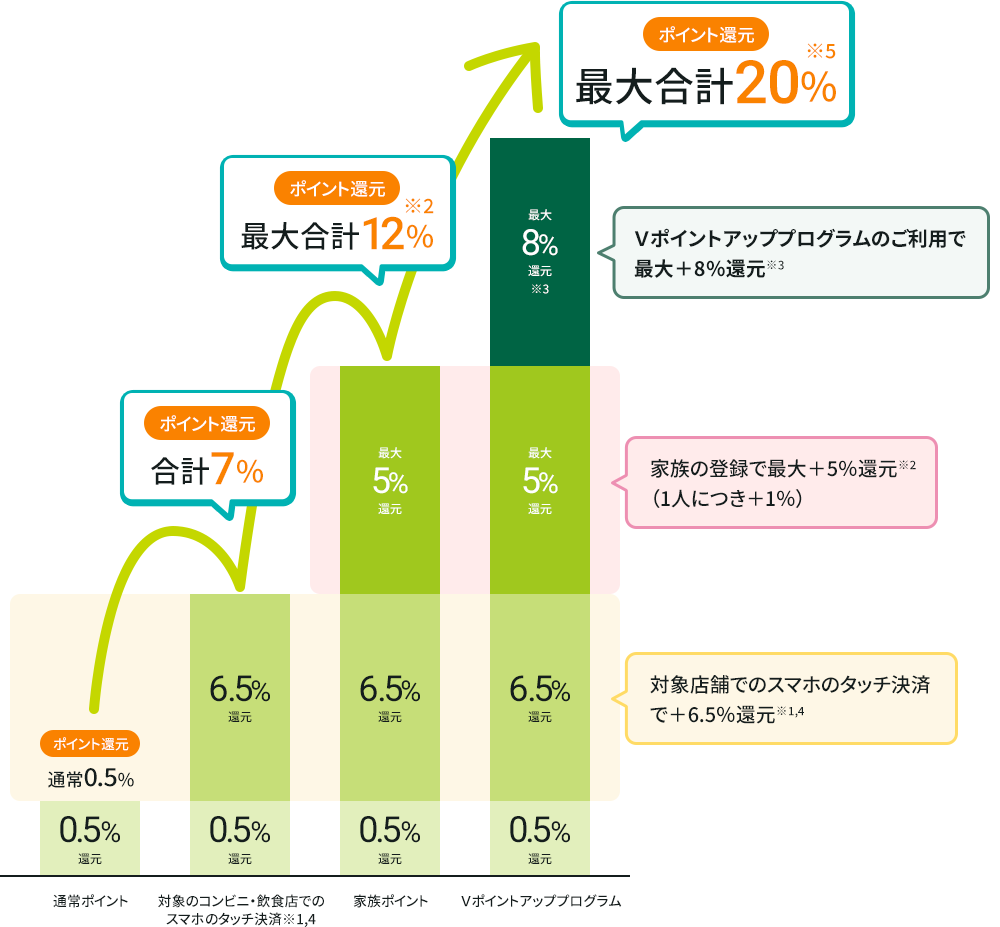

※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※4

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- 1位:三井住友カード(NL)

- 2位:JCB CARD W

- 3位:JCB CARD W plusL

- 4位:楽天カード

- 5位:エポスカード

- 6位:セゾンパール・アメリカン・エキスプレス®・カード

- 7位:三井住友カード ゴールド (NL)

- 8位:PayPayカード

- 9位:Oliveフレキシブルペイ

- 10位:リクルートカード

- 11位:イオンカードセレクト

- 12位:dカード

- 13位:au PAYカード

- 14位:三菱UFJカード VIASOカード

- 15位:ライフカード

- 16位:三井住友カード プラチナプリファード

- 17位:アメリカン・エキスプレス®・ゴールド・プリファード・カード

- 18位:JCBゴールド

- 19位:JCBプラチナ

- 20位:セゾンゴールド・アメリカン・エキスプレス®・カード

三井住友カード(NL)は対象店舗でのスマホタッチ決済でポイント還元率が誰でも最大7%

- 年会費が永年無料でコストがかからない

- セブン-イレブンやローソンで7%還元!ポイントが貯まりやすい

- マクドナルドやサイゼリヤなど飲食チェーンでもポイントが貯まりやすい

- 業界最大手の三井住友カード発行で安心感がある

- 通常ポイント還元率が0.5%と低め

- Vポイントの使い道は限定的

三井住友カード(NL)は、初めてのクレジットカードにおすすめの一枚です。年会費が永年無料でコストがかからないうえ、業界最大手の三井住友カードが発行しているので、紛失時などのサポート体制もしっかりしています。

一番のメリットは、ポイントアップ時の還元率が高い点で、セブン-イレブンやローソンといったコンビニや、マクドナルド、サイゼリヤといった飲食チェーン店でのスマホタッチ決済で最大還元率が7%にまで上がります。

- セブン-イレブン、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、サイゼリヤ、ガスト、しゃぶ葉、その他すかいらーくグループ飲食店

そのほか、「ポイントUPモール」というポイントアップサイトでは還元率が0.5~+9.5%上乗せされさらにお得になります。

貯めたVポイントは、他の共通ポイントに比べると使い道が少なく、楽天ポイントやdポイントのように、街の店舗で使えるケースは少なめです。カードの利用額に充当して使うのが無難でしょう。

- ポイントアップ対象の店舗やサービスをよく利用する方

- 今すぐMastercardやVisaブランドのカードが必要な方

- 新規入会&条件達成で最大21,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント - ◆学生限定

新規入会&条件達成で最大6,000円相当プレゼント

①新規入会&条件達成で最大5,000円分のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

条件:新規入会&スマホのタッチ決済1回&ID連携カード利用

特典:VポイントもしくはVポイントPayギフト

(期間:2025/7/1~2025/9/30)

三井住友カードの中では年会費無料で、対象となるコンビニや飲食店などで最大7%(※)のポイント還元が受けられるなどお得なクレジットカードです。また、即時発行にも対応しており、最短で申し込み10秒後※から利用可能です。券面にカード番号が記載されていないため、防犯意識の高い人にもおすすめです。SBI証券と相性が良く、三井住友カード(NL)を使って積立投資を行いながらポイントを貯めることも可能ですので、これから運用を始めようと思っている人にも向いています。

三井住友カード(NL)の口コミ・評判

女性20代

5

三井住友カード(NL)に関しては、Vpassアプリを利用すればカードを使用するたびにリアルタイムでプッシュ通知がされるので、不正利用が万が一行われた場合でもすぐに気づくことができるようになっているという仕組みを持っていて信頼度が非常に高く満足しています。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7% |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒 ※最短10秒発行受付時間:24時間 ※即時発行ができない場合があります。 |

| 追加カード | ETCカード ※初年度無料 ※2年目以降:550円(税込) ※前年度に一度でもETC利用のご請求があった方は年会費が無料 家族カード 永年無料 |

| 付帯保険 | 海外旅行傷害保険(※利用付帯となります):最高2,000万円 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上 ※高校生を除く |

| 国際ブランド | Visa Mastercard |

| 締め日/支払日 | 15日締め翌月10日払い/月末締め翌月26日払い |

| 電子マネー | iD(専用)/Waon/PiTaPa |

※注釈

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD Wは普段利用しやすい店舗で還元率が高いためポイントが貯まりやすい

- 年会費永年無料!

- スターバックスで最大10.5%還元

- Amazonでの買い物で最大2.0%還元

- 不正検知システムや本人認証サービスなど安心安全のセキュリティ体制

- 入会は18~39歳限定

- 1ポイントあたりの価値が交換先によって変わる

JCB CARD Wはスターバックスによく行く人・Amazonでよく買い物をする人におすすめのクレジットカードです。年会費が無料で基本還元率は1%と高還元です。

JCB CARD Wのポイントアップ対象店舗はJCBオリジナルシリーズパートナーズに参加するJCB優待店で、セブン-イレブンやウエルシアなど、普段使いしやすい店舗が多いです。

中でも、スターバックスは最大10.5%と脅威の還元率を誇ります。また、ポイントアップするカードが少ないAmazonで2.0%還元が受けられるのも嬉しい点です。

注意点として、JCB CARD Wで貯まるOkiDokiポイントの価値は、ポイントの交換先によって変わるということを覚えておきましょう。ポイントの価値が最大になるのは、JCBプレモへのチャージやビックポイントへの交換など、1ポイント=5円相当になるときです。一方、Amazonポイントや楽天ポイントに交換するとそれを下回ります。

- JCBプレモ:5ポイント

- ビックポイント:5ポイント

- nanacoポイント:4.5ポイント

- Amazon:3.5ポイント

- 楽天ポイント:3ポイント

- JALのマイル:3マイル

- ANAマイル:3マイル

- スターバックスやAmazonをよく利用する人

- ポイントの活用を使いこなしポイ活を重視する人

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大12,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

39歳までの入会で年会費永年無料となる若い世代に特化したカードです。Amazonやセブン-イレブンでは4倍、スターバックスは11倍、ビックカメラは3倍と多くのポイントが貯まり、普段使いがしやすくなっています。しかし、せっかく使い慣れても39歳以降の展望が見えないのが残念。例えばJCBデスクに直結する中年向けのゴールドカードにグレードアップする道が用意されているなど、40歳以降の活用法が用意されていたらもっと面白いですね。

39歳までに発行していれば40歳以降でも使えることから、上限に該当する年齢ならぜひ作っておきたいカードです。Amazonの利用でポイント還元率が3倍になりますし、d払いと提携させることでポイントの3重取りが可能です。JCB CARD Wは「モバイル即時入会サービス」を利用して申し込むことでクレジットカードが届く前にアプリ上でカード番号を確認でき、ショッピングも可能ですので、早く利用したい人は即時入会サービスの利用がおすすめです。

JCB CARD Wの口コミ・評判

男性40代

5

このカードは39歳までしか入会ができないので、特別感をとても感じています。入会は39歳までですが、使用は40歳以上になっても可能です。年会費は無料でポイント還元率も優遇されていますので、これは発行しておいて良かったと思いました。Amazonやセブンイレブンを良く利用するので、こので利用するとそうした所で買い物をすればさらにポイント還元率がアップするので重宝しています。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.00%~10.50% スターバックスカードへのオンライン入金で5.5%相当のポイントが還元されます。 その他日常のショッピング等で1000円につき2ポイントが還元されます。(※通常のJCBカードは1000円につき1ポイント) |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード/家族カード 家族カードおよびETCカードも年会費は無料です。QUICPayの機能が付帯したQUICPay(クイックペイ)TMも無料で発行可能です。 |

| 付帯保険 | 海外旅行傷害保険/ショッピング 海外旅行(※利用付帯となります):最高2,000万円、海外ショッピング:最高100万円 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

| 申し込み条件 | 18歳~39歳1度入会すれば39歳以降も年会費無料で利用可能です。お得にお買い物をお楽しみください。 |

| 国際ブランド | JCB |

| 締め日/支払日 | 公式サイト参照 |

| 電子マネー | QUICPay |

JCB CARD W plusLは普段使いでも美容やコスメへの利用でもポイントが貯まる

- ポイントがいつでも1%&スタバで10.5%還元でポイントが貯まりやすい

- 美容やレジャー関連の優待「LINDAリーグ」特典がある

- 券面デザインはかわいい3タイプから選べる!

- 女性特有の疾病に備えられる保険を付帯可能(290円~)

- 選べる国際ブランドはJCBのみ。海外利用には不向き

JCB CARD W plusLは、女性や、美容に興味がある人なら一枚持っておきたいクレジットカードです。美容や、レジャーに関する優待「LINDAリーグ」特典が受けられるので、持っているだけでお得です。

- @コスメ:贈るコスメ定期便《 BLOOMBOX 》を初月1,100円OFF

- スターバックス:Starbucks eGiftの購入でOki Dokiポイントが20倍

- プリンスホテル:対象ホテルに優待特別価格で宿泊

- 藤田観光:対象ホテルに優待特別価格で宿泊

- ワタベウェディング:会員限定優待

- JCBトラベル:旅行代金1万円分プレゼント

- TOHOシネマズ:映画鑑賞券プレゼント

デザインはかわいい3種類が用意されており、好きなものを選ぶことができます。

さらに、追加料金を支払えば、女性特有の疾病に対する保険も付帯できます。乳がんや子宮がん、子宮筋腫などの病気にかかる入院費や手術費の一部を月額290円~というリーズナブルな保険料でサポートしてくれます。

| 年齢区分 | 月払保険料 |

|---|---|

| 満20~24歳 | 290円 |

| 満25~29歳 | 540円 |

| 満30~34歳 | 670円 |

| 満35~39歳 | 710円 |

もちろん普段使いにも便利で、通常還元率は1%、スターバックスなら最大10.5%還元が受けられポイントを貯めやすいです。

- スターバックスやAmazonをよく利用する女性

- コスメや美容に関する特典が欲しい女性

- クレジットカードで女性特有の疾病に対する保険をカバーしたい女性

JCB CARD W plus Lは女性におすすめのクレジットカードです。JCB CARD Wとポイント還元率は同じで、年会費が無料にもかかわらず海外旅行中の事故やケガなど万が一に備える最高2,000万円の海外旅行傷害保険が付帯している点も同じです。そのうえ、女性の病気に手厚い保険や優待などの特典がついているので、女性には心強い味方となるでしょう。

1.0%~5.5%の高還元率が魅力のJCBカードW plusLは、女性特有の病気に対する保険に低価格で加入できることから、女性に特化したクレジットカードです。さらに、女性向けの情報が満載のサイト「LINDA」も用意されており、さまざまな優待サービスが受けられます。JCBカード W加入対象の女性なら、JCBカード WよりもJCBカードW plusLを選ぶほうがお得に使えます。39歳までの方しか発行できないのはJCBカード Wと同様です。

JCB CARD W plus Lの口コミ・評判

女性30代

4

まず年会費が無料なのとETCカードも無料で作れる事からリスク無く作成出来るのが嬉しいところです。 還元率は1%とまずまずといった所なのですが、Amazonと関連してのキャンペーンや使用額に応じたキャンペーンも良く開催しています。 この辺りのキャンペーンを利用する事でおトク度がかなり変わるので入会時には要チェック!上手く利用出来れば相当な実質還元率になります。

女性30代

5

女性としてJCBカードW+(PLUS)Lが優れていると思えた内容としまして、年会費が永年無料である点や、Amazonなどで30%のキャッシュバックを得られることができる点、Amazon primeギフトコードで3ヶ月分のプレゼントを頂けた点などで、魅力が盛り沢山でした。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.00%~10.50% スターバックスカードへのオンライン入金で5.5%相当のポイントが還元されます。 その他日常のショッピング等で1000円につき2ポイントが還元されます。(※通常のJCBカードは1000円につき1ポイント) |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード 家族カードおよびETCカードも年会費は無料です。QUICPayの機能が付帯したQUICPay(クイックペイ)TMも無料で発行可能です。 |

| 付帯保険 | 海外旅行傷害保険/ショッピング 海外旅行(※利用付帯となります):最高2,000万円、海外ショッピング:最高100万円 |

| スマートフォン 決済 |

Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

| 申し込み条件 | 18歳~39歳 |

| 国際ブランド | JCB |

| 締め日/支払日 | 公式サイト参照 |

| 電子マネー | QUICPay |

楽天カードは楽天経済圏での還元率が高くポイントが貯まりやすい

- 年会費永年無料

- どこで使っても還元率1%

- 楽天市場での買い物なら最大16%還元

- 貯まった楽天ポイントは街のお店で使える

- 公共料金の支払いでは0.2%還元にダウン

楽天カードは、楽天サービスを使っている人におすすめのクレジットカードです。常に1%で高還元のカードですが、楽天グループのサービスと併用すると、よりお得にポイントを貯めることができます。

楽天市場のポイントアッププログラム「楽天SPU」では、楽天グループのサービスの利用状況に応じて、楽天市場でのポイント還元率が最大16倍になる特典があります。

楽天カードで「楽天市場でのお買い物を楽天カードで支払いする」だけで「楽天カード 通常分(+1倍)」「楽天カード特典分(+1倍)」が加算され、いつでも通常の3倍の還元率でポイントを貯められます。楽天市場をよく使う人にとって、必需品と呼べるカードです。

ポイントの使い勝手のよさは抜群で、楽天市場での支払いを始めとした楽天経済圏での利用はもちろん、楽天ペイや楽天Edyへのチャージすれば普段の買い物でも使えます。

楽天カードの支払いにも楽天ポイントを充当できるため、楽天経済圏以外の人でもポイントの使い道に困ることはほぼないといえます。

- マクドナルド

- ガスト

- すき家

- BEAMS

- アルペン

- エディオン

- 湘南美容クリニック

- ENEOS

- 楽天市場を利用する人

- 楽天経済圏のサービスのいずれか1つを利用している人

- 新規入会&3回のご利用で最大5,000ポイントプレゼント

楽天カードの口コミ・評判

トータルマネー

コンサルタント新井智美

年会費が永年無料でインターネット上で簡単に申し込めるので、初めてクレジットカードを作ろうと思っている人におすすめです。さらに年会費が無料であるにもかかわらず、ポイント還元率が1%と高めに設定されている点も高評価と言えます。楽天市場での買い物で楽天カードを利用すると、ポイントが4倍になるなどの特典があるので、賢く使ってポイントを貯めることができます。

女性50代

5

カードを初めて作るときのポイントもとても高額で感動しますが、街中でポイントがつく店舗が多いことがとてもいいです。店舗のポイントと楽天ポイント両方がつく店舗もあってカードを作成して良かったと思います。カード請求連絡後、貯まったポイントを使って請求額を減らすこともできるシステムが使用者のことをよく考えているなと感じます。

女性50代

5

初回申し込みの特典ポイントが最高にいいカードです。作るだけでもお得感があります。年会費無料だし、街中のお店でもポイントが貯まる店舗が多いし、ネットショッピングやアンケート回答、ネット検索を5回/日以上するだけでもポイントがつくのでポイントが貯まりやすいと思います。新しく楽天内のサービスを利用すると1000ポイント付与してくれるサービスもありとってもお得なカードだと思います。

女性30代

5

楽天市場で買い物が多い人には特にポイントが貯まりやすくおすすめのカードで、ポイント還元率が幾倍かになるキャンペーンの頻度もかなり高く、とてもお得です。また、公共料金の支払いに楽天カードを用いると、100円で1ポイント貯まる制度もあるので、賢く利用すればザクザクとポイントは貯まります。また、専業主婦でも作りやすいカード審査基準で、申し込みもWEBで簡単にできて、家に届くまでも大変スピーディーです。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外保険 |

| スマートフォン 決済 |

Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | JAL |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | Mastercard®/JCB/AmericanExpress |

| 締め日/支払日 | 月末/翌月27日 |

| 電子マネー | 楽天Edy |

エポスカードは旅行やお出かけに関する特典が豊富

- 映画館や遊園地などレジャー施設で使える優待が満載

- 貯まったポイントはマルイの店舗で使える

- 選べるカードデザインが豊富でかわいい

- 家族カードが発行できない

- 海外旅行保険が自動付帯→利用付帯に変更された(2023年10月~)

エポスカードは、映画館・遊園地・カラオケ・温泉など、約8,500以上の店舗やサービスにて割引などの特典がもらえるため、旅行やお出かけをお得にできるクレジットカードです。

- 渋谷HUMAXシネマ:映画一般鑑賞料金 通常1,900円 → 1,300円に割引

- 富士急ハイランド:フリーパス割引

- ハウステンボス:会員限定の宿優待

- ジャンボカラオケ:ルーム料金20%OFF

- スカイスパ YOKOHAMA:入館料割引

- 万葉の湯:優待料金

エポスカードの利用で貯まるエポスポイントは、マルイの店舗や通販での支払い時に1ポイント=1円として利用できます。また、エポスVISAプリペイドカードにエポスポイントをチャージすれば、VISA加盟店での買い物でも使えます。エポスVISAプリペイドカードの利用では、利用額の0.5%のキャッシュバック還元もあるため、よりお得にポイントを活用できます。

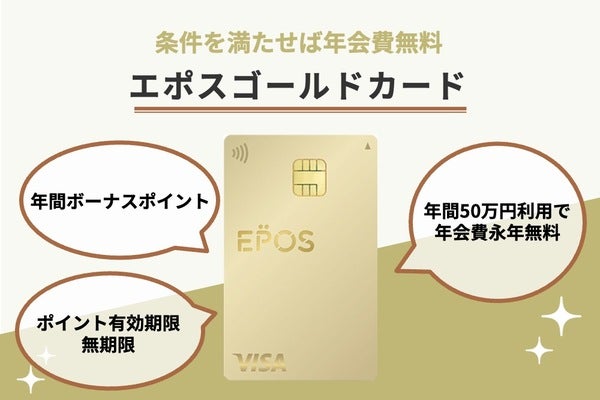

エポスゴールドカードにランクアップするとさらにお得です。「選べるポイントアップショップ」と呼ばれる、対象ショップの中から好きな3店舗を選び登録すると、ポイントが2倍になるサービスが使えるようになります。

- 遊園地や温泉、カラオケなどによく行くアクティブな方

- 海外によく行き、保険が付帯されるカードを持っていない方

- お得にゴールドカードを持ちたい方

- 最大2,000円分のエポスポイントプレゼント

エポスカードは「旅行やお出かけ」で得のできるクレジットカードです。年会費無料なのに海外旅行傷害保険が自動付帯なので安心できますし、遊園地や飲食店、カラオケ、美容院、温泉など約8,500以上の店舗やサービスで割引などの特典が受けられます。 また自分の好きな3店舗を選んで登録するとポイントが3倍になるサービスも魅力です。カップルや家族で旅行やお出かけを考えている人に向いています。国際ブランドはVisaのみとなっています。

マルイをよく利用する人なら、持っておいて損はないクレジットカードです。実店舗だけでなくネットショッピングでも10%オフで購入できるイベントが定期的に開催されており、 エポスカードで購入すると配送料が無料になる特典もあります。申し込みもインターネットで行うことができ、店舗受け取りを選択すれば最短即日から利用できます。 海外旅行保険は自動付帯ですが、それ以外の保険は付帯していない点に注意しておきましょう。(※10/1~利用付帯に変更)

エポスカードの口コミ・評判

男性40代

5

アプリを取得してから簡単に毎日ポイント稼ぎが楽しくできています。アプリの中でカードゲームのようなシステムが作られていて、チャレンジしてうまくいけばポイントがもらえるようになっています。1ゲーム感覚でポイントが貯められるので、ストレスなくお得感が味わえるので気に入っています。

女性40代

5

基本的に200円につき1ポイントなので、他のカードと同じような還元率です。しかしエポスの場合、魚民やカラオケ館など提携されているショップで、お会計が割引されたりサービスがあったりと学生には嬉しい特典が多数あります。貯まったポイントはマルイなどで使えるので、お得にお買い物ができます。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.50%~1.25% |

| ポイント種類 | エポスポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行 |

| スマートフォン 決済 |

- |

| 交換可能マイル | ANA/JAL |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | VISA |

| 締め日/支払日 | 27日/翌月27日4日/翌月27日 |

| 電子マネー | WAON |

セゾンパール・アメリカン・エキスプレス®・カードはQUICPayで永久不滅のポイントが2%還元される

- QUICPayでの支払いで2%還元にアップ

- 実質無料でアメックスブランドのカードが持てる

- デジタルカードを選べる

- 年に一度も使わないと年会費(税込1,100円)がかかる

セゾンパール・アメリカン・エキスプレス®・カードはQUICPayを利用すると通常の4倍である2%※のポイントが還元されるので、普段からQUICPayのようなタッチ決済を使う人におすすめです。

QUICPayが使える店舗は全国で188万ヶ所以上あります。

- セブン-イレブン

- ファミリーマート

- ローソン

- ENEOS

- イオングループ

- イトーヨーカドー

- ウエルシア

- マツモトキヨシ

- ドトールコーヒーショップ

- タリーズコーヒー

- マクドナルド

その他のメリットとして、実質年会費無料でアメックスブランドを持つことができる点が挙げられます。通常、年会費が1,100円かかりますが、初年度年会費が無料で、年1回以上の利用で翌年も年会費が無料になります。

アメックスのカードとしてのメリットもきちんとあり、会員限定の優待サービスであるアメリカン・エキスプレス・コネクトでお得に旅行やゴルフ、ショッピングなどができます。

- エクスペディア:人気ホテルを8%オフ

- スターバックス:ビジネスギフトセンターでポイント最大10倍

- ウェスティンホテル東京:対象レストランにて5,000円キャッシュバック

- 大丸松坂屋公式コスメオンラインストア:DEPACOにて5%キャッシュバック

- バナナ・リパブリック:2000円キャッシュバック

- golfscape(ゴルフスケープ):ゴルフ場の検索・予約・最大15%割引

- QUICPayを利用している方

- お得に年会費無料でアメックスブランドのカードを持ちたい方

- ポイントの有効期限を気にしたくない方

1000円利用で1ポイント付与、1ポイントが5円相当になるので、ポイント還元率は0.5%です。QUICPayの利用者は4倍の2.0%※のポイントが還元されますから、1ポイント20円相当となりお得です。またセゾンパール会員はアメックス会員限定の優待サービスであるコネクトを受けることができるので、スターバックスのビジネスギフトサービスでポイント最大10倍やエクスペディアで人気ホテル8%オフなど旅行や飲食の特典を楽しめます。

永久不滅ポイントが貯まるため、ポイントの有効期限を気にしなくてもいい点や、QUICPayの利用で最大2.0%※のポイント還元が受けられる点が魅力のクレジットカードです。デジタルカードは即時発行に対応しており、実質永年年会無料で保有できます。国際ブランドでアメックスを持っていない人におすすめです。ただし、QUICPayの利用以外の還元率は0.5%ですので、頻繁にQUICPayを利用する人でなければあまり魅力は感じないかもしれません。

※注釈

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

セゾンパール・アメリカン・エキスプレス®・カードの口コミ・評判

女性40代

5

このカードは国際ブランドのアメックスが使えるのが良いですし、デザインも格好良い。初年度の年会費が無料になりますが、翌年度の年会費も年に1回利用すれば無料にすることができるので、ほぼ毎年年会費は無料にできます。それとQUICPayを利用するとポイント還元率が2%※になるのも良い。さらにセキュリティが高いナンバーレスのデジタルカードも選ぶことができるのも嬉しいです。

※注釈

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

| 年会費 | 1,100円(税込)※初年度無料 |

|---|---|

| ポイント還元率 | 0.50%~2.00%※ |

| ポイント種類 | セゾン永久不滅ポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | - |

| スマートフォン 決済 |

Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイ |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | AmericanExpress |

| 締め日/支払日 | 10日/翌月4日 |

| 電子マネー | QUICPay |

※注釈

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

出典元:セゾンカード公式サイト

三井住友カード ゴールド (NL)は年間100万円の利用でお得に使えるゴールドカード

- 年間100万円利用で翌年以降の年会費が無料

- 100万円利用で1万ポイント獲得=実質ポイント還元率1.5%

- 国内主要空港のラウンジが無料で使える

- 年間100万円を達成ないと年会費(税込5,500円)がかかる

三井住友カード ゴールド(NL)は、年間100万円以上使う人におすすめのクレジットカードです。年間100万円使うと翌年以降の年会費が永年無料※になります。同時にボーナスポイントが10,000ポイントもらえます。

ゴールドカードならではの特典である、利用可能枠の増額や付帯保険、空港ラウンジの利用が、実質年会費無料で得られることになります。

年間100万円を達成するには、月に8~9万円程度なので、毎月それ以上の額を利用する方は、お得にゴールドカードを持つことができます。(達成条件についてはこちら)

三井住友カード(NL)との違い① : 年間利用金額によってポイント還元率が1.5%まで上がる!

三井住友カード ゴールド (NL)の年会費は5,500円(税込)です。しかし、年間100万円以上利用すると翌年以降の年会費が永年無料になります。

年間100万円以上利用した場合、毎年10,000ポイントが付与される点も魅力です。100万円ちょうど使用した場合、通常ポイント還元率は1.5%となります。一般的に高還元率と呼ばれるクレジットカードのボーダーは1.0%のため、お得なカードであることがわかるでしょう。

| 三井住友カード(NL) | 三井住友カード ゴールド (NL) |

|

|---|---|---|

| 利用可能枠 | 100万円まで | 200万円まで |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 | 海外旅行傷害保険:最高2,000万円 国内旅行傷害保険:最高2,000万円 ショッピング:年間300万円まで |

| 空港ラウンジ | スターe PLUS | 国内主要空港/ハワイのホノルル空港のラウンジを無料で利用可能 |

SBI証券のつみたて投資でクレジットカード決済をするとポイントが貯まります。三井住友カード ゴールド(NL)で積み立てた場合、ポイント付与率は最大1.0%(※)になります。一般カードの三井住友カード(NL)の場合、0.5%なので、年間1,800ポイントも獲得ポイントに差が出ます。

※注釈

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

| 獲得ポイント | 年会費(税込) | |

|---|---|---|

| 三井住友カード(NL) | 1,800ポイント | 無料 |

| 三井住友カード ゴールド(NL) |

3,600ポイント | 通常 5,500円(税込) 条件付き無料(※) |

| 三井住友カード プラチナプリファード |

18,000ポイント | 33,000円(税込) |

※注釈

※ 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

年間100万円利用して翌年年会費を無料にすることを「100万円修行」と呼ぶことをご存知でしょうか。SBI証券つみたて投資は、100万円修行の対象外である点には注意が必要です。 つみたて投資で、年間約40万円(3.33万円×12ヶ月)使うから、通常の支払いで60万ほど使えば無料になる、ということはないため注意しましょう。

- 年間100万円(月8~9万円)クレジットカードを利用する方

- ポイントの活用を使いこなしポイ活を重視する方

- 今すぐにゴールドカードが欲しい方

- 新規入会&条件達成で最大23,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

| 年会費 | 5,500円(税込) ※条件付き無料 ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

|---|---|

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※2) |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険/国内旅行傷害保険/ショッピング |

| スマートフォン 決済 |

Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 国際ブランド | Mastercard® |

| 締め日/支払日 | 15日締め翌月10日払い/月末締め翌月26日払い |

| 電子マネー | iD(専用)/Waon/PiTaPa |

※注釈

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。

PayPayカードはソフトバンクやPayPayユーザーならポイントが貯まりやすい

- 基本還元率が1%と高い

- PayPayクレジット利用で最大1.5%還元

- Yahoo!ショッピングで最大9%還元

- 1.5%にするための利用回数・利用金額の条件がややハード

PayPayカードは決済アプリPayPayを使っている人におすすめのカードです。基本のポイント還元率の時点でも1.0%と高めですが、PayPayアプリと連携して条件を達成すれば最大1.5%までアップします。

- PayPayカードをPayPayクレジットの支払い方法に設定

- PayPay or PayPayカードで300円以上を30回支払い

- PayPay or PayPayカードで10万円支払い

条件があるため、日常的にPayPayを使わない人にはややハードルが高いと感じるかもしれません。あくまでPayPay中心の生活スタイルを送っている人に最適なカードといえます。

また、Yahoo!ショッピング、LOHACOといったPayPay経済圏のサービスとの相性が良く、キャンペーンを活用することで最大9%の高還元も狙えます。

ソフトバンクやワイモバイルのユーザーであれば、携帯料金や光回線、電気料金などの支払いでもポイントが付与されるため、固定費の支払いでお得にポイントを貯められます。PayPayクレジットは事前のチャージが不要で、翌月まとめて支払う仕組みのため、支払い管理がしやすい点も魅力です。

- PayPayをよく利用している方

- ソフトバンクやワイモバイルユーザーで携帯料金をカードで支払う方

- Yahoo!ショッピングやLOHACOをよく利用する方

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0%(※) |

| ポイント種類 | PayPayボーナス |

| 発行スピード | 最短7分(申込5分、審査2分) |

| 追加カード | - |

| 付帯保険 | - |

| スマートフォン 決済 |

準備中(Apple Pay) |

| 交換可能マイル | - |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | Mastercard®/JCB |

| 締め日/支払日 | 公式サイト参照 |

| 電子マネー | - |

※注釈

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

Oliveフレキシブルペイはお金のサービスが1つにまとまり便利

- クレジットカードやキャッシュカードが1枚にまとまる

- お金に関する情報を1つのアプリで管理できる

- アプリを使うだけでポイントが貯まる

- Oliveフレキシブルペイを紛失するとクレジットカードやデビットカード、キャッシュカードがすべて使えなくなる

- メインバンクが三井住友銀行以外の人は恩恵を受けにくい

Oliveフレキシブルペイは、お金にまつわるさまざまなサービスを1つにまとめられる便利なカードです。クレジットカード・キャッシュカード・デビットカード・ポイント払い・追加したカードでの支払い機能という5つの機能が1枚に集約されており、収入、支出、資産運用をアプリで一元管理できます。

また、ポイント還元率がとても高く、Vポイントアッププログラムを活用したときのポイント還元率は最大20%です。Vポイントアッププログラムは、SMBCグループ各社のサービス利用状況に応じて、対象店舗での買い物の際に最大7%※のVポイントを還元するサービスで、対象のコンビニやファミレスなどでポイントがザクザク貯まります。

| 利用条件 | 還元率 |

|---|---|

| 対象店舗でのApple Pay/Google Payタッチ決済 | 7% |

| 家族の登録(5人の場合を想定) | +5.0% |

| Oliveアカウントの選べる特典 | +1.0% |

| Oliveアカウントのご契約&アプリログイン | +1.0% |

| 次のうちいずれかを組み合わせる ・Olive口座で円預金 : +3% ・外貨預金 : +2% ・住宅ローンのご契約 : +1% ・SBI証券 : 最大+2% ・住友生命 : 最大+2% ・カードローン : 最大+3% |

上限+6% |

| 合計 | 20%還元 |

※注釈

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ 通常のポイント分を含んだ還元率です。

- クレジットカード、デビットカード、キャッシュカードをまとめて管理したい人

- クレジットカードだけでなく銀行口座と証券口座も1つのアプリで管理したい人

- ポイントを効率よく貯めて活用したい人

- 最大75,600円相当プレゼント

※注釈

※最大75,600円相当は最上位クレジットカードでのお取引が対象になります。

| 年会費 | 一般カード:永年無料 ゴールド:5,500円(税込)※ ※ デビットモード・クレジットモードでのご利用が対象です。 ※ 特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。 プラチナプリファード:33,000円(税込) |

|---|---|

| ポイント還元率 | クレジットモード 一般:0.5%/ゴールド:0.5%/プラチナプリファード:1.% デビットモード 一般:0.5%/ゴールド:0.5%/プラチナプリファード:1.% ポイント払いモード すべて0.25% |

| ポイント種類 | Vポイント |

| 発行スピード | ・デビットモード:最短3営業日 ・クレジットモード:最短3営業日 |

| 追加カード | ETCカード(年会費550円税込) 年に1回でもETC利用請求があれば翌年の年会費は無料 ※初年度無料 |

| 付帯保険 | ※利用付帯 海外旅行傷害保険 一般/ゴールド:最高2,000万円 国内旅行傷害保険 一般:なし |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

| 申込条件 | 一般:国内在住、個人 ※クレジットモードは満18歳以上(高校生は除く)が対象 |

| 国際ブランド | Visa |

| 締め日/支払い日 | クレジットモード 月末締め/毎月26日 デビットモード 決済口座から即時引落とし ポイント払いモード 事前チャージ残高から即時引落とし |

| 電子マネー | Apple Pay/Google Pay |

※年間100万円以上の利用で翌年以降の年会費永年無料

リクルートカードは通常還元率1.2%と高還元

- 基本還元率が1.2%と高水準

- リクルートのサービス利用で最大4.2%還元

- 貯まったポイントはPontaポイントに等価でき使い道を広げられる

- モバイルSuicaチャージでポイントが貯まる数少ないカード

- JCBブランド以外はタッチ決済非対応

リクルートカードは基本還元率が1.2%の高還元率なクレジットカードです。さらに、じゃらんやホットペッパーといった、リクルート関連のサービスを利用すると最大4.2%になるため、利用している人にはおすすめです。

リクルートポイントはPontaポイントに交換可能です。Ponta経由でJALマイル交換も利用で貯まるリクルートポイントは、じゃらんやポンパレモールで利用できるポイントですが、より使い勝手のよいPontaポイントへの交換して使えます。

リクルートポイント1ポイントをPontaポイント1ポイントに交換できますので、貯まったポイントを幅広いPonta加盟店で利用することができます。ローソン店頭のLoppi端末では、Pontaポイントをローソンの新商品等をお得なポイント数で試せるLoppiお試し引換券と交換することも可能です。

また、Pontaポイント2ポイント=1マイルとしてJALマイルに交換できますので、Ponta経由で還元率0.6%相当でJALマイルを貯めることもできます。

- どこで使っても高還元率のクレジットカードが欲しい方

- 電子マネーチャージでもお得にポイントを貯めたい方

- Pontaポイントを貯めている方

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.2%~4.2% |

| ポイント種類 | リクルートポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン 決済 |

Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | - |

イオンカードセレクトは割引や還元率アップなどイオングループの特典が豊富

- クレジットカード、イオン銀行キャッシュカード、電子マネーWAONの機能が1枚に

- イオングループで常時ポイント2倍(還元率1.0%)

- WAONへのオートチャージ+利用でポイント二重取り(最大1.5%還元)

- お客様感謝デーなど特典日が豊富

- イオンゴールドカードへのインビテーションあり(年会費無料)

- 基本還元率は0.5%と平均的。イオングループ以外ではあまり貯まらない。

- WAONのチャージ元はイオン銀行口座に限定される

イオンカードセレクトは、イオングループ店舗をよく利用する人におすすめのカードです。クレジットカード機能に加え、イオン銀行のキャッシュカードと電子マネーWAONの機能が1枚にまとまっているため、財布の中もスッキリし、日常の支払いもこのカード1枚で完結します。

イオングループの対象店舗では、常にポイントが2倍となり、還元率は1.0%と高水準。さらに、電子マネーWAONへのオートチャージ機能を利用することで、チャージ時と利用時の両方でポイントが貯まり、最大1.5%還元が受けられます。

WAONポイントは1ポイント=1円で利用でき、イオングループをはじめとしたWAON加盟店での買い物にそのまま使えるため、ポイントの使い勝手も非常に良好です。

毎月の「お客さま感謝デー」や「G.G感謝デー」など、割引やポイントアップなどの特典が用意された日が複数あり、該当日が重なれば併用も可能です。たとえば、20日・30日の「お客さま感謝デー」では買い物代金が5%OFFになるキャンペーンも行われていて、イオンでの買い物がさらにお得になります。

ただし、イオン以外での利用時の基本還元率は0.5%と一般的であり、電子マネーWAONのオートチャージによるポイント付与は事前設定が必要です。また、WAONチャージの引き落としにはイオン銀行の口座が必要となるため、持っていない場合は新たに口座を開設する必要があります。さらに、ポイントの一部はWAONステーションやイオン銀行ATMでの手続きが必要になるケースもあるため、多少の手間がかかる点は注意が必要です。

- イオングループの店舗でよく買い物に行く方

- お得となる日に買い物に行ける方

- イオンシネマで映画をよくみる方

- 対象のイオンカード新規入会・利用でいつでも最大5,000WAON POINT進呈

- カード新規入会で1,000WAON POINT進呈

- カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

イオンカードセレクトの口コミ・評判

トータルマネー

コンサルタント新井智美

イオンカードセレクトは、日頃イオン系列のお店をよく利用するのであれば持っておきたいカードです。一番の特徴はWAONへのオートチャージでポイントが貯まることで、通常のチャージよりも2倍のポイントを貯めることができます。さらに対象店舗での買い物や毎月10日の「AEONCARD Wポイントデー」での利用でもポイントが2倍になるという特典もあります。

男性40代

5

このカードは、イオン銀行とWAON、さらにクレジットカードの機能といった3つの機能を1枚のカードにできる点が良い。今まではそれぞれ別々のカードを所有していましたが、財布がかさばってしまって煩わしさを感じていました。しかし、このカードにしてからは1枚だけ。イオン銀行もWAON、さらにはクレジット機能も利用できるようになったのでこれが一番嬉しかった。

女性40代

5

イオンで買い物をしたりWAONを利用することが多いならとてもお得です。毎月20日と30日にイオンでカード決済すれば5%オフになりますし、イオンで買い物するとWAON POINTが2倍貯まります。年会費無料で審査も通りやすいので作りやすいカードです。ただ、イオンをあまり利用しない人にはメリットはほとんどありません。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1% |

| ポイント種類 | WAON POINT |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | ショッピング |

| スマートフォン 決済 |

Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 満18歳以上 ※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。 |

| 国際ブランド | Mastercard®/JCB |

| 締め日/支払日 | 10日/翌月2日 |

| 電子マネー | WAON |

dカードはdocomoユーザーならポイントが最大2重取りできてお得

- d払いで支払い+dポイントカードの提示で最大1.5%還元。

- d払いとの連携でチャージ不要のキャッシュレス決済が可能

- 「dカードお支払割」でドコモの携帯料金が月187円割引

- dカードでのドコモ料金支払いにはポイントが付与されない

- dポイントの一部は「期間・用途限定ポイント」になることがある

dカードは、ポイントを効率よく貯めたい人におすすめです。クレジットカード機能とdポイントカード機能が1枚にまとまっているため、d払い対応店舗で「カード提示+d払い」を組み合わせれば、ポイント二重取りができます。d払いで0.5%、ポイントカード提示で1.0%の合計1.5%還元を受けられるので、日常の支払いで効率よくポイントを貯めたい人にはぴったりなカードです。

| ポイント2重取りの内訳 | |

|---|---|

| d払いでのお支払い | 100円につき0.5ポイント(還元率0.5%) |

| dポイントカードの提示 | 100円につき1.0ポイント(還元率1.0%) |

- メルカリ

- すき家

- マクドナルド

- セブン-イレブン

- ファミリーマート

- ガスト

- 丸亀

- じゃらん

貯まったdポイントは、コンビニやドラッグストアなどの加盟店で1ポイント=1円として使えるうえ、用途限定ポイントでもd払いなどに利用できるため、無駄なく消化しやすいのが魅力です。

ドコモユーザーなら、携帯料金の支払いで「dカードお支払割」が適用され、毎月187円の割引が受けられます。

- 新規入会&各種設定&要Webエントリー&利用で合計最大4,000ポイントプレゼント!

2~3年前はdポイントを貯められる店が少なくてどうしようかと悩んだものですが、最近はドラッグストアからコンビニまでよく行く店はほとんどでdポイントが使えるようになったので、非常に便利になりました。今はd払いとうまくすみ分けをしていて使えるようになってるのが良いところです。携帯料金や電気料金でポイントを貯めて10%の還元を受けながら、1ヵ月分の大量のポイントで暮らしていければ一番いいと思っています。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~4.5% |

| ポイント種類 | dポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | ショッピング |

| スマートフォン 決済 |

Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | Mastercard® |

| 締め日/支払日 | 15日/翌月10日 |

| 電子マネー | iD |

au PAYカードはauユーザーでPontaポイントを貯めたい方におすすめ

.png?v=1618530415)

- 基本還元率1.0%でPontaポイントが貯まる

- au携帯料金の支払いでもポイントが貯まる

- au PAYへのチャージ・利用でもポイントがつく

- auでんき利用で最大5%還元が可能

- au PAYマーケットで最大16%還元のチャンス

- 貯めたポイントで携帯料金やスマホ購入に充当できる

- ポイントの優遇は“au経済圏”に偏っている

au PAYカードは、auのサービスをよく使う人・Pontaポイントを効率よく貯めたい人におすすめです。au携帯の利用料金やauでんき、au PAYへのチャージ・支払いでもPontaポイントが貯まり、日常の支出を通じて自然にポイントを貯めることができます。

| au携帯電話の支払い | 100円(税込)ごとに1Pontaポイント |

|---|---|

| au PAYへのチャージ&支払い | 100円(税込)ごとに1Pontaポイント |

| auでんきの決済 | 電気料金に応じて1%、3%、5%のポイント 5,000円未満:100円ごとに1Pontaポイント(還元率1%) 5,000~8,000円未満:100円ごとに1Pontaポイント(還元率3%) 8,000円以上:100円ごとに5Pontaポイント(還元率5%) |

還元率は基本1.0%と高く、auでんきでは条件に応じて最大5%、さらにau PAYマーケットでは最大16%のポイント還元を受けられるなど、au経済圏での利用に特化した高還元カードです。

貯まったポイントは、auのスマホ代やショッピング、旅行予約、ローソンなどでも使えるため、Pontaポイントを無駄なく活用したい人にとっても最適です。

- au PAYカードの支払い

- au PAY残高チャージ

- au PAY マーケットでの買い物

- auのスマートフォンの購入

- auかんたん決済が使えるサイトでの買い物

- au PAY ふるさと納税

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/ショッピング |

| スマートフォン 決済 |

Apple Pay/楽天ペイ/au PAY |

| 交換可能マイル | - |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | Mastercard® |

| 締め日/支払日 | 15日/翌月10日 |

| 電子マネー | - |

三菱UFJカード VIASOカードはオートキャッシュバックで貯まったポイントが自動で振り込まれる

- ポイントが自動的にキャッシュバックされる

- ポイントの有効期限を気にしなくてよい

- ポイント付与は「1,000円ごと」で、端数が切り捨てられる

- ポイントはキャッシュバック一択で、他の交換先は選べない

三菱UFJカード VIASOカードは、ポイント管理が面倒な人やポイ活に興味がない人におすすめです。三菱UFJカード VIASOカードでは、ポイントのオートキャッシュバック制を採用しており、1ポイント=1円で自動的にキャッシュバックされます。会員サイトでの交換手続きや、ポイントの使い道を考える手間が一切不要なため、「ポイントは貯まっても使い方がよくわからない」「失効してしまうのが不安」という人でも安心して利用できます。

還元率は標準的ですが、1年分のポイントがまとめて口座に振り込まれるので、突然お金が増えた感覚が得られます。特に、ポイントを細かく管理したくない人や、初めてクレジットカードを持つ人にとっては、非常に扱いやすく、無駄のない一枚といえるでしょう。

- ポイントの使い忘れが不安な方

- 貯めたポイントを月々のカードの支払いに充てたい方

- ポイントの有効期限を気にしたくない方

※注釈

※1ポイント5円相当の商品に交換した場合

※特典には条件があります

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | VIASOポイント |

| 発行スピード | 最短翌営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険(利用付帯)/ショッピング |

| スマートフォン 決済 |

Suica/楽天Edy/QUICPay/Apple Pay |

| 交換可能マイル | - |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| 国際ブランド | Mastercard |

| 締め日/支払日 | 毎月15日〆 翌月10日払い (金融機関が休業日の場合は翌営業日) |

| 電子マネー | - |

ライフカードは使えば使うほどポイント還元率が上がるプログラム

- 利用金額に応じてポイント還元率がアップ!年間200万円以上で2倍(実質1.0%)に

- 入会後1年間はポイント1.5倍、初年度は実質0.75%還元でお得に使い始められる。

- 誕生月はポイント3倍(還元率1.5%)

- ポイントを多様な共通ポイント・ANAマイルに移行可能

- ポイント還元が「1,000円ごと」のため、端数が切り捨てられる

- 誕生月のポイント3倍と他の特典(初年度1.5倍など)は併用不可

ライフカードは、年会費無料ながらもステージ制・誕生月特典・ネットショッピング経由での還元率アップなど、ポイントを効率よく貯める仕組みが充実しています。

利用金額とステージ別の還元率は以下の通りです。

- レギュラーステージ:1倍

- スペシャルステージ(年間50万円以上利用):1.5倍

- ロイヤルステージ(年間100万円以上利用):1.8倍

- プレミアムステージ(年間200万円以上利用):2倍

さらに誕生月にはポイント3倍といったメリットもあります。貯まったポイントは最大1ポイント=4.72円相当の高レートでキャッシュバックできるうえ、dポイントやPontaポイント、ANAマイルなどに交換も可能です。

ライフカードのキャッシュバックと交換レート

| 交換ポイント数 | キャッシュバック金額 | 1ポイントあたり |

|---|---|---|

| 750ポイント | 3,000円 | 4円相当 |

| 1,200ポイント | 5,000円 | 4.17円相当 |

| 2,200ポイント | 10,000円 | 約4.55円相当 |

| 4,300ポイント | 20,000円 | 約4.65円相当 |

| 6,400ポイント | 30,000円 | 約4.69円相当 |

| 10,600ポイント | 50,000円 | 約4.72円相当 |

「支払いにメリハリがある人」や「一部の月にまとまって使うことが多い人」、「普段からポイントの使い方を意識している人」にとって、ライフカードはコツコツ貯めてしっかり活用できる、実用的な1枚です。

- 誕生月特典の付いたクレジットカードが欲しい方

- 年間50万円以上カードを利用する方

- 年会費無料のクレジットカードが欲しい方

- ポイントを高レートでキャッシュバックしたい方

- Amazonギフト券:1ポイント=5円分

- Vプリカ:1ポイント=5円分

- dポイント:1ポイント=5ポイント

- 楽天ポイント:1ポイント=3ポイント

- ANAマイル:1ポイント=2.5マイル

- ポンタポイント:1ポイント=5ポイント

- ■新規入会プログラム

①アプリログインで1,000円キャッシュバック

②6万円以上の利用で6,000円キャッシュバック

③水道光熱費の支払いで最大3,000円キャッシュバック

合計で最大10,000円キャッシュバック - ■使うとおトクプログラム

①Apple Pay/Google Payの利用で3,000円キャッシュバック

②サブスクの支払いで2,000円キャッシュバック

∟対象加盟店⇒AbemaTV・Apple・DAZN for docomo・FOD・Hulu・LINEMUSIC

合計で最大5,000円キャッシュバック

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.50%~1.50% |

| ポイント種類 | LIFEサンクスポイント |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード/家族カード/QUICPayカード型 |

| 付帯保険 | - |

| スマートフォン 決済 |

Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | ANA |

| 申し込み条件 | 日本在住の18歳以上(高校生除く)で電話連絡が可能な方 |

| 国際ブランド | Mastercard®/JCB |

| 締め日/支払日 | 5日/27日or翌月3日 |

| 電子マネー | - |

三井住友カード プラチナプリファードはポイントが最大10%にもなる還元率特化型のプラチナカード

- Expediaやセブン-イレブンなどで最大+10%のポイント還元が受けられる

- Amazonや楽天市場などはポイントUPモール経由で+0.5~9.5%還元上乗せ

- セブン-イレブンやドトールで7%還元と強力。

- 年会費33,000円(税込)はハードルが高め

- 旅行保険や空港ラウンジなどの“プラチナカードらしいサービス”は少なめ

三井住友カード プラチナプリファードは、できるだけポイントを稼ぎたい人や支出の多い人におすすめです。ポイント還元率に特化した実用型のプラチナカードで、プリファードストアやポイントUPモールを活用することで、最大+14%という圧倒的な高還元を実現できます。

- Expedia:+9%

- さとふる:+4%

- タクシーアプリ「GO」:+4%

- セブン‐イレブン:+6%

- ドトールコーヒーショップ:+6%

- Amazon: ポイントポイント+0~+4%

- 楽天市場: ポイント+0.5%

- 楽天市場のふるさと納税の場合: ポイント+0.5%

- じゃらんnetの場合: ポイント+1%

- ビックカメラ: ポイント+1%

- 高島屋オンラインストア: ポイント+2%

- 【海外・国内ホテル】旅行予約のエクスペディアの場合: ポイント+4%

- ニッセン: ポイント+3%

日常使いのコンビニやカフェ、ネットショッピングまで幅広く対応しており、うまく活用すれば年会費を軽々と上回るリターンを得ることも可能です。

「特典よりも還元率重視」「メインカード1枚でとにかくポイントを貯めたい」「年間100万円以上はカード決済を使う」という人にとっては、間違いなく満足度の高い一枚になるでしょう。

- 新規入会&条件達成で最大68,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で12,000円分のVポイントPayギフトプレゼント

②新規入会&ご利用特典で最大40,000円相当のVポイントプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

(期間:2025/7/1~2025/9/30)

| 年会費 | 33,000円(税込) |

|---|---|

| ポイント還元率 | 1%~10%※ プリファードストア(特約店)利用で通常還元率+1~9% |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒 ※ 最短10秒発行受付時間:24時間 ※ 即時発行ができない場合があります。 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 国内旅行傷害保険:最大5,000万円 海外旅行傷害保険:最大5,000万円 ショッピング:最大500万円 |

| スマートフォン 決済 |

Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | ANA |

アメリカン・エキスプレス®・ゴールド・プリファード・カードは優待サービスが豊富で非日常を楽しめる

- 国内13空港+ハワイの空港ラウンジが本人+同伴者1名まで無料

- プライオリティ・パスのスタンダード会員資格(通常99米ドル)が無料付帯

- 「コース料理1名分無料サービス」など、ダイニング特典が充実

- 「プリンスホテルズ&リゾーツ」の上級会員資格が無条件で付与

- 旅行や外食をあまりしない人には活用しにくい

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、旅行や外食を楽しむ大人のライフスタイルにこだわりたい人におすすめです。

大きな魅力は、空港ラウンジやプライオリティ・パスの特典、レストランでの1名分無料コースなど、プラチナカード級のサービスを備えながらも、ゴールドカードとして持てる点です。

ラウンジは、国内13空港(+ハワイの空港)の「空港ラウンジ」をカード会員だけでなく同伴者も1名が無料で利用できます。また、世界中1,300カ所以上※の「空港ラウンジ」が利用できる「プライオリティ・パス」のスタンダード会員資格も付帯します。通常、スタンダード会員資格は通常年会費が99米ドル(1米ドル=114円換算で約1万1200円)なので、その分だけ得する計算になります。

さらに、コース料理1名分無料サービスや、プライオリティ・パス・メンバーシップ等、プラチナカード並みの特典が充実しています。また、プリンスホテルズ&リゾーツの上級会員資格「プリンスステータスサービス ゴールドメンバー」が無条件で提供されます。

※注釈

- アメックスブランドのゴールドカードに憧れがある方

- 誰に見せても恥ずかしくないゴールドカードが欲しい方

- 海外旅行や食事、ホテルの特典にこだわりたい方

- ご入会後カードご利用条件達成で合計120,000ポイント獲得可能

オンライン・ショッピング・ボーナス

└ご入会後6ヶ月間対象加盟店でのご利用100円ごとに10ボーナスポイント

上限20,000ボーナスポイント

ご利用ボーナス1

└ご入会後3ヶ月以内に合計50万円以上カードご利用で20,000ボーナスポイント

ご利用ボーナス2

└ご入会後6ヶ月以内に合計100万円以上カードご利用で70,000ボーナスポイント

通常ご利用ポイント

└合計100万円のカードご利用で10,000ポイント

| 月会費 | 39,600円(税込) |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | メンバーシップ・リワード |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード 家族カードは別途年2枚まで無料、3枚目以降19,800円(税込)がかかります。 ETCカードは年会費無料ですが、新規発行の際に発行手数料935円(税込)がかかります。 |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン 決済 |

Apple Pay |

| 交換可能マイル | ANA/JAL/スカイ |

| 申し込み条件 | 非公開 |

| 国際ブランド | AmericanExpress |

| 締め日/支払日 | 20日前後/翌月10日 |

| 電子マネー | - |

出典元:アメリカン・エキスプレス公式サイト

JCBゴールドは優待店の利用で最大20倍のポイントが貯まる

- 国内主要空港&ホノルルの空港ラウンジを無料利用可(本人+同伴者)

- 国内外の航空機遅延保険が手厚い

- 年間100万円以上利用すれば上位ゴールドカードの招待が届く可能性も

- 海外の空港ラウンジは「ラウンジ・キー」経由で有料($35/回)

- 豪華な特典が多い分、実際に活用しないと年会費の元が取れない可能性も

JCBゴールドは、旅行に頻繁に行く人におすすめです。空港ラウンジや旅行保険などの安心感と、優待店でのポイントアップ、スターメンバーズ制度による還元率アップなど、多彩な特典が魅力のバランス型ゴールドカードです。

ゴールドカードとしての特典が充実しており、国内主要空港・ハワイ ホノルルの空港ラウンジが無料で使えたり、最高1億円の海外旅行保険が付帯したりしています。

保険の細部をみてみると、航空機遅延保険が付帯するなど、手厚いのが特徴です。搭乗便の遅れにより発生した食事代や宿泊費を補償してもらえるため、より安心して海外旅行を楽しむことができます。

| 乗継遅延費用保険金 | 2万円限度 |

|---|---|

| 出航遅延費用等保険金 | 2万円限度 |

| 寄託手荷物遅延費用保険金 | 2万円限度 |

| 寄託手荷物紛失費用保険金 | 4万円限度 |

そのほか、以下のような特典も付帯します。

| JCB GOLD Service Club Off | 映画、スポーツ、グルメ、宿泊、レジャー、エンターテインメントなど、幅広い施設やサービスで最大80%引き |

|---|---|

| JCBゴルフエントリーサービス | 全国約1,200ヵ所のゴルフ場を予約可能 |

| 家族カード 年会費無料 | 家族カード(1枚目)の年会費が無料。カード利用のポイント合算でよりポイント獲得できる。 |

なお、カードの利用状況によっては「JCB ゴールド ザ・プレミア」の招待を受けられます。JCB ゴールド ザ・プレミアとは、JCBカードを持っている人の中から「ショッピング利用金額が、2年連続で100万円(税込)以上利用」した人のみ招待される完全インビテーション制のゴールドカードです。

- JCB ゴールド ザ・プレミアの招待を狙う人

- 優待サービスが充実したクレカが欲しい人

- Amazon:1ポイント=3.5円

- nanacoポイント:1ポイント=1円

- 楽天ポイント:1ポイント=楽天ポイント3ポイント

- dポイント:1ポイント=dポイント4ポイント

- JALのマイル:1ポイント=3マイル

- ANAマイル:1ポイント=3マイル

| 年会費 | 11,000円(税込) ※初年度無料 初年度無料の対象となるのはオンライン入会の場合のみとなります。 |

|---|---|

| ポイント還元率 | 0.50%~10.00% スターバックスカードへのオンライン入金で5%相当のポイントが還元されます。 その他日常のショッピング等で1000円につき1ポイントが還元されます。 |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短翌日 |

| 追加カード | ETCカード/家族カード 家族カードおよびETCカードも年会費は無料です。QUICPayの機能が付帯したQUICPay(クイックペイ)TMも無料で発行可能です。 |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン 決済 |

Apple Pay/Google/Pay |

| 交換可能マイル | ANA/JAL/スカイ |

| 申し込み条件 | 満20歳以上 |

| 国際ブランド | JCB |

| 締め日/支払日 | 公式サイト参照 |

| 電子マネー | QUICPay |

JCBプラチナは最上級の優待サービスとコンシェルジュサービスが味わえる

- 高級レストランのコース料理が1名分無料(グルメ・ベネフィット)

- 24時間365日対応のコンシェルジュサービスがホテルやレストランの予約、プレゼントの手配などに対応してくれる

- 「プライオリティ・パス(スタンダード会員)」が無料付帯

- 「JCBザ・クラス」の最短ルートになり得る

- プライオリティ・パスは「スタンダード会員」なのでラウンジ利用は都度有料

- ポイント還元やショッピング特典はやや控えめ

JCBプラチナは、格安の年会費で上質な特典が付帯するのが特徴です。

- グルメ・ベネフィットでコース料理1名分無料

- 24時間365日対応のコンシェルジュサービス

- 海外空港ラウンジサービス「プライオリティ・パス」

特典の中身はJCB ゴールド ザ・プレミアと似ていますが、大きな違いは、コンシェルジュサービスが付帯する点です。

JCBプラチナを利用して条件を満たすと、JCBザ・クラスのインビテーションが送られます。JCBゴールド→JCBゴールド ザ・プレミア→JCBプラチナとステップアップするよりも、短期間でJCBのブラックカードを手に入れられる可能性があります。

- 格安年会費で上質なプラチナカードを使いたい方

- ホテルやトラベルの特典にこだわりたい方

- JCBザ・クラスを目指している方

| 年会費 | 27,500円(税込) |

|---|---|

| ポイント還元率 | 0.50%~10.00% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン 決済 |

Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイ |

| 申し込み条件 | 満20歳以上 ご本人に安定継続収入のある方。 ※学生不可 ※プラチナカード独自の審査基準により発行します。 |

| 国際ブランド | JCB |

| 締め日/支払日 | 15日/翌月10日 |

| 電子マネー | - |

セゾンゴールド・アメリカン・エキスプレス®・カードは還元率最大1.125%でJALマイルが貯まる

- 「SAISON MILE CLUB」登録でJALマイル還元率が最大1.125%にアップ

- JALマイルと永久不滅ポイントが同時に貯まる

- 永久不滅ポイントは有効期限なしでじっくり貯められる

- アメックスブランドの信頼とステータス感を兼ね備えている

- SAISON MILE CLUBは別途年会費9,900円(税込)が必要

- JALマイル特化型のため、他社マイルやポイントを重視する人には不向き

SAISON MILE CLUBでJALマイルが還元率最大1.125%で貯まるので、JALマイルを貯めている人におすすめです。

1.125%還元を実現するには、年会費9,900円(税込)の「SAISON MILE CLUB(セゾンマイルクラブ)」に登録する必要があります。これにより、カードの利用でJALマイルと永久不滅ポイントが貯まり、効率よくJALマイルを貯められます。

| SAISON MILE CLUBのマイル・ポイント獲得例 | |

|---|---|

| JALマイル | 1,000円=10マイル |

| 永久不滅ポイント | 2,000円=1ポイント |

永久不滅ポイントは200ポイント=500マイルとしてJALマイルに交換できるため、合計で還元率は最大1.125%です。

- JALマイルをお得に貯めたい方

- 永久不滅ポイントをお得に貯めたい方

- 補償の充実したゴールドカードが欲しい方

| 年会費 | ・初年度:無料 ・2年目以降:11,000円(税込) |

|---|---|

| ポイント還元率 | 0.75%~1.0% |

| ポイント種類 | セゾン永久不滅ポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン 決済 |

Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイ |

| 申し込み条件 | 20歳以上で安定した収入のある方 |

| 国際ブランド | AmericanExpress |

| 締め日/支払日 | 10日/翌月4日 |

| 電子マネー | QUICPay |

クレジットカードの種類は?国際ブランド、発行会社カード、ランクの3つの要素から解説!

クレジットカードは、国際ブランド、発行会社、ランク、種類など、様々な要素によって分類されます。それぞれの種類によって特徴が異なるため、自分に合った一枚を見つけるためには、これらの違いを理解することが重要です。

具体的に、以下3つについて解説します。

国際ブランドはVisa、Mastercard、JCBなど7つある

クレジットカードの国際ブランドは次の7種類です。

- Visa:シェア率がもっとも高い。世界中どこでも使えるNO.1ブランド。

- Mastercard:Visaの次にシェア率が高い、NO.2といわれるブランド。ヨーロッパで強い

- JCB:唯一の日本産ブランド。ハワイやグアム、台湾や韓国などアジア圏を含む計27の地域でJCB会員用サービス窓口が用意されている。

- American Express:ステータスが高い。旅行やグルメに関する付帯サービスが特に充実している。

- Diners Club:グルメとエンタメの優待が充実している。

- 銀聯:中国でもっとも使われている。

- ディスカバー:アメリカやカナダなどの北米地域で使われる。日本では発行できない。

どれにしようか迷ったら、VisaやMastercardを選んでおけば、どこへ行っても使えるので安心です。また、旅行やエンターテインメント分野での付帯サービスを重視するならアメリカン・エキスプレス、日本国産にこだわるならJCBといった具合に、重視するポイントにあわせて選んでもいいでしょう。

カード発行会社は銀行系、流通系、信販系、消費者金融系、交通系の5つ

クレジットカードは発行元となるカード発行会社によって大きく5種類に分けられます。

- 銀行系:銀行が発行するカード

- 流通系:流通会社が発行するカード

- 信販系:信販会社が発行するカード

- 消費者金融系:消費者金融が発行するカード

- 交通系:鉄道会社や航空会社とカード会社が提携して発行しているカード

銀行系クレジットカードとは、銀行や銀行のグループ会社によって発行されているクレジットカードです。銀行系クレジットカードの特徴は、発行元の信頼性が高いことといわれます。

消費者金融系クレジットカードとは、プロミスなどの消費者金融が提供するクレジットカードのことです。

流通系クレジットカードとは、メーカーが生産した商品を消費者に販売する「流通会社」が、信販系は販売信用を主な事業とする「信販会社」が発行するクレジットカードを指します。

消費者金融系や流通系、信販系のクレジットカードは、銀行系クレジットカードに比べて審査が甘いといわれます。

ランクは一般カード、ゴールド、プラチナ、ブラックカードがある

クレジットカードのランクは次の4種類です。

- 一般カード:一般的に年会費無料で持ちやすい

- ゴールドカード:一般カードより年会費が高い

- プラチナカード:ゴールドカードより付帯サービスが充実している、ステータス性が高い

- ブラックカード:最上位ランクのカード。インビテーション制

一般カードは年会費の負担がなく、最初の一枚におすすめです。ゴールドカードはポイントサービスや、世界の空港ラウンジを利用できるプライオリティ・パスなど、一般カードより充実したサービスを受けられるのが特徴です。

プラチナカード・ブラックカードは年会費が高額で、専任のコンシェルジュサービスなど、ハイクオリティなサービスが用意されています。

属性別で選ぶ!学生、パートの人、女性・主婦におすすめのクレジットカードはどれ?

クレジットカードを選ぶ際は、学生、パートの人、女性・主婦などそれぞれニーズに合ったものを選ぶことが重要です。ここでは、属性別に以下3つのおすすめのクレジットカードを紹介します。

初心者は年会費が無料のものを選ぶのがおすすめ

初心者の人は、年会費が無料のクレジットカードを選ぶのがおすすめです。

年会費が高いカードほど魅力的な特典が充実している傾向がありますが、特典やサービスを年会費に見合うだけ使いこなせないと、その分損をするだけでなく、年会費は毎年かかり続けるので、家計の負担になってしまうこともあります。

使いこなせるか不安な方は、まずは年会費無料のクレジットカードを選んでみるのも手です。

その上で「もっと海外旅行の時の保険を充実させたい」「空港のラウンジを使いたい」などの考えが出てきた場合は、その時はじめて年会費がかかるカードを作るのが良いでしょう。

学生は学生ならではの特典や優待が活用できるクレジットカードがおすすめ

学生は、学生ならではの特典や優待が付帯したクレジットカードがおすすめです。特に、編集部がおすすめするクレジットカードは三井住友カード(NL)です。学生が普段利用しやすいサービスでポイント還元率が上がりやすいためです。

他にも、楽天カードアカデミーや学生専用ライフカードのように学生向けの補償制度が充実しているクレジットカードもおすすめです。

学生におすすめのクレジットカード

| カード名 | 年会費 | 還元率 | 学生ならではの優待 |

|---|---|---|---|

| 三井住友カード(NL) | 無料 | 0.5%~7%※ | 25歳以下の学生限定で、対象のサブスクサービス:最大10%ポイント還元 対象の携帯料金支払い:最大2%ポイント還元 |

| 楽天カード アカデミー |

無料 | 1.0%~3.0% | 楽天市場送料無料クーポンなどの楽天学割事業が付帯 楽天ブックス利用でポイントが3~4倍に |

| 学生専用 ライフカード |

無料 | 0.3%~1.5% | 最大2,000万円の海外旅行保険が自動付帯 海外でのショッピング利用で3%相当のポイント還元 |

三井住友カード(NL)は、25歳以下の学生限定で、対象のサブスクや携帯料金の支払いでポイント還元率がアップする特典があります。他の学生向けクレジットカードと比べて高い還元率となっているので、おすすめです。

※注釈

※スマホのVisaのタッチ決済・MastercardRタッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

パート・無収入の人は審査が甘いと言われるクレジットカードがおすすめ

パート・無収入の人は審査が甘いと言われるクレジットカードがおすすめです。審査基準は法律上、非公開となっていますが、審査が甘いかどうかは、年会費や発行スピード、申込条件などを確認することで、ある程度推測できます。

- 年会費は無料か

- 即日発行に対応しているか

- 申し込み条件は満たしているか

パート・無収入の人におすすめのクレジットカード

| カード名 | プロミスVisaカード | Nexus Card | JCBカードW | リクルートカード | 三菱UFJカード VIASOカード |

|---|---|---|---|---|---|

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

| 即日発行 | 最短3営業日 | 1~2週間程度 | 最短3営業日 | 最短3営業日 | 最短翌日 |

| 申し込み条件 | ◎ 18~74歳のご本人に安定した収入のある方 |

◎ 満18歳以上なら誰でも申し込み可能 |

◎ 満18歳以上なら誰でも申し込み可能 |

◎ 満18歳以上39歳以下の方なら誰でも申し込み可能 |

◎ 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

女性・主婦はよく使うお店でポイントが貯まるクレジットカードがおすすめ

女性・主婦は、よく使うお店でポイントが貯まるクレジットカードがおすすめです。クレジットカードの中には女性向けの優待や付帯保険がつき、可愛いらしくデザインされた女性向けのカードがあります。

中でも編集部が最も女性におすすめするクレジットカードは、女性が普段行きやすい店舗での還元率が高く、コスメや美容関連の割引優待があり、女性特有の疾病に対する保険がついたJCBカードW plusLです。

女性向けの優待には、美容系の特典やショッピングの割引サービスがあり、女性向けの付帯保険には、女性特有の疾病に対する入院や治療費の保険があります。

主婦向けのクレジットカード

| カード名 | 年会費 | 還元率 | おすすめポイント |

|---|---|---|---|

| JCBカードW plusL | 無料 | 1.0%~10.5% | @cosmeやネイルクイック、ロクシタン、BUYMAで優待価格や割引特典が得られる LINDAリーグの利用や女性疾病保険がついている |

| 楽天PINKカード | 無料 | 1.0%~3.0% | サロンやカラオケ、ボディケアを優待価格で受けられる ライフスタイル応援サービスや、乳がんや子宮筋腫などの女性特有の疾病に対する保険がつく 楽天PINKサポートがある |

自分自分で医療保険に加入する場合、保険の種類を選んだり手続きをしたりする負担がかかりますが、このような付帯保険に加入すると、その手間も省くことができるので、女性の方は女性向けのクレジットカードを候補に入れてみてはいかがでしょうか。

- ポイント還元率がAmazonで3倍、スターバックスで10倍

- 美容系やコスメに関する割引特典が受けられる

- 女性疾病保険がついている

クレジットカードの作り方【申込みから発行までの手順】

クレジットカードの作り方で最も早くカードが発行されるのは、インターネットでの申し込みです。パソコンやスマートフォンを使って、24時間いつでも、どこでも申し込むことができます。発行の手順は下記の通りです。

①必要書類を用意する

まずは必要書類を用意しましょう。クレジットカードを発行するときに必要な書類は、本人確認証と銀行口座がわかるものです。

具体的には以下のとおりです。

- 本人確認書類:運転免許証、パスポート、在留カード、マイナンバーカード

- 銀行口座がわかるもの:通帳やキャッシュカード

本人確認書類は、本人であることをより確実に確認できるため、一般的には顔写真付きのものを求められます。顔写真付きの書類を持っていない場合は、健康保険証や住民票など、2種類の書類を提出する必要があります。

銀行口座は、カード利用料金を確実に引き落とせるようにするために必要な情報です。申込者本人名義の口座を用意してください。

②Webから申し込んで審査を待つ

クレジットカードのWebサイトから申し込みます。申込みフォームに必要事項を入力します。

主な必要事項は以下のとおりです。

- 名前・生年月日

- 住所

- 職業(学生を選択すればOK)

- 年収(収入がない場合は「0」でOK)

- カード利用料金引き落としに使う口座番号

- 他社借入 など

必要情報を入力し申込みが完了したら、審査完了を待ちましょう。クレジットカードの審査期間は、申し込むクレジットカードによって異なりますが、インターネット申込みであれば審査時間が短いことが多いです。

③クレジットカードを発行する

審査に通過したら、郵送されてくるクレジットカードを受け取ります。

クレジットカードは本人受け取りが原則ですが、「簡易書留」で郵送されてきた場合、本人が不在でも家族がいれば受け取り可能です。

通常、クレジットカードは発行には1~2週間ほどかかりますが、スマホ上にカード番号と有効期限が表示されるデジタルカードなら、申し込みから最短即日で発行できるカードもあります。

今すぐクレジットカードを使いたい人はデジタルカードを選びましょう。

クレジットカードに関するよくある質問

クレジットカードを初めて作る人にとっては疑問や不安もあるでしょう。ここでは、クレジットカードの基礎知識から、初心者におすすめのカード、審査のポイント、利用方法まで、ていねいに解説します。

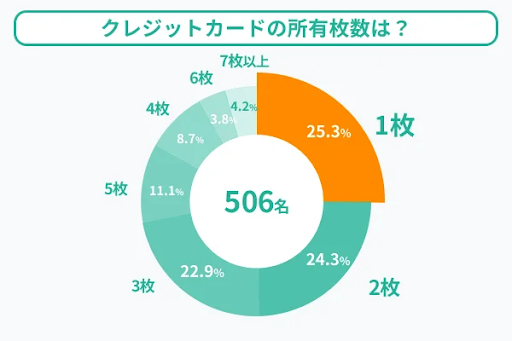

カードを2~3枚保有し、メインカードとサブカードとで使い分けることで、受けられる特典が多くなり、利用できるシーンも広がります。

- ①年会費が無料

- ②還元率が高い(1%以上)

- ③自分がよく利用する場所で特典が豊富

JCB CARD W plusLは、コスメやファッションに割引の優待があり、女性特有の疾病に対する保険が付帯されているためおすすめです。

- ①年会費が無料

- ②還元率が高い(1%以上)

- ③学生優待がついている

- ④普段利用する店舗やサービスで特典がある

※注釈

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(CL)は、デジタルカードなので最短10秒(※)で発行でき、スマートフォンがあればすぐに利用もできるので、今すぐ必要な方におすすめのカードです。

※注釈

※即時発行ができない場合があります。

セゾンパール・アメリカン・エキスプレス・カードは独自の基準があるため、一度カード審査に落ちた方も考えてみてはいかがでしょうか。

審査は収入や勤務先など申込者の情報に基づき、支払い能力が判断され、審査に通るかどうかが決まります。

どうしても審査を受けたくないという人はプリペイドカードやデビットカードの発行を検討してみてください。

また、現金払いと違って支払額に応じてポイントが貯まる点もメリットです。

- キャッシュレスでスマートに支払いできる

- クレジットカードのポイントを貯められる

- 保険サービスや優待などの特典を利用きる

カードによっては、保険サービスや優待などの特典を利用できますので、特典の内容でクレジットカードを選ぶのもよいでしょう。

三井住友カード(NL)は、全国のセブン-イレブンやマクドナルド、ドトールコーヒーショップなどの店頭で、スマホのVisaタッチ決済またはMastercardRタッチ決済で支払うと、最大7%(※)のポイント還元を受けられます。このため、毎日必ずコンビニやマクドナルドなどを利用するという人にはおすすめです。さらにカード券面に番号が印字されておらず、番号を盗み見されないため、不正利用の心配がなく、安全かつ安心してカードを使うことができます。