本記事では、ポイント還元率が高く、女性向け特典が充実している女性におすすめのクレジットカード17枚をランキング形式で紹介します。

女性がクレジットカードを持つなら、一枚は女性向けの特典が充実しているものを選んでおくとよいでしょう。

例えば、クレジットカードに付いている女性向けの特典には下記のようなものがあります。

| クレジットカードの女性向け特典の一例 |

|---|

| ・ポイント還元率が高い ・女性向けの保険が付帯している ・美容、ネイル、エステなどで割引が受けられる ・かわいいデザインが選べる |

NET MONEY編集部が特におすすめするのは下記2枚です。

- JCB W +(PLUS) L:女性向けの優待やプレゼントが豊富、女性失病保険も付帯

- 楽天PINKカード:女性のための保険「楽天PINKサポート」に加入可能

メインカードとして、あるいはサブカードとして、あなたにぴったりな一枚を選んでおトクで充実したクレジットカードライフを送りましょう。

更新日:2025年3月7日

女性におすすめの

クレジットカードランキング

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | 14位 | 15位 | 16位 | 17位 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

JCBカードW+(PLUS)L |

三井住友カード(NL) |

楽天PINKカード |

エポスカード |

ウエルシアカード

|

ライフカード |

Likeme by saison card |

イオンカードセレクト |

セブンカード・プラス |

楽天カード |

三井住友カード ゴールド(NL) |

JCB カード W |

セゾンインター |

dカード |

ルミネカード |

ライフカード Stella |

エムアイカード プラス |

|

| 年会費 | ◎ 無料 |

◎ 永年無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

○ 5,500円(税込) 100万円以上利用で 翌年度以降無料(※2) |

◎ 無料 |

◎ 無料 |

○ 無料 |

○ 1,048円(初年度無料) |

○ 1,375円(初年度無料) |

○ 2,200円(初年度無料) |

| 還元率 | ◎ 1.00%~10.50% |

◯ 0.5%~7%(※) |

◎ 1.0%~3.0% |

◯ 0.5%~1.25% |

◯ 0.5%~4.5% |

◯ 0.30%~3.3% |

◯ 1.0% |

◯ 0.5%~1% |

◯ 0.5%~10.0% |

◯ 1.0%~3.0% |

◎ 0.5%~7%(※) |

◎ 1.00%~10.50% |

◯ 0.5% |

◯ 1.0%~4.5% |

◎ 0.5%~3.68% |

◯ 0.3%~0.6% |

◎ 0.5%~5.00% |

| お得 利用 シーン |

セブンイレブンやスタバ利用で最大5.5%ポイント還元 | ・対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元(※) ・SBI証券の積立投資で0.5%ポイント付与(※3) |

可愛いデザインのカードで子供と買い物を楽しむ | ビックエコーやネットショッピング利用でポイント高還元 | ウエルシアグループ店舗利用で最大4.5%還元 | 誕生月はポイント3倍でお得にお買い物 | Qoo10でのお買物がいつでも5%キャッシュバック(月上限あり) | 毎日のお買い物でポイント1%還元 | セブン&アイ系列店をお得に利用できるおすすめクレカ | 楽天市場利用で最大3%ポイント還元 | 年間100万円以上利用で翌年度以降の年会費が無料&10,000ポイントもらえる | コンビニでスマホ決済すると20%キャッシュバック | 西友・サニー・リヴィンでの「セゾンカード感謝デー」で買い物5%OFF | ・ドコモ対象プランの携帯料金支払いが毎月187円(税込)割引 ・マツキヨでポイント最大4%還元 |

年に数回割引率が10%アップするキャンペーンを実施! | 海外ショッピング利用で4%キャッシュバック! | 「エムアイポイントワールド」でポイント還元率がアップ |

| 女性向け 特典 |

・女性疾病保険で入院や手術費用をサポート ・月2回ルーレットで2000円が当たるチャンス ・アットコスメの定期便を1,100円OFFでお試し |

対象のコンビニなどの普段使いで お得にポイントがたまる |

・RAKUTEN PINKY

LIFEで110,000以上の多彩なジャンルの割引・優待特典 ・楽天グループサービスで使える割引クーポンがもらえる |

・美容院、ネイル、エステが割引 ・スパ、日帰り温泉が割引 ・舞台、映画鑑賞券を特別価格で購入 ・マルイで利用するとポイントが2倍に |

ドラックストアのウエルシアやスーパーのイオンでお得にポイントが貯まる&使える | - | Likeme♡カード会員限定の優待割引 | - | - | - | - | - | - | - | ルミネでのお買い物でコスメやファッションの金額が5%OFF | 「子宮頸がん」「乳がん」の検診クーポン無料プレゼント | 三越伊勢丹グループでのお買物でポイントゲット |

| 選べる カードデザイン |

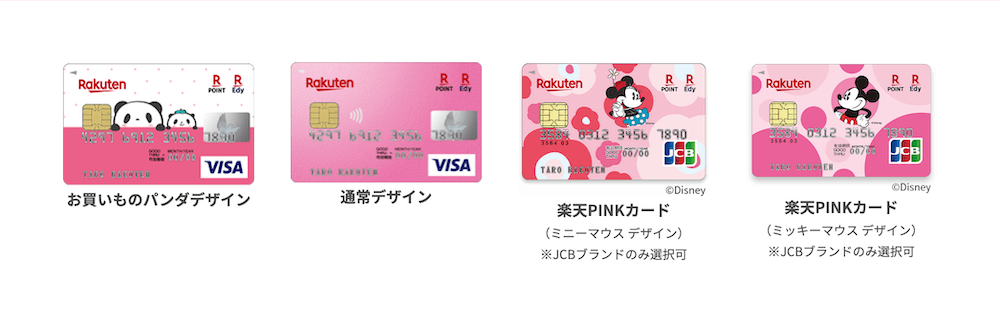

- | - | ・ミッキーマウス ・ミニーマウス ・おかいものパンダ |

・七つの大罪 ・リラックマ ・すみっコぐらし ・おそ松さん など合計133種類 |

- | - | - | ・トイストーリー ・ミッキーマウス ・ミニオン |

・ディズニーデザイン | ・おかいものパンダ | - | - | - | ・ポインコデザイン | - | - | 全43種類 ・CS MICARD ・川崎ブレイブサンダース ・サンロッカーズ渋谷 ・カナヘイの小動物 ピスケ&うさぎ など |

| 発行 スピード |

最短3営業日 | 最短10秒発行(※1) | 最短3営業日 | 最短即日 | 最短5分 (デジタルカード) 最短2週間 (通常発行) |

最短2営業日 | 最短3営業日 | 最短即日 (※決して審査は甘くありません。) |

通常1週間程度 | 最短3営業日 | 最短10秒(※即時発行ができない場合があります) | 最短3営業日 | 最短3営業日 ※デジタルカードは最短5分 |

最短5営業日 | 即日発行 | 最短3営業日 | 最短即日発行 |

| 付帯保険 | 海外旅行/ショッピング | 海外旅行傷害保険 | 海外旅行 | 海外旅行 ※10/1~利用付帯に変更 |

ショッピング | - | 海外旅行 | ショッピング | ショッピング | 海外旅行/国内旅行 /ショッピング |

海外旅行傷害保険/ 国内旅行傷害保険 /ショッピング |

海外旅行/ショッピング | - | dカードケータイ補償 ショッピング カードの紛失・盗難 |

海外旅行/国内旅行 | 海外旅行/国内旅行 | - |

| 交換 マイル |

ANA/JAL/スカイ | ANA | JAL | ANA/JAL | JAL | ANA | - | JAL | ANA | JAL | ANA | ANA/JAL/スカイ | - | JAL | - | ANA | ANA/JAL |

| キャン ペーン |

最大20,500円相当 キャッシュバック |

新規入会&条件達成で最大5,000円相当 プレゼント (2025/5/1~2025/6/30) |

最大8,000ポイント プレゼント |

2,000円分 ポイントプレゼント |

新規入会で 1,000ポイント進呈 |

条件の達成で最大10,000円 キャッシュバック |

新規入会・カードご利用で 3,000円 キャッシュバック |

対象のイオンカード新規入会 ・利用でいつでも最大5,000WAON POINT進呈 ・カード新規入会で 1,000WAON POINT進呈 ・カード利用で 最大4,000WAON POINT進呈 (カード翌々月10日までの クレジットご利用分の10%を還元) |

新規入会・条件達成で最大5,100nanacoポイント | 最大8,000ポイント プレゼント |

新規入会&条件達成で最大23,600円相当 プレゼント |

最大20,500円相当 キャッシュバック |

準備中 | 条件達成で最大2,000ポイント進呈 | - | - | Visaのタッチ決済で20%キャッシュバック! |

| 詳細 |

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※1 最短10秒発行受付時間:24時間

※1 即時発行ができない場合があります。

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

特徴から探す人気のポイントに絞って徹底比較

JCB カード W +(PLUS) Lは女性向けの保険や特典付き!スタバでもお得

JCB カード W +(PLUS) Lの基本情報

| 年会費 | 発行スピード | ポイント 還元率 |

ポイント種類 |

|---|---|---|---|

| 無料 | 最短3営業日 | 1.00%~10.50% | Oki Doki ポイント |

| 付帯保険 | 追加カード | スマホ決済 |

交換可能 マイル |

| - | ETCカード /家族カード |

Apple Pay /Google Pay |

ANA/JAL /スカイ |

JCB CARD W +(PLUS) Lの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 1.00%~10.50% |

| ポイント種類 | 発行スピード |

| Oki Dokiポイント | 最短3営業日 |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | 海外旅行/ショッピング | スマホ決済 |

交換可能マイル |

| Apple Pay/Google Pay | ANA/JAL/スカイマイル |

- 3種類から選べるデザインや保険サポートなど、女性向けの要素が充実

- 美容・グルメ・リゾートをお得に楽しめる優待特典が豊富

- ハワイやアミューズメントパークで使える優待特典が満載

- 海外旅行や国外のショッピングサイトでの利用には不向き

- JCBのメンバーランク制度「JCB STAR MEMBERS」は利用できない

- 18歳以上39歳以下で入会する必要がある

JCB カード W +(PLUS) Lの特徴

年会費無料の39歳以下限定のクレジットカード

JCB W plusLは18歳~39歳入会限定の年会費無料のクレジットカードです。入会していれば40歳を迎えても年会費無料で使い続けられます。

ポイントはいつでも2倍、パートナー店では最大ポイント10倍

JCBの一般カードの還元率は0.5%ですが、JCB W plusLの還元率はいつでも2倍の1%です。JCB W plusLを選べば、常にお得なポイント還元が可能に。

引用元:JCB公式サイト

Apple PayとGoogle Payに対応

JCB W plusLは、Apple PayとGoogle Payによるキャッシュレス払いに対応しています。現在利用している端末がスマホ決済に対応していれば、すぐにでも登録を済ませられます。

女性のあなたにおすすめの理由

女性向け保険や特別割引など女性に嬉しい特典が詰まっているカード!スタバやセブンイレブンでポイントが3倍以上に

おすすめポイント

JCB W plusLでは、女性のキレイをサポートする協賛企業のLINDAリーグを利用でき、@cosmeやネイルクイック、ABISTEでの優待価格や割引特典が準備されています。加えて一休.comやプリンスホテルを、優待価格で利用することも可能です。普段からキレイを心掛ける女性にとって、良質なサロンや化粧品を優待価格で利用できることはうれしい特典と言えるでしょう。さらにスターバックスや、一休.comレストランなどのグルメ優待も活用可能です。

いつまでも健康的なキレイを心掛けたい女性にとって、JCB W plusLの女性向け保険はうれしいサポートです。この保険は女性疾病だけでなく、病気だけではなく天災や犯罪被害まで補償に対応しています。将来のことを考えるならば、加入を検討してみても損はないでしょう。備えとして保険に加入を考えている女性であっても、保険の内容を把握したり、どの保険が良いのか選ぶのに手間が掛かってしまい、後回しにしているかもしれません。JCB WplusLは入会するタイミングで保険に加入できるので、手間が掛かりません。そのため、女性向けの保険が付帯しているクレジットカードとしてはおすすめの1枚と言えます。

通常の疾病だけでなく、女性特有の疾病による入院や手術費用をお手ごろな保険料で手厚くサポートします。

引用元:JCBカード公式サイト

JCB W plusLには、毎月の優待とプレゼント企画が用意されています。例えば抽選に当たれば、JCBトラベルで使える1万円や、ペア映画観賞券を貰うことができます。さらに毎月10日と30日はLINDAの日として、ルーレットを回すことが可能に。あたりが出ると2,000円分のJCBギフトカードがプレゼントされます。クレジットカードのお得感についてはポイント還元率で判断することが多いものの、JCB W plusLであれば豊富な優待を利用できる面からもお得なクレジットカードと言えるでしょう。もちろん、還元率は常時2倍という面でも優れており、女性が持つクレジットカードとしては嬉しい特典が満載です。

限定

特典

【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大12,000円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCB カード W +(PLUS) Lの口コミ・評判

トータルマネー

コンサルタント

新井智美

JCBWカードと同様に、申し込み時の年齢が39歳以下であれば、40歳以降も年会費無料で持ち続けることができるというメリットに加え、女性向けの特典が充実している点が特徴です。ネイルクイックやワタベウェディング、プリンスホテルなどを優待価格で利用できるほか、女性疾病保険が安い保険料で加入できるサービスなど、女性なら持っていて損はないカードと言えるでしょう。スターバックスカードへのオンライン入金のポイントが10倍になるなど、スターバックスのヘビーユーザーにもおすすめのカードです。

30代 | 男性

★★★★☆

"まず年会費が無料なのとETCカードも無料で作れる事からリスク無く作成出来るのがウレシイところ。 還元率は1%とまずまずといった所なのですが、AMAZONと関連してのキャンペーンや使用額に応じたキャンペーンも良く開催しています。 この辺りのキャンペーンを利用する事でおトク度がかなり変わるので入会時には要チェック!上手く利用出来れば相当な実質還元率になります。"

30代 | 女性

★★★★★

こちらのカードは年齢限定で若者向けのカードとなっています。基本的なポイント還元率は常に2倍で、JCBカード独自の、OkiDkiポイントも最大20倍付与されます。また初回限定でアマゾン利用時に特典が受けられるようなものもあり、アマゾンをよく使う若者世代にはうれしいことが多いと思います。

30代 | 男性

★★☆☆☆

"JCBカードW+(PLUS)Lですがまぁまぁ良いカードだとは思っていて、クレジットカードで私はこのカードを使っていたことがあるのですがサポートに電話したときも私は一度切れさせてしまい怒鳴られたことが他のカード会社であったのですが(それも後で勘違いだったということが分かって仲直りしましたが) ここのカード会社はそういうこともなく誠実な対応でした。"

30代 | 女性

★★★★★

女性としてJCBカードW+(PLUS)Lが優れていると思えた内容としましては、まずは、年会費が永年無料である点や、アマゾンのサービス等にも適用できるので、30%のキャッシュバックを得られることができたり、アマゾンプライムギフトコードについては、3ヶ月分プレゼントして頂けたり等、魅力が盛りだくさんでありました。

20代 | 男性

★★★★★

はじめてのクレジットカードは、「JCBカードW+(PLUS)L」にしました。よく利用するスタバとセブンイレブンの還元率が良かったのが決め手です。カードのデザインもシンプルで高級感があったのも良かったです。ただカードは使えるが、JCBカードには対応していないお店があることがネックです。

三井住友カード(NL)オーロラデザイン

おすすめ度

★★★

三井住友カード(NL)オーロラデザインの基本情報

| 年会費 | 発行スピード | ポイント 還元率 |

ポイント 種類 |

|---|---|---|---|

| 永年無料 | 最短10秒(※1) | 0.5%~7%(※2) | Vポイント |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能 マイル |

| ETCカード/家族カード | 海外旅行傷害保険 | Apple Pay/Google Pay/Samsung Wallet | ANA |

※1 最短10秒発行受付時間:24時間

※1 即時発行ができない場合があります。

※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)オーロラデザインの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 永年無料 | 0.5%~7%(※1) |

| ポイント種類 | 発行スピード |

| Vポイント | 最短10秒(※2) |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | 海外旅行傷害保険 |

| スマホ決済 | 交換可能マイル |

| Apple Pay/Google Pay/Samsung Wallet | ANA |

※1

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。

三井住友カード(NL)オーロラデザインの特徴

最短10秒(※1)でネットショッピングやスマホ決済で利用可能

三井住友カード(NL)オーロラデザインはインターネットでの申し込みで、審査後最短10秒(※1)でカード番号が発行されます(※Vpassの登録が必要です)。

カード情報をネットショッピングで使用したり、スマホ決済(ApplePayやGooglePay)に登録したりすることで、すぐに決済が可能となります。

カードの実物は最短で1週間で登録した住所に郵送され、カードをデバイスにかざすタッチ決済やカードを挿入して決済ができるようになります。

つみたてNISAなどで投資をしながらVポイントを貯めたり、貯まったポイントを投資に回すことができる

SBI証券の投資信託を三井住友カード(NL)で積立できるので、毎月の積立額に応じて最大0.5%※のVポイントを貯めることができます。

また、投資はまだ踏み出せないという人はVポイントで投資をすることもできます。

1ポイント=1円分として投資信託の金額指定の買付に利用できるため、現金を使わずに手軽に投資を始められます。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

スマホのタッチ決済を利用してポイントが最大7%還元(※2)

三井住友カード(NL)オーロラデザインは、セブン-イレブンなどの対象店舗において、スマホのタッチ決済を利用する場合、ポイント還元率が最大7%(※2)となります。

スマホのタッチ決済ではサインが不要なのでスピーディーな支払いが可能です。

※1 即時発行ができない場合があります。

※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

女性のあなたにおすすめの理由

対象のコンビニやマクドナルドなどで最高7%のポイント還元が得られる(※2)

おすすめポイント

三井住友カード(NL)では、対象のコンビニやファミリーレストラン、ファストフード店などでスマホのタッチ決済を利用して支払いを行うと、利用額の最大7%相当のVポイントが還元されます。(※2)

さらに、「家族ポイント」を利用するとポイント還元率が最大12%までアップさせられます。

家族ポイントとは、家族を事前に会員登録しておくと、対象コンビニとマクドナルドで最大+5%ポイント還元率が上乗せされるという仕組みになっています。

条件は、2親等以内に該当する家族がカードを所有し、サービス登録をするだけ。家族1人を登録するごとに+1%ポイントが加算され、最大+5%までポイント還元率を積み増せます。

家族を登録するだけで最大12%の超高還元率のクレジットカードとなるため、対象店舗をよく利用する人は使わない手はないでしょう。

三井住友カード(NL)オーロラデザインは年会費が永年無料なので作っておいて損はありません。

このため、メインカードは別に用意し、対象のコンビニやマクドナルドなどポイント還元率が高い利用先では三井住友カード(NL)オーロラデザインを利用するという使い方ができます。自分だけではなく家族みんなで申し込むとよいでしょう。

※1 即時発行ができない場合があります。

※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

キャン

ペーン

新規入会&条件達成で最大5,000円相当プレゼント

①新規入会&スマホのタッチ決済1回で3,000円分のVポイントPayギフトプレゼント

②新規入会&ID連携&カード利用で2,000円相当のVポイントプレゼント

◆学生限定

新規入会&条件達成で最大6,000円相当プレゼント

①新規入会&条件達成で最大5,000円相当のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

条件:新規入会&スマホのタッチ決済1回&ID連携&利用

特典:VポイントPayギフト

(期間:2025/5/1~2025/6/30)

三井住友カード(NL)オーロラデザインの口コミ・評判

トータルマネー

コンサルタント

新井智美

申し込みから最短10秒(※2)で発行できる点が魅力の三井住友カード(NL)オーロラデザイン。特徴は、コンビニエンスストアやマクドナルドでタッチ決済を利用すれば、ポイント還元率が7%(※1)になることだ。年会費も永年無料なので、対象のコンビニや飲食店での利用が多く、タッチ決済に慣れている人であれば、持っておいて損はないカードと言えます。

20代 | 女性

★★★★★

三井住友カードに関しては、Vpassアプリを利用すればカードを使用するたびにリアルタイムでプッシュ通知がされるので、不正利用が万が一行われた場合でもすぐに気づくことができるようになっているという仕組みを持っていて信頼度が非常に高く満足しています。

30代 | 男性

★★★★☆

カードを作ったきっかけが、利用額の20%が還元されるというキャンペーンがあったためです。上限額もありましたが、期間もなかったので普段使いでお得に還元されました。 また、利用額に応じてポイントが付与されました。色んなポイントに移行出来たのでポイントも有効に消費することができました。

40代 | 男性

★★★★☆

このカードはポイント還元率が低い点はありますが、年会費が簡単な条件をクリアすることで無料で利用できます。また、利用付帯で海外旅行保険が付帯している点も気に入っています。自動付帯が一番良いですが、それでも利用付帯で海外旅行保険が付いてくるのは満足しています。

★★★★☆

V

passのアプリをタップすれば直ぐに確定額未確定額が素速く見れて分かり易いので良いです。年月日も直ぐに分かるので、いつこの商品をAmazonのサイトの中から購入したか、今月幾らネットショッピングして幾ら使ったか直ぐに分かり助かってます。

引用元:App

Store

★★★☆☆

vpassアプリの使い勝手はいいが、カード自体には「年間支払金額が○円で○ポイントをプレゼント」という制度があるものの、集計金額を表示する機能はない。あといくら払えば継続特典の10,000ポイントが貰えるのかがわかる機能をつけてほしい。

引用元:App

Store

※1 即時発行ができない場合があります。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2023年1月時点の情報 iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

楽天PINKカード

おすすめ度

★★★★

楽天PINKカードの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 1.0%~3.0% | 楽天ポイント | 最短3営業日 |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能マイル |

| ETCカード 家族カード |

海外旅行 | Apple Pay /Google Pay /楽天ペイ |

JAL |

楽天PINKカードの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 1.0%~3.0% |

| ポイント種類 | 発行スピード |

| 楽天ポイント | 最短3営業日 |

| 追加カード | 付帯保険 |

| ETCカード 家族カード |

海外旅行 |

| スマホ決済 | 交換可能マイル |

| Apple Pay /Google Pay /楽天ペイ |

JAL |

- デザインは4種類から選べる!女性に人気のカスタマイズ特典も

- 貯めたポイントは楽天サービスや街のお店で1ポイント=1円で使える

- 海外旅行好きの女性向けの優待サービスが充実

- 海外旅行傷害保険を有効にするには決済のタイミングや旅行の種類に条件がある

- ETCカードを追加すると550円の年会費がかかる

- 楽天グループ優待サービスなどのカスタイマイズ特典は有料

楽天PINKカードの特徴

クレジットカード券面デザインは4種類から

楽天PINKカードでは、4種類のデザインから券面を選ぶことができます。楽天のお買物パンダ、通常デザイン(ピンク色)、ミニーマウスデザイン、ミッキーマウスデザインが用意されています。

引用元:楽天カード公式サイト

年会費無料でポイント還元率は常時1%

楽天PINKカードの年会費は永年無料で利用できます。還元率は常時1%であり、この1枚でさまざまなサービスをお得に利用することが可能です。また、楽天サービスでの利用以外にも、ポイント運用で増やすことも可能です。アクティブコースとバランスコースが用意されており、株式の価格や債券の価格に連動した値動きで運用が可能です。

楽天あんしんショッピング制度で安心してネットショッピングできる

楽天PINKカードには、楽天市場で購入した商品が万一届かなかったり指定日に届かなかったり、届いた商品に破損があった場合、その商品のカード請求額を取り消すことができる「楽天あんしんショッピング制度」が適用されます。楽天市場での商品注文日の翌日から90日以内に連絡すれば、1回あたり最大30万円・年5回まで保証してもらえます。

女性のあなたにおすすめの理由

自分で特典をカスタマイズできる!女性向けの特典だけでなく海外旅行保険などサポートが充実

おすすめポイント

楽天PINKカードには、海外レンタカー10%オフや、WiFiルーターレンタル20%オフ、楽天カード会員専用ラウンジなどの海外旅行に嬉しい優待サービスが付帯します。

クレジットカードの盗難や紛失に備えた海外緊急サービス、海外旅行傷害保険も付帯。今や海外旅行でのWiFiルーターは必需品であり、現金を持つ危険性を考えれば、クレジットカードを海外旅行で常用する方も多いでしょう。

お得にWiFiルーターが使えて、万が一の事態に備えた補償やサービスが付帯する楽天PINKカードは、海外旅行好きの女性にとって持つべき1枚と言えます。

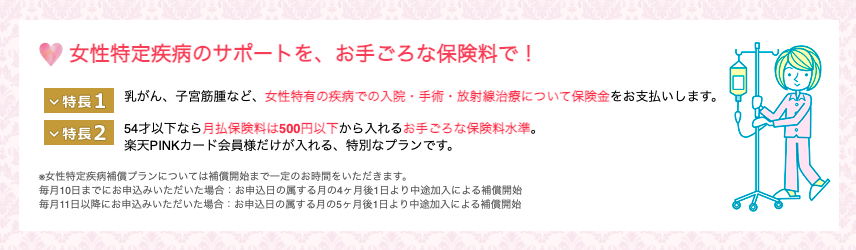

楽天PINKカード限定で特典をカスタマイズすることができます。カスタマイズの種類は楽天サービスの利用で優待を受けられるクーポンから、日産レンタカーやピザハットの割引クーポン、女性のための保険「楽天PINKカードサポート」など。

特に楽天系のサービスは使い勝手がよく、楽天市場や楽天トラベルを常用している方におすすめです。それらのサービスをお得に利用できる女性向けの楽天PINKカードは、通常の楽天カードよりも優れているクレジットカードと言えます。

女性のライフスタイルの変化に合わせた補償プランをご用意しております。

楽天PINKカード限定の補償プランで、お手ごろな保険料でご加入いただけます。

引用元:楽天PINKカード公式サイト

楽天PINKカードには、安心と安全のセキュリティ対策が付帯します。

メールにてカードの利用状況を即座に知らせてくれるカード利用お知らせメールは、不正利用の早期発見の対策となります。もちろん不正利用自体、不正料探知システムによって24時間監視されているので安心。

もし、楽天PINKカードを利用してネットショッピングで不正利用があった場合、ネット不正あんしん制度で不正利用分を補償してもらえます。また対象は楽天市場に限られるものの、購入した商品が届かなかった場合には、請求を取り消すことも可能です。

しっかりとしたセキュリティ対策が楽天PINKカードには付帯するので、安心してショッピングを楽しみたい女性はおすすめの1枚と言えるでしょう。

キャンペーン

最大8,000ポイントプレゼント

楽天PINKカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

楽天PINKカードの特徴は、何といっても「特典をカスタマイズできる」ことです。楽天グループの優待サービスやRAKUTEN PINKY LIFEといったベネフィット・ワンが提供している優待サービスを受けられるほか、保険サービスの楽天PINKサポートも利用できます。ピンクを基調としたさまざまなデザインも用意されているので、楽天系列のサービスをよく利用する女性におすすめのカードと言えます。

30代 | 女性

★★★★★

以前一般の楽天カードを持っていましたが、PINKカードが出てすぐに切り替えました。まずピンクが可愛い!男性ちょっとは持ちづらいかもしれませんね。あとはミニーちゃんがぶち可愛い!普通の楽天カードはいかにも楽天です!感が強いですが、PINKカードはそんなに楽天感が強くないところが良いです!

40代 | 女性

★★★★★

楽天PINKカードを利用して、本当によくポイントが貯まるようになりました。そのカードを持ち前から楽天を利用していましたが、持ち始めてからは頻繁にカード決済を利用し、ポイントを貯めています。いろいろなところでポイントを使えますし、ポイントが5倍になったりする日もあるので本当にお得です。

30代 | 女性

★★★★★

楽天カードと同じように扱えるのがカードの特徴となってくるのですが、それに加えて、助かるような要素が追加されているのが便利だと思います。その要素の中の一つで、旅行の際の保険が付いているのがいいなと思いました。年会費が無料なのに、保険が付いているのは素晴らしいです。デメリットとしては、デザインがピンクで、色にこだわりのある人にはちょっと抵抗があるかもしれません。

30代 | 女性

★★★★★

ふるさと納税でポイントが消費できるようになったということを聞き、早速楽天カードに加入したのですが、そのポイントの多くを本当に楽天市場のふるさと納税で消費できたのはすごく良かったと思いました。元も子もはないかもしれませんがピンク色というのを少しやめればよりよく利用できたと思いました。

エポスカード

エポスカードの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 0.50%~1.25% | エポスポイント | 最短即日 |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能マイル |

| ETCカード | 海外旅行 ※10/1~利用付帯に変更 |

- | ANA/JAL |

エポスカードの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 0.50%~1.25% |

| ポイント種類 | 発行スピード |

| エポスポイント | 最短即日 |

| 追加カード | 付帯保険 |

| ETCカード | 海外旅行 |

| スマホ決済 | 交換可能マイル |

| - | ANA/JAL |

- 利用可能枠の一時的な増額サービスで、高額な出費に対応できる

- 飲食店や美容院、ネイルサロンなどでさまざまな優待特典を受けられる

- VISA付きのエポスカードなら海外旅行時の心強い備えになる

- 通常還元率は0.5%と低めで、ポイントの有効期限が短い

- 家族カードを作れない

- クレジットカードとしてのステータスは低い

エポスカードの特徴

ネットからの申込みなら最短即日発行

エポスカードには年会費無料のETCカードを追加できます。さらに、ETCカード利用分も、エポスカードと合わせてポイントを貯めることが可能です。

ETCカードは無料追加でエポスポイントを貯められる

エポスカードには年会費無料のETCカードを追加できます。さらに、ETCカード利用分も、エポスカードと合わせてポイントを貯めることが可能です。

しっかり貯めたポイントはギフト券や他社ポイントに移行可能

貯めたエポスポイントはANAやJAL、Pontaといった他社のマイルやポイントに交換できます。各種ギフトカードや商品とも交換できたり、無料で追加できるエポスVisaプリペイドカードに1ポイント1円でチャージしたりすることも可能です。

女性のあなたにおすすめの理由

たまるマーケットでポイント最大30倍!ネットショッピングにも強い!

エポスポイントの交換先

・マルイ商品券

・VJAギフトカード

・クオカード

・スターバックスカード

・KEYUCAお買物券

・(株)モンテローザお食事券

・IDC OTSUKA

エポスクーポン券

おすすめポイント

エポスカードは年会費無料のクレジットカードですが、海外旅行傷害保険が付帯しています。現地での緊急入院やカメラなどの携行品の破損など、さまざまな補償が付帯しているため、海外旅行が趣味の女性にはおすすめの1枚と言えます。

※10/1~利用付帯に変更

年会費無料のクレジットカードには海外旅行傷害保険が付帯していない場合が多いため、保険が付帯しているだけでもお得なカードと言ってよいでしょう。もちろん、何も起きずに海外旅行を楽しめるのが一番ですが、万が一の事態に備えておくことで安心して旅行を楽しむことができます。

海外旅行傷害保険

Visa付きのエポスカードなら海外旅行傷害保険が自動付帯。旅先でのケガやさまざまなトラブルを 強力ガード!

引用元:エポスカード公式サイト

ご出発前のお届けやお手続きは一切不要。エポスカードをお忘れなくお持ちください。

【引受保険会社:三井住友海上火災保険株式会社】

エポスカードはネットショッピングにも強いクレジットカードです。たまるマーケットを経由した買い物であれば、ポイントが2~30倍となります。hontoや一休.comの他に、楽天やYahooショッピングも利用できるため、いつものネットショッピングでエポスポイントをお得に貯められます。

特に買う商品によってショップを使い分けている場合、たまるマーケットを使えば共通のポイントを貯められることも嬉しいメリットです。それぞれのショップで少額のポイントを貯めたとしてもそこまでお得にはならないので、たまるマーケットを使った方が賢く買い物を済ませられます。

エポスカードはエポトクプラザの優待で美容室やネイルサロン・エステなどの美容関連のサービスを優待価格で受けられたり、エポスカードだけのプレゼント特典がある優待店が充実しています。例えばヘアサロン・TAYAの各店ではいつでも通常料金より10%OFFになったり、ネイルサロンNAILS UNIQUEではハンドケア・フットケアの利用で指先パラフィンパックのプレゼント特典があるなど、女性にとってうれしい優待が用意されています。

キャンペーン

最大2,000円分のエポスポイントプレゼント

エポスカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

国際ブランドがVisaのみですが、海外でも多くの店舗で利用できます。登録できるQRコード決済が多いこともメリットと言えるでしょう。基本還元率は0.5%とそこまで高くはありませんが、「たまるマーケット」経由で利用すれば、最大30倍までポイント還元率を上げることができます。コラボレーションカードが充実しており、自分の好きなデザインのカードを持ちたい人にもおすすめです。

20代 | 女性

★★★★★

アプリを取得してから簡単に毎日ポイント稼ぎが楽しくできています。アプリの中でカードゲームのようなシステムが作られていて、チャレンジしてうまくいけばポイントがもらえるようになっています。1ゲーム感覚でポイントが貯められるので、ストレスなくお得感が味わえるので気に入っています。

30代 | 女性

★★★★★

基本的に200円につき1ポイントなので、他のカードと同じような還元率です。しかしエポスの場合、魚民やカラオケ館など提携されているショップで、お会計が割引されたりサービスがあったりと学生には嬉しい特典が多数あります。たまったポイントはマルイなどで使えるので、お得にお買い物ができます。

30代 | 男性

★★★★★

エポスカードは、マルイ、ノジマで買い物をする時にポイントが付与されて、利点があるので使っています。日本旅行などでは会員割引もあり、とても良いカードだと思います。また、公共料金の引き落としをカードからにしますと、ポイントを得ることもできるので良いと思います。ご利用状況を確認することができるアプリも便利で使っています。エポスカードは、ぜひとも、おすすめしたいクレジットカードになります。

30代 | 男性

★★★★☆

クレジットカード数社契約していてあまりにも、もちすぎいろいろ断捨離してここが1枚のこりました。要因は年会費がかからなくて、それでもポイントが気づいたらかなりつきます。そしてもしポイントの使い道きまればプリペイとカード発行できて、そちらにポイント移行してマイルでなく他店舗でもポイント使えて、それ利用したほうがいいです。

20代 | 女性

★★★★☆

収入が少ない大学生でもすぐに入会することができるクレジットカードです。実際、わたしも大学4年生の時にカードを作りました。その場で2,000円の商品券をもらえたり、キャンペーンの時に入会するのがお得だと思います。還元率は一般的なカードとおなじですが、優待をつかえるところがおおいのがメリットです。

★★★★☆

カードでは明細反応が遅いように感じたので、他のカードを使っていたのですが、アプリではクレジット明細の反映が早いので、今ではエポスカードをメインで使っています!

(引用元:App

Store)

★★★★☆

アプリでは、オートログインができるようになり、大変便利になりました!バーチャルカードがアプリ内に設定できたりと使いやすいのですが、メイン画面がすこし残念です。

(引用元:App

Store)

ウエルシアカードはポイント高還元&イオンでの優待特典も豊富

おすすめ度

★★★

ウエルシアの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 0.5%~1.0% | WAON POINT | 最短5分 (デジタルカード) 最短2週間 (通常発行) |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能マイル |

| ETCカード 家族カード |

ショッピング クレジットカード盗難保障 |

Apple Pay | JAL |

ウエルシアカードの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 0.5%~1% |

| ポイント種類 | 発行スピード |

| WAON POINT | 最短5分 (デジタルカード) 最短2週間 (通常発行) |

| 追加カード | 付帯保険 |

| ETCカード 家族カード |

ショッピング クレジットカード盗難保障 |

| スマホ決済 | 交換可能マイル |

| Apple Pay | JAL |

- ウエルシア対象店舗を利用するとポイント還元率が高い

- イオングループでさまざまな優待を受けられる

- 申し込み後最短5分でスマートフォンにカード情報が届いてすぐに使える

- 通常還元率は0.5%と低め

- 旅行関連の付帯保険はない

ウエルシアカードの特徴

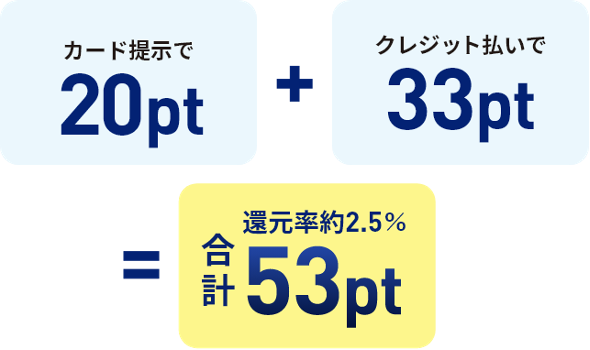

ウエルシアグループの対象店舗の通常利用でもポイント還元率2.5%

ウエルシアカードはウエルシアグループの対象店舗でクレジット払いをすると、200円ごとに3ポイントが貯まります(ポイント還元率1.5%)。さらに、カードを提示すると1%ポイント還元され、特別な日を狙わなくてもポイント還元率が2.5%になります。

▼【例】2,200円(税込)の買い物をしたとき

いつもウエルシアで日用品のお買い物をしている方は効率よくポイントを貯められるのでおすすめです。

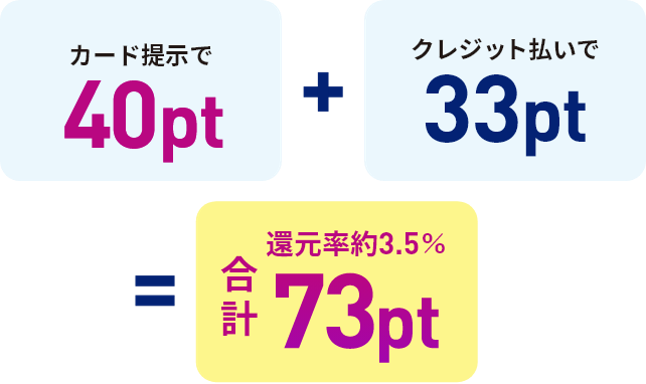

毎週月曜とシニアズデーはさらにポイント還元率がアップし、最大4.5%に

毎週月曜日はウエルシアグループ対象店舗でのカード提示ポイントが基本の2倍(2.0%)となり、クレジットカード払いのポイント還元(1.5%)と合わせて3.5%のポイントを貯められます。

▼【例】月曜に2,200円(税込)の買い物をしたとき

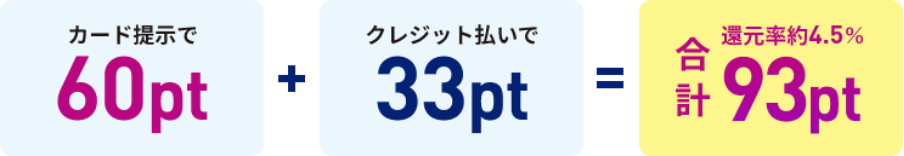

さらに、60歳以上の人は毎月15・16日がウエルシアのシニアズデーで、提示ポイントが基本の3倍(3.0%)貯まります。クレジットカード払いの1.5%と合わせてポイント還元率は4.5%となり、なんと通常の9倍のポイントが貯まります。

▼【例】シニアズデーに2,200円(税込)の買い物をしたとき

お客様感謝デー(毎月20日)はポイントの価値が1.5倍

毎月20日のお客様感謝デーはポイントの価値が1.5倍となります。通常1ポイント1円で買い物できますが、お客様感謝デーでは1.5倍なので1,000WAON POINTで1,500円分の買い物が可能です。ウエルシアで貯めたポイントはイオンのお客様感謝デーで使うことをおすすめします。

女性のあなたにおすすめの理由

ドラッグストアのウエルシアでポイントがざくざく貯まる!貯まったポイントをイオンで使えばいつもの生活の中でお得に活用できます。プチプラコスメ等の愛好家にとってもお得な1枚です。イオンやイオンシネマ、対象のカラオケ店、レジャー施設などで適用される割引の優待も見逃せません。

おすすめポイント

ウエルシアカードは「イオンカード」の1つです。そのため、ウエルシアカードを持っていれば、以下のような優遇を受けられます。

・毎月20日、30日はイオンでの買い物が5%オフ(お客さま感謝デー)

・イオンシネマ割引

・対象のカラオケ店やレジャー施設などの割引

ウエルシアカードをイオングループのお店で利用するとポイントが2倍(還元率1.0%)貯まります。イオンやダイエーといったスーパーや映画館のイオンシネマなど全国各地で利用できます。

ウエルシアカードは申込みから最短5分で利用できます。Apple PayかイオンiD、イオンウォレットを利用すればカード情報がアプリに届きます。申込み後、カードの郵送を待たずにすぐに買い物やオンラインショッピングができます。

キャンペーン

ウエルシアカード新規・利用キャンペーン

準備中

ライフカード

おすすめ度

★★★

ライフカードの基本情報

| 年会費 | ポイント還元率 | ポイント種類 |

|---|---|---|

| 無料 | 0.30%~3.3% | LIFEサンクスポイント |

| 追加カード | 付帯保険 | 交換可能マイル |

| ETCカード/家族カード | - | ANA |

ライフカードの特徴

年会費無料で初年度はポイント1.5倍、誕生日月はポイント3倍

ライフカードは年会費無料のクレジットカード。初年度はポイントを1.5倍の倍率で貯められて、誕生日月はポイントが3倍となります。さらに年間50万円以上の利用で次年度1.5倍、200万円以上の利用で2倍にポイント還元率がアップします。

カードブランドとカードデザインを選べる

ライフカードは、青色・黒色・赤色の3種類からカードデザインを選ぶことができます。同時に国際ブランドもMastercard・JCB・VISAから自由に選択可能です。

L-Mall経由で最大ポイント20倍

ライフカードはL-Mallを経由することでポイントが最大20倍まで上昇します。対応店舗は、appleや一休.com、成城石井やRakutenブックスなど、約500ショップに上ります。

L-Mall(※1)に出店しているショップ・サービス(一例)

・好日山荘(ポイント11倍)

・Loft(ポイント7倍)

・楽天市場(ポイント2倍)

・東急ハンズネットストア(ポイント3倍)

・じゃらん(ポイント3倍)

・Yahooショッピング(ポイント2倍)

・楽天Car車検(80ポイント)

・クラブツーリズム(70ポイント)

・TSUTAYA DISCAS/TSUTAYA TV(30ポイント)

おすすめポイント

ライフカードは独自のポイント還元率アップ施策が充実しています。通常のポイント還元率は0.5%とあまり高くはありませんが、入会した初年度はポイント還元率が「1.5倍」に。さらに誕生月では還元率が「3倍」までアップします。また、利用額に応じてポイント還元率が上がるステージプログラムも用意されており、年間利用金額が200万円以上の「プレミアムステージ」に到達すれば、基本ポイントが2倍までアップします。

ライフカードを利用して貯まったポイントは、「特典Webカタログ」から好きなコースと交換可能です。キャッシュバックやポイントOFFだけでなく、家電や日用品、食品なども完備。 貯まったポイントを割引ではなく、実用品に交換したい方におすすめのサービスと言えるでしょう。

「L-Mall」とはライフカードが運営する会員限定のショッピングモール。「楽天」「nissen」「H.I.S」など500店以上と提携しており、L-Mallを経由して買い物をするだけで、最大25倍のポイント還元を受けられます。 例えば、ポイント20倍の店舗で1万円分購入した場合、通常ポイントの10ポイントに加えて、ボーナスポイント「190ポイント」が付与されて、合計200ポイントがもらえます。 自身がよく利用するネットショッピングの店舗があるかどうか、一度チェックしてみるとよいでしょう。

キャンペーン

<新規入会プログラム+つかっておトクプログラムの合計で最大15,000円キャッシュバック>

■新規入会プログラム

①アプリログインで1,000円キャッシュバック

②6万円以上の利用で6,000円キャッシュバック

③水道光熱費の支払いで最大3,000円キャッシュバック

合計で最大10,000円キャッシュバック

■使うとおトクプログラム

①Apple Pay/Google Payの利用で3,000円キャッシュバック

②サブスクの支払いで2,000円キャッシュバック

∟対象加盟店⇒AbemaTV・Apple・DAZN for docomo・FOD・Hulu・LINEMUSIC

合計で最大5,000円キャッシュバック

ライフカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ライフカードは年会費が無料であるにもかかわらず、入会して1年間はポイントが1.5倍になるほか、誕生日月にはポイントが3倍になるなど、嬉しい特典が充実しています。さらに家族カードやライフカードiD、ETCカードも無料で発行できることから、家族で利用することで特典の効果を最大限活用することができます。メインで使うカードを既に所有しており、維持コストのかからないサブカードを求めている方におすすめのカードです。

40代 | 女性

★★★★★

娘がまだ成人していなかったのですがまとまった資金が必要になりました。その時に初めて作らせて頂きました。上限もしっかりしていて使い過ぎる事なく安心しました。 何より嬉しいのは限度額ないなら自由に借り入れができる点だと思います。 最初のデビューするにはオススメのカードだと思います。

50代 | 男性

★★★★★

ライフカードとは、年会費がずーっと無料で、Visa・Master・JCBの3つのブランドから希望するブランドを選べるクレジットカードです。ポイントプログラムはなんと業界最高水準。クレジットカードを利用する上で、ポイントの還元率の高さは大きな魅力です。入会初年度のポイント還元率は1.5倍。お誕生月のご利用時には3倍ものポイントが付与され、ためたポイントの有効期限も最長5年もあるんですよ。

30代 | 男性

★★★★★

ライフカードをメインのクレジットカードとして利用していますが、気に入っているところは「利用額に応じて翌年のポイント還元率が高くなる」ことです。年間で200万円以上使うと、翌年にはポイント還元率が「1.00%」になるので、他の高還元率のクレジットカードと匹敵するくらいになるので、メインで利用することでお得に利用することができます。

20代 | 女性

★★★★★

ポイントで交換できる商品が多いのがライフカードのメリットだと思います。またライフカードのポイントは他のポイントにも交換でき、楽天ポイントでは1サンクスポイントで楽天ポイント3ポイントに交換できるのが魅力的で私はいつも楽天ポイントに交換しています。

SAISON Likemeは女性に嬉しい特典や優待が豊富!キャッシュバックが受けられることも

|

SAISON Likemeの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード | |

|---|---|---|---|---|

| 永久無料 | 1.0~5.0%

※Qoo10の利用による月々のキャッシュバック上限額は500円まで

|

-

※ショッピング利用分の1%を常時キャッシュバック

|

最短即日

※インターネットでの申込み、もしくは店頭申込みで19時までに受付完了した場合に限る

|

|

| 追加カード | 付帯保険 | 電子マネー | 国際ブランド | 申込条件 |

| ・ETCカード ・家族カード |

・海外旅行傷害保険:最高3,000万円 ・カード不正利用補償 (オンライン・プロテクション) |

・Apple Pay ・Google Pay ・QUICPay ・iD ・Suica ・PASMO |

Mastercard(R) | 18歳以上の連絡が可能な方&提携している金融機関に決済口座を持っている方 |

SAISON Likemeの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 永久無料 | 1.0~5.0%

※Qoo10の利用による月々のキャッシュバック上限額は500円まで

|

| ポイント種類 | 発行スピード |

| -

※ショッピング利用分の1%を常時キャッシュバック

|

最短即日

※インターネットでの申込み、もしくは店頭申込みで19時までに受付完了した場合に限る

|

| 追加カード | 付帯保険 |

| ・ETCカード ・家族カード |

・海外旅行傷害保険:最高3,000万円 ・カード不正利用補償(オンライン・プロテクション) |

| 電子マネー | 国際ブランド |

| ・Apple Pay ・Google Pay ・QUICPay ・iD ・Suica ・PASMO |

Mastercard(R) |

| 申込条件 | |

| 18歳以上の連絡が可能な方&提携している金融機関に決済口座を持っている方 | |

- 年会費永久無料で利用できる

- 買い物をお得に楽しめる限定の優待特典が豊富である

- 若年層向けのキャッシュバック特典が充実している

- 国際ブランドがMastercardに限定されている

- 即時発行できるデジタルカードアプリに対応していない

- 両面ナンバーレスカードではない

SAISON Likemeの特徴

18歳以上の方が申し込める年会費永久無料のカード

SAISON Likemeは、「18歳以上の連絡可能で、提携金融機関に決済口座を持っている方」ならば誰でも申し込めるクレジットカードです。

年会費が一切かからないため、不要なコストを支払うことはありません。

カード決済をするたびに利用通知が届く安心のセキュリティ性

SAISON Likemeは、カード決済をするごとに利用日時や利用金額、利用加盟店の情報をセゾンPortalアプリ内のプッシュ通知でお知らせしてくれます。

万が一、不正利用があった場合でもアプリから利用停止ができるので安心です。

最高3,000万円までの海外旅行傷害保険が付帯

SAISON Likemeは、渡航先での不慮の事故や発病に対して補償が受けられます。

- ケガによる死亡や後遺障害、治療があった場合

- 発病し、治療を行った場合

- 不慮の事故により賠償責任を負った場合

- 不慮の事故により損害を被った場合

- 発病や事故により7日以上入院した場合

など、不測の事態へのしっかりとしたサポート体制が整っています。

女性のあなたにおすすめの理由

ネット通販サイトQoo10やSHEINでの買い物、エステの施術など提携店舗を利用すると、キャッシュバックやクーポン券の付与を受けられる!

おすすめポイント

ネット通販サイトQoo10で買い物の際、SAISON Likemeで決済するといつでも5%のキャッシュバックを受けられます。また、キャッシュバック率が上がるキャンペーンを定期的に行っているので、上手に活用することでよりお得に買い物を楽しめるでしょう。

SAISON Likemeでは、女性に嬉しいお得な優待特典を多数そろえています。人気の提携店舗での買い物やエステ、旅行などさまざまなジャンルに対応しているので、なにかと重宝するでしょう。

お得な優待が受けられる主な店舗は以下のとおりです。

■限定優待優待が受けられるお店

- Qoo10

- PiCTLINK

- Studio Haneul

- Coke ON

- Oshicoco

■その他のおすすめ優待やサービス

- SHEIN

- ポケパル払い

- menu(メニュー)

- cake.jp

- タイムズカー

- Paravi(パラビ)

- Nailie(ネイリー)

- coloria(カラリア)

- エアトリ(海外)

- Wolt(ウォルト)

- カラオケ館

- ジャンカラ(ジャンボカラオケ広場)

など

満18歳と満19歳のSAISON Likemeの会員は、毎月1%のキャッシュバックに加えて、さらに1%のキャッシュバックを受けられます。

また、満20~22歳の会員には、毎月1%のキャッシュバックのほかにも、誕生月に1%のキャッシュバックが付与されます。

それぞれ上限額はありますが、対象年齢に当てはまる女性には嬉しい特典だといえるでしょう。

キャンペーン

『新規入会&カード利用で3,000円キャッシュバック』

内容:カード入会日の翌月末日までに3,000円(税込)以上の買い物をしたら3,000円をキャッシュバック

※キャッシュバックのタイミング:カード入会月の3ヵ月後の引き落とし時『お友達にカードを紹介すると3,000円キャッシュバック』

内容:SAISON Likemeを紹介&条件達成で紹介者とお友達のそれぞれに3,000円をキャッシュバック

条件:・紹介者は、お友達の入会日翌月1日から末日までに6,000円(税込)以上のカード利用をすること

・お友達は、入会日の翌月末日までに3,000円(税込)以上のカード利用をすること

イオンカードセレクト

おすすめ度

★★★★

イオンカードセレクトの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 0.5%~1% | WAON POINT | 最短即日 |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能マイル |

| ETCカード/家族カード | ショッピング | Apple Pay | JAL |

イオンカードセレクトの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 0.5%~1% |

| ポイント種類 | 発行スピード |

| WAON POINT | 最短即日 |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | ショッピング |

| スマホ決済 | 交換可能マイル |

| Apple Pay | JAL |

イオンカードセレクトの特徴

公共料金の支払いでもポイントを貯められる

イオンカードセレクトは公共料金の支払いでもポイントを貯められます。さらに各種公共料金の口座振替1件について5ポイントがプレゼントされるので、毎月の支払いでお得にポイントを貯めることが可能です。

ETCカードも無料発行

イオンカードセレクトの年会費は無料ですが、ETCカードも無料で追加できます。ETCカードを無料で持ちたい場合にもおすすめです。

安心のショッピングセーフティ保険

いつもの買い物で利用できるイオンカードセレクトには、ショッピングセーフティ保険やカード盗難保証が付帯します。もしもの時に備えて安心安全のサービスが付いてくることも特徴の1つです。

女性のあなたにおすすめの理由

このカード1枚でキャッシュカード、クレジットカード、WAONの全てのサービスを利用できる!

おすすめポイント

イオンカードセレクトは、イオンでの買い物に特化したクレジットカードです。イオングループ対象店舗ではポイントはいつでも2倍。毎月10日はポイントは5倍となります。さらに毎月20日と30日はイオンカードセレクトからの支払いが5%オフとなります。買い物はいつもイオンを利用する女性であれば、当然ながらイオンカードセレクトは持っておくべきでしょう。

クレジットカードのポイントはたまに使う店舗よりも、いつも利用する店舗から還元を受けた方が貯めやすいので、イオングループ対象店舗が近くにあるならば持っておくべき1枚と言えます。

毎月20日・30日は「お客さま感謝デー」 お買い物代金5%OFF!

全国のイオン、マックスバリュ、イオンスーパーセンター、サンデー、ビブレ、ザ・ビッグなどの店舗で、各種イオンマークのクレジットカードまたは電子マネーWAONのご利用で、お買い物代金が5%OFFとなります。

引用元:イオンカード公式サイト

イオンカードセレクトには、イオングループで利用できる電子マネーWAONが付いています。WAONにはオートチャージ機能が付いており、200円のオートチャージごとに1ポイントがプレゼントされます。買い物の際に電子マネーWAONを利用すれば、支払い時の使い勝手がよくなるだけではなく、イオンカードセレクトでさらにポイントを貯めやすい1枚となります。

ちなみにWAONはイオングループでしか使えないイメージがありますが、決してそのようなことはありません。ファミリーマートやセイコーマートなどのコンビニや、ウェルシアやツルハドラッグなどのドラッグストアでも利用可能です。

イオンカードセレクトにはゴールドカードが存在しますが、申し込み窓口は設けられていません。イオンカードセレクトの利用が多く、一定の条件を満たした方のみがゴールドカードに招待されます。他のクレジットカードと違い、イオンカードセレクトのゴールドカードは年会費無料ですので、気兼ねなく持つことが可能。イオンカードセレクトのゴールドカードを持っていると、全国のイオンラウンジや空港ラウンジサービスを利用することができます。

キャン

ペーン

・カード新規入会で1,000WAON POINT進呈

・カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

・カード新規入会で1,000WAON POINT進呈

・カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

イオンカードセレクトの口コミ・評判

トータルマネー

コンサルタント

新井智美

イオン銀行のキャッシュカードとクレジットカード、電子マネーWAONが一体となっているイオンカードセレクトは、日頃イオン系列のお店をよく利用するのであれば持っておきたいカードです。一番の特徴はWAONへのオートチャージでポイントが貯まることで、通常のチャージよりも2倍のポイントを貯めることができます。さらに対象店舗での買い物や毎月10日の「ときめきWポイントデー」での利用でもポイントが2倍になるという特典もあります。

40代 | 男性

★★★★★

このクレジットカードは、イオン銀行とWAON、さらにクレジットカードの機能といった3つの機能を1枚のカードにできる点が良いです。今まではそれぞれ別々のカードを所有していましたが、財布がかさばってしまって煩わしさを感じていました。しかし、このクレジットカードにしてからは1枚だけイオン銀行もWAON、さらにはクレジットカードも利用できるようになったのでこれが一番嬉しかったです。

40代 | 女性

★★★★★

イオンで買い物をしたりWAONを利用することが多いならとてもお得です。毎月20日と30日にイオンでカード決済すれば5%オフになりますし、イオンで買い物するとときめきポイントが2倍貯まります。年会費無料で審査も通りやすいので作りやすいカードです。ただ、イオンをあまり利用しない人にはメリットはほとんどありません。

30代 | 男性

★★★★★

イオンカードでは、毎月5日のつく日はWAONポイントが2倍になります。また、20日、30日はお買い物代金の5%オフになりますので、お得に買い物をすることができております。また、イオンシネマで映画を観るときに、1000円で見ることができて、便利なので利用しております。旅行好きの為、HISなどの旅行会社でもイオンカードは活用していました。

40代 | 女性

★★★★☆

入会金や年会費が無料なので気軽に作ることができます。還元率は決して高いとは言えませんが、月2回のお客さま感謝デーはお買い物代金が5%オフになるなど、イオンで買い物する人にはすごく嬉しいです。イオングループ対象店舗でときめきポイントがいつでも2倍、電子マネーWAONのオートチャージでポイントが貯まるのも魅力的です。

30代 | 女性

★★★★☆

お客様感謝デー以外にも、イオンカード会員限定での割引価格商品や、割引制度、クーポンなどがたくさんあり、イオンでとてもお得に買い物ができます。ポイントは基本的には200円で1ポイントですがイオンで買い物をした場合は2倍のポイントがつくし、ポイント10倍などのキャンペーンなども開催してるので比較的早く貯まります!主婦にはおすすめのカードです!

セブンカード・プラス

おすすめ度

★★★

セブンカード・プラスの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 0.50%~10.00% | nanacoポイント | 通常1週間程度 |

| 追加カード | 付帯保険 | スマホ決済 |

交換可能マイル |

| ETCカード /家族カード |

ショッピング | Apple Pay/楽天ペイ | ANA |

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

セブンカード・プラスの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 0.50%~10.00% |

| ポイント種類 | 発行スピード |

| nanacoポイント | 通常1週間程度 |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | ショッピング |

| スマホ決済 |

交換可能マイル |

| Apple Pay/楽天ペイ | ANA |

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

セブンカード・プラスの特徴

カードデザインは一般デザインとディズニー・デザインから選べる

セブンカード・プラスは、一般デザインとディズニー・デザインから選択可能。ディズニー好きの女性にとってはうれしい1枚と言えます。

8のつく日はイトーヨーカドーでの買い物がお得に

毎月8のつく日のハッピーデーには、イトーヨーカドーでの買い物がほとんど全品5%オフに。食料品だけではなく衣料品にも適応されるため、お得にお買い物ができます。

ETCスルーカードの利用でもポイント追加

セブンカード・プラスには、無料でETCスルーカードを追加できます。ETCでの利用も200円で1nanacoポイントが貯まることも特徴です。

女性のあなたにおすすめの理由

セブンイレブンやイトーヨーカドーなどを利用するなら間違いなくこのカード!

おすすめポイント

セブンカード・プラスは、通常利用なら200円の利用で1nanacoポイントが貯まる0.5%還元ですが、セブンイレブンやイトーヨーカドーなどのセブン&アイグループでの利用なら還元率は2~20倍になり1%~最大10%に。

nanacoを支払いで直接貯められるクレジットカードは他にないため、nanacoを利用できるセブン&アイグループを頻繁に利用する方であれば持っておくべき1枚です。年会費も無料で持て、ポイントも2~20倍になり1%~最大10%になります。現在nanacoカードだけを使っている方もセブンカード・プラスを持つことで、さらにお得にポイント還元を受けられるようになります。

Q. セブンカードはどうしたらポイントがたまりますか?

A. セブン-イレブン、イトーヨーカドー、デニーズ、セブンネットショッピングなどセブン&アイグループでの買い物や、JCB加盟店でのクレジット払い、公共料金の支払いなど、クレジットカード払いをするとnanacoポイントが加算されます。

引用元:セブンカード公式サイト

セブンカード・プラスは、nanacoにオートチャージできる唯一のクレジットカードです。もしセブンイレブンでの買い物時に残高不足でも、オートチャージ機能ですぐにチャージされるので安心して利用ができます。さらに200円のチャージで1nanacoポイントが還元。買い物前に毎回チャージをしたり、残高がなくて買い物ができなかったりすることを解消できるため、nanacoを使っている方にはオートチャージ設定がおすすめです。

キャンペーン

新規入会・条件達成で最大5,100nanacoポイント

セブンカード・プラスの口コミ・評判

トータルマネー

コンサルタント

新井智美

nanacoにオートチャージできる唯一のカードとしておすすめなのが、このセブンカード・プラスです。オートチャージも可能で残高を気にせず利用できることもメリットといえるでしょう。年会費は永年無料となっており、セブン&アイグループでは還元率がアップすることから、セブン&アイグループ系列のお店をよく利用し、nanacoで支払う方であれば持っておいて損はないでしょう。

40代 | 男性

★★★★★

セブンイレブンをよく使うので発行しました。入会特典で3000ポイントくらいはもらえました。ナナコチャージごとにポイントが溜まっていくので知らないうちにたくさんポイントがついています。カードのデザインが他のカードと違って斬新でかっこいいので気に入っています。

40代 | 女性

★★★★★

永年、ひも付き型を愛用していました。以前も一体型が欲しかったのですが、あきらめていました。ある日、ひも付き型も一体型も両方持つことができることを知り、早速申し込みました。そんなに待たないうちに届きました。うれしくて財布のカード入れの一番良いところにセットしました。

30代 | 男性

★★★★★

セブン&アイグループでこのクレジットカードを利用すれば、通常200円で1ポイントのnanacoポイントが貯まるところ200円で2ポイントも得られるようになっているという点が最も魅力的で大満足している点です。特に私はセブンイレブンでの利用が多いので、すぐにポイントが貯まっていってすぐにポイントを使うことができ、嬉しく思っています。

40代 | 女性

★★★★☆

nanacoへチャージができるクレジットカードが「セブンカード・プラス」しかないので、重宝しています。それにこのクレジットカードでnanacoにチャージすれば、nanacoポイントが200円で1ポイント付与されます。そしてそのnanacoで支払いを決済してさらに0.5%のポイント還元をもらうことで、1%のポイント還元率を獲得できます。これはお得だと思います。

楽天カード

楽天カードの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 1.00%~3.00% | 楽天ポイント | 最短3営業日 |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能マイル |

| ETCカード 家族カード |

海外保険 | Apple Pay/Google Pay/楽天ペイ | JAL |

楽天カードの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 1.00%~3.00% |

| ポイント種類 | 発行スピード |

| 楽天ポイント | 最短3営業日 |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | 海外保険 |

| スマホ決済 | 交換可能マイル |

| Apple Pay/Google Pay/楽天ペイ | JAL |

楽天カードの特徴

女性向けのディズニーデザイン

楽天カードにはお買物パンダやディズニーデザインなど、女性向けのカードデザインが用意されています。女性向けのクレジットカードデザインは全体として少ないため、デザイン重視でカードを選ぶ女性にもおすすめです。

安心安全のセキュリティ

楽天カードには不正検知システムや本人認証サービス、カード盗難保険が付帯しているため安心して安全に買い物を楽しめます。

楽天カードアプリで簡単に明細を確認できる

楽天カードは、楽天カードアプリでカードの支払管理や明細確認ができます。使いやすいアプリにさまざまな機能が集約されているので、カードの利用状況などをいつでも気軽に確認可能です。

女性のあなたにおすすめの理由

楽天経済圏に入ればポイントがざくざく貯まる!さらに安心の顧客満足度ナンバーワン

楽天ポイントの使えるお店

・ファミリーマート

・マクドナルド

・くら寿司

・はま寿司

・デイリー山崎

・ほっかほっか亭

・吉野家

・銀だこ など

SPU対象サービス・達成条件

・楽天市場の利用で+2倍

・楽天市場アプリからのお買い物で+0.5倍

・楽天ビューティの利用で+1倍

・楽天トラベル利用で+1倍

・楽天モバイル利用で+ 1倍

おすすめポイント

楽天カードは通常利用時でも還元率1%とお得ですが、楽天サービスでの利用であれば、さらにお得な1枚となります。

楽天市場アプリならポイント3.5%還元、楽天トラベルなら2倍、さらには楽天が定期的に開催するショップ買い物周りなどを活用すれば、ポイントを10倍で貯めることも可能。

他にも楽天イーグルスやFCバルセロナ、ヴィッセル神戸が勝利した翌日にはポイント+3倍に、毎月1日はワンダフルデーとして+2倍などのポイント倍率が上昇する日もあります。そのため、事前にポイント倍率が上昇するタイミングを調べておくことで、まとまった買い物で一気にポイントを貯めることも可能です。

楽天カードで貯めた楽天ポイントは、他の楽天サービスで使うことができるので、ポイントの使い道がなくて困ることがほとんどありません。

楽天市場で欲しい物を買ったり、楽天トラベルを使えばポイントだけで高級ホテルに宿泊したりすることも。他のクレジットカードであれば、ポイントの使い道がないのでギフトカードに交換をした場合もあるかもしれません。しかし、楽天カードであれば使い道に困ることは基本的にないため、ポイントによる「おトク感」をしっかりと感じられます。もちろん楽天ポイントを楽天カードの支払い料金に充てることも可能です。

楽天カードは年会費無料でありながら、海外旅行傷害保険が付帯し、最高2,000万円の補償を受けることが可能です。クレジットカードを持つだけなのに年会費は払いたくない方や、今後、海外旅行の予定がある方にもおすすめです。年会費無料のクレジットカードには海外旅行傷害保険が付帯していない場合が多いため、自動で保険が付帯する楽天カードであれば持っておいても損はありません。

キャンペーン

最大8,000ポイントプレゼント

楽天カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費が永年無料でインターネット上で簡単に申し込めるので、初めてクレジットカードを作ろうと思っている人におすすめです。さらに年会費が無料であるにもかかわらず、ポイント還元率が1%と高めに設定されている点も高評価と言えます。楽天市場での買い物で楽天カードを利用すると、ポイントが4倍になるほか、「5」と「0」が付く日の買い物ではポイントが2倍になるなどの特典があるので、賢く使ってポイントを貯めることができます。

50代 | 女性

★★★★★

カードを初めて作るときのポイントもとても高額で感動しますが、街中でポイントがつく店舗が多いことがとてもいいです。店舗のポイントと楽天ポイント両方がつく店舗もあってカードを作成して良かったと思います。カード請求連絡後、たまったポイントを使って請求額を減らすこともできるシステムが使用者のことをよく考えているなと感じます。

50代 | 女性

★★★★★

初回申し込みの特典ポイントが最高にいいカードです。作るだけでもお得感を感じます。年会費無料だし、街中のお店でもポイントがたまる店舗が多いし、ネットショッピングやアンケード回答、ネット検索を5回/日以上するだけでもポイントがつくのでポイントがたまりやすいと思います。新しく樂天内のサービスを利用すると1000ポイント付与してくれるサービスもありとってもお得なカードだと思います。

30代 | 女性

★★★★★

楽天市場で買い物が多い人には特にポイントが貯まりやすくおすすめのカードで、ポイント還元率が幾倍かになるキャンペーンの頻度もかなり高く、とてもお得です。また、公共料金の支払いに楽天カードを用いると、100円で1ポイント貯まる制度もあるので、賢く利用すればザクザクとポイントは貯まります。また、専業主婦でも作りやすいカード審査基準で、申し込みもWEBで簡単にできて、家に届くまでも大変スピーディーです。

30代 | 女性

★★★★★

楽天カードは街での買い物で楽天ポイントが100円につき1ポイント溜まり、楽天市場や楽天トラベルなどの関連サービスを利用すると、よりポイントが溜まりやすくなる、とてもお得なカードです。使用目的に合わせて複数種類の楽天カードを所持できますし、そのほとんどが年会費が永年無料なので、1枚は持っておくと便利です。

20代 | 女性

★★★★★

楽天ポイントが貯まれば、そのポイントでクレジットカードで使った分を支払うことができるという点で非常に素晴らしいなと感じています。ポイントから払えた分口座からお金が引き落とされる分も少なくなるため、得した気分になれます。さらにアプリなどを取得すれば誰でも簡単にポイントを貯めることができるので、ポイ活好きな人には特にオススメです。

★★★★☆

楽天のアプリは、アプリ単体のみならず、経由サイトとダブル取りできるのに拍手喝采!アプリに関しては手軽に購入できて便利。ただ、メールでのお買い得情報配信が多い。

(引用元:Google Play ストア)

★★★★☆

メニューバーの配置などもわかりやすく、検索、注文、その後の確認もすぐできて便利です。クーポンもよく発行されたり、ポイント何倍とかもよくやっててお得です。ただ、文字や画像の表示が小さい時があり、見やすさをもう少し改善してほしい。

(引用元:Google Play ストア)

三井住友カード ゴールド(NL)オーロラデザイン

おすすめ度

★★★★★

三井住友カード ゴールド(NL)オーロラデザインの基本情報

| 年会費 | 発行スピード | ポイント 還元率 |

ポイント種類 |

|---|---|---|---|

| 5,500円(税込) ※3 |

最短10秒(※2) | 0.5%~7%(※1) | Vポイント |

| 付帯保険 | スマホ決済 |

交換可能 マイル |

|

| 海外旅行傷害保険 | Apple Pay/Google Pay/Samsung Wallet |

ANA | |

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。 ※3 年間100万円のご利用で翌年以降の年会費永年無料

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カードゴールド (NL)

| 年会費 | ポイント還元率 |

|---|---|

| 5,500円(税込)(※3) | 0.5%~7%(※1) |

| ポイント種類 | 発行スピード |

| Vポイント | 最短10秒(※2) |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | 海外旅行傷害保険 /ショッピング |

| スマホ決済 |

交換可能マイル |

| Apple Pay/Google Pay/Samsung Wallet | ANA |

※1 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。 ※3 年間100万円のご利用で翌年以降の年会費永年無料

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)オーロラデザインの特徴

年間利用額が100万円以上で翌年以降の年会費が永年無料

三井住友カード ゴールド(NL)オーロラデザインは、年間100万円以上利用すると翌年以降の年会費が永年無料※になるだけでなく10,000Vポイントがもらえます。これらは他のゴールドカードにはない魅力的な特徴です。

最短10秒(※)発行に対応&安心のセキュリティ

三井住友カード ゴールド(NL)オーロラデザインはカード番号が専用アプリ内で発行、管理されるため最短10秒(※)の発行が可能です。また、券面にカード番号がないため他人に番号を見られないのでセキュリティも万全。カード番号をアプリからコピペできるのも嬉しいポイントです。

※即時発行ができない場合があります。

スマホのタッチ決済で最大7%ポイント還元(※)

三井住友カード ゴールド(NL)オーロラデザインは対象のコンビニ(セブン‐イレブンやローソンなど)や飲食店(マクドナルド、ガストなど)でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用すると最大7%(※)になります。ポイント還元率が最大7%(※)になるのはスマホのVisaのタッチ決済・Mastercard®タッチ決済が対象で、iDは対象外のため注意が必要です。

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

おすすめポイント

三井住友カード ゴールド(NL)オーロラデザインは最短10秒(※)で専用アプリのVpass内でカード番号が発行されます。この番号を登録すれば、ネットショッピングやスマホ決済などをすぐに利用することができるのでおすすめです。Vpass内で管理されるカード番号はコピペが可能なので、いちいちカード番号を入力せずに済むことも嬉しいポイント。

※即時発行ができない場合があります。

三井住友カード ゴールド(NL)オーロラデザインは年間100万円以上利用すると翌年以降の年会費が無料になります※。さらに継続特典として10,000Vポイントがもらえる点も見逃せません。このカードをメインカードにして100万円以上利用すれば、実質年会費永年無料のゴールドカードに。ポイント還元率も高く、年会費無料のカードと比べると保険も充実しているのでおすすめのクレジットカードと言えます。

三井住友カード ゴールド(NL)オーロラデザインは通常カードのスペックはそのままに、利用可能枠が最大200万円になり最大2,000万円の国内・海外旅行傷害保険が付帯するなどグレードアップしたカードになっています。他にも国内空港ラウンジが無料で利用できるなどゴールドカードに求められるサービスがしっかりと備わっています。

キャン

ペーン

新規入会&条件達成で23,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

条件:新規入会&スマホのタッチ決済1回&ID連携&SBI証券口座開設&クレカ積立

特典:VポイントもしくはVポイントPayギフト

三井住友カード ゴールド(NL)オーロラデザインの口コミ・評判

トータルマネー

コンサルタント

新井智美

申し込みから最短10秒(※2)で発行できる点が魅力の三井住友カード(NL)オーロラデザイン。特徴は、コンビニエンスストアやマクドナルドでタッチ決済を利用すれば、ポイント還元率が7%(※1)になることだ。年会費も永年無料なので、対象のコンビニや飲食店での利用が多く、タッチ決済に慣れている人であれば、持っておいて損はないカードと言えます。

40代 | 男性

★★★★★

インターネットですぐに申し込めて、ポイントバックのキャンペーンをやっていたので申し込みました。カードが届くのに1週間かからなかったと思います。 コンビニやマクドナルドで使うと還元率が高いので常に使っています。 またタッチレス決済も慣れれば簡単にできます。 お得なキャンペーンを良く開催していて、今はドトールでタッチレス決済をすると2,000円まで全額ポイント還元のキャンペーンを使って楽しんでいます。

40代 | 女性

★★★★☆

よく利用する対象コンビニやマクドナルドでカードを利用すると還元率が最大7%も受けられるほか、対象店舗でもポイントアップするのでポイントがざくざくたまっていきます。カードに番号の記載がないので、お店で買い物をした際に、店員さんにカード番号を見られる心配もなくなりました。

20代 | 女性

★★★★☆

特定の条件を満たした買い物をすることによって、ポイントの還元率が高くなるのがメリットだと思います。主にコンビニやマクドナルドでの買い物が対象になるのですが、この2つはよく利用する機会があるので、個人的にはかなりポイントが貯まるので助かっています。デメリットとしましては、選べるカードの種類自体が少ないことです。

30代 | 男性

★★★★★

ナンバーレスのカードなので、盗み見されて悪用される事もありませんし、安心して海外でも愛用する事ができます。デザインも今までのカードにないようなスタイリッシュさがありますので、どこで出しても恥ずかしくありません。また、最大で2000万円の海外旅行傷害保険がありますので、その点も助かります。

JCB CARD W

JCB CARD Wの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 無料 | 1.00%~10.50% | Oki Dokiポイント | 最短3営業日 |

| 追加カード | 付帯保険 | スマホ決済 |

交換可能マイル |

| ETCカード 家族カード |

海外旅行/ショッピング | Apple Pay/Google Pay | ANA/JAL/スカイマイル |

JCB CARD Wの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 0.60%~1.00 |

| ポイント種類 | 発行スピード |

| Oki Dokiポイント | 最短3営業日 |

| 追加カード | 付帯保険 |

| ETCカード/家族カード | 海外旅行/ショッピング | スマホ決済 |

交換可能マイル |

| Apple Pay/Google Pay | ANA/JAL/スカイマイル |

JCB CARD Wの特徴

JCBの安心セキュリティー

JCBには安心安全のセキュリティーがあります。不正検知システム、本人認証サービス、カードの紛失・盗難が備えられており、安心した買い物が可能です。

海外旅行傷害保険とショッピングガード保険が付帯

JCB カード Wは年会費無料のクレジットカードでありながらも、海外旅行傷害保険が最大2,000万円付帯します。海外旅行が趣味の女性にとって、お得に持てる1枚と言えるでしょう。

ETCカードと家族カードを追加可能

追加カードとして、無料でETCカードや家族カードを発行できます。ドライブ好きの女性であれば、お得にETCカードを持つことができます。

女性のあなたにおすすめの理由

パートナー店での買い物でポイント最大20倍に!買い物するたびにどんどんポイントがたまる!

JCBカード Wのポイント優待店の例

・Amazon:ポイント3倍

・セブンイレブン:ポイント3倍

・一休.comレストラン:ポイント3倍

・スターバックス:ポイント10倍

・出光昭和シェル:ポイント2倍

・国内宿泊オンライン予約JCBトラベル:ポイント3倍

さらにOkiDokiランドを経由し、お買い物すると最大20倍ポイント還元

OkiDokiランド出店ショップの例

・Amazon

・楽天市場

・Yahooショッピング

・DHC

・LOHACO

そのほか約400店舗

おすすめポイント

JCB カード Wのポイントは常時2倍。JCBカードSの還元率が0.5%であるため、JCB カード Wの還元率は常時1%です。入会条件を満たせる39歳以下の人にとって、お得なクレジットカードといえるでしょう。

年会費無料のクレジットカードは他にもたくさんありますが、還元率は通常時で0.5%や特定の店舗での利用なら1%という場合も少なくありません。そういったカードの場合は使う店舗を考えなければ還元率を実現できませんが、JCB カード Wであればどこで使っても還元率は1%相当です。特別な買い物から毎日の買い物までどこで使っても還元率は1%となるため使い勝手のよい1枚と言えます。

JCB カード Wでは、JCB ORIGINAL SERIESパートナー利用時にポイント最大20倍となります。パートナー店には、Amazonや成城石井、スターバックスなどがあり、複数の店舗で貰えるポイントをJCB カード WのOkiDokiポイントにまとめて貯められます。通常時でも還元率が高いクレジットカードですが、特定の店舗での還元率が高くなるので、考えて使うだけでしっかりとポイントを受け取れます。日用品や必需品をまとめて、Amazonで注文すれば買い物の時間を節約できたり、毎朝やちょっとした休憩にスターバックスを利用すれば、店舗選びで迷うこともありません。

カード利用の還元で貯めたOkiDokiポイントは、OkiDokiランドの商品やAmazonポイントに交換できます。他にも1ポイント=3円でキャッシュバックできたり、JCBギフトカードと交換したりすることも可能。クレジットカードの還元で貯めたポイントを商品との交換には使いたくない方もいるでしょう。そのようなポイントの使い道の多さから見ても、OkiDokiポイントは貯めて損のないポイントと言えます。

限定

特典

【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大12,000円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCB CARD Wの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費は永年無料で、ポイント還元率も通常のJCBカードの2倍にあたる1%と高還元率を誇っている点にも注目です。さらに、ポイント優待サイト経由で利用すれば、ポイントが最大20倍になる点は高評価と言えるでしょう。国内旅行の補償はありませんが、海外旅行での補償はショッピングガード保険も合わせて付帯されているので、安心して利用できます。JCBカードの中でも高還元率のカードであることからも、若い世代だからこそ持つべき1枚としておすすめします。

40代 | 男性

★★★★★

このクレジットカードは39歳までしか入会ができないので、特別感をとても感じています。入会は39歳までですが、使用は40歳以上になっても可能です。年会費は無料でポイント還元率も優遇されていますので、これは発行しておいて良かったと思いました。Amazonやセブンイレブンを良く利用するので、このクレジットカードで利用するとそうした所で買い物をすればさらにポイント還元率がアップするので重宝しています。

40代 | 男性

★★★★★

このクレジットカードはとにかく特別感があるクレジットカードです。それは39歳までしか申し込むことができないからです。40歳になってからは発行ができないので、年齢によって申し込むことができるのが制限されているのが大きな特徴を有しています。また、年会費が無料でありながらも通常時のポイント還元率は1%となっているのでお得です。

30代 | 男性

★★★★★

還元率がJCBカードSの2倍です。JCBカードSはOki Dokiポイントが1,000円につき1ポイント貯まるのに対し、JCB CARD Wは1,000円当たり2ポイント貯まります。Oki Dokiポイントは1ポイント=5円相当のため、JCB CARD Wの還元率は1.0%相当です。 さらに、セブンイレブンとAmazonで利用するとポイントが3倍、ポイント倍率がアップします。

20代 | 男性

★★★★☆

年会費が無料で、そこに負担がかからないのはお得だと思います。また、それだけではなく、ポイント付与率も高く、通常のカードと比べてみても2倍以上ポイント付与率が高くなっているのです。さらに、特定の通販サイトやショップで利用することによってさらにポイント付与率をアップすることもできます。キャッシング機能も付いているのですが、あまり特化しておらず、こちらはおすすめできません。

40代 | 男性

★★★★☆

39歳以下限定のクレジットカードと言うことで、年齢ギリギリで作りました。 スターバックス、セブンイレブン、Amazon でのお買い物が還元率が高いですし。 無料で保険が充実している点や、ETCもつけられる点は、非常に良いと思います。 以前は、Tポイントに還元できたのですが。それが無くなってしまった点が残念です。

セゾンインターナショナルカード

セゾンインターナショナルカードの基本情報

| 年会費 | 発行スピード | ポイント 還元率 |

ポイント種類 |

|---|---|---|---|

| 無料 | 最短3営業日 ※デジタルカードは最短5分 |

0.50% | 永久不滅 ポイント |

| 付帯保険 | 追加カード | スマホ決済 |

交換可能 マイル |

| - | 家族カード | - | ANA/JAL /スカイ |

セゾンインターナショナルカードの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 無料 | 0.50% |

| ポイント種類 | 発行スピード |

| 永久不滅ポイント | 最短3営業日 ※デジタルカードは最短5分 |

| 追加カード | 付帯保険 |

| 家族カード | - | スマホ決済 |

交換可能マイル |

| - | ANA/JAL/スカイマイル |

セゾンインターナショナルカードの特徴

セゾンポイントモール経由の買い物ならポイント最大30倍

セゾンポイントモールを経由したネットショッピングなら、ポイント還元が最大30倍に。Amazonや楽天、DHCに対応しているため女性でも男性でもお得に利用できます。

貯めた永久不滅ポイントは運用で増やすことも

永久不滅ポイントは投資信託のように運用することで増やすことも可能。投資をしたことがない女性でも、設定するだけで自動的に運用してくれるので、簡単にポイント運用にチャレンジできます。

西友やリヴィンでの買い物がお得に

毎月の第1と第3土曜日であれば、西友やリヴィンでの買い物が5%オフとなる。節約を心掛ける主婦や女性であれば、ぜひとも活用するべき特典だ。

女性のあなたにおすすめの理由

毎月の第1と第3土曜日であれば、西友やリヴィンでの買い物が5%オフに!休日にまとめ買いでお得に買い物を!

おすすめポイント

通常、クレジットカードのポイントは、有効期限が設定されているため期間内に使わなければなりません。しかし、セゾンインターナショナルで貯められる永久不滅ポイントの有効期限は永久に無期限。そのためポイントの使い忘れによる消滅の心配がなく、しっかりと大量のポイントを貯めて使うことができます。

特にクレジットカードで貯められるポイントの交換商品は、交換に必要なポイントが高く設定されている場合が多く、家電やビューティー・ヘルスケアの商品は高い傾向にあります。女性であれば利用したい高額な商品でも、しっかりポイントを貯められる永久不滅ポイントであれば、他のクレジットカードでは交換できない商品を交換することも可能でしょう。

「永久不滅ポイント」とは、「貯まる」「増やせる・使える」「交換できる」おトクなポイントサービスです。カードのショッピングで、毎月10日までに当社へ到着したご利用合計金額に対し、1,000円につき1ポイント貯まり、有効期限はありません。

引用元:セゾンカード公式サイト

貯まったポイントはカードのお支払いや、さまざまなアイテムとの交換などにご利用いただけます。

セゾンインターナショナルは、券面にクレジットカード番号がないナンバーレスカード。ネットからの申し込みで最短5分※で発行できます。

※デジタルカードのみ、完全ナンバーレスカードは後日郵送でお届けします。

セゾンインターナショナルなら最短5分※で番号を入手できるので、すぐにネットショッピングを楽しんだりすることが可能です。

※デジタルカードのみ、完全ナンバーレスカードは後日郵送でお届けします。

セゾンインターナショナルはアプリで利用明細や利用金額を確認できます。ポイントの確認や交換もアプリから操作できるため、ウェブサイトにログインする手間などがありません。もし不正利用による決済があった場合でも、アプリから利用停止が可能です。このようにカード利用に関することは、すべてアプリで完結できます。キャッシュレス払いにも対応しているため、財布を持たなくてもスマホ1台で買い物に出かけることも可能です。もちろん、財布を忘れてしまったときでも、買い物できることもメリットの1つです。

キャンペーン

準備中

セゾンインターナショナルカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

国内初であるナンバーレスのデジタルカードが発行されることが最大の特徴ともいえるセゾンインターナショナルカード。基本のポイント還元率は0.5%と高くありませんが、「セゾンポイントモール」経由でのネットショッピング利用で最大30倍は評価すべき点といえます。さらにポイントには有効期限がなく、効率的に貯めたポイントを無駄なく利用したい方におすすめの1枚です。

40代 | 男性

★★★★★

年会費が無料で、永久不滅と呼ばれ有効期限がないポイントも気に入っています。スーパーマーケットの西友では月に2~3日程度セゾンカード利用で5%引きになるサービスがあり、日持ちのする食料品や衣料・日用品などはこの日に寄せて購入するようにしています。5,000円の支払いで250円の割引はけっこうありがたいです。もちろんポイントも付きます!

40代 | 男性

★★★★☆

このクレジットカードは比較的審査も緩めで発行が早いので、持ちやすいクレジットカードです。通常時のポイント還元率は決して高いとは言えませんが、年会費が無料でポイントが永久不滅というポイントが失効しない魅力もあります。またETCカードも無料で発行できるというお得感もあります。

20代 | 女性

★★★★☆

セゾンカードインターナショナルは、デジタルカードであれば最短で即日発行できます。また、西友や西部デパートで買い物すると、5%オフで買い物できるので、最寄りのスーパーが西友の人には特におすすめです。しかも年会費が無料のため、ずっと持ち続けていても問題がありません。

40代 | 男性

★★★★☆

セゾンインターナショナルカードのメリットは、大きく2つあります。1つ目は、ポイントが永久不滅ポイントになります。貯めたポイントに期限がないので、気にせず管理することが可能です。買い物で貯めたポイントをためておくことができます。2つ目は、年会費が無料ということです。年会費が無料なので所有コストがかからないためお得に利用することができます。

40代 | 男性

★★★☆☆

セゾンインターナショナルカードは、クレジットカードとしては良いカードなのではないかと思っています。初めて持つクレジットカードとしてはこちらのカードの方を選んでおいたほうがいいんじゃないかと思っていて、サポートに連絡をしたときがありましたが、一人一人疑問にお答えすることにとても丁寧なところだったと言う印象を受けました。

30代 | 男性

★★☆☆☆

セゾンインターナショナルカードの還元率は他のクレジットカードと同じく100円で1ポイントです。大きな違いはこの交換したポイントがやや使いにくい点にあります。キャッシュバックはできるのですが200ポイント必要な点。他サービスのポイントには交換不可な点。またポイント交換モールの品数が少ない点がネックとなっています。

dカード

dカードの特徴

ショッピング利用でいつでも1%還元

クレジットカードのポイント還元率は通常0.5%と設定されているケースが多いですが、dカードはいつでもどこでもショッピングの利用で1%還元となります。dカード特約店、dポイント加盟店の支払いであれば、さらにポイントアップや割引があり2%以上ポイントが貯まるお店もあります。

引用元:dカード公式サイト

dCARDポイントUPモールならポイント最大10.5倍

dCARDポイントUPモールを使って、Amazonや楽天などの対応ネットショップで買い物をすると、ポイント還元率が最大10.5倍となります。

引用元:dカード公式サイト

貯めたdポイントはdマーケットや対象店舗で利用可能

貯めたdポイントはdマーケットの他、d払い、dポイントカード対応店舗で利用できます。気軽に使えるため、ポイントを無駄にすることはないでしょう。

女性のあなたにおすすめの理由

携帯の支払いもショッピングもこの1枚でお得に!マツキヨで買い物をすればポイントが4倍に!

おすすめポイント

ドコモのクレジットカードであるdカードはドコモユーザー以外でもお得なクレジットカードです。年会費は無料であり、通常還元率は1%と高めの設定。さらにiDに対応しているため、キャッシュレス払いも可能となり、ドコモユーザーでなくてもしっかりとお得に利用できます。もちろん、dカードを作る機会はドコモユーザーの可能性が高いですが、2枚目のクレジットカードを作る場合や、スマホを買い替える際にキャリアをドコモに変更するのであれば、検討してみても損はない1枚だと思います。

mercari、ENEOS、JAL、BIGECHOなどのdカード特約店で利用した場合、還元率は2倍の2%に上昇します。クレジットカードの還元率は1%以上からが効率が良いと言われていますし、特約店という制約はありますが、よく利用するお店が対象であればいつもの買い物で2%の高還元を受けることができます。ドコモのクレジットカードなので、ドコモの携帯利用がお得になるイメージが強いですが、決してそのようなことはなく、普段使いでもお得となるクレジットカードです。

dカードにはdカードケータイ補償が付帯されます。万が一、スマホを紛失したり壊してしまったりした場合には、最大10,000円の補償を受けられるとともに、同一機種・同一カラーの機種を新品購入できます。スマートフォンを新品購入すると、5万円~10万円が必要となることもあります。落として壊してしまったり、画面にヒビが入って使えなくなったりする可能性を考えると、dカードケータイ補償が付帯されることは安心できるメリットと言えます。

キャンペーン

新規入会&各種設定&要Webエントリー&利用で合計最大7,000ポイントプレゼント!

※dポイント(期間・用途限定)

dカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

通常のポイント還元率は1%ですが、dポイント加盟店ではdカードを提示するだけでdポイントが貯まります。さらに、dカード特約店で利用すると、ポイントの還元を受けられるなど、非常にポイントが貯まりやすい仕組みになっています。年会費が永年無料にもかかわらず、海外旅行での補償はもちろん、dカードを利用して買い物をした際の盗難や破損に対する補償が付帯していることも注目です。ドコモユーザーならぜひ持っておきたいカードです。

30代 | 男性

★★★★★

年会費無料なのに加え、毎月のスマホ(携帯)代の支払いをdカードに設定すれば1%自動的にdポイントに還元されるため負担を少しでも抑えたいドコモユーザーの学生には打って付けのカードだと思います。また、授業間などの暇な時間にdポイントコンテンツを利用してdポイントを貯めれば更にお得になります。

40代 | 女性

★★★★★

年会費無料なのに加え、毎月のスマホ(携帯)代の支払いをdカードに設定すれば1%自動的にdポイントに還元されるため負担を少しでも抑えたいドコモユーザーの学生には打って付けのカードだと思います。また、授業間などの暇な時間にdポイントコンテンツを利用してdポイントを貯めれば更にお得になります。

30代 | 男性

★★★★★

dカードのメリットとして私が実感した内容としましては、入会特典が凄まじく絶大で、合計最大で、35000ポイントのプレゼントを受けることができるものでありました。それだけではなく、U29限定のボーナスや、キャンペーンが嬉しくて、キャッシュレスに嬉しいので、学生さんでもお得な大変便利なカードです。

30代 | 男性

★★★★★

dカードを利用していてメリットに感じている点は「ポイントが貯まりやすく、利用できる店舗や交換先も多い」ところです。コンビニなどの店舗でdポイントが多く貯まるキャンペーンなどしているため、ポイントが貯まりやすいですし、貯まったポイントが利用できる店舗も多く、貯まったポイントを交換できる交換先の選択肢が多いのもとても魅力に感じて利用しています。

20代 | 女性

★★★★★

ローソンでのカード利用がお得にできるという点で非常に満足しています。ローソンでの買い物では、カード請求時に金額が3%オフにして引き落としがされるようになっています。そのため、ローソンをよく利用する人には特にdカードの利用をオススメしたいです。

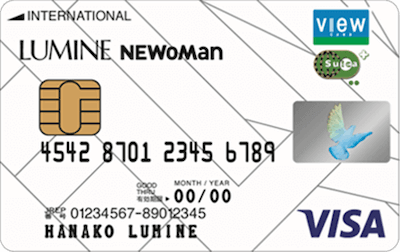

ルミネカード

おすすめ度

★★★

ルミネカードの特徴

ルミネカードは初年度年会費無料で、対応店舗で即日発行も対応しているクレジットカードです。

「大宮店」「新宿店」「ニュウマン横浜」など関東に設置してある店舗で、即日クレジットカードの受け取り対応ができます。

また、ルミネやニュウマンの買い物の際にルミネカードで決済すると、利用代金引き落とし時に購入金額が5%OFFでお得です。

そして、ルミネやニュウマンで年に数回、割引率が10%アップするキャンペーンを実施しており、ルミネカードの利用で好きなブランドを、普段よりリーズナブルな価格で購入できます。

ルミネカードはルミネやニュウマンでの買い物5%OFFに加えて、JRE POINTが貯まります。

また、貯まったJRE POINTは「ルミネ商品券へ交換」「JRE POINTアプリで使う」「Suicaへチャージ」などの活用方法があり、ポイント変換先も多く便利です。

中でも、ルミネ商品券への交換は、JRE POINTが高ポイントほどポイント以上の商品券が受け取れます。

例えば、24,400ポイントは30,000円分の商品券と交換可能で、5,600円お得に変換できます。

また、ルミネ商品券は有効期限の記載がなく、使いたいタイミングでショッピングできるのも魅力です。

ルミネカード登録で、会員限定優待サービス「LUMINE STYLE」が利用できます。

旅行やヘアネイル、カフェ、レストラン、美術展、展覧会など、各種サービスの割引料金適用や、旅行サービス申し込みでポイント獲得など、ルミネ会員として充実した特典を受けられます。

また、会費無料の「スタンダード会員」からはじめられ、月額550円の料金で「VIP会員」になることも可能です。

「LUMINE STYLE」を活用して、少しでも生活をお得に楽しめます。

おすすめポイント

また、10%OFFキャンペーン中でもネットショップは24時間営業しているため、どの店舗よりも早い深夜0時にスタートし、最終日は店舗がクローズしたあとも10%OFFで買い物に間に合わせられます。

また、ルミネ館内優待サービスとして、「エステティックTBC10%割引」「ABCクッキングスタジオ入会金50%割引」などが受けられ、店内でも充実したサービスをリーズナブルな価格で申し込めます。

具体的には、「ルミネ」「ニュウマン」、ネット通販「アイルミネ」の決済のみが対象ですが、年間の利用金額が20万円以上の方に最高で5000円分のルミネ商品券がプレゼントされてお得です。

いつでも5%割引に加え、長く使い続けることで、2年目以降の年会費1,048円以上の特典が得られます。

また、10%割引適用チャンスが年に数回あり、財布に携帯いておくと、いつも以上にお得なショッピングが楽しめるクレジットカードです。

場所問わずスキマ時間の情報チェックで、気になるアイテムを探せて便利です。

また、アプリ限定で応募できるキャンペーンの詳細、ルミネマイルポイントの残高状況や会員ランクの確認など、お得なイベント、プレゼント情報やクレジットカードに関する各種状況が閲覧できます。

ルミネカードとスマートフォンアプリ「ONE LUMINE」を併用すると、快適にショッピングを楽しめます。

ライフカード Stella

おすすめ度

★★★

ライフカード Stellaの基本情報

| 年会費 | ポイント還元率 | ポイント種類 | 発行スピード |

|---|---|---|---|

| 1,375円(初年度無料) | 0.30%~0.60% | LIFEサンクスポイント | 最短3営業日 |

| 追加カード | 付帯保険 | スマホ決済 | 交換可能マイル |

| ETCカード、家族カード | 海外旅行、国内旅行 | Apple Pay、Google Pay | ANAマイル |

ライフカード Stellaの基本情報

| 年会費 | ポイント還元率 |

|---|---|

| 1,375円(初年度無料) | 0.30%~0.60% |

| ポイント種類 | 発行スピード |

| LIFEサンクスポイント | 最短3営業日 |

| 追加カード | 付帯保険 |

| ETCカード、家族カード | 海外旅行、国内旅行 |

| スマホ決済 | 交換可能マイル |

| Apple Pay、Google Pay | ANAマイル |

ライフカード Stellaの特徴

ライフカード Stellaは初年度年会費無料で、主に女性をコンセプトに作成したクレジットカードです。

また、エステやコスメ購入、お土産購入など海外ショッピング利用料金の4%をキャッシュバックできます。

そして、顧客ごとの審査に応じて、最大200万円まで利用可能枠の設定ができ、大きな買い物時でも、決済可能です。

具体的なキャッシュバック金額の上限は年間80万円までとなっており、事前のエントリーが必要ですが、海外旅行の頻度が多い人は、高額のキャッシュバックを受け取れます。

ライフカード Stellaは「子宮頸がん」「乳がん」の検診を無料で受けられる、日本対がん協会発行のクーポンのプレゼントを受け取ることができるクレジットカードです。

女性の健康面をサポートする特典で、特典を通して健康な生活を維持できます。

また、券面デザインも薄いピンクカラーを取り入れた女性らしさを意識したデザインで、日頃から持ち歩きやすい見た目も魅力的です。

そして、毎年11月にライフカード

Stellaでショッピング利用金額の0.5%を日本対がん協会へ寄付しており、クレジットカード決済を通して、がん全般に関する啓発活動や検診推進などに役立てられる喜びを感じることもできます。

ライフカード Stellaは、国内外旅行をはじめとした付帯サービスが充実しています。

具体的には、「海外旅行傷害保険」「国内旅行傷害保険」「シートベルト傷害保険」「海外アシスタンスサービス」が用意されていて、国内外の旅行時に安心して過ごせる付帯サービスが受けられます。

また、海外アシスタンスサービスに関しては、海外旅行の情報収集、ホテル・レストランなどの予約、カードの紛失・盗難時の手続き案内、病気やケガをしたときの病院の照会など、旅行の困りごとをサポートしてもらえて便利です。

そして、海外旅行は現地スタッフが日本語で案内してもらえるため、安心できます。

おすすめポイント

手元のライフカード Stellaを簡単に追加することができ、スピーディーなアプリカード登録で、カードレス支払いができて便利です。

また、ポイント有効期間は最大5年間で、一般的なクレジットカードと比較すると長く、コツコツポイントを貯めて、会員専用サイト「LIFE-Web Desk」で好きな商品と交換することもできます。

専用のスマートフォンアプリで優待制度や主要エリアマップ、旅行先と利用シーンを選んで金額を入力するだけで簡単にチップ計算などの機能が付いており、海外旅行時に役立つ機能がスマートフォンから活用できます。

また、通信環境が整っていない現地でも見られる「オフラインマップ」を搭載し、ナビ機能付きで初めての土地でも迷う心配がありません。

地図を持ち歩く手間が省けて便利です。

掲載されている各ショップで、ポイント倍率やポイント付与のタイミングが異なり、ライフカード Stellaを計画的に活用すると、お得に買い物ができます。

また、ショッピングサイト内は厳選された人気ショップが約500点掲載され、ポイント付与と同時に有意義なシッピングを実現できます。

一例として、美容やコスメ、レディースファッションなどの商品を取り揃えており、女性向け商品の販売数も多いのが魅力です。

エムアイカード プラス

おすすめ度

★★★

エムアイカード プラスの特徴

エムアイカード プラスは三越伊勢丹グループ百貨店の買い物決済で、5.0?10.0%のポイントがお得に貯まるクレジットカードです。

また、初年度年会費が無料で、三越伊勢丹グループ百貨店内カードカウンターに配送希望なら、最短即日でカードが受け取ることができます。

そして、三越伊勢丹グループ百貨店以外でも、加盟店やオンラインストアの0.5%ポイント付与で地道にポイントを貯められお得です。

ポイント獲得数を増やす方法の一例として、三越伊勢丹グループ百貨店を主としたカード決済を心掛けると、ポイントが貯まりやすくなります。

エムアイカード プラスは比較的安い年会費で続けられて、ポイント還元率が高いのが特徴です。

券面デザインは大人を意識したメタリックな見た目で、高級感を醸し出しています。

また、海外ショッピングポイント率も1.0%以上となり、海外旅行の際もポイントが貯められお得です。

そして、年間購入金額によって「三越伊勢丹 カスタマープログラムのステージ」 特典が受けられ、最大10%のポイントが貯まります。

洗練されたデザインや各種特典が受けられるクレジットカードです。

エムアイカード プラスは高額の買い物の際に「あんしんリボ」「かえられます」のリボ切り替えサービスを申し込むことが可能です。

例えば、三越伊勢丹グループ百貨店で高額な買い物を決めたい場合や、今月分のカード利用料金を分散させたい時など、無理のないリボ払いの設定ができます。

また、「あんしんリボ」新規登録後に300ポイント分のエムアイポイントがもらえるプレゼントも実施しており、特典ポイントが受け取れます。

そして、「あんしんリボ」で購入された請求初回月の手数料のみは無料で、通常のリボより手数料が1回分お得です。

おすすめポイント

具体的な掲載ショッピングサイトとして、「楽天」「Yahoo!ショッピング」「ブックライブ」「エクスペディア」 など、有名サイトで決済が可能です。

また、ポイントアップ中ショップをチェックできる機能が付いていて、目的別にショップを探す手間がかかりません。

目的に見合った商品をすぐに見つけることができ、ストレスなく買い物が続けられます。

利用するクレジットカードによっては、ポイント提携先が少なく、せっかく貯めたポイントの変換するアイテムがない場合もあるかもしれません。

しかし、エムアイカード

プラスのポイント交換先の1部として、「三越」や「伊勢丹」をはじめとした三越伊勢丹グループ百貨店で1ポイント1円単位での使用や、提携先企業の「JAL」「ANA」「JTB」「WAONPOINT」の各ポイントと相互交換が可能など、とくとくポイントを使えるシーンが数多く用意されています。

具体的な特典内容として、各店舗ごとに設定された200円につき3ポイントから最大11ポイントまでのポイント還元率で、いつも以上にポイントが貯まりお得です。

ボーナスポイント・パートナーズ専用サイトにアクセスし、ショッピングを楽しみましょう。

専門家に聞く!女性向けのクレジットカードとは?

女性向けの特典がついたクレジットカードはありますが、本当にそのカードを選べばよいのでしょうか?

ポイント交換案内サービス「ポイ探」の運営者で自身も100枚以上のクレジットカードを保有する菊地崇仁さんによると、特典よりも自分のライフスタイルやニーズに合うクレジットカードを選ぶことが重要です。

「女性向け」という言葉にとらわれず、おすすめカードを見るなりして自分に最適なクレジットカードを探してみましょう。

年代別のおすすめクレジットカード

クレジットカードを選ぶ際は、保有する人の年代が持つ特性に応じた特典や付帯サービスを持つカードを選ぶことが大切です。以下に20代、30代~40代、そして50代以上の女性の方におすすめのクレジットカードを紹介します。

20代の女性におすすめのクレジットカード

20代におすすめのクレジットカードで重視したいのは年会費です。できれば年会費が無料のものを選んで、維持コストをかけずに所有したいですよね。

また、ポイント還元率が高いものを選んでポイ活を楽しむのもよいでしょう。クレジットカードの標準的なポイント還元率は0.5%ですが、使い方によってはかなりの還元率になるカードもあります。カードのデザインも重視したい20代の方におすすめのカードは以下のカードです。

JCBカードW plus L

JCBカードW plus Lは、年会費が無料であるにもかかわらず、ポイント還元率は基本1%となっている点が魅力といえます。申し込みは39歳までですが、39歳までに申し込めばそれ以上の年齢になっても使い続けることができます。

JCB優待店でポイント最大10倍のサービスを受けることができるほか、カードはピンク系の女性らしいデザインとなっており、付帯サービスの中に女性向け特典が充実している点からも注目したいカードといえます。

楽天PINKカード

デザインがピンクを基調としたかわいいデザインで、「ミッキーマウス」「ミニーマウス」「お買いものパンダ」の3種類から選ぶことができる、遊び心のあるカードです。

こちらも年会費は無料で、ポイント還元率も基本1%と高く設定されています。女性向けの特典が充実しているのはもちろんのこと、楽天のサービスを利用することでポイントアップするなど、ポイントを貯めやすいカードといえます。

| 関連記事 |

|---|

| 【2024年最新】クレジットカードのかわいいデザインおすすめランキング|厳選10枚を徹底比較 |

| 【2024年最新】クレジットカードで20代におすすめなカードランキング|若者向けのお得なクレカ10枚をプロが徹底解説 |

30代~40代の女性におすすめのクレジットカード

30代以上になると、ステータス性のあるカードを選びたくなるでしょう。ステータス性のあるカードだと多少年会費はかかりますが、その年会費に見合う特典が付帯されている点が特徴となっています。

年会費が気になる方は、条件を満たすことによって翌年の年会費が無料となるカードを選ぶとよいでしょう。また、持ち続けて実績を積むことで、さらに上位クラスのカードにランクアップできる可能性もありますので、メインで使うカードを選ぶのであれば、今後長く使っていけるカードを探すことがポイントです。

三井住友カード ゴールド(NL)オーロラデザイン

年会費を気にする方におすすめしたいカード。ゴールドカードの中では比較的安い5,500円(税込)に設定されており、さらに年間100万円以上利用することで翌年以降の年会費を永年無料にすることができます。※1

また、専用アプリを利用することで、最短10秒(※)でカードが発行され、すぐに利用できる点も魅力です。ポイント還元率は最大で7%となるなど、30代でこれから持つにはふさわしいカードといえるのではないでしょうか。

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

JCBカードゴールド

国際ブランドのJCBが独自で発行しているカードで、このようなカードはプロパーカードと呼ばれています。付帯されている保険の補償内容も手厚く、さらにスターバックスなどでボーナスポイントがもらえるなど、使い勝手の良さで好評を得ています。

年会費は11,000円(税込)とゴールドカードとしては標準レベルですが、実績を積むことで上位ランクのJCB ゴールド ザ・プレミアの招待が届きます。このJCB ゴールド ザ・プレミアのデザインは2022年3月に新デザインになることが決まっており、どのようなデザインになるのか期待したいところです。

dカードゴールド

ドコモユーザーであれば、dカードゴールドを持っていて損はないでしょう。年会費は11,000円(税込)となっていますが、年間100万円の利用で11,000円相当の選べる特典が進呈されることから、年間の利用額次第では実質無料で保有することが可能です。

また、毎月のドコモの利用料やドコモ光の利用料金の10%がポイント還元される点も魅力といえます。dカードゴールドはiDと一体化していますので、全国のiDのマークがあるお店で支払うことも可能です。その際もポイントが貯まりますので、スマートに支払いを済ませたい人には是非持ってもらいたいカードです。

50代以上の女性におすすめのクレジットカード

60代に入って収入が年金のみとなると、新しいクレジットカードを作れなくなるケースも多いことから、特にステータス性の高いカードは50代のうちに保有しておくべきです。

今後保有し続けるにおいて、年会費が負担にならない程度のカードを選ぶことも大切ですし、余暇を楽しむためのレジャーの優待などが豊富に付帯しているカードを選んでおくと安心です。以下では、50代以上の方におすすめのカードを紹介します。

楽天ゴールドカード

ゴールドカードであるにもかかわらず、年会費が2,200円(税込)と安く設定されていることで人気のあるカードです。さらに2021年4月から始まった「お誕生日月サービス」は一般の楽天カードにはないサービスですので、ぜひ活用したいところです。

また、楽天の各サービスの利用でポイントも貯まりやすいことや、空港ラウンジが無料で年2回まで無料で利用できる点など、楽天サービスをメインに利用しており、旅行が好きな方におすすめのカードといえます。

アメリカン・エキスプレス®・ゴールド・プリファード・カード

世界的なステータスを誇るアメリカン・エキスプレス®・ゴールド・プリファード・カード。これを持っておくと海外旅行の際には非常に役立つでしょう。

年会費は39,600円(税込)とゴールドカードの中でもかなりの金額ですが、通常19,800円(税込)かかる家族カードが2枚無料で発行できるほか、スマートフォンが壊れた場合の補償である「スマートフォン・プロテクション」が付帯しているなど、細かいところまで届くサービスは年会費に見合うものであるといえるでしょう。

また、「Orico Card THE POINT PREMIUM GOLD」も50代以上で持つ際におすすめのカードです。還元率は常に1%で、入会後半年間は2%となる点は魅力といえるでしょう。

ライフスタイル別のおすすめクレジットカード

クレジットカードは、その人の属性によって審査基準が緩いものや、特典の内容を吟味してから選ぶことがポイントとなります。ここからはライフスタイル別にどのようなクレジットカードを選ぶべきなのかについて解説します。

主婦の方におすすめのクレジットカード

主婦が持つクレジットカードのポイントは何といっても審査の通りやすさでしょう。多くのクレジットカードの申込み条件に「安定した収入があること」と明記されていることから、クレジットカード選びに難航する主婦の方もおられるのではないでしょうか。

また、日常の生活で利用するにあたり、ポイントの還元率やどのような女性向けの特典が付帯しているのかもぜひ見ておきたいところです。主婦におすすめのクレジットカードは以下のカードです。

イオンカードセレクト

イオンカードセレクトは、その1枚で「キャッシュカード」、「クレジットカード」、「電子マネー(WAON)」のサービスを利用することができます。

クレジットカードやキャッシュカードでお財布の中がいっぱいになるのは防ぎたいですよね。そういった意味でも、1枚で多様な使い方ができるカードはぜひ持っておきたいところです。

イオン系列のお店での利用でいつでもポイントが2倍になり、WAONのチャージでもポイントが付与される点は非常に魅力といえます。

JCBカードW plus L

最大10%のポイント還元を受けることができるJCBカードW plus L。キャッシュレス決済に対応しているほか、女性向けの保険サービスを受けることができる点は非常に魅力的といえます。

また、「LINDAリーグ」という女性向けの特典が非常に豊富に用意されている点も高評価を得ています。39歳以下の方しか申し込むことができないカードですので、興味のある方は早めに申し込んでおきましょう。

ほかにも主婦におすすめのクレジットカードとしては「セゾンカードインターナショナル」が挙げられます。年会費は無料で、貯めたポイントを運用で増やすことができるユニークさは注目すべき点といえるでしょう。

"| 関連記事 |

|---|

| 主婦向けクレジットカードおすすめ12選|作れるカードでスーパーやコンビニの買い物をもっとお得に |

働く女性の方におすすめのクレジットカード

働く女性であれば、多少年会費がかかったとしてもステータス性のあるカードが向いているといえるでしょう。ステータス性のあるカードであれば、付帯している特典も一般カードと比べて格段に差があります。

ただしカードによって付帯している特典の内容が異なりますので、自分の生活パターンに合ったカードを選ぶことをおすすめします。

では、働く女性におすすめのクレジットカードにはどのようなものがあるのでしょうか。以下にご紹介します。

楽天PINKカード

年会費が無料であるにもかかわらず、ポイント還元率は1%と高い点が魅力といえます。また、特典を自分でカスタマイズできるところは、自分の生活スタイルに合わせた特典を有効に利用できるという意味でもメリットといえるでしょう。

また、海外旅行の際の特典が豊富に用意されているという意味では、海外旅行によく行く方に向いているカードといえます。

エポスカード

また、働く女性に紹介したいもう一つのカードが「エポスカード」。

ネットショッピングをよく使うのであれば、たまるマーケットを経由して利用することで、ポイントが最大30倍にもなります。もちろん年会費は無料となっていますので、維持コストを気にすることなく保有できるカードとしておすすめです。

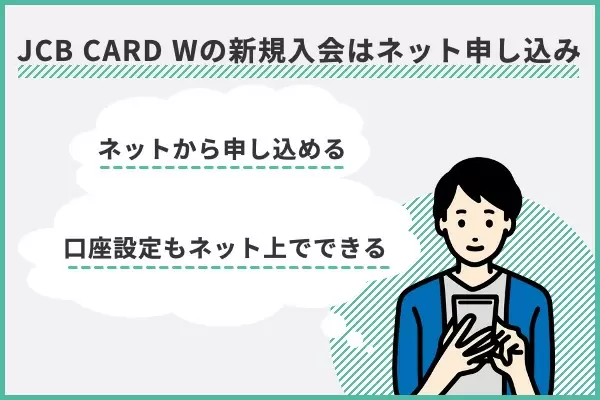

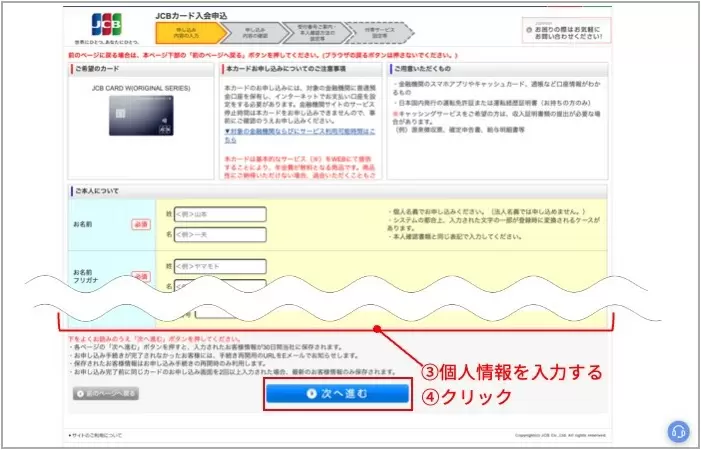

クレジットカードの発行方法をJCBカードWを例に解説

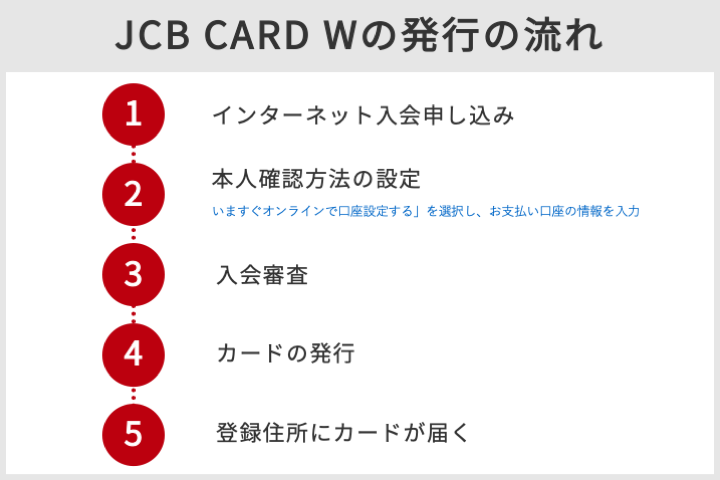

JCB CARD Wはインターネットでの発行に対応しています。インターネットであれば最短3営業日での発行が可能になっています。

JCB CARD Wを発行する具体的な手順は以下の通りです。

JCBの一般カードは即日発行に対応していますが、JCB CARD Wは即日発行には対応していないので注意が必要です。

以下、実際のJCB CARD Wの申し込み画面と申し込みの流れです。

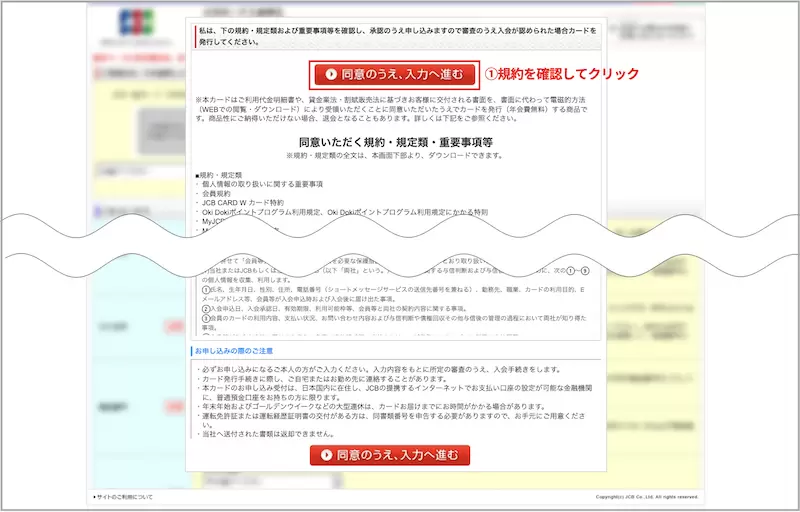

ステップ1:申し込みボタンをクリック

まず、公式サイトの申し込みボタンをクリックします。

申し込みボタンをクリックすると、以下のような画面が表示されます。表示された「同意いただく規約・規定類・重要事項等」の内容を確認して、「同意の上、入力へ進む」をクリックしてください。

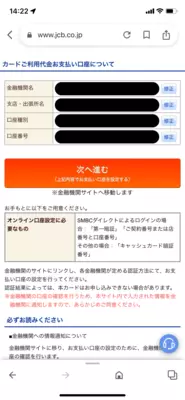

ステップ2:本人情報の入力

次に本人情報の入力画面に進みます。

入力内容は「名前」「生年月日」「職業」「年収」「メールアドレス」「金融機関情報」です。このとき金融機関名や支店名、口座番号が確認できる通帳やキャッシュカードを用意してください。

ステップ3:入力内容の確認

必要項目を入力し、「次へ進む」をクリックすると入力内容の確認画面に移ります。入力内容に間違いがなければ、「次へ進む」をクリックし、画面の案内に沿って入力を進めてください。その後は金融機関サイトの設定画面での入力、本人確認方法の設定などの入力があります。

クレジットカードをスマホから発行する方法

クレジットカードは、スマホから登録することも可能です。以下ではその手順を紹介していきます。

ステップ1:申込ボタンをクリック

公式サイトから申込ボタンをクリックしましょう。

今回はJCB CARD W Plus

Lを例に挙げて紹介します。多くの場合、女性向けカードは通常カードと同じページから申し込むことができますが、この時右側のボタン「JCB カード W Plus

Lを申し込む」を選択します。ここで左側を選ぶと通常のJCB カード Wの申込画面に進んでしまうので、間違えないよう注意しましょう。

ステップ2:本人情報の入力

指示の通りに本人情報を入力しましょう。

必須項目を全て埋めなければ申込ができません。特に審査に収入や勤め先情報などはカードの審査に関わるので正しい情報を準備しておきましょう。

必要事項を全て入力した後に内容確認画面にうつります。

入力した情報が間違っていないか確認し、問題がなければ「次へ進む」を押します。特に、住所が違うと発行されたカードを受け取ることができないので注意をしましょう。

ステップ3:会員規約確認

最後に会員規約に同意します。

「同意して申し込む」にチェックをいれて「確認画面へ進む」をクリックし、指示に従ってスマホ上のお手続きを完了させましょう。

女性におすすめのクレジットカードに関するQ&A

Q

クレジットカードを持つメリットは何?

A

支払額に合わせてポイントが貯まることです。例えばポイント還元率が1.0%のカードを利用して月に2万円の買い物をします。すると1ヶ月で200ポイント、1年で2400ポイント貯まります。たまったポイントは支払いに当てることもできるので、現金で支払うよりもおトクになります。

Q

コンビニでクレジットカードは使える?

A

はい、使えます。コンビニで利用する場合はQUICPayなどのスマホ決済に対応しているカードを選ぶと良いでしょう。日々の支払いがスムーズになります。

Q

クレジットカードは何を比較すればいいの?

A

カードのポイントの還元率を見るとよいでしょう。買い物など日常的に利用する場合はポイント還元率が高いクレジットカードで買い物をするだけでお得になります。

Q

クレジットカードの作り方や流れを教えて下さい。

A

1.一般のクレジットカード同様自身の名義で申し込み(個人事業主の屋号を申し込み時に入力)

2.審査

3.登録住所に郵送

Q

クレジットカードの発行はどれくらいかかるの?

A

通常一週間程度かかりますが、中には最短で即日に発行できるカードもあります。

Q

クレジットカードの審査は厳しい?

A

審査は会社によって様々ですが、中には収入が少なくても発行できるカードもあります。

Q

クレジットカードの引き落とし日は変更できる?

A

基本的に支払日を変更することはできません。しかし、中には複数の支払日の中から選ぶことができるカードもあります。

Q

クレジットカードの利用明細はどこで見ることができる?

A

多くの場合、各カード会社のホームページから確認することができます。

Q

クレジットカードの利用限度額って?

A

クレジットカードで使える上限額のことをいいます。申込者の収入などを審査して上限額が決められます。上限を超えてしまうと、カードの支払日で引き落としが終わるまでカードを利用することはできないので注意が必要です。

Q

収入が無くてもカードを持つことはできるの?

A

はい、できます。本人に収入がなくとも扶養者の収入があり、過去に未払いがなければ作ることができます。

Q

国際ブランドとは何ですか?

A

国際ブランドとは、世界中で展開しているクレジットカードブランドのことです。海外で支払う場合はもちろん、国内でも利用できる提携店が多いため初めてのカード発行時には国際ブランドを選ぶことをおすすめします。

コメントいただいた専門家

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている。

■保有資格

公式サイト:https://marron-financial.com/

貯めているポイントは帰省利用等に使うためANAのマイルが中心。メインカードはANA VISAカード、サブカードとしてSoftBankカード、ビックカメラSuicaカード(Visa)、漢方スタイルクラブカードを利用中。

利用している電子マネーはiD(ANA VISAカード)、nanaco、Suica、楽天Edy。著書に『新かんたんポイント&カード生活 (自由国民社)』、『得するポイント(カード)の貯め方・使い方 (日本監督協会)』。

■公式サイト