本記事では、主婦におすすめの厳選クレジットカード12枚を紹介します。カードを選ぶときのポイントや主婦がカードを選ぶときのメリットなども説明しています。さらに、本当に主婦がクレジットカードを作れるのか検証もしているのでぜひ参考にしてください。

パートのみで働いていて低収入の人や無収入の専業主婦だと、審査落ちしてしまうのではと不安になるかもしれません。しかし、専業主婦でも審査に通るカードは存在するので安心してください。

とはいえ、カードの種類は非常に多く、どれを選べばよいか迷ってしまうでしょう。

本記事では、各カードの特徴を詳しく紹介しています。ぜひ自分に合った最高の1枚を見つけてください。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

- 専業主婦でもクレジットカードの審査に通る?

- 主婦におすすめのクレジットカード12選

- JCB CARD W plus L | 女性向け優待あり!さらにAmazonやスターバックスなどでポイントアップ

- 楽天PINKカード | 女性に人気の特典を選べる!楽天市場での買い物もお得

- イオンカードセレクト | イオングループでの買い物がお得

- 三井住友カード(NL) | 対象のコンビニや飲食店でスマホのタッチ決済すると最大20.0%ポイント還元

- エポスカード | 全国1万店舗で優待を受けられる

- Oliveフレキシブルペイ | 4つの機能を1枚に集約できる

- dカード | ドコモの携帯が毎月187円引き!d払いのポイント還元率もアップ

- Orico Card THE POINT | ポイント還元率が常に1.0%以上

- リクルートカード | 通常のポイント還元率が1.2%と最も高い

- PayPayカード | PayPayの支払いに利用でポイント還元率最大1.5%

- セブンカード・プラス | セブン-イレブンで使うと最大10.0%の高還元

- セゾンカード インターナショナル | ポイントの有効期限がない

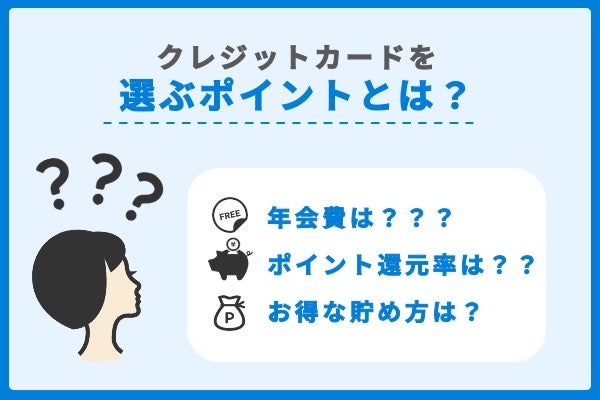

- 主婦がクレジットカードを選ぶときのポイント

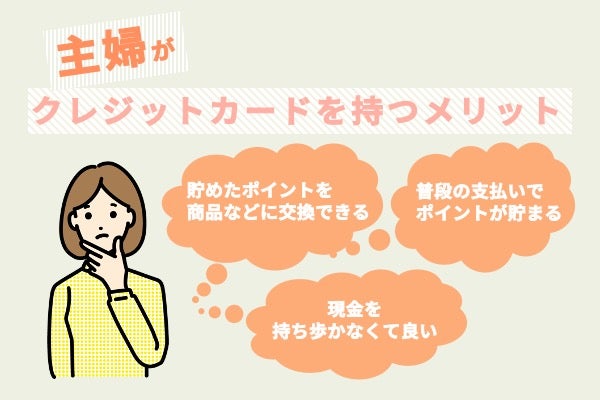

- 主婦がクレジットカードを持つメリット

- 主婦がクレジットカードを実際に作れるのか検証してみた

- 主婦向けクレジットカードに関するQ&A

専業主婦でもクレジットカードの審査に通る?

収入のない専業主婦でもクレジットカードの審査に通る可能性は十分あります。

とはいえ、安定収入が求められるカードに申し込んだり、クレヒスに傷があったりすると、審査落ちする場合はあります。その場合は、申込み者本人の審査がない家族カードの発行を検討するのもおすすめです。

収入なしの主婦でもクレジットカードを作れる

クレジットカードの審査は世帯収入を基準に行われるため、専業主婦が申し込んでも作れる可能性はあります。配偶者の収入が安定していれば、世帯として返済能力があると判断されるためです。

さらに、過去にクレジットカードやカードローン、携帯料金などを滞納しておらずクレヒスが良好なら、審査通過の確率がさらに高まります。

審査の通過率を上げるために、申込み時に職業欄に「主婦」がある場合は、必ず「主婦」を選択しましょう。「主婦」を選択することで、カード会社が世帯収入を重視して審査を進めてくれます。

家族カードの検討もおすすめ

自身に安定収入が無かったり、クレヒスに傷があったりして審査に通るか不安な人や、実際に審査に落ちてしまった人でも、「家族カード」なら発行できる可能性があります。

家族カードとは、クレジットカードの本カード(親カード)の利用枠を共有して、配偶者や子どもなどの家族が使えるように発行する追加カードのこと。発行の際、審査の対象は本会員のみなので、家族会員の収入や信用情報は審査に関係しません。

スペックは本カードとあまり変わらないので、付帯サービスや特典を同じように使えます。さらに、利用代金は本会員の口座から引き落とされるため、家計管理がまとめられて便利です。

審査に通るか不安な主婦の人は、配偶者に相談して家族カードの発行を検討しましょう。

主婦におすすめのクレジットカード12選

NET MONEY編集部が厳選した、主婦におすすめのクレジットカード12選を紹介します。主に年会費とポイント還元率、主婦におすすめの特典があるかという基準で選びました。どんな状況でも適したカードが選べるよう説明しているので、ぜひ参考にしてください。

なお、このなかで最もおすすめのカードはJCB CARD W plus Lです。なぜなら女性向けの優待や毎月のプレゼント企画が用意されているため、主婦だからこそのメリットがあります。また、スターバックス、セブン-イレブンなど身近なお店でポイントアップする点も魅力です。

| カード名 | JCB CARD W plus L |

楽天PINKカード | イオンカード セレクト |

三井住友カード(NL) | エポスカード | Olive フレキシブルペイ |

dカード | Orico Card THE POINT | リクルートカード | PayPayカード | セブンカード ・プラス |

セゾンカード インターナショナル |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | 無料 | 無料 | 無料 | 永年無料 | 無料 | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料 | 無料 | 無料 |

| 発行 スピード |

最短3営業日 | 約1週間 | 最短即日 | 最短10秒 ※1 | 最短即日 | 1~2営業日 | 1~3週間 | 最短8営業日 | JCB:最短即日 Visa/Mastercard:約1週間 |

約1週間 | 通常1週間程度 | 本カード:最短3営業日 デジタルカード:最短5分 |

| 通常のポイント還元率 | 1.0% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 1.0% | 1.2% | 1.0% | 0.5% | 0.5% |

| 最大のポイント還元率 | 5.5% 還元率は交換商品により異なります |

3.0% 楽天市場での支払い |

1.0% イオングループの対象店舗で買い物 |

7% 対象の店舗でスマホのタッチ決済で支払う ※2 |

15.0% たまるマーケットの対象店舗で支払う |

20.0% 各種条件を達成のうえ、対象の店舗でスマホのタッチ決済で支払う ※2 |

7% | 2.5% 入会後6ヵ月以内かつオリコモールで利用 |

11.2% じゃらんnetで10.0%還元プランを予約・宿泊する |

9.0% 5のつく日にYahoo!ショッピングで商品券を購入 |

10.0% ※3 セブン-イレブンでクレジット決済 |

15.0% セゾンポイントモールを経由してネットショッピング |

| ポイント 種類 |

J-POINT | 楽天ポイント | WAON POINT | Vポイント | エポスポイント | Vポイント | dポイント | オリコポイント | リクルートポイント | PayPayポイント | nanacoポイント | 永久不滅ポイント |

| 追加カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード |

| 国際 ブランド |

JCB | Visa/Mastercard/JCB/AmericanExpress | Visa/Mastercard/JCB | Visa/Mastercard | Visa | Visa | Visa/Mastercard | Mastercard/JCB | Visa/Mastercard/JCB | Visa/Mastercard/JCB | JCB | Visa/Mastercard/JCB |

| 付帯保険 | 海外旅行:最大2,000万円 海外ショッピング:最大100万円 |

海外旅行:最大3,000万円 カード盗難 |

ショッピング:年間50万円まで カード盗難 |

海外旅行:最大2,000万円 | 海外旅行:最大3,000万円 | 海外旅行:最大2,000万円 ※代わりに選べる無料保険への変更も可 |

国内・海外旅行:最大2,000万円 ※29歳以下のみ ショッピング:年間最大100万円 ケータイ補償:年間最大1万円 |

カード紛失・盗難 | 海外旅行:最大2,000万円 国内旅行:最大1,000万円 ショッピング:年間200万円 |

- | 海外ショッピング | - |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

※注釈

※1 即時発行ができない場合があります。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※3 事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※3 nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※3 一部、お支払い方法・商品・サービスの対象外があります。

JCB CARD W plus L | 女性向け優待あり!さらにAmazonやスターバックスなどでポイントアップ

| 年会費 | 無料 |

|---|---|

| 発行スピード | 最短3営業日 |

| 通常の ポイント還元率 |

1.0% |

| 最大の ポイント還元率 |

5.5% 還元率は交換商品により異なります |

| ポイント種類 | J-POINT |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行:最大2,000万円 海外ショッピング:最大100万円 |

- 女性に嬉しい優待が豊富

- 年会費が無料

- JCBの特約店でポイント還元率最大21倍(10.5%)

JCB CARD W plus Lは18~39歳限定のカードで、女性向けの特別な優待を用意しています。女性向けサービスでのクーポンや割引などがあるため、それらの優待がほしい主婦におすすめです。

JCB CARD W plus Lは、一般のJCBカードとは違い、通常のポイント還元率が常に2倍(1.0%)である点が特徴です。国内外問わず、どんなお店・サービスでもお得になります。

さらに、Amazonやスターバックス、セブン-イレブンなど、「JCB original seriesパートナー」と呼ばれる優待店で使うとそれぞれポイントアップが受けられます。ポイントアップは店舗ごとに異なりますが、スターバックスの利用では10.5%還元が受けられます。(※還元率は交換商品により異なります。)また、主婦におすすめできる特徴は、美容に関するサービスなど、女性向けの優待や毎月のプレゼント企画が用意されている点です。

たとえば、資生堂が運営する化粧品のオンラインショップである「ワタシプラス オンラインショップ」で利用可能なクーポンコードのプレゼントがもらえたり、@cosme(アットコスメ)の定期便を割引価格で試せたりできました。

ほかにも、毎月10日・30日の「LINDAの日」には、2,000円分のJCBギフトカードがプレゼントされます。

乳がんや子宮がんなど女性特有の病気に対する保険にも限定で加入できます。

- Amazonやスターバックス、セブン-イレブンなどJCBパートナー店で利用(10.5%ポイント還元)

現在、JCB CARD W plus Lでは最大20,000円の新規入会キャンペーンを行っています。この機会に申し込むのがおすすめです。

| 内容 | キャッシュバック額 |

|---|---|

| Amazonでの利用金額の20.0%キャッシュバック | 最大1万2,000円 |

| MyJCBアプリにログインのうえスマホ決済で利用金額の20.0%キャッシュバック | 最大20,000円 |

| 家族カードの同時入会 | 最大4,000円キャッシュバック(1名につき2,000円) |

\最大20,000円の入会キャンペーン中/

トータルマネーコンサルタント

新井智美

申し込み時の年齢が39歳以下であれば、40歳以降も年会費無料で持ち続けることができるというメリットに加え、女性向けの特典が充実している点が特徴です。ネイルクイックやプリンスホテルなどを優待価格で利用できるなど、女性なら持っていて損はないカードと言えるでしょう。スターバックスカードへのオンライン入金のポイントが10倍になるなど、スターバックスのヘビーユーザーにもおすすめのカードです。

30代 | 女性

こちらのカードは年齢限定で若者向けのカードとなっています。基本的なポイント還元率は常に2倍で、JCBカード独自の、OkiDkiポイントも最大20倍付与されます。また初回限定でアマゾン利用時に特典が受けられるようなものもあり、アマゾンをよく使う若者世代にはうれしいことが多いと思います。

30代 | 女性

女性としてJCBカードW+(PLUS)Lが優れていると思えた内容としましては、まずは、年会費が永年無料である点や、アマゾンのサービス等にも適用できるので、30%のキャッシュバックを得られることができたり、アマゾンプライムギフトコードについては、3ヶ月分プレゼントして頂けたり等、魅力が盛りだくさんでありました。

30代 | 男性

まず年会費が無料なのとETCカードも無料で作れる事からリスク無く作成出来るのがウレシイところ。 還元率は1%とまずまずといった所なのですが、AMAZONと関連してのキャンペーンや使用額に応じたキャンペーンも良く開催しています。 この辺りのキャンペーンを利用する事でおトク度がかなり変わるので入会時には要チェック!上手く利用出来れば相当な実質還元率になります。

30代 | 男性

JCBカードW+(PLUS)Lですがまぁまぁ良いカードだとは思っていて、クレジットカードで私はこのカードを使っていたことがあるのですがサポートに電話したときも私は一度切れさせてしまい怒鳴られたことが他のカード会社であったのですが(それも後で勘違いだったということが分かって仲直りしましたが) ここのカード会社はそういうこともなく誠実な対応でした。

楽天PINKカード | 女性に人気の特典を選べる!楽天市場での買い物もお得

| 年会費 | 無料 |

|---|---|

| 発行スピード | 約1週間 |

| 通常の ポイント還元率 |

1.0% |

| 最大の ポイント還元率 |

3.0% 楽天市場での支払い |

| ポイント種類 | 楽天ポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard/JCB/AmericanExpress |

| 付帯保険 | 海外旅行:最大3,000万円 カード盗難 |

- 女性に人気のお得な特典を選べる

- 楽天市場での買い物で3.0%ポイント還元

- かわいいカードデザインを4種類から選べる

楽天PINKカードは女性向け楽天カードで、女性にお得なクーポンや保険などの選べる優待が用意しております。一般の楽天カードとスペックは同じであるため、楽天カードを作りたい主婦はこちらを選ぶべきです。

そもそもの楽天PINKカードの最大の特徴は、楽天市場でのポイント還元率が3.0%に上がる点です。楽天市場で日用品などを買う機会が多いなら、非常にお得になります。貯まったポイントをまた楽天市場での買い物に充てることもできます。

また、主婦におすすめできる特徴としては、女性向けの優待を3つから選べる点です。

| 選べる優待 | 内容 |

|---|---|

| 楽天グループ優待サービス | 楽天市場や楽天トラベルなどでの割引クーポンや楽天ポイントのプレゼント |

| ライフスタイル応援サービス | 飲食店や映画、習い事など全国約140万件以上の多彩なジャンルの割引・優待 |

| 女性のための保険「楽天PINKサポート」 | 楽天PINKカード限定で加入できる女性特有の疾病に対する保険 |

上記で使えそうなものがあるなら、1枚はもっておくとよいでしょう。なお、楽天e-NAVIから申し込みが必要です。

- 楽天市場で利用(3.0%ポイント還元)

- 楽天トラベルで利用(2.0%ポイント還元)

- 楽天カードポイントプラスの対象店舗で利用

現在、楽天PINKカードは新規入会と初回利用で5,000ポイントもらえるキャンペーンを行っています。新規入会キャンペーンの内容はよく変わるため、ポイントがもらえるうちに申し込んでおくのがおすすめです。

トータルマネーコンサルタント

新井智美

楽天PINKカードの特徴は、何といっても「特典をカスタマイズできる」ことです。楽天グループの優待サービスやRAKUTEN PINKY LIFEといったベネフィット・ワンが提供している優待サービスを受けられるほか、保険サービスの楽天PINKサポートも利用できます。ピンクを基調としたさまざまなデザインも用意されているので、楽天系列のサービスをよく利用する女性におすすめのカードと言えます。

30代 | 女性

以前一般の楽天カードを持っていましたが、PINKカードが出てすぐに切り替えました。まずピンクが可愛い!男性ちょっとは持ちづらいかもしれませんね。あとはミニーちゃんがぶち可愛い!普通の楽天カードはいかにも楽天です!感が強いですが、PINKカードはそんなに楽天感が強くないところが良いです!

40代 | 女性

楽天PINKカードを利用して、本当によくポイントが貯まるようになりました。そのカードを持ち前から楽天を利用していましたが、持ち始めてからは頻繁にカード決済を利用し、ポイントを貯めています。いろいろなところでポイントを使えますし、ポイントが5倍になったりする日もあるので本当にお得です。

30代 | 女性

楽天カードと同じように扱えるのがカードの特徴となってくるのですが、それに加えて、助かるような要素が追加されているのが便利だと思います。その要素の中の一つで、旅行の際の保険が付いているのがいいなと思いました。年会費が無料なのに、保険が付いているのは素晴らしいです。デメリットとしては、デザインがピンクで、色にこだわりのある人にはちょっと抵抗があるかもしれません。

\新規入会&利用で5,000ポイント/

イオンカードセレクト | イオングループでの買い物がお得

| 年会費 | 無料 |

|---|---|

| 発行スピード | 最短即日 |

| 通常の ポイント還元率 |

0.5% |

| 最大の ポイント還元率 |

1.0% イオングループの対象店舗で買い物 |

| ポイント種類 | WAON POINT |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard/JCB |

| 付帯保険 | ショッピング:年間50万円まで カード盗難 |

- イオングループでの買い物でポイントアップや割引

- 最短即日でカードを店頭受け取りできる

- 年会費無料

イオンカードセレクトはイオングループの店舗で割引やポイントアップなどの特典があります。イオンで食品や日用品を買ったり、家族で遊びに行ったりする主婦におすすめできる1枚です。

そもそものイオンカードセレクトの最大の特徴は、イオングループの対象店舗で利用すると、さまざまな特典がある点です。

- 通常のポイント還元率が2倍(1.0%)

- 毎月20日・30日は買い物代金が5.0%オフ(お客さま感謝デー)

- 毎月5のつく日に電子マネーWAONを利用でポイント2倍(1.0%)

- 55歳以上なら毎月15日(G.G感謝デー)

- イオンシネマの映画料金がいつでも300円オフ

とくに毎月20日か30日にイオン系列の店舗で生活用品をまとめ買いすれば、5.0%割引になるのでお得です。

他にも、家族で映画に行く際に、映画料金を安く抑えられます。

イオンモールやダイエー、マックスバリュなどイオン系列のお店が近くにある人やよく使う人は、イオンカードセレクトがおすすめです。

- イオングループ対象店舗で買い物(1.0%ポイント還元)

- 毎月10日に買い物(1.0%ポイント還元)

- 毎月5のつく日に電子マネーWAONを利用(1.0%ポイント還元)

- 電子マネーWAONへのオートチャージに利用(0.5%ポイント還元)

- 公共料金の支払いに利用(毎月1件あたり5WAONポイント)

- イオン銀行を給与振込口座に指定(毎月10WAONポイント)

- イオンカードポイントモールを経由してネットショッピング

- AEONCARD ポイントクラブの加盟店で利用(1.0%~1.5%ポイント還元)

- 毎月5のつく日にオリジン対象店舗で利用(2.5%ポイント還元)

- まいふるでふるさと納税に利用(5.0%ポイント還元)

現在、イオンカードセレクトでは新規入会と累計1万円(税込)以上の利用で、最大5,000WAON POINTがもらえるキャンペーンを行っています。入会キャンペーンは変更になる可能性があるので、ポイントがもらえるうちに申し込んでおくのをおすすめします。

\新規入会と利用で最大5,000WAON POINT/

三井住友カード(NL) | 対象のコンビニや飲食店でスマホのタッチ決済すると最大20.0%ポイント還元

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短10秒 ※1 |

| 通常の ポイント還元率 |

0.5% |

| 最大の ポイント還元率 |

7% 対象の店舗でスマホのタッチ決済で支払う ※2 |

| ポイント種類 | Vポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard |

| 付帯保険 | 海外旅行傷害保険:最大2,000万円 |

※注釈

※1 即時発行ができない場合があります。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 身近なコンビニや飲食店などでポイント還元率アップ

- 最短10秒でカード情報が発行される

- 券面にカード情報がなくてセキュリティが高い

- 年会費が永年無料

三井住友カード(NL)は、セブン-イレブンやマクドナルド、ガストなど身近なお店でポイント還元率が最大7%まで上がります。さらに、年会費無料や券面にカード情報がないナンバーレスなどコスト面やセキュリティ面にも優れた1枚です。そのため、適したカードを選ぶのが面倒という主婦におすすめできます。

三井住友カード(NL)の最大の特徴は、特約店でポイント還元率が最大7%になる点です。対象店舗は身近なお店が多く該当しています。たとえば、サイゼリヤやガスト、バーミヤンなどのファミリーレストランが対象です。ほかにも、しゃぶ葉や、かっぱ寿司など家族向けの飲食店も対象で、家族での外食が非常にお得になります。また、ドトールコーヒーショップやエクセルシオール カフェなども対象で、お得に友達の主婦と話したり、余暇時間を過ごしたりできるのです。

さらに、家族を登録すれば、ポイント還元率が最大5.0%上乗せされます。二親等以内なら登録できるため、子どもや自分の両親など協力してくれる人がいるなら一層おすすめです。

- 対象のコンビニや飲食店などでスマホのタッチ決済をする(最大7%ポイント還元)

- 家族を家族ポイントサービスに登録(最大5.0%ポイント還元)※

- SMBCグループの対象サービスを利用して条件を達成する(最大8.0%ポイント還元)※

- セブン-イレブンで支払う(9.5%ポイント還元)※

- ユニバーサル・スタジオ・ジャパンで支払う(最大7%ポイント還元)

- SBI証券でクレカ積立する(最大0.5%ポイント付与)

- SBI証券で投信残高や株式の購入などの取引をする

- VポイントPayアプリ、Visaプリぺ、かぞくのおさいふへのチャージに使う(0.25%ポイント還元)

トータルマネーコンサルタント

新井智美

申し込みから最短10秒(※)で発行できる点が魅力の三井住友カード (NL)。特徴は、コンビニエンスストアやマクドナルドでスマホのタッチ決済を利用すれば、ポイント還元率が最大7%になることだ。年会費も永年無料なので、対象コンビニやマクドナルドでの利用が多く、タッチ決済に慣れている人であれば、持っておいて損はないカードと言えます。

20代 | 女性

三井住友カードに関しては、Vpassアプリを利用すればカードを使用するたびにリアルタイムでプッシュ通知がされるので、不正利用が万が一行われた場合でもすぐに気づくことができるようになっているという仕組みを持っていて信頼度が非常に高く満足しています。

30代 | 男性

カードを作ったきっかけが、利用額の20%が還元されるというキャンペーンがあった為です。上限額もありましたが、期間もなかったので普段使いでお得に還元されました。 また、利用額に応じてポイントが付与されました。色んなポイントに移行出来たのでポイントも有効に消費することができました。

40代 | 男性

このカードはポイント還元率が低い点はありますが、年会費が簡単な条件をクリアすることで無料で利用できます。また、利用付帯で海外旅行保険が付帯している点も気に入っています。自動付帯が一番良いですが、それでも利用付帯で海外旅行保険が付いてくるのは満足しています。

※注釈

※即時発行ができない場合があります。

\身近なお店でスマホのタッチ決済で7%還元/

エポスカード | 全国1万店舗で優待を受けられる

| 年会費 | 無料 |

|---|---|

| 発行スピード | 最短即日 |

| 通常の ポイント還元率 |

0.5% |

| 最大の ポイント還元率 |

15.0% たまるマーケットの対象店舗で支払う |

| ポイント種類 | エポスポイント |

| 追加カード | ETCカード |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行:最大3,000万円 |

- カフェやスパなど全国1万店舗で優待を受けられる

- 最短即日でカードを受け取れる

- たまるマーケットを経由してネットショッピングするとポイント最大30倍(15.0%)

エポスカードは全国1万店舗で割引やポイント特典などの優待が受けられるカードです。とくにレジャー関連の店舗が多く対象に入っているので、家族や友人とよく出かける主婦におすすめできます。

この優待はエポスカードの最大の特徴です。カフェやアミューズメント、スパなどさまざまな店舗が優待の対象となっています。休日に家族でお得に映画館や水族館、遊園地に行ったり、旅行に行ったりできます。

| 対象店舗 | 優待内容 |

|---|---|

| よみうりランド | ワンデーパスおよび入園料が200円割引 |

| マクセル アクアパーク品川 | 入場料が100円割引 |

| 渋谷HUMAXシネマ | 一般鑑賞料金が500円割引 |

| ビッグエコー池袋駅東口店 | ・ルーム料金が一般料金より30.0%割引 もしくは ドリンクバー付き・飲み放題コースが会計総額より10.0%割引 ・エポスポイント5倍 |

| トヨタレンタカー | 基本料金より5.0%割引 |

| エクスペディア | ・国内・海外ホテルが8.0%割引 ・国内・海外「航空券+ホテル」が2,500円割引 ※ |

- 優待の対象店舗でエポスカードを提示もしくは利用

- たまるマーケットを経由してネットショッピング(最大15.0%ポイント還元)

\全国1万店舗で優待あり/

Oliveフレキシブルペイ | 4つの機能を1枚に集約できる

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 1~2営業日 |

| 通常の ポイント還元率 |

0.5% |

| 最大の ポイント還元率 |

20.0% 各種条件を達成のうえ、対象の店舗でスマホのタッチ決済で支払う ※ |

| ポイント種類 | Vポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行:最大2,000万円 ※代わりに選べる無料保険への変更も可 |

※注釈

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- クレジット・デビット・キャッシュカード・ポイントカードの機能を1枚に集約できる

- 対象のコンビニや飲食店などでスマホのタッチ決済をすると最大20.0%ポイント還元

- 年会費が永年無料

Oliveフレキシブルペイは4つの決済機能が1枚に集約されたクレジットカードです。クレジットカードやキャッシュカードなどを複数枚持ちたくない主婦におすすめです。

そもそもOliveフレキシブルペイの最大の特徴は、対象のコンビニや飲食店などでスマホのタッチ決済をすると、ポイント還元率が最大20.0%になる点です。最大値の20.0%にするには、SMBCグループの各種サービスの利用や家族の登録などが必要になります。とはいえ、対象店舗でスマホのタッチ決済をするだけで7%ポイント還元になるため、お得であることに変わりありません。

そして、主婦におすすめの特徴としては、クレジット・デビット・キャッシュカード・ポイントカードの4つの機能を1枚に集約できる点です。各カードを作成する必要がないため、財布の中身を軽くできます。

支払い方法はVpassアプリもしくはSMBCアプリからいつでも簡単に変更できます。

ただし、Oliveフレキシブルペイの場合、引き落とし口座には三井住友銀行しか設定できないません。すでに三井住友銀行の口座を持っているか、これから口座開設しても問題なければ、Oliveフレキシブルペイがおすすめです。そうでなければ、ほぼ同じスペックで別の銀行口座を引き落とし口座に設定できる三井住友カード(NL)を選ぶべきです。

- 対象のコンビニや飲食店などでスマホのタッチ決済をする(最大7%ポイント還元)

- 家族を家族ポイントサービスに登録(最大5.0%ポイント還元)※

- SMBCグループの対象サービスを利用して条件を達成する(最大8.0%ポイント還元)※

- セブン-イレブンで支払う(9.5%ポイント還元)※

- ユニバーサル・スタジオ・ジャパンで支払う(最大7%ポイント還元)

- SBI証券でクレカ積立する(最大0.5%ポイント還元)

- SBI証券で投信残高や株式の購入などの取引をする

- VポイントPayアプリ、Visaプリぺ、かぞくのおさいふへのチャージに使う(0.25%ポイント還元)

\これ1枚だけ持てばOK/

dカード | ドコモの携帯が毎月187円引き!d払いのポイント還元率もアップ

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 1~3週間 |

| 通常の ポイント還元率 |

1.0% |

| 最大の ポイント還元率 |

7% |

| ポイント種類 | dポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard |

| 付帯保険 | 国内・海外旅行:最大2,000万円 ※29歳以下のみ ショッピング:年間最大100万円 ケータイ補償:年間最大1万円 |

- ドコモの携帯料金が毎月187円安くなる

- d払いの支払い元の設定するとポイント還元率が0.5%アップ

- 年会費が永年無料

dカードはドコモの携帯やd払いなどドコモのサービスをお得に使えます。ドコモのサービスをよく使う主婦におすすめできる1枚です。

まずeximoやirumoなどドコモの携帯プランをdカードで支払うと、毎月187円割引になります。支払い方法にdカードを設定するだけなので、すぐに固定費である携帯代を節約できるのです。

また、d払いの支払い方法にdカードを設定すると、ポイント還元率が1.0%(+0.5%)となります。他のクレジットカードを設定した場合は0%還元になってしまうため、d払いを使うならdカードは持っておくべきです。

ほかにも、THEO+でdカードによるクレカ積立をすると、0.1%のdポイントが還元されます。

ドコモのサービスを日常的に使っているなら、dカードがおすすめです。

- dカード特約店で利用(最大7%ポイント還元)

- dポイント加盟店で提示(0.5%~1.0%ポイント還元)

- d払いの支払い元に設定(0.5%ポイント還元)

- dカード ポイントモールを経由してネットショッピング(最大15.0%ポイント還元)

- こえたらリボンで利用(0.5%ポイント還元)

- dカード決済でクレカ積立(0.1%ポイント還元)

\ドコモのサービスがお得に/

Orico Card THE POINT | ポイント還元率が常に1.0%以上

| 年会費 | 無料 |

|---|---|

| 発行スピード | 最短8営業日 |

| 通常の ポイント還元率 |

1.0% |

| 最大の ポイント還元率 |

2.5% 入会後6ヵ月以内かつオリコモールで利用 |

| ポイント種類 | オリコポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Mastercard/JCB |

| 付帯保険 | カード紛失・盗難 |

- 入会から6ヵ月間はポイント還元率が2倍(2.0%)

- 通常のポイント還元率が1.0%

- オリコモールを経由してネットショッピングすれば+0.5%ポイント還元

Orico Card THE POINTは入会から6ヵ月間は通常のポイント還元率が2.0%に上がるカードです。そのため引っ越しや子どもの入学などによって、直近6ヵ月間でさまざまなお店やサービスを利用する主婦におすすめです。

そもそものOrico Card THE POINTの特徴は、年会費無料であるにもかかわらず、通常のポイント還元率が常に1.0%以上という点にあります。一般的なカードは、通常のポイント還元率は0.5%で、条件を達成すれば1.0%以上になるものが多いです。

さらに、主婦におすすめできる点として、入会から6ヵ月間は通常のポイント還元率が2.0%になる点です。通常のポイント還元率が2.0%になるカードは、Orico Card THE POINT以外ありません。

引っ越しや子どもの入学などで、一時的にさまざまなお店やサービスで物を買わなければいけない場合に非常にお得です。

そのようなライフイベントが控えている主婦は、Orico Card THE POINTを作っておくとよいでしょう。

- 入会から6ヵ月間の間に利用(2.0%ポイント還元)

- オリコモールを経由してネットショッピング(0.5%ポイント還元)

\入会6ヵ月間はポイント2倍/

リクルートカード | 通常のポイント還元率が1.2%と最も高い

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | JCB:最短即日 Visa/Mastercard:約1週間 |

| 通常の ポイント還元率 |

1.2% |

| 最大の ポイント還元率 |

11..2% じゃらんnetで10.0%還元プランを予約・宿泊する |

| ポイント種類 | リクルートポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard/JCB |

| 付帯保険 | 海外旅行:最大2,000万円 国内旅行:最大1,000万円 ショッピング:年間200万円 |

- 通常のポイント還元率が高く、どんなお店・サービスでもお得

- リクルートのサービスで使えばさらにポイント還元率アップ

- 海外・国内どちらも旅行保険が付帯している

リクルートカードは通常のポイント還元率が最も高い特徴があります。人数の多い家族で毎月の出費が多い主婦におすすめできる1枚です。

リクルートカードの通常のポイント還元率は1.2%と、本記事で紹介しているカードで最も高いです。そのためどんなお店やサービスでも効率よくポイントを貯められます。電気やガスなど公共料金の支払いもポイント還元の対象です。

また、じゃらんやホットペッパービューティーといったリクルートのサービスで利用すると、さらにポイントを貯められるのです。

たとえば、毎月の生活費をリクルートカードで支払いつつ、たまに行う家族旅行をじゃらんで予約するのもお得でおすすめです。

| サービス名 | 特典内容 |

|---|---|

| じゃらん | 最大11.2%ポイント還元 |

| ホットペッパービューティー | 3.2%ポイント還元 |

また、家族カードのポイント還元率も1.2%なので、家族全員でリクルートカードを使えばさらに多くのポイントを得られます。子どもや旦那もクレジットカード選びに迷っているようなら、これを機にリクルートカードにまとめてみてもよいでしょう。

- じゃらんの決済に利用(最大11.2%ポイント還元)

- ホットペッパービューティー(3.2%ポイント還元)

\常にポイント還元率1.2%以上/

PayPayカード | PayPayの支払いに利用でポイント還元率最大1.5%

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 約1週間 |

| 通常の ポイント還元率 |

1.0% |

| 最大の ポイント還元率 |

9.0% 5のつく日にYahoo!ショッピングで商品券を購入 |

| ポイント種類 | PayPayポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard/JCB |

| 付帯保険 | - |

- PayPayの支払いに利用すれば最大1.5%ポイント還元にアップ

- Yahoo!ショッピングでの利用で毎日最大5.0%ポイント還元

- 貯まったポイントをPayPayの支払い時に使える

PayPayカードはPayPayやYahoo!ショッピングの支払いに利用すると、ポイント還元率が高くなる特徴があります。それらのサービスをよく使う主婦なら、PayPayカードがおすすめです。

PayPayの支払いにPayPayカードを利用すると、最大1.5%ポイント還元されます。PayPayカードを利用した時点で1.0%ポイント還元され、さらにPayPayステップの条件を達成すると、+0.5%されます。

- 200円以上の支払いをトータル30回

- トータル10万円以上の支払い

また、Yahoo!ショッピングでPayPayカードを利用すると、毎日最大5.0%ポイント還元されます。さらに、毎月5日・15日・25日の5のつく日に買い物すると、買い物金額に対して4.0%分のYahoo!ショッピング商品券がもらえるのです。なお、2025年2月からはPayPayポイントが付与されます。Yahoo!ショッピングで日用品などを買う機会が多いなら、PayPayカードを持っておくとお得です。

- PayPayの支払いに利用(最大1.5%ポイント還元)

- Yahoo!ショッピングで利用(最大5.0%ポイント還元)

\PayPayとYahoo!ショッピングがお得に/

セブンカード・プラス | セブン-イレブンで使うと最大10.0%の高還元

| 年会費 | 無料 |

|---|---|

| 発行スピード | 通常1週間程度 |

| 通常の ポイント還元率 |

0.5% |

| 最大の ポイント還元率 |

10.0% ※ セブン-イレブンでクレジット決済 |

| ポイント種類 | nanacoポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | JCB |

| 付帯保険 | 海外ショッピング |

※注釈

※ 事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※ nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※ 一部、お支払い方法・商品・サービスの対象外があります。

- セブン-イレブンで使うと最大10.0%の高還元

- 毎月の対象日にイトーヨーカドーでの支払いに使うと5.0%割引

- ミッキーが描かれているディズニーの券面を選べる

セブンカード・プラスは、セブン-イレブンでのポイント還元率が最も高い特徴があります。また、イトーヨーカドーでポイントアップや割引などの特典もあります。そのためセブン-イレブンやイトーヨーカドーを使う機会が多い主婦におすすめです。

セブン-イレブンでセブンカード・プラスを使うと、ポイント還元率が最大10.0%まで上がります。

事前にセブンカード・プラスを「7iD」に登録する必要があり、クレジット決済のみの適用となっていますが、簡単な条件でずっと10.0%ポイント還元になるためお得です。

また、イトーヨーカドーでの買い物もお得になります。

たとえば、毎月8日・18日・28日の「ハッピーデー」では、食料品や衣料品、日用品などほぼ全品5.0%割引になるのです。さらに、ポイント還元率も2倍(1.0%)になります。

このような特徴から、セブンカード・プラスはセブン-イレブンとイトーヨーカドーをよく使う主婦におすすめです。

- セブン-イレブンで利用(最大10.0%ポイント還元)

- イトーヨーカドーやデニーズなど対象店舗で利用(1.0%ポイント還元)

\セブン-イレブンで最大10.0%ポイント還元/

セゾンカード インターナショナル | ポイントの有効期限がない

| 年会費 | 無料 |

|---|---|

| 発行スピード | 本カード:最短3営業日 デジタルカード:最短5分 |

| 通常の ポイント還元率 |

0.5% |

| 最大の ポイント還元率 |

15.0% セゾンポイントモールを経由してネットショッピング |

| ポイント種類 | 永久不滅ポイント |

| 追加カード | ETCカード/家族カード |

| 国際ブランド | Visa/Mastercard/JCB |

| 付帯保険 | - |

- ポイントの有効期限がなくいつまでも貯められる

- セゾンポイントモールを経由してネットショッピングするだけでポイント最大30倍(最大15.0%)

セゾンカードインターナショナルでもらえるポイントには、有効期限がありません。ポイントの使い忘れなどで失効する心配をしたくない主婦におすすめです。

そもそものセゾンカードインターナショナルの特徴としては、デジタルカードを選択できる点にあります。Webから申し込めば、最短5分でデジタルカードの利用が可能です。買いたいものがあるけれども、手元にお金がなくてクレジットカードがほしい人にとって便利です。

また、セゾンカードインターナショナルの利用で貯まる永久不滅ポイントは、有効期限がないのも魅力です。ポイントを少しずつ貯め続けて、人気の家電やグルメなどに交換できます。

失効の心配をせず、長期間にわたってポイントを貯めていきたい主婦におすすめです。

- セゾンポイントモールを経由してネットショッピング(最大15.0%ポイント還元)

- 優待ショップで利用

トータルマネーコンサルタント

新井智美

国内初であるナンバーレスのデジタルカードが発行されることが最大の特徴ともいえるセゾンカード インターナショナル。基本のポイント還元率は0.5%と高くありませんが、「セゾンポイントモール」経由でのネットショッピング利用で最大30倍は評価すべき点といえます。さらにポイントには有効期限がなく、効率的に貯めたポイントを無駄なく利用したい方におすすめの1枚です。

40代 | 男性

セゾンカード インターナショナルは、クレジットカードとしては良いカードなのではないかと思っています。初めて持つクレジットカードとしてはこちらのカードの方を選んでおいたほうがいいんじゃないかと思っていて、サポートに連絡をしたときがありましたが、一人一人疑問にお答えすることにとても丁寧なところだったと言う印象を受けました。

30代 | 男性

セゾンカード インターナショナルの還元率は他のクレジットカードと同じく100円で1ポイントです。大きな違いはこの交換したポイントがやや使いにくい点にあります。キャッシュバックはできるのですが200ポイント必要な点。他サービスのポイントには交換不可な点。またポイント交換モールの品数が少ない点がネックとなっています。

\ポイント失効の心配なし/

主婦がクレジットカードを選ぶときのポイント

主婦がクレジットカードを選ぶ際は、通常還元率やポイント優待店などポイントの貯まりやすさに加えて、女性向けの特典があるかにも注目しましょう。

通常のポイント還元率が高いクレジットカードを選ぶ

まずは通常時のポイント還元率が高いカードを選んで、普段の買い物で効率よくポイントを貯めましょう。貯まったポイントを買い物に使えば家計の節約につながります。

還元率の目安は、1.0%以上であることです。多くのカードが0.5%還元であるなか、リクルートカードをはじめとした、1.0%以上の還元率を誇るカードは高還元のカードといえます。

| 還元率 | カード |

|---|---|

| 1.2% | リクルートカード |

| 1.0% | 楽天PINKカード PayPayカード |

よく利用する店舗やサイトでポイント還元率が高いカードを選ぶ

すでにメインカードとして通常還元率1.0%以上のカードを持っている人は、サブカードとして、特定の店舗やサービスで還元率が高くなるカードを作るのがおすすめです。メインカードだけでは取りこぼしてしまうポイントも、無駄なく獲得できます。

たとえば、楽天PINKカードなら、楽天市場で利用すると還元率が3倍(3.0%)にまで上がります。他にも、三井住友カード(NL)やOliveフレキシブルペイなら、対象のコンビニや飲食店でスマホのタッチ決済をすると7%還元になります。

| 対象店舗 ・サービス |

カード | ポイント還元率 |

|---|---|---|

| Amazon | JCB CARD W plus L | 2.0% |

| 楽天市場 | 楽天PINKカード | 3.0% |

| イオングループ | イオンカードセレクト | 1.0% +毎月20日・30日は買い物代金5.0%オフ |

| セブン-イレブン | セブンカード・プラス | 最大10.0% |

| ローソン | 三井住友カード(NL) | 最大7% |

| マクドナルド | 三井住友カード(NL) | 最大7% |

| ドトール | 三井住友カード(NL) | 最大7% |

| ガスト | 三井住友カード(NL) | 最大7% |

| PayPay | PayPayカード | 最大1.5% |

女性向けの特典が充実しているカードを選ぶ

クレジットカードはポイント還元だけでなく、持っているだけで対象になる特典も魅力です。とくに主婦には、女性向けの特典が充実したカードがおすすめです。

たとえば、楽天PINKカードなら、乳がんや子宮筋腫など女性特有の病気に対する保険に限定加入できる特典(54歳以下なら月払保険料は500円以下)があります。また、楽天グループのサービスや全国140万件以上のサービスでの優待を選ぶことも可能です。

他にも、JCB CARD W plus Lなら、毎月10日・30日に2,000円分のJCBギフトカードが当たる「LINDAの日」に参加できたり、乳がんや子宮がんなど女性特有の病気に対する保険にも限定で加入できたりします。

| カード | 特典 |

|---|---|

| 楽天PINKカード | ・楽天グループ優待サービス ・ライフスタイル応援サービス ・女性のための保険「楽天PINKサポート」 |

| JCB CARD W Plus L | ・LINDAの日 ・LINDAリーグ ・女性のための保険サポート |

主婦がクレジットカードを持つメリット

主婦がクレジットカードを持つメリットは、ポイントを貯めて節約につなげられたり、家計管理を楽にしたりできる点です。なかには旅行傷害保険が付帯しているカードもあり、持っていれば、万が一の時にも安心です。

ポイントを貯めると節約につながる

クレジットカードの利用で貯まるポイントは、支払いに充てたり、商品と交換したりできるので、うまく活用すれば節約に繋がります。

たとえば、通常還元率が1.0%のクレジットカードで、毎月30万円支払ったら、年間で3万6,000円分ものポイントが貯まります(1ポイント=1円の場合)。普段の買い物の支払いで使えば、3万6,000円分の支出が減ることになります。

支払いをまとめると家計管理が楽になる

クレジットカードで支払いをまとめると、利用明細をアプリや会員ページですぐに確認できるため、家計管理が楽になります。レシートを一つひとつ整理する手間が省け、どこでどれだけ使ったのかひと目で分かります。

とくにOliveフレキシブルペイは、カードの利用明細だけでなく、銀行口座や証券口座と連携すれば、資産全体を一元管理できます。これにより、日々の支出だけでなく、貯蓄や投資の状況も把握しやすくなるのです。

主婦がクレジットカードを持っていれば、家計の管理が確実かつ効率的になります。

クレジットカードに保険が付帯する場合がある

クレジットカードには、旅行時やショッピングなどの際に適用される保険が付帯している場合があります。とくに国内旅行傷害保険や海外旅行傷害保険が代表的です。これらがあれば、旅行時にケガや病気などのトラブルが起きても、後日にかかったお金を補償してくれます。

保険の補償内容と補償金額は、カードごとに細かく決まっているのでよく確認してください。

| 補償内容 | 補償金額の目安 |

|---|---|

| 傷害死亡・後遺障害 | 最高1,000万円~2,000万円 |

| 賠償責任 | 2,000万円~3,000万円 |

| 傷害による治療費用 | 200万円限度 |

| 疾病による治療費用 | 200万円限度 |

| 携行品損害 | 1旅行につき0円~50万円限度 |

| 救援者費用など | 200万円限度 |

家族で旅行に行く機会が多い主婦は、旅行傷害保険が付帯したカードを持っておいたほうがよいでしょう。とくにJCB カード W plus Lのように、家族カードを発行すれば家族も補償対象になるカードだとより安心です。

また、保険の適用条件には、旅行費用を事前にカードで支払う必要がある「利用付帯」と、カードを保有しているだけで適用される「自動付帯」があります。

できれば自動付帯のカードを持っていたほうが、補償対象にならなくて困るというトラブルを避けられます。

旅行を安心して楽しむために、保険が付帯しているクレジットカードを選ぶのがおすすめです。

主婦がクレジットカードを実際に作れるのか検証してみた

主婦でもクレジットカードの審査に通過できた人はいるのか、実際に3名の方に協力いただき、検証してみました。

前年度収入が0円だった女性の楽天カード作成の体験談

まず紹介するのは、「前年度の収入が0円で、審査に不安があった」と語るパート・アルバイト女性の体験談です。

申込先は「楽天カード」で、その時点では「働き始めて2ヶ月しか経っていなかった」とのことでした。

結果から言うと、この方は問題なく審査に通過しています。

この体験談からは、前年度の収入がなくても、勤続期間が短くても、「現在は支払能力がある」と判断されれば、クレジットカードの審査に通過できる可能性があると分かります。

| 体験者のスペック | |

|---|---|

| 年齢 | 31~40歳 |

| 年収 | 200万円未満 |

| 所有カード | 楽天カード |

| カードのタイプ | リアルカード(クレジットカード本体が手元に届くタイプ) |

| 審査時間 | 2,3日以内 |

| カード発行日数 | 1週間以内 |

| 支払いの遅延の経験 | なし |

| 借金 | なし |

パートでも審査に通過できた女性のルミネカード作成の体験談

続いて紹介するのは、審査に自信がないと話す「41~50歳のパート主婦」の方の体験談です。

申込先は、ルミネやニュウマンで常時5%の割引を受けられる「ルミネカード」。この方の場合、申込みから2~3日以内で問題なく審査に通過できました。

この方は、ルミネカードの他にも「dカード」「三井住友カード(CL)」などのカードを所持しています。つまり多くのクレジットカードはパート主婦でも利用可能であり、ルミネカードへの審査通過も偶然でないと分かります。

| 体験者のスペック | |

|---|---|

| 年齢 | 41~50歳 |

| 年収 | 200万円未満 |

| 所有カード | ルミネカード、dカード、三井住友カード(CL)、楽天 |

| カードのタイプ | リアルカード(クレジットカード本体が手元に届くタイプ) |

| 審査時間 | 2,3日以内 |

| カード発行日数 | 1週間以内 |

| 支払いの遅延の経験 | なし |

| 借金 | なし |

パートで働く女性の三井住友カード(NL)作成の体験談

最後に紹介するのは、パートで働く31~40歳の女性の体験談です。

申込先は、対象のコンビニなどでスマホのタッチ決済を行ったとき、最大7%のポイント還元を受けられる「三井住友カード(NL)」とのことでした。

この方は審査の感想について、「パートでも難なく申請できました」と話しています。

この体験談からは、非正規雇用者が大手クレジットカード会社へ申し込む場合であっても、信用情報などに大きな問題がなければ審査に通過できる可能性があると分かります。

| 体験者のスペック | |

|---|---|

| 年齢 | 31~40歳 |

| 年収 | 400万円~600万円 |

| 所有カード | 三井住友カード(NL)、エポスカード |

| カードのタイプ | リアルカード(クレジットカード本体が手元に届くタイプ) |

| 審査時間 | 1週間以内 |

| カード発行日数 | 1ヶ月以内 |

| 支払いの遅延の経験 | なし |

| 借金 | なし |

主婦向けクレジットカードに関するQ&A

主婦向けクレジットカードに関するQ&Aとして、主に審査や利用限度額に関するものを取り上げています。

まず1枚目として通常のポイント還元率が高いカードを選びましょう。毎月の公共料金や日常の買い物でポイントが貯まって、実質的に節約できます。そして、2枚目や3枚目によく使うお店やサービスでポイント還元率が高くなるカードや、女性向け特典が充実しているカードを選ぶのがおすすめです。これでポイントの取りこぼしやお得な機会を逃さずに済みます。

ただし、カードを多く持ちすぎると、引き落とし口座や支払い日を管理する手間が増えます。適度な枚数に抑えることで、利便性と管理のしやすさを両立できます。

そのため、専業主婦でもカードを作れる可能性は十分にあります。

たとえば、夫に十分な年収があったり、会社員や公務員として安定した収入を得たりしていれば、世帯全体として返済能力があると判断されます。その結果、専業主婦がクレジットカードに申し込んだ場合でも、審査に通る可能性があるのです。

夫が持っているクレジットカードで家族カードを発行できないか相談してみましょう。

目安として、限度額は10万円~50万円程度になるケースが多いでしょう。食料品や日用品などの少額の買い物なら問題ありませんが、家具や家電などの高額な支払いには利用できないかもしれません。なお、遅延なく返済し続ければ、限度額を増額できます。

もしくは、家族カードなら本会員の利用可能枠内で使えるため、新規発行するより利用限度額を多くできる可能性があります。