「無職だからクレジットカードは作れない?」「収入が安定していないと審査に通りにくい?」そう思っている人も多いのではないでしょうか。

しかし、無職の人でも作れるクレジットカードはあります。

この記事では、無職でも安心して申し込めるクレジットカードを7枚紹介します。

無職だからといって、絶対にクレジットカードを作れないわけではありません。この記事を読めば、無職の人でも作れるクレジットカードが見つかるはずです。

| 年会費 | ポイント 還元率 |

申込条件 |

|---|---|---|

| 永年無料 | 0.5%~7%※ | 18~74歳のご本人に安定した収入のある人 |

プロミスVisaカードは、カードローン機能とクレジットカード機能を兼ね備えた便利なカードです。

借入れの返済と買い物のどちらで利用しても0.5%のポイントを貯められます。

\最大7%ポイント還元!※ /

※注釈

「とにかくクレジットカードを発行したい!」という人は審査が甘いクレジットカードの解説記事もおすすめです。審査に通りやすくなるコツも紹介しています!

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

無職でもクレジットカードは作れる?

「無職で収入がないのにクレジットカードは作れるの?」と不安を持っていないでしょうか。クレジットカードがないと、ネットショッピングができなかったり、ほしいものがすぐに買えなかったりと不便です。

たしかに安定収入がある職に就いている人と比べると、無職・ニートの人は審査において不利です。しかし、無職・ニートの人でもクレジットカードは作れる可能性はあるので安心してください。とくに発行会社や申込条件、カードランクなどから作りやすいカードが判別できます。

結論:無職でもクレジットカードは作れる

クレジットカードの審査は、家族構成や現在の借入れ総額などさまざまな情報をもとに総合的に判断されるため、仕事に就いていなくても他の情報次第では作れる可能性があります。よって、無職でもクレジットカードは作れるのです。

審査では、職業に関わる属性情報と信用情報を総合的に判断し、返済能力があるか確認されます。

| 属性情報 | 職業や勤務先、年収などの情報 |

|---|---|

| 信用情報 | クレジットカードやカードローンの申込み・利用・支払いの履歴 |

属性情報とは、職業や年収から、現在の返済能力を判断する指標として扱われます。一方、信用情報は過去の履歴から今後も滞りなく返済してくれるか判断する指標として見られます。

無職は年収がない分、属性情報では不利ですが、信用情報で返済能力を示せれば、審査に通る可能性があるのです。

たとえば、専業主婦(主夫)やアルバイトをしていない学生は、配偶者(扶養者)・両親に一定の収入があれば、世帯年収が評価されて審査に通る可能性があります。

| 属性 | 審査に通る理由 |

|---|---|

| 学生 | 奨学金や親からの仕送りなどがあれば支払い能力があると判断される |

| 専業主婦(主夫) | 配偶者の収入や夫婦で共有の不動産などがあれば、安定収入・資産を証明できる |

| 年金受給者 | 年金収入が安定しているため、支払い能力があると判断されやすい |

| 資産家 | 株式や預金など、多額の資産を持っている場合は、支払い能力があると判断されやすい |

| 貯蓄が多い | 貯蓄がある場合は、貯蓄証明を提示すれば支払い能力があると判断されやすい |

専業主婦や学生向けのおすすめのクレジットカードも紹介しています!

無職でも作れる審査が甘いクレジットカードの特徴

無職・ニートの人でも作れる審査が甘いクレジットカードも存在します。そのようなカードを選べば、より確実に審査に通る可能性が高まるでしょう。無職・ニートの人向けのクレジットカードの特徴は、申込条件とカードのランク、カードの系統から分かります。

- 申込条件に申込み者本人の収入に対する記載がない

- 一般ランクである

- 消費者金融系・流通系・信販系のいずれかに該当している

- デポジット型である

まず前提として、「申込条件に申込み者本人の収入に関する記載がないカード」または、「本人または配偶者に安定した収入があると記載されているカード」を選びましょう。

本人の収入条件があるカードは、無職に対して審査が厳しいと考えられます。配偶者の年収条件があるカードは、自分に収入がなくても、配偶者に一定の収入があれば通る可能性があります。

たとえば、プロミスVisaカードの申込条件は「満18歳以上のプロミス会員の方(高校生は除く)」と書いてあるだけです。収入の要件は書いてないため、無職でも通る可能性があります。

そのうえで、カードランクは一般ランクのものを選んでください。カードランクがゴールドやプラチナなど上がっていくにつれて、審査が厳しいクレジットカードとされ、申し込み条件のハードルが高くなります。

さらに、クレジットカードの系統が消費者金融系・流通系・信販系のいずれかに該当しているものを選ぶのがおすすめです。一般的にクレジットカードは、発行会社によって銀行系、交通系、信販系、流通系、消費者金融系・外資系の6種類に分けられます。なかでも消費者金融系・流通系・信販系のカードは審査難易度が比較的低い傾向にあります。安定した収入源がない人でも利用できるように、審査基準を柔軟に設定しているためです。

また、デポジット型のクレジットカードなら、審査に通りやすいです。なぜならあらかじめ保証金(デポジット)をクレジットカードに預けるため、カード会社にとって貸し倒れリスクがないためです。無職・ニートではあるものの手元にまとまった貯金があるなら、デポジット型のクレジットカードを選んだほうが審査に通る可能性が高いでしょう。

クレジットカードの審査難易度は発行会社によって異なります。一般に、銀行系のクレジットカードは審査が厳しい傾向にあります。反対に、流通系クレジットカードは審査が甘いと言われます。

無職でも作れるクレジットカードおすすめ7選

NET MONEY編集部が厳選した、無職でも作れる可能性がある、おすすめクレジットカード7枚を紹介します。

一般ランクのクレジットカードの中から、「申込み条件の間口が広さや、発行会社、年会費が無料またはデポジット型」を厳選し比較しました。

クレジットカードによっては、カードを持っていれば借り入れまでできる、ポイント還元率が高いという特徴もあるため、自分にあったカードを選びましょう。

無職でも作れるクレジットカードおすすめ7選

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 |

|---|---|---|---|---|---|---|---|

| プロミス Visaカード |

Nexus Card | JCBカードW | リクルートカード | 三菱UFJカード VIASOカード |

Nudgeカード | デポジット型 ライフカード |

|

|

|

|

|

|

|

|

|

| 申込条件 | ◎ 18~74歳のご本人に安定した収入のある人 |

◎ 満18歳以上なら誰でも申込可能 |

◎ 満18歳以上なら誰でも申込可能 |

◎ 満18歳以上39歳以下の人なら誰でも申込可能 |

◎ 18歳以上でご本人または配偶者に安定した収入のある人、または18歳以上で学生の人(高校生を除く)。 |

◎ 18歳以上 |

◎ 日本国内に住んでいる18歳以上で、電話連絡が可能な人 |

| 即日発行 | 最短3営業日 | 1~2週間程度 | 最短3営業日 | 最短3営業日 | 最短翌営業日 | 最短5営業日 | 最短3営業日 |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

△ 5,500円(税込) |

| 発行会社 | 消費者金融系 | 流通系 | 信販系 | 流通系 | 銀行系 | 流通系 | 消費者金融系 |

| 注目 ポイント |

プロミスの借り入れもクレジットカードの利用もできる | デポジット(5万円~200万円)がカードの利用限度額になるため、使い過ぎの心配がなく安心 | Amazonを利用する方なら必ずもっておきたいカード! | 還元率は常に1.2% | 最短即日で発行可能 | デザインが豊富 | ポイントアップ特典あり |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

→ランキングの根拠についてはこちら(PDF)

プロミスVisaカードは18歳から申し込める消費者金融系カード

| 年会費 | 無料 |

|---|---|

| 発行スピード | 最短3営業日 |

| ポイント還元率 | 0.5%~7% |

| ポイント種類 | Vポイント |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

| 申込条件 | 満18歳以上のプロミス会員(高校生除く) |

| 国際ブランド | |

| 締め日/支払日 | 毎月15日に締め 翌月10日支払い/ 毎月月末に締め 翌月26日支払い |

| 電子マネー | iD |

プロミスVisaカードは、年会費無料で18歳から申し込める消費者金融系のクレジットカードです。

高校生でなければ、学生や主婦など幅広い人が申込対象となります。消費者金融系のカードの中では、18歳から申し込める珍しいカードなので、収入が安定しない10代の人にとっては魅力的な選択肢といえるでしょう。

| カード名 | 申込条件 |

|---|---|

| プロミス Visaカード  |

年齢18~74歳のご本人に安定した収入のある人 |

| ACマスター カード  |

安定収入と返済能力があり、アコム社の基準を満たす人。10代の申込みは不可 |

| Tカード プラス(SMBCモビット next)※ | 年齢満20歳以上74歳以下の安定収入がある人 |

カードローン機能が付帯している点も特徴の一つです。急な出費や今すぐ現金が必要な場合でも手軽にキャッシングが可能です。審査もスピーディーに行われる上に、Webから銀行口座に振込まれるほか、コンビニATMでも引き出せるため、お金が必要な状況に迅速に対応できます。

さらに、プロミスVisaカードの魅力的な点として、通常の利用で対象のコンビニや飲食店で利用すると、通常0.5%のポイント還元率が最大7%還元まで上昇することがあります。

プロミスVisaカードの利用で7%のポイントが還元される店舗も、大手コンビニや有名フードチェーンなど多彩です。

| ジャンル | 店舗名 |

|---|---|

| コンビニ | セブン‐イレブン、ミニストップ、ローソン など |

| ファストフード | マクドナルド、モスバーガー など |

| ファミリーレストラン | サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵 など |

| カフェ | ドトールコーヒーショップ、エクセルシオール カフェ など |

どうせならお得にお買い物したいという人には非常にうれしい一枚です。

Nexus Cardはデポジット型カードなので審査に通りやすい

| 年会費 | 1,375円(税込) ※別途550円(税込)の発行手数料がかかります |

|---|---|

| ポイント還元率 | 0.50% |

| ポイント種類 | Nexus ポイント |

| 発行スピード | 1~2週間程度 |

| 追加カード | - |

| 付帯保険 | - |

| スマホ決済 | - |

| 交換可能マイル | - |

| 申込条件 | 18歳以上 |

| 国際ブランド |  |

| 締め日/支払日 | 毎月15日に締め 翌月6日支払い |

| 電子マネー | - |

Nexus Cardは、無職の人でも作りやすいカードです。なぜなら、利用前に一定額の保証金(デポジット)を預けることで発行できるデポジット型のクレジットカードだからです。

デポジット型のクレジットカードは、預けたデポジット(保証金)がそのまま利用限度額となります。そのため、過去の利用履歴や収入証明などが厳しく審査される一般的なクレジットカードと異なり、デポジットさえあれば比較的審査に通りやすい特徴があります。

ほかにも、デポジット型のクレジットカードはポイント還元率が低い傾向であったり、キャッシング機能がなかったりする特徴があります。とにかく審査落ちしたくない人やクレジットカードだと使いすぎてしまう悩みがある人に向いているカードです。

クレジットカードとデポジット型クレジットカードの違い

| 違い | クレジットカード | デポジット型のクレジットカード |

|---|---|---|

| 審査難易度 | 申込条件によっては落ちる | デポジットが払えれば通る可能性が高い |

| デポジットの必要可否 | 不要 | 必要 |

| ポイント 還元率 |

高い(0.5%~20.0%) | 低い(0.5%~1.0%) |

| キャッシング 機能 |

あり | なし |

過去にクレジットカードの審査に落ちてしまった人や、いわゆる「ブラック」の状態にある人でも、Nexus Cardであれば発行できる可能性は十分にあります。

JCBカードWは18歳~39歳まで申し込めて最短5分で審査も完了

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.00%~10.50% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/ 家族カード |

| 付帯保険 | 海外旅行/ ショッピング |

| スマホ決済 | Apple Pay/ Google Pay |

| 交換可能マイル | ANA/JAL/ スカイマイル |

| 申込条件 | 18歳~39歳 |

| 国際ブランド |  |

| 締め日/支払日 | 公式サイト参照 |

| 電子マネー | QUICPay |

JCB CARD Wは18歳~39歳限定かつ最短5分で発行できるクレジットカードです。早く発行できる分、審査基準も厳しくないと考えられます。年齢条件に当てはまっていれば、作れる可能性が高いでしょう。

最短5分で発行する場合は、モバ即を利用して申し込みます。申込み後、MyJCBアプリでカード情報を確認し、ネットショッピングやスマホのタッチ決済に使えます。

JCB CARD WをスターバックスやAmazonなどの特約店(JCBオリジナルシリーズパートナー)で使うと、ポイント還元率が最大10.5%になる点も魅力です。特約店には身近なコンビニやECサイト、ドラッグストアなどが含まれています。普段の買い物がお得になる機会が多いので、メインカードの1枚としてもおすすめです。

| スターバックス (Starbucks eGift) |

10.5% |

|---|---|

| スターバックスカードへの 入金オートチャージ |

5.5% |

| セブン-イレブン | 2.0% |

| Amazon | 2.0% |

| メルカリ | 1.0% |

| ウエルシア | 1.0% |

| ビックカメラ | 1.0% |

| 丸善ジュンク堂書店 | 1.0% |

| JTBトラベル | 1.0%~ |

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大12,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

リクルートカードは年会費が永年無料!通常のポイント還元率も1.2%と高還元

| 年会費 | 無料 | ||

|---|---|---|---|

| 発行スピード | 最短5営業日 | ||

| ポイント還元率 | 1.20%~3.20% | ||

| ポイント種類 | リクルートポイント | ||

| 付帯保険 | 海外旅行/ 国内旅行/ ショッピング |

||

| 追加カード | ETCカード/ 家族カード |

||

| スマホ決済 | Apple Pay/ Google Pay/ 楽天ペイ |

||

| 交換可能マイル | - | ||

| 申込条件 | ・18歳以上で本人または配偶者に安定した収入がある ・18歳以上の学生(高校生を除く) |

||

| 国際ブランド |  |

|

|

| 締め日/支払日 | 毎月15日に締め 翌月10日支払い |

||

| 電子マネー | - | ||

リクルートカードは、年会費が永年無料で多くのユーザーが申し込みやすいようになっています。また、申込条件には安定収入の要件があるものの、配偶者に収入があればよいため、無職の人でも作れる可能性があります。安定収入の要件もないので、アルバイトをしていない学生とかも発行できるでしょう。

リクルートカードは常時1.2%ポイント還元と高い点も魅力です。一般的なクレジットカードの通常のポイント還元率は0.5%~1.0%ですが、通常のお買い物はもちろんのこと、公共料金の支払いも1.2%ポイント還元になります。どんなお店やサービスでもお得に買い物したい人におすすめです。

また、じゃらんをはじめとしたリクルートのサービスを使えば、還元率がさらにアップします。

| じゃらんnet | 3.2% |

|---|---|

| ホットペッパービューティー | 3.2% |

| ホットペッパーグルメ | 1.2%還元+予約人数×50ポイント |

- 最大6,000円相当のポイントプレゼント

・新規入会特典で1,000ポイント(カードマイページより受取り手続きが必要)

・カード初回利用特典で1,000ポイント(後日自動加算)

・携帯電話料金決済特典で4,000ポイント(後日自動加算)

三菱UFJカード VIASOカードは高校生でも学生用カードを発行できる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | VIASOポイント |

| 発行スピード | 最短翌営業日 |

| 追加カード | ETCカード/ 家族カード |

| 付帯保険 | 海外旅行傷害保険(利用付帯)/ ショッピング保険 |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay |

| 交換可能マイル | - |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある人、または18歳以上で学生の人(高校生を除く)。 |

| 国際ブランド |  |

| 締め日/支払日 | 毎月15日〆 翌月10日払い (金融機関が休業日の場合は翌営業日) |

| 電子マネー | - |

高校卒業年度の10月1日以降の申込みかつ、卒業後の進路が決まっている場合、学生用の三菱UFJカード VIASOカードを申し込めます。このため、一般的には審査に通らない高校生におすすめです。

三菱UFJカード VIASOカードは年会費が無料で、買い物に利用するとポイントが貯まるのではなく自動的に0.5%キャッシュバックされる点が特徴です。ポイントの場合は交換の手続きをしなければいけませんが、自動キャッシュバックであれば使い忘れの心配がありません。ポイントの使い忘れが心配だったり、交換手続きが面倒だったりする人におすすめです。

さらに、携帯電話やインターネット、ETCの支払いに使うと、還元率が2倍(1.0%)になります。固定費の負担を少しでも軽くしたい人にもおすすめできます。

Nudgeカード(ナッジカード)はAIを用いた独自審査で難易度が低め

| 年会費 | 無料 ※一部は有料 |

|---|---|

| ポイント還元率 | - |

| ポイント種類 | - |

| 発行スピード | 最短5営業日 |

| 追加カード | - |

| 付帯保険 | - |

| スマホ決済 | - |

| 交換可能マイル | - |

| 申込条件 | 18歳以上 |

| 国際ブランド | |

| 締め日/支払日 | 毎月1日/翌月20日払い |

| 電子マネー | - |

Nudgeカード(ナッジカード)はAIなどを用いた独自の審査を行っており、学生やアルバイト、フリーランスでも作りやすいカードです。実際に公式サイトでも同じように記載しており、「柔軟にクレジットカードの発行を致します。」と明言しています。このため、過去に延滞履歴などがない限り、審査に落ちることはほぼないと考えられます。

Nudgeカードの特徴は、自分の希望の提携先(クラブ)を選ぶと、そのデザインのカードと特典をもらえる点です。提携先は芸能人やインフルエンサー、アニメなど幅広くあります。好きな提携先のアイテムをもらえるため、推し活をしたい人におすすめできます。

■Nudgeカードの提携先と特典(一例)

| カテゴリ | 歌手・芸能人 | アニメ・ゲーム・アート | スポーツ | ||||

| 提携先 |  ヒカル ヒカル |

遊助 遊助 |

yama yama |

すこぶる動くウサギ すこぶる動くウサギ |

あさみみちゃん あさみみちゃん |

山形ワイヴァンズ 山形ワイヴァンズ |

武田光司 武田光司 |

| 特典内容 | 限定画像 | オリジナル着ボイス | 限定デジタルフォト&インタビュー動画 | オリジナル壁紙 | 描き下ろし限定壁紙 | 選手サイン入り公式球 | ・サイン色紙(ステッカー付) ・サイン入りオリジナルグッズ |

また、Nudgeカードは利用金額をいつでも返済できる点も特徴です。引き落とし日を待たずにお金が入ったタイミングですぐに返済できて便利です。引き落とし日前にお金を使ってしまって返済に困りたくない人にもおすすめできます。

デポジット型ライフカードは過去に延滞していても発行できる可能性あり

| 年会費 | 5,500円(税込) |

|---|---|

| ポイント還元率 | 0.5%~1.5% |

| ポイント種類 | LIFEサンクスプレゼント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行/国内旅行/シートベルト傷害/カード紛失・盗難 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

| 申込条件 | 日本国内に住んでいる18歳以上で、電話連絡が可能な人 |

| 国際ブランド |  |

| 締め日/支払日 | - ※デポジットのため前払い |

| 電子マネー | - |

デポジット型ライフカードは利用前に保証金(デポジット)を預け入れて、その範囲でのみ使えるクレジットカードです。デポジットを支払うため、カード会社に貸倒れのリスクがなく、審査も通りやすい傾向です。過去に延滞歴があったり、他のカードの審査に落ちたりしてしまった人でも作れる可能性が大いにあります。

実際に公式サイトでも「過去に延滞がある方、初めてクレジットカードを作る方、審査に不安のある方におすすめ!」と明言されています。過去にカードローンの返済に遅れてしまったり、携帯代が払えなかったりした人でも審査に通るかもしれません。

デポジットは3万円・5万円・10万円のいずれかから選べます。デポジット以上の金額は使えないため、使いすぎが不安な人にもおすすめです。

ほかにも、デポジット型ライフカードにはポイントアップ特典もあります。たとえば、年間の利用金額に応じて通常のポイント還元率が2倍(1.0%)になったり、誕生月に利用すると3倍(1.5%)になったりします。ポイントもしっかり貯めていきたい人にもおすすめです。

| 年間の利用金額 | ポイント還元 |

|---|---|

| 年間50万円以上 | 0.75% |

| 年間100万円以上 | 0.9% |

| 年間200万円以上 | 1.0% |

審査に通りやすくなる無職のクレジットカードの作り方

無職でもクレジットカードを作るためには、作りやすいカードを探して注意点を抑えながら申し込む必要があります。ここでは審査に通りやすくなる6つのコツを紹介します。

クレジットカードのキャッシング枠は0円にする

クレジットカードにはキャッシング機能をつけられますが、審査を有利に進めるために0円にしておきましょう。キャッシングとはクレジットカードを用いて現金を借りることができる機能を指します。

実はこのキャッシング機能をつけてしまうと、クレジットカードの審査とは別にキャッシング枠を付与できるかどうかの審査が行われます。

キャッシングをするということはカード発行会社にとってはお金を貸すことであるため、その返済能力があるかどうかを慎重に判断する必要があります。また、貸金業法という法律の中にある総量規制に抵触していないか、カード会社は確認する必要もあるのです。総量規制とは、借入れ総額が年収の1/3までに制限される法律のことです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業業界|お借入れは年収の3分の1まで(総量規制について)

新たに発行するクレジットカードで、他の借入れと合計して年収の1/3を超えるキャッシング枠をつけてしまうと、総量規制に違反してしまいます。結果、審査に不利に働いてしまうのです。

そのため、少しでも審査に通る可能性を上げるために、キャッシング枠は0にして申し込みましょう。

キャッシング機能はクレジットカードを発行した後でも申し込めるので、急いで必要なければ発行後に申し込みましょう。

キャッシング目的クレジットカードを発行したいという人は金利の安いキャッシング機能付きクレジットカードの解説記事もおすすめです。

絶対に虚偽情報を入力しない

もう一つのコツは申込みの際に虚偽申告を絶対にしないということです。カードの発行会社は信用情報機関で管理された申込み者の信用情報と申込情報を照らし合わせます。

この信用情報には勤務先の情報や勤続年数などさまざまな情報が含まれており、申込書類に1つでも誤った情報があればすぐに見抜くことができます。

なので、無職だからと見栄を張って嘘をついてしまうと確実に審査に落とされ、さらに個人の信用が落ちてしまいます。

そうなった場合、次回クレジットカードを申し込んだ際に信用がなく簡単に審査に落とされることにつながりますので気をつけましょう。

短期間で複数のクレジットカードを申し込まない

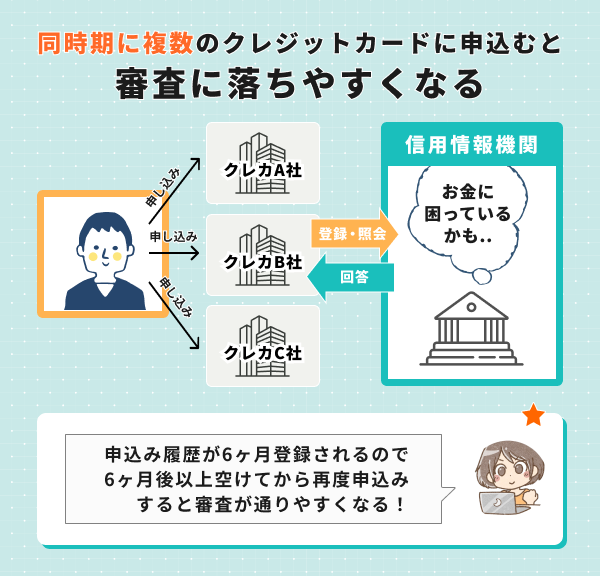

短期間に複数のクレジットカードを申し込むのは避けましょう。短期間に多くの申込みをしていると、カード会社からお金に困っている人だと判断され、返済能力を不安視される可能性があるのです。

クレジットカードの申込履歴は、まとめて信用情報機関に6ヵ月間保管されます。別のカード会社のクレジットカードに申し込んでも、信用情報機関の情報を照会されて申込履歴はバレてしまいます。カード会社にかかわらず、短期間に多くのカードを申し込むのはやめましょう。

無職でも貯金あり・資産ありなら、任意記載でも書くようにする

無職であっても貯金や資産がある場合は、申込み書に欄があれば金額を記載しましょう。

任意記載であっても、預貯金や資産をアピールすれば、カード会社に返済能力を示す材料となるので、結果的に審査においてプラスに働く可能性があります。

クレジットカード審査は総合的に評価されるため、少しでも有利になることは必ず正直に記載しましょう。

職業欄はできるかぎり無職以外の職業を選択する

職業欄はできるだけ「無職」以外を選択すると、審査が有利に進む可能性があります。なぜなら本人の職業以外の要素も審査でみてくれやすくなるためです。

定職についていなくても記載できる職業の具体例をまとめると、以下のとおりです。

無職でも記載できる職業の記載例

| 状況 | 記載できる職業 | 理由カード会社への印象 |

|---|---|---|

| 専業主婦(主夫)の場合 | 主婦(主夫) | 安定した世帯収入があれば返済能力があると判断される 家庭の支え手として生活基盤があると評価される |

| 学生の場合 | 学生 | 親に収入があれば審査に通る可能性がある将来の収入見込みが期待され、ポジティブな印象 |

| 年金受給者の場合 | 年金受給者 | 年金収入が安定収入とみなされる。安定した収入源があるとみなされる |

無職と記載してしまうと、世帯収入や年金収入などが考慮されずに審査されてしまう可能性があります。安定した世帯収入があるのに無職と記載した結果、審査に落ちてしまう事態もありえるのです。

無職でも職業欄はよく確認し、該当するものがあれば、それを選択しましょう。

良好なクレジットヒストリーを保っておく

常に良好なクレジットヒストリーを保っておくと、無職の人でも審査に通りやすくなります。

クレジットヒストリー(クレヒス)とは、過去のクレジットカードやローンなどの利用履歴や支払い履歴を指します。そして、良好なクレジットヒストリーとは、延滞や滞納など一切なく支払い続けている履歴のことです。この履歴があれば、カード会社は今後も問題なく支払いをしてくれるだろうと考えてくれるため、審査に通りやすくなるのです。

クレジットヒストリーは、CICやJICC、KSCなどの信用情報機関に登録されています。カード会社はこれらの信用情報機関にある情報をもとに、クレジットヒストリーの質を判断しています。常日頃から延滞や滞納をせず支払い続け、良好なクレジットヒストリーを積み上げておきましょう。

自分のクレジットヒストリーに問題がないか不安な人は、500円~1,000円ほどの手数料を信用情報機関に支払って開示請求できます。事前に確認しておくと、余計に審査落ちせずに済みます。

無職でもクレジットカードの審査に通りやすい人の特徴

無職でもクレジットカードの審査を通過しやすい人は、親、配偶者などの扶養者が働いていたり、年金を受け取っていたりして、継続収入がある人です。また、クレジットカードの支払いができるだけの資産がある人も、通過の可能性があります。

学生:年収0円でも親に収入があれば作れる可能性あり

学生でもクレジットカードの審査に通る可能性はあります。アルバイトをしておらず年収が0円でも、両親が安定した収入を得ていれば審査に通過できることがあります。

なぜならクレジットカードの審査は、両親の収入を含めた世帯年収で判断されるためです。

また、アルバイトをしているのであれば、必ず申込み時に記載しましょう。アルバイトの収入も返済能力の証明になるので、審査に通る可能性が高くなります。

ただし、学生といっても、高校生の申込みはできないカードが多いので注意しましょう。カードを発行できるのは、大学生や短大生、専門学生などです。

専業主婦(主夫):世帯年収や配偶者に安定年収があれば作れる可能性あり

専業主婦(主夫)もクレジットカードの審査に通過する可能性があります。なぜなら審査では世帯年収がみられるため、配偶者に安定収入があれば返済能力があると判断されるからです。

申込みの際は、職業欄に「専業主婦」があるなら、それを必ず選択しましょう。

年金受給者:年金が安定収入とみなされて作れる可能性あり

年金受給者は、年金が安定収入と原則みなされるため、審査に通る可能性があります。

クレジットカードの年齢制限は、18歳以上など下限はあるものの、上限はない場合が多いです。そのため、年金を受け取るくらいの年齢でも、作れる可能性は大いにあります。

注意点として、申し込む際は職業欄に「年金受給者」があれば、それを必ず選択しましょう。年金という安定収入があるとして審査されるため、有利に働きます。

貯金や資産がある人:しばらく返済には困らないと思われて作れる可能性あり

貯金や資産がある人もクレジットカードを作れる可能性があります。貯金や資産があれば、しばらく返済には困らないと判断されるためです。

申込み時に預貯金を入力する欄があれば、正確に記載しましょう。

無職・ニート:家族カードなら作れる

貯金や資産、年金収入もないうえ、申し込んでも審査落ちしてしまうようであれば、家族カードなら作れる可能性があります。

家族カードとは、クレジットカードの本会員の家族に対して発行できる追加カードです。家族カードなら、本会員が審査に通っていれば、審査不要で発行できます。つまり、自分が無職・ニートでも問題なく作れるのです。

優待やポイント還元率など本会員のカードとほぼ同等のスペックなので安心してください。どうしてもクレジットカードが必要なら、家族に家族カードを発行できないか相談してみましょう。

無職や収入の低い人でもクレジットカードを作れたって本当?事例を紹介

「安定した収入がある」と言いづらい状況でもクレジットカードを作れるのか、実際に検証してみました。

【エポスカード】アルバイトをしていない学生の体験談

まず紹介するのは、「アルバイトをしておらず、仕事による収入源がない」という男子学生の体験談です。

申込み先のカードは「エポスカード」でしたが、申込みの当日に、審査通過が確認できたとのことでした。

エポスカードを含む多くのクレジットカード会社は、学生の申込みを歓迎しています。

学生であれば、アルバイトをしていなくてもクレジットカードを作れる可能性は十分だと言えるでしょう。実際、今回「エポスカード」の審査に通過できた方は、すでに「楽天カード」を所持しているとのことでした。

| 体験者のスペック | |

|---|---|

| 年齢 | 18~20歳 |

| 年収 | なし |

| 所有カード | エポスカード、楽天カード |

| カードのタイプ | リアルカード(クレジットカード本体が手元に届くタイプ) |

| 審査時間 | 当日中 |

| カード発行日数 | 2,3日以内 |

| 支払いの遅延の経験 | なし |

| 借金 | なし |

【ルミネカード】収入に自信がなかったパート主婦の体験談

続いて紹介するのは「ルミネカード」に申込みを行った、パート主婦の人の体験談です。

パートということもあり、収入面で不安があったということですが、この人は問題なく「ルミネカード」の審査に通過することができました。

これまでに「dカード」など複数のクレジットカードを作っており、延滞などの経験もなかった(=良い信用情報を持っていた)ことも、審査を有利に進めるポイントとなったのかもしれません。

| 体験者のスペック | |

|---|---|

| 年齢 | 41~50歳 |

| 年収 | 200万円未満 |

| 所有カード | ルミネカード、dカード、楽天 |

| カードのタイプ | リアルカード(クレジットカード本体が手元に届くタイプ) |

| 審査時間 | 2,3日以内 |

| カード発行日数 | 1週間以内 |

| 支払いの遅延の経験 | なし |

| 借金 | なし |

【JCB一般カード】収入が不安定なフリーランスの人の体験談

最後に紹介するのは、給与所得者の人に比べ審査が不利に進みやすいとされる、フリーランス(個人事業主)男性の体験談です。

実際、この人も「フリーランスとして働いており、会社員のように収入が安定していない」ことを審査上の不安要素として挙げていました。

今回の申込み先カードは「JCB一般カード」(※)。 大手カード会社のプロパーカード(他社と提携を結ばずに発行されるカード)は審査難易度が高いといわれますが、男性は申込みから2~3日以内に審査通過の連絡を受けたそうです。

この体験談からは、信用情報などに大きな問題がないのなら、収入に自信のないフリーランスであってもクレジットカードの審査に通過できる可能性があると分かります。

| 体験者のスペック | |

|---|---|

| 年齢 | 31~40歳 |

| 年収 | 200万円未満 |

| 所有カード | JCB一般カード、PayPayカード |

| カードのタイプ | リアルカード(クレジットカード本体が手元に届くタイプ) |

| 審査時間 | 2,3日以内 |

| カード発行日数 | 2,3日以内 |

| 支払いの遅延の経験 | なし |

| 借金 | なし |

無職の人がクレジットカードに審査に落ちたときの対処法

無職・ニートの人がクレジットカードの審査に落ちてしまった場合、なにか対処法はあるのでしょうか。結論、期間を空けて申し込んだり、家族カードを発行したりなどさまざまな対処法があるので安心してください。

最低でも6ヵ月は待ってから申し込む

クレジットカードの審査に落ちたら、最低6ヵ月は待ってから再度申し込みましょう。審査に落ちた場合、その履歴は信用情報機関に6ヵ月間保管されます。そのため、審査落ちした直後に再度申し込むと、カード会社から「短期間で複数のカードを申し込んでいるということは、お金に困っている可能性が高い」と判断され、審査に通りにくくなります。

さらに、立て続けに申込みを繰り返すと「申込みブラック」とみなされ、どのカード会社の審査にも通らなくなるリスクがあるのです。

こうした状況を避けるため、審査に落ちた場合は最低でも6ヵ月間待ち、信用情報機関に登録された申込履歴が削除されてから再度申し込みましょう。

ただし、審査落ちの根本的な原因が解決されていなければ、6ヵ月待っても状況は変わりません。クレヒスを良好に保ちつつ、過去の借入れを返済するなどして審査に通りやすくするための準備を整えておきましょう。

家族カードを発行する

無職の人がクレジットカードの審査に落ちたら、家族カードを発行するという選択肢があります。家族カードとは、本会員のクレジットカードに紐づく追加カードで、配偶者や親、子どもなど生計を同一にする家族に対して発行できるカードです。

家族カードは本会員が審査を通過していれば、その家族は審査なしで発行できる仕組みになっています。そのため、たとえ本人に収入がなくても、本会員の家族がクレジットカードを持っていれば、自分もカードを持てます。

家族カードの利用分は、本会員のクレジットカードと同じ口座からまとめて引き落とされるため、支払い管理もしやすいのが特徴です。さらに、本会員のカードとほぼ同等のスペックで使えます。

ただし、利用明細は本会員も確認できるため、どのような支払いをしているか知られる点には注意してください。また、家族カードの利用分も本会員の信用情報に影響を与えるため、支払いが滞ると本会員の信用情報に傷をつけてしまいます。

家族カードは審査なしで手軽に発行できるメリットがありますが、利用の管理には十分に注意しましょう。

プリペイドカードを発行する

無職の人がクレジットカードの審査に通らなかった場合の対処法として、プリペイドカードを発行する方法があります。プリペイドカードとは、あらかじめ一定金額をチャージしておき、その範囲内で即時決済できるカードです。カードによっては、VisaやMastercardなどの国際ブランドが付いているものもあり、クレジットカードと同じ加盟店で使用できるのが特徴です。ネットショッピングなど国際ブランドが付いたカードでないと決済できない場面で、便利に使えます。

プリペイドカードの最大のメリットは、審査なしで誰でもすぐに発行できる点です。クレジットカードはカード会社が利用者を信用して利用金額分を立て替える仕組みですが、プリペイドカードはあらかじめチャージした金額内でしか利用できません。そのため、カード会社には貸し倒れリスクがないのです。よって、無職の人でも問題なく発行できます。

ただし、プリペイドカードはクレジットカードとは異なり、チャージ残高を超えた決済はできません。そのため、大きな買い物には向いていない点に注意が必要です。

代表的なプリペイドカードとしては、Kyash Cardや楽天銀行プリペイドカードなどがあります。どちらも利用金額に対して一定のポイントが貯まるため、お得に買い物もできます。

デビットカードを発行する

無職でクレジットカードの審査に落ちた場合の代替手段として、デビットカードを発行する方法があります。デビットカードは、銀行口座と紐づいており、決済時に即座に口座から利用額が引き落とされる仕組みのカードです。そのため、クレジットカードのように後払いではなく、利用可能額は銀行口座の残高内に制限されます。ただし、カード会社にとっては貸し倒れのリスクがないため、基本的に審査なしで発行できます。

デビットカードのメリットは、クレジットカードのように国際ブランドの加盟店で決済できる点です。たとえば、Visaが付帯しているデビットカードなら、国内外のVisa加盟店で使えるうえ、ネットショッピングにも対応しています。

さらに、デビットカードは使いすぎを防ぐ効果もあるのです。クレジットカードの場合、利用限度額内なら自由に買い物ができるため、使いすぎてしまうリスクがあります。しかし、デビットカードは口座残高以上の支払いはできません。そのため、クレジットカードだと支出管理が難しいと感じる人にも向いています。

ただし、デビットカードにはデメリットもあります。支払いを分割払いやリボ払いにできないため、大きな買い物をする際は一括で支払わなければなりません。

また、一部のホテルやレンタカーの予約、ガソリンスタンドなどではデビットカードが使えない場合があります。

さらに、利用履歴がクレジットヒストリー(クレヒス)に反映されません。そのため、将来的に高ランクのクレジットカードを作りたいと考えている場合は、デビットカードを使い続けるのは避けたほうがよいです。

代表的なデビットカードには、Oliveフレキシブルペイ(デビットモード)やPayPay銀行 Visaデビットカードなどがあります。

後払いアプリを使う

無職・ニートでクレジットカードの審査に落ちた場合、後払いアプリを利用すればクレジットカードの代替手段として活用できます。後払いアプリとは、先に決済を済ませて、代金を後日支払うことができるサービスです。クレジットカードのように即時決済が可能で、手元に現金がなくても後払いで買い物ができます。

後払いアプリは、購入した商品が手元に届いて、状態に問題ないことを確認してから支払える点が魅力です。

また、後払いアプリはクレジットカードと違い、審査なしで利用できるものが多いのが特徴です。電話番号やメールアドレスだけで登録でき、本人確認が不要なアプリもあるため手軽に利用できます。クレジットカードを作るのが難しい人や、年収や年齢の関係で審査に通らない人にとって、後払いアプリは便利な決済手段です。

ただし、利用のたびに手数料がかかる場合があるため、クレジットカードよりコストが高くなる可能性があります。

また、利用限度額が最大5万円など低めに設定されているアプリもあるため、大きな買い物には向いていません。

さらに、利用できる店舗が限定されている場合があるため、後払いアプリを選ぶ際は、自分が使いたいお店やECサイトで利用できるか確認しましょう。

代表的な後払いアプリとして、バンドルカードやB/43があります。これらのアプリは、アプリ内でバーチャルカードを発行し、そのカード情報を使ってネットショッピングやスマホのタッチ決済などに利用できます。さらに、国際ブランドと提携した物理的な本カードを発行でき、それを使えば国内外の実店舗でも利用可能です。

無職の人が気になるクレジットカードに関するよくある質問

無職の人がクレジットカードを作る際に気になるよくある質問をまとめました。カード発行の審査基準や、無職でも利用できるカードなど、知っておきたい情報が満載です。

「無職でもクレジットカードは作れるの?」「審査に通るためにはどうすればいいの?」といった疑問を持っている人に向けて、分かりやすく解説します。

また、無職の人は審査の時点で返済能力が低いと判断される可能性が高いため、工夫をして審査を通しやすくすることが大切です。

・学生カードを作る

・専業主婦として作る

・家族カードを作る

・信販系あるいはスーパーやコンビニなどが発行する流通系のクレジットカードを選ぶ

・クレジットカードのキャッシング枠を0にする

・申込み時に虚偽の情報を入力しない

・一度に複数のクレジットカードに申し込まない

無職であっても、状況によっては他の職業を選択できる場合があります。無職以外を選択できないか確認しましょう。

無職でも記載できる職業の記載例

| 状況 | 記載できる職業 | 理由カード会社への印象 |

|---|---|---|

| 専業主婦(主夫) の場合 |

主婦(主夫) | ・安定した世帯収入があれば返済能力があると判断される ・家庭の支え手として生活基盤があると評価される |

| 学生の場合 | 学生 | ・親に収入があれば審査に通る可能性がある ・将来の収入見込みが期待され、ポジティブな印象 |

| 年金受給者の場合 | 年金受給者 | ・年金収入が安定収入とみなされる。 ・安定した収入源があるとみなされる |

ただし、当てはまるものがないからといって虚偽の申告は絶対にしないでください。

ただし、支払い遅延やカード更新時の審査で利用が制限される可能性はあります。

- 支払いの遅延が続いている:長期間の滞納があると、カード会社が利用を停止する可能性がある

- 更新時の審査で支払い能力が低いと判断される:カードの有効期限が切れる際に、新しいカードの発行が認められない場合がある

- キャッシング枠が減額・停止される:収入がなくなったことで、キャッシング利用限度額が制限される場合がある