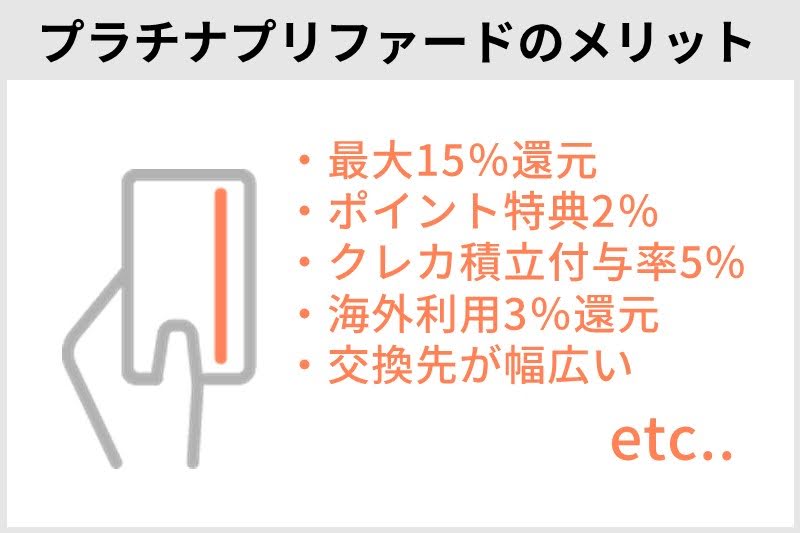

三井住友カード プラチナプリファードは、他のプラチナカードと比べてポイント還元率がとても高いポイント特化型のプラチナカードです。

通常のポイント還元率は1.0%ですが、対象店舗やサービスで使うと最大15.0%までアップし、使い方次第でより多くのポイントを貯められます。

貯まったポイントは現金やギフト券、マイルに交換できるほか、次回の買い物でも使えるので毎日のショッピングにおすすめです。

- 最大15.0%還元で効率よくポイントを貯めたい人

- 幅広いシーンでポイントを活用したい人

- お得に積立投資をしたい人(ポイント還元率最大3.0%)

- ステータス性と利便性を備えたカードがほしい人

この記事では、三井住友カード プラチナプリファードのメリットとデメリットを分かりやすく解説しつつ、実際の口コミ・評判を紹介します。三井住友カード プラチナプリファードを作ろうか迷っている人は、ぜひ参考にしてください。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

三井住友カード プラチナプリファードの基本情報

三井住友カード プラチナプリファードの最大の特徴は、ポイント還元率が他のプラチナカードと比べても圧倒的に高いことです。

通常のポイント還元率は1.0%ですが、コンビニやスーパー、ドラッグストアなどプリファードストアと呼ばれる特約店で使うと最大15.0%までアップします。日々の生活で頻繁に利用するお店がプリファードストアに含まれている場合は、より多くのポイント獲得を期待できます。

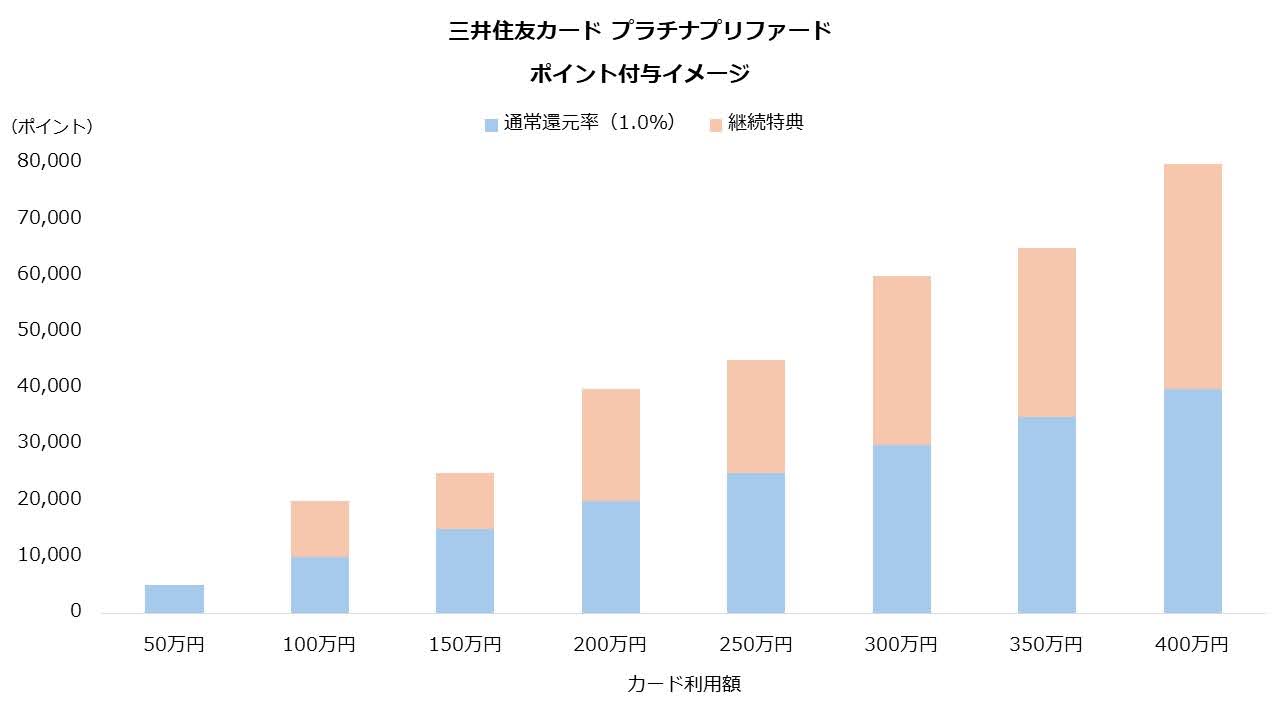

さらに、利用額に応じて最大4万ポイントがもらえる継続特典も魅力です。年間100万円の利用で1万ポイント、200万円で2万ポイント、300万円で3万ポイント、400万円以上の利用で4万ポイントを付与されます。これにより、実質的なポイント還元率は2.0%までアップします。

| 年会費 | 3万3,000円 |

|---|---|

| ポイント還元率 | 1.0%~15.0% |

| 貯まるポイント | Vポイント |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行保険 選べる無料保険と交換可能 |

| 家族カード | あり(無料) |

| ETCカード年会費 | 550円(初年度無料) |

| スマホ決済 | Apple Pay、Google Pay |

一方で、コンシェルジュサービスやプライオリティ・パスなどのステータスカードならではの優待は付帯していません。しかし、ワンランク上の優待を受けられないぶん、ポイント特典は群を抜いて手厚いので、プラチナカードならではの優待よりもポイント還元率を重視して、普段使いで賢く活用したい人におすすめです。

三井住友カード プラチナプリファードのメリット9つ

三井住友カード プラチナプリファードのメリットは、ポイントを貯めやすく、使い道が豊富な点が挙げられます。高還元率と豊富なポイントプログラムにより、日々の買い物でポイントを効率的に貯められます。また、貯まったポイントはショッピングやギフト券、旅行など、さまざまな目的に利用できます。

ここでは、具体的な利用シーンを交えながら、以下9つのメリットについて詳しく解説します。

還元率は常時1.0%!ボーナスポイントで2.0%まで上がる

三井住友カード プラチナプリファードのメリットの一つが、通常のポイント還元率が1.0%と高いことです。さらに、年間の利用金額によってボーナスポイントがもらえる継続特典によって実質還元率は2.0%に上がります。

下表は、主なプラチナカードの通常ポイント還元率をまとめたものです。他のプラチナカードと比べても還元率1.0%は高水準といえます。

| カード名 | 三井住友カード プラチナプリファード  |

三井住友カード プラチナ  |

JCBプラチナ  |

三菱UFJカード ・プラチナ・アメリカン ・エキスプレス®・カード  |

エポスプラチナカード

|

アメリカン・エキスプレス ・プラチナ・カード  |

|---|---|---|---|---|---|---|

| 通常ポイント 還元率 |

1.0% | 0.5% | 0.50%~10.0%(※1) | 0.5% | 0.5% | 1.0% |

| 年会費 | 3万3,000円 | 5万5,000円 | 2万7,500円 | 2万2,000円(税込) | 3万円 | 16万5,000円 |

| 公式サイト |

※1 1ポイント=5円で使用した場合(ポイント付与率は0.1%)

さらに、継続特典によって、年間100万円の利用で1万ポイント、200万円で2万ポイント、300万円で3万ポイント、400万円以上の利用で4万ポイントがもらえるので、実質還元率は2.0%に上昇します。

たとえば、年間100万円使うと、通常ポイント1万ポイントに加え、継続特典で1万ポイントが加算されます。つまり、実質還元率は2.0%になります。そのため、年間100万円以上の利用を目指す人にとっては、非常に魅力的なカードと言えます。

ただし、継続特典の集計対象外となる支払い項目があるので注意しましょう。具体的には、下記の項目が対象外となります。

- 年会費

- キャッシングリボ

- 海外キャッシュサービス

- そのほかローンの返済金

- リボ払い・分割払い手数料

- 交通系およびそのほか電子マネーへのチャージ

- SBI証券での三井住友カードつみたて投資(クレカ積立)

- 国民年金保険料

- 提携会社からの収納事務を委託された一部の保険料

コンビニ、ファストフード、ドラッグストアなど80ブランド以上で最大15.0%還元!

三井住友カード プラチナプリファードの魅力は、特約店のプリファードストアで利用すると、ポイント還元率が最大15.0%になることです。これは、他のプラチナカードには見られない、非常に大きなメリットです。

たとえば、月に1万円分の日用品をプリファードで購入する場合、通常は還元率1.0%なので100ポイントしか貯まりませんが、プリファードストアなら最大1,500ポイントを受け取れます。これは、年間に換算すると16,800ポイントもの差になります。

プリファードストアは全国展開しているコンビニ、ファストフード、ファミリーレストラン、ドラッグストアなど80ブランド以上あります(下表)。身近なチェーンが多く普段使いでより多くのポイントを獲得できるので、ポイントが貯まりやすいでしょう。

| 店舗サービス | 還元率 |

| Expedia | 15.0% |

| Hotels.com(※1) | 12.0% |

| セブン‐イレブン、ローソン、ドトールコーヒーショップ、すき家、マクドナルド、ガスト、サイゼリヤ など | 最大7%(※) |

| さとふる、ふるなび、タクシーアプリ「GO」 | 5.0% |

| ETC、阪急百貨店、GILT、GLADD | 3.0% |

| クスリノアオキ、ココカラファイン、マツモトキヨシ | 2.0% |

※注釈

※2 タッチ決済のみ

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

クレカ積立のポイント付与率が最大3.0%と業界で最も高い

三井住友カード プラチナプリファードを使ってSBI証券でクレカ積立すると、最大3.0%の付与が受けられることも大きなメリットです。

クレカ積立とは、投信積立の代金をクレジットカードで決済するサービスですが、付与率最大3.0%は、主要なネット証券4社(SBI証券、楽天証券、マネックス証券、auカブコム証券)の中で最も高い水準です(下表)。

※注釈

特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※2.「auマネ活プラン」に加入すると1.5%、NISA口座の保有者は2.0%(当初12ヵ月間は3.0%)

※3.積立額5万円以下は1.1%、5万円超~7万円以下は0.6%、7万円超は0.2%

さらに、三井住友カード プラチナプリファードは、SBI証券のクレカ積立に利用できるカードでポイント付与率が最高です(下表)。

※2 2024年11月買付分以降は1.0%または2.0%

※3 2024年11月買付分以降は0%、0.75%、1.0%のいずれか(入会初年度は一律1.0%)

※4 2024年11月買付分以降は0%または0.5%(入会初年度は一律0.5%)

※5 年間100万円以上の利用で翌年以降は永年で無料

※ 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

たとえば、毎月5万円のクレカ積立を行った場合、年間で30,000ポイントを獲得できます。これは三井住友カード ゴールド(NL)の5倍、三井住友カード プラチナの2.5倍に相当します。

クレカ積立の上限額は、2024年5月買付分から月5万円から月10万円にアップするので、これにより、より多くのポイントを獲得できます。

クレカ積立のポイント付与率が最大1.0~3.0%に大幅ダウンする

三井住友カード プラチナプリファードのクレカ積立によるポイント付与率は、2024年11月買付分から大幅ダウンします。具体的には、年間利用額に応じて最大1.0%~3.0%に改定されます(下表)。

- 年間利用額500万円以上:最大3.0%

- 年間利用額300万円以上:最大2.0%

- 年間利用額300万円未満:最大1.0%

2024年10月買付分までは付与率最大5.0%が維持されましたが、変更後は年間利用額500万円以上という厳しい条件を満たさなければ、最大3.0%の還元を受けられません。年間利用額にはクレカ積立の金額は含まれないので、多くのユーザーにとって現実的な条件とは言えないでしょう。

改定後は他社のクレカ積立サービスと比較しても大きな差がなくなるので、自分に合ったカードを選んでお得に積立投資を行いましょう。

外貨ショッピングでポイント還元率3.0%になる

三井住友カード プラチナプリファードのもう一つの魅力は、海外で外貨ショッピングすると、ポイント還元率が3.0%に上昇する点です。通常のポイント還元率1.0%にプラスして2.0%のポイントが加算されるため、海外旅行で使うとお得にポイントを貯められます。

さらに、海外決済手数料が実質無料になることも利点です。通常、クレジットカードを海外で利用すると、別途、海外決済手数料(三井住友カードの場合は2.2%)がかかります。しかし、三井住友カード プラチナプリファードは、ショッピング利用特典で3.0%のポイントが付与されるため、手数料を差し引いても0.8%のポイント還元率となり、実質手数料無料でお得に買い物できます。

三井住友カード プラチナプリファードは、海外旅行でポイントを効率的に貯めたい人にとって非常に魅力的なカードです。海外旅行に頻繁に行く人は検討してみてはいかがでしょうか。

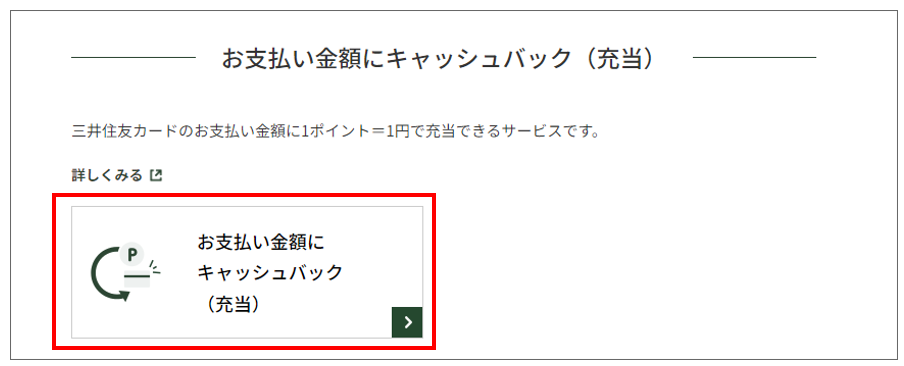

貯まったポイントをクレカ支払いにそのまま充てられる

三井住友カード プラチナプリファードのもう一つの魅力は、貯まったポイントをカード利用代金にそのまま充当できる点です。これにより、ポイントを無駄なく活用できます。

多くのクレジットカードでは、ポイントをカード利用代金に充当すると、ポイントの価値が下がってしまうことがあります。たとえば、JCBカードの場合、貯まったOkiDokiポイントは最大で1ポイント=5円相当で利用できますが、カード利用代金に充てると、1ポイント=3円にレートが低下します。

一方、三井住友カード プラチナプリファードでは、貯まったVポイントを1ポイント=1円でカード利用代金に充当できます。つまり、ポイントの価値が一切下落することなく、有効活用できます。

ポイントの価値を最大限に活かして、お得に使いたい人は三井住友カード プラチナプリファードを検討しましょう。

他社ポイント、マイレージ、ギフト券などポイントの交換先が豊富で使いやすい

三井住友カード プラチナプリファードは、ポイントの交換先が豊富で使いやすい点もメリットです。現金チャージや振込手数料割引、マイレージ、他社ポイント、電子マネー、ギフトカードなど、さまざまな商品やサービスに交換できます。

現金チャージや振込手数料などについては、三井住友グループのプリペイドカードへのチャージや三井住友銀行振込手数料割引のほか、SBI証券での投資など、お金に関するさまざまな用途に利用できます。レートはいずれも1ポイント=1円です(下表)。

| 使い道 | 交換レート |

| 「Vポイント」アプリや プリペイドカードへの チャージ |

1ポイント=1円 |

| カード利用代金への充当 | 1ポイント=1円 |

| 三井住友銀行の 振込手数料の割引 |

1ポイント=1円 |

| 投資信託の購入 (SBI証券) |

1ポイント=1円 |

また、マイレージへの交換も可能です。レートは交換先によって異なるので確認しましょう(下表)。

| マイレージ | 交換レート (Vポイント=交換先) |

| ANAマイレージ | 1ポイント=0.5マイル |

| フライングブルー マイレージ |

1ポイント=0.5マイル |

| ブリティッシュ・ エアウェイズ エグゼクティブクラブAvois |

1ポイント=0.5Avois |

| AIRDOポイント | 1ポイント= 0.05ポイント |

| ソラシド スマイルクラブ | 1ポイント=2マイル(※) |

※ Vポイントからソラシドエアマイルへの交換をするためには、ソラシドエアカードへのご入会が必要です。

さらに、他社ポイント、電子マネー、ギフトカードへの交換も可能です。交換レートは下表のようになっています。1ポイント=1円を下回るケースがあるため注意しましょう。

| 交換先 | 交換レート(Vポイント=交換先) |

| 楽天ポイント | 1ポイント=0.8ポイント |

| dポイント | 1ポイント=0.8ポイント |

| Pontaポイント | 1ポイント=0.8ポイント |

| nanacoポイント | 1ポイント=0.8ポイント |

| 楽天Edy | 1ポイント=0.8円 |

| スターバックスカード | 1ポイント=0.8円 |

| タリーズカード | 1ポイント=0.8円 |

このように、三井住友カード プラチナプリファードは、ポイントの使い勝手が非常に優れているクレジットカードなので、自分のライフスタイルに合わせて賢くポイントを活用しましょう。

自分の用途に合わせて7つの付帯保険から選べる

三井住友カード プラチナプリファードは、付帯保険を7つのプランから選べる点が大きなメリットです。旅行保険はもちろん、日常生活で役立つ各種保険も用意されており、自身のライフスタイルに合わせた最適な補償を選べます。

7つの無料保険は下表のとおりです。

| プラン | 保険金額 |

| 旅行安心プラン | 海外:最高5,000万円、国内:最高5,000万円 |

| スマホ安心プラン | 最高5万円(免責1万円) |

| 弁護士安心プラン | 最高20万円 |

| ゴルフ安心プラン | 最高5,000万円 |

| 日常生活安心プラン | 最高100万円 |

| ケガ安心プラン | 入院日額:3,000円(限度日数:60日) |

| 持ち物安心プラン | 最高10万円 |

多くのクレジットカードでは、旅行保険が唯一の付帯保険として付帯されています。しかし、旅行に行く機会が少ない人にとっては、旅行保険は不要な場合もあります。三井住友カード プラチナプリファードなら、ライフスタイルに合わせて最適な保険を選ぶことで、無駄なくカードの付帯サービスを活用できます。

年会費が無料で家族カード利用もできる

プラチナプリファードでは、家族カードを発行できるだけではなく、同ランクのプラチナプリファードカードを発行できるのが大きな魅力です。家族カード利用分も、基本ポイント還元率1.0%の対象となるため、効率的にポイントを貯められます。

さらに、プラチナカードの場合、家族カードの発行数に上限が設けられていることが多いです。しかし、プラチナプリファードでは、家族カードの発行数の上限が明記されていません。

ただし、基本的には家族の人数に基づいて発行されます。また、三井住友カードの判断により、発行枚数が制限される場合もあるため、発行枚数が多くなる場合は事前に確認することをおすすめします。

三井住友銀行の「Olive」を利用すると口座とクレカの明細をまとめて管理できる

三井住友銀行が提供する「Oliveアカウント」では、口座やクレジットカード、デビットカードの明細を一括管理できます。Oliveサービスに申し込むことで、口座特典やそのほかの魅力的なサービスを受けられるほか、Vポイントが貯まるプログラムにも参加できます。

効率よくポイントを貯めたい人におすすめのサービスです。

三井住友カード プラチナプリファードのデメリット3つ

三井住友カード プラチナプリファードのデメリットは、プラチナカードらしい特典が不足している点です。具体的には、プライオリティ・パスとコンシェルジュサービスの2つの特典が付帯していないことが挙げられます。

国内34の空港ラウンジを使えるがプライオリティ・パスを付帯していない

三井住友カード プラチナプリファードのデメリットは、プライオリティ・パスが付帯していない点です。

プライオリティ・パスは、世界1,500ヵ所以上の空港ラウンジを無料または一定の価格で利用できる特典です。多くのプラチナカードでは、入会費無料で付帯していますが、三井住友カード プラチナプリファードにはこの特典がありません。

三井住友カード プラチナプリファードで利用できる空港ラウンジは、成田国際空港、羽田空港をはじめとした国内34ヵ所の空港と、ダニエル・K・イノウエ国際空港(ハワイ)のみです。

成田国際空港/羽田空港/那覇空港/伊丹空港/関西国際空港/神戸空港/新千歳空港/青森空港/新潟空港/岡山空港/徳島空港/福岡空港/ダニエル・K・イノウエ国際空港 など(公式サイト)

海外旅行で頻繁に空港ラウンジを利用する人にとって、三井住友カード プラチナプリファードの国内・ハワイ限定の空港ラウンジサービスは不便を感じるかもしれません。

たとえば、三井住友カード プラチナやJCBプラチナなどのプラチナカードであれば、プライオリティ・パスが付帯しており、世界中の空港ラウンジを快適に利用できます。

そのため、海外旅行で空港ラウンジを頻繁に利用する人は、プライオリティ・パスが付帯するプラチナカードを検討するのもよいでしょう。

コンシェルジュサービスを付帯していない

三井住友カード プラチナプリファードのもう一つのデメリットは、プラチナカードの定番サービスであるコンシェルジュサービスが付帯していない点です。

コンシェルジュサービスは、旅行の手配やレストランの予約など、さまざまな要望に応えてくれる利便性の高い特典です。三井住友カード プラチナやJCBプラチナなどのプラチナカードには付帯していますが、三井住友カード プラチナプリファードで利用できないのは大きなデメリットと言えるでしょう。

代わりに、海外旅行をサポートする「VJデスク」やVisaが提供する「Visaプラチナ・コンシェルジュ・センター(VPCC)」を利用できます(下表)。

| 特典 | 特典内容 |

|---|---|

| VJデスク | 現地の観光情報のご提供からレストラン・チケットのご予約、カードやパスポートの紛失・盗難時のサポート |

| Visaプラチナ・コンシェルジュ・センター(VPCC) | パッケージ旅行、航空券、ホテル等ご旅行に関するサポートのほか、レストランやレンタカーの予約案内、ゴルフ場の予約案内等のサポート |

しかし、これらのサービスは、プラチナカード専用のコンシェルジュサービスと比べると、機能や対応範囲が限定されます。

コンシェルジュサービスを頻繁に利用する人にとっては、三井住友カード プラチナプリファードは魅力的なカードとは言えません。

国際ブランドはVisaのみ

三井住友カード プラチナプリファードでは、国際ブランドがVisaに限定されています。一方で、他の三井住友カード(NL)や三井住友カード ゴールド(NL)、三井住友カード プラチナでは、VisaとMastercardのいずれかを選ぶことが可能です。

すでにMastercardなど別の国際ブランドを持っている場合は、プラチナプリファードを持つことで、利用可能な店舗やエリアがさらに広がるメリットがあります。

しかし、すでにVisaブランドのカードを所有している人は、異なる国際ブランドのカードを検討したほうがよいでしょう。

三井住友カード プラチナプリファードとプラチナ・ゴールドとの違い

年会費

プラチナプリファードの年会費は3万3,000円(税込)で、プラチナカードの年会費は5万5,000円(税込)です。

一方で、ゴールドカードの年会費は5,500円(税込)です。また、年間100万円の利用で、翌年以降の年会費が永年無料になります。

ゴールドカードと比較すると、プラチナプリファードの年会費は高く思えますが、毎年、年間100万円以上の利用ごとに10,000ポイント(最大40,000ポイント)がプレゼントされます。年会費を上回るほどのポイントがもらえるため、クレジットカードを利用する機会が多い人は、プラチナリファードのほうがお得です。

加入条件

プラチナカード、プラチナリファード、ゴールドカードの加入条件は以下の通りです。

| カードの種類 | 加入条件 |

|---|---|

| 三井住友カード プラチナ | 原則、満30歳以上で、本人に安定継続収入のある人 |

| 三井住友カード プラチナプリファード | 原則、満20歳以上で、本人に安定継続収入のある人 |

| 三井住友カード ゴールド(NL含む) | 原則、満30歳以上で、本人に安定継続収入のある人(ゴールド独自の審査基準により発行される) |

詳しい審査基準などは公式サイトには記載されていませんでした。申込条件は、定められている年齢を超えており、本人に継続的な収入があるかどうかのみでした。

注意しておきたいのが、プラチナリファードとプラチ・ゴールドで年齢制限が異なることです。プラチナリファードは満20歳以上であれば申込みできるのが、大きな違いです。

利用枠

プラチナカード、プラチナリファード、ゴールドカードの上限枠は以下の通りです。

| カードの種類 | カード上限枠(原則) |

|---|---|

| 三井住友カード プラチナ | 1,000万円 |

| 三井住友カード プラチナプリファード | 1,000万円 |

| 三井住友カード ゴールド(NL含む) | 300万円 |

プラチナカードとプラチナプリファードの原則的な利用枠は変わりません。

三井住友カード プラチナプリファードの良い評判

高還元率が魅力の三井住友カード プラチナプリファードですが、実際の利用者からはどのようなコメントが挙げられているのでしょうか?良い評判についていくつか紹介します。

男性/30代

評価/★★★★

従来のプラチナカードの特典は、コロナ禍でライフスタイルが変わる中でズレてきていると思っています。キャッシュレスの比率が高くなっているので、ラグジュアリーさよりも、決済の場面でのお得さや安心感を重視したいのでよいです。

女性/50代

評価/★★★★★

高額決済が可能で1.0%還元以上を維持しつつも、ボーナスポイントによって年会費が実質無料相当になるカードは珍しい。

男性/50代

評価/★★★★

通常1.0%還元から特約店では最大10.0%の還元ということで、日常使いでよいと思っている。オンラインショッピングもポイントUPモールを経由するなど、少しの手間で還元率はよりよくなってお得。

女性/30代

評価/★★★★★

毎月ホテルダイニングを利用すると、毎回3,000円引きになる。それだけで年会費をカバーできてしまう。そしてポイントも貯まりやすいので、よいカードだなと実感しています。

このように、やはり圧倒的なポイント還元率の高さを魅力と感じている人が多いようです。ひと手間加えるだけで、さらなる高還元率を期待できるという点もうれしいところです。

三井住友カード プラチナプリファードの悪い評判

良い評判がある一方、悪い評判も見られます。ここでは三井住友カード プラチナプリファードの悪い評判をいくつか紹介します。

女性/50代

評価/★★★★★

国内だと最低でも200万、できれば300万円以上の決済がないと、還元率が並み(のクレジットカード)レベルになってしまう。還元率UPのお店を賢く使えばいいのかな。

男性/40代

評価/★★★★

ポイントに特化させたカードであるということは理解できた。しかし3万3,000円もの大金を払ってまで、保有する必要性を見いだせないので、今回の三井住友からのご案内の件については見送る決断をしました。

女性/20代

評価/★★★★★

初年度ボーナスが無い2年目以降はそこまで高い還元率にならないので、ちょっと残念。

男性/30代

評価/★★★★

年会費払うには、ちょっと(特典が)中途半端な気がする。付帯サービスがパッとしない。

国内利用でのポイント還元率が劣る点や付帯サービスが少ない点などに不満を感じる人が多いようです。しかしポイント還元率においては、利用方法の工夫によってカバーできるので、入会前に特約店を確認しておくとよいかもしれません。

三井住友カード プラチナプリファードの審査基準

三井住友カード プラチナプリファードの申込条件は、原則として満20歳以上で、かつ本人に安定継続収入のある人です。収入のない人は審査に通過できません。

また、ステータス性が高いプラチナランクのカードである以上、三井住友カード プラチナプリファードの審査は厳しめですが、通常のプラチナカードよりはやや審査基準が緩やかである可能性があります。

まず、審査が厳しめといえる理由は、三井住友カード プラチナプリファードは銀行系かつプラチナランクに位置づけられるカードだからです。銀行系カードは、信販系や流通系と比べて審査が厳しい傾向にあります。また、プラチナカードという性質上、安定した収入や高い信用力が求められるため、申込みには一定の社会的ステータスが必要とされます。

一方で、三井住友の最上位カードである「三井住友カード プラチナ」と比較すると、プラチナプリファードの審査基準はやや柔軟です。実際、三井住友カード プラチナは申込条件を「満30歳以上」としているのに対し、プラチナプリファードは「満20歳以上」で申込可能です。これは、比較的若い世代でも挑戦しやすい設計になっていることを意味します。

また、年会費も三井住友カード プラチナは5万5,000円(税込)に対して、プラチナプリファードは3万3,000円(税込)と抑えられており、より手が届きやすい価格設定となっています。利用限度額もプラチナプリファードでは最大500万円と明記されており、審査の基準が比較的明確です。

このように、三井住友カード プラチナプリファードはプラチナカードとしての高いステータスと実用的な特典を備えつつも、申込みの年齢や年会費の点で審査基準がやや緩やかに設計されています。

三井住友カード プラチナプリファードの審査に通るための年収は?

三井住友カード プラチナプリファードの審査に通過できる年収の目安は450万円~672万円と予想できます。これは法令上の規制から逆算した値です。

クレジットカードの上限枠は利用者がクレジット代金として1年間に支払える「支払可能見込額」の90.0%と法令で決められています。

支払可能見込額は以下の式で計算されます。

- 支払可能見込額×0.9

- 支払可能見込額=年収-生活維持費-クレジット債務

この式から、クレジットカードの審査に通過するために必要な年収は、少なくとも「法令上の限度額×0.9+生活維持費+クレジット債務」であることが分かります。

三井住友カード プラチナプリファードの利用可能枠は最大500万円です。各カード会社は、上限の範囲内で利用者ごとに利用可能枠を設定しますが、仮に、利用可能枠が300万円~500万円だった場合、「法令上の限度額×0.9+生活維持費+クレジット債務」に、該当数値(東京23区に居住・単身・家賃ありの生活維持費=116万円、クレジット債務なしの場合)を当てはめると、少なくとも年収450万円~672万円が必要となります。

生活維持費は法令により、世帯の人数や住居の状況、居住地などで機械的に定められます。たとえば、東京23区に居住し、単身かつ家賃を支払っている人の生活維持費は116万円です。

| 支払可能見込額における生活維持費 | ||||

|---|---|---|---|---|

| 条件 | 1人世帯 | 2人世帯 | 3人世帯 | 4人以上世帯 |

| 持ち家かつ住宅ローンありor家賃の負担あり | 116万円 | 177万円 | 209万円 | 240万円 |

| 持ち家かつ住宅ローンなしor家賃の負担なし | 90万円 | 136万円 | 169万円 | 200万円 |

※ 東京23区など、法令上の最高値

クレジット債務は、向こう1年間のクレジット代金の年間支払予定額です。1社だけでなく他社も含めた金額がクレジット債務となります。カード会社は信用情報機関に照会しクレジット債務を調査します。

生活維持費を116万円(東京23区、単身、家賃あり)、クレジット債務をゼロとした場合、法令上の限度額を満たすために必要な年収は以下の通りです。

| 法令上の限度額ごとの必要な年収 | |

|---|---|

| 法令上の限度額 | 必要な年収 |

| 100万円 | 228万円 |

| 200万円 | 339万円 |

| 300万円 | 450万円 |

| 400万円 | 561万円 |

| 500万円 | 672万円 |

上記の年収は法令上の規制を満たす金額を示しています。三井住友カード プラチナプリファードには独自の審査基準が設けられています。上記の年収を得ていても、必ず審査に通過できるわけではありません。

ここで示した年収は、あくまで目安として考えましょう。

三井住友カード プラチナプリファードをおすすめできる人

三井住友カード プラチナプリファードをおすすめできる人は、ポイントを効率よく貯めて有効活用したい人などです。

- 最大15.0%還元で効率よくポイントを貯めたい人

- 幅広いシーンでポイントを活用したい人

- お得に積立投資をしたい人(ポイント還元率最大3.0%)

- ステータス性と利便性を備えたカードがほしい人

効率よくポイントを貯めたい人や日常の支払いをお得にしたい人には、三井住友カード プラチナプリファードが非常におすすめです。理由は、高いポイント還元率と利便性、そしてステータス性を兼ね備えた万能カードだからです。

まず、ポイントを「とにかく貯めたい」人にとって、プラチナプリファードは理想的な一枚です。通常のポイント還元率は1.0%と高く、年間利用額に応じたボーナスポイントで最大2.0%まで実質還元率が上がります。さらに、コンビニやドラッグストアなど日常使いの場面で最大15.0%の還元が受けられる特約店もあり、ポイント効率は抜群です。

また、SBI証券でのクレカ積立では、条件を満たせば最大3.0%の還元が受けられるため、投資を通じてさらにお得にポイントを貯めたい人にも向いています。毎月の積立額が大きい人ほど、他社よりも圧倒的に高いリターンが期待できます。

貯めたVポイントは使い道も豊富で、クレジットカードの支払い充当やマイル、ギフト券、他社ポイントなどに交換可能。

さらに、海外ショッピングではポイント還元率が3.0%に上昇し、海外決済手数料(2.2%)を差し引いても実質プラスになるため、海外旅行や出張が多い人にもぴったりです。

加えて、7種類の付帯保険から自分に合ったプランを選べる点も大きな魅力。スマホ補償や弁護士費用、ゴルフ保険など、日常生活に寄り添った保障が選べるため、旅行をあまりしない人でも無駄がありません。

三井住友カード プラチナプリファードに関するよくあるお問い合わせ

ここでは三井住友カード プラチナプリファードを作る際によくある質問をQ&Aにしましたので、参考にしてみてください。

- 三井住友カード プラチナプリファードの締め日と支払日はいつですか?

- 15日締め翌月10日払い、または月末締め翌月26日払いの2通りから選択できます。また、一度設定したお支払日を変更することも可能です。

ただし、ご利用の金融期間によっては支払い日を26日に設定することができませんのでご注意ください。

>>三井住友カード プラチナプリファードの基本情報を見る - 三井住友カード プラチナプリファードは何歳からみができますか?

- 満20歳以上かつご本人に安定継続収入のある人が対象となっています。

ただし、家族カードの場合は高校生を除く18歳以上のお子さまも申込みできます。 - 三井住友カード プラチナプリファードはどんなユーザーにおすすめですか?

- 三井住友カード プラチナプリファードは高還元率が特徴で、普段の買い物で効率よくポイントを貯めたい人におすすめです。

また、海外での利用は実質4.0%のポイント還元率で、旅行傷害保険も最大5,000万円となっているため海外旅行に行かれる人にも向いています。

>>三井住友カード プラチナプリファードのメリットを見る