ゴールドカードは今や、高年収の人しか持てないハイステータスなカードではありません。年会費は低めでありながら、多数のメリットがある”コスパのいい”ゴールドカードが多く生まれています。

中には年会費が実質無料になるものや、年会費がかかってもそれ以上にポイントが貯まるなど、ゴールドカードならではのメリットがたくさんあります。

本稿では、おすすめのゴールドカード15枚と、年代別のおすすめのカードをまとめて紹介します。ゴールドカードの選ぶポイントやメリット・デメリットもまとめているので、あわせて参考にしてください。

- 年会費が無料になるコスパ最強のゴールドカードが欲しい

→三井住友カード ゴールド (NL)がおすすめ - 旅行グルメ優待&保険特典が充実した万能なゴールドカードが欲しい

→JCBゴールドがおすすめ - ステータスがとても高いゴールドカードが欲しい

→アメックスゴールドがおすすめ

新規入会キャンペーン実施中!

| 期間 | 2025年5月1日~7月31日の申し込み (2025年8月31日入会まで) |

|---|---|

| 特典1 | 本会員・家族会員ともに初年度年会費無料 |

| 特典2 | 入会後3ヶ月以内に合計20万円のカード利用と公式アプリのサインオンで15,000ポイントプレゼント |

年会費24,200円(税込)が

初年度無料になるチャンス!

- ゴールドカードおすすめ比較ランキング15選

- 1位 三井住友カード ゴールド (NL)は実質還元率1.5%!最大7%のコスパ最強カード

- 2位 JCBゴールドは旅行エンタメ優待&保険特典が充実の万能カード

- 3位 アメリカン・エキスプレス®・ゴールド・プリファード・カードは最高クラスのステータス性を誇る

- 4位 SAISON GOLD Premiumはいつでも映画が1,000円!

- 5位 ダイナースクラブカードは世界最初のカードブランドが発行するハイステータスカード

- 6位 JCBゴールドExtageは20代限定のゴールドカード

- 7位 dカード GOLDはドコモユーザー必携のカード

- 8位 三菱UFJカード ゴールドプレステージは旅行・ホテル・グルメなど特典豊富

- 9位 セゾンゴールド・アメリカン・エキスプレス®・カードはJALマイルとポイントをWでもらえるステータスカード

- 10位 ANAアメリカン・エキスプレス®・ゴールド・カードはANA利用者におすすめ

- 11位 JALカード CLUB-AゴールドカードはJALマイルがどんどん貯まるお得なカード

- 12位 ビューカード ゴールドは新幹線利用で最大10%還元!JR利用者の最強の1枚

- 13位 イオンゴールドカードはイオングループ店舗でさらにお得に買い物できる

- 14位 エポスゴールドカードはインビテーションで年会費無料!実質還元率1.5%で初心者におすすめ

- 15位 エムアイカード プラス ゴールドは三越伊勢丹で最大10%還元のカード

- 年代別おすすめのゴールドカード

- ゴールドカードを選ぶ際のポイント3つ

- ゴールドカードを持つメリット5つ

- ゴールドカードのデメリット2つ

- ゴールドカードに関するQ&A

ゴールドカードおすすめ比較ランキング15選

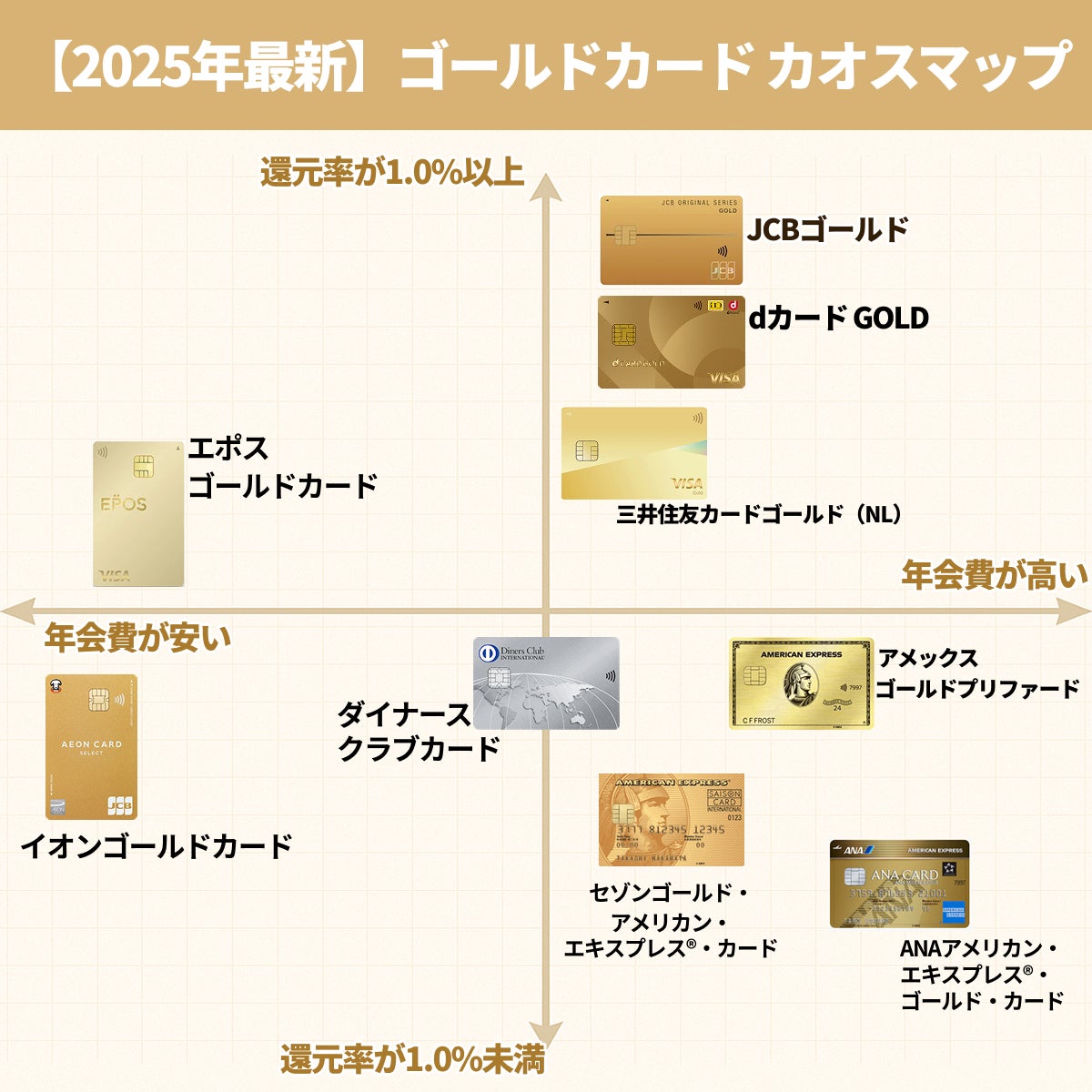

編集部が選んだゴールドカード15枚を徹底比較します。選定基準は以下の3つです。

ゴールドカードは年会費がかかる分、無料で使える一般カードよりもポイントが貯まりやすかったり、旅行や特別な食事で使える特典が付帯していたりします。ポイントをしっかりと押さえて、自分にぴったりのゴールドカードを選びましょう。

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | 14位 | 15位 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード ゴールド(NL) |

JCBゴールド | アメックス ゴールドプリファード |

SAISON GOLD Premium | ダイナースクラブ カード |

JCBゴールドExtage | dカード GOLD | 三菱UFJカード ゴールド プレステージ |

セゾンゴールド ・アメリカン・エキスプレス®・カード |

ANAアメリカン ・エキスプレス®・ゴールド・カード |

JALカード CLUB-A ゴールドカード |

ビューカード ゴールド | イオンゴールドカード | エポスゴールドカード | エムアイカード プラス ゴールド |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | ◎ 5,500円(税込)年100万円以上利用で翌年以降永年無料(※1) |

11,000円(税込)初年度無料 | 3万9,600円(税込) | 11,000円(税込)年間100万円以上の利用で永年無料 | 24,200円(税込) ※2025年7月31日までの申し込みで本会員・家族会員ともに初年度年会費無料 |

3,300円(税込)初年度無料 | 11,000円(税込) | 11,000円(税込) (※Webで入会された方は初年度会費無料) |

11,000円(税込)初年度無料 | 34,100円(税込) | 17,600円 | 11,000円 | 無料 | 5,000円(税込)年間50万円以上の利用で永年無料 | 11,000円(税込)10万円以上の利用で初年度のみ無料 |

| ポイント 還元率 |

0.5%~7% (※2) | 0.5%~10.0% | 1.0%~3.0% | 0.5%~5.0% | 0.3%~1.0% | 0.50%~10.0% | 1.0%~10.0% | 0.5~15.0% ※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。 |

0.75%~1.0% | 0.5%~1.0% | 1.0%~2.0% | 0.5%~10% | 0.5%~1.0% | 0.5%~1.0% | 1.0%~10.0% |

| カードを持つ目的 | ステータスを重視したいコスパを重視したい | 付帯サービスを充実させたい | ステータスを重視したい付帯サービスを充実させたい | 付帯サービスを充実させたい コスパを重視したい | ステータスを重視したい | コスパを重視したい | 還元率を重視したい | 付帯サービスを充実させたい | ステータスを重視したい付帯サービスを充実させたい | ステータスを重視したい付帯サービスを充実させたい | 付帯サービスを充実させたい | 付帯サービスを充実させたい | コスパを重視したい | コスパを重視したい | 還元率を重視したい |

| おすすめ ポイント |

・対象の店舗でポイント還元率が最大7%還元(※2) | 充実した付帯保険が特徴の旅行好きの方向けカード | 国内外約250店舗のグルメレストラン優待あり | コンビニ、カフェの利用で最大5.0%還元 | TRUST CLUB プラチナマスターカードを年会費無料で発行可能 | 20代限定で入会後5年間利用できるコスパのよいゴールドカード | 100万円の利用で11,000円相当、200万円の利用で22,000相当の特典あり | 100万円以上の利用で11,000円相当のポイントプレゼント | SAISON MILE CLUB<JALコース>に登録すれば1,000円ごとに10マイルもらえる | メンバーシップ・リワードとANAマイルの二重取りが可能 | 搭乗ごとにボーナスマイル25%付与。国内主要の空港ラウンジを無料で利用できる | モバイルSuicaのチャージで1.5%、定期券の購入で6%、新幹線のチケットレス購入で10%還元 | イオンカードを年間50万円以上利用など特定の条件を達成すれば無料でグレードアップ | 選べるポイントアップショップ | 三越伊勢丹での利用は常時還元率8.0%以上 |

| キャンペーン | 期間:2025/2/3~2025/4/30新規入会&条件達成で5,000円分プレゼント+初年度年会費無料 | 最大40,000円相当キャッシュバック | ご入会後カードご利用条件達成で合計100,000ポイント獲得可能 | Visa、JCBを選べば最大11,000円キャッシュバック。AMEXを選べば最大30%キャッシュバック | 入会とご利用で最大15,000円ポイント+初年度年会費無料 | 入会&利用&Webエントリーで最大5,000ポイントプレゼント | 入会&利用で最大11,000円相当のポイントプレゼント(入会&利用&Webエントリーで最大5,000ポイント+満18~22歳の学生限定6,000ポイント) | 入会&利用で最大11,000円相当のポイントプレゼント(※3) | 入会時に2,000ボーナスマイル付与 | 合計68,000マイル相当獲得可能 | - | - | - | - | Webエムアイカードに登録&10万円以上の利用で初年度年会費無料 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

※注釈

年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 ※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 1ポイント5円相当の商品に交換した場合

特典には条件があります

- 1位:三井住友カード ゴールド(NL)

- 2位:JCBゴールド

- 3位:アメリカン・エキスプレス®・ゴールド・プリファード・カード

- 4位:SAISON GOLD Premium

- 5位:ダイナースクラブカード

- 6位:JCBゴールドExtage

- 7位:dカード GOLD

- 8位:三菱UFJカード ゴールドプレステージ

- 9位:セゾンゴールド・アメリカン・エキスプレス®・カード

- 10位:ANAアメリカン・エキスプレス®・ゴールド・カード

- 11位:JALカード CLUB-Aゴールドカード

- 12位:ビューカード ゴールド

- 13位:イオンゴールドカード

- 14位:エポスゴールドカード

- 15位:エムアイカード プラス ゴールド

1位 三井住友カード ゴールド (NL)は実質還元率1.5%!最大7%のコスパ最強カード

| 年会費 | 5,500円(税込) ※1 |

|---|---|

| 発行スピード | 最短10秒発行対応 |

| ポイント還元率 | 0.5%~7% ※2 |

| ポイント種類 | Vポイント |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピング保険 |

| 交換可能マイル | ANA |

| スマホ決済 | Apple Pay/Google Pay |

| 国際ブランド | Visa/Mastercard |

- 年間100万円の利用で年会費が永年無料になる

- 年間100万円の利用で1万ポイントもらえる

- 対象のコンビニ・飲食店でスマホでのタッチ決済で最大7%ポイント還元

- 家族登録とOliveアカウントを組み合わせて最大20%還元

- SBI証券のクレカ積立で最大1.0%

- デジタル即時発行なら最短10秒で即時発行、当日中に使える

- ゴールドカードとしては優待サービスが少ない

- モバイルSuicaチャージやクレカ積立は100万円修行対象外

※注釈

※ 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ 最短10秒発行受付時間:24時間

※ 即時発行ができない場合があります。

※ 還元率は交換商品により異なります。

※ モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

条件クリアで実質ポイント還元率は1.5%、年会費永年無料の最強カードに!

三井住友カード ゴールド(NL)は、年間100万円以上使うと年会費無料になるうえ、ボーナスとして1万ポイントもらえます。

ボーナスとして付与される分を考慮して実質還元率を算出すると1.5%にもなります。クレジットカードは、ポイント還元率が1.0%あると”高還元率”とされますが、この三井住友カード ゴールド(NL)は、条件を満たすと、年会費無料のうえ、実質還元率が1.5%にもなるので、100万円以上使う人にとってはリクルートカードを超える”還元率最強のカード”といえます。

年間100万円といっても、毎月にすると8万円ほどなので、家賃や光熱費、スマホ代などの固定費をカード支払いにすれば、クリアはそう難しくはないでしょう。

スマホでのタッチ決済で通常ポイント還元率14倍の最大7%!

※注釈

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

セブン-イレブンやマクドナルドなど、対象のコンビニや飲食店(下表)で、スマホでのタッチ決済で使うと最大7%のポイント還元を受けられます。

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

- エクセルシオール カフェ

- はま寿司

- セイコーマート

家族登録とVポイントアッププログラムと既存サービスを組み合わせると最大15.5%還元

上で紹介した対象のコンビニ・飲食店での利用(7%)のほかに、家族ポイント(+5%)とVポイントアッププログラム(+3.5%)を申し込んで組み合わせると、ポイントが最大15.5%還元されます。

| 利用条件 | 還元率 |

|---|---|

| 対象店舗でのApple Pay/Google Payタッチ決済 | 7% |

| 家族の登録(5人の場合を想定) | +5.0% |

| SBI証券での取引 | 最大+1.5% |

| 住友生命「Vitalityスマートfor Vポイント」に加入 | 最大+2% |

| 合計 | 15.5%還元 |

家族ポイントとは、2親等以内の家族を1人登録するごとに、対象のコンビニ・飲食店で利用すると、+1%ポイント還元になるサービスです(2親等は兄弟姉妹、祖父母、孫などのこと。2親等以内なので、両親や配偶者、子供も対象)。5人以上登録すると最大+5%ポイント還元になります(参照:三井住友カード)。

SBI証券でクレカ積立すると毎月ポイント最大1.0%付与!20年で14万以上のポイントが貯まる

SBI証券で三井住友カード ゴールド(NL)のクレジットカード決済で積立投資すると(クレカ積立)、積立額の最大1.0%が還元されます。たとえば、新NISAで毎月3万円をクレカ積立した場合、毎月300円相当のポイントがもらえます。

積立投資などの長期にわたる投資なら、月々の獲得ポイントは少なくても、仮に20年間こつこつ積立すれば、14万4,000ポイントも獲得できます。

還元率0.5%の三井住友カード(NL)〈一般カード〉と比べると、20年間で7万2,000円分のポイント差が出ます。(下表)

SBI証券でクレカ投資をするなら、断然、三井住友カード ゴールド(NL)がおすすめです。

20年間投資した場合の累計獲得ポイント数の比較

| 三井住友カード ゴールド(NL) | 三井住友カード(NL) | |

|---|---|---|

| 20年後の累積ポイント数(積立額月3万円の場合) | 144,000ポイント | 72,000ポイント |

なお、クレカ積立の場合、クレジットカードの引き落としで自動的に積立できるので、入金の手間がありません。また、積立で貯まったポイントをまた新たな積立に充てられるので、効率的に資産形成できるのがメリットです。

- 新規入会&条件達成で5,000円分プレゼント+初年度年会費無料

①新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント 今なら初年度年会費無料

条件:新規入会&スマホのタッチ決済1回&ID連携

特典:VポイントPayギフト

キャンペーン期間:2025/2/3~2025/4/30

三井住友カード ゴールド (NL)の口コミ・評判

ハイジ博士

5

年会費が5500円かかりますが、年間100万円の利用で翌年以降の年会費が永年無料になるコスパに優れたゴールドカードです。セブンーイレブンやローソンなど対象のコンビニや、マクドナルド、サイゼリヤ、ガストなど対象の飲食店でスマホのタッチ決済を利用すると7%還元(※1)が得られます。スマホのタッチ決済ではなく現物カードのタッチ決済だと5%に還元率が下がるため、出来るだけスマホのタッチ決済を利用しましょう。ただし、MastercardブランドだとGoogle Payにスマホタッチ決済を設定できないため、Androidユーザーの場合注意が必要です。

岩田昭男

5

ゴールドカードは三井住友ゴールド(NL)がお勧めです。年間100万円以上使うと自動的に翌年以降年会費は永年無料(※2)になります。それがいさぎよくていいですね。その他にもこのカードは海外旅行傷害保険が付いてきますが、保険はいろいろ選べるのが有利です。

松岡賢治

5

ゴールドカードの究極の1枚を選ぶなら、三井住友カード ゴールド(NL)です。年会費は5500円とゴールドカードとしては割安な部類ですが、一般的なゴールドカード付随する高額な旅行傷害保険や「空港ラウンジサービス」といった、あまり使わない特典を外した結果の価格設定となっています。したがって、それ以外の特典は他のゴールドカードと比べても遜色ありません。また、年間100万円以上の利用額が1回でもあれば、年会費は永年無料となります。ゴールドカードの年会費が永年無料となる特典は珍しく、年間100万円は十分実現可能なハードルでしょう。

30代 | 男性

5

利用し始めて5年ほどですが、満足しています。理由としては、還元率が良い点です。個人的に現金は持たずキャッシュレス決済が多い為、どんどんポイントが溜まります。還元率が高く、溜まったポイントで買い物をしています。首都圏に住んでいることもあり、使えないお店が少ない点も便利な一面と感じています。

20代 | 女性

4

使い始めて2年目になるのですが、なかなかのポイント還元率でとても使い勝手がいいと感じます!またポイント還元について「1ポイント=1円」で使用ができる点がとても気に入っています。デザインは表番号のに突起がないことによって読み取られる心配がないという点がとても次世代的だと思います!

40代 | 女性

4

個人情報の観点から考えると、ナンバーレスと言うのはとにかく安全です。それに加えて普段よく利用する対象コンビニでもマクドナルドでも簡単に決済でき、最大還元率7%(※1)なのでそれだけでもとてもお得です。アプリと連動させるので操作も簡単だし、支払い回数も選べるので自分に合ったプランで管理できるのもとても魅力です。

40代 | 男性

5

以前から「こんなカードが出来たらいいな」と感じていたカードがついて実用化されました。カード使用に伴う安全性が向上しているカードで、具体にはカード面から①カード番号、②有効期限、③セキュリティコード、以上3つの表記がなくなり、見た目にもシンプルで所持していても気持ちの良いカードであると思います。

※注釈

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 年間100万円のご利用で翌年以降の年会費永年無料

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

2位 JCBゴールドは旅行エンタメ優待&保険特典が充実の万能カード

| 年会費 | 11,000円(初年度会費無料) |

|---|---|

| ポイント還元率 | 0.5%~5.0% |

| ポイント種類 | J-POINT |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大500万円 |

| 申込条件 | 20歳以上&安定収入 |

| 交換可能マイル | ANA/JAL/スカイ |

- 初年度年会費無料

- 海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円

- 最短5分で即時発行できる

- 2年連続100万円以上利用で「JCBゴールド ザ・プレミア」に招待

- 優待店の利用でポイントが最大10倍

- グルメ・旅行などの優待が豊富

- 海外旅行保険の家族特約に配偶者は含まれない

海外旅行傷害保険が補償額最高1億円と手厚い

JCBゴールドは、海外旅行傷害保険の補償額が最高1億円であるなど、手厚い保険が魅力です。年会費が11,000円であるのに対してこの保険の充実度は、コスパがよいと言っていいでしょう。

JCBゴールドの保険は、ゴールドカードの旅行保険の中ではトップクラスの補償内容です。比較するとその充実度がわかります(下表)。

JCBゴールドと他ゴールドカードの付帯保険比較

| JCBゴールド | 三井住友カード ゴールド(NL) | SAISON GOLD Premium | 三菱UFJカード ゴールドプレステージ | |

|---|---|---|---|---|

| 年会費 | 11,000円 (初年度無料) |

5,500円(※1) | 11,000円 (100万円以上の利用で翌年以降の年会費が永久無料) |

11,000円 (初年度無料) |

| 保険の内容 | ・海外旅行傷害保険(1億円) ・国内旅行傷害保険(5,000万円) ・ショッピングガード保険(500万円) ・JCBスマートフォン保険(50,000円) ・航空機遅延保険金(2~4万円) |

・海外旅行傷害保険(2000万円・利用付帯) ・国内旅行傷害保険(2000万円・利用付帯) ・お買い物安心保険:年間最高300万円 |

・海外旅行障害保険(最高1,000万円・利用付帯) ・国内旅行障害保険(最高1,000万円・利用付帯) |

・海外旅行障害保険(最高5,000万円・自動付帯) ・国内旅行障害保険(最高5,000万円・自動付帯) ・国内・海外渡航便遅延保険・ショッピング保険 |

※注釈

※1 年間100万円のご利用で翌年以降の年会費永年無料

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

グルメや旅行・エンタメの優待が豊富

JCBゴールドは、グルメやエンタメに関する優待が豊富です。

グルメ系の優待には「グルメ・ベネフィット」と呼ばれる、対象のレストランのコースが1名分無料で楽しめるサービスや、「お取り寄せグルメ」という高級料理を優待価格で取り寄せられるサービスなどがあります。

| 優待名 | 内容 |

|---|---|

| グルメ・ベネフィット | 対象レストランの所定コースメニューを2名以上で予約すると、1名分の料金が無料になるサービス。和食、フレンチ、イタリアン、中華など全国のレストランで展開。 |

| お取り寄せグルメ | 有名シェフが作る高級料理や日本各地のグルメを優待価格でお取り寄せできるサービス。おつまみからコース料理、ワインなど多種多様な商品が対象。 |

また、旅行・エンタメ系の優待には、宿泊予約でのポイントアップや配車サービスの割引、ゴルフ場の予約代行などもあります。

| 優待名 | 内容 |

|---|---|

| GO PREMIUM特典 | タクシーアプリ「GO」が提供するワンランク上の配車サービス「GO PREMIUM」の利用でOki Dokiポイントが10倍になるサービス |

| サンズ・ライフスタイル プログラム | シンガポールの人気ホテル「マリーナベイ・サンズ」施設内で「サンズ・ライフスタイル プログラム」会員カードが発行され、バンヤンツリー・スパの割引やスカイパーク展望デッキの無料チケットなどの特典を受けられるサービス(2025年6月30日まで) |

| 東京ディズニーリゾート®・バケーションパッケージ | ディズニーホテルの宿泊、パークチケットやアトラクション利用券などをセットにしたオリジナルのサービス |

| ANAビジネスジェット 優待サービス | JCBトラベルデスクを通じて、ANAビジネスジェットを利用した人に、JCBギフトカード最大30,000円分をもらえるサービス |

| 海外ホテルオンライン予約 | 専用サイト「JCBトラベル(アップルワールド)」で海外ホテルを予約すると、Oki Dokiポイントが通常の12倍になるサービス |

JCBゴールドプレミア招待を受けるとプライオリティ・パスが使える

JCBゴールドは、JCBゴールドプレミア招待を受けるとプライオリティ・パスの最上級グレード「プレステージ会員」の資格が得られます。招待を受ける条件は、2年連続で年間100万円以上使うことです。

本来プレステージ会員になるには、469米ドル(≒6万4,000円)の年会費がかかるので、年会費11,000円でプライオリティ・パス の「プレステージ会員」を利用できるのはお得です。

JCBならではのキャンペーンがある

JCBゴールドは、入会時にキャッシュバックを受けられるキャンペーンを頻繁に実施しています。キャンペーン期間中に申し込みをすれば、通常よりもお得にカードを発行できます。

現在実施中のキャンペーンは下記の4つです。

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

WEB限定新規入会キャンペーン 入会・利用で最大40,000円相当プレゼント

※キャンペーン期間:2025年4月1日(火)~2025年6月30日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に5,000円キャッシュバック

※キャンペーン期間:2025年4月1日(火)~2025年6月30日(月) - 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2025年4月1日(火)~2025年6月30日(月)

ただし、キャンペーン内容は時期によって変わるので確認が必要です。

JCBゴールドの口コミ・評判

トータルマネー

コンサルタント

新井智美

JCBゴールドの注目点は、付帯保険が充実していることです。海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円まで補償されます。さらにショッピング保険も海外国内問わず500万円まで補償されることから、。条件を満たせば上位のカードにランクアップできることからも、将来ハイステータスのカードを所有したいのであればぜひ持っておきたいカードです。

40代 | 男性

5

こちらのクレジットカードはゴールドカードにしては年会費がかなりリーズナブルですね。それでいてポイントの付与もこちらのクレジットカードをメインで利用するとかなり付きます。そのため実質は無料になります。買い物の盗難保険もきちんと付いているので安心です。

50代 | 男性

5

元々普通のカードからスタートしたカードが、ある時に招待が来てゴールドカードにしました。それから会費が割高になるデメリットがあったとしても、メリットのほうが大きいです。空港ラウンジも使えますし、な二よりも困ったときの連絡が、通常のカードのときと比べて非常に早く、即担当者につながるのが重宝しています。

30代 | 男性

5

JCBカードSの機能に加え、海外旅行傷害保険や空港ラウンジサービス、グルメ優待サービスなどが利用できます。 また、MyJチェックへの登録を済ませJCB海外加盟店で利用すると、自動的にポイントが2倍貯まります。 2年連続で100万円以上利用すると「JCBゴールドザ・プレミア」や「JCBザ・クラス」への招待が受けられます。

30代 | 女性

4

海外に短期留学する際、普段から使っているカードだけでなく、もう一つ別のものも、と思い立ち、急遽入会しました。出発まで日数的に余裕がなかったんですが、オンラインでスピーディーに手続き、発行できたので助かりました。出発前に空港ラウンジも利用できたので、ゆっくりと過ごせました。

30代 | 男性

4

元からネットショッピングよく使いますから、ネットショッピングや店頭でのショッピングに使おうと思っています。最近旅行することが増えてきて、旅行に関してのサービスもぜひ利用したいです。国内以外に海外でも使用の機会あったら使ってみたいです。保険サービスつくのでうれしいです。

40代 | 女性

4

1万円程の年会費で少し上のステータスを感じることができるコスパのいいカードです。 持っていた時に一番重宝したのが、3年というポイントの有効期限でした。 ポイントをつい交換し忘れて、気づくと期限切れ、なんてケースがなくなりました。 もちろんポイント還元率が高いのも魅力です。 また、海外や国内への旅行時に気にするべき傷害保険が初めから全てついているため、空港で気にする必要もポイントです!

3位 アメリカン・エキスプレス®・ゴールド・プリファード・カードは最高クラスのステータス性を誇る

| 年会費 | 3万9,600円(税込) |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | メンバーシップリワード |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:年間最大500万円 |

| 申込条件 | 20歳以上&国内居住 |

| 交換可能マイル | ANA/JAL/スカイ |

- アメックスブランドでもステータスが高い

- プライオリティ・パスのスタンダード会員資格が付帯(年間2回まで無料)

- 家族カードにもプライオリティ・パスが付帯する

- 国内空港ラウンジを無料で利用できる(同伴者も1名無料)

- 世界1,600ヶ所を超えるホテルやリゾートで優待を受けられる

- ご入会後カードご利用条件達成で合計100,000ポイント獲得でき初年度年会費

- 対象レストランのコース料理2名以上予約で1名分が無料になる「ゴールド・ダイニングby招待日和」

- 家族カードが2枚まで無料

- 年会費が税込39,600円と高額

ステータスも優待もワンランク上!とくに旅行特典が充実している

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、世界中で絶大な支持を得ているステータスシンボルです。年会費は39,600円と高額ですが、特別な体験やワンランク上のライフスタイルを実現させてくれます。

とりわけ旅行に関する付帯サービスが手厚い点が魅力です。

- プライオリティ・パス(年2回無料利用可)

- 空港ラウンジ無料利用(同伴者1名まで無料)

- 世界1,600ヶ所以上のホテルに優待価格で宿泊できる

- 2泊以上の宿泊予約で、ホテル館内施設の利用代金の割引、部屋のアップグレード

- HISアメックストラベルデスクで、国内ホテル・旅館、レンタカー、JRチケットの予約ができる

- ゴールド・ダイニングby招待日和(グルメ優待)

たとえば、ラウンジサービス。空港ラウンジ無料利用が付帯し、同伴者1名まで無料です。。さらに、プライオリティ・パスは年2回まで無料で使えます。

そのほか、高級ホテルの無料宿泊特典や国内外のホテルでの割引など、様々な優待を受けられます。

また、海外旅行保険は、最高1億円の補償が受けられます。

- 国内保険:最高5,000万円

- 海外保険:最高1億円

旅行や出張によく行く人はアメリカン・エキスプレス®・ゴールド・プリファード・カードは、圧倒的におすすめなカードです。

航空会社マイルへの交換先が豊富

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、メンバーシップリワードというポイントが貯まりますが、これらは、ANAマイルをはじめ、デルタ航空、カタール航空、シンガポール航空、チャイナエアラインなど全15社の航空会社のマイルに交換できます(下表)。

ポイントと交換先の比較

| アメリカン・エキスプレス®・ゴールド・プリファード・カード | セゾンゴールド・アメリカン・エキスプレス®・カード | |

|---|---|---|

| 基本ポイント 還元率 |

1.00% | 0.50% |

| 貯まる ポイント |

メンバーシップリワード | 永久不滅ポイント |

| ポイントの交換先 (一例) |

・ANAマイル(他、デルタ航空、カタール航空、シンガポール航空、チャイナエアライン、スカンジナビア航空、キャセイパシフィック航空、エールフランス/KLM航空など14社の航空会社マイル)・楽天Edy・楽天ポイント・nanacoポイント | ・Amazonギフト券・スターバックスカード・dポイント・au WALLETポイント・JALマイル・ANAマイル |

※注釈

※メンバーシップリワード(ポイント)をANAマイルに交換する場合「メンバーシップ・リワード ANAコース」というプログラムに登録が必要

入会特典で年会費は初年度実質無料になる

アメリカン・エキスプレス®・ゴールド・プリファード・カードは入会特典の条件をクリアすると、最大100,000ポイントを獲得でき、初年度年会費が実質無料になります。

年会費39,600円を差し引いても、実質40,400円分のポイントを獲得できる魅力的なカードです。

| 条件 | もらえるポイント |

|---|---|

| ご入会後3ヶ月以内に50万円以上のカード利用 | 20,000ポイント |

| ご入会後6ヶ月以内に100万円以上のカード利用 | 70,000ポイント |

| 通常利用ポイント (100万円利用) |

10,000ポイント |

| 合計 | 100,000ポイント |

- ご入会後カードご利用条件達成で合計100,000ポイント獲得可能

ご利用ボーナス1

└ご入会後3ヶ月以内に50万円以上のカードご利用で20,000ボーナスポイント

ご利用ボーナス2

└ご入会後6ヶ月以内に100万円以上のカードご利用で70,000ボーナスポイント

通常ご利用ポイント

└合計100万円以上のカードご利用で10,000ポイント

アメックスゴールドプリファードの口コミ・評判

トータルマネー

コンサルタント

新井智美

カード継続時にはスターバックス特典としてドリンクチケット3,000円分や国内の対象ホテルで2泊以上の予約の際に利用できる15,000円分のクーポンがプレゼントされるなど、行き届いたサービスが魅力です。旅行の際はプライオリティ・パスが年会費無料で付帯し、所有しているだけでステータスが感じられるカードと言えるでしょう。

40代 | 男性

5

このゴールドカードは年会費こそ高いですが、そのくらいの価値があるものとなっています。その特典の中でもっとも魅力的なのが、プライオリティ・パスの年会費が無料になる点です。しかも、このプライオリティ・パス・メンバーシップは家族カードであっても無料で登録が可能になっている点が凄いところです。また、海外旅行傷害保険の補償額が最高1億円まで補償してくれるという補償額の手厚さも魅力を感じています。

30代 | 男性

5

アメリカン・エキスプレス®・ゴールド・プリファード・カードは買い物や公共料金の支払いで利用金額に応じてポイントが貯まるポイントシステムを採用しています。ポイントは通常100円につき1ポイント付与され、貯まったポイントはANAマイルや楽天ポイント、Tポイント、amazonギフト券などと交換可能です。

20代 | 男性

4

アメックスの強みはなんといっても旅行分野!海外旅行の時、空港から自宅までの荷物を無料で配送してくれるサービスがあります。荷物が多い時は必ず利用するくらい便利で助かります。 あとは、カードを提示するだけで空港ラウンジも使用できるので、空港内でちょっと一息するのにも役立ちます。 海外旅行によく行く人はアメックスゴールドプリファードは是非持っておくべき一枚だと思います!

40代 | 男性

3

申し込みのきっかけは自宅、空港間での手荷物無料宅配、ゴールドダイニングで、ダイニングは毎月利用してて、カードラウンジは2名可能で利用しやすいです。サポートデスクがもうちょっとコンシェルジュに近づけばいろんな予約の機会増えるように思えます。会員サイトはちょっとわかりにくいです。

30代 | 女性

3

所感:かっこよくてステータス性のクレジットカードの王道でしょう!ゴールドカードと言ったらこれだと思います。利便性:最近流行りのtouch決済も可能で、管理はアプリを使うと簡単です。年会費:約4万円なので高過ぎず安過ぎずな印象です。オススメポイント:紹介制度が結構充実していてリワードポイントには注目してほしいです。海外に強いイメージかもしれませんが国内でだって、持ってたらそれはもうすごい破壊力です。

4位 SAISON GOLD Premiumはいつでも映画が1,000円!

| 年会費 | 11,000円(税込) |

|---|---|

| 発行スピード | 3日~10日 |

| ポイント還元率 | 0.5%~5.0% |

| ポイント種類 | 永久不滅ポイント |

| 付帯保険 | 海外、国内旅行傷害保険 |

| 交換可能マイル | iD/QUICPay |

| スマホ決済 | JAL/ANA |

| 国際ブランド | Visa/Mastercard/JCB/AMEX |

- 年間100万円の利用で年会費永年無料

- 年間50万円利用で5,000円相当のポイントがもらえる

- 映画料金1,000円などのゴールド優待がある

- 年間利用額に応じて対象のコンビニや飲食店で最大5%還元

- セゾンのふるさと納税が5%還元

- ポイントの有効期限がない(永久不滅ポイント)

- 18歳(高校生不可)から申し込みできる

- 即時発行できない

- ショッピング保険がついていない

- コンビニ・カフェで「最大5%ポイント還元」は三井住友ゴールド(NL)に劣る

映画料金がいつでも1,000円

SAISON GOLD Premiumの最大の魅力が、映画を1,000円で見られる優待が付帯している点です。通常の映画料金(1,800円)よりも800円もお得になるので、映画好きにはたまらない特典と言えるでしょう。

対象の映画館は以下のとおりですが、デジタルチケットで入手できるシネマサンシャインとTOHOシネマズ以外は、紙チケットが郵送で送られてきます。手元に届くまで5日程度かかるので注意しましょう。

- TOHOシネマズ

- ユナイテッド・シネマ

- シネマサンシャイン

- 松竹マルチプレックスシアターズ

- MOVIX

100万円使えば永年無料になるため、映画によく行く人は映画用に100万円修行しておく選択肢もあります。

年間100万円の利用で年会費が永年無料になる

年間100万円以上使うと、翌年以降年会費が永年無料になります。通常年会費は11,000円ですが、年会費を支払い続ける必要がなくなり、お得にカードを活用できるようになります。

年間50万円利用で5,000円相当のボーナスポイントがもらえる

年間50万円使うごとに、通常還元分である0.5%のポイントに加えて、さらに0.5%分のボーナスポイント(5,000円相当)が付与されます。

そのため、実質ポイント還元率は1%となり、ほかのセゾンカード(0.5%)よりもお得なカードといえるでしょう。たとえば、初年度は100万円修行して年会費を永年無料にして、2年目以降は50万円使ってポイントボーナスをもらうとかなりお得です。

公共料金や税金、年金など固定費の支払いにも利用できるので、ボーナスポイントを狙いやすいかもしれません。

年間利用額に応じて対象のコンビニ・飲食店で最大5%還元

年間100万円以上使うと、翌年以降年会費が永年無料になります。通常年会費は11,000円ですが、年会費を支払い続ける必要がなくなり、お得にカードを活用できるようになります。

年間50万円利用で5,000円相当のボーナスポイントがもらえる

対象のコンビニやカフェでカードを利用すると、年間利用額に応じてポイント還元率がアップします(最大5%)。

利用額ごとの還元率と、対象店舗は以下のとおりです。毎日のようにコンビニやカフェを使う人にとってはお得なカードといえるでしょう。

| 年間利用額 | 還元率 |

|---|---|

| 30万円以上 | 5% |

| 15万円以上 | 4% |

| ~15万円未満 | 2.50% |

- セブン-イレブン

- ローソン

- マクドナルド

- スターバックスコーヒー

- カフェ・ド・クリエ

- 珈琲館

- カフェ・ベローチェ

5位 ダイナースクラブカードは世界最初のカードブランドが発行するハイステータスカード

| 年会費 | 24,200円 |

|---|---|

| ポイント還元率 | 0.4%~1.0% |

| ポイント種類 | ダイナースクラブ リワードポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | ANA/スカイ/マイレージプラス |

| キャンペーン | ・本会員・家族会員ともに初年度年会費無料 ・入会後3ヶ月以内に合計20万円のカード利用と公式アプリのサインオンで15,000ポイントプレゼント ※2025年5月1日~7月31日の申し込み |

- 予約困難の人気レストラン優待が充実している

- 国内海外旅行傷害保険の補償額が最高1億円

- マスターカードブランドを無料で追加発行できる

- ステータスが高い

- ポイントの有効期限がない

- 年会費が24,200円と高額

ダイナースといえばグルメ優待!予約困難人気レストランで上質体験

ダイナースクラブカードの魅力のひとつが、予約困難のレストランで上質なグルメ体験を実現できることです。

「料亭プラン」「エグゼクティブ ダイニング」「オークラ ホテルズ & リゾーツ」という4つのサービス(下表)を設けており、グルメ好きには最適なサービスといえます。

| サービス名 | 内容 |

|---|---|

| 料亭プラン | 通常では予約するのが難しい高級料亭を代わりに予約してくれるサービス |

| エグゼクティブ ダイニング | 対象レストランのコース料理を2名以上利用で1名分のコース料金が無料になるサービス |

| 「オークラ ホテルズ & リゾーツ」特別優待 | 対象レストランの飲食代が10%割引になるサービス |

最高1億円の海外旅行保険&24時間海外サポートデスク

ダイナースクラブの海外旅行傷害保険は、最高1億円の傷害死亡・後遺障害など多額の補償額のため(下表)、海外旅行に頻繁に行く人におすすめです。

| 傷害死亡後遺障害 | 最高1億円 (自動付帯分:最高5,000万円+利用条件分...最高5,000万円) |

|---|---|

| 傷害治療費用 | 300万円(自動付帯) |

| 疾病治療費用 | 300万円(自動付帯) |

| 賠償責任 | 1億円(自動付帯) |

| 携行品損害 | 50万円(自動付帯) |

| 救援者費用 | 300万円(自動付帯) |

また24時間・年中無休で日本語での医療相談を受けられる、海外緊急医療相談サービスが利用できます。日本人医師・看護師が電話で対応するので、言葉の心配なく安心して相談できます。

マスターカードブランドを無料で追加発行できる

ダイナースクラブカード会員は、年会費無料でマスターカードブランドの「コンパニオンカード」を追加発行できます。

ダイナースクラブカードは高級・高価格帯のお店には強いものの、マスターカードブランドのカードと比べると、使える店舗やサービスが限られています。

しかし、本カードとコンパニオンカードを併用することで、より多くの店舗やサービスで利用できるようになります。

また、コンパニオンカードは別の引き落とし口座を設定できるため、支払いの管理もしやすいでしょう。

- 新規入会&条件達成で15,000円分プレゼント+初年度年会費無料

①初年度年会費:0円(本会員+家族カード)

②20万円以上利用で15,000ポイント

~2025/7/31

ダイナースクラブカードの口コミ・評判

20代 | 男性

5

基本的には30代以上の高収入の方しか取得できませんが、自営業の場合などは20代での取得も可能です。おそらく、親の紹介があれば大丈夫です。ダイナースクラブカードは、アメックスよりもステータスは上だと思います。限られた人しか取得できないハードルが高いカードです。

30代 | 男性

5

高級レストランのおすすめコース料理を2名以上で予約すると1名分が無料になる優待が受けられます。また、対象店舗によっては6名以上の場合は2名まで無料になりグループでの利用にも最適です。利用は1店舗につき半年に1回までとなり、半年ごとに同じ店舗を利用できるのはもちろん、違う店舗であれば半年の間に複数回利用できます。

40代 | 男性

4

特に、普段から旅行や出張に行く機会が多い人なら、「海外旅行傷害保険」の充実の満足度です。ダイナースクラブカードは、保有しているだけで、適用される、自動付帯なのです。その補償は、とても手厚いものです。その他、数々の特典が存在しています。国内では、31空港+世界1000カ所以上の空港ラウンジを無料で利用出来るなど。デメリットとしては、付帯特典を、全く使わない人にとっては、年会費が高いという事です。

6位 JCBゴールドExtageは20代限定のゴールドカード

| 年会費 | 3,300円 (初年度会費無料) |

|---|---|

| ポイント還元率 | 0.5%~5.0% |

| ポイント種類 | Oki Dokiポイント |

| 付帯保険 | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 ショッピング:最大200万円 |

| 申込条件 | 20歳以上29歳以下&安定収入 |

| 交換可能マイル | ANA/JAL/スカイ |

- 年会費初年度無料、2年目以降も3,300円と手ごろ

- 審査のうえ自動でJCBゴールドに切り替えになる

- JCBカードの中ではポイント還元率が高い

- JCBザ・クラスへのインビテーションを受けられる

- ゴールド会員専用デスクと空港ラウンジサービス無料

- 最高5,000万円まで補償される海外・国内旅行傷害保険が付帯

- ポイント還元率は0.75%と中途半端

- 20代しか申し込めない

ゴールドカードなのに年会費が3,300円と格安

JCB GOLD Extageは、ゴールドカードでありながら年会費が3,300円と格安です。低コストでゴールドカードに求められるサービスを十分備えたコスパのいい一枚といえます。

ゴールドカードの年会費は1万円程度が一般的とされていますが、JCB GOLD Extageは約3分の1の金額で申し込むことができます。

20歳以上~29歳以下(20代)を申し込み条件としており、格安ながら高品質なサービスを提供しています。他のゴールドのように、空港ラウンジが利用できたり、旅行傷害保険が付帯したりとサービスが充実しています。

国内主要空港ラウンジを無料で使える

JCB GOLD EXTAGEは、国内主要ならびにハワイの空港ラウンジを無償で利用できるカードです。

無償で利用できる空港ラウンジには下記のようなものがあります。

- 新千歳空港の「スーパーラウンジ」

- 成田国際空港第1ターミナルの「IASS EXECUTIVE LOUNGE(アイ・エー・エス・エス エグゼクティブ ラウンジ)1」

- ハワイのダニエル・K・イノウエ国際空港にある「IASS HAWAII LOUNGE(アイ・エー・エス・エス ハワイ ラウンジ)」

JCB GOLD EXTAGEは年会費が3,300円と、JCBゴールド(年会費:11,000円)より格安であるにもかかわらず、同様の空港ラウンジサービスを利用できます。

旅行の頻度が多い、あるいはビジネスで頻繁に出張するユーザーにとって、コストを抑えつつも高級な空港ラウンジを利用できることは大きなメリットでしょう。

補償額は最大5,000万円と付帯保険が充実している

JCB GOLD EXTAGEは、最大5,000万円の海外旅行保険を備えているなど付帯保険が充実しています。

格安ゴールドカードは付帯保険の種類が少ないものが多いですが、JCB GOLD EXTAGEはラインナップの多さと補償額の高さで他のカードと一線を画しています(下表)。

格安ゴールドカードの付帯保険比較

| JCB GOLD EXTAGE | 三井住友カード(NL) | 楽天カードゴールド | |

|---|---|---|---|

| 年会費 | 3,300円 | 5,500円年100万円以上利用で翌年以降永年無料(※) | 2,200円 |

| 付帯保険 | ・海外旅行傷害保険(最高5,000万円) ・国内旅行傷害保険(最高5,000万円) ・ショッピングガード保険(最高200万円) |

・海外旅行傷害保険(最高2,000万円) ・国内旅行傷害保険(最高2,000万円) |

海外旅行傷害保険(最高3,000万円) |

7位 dカード GOLDはドコモユーザー必携のカード

| 年会費 | 11,000円 |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| ポイント種類 | dポイント |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大300万円 |

| 申込条件 | 満18歳以上(高校生を除く)&安定収入 |

| 交換可能マイル | JAL |

※注釈

※dカード GOLD会員数が1,000万人突破、ゴールドカード利用者数No.1のカード

※券面がリニューアル(選べる3デザイン)

※カード情報の裏面印字でセキュリティ面にも配慮

※環境に配慮したリサイクル素材を使用

※利用速報通知・利用制限通知が届く

- 携帯電話とドコモ光の料金支払いに利用すると毎月10%還元

- 特約店で利用でポイント還元率は最大4%

- 最大10万円分の携帯補償を3年間受けられる

- 年間利用100万円で1.1万円、利用200万円で2.2万円相当の特典

- 基本ポイント還元率が1%と高い

- 最短5分で即日発行、iD設定ですぐに使える

- ドコモユーザー以外はメリットが少ない

携帯電話とドコモ光の料金支払いに利用すると毎月10%還元

ドコモ携帯電話とドコモ光の料金をdカード GOLDで支払うと、毎月利用料金の10%がポイントとして還元されます。月々の支払いが10,000円を超える人ならカードを持っているだけでお得になります。

たとえば、月10,000円の支払いで年間12,000ポイントもらえるので、年会費(11,000円)を十分ペイできます。さらに月11,000円を超える人なら、年会費を差し引いても2,200ポイントが手元に残るので、dカードを持っているよりお得になります(下表)。

年会費を引いても手元に残るポイント

| 月の支払い | dカードGOLD | dカード | 通常払い (口座振替等) |

|---|---|---|---|

| 10,000円 | 1,000ポイント | 1,200ポイント | 0ポイント |

| 11,000円 | 2,200ポイント | 1,320ポイント | 0ポイント |

年間利用額に応じて最大2万2,000円相当のクーポンがもらえる

dカード GOLD課員限定の特典として、年間100万円以上使うと11,000円相当のクーポン、200万円以上使うと22,000円相当のクーポンがもらえます。dカードGOLDの年会費は11,000円のため、100万円使うと実質無料になります。

クーポンは、SONYのデジタルショップ「ソニーストア」やタカシマヤの「グルメ&コンフォート」「dブック」「dショッピング」などで利用できるので、お得に買い物ができます。

最大10万円の携帯補償を3年間受けられる

スマホの紛失・盗難・水濡れなどのトラブルで端末が壊れた場合、同一機種・同一カラーの端末をdカード GOLDで購入すると、最大10万円まで補償(補てん)してもらえます。補償期間は3年間です。

スマホの故障や紛失に備えて、安心してスマホを利用したい人におすすめです。

dカード特約店で使うとポイントがさらに加算される

dカード GOLDは、通常の利用で1%のポイントが還元されますが、dカード特約店で利用すると、さらにポイントがアップします。

たとえば、マツモトキヨシでは+2%、スターバックスでは+3%のポイントが加算されます。下表はdカード特約店の一例です。これらの店舗で頻繁に買い物をする人におすすめです。

| 店舗名 | 特典ポイント加算内容 |

|---|---|

| ENEOS | 200円ごとに+0.5% |

| BIG ECHO | 100円ごとに+2% |

| JAPAN AIRLINE | 100円ごとに+1% |

| マツモトキヨシ | 100円ごとに+2% |

| Nojima | 割引3%、および100円ごとに+1% |

| スターバックス | 100円ごとに+3%*カードチャージをdカードで支払った場合 |

- dカード GOLD入会&ご利用で最大11,000dポイントプレゼント

※dポイント(期間・用途限定)

dカード GOLDの口コミ・評判

トータルマネー

コンサルタント

新井智美

dカードGOLDの最大の特徴はドコモの携帯およびドコモ光の利用料の10%がポイント還元されることです。補償内容もdカードと比べて充実しており、携帯の故障については購入後3年間最大10万円まで補償されます。買い物の際の補償額もdカードの3倍である300万円となっています。ドコモユーザーであればdカードGOLDを持つほうがおすすめと言えるでしょう。

40代 | 男性

5

このゴールドカードを持つには年会費が11000円かかりますが、この年会費を支払っても十分に元が取れます。ただし、それはスマホや光回線がドコモユーザーに限ります。スマホやひかり回線がドコモユーザーだと支払い金額が1000円に付き10%のポイントが付きます。これはかなりお得感があります。それにスマホの購入日から3年間は適用されることになる最大10万円分のケータイ補償付きもかなり魅力的です。

20代 | 女性

5

ドコモの月々の利用額に応じてポイントが貯まったり、ローソン、ファミリーマート、マツモトキヨシ、ライフなど、日々日常の中でよく利用するお店でもポイントが貯まります。気づいたらポイントが貯まっているので、ちょっと買い物をするときにはすぐにそのポイントで買い物をしています。

30代 | 女性

5

入会の際にもらえるdポイントで年会費の元が取れるカードです。 ドコモの携帯を使用していて、月額使用料の10%たまるカードなので1年で本当にたくさんポイントがたまります。 今dポイントが使えるお店が増えているし、最近よくCMでもやっているメルカリでも決済に使えるので私はよくメルカリでの買い物にdポイントを使っています。

20代 | 女性

5

携帯をドコモにしていて、ドコモ光も利用しているので、毎月dポイントがたくさんつくので年会費11,000円(税込)を払ってもお得です。 電子マネー「iD」やスーパーでのお買い物でdカードを使っていたら、ポイントがどんどんたまるので、たまったポイントはローソンやマクドナルドなど使えるお店が豊富なのでポイントでおいしく買えちゃいます。

30代 | 男性

4

docomoのスマホとドコモ光を利用しているので毎月たくさんのポイントが貯まってとてもお得です。dポイントがアップする特約店も多く、dポイントの使えるお店やサイトも多いのでポイントの使い道が豊富で大変便利です。年会費が11000円と少し高いですが、ケータイ保障や旅行保険も付帯しておりおすすめのカードです。

30代 | 男性

3

会員専用サイトはほとんど使いません。個人的にショップで手続しましたが、ネット上でもできて入会手段として一般的。発行まで待たされたっこともなく、スピードも普通です。そして、デザインはシンプルですが、これといった特徴がないです。単に色が金だけです。

8位 三菱UFJカード ゴールドプレステージは旅行・ホテル・グルメなど特典豊富

| 年会費 | 11,000円 (※Webで入会された方は初年度会費無料) |

|---|---|

| ポイント還元率 | 0.5~15.0% ※1ポイント5円相当の商品に交換した場合。 ※最大15%ポイント還元には上限など各種条件がございます。 |

| ポイント種類 | グローバルポイント |

| 付帯保険 | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 ショッピング:最大300万円 |

| 申込条件 | 20歳以上&安定収入 |

| 交換可能マイル | JAL |

- 初年度無料

- 2年目以降は年間100万円使うと実質無料

- 国内旅行傷害保険が最高5,000万円補償

- 空港ラウンジ無料

- グルメ系やエンタメ系の優待が充実

- セキュリティが高い

- グローバルPlusで利用に応じたポイント優遇あり

- 年間100万円以上の利用で11,000円相当のボーナスポイントが付与される

- 通常ポイント還元率が0.5%と低め

- ポイント制度がわかりにくい

初年度年会費無料 & 2年目以降は年間100万円使うと実質無料

三菱UFJカード ゴールドプレステージは初年度年会費無料です。さらに2年目以降は年間100万円以上使うと、11,000円相当のグローバルポイントが付与されます(※)。

年会費は11,000円のため、ボーナスポイント分で相殺できます。

ハイステータス並みの優待を受けられる

三菱UFJカード ゴールドプレステージは、他のゴールドカードと比較して、ハイステータス並みの優待を利用できます。ホテル・旅館系をはじめレジャー系、グルメ系、エンターテイメント系など優待が豊富な点も特徴のひとつです。

具体的な優待は以下のとおりです。

| ジャンル | 優待内容 |

|---|---|

| ホテル旅館 レジャー |

・全国約20,000軒のホテル ・旅館が最大90%OFF |

| グルメ | ・全国約60,000店舗以上のレストランやデリバリーが最大50%OFF |

| レジャー・ エンタメ |

・全国約1,000カ所の遊園地 ・テーマパークが最大65%OFF(八景島シーパラダイス、富士急ハイランド、名古屋港水族館など) ・映画や動画配信が優待価格になる |

なかでも、レジャー優待では、対象施設に八景島シーパラダイスや富士急ハイランド、名古屋港水族館など人気のスポットが含まれており、家族連れやカップルなど幅広い層が楽しめるでしょう。

国内保険の補償額が5,000万円と高い

三菱UFJカードのゴールドプレステージは、年会費が同じ価格帯のゴールドカードと比較して国内保険の補償額が5,000万円と高いのが特徴です。

下表のとおり、三菱UFJカードのゴールドプレステージの補償額は他のゴールドカードと比べて大きいことが分かります。

三菱UFJカードのゴールドプレステージと他のゴールドカードの保険補償額の比較

| 三菱UFJカード ゴールドプレステージ |

エポスゴールド | セゾンゴールド プレミアム |

三井住友カード ゴールド(NL) |

|

|---|---|---|---|---|

| 年会費 | 11,000円 | 5,000円 | 11,000円 | 5,500円 |

| 国内外旅行傷害保険の最大補償額 | 国内 : 5,000万円 海外 : 5,000万円 |

国内 : 1,000万円 海外 : 5,000万円 |

国内 : 1,000万円 海外 : 1,000万~2,000万円 |

国内 : 2,000万円 海外 : 2,000万円 |

たとえば、エポスゴールドやセゾンゴールドプレミアムの国内補償は最大でも1,000万円。また、三井住友カードゴールド(NL)でも最高2,000万円が限度となっています。

セキュリティが高い

三菱UFJカード ゴールドプレステージは、セキュリティ対策が手厚く優れています。

クレジットカードの不正利用対策として、24時間365日の不正利用モニタリングや、ICチップ付きカードの発行、さらには本人認証サービス(3Dセキュア)を導入するなど、ユーザーの安全を確保するための取り組みを積極的に行っています(下表)。

- 24時間365日不正利用モニタリング

- 安全なクレジットカードへ差し替え

- ICチップ付きクレジットカードの発行

- 本人認証サービス(3Dセキュア)を導入

- クレジットカードの不正利用検知の場合はお客さまへ通知

- クレジットカードの不正利用を全額補償

また、三菱UFJカード ゴールドプレステージはメガバンクである三菱UFJ銀行が発行していることからも高い信頼性があります。

- 最大11,000円相当プレゼント

三菱UFJカード ゴールドプレステージの口コミ・評判

30代 | 女性

5

このクレジットカードで利便性が高いと思ったことは、国内にあるコンビニのATMを利用していつでも返済ができる点です。平日休日、時間帯に関係なく手数料を取られることもないので、余裕がある時に返済をしていけるのがとても便利だと思いました。私は普段使いにしているカードで、提携店で利用すればポイントが1.5倍付与されるのも気に居ています。

30代 | 男性

4

今回このカードを利用して思ったことですがやはり何と言っても様々な場面で便利で有効的にカードを使用できるといったところです。ポイント還元等の期間もあるためそういった時期を狙ってこのカードを使用するとポイントが還元をされたりします。そのため使い方によってはとてもお得にお買い物や各種サービスを利用することができるため非常に使い勝手の良いカードとなっております。

30代 | 女性

5

国内の主要空港にプラスしてホノルルのダニエル・K・イノウエ国際空港のラウンジも無料で利用できて飛行機の待ち時間を快適に過ごせます。対象のレストランを2名で利用すると1名分が無料になったり、対象ホテルを優待価格で利用でいたりサービスが充実しています。

30代 | 男性

4

まずナンバーレスのすっきりデザインが特徴です。セキュリティに配慮したこのような形には、持ち主への配慮ができていて良いと思います。初年度は入会費が無料なのはありがたいです。次年度からは年会費が11000円必要になります。空港ラウンジサービスなど、旅行関係での特典が魅力です。このあたりのサービスを多く利用する人であれば、やや高額な会費の元がとれると思えます。

30代 | 男性

4

仕事柄毎月のように飛行機を利用しますが、国際線・国内線のラウンジが利用できるので、すごく助かっています。離陸まで落ち着いて仕事ができますし、リラックスできるので本当に嬉しいです。300万円の買物保険もありますので、高額な買い物をする際にも安心する事ができます。

9位 セゾンゴールド・アメリカン・エキスプレス®・カードはJALマイルとポイントをWでもらえるステータスカード

| 年会費 | 11,000円 (初年度会費無料) |

|---|---|

| ポイント還元率 | 0.75%~1.0% |

| ポイント種類 | 永久不滅ポイント |

| 付帯保険 | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 ショッピング:最大200万円 |

| 申込条件 | 定職&安定収入 |

| 交換可能マイル | ANA/JAL |

- 初年度年会費無料(2年目以降は11,000円)

- セゾンの優待とアメックスの優待の両方が使える

- JALマイルが貯まりやすい(マイル還元率最大1.125%)

- ポイントの有効期限がない(永久不滅ポイント)

- 国内外旅行傷害保険が家族にも適用される

- 即日発行できない

年会費11,000円でステータスの高い”アメックス”カードが持てる

セゾンゴールド・アメリカン・エキスプレス®・カードは、初年度年会費無料、翌年から年会費11,000円でステータス性の高いアメックスカードを所有できる点が魅力です。

アメリカン・エキスプレス®・ゴールド・プリファード・カードの年会費は39,600円なので、約3分の1の年会費でアメックスブランドのゴールドカードを持てることになります。

アメリカン・エキスプレス®は、世界中で認知度と信頼度の高いブランドです。その中でもゴールドカードは、ワンランク上のステータス性を表すカードとして認識されているので、ステータス性の高いアメックスカードを持ちたい人におすすめです。

SAISON MILE CLUBに登録するとJALマイルとポイントがダブルでもらえる

会員限定「SAISON MILE CLUB」に登録すると、買い物での利用額1,000円につき10マイル(JALマイル)が自動的に貯まります。

また同時に、買い物での利用額2,000円につき1ポイントの永久不滅ポイントがもらえます。永久不滅ポイントは、Netアンサーから1ポイント=2.5マイルとしてJALマイルに交換することができます。

なお、アメリカン・エキスプレス®・ゴールド・プリファード・カードでは、JALマイルを貯められないので、JALマイルを貯めている人はセゾンゴールド・アメリカン・エキスプレス®・カードのほうがおすすめです。

セゾンポイントモール経由でポイント還元率が最大30倍

セゾンポイントモールを経由して買い物をするとポイント還元率が最大30%倍になります。これは、セゾンゴールドならではの魅力です。

たとえば、10,000円分のショッピングをすると最大300ポイントが貯まります。

モールにはAmazonやYahoo!ショッピングなど約400の有名サイトが出店しているので、さまざまなジャンルの商品を比較検討しながら購入できます。

- Amazon

- Yahoo!ショッピング

- Yahoo!トラベル

- 一休.com

- 一休.com/restaurant

- Apple Storeオンライン

- Joshin webショップ

- Qoo10

- タカシマヤ ONINE STORE

- ONWARD CROSSET

- HMV&BOOK online

- 最大7,000円分ポイントプレゼント

セゾンゴールド・アメリカン・エキスプレス®・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費も初年度無料で2年目以降は11,000円(税込)と比較的所有しやすい価格となっており、充実した旅行保険のほか、国内での利用で永久不滅ポイントが1.5倍貯まるなどの優遇サービスが魅力といえます。セブン-イレブンの利用でnanacoポイントが貯まるほか、全国の西友、リヴィン、サニーの買い物が5%OFFとなるセゾンカード感謝デーなど、日常生活でお得にポイントを貯めていきたい方におすすめです。

30代 | 男性

5

セゾンクラッセのクラスで特典優待で、年会費無料でゴールドカードを取得しました。還元率も高く、永久不滅ポイントだし満足しかありません。空港ラウンジや手荷物サービス、海外旅行時の保険など多種多様のサービスを受けることもでき、メインとしてもつべき最強カードだと思います。

30代 | 男性

4

頻繁にやっているセゾンクラッセのキャンペーンを利用すれば実質年会費無料で取得することができます。しかも年会実質費無料のカードとしては、旅行傷害保険や空港ラウンジ利用、手荷物無料宅配、ショッピング安心保険、ETC無料などなど充実した付帯サービスが付いているので良いです。ポイント還元率は0.75%と低めですが、ポイント永久保証なのでストレスなく使えると思います。

30代 | 女性

4

国内外の空港ラウンジを使うことができるなど少しリッチな経験ができたり、ロフトなどでのショッピングやジムでの優待など、身近で普段から利用しているところで少しワンランク上の体験ができます。何気なく利用している場所が優待の対象になっていることもあるので、調べてみるといろんなお得な体験ができるかもしれません。

30代 | 男性

4

年会費はそれなりですが、それ以上のお得な特典を得ることができます。 期限切れのないポイントがついてくる、優待特典に保険などがしっかりしている。 そして、初年度は年会費もかかりませんし、とてもお勧めです。 ちなみにその還元率は0.75~1.00%です。 これは通常の1.5倍にあたります。 カードはたくさんありますが、利用頻度が高い方には特にお勧めです。

20代 | 女性

3

海外旅行や飛行機によく乗る人、よく西友で買い物する人、セブン-イレブンでカード決済する人はnanacoポイント還元など、人によっては使いやすいかもしれませんが、海外旅行も行かない、西友やセブン-イレブンを利用する頻度が低い人には向いていないと思います。

30代 | 男性

3

J飛行機に乗らない方なら1万円払う価値がありません。格安還元率の高いゴールドカード増えてきて、使いづらいこのカード所持しても邪魔になります。永久ポイントもほかのポイントに交換すれば手数料が発生するのがあります。私はキャンペーンで手に入れたセゾンクラッセ★6なのでメインで使いますが。

10位 ANAアメリカン・エキスプレス®・ゴールド・カードはANA利用者におすすめ

| 年会費 | 34,100円 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | ANAアメリカン・エキスプレス®・メンバーシップリワード |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:年間最大500万円 |

| 申込条件 | 20歳以上&安定収入 |

| 交換可能マイル | ANA/JAL/スカイ |

- 毎年2,000マイルがもらえる

- 保険金額最高1億円の海外旅行傷害保険が付帯

- ポイントからマイルへの移行手数料が無料

- 毎年300万円以上利用でANA SKYコインがもらえる

- 年2回までプライオリティ・パスがつく

- 年会費が34,100円と高額

毎年2000マイルがもらえてANAマイルが貯まりやすい

ANAアメリカン・エキスプレス®・ゴールド・カードに入会すると、もれなく2,000ANAマイルをもらえます。また、毎年カードを継続するたびに2,000マイルがもらえるので、毎年2000マイルを獲得できます。

さらにカードを使ってANAグループ便に搭乗すると、「区間基本マイレージ × クラス・運賃倍率 × 25%」のボーナスマイルを獲得できます。たとえば、東京(羽田)ー北海道(千歳)間を普通席の割引運賃(70%)で利用した場合、約90マイルをボーナスとして獲得できます。そのためANA便を頻繁に利用する人は効率よくマイルを貯められます。

ポイントをANAマイルに無料で交換できる

ANAアメリカン・エキスプレス®・ゴールド・カードなら、貯めたポイントを無料でマイルと交換できます。

通常、アメックスブランドのカードでポイントからマイルに交換する場合、ANAマイル移行手数料として年額5,500円かかります。無料で交換できる点は、ANAアメックスならではのメリットといえるでしょう。

ポイントをANAマイルに移行する手数料

| ANAアメリカン・エキスプレス®・ゴールド・カード | アメックスブランド(プロパーカード) | |

|---|---|---|

| ANAマイルへの移行手数料 | 無料 | 5,500円 |

アメックスらしい空港サービス優待が豊富

ANAアメリカン・エキスプレス®・ゴールド・カードは、アメックスの特色を活かした海外旅行や空港サービス優待が豊富にそろっています。

詳細は下表のとおりですが、海外旅行でANA便をよく利用する人にとって非常に魅力的なカードです。

| 優待 | 内容 |

|---|---|

| 空港ラウンジ無料利用 | 国内外14空港の空港ラウンジを、同伴者1名と一緒に無料で利用できるサービス |

| プライオリティ・パス | 国内外1,300ヶ所以上(2025年3月25日時点)の空港VIPラウンジを利用できるプライオリティ・パスを、年間2回まで無料 |

| 海外旅行傷害保険 | カード本人は傷害死亡・後遺障害保険金最高1億円、家族カード会員は最高5,000万円 |

| 手荷物無料宅配サービス | 海外旅行からの帰国時に空港から自宅まで、カード会員本人につきスーツケース1個を無料で配送するサービス※対象空港:成田国際空港、中部国際空港、関西国際空港、羽田空港(第2・3ターミナル) |

| 航空便遅延補償 | 飛行機の遅れによる臨時出費を補償するサービス |

| キャンセル・プロテクション | 急な出張や病気・ケガによる入院などにより、カードで代金を支払い済みの旅行やコンサートなどに行けなくなった場合、キャンセル費用の損害を年間最高10万円まで補償するサービス |

| 優先チェックイン | ビジネスクラス専用のカウンターからチェックインができるサービス |

- ご入会後3ヶ月以内に合計180万円以上のご利用で合計68,000マイル相当獲得可能

カード付帯特典

└2,000マイル

ご利用ボーナス1

└ご入会後3ヶ月以内に合計60万円以上のカードご利用で16,000ボーナスポイント

ご利用ボーナス2

└ご入会後3ヶ月以内に合計100万円以上のカードご利用で12,000ボーナスポイント

ご利用ボーナス3

└ご入会後3ヶ月以内に合計180万円以上のカードご利用で20,000ボーナスポイント

通常ご利用ポイント

└合計180万円以上のカードご利用で18,000ポイント

ANAアメリカン・エキスプレス®・ゴールド・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

旅行関連の補償はもちろん、スマートフォンが破損した際に補償サービスが受けられるなど、独自のサービスが魅力です。国内旅行でANAをよく利用する人なら、ぜひ持っておきたい1枚です。

40代 | 男性

5

年会費は34100円とゴールドカードの中でも高額となっていますが、その分得られる特典は多くなっています。空港のラウンジが自分だけでなく同伴者も1名だけになりますが無料になったり、手荷物無料宅配サービスも付いてきます。さらにポイントが貯めやすくなっているので、ANAマイルに交換がしやすい点も良いです。そして、貯めたポイントをANAマイルに移行する際の手数料が無料になります。

30代 | 男性

5

新規入会で2000マイル、カード継続するたびに2,000マイル、搭乗のたびに通常フライトマイル+区間基本マイレージの+25%。 ANAカードマイルプラス提携店、または対象商品の購入にカードを利用すると、ポイントとは別に100円=1マイル(または200円=1マイル)が自動精算されます。

30代 | 男性

4

当時、最初の3か月に50万分の買い物で3万ポイントもらえるというキャンペーンをやっていました。 とても大きなポイントが貰えましたし。それでまた買い物ができたのは嬉しかったです。 またANAの航空券を購入した際に、マイルに付与されるのは2.5%になるので、他のカードより割合が高いのがお得で自分にはとてもぴったりだと感じました。

30代 | 男性

4

プロパーのゴールドと比較して、付帯サービスはANA利用を中心としたものとなります。ANA FESTAや機内販売での割引があり、空港や機内で買い物が楽しめます。プライオリティパスが附帯していたら文句なしなのですが‥最近、SFCに切り替わりました。これからも使い続けます。

30代 | 男性

4

1ネットの明細チェックサービスとても見やすくなっていて、iPhoneのアプリでチェックできて、いつでも簡単に使用状況チェックができます。空港カードラウンジをカード所有者にくわえ、お連れ1名までは入れて魅力的ですが有料になりました。そして、年会費は高くて、飛行機にあまりのrない人はこのグリーンでいいでしょう。

30代 | 男性

4

海外へ出張する際に自宅から空港まで電車で荷物を持って移動するのが一番大変だと感じており、特に満員電車で荷物を持っての移動はかなり疲れます。本カードの会員に対して、2021年3月から手荷物無料宅配サービスが開始されました。帰国時に空港から自宅までスーツケース1個を無料で配送してくれます。今後、利用していこうと思います。

11位 JALカード CLUB-AゴールドカードはJALマイルがどんどん貯まるお得なカード

| 年会費 | 17,600円 |

|---|---|

| ポイント還元率 | 1.0%~2.0% |

| ポイント種類 | JALマイル |

| 付帯保険 | 海外旅行保険 国内旅行傷害保険 |

| 申込条件 | 日本国内にお住まいで、電話連絡のとれる満20歳以上の安定した収入のある方 |

| 交換可能マイル | JALマイル |

- 基本マイル還元率は1%と高い

- 搭乗によるボーナスマイルが最大25%付与

- JALショッピングマイル・プレミアムでポイント2倍

- 国内約30の空港ラウンジを無料利用できる

- JALビジネスカウンターでチェックインできる

- 国内旅行傷害保険自動付帯

- JALの飛行機を使わないとメリットが少ない

- JALサクララウンジは利用できない

JAL搭乗によるボーナスマイルが最大25%付与

JALグループ便に搭乗すると、通常のフライトマイルに加えて、入会搭乗ボーナスや搭乗ごとのボーナスなどボーナスマイルがもらえます。ボーナスマイルの内容は以下のとおりです。

ボーナス特典

| ボーナス名 | もらえるマイル数 | 内容 |

|---|---|---|

| 入会搭乗 ボーナス |

5,000マイル | 入会後初めての搭乗時にもらえる (1回のみ) |

| 毎年初回搭乗 ボーナス |

2,000マイル | 入会搭乗ボーナス獲得年の翌年以降、毎年最初の搭乗時にもらえる |

| 搭乗ごと ボーナス |

フライトマイルの最大25%プラス | フライトマイルの最大25%を付与 |

搭乗ごとのボーナスについては、フライトマイルの最大25%分のマイルが付与されるというものです。

たとえば東京(成田空港)からハワイ・ホノルルまでエコノミークラスで往復すると、通常のフライトマイル往復7,662マイルに加えて、ボーナスマイルとして最大1,914マイルが付与されます。

貯まったボーナスマイルは、JAL国内線や国際線の特典航空券に交換したり、座席のアップグレードに利用したりできるので、JALを頻繁に利用する人におすすめです。

JALカードショッピングマイル・プレミアムでポイント2倍、特約店でさらに2倍

JALカード CLUB-Aゴールドカードを持つと、自動的に「JALカードショッピングマイル・プレミアム」会員となり、カード利用でショッピングマイルが2倍にアップします。

通常、JALカードショッピングマイル・プレミアムに入会するには、年会費4,950円がかかりますが、JALカード CLUB-Aゴールドカードがあれば、この年会費4,950円が無料になります。

JALカード特約店で買い物すると、さらにマイルが通常の2倍になるので、JALカードショッピングマイル・プレミアムと組み合わせて利用すると、マイルは最大4倍になります。

- イオン

- エネオス

- ファミリーマート

- マツモトキヨシ

- スターバックス コーヒー

- 大丸

- JAL PLAZA

- JAL DUTY FREE SHOP

- Times(シェアカー)

- プリンス ホテル&リゾート

- ハウステンボス

空港・フライトでの時間を快適に過ごせる

JALカード CLUB-Aゴールドカードは、空港やフライトでの時間を快適に過ごせる特典が充実しています。主な特典は以下の3つです。

- 国内の約30の主要な空港ラウンジを無料利用できる

- JALビジネスカウンターでチェックインできる

- 国内の空港店舗・空港免税店で割引特典がある

日本国内の約30の主要な空港ラウンジを無料利用できるので、出張や帰省、旅行などの際にとても便利です。また、JALビジネスカウンターでのチェックインが可能なので、一般カウンターよりもスムーズにチェックインできます。

さらに、国内の空港店舗、空港免税店で割引されるので、お土産や機内用品を割引価格で購入できます。

このように、JALカード CLUB-Aゴールドカードは空港をよく利用する人におすすめのカードです。

12位 ビューカード ゴールドは新幹線利用で最大10%還元!JR利用者の最強の1枚

| 年会費 | 11,000円 |

|---|---|

| ポイント還元率 | 0.5%~10% |

| ポイント種類 | JRE POINT |

| 付帯保険 | 国内旅行傷害保険海外旅行傷害保険 ショッピング保険 |

| 申込条件 | 日本国内にお住まいで、電話連絡のとれる満20歳以上の安定した収入のある方 |

| 交換可能マイル | - |

- オートチャージに対応

- JRの利用で最大10%還元になる

- 年間利用額に応じて最大12,000円相当のポイントがもらえる

- 東京駅内ラウンジ&国内主要空港ラウンジが利用可能

- 最高5,000万円補償の国内・海外旅行保険

- 新幹線ラウンジ特典は東京駅のみ

- 限度額が最大200万円とそれほど多くない

新幹線で10%還元!?JRでの利用で還元率がアップ

ビューカード ゴールドを使って、チケット購入したりSuicaチャージしたりすると、ポイント還元率がグンとアップします。

サービス別の還元率はビューカード スタンダードより高いものが多く、たとえば、えきねっとでJRのきっぷを予約(予約時決済)した場合は8%還元、新幹線eチケットで、チケットレス乗車をした場合は10%還元されます。

たとえば、1年間に東京~金沢を新幹線eチケットで4往復(片道14,180円)すると、年会費11,000円を上回るポイント(11,224円相当)を獲得できます。

サービス別のポイント還元率

| サービス内容 | ビューカード ゴールドの還元率 |

ビューカード スタンダードの還元率 |

|

|---|---|---|---|

| えきねっと | JRのきっぷを予約(予約時決済) | 8% | 3% |

| モバイルSuica | グリーン券購入 | 8% | 3% |

| モバイルSuica | 定期券を購入 | 4% | 3% |

| モバイルSuica | オートチャージ・チャージ | 1.5% | |

| Suica | オートチャージ | 1.5% | |

| VIEWプラス + えきねっと | 新幹線eチケットで、チケットレス乗車をした場合 ※予約時決済・指定席 |

10% | 5% |

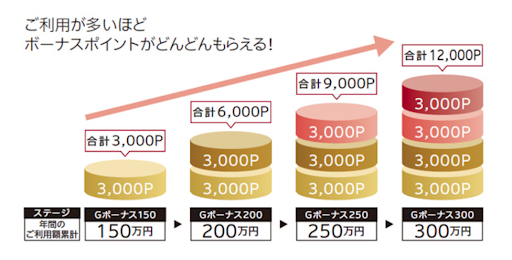

年間利用額に応じて最大12,000円相当のボーナスポイントがもらえる

年間150万円使うと、3,000ポイントがボーナスとしてもらえます。さらに150万円以降は利用額が50万円増えるごとに3,000ポイントもらえるシステムで、年300万円以上利用すると、最大12,000円相当のポイントがもらえます。

東京駅ビューゴールドラウンジが利用可能

東京駅にある「ビューゴールドラウンジ」を利用できます。ビューゴールドラウンジは、ゴールドカード会員のほか、同伴者も利用できます。

ソフトドリンクや小菓子を無料提供しているほか、新聞や旅行雑誌等を自由に閲覧できます。またFREE Wi-Fiもあるので出張や旅行前の待ち時間を快適に過ごせます。

オートチャージ機能が付帯

ビューカード ゴールドには、オートチャージが付帯しています。

オートチャージ機能を設定すると、Suica残高が一定額以下になった際に、自動的にチャージされます。オートチャージは1.5%のポイントが貯まります。貯まったポイントはSuica(電子マネー)に交換できます。

定期券機能は通勤・通学に利用する定期券機能を付けることができるサービスです。万が一カードを紛失しても、クレジットカードとしての補償だけでなく、定期券およびSuicaへのチャージ残額まで補償してくれるので安心です。

通勤や通学でSuicaを利用する人にとって、非常に便利な機能と言えるでしょう。

13位 イオンゴールドカードはイオングループ店舗でさらにお得に買い物できる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | WAON POINT |

| 付帯保険 | 海外旅行:最大5,000万円 国内旅行:最大3,000万円 ショッピング:最大300万円 |

| 申込条件 | 20歳以上 |

| 交換可能マイル | JAL |

- 年会費無料(※条件を満たすと一般カードが自動的にゴールドカードになる)

- 年間100万円の利用でイオンラウンジが使える

- イオングループ対象店でポイント2倍、毎月10日は5倍

- 毎月20日・30日は5%オフ

- 公共料金・国民年金保険料の利用でポイントもらえる

- イオングループ店舗を利用しない人にはメリットが少ない

- 新規の申し込みができない(※インビテーション限定)

年会費無料!イオンカードで年間利用額50万以上などの条件を満たすと自動的にゴールドカードになる

イオンカードセレクト(一般カード)で年間50万円以上使うなど一定の条件を満たすと、自動的にゴールドカードに切り替わります。発行条件を満たした人だけに、ゴールドカードと案内DMが手元に届く仕組みです。年会費は無料なのでコストはいっさいかかりません。

イオングループ対象店でポイント2倍、毎月10日は5倍に!

イオン対象店やイオン銀行などグループ内で利用すると、割引や特典が受けられます。

たとえば、イオン、マックスバリュ、まいばすけっとなどの対象店舗で毎月10日に利用するとポイントは5倍になります。

イオングループの店舗やサービスをよく利用する人におすすめのカードです。

| 特典 | 内容 |

|---|---|

| 買い物割引 | 毎月20日、30日は、イオン、マックスバリュ、イオンスーパーセンターなどの対象店舗で、買い物代金5%オフ |

| ポイント特典 | イオン、イオンモール、マックスバリュなどの対象店舗で利用するとポイント2倍 |

| ポイント特典 | 毎月10日は、イオン、マックスバリュ、まいばすけっとなどの対象店舗で利用するとポイント5倍 |

| ポイント特典 | 対象の公共料金・国民年金保険料のの口座振替1件につき毎月5電子マネーWAONポイントをプレゼント |

| 銀行手数料無料 | イオン銀行ATMで手数料無料 |

| 映画鑑賞割引 | イオンシネマで常時300円オフ、毎月20日・30日は1,100円で映画鑑賞できる |

| ゴールドカードを無料発行 | 利用実績に応じてゴールドカードを無料発行。国内主要空港のラウンジサービスを無料利用できるほか、ショッピングセーフティ保険も充実している |

年間100万円の利用でイオンラウンジが使える

全国のイオンやイオンモール内にある会員限定のイオンラウンジを利用できます。イオンでの買い物の合間にゆっくりとくつろげる専用空間となっており、無料ドリンクサービスなども設けています。

ただし、イオンラウンジがある店舗限定で、年間100万円以上利用のカード会員なので注意しましょう。

イオンゴールドカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

所有するには、年間100万円以上の利用が条件です。国内の空港ラウンジやイオンラウンジを無料で利用できる特典があります。旅行保険やショッピング保険も海外旅行は最高5,000万円、国内旅行でも最高3,000万円、ショッピング保険は年間300万円までの補償内容となっていることから、普段からイオン系列のお店をよく利用する人で、年会費無料でゴールドカードを持ちたい人におすすめのカードと言えます。

40代 | 男性

5

このゴールドカードは通常時のポイント還元率はそこまで高くはありませんが、イオングループだけに限定して使えばポイント還元率のアップといった恩恵が得られるようになっています。それ以外では、年会費が無料でゴールドカードを持つことができるのでコストパフォーマンスを考えるとかなり高いです。

30代 | 女性

5

イオンラウンジを使用できることがとても便利で助かっています。イオンラウンジでは無料でドリンクが飲めたり、トップバリュの試食ができたりするので、大型のイオンモールなどでショッピングしたときの休憩場所として最適です。またPCの使用や充電器があれば携帯電話の充電も可能です。小さいお子さん連れの方や高齢者の方でもゆっくり休憩できると思います。

30代 | 男性

4

イオンゴールドカードは、イオンモールをよく利用する自分には助かっています。その理由は「イオンラウンジ」を利用することができるからです。イオンラウンジは、イオンゴールドカードを持っている人かイオンの株主かじゃないと入室できないようになっていて、30分程度のフリードリンクとお菓子を頂くことができます。ゆったりとくつろぐことができ、いつも買い物での疲れを少しだけ癒やすことができています。

50代 | 女性

4

クレジットカードだけでなく、WAONとイオン銀行の機能と一体型なので、一枚で三役に使用できるカードです。WAONと連携してオートチャージを利用すると、ポイントがダブルで付与されるのでお得です。特にイオンをよく利用する人にはオススメのカードです。キャンペーンがよく開催されるので、イオンモールでの利用もお得になります。ゴールドカードならではの空港ラウンジ利用サービスも嬉しいです。

30代 | 男性

4

オーパスカード作らなくてもイオンカードあればほとんどのコスモ石油で会員価格で入れられます。割引にならないコスモに今のところあたってなくて、キャッシュレス還元対象外になること以外、オーパスなどを作る意味がないと思えます。そしてイオンに行くことが多い自分委はメリットがあるカードです。

30代 | 女性

3

ゴールドカード対象者が多くなりすぎたのか、イオンラウンジは並ばないと入れません。 空港ラウンジに関しても対象が少なく、恩恵を受けたことがありません。 ポイントに関しては、大手スーパーマーケットが出しているクレジットカードとしては、特に格別感もなく普通だと思います。

14位 エポスゴールドカードはインビテーションで年会費無料!実質還元率1.5%で初心者におすすめ

| 年会費 | 5,000円(税込) |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | エポスポイント |

| 付帯保険 | 海外旅行:最大5,000万円(利用付帯) |

| 申込条件 | 20歳以上 |

| 交換可能マイル | ANA/JAL |

- 年間50万円以上利用すると年会費永年無料

- インビテーションは年会費無料

- ポイントの有効期限がない(一般カードでは有効期限あり)

- 対象店舗サービス3つの利用でポイント2倍

- 年間100万円利用で10,000ポイントもらえる

- 約10,000店舗で優待サービスを受けられる

- ファミリーボーナスで最大3,000ポイントが貯まる

- 海外旅行傷害保険が最高5,000万円と高い

- 国内旅行傷害保険がついていない

年間50万円以上の利用で翌年以降年会費無料、インビテーションなら初年度から年会費無料

エポスゴールドカードは、年会費5,000円(税込)がかかりますが、年間利用額50万円以上で翌年以降年会費無料になるゴールドカードです。

また、エポスカード(一般カード)からインビテーション(招待)を受けるとゴールドカードを発行できます。その場合は初年度から年会費が永年無料になります。

他の”修行系”のゴールドカードと異なり、エポスゴールドカードは、年間利用額50万円で年会費が無料になります。そのため、年間利用金額が多くない人でも年会費無料でゴールドカードを持つことができます。

| ゴールドカード | 年会費を無料にする方法 |

|---|---|

| エポスゴールドカード | ・年間50万円以上使う ・インビテーション ・家族がゴールドを持っている場合、招待を受ける |

| 三井住友カード ゴールド(NL) | ・年間100万円以上使う |

| SAISON GOLD Premium | ・年間100万円以上使う ・インビテーション |

インビテーションを受けるための条件は非公開ですが、エポスカード(一般カード)で利用実績を積み、年間利用金額が一定額以上(50万円以上)あるとインビテーションがくると言われています。

年間100万円以上使うと実質ポイント還元率は1.5%になる

基本ポイント還元率は0.5%ですが、年間100万円以上利用すると10,000ポイントもらえるので(1%還元)、実質の還元率は1.0%になります。

また、この条件をクリアすると翌年以降、年会費が無料になるので、普段の買い物で効率的にポイントを貯めたい人にとっては、かなりお得なカードと言えるでしょう。

「選べるポイントアップショップ」の利用でポイント3倍

選べるポイントアップショップとは、エポスゴールド・プラチナ会員限定の300以上のショップの中から3店を登録しておくと、それらのショップを利用した際に最大2倍のポイントが貯まる特典です。

対象ショップはコンビニ、スーパー、ドラックストアなどのショッピング系のほか、電気代、水道代、家賃、保険料など、公共料金や家計の支払いまで幅広く対応しています。

たとえば下表のように、電気代・保険料・水道代などの固定費を登録して支払うと、継続的に多くのポイントを獲得できます。

| 対象料金 | 利用金額 | 選べるポイントショップの場合の獲得ポイント | 通常ポイント |

|---|---|---|---|

| 電気代 | 10万円/年 | 1,000ポイント | 500ポイント |

| 保険料 | 12万円/年 | 1,200ポイント | 600ポイント |

| 水道代 | 3万円/年 | 300ポイント | 150ポイント |

| 合計 | ー | 2,500ポイント | 1,250ポイント |

「年間の利用額が100万円を超えるものの、コンビニなどはあまり使わない」という人は、三井住友カード ゴールド(NL)よりもお得になる店舗を選べるエポスゴールドカードを選ぶと良いでしょう。(対象ショップはこちら)

ファミリーボーナスで最大3,000ポイントが貯まる

エポスゴールド会員からの紹介なら、その家族も年会費永年無料でエポスゴールドカードを作れます。

さらに、家族でゴールドカードを発行すると、家族合計の年間利用額に応じてファミリーボーナスポイントがもらえます。ポイント獲得数は以下のとおりです。

| 家族合計利用額 | ファミリーボーナスポイント |

|---|---|

| 100万円 | 1,000ポイント |

| 200万円 | 2,000ポイント |

| 300万円 | 3,000ポイント |

このように、エポスゴールドカードは、家族で利用するほどお得になります。そのため、家族でゴールドカードを発行することを検討している人におすすめです。

グルメ・レジャー・イベントなど全国10,000店舗で優待

グルメ・レジャー・イベントなど全国10,000店舗以上で、買い物やお出かけがお得になる「エポトクプラザ」を利用できます。

この優待を利用できるかどうかが、エポスゴールドカードにするか、他の”100万円修行系”のカードにするか選ぶポイントの1つです。

エポトクプラザでは、利用料金割引やポイントアップなどの特典があり、たとえば、カラオケ館では30%割引になります。

| ジャンル | 施設・店舗名 |

|---|---|

| グルメ | 魚民、笑笑、白木屋、山内農場、目利きの銀次、ウメ子の家、キタノイチバ、千年の宴 等 |

| レジャー | 富士急ハイランド、東京ジョイポリス、ハウステンボス、よみうりランド、BIG ECHO、カラオケ館 |

| ホテル | ホテルニューオータニ博多、ルートインホテルズ、アパホテル、東京ドームホテル |

| 買い物 | マルイ、モディ、ピエリ、エルム、モレラ、KITTE |

”100万円修行系”のカードは、それぞれお得になる特典が異なるため、自分の用途・カードの使い方に合わせて選ぶとよいでしょう。

下表は、”100万円修行系”カードの特典の一例ですが、コンビニやファストフードを使う人は三井住友カード ゴールド(NL)、エポトクプラザの店舗施設をよく利用する人にとってはエポスカードがおすすめです。

| ゴールドカード | お得になる特典 |

|---|---|

| エポスゴールドカード | ・10,000店舗でさまざまな優待 |

| 三井住友カード ゴールド(NL) | ・コンビニ等で7%還元 ・SBI証券の積立投資で1.0%還元 |

| SAISON GOLD Premium | ・映画料金1,000円 |

エポスゴールドカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

3つのショップまで登録可能の「選べるポイントアップショップ」を利用すれば、ポイント還元率が最大2倍になるなど、永久ポイントを効率的に貯めることができる点は魅力と言えます。招待を受けた場合や、年間の利用額50万円以上の場合は、年会費永年無料になるので、ほぼ無料で保有できると思っていいでしょう。

40代 | 男性

5

このゴールドカードは通常であれば年会費は5000円かかりますが、この年会費は条件しだいでは以後無料にできます。その条件というのは、年間50万円以上利用することにとって翌年以降の年会費が永年無料になります。これは大きな魅力的です。年間50万円の利用は決して無理な金額ではありませんので、年会費の無料の条件はわりと簡単にクリアできます。また、海外保険の付帯が自動付帯になっている点も良かったです。

20代 | 女性

5

選べるポイントアップショップというものがあり、よく行くスーパーやドラッグストアなど登録しておけばポイントが3倍付与されるので買い物を良くするので自然にポイントが溜まっていくのがとても嬉しいです。 また、買い物は基本的にクレジット決済なのですが、年間のご利用額が50万、100万と使うほど高額なポイントもゲットできるため、クレジット決済をよく利用しています。 使えるお店も多いのでかなり満足しています。

30代 | 女性

5

エポスゴールドカードは年会費無料でたくさんの得点が受けられるカードです。 通常のエポスカードですと2年でポイントの期限が切れてしまいますが、有効期限がなくなります。 また、年間の利用額が50万円以上で2500円分、100万円以上では10000円分のポイントが貰えるのが魅力です。 他に、お気に入りのショップ登録で最大2倍のポイントが付いたり、空港発ラウンジが無料で使用できたりととてもお得なカードです。

30代 | 男性

4

エポスカードの一番の魅力はよく使うショップを事前に3店舗まで登録していれば、ポイントが2倍になるということです。私はこれはここで買う、というのを決めているタイプなのでこのサービスでよく使うショップを登録しています。どうせ買うならお得に買いたいですよね。また、ポイントに期限がないのも魅力的です。

30代 | 男性

4

通常還元は一般カードと一緒ですが、有効期限がなくなって、指定サービス選ぶと2倍のポイントになります。旅行保険はこれだけだと不足です。国内空港ラウンジは使えるところが多くて、ゴールドカードですが、ショッピング保険がないです。そして使いにくいと思わなくて、ゴールでも紙の利用明細書発送が有料となります。

30代 | 女性

4

ゴールドカードですが、年間50万円以上の利用で年会費が永年無料になります。(その他にも無料になる条件あり)普段よく使うお店を事前に3件まで登録するとポイントが2倍になる、選べるポイントアップショップもおすすめです。また、年間のカード利用金額によりボーナスポイントも貰えます。

15位 エムアイカード プラス ゴールドは三越伊勢丹で最大10%還元のカード

| 年会費 | 11,000円(税込) |

|---|---|

| 発行スピード | 最短60分 |

| ポイント還元率 | 1.0%~10.0% |

| ポイント種類 | エムアイポイント |

| 付帯保険 | 海外、国内旅行傷害保険 |

| 交換可能マイル | JAL/ANA |

| スマホ決済 | Apple Pay/Google Pay™︎ |

| 国際ブランド | Visa/AMEX |

- 三越伊勢丹グループ百貨店で常時還元率8%、最大10%

- 年会費初年度無料(条件付き)、2年目以降は11,000円

- Visaは1.5%、アメックスは海外利用で2%の高還元率

- 毎年4,200円相当のクーポン券がもらえる

- 最短約60分で即日発行できる

- 三越伊勢丹グループ百貨店を利用しない人にはメリットが少ない

- セールはポイントアップ対象外

三越伊勢丹グループの利用で通常還元率8%、最大10%になる

エムアイカード プラス ゴールドは、三越伊勢丹グループで利用すると、いつでもポイント還元率は8%です。カードステータス(プラチナ、ゴールド、一般)によってポイント還元率は異なります(下表)。

入会の翌年以降は、一般カードのエムアイカード プラスでも年30万円以上利用で還元率8%とゴールドと同じになります。つまり、ゴールドカードは特に初年度がお得になるということです。

さらに、年間100万円以上買い物すると還元率が10%にアップするので、三越伊勢丹グループをよく利用する人は、より多くのポイントを貯められます。

| カードステータス | ポイント還元率 |

|---|---|

| プラチナカード | 通常10% |

| ゴールドカード | 通常8% (年間利用額100万円以上で10%) |

| 一般カード | 通常5% (年間利用額30万円以上で8%) (年間利用額100万円以上で10%) |

三越伊勢丹グループ百貨店で利用できる4,200円分のクーポンが毎年届く

エムアイカード プラス ゴールドは、年会費11,000円(税込)のゴールドカードですが、三越伊勢丹グループ百貨店などで利用できる4,200円分のクーポン券が毎年届くので、実質年会費は6,800円となります。

なお、Webエムアイカード会員に登録し、年10万円以上のカード利用で初年度年会費が無料になり、クーポンももらえるので初年度はとてもお得になります。

通常ポイント還元率は1%&優待店利用でもっとポイントが貯まる

エムアイカード プラス ゴールドのメリットは、通常ポイント還元率が1%と、エムアイカード プラス(0.5%)の2倍なのでポイントが貯まりやすいという点です。

なかでも、レストランやホテル・旅館のサイト「一休.com」と、ポイントがお得に貯まるサイト「エムアイポイントワールド」で利用するとポイント還元率がアップします。

一休.comでは、Webエムアイカード会員サービスにログインして、一休.comエムアイカード専用サイトから予約・利用すると還元率3%のポイントをもらえます。

また、エムアイポイントワールドを経由してネットショッピングすると、ポイントが2~5倍多く貯まります。対象の店舗サービスは以下のとおりです。

- 楽天市場

- Yahoo! JAPAN

- ユニクロオンラインストア

- 無印良品ネットストア

- ベルメゾン

- じゃらん

年代別おすすめのゴールドカード

ライフスタイルは年代によって異なります。20代、30代、40代、50代と年を経るにつれ、お金の使い方は変わります。

ゴールドカードを選ぶ際は、年会費やポイント還元率だけを見るのではなく、自分のライフスタイルに合った特典やサービスが付帯しているものを選ぶことが大切です。

ここでは、年代別にライフスタイルに合ったおすすめのゴールドカードを紹介します。

20代におすすめのゴールドカード3選

20代におすすめのゴールドカードは、三井住友カード ゴールド(NL)、JCBゴールドExtage、エポスゴールドカードの3枚です。

20代はまだ収入が安定しているとは言えない年代のため、高額な年会費を負担に感じる人が多いでしょう。これら3枚のゴールドカードは、年会費無料もしくは年会費が安いため、20代でも無理なく持てます。

たとえば、エポスゴールドカードは、通常のエポスカード(一般カード)を発行後、招待(インビテーション)を受けてからカードをランクアップすると、年会費が無料になります。インビテーションを受けるための条件は非公開ですが、エポスカード(一般カード)で利用実績を積み、年間利用金額が一定額以上あると受け取れる可能性が高いと言われています。

ゴールドカードといっても、何も高級なレストランやホテルで使わなければいけないわけではありません。ゴールドカードは今や、コンビニやスーパー、ファストフード店など、日常生活の中でも使うことが珍しくない存在です。20代で初めてゴールドカードを持つなら、こうした日常使いできる店舗や飲食店で使うとお得になるゴールドカードがおすすめです。

たとえば、三井住友カードゴールド(NL)は、セブン-イレブンやローソン、マクドナルドなど対象のコンビニ・飲食店でスマホのタッチ決済をすると、ポイント還元率が最大7%還元されます。年間100万円以上利用すると、ボーナス特典を受けられるため、実質ポイント還元率は1.5%になる点も魅力のひとつです。

下表は、20代におすすめのゴールドカード3枚です。自分のライフスタイルに合ったカードを選んで、お得に利用しましょう。

20代におすすめのゴールドカード3選

| 三井住友カードゴールド(NL) | JCBゴールドExtage | エポスゴールドカード | |

|---|---|---|---|

| 年会費 | 5,500円 年100万円以上利用で翌年以降永年無料(※1) |

3,300円 ※初年度年会費無料 |

無料 (インビテーション限定) 5,000円 (申し込みの場合) ※年間50万円以上利用で翌年以降年会費永年無料 |

| おすすめ ポイント |

・年間100万円の利用で10,000ポイントもらえる ・対象のコンビニ ・飲食店でスマホでのタッチ決済で最大7%還元 |

・お得な年会費でゴールドカードのステータスが体験できる | ・インビテーションなら初年度から年会費無料 ・選べるポイントアップショップでポイント2倍 |

※注釈

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

なお、20代でゴールドカードを持つと、早い段階から充実したクレジットヒストリーを築くことができます。クレジットヒストリーが良ければ、上位カードへの審査に通りやすくなります。将来、上位カードへのランクアップを目指しているのであれば、20代の頃からゴールドカードを所有し、クレジットヒストリーを築き始めることをおすすめします。

30代におすすめのゴールドカード3選

30代におすすめのゴールドカードは、JCBゴールド、dカード GOLD、ビューカードプラスゴールドの3枚です。

30代になると、結婚や出産などで家族が増えたり、マイホームを購入したりと、ライフスタイルが大きく変わる人もいるでしょう。そんな人におすすめなのが、家族利用でお得になる特典や、毎月の固定費をお得にできるゴールドカードです。

たとえば、dカード GOLDは、家族カード1枚目は年会費無料です。さらに、本会員だけでなく家族カード会員もドコモ携帯・ドコモ光の利用料金をカードで支払うとポイントが10%還元されます。家族カードで貯まったポイントは、本会員のポイントに合算されるので、家族みんなで効率的にポイントを貯めることができます。

また、30代はキャリアアップで出張に行く機会や、家族で出かける機会が多くなるかもしれません。そんな時に役立つのが、旅に使えるゴールドカードです。

たとえば、ビューカードプラスゴールドは、Suica定期券をカードで購入するとポイント4%付与、新幹線eチケットサービスでカードを利用すると最大10%のポイントが還元されます。

また、JCBゴールドは、ディズニーホテルの宿泊、パークチケットやアトラクション利用券などをセットにしたオリジナルパッケージを利用できるサービス特典などが付帯しているので、家族旅行を楽しみたい人に最適です。

30代におすすめのゴールドカードは以下の3枚です。自分にぴったりのゴールドカードを見つけて、快適な生活を送りましょう。

30代におすすめのゴールドカード3選

| JCBゴールド | dカード GOLD | ビューカードプラスゴールド | |

|---|---|---|---|

| 年会費 | 11,000円 *初年度年会費無料 (オンライン入会の場合のみ) |

11,000円 | 11,000円 |

| おすすめ ポイント |

・有名シェフの料理を優待価格でお取り寄せできるサービスがある ・映画、スポーツ、エンターテインメントなど、国内外20万ヵ所以上の施設で割引などが受けられるサービス ・専用サイトにて国内/海外の宿泊先を予約すると、Oki Dokiポイントが通常の5倍 |

・家族カード1枚目が無料で、本会員だけでなく家族カード会員もドコモ携帯 ・ドコモ光の利用料金が「10%還元」される |

・えきねっとの利用でポイント還元率8% ・モバイルSuicaの定期券をカードで作るとポイント還元率4% ・モバイルSuicaのオートチャージでポイント還元率1.5% |

40代・50代以上におすすめのゴールドカード3選

40代・50代におすすめのゴールドカードは、アメリカン・エキスプレス®・ゴールド・プリファード・カード、ダイナースクラブ、三菱UFJカード ゴールドプレステージの3枚です

40代になると、キャリアアップによって、得意先との会食など、ビジネス上重要なシーンでクレジットカードを使う機会が増え、ステータス性の高いゴールドカードが活躍します。

たとえば、アメリカン・エキスプレス®・ゴールド・プリファード・カードは高いステータス性と抜群の知名度を誇るハイステータスカードです。特典も充実しており、会員限定の旅行コンシェルジュサービス、プライオリティ・パス入会無料、高級ホテル・レストラン優待など、ワンランク上のライフスタイルを実現できるでしょう。

また40代・50代は、仕事だけでなく、旅行や趣味など自分自身の時間を充実させたいと考える人も多いでしょう。そんな人には、豊富な特典が付帯している三菱UFJカード ゴールドプレステージがおすすめです。

このカードは、国内外のパッケージツアー割引やホテル優待割引、レストラン割引などが受けられるので、レジャーをよりお得に贅沢に楽しむことができます。さらに、24時間健康サービスやファイナンシャルプランナー無料保険相談サービスなど、心強いサポートサービスも充実しています。

40代・50代は特に、仕事もプライベートも充実した時間を過ごせる年代です。下表におすすめのゴールドカード3枚をまとめたので、自分に合ったゴールドカードを見つけて、ワンランク上の生活を楽しみましょう。

40代・50代におすすめのゴールドカード3選

| アメリカン・エキスプレス®・ゴールド・プリファード・カード | ダイナースクラブ | 三菱UFJカード ゴールドプレステージ |

|

|---|---|---|---|

| 年会費 | 39,600円 | 24,200円 ※2025年7月31日までの申し込みで本会員・家族会員ともに初年度年会費無料 |

11,000円 |

| おすすめ ポイント |

・ゴールドカードの中でも抜群の知名度を誇るハイステータスカード ・高級ホテル優待のほか、空港ラウンジサービス、マイル特典などビジネスシーンにも役立つ |

・世界最初のカードブランドが発行するハイステータスカード ・利用可能枠に一律の制限がない ・予約困難店で最高グルメを味わえる特典が充実 <キャンペーン> 入会とご利用で最大15,000円ポイント+初年度年会費無料 |

・旅行やホテル、グルメ、エンタメなど、幅広い特典 ・優待サービスが揃っている |

ゴールドカードを選ぶ際のポイント3つ

ゴールドカードは、ポイント還元や優待サービスなど、魅力的な特典が充実していますが、年会費や特典内容はカードによって大きく異なります。

そのため、自分にとって最適なゴールドカードを選ぶために大切なのは、「自分がカードを使う際に何を重視したいのか?」を明確にすることです。

具体的には、以下の3つのポイントを重視して、自分の利用シーンに合ったゴールドカードを選びましょう。

ポイント還元率が高い

ゴールドカードを選ぶ際はポイント還元率を重視しましょう。

年会費が必要であっても、年間利用額に応じてポイント還元を受けられるカードもあり、年会費に見合うだけのポイント還元を受けられます。また特定の店舗サービスで使うとより多くのポイントを獲得できるカードもあります。

具体的には、以下の2つの視点で選ぶとよいでしょう。

年間100万円以上利用するとポイントが高還元率になるゴールドカードを選ぶ

年間100万円以上使う予定がある人は、ポイント特典により還元率が高くなるゴールドカードを選びましょう。ゴールドカードの中には、利用額が高くなると、その額に応じて獲得できるポイントがグンと増えるカードがあります。

たとえば、三井住友カード ゴールド (NL)は、年間100万円以上利用すると、1万ポイント(還元率1%)が還元されます。基本ポイント還元率は0.5%なので、還元率は実質1.5%にアップします。年会費は5,500円なので、ポイント換算で年会費を十分ペイできます。また年100万円以上利用すると、翌年から年会費が永年無料になる点も魅力のひとつでしょう。

下表に、年100万円以上利用すると実質ポイント還元率が1.5%になるゴールドカードを2枚厳選しました。年間100万円使う予定がある人は、選択肢のひとつとして検討してみてはいかがでしょうか。

年100万円以上利用すると実質ポイント還元率1.5%になるゴールドカード2選

| 三井住友カード ゴールド (NL) |

エポスゴールドカード | |

|---|---|---|

| 年会費 | 5,500円 | 5,000円 |

| 年間利用額による特典 | 年100万円利用で翌年から年会費永年無料 | 年50万円利用で翌年から年会費永年無料 |

| 100万円利用時の実質ポイント還元率 | 1.5%(0.5%+1.0%) | 1.5%(0.5%+1.0%) |

| 基本ポイント還元率 | 0.5% | 0.5% |

| 年100万円利用に応じたポイント還元特典 | 1.0%(1万ポイント)還元 | 1.0%(1万ポイント)還元 |

自分がよく使う特定店舗サービスで高還元になるゴールドカードを選ぶ

頻繁に利用する店舗やサービスがある人は、その店舗やサービスを利用したときにもらえるポイント還元率を重視してゴールドカードを選びましょう。ゴールドカードの中には、特定の店舗サービスで利用するとポイント還元率が高くなるカードがあります。

たとえば、dカード GOLDはdocomo携帯電話とドコモ光回線を利用すると、携帯通話料金の10%がポイントとして還元されます。毎月10,000円を利用すると、1,000ポイント還元されます。1年で12,000ポイント貯まるので、dカード GOLDの年会費11,000円を上回るポイントを獲得できます。

また、ビューカード ゴールドでは、Suica定期券で利用すると4%還元、新幹線eチケットサービスで利用すると最大10%のポイントが付与されます。通勤・通学でSuica定期券を利用する人や新幹線をよく利用する人は、効率的にポイントを貯められます。

ゴールドカードには、携帯電話、百貨店、小売店、列車、航空会社など、特定のサービスで割引や優待を受けられる特典が付帯していることが多いです。これらの特典を上手に活用すれば、日々の生活をよりお得に、より楽しくできます。

下表は、特定の店舗サービスを利用すると還元率が高くなるおすすめのゴールドカード5枚です。参考にしてみてください。

特定店舗サービス利用で還元率が高くなる、おすすめのゴールドカード5選

| dカード GOLD | エムアイカード プラス ゴールド |

ビューカード ゴールド |

ANAアメリカン・エキスプレス®・ゴールド・カード | JALカード CLUB-Aゴールドカード | |

|---|---|---|---|---|---|

| 年会費 | 11,000円 | 11,000円Webエムアイカード登録、および10万円以上の利用で初年度無料 | 11,000円 | 34,100円 | 17,600円 |

| 基本ポイント還元率 | 1.00% | 1.0% | 0.50% | 0.50% | 0.50% |

| こんな人におすすめ | ドコモユーザー | 三越・伊勢丹をよく使う人 | JR(特に新幹線)をよく利用する人 | ANAをよく利用する人 | JALをよく利用する人 |

| 特定店舗でのポイント還元率特典 | docomo携帯電話とドコモ光回線の利用で還元率10% | 三越伊勢丹グループでのお買い物:5% | えきねっと:8% モバイルSuicaの定期券:4% モバイルSuicaのオートチャージ:1.5% |

ANAグループで航空券の購入:3% (ANAグループでのお買い物2%+ANAマイルプラス特典1%) |

JAL Webサイトでの航空券・ツアー購入:1.5% (通常マイル還元率1%+eJALポイント交換10,000マイル=15,000ポイント) |

特典・優待サービスが充実している

旅行やグルメ、ショッピングなどをお得に楽しみたい人は、特典・優待サービスが充実しているゴールドカードを選ぶとよいでしょう。

ゴールドカードの優待サービスは、空港ラウンジの無料利用をはじめ、ホテル宿泊割引やレストラン優待など、旅行やグルメをよりお得に、より楽しめる特典が充実しています。さらに、会員限定イベントやチケット特典など、特別な体験を手に入れられるサービスも用意されています。

たとえば、ダイナースクラブカードは最高級レストランで上質なグルメ体験ができる優待が豊富にそろっています。中でも、2名以上のご利用で、1名分のコース料金が無料になる「エグゼクティブ ダイニング」や、予約困難の高級料亭やレストランを代わりに予約してくれる「料亭プラン」は、特別な時間と空間、料理を堪能できるでしょう。

また、セゾンゴールド・アメリカン・エキスプレス®(R)・カードは、人気の公演チケットを先行予約できたり、星野リゾート系列ホテル「リゾナーレ」などで最大40%オフになったりする優待が付帯されています。

ゴールドカードは、一般カードよりも高い年会費が設定されています。しかし、年会費に見合う特典や優待サービスが充実しているため、自分に合ったカードを選べば、とてもお得なライフスタイルを実現できます。

下表に、特典・優待サービスが充実している、おすすめのゴールドカード5枚をまとめました。自分のライフスタイルに適したカードを見つけてください。

特典・優待サービスが充実している、おすすめのゴールドカード5選

| アメリカン・エキスプレス®・ゴールド・プリファード・カード | ダイナース クラブカード |

三菱UFJカード ゴールドプレステージ | JCBゴールド | セゾンゴールド・アメリカン・エキスプレス®(R)・カード | |

|---|---|---|---|---|---|

| 年会費 | 39,600円(税込) | 24,200円(税込) ※2025年7月31日までの申し込みで本会員・家族会員ともに初年度年会費無料 |

11,000円(税込)初年度無料 | 11,000円(税込)初年度無料 | 11,000円(税込)初年度無料 |

| グルメ 特典優待 |

・レストラン15%割引 ・ゴールド・ダイニング by 招待日和 |

・エグゼクティブ ダイニング | Gold Club Off(グルメ最大50%OFF) | ・お取り寄せグルメ優待 | ・一休.comレストラン優待 |

| ホテル 特典優待 |

・ザ・ホテル・コレクション ・一休.comの優待 |

・ベストレート予約&ホテルアップグレード | ・Gold Club Off(宿泊最大90%OFF) | ・宿泊予約でポイント5倍 | ・エクスペディア8%OFF ・星野リゾート最大40%OFF |

| 旅行レジャー 優待 |

・ユニバーサル・スタジオ・ジャパン優待 ・アメックス会員限定貸切イベント |

・パッケージツアー割引 | ・空港ラウンジサービス・コンサートチケット優待 | ・空港ラウンジサービス・映画館やスポーツクラブ | ・アソビュー!にて5%キャッシュバック ・レンタカー優待 |

年会費が安い

特にこれといって貯めたいポイントや、受けたい優待がない人は、年会費の安さで選ぶのがおすすめです。年会費の安いカードは、主に以下の2つの種類があります。

初年度年会費無料のカード

最初の1年間だけ年会費が無料になるゴールドカードには、JCBゴールドExtageなどがあります。JCBゴールドは初年度の年会費が無料で、翌年から年会費3,300円がかかります。

インビテーション限定で無料になるカード

一定の条件を満たした人だけにゴールドカードの招待状(インビテーション)が届き、年会費が初年度からずっと無料になります。インビテーション限定のカードには、たとえば、イオンゴールドカードやエポスカードがあります。

どちらも一般カードを使ってインビテーションが届き、手続きをすれば初年度から年会費は無料ですが、エポスゴールドカードは、インビテーションなしで作ると年会費がかかります。

下表に、年会費が安いおすすめのゴールドカードをまとめました。年会費が安くても、特典・優待サービスやポイント還元にそれぞれ特徴があるので、自分のライフスタイルに合ったゴールドカードを選んでください。

年会費が安い、おすすめのゴールドカード3枚

| JCBゴールドExtage | エポスゴールドカード | イオンゴールドカード | |

|---|---|---|---|

| 年会費 | 3,300円 | ・無料 (インビテーション限定) ・5,000円 (申し込みの場合) |

無料 (インビテーション限定) |

| 年会費の特徴 | ・年会費初年度無料・入会資格は20代のみ。入会して5年後の初回更新時に審査のうえ自動的にJCBゴールドに切り替えとなる(年会費11,000円) | ・インビテーションの場合は初年度から年会費無料 ・申し込みの場合は年会費5,000円で、年間50万円以上利用で翌年以降年会費永年無料 |

・一般カードのイオンカードで年間100万円以上買い物した人にイオンゴールドカードの招待が届く(インビテーション限定) |

| 特典 | ・空港ラウンジサービス ・ドクターダイレクト24(国内) |

・選べるポイントアップショップでポイント2倍 | ・国内空港ラウンジサービス ・旅行傷害保険(国内/海外)とショッピングガード保険が利用付帯 |

ゴールドカードを持つメリット5つ

ゴールドカードは、年会費がかかる代わりに、一般カードよりも充実した特典やサービス、高いポイント還元を受けられるカードです。

具体的には、ゴールドカードを持つと、主に以下のような5つのメリットがあります。

利用額や優待店に応じてポイント還元率が高くなる

ゴールドカードを持つメリットの1つ目は、一般カードよりもポイント還元率が高くなる場合があることです。

ゴールドカードの”通常”の還元率は0.5~1%程度と、一般カードと比較しても大差ありませんが、ゴールドカードならではの仕組みを活用すると、結果として還元率が高くなります。

具体的には、利用額に応じたボーナスや優待店でのポイントアップといった特典を利用することで還元率がアップすることがあります。使い方によっては、10%の還元率を実現するカードもあります。

利用額に応じてボーナスがもらえる

1年間のカード利用額の合計が一定の基準を超えると、ボーナスとしてポイントがもらえるゴールドカードがあります。

たとえば年間100万円使うと1万ポイントもらえるようなカードです。このカードの通常還元率が0.5%の場合、年100万円使うと5,000ポイントもらえますが、100万円達成した時点でボーナスポイントが加算されると、ポイントの合計額は1万5,000ポイントとなり、還元率は1.5%に上がります。

優待店を利用すると他店よりもポイントが加算される

ゴールドカードには、ポイント還元率がアップする優待店が存在します。優待店であれば、通常よりも多くのポイントを貯められます。

たとえば、通常還元率が0.5%でも、優待店でカードを使うと1%のポイント還元を受けられることがあります。

自分の利用シーンに合った優待店が充実しているゴールドカードを選ぶことで、より効果的にポイントを貯めることができます。

優待・特典サービスが一般カードより充実している

ゴールドカードを持つメリットの2つ目は、一般カードより充実したサービスが付帯していることです。

ゴールド会員専用のサービスには、以下のようなものがあります。

旅行レジャー系の優待

旅行系の優待には、空港ラウンジサービスや宿泊施設の割引、レンタカー割引などがあります。空港ラウンジサービスが受けられるカードなら、空港内のラウンジで軽食を取るなどして、フライトまでの空き時間をリラックスして過ごせます。

- 空港ラウンジの利用

- 手荷物無料宅配

- 海外レンタカー割引

- 海外用Wi-Fi、携帯電話レンタル

- 現地通貨貸出サービス

- 宿泊施設の割引

- ゴルフ場予約優待

グルメ系の優待

グルメ系の優待では、対象飲食店での割引や、カードによってはコンシェルジュによる予約代行といったサービスが受けられます。割引では、飲食料金から30%引きされたり、1名分の金額が無料になったりします。

- 飲食料金割引

- レストラン予約代行

ただし、 すべてのゴールドカードにこのような会員向けのサービスが付帯しているわけではなく、カードによってサービスが異なるので事前にチェックしておきましょう。

一般カードにはない手厚い保険が付帯している

ゴールドカードを持つメリットの3つ目は、手厚い保険が付帯することです。海外旅行中の思わぬアクシデントを補償する「海外旅行傷害保険」の額が一般カードより高く設定されていたり、一般カードより補償の範囲が広かったりと、補償内容が充実しており、安心して旅行を楽しめるでしょう。

たとえば、アメリカン・エキスプレス®・ゴールド・プリファード・カードと、一般カードにあたるアメリカン・エキスプレス®・グリーン・カードを比較すると、補償や保険の手厚さに差があります。

ゴールドカードと一般カードの保険内容の比較

| アメリカン・エキスプレス®・ゴールド・プリファード・カード | アメリカン・エキスプレス®・グリーン・カード | |

|---|---|---|

| 海外旅行保険 (補償額) |

あり (最高1億円) |

あり (最高5,000万円) |

| 国内旅行保険 (補償額) |

あり (最高5,000万円) |

あり (最高5,000万円) |

| 航空便遅延保険 | あり (一回につき最高2万円) |

なし |

| 年会費 | 39,600円(税込) | 月会費1,100円(税込) |

アメリカン・エキスプレス®・ゴールド・プリファード・カードの海外旅行傷害保険の補償額は最高1億円となっており、アメリカン・エキスプレス®・グリーン・カードの2倍です。このように補償額に違いがあります。

また、アメリカン・エキスプレス®・ゴールド・プリファード・カードには、航空便遅延により出費した宿泊代や食事代などが20,000円まで補償される「航空便遅延費用補償」がついていますが、アメリカン・エキスプレス®・グリーン・カードにはついていません。このように、補償の範囲にも違いがあります。

限度額が一般カードよりも高い

ゴールドカードを持つメリットの4つ目は、利用限度額が一般カードより高いことです。利用限度額(利用可能枠)が高いと1度に支払いできる金額が増えるため便利です。

利用限度額は、一般にクレジットカードのランクに比例しており、ランクが上がれば利用限度額も高くなります(下表)。

クレジットカードランクごとの利用限度額の目安

| 一般カード | ゴールドカード | プラチナカード |

|---|---|---|

| 10万~100万円 | ~300万円 | ~500万円 |

このように、一般カードの利用限度額が10~100万円程度なのに対し、ゴールドカードはたいてい100万~300万円程度に設定されています。

利用限度額が高いメリットは、一度の支払いできる金額が増えることです。例えば利用限度額が100万円のクレジットカードの場合、100万円を超える支払いに使うことはできません。

なお、限度額は公表されていないカードも多いです。公表している場合も、最小額と最大額を表示するなど、幅を持たせてあります。

契約時の限度額は、申込者の属性や信用情報に応じて設定されます。自分が希望する限度額が適用されるとは限りません。

ステータスが一般カードよりも高い

ゴールドカードを持つメリットの5つ目は、一般カードと比較してステータスが高いことです。

ゴールドカードは、一般カードよりも発行基準が厳しく、ゴールドカードの種類によっては、経済的な余裕があることを示すステータスシンボルとなります。

一般カードに比べて付帯保険やサービスが充実していたり、ラウンジやコンシェルジュが使えるものもあったりと、特別な体験ができます。

しかし、ゴールドカードは単にステータスの高さだけが強みのカードではなくなってきています。たとえば、年100万円使うとボーナスポイントがもらえたり、コンビニやスーパーなど普段使いするお店で高還元率になったりします。

そうした点から、ゴールドカードは実利的なメリットも注目されています。

ゴールドカードのデメリット2つ

ゴールドカードのデメリットは、年会費がかかるため、利用状況によっては損する可能性があることです。また、一般カードと比べて利用限度額やステータスが高いため、審査が厳しい点も挙げられます。

ここでは、以下の2つのデメリットについて解説します。

年会費がかかるため使い方次第で損する可能性がある

ゴールドカードは、年会費がかかるため、使い方によっては損をする可能性があります。特に年間利用額が少ない場合は、受けられるメリットが年会費を下回る(回収できない)可能性があります。

また、特典や優待を利用しない場合は、年会費に見合ったメリットを感じられないかもしれません。

具体的に、以下の2つのケースを見ていきましょう。

年間利用額が少ないと損をするケース

年間利用額が少ないと、損する可能性があります。そのため、カードを選ぶときは、自分が1年間でどれくらい利用するかをシミュレーションしましょう。

たとえば、年会費が1万円のゴールドカードの場合、1万円相当のポイントが貯まらないと年会費の元が取れません。1万円相当のポイントを貯めるには、還元率1%のカードであれば年100万円分の買い物をしなければいけません。

このように、年間利用額によって貯まるポイントが年会費を補えるほどにならないと、損をする可能性があります。

特典や優待をあまり利用しないと損をするケース

特典や優待をあまり利用しないと損してしまうかもしれません。

ゴールドカードには、特定店舗でポイント還元率がアップしたり、旅行傷害保険や空港ラウンジ利用サービスなどの特典が付帯したりと、一般カードよりも豪華な特典がついています。しかし、これらの特典を積極的に利用しないと、年会費に見合ったメリットを得られません。

そのため、ゴールドカードを選ぶ際には、自身の利用シーン・使い方とカードの特典内容があっているかどうかを検討することが大切です。

ゴールドカードは一般カードと比べて審査が厳しいと言われている

ゴールドカードは、一般カードに比べて審査が厳しいと言われています。なぜなら、利用限度額が高く設定されているからです。

利用限度額は主に「信用情報」「職業」「年収」など、支払い能力を測る要素によって決まっています。これらが発行会社の定める条件を満たさない場合、審査に落ちる可能性があります。

ゴールドカードの審査に通りやすくするために、日頃から信用情報に気を配り、計画的にクレジットカードを利用しましょう。

ゴールドカードに関するQ&A

ゴールドカードには、国内外の主要空港にある空港ラウンジを無料で利用できる特典が付いていたり、ホテル優待やレンタカーの割引、ショッピング保険など、旅行や出張をより快適にするサービスが充実していたりするためです。

- 初年度のみ無料

初年度のみ年会費が無料になるゴールドカードです。翌年度から年会費がかかります。 - 年間利用額の条件つき

年間利用額の条件付きで年会費が無料になるゴールドカードがあります。たとえば、三井住友カード ゴールド(NL)は、年間100万円を使うと、翌年以降は永年無料(ずっと無料)になります。 - インビテーション

カード会社からのインビテーション(招待)をもらってゴールドカードを作るケースです。たとえば、エポスカードやイオンカードでは、一般カードで一定金額以上利用すると、ゴールドカードへの切り替え案内(インビテーション)が送付されることがあります。インビテーションを受け取ったら、手順に従って手続きすると、ゴールドカードが発行されます。

また、20歳以上という年齢条件以外にも、「学生を除く20歳以上かつ安定継続収入があること」など収入条件を設けているカードもあります。各ゴールドカードの年齢条件を下表にまとめたので参考にしてください。

各ゴールドカードの年齢(申し込み)条件

| dカード GOLD | JCB GOLD Extage | JCBゴールド | 三井住友カード ゴールド(NL) |

三菱UFJカード ゴールドプレステージ | アメリカン・エキスプレス®・ゴールド・プリファード・カード | セゾンゴールド・アメリカン・エキスプレス®(R)・カード | |

|---|---|---|---|---|---|---|---|

| 年齢(申し込み)条件 | 満18歳以上(高校生不可)かつ安定した継続収入があること | 契約時の年齢が満18歳以上29歳以下(高校生除く)、本人または配偶者に安定継続収入のある人 | 学生を除く20歳以上かつ本人に安定継続収入があること | 満20歳以上かつ安定継続収入がある | 学生を除く20歳以上の人 | 20歳以上で安定収入があること | 学生を除いた満20歳以上で社会的信用があり、安定した収入を得ている人 |

旅行や外食など、様々な活動にお金を使う機会が多い20代であれば、ポイントを貯めやすく、かつ魅力的な特典を利用することで、より充実した生活を送れるでしょう。「年会費がかかる」などのデメリットもしっかり理解したうえで、計画的に利用すれば、20代にとってゴールドカードは非常に有益なカードと言えるでしょう。

年収は審査基準の一つであり、勤続年数や勤務先、現在の借入額やクレジットカードの利用状況など、様々な要素が総合的に判断されます。たとえば、勤続年数が長く、安定した企業に勤務していて、過去のクレジットカードの利用状況が良好であれば、年収が低くても審査に通る可能性があります。

学生でも持てる、おすすめのゴールドカード

| 三井住友カード ゴールド(NL) | dカードGOLD | SAISON GOLD Premium | |

|---|---|---|---|

| 申し込み条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 満18歳以上(高校生不可)かつ安定した継続収入があること。 | 18歳以上のご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

即日発行できる、おすすめのゴールドカード

| 三井住友カード ゴールド(NL) |

JCBゴールド | dカード GOLD | エムアイカードプラスゴールド | |

|---|---|---|---|---|

| 発行スピード | 最短10秒(※) | 最短5分 | 最短5分 | 最短即日 |

カード会社や家族カードの種類によって、年会費無料の条件は異なります。たとえば、利用金額や入会時期などの条件が設定されている場合があります。また、年会費無料の家族カードは、付帯保険などが本カードと異なったり、家族会員の年齢制限がある場合があります。家族カードが無料になるおすすめゴールドカードを下表にまとめたので参考にしてください。

各ゴールドカードの年齢(申し込み)条件

| 三井住友カード ゴールド(NL) | JCBゴールド | アメリカン・エキスプレス®・ゴールド・プリファード・カード | dカード GOLD | セゾンゴールド・アメリカン・エキスプレス®(R)・カード | イオンゴールドカード | |

|---|---|---|---|---|---|---|

| 無料の家族 カード枚数 (条件) |

永年無料 | 1枚目:年会費無料(通常1,100円 税込) | 2枚まで無料(3枚目以降19,800 税込) | 1枚目無料(2枚目以降1,100円 税込) | 1枚目無料(2枚目以降13,200円 税込) | 無料 |

2枚目を作る際は、1枚目のカードとどのように使い分けるかを明確にすることが重要です。たとえば、 1枚目は旅行用、2枚目は普段使い用など、利用シーンに合わせて使い分けることで、それぞれのカードの特典やポイント還元率を最大限に活用できます。ただし、ゴールドカードは年会費がかかるので、自分の利用状況に合わせて2枚目を持つか検討しましょう。