三井住友カード ゴールド(NL)を作ろうか迷っているけれども、どんなメリットがあるのか気になっていないでしょうか。

結論、年間100万円以上使えば年会費が無料になるにもかかわらず、付帯保険やラウンジなどの特典が充実しているメリットが多いカードです。

この記事では、三井住友カード ゴールド(NL)のメリットやデメリット、利用者の口コミから見る評判などを紹介します。また、発行する方法まで詳しく説明するので、ぜひ最後まで参考にしてください。

- 三井住友カード ゴールド(NL)のメリット

- 三井住友カード ゴールド(NL)の評判を紹介

- 三井住友カード ゴールド(NL)の特徴

- 三井住友カード ゴールド(NL)のデメリット

- 他社のゴールドカードと三井住友カード ゴールド(NL)を比較

- 他の三井住友カードと三井住友カード ゴールド(NL)を比較

- 三井住友カード ゴールド(NL)の審査基準

- 三井住友カード ゴールド(NL)をおすすめできる人

- 三井住友カード ゴールド(NL)をお得に使う方法

- 三井住友カード ゴールド(NL)を発行する方法

- 三井住友カード ゴールド(NL)のメリットに関するよくある質問

- Q.三井住友カード ゴールド(NL)の100万円修行とは何でしょうか?

- Q.三井住友カード ゴールド(NL)は誰におすすめのカードですか?

- Q.三井住友カード ゴールド(NL)をお得に使うコツは何ですか?

- Q.三井住友カード(NL)から三井住友カード ゴールド(NL)に切り替えるべきですか?

- Q.三井住友カード(NL)から三井住友カード ゴールド(NL)への切り替えには審査がありますか?

- Q.三井住友カード ゴールド(NL)はメリットないと言われるのはなぜですか?

- Q.三井住友カード ゴールド(NL)の年会費の支払いはいつですか?

- Q.三井住友カード ゴールド(NL)のセキュリティコードはどこで確認できますか?

三井住友カード ゴールド(NL)のメリット

三井住友カード ゴールド(NL)のメリットには、年間100万円以上を使うと年会費無料・1万ポイントゲットができたり、付帯保険が充実していたりなどがあります。

年間100万円以上使えば年会費無料かつ1万ポイントゲット

三井住友カード ゴールド(NL)には、年間100万円以上利用すれば、翌年以降の年会費が永年無料になるうえに、毎年1万ポイントももらえるという驚きの特典があります。

初年度は年会費5,500円(税込)がかかるものの、1万ポイントがもらえるため、実質的に初年度から年会費を上回るポイントが得られます。

年間100万円以上の利用が難しいと感じるかもしれませんが、公共料金や通信費などの固定費に加えて、日々の買い物の支払いも三井住友カード ゴールド(NL)に集中すれば、難しい条件ではありません。

この特典をうまく活用すれば、ゴールドカードのステータスと特典を実質無料で維持して利用できます。

付帯保険が充実している

国内・海外を問わず旅行に行くことが多い人にとっては、三井住友カード ゴールド(NL)に付帯する保険という「安心」が大きなメリットになるでしょう。旅行費用を三井住友カード ゴールド(NL)で支払っていれば、万が一死亡または後遺障害が残った場合、最高5,000万円が補償される旅行傷害保険があるので安心です。また、ショッピングでも購入日から90日以内のものに限り、お買い物安心保険で年間300万円まで補償されます。

空港のラウンジが無料で利用できる

三井住友カード ゴールド(NL)を持っていれば、国内の主要空港とハワイ・ホノルル空港にある空港ラウンジが無料で利用できます。

例えば、羽田空港の第1旅客ターミナル1階のラウンジでは、ソフトドリンクが無料で、無線・有線LANも無料で利用できます。年中無休で午前6時から午後8時まで営業しており、同伴者も1人1,100円で一緒に利用でき、有料でアルコールも楽しめます。出張や旅行などでのちょっとした息抜きとして、特別な気分を味わうことができるでしょう。

一流の宿泊施設をお得に利用できる

三井住友カード ゴールド(NL)の会員は、会員制の宿泊予約サービス「ReLux(リラックス)」が初回7%、2回目以降5%割引となり、お得に利用できます。

Reluxは、独自の基準で厳選した一流のホテルや旅館だけが掲載されている会員制のWebサイトです。会員しか利用できないお得な限定プランがあり、同じプランが他社より高額の際は差額の返金保証が受けられる最低価格保証もついているので、安心して利用できます。

クレカ積立で最大1.0%ポイント還元

三井住友カード ゴールド(NL)なら、クレカ積立でのポイント還元率が最大1.0%になります。

初年度は条件なしで1.0%の還元を受けられるため、積立投資のスタートにぴったりです。

100円からの投資信託の積み立て投資に利用でき、少額から投資デビューできる点が魅力です。

付与されたポイントは投資信託や国内株式の購入にも使えるため、資産形成をしながらポイントも効率よく貯められる点が大きなメリットとなっています。

また、クレカ積立は一度設定すれば自動で毎月引き落としされるため、口座入金の手間が不要で継続しやすいのも利点の一つです。

なお、入会年度と年間の利用金額に応じて、ポイント還元率が異なるので注意してください。

| カード入会年度 | 条件 | ポイント付与率 |

|---|---|---|

| 初年度 | 利用条件なし | 1.0% |

| 2年目以降 | 前年に年間100万円以上の利用 | 1.0% |

| 前年に年間10万円以上の利用 | 0.75% | |

| 前年に年間10万円未満の利用 | 0% |

Vポイントは「利用月の翌々月10日頃」に自動で付与され、1ポイント=1円分として証券口座で使えます。

ナンバーレスのデザインでセキュリティ性が高い

三井住友カード ゴールド(NL)はカード券面に番号が記載されていないナンバーレスデザインを採用しているため、第三者に番号を盗み見られるリスクが大幅に軽減されます。

従来のカードのようにカード表面や裏面にカード番号・有効期限・セキュリティコードなどが印字されていないため、レジでの支払い時や紛失・盗難時にも情報を不正に見られるリスクを避けられます。

カード番号などの情報は、「Vpassアプリ」や「Vpass(WEB)」でのみ確認できる仕組みとなっており、情報の管理もスマートフォンから手軽に行えるので安心してください。

ドクターコール24が利用できる

国内での急病やケガを含めた健康や体にまつわるあらゆる不安や心配事を、年中無休で24時間いつでも医師・保健師・看護師などの専門スタッフに相談できるサービスです。もちろん、相談料は無料です。ただし、海外からの相談は受け付けられません。

社会的なステータスが得られる

三井住友カード ゴールド(NL)は、プラチナやブラックカードほどの希少性はないものの、ゴールドランクであるため一般カードよりも高いステータス性を備えています。そのため、ビジネスシーンやフォーマルな場でカードを提示した際に、相手から好印象を持たれることも少なくありません。

ゴールドランクであることは、カード所有者の信用力や経済的余裕を示す指標とされやすく、そのため周囲からの見られ方に変化が生じる可能性があります。

券面のデザインは3種類から選べる

三井住友カード ゴールド(NL)は、通常・グリーン・オーロラの3種類から券面デザインを選べるため、自分の好みや使用シーンに合わせた1枚を持つことができます。

どのデザインもカード番号や有効期限が表にも裏にも印字されないナンバーレスタイプなので、見た目がスタイリッシュなだけでなく、セキュリティの安全性にも優れています。

券面の色や雰囲気は日常使いだけでなく、ビジネスシーンやフォーマルな場でも自然に馴染むため、実用性とデザイン性を両立できるのが魅力です。

VisaとMastercardを2枚持ちできる

三井住友カード ゴールド(NL)は、VisaとMastercardの両方を持てるため、国内外での利用先やキャンペーン活用の幅が大きく広がります。

国際ブランドはカード1枚につき1種類のため、両方を持つ場合はそれぞれ別に申し込む必要がありますが、決済できる加盟店が増えるうえ、ブランドごとの優待特典も活用可能です。

例えば、海外旅行時にMastercardが強いエリアとVisaが強いエリアがあるため、2枚持ちしておけば決済トラブルのリスクを減らせます。国内でも、特定の店舗やオンラインサービスでブランド限定の割引や還元キャンペーンが行われるケースがあるため、使い分けることでよりお得に利用できます。

三井住友カード ゴールド(NL)の評判を紹介

実際の口コミを独自に集めたところ、三井住友カード ゴールド(NL)は、「コスパに優れたゴールドカード」として、多くのユーザーから高い評価を集めています。

このようなポイントから、「日常使いをお得にしたい節約志向の人」や、「資産形成を意識するビジネスパーソン」にとくにおすすめできる1枚です。

口コミの傾向を踏まえると、三井住友カード ゴールド(NL)は「使い方を理解したうえで“活用できる人”には非常にコスパが良いカード」と言えるでしょう。

コンビニ・マックなどでスマホのタッチ決済すると最大7%還元!

セブン-イレブンやマクドナルド、ガストなど対象店舗でタッチ決済を使うと、最大7%(※)のVポイント還元が受けられるのは、多くのユーザーが「本当にお得!」と感じているポイントです。

特に「昼ご飯やコーヒーをよくコンビニで買う」という会社員層からは、「毎日の支払いでポイントがザクザク貯まるのが嬉しい」といった口コミも多く見られました。

コンビニでの還元率に関する口コミ

男性 | 30代 | 会社員 | 年収401~500万円

4

4

ポイント貯まりやすさ 4

付帯保険 4

コスパ 4

利便性 4

三井住友カードゴールド(NL)のVISAクレジットカードを日常的に利用しています。特に、コンビニや飲食店でのVisaタッチ決済による高還元率は魅力的だと感じます。年間利用金額が一定額を超えると追加でポイントがもらえるのも嬉しいポイントです。

男性 | 20代 | 会社員 | 年収601~700万円

4

4

ポイント貯まりやすさ 4

付帯保険 5

コスパ 4

利便性 5

コンビニでの還元率は、タッチ決済の利用なので10%近くにまでなるので満足しています。 ただし、通常の買い物での還元率は0.5%なので、さらに0.5%アップして1%になってくれるとより良いなと思いました。

女性 | 30代 | パート・アルバイト | 年収100~200万円

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 2

利便性 4

コンビニやファストフード店など、よく利用する身近な店でのポイント還元率がいいので積極的にカードを利用するようにしています。他の買い物でも貯まるのでポイントをうまく貯めることを意識して買い物をしています。

女性 | 60代 | パート・アルバイト | 年収100~200万円

3

3

ポイント貯まりやすさ 5

付帯保険 3

コスパ 5

利便性 4

もともとは証券会社のクレカ決済のために作ったカードだがそれ以上に便利でお得なカードであると感じている。ただポイント還元率アップキャンペーンはコンビニやファミレスなどが対象が多く、個人的にはあまり利用しないのでその分の恩恵を受けられない。ファミリー層に刺さる企画だとは思うが、ゴールドカードのステイタスに見合う企画もあればいいと思う。

女性 | 20代 | 会社員 | 年収201~300万円

4

4

ポイント貯まりやすさ 3

付帯保険 3

コスパ 5

利便性 4

あまり気にしたことが無いのでわからないが、それなりにポイントがたまっている気がするので特に使用をやめようと思ったことはないです。 コンビニ等登録しておいた店舗での還元率は高いようですが、普段よく使う店舗はなかったのでその恩恵は受けてないので、どちらともいえないを選択しました。

女性 | 40代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 4

利便性 3

一つめは入会当初はポイントアップできるスーパーを登録しておくことができて還元率アップしやすかったですが、廃止されてしまったため。 二つめは還元率の高いコンビニや飲食店を利用しない場合はあまり恩恵がないので。 三つめは年間利用額が100万円を超えると他社カードより還元率が落ちるので。

女性 | 30代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 5

付帯保険 4

コスパ 4

利便性 5

旅行の場合や、コンビニをたくさん利用する場合は、たくさんポイントがつくのでお得感があります。しかしながら、日常生活において買い物をする頻度の高い、スーパーやドラッグストアなどでの支払いでは特に他のカードと比べてお得になることはないので、あまりお得感を感じることが少ないです。

SBI証券との相性最高!新NISAでもポイントが貯まる

投資信託の積立にこのカードを使うことで、SBI証券経由でVポイントを獲得できるのも強み。

新NISAが始まった今、資産形成を意識する人にとっては「現金+ポイントの二重取り」ができるメリットは大きいです。

実際に口コミでは、「クレカ積立で毎月の投資額に対してポイントが付くのは地味に大きい」と、堅実な投資家タイプからの高評価が目立ちました。

SBI証券連携に関する口コミ

女性 | 60代 | パート・アルバイト | 年収100~200万円

3

3

ポイント貯まりやすさ 5

付帯保険 3

コスパ 5

利便性 4

実質会費無料になっているが、証券会社のクレカ積み立ての還元と空港ラウンジ利用で十分に会費以上の利益をいただいていると感じる。永年無料が有料になったとしても5000円の会費なら支払って継続するだろうと思う。

女性 | 40代 | 会社員 | 年収1,000万円以上

4

4

ポイント貯まりやすさ 4

付帯保険 4

コスパ 4

利便性 3

個人的な意見だが、三井住友系列をメインにしているため、管理もしやすくまた優待も受けられる。さらにSBI証券とも連携しているため、そちらでも優待がうけれてとても便利だと感じる。地方への長期出張などで現金が必要な時なども手数料なしでATMを利用できることは地味だが、便利です。

年間100万円使えば年会費が永年無料+1万ポイントゲット

通常、ゴールドカードには年会費がかかりますが、三井住友カード ゴールド(NL)の場合、年間100万円以上の利用で翌年以降の年会費が永年無料になります。

しかも、初年度に条件を達成すれば1万ポイントが付与される特典も。

「月に8万5000円くらい使えばOKなので、生活費を集中させれば意外とハードルは低い」と感じる人も多く、「年会費を気にせず、ゴールドカードの機能が使えるのが嬉しい」という声が多数ありました。

100万円利用ボーナスに関する口コミ

女性 | 30代 | パート・アルバイト | 年収100~200万円

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 2

利便性 4

年間100万以上だと年会費が無料だったかと思いますが、実際そこまで使っていないので毎年年会費が痛いなと思う部分はあります。その代わりステータスが維持できること、旅行のサポートが手厚いことはメリットなので払っています。

男性 | 30代 | 会社員 | 年収701~800万円

5

5

ポイント貯まりやすさ 5

付帯保険 3

コスパ 5

利便性 4

100万円修業をしたことで、自分は年会費無料で使えているので、非常にコスパがいいカードだと思う。100万円ぴったり(つみたて投資を除く)で利用しないと還元率効率が悪いが(理論値で1.5%)、セブンイレブンやマクドナルドでの高還元率でペイできているので不満なし。

女性 | 20代 | 公務員 | 年収401~500万円

5

5

ポイント貯まりやすさ 4

付帯保険 5

コスパ 5

利便性 5

年会費も永年無料になり、100万使ったら10000ポイントもらえる点。そしてID決済が使えるのでどんな場面でも支払いができやすいという点に関しても良い点だと言えます。タッチ決済もできるのでカードでも簡単に支払えます。

女性 | 30代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 5

付帯保険 4

コスパ 4

利便性 5

ゴールドカードなので、それなりに信用はあるかとは思いますが、初年度の100万円を達成すれば、それ以降は年会費が無料なので、他のゴールドカードと比較をしても、持ちやすいカードであると思います。初年度も生活費の支払いをしていればすぐに達成できるので、そこまでハードルは高くないと思います。

男性 | 20代 | 公務員 | 年収201~300万円

4

4

ポイント貯まりやすさ 4

付帯保険 2

コスパ 4

利便性 3

100万円使えば、年会費永年無料。しかも1万ポイント還元があるので使えば使うほどお得になるのはクレジットカードの醍醐味だと思うし、空港のラウンジサービスも素晴らしい。しかし、カスタマーセンターへのつながりにくさはどうしても他のカードに劣る部分があると思う。

タッチ決済×ナンバーレスで“スマート”に使える

スマホ決済対応のタッチ機能(Visaタッチ・Mastercardコンタクトレス)が便利なのも魅力。

カード番号が表面にないナンバーレス仕様で、セキュリティ面でも高評価です。

「財布から出さずに決済できるし、見た目もシンプルでかっこいい」と、デザイン重視のユーザーからも支持されていました。

タッチ決済に関する口コミ

男性 | 20代 | 会社員 | 年収601~700万円

4

4

ポイント貯まりやすさ 4

付帯保険 5

コスパ 4

利便性 5

カード本体での決済はもちろんのこと、タッチ決済やApple Payとの連携など、幅広い支払い手段を持ち合わせていると思います。設定も簡単で支払いもスムーズなので、急いでいる時などはついついカードで払ってしまいます。

女性 | 30代 | パート・アルバイト | 年収100~200万円

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 2

利便性 4

タッチ決済も増えてきたので使いやすいところが魅力です。VISAなのでほとんどの場所で使えることもありがたいと思っています。カスタマーサービスも充実して安心して利用することができています。10年以上使っていますがなくてはならないカードです。

女性 | 20代 | 会社員 | 年収201~300万円

4

4

ポイント貯まりやすさ 3

付帯保険 3

コスパ 5

利便性 4

タッチ決済で使用できるので良いです。上限額の引き上げはしたことがないので分かりませんが恐らくそれほど手間をかけずにできるのではないかと思います。 ネットでの使用も特に問題なく使用できているので特に不満に思う点はないです

女性 | 40代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 4

利便性 3

現金のみのお店以外ではほぼどこでも使え、限度額も充分あります。 タッチ決済については、iDも設定しているせいか、お店によって「1枚だけかざしてください」とエラーが出るのが不便です。カードを財布から出さなくてはならなくなります。 おおむね便利に利用できますが、時々不便があるのでどちらとも言えません。

男性 | 30代 | 会社員 | 年収501~600万円

4

4

ポイント貯まりやすさ 5

付帯保険 3

コスパ 4

利便性 4

特にたくさんの買い物をしないので上限額に困ったとこはありません。決済は基本的に携帯にクレジットを登録してタッチ決済で使用しています。カードをいちいち出す手間がないので便利ですね。カスタマーサービスはまあまあだと思います。

女性 | 30代 | 契約社員・派遣社員 | 年収301~400万円

5

5

ポイント貯まりやすさ 5

付帯保険 4

コスパ 5

利便性 5

スマホタッチ決済ができるのがとにかく楽。カバンから財布を取り出さなくて会計が終わるのはとても便利。これまでにない利便性のよさ。おまけにポイント還元率がとてもいいので、利用しやすく日常使いに適している。

男性 | 20代 | 公務員 | 年収201~300万円

4

4

ポイント貯まりやすさ 4

付帯保険 2

コスパ 4

利便性 3

スマホのタッチ決済に登録するときに少し苦労したが、いざしてみると、ワンクリックで使えるので非常に使いやすい。しかし、なにか気になることがあった時、カスタマーセンターに問い合わせるが、最初自動音声なのでたまにどれを選べば良いわからない。

海外旅行保険・ショッピング保険も標準付帯

海外旅行傷害保険やショッピング補償が自動付帯・利用付帯の組み合わせでついてくるため、旅行や出張がある人にも安心です。

付帯保険に関する口コミ

男性 | 30代 | 会社員 | 年収401~500万円

4

4

ポイント貯まりやすさ 4

付帯保険 4

コスパ 4

利便性 4

海外旅行傷害保険を中心に非常に充実しており、海外旅行の際に安心感を与えてくれます。特に、利用付帯で高額な保険が自動的に付帯される点は大きなメリットだと感じています。全体としては、年会費無料のカードとしては十分な補償内容であり、満足しています。

男性 | 20代 | 会社員 | 年収601~700万円

4

4

ポイント貯まりやすさ 4

付帯保険 5

コスパ 4

利便性 5

基本的なショッピング保険もついているし、旅行保険も上限の金額が高めのなので充実していると思います。 自分がゴールドカードに求めていた保険の内容については、一通り網羅できているのではないかと思っています。

女性 | 30代 | パート・アルバイト | 年収100~200万円

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 2

利便性 4

海外旅行の時などの保険が手厚く、安心して利用できる点が非常にありがたいです。ゴールドになってからより保険の内容に満足できるようになりました。海外旅行は絶対にメインで使うようにしています。サポートデスクも使えるので安心できます。

女性 | 60代 | パート・アルバイト | 年収100~200万円

3

3

ポイント貯まりやすさ 5

付帯保険 3

コスパ 5

利便性 4

海外旅行をする機会はなく、普段から持ち物の管理などは慎重なほうなので付帯保険を利用したことがない。そのため付帯保険のありがたみを実感したことがなく、その分付帯保険をよく利用される方の分も自分が負担しているような感じは否めない。

女性 | 20代 | 公務員 | 年収401~500万円

5

5

ポイント貯まりやすさ 4

付帯保険 5

コスパ 5

利便性 5

国内旅行の保険も充実しているので、沖縄に住んでいて飛行機移動が多いので欠航した際など助かった。宿泊費にかかる費用を一部負担してくれるので、いつも飛行機を取る際にはこちらのカードで決済を行うようにしている。

女性 | 20代 | 会社員 | 年収201~300万円

4

4

ポイント貯まりやすさ 3

付帯保険 3

コスパ 5

利便性 4

付帯保険は気にしたことが無いので分かりません。 紛失した際の保険などは当たり前についているものと思い契約しているので気にしたことが無かったです。自分で追加でつけている保証などはないので、その点はわかりません

女性 | 40代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 4

利便性 3

海外旅行での保証や買い物保証など、他社ゴールドカードと比較しても遜色ない保証内容だと思うので。 海外旅行をしない場合はスマホ保険、個人賠償責任保険など他のプランに変えることもできるのが便利だと思います。 実際に利用したことがないので、保険がおりるまでの対応などについては評価できません。

女性 | 40代 | 会社員 | 年収1,000万円以上

4

4

ポイント貯まりやすさ 4

付帯保険 4

コスパ 4

利便性 3

事前の手続きが不要なのがとてもありがたい。一度フランスで膀胱炎になった時にお世話になった。親切丁寧に対応していただき、日本語対応の先生のいる病院を紹介してくれた。むしろ保険がなかったら大変なことになっていたと考えると本当にありがたい。

女性 | 30代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 5

付帯保険 4

コスパ 4

利便性 5

子どもが小さいので最近は海外旅行には行けていませんが、海外でも国内でも使用できる旅行損害保険や、ショッピング保険が付帯されているので、そそっかしいところがある私としては、とても心強いです。使う場面はあまりないかもしれませんが、あるととても安心できます。

男性 | 30代 | 会社員 | 年収501~600万円

4

4

ポイント貯まりやすさ 5

付帯保険 3

コスパ 4

利便性 4

特に利用したことがないからなんとも言えないが、ゴールドカードなのである程度の保証はあると思っています。海外旅行に行った時に海外旅行保険が付帯していたのは安心しました。民間の保険にはいらずに安く済ませることができました。

女性 | 30代 | 契約社員・派遣社員 | 年収301~400万円

5

5

ポイント貯まりやすさ 5

付帯保険 4

コスパ 5

利便性 5

海外旅行にいくことがあるので、海外旅行保険がついていて旅行のたびにわざわざ申し込まなくてといいのがとても便利。他の保険会社で入る手間もないので利用しやすい。家族カードで家族も保険が使えるので助かっている。

男性 | 20代 | 公務員 | 年収201~300万円

4

4

ポイント貯まりやすさ 4

付帯保険 2

コスパ 4

利便性 3

そもそも、付帯保険を目的に利用していないため。どちらかというと、還元率や特典を目的に加入している。しかし、いずれその保険が必要になってくる時が来ると思うので、しっかりと調べて利用したいとは思っている。

三井住友カード ゴールド(NL)の特徴

三井住友カード ゴールド(NL)の基本情報は次のとおりです。

| 年会費 | 5,500円(税込) |

|---|---|

| 貯まるポイント | Vポイント |

| ポイント還元率 | 0.5~7% |

| 交換可能マイル | ANAマイル |

| 家族カード | 無料 |

| Apple Pay・Google Pay | 利用可能 |

| 付帯サービス | 海外旅行傷害保険・国内旅行傷害保険・お買い物安心保険 |

三井住友カード ゴールド(NL)は、もともとクレジットカードとして高い機能を持っていることに加えて、上位カードとしての優待特典や付帯特典など独自のサービスが充実しています。

年会費は5,500円(税込)かかりますが、一定の要件を満たせば大幅な優遇を受けることができるので、他の上位カードと比べても持ちやすいカードとも言えるでしょう。

三井住友カード ゴールド(NL)のデメリット

三井住友カード ゴールド(NL)のデメリットは、年間100万円以上使わないと年会費がかかる点と通常のポイント還元率は低い点の2つがあります。これらを把握したうえで、作るべきか検討しましょう。

年間100万円以上使わないと年会費がかかる

三井住友カード ゴールド(NL)を年間100万円以上使わないと、年会費が5,500円(税込)かかり続けます。

年会費は余計な出費になってしまうので、最低でも年間100万円以上は使う場合のみ三井住友カード ゴールド(NL)を作るのをおすすめします。

100万円以上使えば、翌年以降の年会費は永年無料になるうえ、1万ポイントがもらえるため、実質的に初年度も年会費無料で利用可能です。

通常のポイント還元率は低い

三井住友カード ゴールド(NL)の通常のポイント還元率は0.5%と高くないこともデメリットです。特別低いわけでもありませんが、他社では還元率1.0%を超えるカードがあることを考えると、魅力的とは言えないでしょう。ただし、コンビニやマクドナルドなど一部の店舗やサービスでは還元率2.0%です。

旅行傷害保険は利用付帯

三井住友カード ゴールド(NL)の旅行傷害保険は利用付帯のため、保険を適用させるには旅行代金の一部または全額をカードで支払う必要があります。

旅行代金には、空港までの交通費や航空券、パッケージツアー料金や宿泊費など、旅行に直接関わる支出が含まれます。カード払いをしていない場合は保険が適用されないため、出発前の支払い方法には注意が必要です。

とくに交通機関や宿泊施設を現金や他のカードで支払った場合、旅行中の事故や病気に対する補償を受けられないリスクがあります。事前に支払い方法を確認し、確実に保険適用条件を満たすようにしましょう。

他社のゴールドカードと三井住友カード ゴールド(NL)を比較

三井住友カード ゴールド(NL)と他社のゴールドカードを比べると、割安な年会費にもかかわらず、高いポイント還元率や付帯保険もついており、コスパが良いといえます。

実際にJCBゴールドとアメリカン・エキスプレス®・ゴールド・プリファード・カードと比較してみました。

まずJCBゴールドと比べると、年会費は半額と安いだけでなく、年間100万円使えば永年無料になるため非常に格安です。ポイント還元率や付帯保険の上限は劣りますが、十分高い部類です。

また、アメリカン・エキスプレス®・ゴールド・プリファード・カードと比べると、さらにコスパの良さが目立ちます。年会費は約3万4,000円も安くなるうえ、ポイント還元率の上限額も三井住友カード ゴールド(NL)のほうが勝っています。

高級レストランやホテルなどでの特別な優待はアメリカン・エキスプレス®・ゴールド・プリファード・カードのほうがもちろん豪華ですが、そういった優待をあまり使わないなら、三井住友カード ゴールド(NL)のほうがお得です。

| カード名 | 三井住友カード ゴールド(NL) | JCBゴールド | アメリカン・エキスプレス®・ゴールド・プリファード・カード |

|---|---|---|---|

|

|

|

|

| 年会費 | ◎ 5,500円(税込・年間100万円の利用で翌年以降は永年無料) |

◎ 1万1,000円(税込・初年度年会費無料) |

◯ 3万9,600円(税込) |

| 還元率 | 0.5%~7% | 0.5%~10.0% | 0.5% |

| 申込条件 | 18歳以上&安定収入 | 20歳以上&安定収入 | 20歳以上・日本在住 |

| 付帯保険 | 海外旅行:最大2,000万円 国内旅行:最大2,000万円 ショッピング:最大300万円 |

海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大500万円 |

海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:年間最大500万円 |

| おすすめ利用シーン | 対象の空港ラウンジを無料で利用可能 | 47都道府県で使える20%OFFのグルメ優待 | 約250店の高級レストラン利用で1名分無料 |

| 申込み |

他の三井住友カードと三井住友カード ゴールド(NL)を比較

他の三井住友カードと比べて、三井住友カード ゴールド(NL)にはどんな特徴があるのでしょうか。

実際に一般ランクの三井住友カード(NL)と、Oliveフレキシブルペイゴールドとそれぞれ比較してみて、どのような違いがあるのか詳しく解説します。

| カード名 | 三井住友カード ゴールド(NL) | 三井住友カード(NL) | Oliveフレキシブルペイゴールド |

|---|---|---|---|

| 主な特徴 | 年間100万円の利用で年会費が永年無料で持てる | 年会費が無料にもかかわらずポイント還元率最大7%とコスパ高い | キャッシュカード・デビットカード・ポイントカードの機能もつく |

| おすすめできる人 | 年会費がかからないゴールドカードを持ちたい人 | 初めてクレジットカードを持つ人 | 1枚のカードにさまざまな機能をつけたい人 |

| 申込み |

一般ランクの三井住友カード(NL)と比較

年間100万円以上利用する予定があるなら、三井住友カード ゴールド(NL)を選ぶのが圧倒的にお得です。なぜなら、年間利用額によって年会費が無料になり、さらにポイント還元や付帯サービスの面で一般ランクの三井住友カード ゴールド(NL)を大きく上回るからです。

まず大きな違いは年会費です。三井住友カード ゴールド(NL)は通常5,500円(税込)ですが、年間100万円利用すれば翌年以降は永年無料になります。さらに、継続特典として1万ポイントがもらえるので、初年度の年会費も実質負担ゼロにできます。

対して一般ランクの三井住友カード(NL)は、そもそも年会費が永年無料です。そのため、あまり利用額が多くない人や年会費を一切かけたくない人にはこちらが向いています。

次に、申込条件の違いがあります。三井住友カード ゴールド(NL)は「安定収入が必要」なのに対し、一般カードは18歳以上であれば申込可能です。アルバイトやパートで安定収入を確保していれば十分作れる可能性はありますが、無職や専業主婦(夫)など安定収入がない場合は一般ランクのほうしか選べません。

付帯保険や特典も大きなポイントです。三井住友カード ゴールド(NL)は海外・国内旅行保険が最大2,000万円、ショッピング保険が最大300万円つき、さらに空港ラウンジが無料で利用できます。一方、一般ランクは海外旅行保険のみなので、旅行が多い人や高額商品をよく購入する人には三井住友カード ゴールド(NL)が断然有利です。

結論として、「年間100万円以上使う予定があるかどうか」が選択の分かれ目です。確実に使う見込みがあれば、ポイント特典や充実した付帯サービスを考えても、ゴールドを最初から選んだほうが圧倒的にお得といえます。そうでなければ、とりあえず三井住友カード(NL)を選んでおけば損はありません。

| カード名 | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

|---|---|---|

| 年会費 | 5,500円(税込) ※年間100万円の利用で翌年以降は永年無料 |

永年無料 |

| 申込条件 | 18歳以上&安定収入 | 18歳以上 |

| 付帯保険 | 海外旅行:最大2,000万円 国内旅行:最大2,000万円 ショッピング:最大300万円 |

海外旅行:最大2,000万円 |

| 空港ラウンジ | 〇 | ✖ |

| 申込み |

Oliveフレキシブルペイゴールドと比較

ポイント還元率を最大限重視するならOliveフレキシブルペイゴールド、発行スピードを重視するなら三井住友カード ゴールド(NL)がおすすめです。

まず発行スピードに関しては、三井住友カード ゴールド(NL)は最短10秒でアプリ上にカードを発行できるのに対し、Oliveフレキシブルペイゴールドは審査に最短3営業日かかります。今すぐクレジットカードを使いたい人にとっては、三井住友カード ゴールド(NL)のスピード発行は大きなメリットです。

一方、ポイント還元率に注目すると、通常はどちらも0.5%ですが、条件を達成した際の最大のポイント還元率は三井住友カード ゴールド(NL)が7%、Oliveフレキシブルペイゴールドは最大20.0%と大きな差があります。

また、選べる国際ブランドや申込条件にも違いがあります。三井住友カード ゴールド(NL)はVisaとMastercardから選べますが、OliveフレキシブルペイゴールドはVisaのみです。申込みできる年齢は三井住友カード ゴールド(NL)が18歳以上(安定収入必要)なのに対し、Oliveフレキシブルペイゴールドは20歳以上と少しハードルが高くなります。

さらに、Oliveフレキシブルペイゴールドはキャッシュカード、デビットカード、ポイントカード機能も一体化しているため、複数のカードを1枚にまとめたい人にはこちらのほうが便利です。

結論として、「早くカードを使いたい人は三井住友カード ゴールド(NL)、高いポイント還元や多機能性を求める人はOliveフレキシブルペイゴールド」を選ぶのが賢い選び方といえます。

| カード名 | 三井住友カード ゴールド(NL) | Oliveフレキシブルペイゴールド |

|---|---|---|

| 発行スピード | 最短10秒 | 最短3営業日 |

| 還元率 | 0.5%~7% | 0.5%~20.0% |

| 国際ブランド | Visa、Mastercard | Visa |

| 申込条件 | 18歳以上&安定収入 | 20歳以上 |

| 申込み |

三井住友カード ゴールド(NL)の審査基準

三井住友カード ゴールド(NL)の審査基準は、それほど厳しくないと考えられます。

三井住友カード ゴールド(NL)の入会資格は「満30歳以上でご本人に安定継続収入のある方」となっているため、収入が十分にある人はもちろん、家族や配偶者の収入があれば発行できる可能性があります。

ただし、審査基準は一般公開されていないため、確かなことは分かりません。

実際、NET MONEYが独自で集めたアンケート結果によると、次のようなことが分かりました。

- 会社員・公務員など収入が安定している人は通過しやすい

- パート・アルバイト・専業主婦など、本人の収入がないor少ない状態でも通過するケースはある

- 年収100万円未満の人でも審査に通過できる

三井住友カード ゴールド(NL)に関する口コミ

男性 | 30代 | 会社員 | 年収401~500万円

4

4

ポイント貯まりやすさ 4

付帯保険 4

コスパ 4

利便性 4

年会費無料で利用できること、ゴールドカードならではの付帯サービスが充実していること、そしてシンプルかつ洗練されたデザインが魅力であり、全体としては、コスパの良さや利便性の高さから、満足度の高いカードだと感じています。

男性 | 20代 | 会社員 | 年収601~700万円

4

4

ポイント貯まりやすさ 4

付帯保険 5

コスパ 4

利便性 5

全体的には満足しています。特にステータス性デザイン、カードそのものに対する信頼という意味では満足しています。 空港ラウンジの利用など、もう少しサービスを充実させてほしい部分もあるので、そこを改善してほしいです。

女性 | 30代 | パート・アルバイト | 年収100~200万円

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 2

利便性 4

大手なので安心して利用できる面、カード会社のステータスもあるので持っていると気分が上がります。ポイントを効率よく利用できたりアプリで決済内容が確認できたり、世界的に安心して利用できるのはかなりありがたいと思っています。

男性 | 30代 | 会社員 | 年収701~800万円

5

5

ポイント貯まりやすさ 5

付帯保険 3

コスパ 5

利便性 4

とにかく自分のライフスタイル・使い方に合っているカードだと感じる。100万円ぴったり(つみたて投資を除く)で利用しないと還元率効率が悪いが(理論値で1.5%)、セブンイレブンやマクドナルドでの高還元率でペイできているので不満なし。

女性 | 60代 | パート・アルバイト | 年収100~200万円

3

3

ポイント貯まりやすさ 5

付帯保険 3

コスパ 5

利便性 4

もともとは証券会社のクレカ決済のために作ったカードだがそれ以上に便利でお得なカードであると感じている。ただポイント還元率アップキャンペーンはコンビニやファミレスなどが対象が多く、個人的にはあまり利用しないのでその分の恩恵を受けられない。ファミリー層に刺さる企画だとは思うが、ゴールドカードのステイタスに見合う企画もあればいいと思う。

女性 | 20代 | 公務員 | 年収401~500万円

5

5

ポイント貯まりやすさ 4

付帯保険 5

コスパ 5

利便性 5

年会費も永年無料になり、100万使ったら10000ポイントもらえる点。そしてID決済が使えるのでどんな場面でも支払いができやすいという点に関しても良い点だと言えます。タッチ決済もできるのでカードでも簡単に支払えます。

女性 | 20代 | 会社員 | 年収201~300万円

4

4

ポイント貯まりやすさ 3

付帯保険 3

コスパ 5

利便性 4

おおむね満足しています。運用コストもかからないので使用している状態です。 アプリを何個も入れないといけないことやアカウントが二ついることはすごく不満に感じているので改善していただけると良いなと思います。よろしくお願いします

女性 | 40代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 3

付帯保険 4

コスパ 4

利便性 3

条件をクリアすれば永年年会費無料で持てるゴールドカードなのでおおむね満足です。 ベースになるポイント還元率は他社と比べて高いわけではなく、100万円以上利用するとポイント還元率が実質下がるのが惜しいところだと思います。

女性 | 40代 | 会社員 | 年収1,000万円以上

4

4

ポイント貯まりやすさ 4

付帯保険 4

コスパ 4

利便性 3

個人的な意見だが、三井住友系列をメインにしているため、管理もしやすくまた優待も受けられる。さらにSBI証券とも連携しているため、そちらでも優待がうけれてとても便利だと感じる。地方への長期出張などで現金が必要な時なども手数料なしでATMを利用できることは地味だが、便利です。

女性 | 30代 | 専業主婦 | 年収100万円未満

4

4

ポイント貯まりやすさ 5

付帯保険 4

コスパ 4

利便性 5

旅行の場合や、コンビニをたくさん利用する場合は、たくさんポイントがつくのでお得感があります。しかしながら、日常生活において買い物をする頻度の高い、スーパーやドラッグストアなどでの支払いでは特に他のカードと比べてお得になることはないので、あまりお得感を感じることが少ないです。

男性 | 30代 | 会社員 | 年収501~600万円

4

4

ポイント貯まりやすさ 5

付帯保険 3

コスパ 4

利便性 4

1番満足しているポイントはやはりポイント還元率が高いと言うことです。最大還元率に少しでも近づくようほかのサービスも利用しています。ただ、一回でも100万円を使うことがない人に取っては年会費がかかってしますのでおすすめできません。

女性 | 30代 | 契約社員・派遣社員 | 年収301~400万円

5

5

ポイント貯まりやすさ 5

付帯保険 4

コスパ 5

利便性 5

自分の求めるサービスが充実しており、日常的にも利用しやすくとても便利。特にスマホタッチ決済と海外旅行保険が付帯していることは自分にとってとても合っていた。限られた店舗だがポイント還元率も高いので利用できる。

男性 | 20代 | 公務員 | 年収201~300万円

4

4

ポイント貯まりやすさ 4

付帯保険 2

コスパ 4

利便性 3

100万円使えば、年会費永年無料。しかも1万ポイント還元があるので使えば使うほどお得になるのはクレジットカードの醍醐味だと思うし、空港のラウンジサービスも素晴らしい。しかし、カスタマーセンターへのつながりにくさはどうしても他のカードに劣る部分があると思う。

とはいえ一般とは異なる上位カードですから、審査に通過できないことも十分あり得ます。その場合、まずは下位の三井住友カード(NL)に入会し、支払い遅滞のない優良なクレジットヒストリーを1~2年積み上げ、その後「カードランク変更」でランクアップさせることをおすすめします。

三井住友カード ゴールド(NL)をおすすめできる人

三井住友カード ゴールド(NL)の利用をおすすめできる人は、国内外に旅行する機会が多い人や社会的信頼を得たい人などです。これらに該当する人は、三井住友カード ゴールド(NL)の発行を検討しましょう。

国内外に旅行する機会が多い人

三井住友カード ゴールド(NL)は、ビジネスやプライベートで旅行する機会が多い人におすすめです。空港ラウンジサービスや最大2,000万円の旅行傷害保険が適用されるなど、旅行時にうれしい優待を利用できます。

旅行傷害保険は、事前に旅費等を三井住友カード ゴールド(NL)でクレジット決済することで利用可能になります。万が一の事態を想定して、万全な準備をした上で国内外の旅行を楽しみましょう。

社会的信頼を得たい人

三井住友カード ゴールド(NL)は、一般カードよりもランクが高いステータスのカードです。申込条件や審査内容が厳しく、所持していることはカード会社からの高い信頼を得ていることになります。

国内はもちろん、海外で身分証明できるカードとしても利用できるので、利用を検討している人は積極的に作成してみてください。

普段のショッピングをお得に楽しみたい人

三井住友カード ゴールド(NL)は、一般カードと比べてポイント還元率が高いので、普段のショッピングをよりお得に楽しめます。ポイントを効率よく貯めながら、対象店舗の優待サービスを利用することも可能です。

三井住友カード ゴールド(NL)をお得に使う方法

三井住友カード ゴールド(NL)をお得に使う方法は、ポイントアップ対象店舗でのショッピングと国内外での空港ラウンジ利用などです。これらのポイントをおさえて、賢くカードを活用しましょう。

ポイントアップ対象店舗でショッピングする

三井住友カード ゴールド(NL)で得られるポイントがアップする店舗を利用するのがおすすめです。主なポイントアップ対象店舗は下記の通りです。

| ジャンル | 店舗名 |

|---|---|

| コンビニ | セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン など |

| ファストフード | マクドナルド、モスバーガー、ケンタッキーフライドチキン、すき家 など |

| ファミリーレストラン | サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、その他すかいらーくグループ飲食店※(※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)など |

| 回転ずし | はま寿司 |

| カフェ | ドトールコーヒーショップ、エクセルシオール カフェ など |

これらのポイントアップ対象店舗を利用することで、利用金額200円ごとに最大7%のポイント還元を受けられます。

※注釈

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4通常のポイント分を含んだ還元率です。

国内外の旅行で空港のラウンジを利用する

三井住友カード ゴールド(NL)をお得に利用するなら、国内外の旅行で空港ラウンジを無料で利用するのがおすすめです。飛行機に搭乗するまでの待ち時間に、おしゃれなラウンジで優雅なひとときを過ごせます。

同伴者1名まで無料で利用できるなので、夫婦や子どもと一緒に空港ラウンジを利用することも可能です。

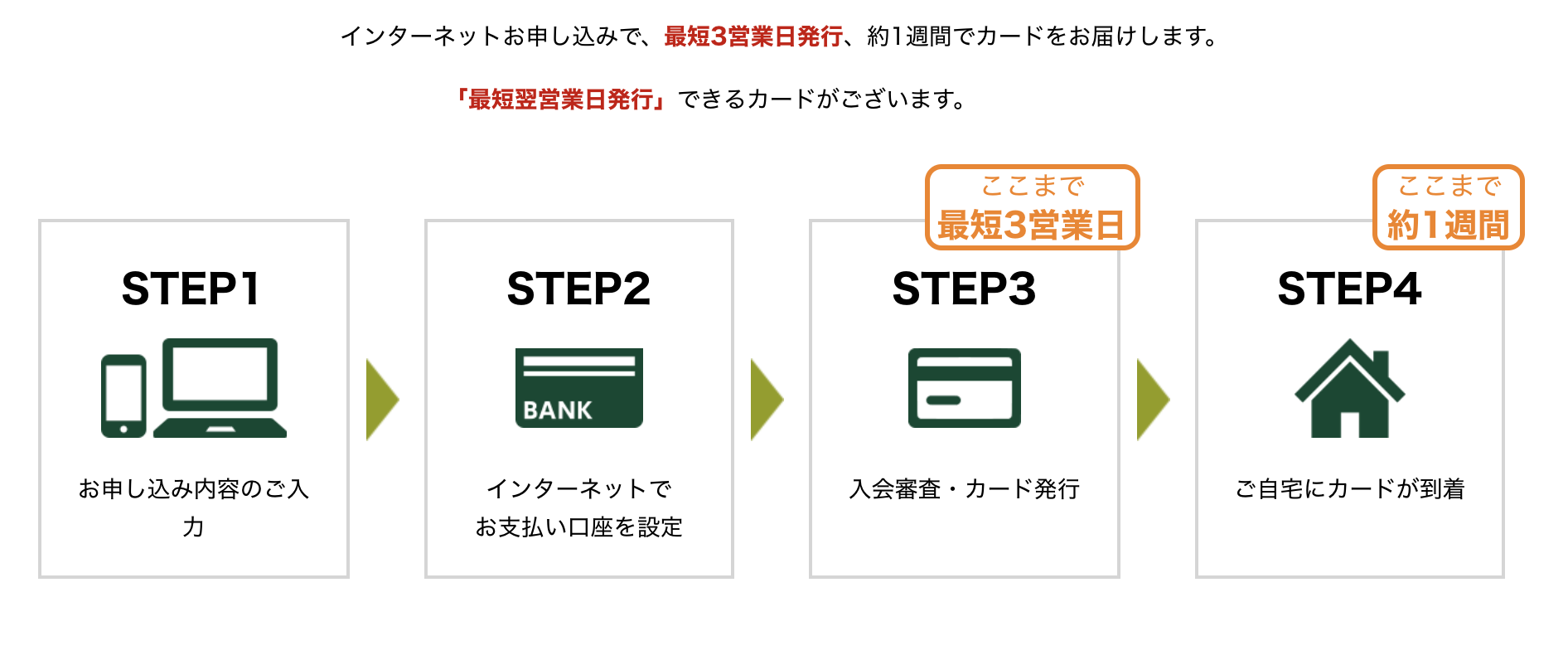

三井住友カード ゴールド(NL)を発行する方法

三井住友カード ゴールド(NL)は、公式Webサイトから申し込むのが一般的で、発行までの手順は次のとおりです。

- 公式Webサイトの「今すぐ申し込む」ボタンをクリック

- 利用規約画面で「同意のうえ、入力画面へ進む」をクリック

- 本人情報など必要項目を入力する

- 支払い口座を設定する

この後、入会審査に通過すればすぐにカード発行手続きに入ります。この時点で一定の要件を満たしていれば最短で翌営業日にカードが発行され、約1週間後には自宅に届きます。要件を満たしていなければ、さらに数週間かかります。

最短で発行されるための要件は次のとおりです。

- 支払い口座が指定の金融機関でありインターネットで設定できる

- キャッシング利用枠希望の場合、申込時にキャッシング契約内容をインターネット上で確認・保存する

- 申込内容に不備がない

- 申込が午後19時30分前に完了している

- 申込カードに交通系IC機能が付帯していない

- 申込時にバーチャルカードを申し込んでいない

- 申込日の直前・直後に土日・祝日が連続しない

三井住友カード ゴールド(NL)のメリットに関するよくある質問

三井住友カード ゴールド(NL)のメリットに関するよくある質問をまとめました。細かな疑問も解消したうえで申し込みましょう。

- Q.三井住友カード ゴールド(NL)の100万円修行とは何でしょうか?

- Q.三井住友カード ゴールド(NL)は誰におすすめのカードですか?

- Q.三井住友カード ゴールド(NL)をお得に使うコツは何ですか?

- Q.三井住友カード(NL)から三井住友カード ゴールド(NL)に切り替えるべきですか?

- Q.三井住友カード(NL)から三井住友カード ゴールド(NL)への切り替えには審査がありますか?

- Q.三井住友カード ゴールド(NL)はメリットないと言われるのはなぜですか?

- Q.三井住友カード ゴールド(NL)の年会費の支払いはいつですか?

- Q.三井住友カード ゴールド(NL)のセキュリティコードはどこで確認できますか?

この条件を達成すると、翌年以降の年会費が永年無料になり、さらに1万ポイントがプレゼントされます。

100万円修行の期間は、初年度はカード加入月の11ヵ月後末までです。翌年度以降はカード加入月の1日から11ヵ月後末日までとなって、自動的に更新されます。

なぜなら、年間100万円の利用で翌年以降の年会費が永年無料になり、1万ポイントも還元されるという大きな特典があるからです。

さらに、クレカ積立を活用すれば最大1.0%のポイント還元が受けられ、お得に資産形成ができます。

加えて、対象のコンビニやファミレスではスマホのタッチ決済を使うことで、最大7%もの高還元を狙えるため、日常使いでもしっかりポイントを貯めましょう。

切り替え後も年会費無料で使えるうえ、空港ラウンジの無料利用や付帯保険の充実などより高いスペックのサービスを受けられます。 とくに旅行や出張の機会がある人には、ゴールドならではの特典が大きなメリットになります。

申込み後に所定の審査が行われ、基準を満たした場合のみ切り替えが可能です。

審査が通れば、通常1~2週間程度で新しい三井住友カード ゴールド(NL)が届きます。なお、利用履歴や支払い状況によっては審査に時間がかかる場合や、切り替えができない場合もあります。

また、空港ラウンジサービスも国内と一部海外(ハワイ)のみで、海外旅行が多い人には物足りないと感じる場合があります。旅行傷害保険も利用付帯のため、保険適用には旅行代金をカードで支払う必要があります。

一方で、年間100万円以上利用すれば1万ポイント(1%分)がボーナスとして付与され、合計還元率1.5%となるため、高額利用者にとっては非常にお得なカードです。

具体的には、毎月のカード代金お支払い日が10日の場合、カード加入日が1日~15日なら加入月の翌月10日、16日~31日なら加入月の翌々月10日となります。

毎月のカード代金お支払い日が26日の場合、カード加入日が1日~31日のいずれであっても加入月の翌月26日が年会費の支払い日です。

カード加入日は、WEB明細書やカードお届け時の台紙で確認できます。

カード券面には印字されておらず、スマートフォン向けのVpassアプリにログインして確認します。

Vpassアプリでは、セキュリティコード以外にもカード番号や有効期限などオンライン決済に必要な情報をまとめて確認できます。ログインにはID・パスワードや生体認証が必要なため、安全性も確保されています。