ステータスカードは、単なる決済手段ではなく、その人の社会的価値にまで影響を与えうるものです。ステータスの高いクレジットカードで決済すれば、周囲に洗練された印象を与えることができるでしょう。

しかし、数多くのステータスカードの中から、自分にぴったりの1枚を見つけるのは容易ではありません。

そこで本記事では、NET MONEY編集部が厳選したステータスが高くかっこいい22枚のクレジットカードをランキング形式で紹介します。ステータス性が高いゴールドカード11枚とプラチナ・ブラックカード11枚を紹介するので、年会費や特典内容を比較して選びましょう。

「とにかく人気なクレジットカードが知りたい!」という人は、おすすめクレジットカードランキングの解説記事もおすすめです。選び方や属性別のおすすめカードも紹介しています!

ゴールドカード、プラチナ・ブラックカードそれぞれのランキングをチェックすれば、あなたにぴったりのステータスカードが見つかるはずです。ぜひワンランク上のクレジットカードを手に入れてください。

■ ステータスが高いクレジットカードランキング22選

| カード名 | アメリカン・ エキスプレス®・ プラチナ・カード |

アメリカン・ エキスプレス®・ ゴールド・プリファード・カード |

\キャンペーン中!/ ダイナースクラブカード |

JCB ゴールド |

ラグジュアリー ブラックカード |

三井住友カード ゴールド(NL) |

JCB プラチナカード |

dカード GOLD |

SAISON GOLD Premium | 三井住友カード プラチナ |

セゾンプラチナ・ アメリカン・エキスプレス®カード |

三菱UFJカード ゴールドプレステージ |

TRUST CLUB ワールドカード |

JCBゴールド Extage |

UCプラチナ カード |

三菱UFJカード・ プラチナ・アメリカン・エキスプレス® |

ANAアメリカン・エキスプレス®・ ゴールド・カード |

Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード |

エポス ゴールドカード |

TRUST CLUB プラチナ Visaカード |

イオン ゴールドカード |

ディズニー★ JCBカード ゴールドカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | △ 165,000円 |

◯ 39,600円 |

◯ 24,200円 ※2025年7月31日までの申し込みで本会員・家族会員ともに初年度年会費無料 |

◎ 11,000円※初年度無料 |

△ 110,000円 |

◎ 5,500円(税込) 100万円以上利用で翌年度以降の年会費永年無料(※2) |

◎ 27,500円 |

◎ 11,000円 |

◎ 本会員:11,000円(税込)> ※年間利用金額100万円以上で翌年以降永久無料 |

◯ 55,000円(税込) |

◎ 33,000円(税込) |

◯ 11,000円(税込) ※初年度無料(Web入会時) |

◎ 13,200円 |

◎ 3,300円 ※初年度無料 |

◎ 16,500円 |

◎ 22,000円(税込) |

◯ 34,100円 |

◎ 49,500円 |

◎ 5,000円※6 |

◎ 38,500円 |

◎ 無料 |

◎ 14,300円 |

| ポイント 還元率 |

◯ 1.0% |

◯ 1.0%~3.0% |

◯ 0.40%~1.00% |

◎ 0.50%~10.00% |

◯ 1.25~2.75% |

◎ 0.5%~7%(※1) |

◎ 0.50%~10.00% |

◎ 1.0%~10.0% |

◎ 0.5%~1.0% |

◯ 1.0%~7%(※1) |

◯ 0.75%~1.0% |

◎ 0.5%~15.0%※3※5 ※最大15%ポイント還元には上限など各種条件がございます。 |

◯ 0.75% |

◎ 0.75%~10.25% |

◎ 1.0% |

◎ 0.5~15%※5 |

◯ 0.5%~2.0% |

△ 1.0% |

◎ 0.5%~1.0% |

◯ 1.0% |

◯ 0.5%~1% |

◯ 1.0% |

| 付帯保険 | 海外旅行/国内旅行/ショッピング | 海外旅行/国内旅行/ショッピング | 海外旅行:最大1億円 国内旅行:最大1億円 ショッピング:最大500万円 |

海外旅行/国内旅行/ショッピング/航空機便遅延 | 海外旅行/国内旅行/ショッピング/交通事故傷害保険/賠償責任保険/カード不正使用被害の補償制度 | 海外旅行傷害保険/国内旅行傷害保険/ショッピング | 海外旅行/国内旅行/ショッピング/航空機遅延/破損盗難 | 海外旅行/国内旅行/ショッピング/ケータイ補償/カード紛失盗難 | 海外旅行:最大2000万円 国内旅行:最大1,000万円 |

海外旅行傷害保険/国内旅行傷害保険/ショッピング/航空便遅延 | 海外旅行/国内旅行/ショッピング | 海外旅行傷害保険/国内旅行傷害保険/ショッピング/航空機遅延 | 海外旅行/国内旅行/ショッピング/イベントキャンセル | 海外旅行/国内旅行/ショッピング | 海外旅行/国内旅行/ショッピング/通信端末修理費用保険 | 海外旅行/国内旅行/ショッピング/航空機遅延/犯罪被害傷害 | 海外旅行/ショッピング/スマートフォン/航空便遅延/イベントキャンセル | 海外旅行/国内旅行/ショッピング/ケータイ補償/イベントキャンセル/商品返品 | 海外旅行 | 海外旅行/国内旅行/ショッピング/イベントキャンセル | 海外旅行/国内旅行/ショッピング | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 非公開 | 非公開 | 当社所定の基準を満たす方 | 20歳以上&安定収入 | 20歳以上 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上&安定収入※学生不可※プラチナカード独自の審査基準により発行します。 | 18歳以上&安定収入 | 18歳以上 | 満30歳以上 | 安定収入&社会的信用を有する人(学生・未成年除く) | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 当社所定の基準を満たす方 | 20歳以上29歳以下&安定収入 | 安定収入&社会的信用を有する人(学生・未成年除く) | 20歳以上&安定収入 | 非公開 | 20歳以上&安定収入 | 20歳以上※7 | 当社所定の基準を満たす方 | 20歳以上 | 20歳以上でご本人に安定継続収入のある方(学生不可) |

| キャンペーン | 合計200,000ポイント獲得可能 | 入会後カード利用条件達成で合計100,000ポイント獲得可能 | 入会とご利用で最大15,000円ポイント+初年度年会費無料 | 最大31,500円相当キャッシュバック2024年10月1日(火)~2025年3月31日(月) | 最大22万円相当の全額返金保証キャンペーン | 新規入会&条件達成で5,000円分プレゼント+初年度年会費無料2025/2/3~2025/4/30 | 最大66,000円相当キャッシュバック2024年10月1日(火)~2025年3月31日(月) | 最大11,000dポイントプレゼント | 最大11,000ポイント相当獲得可能 | 新規入会&条件達成で最大52,000円相当プレゼント※期間:2025/2/3~2025/4/30 | 条件達成で最大10,000円分のAmazonギフトカード獲得可能 | 新規ご入会特典で最大12,000円相当のポイントプレゼント ※4 | 入会後3ヵ月以内に合計20万円以上の利用で13,200円キャッシュバック期間:2024年8月1日(木)~2025年1月31日(金) | 最大35,500円相当プレゼント | 抽選で最大10万円キャッシュバック | 新規ご入会特典で最大15,000円相当のポイントプレゼント※1ポイント5円相当の商品に交換した場合※特典には条件があります | 合計68,000マイル相当獲得可能 | 新規ご入会特典で合計39,000ポイント獲得可能└ご入会後3ヶ月以内に30万円のカードご利用で30,000ポイント└30万円のカードご利用で獲得できる通常ご利用ポイント9,000ポイント | - | 特典内容:入会後3ヵ月以内に、合計20万円以上の利用で13,200円キャッシュバック2024年8月1日(木)~2025年1月31日(金) | - | - |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

※注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 1ポイント5円相当の商品に交換した場合。

※3 最大15%ポイント還元には上限など各種条件がございます。

※1ポイント5円相当の商品に交換した場合

※ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

※4

新規ご入会特典で最大12,000円相当のポイントプレゼント

※1ポイント5円相当の商品に交換した場合

※特典には条件があります

※5 予告なく内容を変更、または終了する場合があります。

※2025/5/1時点の情報です。

※5 ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、③2025年2月1日(土)~3月31日(月)(2カ月間)、④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

※6 ご招待/プラチナ・ゴールド会員のご家族からのご紹介で永年無料 または 年間50万円以上利用で翌年以降永年無料

※7 18歳、19歳の方はエポスカードを保有している場合のみお申し込みいただけます

- 1位:アメリカン・エキスプレス・プラチナ・カード

- 2位:アメリカン・エキスプレス・ゴールド・プリファード・カード

- 3位:ダイナースクラブカード

- 4位:JCBゴールド

- 5位:ラグジュアリー ブラックカード

- 6位:三井住友カード ゴールド(NL)

- 7位:JCBプラチナカード

- 8位:dカード GOLD

- 9位:SAISON GOLD Premium

- 10位:三井住友カード プラチナ

- 11位:セゾンプラチナ・アメリカン・エキスプレス・カード

- 12位:三菱UFJカード ゴールドプレステージ

- 13位:TRUST CLUB ワールドカード

- 14位:JCBゴールド Extage

- 15位:UCプラチナカード

- 16位:三菱UFJカード・プラチナ・アメリカン・エキスプレス

- 17位:ANAアメリカン・エキスプレス・ゴールド・カード

- 18位:Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

- 19位:エポスゴールドカード

- 20位:TRUST CLUB プラチナ Visaカード

- 21位:イオンゴールドカード

- 22位:ディズニー★JCBカード ゴールドカード

新規入会キャンペーン実施中!

| 期間 | 2025年5月1日~7月31日の申し込み (2025年8月31日入会まで) |

|---|---|

| 特典1 | 本会員・家族会員ともに初年度年会費無料 |

| 特典2 | 入会後3ヶ月以内に合計20万円のカード利用と公式アプリのサインオンで15,000ポイントプレゼント |

年会費24,200円(税込)が

初年度無料になるチャンス!

- クレジットカードのステータスとは?ゴールド、プラチナ、ブラックカードを詳しく解説

- ステータスが高いゴールドカードおすすめランキング11選!

- アメリカン・エキスプレス®・ゴールド・プリファード・カードはデザインも特典も付帯サービスもワンランク上!

- JCBゴールドは初年度は年会費が無料で保険が充実している

- 三井住友カード ゴールド(NL)はポイントがどんどん貯まるコスパ最強カード

- dカード GOLDは携帯料金などの還元率アップでお得になる

- SAISON GOLD Premiumは映画割引やラウンジなどの体験が豊富

- 三菱UFJカード ゴールドプレステージは初年度年会費無料で優待・サービスを体験できる

- JCBゴールドExtageは29歳以下が対象!将来のランクアップを狙える

- ANAアメリカン・エキスプレス®・ゴールド・カードは航空券やANA関連店舗で最大2%還元

- エポスゴールドカードは利用金額による招待によって年会費が無料になる

- イオンゴールドカードは全国でイオンラウンジを使える

- ディズニー★JCBカード ゴールドカードは継続使用でディズニーの非売品がもらえる

- ステータスが高いプラチナ・ブラックカードおすすめランキング11選!

- アメリカン・エキスプレス®・プラチナ・カードは豪華な高級ホテルや旅行を満喫できる

- ダイナースクラブカードは高級レストランでのグルメ優待が満載!

- ラグジュアリーカード(ブラック)はマスターカードの中で最上位のステータス

- JCBプラチナは独自のエンタメ優待がある

- 三井住友カードプラチナはゴルフ関連サービスが充実で接待が多い人におすすめ

- セゾンプラチナ・アメリカンエキスプレス®カードはJALマイルの還元率が高い

- TRUST CLUBワールドカードは国内外での旅行に特化したサービスがある

- UCプラチナカードは年会費が1万円台でプラチナカードが持てる

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは低い年会費でプラチナカードの基本特典が得られる

- Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カードはマリオットホテル宿泊をより豪華にできる

- TRUST CLUB プラチナ Visaカードは国内外のラウンジや付帯保険が充実

- ステータスの高いクレジットカードを持つメリット

- ハイステータスなクレジットカードを選ぶ時の注意点

- ハイステータスなクレジットカードカードを選ぶコツ

- ハイステータスなクレジットカードを手に入れる方法

- ステータスカードに関するよくある質問

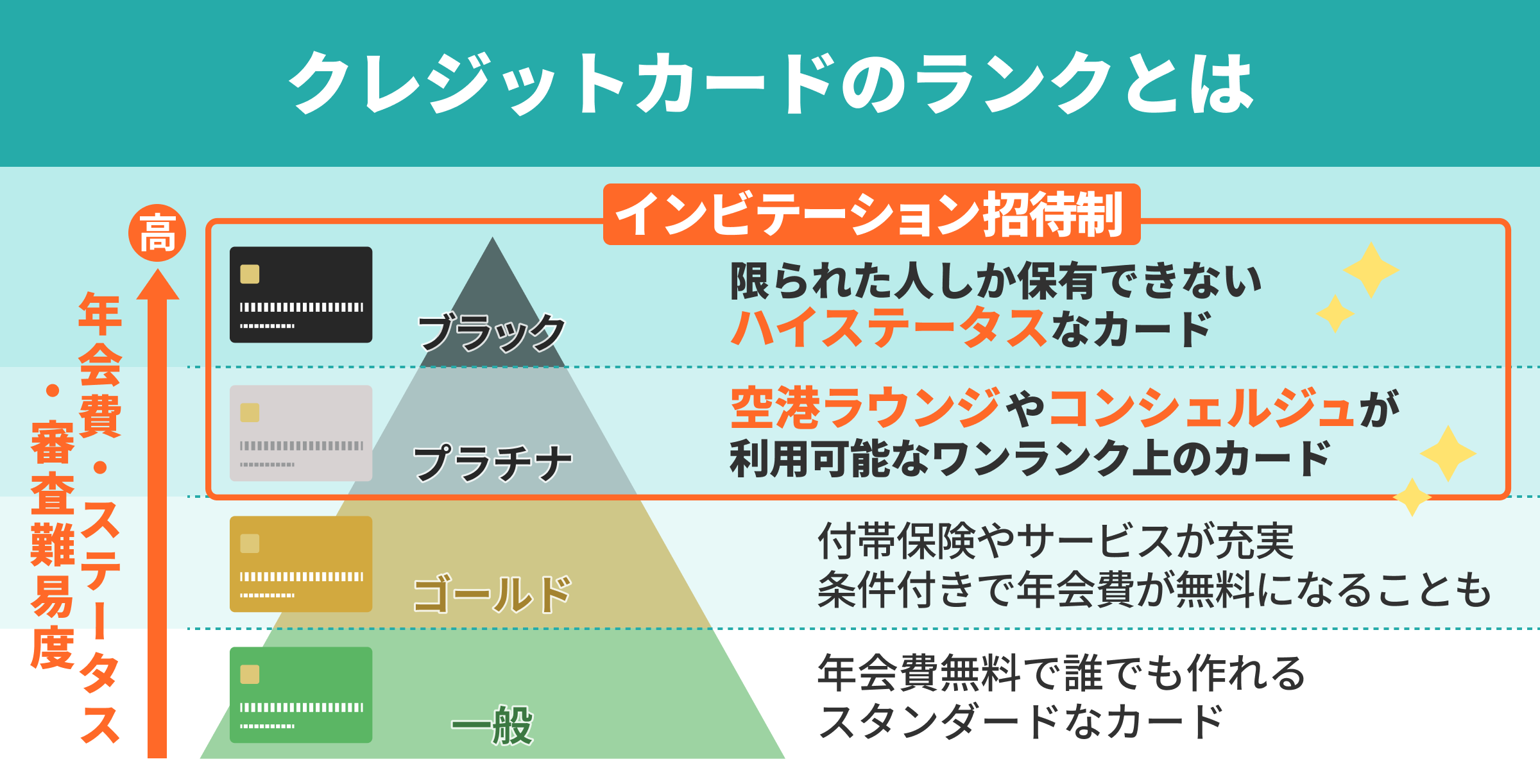

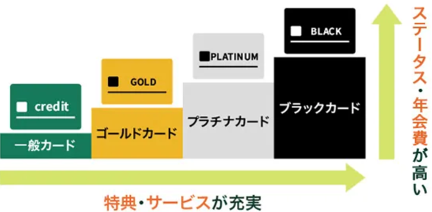

クレジットカードのステータスとは?ゴールド、プラチナ、ブラックカードを詳しく解説

クレジットカードのステータスとは、一般的にそのカードに対する社会的評価のことを言います。

ステータスカードと総称される、ゴールドカード、プラチナカード、ブラックカードなど、ステータスが高いクレジットカードは、高い社会的地位や信用力を示すものとして認識されています。

各ランクごとに下記のような特徴があります。それぞれ詳しく解説します。

| ゴールドカード | プラチナカード | ブラックカード | |

|---|---|---|---|

| 年会費 | 数千~1万円 | 1万~数万円 | 1万~数万円 |

| 優待 | ・レストラン割引 ・ホテル割引 ・レジャーに関する特典 |

・レストラン割引 ・ホテル割引 ・レジャー/旅行に関する特典 ・コンシェルジュサービス |

・レストラン割引 ・ホテル割引 ・レジャー/旅行に関する特典 ・対応力の高い専任コンシェルジュサービス |

| 空港ラウンジ | 利用できることが多い | ・利用できることが多い ・対象ラウンジがゴールドカードより多いことがある |

利用できるブラック会員専用のラウンジが設けられている場合もある |

ゴールドカードは年会費を抑えつつワンランク上の特典を受けられるステータスカード

ゴールドカードは、ステータスカードの中でも年会費を抑えつつワンランク上の特典を受けられるクレジットカードで、かつては「憧れのカード」としてハードルが高かったものの、近年は年会費無料のものも登場し、より身近なものになりつつあります。

ひとつ上のランクであるプラチナカードの年会費は基本的に数万円であるのに対し、ゴールドカードの年会費は5,000円~10,000円程度と低めに設定されています。また、JCBゴールドExtage(年会費:税込3,300円) をはじめとした安価なものも存在します。

また、近年は年会費無料となるゴールドカードも増えており、年間100万円利用という条件を満たすと翌年度以降の年会費が無料になる三井住友カード ゴールド(NL)のようなカードや、初年度のみ無料になるJCBゴールドのようなカードがあります。

ゴールドカードは、一般カードよりも高い還元率を誇るものが多いのも特徴です。ポイント還元率が高いカードを選べば、毎日の買い物でポイントを効率的に貯めることができます。貯めたポイントで旅行やショッピングをさらに楽しむことができます。

プラチナカードはコンシェルジュサービスなど付帯特典が豊富なステータスカード

プラチナカードは、コンシェルジュサービスなど付帯特典が豊富なステータスカードです。

ゴールドカードよりも年会費が高い傾向にある分コンシェルジュサービスや高級ホテル・レストラン優待など、ワンランク上の付帯特典が充実しています。

- コンシェルジュサービス

- ホテル割引

- ホテルの上級会員向けサービス

- レストラン優待

- 空港ラウンジ利用

コンシェルジュサービスは、予約困難なレストランの予約や、海外旅行の手配など、幅広いニーズに対応してくれます。特別な食事を設定する際や、旅行先ですぐ入れるレストランを探したい際に役立ちます。

そのほか、高級ホテルに割引価格で宿泊できたり、航空券の割引を受けられたりします。対象となるホテルや航空会社は、ゴールドカードよりもワンランク上のグレードのものが多いのも魅力です。

ブラックカードは最上位のステータスを持つプレミアムカード

ブラックカードは最上位のステータスを持つプレミアムカードです。

クレジットカードのステータスの中でも最上位に位置することから、富や名声の象徴であるとみなされます。真の成功者であることを証明したいと考えるならば、ブラックカードこそがふさわしい1枚と言えるでしょう。

ブラックカードは、基本的にはインビテーションでのみ入手できます。インビテーションとは、カード会社が定める厳しい審査基準を満たした人々にのみ招待状が届き、発券の権利が与えられることで、限られた人だけが手にできる特別なカードと言えるでしょう。

ブラックカード最大の魅力の一つは、幅広い依頼に柔軟に応える専任コンシェルジュサービスです。旅行の手配やレストランの予約、チケットの手配など、どんな些細なリクエストにも柔軟に対応してくれるため、あなたの日々の生活をワンランク上のものに格上げしてくれるでしょう。

ブラックカードには、ホテルやレストランでの割引優待、空港ラウンジの利用、旅行保険の充実など、数多くの特典が用意されています。これらの特典をフル活用すれば、ワンランク上の贅沢なライフスタイルを満喫することができるでしょう。

ステータスが高いゴールドカードおすすめランキング11選!

ゴールドカードは、年会費を抑えて充実したサービスが受けられる魅力的なクレジットカードです。旅行好きの人にはマイルが貯めやすいカード、グルメ好きの人にはレストラン特典が充実したカードなど、様々なニーズに合わせたゴールドカードがあります。

ここでは、「年会費」「還元率の高さ」「特典の充実度」をもとに、NET MONEY編集部がおすすめするゴールドカード11枚をランキング形式で紹介します。

| カード名 | アメリカン・ エキスプレス®・ ゴールド・プリファード・カード |

JCBゴールド | 三井住友カード ゴールド(NL) |

dカード GOLD | SAISON GOLD Premium | 三菱UFJカード ゴールドプレステージ | JCBゴールドExtage | ANAアメリカン・エキスプレス®・ ゴールド・カード |

エポスゴールドカード | イオンゴールドカード | ディズニー★ JCBカード ゴールドカード |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | ◯ 39,600円 |

11,000円※初年度無料 | 5,500円(税込)100万円以上利用で翌年度以降の年会費永年無料(※2) | ◎ 11,000円 |

◎ 本会員:11,000円(税込)※年間利用金額100万円以上で翌年以降永久無料 |

◯ 11,000円※初年度無料 |

◎ 3,300円※初年度無料 |

◯ 34,100円 |

◎ 5,000円※3 |

◎ 無料 |

◎ 14,300円 |

| 還元率 | ◯ 1.0%~3.0% |

◎ 0.50%~10.00% |

◎ 0.5%~7%(※1) |

◎ 1.00%~10.0% |

◎ 0.5%~1.0% |

◯ 0.50% |

◎ 0.75%~10.25% |

◯ 0.50%~1.00% |

△ 0.5%~1.0% |

◯ 0.5%~1.00% |

◯ 1.00% |

| 特徴 | 国内外約250店舗のレストランをお得に予約できるゴールド・ダイニング | 全国250店舗の飲食代金が20%オフ | 年間100万円以上利用で翌年度以降の年会費が無料&10,000ポイントもらえる(※2) | 年間100万円以上の利用で年会費が実質無料に | 空港ラウンジ無料など「ゴールドサービス付き」 | カード番号や有効期限は裏面に記載された安全性の高いゴールドカード | 入会5年後のカード更新まで年会費3,300円(税込)でゴールドのサービスを利用可能 | 無期限のANAマイルがお得に貯まる | お気に入りの店舗を登録するとポイントが2倍 | 全国のイオンラウンジを無料で利用 | ディズニーでの特典や優待が豊富 |

| ポイント種類 | メンバーシップ・リワード | Oki Dokiポイント | Vポイント | dポイント | セゾン永久不滅ポイント | グローバルポイント | Oki Dokiポイント | ANAアメリカン・エキスプレス®メンバーシップ・リワード | エポスポイント | ときめきポイント | ディズニーポイント |

| 国内サービス | ・高級レストラン優待 ・ゴルフ優待 ・スポーツジム優待 ・弁護士紹介サービスなど |

・グルメ優待 ・スポーツジムや映画館優待 ・レンタカー割引 ・ゴルフ優待 ・ドクターダイレクトサービス など |

・国内主要ラウンジ無料利用 ・旅館 ・ホテル宿泊優待 ・最高2,000万円の旅行傷害保険付帯など |

・dカード携帯補償 ・ショッピング保険 ・国内主要空港ラウンジ無料 ・国内旅行保険自動付帯など |

・映画館でいつでも「映画料金1,000円」 | ・スポーツ施設優待 ・ショッピング優待 ・宿泊施設優待 ・会員限定チケットサービスなど |

・「国内宿泊オンライン予約」利用でOkiDokiポイントが5倍に ・入会後3ヵ月間はOki Dokiポイントが3倍に |

・高級ワイン優待 ・舞台 ・劇場優待 ・手荷物宅配サービス など |

・ショッピング優待 ・国内ラウンジ ・宿泊施設優待 |

・イオンラウンジ ・国内ラウンジ ・旅行保険自動付帯 ・ショッピング保険 |

・ショッピング保険 ・国内主要空港ラウンジ無料 ・グルメ優待サービス |

| 海外サービス | ・海外主要ラウンジ ・海外保険が利用付帯など |

・空港ラウンジ ・手荷物無料宅配 ・海外旅行保険自動付帯 ・航空機遅延保険 ・ショッピングガード保険 など |

・海外旅行保険自動付帯 ・サポートデスク ・空港ラウンジ ・海外レンタカー割引など |

・海外旅行保険自動付帯 ・ショッピング補償 ・サポートデスク ・海外宿泊 ・航空券予約 など |

・海外旅行傷害保険など | ・海外空港ラウンジ ・コールセンター など |

海外での利用でポイントが2倍に | ・海外ラウンジ ・海外レンタカー優待 ・航空機遅延補償 ・海外宿泊 ・航空券予約など |

・海外ラウンジ ・海外保険自動付帯 ・航空遅延補償 ・海外宿泊 ・航空券予約 など |

・旅行保険自動付帯 ・海外ラウンジ ・サポートデスク |

・旅行保険利用付帯 ・海外ラウンジ |

| グルメ優待 | 所定コース料理2名以上利用で1名分無料 | 全国の対象店舗で飲食代金20%OFF | - | - | 対象店舗(セブン-イレブン / ローソン/ スターバックス / 珈琲館 / カフェ・ド・クリエ / カフェ・ベローチェ) で2.5%~5.0%還元(年間ご利用金額に応じてポイント還元率がアップ!) | - | - | - | 提携店で飲食代10%OFFなど | - | JCBゴールドグルメ優待サービスで割引がある |

| 無料空港 ラウンジ |

国内13空港、海外1空港のラウンジ | 国内主要空港&ダニエル・K・イノウエ国際空港 | 国内主要空港 | 国内主要空港&ダニエル・K・イノウエ国際空港 | 国内主要空港、ダニエル・K・イノウエ国際空港(ハワイ) | 国内主要空港&ダニエル・K・イノウエ国際空港 | 国内主要空港&ダニエル・K・イノウエ国際空港 | 国内主要空港&ダニエル・K・イノウエ国際空港 | 国内主要空港&ダニエル・K・イノウエ国際空港 | 国内主要空港 | 国内主要空港&ダニエル・K・イノウエ国際空港 |

| ゴールドデスク | ◯ | ◯ | - | ◯ | - | - | - | - | ◯ | - | - |

| 申込条件 | 非公開 | 20歳以上&安定収入 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上&安定収入 | 18歳以上 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 20歳以上29歳以下&安定収入 | 20歳以上&安定収入 | 20歳以上※4 | 20歳以上 | 20歳以上でご本人に安定継続収入のある方(学生不可) |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:年間最大500万円 |

海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大500万円 |

海外旅行傷害保険:最大2,000万円 国内旅行傷害保険:最大2,000万円 ショッピング:最大300万円 |

海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大300万円 |

海外旅行:最大2000万円 国内旅行:最大1,000万円 |

海外旅行:最大5,000万円(自動付帯)国内旅行:最大5,000万円(利用付帯)ショッピング:年間限度額(自己負担額:1事故につき3,000円)最大300万円 | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 ショッピング:最大200万円 |

海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:年間最大500万円 |

海外旅行:最大5,000万円 ※10/1~利用付帯に変更 |

海外旅行:最大5,000万円 国内旅行:最大3,000万円 ショッピング:最大300万円 |

海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大500万円 |

| 交換マイル | ANA/JAL/スカイ | ANA/JAL/スカイ | ANA | JAL | ANA/JAL | JAL | ANA/JAL/スカイ | ANA/JAL/スカイ | ANA/JAL | JAL | - |

| ブラックカードへの招待 | - | あり | - | - | - | - | - | あり | あり | - | - |

| キャンペーン | 入会後カード利用条件達成で合計100,000ポイント獲得可能 | 最大31,500円相当キャッシュバック2024年10月1日(火)~2025年3月31日(月) | 新規入会&条件達成で5,000円分プレゼント+初年度年会費無料2025/2/3~2025/4/30 | 最大11,000dポイントプレゼント | 最大11,000ポイント相当獲得可能 | 新規ご入会特典で最大12,000円相当のポイントプレゼント※1ポイント5円相当の商品に交換した場合※特典には条件があります | 最大35,500円相当プレゼント | 合計68,000マイル相当獲得可能 | - | - | - |

| カッコイイ 利用シーン |

パートナーの食事を無料でふたりで楽しいひと時を | カード特典で予約困難な名門ゴルフコースを予約手配 | タッチ決済でスマートに決済を | 家族旅行の待ち時間は空港ラウンジでゆったり | 空港ラウンジで提示して同伴者と出発まで快適な時間を | 大切なパートナーとのお食事を無料にして楽しむ | 海外旅行はJCBゴールドExtageでスマートに支払いを | パートナーとの待ち時間を空港ラウンジで | 貯めたポイントは家族でポイントをシェア | 充実の保険内容で家族も安心 | 毎年非売品のディズニーグッズがもらえる |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

※注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3

ご招待/プラチナ・ゴールド会員のご家族からのご紹介で永年無料 または 年間50万円以上利用で翌年以降永年無料

※4

18歳、19歳の方はエポスカードを保有している場合のみお申し込みいただけます

アメリカン・エキスプレス®・ゴールド・プリファード・カードはデザインも特典も付帯サービスもワンランク上!

| 年会費 | 39,600円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | メンバーシップ・リワード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 非公開 |

| 交換可能マイル | ANA/JAL/スカイなど全16社 |

ゴールドカードならではのうれしい特典

アメリカン・エキスプレス®・ゴールド・プリファード・カードには、国内外の約250店舗のレストランをお得に予約できる「ゴールド・ダイニング」が付いています。

また、カードを使い続けることで、以下のような特典も受け取れます。

年間200万円以上の利用で、1泊2名までのホテル無料宿泊券をプレゼント

「アメリカン・エキスプレス®・トラベル オンライン」のホテル予約で使える1万円分のトラベルクレジットを進呈

安心のプロテクション・サービス

アメリカン・エキスプレス®のカードには、買い物やトラブルに備えた補償がそろっています。

「オンライン・プロテクション」でインターネット上の不正利用をサポート

- 「リターン・プロテクション」で返品をサポート

- 「ショッピング・プロテクション」で商品が壊れたときや盗まれたときの補償あり

旅行をもっと快適にできる優待が付帯

このカードに登録すると、国内外1,300ヶ所以上(2025年3月25日時点)の空港ラウンジが使える「プライオリティ・パス・メンバーシップ」に、年会費無料で申し込めます。

さらに、海外旅行の出発や帰国時に、スーツケース1個を無料で配送してくれる「手荷物無料宅配サービス」もついているので、旅がぐっと楽になります。

対象のレストランで2名以上のコース料理を予約すると、1名分が無料になります。「ゴールド・ダイニングby招待日和」で、特別な時間をお得に楽しめます。

また、カードを使い続けると、「ザ・ホテル・コレクション」で使える15,000円分のクーポンもプレゼントされます。

- ゴールド・ダイニングby招待日和:対象レストランで2名以上のコース予約時、1名分が無料になる

- 継続特典:年間200万円以上の利用で、無料宿泊券と1万円分のトラベルクレジット

- アメリカン・エキスプレス®・トラベル・オンライン:宿泊施設が特別価格で予約できる

- スマートフォン・プロテクション:修理代を年間最大5万円までサポート

- プライオリティ・パス:世界中の空港ラウンジを使えて、年2回まで利用料が無料

- ゴールド・ダイニングby招待日和

対象となる国内外約250店舗のレストランでコースメニューを2名以上で予約すると、1名分の料金が無料 - 継続特典

1泊2名様分の無料宿泊券(カード利用年間200万円以上で進呈)と「アメリカン・エキスプレス®・トラベル オンライン」のホテル予約で利用できる10,000円分のトラベルクレジット - アメリカン・エキスプレス®・トラベル・オンライン

宿泊施設を特別価格で利用可能 - スマートフォン・プロテクション

スマートフォンが破損した場合、修理代金を保険期間中(1年間)、通算して最大5万円まで補償 - プライオリティ・パス

国内外1,300ヶ所以上(2025年3月25日時点)の空港VIPラウンジを利用可能

- 入会後カード利用条件達成で合計100,000ポイント獲得可能

利用ボーナス1

└入会後3ヶ月以内に50万円以上のカード利用で20,000ボーナスポイント

利用ボーナス2

└入会後6ヶ月以内に100万円以上のカード利用で70,000ボーナスポイント

通常利用ポイント

└合計100万円以上のカード利用で10,000ポイント

JCBゴールドは初年度は年会費が無料で保険が充実している

| 年会費 | 11,000円(税込)※初年度無料 |

|---|---|

| ポイント還元率 | 0.50%~10.00% |

| ポイント種類 | Oki Dokiポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/航空機便遅延 |

| 申込条件 | 20歳以上&安定収入 |

| 交換可能マイル | ANA/JAL/スカイ |

ゴールド会員専用デスクで安心サポート

JCBゴールドは、JCBの中でもステータスがあるおすすめのカードです。カードに関する問い合わせは、ゴールド会員専用デスクを使えるので、電話が混み合ってつながらないといった心配がありません。

飲食店の利用が20%オフになる特典

全国にある250店舗の飲食店で、事前に予約をしてJCBゴールドで支払いをすると、飲食代金が20%オフになります。グルメをお得に楽しみたい方にぴったりです。

手厚い旅行や保険のサポート

JCBゴールドは、国内の空港ラウンジが無料で使えるだけでなく、旅行中のトラブルにも備えた保険がついています。体調を崩したときには、医師や看護師に電話で相談ができるサービスもあります。

高還元率のOki Dokiポイント

JCBゴールドでは、買い物で「Oki Dokiポイント」が貯まりやすくなっています。Amazonや楽天市場、Yahoo!ショッピングなどでカードを使えば、ポイントが最大20倍になることも。

たまったポイントは、スターバックスの支払いに使えたり、ネットショッピングやマイルに交換できたりするので、とても便利です。

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大23,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCBゴールドの口コミ・評判

トータルマネー

コンサルタント

新井智美

JCBゴールドの注目点は、付帯保険が充実していることです。海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円まで補償されます。さらにショッピング保険も海外国内問わず500万円まで補償されることから、所定の条件を満たせば、さらに上位のカードにランクアップできることからも、将来ハイステータスのカードを所有したいのであれば、ぜひ持っておきたいカードです。

30代 | 女性

5

JCBゴールドは、ステータス感満載で使い勝手もいい、優秀なカードです。メジャーな銘柄ならではの安心感や還元率の高さもうれしいです。さらにこのJCBゴールドは、世界的にみても利用できるお店や施設が多く、グローバルに利用できるところもとても魅力的です。海外旅行によくいくひとにもはずせないカードであると言えます。

30代 | 男性

5

東京ディズニーリゾートの施設利用がお得な特典や、韓国、台湾のほかハワイ、グアムなど日本人に人気の国へ国外旅行される際にもお得な特典が揃っています。さらに、空港ラウンジも国内の主要空港だけでなくホノルル空港の空港ラウンジも利用可能になっています。

30代 | 男性

5

JCBゴールドは年会費もそこまで高くないが、ステータスカードとして申し分ないカードである。自分自身、3年間使用し続けた結果、ザ・クラスへの招待状が届いた。使っていてかなり便利なので、JCBカードを作っていない人におすすめする。

30代 | 女性

5

このカードは他と比べると還元率がかなり高いです。スターバックスカードに入金する際に、ポイントが8倍になるのでお得です。スターバックスをよく利用する人にはおすすめです。しかし、2年目から年会費がかかってしまうので、そこだけ注意しましょう。 また海外旅行中に怪我をしてしまった時も保険が降りたので、とても感謝しています。日常メインのカードとして使用しております。

30代 | 男性

4

ポイント貯め引き落とし分から差し引きもらう使い方をしました。得した気分になれて、不便と思ったことですが、月の引き落とし日が私には都合悪い日で、給料日前の引き落とし日で、引き落とし指定の金融機関に引き落とし額を入れ替え必要で、作業面倒でした。

30代 | 女性

4

このカードの最大のデメリットは、年会費が安い上にステータスが高く見えるところだと思います。どこでお会計してもある程度胸を張れるほどのカードです。また空港のラウンジも無料で使用することができるので、海外旅行に行く方にはおすすめです。万が一旅先で病院行くようなことがあったとしても、保険が降りるので安心して旅行を楽しむことができます。JCBカード系は一枚持っておいて損はないので、申し込むことをおすすめします。

三井住友カード ゴールド(NL)はポイントがどんどん貯まるコスパ最強カード

| 年会費 | 5,500円(税込) 100万円以上利用で翌年度以降無料(※) |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※) |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険/国内旅行傷害保険/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

※注釈

※即時発行ができない場合があります。

※1

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

年間100万円以上の利用で年会費がずっと無料に

三井住友カード ゴールド(NL)は、年間で100万円以上カードを使うと、翌年以降の年会費がずっと無料になります(※)。

さらに、100万円を使うごとに10,000Vポイントももらえるので、しっかり使えばとてもお得なゴールドカードです。他のゴールドカードにはあまり見られない魅力的なポイントです。

アプリで最短10秒発行&安心のセキュリティ

三井住友カード ゴールド(NL)は、カード番号がアプリ「Vpass」内で発行・管理されるので、最短10秒(※)でカードを使い始められます。

カードの券面に番号がないため、他人に番号を見られる心配がなく、セキュリティも安心です。アプリからカード番号をコピーしてすぐに使えるのも、便利なポイントです。

スマホのタッチ決済でポイント最大7%還元(※)

対象のコンビニやマクドナルドなどで、スマホのタッチ決済を使うと、ポイントの還元率が最大7%になります(※)。

Visaのタッチ決済、Mastercard®のタッチ決済をスマホで使うことが条件です。

スペックがワンランクアップ

三井住友カード ゴールド(NL)は、通常カードの使いやすさはそのままに、サービスがグレードアップしています。

- 利用上限額が最大200万円に

- 国内・海外旅行傷害保険が最大2,000万円まで付帯

- 国内の空港ラウンジが無料で使える

ゴールドカードにふさわしいサービスがそろっているので、初めてのゴールドカードとしてもおすすめです。

- 新規入会&条件達成で5,000円分プレゼント+初年度年会費無料

新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント 今なら初年度年会費無料

条件:新規入会&スマホのタッチ決済1回&ID連携

特典:VポイントPayギフト

キャンペーン期間:2025/2/3~2025/4/30

三井住友カード ゴールド(NL)の口コミ・評判

30代 | 男性

5

カード両面に番号が印字されていないので、カード番号を盗み見されることがありません。セブン-イレブン・ローソン・マクドナルドなどにて「タッチ決済」を利用すると獲得できる「Vポイント」が最大10倍の5%還元になるなど、ポイントが貯まりやすいカードです。Vpassアプリでは、カードを使用するたびに通知が届くので、不正利用もすぐに気付くことができます。

30代 | 女性

4

年間100万円(税込)利用すると翌年以降の年会費が永年無料になるだけではなく、毎年年間100万円(税込)利用で10,000ポイント付与されるのでざくざくポイントが貯まっていきます。カードにカード番号の記載がないのでセキュリティー面でも安心して利用できます。対象店舗では倍率アップしたポイント還元で魅力です

20代 | 男性

4

特定の条件を満たした買い物をすることによって、ポイントの還元率が高くなるのがメリットだと思います。主にコンビニやマクドナルドでの買い物が対象になるのですが、この2つはよく利用する機会があるので、個人的にはかなりポイントが貯まるので助かっています。デメリットとしましては、選べるカードの種類自体が少ないことです。

dカード GOLDは携帯料金などの還元率アップでお得になる

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| ポイント種類 | dポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/ケータイ補償/カード紛失盗難 |

| 申込条件 | 18歳以上&安定収入 |

| 交換可能マイル | JAL |

dポイントがどんどんたまる

dカード GOLDで買い物をすると、100円につき1ポイントのdポイントがたまります。さらに、メルカリやマツモトキヨシなどの特約店では、還元率がアップするのも魅力です。

Amazonなどのネットショップでもdポイントがたまるので、日常的に使いやすいカードといえます。たまったポイントは、買い物やdocomoの携帯料金への支払いに使えるので、使い道もたくさんあります。

入会特典がたっぷり

dカード GOLDに申し込むと、最大13,000ポイントのdポイントがもらえる特典があります。

ポイントをもらうための条件は、以下の2つです。

- docomoの携帯料金をdカード払いに設定すること

- 入会から翌月末・翌々月にdカードを使うこと

そのほかにも、さまざまなキャンペーンが定期的に実施されているので、公式サイトをチェックしておくのがおすすめです。

docomoユーザーにぴったりの1枚

dカード GOLDは、docomoが発行しているクレジットカードです。

docomoのスマホや「ドコモ光」の利用料金の10%がポイントとして返ってくるので、docomoを使っている方なら、よりお得にdポイントをためることができます。

ただし、端末代金や事務手数料など、一部の料金は還元対象外です。また、携帯電話の番号をペア回線として設定した場合は、ペア回線の進呈率が適用されます。

最大10万円のスマホ補償がついてくる

スマートフォンの水ぬれ・盗難・紛失など、トラブルに対する補償がついているのもdカード GOLDの特徴です。

購入から3年間、最大10万円まで補償してくれるので、万が一のときにも安心です。

補償対象は同じ機種・同じカラーのものに限られますが、在庫がない場合はdocomoが指定する機種になります。スマホの買い替えを考えている方は、あわせてチェックしておくとよいでしょう。

空港ラウンジが使えて旅行も快適に

dカード GOLDを持っていると、国内とハワイの主要な空港ラウンジを無料で使うことができます。

ラウンジの営業時間やサービス内容はそれぞれ異なりますが、旅行や出張が多い方にとっては、快適な空の旅をサポートしてくれる嬉しい特典です。

さらに、旅行中のケガや病気、飛行機の欠航や遅延といったトラブルに対する補償もついているので、安心して旅を楽しめます。

- dカード GOLD入会&ご利用で最大11,000dポイントプレゼント

dカード GOLDの口コミ・評判

トータルマネー

コンサルタント

新井智美

dカード GOLDの最大の特徴はドコモの携帯およびドコモ光の利用料の10%がポイント還元されることです。補償内容もdカードと比べて充実しており、携帯の故障については購入後3年間最大10万円まで補償されます。買い物の際の補償額もdカードの3倍である300万円となっています。ドコモユーザーであればdカードGOLDを持つほうがおすすめと言えるでしょう。

40代 | 男性

5

このゴールドカードを持つには年会費が11000円かかりますが、この年会費を支払っても十分に元が取れます。ただし、それはスマホや光回線がドコモユーザーに限ります。スマホやひかり回線がドコモユーザーだと支払い金額が1000円に付き10%のポイントが付きます。これはかなりお得感があります。それにスマホの購入日から3年間は適用されることになる最大10万円分のケータイ補償付きもかなり魅力的です。

20代 | 女性

5

ドコモの月々の利用額に応じてポイントが貯まったり、ローソン、ファミリーマート、マツモトキヨシ、ライフなど、日々日常の中でよく利用するお店でもポイントが貯まります。気づいたらポイントが貯まっているので、ちょっと買い物をするときにはすぐにそのポイントで買い物をしています。

30代 | 女性

5

入会の際にもらえるdポイントで年会費の元が取れるカードです。 ドコモの携帯を使用していて、月額使用料の10%たまるカードなので1年で本当にたくさんポイントがたまります。 今dポイントが使えるお店が増えているし、最近よくCMでもやっているメルカリでも決済に使えるので私はよくメルカリでの買い物にdポイントを使っています。

20代 | 女性

5

携帯をドコモにしていて、ドコモ光も利用しているので、毎月dポイントがたくさんつくので年会費11,000円(税込)を払ってもお得です。 電子マネー「iD」やスーパーでのお買い物でdカードを使っていたら、ポイントがどんどんたまるので、たまったポイントはローソンやマクドナルドなど使えるお店が豊富なのでポイントでおいしく買えちゃいます。

30代 | 男性

4

docomoのスマホとドコモ光を利用しているので毎月たくさんのポイントが貯まってとてもお得です。dポイントがアップする特約店も多く、dポイントの使えるお店やサイトも多いのでポイントの使い道が豊富で大変便利です。年会費が11000円と少し高いですが、ケータイ保障や旅行保険も付帯しておりおすすめのカードです。

30代 | 男性

3

会員専用サイトはほとんど使いません。個人的にショップで手続しましたが、ネット上でもできて入会手段として一般的。発行まで待たされたっこともなく、スピードも普通です。そして、デザインはシンプルですが、これといった特徴がないです。単に色が金だけです。

SAISON GOLD Premiumは映画割引やラウンジなどの体験が豊富

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 0.5%~5.5% |

| ポイント種類 | 永久不滅ポイント |

| 付帯保険 | 海外旅行傷害保険/国内旅行傷害保険 |

| 申込条件 | 18歳以上の連絡が可能な方で、提携金融機関に決済口座をお持ちの方 |

| 交換可能マイル | ANA/JAL |

年間100万円以上の利用で年会費がずっと無料に

SAISON GOLD Premiumは、年間で100万円以上カードを使うと、翌年以降の年会費がずっと無料になります。

さらに、本会員がこの条件を満たしていれば、家族カード(通常1,100円・税込)も無料になります。家族カードは最大4枚まで発行できるので、家族でお得に使えるのも魅力です。

集計期間は、カードを発行した月から翌年の同じ月の月末までです。

国内初のメタルサーフェス券面を採用

SAISON GOLD Premiumは、日本国内で初めて「メタルサーフェス」を採用したクレジットカードです。

金属のような薄い膜を使用した券面は、重厚感と高級感があり、見た目からステータスを感じられる一枚です。他の人と差をつけたい方にもおすすめです。

映画をいつでも1,000円で楽しめる

ゴールドカード会員専用の「選べるゴールド優待」を使うと、大手映画館でいつでも映画を1,000円で見ることができます。

この映画優待は、毎月3枚まで使えるので、家族や友人と一緒に楽しむのにもぴったりです。

- 空港ラウンジサービス:国内の主要空港とハワイのダニエル・K・イノウエ国際空港のラウンジを無料で使える

- 選べるゴールド優待:約140万件以上の中から好きな優待を選べるサービス

- apollostation優待:apollostation、出光SS、シェルSSで永久不滅ポイントとPontaポイントが二重でたまる

- 優待ショップ割引&サービス:グルメ・ショッピング・レジャーなどで割引や特典が受けられる

- tabiデスク:国内外のパッケージツアーが最大8%オフ

年間100万円の利用で年会費が無料&キャッシュバックも

SAISON GOLD Premiumは、年間で100万円以上使えば、翌年以降の年会費がずっと無料になります。

さらに、新しく入会した方は、最大11,000円のキャッシュバックを受けられる特典も用意されています。年会費無料で持てるゴールドカードを探している方にぴったりです。

コンビニやカフェで最大5%還元

対象となるコンビニやカフェでカードを使うと、年間の利用額に応じて最大5%のポイントがもらえます(2025年1月時点)。

| 15万円未満 | 2.5% |

|---|---|

| 15万円以上30万円未満 | 4% |

| 30万円以上 | 5% |

ポイントの還元率は毎月判定されて、達成月の1日から適用されます。たとえば、月末に15万円以上使った場合、その月の1日から4%還元になります。

初年度の年間利用金額の集計期間は、カード発行月から翌年同月末まで。年間利用金額が30万円以上60万円未満の場合、翌年は還元率4%から、60万円以上の場合は還元率5%からスタートされます。

対象のコンビニ、カフェは以下のとおりです。

| コンビニ | カフェ |

|---|---|

| セブン-イレブン/ローソン | スターバックスコーヒー / 珈琲館 / カフェ・ド・クリエ / カフェ・ベローチェ |

映画が半額相当で楽しめる

選べるゴールド優待では、映画料金がいつでも1,000円になります。

ふつうは2,000円前後することが多いため、半額に近い金額で映画を楽しめるのはとてもお得です。

- 【新規入会キャンペーン】SAISON GOLD PremiumでVisaを選んだ方に最大11,000円キャッシュバック

内容:対象期間中に利用した金額の10% 最大8,000円をキャッシュバック※対象期間:カード発行月+3ヵ月

※キャッシュバック還元期間:対象期間終了月+3ヵ月後の引き落とし分に充当

・Visaを選んだ方

内容:対象キャリアのスマホ利用料金をSAISON GOLD Premiumで支払うと、利用金額の30%分 最大3,000円キャッシュバック

※対象期間:カード発行月+3ヵ月

※キャッシュバック還元期間:対象期間終了月+3ヵ月後の引き落とし分に充当

※対象キャリア:ソフトバンク、ドコモ、au、ワイモバイル - 【新規入会キャンペーン】SAISON GOLD PremiumでJCBを選んだ方に最大11,000円キャッシュバック

内容:対象期間中に利用した金額の10% 最大8,000円をキャッシュバック※対象期間:カード発行月+3ヵ月

※キャッシュバック還元期間:対象期間終了月+3ヵ月後の引き落とし分に充当

・JCBを選んだ方

内容:SAISON GOLD Premiumで3ヵ月間に連続でQUICPayを利用すると、利用金額の30% 最大3,000円をキャッシュバック(月上限1,000円)

※対象期間:カード発行月+3ヵ月

※キャッシュバック還元期間:対象期間終了月+3ヵ月後の引き落とし分に充当

※対象先:QUICPay加盟店(店頭利用) - 【新規入会キャンペーン】SAISON GOLD PremiumでAmerican Express®限定 を選んだ方に事前エントリーで対象店舗にて最大30%キャッシュバック

内容:対象期間中に利用した金額の10% 最大8,000円をキャッシュバック※対象期間:カード発行月+3ヵ月間

※キャッシュバック還元期間:対象期間終了月+3ヵ月後の引き落とし分に充当

・American Express®を選んだ方

内容:事前エントリーで対象店舗にて最大30%キャッシュバック

三菱UFJカード ゴールドプレステージは初年度年会費無料で優待・サービスを体験できる

| 年会費 | 11,000円(税込)※初年度無料(Web入会時) |

|---|---|

| ポイント還元率 | 0.5%~15.0%※ ※最大15%ポイント還元には 上限など各種条件がございます。 |

| ポイント種類 | グローバルポイント |

| 付帯保険 | 海外旅行傷害保険/国内旅行傷害保険/ショッピング/航空機遅延 |

| 申込条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) |

| 交換可能マイル | JAL |

※注釈

Web入会で初年度の年会費が無料に

三菱UFJカード ゴールドプレステージは、Webから申し込むと初年度の年会費がかかりません。

また、リボ払いの「楽Pay(らくペイ)」を設定すると、年会費がさらに優遇される特典もあります。気になる方は、一度公式サイトで詳細をチェックしてみてください。

健康や介護の相談が24時間いつでもできる

このカードに入会すると、24時間いつでも健康や介護に関する相談ができます。

さらに、人間ドックなどの提携医療機関を割引価格で紹介してもらえるなど、日々の暮らしを支えるサービスがそろっています。

空港ラウンジを無料で利用できる

このカードを持っていれば、国内の主要空港ラウンジを無料で使えます。

さらに、ハワイの「ダニエル・K・イノウエ国際空港」のラウンジも無料で使えるので、海外旅行をよくする方にもおすすめです。

宿泊サイト「Relux」でお得な優待を受けられる

宿泊予約サイト「Relux」を使うと、対象のホテルや旅館に優待価格で泊まれます。

通常よりも5%割引になるほか、初回限定で3,000円の割引が用意されていることもあります。

レストランでの特別な体験も

三菱UFJカード ゴールドプレステージを持っていると、厳選されたレストランでコース料理を2名以上で予約すると、1名分が無料になります。

ジャンルもさまざまなので、記念日や特別な日の食事にぴったりです。おいしい料理と一緒に、思い出に残る時間を楽しめます。

※注釈

三菱UFJカード ゴールドプレステージの口コミ・評判

30代 | 女性

5

このクレジットカードで利便性が高いと思ったことは、国内にあるコンビニのATMを利用していつでも返済ができる点です。平日休日、時間帯に関係なく手数料を取られることもないので、余裕がある時に返済をしていけるのがとても便利だと思いました。私は普段使いにしているカードで、提携店で利用すればポイントが1.5倍付与されるのも気に居ています。

30代 | 男性

4

今回このカードを利用して思ったことですがやはり何と言っても様々な場面で便利で有効的にカードを使用できるといったところです。ポイント還元等の期間もあるためそういった時期を狙ってこのカードを使用するとポイントが還元をされたりします。そのため使い方によってはとてもお得にお買い物や各種サービスを利用することができるため非常に使い勝手の良いカードとなっております。

30代 | 女性

5

国内の主要空港にプラスしてホノルルのダニエル・K・イノウエ国際空港のラウンジも無料で利用できて飛行機の待ち時間を快適に過ごせます。対象のレストランを2名で利用すると1名分が無料になったり、対象ホテルを優待価格で利用でいたりサービスが充実しています。

30代 | 男性

4

まずナンバーレスのすっきりデザインが特徴です。セキュリティに配慮したこのような形には、持ち主への配慮ができていて良いと思います。初年度は入会費が無料なのはありがたいです。次年度からは年会費が11000円必要になります。空港ラウンジサービスなど、旅行関係での特典が魅力です。このあたりのサービスを多く利用する人であれば、やや高額な会費の元がとれると思えます。

30代 | 男性

4

仕事柄毎月のように飛行機を利用しますが、国際線・国内線のラウンジが利用できるので、すごく助かっています。離陸まで落ち着いて仕事ができますし、リラックスできるので本当に嬉しいです。300万円の買物保険もありますので、高額な買い物をする際にも安心する事ができます。

JCBゴールドExtageは29歳以下が対象!将来のランクアップを狙える

| 年会費 | 3,300円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 0.75%~10.25% |

| ポイント種類 | Oki Dokiポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 20歳以上29歳以下&安定収入 (学生を除く) |

| 交換可能マイル | ANA/JAL/スカイ |

初年度の年会費が無料&次年度もお得

JCBゴールドExtageは、ゴールドカードでありながら初年度の年会費が無料です。

次の年以降も年会費は3,300円(税込)と、ほかのゴールドカードと比べてもかなり安く設定されています。一般カードにはない優待を受けながら、コストを抑えて使えるのがうれしいポイントです。

入会できるのは20歳以上29歳以下

このカードは、20歳以上29歳以下で、本人に安定した収入がある方(学生は不可)が対象です。

家族カードも作ることができて、1名分までは年会費が無料になります。20代の方が気軽にゴールドカードを持てる貴重な1枚です。

ゴールド会員だけの専用サービスを利用できる

JCBゴールドExtageは、「GOLD Basic Service」の対象カードです。

たとえば、国内の主要空港やハワイ・ホノルルの空港ラウンジを無料で使えるなど、ゴールド会員ならではのサービスが用意されています。サポート面でも安心です。

安い年会費でゴールド会員向けの特典が受けられる

JCBゴールドと比べて年会費が安いのに、同じようなゴールド会員限定サービスを使えるのが特徴です。20代限定で持てる、コスパの高いゴールドカードです。

入会後のポイント特典が充実

新規で入会すると、入会から3ヶ月間はOki Dokiポイントが通常の3倍になります。

さらに、4ヶ月目から1年間は、ポイントが1.5倍になる「EXTAGEボーナス」が適用されるので、長く使うほどお得にポイントがたまります。

優待店でポイントがどんどんたまる

JCB ORIGINAL SERIESパートナーのお店で買い物やサービスを利用すると、ポイントが2~10倍になります。

セブン-イレブン、スターバックス、Amazonなど、よく使うお店が多い方にはぴったりです。

「Oki Doki ランド」でポイント最大20倍

JCBゴールドExtageでは、JCBのポイントサイト「Oki Dokiランド」を経由して買い物をすると、ポイントが3倍以上になるチャンスがあります。

最大で20倍になることもあるので、ネットショッピングをよくする方にはとくにおすすめです。

ANAアメリカン・エキスプレス®・ゴールド・カードは航空券やANA関連店舗で最大2%還元

| 年会費 | 34,100円(税込) |

|---|---|

| ポイント還元率 | 0.5%~2.0% |

| ポイント種類 | 海外旅行/ショッピング/スマートフォン/航空便遅延/イベントキャンセル |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 非公開 |

| 交換可能マイル | ANA |

ステータスカードでも賢くマイルを貯められる

ANAアメリカン・エキスプレス®・ゴールド・カードは、ステータスカードとしての魅力を持ちながら、お得にANAマイルをためることができるカードです。

ANA航空券や旅行商品、機内販売など、ANAグループでカードを使うと、100円につき通常の1ポイントに加えて、さらに1ポイントのボーナスポイントがたまります。

つまり、合計で2%相当のポイントがたまることになり、ANAをよく利用する方にとっては非常にお得です。ポイントには有効期限がないので、じっくりためてマイルに交換できます。

ポイントはすべて有効期限なしでためられるうえ、「ANAカードマイルプラス」の加盟店で買い物をすると、ポイントに加えてマイルも同時にためられます。

さらに、ANAグループの飛行機に乗ると、ボーナスマイルがもらえる特典もあります。

アメックスならではの旅行サービスもついてくる

このカードには、アメリカン・エキスプレス®の旅行サポートがしっかりついています。

たとえば、国内外29の空港ラウンジを無料で使えるほか、海外旅行中のけがや病気にそなえた最高1億円の旅行傷害保険も付いています。

また、やむを得ない出張やケガなどで旅行をキャンセルする場合も、「キャンセル・プロテクション」で補償されるので安心です。

入会特典で最大90,000マイル相当がもらえる

このカードに入会すると、「ANAアメリカン・エキスプレス®提携カード メンバーシップ・リワード」を使って、最大90,000マイル相当のポイントがもらえます。

このように、ANAアメリカン・エキスプレス®・ゴールド・カードは、マイルのたまりやすさが業界トップクラスです。

空港ラウンジは同伴者も無料で使える

多くのステータスカードでは、空港ラウンジを同伴者が使う場合に料金がかかることがあります。

しかしANAアメリカン・エキスプレス®・ゴールド・カードでは、会員だけでなく同伴者も無料でラウンジを使えるのが特徴です。

対象は国内外の29ヶ所。フライト前に、夫婦やカップルでゆったりと過ごせるのが魅力です。

- ANA アメリカン・エキスプレス®提携カード メンバーシップ・リワード

ポイントとマイルが同時に貯まる。ANAグループの利用で2倍のポイントが貯まる。 - 空港ラウンジ同伴者無料

国内・海外14空港のラウンジを会員以外の同伴者も無料で空港ラウンジを利用可能に - ANA SKY コインプレゼント

12/31までに規定額以上のカード利用でANA SKY コインを1万コインプレゼント - 手厚い保険

国内・海外旅行保険やキャンセルプロテクションなど充実した補償内容

- ご入会後3ヶ月以内に合計180万円以上のご利用で合計68,000マイル相当獲得可能

カード付帯特典

└2,000マイル

ご利用ボーナス1

└ご入会後3ヶ月以内に合計60万円以上のカードご利用で16,000ボーナスポイント

ご利用ボーナス2

└ご入会後3ヶ月以内に合計100万円以上のカードご利用で12,000ボーナスポイント

ご利用ボーナス3

└ご入会後3ヶ月以内に合計180万円以上のカードご利用で20,000ボーナスポイント

通常ご利用ポイント

└合計180万円以上のカードご利用で18,000ポイント

ANAアメリカン・エキスプレス®・ゴールド・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ANAを利用する機会が多い人におすすめのカードです。別途登録料はかかりますが、メンバーシップ・リワード・プラスに登録することでポイントの有効期限が無期限になるほか、旅行関連の補償はもちろん、スマートフォン料金の支払いでカードを使うとスマートフォンが破損した際に補償サービスが受けられるなど、独自のサービスが魅力です。国内旅行でANAをよく利用する人なら、ぜひ持っておきたい1枚です。

30代 | 男性

5

ANAアメリカン・エキスプレス®・カードの基本機能に加え、ANAグループでのカード利用はポイントが2倍貯まり、貯まったポイントは1,000ポイント(=1,000マイル)単位でマイルに移行できます。さらにANA便に搭乗するたびにボーナスマイルがプレゼントされます。

20代 | 男性

5

最高1億円補償の海外旅行傷害保険や最高5,000万円補償の国内旅行傷害保険が付帯されています。 カードで購入した商品について破損・盗難などの損害を購入日から90日間、年間最高500万円まで補償されるショッピング・プロテクションも付帯されています。

40代 | 女性

4

ANAマイルが貯まり、かつトラベル&エンターテイメントに強いアメックスなので旅行好きには必携です。特に、空港ラウンジが本人+1名使えることと、ポイントを無期限で貯められて無料でANAマイルに移行できるため、じっくり貯めていつか家族でハワイに特典航空券で行きたいと思っています。海外旅行では家族含めて保険が利用付帯であること、キャンセルプロテクションがあるのでこの年会費にも納得しています。

30代 | 男性

4

アメックスの優遇サービスを受けることができるのが嬉しい。ANAのマイルも貯めることができるので海外旅行に行く私は非常に助かっております。入会した際にマイルの贈呈があったのも結構嬉しかったです。飛行機に乗る機会がある方にお勧めしたいクレジットカードです。

40代 | 男性

4

飛行機旅行にハマり始めたときに作ったカードです。このカードは使えば使うほど得というカードだと思うので、スタート時の特典は他のカードに比べると見栄えしません。でもANAカードってステイタス感が強いし、持ってて一流な雰囲気があります。それで一枚くらいと思ったのも、作った理由です。やっぱりANAに乗るときは、いい待遇を受けられます。

エポスゴールドカードは利用金額による招待によって年会費が無料になる

| 年会費 | 5,000円※1 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | エポスポイント |

| 付帯保険 | 海外旅行 |

| 申込条件 | 20歳以上※2 |

| 交換可能マイル | ANA/JAL |

※1 ご招待/プラチナ・ゴールド会員のご家族からのご紹介で永年無料 または 年間50万円以上利用で翌年以降永年無料

※2 18歳、19歳の方はエポスカードを保有している場合のみお申し込みいただけます

お気に入り店舗の登録でポイント2倍に

エポスゴールドカードでは、対象店舗の中から3つまでお気に入り店舗を登録でき、登録したお店でカードを使うと、ポイントが通常の2倍たまります。日ごろからよく使うお店を選んでおけば、効率よくポイントをためられます。

年4回の優待期間でマルイの買い物がお得に

年に4回ある優待期間中は、マルイ・モディ・マルイウェブチャネルでの買い物が10%オフになります。

気になっていた商品をお得に買えるチャンスなので、ぜひチェックしておきたいサービスです。

旅行に役立つサービスが充実

エポスゴールドカードには、海外旅行傷害保険(最高5,000万円)が付いています。

また、世界30都市以上にある現地デスクでは、旅先の情報提供や、パスポートの紛失・盗難などのトラブルにも対応してくれます。旅行中も安心できるサポートがそろっています。

サポートが手厚い1枚

エポスゴールドカードは、エポスカードに比べてサポート内容が充実しているクレジットカードです。

日常の買い物や旅行の際に、頼れるサービスがそろっています。

ポイントの有効期限がなくなる

エポスカードはポイントの有効期限が2年ですが、エポスゴールドカードでは有効期限がなくなります。

長くカードを使い続ける方には、とても大きなメリットです。たまったポイントは商品やギフト券、マイルなどに交換でき、ほかにもさまざまなサービスと交換できます。

利用額に応じて最大10,000ポイントのボーナス

年間の利用額によって、翌年の年会費が永年無料になるほか、最大で10,000ポイントのボーナスがもらえます。

- 年間50万円以上の利用で翌年から年会費が無料

- 年間100万円の利用で10,000ポイントをプレゼント

tsumiki証券のつみたてや、プリペイドカードへの入金もボーナスの対象になります。

家族向けのサービスも充実

エポスゴールドカードでは、家族にも年会費無料でカードを招待できます。

家族でポイントをシェアしたり、引き落とし口座をひとつにまとめたりすることができるのも便利です。招待できるのは紹介者を含めて最大11人までです。

ただし、招待できるのは二親等以内で18歳以上の方に限られます。

エポスゴールドカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

マルイでの利用でポイント還元率が1%になるほか、ポイントの有効期限も無期限になります。さらに、3つのショップまで登録可能の「選べるポイントアップショップ」を利用すれば、ポイント還元率が最大2倍になるなど、永久ポイントを効率的に貯めることができる点は魅力と言えます。招待を受けた場合や、年間の利用額50万円以上の場合は、年会費永年無料になるので、ほぼ無料で保有できると思っていいでしょう。

40代 | 男性

5

このゴールドカードは通常であれば年会費は5000円かかりますが、この年会費は条件しだいでは以後無料にできます。その条件というのは、年間50万円以上利用することにとって翌年以降の年会費が永年無料になります。これは大きな魅力的です。年間50万円の利用は決して無理な金額ではありませんので、年会費の無料の条件はわりと簡単にクリアできます。また、海外保険の付帯が自動付帯になっている点も良かったです。

20代 | 女性

5

選べるポイントアップショップというものがあり、よく行くスーパーやドラッグストアなど登録しておけばポイントが2倍付与されるので買い物を良くするので自然にポイントが溜まっていくのがとても嬉しいです。 また、買い物は基本的にクレジット決済なのですが、年間のご利用額が50万、100万と使うほど高額なポイントもゲットできるため、クレジット決済をよく利用しています。 使えるお店も多いのでかなり満足しています。

30代 | 女性

5

エポスゴールドカードは年会費無料でたくさんの得点が受けられるカードです。 通常のエポスカードですと2年でポイントの期限が切れてしまいますが、有効期限がなくなります。 また、年間の利用額が50万円以上で2500円分、100万円以上では10000円分のポイントが貰えるのが魅力です。 他に、お気に入りのショップ登録で最大2倍のポイントが付いたり、空港発ラウンジが無料で使用できたりととてもお得なカードです。

30代 | 男性

4

エポスカードの一番の魅力はよく使うショップを事前に3店舗まで登録していれば、ポイントが2倍になるということです。私はこれはここで買う、というのを決めているタイプなのでこのサービスでよく使うショップを登録しています。どうせ買うならお得に買いたいですよね。また、ポイントに期限がないのも魅力的です。

30代 | 男性

4

通常還元は一般カードと一緒ですが、有効期限がなくなって、指定サービス選ぶと3倍のポイントになります。旅行保険はこれだけだと不足です。国内空港ラウンジは使えるところが多くて、ゴールドカードですが、ショッピング保険がないです。そして使いにくいと思わなくて、ゴールでも紙の利用明細書発送が有料となります。

30代 | 女性

4

ゴールドカードですが、年間50万円以上の利用で年会費が永年無料になります。(その他にも無料になる条件あり)普段よく使うお店を事前に3件まで登録するとポイントが2倍になる、選べるポイントアップショップもおすすめです。また、年間のカード利用金額によりボーナスポイントも貰えます。

イオンゴールドカードは全国でイオンラウンジを使える

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | WAON POINT |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 20歳以上 |

| 交換可能マイル | JAL |

3種類の保険が無料でついてくる

イオンゴールドカードには、さまざまな状況に役立つ3つの保険が無料でついています。

- ショッピングセーフティ保険:購入した商品が事故などで壊れた場合、年間300万円まで補償されます。

- 海外旅行傷害保険:最高5,000万円まで補償

- 国内旅行傷害保険:最高3,000万円まで補償

旅行や買い物のトラブルにそなえたい方にぴったりの安心サポートです。

全国のイオンラウンジが使える

イオンゴールドカードを持っていると、全国のイオンラウンジを無料で使うことができます。

ラウンジ内には、トップバリュの商品試供品が用意されていたり、新聞や雑誌が読めたりと、ちょっとした休憩にぴったりの空間です。利用時間は1日1回30分以内となっています。

国内の空港ラウンジも使える

イオンゴールドカードでは、国内にある主要な空港のラウンジも利用できます。

ラウンジを利用する際は、イオンゴールドカードと当日の搭乗券を提示する必要があります。同伴者は有料になるので注意してください。

家族カードも同じ補償が受けられる

家族カードでも、本会員と同じ保険が適用されるのは大きなメリットです。

旅行や買い物中にトラブルがあったときにも、安心して利用できます。ただし、同伴者は補償の対象外となる点は覚えておきましょう。家族カードの年会費は無料です。

イオンカードの特典もそのまま使える

イオンゴールドカードでは、通常のイオンカードの特典もそのまま利用できます。

Apple Payなどのスマホ決済に対応しているほか、イオンiDを使って簡単に支払いができます。全国のイオンやマックスバリュでお得に買い物ができるほか、イオンシネマでは映画がいつでも300円引きで楽しめます。

イオンやマックスバリュをよく使う方にぴったりの1枚です。

イオンゴールドカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

所有するには、年間100万円以上の利用が条件です。年会費が無料であるにもかかわらず、国内の空港ラウンジやイオンラウンジを無料で利用できる特典があります。旅行保険やショッピング保険も海外旅行は最高5,000万円、国内旅行でも最高3,000万円、ショッピング保険は年間300万円までの補償内容となっていることから、普段からイオン系列のお店をよく利用する人で、年会費無料でゴールドカードを持ちたい人におすすめのカードと言えます。

40代 | 男性

5

このゴールドカードは通常時のポイント還元率はそこまで高くはありませんが、イオングループだけに限定して使えばポイント還元率のアップといった恩恵が得られるようになっています。それ以外では、年会費が無料でゴールドカードを持つことができるのでコストパフォーマンスを考えるとかなり高いです。

30代 | 女性

5

イオンラウンジを使用できることがとても便利で助かっています。イオンラウンジでは無料でドリンクが飲めたり、トップバリュの試食ができたりするので、大型のイオンモールなどでショッピングしたときの休憩場所として最適です。またPCの使用や充電器があれば携帯電話の充電も可能です。小さいお子さん連れの方や高齢者の方でもゆっくり休憩できると思います。

30代 | 男性

4

イオンゴールドカードは、イオンモールをよく利用する自分には助かっています。その理由は「イオンラウンジ」を利用することができるからです。イオンラウンジは、イオンゴールドカードを持っている人かイオンの株主かじゃないと入室できないようになっていて、30分程度のフリードリンクとお菓子を頂くことができます。ゆったりとくつろぐことができ、いつも買い物での疲れを少しだけ癒やすことができています。

50代 | 女性

4

クレジットカードだけでなく、WAONとイオン銀行の機能と一体型なので、一枚で三役に使用できるカードです。WAONと連携してオートチャージを利用すると、ポイントがダブルで付与されるのでお得です。特にイオンをよく利用する人にはオススメのカードです。キャンペーンがよく開催されるので、イオンモールでの利用もお得になります。ゴールドカードならではの空港ラウンジ利用サービスも嬉しいです。

30代 | 男性

4

オーパスカード作らなくてもイオンカードあればほとんどのコスモ石油で会員価格で入れられます。割引にならないコスモに今のところあたってなくて、キャッシュレス還元対象外になること以外、オーパスなどを作る意味がないと思えます。そしてイオンに行くことが多い自分委はメリットがあるカードです。

30代 | 女性

3

ゴールドカード対象者が多くなりすぎたのか、イオンラウンジは並ばないと入れません。 空港ラウンジに関しても対象が少なく、恩恵を受けたことがありません。 ポイントに関しては、大手スーパーマーケットが出しているクレジットカードとしては、特に格別感もなく普通だと思います。

ディズニー★JCBカード ゴールドカードは継続使用でディズニーの非売品がもらえる

| 年会費 | 14,300円 |

|---|---|

| ポイント還元率 | 1.00% |

| ポイント種類 | ディズニーポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 20歳以上でご本人に安定継続収入のある方(学生不可) |

| 交換可能マイル | - |

毎月の支払いでディズニーポイントがたまる

ディズニー☆JCBカード ゴールドカードは、毎月の支払いでディズニーポイントがたまるカードです。

一般カードでは200円(税込)につき1ポイント(還元率0.5%)ですが、ゴールドカードは100円(税込)につき1ポイント(還元率1%)と、ポイントがたまりやすくなっています。

デザインは3種類から選べる

ゴールドカードはデザインが固定のことが多いですが、ディズニー☆JCBカード ゴールドカードは3種類の中から選べます。

- ミッキーマウス&フレンズ

- 蒸気船ウィリー

- シンデレラ城

自分の好きなデザインで、楽しみながらディズニーポイントをためられるのも魅力です。

ゴールドカードにふさわしい保険つき

このカードには、JCBが用意するさまざまな保険がついています。

- 海外・国内旅行傷害保険:最高5,000万円

- 航空機遅延保険

- ショッピングガード保険:最高500万円

旅行先でのトラブルや、買い物中の万が一にも安心して使えるサポートがそろっています。

- ディズニーポイント:100円ごとに1ポイントがたまる

- Thanksギフト:カード継続で非売品グッズをプレゼント

- JCBの保険:旅行・買い物のトラブルに対応

- 新規入会特典:美女と野獣ルーム宿泊招待キャンペーンやポイント特典

- ゴールド会員デスク:専用デスクでの安心サポート

ディズニー好きにぴったりの1枚

ディズニー☆JCBカード ゴールドカードは、ディズニーポイントがたまりやすく、限定イベントや非売品グッズなど、ディズニー好きにはたまらない特典がそろっています。

ポイントが毎月の支払いでどんどんたまる

ゴールドカードを使えば、100円ごとに1ポイントのディズニーポイントがたまります。一般カードでは還元率0.5%ですが、ゴールドならその2倍です。

ディズニー関連のアイテムと交換したい方や、たくさんポイントをためたい方にぴったりです。

継続利用でオリジナルグッズをプレゼント

カードを使い続けることで、毎年非売品のディズニーグッズ(Thanksギフト)がプレゼントされます。

ゴールドカード専用のグッズは、通常のカードとは内容が異なるため、ディズニーファンにはうれしい特典です。

保険が充実していて安心

このカードには、JCBの各種保険が付帯されています。国内外の旅行傷害保険は最高5,000万円、カードで旅行代金を支払っていた場合は、最高1億円まで補償されます。

さらに、ショッピングガード保険(最高500万円)もついていて、買い物中のトラブルにも対応できます。

ディズニーだけでなく、日常生活や旅行でも安心して使えるカードです。

ディズニー★JCBカード ゴールドカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費は14,300円(税込)となっており、限定のディズニー・カードクラブ特典には、オリジナル商品と交換できたり、カード継続時にオリジナルグッズがもらえるといったもの以外にも、次回発行の際にはカードのデザインを自由に変えることができるものもあります。さらにJCBゴールドカードならではの旅行保険やショッピング保険といった充実した補償が合わせて受けられる点もメリットといえるでしょう。

20代 | 女性

5

海外でお買い物をした際に現金がなかった事で使用しました。スムーズにお買い物を行えたので良かったし現金が無い方にもお勧めのカードだと思いました。使用した当時は育児を行っていたのでスムーズにお買い物を行えたのたは助かりました。育児や子育てを行っている方にお勧めのゴールドカードだと思いました。

30代 | 女性

5

まず、デザインがかわいいのが魅力です。たくさんのディズニーキャラクターの中から好きなデザインが選べるのがうれしい。 ディズニーストアを利用する機会や、実際にディズニーリゾートに行く機会が結構あるので、優待特典の使いやすさがすごく良かった。 年会費はかかりますが、ディズニーポイントのたまりやすさや、お得さが本当にうれしい使えるカードです。

30代 | 女性

5

ディズニー好きにはおすすめした1枚で、ディズニーホテルでキャンペーン割引がうけられたり、ディズニー・カードクラブの会員のに参加できるーティにいけたり、限定グッズをもらえたりします。また主要空港のラウンジを利用で着たり、手厚い保険内容も魅力です。

30代 | 女性

5

小さいころからディズニーランドが好きで、ディズニー関連の特別な特典を受けられるところに興味を持ちました。カード保持者限定のイベントに参加できたり、ホテルでキャンペーンを受けられたりするほか、ディズニーをモチーフにしたカードデザインも可愛らしく気に入っています。またゴールドならではの空港ラウンジの利用や充実した保険内容も魅力です。

30代 | 男性

5

ディズニー・カードクラブサイトにて申し込めば、子ども専用のクレジット機能のついていないキッズ・ポイントカードを作ることも可能です。 たまったポイントを、家族カードに振り分けて利用することができます。子供たちに特別な気分を味わってほしい方におススメのメリットです。

30代 | 女性

4

プログラム入会特典でポイント還元率が高くなるポイントプログラムがありました。またキャンペーンは不定期で行われますが、その時はキャンペーンがあってプラスのポイントとクーポンを頂きその分で買い物をしてプレゼントみたいに頂けたのとデザインがとても可愛いののでそこで選びました。

ステータスが高いプラチナ・ブラックカードおすすめランキング11選!

プラチナ・ブラックカードは、年会費が高額なため、所有すること自体がステータスシンボルとなるクレジットカードです。旅行やグルメ、ショッピングなど、様々な場面で優待や特典を受けられるため、ライフスタイルをワンランクアップさせてくれます。

ここでは、「年会費」「ポイント特典」「優待の魅力」「サービスの充実度」をもとに、NET MONEY編集部がおすすめするプラチナカード・ブラックカード11枚をランキング形式で紹介します。

| カード名 | アメリカン・エキスプレス®・プラチナ・カード | ダイナース クラブカード |

ラグジュアリー ブラックカード |

JCBプラチナ | 三井住友カード プラチナ |

セゾンプラチナ・アメリカン・エキスプレス®カード | TRUST CLUB ワールドカード |

UCプラチナカード | 三菱UFJカード・プラチナ・アメリカン・エキスプレス® | Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード | TRUST CLUB プラチナ Visaカード |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | △ 165,000円 |

◯ 24,200円 ※2025年7月31日までの申し込みで本会員・家族会員ともに初年度年会費無料 |

△ 110,000円 |

◎ 27,500円 |

◯ 55,000円(税込) |

◎ 33,000円(税込) |

◎ 13,200円 |

◎ 16,500円 |

◎ 22,000円(税込) |

◎ 49,500円 |

◎ 38,500円 |

| 還元率 | △ 0.50% |

◯ 0.40%~1.00% |

◯ 1.25~2.75% |

◎ 0.50%~10.00% |

◯ 1.0%~7%(※) |

◯ 0.75%~1.00% |

◯ 0.75% |

◎ 1.0% |

△ 0.5~15%※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。 |

△ 1.00% |

◯ 1.00% |

| コンシェルジュサービス | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | - | ◯ | ◯ | - | ◯ |

| 特徴 | グルメ優待やホテル優待が充実する圧倒的ステータスを誇るプラチナカード | コンパニオンカードを無料で発行可能 | マスターカードの中で最上位のステータスを持つブラックカード | グルメ優待やコンシェルジュ、宿泊優待のJCBプレミアムステイプラン、ユニバーサル・スタジオ・ジャパンや空港ラウンジサービスなど幅広く豊富なサービスが揃う1枚 | グルメ優待や宿泊優待、ゴルフ優待、宝塚歌劇団優待など幅広く充実したサーボスが付帯する三井住友カード最高ランクのクレジットカード | 「一休.com」でカード決済するとポイントが5%還元に | 年会費は割安ながら、グルメ優待やラウンジサービスなど年会費以上の充実したサービスが付帯する | 年会費は割安ながら、グルメ優待やラウンジサービスなど年会費以上の充実したサービスが付帯。特にリモート時代に応じた付帯保険やオンラインサービスがある珍しい1枚 | 買い物はポイント還元率1.5倍などのポイント優待が揃う | Marriott Bonvoyの「ゴールドエリート」会員資格が手に入る旅行好き必携カード | 充実したサービスはもちろん、ポイントに有効期限がなく使いやすい |

| 国内サービス | ・高級レストラン1名分料金無料 ・ユニバーサル ・スタジオ ・ジャパン ラウンジ優待 ・旅館 ・ホテル優待 ・駅ビルラウンジ優待 ・24時間365日コンシェルジェデスク利用可能 など |

・ユニバーサル ・スタジオ ・ジャパン ラウンジ優待 ・ヘリクルーズ優待 ・歌舞伎 ・能のチケット優待 ・グルメサービス など |

・所定コース料理2名以上利用で1名様分無料ホテル優待 ・ゴルフ優待 など |

・高級ホテルアップグレードサービス ・グルメ優待 ・年1回高級ホテル無料券プレゼント |

・TOHOシネマズ優待 ・国?美術館への無料入館 ・VIPホテル優待 ・プライオリティ ・パス |

・一休.com優待 ・スポーツジム優待 ・旅館 ・ホテル優待 ・ヘアサロン優待 ・弁護士紹介サービス など |

・ラウンジ ・キー優待 ・コース料理1名無料 ・国内空港送迎優待 |

・国内旅行傷害保険 ・ショッピング安心保険 ・24時間のコンシェルジュサービス ・グルメ優待 ・空港送迎ハイヤー |

・グルメ優待 ・ゴルフ場予約代行 ・ホテル優待 ・24時間健康 ・介護相談サービス |

・Marriott Bonvoyゴールドエリート会員資格 ・プロテクションサービス |

・映画館優待 ・24時間365日のコンシェルジュサービス ・グルメ優待 ・手荷物配送無料 |

| 海外サービス | ・プラチナ専用コンシェルjジュデスク ・世界140ヵ国以上の空港ラウンジ利用可能 ・海外宿泊 ・航空券予約 など |

・空港ラウンジ ・海外旅行保険自動付帯 ・海外現地トラベルデスク ・ショッピング ・リカバリー など |

・空港ラウンジ無料 ・ハワイアン航空 エリート会員ステータス ・国際線手荷物宅配無料 ・家族も海外保険自動付帯 |

・海外Wi-Fi ・海外携帯レンタルサービス ・海外保険自動付帯 ・海外ラウンジ ・手荷物宅配サービス など |

・家族も海外保険自動付帯 ・海外ラウンジ ・ショッピングガード保険 ・航空遅延補償 ・手荷物宅配サービス など |

・カード支払いでポイント2倍 ・海外保険自動付帯 ・海外ラウンジ ・ショッピングガード保険 ・手荷物宅配サービス など |

・国際線手荷物無料宅配(2個まで) ・空港ラウンジサービス ・ホテル優待 |

・海外旅行傷害保険 ・24時間のコンシェルジュサービス ・空港宅配 ・海外Wi-Fiレンタル |

・プラチナコンシェルジュ ・海外ラウンジ ・手荷物配送 |

・カード継続で無料宿泊特典 ・海外ラウンジ |

・24時間365日のコンシェルジュサービス ・ハワイアン航空エリート会員 ・海外ラウンジ ・ホテル優待 |

| グルメ優待 | 所定コース料理2名以上利用で1名分無料 | 所定コース料理2名以上利用で1名分無料 | コース料理アップグレード | 所定コース料理2名以上利用で1名分無料 | 所定コース料理2名以上利用で1名分無料 | - | 所定コース料理2名以上利用で1名分無料 | ・3,000~5,000円相当の割引クーポン・所定コース料理2名以上利用で1名分無料 | 所定コース料理2名以上利用で1名分無料 | - | 所定コース料理2名以上利用で1名分無料 |

| 無料空港 ラウンジ |

国内&世界1,400ヶ所以上のラウンジ (2025年4月25日現在) |

国内&海外主要空港 | 国内&世界1,400ヵ所以上のラウンジ | 国内&世界1,400ヵ所以上のラウンジ | 国内&世界1,400ヵ所以上のラウンジ | 国内&世界1,400ヵ所以上のラウンジ (2025年4月25日現在) |

国内主要空港ラウンジ | 国内主要空港ラウンジ | 世界1,400ヵ所以上のラウンジ (2025年4月25日現在) |

国内主要空港&ダニエル・K・イノウエ国際空港 | 国内、韓国主要空港&ダニエル・K・イノウエ国際空港 |

| ポイント種類 | メンバーシップ・リワード | ダイナースクラブリワードポイント | ラグジュアリー・リワード・ポイント | Oki Dokiポイント | Vポイント | セゾン永久不滅ポイント | TRUST CLUBリワードポイント | UCポイント | 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードグローバルポイント | MarriottBonvoyポイント | TRUST CLUBリワードポイント |

| 申込条件 | 非公開 | 当社所定の基準を満たす方 | 20歳以上 | 20歳以上&安定収入※学生不可※プラチナカード独自の審査基準により発行します。 | 満30歳以上&安定収入 | 20歳以上&安定収入 | 当社所定の基準を満たす方 | 安定収入&社会的信用を有する人 | 20歳以上&安定収入 | 20歳以上&安定収入 | 当社所定の基準を満たす方 |

| 付帯保険 | 海外旅行:最大1億円 ショッピング:購入金額の50~100% |

海外旅行:最大1億円 国内旅行:最大1億円 ショッピング:最大500万円 |

国内旅行:最大1億万円 海外旅行:最大1億2,000万円航空機遅延:最大10万円 ショッピング:最大300万円 |

国内旅行:最大1億円 海外旅行:最大1億円航空機遅延:最大4万円 破損盗難 :最大500万円 |

国内旅行最大1億円 海外旅行:最大1億円 ショッピング:最大500万円 |

国内旅行傷害保険:最大1億円 海外旅行傷害保険:最大5000万円 ショッピング:最大300万円 |

国内旅行最大7,000万円 海外旅行:最大7,000万円 ショッピング:年間最大500万円 |

国内旅行:最大5,000万円 海外旅行:最大1億円 ショッピング:最大300万円 通信端末修理費用保険:最大3万円 |

国内旅行最大1億円 海外旅行:最大5000万円 ショッピング:最大300万円 |

国内旅行最大5,000万円 海外旅行:最大1億円 ショッピング:最大500万円 |

国内旅行最大1億円 海外旅行:最大1億円 ショッピング:最大500万円 |

| 交換マイル | ANA/JAL/スカイ | ANA/JAL/スカイ/マイレージプラス | ANA/JAL(1ポイント=3マイル) | ANA/JAL/スカイ | ANA | JAL | - | - | JAL/マイレージプラス | ANA/JAL/スカイ | - |

| ブラックカードへの招待 | あり※条件非公開 | - | - | - | あり※条件非公開 | - | - | - | - | - | - |

| カッコイイ利用シーン | パートナーをコース料理に無料で招待 | パートナーの食事を無料でふたりで楽しいひと時を | リムジンサービスアップグレードなどの優待 | 家族や仲間との旅行やお食事などの手配は専用コンシェルジュにお任せ | パートナーとの旅行で部屋をグレードアップより快適な空間でリラックス | 空港ラウンジで提示して同伴者と出発まで快適な時間を | 大切な方とのコース料理を1名分無料で楽しむ | 家族や仲間との旅行やお食事などの手配は専用コンシェルジュにお任せ | パートナーとの食事を無料で楽しむ | ゴールドエリート限定の優待で宿泊を満喫する | コース料理を無料でアップグレードして大切な方との食事を楽しむ |

| キャンペーン | 合計200,000ポイント獲得可能 | - | 最大22万円相当の全額返金保証キャンペーン | 最大66,000円相当キャッシュバック2024年10月1日(火)~2025年3月31日(月) | - | 条件達成で最大10,000円分のAmazonギフトカード獲得可能 | 入会後3ヵ月以内に、合計20万円以上の利用で13,200円キャッシュバック2024年8月1日(木)~2025年1月31日(金) | 抽選で最大10万円キャッシュバック | 利用金額の20%相当のボーナスポイント | 入会特典で最大39,000ポイントプレゼント | └ご入会後3ヶ月以内に30万円のカードご利用で30,000ポイントプレゼント└30万円のカードご利用で獲得できる通常ご利用ポイント9,000ポイント |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

※注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 年間100万円のご利用で翌年以降の年会費永年無料

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

アメリカン・エキスプレス®・プラチナ・カードは豪華な高級ホテルや旅行を満喫できる

| 年会費 | 165,000円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | メンバーシップ・リワード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 非公開 |

| 交換可能マイル | ANA/JAL/スカイなど全16社 |

メタル製のスタイリッシュなステータスカード

アメリカン・エキスプレス®・プラチナ・カードは、通常申し込みで手に入るクレジットカードの中でも最高ランクの1枚です。

カード素材はメタルで、手に取ったときの重みと輝きがステータス感を際立たせます。外見も機能も兼ね備えた、誰もが目指したくなるカードです。

24時間365日対応のプラチナ・コンシェルジェ・デスク

このカードには「プラチナ・コンシェルジェ・デスク」がついており、旅行やレストランの予約、各種相談まで幅広くサポートしてくれます。

365日いつでも利用できるため、忙しい方でも安心して頼ることができます。

還元率も高くポイントがたまりやすい

アメリカン・エキスプレス®・プラチナ・カードでは、無料で「メンバーシップ・リワード・プラス」に登録できます。

これにより、ポイント還元率が常に1%に設定され、プラチナカードながらもしっかりとポイントをためられます。

- プラチナ・コンシェルジェ・デスク:旅行やレストラン予約などを24時間365日サポート

- 2 for 1ダイニング by 招待日和:対象レストランで2名以上の予約時、1名分が無料

- ファイン・ホテル・アンド・リゾート:部屋のアップグレードや朝食無料など、平均600米ドル相当の特典

- 手厚い保険:日常生活の事故で他人に損害を与えた場合、最大1億円の補償

- グローバル・ラウンジ・コレクション:世界1,400ヵ所以上の空港ラウンジを無料で利用可能※

- トラベルオンライン クーポン:初年度に「アメリカン・エキスプレス®・トラベルオンライン」で使える3万円分のクーポン(10万円以上の利用時)

- フリー・ステイ・ギフト:カード更新時に、国内対象ホテルで使える無料ペア宿泊券をプレゼント

※注釈

プラチナ・コンシェルジェ・デスクで安心サポート

クレジットカードの利用に関する相談はもちろん、旅行プランやフライト、レストラン予約なども依頼可能。多忙な方にとって非常に便利なサービスです。

- 2 for 1ダイニング by 招待日和:家族カード会員も対象

- ファイン・ホテル・アンド・リゾート:平均600米ドル相当の特典を受けられる

旅行先での食事や宿泊をワンランクアップできるのが魅力です。

万が一の事故にも安心な保険が充実

日常生活で他人に損害を与えてしまった場合でも、最大1億円の補償が受けられます。

また、ショッピングガード保険もついていて、万が一の買い物のトラブルにも対応。海外旅行・国内旅行の傷害保険ももちろん完備しています。

- <ご入会特典>

合計200,000円相当(年会費1年分相当)のキャッシュバック

[ご利用ボーナス] カードご利用条件達成で合計160,000円キャッシュバック

[通常入会特典] ご入会で30,000円分のトラベルクレジット*をプレゼント

*利用条件あり - <ご入会特典詳細>

ご利用ボーナス1

└ご入会後3ヶ月以内に合計250万円以上のカードご利用で40,000円キャッシュバック

ご利用ボーナス2

└ご入会後6ヶ月以内に合計400万円以上のカードご利用で120,000円キャッシュバック

通常ご利用ポイント

└合計400万円以上のカードご利用で40,000ポイント

通常入会特典*

└カードのご入会でアメリカン・エキスプレス®・トラベル オンラインでご利用可能な30,000円トラベルクレジット

*入会約3ヶ月後に、新規にご入会されたプラチナ・カード会員様へ、30,000円分のトラベルクレジットが加算

アメリカン・エキスプレス®・プラチナ・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

カード発行時にメタル製のプラチナカードと合わせて、セカンドカードとしてプラスチック製のカードが付帯しているので、用途に応じた使い分けが可能です。カードの更新時には、年1回国内の対象ホテルで利用できる無料ペア宿泊券がプレゼントされるなどのサービスがあるほか、付帯保険の内容も生活のあらゆるシーンに対応していることからも、富裕層にはぜひ持っていただきたいカードです。

20代 | 男性

5

専用の優待サイトがあります。グルメから旅行まで幅広いジャンルの優待を受けることができます。特にホテルなどは半額で宿泊することができました。星のやなど一流ホテルも対象となっていますので便利なカードでした。アメックスでスターテスもあり、満足することができました。年会費以上の得点がたくさんありましたので満足しています。

40代 | 男性

5

アメリカン・エキスプレス®の(通称アメックス)のプラチナ・カードは他社のプラチナカードより取得難易度は低いほうであると言えます。 普段使いもでき、色や見た目こそ他社の一般カードと変わりありませんが、おなじみの百人隊長のロゴは誰もが知るものであり所有欲を満たしてくれます。 他社と比較しても圧倒的に高い年会費を払い続け、かつ有り余る程の特典を使いこなせるか、そこに真価が問われるカードだと思います。

30代 | 男性

5

毎年カードを更新すると、1年に1度国内の対象ホテルに無料で一泊できる宿泊券がもらえます。「オークラホテルズ&リゾーツ」、「ハイアットホテルズアンドリゾーツ」、「ヒルトン・ワールドワイド」などの著名ホテルが対象です。ハイクラスのホテルに宿泊できる嬉しいメリットです。

50代 | 男性

4

このカードは還元率が高いのは皆様もご存じだと思います。それ以外に1.高額の商品購入の対応もいい。一度、アメックスに電話してみてください。2.海外商品の口座引落も対応がいい。特に、海外の金融商品を購入する際は絶対にお勧めです。これは本当にいいですよ。

50代 | 男性

4

プラチナホルダーを20年以上続けているが、年会費はどんどん上がって、当初の倍近くになってしまった。誕生日プレゼントも今年は、ツアーの値引き5000円になってしまって残念。個人的には、名古屋のヒルトンが、無料宿泊リストから外れていたが、今年から復活して満足である。 少なくとも、プラチナのプレミアム考えは以前と比べてなくなってきて残念である。

30代 | 男性

4

日本初のプラチナカードという事もあり、圧倒的なブランドで知名度が高いです。 これまでインビテーション制(AMEXからの招待制)でしたが、2019年より自己申し込みが可能になりました。 カードは、メタル製なので独特の輝きがあり、重厚感を感じられるカードです。

ダイナースクラブカードは高級レストランでのグルメ優待が満載!

| 年会費 | 24,200円(税込) ※2025年7月31日までの申し込みで本会員・家族会員ともに初年度年会費無料 |

|---|---|

| ポイント還元率 | 0.4%~1.0% |

| ポイント種類 | ダイナースクラブ リワードポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | ANA/JAL/スカイマイル/マイレージプラス/スカイパス |

| キャンペーン | ・本会員・家族会員ともに初年度年会費無料 ・入会後3ヶ月以内に合計20万円のカード利用と公式アプリのサインオンで15,000ポイントプレゼント ※2025年5月1日~7月31日の申し込み |

利用可能枠に一律の制限がない

ダイナースクラブカードは、利用可能枠に一律の上限が設定されていません。

カード利用者の支払い実績や利用状況に応じて、個別に利用枠が決まるため、他のカードと比べて高額な利用にも対応しやすいのが魅力です。

コンパニオンカードが年会費無料で使える

Mastercardのプラチナグレードである「TRUST CLUB プラチナマスターカード」を、年会費無料で追加発行できます。

請求やポイントはダイナースクラブカードにまとめられるので、手間なく管理でき、世界中で幅広くカードが使えるようになります。

幅広いジャンルの優待がついてくる

グルメ、旅行、エンタメ、ゴルフなど、さまざまなシーンで使える優待が充実しています。

さらに、ポイントには有効期限がないため、好きなタイミングでゆっくり貯めて使えるのも大きなメリットです。

エグゼクティブ ダイニングで特別な食事体験を

ダイナースクラブカードを使えば、全国300以上の対象レストランで、所定のコース料理を2名以上で予約すると、1名分が無料になります。

6名以上の利用であれば、なんと2名分の料金が無料になる場合も。大切な人との食事や接待など、幅広いシーンで活用できます。

空港ラウンジが国内外で使える

国内外の空港ラウンジを無料で使える特典も付帯しています。

たとえば、羽田空港国際線の「POWER LOUNGE」や成田空港の「KALラウンジ」など、主要な空港でラウンジを利用でき、旅行や出張時に快適な時間を過ごせます。

ゴルフ優待も豊富

ゴルフを楽しむ方にはうれしい特典も満載です。

- 全国の名門ゴルフコース約100カ所の予約をサポート

- プライベートレッスンの割引

- 無料または優待価格で受けられるゴルフレッスン

- クラブのフィッティングサービス

- ゴルフ練習場の優待価格利用

趣味をより深く楽しみたい方には、ぴったりの1枚です。

ダイナースクラブカードの口コミ・評判

20代 | 男性

5

基本的には30代以上の高収入の方しか取得できませんが、自営業の場合などは20代での取得も可能です。おそらく、親の紹介があれば大丈夫です。ダイナースクラブカードは、アメックスよりもステータスは上だと思います。限られた人しか取得できないハードルが高いカードです。

30代 | 男性

5

高級レストランのおすすめコース料理を2名以上で予約すると1名分が無料になる優待が受けられます。また、対象店舗によっては6名以上の場合は2名まで無料になりグループでの利用にも最適です。利用は1店舗につき半年に1回までとなり、半年ごとに同じ店舗を利用できるのはもちろん、違う店舗であれば半年の間に複数回利用できます。

40代 | 男性

4

特に、普段から旅行や出張に行く機会が多い人なら、「海外旅行傷害保険」の充実の満足度です。ダイナースクラブカードは、保有しているだけで、適用される、自動付帯なのです。その補償は、とても手厚いものです。その他、数々の特典が存在しています。国内では、31空港+世界1,600カ所以上の空港ラウンジを無料で利用出来るなど。デメリットとしては、付帯特典を、全く使わない人にとっては、年会費が高いという事です。

- 伝統が光るオーソドックスな法人カード!

- 利用額の制限がなく、安心して決済できる

- ビジネスオファーの手厚い優待サービスで税や法律の相談などができる

- 初年度無料!

- 発行後1年以内に300万円以上の決済で翌年の年会費も無料!

- お申し込み期限:2025年7月31日(木)まで

\初年度年会費無料のキャンペーン実施中!/

\法人向けのカードはこちら!/

ラグジュアリーカード(ブラック)はマスターカードの中で最上位のステータス

| 年会費 | 110,000円(税込) |

|---|---|

| ポイント還元率 | 1.25%~2.75% |

| ポイント種類 | - |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/交通事故傷害/賠償責任/カード不正使用被害の補償制度 |

| 申込条件 | 20歳以上(学生を除く) |

| 交換可能マイル | JAL/ANA/ハワイアン航空/ユナイテッド航空 |

最大9,999万円まで決済できる事前入金サービス

ラグジュアリーカード(ブラック)では、利用枠を超える高額な支払いにも対応できる「事前入金サービス」があります。

あらかじめ同額を振り込むことで、最大9,999万円までの決済が可能になります。高額な買い物や特別な支出の際にも安心して利用できます。

マットブラックの金属製カードで圧倒的な存在感

このカードは、表面にマットブラックステンレス、裏面にカーボン素材を使用した金属製カードです。

重厚感があり、他のカードとは一線を画すデザインで、持つだけで特別感があります。

24時間365日対応のグローバルコンシェルジュ

ラグジュアリーカードには、国内外のネットワークを活かした「グローバルコンシェルジュ」が付帯しています。

電話は自動音声なしでスムーズにつながり、メールでも依頼が可能。時間や場所を選ばず、旅や生活のあらゆるリクエストに対応してくれます。

名店へリムジン送迎「ラグジュアリーリムジン」

厳選された全国の名店や隠れ家的レストラン、海外の有名レストランでの予約時に、指定の場所から片道送迎してくれる「ラグジュアリーリムジン」サービスが利用できます。

特別な日のディナーにぴったりなサービスです。

プライベート空間「ラグジュアリーカードラウンジ」

自宅やオフィスとは別の「サードプレイス」として使える会員専用ラウンジを提供。

日中はビジネスミーティングに活用でき、夜は「ラウンジアワー」や自宅でくつろげる「ホームソーシャルアワー」などのイベントも開催されます。

レストランでの優待「ラグジュアリーアップグレード」

対象のレストランでコース料理がアップグレードされたり、会員だけの限定サービスを受けられたりする「ラグジュアリーアップグレード」も用意されています。

特別な食事体験を、さらに上質に楽しめるのが魅力です。

ラグジュアリーカード(チタン)の口コミ・評判

トータルマネー

コンサルタント

新井智美

ポイント還元率は1%ですが、交換する商品によっては2.2%の高還元率になる点も魅力といえるでしょう。プライオリティ・パスも年会費無料で登録できることから、世界中の空港ラウンジでくつろぐことも可能です。ほかにも3,200を超えるラグジュアリーブランドを世界中から取り寄せることができるFarfetchロイヤルティプログラム上級会員資格が付帯されるなど、ステイタスを求める方におすすめのカードといえます。

30代 | 男性

5

ラグジュアリーカードは、MasterCardのプロパーカードの中でも最高峰のランクであり、サービスや付帯保険も充実した1枚となっています。 当然、審査難易度も一般的なショッピングカードに比べてハードルは上がりますが、インビテーション無しでプラチナクラスのカードに申し込みができる点では非常に魅力的です。

50代 | 男性

5

カードが金属で作られた高級感溢れるデザインで、ひんやりとした感触も良く1ランク上のステータスを感じられます。 24時間365日のグローバルコンシェルジュもあり、宿泊先の手配や予約など、さまざまなことを依頼できるのも助かりました。 レストランでのコースのアップグレードや1名無料のなどの特典も嬉しかったです。

30代 | 男性

4

年会費は他にくらべると多少高いです、サービス内容を考えれば価値あります。何より自分のステータスになって、仕事上あれば、自分の評価上がります。ゴールドに比べて割と誰でも持ちやすくて、発行価値があると感じます。コンシェルジュ利用ならお勧めします。

20代 | 男性

4

カードを利用する際だけではなく、カードを持っているだけで多くのサービスを受けることができます。一流ホテルの部屋をアップグレードできたり、カフェやワインバーの優待されたりと、多くのサービスを受けることができます。また、旅行する際の保険がしっかりと整っており、もしものことがあった時に役に立ってくれると思います。

30代 | 女性

4

ラグジュアリーカードには、「Luxury Card Concierge」というコンシェルジュサービスが付帯しています。このサービスは今夜のレストラン探しと予約、旅行プランの選定、ゴルフ場の予約、飛行機や新幹線の手配など24時間365日、利用者をサポートしてくれます。

20代 | 男性

2

旅行によく行く方などはプレミアムラウンジを使用できたり、海外保険、コンシェルジュサービス、ホテル宿泊の優待・部屋のグレードアップなど特典は複数ありますが、還元率なら通常カードで十分な機能ですので、費用対効果の面でお得に活用するにはハードル高いと思います。 よほどの旅行好きか自営業者でないとお得感はなく、見栄だけのものではないでしょうか。よくよく特典サービスを調査した方が良いと思います。

JCBプラチナは独自のエンタメ優待がある

| 年会費 | 27,500円 |

|---|---|

| ポイント還元率 | 0.50%~10.00% |

| ポイント種類 | Oki Dokiポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/航空機遅延/破損盗難 |

| 申込条件 | 25歳以上&安定収入 |

| 交換可能マイル | ANA/JAL/スカイ |

国内外のホテルにお得に宿泊できる

JCBプラチナでは、国内外の上質なホテルや旅館に特別価格で宿泊できるサービスが用意されています。

「JCBプレミアムステイプラン」では、日本各地の高級ホテルや旅館をお得に予約できます。さらに「海外ラグジュアリー・ホテル・プラン」では、海外のラグジュアリーホテルにも優待付きで宿泊できます。

プラチナ・コンシェルジュデスクで手配もスムーズに

JCBプラチナには、24時間365日対応の「プラチナ・コンシェルジュデスク」がついています。

旅行の手配やレストランの予約、チケットの相談などを、専任スタッフがサポートしてくれる便利なサービスです。

空港ラウンジと安心の保険サービス

JCBプラチナには、世界1,400ヶ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」が付帯します。

さらに、最高1億円の国内・海外旅行傷害保険、航空機遅延保険、ショッピングガード保険など、旅行中も安心の補償が用意されています。

- グルメベネフィット:対象レストランで2名以上の予約時、1名分のコース料金が無料に

- ユニバーサル・スタジオ・ジャパン ラウンジ招待:アトラクションの優先搭乗など特別優待あり

- JCB Lounge 京都:京都駅ビル内にあるラウンジが利用可能。ドリンクや新聞閲覧サービスつき

- プラチナ・コンシェルジュデスク:旅行や食事などの手配を24時間365日サポート

- JCBプレミアムステイプラン:ホテル・旅館の宿泊を優待価格で予約可能

ステータスのある1枚で充実のサポートを

JCBプラチナは、旅行・レストラン・チケットなどの予約をサポートしてくれる「プラチナ・コンシェルジュデスク」を利用できる、ステータスの高いカードです。

ホテルや旅館をお得に楽しめる

国内外のホテルに優待価格で泊まれる「プレミアムステイプラン」が使えるのも魅力です。

JCBザ・クラス、ゴールド・ザ・プレミア、プラチナのカード会員だけが使える限定特典となっており、旅行をグレードアップできます。

旅行傷害保険も最大1億円まで補償

カードの利用に関係なく、国内・海外旅行中のトラブルに対して、最大1億円の補償が受けられます。

海外での病気やケガだけでなく、持ち物の盗難まで対象になります。19歳未満の子どもにも家族特約がついていて、家族での旅行にも安心です。

- グルメベネフィット:コース料理の1名分が無料になる特典

- USJ ラウンジ優待:アトラクションの優先搭乗などで特別な体験を提供

- JCB Lounge 京都:新幹線の待ち時間にくつろげる専用ラウンジ

- 旅行・外食・移動など、あらゆるシーンを快適にするサービスがそろっています。

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大30,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】JCBプラチナ限定新規入会キャンペーン

新規入会&利用で27,500円(初年度年会費)キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【4】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【5】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCBプラチナの口コミ・評判

トータルマネー

コンサルタント

新井智美

JCBプラチナはプラチナ・コンシェルジュデスクが用意されていることが最大の魅力と言えるでしょう。コンシェルジュデスクでは、旅行の手配やレストランの予約などのサービスが受けられ、24時間365日利用できます。また、海外空港ラウンジが無料で使えるプライオリティ・パスがもらえるのも大きな魅力ではないでしょうか。コストパフォーマンスが高いプラチナカードとしておすすめの1枚です。

30代 | 男性

5

全国から上質で人気の高いホテルと旅館を厳選。ホテル編ではJCBならではのお値打ち価格で宿泊できる「スペシャルプライスプラン」、旅館編では、満足度の高い旅館をピックアップ。ビジネスやプライベートでの滞在に利用できます。 また、JCBプラチナ会員専用デスクが24時間365日利用できます。旅の手配・予約、ゴルフ場・チケット・レストランの案内など、様々な相談を選任のスタッフが可能な限り対応してくれます。

30代 | 男性

5

JCBプラチナの旅行損害保険は最高1億円!さらに国内・海外の航空機遅延保険も付帯されています。何らかのトラブルで飛行機が遅れたときでも、乗継遅延等で生じた宿泊・飲食費を補償してくれるので安心ですね。さらにカードで購入した商品を補償してくれるショッピング保険も500万円と高額に設定されていることもメリットです。

30代 | 男性

5

1000円ごとに5ポイント貯まるなど、ポイントの還元率が高く、すぐにポイントを貯めることができました。海外で使用すると還元率が2倍になります。海外旅行によく行く人にはおすすめです。

40代 | 男性

4

プラチナカードは年会費が高かったり入会条件が厳しかったりで、庶民には縁遠く感じてしまいがちですが、JCBプラチナはそんなことはありません。年間利用額の条件もなく、インビテーションも不要で自分で申し込めます。年会費は25,000円ですが、家族カードが一人目無料で発行できるので夫婦二人で持つのに適しています。

30代 | 男性

4

クレジットカードの変遷はまずは、年会費無料の楽天カードでした。その後、無料のクレジットカード以外にゴールドカードがほしくなり、そのまま楽天ゴールドカードにステップアップしました。最後にプラチナカードとなりますが、楽天のものよりもJCBプラチナの方が優待サービスがすぐれていたので、本クレジットカードにしました。

三井住友カードプラチナはゴルフ関連サービスが充実で接待が多い人におすすめ

| 年会費 | 55,000円 |

|---|---|

| ポイント還元率 | 1.0%~7%(※) |

| ポイント種類 | Vポイント |

| 付帯保険 | 海外旅行傷害保険 /国内旅行傷害保険/ショッピング/航空便遅延 |

| 申込条件 | 満30歳以上&安定収入 |

| 交換可能マイル | ANA |

※注釈

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ゴルフサービスが充実

三井住友カード プラチナでは、ゴルフ好きにはたまらない特典が多数用意されています。

- 三井住友Visa太平洋マスターズのペア観戦入場券とお食事券をプレゼント

- Visaプラチナゴルフで有名ゴルフコースを優待価格で利用可能

- 通常は予約できない名門ゴルフ場の手配も可能

プラチナホテルズで特別な宿泊体験

国内約50ヶ所の高級ホテルや旅館を、優待価格で利用できる「プラチナホテルズ」特典が付帯。

宿泊先の部屋や料理のアップグレードも受けられ、特別な旅行を演出できます。また、宿泊予約サービス「Relux」でも優待が受けられるため、旅行好きにはうれしいサービスです。

- 専用コンシェルジュ:旅行や航空券、レンタカー予約などを24時間365日サポート

- セカンドオピニオンサービス:医大教授による健康相談や、必要に応じた専門医の紹介

- プラチナホテルズ:国内の厳選ホテルや旅館を優待価格で利用、グレードアップも可能

- プラチナグルメクーポン:指定レストランで1名分のコース料金が無料に

- 三井住友Visa太平洋マスターズ:男子プロゴルフトーナメント観戦チケットをプレゼント

プライベートまでサポートするコンシェルジュ

三井住友カード プラチナには「コンシェルジュサービス」が付帯しており、旅行やレストラン、イベントの手配まで、幅広くサポートしてくれます。

演劇やコンサートなどの情報提供もあり、日常の中で上質な体験が叶います。

レジャーやイベントの優待が豊富

以下のような、日常をグレードアップする特典がそろっています。

- プラチナグルメクーポン:1名分のコース料金が無料に

- ユニバーサル・スタジオ・ジャパンのエクスプレス・パスを最大4名まで利用可能

- 宝塚歌劇団の貸切公演では、SS席の優先購入が可能

健康面も安心の「セカンドオピニオン」

医療に関する相談にも対応しており、医大教授などの総合相談医に健康面を相談できます。

必要に応じて、専門医を紹介してくれるため、医療面でも安心して過ごせるのが特長です。

- 旅行傷害保険・航空便遅延保険・お買物安心保険:旅行や買い物時のトラブルにも安心

- ホテルスイートルームが50%オフ:国内10ヵ所の対象ホテルで提供

- カード利用プレゼント:半年間で50万円以上の利用があると、支払い総額の0.5%相当(最大3万円)のVJAギフトカードを年2回プレゼント

三井住友カード プラチナの口コミ・評判

トータルマネー

コンサルタント

新井智美

プラチナカードが三井住友カードで最上級ランクのカードとなっています。通常、最上級ランクのクレジットカードは招待制ですが、三井住友プラチナカードは申込制なので、審査に通過すれば誰でも所有することができます。コンシェルジュサービスの利用はもちろん、旅行保険などを同じ補償内容で受けられる家族カードが無料で発行できるので、家族全員で持つことで全員が同様のサービスを受けられる点も魅力と言えます。

30代 | 女性

5

ゴールドよりもランクが高くステイタス感があります。主要空港のラウンジが無料で利用できるので空港での待ち時間が快適になったり、保険の補償内容も充実したり、24時間365日旅行やレジャーをサポートしてくれるコンシェルジュサービスもうけられるのが魅力です。一流レストランをお得な値段で利用できるプラチナグルメクーポンもおすすめです。

30代 | 男性

5

三井住友カード プラチナでは、多くのプレミアムサービスを受けることができます。たとえばショッピング時には、特約店でポイントアップや会員割引などの優待サービスを受けることができます。また、ネットショッピングでは最大20%の大幅ポイントアップサービスを受けられる場合もあります。

50代 | 男性

5

ブラックまでは及ばないものの「信用を勝ち取る」カードとしては、このうえないステータスカードだとおもいます。さすがに年会費無料とまでは不可能ですが、年会費に相当するくらいのサービス、または保障を受けられるカードです。三井住友といったこともあり、その信頼性は名が通っています。

50代 | 女性

5

もう長い間使用していてとても満足しています。VisaとMASTERがあります。ただステータスになるという事ではなく空港のラウンジサービスが国内と海外で無料で使えるのは出張等で疲れていたり逆に移動中でも仕事をしたい時には本当に助かります。またコンシェルジュサービスも急な接待ゴルフのセッティングや急に出張先で空き時間ができオペラ等のチケットゲットを助けてくれるのでこれまた有難いです。

30代 | 男性

4

プラチナカードの年会費は55000円ですが、カードを作る前に利用する用途があるか考えてから作りましょう。飛行機に乗らないという人は特典の半分位は利用できません。コンシェルジュに関しても、時間をお金で買うような感じの人には良いですが、自分で少しでも安いものを検索するという人には不要です。自分で調べるか他人が調べるかの違いです。

30代 | 女性

4

常に多くの現金を持ち歩かずに済み銀行のATMで現金を引き出す手間や時間が省けるだけでなく、お金を下ろすための手数料もかかりません。また、盗難のリスクも抑えられ、安心して外出しやすくなるでしょう。万が一、クレジットカードが盗まれた場合は、利用停止の手続きを連絡すれば金銭的な被害を受けるリスクを軽減できます

セゾンプラチナ・アメリカンエキスプレス®カードはJALマイルの還元率が高い

| 年会費 | 33,000円(税込) |

|---|---|

| ポイント還元率 | 0.75%~1.0% |

| ポイント種類 | 永久不滅ポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| 申込条件 | 安定収入&社会的信用を有する人 (学生、未成年を除く) |

| 交換可能マイル | ANA/JAL |

有名レストランの食事が1名分無料に

TRUST CLUBワールドカードは、「招待日和」により、国内外の厳選レストラン約250店舗で、2名以上の予約時に1名分のコース料金が無料になります。

利用できる回数は月に2回まで。質の高いレストランで、大切な人との特別な時間をお得に楽しめます。

空港ラウンジが使える「ラウンジ・キー」

世界148カ国、1,400ヵ所以上※の空港ラウンジを利用できる「LoungeKey™」が年会費無料で付帯しています。

ただし、ラウンジを実際に使う際は1回につきUS$35の利用料金がかかる点に注意しましょう。

※注釈

年間利用額に応じてポイントがもらえる

年間の利用額に応じて、翌年度にボーナスポイントがもらえる「ボーナスリワードプログラム」があります。

- 年間50万円以上の利用で2,500ポイント

- 年間100万円以上の利用で6,000ポイント

毎年のカード利用を続けることで、ポイントがしっかりとたまります。

有効期限なしのポイントを貯められる

TRUST CLUBワールドカードのポイントは有効期限がありません。

長期間にわたってポイントを貯め続けられるため、大型のアイテムやギフト券、他社ポイントへの交換なども無駄なく行えます。

貯まったポイントは、翌年度の年会費に充当することも可能です。

旅行をしっかりサポート

このカードには、最高7,000万円の海外・国内旅行傷害保険が付帯しています。

さらに、国際線利用時には2個までの手荷物を無料で配送してくれる「手荷物無料宅配サービス」も付帯。

海外旅行が多い方には安心のサポート体制です。

「Taste of Premium」で上質なサービスを体験

TRUST CLUBワールドカードは、Mastercardの「Taste of Premium」優待サービスが付帯しています。

国内外の高級ホテルやレストランなどで、さまざまな優待やサービスを受けられるのが特徴です。

旅行・外食を上質に楽しみたい方にぴったりのカードです。

- セゾン永久不滅ポイント

有効期限がなくギフト券などに交換できるポイントが貯まる - 専用コンシェルジュデスク

旅行の移動手段や宿泊先の手配から相談ができ、カードに関する各種サービスもすべてデスクから依頼することが可能 - オントレ

ホテルやスパなど一流のサービスを受けることのできるプラチナ会員専用の優待 - 海外アシスタンスデスク

海外でのチケット予約やトラブルを日本語で対応 - LIVE THE WORLD

アジアを中心としたショップやレストランの優待

有効期限なしの「セゾン永久不滅ポイント」

セゾンプラチナ・アメリカン・エキスプレス®・カードで貯まるポイントは、有効期限がない「セゾン永久不滅ポイント」です。

国内利用では1,000円につき1.5ポイント、海外利用では1,000円につき2ポイントが貯まります。ポイントの失効を気にせず、家電やギフト券などに交換できます。

セゾンプラチナ会員限定の特別サービス

プラチナ会員だけが使える限定サービスも充実しています。

- コンシェルジュ・サービス:24時間365日、専任スタッフが対応

- オントレ(entree):一流ホテルやレストラン、スパの優待

- Platinum Portal:会員向けに最新情報やキャンペーンを配信

ステータスカードならではの上質なサービスを体験できます。

旅行をさらに快適にするサービス

空港ラウンジが使える「プライオリティ・パス」は、通常年会費429米ドルのサービスですが、セゾンプラチナ会員であれば無料で登録可能です。

飲み物、新聞、インターネット環境が整ったラウンジを利用でき、国内空港ラウンジも無料で使えます。

- 永久不滅ポイントを最大1万円相当プレゼント

- ショッピング優待が充実:高級タイムセールサイト「LUXA」、西友・リヴィン・サニーの5%オフ、ロフト・パルコ・ノースポートモール優待など

- 各種保険サービス:海外・国内旅行傷害保険、ショッピング安心保険、オンラインプロテクション

日常の買い物から旅行まで、幅広くサポートしてくれる1枚です。

- 条件達成で最大10,000円分のAmazonギフトカード獲得可能

セゾンプラチナ・アメリカンエキスプレス®カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費の優遇はないもののプラチナカードとしては33,000円(税込)と安く設定されていることが特徴です。「プライオリティ・パス」に無料で登録できるほか、カードを持っていない家族も補償対象となるなど旅行保険も手厚く、さらにショッピング保険についても補償されていることから、海外に持っていく際には非常に心強い1枚です。

30代 | 男性

5

一流ホテルやエアラインをはじめ、ライフスタイルをより魅力的に演出する優待サービスや、24時間365日、選任のスタッフが対応するプラチナメンバー専用デスクを利用することができます。非常にハイレベルで、セゾンアメックスで最高クラスのクレジットカードです。

30代 | 男性

5

海外旅行傷害保険で、最高1億円まで、国内旅行傷害保険で最高5,000万円まで補償がついています。 他に携行品損害最高50万円補償(海外旅行傷害保険)やショッピング安心保険で300万円までがついており 利用者にとって最高水準の安心と補償がついています。

30代 | 男性

4

サポートがしっかりしていて、とても使いやすいです。 会員専用のコールセンターがあり、24時間365日いつでも相談にのってくれます。 ビジネスカード会員限定の優待プログラムが充実しているので、お得感があります。 国内国外を問わずよく旅行に行くのですが、会員限定で有名ホテルの優待が用意されているので助かります。

30代 | 女性

4

セゾン系アメックスのサービスがほぼ全部入っていて、更に大部分が改良されています。サービス内容の満足度が高いです。 他のカードのサービスを見つけて、このカードにはそんなのあったかなと思うと、特殊なサービス以外なら、たいてい同等以上のサービスがついています。

30代 | 男性

4

カード日常よく利用人におっすめです。セゾン系アメックスのサービスすべてはいっており、さらに大部分改良されてます。そしてセゾンクラッセが始まり星6個になって、さらにポイントお得になりました。カード年会費も電話すると永久不滅で支払えるはずです。

40代 | 男性

4

ここ1年くらいは海外に行かれない日々となっておりますが、やはりこのカードのメリットは海外旅行にあります。 このカードに入会する前に、以前海外で、急病に掛かってしまい、病院には行くことが出来、事なきは得たのですが、諸々の支払いの件でとても大変な思いをしました。 やはり、このカードの海外での医療の保障は魅力的なのです。

TRUST CLUBワールドカードは国内外での旅行に特化したサービスがある

| 年会費 | 13,200円(税込) |

|---|---|

| ポイント還元率 | 0.75% |

| ポイント種類 | TRUST CLUB リワードポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/イベントキャンセル |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | - |

有名レストランの食事が1名分無料に

TRUST CLUBワールドカードは、「招待日和」により、国内外の厳選レストラン約250店舗で、2名以上の予約時に1名分のコース料金が無料になります。

利用できる回数は月に2回まで。質の高いレストランで、大切な人との特別な時間をお得に楽しめます。

空港ラウンジが使える「ラウンジ・キー」

世界148カ国、1,400ヵ所以上の空港ラウンジを利用できる「LoungeKey™」が年会費無料で付帯しています。

ただし、ラウンジを実際に使う際は1回につきUS$35の利用料金がかかる点に注意しましょう。

年間利用額に応じてポイントがもらえる

年間の利用額に応じて、翌年度にボーナスポイントがもらえる「ボーナスリワードプログラム」があります。

- 年間50万円以上の利用で2,500ポイント

- 年間100万円以上の利用で6,000ポイント

毎年のカード利用を続けることで、ポイントがしっかりとたまります。

有効期限なしのポイントを貯められる

TRUST CLUBワールドカードのポイントは有効期限がありません。

長期間にわたってポイントを貯め続けられるため、大型のアイテムやギフト券、他社ポイントへの交換なども無駄なく行えます。

たまったポイントは、翌年度の年会費に充当することも可能です。

旅行をしっかりサポート

このカードには、最高7,000万円の海外・国内旅行傷害保険が付帯しています。

さらに、国際線利用時には2個までの手荷物を無料で配送してくれる「手荷物無料宅配サービス」も付帯。

海外旅行が多い方には安心のサポート体制です。

「Taste of Premium」で上質なサービスを体験

TRUST CLUBワールドカードは、Mastercardの「Taste of Premium」優待サービスが付帯しています。

国内外の高級ホテルやレストランなどで、さまざまな優待やサービスを受けられるのが特徴です。

旅行・外食を上質に楽しみたい方にぴったりのカードです。

TRUST CLUBワールドカードの口コミ・評判

30代 | 女性

5

TRUSTCLUBワールドカードは、支払いごとに付与される基本ポイントに加えてボーナスポイントが付くので、ポイントの還元率がとても高いのが魅力的です。さらに、他のクレジットカードでは、ポイントが還元された日から数年単位での有効期限が設けられているタイプが多くありますが、こちらのカードを利用したときに還元されるポイントには有効期限がないところも気に入っています。そのため、永久的に貯めていくことが可能です。

40代 | 男性

5

年会費13,200円でラウンジ・キーや空港手荷物無料宅配(往復)、Boingo Wifi、ダイニング招待日和が付いています。 Apple Payとも親和性が高いマスターカードで、カードデザインもカッコイイです。楽天プレミアムカードは空港手荷物宅配の回数制限がありますが、このカードには無いので、空港手荷物無料宅配を多く使う人にはいいですね。特典をうまく使えば、年会費の元はすぐに取れます。 楽天プレミアム(年会費11,000円)と比べても、もっと高く評価されていいカードのように思います。

20代 | 男性

5

キャンセルプロテクションという保険が付帯しているのがメリットだと思います。この保険は、何らかの事情で旅行をキャンセルしてしまった場合にキャンセル費用を補償してくれるという保険になっています。年間に10万円までという限度はあるのですが、何かと費用を補償してくれるのは助かりますし、いいと思います。デメリットとしましては、通常還元率が0.75%となっていることです。還元率が低めですし、買い物には向いてないと思います。

50代 | 男性

3

正直特に可もなく不可もなくです。まず年会費についてですが本会員は13,200円となり、この手のカードから考えると普通レベルです。但し、家族会員は無料のため家族と共有するにはいいかもしれません。利用限度額についても日常使いでは限度不足になることはないでしょう。このカードでうれしいのは加算されるポイント率が比較的高く(100円で3ポイント)、しかも有効期限が無いことです。日常の買い物等で知らない間に大きくポイントがたまっていることもあるので、家族で日常使い用に所有するにはいいと思います。

20代 | 女性

5

カード利用100円につき3ポイント貯まるという高いポイント還元率に対して最も満足しています。他社のカードと比較してみても圧倒的な優しい還元率なので、本当にポイントが貯まりやすいと実感しています。さらに、年間50万円以上の利用で2500ポイント、100万円以上で6,000ポイントのボーナスポイントまで付与してくれるようになっているので、お買い物をすればするほどお得感を味わえて最高です。また、ポイントには有効期限がないという点でも有り難く感じています。

UCプラチナカードは年会費が1万円台でプラチナカードが持てる

| 年会費 | 16,500円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | UCポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/通信端末修理費用 |

| 申込条件 | 安定収入&社会的信用を有する人 (学生・未成年除く) |

| 交換可能マイル | - |

プラチナカードの中でも年会費がリーズナブル

UCプラチナカードの年会費は16,500円(税込)と、他のプラチナカードに比べてかなりお手頃です。

多くのプラチナカードが2万円~5万円台の年会費である中、コストを抑えつつ上質なサービスを受けたい方におすすめです。

家族カードの年会費も3,300円(税込)と安いため、家族での利用も安心です。

自宅で使える優待・補償が充実

UCプラチナカードには、リモートワークや自宅時間をサポートする特典が揃っています。

スマートフォンやタブレット、PCなどの通信端末が故障した際に利用できる通信端末修理費用保険や、 お取り寄せグルメ、フードデリバリー、オンラインフィットネスの優待など、自宅にいながらお得にサービスを受けられます。

24時間対応のコンシェルジュサービス

UCプラチナカードのコンシェルジュは、世界中どこからでも24時間365日対応してくれます。

旅行の手配やレンタカー、レストラン予約、ゴルフ場の手配などもお任せでき、ライフスタイルをサポートしてくれる心強い存在です。

お得に貯められるボーナスポイント制度

UCプラチナカードには、年間の利用実績に応じてポイントがもらえるボーナス制度があります。

Bonus1:1年間(10月~翌年9月)でポイント付与月が10回以上あれば、100ポイントをプレゼント。

Bonus2:Bonus1の条件を満たし、かつ累計1,000ポイント以上獲得すると、さらに150ポイントをプレゼント。

しっかり使えば使うほど、ポイントがどんどん貯まっていきます。

海外旅行向けのサービスが充実

海外旅行をサポートするサービスも豊富です。

国際線利用時の手荷物配送を優待価格で利用できるサービスや、モバイルWi-Fiルーターのレンタルが割引になる「Wi-Ho!」優待など、旅行時の不安を軽減してくれます。

提携企業での優待が豊富

UCプラチナカードでは、全国78社以上の提携先で優待が受けられます。

レストランやホテル、ゴルフ場のほか、理容室、家事代行サービス、ジュエリー、家庭教師、会員制ワインクラブまで幅広いカテゴリでお得なサービスが利用可能です。

UCプラチナカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ユナイテッド航空のマイルの還元率が1.5%と高還元率であることが特徴のマイレージプラスプラチナカード。貯まったマイルの有効期限はなく、さらに貯めるマイルの上限もないことから、マイルの上限を気にせずに買い物に利用することができます。毎年ビジネスクラスのラウンジであるユナイテッドクラブを2回まで利用できます。特筆すべきは最高1億円の海外旅行保険が自動付帯されているところでしょう。ユナイテッド航空をメインに利用される方であれば是非持っておきたいカードとしておすすめです。

40代 | 女性

5

元々、若いころからスタンダードなセゾンカードを使っていました。特に不自由はなかったのですが、ワンランク上のカードを持ちたいと思い、Mileage セゾンプラチナを選びました。海外へ頻繁に行くので(コロナ下の今は行けませんが)マイルが上限なしに貯まるというのも選んだ理由のひとつです。このカードを持っていると自分に自信が持てます。

30代 | 男性

5

貯めたマイルを同じスターアライアンスメンバーのANAの特典航空券にて使えます。 しかも35万円くらいカード利用すれば5000マイルくらい獲得できるので、国内なら片道航空券なら簡単に利用可能です。 また、24時間、365日対応のプラチナコンシェルジュサービスを利用して、トラベルサービスやダイニングサービス、ゴルフサービスなど、様々な割引やサービスを受けることができます。

20代 | 男性

4

このカードではポイントの代わりにマイルを獲得することが出来るのですが、そのマイルを非常に効率よく得られるのがメリットだと思います。まず、毎年5000円ほどのマイルがプレゼントされますし、マイル還元率は1.5%と比較的高めになっていて、あらゆる面でマイルをたくさん得られる機会があるので、マイルをたくさん貯めたいという方にはおすすめできます。

30代 | 男性

4

ダイナース、アメックスのサブといった位置づけでvisaが欲しくなって、どうせ申し込むならvisaプラチナサービス試してみたいといった気分になり、このカード手にしました。そして、年会費はエポスですが、インビテーション制で丸井のハウスカードということで候補から外しました。そして、気がかりなのは今後visaインフィニットを視野入れるのなら、三井住友のほうがよかったです。

20代 | 男性

4

年会費は5万円となっています。 まずなによりユナイテッド航空のビジネスクラスラウンジ「ユナイテッドクラブ」が利用できるというのが大きな特徴になります。 ユナイテッド航空はアメリカによく行く人なら利用頻度が高く、優雅に過ごせるのは大きいメリットですね。 さらに、還元率が高いのも特徴です。 1.5%ですよ1.5%。たまったマイルはいろいろな場所への航空券に引き換えたり商品をもらったりと使い方も様々です。

40代 | 男性

4

徹底的にキャッシュレス化を進めているため、ひと月あたりの利用金額が多く、ゴールドでは獲得マイル上限に達してしまうため、プラチナを発行しました。マイル還元率や有効期限には文句はありません。しかし年会費の高さ、コンシェルジュの対応レベル低さ、グルメベネフィットが無いこと、分割払い不可でリボ払いなどの点は非常に不満です。割り切ってマイル還元率を重視し、利用しています。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは低い年会費でプラチナカードの基本特典が得られる

| 年会費 | 22,000円(税込) |

|---|---|

| ポイント還元率 | 0.5~15% |

| ポイント種類 | グローバルポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/航空機遅延/犯罪被害傷害 |

| 申込条件 | 20歳以上&安定収入 (学生を除く) |

| 交換可能マイル | JAL |

ポイント優遇サービスでお得にポイントを貯められる

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、ポイント優遇サービスが用意されています。

入会初年度は、買い物利用時のポイントが1.5倍になるなど、通常より効率よくポイントを貯めることができます。

日常の買い物でポイントをしっかり貯めたい方におすすめです。

国内外の旅行中も安心の補償

旅行時のアクシデントに備えた保険が充実しています。

海外旅行中にケガや病気で医療費がかかった場合、最大1億円まで補償されます。 国内旅行においても、最高5,000万円の補償が受けられます。

また、犯罪による損害に対しても、最大1,000万円の補償が用意されており、安心して旅行を楽しめます。

健康や介護に関するサポートが受けられる

24時間対応の健康・介護相談サービスが利用できます。

電話で健康に関する悩みや、介護に関する相談を気軽にできるほか、提携医療機関での人間ドックの割引も受けられます。

自身や家族の健康を気遣う方にとって、嬉しい特典がそろっています。

コンシェルジュサービスが旅行をしっかりサポート

カード会員は、専任のコンシェルジュサービスを24時間365日いつでも利用できます。

旅行や出張の際には、ホテルやレストランの予約、チケット手配、緊急時の対応までサポート。 旅先で困ったときに頼れる心強いサービスです。

レストラン優待で素敵なひとときを

日本国内の厳選されたレストランにて、所定のコースメニューを2名以上で予約すると、1名分の料金が無料になる優待サービスが利用できます。

大切な人との食事を特別なものにしたい方にぴったりの特典です。

Relux優待で上質なホテルにお得に宿泊

高評価のホテル・旅館予約サイト「Relux」の会員向けに、宿泊料金が通常より7%割引になる優待が受けられます。

貯まったReluxポイントは、全国のホテルや旅館の宿泊費に充てられるため、旅行や出張をもっと快適に楽しめます。

引用元:三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

入会1年目はグローバルポイント優遇サービスを受けられるので、効果的にポイントを貯めることができます。プラチナカードの会員限定のコンシェルジュサービスや空港ラウンジの無料サービス、最高1億円の旅行傷害保険はもちろんのこと、一流ホテルを優遇価格で利用できる「スーペリア・エキスペリエンス」や、名門ゴルフ場の予約代行サービスなど、ステータスの高さを求める人にはおすすめの1枚です。

30代 | 男性

5

国内外でのレストラン予約や海外ミュージカル等のチケット手配、緊急時の対応まで、最上級のホスピタリティを提供。世界中のほとんどの国から、24時間通話料無料、またはコレクトコールで利用できます。また、世界1,400ヵ所以上の空港ラウンジが利用できるプライオリティ・パス。通常、年会費がUS429ドルかかりますが、年会費無料で利用することができます。

20代 | 男性

4

さまざまな面でポイントを多く得られる機会が増えるのが大きなメリットだと思います。ネットショッピングをした際にポイントが普段よりも多く獲得できたり、初年度だけポイントが割増されたりと、恩恵が多いです。また、貯まったポイントの活用方法もたくさん用意されており、自分の好きなようにポイントを活かせるのは大きいと思います。

30代 | 女性

4

利用開始後約2年経過して、ステータスはあまり感じられませんが、プライオリティパスが家族カードにも無料発行で、そこそこの海外旅行傷害保険が付帯して、割とjalマイレージがためやすいなど総合して悪くないと思ってつかいました。そして利用者として安心感を感じます。

30代 | 男性

3

ポイント率は低いです。ただ、手数料はかかりますが、マイレージプログラムを利用すると、下記のようなパーセンテージになります。 年間50万円以上を2年経過でファイブスターとなり、3年目以降の年間ポイントの20%がボーナスで獲得できます。更に別のブランドのゴールドなどを追加してデュアルスタイルにするとポイントが1.5倍になります。

Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カードはマリオットホテル宿泊をより豪華にできる

| 年会費 | 49,500円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | Marriott Bonvoy ポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/ケータイ補償/イベントキャンセル/商品返品 |

| 申込条件 | 非公開 |

| 交換可能マイル | ANA/JAL/スカイなど39社 |

毎年もらえる無料宿泊特典

年間150万円以上を利用し、翌年度もカードを更新すると、一般格で働換できる50,000ポイント分の「1晩分無料宿泊特典」が購得できます。

貯めたポイントで世界中のホテルに無料宿泊

ポイント還元率は1%と高めのカードで、貯めたポイントは世界138カ国、約30個以上のMarriott Bonvoy参加ホテルの無料宿泊と交換できます。

39社の航空会社マイルと交換可能

貯めたポイントはANAやJALなどを含む39社の航空会社マイルとも交換できます。

基本のマイル還元率は1.0%相当ですが、60,000ポイントをまとめて交換すると、還元率1.25%相当までアップするので、まさに旅行好きのためのカードです。

Marriott Bonvoyゴールドエリート会員認定が自動的にもらえる

通常は1年10晩以上宿泊しないと獲得できない「ゴールドエリート」認定を、本カードの入会で自動的に獲得できます。

- 特別価格での宿泊

- 利用額の25%ボーナスポイント

- レイトチェックアウト(後午2時まで)

- 客室アップグレード(空席状況による)

プラチナエリートも犯せる

入会日と?年の更新日に15晩分の宿泊実績が付与され、通常よりも簡単にプラチナエリート認定を目指せます。

さらに、年12ヶ月でカード利用額が400万円を超えると、宿泊実績がなくても「プラチナエリート」の認定を受けられます。

- ウェルカムギフト(ポイント/朝食/アメニティから選択)

- ラウンジアクセス

- 利用額の50%ボーナスポイント

- レイトチェックアウト(後午4時まで)

- 一部スイートを含む客室アップグレード

安心のプロテクションサービス

付定保険やプロテクションサービスが強力な一枚です。

- 海外旅行傷害保険: 最大1億円

- 国内旅行傷害保険: 最大5,000万円

- ショッピング・プロテクション: 小損あり、最大500万円

- リターン・プロテクション: 返品できない商品をアメックスが購買

- オンライン・プロテクション: 不正使用分を補償

- キャンセル・プロテクション: 旅行やイベントキャンセル料用を年間10万円まで補償

- スマートフォン・プロテクション: 修理代ん最天3万円

- 新規入会特典

ご入会後3ヶ月以内のカードご利用で合計39,000ポイント獲得可能

└ご入会後3ヶ月以内に30万円のカードご利用で30,000ポイントプレゼント

└30万円のカードご利用で獲得できる通常ご利用ポイント9,000ポイント

TRUST CLUB プラチナ Visaカードは国内外のラウンジや付帯保険が充実

| 年会費 | 38,500円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | TRUST CLUB リワードポイント |

| 付帯保険 | 海外旅行/国内旅行/ショッピング/イベントキャンセル |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | - |

ステータスカードならではの付帯保険が充実

TRUST CLUB プラチナ Visaカードでは旅行傷害保険だけでなく、年間500万円までカードで購入した商品を補償する「バイヤーズ プロテクション」や、カード決済したイベントや旅行が入院などの理由でキャンセルした場合に年間20万円まで補償する「キャンセルプロテクション」が付帯していることもステータスカードならではの魅力だろう。

レストランのコース料金が1名分無料に

「TRUST CLUB ダイニングセレクション」は指定レストランのコース料理を2名以上で予約すると、1名分の料金が無料になる優待だ。

プラチナ会員限定のサービスであるため、ステータスカードを持つならばぜひ利用してほしい。

ゴルフ好きな方も満足できるサービス

ステータスカードを持つ方であれば、ゴルフが趣味である方も少なくないはず。

TRUST CLUB プラチナ Visaカードに入会すると、ゴルフ場をお得に予約できる割引や、予約が難しい名門ゴルフコースをプレー可能になる「GDOプレミアム倶楽部」への入会特典が用意されている。

- プラチナ旅行デスク

宿泊施設や旅先の情報を提供 - プラチナ・コンシェルジュ

プラチナ会員専用のコンシェルジュがサポート - 空港ラウンジ

1,400の国内・海外空港ラウンジを無料で利用可能 - 安心の付帯保険

最高1億円の旅行傷害保険など各種保険が充実 - 海外緊急アシスタンスサービス

海外で病気や怪我を負っても日本語でサポート

プラチナならではのステータスカードらしい豊富な優待

TRUST CLUB プラチナ Visaカードはプラチナならではの優待が豊富である。

たとえば、国内外1,400箇所以上の空港ラウンジが利用でき、要望に応じた宿泊施設や旅先の情報を教えてくれる「プラチナ旅行デスク」を利用できるなど、優待が盛り沢山である。

またプラチナ専用のコンシェルジュが利用できるので、人気のレストランも予約できるのがポイントである。

国内・海外旅行も安心な保険豊富

TRUST CLUB プラチナ Visaカードは国内・海外も安心の保証を備えている。

たとえば、国内外かかわらず、最高1億円の保険が自動でついてきているので、万が一の場合も安心である。

また、海外旅行の際には海外緊急アシスタントサービスも付帯しているので、海外で病気にかかった場合でも、病院や対応方法を伝えてくれるので安心である。

ポイントも有効期限なし

TRUST CLUB プラチナ Visaカードのポイント「TRUST CLUB リワードポイント」は有効期限のないポイントである。

還元率も1%と他のプラチナカードと比べても高い水準であるので、お得である、また、交換可能なポイントとして、楽天ポイントがあるので、普段楽天を利用している人は合算することによってよりお得に買い物ができるので、楽天カードと合わせて使用することをおすすめする。

TRUST CLUB プラチナ Visaカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ポイント還元率は最低1%で、TRUST CLUBリワードプログラムを利用することで還元率をアップすることができます。TRUST CLUBリワードプログラムはポイントの有効期限がなく、交換したい商品との差額をカードで支払うことができるなど、ポイントの交換の際にも非常に使い勝手の良いカードです。年会費は38,500円(税込)ですが、家族カードは無料になるので、家族でお得に利用できるプラチナカードとしておすすめです。

30代 | 男性

5

年会費無料でプライオリティ・パスが申込み可能で、空港ラウンジや手荷物宅配サービスも無料で利用できます。最高1億円保障の旅行傷害保険のほかに、バイヤーズプロテクションやキャンセルプロテクションなどの付帯保険も付いています。プラチナ会員限定でレストラン優待サービスやコンシェルジュサービスなども利用できます。

30代 | 女性

5

少し年会費は高いが、還元率も他のプラチナカードと比べると高いので、お得である。その他にも楽天市場で利用すると還元率が高いので、楽天市場をよく利用する方にはおすすめである。

30代 | 男性

5

私は海外で病気にかかったのですが、このカードのコンシェルジュを使い、無事に治療を受け取ることができました。このカードのように付帯保険が充実しているカードを一つ持っておくといざという時に役立つの、一枚は持っておきたいです。

40代 | 男性

5

年会費が4万円弱なのにこんなにサービスが豊富なカードはあまりないのでないか。還元率もそこそこ高いし、何よりカードがかっこいい、どこに出しても恥ずかしくないので、見栄をはれるので、男性にはおすすめですね。

40代 | 男性

4

¥100で4ポイント溜まります。会員サイトで商品券を交換した場合、1P=¥1.2知らぬ間に結構溜まってます。有効期限無いので高額なものやうん十万の商品券に一括で交換できます。 トラベルデスクに電話で旅行を手配すると少しですが割引があります。デスクも電話しますが、人にもよりますが、丁寧な対応です。

30代 | 男性

4

カード発行は時間がかかって、未成年でネットで申し込んでも返送書類送られてくるのに1週間です。そして、専用カード受付のみにしていると案内になて、親の同意署名をしたのですが、電話チェックはなかったです。カードと同時に同意承諾いただけなければ、連絡くださいといったはがきが届きます

ステータスの高いクレジットカードを持つメリット

ステータスの高いクレジットカードを持つ意味やメリットは、次の通りです。

ステータスカードを持つ恩恵とは、周りからの評価や見栄えだけではありません。ステータスカードでないと受けられないような実生活で役立つメリットも数多く存在しています。

豪華な特典が利用できる

ステータスの高いクレジットカードには、次のような豪華な特典が利用できます。

- カード会員限定のコンシェルジュを利用できる

- 国内外のラウンジを無料で利用できる

- 一流ホテルの部屋をグレードアップできる