三井住友カード(NL)と三井住友カード ゴールド(NL)は、どこが違うのか知りたいと思っていないでしょうか。どちらも優秀なカードなので、どちらにするべきか決めきれない人もいると思います。

この記事では、そんな三井住友カード(NL)と三井住友カード ゴールド(NL)の違いを比較し、どちらがあなたにとってベストな選択肢かを解説します。

- どちらがお得かは年間利用額による

- 年間100万円使うなら三井住友カード ゴールド(NL)がお得

- 年間利用額が100万円を下回るなら三井住友カード(NL)がおすすめ

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

三井住友カード(NL)と三井住友カード ゴールド(NL)の違いは?両者を徹底比較!

三井住友カード(NL)のうち、一般とゴールドを直接比べていきましょう。基本スペックやポイント還元率、保険などからこだわる点を決めましょう。それにより有利なカードが異なります。

基本スペックを比較|還元率や発行スピードは同じ

基本スペックでは両カードに大きな違いはありません。両カードともに7%(※1)という高いポイント還元率を誇っており、発行スピードも最短10秒(※2)と即日で発行できます。国際ブランドも、VisaとMastercardに対応しているので、海外でのお買い物にも不便しません。

違いとして、三井住友カード ゴールド(NL)の利用可能枠は最大200万円と、三井住友カード(NL)の2倍あります。また、ゴールドカードは年会費が条件付き(年に100万円以上の利用)で無料になります。

三井住友カード(NL) |

三井住友カード ゴールド(NL)  |

|

|---|---|---|

| 年会費 | 無料 | 5,500円(税込)※条件により無料 |

| ポイント 還元率 |

0.5%~7%(※1) | 0.5%~7%(※1) |

| 利用可能枠 | ~100万円 | ~200万円 |

| 国際ブランド | Visa / Mastercard | Visa / Mastercard |

| 発行スピード | 最短10秒(※2) | 最短10秒(※2) |

| 公式サイト |

※注釈

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1 通常のポイント分を含んだ還元率です。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 即時発行ができない場合があります。

※3 年間100万円のご利用で翌年以降の年会費永年無料

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4 Web明細の利用で825円(税込)

※5 Web明細の利用で9,900円(税込)

※6 Web明細の利用で53,900円(税込)

※7 oliveはクレジットモード使用の場合。デビットモードは0.5%、ポイント払いモードは0.25%。

マイル・ポイント還元率で比較|三井住友カード ゴールド(NL)のほうが貯まりやすい

三井住友カードは、ゴールドと一般ともにポイント還元率が0.5%です。ポイントアップではゴールドのほうが年間100万円利用で1万ポイントボーナスなど、パターンが多いと言えます。

マイルの交換先はともにANAです。一般会員なら「1ポイント=0.6マイル」ですが、ゴールドなら2マイルにアップします。ショッピングや飛行機をよく利用するなら、ゴールドのほうが有利でしょう。

三井住友カード(NL) |

三井住友カード ゴールド(NL)  |

|

|---|---|---|

| 通常のポイント還元率 | 0.5% | 0.5% |

| ポイント 還元率 |

0.5%~7%(※1) | 0.5%~7%(※1) |

| マイル還元率 | 0.5% | 0.5% |

| ボーナスポイント制度 | なし | 年間100万円以上利用で10,000ポイント |

| 公式サイト |

付帯保険で比較|三井住友カード ゴールド(NL)は国内旅行も補償

付帯保険は、三井住友カード ゴールド(NL)が有利です。海外旅行傷害保険は両カードともに最大2,000万円ですが、三井住友カード(NL)には国内旅行傷害保険はありません。

ショッピング保険も三井住友カード ゴールド(NL)だけに付帯する保険です(年間300万円分まで補償)。保険の充実度は三井住友カード ゴールド(NL)が優勢です。

三井住友カード(NL) |

三井住友カード ゴールド(NL)  |

|

|---|---|---|

| 海外旅行傷害保険 | 利用付帯(最大2,000万円) | 利用付帯(最大2,000万円) |

| 国内旅行傷害保険 | - | 利用付帯(最大2,000万円) |

| ショッピング保険 | - | 最大300万円 |

| 公式サイト |

旅行での使い勝手で比較|三井住友カード ゴールド(NL)にはラウンジサービス付帯

旅行での使い勝手ではゴールドが優勢です。一般にはない空港ラウンジサービスがあるのが大きいでしょう。国内に限らず、ハワイ・ホノルルの空港でもラウンジが無料で使えます。一般会員とは違い、飛行機に乗るまでの待ち時間を優雅にすごせるのがメリットです。

また、三井住友カード ゴールド(NL)は空港ラウンジサービスの手厚さも魅力です。ラウンジを利用できる回数は無制限で同伴者は1名まで無料で利用できます。

| 年会費 | 5,500円(税込) |

|---|---|

| 利用できる ラウンジ |

成田 / 羽田 その他国内32箇所、海外1箇所 |

| ラウンジを利用 できる回数 |

無制限 |

| 同伴者のラウンジ利用料金 | 1名まで無料 |

| プライオリティ・パスの有無 | ✕ |

| フライトに関する特典 | 海外レンタカー、国内レンタカー、海外渡航サポートサービス |

\最短10秒発行!/

三井住友カード(NL)と三井住友カード ゴールド(NL)は結局どっちがいい?

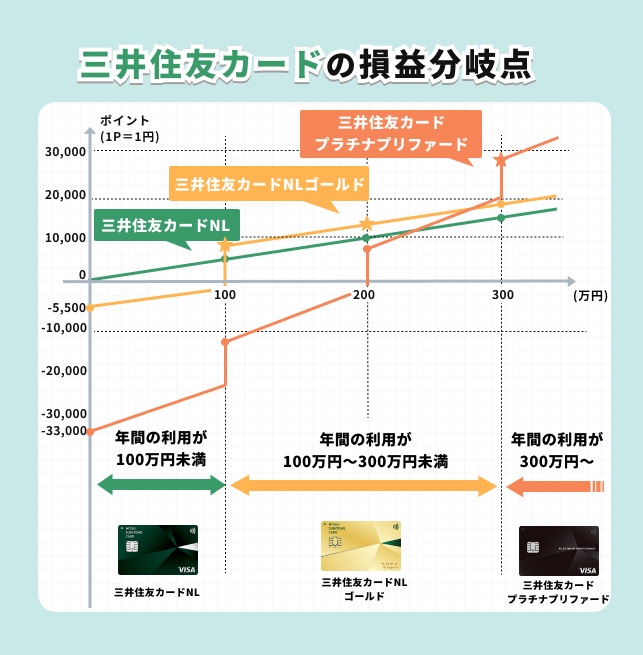

三井住友カード(NL)と三井住友カード ゴールド(NL)のどっちを選ぶべきかは、年間にどれぐらいの額を利用する予定かによって変わります。年間利用額が100万円以下の方は三井住友カード(NL)がおすすめです。反対に、年間に利用する予定の額が100万円以上の方は三井住友カード ゴールド(NL)を選びましょう。

その理由は損益分岐点にあります。三井住友カード(NL)は年会費が永年無料ですが、三井住友カード ゴールド(NL)は条件を達成しないと年会費5,500円(税込)がかかります。そのため、条件達成できるかどうかが、どっちかを選ぶ際の重要な判断基準になります。

年間100万円以上ということは、月に約8.33万円をカードで決済すれば達成できる水準です。その水準が達成できれば、年会費無料でゴールドカードの特典である国内の旅行傷害保険付帯や空港ラウンジの無料利用などの特典が受けられます。

また、ゴールドカードは年間100万円以上の利用で10,000ポイントが付与される特典もあります。

三井住友カード ゴールド(NL)だけの特典

三井住友カード ゴールド(NL)だけにある特典は、年間100万円の利用による特典と年会費無料の可能性の2つです。それぞれの詳細を見ていきましょう。

年間100万円の利用で1万ポイントが付与

利用額が年間100万円に達すれば、1万ポイントのボーナスがもらえます。収入に余裕があってよくショッピングする人なら、ボーナスを目指せるかもしれません。

1万ポイントがあれば、さまざまな商品を買えるでしょう。自分へのちょっとしたごほうびを手に入れるために、お金でなくポイントを使えるのはメリットです。

年間100万円以上の利用で翌年以降の年会費が永年無料(※)

年間100万円以上使えば、翌年以降は年会費永年無料です。つまり一般カードと事実上同じ状態になります。もっているだけでコストをカットできるのは、多くの人にとってお得でしょう。

ゴールドカードのデメリットとして、年会費の高さを挙げる人は多いようです。年間100万円利用という条件はありますが、年会費を永年無料にできるのは、三井住友カードのコストパフォーマンスの良さの証です。

三井住友カード ゴールド(NL)の基本情報

三井住友カード ゴールド(NL)の基本情報は以下のとおりです。

| 年会費 | 5,500円(税込)(※) |

|---|---|

| 申込資格 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 利用可能枠 | 最大200万円 |

| ブランド | Visa/Mastercard |

| 追加カード | 家族カード・ETCカード |

| 基本ポイント還元率 | 0.5% |

| 国内旅行傷害保険 | 最大2000万円 |

| 海外旅行傷害保険 | 最大2000万円 |

| 電子マネー | iD(専用)、PiTaPa、WAON、Apple Pay、Google Pay、Samsung Pay |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

利用可能枠が高く、国内・海外ともに旅行傷害保険が充実しています。ゴールドカードらしく本格的なサービス内容です。

三井住友カード ゴールド(NL)の主な特徴

三井住友カード ゴールド(NL)は年会費無料の可能性があり、利用可能枠も高くなりやすいと言えます。

また年間利用額が100万円以上なら、翌年以降の年会費が永年無料になります。さらに継続特典として、1万ポイントが還元される仕組みです。

利用可能枠の最大200万円は、通常版の2倍です。ゴールドならではのサービス内容に注目しましょう。

三井住友カード ゴールド(NL)の特典一覧

三井住友カード ゴールド(NL)では、さまざまなポイントアップの特典があります。以下に代表例を示します。

| 条件 | ポイント増加分 |

|---|---|

| 対象の店舗でタッチ決済(Visaのスマホのタッチ決済・Mastercard®タッチ決済) | 対象の店舗でスマホのVisaのタッチ決済とMastercard®タッチ決済でお支払いなら7%還元※ |

| 年間100万円利用 | 1万ポイント |

| ポイントUPモール経由で買い物 | +0.5~9.5% ※2025年1月現在 ※ポイント還元率は予告なく変更となる場合がございます。 |

| 三井住友カードつみたて投資 | 毎月積立額の最大1.0% |

このようにポイントアップのチャンスが多数あります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)のデメリット

三井住友カード ゴールド(NL)は、年間利用額が少ない方にとっては「年間100万円利用で年会費無料」という条件が難しく、デメリットとなる場合があります。

基本の還元率は0.5%と低く、年会費無料で1%以上のカードと比べると見劣りします。

また、ポイント還元率が三井住友カード(NL)と同じため、ゴールドカードの特別感に欠けると感じる人もいるでしょう。

さらに、年間利用額が100万円に満たない場合、年会費5,500円(税込)が発生します。

カードを日常的に利用しない人や、年間利用額が条件を満たせない人にとっては、維持コストが負担になるでしょう。

旅行傷害保険も利用付帯のため、保険適用には旅行代金の決済が必要です。上記のデメリットを考えると、三井住友カード ゴールド(NL)は特定の利用スタイルに合う人には魅力的です。

ただし、利用頻度が低い人や条件を満たすのが難しい人にとっては、維持費の負担が大きくなる可能性があります。支出や生活スタイルに合ったクレジットカードを選びましょう。

三井住友カード ゴールド(NL)の口コミ・評判

三井住友カード ゴールド(NL)のよい口コミには、「年100万円使えば翌年以降、年会費永年無料なのでお得」「審査が早い」という評価がありました。一方で「会員専用サイトが操作しづらい」という、ネガティブなコメントも見られます。

口コミからメリットとデメリットのバランスを見極め、グレードアップを考えましょう。

三井住友カード(NL)の基本情報

三井住友カード(NL)の基本情報は以下のとおりです。

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 満18歳以上(高校生を除く) |

| 利用可能枠 | 最大100万円 |

| ブランド | Visa/Mastercard |

| 追加カード | 家族・ETCカード |

| 基本ポイント還元率 | 0.5% |

| 国内旅行傷害保険 | - |

| 海外旅行傷害保険 | 最大2000万円 |

| 電子マネー | iD(専用)、PiTaPa、WAON、Apple Pay、Google Pay、Samsung Pay |

年会費が無料で電子マネーの対応数が多いなど、初心者が安心できる内容です。

三井住友カード(NL)の主な特徴

三井住友カード(NL)は、年会費永年無料です。即時発行もできるので、急いでいる人も手に入れやすいと言えます。

年会費が常にかからないのは、一般カード特有の利点です。そのため、自由自在に使えるでしょう。また、最短10秒(※)の即時発行で、忙しい人でも簡単に入手可能です。大手銀行が発行していながら手軽に使えます。

※ 即時発行ができない場合があります。

三井住友カード(NL)の特典一覧

三井住友カード(NL)には、主に以下の特典があります。

| 条件 | ポイント増加分 |

|---|---|

| 対象の店舗でタッチ決済(Visaのスマホのタッチ決済・Mastercard®タッチ決済) | スマホのタッチ決済(Apple Pay/Google Pay)を使えば7%ポイント還元※ |

| ポイントUPモール経由で買い物 | +0.5~9.5%※1 |

| 三井住友カードつみたて投資 | 毎月積立額の最大0.5% |

ゴールドのように年間使用額に応じて、ポイントがもらえる特典はありません。つみたて投資の特典ポイントもゴールドの半分です。それでも特定店舗利用による特典は充実しています。

※1 ポイント還元率は予告なく変更となる場合がございます。※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)の口コミ・評判

三井住友カード(NL)のよい口コミには、「ナンバーレスは、ショップの店員さんに番号をみられなくて安心」「入会特典が他社より多い」などの評価がありました。一方で「タッチ決済に対応している店が少ない」「ポイント還元率が0.5%と低い」などの指摘も見られます。

大手銀行発行らしいメリットが挙げられていましたが、不便を感じる人もいるようです。

三井住友カード(NL)と三井住友カード ゴールド(NL)の違いのよくある質問

三井住友カード(NL)と三井住友カード ゴールド(NL)の違いについて、よくある質問をまとめました。どちらを作るべきか迷っている人はぜひ参考にしてください。

- 三井住友カード(NL)と三井住友カード ゴールド(NL)の違いは?

- 三井住友カード(NL)と三井住友カード ゴールド(NL)の違いは、「付帯特典の充実度」と「利用実績に応じた年会費優遇」にあります。

- ゴールド(NL)は利用可能枠が最大200万円で一般ランクの2倍

- 年間100万円以上の利用で、ゴールド(NL)は翌年以降の年会費が永年無料

- ゴールド(NL)は国内旅行傷害保険やショッピング保険が付帯

- ゴールド(NL)には空港ラウンジの無料利用が可能

- ゴールド(NL)は年間100万円利用で1万ポイントのボーナスあり

- ゴールド(NL)のほうがマイル交換レートが優遇されている場合がある

- 三井住友カード(NL)と三井住友カード ゴールド(NL)のどちらを選ぶべき?

- 年間100万円(月8.3万円)以上カードを利用する予定があるなら、三井住友カード ゴールド(NL)がおすすめです。理由は、100万円の利用で年会費が永年無料になるうえ、1万ポイントのボーナスも受け取れるため、お得に特典を活用できるからです。

逆に、年間の利用が100万円未満の場合は、年会費無料で持てる三井住友カード(NL)を選ぶのが賢明です。無理にゴールドを選ぶと、年会費がかかるだけで特典の恩恵も限定的になり、損をしてしまう可能性があります。

- 三井住友カード ゴールド(NL)だけのメリットとデメリットは?

- 三井住友カード ゴールド(NL)は、年間100万円以上利用する人にとっては圧倒的にお得なカードです。理由は、年会費の永年無料化や1万ポイントのボーナス付与、空港ラウンジなどの特典が手に入るためです。反面、年間の利用金額が少ない人にとっては年会費やポイント還元率の点でデメリットもあります。

三井住友カード ゴールド(NL)だけのメリット

- 年間100万円利用で年会費が翌年以降ずっと無料になる

- 同条件で1万ポイントのボーナスがもらえる

- 空港ラウンジの無料利用

- 国内旅行傷害保険やショッピング保険が付帯

- 利用可能枠が最大200万円と余裕がある

三井住友カード ゴールド(NL)だけのデメリット三井住友カード ゴールド(NL)は「日常的にカードを使い、100万円以上の利用が見込める人」に最適な一枚です。- 年間100万円利用できないと年会費5,500円(税込)が発生する

- 通常のポイント還元率は0.5%と高還元カードと比べて控えめ

- 旅行保険は利用付帯