現金払いをクレジットカードに変えれば、ポイントがたまってお得になるうえ決済が楽になります。カードを新たに作るときは以下のポイントをチェックしながら選びましょう。

- 自分が普段利用するサービス

- ポイント還元率は高いか

- カードの注目ポイント

- 利用額が100万円を超えるならゴールドカード

「とにかくクレジットカードを発行したい!」という人は審査が甘いクレジットカードの解説記事もおすすめです。審査に通りやすくなるコツも紹介しています!

詳細はこちら

日大学卒業後、日本の生命保険会社にて保険営業・保全業務に従事。その後渡米。米国で会計を学んだ後、Thunderbird School of Global Managementにて経営学修士。帰国後外資系証券会社および投資顧問会社でアナリスト、ファンドマネジャーとして日本株調査・運用に従事。出産・育児・介護を機にフリーになり、大学等で講師(エコノミクス・ファイナンスおよび英語等)・ファイナンシャルプランナーとして個別相談にあたる。■保有資格

・日本証券アナリスト協会検定会員

・1級ファイナンシャルプランニング技能士

・CFP(R)認定者

・証券外務員一種(日本証券業協会)

・住宅ローンアドバイザー

・TOEIC940点

■SNS・HP等リンク

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

- 【今がお得】30代のうちに絶対持っておきたいカード

- JCB CARD Sは家族旅行や外食でお得に!優待サービスが充実した無料カード

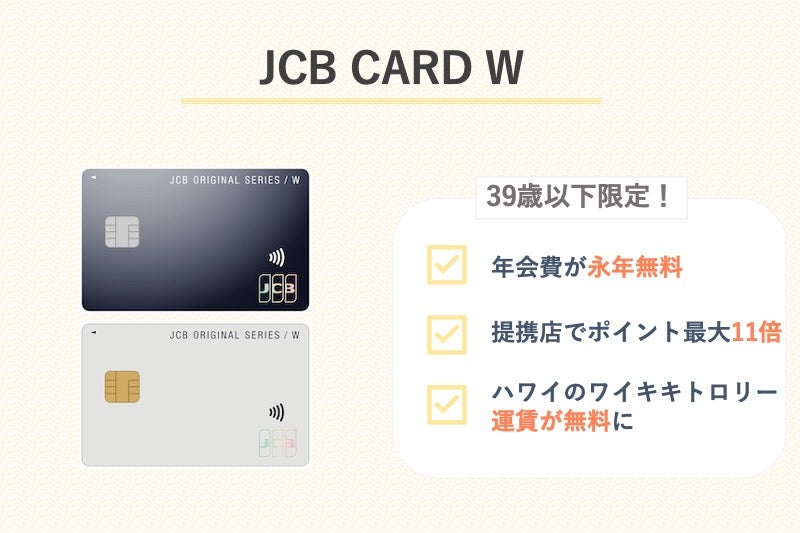

- JCB CARD Wは39歳までの必携カード!常時1%還元&年会費無料でコスパ最強

- 楽天カードポイント還元が圧倒的!楽天ユーザー必携の年会費無料カード

- JCBゴールドはグルメ優待&上質サービスが魅力!ワンランク上を目指す30代に最適な1枚

- ライフカードはネットショッピングで最大25倍還元!30代の家計管理に頼れる1枚

- アメリカン・エキスプレス®・グリーン・カードは月1,100円でアメックスのサービスを体験できる!30代からステータスカードが気になり出したあなたにおすすめ

- TRUST CLUBプラチナマスターは年会費3,300円で特典が充実したコスパ◎なプラチナカード!

- アメリカン・エキスプレス®・ゴールド・プリファード・カードは旅行保険1億円&特典満載!30代から持ちたい最上級の1枚

- 30代でクレジットカードを持つメリット

- 30代がクレジットカードを作るときの注意点

- クレジットカード 30代に関するQ&A

【今がお得】30代のうちに絶対持っておきたいカード

30代の間に絶対持っておきたいカードはJCB カード Wです。39歳以下限定のクレジットカードで常時1%還元でポイントがたまります。

さらにスターバックスで最大10.5%還元、Amazonで2%還元が受けられるなど優待店でのポイントアップも魅力的。

一度作ってしてしまえば、40歳以降も引き続き使えるので、発行できる今のうちに作るのが賢い選択です。

\最大25,200円相当がもらえる!/

30代におすすめのクレジットカードランキング

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 |

|---|---|---|---|---|---|---|---|---|

| JCBカードS | JCBカード W | 楽天カード | JCBゴールド | ライフカード | アメリカン・エキスプレス®・グリーン・カード | TRUST CLUBプラチナマスター | アメリカン・エキスプレス・ゴールド・プリファード・カード | |

|

|

|

|

|

|

|

|

|

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 11,000円(税込)※初年度無料 |

◎ 無料 |

◯ 月会費1,100円円(税込) |

◎ 3,300円(税込) |

△ 39,600円(税込) |

| 還元率 | ◎ 0.5%~10.0% |

◎ 1.0%~10.5% |

◯ 1.0%~3.0% |

◎ 0.50%~10.00% |

◯ 0.3%~3.3% |

◯ 0.5%~1.0% |

◯ 0.5%~1.2% |

◯ 1.00% |

| 30代に おすすめ |

家族での旅行や食事に使える優待が豊富 | 39歳以下しか申し込めず、一度入会すれば40歳以降も利用可能 | 楽天市場や楽天モバイルなど家族で楽天サービスを利用するならこのカード | 最高1億円の旅行保険や、無料の空港ラウンジサービス1.5~2倍に | 国内外のラウンジを同伴者1名無料で利用できるなど、アメックスのステータスにふさわしいサービスや保険が付帯 | まずは年会費を抑えてゴールドカードを楽しみたい人、グルメ優待など年会費以上の充実したサービスが揃うゴールドカード | 年間50万円以上の利用から翌年のポイントがアップし、におすすめの1枚 | ステータスやグルメ優待などのサービス、付帯保険の充実度を重視するならこのカード |

| 注目ポイント | 年会費無料で、家族カードも無料で追加可能 | amazonやスタバなどの優待店利用でポイントが最大10倍に | SPUプログラムで、楽天サービスを利用すればするほどポイント還元率が上がる | 継続利用でもうワンランク上のJCBゴールドザ・プレミアへの招待が受けられる | たまるポイントは有効期限が5年間あるため、ポイントの使い道をゆっくりと考えられる。 | アメックス会員限定の旅行のオンライン予約優待が用意されており、旅行するたびにポイントがたまる | 年会費が格安ながらプラチナカード並のグルメ優待や国内高級ホテルや旅館の予約サービスが付帯 | サービスや保険を含め圧倒的なステータスと信頼性をもちながらポイントもたまりやすい |

| ポイント種類 | OkiDokiポイント | OkiDokiポイント | 楽天ポイント | Oki dokiポイント | LIFEサンクスポイント | メンバーシップ・リワード | TRUST CLUB リワードポイント | メンバーシップ・リワード |

| ポイント 利用例 |

・JCBギフトカード ・Amazon ・スターバックス ・楽天Edyにチャージ ・東京ディズニーリゾート ・パークチケット |

・JCBギフトカード ・Amazon ・スターバックス ・楽天Edyにチャージ ・東京ディズニーリゾート ・パークチケット |

・楽天市場 ・楽天証券でポイント投資 ・楽天モバイル ・楽天トラベル |

・JCBギフトカード ・Amazon ・スターバックス ・楽天Edyにチャージ ・東京ディズニーリゾート ・パークチケット |

・キャッシュバック ・dポイントなど他社ポイントに ・年会費無料コースポイント数に応じた品物 |

・マイルに交換 ・ホテルのポイントに交換 ・楽天ポイントに交換 ・Tポイントに交換 ・カードの利用料金など |

・ギフト券 ・商品との交換 ・次年度年会費に充当 ・Tポイント ・楽天ポイント |

・マイルに交換 ・楽天ポイントに交換 ・Tポイントに交換 |

| 国際ブランド | JCB | JCB | Visa/Mastercard®/JCB/AmericanExpress | JCB | Visa/Mastercard®/JCB | AmericanExpress | Mastercard® | AmericanExpress |

| 発行スピード | 最短3営業日 | 最短3営業日 | 最短3営業日 | 最短当日

※平日11時までのお申し込み、オンライン口座の設定で最短当日発行翌日お届け

|

最短2営業日 | 最短1週間 | 最短1週間 | 最短10日 |

| 追加カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード/QUICPayカード型 | ETCカード | ETCカード/家族カード | ETCカード/家族カード |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

JCB CARD Sは家族旅行や外食でお得に!優待サービスが充実した無料カード

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~10.0% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

年会費無料ながら付帯サービスが充実!コスパが圧倒的

JCBカードSは年会費が永年無料ながら、おでかけで使える割引や保険など、付帯サービスが充実したカード。家族カードやETCカードも無料で発行できます。

前身のJCB一般カードは”条件付き無料”でしたが、JCBカードSとして永年無料で再登場し、人気を集めています。

割引特典が超充実!「クラブオフ優待」で年間1万円以上お得

JCBカードSには、「JCBカードS優待クラブオフ」が付帯し、レストラン・映画館・水族館・遊園地・カラオケなど、国内外20万か所以上の施設で最大80%の割引が受けられます。

- 渋谷HUMAXシネマで映画一般鑑賞料金割引

- NEWT(ニュート)海外ツアー5%オフ

- 現地ツアー・アクティビティ予約ベルトラ 国内ツアー5%オフ

- シンフォニー東京湾クルーズ フレンチ・イタリアン料金10%オフ

海外旅行保険~スマホ保険まで付帯!保証範囲が幅広い

JCBカードSは保険の幅広さが魅力です。最高2,000万円まで補償される海外旅行傷害保険(利用付帯)や、年間100万円補償の海外ショッピング保険はもちろんですが、特筆すべきはスマホ保険のありがたさ。

JCBカードSでは、通信料をカードで支払っていれば、スマホの画面割れなどを補償する保険(年間3万円まで)が自動付帯します。ほかの年会費無料カードでは、スマホ保険が付いていないものが多いため、JCBカードSはかなりレアな存在です。

モバ即対応で、最短5分でカード番号を即発行!

「モバ即(モバイル即時入会サービス)」に対応しており、最短5分で審査が完了します。

審査通過後は、MyJCBアプリでカード番号・セキュリティコードを確認でき、その日からネットショッピングなどに使えます。カード番号をApple PayやGoogle Payなどのスマホ決済に登録すれば、普段の買い物でも利用できます。

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大15,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

スマホのタッチ決済(Apple Pay・Google Pay・MyJCB Pay)ご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCB CARD Wは39歳までの必携カード!常時1%還元&年会費無料でコスパ最強

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~10.5% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

入会条件が18歳~39歳まで

JCB CARD Wは、入会条件が18歳以上39歳以下と若年層向けのカードです。年会費無料で使えるほか、常時1%還元が受けられるお得なカードなので、発行できる30代のうちに1枚作っておくべきです。

普段使いでもポイントが2倍貯まる

JCB CARD Wのポイント還元率は1.0%で、JCBカードSの0.5%と比べると、2倍のポイントが還元されます。公共料金の支払いや日常のショッピングなど、普段使いのカードとして利用するだけでも効率よくポイントが貯まるため、お得に使いたい方におすすめです。

ポイント最大11倍のJCBオリジナルシリーズパートナー

JCB CARD Wは、「JCBオリジナルシリーズパートナー」の対象店舗で利用することで、ポイント還元率がアップします。たとえば、メルカリで2倍、Amazonで4倍、スターバックスで10倍といったように、よく使うお店が対象なら非常にお得です。ご自身の利用店舗が対象かどうかをチェックしてから使うと、さらに効率的にポイントが貯まります。

Oki Doki ランドで最大ポイント20倍

JCB CARD Wは、ポイント優待サイト「Oki Dokiランド」を経由して買い物をすることで、さらに多くのポイントを獲得できます。たとえば、楽天市場で2倍、Amazonで2~9倍の還元が受けられます。日用品の購入をネットショッピングで済ませたい30代の方には特におすすめのサービスです。

- Amazon:ポイント3倍

- セブンイレブン:ポイント3倍

- 一休.comレストラン:ポイント3倍

- スターバックス:ポイント10倍

- 出光昭和シェル:ポイント2倍

- 国内宿泊オンライン予約JCBトラベル:ポイント3倍

- ウイルスバスター公式トレンドマイクロ・オンラインショップ

- ウイルスバスター公式トレンドマイクロ・オンラインショップ(モバイル)

- サンスターオンラインショップ

- ノートンストア

- セキュリティソフト【マカフィー・ストア】

- Active Resorts 宮城蔵王 :日帰り入浴料1,000円(税込)から400円OFF

- カラオケ館 ルーム代30%OFF

- ビュッフェレストラン/ホテルモントレ沖縄 スパ&リゾート シーフォレスト :飲食代10%OFF

- アクティオ レンタカー :【乗用車クラス】 基本料金より10%OFF 【ワゴンクラス】 基本料金より20%OFF

- つるや旅館 :ご夕食時のお飲み物代から20%OFF

などなど割引クーポン対象店舗は全国約2000店舗にわたります

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大12,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCB CARD Wの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費は永年無料で、ポイント還元率も通常のJCBカードの2倍にあたる1%と高還元率を誇っている点に注目だ。ポイント優待サイト経由で利用すれば、ポイントが最大20倍になる点は高評価と言えるでしょう。国内旅行の補償はありませんが、海外旅行での補償はショッピングガード保険も合わせて付帯されています。JCBカードの中でも高還元率のカードであることからも、若い世代だからこそ持つべき1枚としておすすめします。

30代 | 男性

5

ポイントが通常のJCBカードの2倍、1,000円につき2ポイントたまり、入会後3ヵ月は4倍となります。さらにAmazonやセブンイレブン、スターバックスなど対象店舗の利用で還元率がアップします。貯まったポイントはAmazonの支払いにそのまま使えたり、ギフトカードやマイルへの交換が可能。カード決済時のショッピング保険や海外旅行保険も利用できます。

30代 | 女性

5

アマゾン、セブンイレブン、スターバックスなど、よく利用する店舗のポイント還元率が、JCBオリジナルカードの中でも最も高く、とくにアマゾンの利用でポイントがたまる珍しいカードです。たまったポイントは、ふだんつかう店舗で利用でき、無駄になりません。 入会申し込みは、書類のやりとりなしで、すべてネットで完結し、煩わしさがありません。利用明細もオンラインで確認でき、紙の明細が送られてこないのも安心できます。

30代 | 男性

5

ややAmazonで強めの、普通に使える普通のカードです。普通過ぎて面白味が無いという意見も分かります。 年齢制限が設けられている事から察せますが、このカードのターゲット層は若者のクレジットカード初心者の方でしょう。 ライバルは同じく初心者向けカードの楽天カードでしょうが、楽天市場を使わないAmazon派の方にはこちらがオススメです。

30代 | 男性

4

年会費が無料で、そこに負担がかからないのはお得だと思います。また、それだけではなく、ポイント付与率も高く、通常のカードと比べてみても2倍以上ポイント付与率が高くなっているのだ。さらに、特定の通販サイトやショップで利用することによってさらにポイント付与率をアップすることもできます。キャッシング機能も付いているのですが、あまり特化しておらず、こちらはおすすめできません。

楽天カードポイント還元が圧倒的!楽天ユーザー必携の年会費無料カード

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外保険 |

| スマホ決済 | Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | JAL |

年会費無料でいろんな場面で使える

楽天カードは年会費無料で作れる。楽天のサービスでの利用はもちろん、実店舗でも楽天ポイント加盟店で利用すればポイントが貯められるので、楽天ポイントを効率よく貯めたい30代の方にとってはお得なクレジットカードだ。

楽天サービスの利用でさらにポイントが貯まる

楽天のサービスを利用する場合、楽天カードは必携のクレジットカードと言えます。たとえば楽天市場では最大3倍、楽天トラベルでは最大2倍のポイントが貯まるなど、楽天グループの各サービスでポイント還元率がアップします。楽天ポイントを効率よく貯めたい30代の方におすすめです。

楽天Edyチャージで2重にポイントが貯まる

楽天Edyを利用している方は、楽天カードからのクレジットチャージがお得です。200円のチャージごとに1ポイントが貯まり、さらにEdyでの支払い時にも200円につき1ポイントが加算されます。チャージと支払いで二重にポイントが貯まるため、楽天Edyを日常的に利用している30代の方には特におすすめです。

カード利用でSPUのポイントアップ対象に

楽天カードは、楽天グループのポイントプログラム「楽天SPU(スーパーポイントアッププログラム)」の対象カードです。カードを利用するだけで、+2倍のポイント還元が適用されます。楽天市場などで日常的に買い物をしている方、ポイ活に力を入れている30代の方には、非常に相性の良いクレジットカードです。

- ファミリーマート

- マクドナルド

- くら寿司

- はま寿司

- デイリー山崎

- ほっかほっか亭

- 吉野家

- 銀だこ など

- 楽天市場の利用で+2倍

- 楽天市場アプリからのお買い物で+0.5倍

- 楽天ビューティの利用で+1倍

- 楽天トラベル利用で+1倍

- 楽天モバイル利用で+ 1倍

- 新規入会&利用で最大5,000ポイントプレゼント

楽天カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費が永年無料でインターネット上で簡単に申し込めるので、初めてクレジットカードを作ろうと思っている人におすすめだ。さらに年会費が無料であるにもかかわらず、ポイント還元率が1%と高めに設定されている点も高評価と言えます。楽天市場での買い物で楽天カードを利用すると、ポイントが3倍になるなどの特典があるので、賢く使ってポイントを貯めることができます。

30代 | 女性

5

楽天の買い物でポイントが貯まるほか、ラクマなどのサービスを利用する時に、ポイント10倍のキャンペーンもあるので、貯まりやすい。また、楽天以外のところの利用でも、100円ごとにポイントが貯まるので、他のカードよりもポイントが貯まりやすい。また貯まったポイントは、1ポイント1円で楽天の買い物時に使うことができる!

30代 | 女性

5

楽天のクレジットカードで買い物をすると、1%のポイントが必ず付き、楽天市場アプリで買い物をすると、更にポイントの還元率があがります!楽天モバイルに契約をしていると、更にポイントの還元率が上がるので、楽天市場で買い物を良くします。楽天市場は品ぞろえが良く、ほとんどの商品が買えるので、ポイントを無駄なく有効的に使えて大変満足しています。

30代 | 女性

5

楽天市場で買い物が多い人には特にポイントが貯まりやすくおすすめのカードで、ポイント還元率が幾倍かになるキャンペーンの頻度もかなり高く、とてもお得だ。また、公共料金の支払いに楽天カードを用いると、100円で1ポイント貯まる制度もあるので、賢く利用すればザクザクとポイントは貯まります。また、専業主婦でも作りやすいカード審査基準で、申し込みもWEBで簡単にできて、家に届くまでも大変スピーディーだ。

30代 | 女性

5

楽天カードは街での買い物で楽天ポイントが100円につき1ポイント溜まり、楽天市場や楽天トラベルなどの関連サービスを利用すると、よりポイントが溜まりやすくなる、とてもお得なカードだ。使用目的に合わせて複数種類の楽天カードを所持できますし、そのほとんどが年会費が永年無料なので、1枚は持っておくと便利だ。

JCBゴールドはグルメ優待&上質サービスが魅力!ワンランク上を目指す30代に最適な1枚

| 年会費 | 11,000円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 0.5%~10.0% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay/Google/Pay |

| 交換可能マイル | ANA/JAL/スカイ |

グルメ優待サービスでお得に食事

JCBゴールドには、優待対象店を事前に予約し、専用クーポンを提示のうえJCBゴールドで支払いをすると利用合計金額またはコース代金より20%引きになるグルメ優待サービスが利用できる。食事でカードを利用する機会が多い30代の方におすすめだ。

JCBスターメンバーズのゴールド特典

JCBゴールドはJCBのポイントプログラム・JCBスターメンバーズで年間利用金額が100万円以上スターαクラスの上、300万円以上利用でポイントが25~60%アップするロイヤルαへのゴールド会員限定のポイントアップが受けられる。

名門コースでゴルフを楽しめる

JCBゴールドの会員になると、全国約1,200ヵ所のゴルフ場を手配してもらえる「ゴルフエントリーサービス」を利用できます。さらに、有名コースを舞台とした「JCBゴールド ゴルフイベント」への参加も可能です。ゴルフが好きな30代の方におすすめです。

Oki Dokiポイントの有効期限が3年に

JCBカードSのポイント有効期限は2年間ですが、JCBゴールドに入会すると、カード利用で貯まったOki Dokiポイントの有効期限が3年に延長されます。時間に余裕をもってポイントを貯めたい30代の方におすすめです。

空港ラウンジが無料で利用できる

JCBゴールドを提示することで、国内の主要空港やハワイ・ホノルルの国際空港にある空港ラウンジを無料で利用できます。旅行や出張の際、出発前のひとときを快適に過ごしたい30代の方におすすめです。

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

Amazon.co.jpご利用分最大23,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【2】JCBオリジナルシリーズ新規入会キャンペーン

Apple Pay・Google Pay・MyJCB Payご利用分最大3,000円キャッシュバック※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月) - 【3】お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

- 【4】家族カード入会で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

JCBゴールドの口コミ・評判

トータルマネー

コンサルタント

新井智美

JCBゴールドの注目点は、付帯保険が充実していることだ。海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円まで補償されます。さらにショッピング保険も海外国内問わず500万円まで補償されることから、。条件を満たせば上位のカードにランクアップできることからも、将来ハイステータスのカードを所有したいのであればぜひ持っておきたいカードだ。

30代 | 男性

5

こちらのクレジットカードはゴールドカードにしては年会費がかなりリーズナブルですね。それでいてポイントの付与もこちらのクレジットカードをメインで利用するとかなり付きます。そのため実質は無料になります。買い物の盗難保険もきちんと付いているので安心だ。

30代 | 男性

5

JCBカードSの機能に加え、海外旅行傷害保険や空港ラウンジサービス、グルメ優待サービスなどが利用できます。 また、MyJチェックへの登録を済ませJCB海外加盟店で利用すると、自動的にポイントが2倍貯まります。 2年連続で100万円以上利用すると「JCBゴールドザ・プレミア」や「JCBザ・クラス」への招待が受けられます。

30代 | 女性

4

海外に短期留学する際、普段から使っているカードだけでなく、もう一つ別のものも、と思い立ち、急遽入会しました。出発まで日数的に余裕がなかったんですが、オンラインでスピーディーに手続き、発行できたので助かりました。出発前に空港ラウンジも利用できたので、ゆっくりと過ごせました。

ライフカードはネットショッピングで最大25倍還元!30代の家計管理に頼れる1枚

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.3%~3.3% |

| ポイント種類 | LIFEサンクスポイント |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード/家族カード/QUICPayカード型 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | ANA |

ステージプログラムでポイント還元率アップ

ライフカードには、年間の利用額に応じてポイント倍率が上がるステージ制プログラムがあります。

たとえば年間50万円以上の利用で、ポイント還元率が1.5倍になります。公共料金や固定費をカードで支払っている方であれば、利用額をまとめることで自然とステージアップが可能です。

誕生月は3倍にポイントアップ

ライフカードは、誕生月のカード利用でポイントが3倍になります。

そのため、旅行や家電の購入、ファッションのまとめ買いなど、大きな出費は誕生月に合わせて計画的に行うのがおすすめです。

「誕生日に自分へのご褒美を」と考えている30代の方には特にうれしい特典です。

ポイント還元率がアップするL-Mall

ライフカードでネットショッピングをする際は、ポイントモール「L-Mall(エルモール)」を経由することで、最大25倍のポイント還元を受けられます。

楽天市場やYahoo!ショッピング、じゃらんなどの大手サイトも対象のため、日常のネットショッピングで賢くポイントを稼ぎたい30代の方におすすめです。

キャッシュバックや他社ポイントなど交換先が豊富

貯めた「LIFEサンクスポイント」は、カード請求額への充当やAmazonギフト券、dポイント、楽天ポイントなど、さまざまな交換先に利用できます。

有効期限が長いため、貯めたポイントを一気に交換してお得に活用することが可能です。

- 好日山荘(ポイント11倍)

- Loft(ポイント7倍)

- 楽天市場(ポイント2倍)

- 東急ハンズネットストア(ポイント3倍)

- じゃらん(ポイント3倍)

- Yahooショッピング(ポイント2倍)

- 楽天Car車検(80ポイント)

- クラブツーリズム(70ポイント)

- TSUTAYA DISCAS/TSUTAYA TV(30ポイント)

<新規入会プログラム+使うとおトクプログラムの合計で最大15,000円キャッシュバック>

- ■新規入会プログラム

①アプリログインで1,000円キャッシュバック

②6万円以上の利用で6,000円キャッシュバック

③水道光熱費の支払いで最大3,000円キャッシュバック

合計で最大10,000円キャッシュバック - ■使うとおトクプログラム

①Apple Pay/Google Payの利用で3,000円キャッシュバック

②サブスクの支払いで2,000円キャッシュバック

∟対象加盟店⇒AbemaTV・Apple・DAZN for docomo・FOD・Hulu・LINEMUSIC

合計で最大5,000円キャッシュバック

ライフカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ライフカードは年会費が無料であるにもかかわらず、入会して1年間はポイントが1.5倍になるほか、誕生日月にはポイントが3倍になるなど、嬉しい特典が充実しています。さらに家族カードやライフカードiD、ETCカードも無料で発行できることから、家族で利用することで特典の効果を最大限活用することができます。

30代 | 女性

5

ライフカードは年会費が永久無料なので、かなりお得だと思います。無料でありながらポイントはどの店舗でショッピングしてもしっかり貯められます。誕生日月などは3倍のポイントになるので知らないうちにどんどん貯まっていてお得感があります。とにかく無料でずっと維持できるクレカなので一枚持っていて損はないと思っています。

30代 | 男性

5

住居が賃貸住宅で、家賃支払いで今カードを作りました。固定費支払いであり、ポイント還元が毎月確実にされることがうれしいです。ですが、1000円につき1本と完全はちょっと還元率低いと思いました。誕生月に合わせポイント増加といったサービスもついていて、この辺ちょっとうれしいです。

30代 | 男性

5

「L-Mall」とは、ポイントサイトのライフカード版だ。L-Mallに掲載されているネットショップで買い物をするとポイントが貯まります。 ショップによって貯まるポイントは違いますが、最大で25倍のポイントが貯まり、大変お得だ。 利用方法はL-Mallのサイトを経由して、自分が利用したいショップで買い物するだけだ。

30代 | 女性

5

ライフカードは年会費無料なので1枚持ってても損はないかなぁという感じです。基本のポイントは1,000円で10ポイント貯まるところ、初年度は1,5倍。誕生日は3倍など嬉しい特典もあります。また、新規入会した方にはその時々によって違うみたいですが、1,000ポイント付与されたりと魅力的なところも多いです。なんといっても年会費無料なのでカードお持ちじゃないない方など1枚あると便利ですよ。

アメリカン・エキスプレス®・グリーン・カードは月1,100円でアメックスのサービスを体験できる!30代からステータスカードが気になり出したあなたにおすすめ

| 年会費 | 月会費1,100円(税込) |

|---|---|

| ポイント還元率 | 0.50% |

| ポイント種類 | メンバーシップ・リワード |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA/JAL/スカイ |

1%のポイント還元率

アメリカン・エキスプレス®・グリーン・カードは、100円につき1ポイント(還元率1%)と高還元率のポイントプログラムを提供しています。

ハイステータスな国際ブランドとして知られるアメックスですが、仕事もプライベートもアクティブに楽しみたい30代の方にぴったりのサービスが充実しているクレジットカードです。

ショッピング保証で安心

本カードには、以下のようなショッピングに関する安心補償が付帯しています。

- リターン・プロテクション:返品を受け付けてもらえない商品もアメックスが対応

- ショッピング・プロテクション:購入した商品の破損や盗難を補償

- オンライン・プロテクション:ネットショッピング時の不正利用などを補償

買い物に不安を感じやすい方でも、安心して利用できます。

旅行での利用に安心のサービス

アメリカン・エキスプレス®・グリーン・カードに入会すると、最高5,000万円まで補償される海外旅行傷害保険や、空港VIPラウンジ年会費が無料で利用できたり、海外旅行先でも24時間サポートが受けられるグローバル・ホットラインが使えるなど、旅行好きな30代の方は必携の一枚です。

お得なメンバーシップ・リワード・プラス

カード利用100円につき1ポイントが貯まるメンバーシップ・リワードは、ポイント還元率1%。さらに、年会費3,300円(税込)で「メンバーシップ・リワード・プラス」に加入すれば、①ポイントの有効期限が無期限や②マイルや他ポイントへの移行レートもアップといった特典が受けられます。じっくりとポイントを貯めて価値ある特典と交換したい30代の方には特におすすめです。

楽天ポイントやTポイントとも提携

アメリカン・エキスプレス®・グリーン・カードの交換先には、Tポイントと楽天ポイントがあります。

- 3,000アメックスポイント → 1,000Tポイント

- 3,000アメックスポイント → 900楽天ポイント

ポイントの使い道を広げたい方にも便利で柔軟な一枚となっています。

- Yahoo! JAPAN

- iTunes Store/App Store

- JAL公式Webサイト

- HIS公式Webサイト

- Amazon

- アメリカン・エキスプレス・トラベルオンライン

- 新規入会特典

合計35,000ボーナスポイント獲得可能 - グリーン・オファーズ™ カードご利用ボーナス

└ご入会後8ヶ月以内に対象加盟店でのカードご利用1,000円ごとに150ボーナスポイント(上限15,000ボーナスポイントまで)※グリーン・オファーズ™カードご利用ボーナスは10月4日(水)まで実施中のものと同じです。 - カードご利用ボーナス

└ご入会後3ヶ月以内に合計20万円のカードご利用で5,000ボーナスポイント

└ご入会後6ヶ月以内に合計50万円のカードご利用で15,000ボーナスポイント

アメリカン・エキスプレス®・グリーン・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

月会費は1,100円(税込)と一般カードの中では決して安くはありませんが、空港ラウンジを無料で利用できるサービスや海外旅行先での24時間日本語サポートなどはもちろん、プライオリティ・パス・メンバーシップに年会費無料で登録できる点などはプラチナカード並みのサービスレベルと言えます。

30代 | 男性

5

旅行が好きなので、国内はもちろん、海外渡航先でも使えるシーンが多くとても役立っています。また、還元率が良いところが1番気に入っているので、普段の買い物や生活費など、ほとんどの支払いのメインカードとして利用しています。これからも長く利用し、貯めていくのが楽しみです。

30代 | 男性

5

私が、世界的な順位としまして、1位、2位を争うカードである、アメリカン・エキスプレス®・グリーン・カードで大満足できた内容としては、世界にも通用すると言うカードでありましたので、持っていること事態に価値があると判断できる内容でありました。高いステータスを備えておりますので、ブランド性も高く満足して使用することができました。

30代 | 男性

5

アメリカン・エキスプレス®・カードはポイントが貯まりやすいカードだ。利用金額の1%がポイントとして貯まり、メンバーシップ・リワード・プラスに加入していればさらにボーナスとして1%のポイントが加算されます。 そのほかにも特典としてボーナスポイントがもらえる機会もあり、ポイントを取得する機会も多いのが特徴だ。世界中どこでも支払いに使うことができ、高額決済も可能なので、ポイントが貯まりやすくなっています

30代 | 男性

4

アメリカン・エキスプレス®一般を利用していて良いと感じている点は「会員特典が多い」ところだ。空港のラウンジが無料で利用することができたり、手荷物を無料配送してくれるサービスもあり、空港に関する様々なサービスが割安もしくは無料で利用することができるのでとてもありがたい会員特典だと感じています。旅行をよく利用する人にはおすすめのカードだ。

TRUST CLUBプラチナマスターは年会費3,300円で特典が充実したコスパ◎なプラチナカード!

| 年会費 | 3,300円(税込) |

|---|---|

| ポイント還元率 | 0.50%~1.20% |

| ポイント種類 | TRUST CLUB リワードポイント |

| 付帯保険 | 国内旅行:最大3,000万円 海外旅行:最大3,000万円 ショッピング:最大50万円 |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | - |

年会費を抑えつつ、高還元&ステータス感も◎

TRUST CLUB プラチナマスターカードは、100円につき2ポイント(還元率2%)が貯まる高還元のクレジットカードです。年会費は3,300円(税込)とプラチナカードの中では手頃ながら、家族カードが無料で発行できるため、家族でポイントを貯めたい方にもぴったりです。 ワンランク上のカードを手に入れたい30代の方におすすめです。

空港ラウンジサービスなど、プラチナカードならではの優待が付帯

全国の主要空港ラウンジが無料で利用できるサービスが付帯しています。

さらに、トラベルデスクによる旅のサポートや国際線手荷物宅配サービスの優待といった、旅行好きな方にうれしいプラチナ特典もそろっています。

年会費は抑えめ、でも特典はハイクラス

年会費が3,300円(税込)とリーズナブルでありながら、空港ラウンジやトラベル優待、ポイント高還元など、プラチナカードならではの上質な特典が充実しています。

旅行や出張の機会が多く、質の高いサービスを手頃に使いたい方に最適です。

ポイント有効期限は無期限!コツコツ貯めてしっかり使える

このカードで貯まるポイントは、有効期限が無期限です。

旅行券やギフトカードとの交換はもちろん、他社ポイントへの移行も可能。

ポイ活に力を入れている30代の方にもおすすめのカードです。

Taste of Premium®の優待でレストランもお得に

TRUST CLUB プラチナマスターカードは、**Mastercard® Taste of Premium®**の対象カードです。

特典には他にも、以下のような特別な体験をお得に楽しめる内容がそろっています。

- 有名レストランで2名以上の利用で1名分が無料になる「ダイニング by 招待日和」

- 国際線手荷物宅配サービスの優待価格利用

旅行保険も充実。万が一の備えも安心

カードには、海外旅行・国内旅行傷害保険(最高3,000万円)やショッピング保険「バイヤーズ プロテクション」(最高50万円)といった安心の保険が付帯しています。旅行やお買い物中のトラブルにも備えられるため、安心して日常や旅を楽しめます。

TRUST CLUBプラチナ マスターカードの口コミ・評判

30代 | 女性

5

ダイニング by 招待日和では、対象の有名レストランを2人以上の予約で食事費用が1名分無料になったり、国内の空港でラウンジを無料で利用できるので年会費は払いますが、すぐにもとがとれてお得だ。絵画での渡航先で各種対応が日本語でも受け付けてくれるトラベルデスクも魅力だ。

30代 | 男性

5

「ダイニングby招待日和」や「国内空港の対象ラウンジ無料利用」など、プラチナクラスの人気サービスを年会費3,300円で手軽に楽しむことができます。最高3,000万円の国内外旅行保険や、旅行先での各種対応を日本語でしてくれるトラベルデスクや購入商品を補償してくれるサービスも付いています

30代 | 男性

5

私が、コスパの良いプラチナマスターカードとして、TRUST CLUB プラチナマスターカードを所持した理由としては、まず、多くのハイクラスなカードであるプラチナカードで高額な年会費が課せられる形となるのですが、プラチナの常識を変える一枚として、プラチナカードなのに年会費を安く抑えられる点が非常に魅力的であると思いました。年会費が年間3300円で良いと言う内容に感激でした。

30代 | 男性

5

『TRUST CLUB プラチナマスターカード』を利用して、旅行が快適になるサービスも使えることが良かったと思いました。カードを利用することで、荷物を低価格で宅配して指定の場所まで届けてもらえたり、普段は宿泊できないような高級旅館などにも宿泊できるので、ありがたかった。

アメリカン・エキスプレス®・ゴールド・プリファード・カードは旅行保険1億円&特典満載!30代から持ちたい最上級の1枚

| 年会費 | 31,900円(税込) |

|---|---|

| ポイント還元率 | 0.50%~1.00% |

| ポイント種類 | アメリカン・エキスプレス®メンバーシップ・リワード |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA/JAL/スカイ |

100円につき1ポイントの高還元率

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、100円の利用につき1ポイントが貯まる高還元カードです。 アメックスの中でもハイステータスな印象を持つ1枚で、仕事やプライベートでよく旅行に出かける30代の方にとって、非常に心強いサービスが充実しています。

安心のショッピング保証付き

このカードには、万が一のトラブル時も安心なショッピング補償が付帯しています。

- リターン・プロテクション:返品を受け付けてもらえない商品も補償

- ショッピング・プロテクション:商品購入後の破損・盗難を補償

- オンライン・プロテクション:ネットショッピング中の損失も補償

高額な買い物やオンライン決済が多い方にも安心して使えるカードです。

旅行サポートが非常に充実

このカードに入会すると、旅行関連の手厚いサービスが利用できます。

- 海外旅行傷害保険:最高1億円(利用付帯)

- 国内外の空港VIPラウンジが年会費無料で利用可能

- 24時間365日対応の「グローバル・ホットライン」

旅行好きな30代の方には、まさに“旅の相棒”として最適な一枚です。

ハイステータスなゴールドカードの魅力を体感できる

このカードは、ゴールドランクのクレジットカードの中でも特にサービスの質が高く、海外旅行や出張が多い方にぴったりです。ポイント還元率、優待サービス、補償内容ともにバランスが取れており、30代でワンランク上のカードを検討している方におすすめです。

「メンバーシップ・リワード」でお得にポイントを貯められる

カード利用100円ごとに1ポイントが貯まる「メンバーシップ・リワード®」は、非常に使い勝手の良いポイントプログラムです。さらに、「メンバーシップ・リワード・プラス」に加入すると、ポイントの有効期限が無期限になり、マイルや特典への交換も有利になります。 高額なサービスや旅行にポイントを活用したい方には理想的です。

スマートフォン・プロテクションで日常の万が一にも対応

通信料を過去3ヶ月以上連続で本カードから決済している場合、自身のスマートフォンが破損した際に、年間最大5万円まで修理費用を補償してくれる「スマートフォン・プロテクション」も利用可能です。

- ■ご入会後カードご利用条件達成で合計100,000ポイント獲得可能

- ご利用ボーナス1

└ご入会後3ヶ月以内に50万円以上のカードご利用で20,000ボーナスポイント - ご利用ボーナス2

└ご入会後6ヶ月以内に100万円以上のカードご利用で70,000ボーナスポイント - 通常ご利用ポイント

└合計100万円以上のカードご利用で10,000ポイント

アメリカン・エキスプレス®・ゴールド・プリファード・カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

カード継続時にはスターバックス特典としてドリンクチケット3,000円分や国内の対象ホテルで2泊以上の予約の際に利用できる35,000円分のクーポンがプレゼントされるなど、行き届いたサービスが魅力だ。旅行の際はプライオリティ・パスが年会費無料で付帯し、所有しているだけでステータスが感じられるカードと言えるでしょう。

30代 | 男性

5

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、国内外にあるVIPラウンジを利用することができるのはとても魅力的なカードだと感じています。通常なら「99米ドル」かかってくるプライオリティ・パス・メンバーシップが年会費無料で入会することができ、1回「32米ドル」の利用料が年に2回無料になるので、とてもお得だ。海外の空港をよく利用する人にはおすすめのクレジットカードだと感じています。

30代 | 男性

5

アメリカンエキスプレスゴールドプリファードで私が満足できた点としては、世界的に有名な各国で通用するゴールドカードを保有できると言う優越感を得ることができるのと、利用金額に応じてポイントが溜まるシステムとして、お馴染みの楽天やアマゾンで使用すればする程100円につき1ポイント加算される形でポイントが溜まっていく点に大満足でした。

30代 | 男性

4

空港へのスーツケース無料往復配送、プライオリティ・パス、家族カード2枚が無料などは地味に助かります。コロナが空けるとまた重宝するだろうと考えています。今年から旅行保険が自動付帯ではなくなったのは地味にマイナスだ。キャンペーンも色々あるので、うまく活用できると年会費くらいは元が取れそうだ。

30代 | 男性

4

デザインはちょっとダサく思えます。ステータスは多少ありますが、知ってる人が見ても何も思わない。旅行、出張時の付帯、利用限度額大きい。ほかの人が枠さげられた話もありますが、300万以下になったことは3年ぐらいない。そして、少額コツコツ使っていて問題ない。

30代でクレジットカードを持つメリット

30代のクレジットカード選びでは、ステータス性が気になる人も多いのではないでしょうか。ただクレジットカードをステータスだけで選んでしまうと「年会費が高いだけで何のメリットも得られなかった」ということになりかねませんので、この記事で30代がクレジットカードを選ぶ際に注目すべきポイントや注意点などを解説します。

会社員の場合、30代になると収入が増えて金銭的に多少の余裕が出てくる人もいるのではないでしょうか。一方で結婚や育児、住宅購入などライフイベントが増えて大きな買い物をする人もいるかもしれません。そのため30代は収入と支出の両方が増える年代といえるでしょう。

その点、クレジットカードは日々の支払いにも使えるポイントをためることができるため、支出が増える30代にとって大きなメリットです。ここからは、30代がクレジットカードを持つメリットを5つ紹介します。

良質なクレジットヒストリーを積める

クレジットヒストリーとは、いわばクレジットカードの利用記録です。クレジットカードの利用状況について「ローンを組んでいるのか」「毎月しっかりと返済できているのか」といった情報が過去数年分記録されています。クレジットヒストリーに傷がつくと、新規でカードを発行する際の審査が通らなかったり、カードの利用限度額が小さく設定されたりする可能性があります。

逆にいえば利用した金額を毎月しっかりと支払えていれば、それだけでクレジットヒストリーとしての信用は積み上がっていきます。30代からクレジットカードを利用し利用実績を積み上げておくと、将来的にクレジットカードの利用限度額を上げることが期待できるでしょう。

また、基本的にクレジットカードは利用することでポイントが貯まるので、支払いをクレジットカードで行うほどお得になります。ポイントはキャッシュバックや商品に交換して欲しいものを手に入れたり、マイルなどと交換して旅行を楽しんだり、支払いの充当に当てて節約したりすることができます。

最近は家賃や通信料といった固定費の支払いもクレジットカードが利用できます。固定費は毎月それなりの金額になりますので、クレジットカードで引き落とせばポイントは確実にたまっていくでしょう。他にもクレジットカードごとにお得なポイントサービスが実施されており、自分が普段よく利用するシーンと合致すれば、多くのポイントを獲得することが可能です。このように、日常のすべての支払いをクレジットカードに集約させることで、獲得できるポイントも増えていきます。

空港ラウンジなども無料で利用できる

クレジットカードの中には、空港ラウンジが無料で利用できるサービスを付帯しているものもあります。30代になるとお金にも少し余裕が生まれ、国内外を問わず旅行を楽しんだり、ビジネスで出張する機会増えたりする人もいるかもしれません。

そんな時に、飛行機に搭乗するまでの時間を空港ラウンジで快適に過ごすことができます。さらに、場所によってはドリンクや軽食の提供もあるため、とても充実した時間となるでしょう。

カードの種類によっては同伴者も無料になるためパートナーとの旅行でも活躍します。こうした理由からも1枚は持っておきたいところです。

ステータス性が得られる

ゴールドカードだけでなくプラチナカードやブラックカードなどを手に入れるためには、審査を通過することが必要です。審査ではクレジットヒストリーだけでなく、年収や勤続年数といった申込人の属性もチェックされます。そこで30代にもなると、20代ではかなわなかったある程度のステータスカードを持つことも可能になります。一定以上のランクのクレジットカードを持っているということは、厳しい審査を通過したことになるため高いステータス性を証明できます。

ステータスの高いカードでは、多額のクーポンを受け取れるなど特典が通常のカードより充実しているため、利便性もそれだけ高くなるといえるでしょう。

保険が充実している

多くのクレジットカードには、保険が付帯しています。例えば海外旅行における傷害保険や航空便の遅延保険など補償内容は、利用しているクレジットカードによってさまざまです。

旅行には、さまざまなトラブルがつきものです。特に海外旅行では、治安の悪さなどから別途保険への加入を検討するケースも少なくありませんが保険が付帯されているクレジットカードを利用していれば最悪のケースに備えることができます。

30代がクレジットカードを作るときの注意点

クレジットカードには、さまざまな種類がありますが特徴はそれぞれに大きく異なります。ここでは、クレジットカードを作る際の注意点と、30代だからこそ気をつけたいポイントを紹介します。

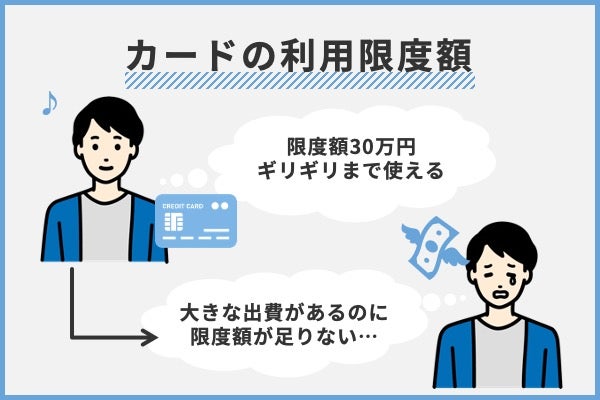

利用限度額を確認しておこう

30代になると高額の買い物をする機会も増えるでしょう。そこで確認しておきたいのがクレジットカードの利用限度額です。例えば利用するクレジットカードの限度額が30万円だった場合を想定してみましょう。家賃や光熱費、食費、日用品といった生活費をすべてクレジットカードで支払うとなると、限度額30万円の大半を使ってしまうことになります。

もしこの状態で大型家電の購入や旅行の手配など大きな出費が重なった場合には、利用限度額を超えてしまい、クレジットカードで支払えない可能性が出てきます。そのため「事前にクレジットカードをどのように利用するか」についてしっかりとイメージし、申し込み時点で適切な限度額を検討することが必要です。

もちろん収入に見合わない限度額を希望しても審査に通らない可能性が高いため、現実的な金額かつ支払いがぎりぎりにならないような金額を検討するようにしましょう。

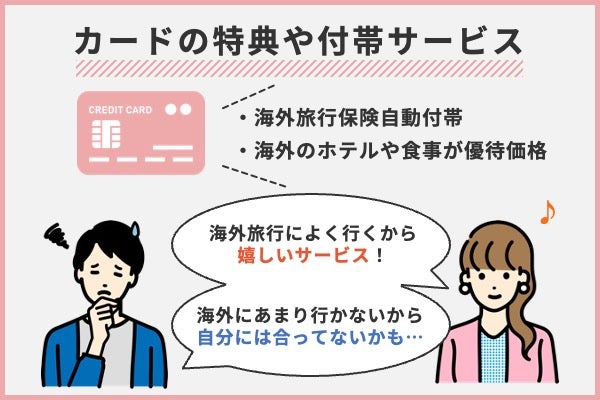

特典やサービスを把握しておこう

クレジットカードを利用することで得られる特典は、カード選びにおいて大切な要素の一つです。例えばセゾンカードでは、提携している店舗やサービスでの支払いが割引される優待がついています。またアメリカンエキスプレスカードは、海外の宿泊や食事が特別価格で楽しめるといった特典があります。クレジットカードの種類によっても特典やサービスが大きく異なります。

海外旅行が好きな人にとっては、渡航先で利用できる特典が充実しているカードがピッタリです。しかし旅行をそれほどしない人によっては全くうれしくないこともあるでしょう。どれだけ特典が豪華であっても利用しないものであれば、ついていても意味がありません。

カードの使用頻度が高くない人は、持っているだけでお得なおすすめのクレジットカードも紹介しています!

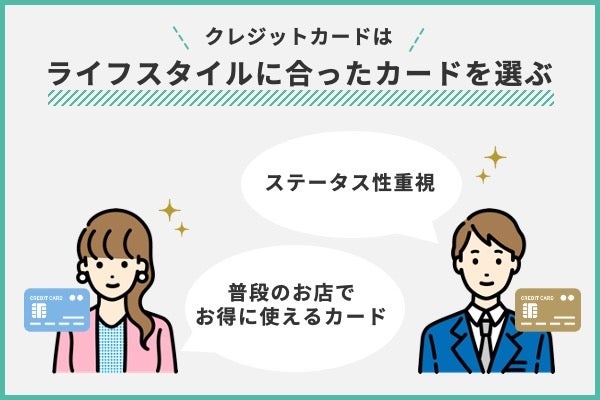

自分のライフスタイルにあったクレジットカードを選ぼう

クレジットカードを選ぶ際、カードの特徴と自身のライフスタイルを照らし合わせることも大切です。例えば仕事柄飛行機を利用する機会が多い人であれば、マイルがどんどんたまるANAカードやJALカードが有力な候補となります。入会時にマイルが付与されたり搭乗のたびにボーナスでマイルをもらえたりするので、非常に還元率の高いカードといえるでしょう。

また毎日コンビニで買い物をする人であれば、コンビニでの支払い時に通常より多くのポイントが還元されるカードを選ぶのもおすすめです。少額決済でも年間にするとまとまった金額になるため、毎日の買い物をお得にしたい場合は向いているでしょう。ライフスタイルによって最適なカードは人それぞれに異なります。クレジットカードごとの特徴をしっかりチェックし、お得に使えそうかどうか判断しましょう。

クレジットカード 30代に関するQ&A

また、空港ラウンジの利用、コンシェルジュサービス、海外旅行保険などの質の高いサービスや特典を利用できます。

- 年会費が1~3万円と高額

- 還元率が0.5%~1%で特別高くはない

- 特典を活用できなければ持つメリットは薄い

- 審査が厳しい

ただし、プラチナカードは一般カードに比べて審査が厳しいため、必ずしも審査にとおるとは言えません。

ただし、申し込みの内容や審査の状況、連休を挟んだ場合など場合によっては通常よりもカードの発行が遅くなることもあります。