カードローンは借りたお金を自由に使えるため、生活費が不足する場合や趣味の費用、旅行やレジャーを楽しみたいときなど幅広い場面で利用できます。

しかし、カードローンの正規業者は銀行と消費者金融を合わせて約2,000社(※)あり、種類が多いのでどこを選べばいいのか分からない人も多いでしょう。

結論、初めての借入れで失敗したくない人は、アコムのカードローンに申し込むとよいでしょう。即日融資が可能なうえ、バレない配慮が手厚く、利息0円での借入れも可能だからです。

カードローン市場の中でもアコムのシェア率は20%を超えており、多くの人から選ばれていることが分かります。

| 実質年利 | 融資時間 | 審査通過率 |

|---|---|---|

| 年3.0~18.0% | 最短20分※1 | 39.1%※2 |

現在消費者金融でのお借入れがない方のみを対象に

7/31まで限定でAmazonギフトカード最大1,500円分プレゼント!

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 諸条件あり

本記事では、借入経験者1,000名以上へのアンケート等をもとに、NET MONEY編集部がおすすめする人気のカードローン33社をランキング形式で紹介します。

- 1位:アコム

- 2位:プロミス

- 3位:レイク

- 4位:SMBCモビット

- 5位:アイフル

- 6位:三井住友銀行カードローン

- 7位:楽天銀行スーパーローン

- 8位:ダイレクトワン

- 9位:dスマホローン

- 10位:UI銀行UI Plan(スマホローン)

- 11位:三菱UFJ銀行バンクイック

- 12位:セントラル

- 13位:JCB カードローン FAITH

- 14位:ベルーナノーティス

- 15位:フクホー

- 16位:福岡銀行カードローン

- 17位:横浜銀行カードローン

- 18位:千葉銀行カードローン

- 19位:みずほ銀行カードローン

- 20位:au PAY スマートローン

- 21位:auじぶん銀行カードローン

- 22位:PayPay銀行カードローン

- 23位:みんなの銀行

- 24位:セブン銀行カードローン

- 25位:イオン銀行カードローン

- 26位:ソニー銀行カードローン

- 27位:りそな銀行カードローン

- 28位:フタバ

- 29位:東京スター銀行カードローン

- 30位:愛媛銀行 ひめぎんクイックカードローン

- 31位:住信SBIネット銀行カードローン

- カードローンの選び方!重要ポイント4つ

- カードローンおすすめランキング!選び方のポイントをもとに人気33社を徹底比較!

- アコムは初めての借入れで不安がある人におすすめ!多くの人から選ばれている

- プロミスの審査時間は最短3分!契約後は最短10秒で振込み融資を受けられる

- レイクは利息を抑えたい人におすすめ!365日間無利息

- SMBCモビットはWebで申し込めば最短15分で借入れ可能!優先審査を依頼できる

- アイフルは99.7%が在籍確認の電話なしだから借入れがバレない

- 三井住友銀行カードローンは銀行ならではの金利が魅力!最短当日に借りられる

- 楽天銀行スーパーローンは楽天会員ランクに応じて審査優遇を受けられる可能性あり

- ダイレクトワンは新規利用者に限り55日間の無利息期間が適用

- dスマホローンは対象のドコモのサービスを利用している人なら最大年率3.0%金利優遇

- オリックス銀行カードローンは保険料0円でガン保障特約が付帯

- UI銀行UI Plan(スマホローン)は手続きがアプリだけで完結!上限金利も年14.5%と低め

- 三菱UFJ銀行カードローン バンクイックは口座未開設の人も最短当日で借入れ可能

- セントラルは平日14時までに申込みが完了すれば即日融資を受けられる

- JCB カードローン FAITHは5万円を1回払いで借りるなら年5.0%と低金利

- ベルーナノーティスは会員の72%が女性!女性におすすめのカードローン

- フクホーは最短即日の融資に対応!返済額を自由に決められる

- 福岡銀行カードローンは口座開設済みの人は最短即日で借入れできる

- 横浜銀行カードローンは小田急線の各駅に設置されているATMで借入れ可能

- 千葉銀行カードローンは口座開設済みならWebですべての手続きが完結

- みずほ銀行カードローンは上限金利が年14.0%と銀行の中でも低金利

- au PAY スマートローンの審査時間は最短30分!スマホ1つで借入れできる

- auじぶん銀行カードローンはau IDがあれば最大年0.5%金利優遇!借換えにもおすすめ

- PayPay銀行カードローンは1ヵ月程度で完済できる人におすすめ!30日間は利息0円

- みんなの銀行 Loanは最短2分で一次審査結果が通知され最短当日に借入れできる

- セブン銀行カードローンは最短翌日に融資を受けられる!スマホATMの手数料0円

- イオン銀行カードローンは上限金利が年13.8%と銀行の中でも低金利

- ソニー銀行カードローンの金利は借入れ限度額によって決まる

- りそな銀行 りそなプレミアムカードローンの上限金利は年13.5%と比較的低め

- フタバは他社借入れが4社でも申込みできる

- 東京スター銀行カードローンは24時間いつでもWeb申込みが可能

- 愛媛銀行のひめぎんクイックカードローンは全国から申込みが可能!返済の自由度も高い

- 住信SBIネット銀行カードローンは条件達成で最大年0.5%金利優遇

- カードローンとは?特徴や銀行・消費者金融などの違いも解説

- カードローンのメリット

- カードローンを安心して利用するための注意点

- 【目的別】おすすめのカードローンはこれ!自分に合ったカードローンを選ぼう

- 審査に不安な人が安心してカードローンを作るコツ

- カードローンの申込みから借入れ、返済までの流れを解説!

- カードローンの審査基準!安定した収入があれば利用できる

- カードローンに関するよくある質問

カードローンの選び方!重要ポイント4つ

カードローンを選ぶ際の重要ポイントは以下4つあります。

| 融資スピードの早さ | 最短30分以内に融資まで 完了するかどうか |

|---|---|

| 借入れ金利の低さ | 上限金利が18.0%以下か、 無利息期間は十分か |

| 審査通過率 | 審査通過率が高いか |

| バレにくさ | 電話や郵送物がなくバレず に安心して借りられるか |

NET MONEY編集部が行った独自調査では、借入先を選ぶ際に一番重視していることは「借入れまでの早さ」でした。

カードローンは消費者金融、銀行、信販系の3つで取扱いがあるので、重要ポイント4つを比較して、自分に合ったカードローンを選ぶことが大切です。

消費者金融・銀行・信販系カードローンの仕様を比較

| 借入れの早さ | 借入れのしやすさ | 返済のしやすさ | 金利 | 審査通過率 | バレにくさ | |

| 消費者金融 | ◎ | ◯ | ◎ | × | ◎ | ◎ |

| 銀行 | △ | ◯ | △ | ◎ | × | △ |

| 信販系 | ◯ | △ | △ | △ | ◯ | △ |

ここでは、カードローンを選ぶ際に重要なポイントについて詳しく解説します。

融資スピードの早さで選ぶ

カードローンを選ぶときの重要なポイントの一つが、融資スピードの早さです。

今日中にお金を借りたければ、審査時間が短くすぐに融資してくれる消費者金融のカードローンがおすすめです。

| 借入れの早さ | |

|---|---|

| 消費者金融 | 最短3分~25分 |

| 銀行 | 最短当日 |

| 信販系 | 最短60分 |

なかでもプロミスやアコムに代表される大手消費者金融のカードローンは、申込みから最短3分~25分でお金を借りられます。

大手消費者金融の審査・融資時間

| 大手消費者金融 | 審査時間 | 融資時間 |

| プロミス | 最短3分※1 | 最短3分※1 |

|---|---|---|

| アコム | 最短20分※1 | 最短20分※1 |

| レイク | 最短15秒※1 | 最短25分※2 |

| SMBCモビット | 最短15分※1 | 最短15分※1 |

| アイフル | 最短18分※1 | 最短18分※1 |

※注釈

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 1Webで最短25分

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

大手消費者金融であれば、曜日を問わず21:00までに契約できれば即日融資を受けられるため、急ぎで借入れしたい人に人気です。

金利の低さで選ぶ

カードローンを選ぶときのもう一つの重要ポイントは、低金利のカードローンを選ぶことです。

一般的に、初めて借入れする場合は上限金利が適用されます。

そのため、金利を抑えて借りたければ上限金利が低い銀行カードローンがおすすめです。

| 金利の目安 | |

|---|---|

| 消費者金融 | 年3.0~18.0%程度 |

| 銀行 | 年1.5~14.5%程度 |

| 信販系 | 年1.5~17.8%程度 |

しかし、1年程度で完済できる場合は、無利息サービスがある消費者金融のカードローンを利用するほうがお得です。

1~6ヵ月程度で完済できる場合は利息0円で借入れできるため、給料日までのつなぎとしてお金を借りたい人は消費者金融を検討しましょう。審査通過率の高さで選ぶ

カードローンの審査通過に不安がある人は、審査通過率にも注目しましょう。

審査通過率とはカードローンに新規で申し込んだ人のうち、審査を通過して契約した人の割合です。

審査通過率は主に大手消費者金融で公表されており、どれも40%前後と比較的高い水準となっています。

| 審査通過率の目安 | |

|---|---|

| 消費者金融 | 40%程度 |

| 銀行 | 非公表 |

| 信販系 | 非公表 |

銀行や信販系のカードローンは審査通過率が非公表ですが、消費者金融より審査は厳しいと考えられます。

消費者金融より申込条件が厳しい傾向にあるためです(下表)。

申込条件(一例)

- 前年度の年収が200万円以上

- 勤続年数3年以上

- アルバイトやパート、学生は申込み不可など

そのため、審査に不安がある人は消費者金融のカードローンを検討しましょう。

バレずに安心して借りられるかで選ぶ

借入れを周囲に知られたくない人は、消費者金融のカードローンがおすすめです。

なぜなら、借入れがバレる原因となりやすい以下の3つを回避できるためです。

- 会社にバレる:電話による在籍確認

- 家族にバレる:郵送物

- 周囲にバレる:ローンカード

なかでも、大手消費者金融のカードローンであれば、Webで申込みを完結することですべてを回避できます。

消費者金融・銀行・信販系カードローンの金利

| 電話による 在籍確認なし |

郵送物なし | カードレス | |

| 消費者金融 | ◯ | ◯ | ◯ |

|---|---|---|---|

| 銀行 | × | × | △ |

| 信販系 | × | △ | △ |

一方、銀行や信販系のカードローンは在籍確認の電話を回避できなかったり、カードレス契約ができなかったりします。

バレないことを最重視する人には不向きです。

カードローンおすすめランキング一覧!人気の33社を徹底比較

NET MONEY編集部が行った借入れ経験者1,000名以上へのアンケートをもとに、カードローンのおすすめランキングを紹介します。ランキングの選定基準は以下のとおりです。

- 融資スピードの速さ

- 金利の低さ

- 無利息期間の有無

- バレにくさ

- 審査通過率の高さ

初めてカードローンを利用する場合は、上記の項目を比較したうえで自分に合った商品を選ぶ必要があります。たとえば、今日中にお金を借りたい場合は即日融資が可能なカードローン、返済負担を抑えたい場合は低金利のカードローンがおすすめです。

どれを選ぶか迷った場合は、ランキング1位のアコムを選ぶとよいでしょう。最短20分での融資が可能なうえ、30日間の無利息期間があり、多くの人から選ばれている人気のカードローンだからです。

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | 14位 | 15位 | 16位 | 17位 | 18位 | 19位 | 20位 | 21位 | 22位 | 23位 | 24位 | 25位 | 26位 | 27位 | 28位 | 29位 | 30位 | 31位 | 32位 | |

| 会社名 | アコム | プロミス | レイク | SMBCモビット | アイフル | 三井住友銀行 | 楽天銀行 | ダイレクトワン | dスマホローン | オリックス銀行 | UI銀行 | 三菱UFJ銀行 | セントラル | JCB CARD LOAN FAITH | ベルーナノーティス | フクホー | 福岡銀行カードローン | 横浜銀行カードローン | 千葉銀行カードローン | みずほ銀行 | au PAY スマートローン | auじぶん銀行 | PayPay銀行カードローン | みんなの銀行 | セブン銀行カードローン | イオン銀行 | ソニー銀行カードローン | りそな銀行カードローン | フタバ | 東京スター銀行 カードローン |

愛媛銀行 ひめぎん クイックカードローン |

住信SBIネット銀行 カードローン |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

| - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | |||||||||||||

| 審査 スピード |

最短20分※2 | 最短3分※1 | 最短15秒 | 最短15分(※3) | 最短18分※4 | 最短当日 | 最短当日 | 最短即日 | 最短即日(※6) | 最短数日 | 最短即日 | 最短当日 | 最短即日 | 当日 | 30分 | 最短即日 | 最短翌営業日 | 最短即日 | 最短翌営業日 | 最短当日 | 最短30分(※14) | 最短即日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 1週間程度 | 最短即日 | 約1週間~2週間 | 1~2週間程度 | - | |

| 融資 スピード |

最短20分※2 | 最短3分※1 | 最短25分※10 | 最短15分(※5) | 最短18分※4 | 最短当日(※3) | 最短即日~ | 最短即日 | 最短即日(※6) | 最短数日 | 最短即日 | 最短当日 | 最短即日 | 最短即日(※11) | 即日 | 即日 | 最短翌営業日 | 最短即日 | 最短翌営業日 | 公式サイト参照 | 最短即日(※14) | 最短即日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 審査完了から5日後 | 最短翌営業日 | 1週間程度 | 最短即日 | 約3週間 | 1~2週間程度 | - | |

| バレにくさ | ◯ | ◯ | ◯ | ◯ | ◯ | × | × | × | × | × | × | × | × | × | - | - | × | × | × | × | × | × | ◯ | ◯ | ◯ | × | × | × | - | × | × | × | |

| 無利息 期間 |

初回借入れの翌日から 30日間※7 |

初回借入れの翌日から 30日 |

初回契約日の翌日から 60日間or365日間※8 |

? | 初回契約日の翌日から 30日間 |

? | - | 初回借入れの翌日から 55日間 |

30日間利息0円キャンペーン実施中 (※13) | 初めての契約の場合、 契約日の翌日から30日間 |

? | ? | 初回契約日の翌日から 30日間 |

- | 14日 | - | ? | ? | ? | ? | ? | ? | ? | 初回借入れ日から 30日間 |

- | - | ? | ? | - | 初回契約日から 30日間 |

Web契約で 最大30日間 |

? | |

| 金利 (実質年率) |

年3.0~18.0% | 年4.5~17.8% | 年4.5~18.0% | 年3.0~18.0% | 年3.0~18.0% | 年1.5~14.5% | 年1.9~14.5% | 年4.5~18.0% | 年率3.9%~17.9%(※12) | 年1.7~14.8% | 年1.3~14.5% | 年1.8~年14.6% | 年4.9~18.0% | 年1.30~12.50%(※16) | 年7.3~20.0% | 年1.9~14.5% | 年1.5~14.6% | 年1.5~14.6% | 年1.4%~14.8% | 年2.0~14.0%※19 | 年2.9%~18.0% ※15 | 年1.48%~17.5%(通常) | 年1.59~18.0% | 年1.5%~14.5% | 年12.0~15.0% | 年3.8~13.8% | 年2.5~13.8% | 年1.99~13.5% | 年14.959~17.945% | 年1.5~14.6% | 年4.4%~年14.6% | 年1.99~14.79%※18 | |

| 審査 通過率 |

39.1%※9 | 35.5% | 26.6% | 不明 | 33.0% | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | |

| 詳細 | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | |

※注釈

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

※4 お申込み時間や審査状況によりご希望に添えない場合があります。

※5 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※6 審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※7 適用条件 アコムでのご契約がはじめてのお客さま

※8 365日間無利息

※初めてWebでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてWebでお申込み、ご契約額が50万円未満の方

※9 アコムマンスリーレポートより

このランキングは弊社が独自に行ったカードローンのイメージ調査の結果と公式サイトの情報、当サイトからの申込数を総合的に判断し、順位をつけています。

ランキングの根拠(2023年)はこちら

※10 Webで最短25分。

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

※11 キャッシング振り込みサービスを利用した場合

※12 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)

※ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※13 要事前エントリー。はじめての契約でdスマホローン契約日時点のdポイントクラブの会員ランクに応じて、契約日から30日間、最大で300万円~10万円までの借入残高に対して発生する利息の支払いを免除。詳しい適用条件はこちら

※14 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※15 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。審査に応じてお客さまごとに適用金利を決定。

※16 キャッシングリボ払いの返済方式:残高スライド(短期)元金定額払い、残高スライド(標準)元金定額払い、毎月元金定額払い、ボーナス併用払い

※17 みずほ銀行カードローンのご利用は計画的に

※18 利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

※19 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

アコムは初めての借入れで不安がある人におすすめ!多くの人から選ばれている

| 申込条件 | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

|---|---|

| 金利 (実質年率) |

年3.0~18.0% |

| 審査時間 | 最短20分※1 |

| 融資時間 | 最短20分※1 |

| 借入限度額 | 1万円~800万円 |

| 無利息期間 | 初回契約日の翌日から30日間※2 |

| 電話による 在籍確認なし |

原則、お勤め先へ 在籍確認の電話なし |

| 郵送物 | 原則なし |

※注釈

※2: 適用条件 アコムでのご契約がはじめてのお客さま

- 一社目のカードローンとして多くの人から選ばれている

- 5人に2人は審査に通っている

- 楽天銀行の口座であれば24時間最短10秒で振込 (※金融機関により異なります。)で振込み融資を受けられる

- アコムでのご契約がはじめてのお客さまの契約日の翌日から30日間は利息0円

■初めての借入れで不安がある人におすすめ

アコムは、初めての借入れで不安がある人におすすめです。

なぜなら、大手消費者金融の中でも新規契約者数が多く、一社目のカードローンとして多くの人から選ばれているためです。

| アコム | 166,969人 |

|---|---|

| プロミス | 154,599人 |

| アイフル | 140,726人 |

アコムの人気が高い理由は、24時間フリーダイヤルで相談可能、画面共有サポートなど、初心者に向けたサービスが充実しているためです。

借入れや申込みに際して分からないことがある場合でも、アコムならいつでもオペレーターが優しく対応してくれます。

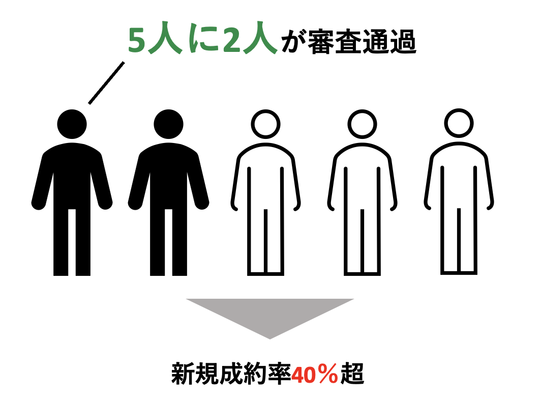

■5人に2人が審査に通過している

アコムの審査通過率はおおむね40%を超えており、5人に2人は審査を通過しています。

これは、大手消費者金融の中でも高いほうであり、多くの人が契約できていることが分かります(下表)。

| アコム | 39.1%※1 |

|---|---|

| プロミス | 35.5%※2 |

| アイフル | 34.6%※3 |

| レイク | 26.6%※4 |

※注釈

※2:月次データ|SMBCコンシューマーファイナンス株式会社(2024年8月)

※3:月次データ|アイフル株式会社(2024年9月)

※4:決算関連資料 |株式会社SBI新生銀行(2023年6月)

年収が低い人や転職したばかりで審査に不安がある人は、アコムを検討しましょう。

■楽天銀行なら最短10秒で振込融資を受けられる

アコムは、楽天銀行を振込先とする場合、原則24時間365日いつでも最短10秒で振込み(※)してもらえます。

アプリからの操作一つで瞬時に入金されるため、借入れを急ぐ場合に最適です。

たとえば、公共料金の引き落としを忘れており、今すぐお金を借りたい場合に役立ちます。

※金融機関により異なります。

アコムの口コミ・評判

-

20代 | 女性

★★★★★

アコムはとにかく審査からお金を借りるまでの流れ、スピードが早いです!銀行振込もすぐに利用でき、審査が通ればすぐ借入をすることができるので本当に急ぎの用でも対応可能だと思います!初めての方は30日間無金利(※1)という特典も付いてきたり、返金が苦しくなっても迅速かつ丁寧な対応をしてくれるので、安心して使えます!

-

20代 | 女性

★★★★★

即日融資を受けたくて申込前に電話で確認をしました。そのときの対応がとても丁寧で好印象でした。申込みから融資までのスピードも速かったですし、返済方法も簡単で、何もかもスムーズという印象です。すでに完済しましたが、あのときアコムにしてよかったと思っています。

-

20代 | 女性

★★★★

ネットから申込みをしてすぐに承認をいただきました。カードの利用は翌日からすることができて、とても満足しています。金利は18.0パーセントで高めですが、借入も返済もネットからできるのでとても便利です。返済はいろんな方法があるので自分に合ったものを選ぶことができてとてもスムーズです。

口コミ引用元:株式会社クラウドワークス

※注釈

プロミスの審査時間は最短3分!契約後は最短10秒で振込み融資を受けられる

| 申込条件 | 18~74歳までの安定した収入のある人※1 |

|---|---|

| 金利 (実質年率) |

年4.5~17.8% |

| 審査時間 | 最短3分※2 |

| 融資時間 | 最短3分※2 |

| 借入限度額 | ~500万円 |

| 無利息期間 | 初回借入れ日の翌日から30日間 |

| 電話による 在籍確認なし |

原則なし※3 |

| 郵送物なし | ○ |

※注釈

※1 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※1 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 審査結果によっては勤務先に電話連絡が入る場合があります。

- アプリローンなら最短3分で借入れ可能

- インターネット振込みなら契約完了後24時間365日最短10秒で借入れ可能

- 上限金利が17.8%と大手消費者金融の中で一番低い

- 初めての利用なら借入れ日の翌日から30日間利息0円

■アプリローンなら最短3分で借りられる

プロミスは、アプリローンなら最短3分(※)でお金を借りられます。

申込みから契約、借入れまでアプリ1つで完結するためです。

アプリローンであれば来店やローンカードの受け取りも不要なため、とにかく早くお金を借りたい人におすすめです。

■インターネット振込なら最短10秒で振り込まれる

プロミスで契約した後、インターネット振込を利用すれば、原則24時間365日いつでも最短10秒で振込融資を受けられます。

地方銀行や信用金庫を含むモアタイムシステム参加金融機関であれば瞬時に入金されるため、公共料金等の引き落としに間に合わせたい場合に重宝します。

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- PayPay銀行

- ゆうちょ銀行

■初回借入れ日の翌日から30日間利息0円

プロミスは、初回借入れ日の翌日から30日間は利息0円です。

以下3つの条件を満たせば、30日間の無利息期間が適用されます。

- プロミスを初めて利用する人

- 申込み時にメールアドレスを登録した人

- Web明細の利用登録をした人

初めの30日間は利息が発生しないため、返済期間を問わず利息額を軽減できます。

また、プロミスの30日間無利息は初回借入れ日の翌日から適用されるため、契約から数日が経って借入れした場合でも、無利息期間を最大限に活用できます。

プロミスの口コミ・評判

-

20代 | 女性

★★★★★

審査の速さ、申込みから実際の融資の速さ、返済のしやすさなど、他の会社さんに比べると満足度が高いです!

プロミスの特徴として、セブン銀行でも返済可能なので、買い物ついでに返済できるところも気に入っています。

金利も「高いなぁ…」と思うこともなく、無理なく返済が行えていますね! -

20代 | 女性

★★★★★

申込みをしてから承認が30分もしないうちに来ました。急いでいたのでこの速さはとても助かりました。オペレーターの方もとても親切で好印象でした。不明な点が結構あったので何度も電話をかけてしまいましたが、どの方も優しく対抗してくださってとても助かりました。

-

40代 | 男性

★★★★★

プロミスの特徴として、他よりも少しだけ金利が低く設定されています。長い目でみると返済額に大きな違いが出てくるので、お得な気分になれます。

また、独自のアプリを用意していて、条件に応じてポイントを獲得できます。ポイント数によってATM手数料が無料になったり、無利息期間を手に入れることができます。金利や特典の利用で、返済額が少なめに済む会社です。

口コミ引用元:株式会社クラウドワークス

レイクは利息を抑えたい人におすすめ!365日間無利息

| 申込条件 | 20~70歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年4.5~18.0% |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分※1 |

| 借入限度額 | ~500万円 |

| 無利息期間 | 初回契約日の翌日から ・365日間無利息 ※初めてWebでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 ・60日間無利息 ※初めてWebでお申込み、ご契約額が50万円未満の方 |

| 電話による 在籍確認なし |

◯※2 |

| 郵送物なし | ○ |

- 365日間の無利息期間が適用される

- Web申込みなら最短25分※で借入れが可能

- 最短15秒で借入れ可能か目安が分かる

※注釈

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

※2 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

■50万円以上の借入れを希望する人におすすめ

レイクは、50万円以上借りたい人におすすめのカードローンです。契約額50万円以上で条件を満たせば、365日間利息0円でお金を借りられます。

一般的に、カードローンの無利息期間は30日程度ですが、レイクの場合は365日間と他社より12倍長く設定されています。返済期間が長引く場合でも利息額の軽減につながるため、50万以上を借りたい人はレイクに申し込みましょう。

■Web申込みなら最短25分でお金を借りられる

レイクは、Webで申し込めば最短25分でお金を借りられます。

申込みから契約、借入れまでWeb完結であり、ローンカードの発行も不要なためです。

契約後は、レイクアプリを使って以下2つの方法で借入れできます。

- スマホATM(セブン銀行ATM)

- 銀行口座へ振込み

スマホATMとは、ATM画面に表示されるQRコードを専用アプリで読み込むだけで、借入れや返済ができるサービスのことです。

今すぐ現金が必要な場合に役立ちます。

クレジットカードなどの引き落としに間に合わせたい場合は、銀行口座への振込みが便利です。

■審査結果を早く知りたい人におすすめ

レイクは、審査結果を早く知りたい人にもおすすめです。

以下の時間内にWebから申し込めば、最短15秒で事前審査結果が表示されるためです。

借入れできるかどうかの目安が瞬時に分かります。

| 平日・土日祝日 | 8:10~21:50 |

|---|---|

| 毎月第3日曜日 | 8:10~19:00 |

レイクの口コミ・評判

-

20代 | 女性

★★★★★

どうしても入用で、利用したことがあります。仕事終わりの21時頃に最寄りのコーナーに行って契約したのですが、駅から近く分かりやすいアクセスの割にバレにくい立地でした。

また、審査を含め契約完了まで約20分ほどで済み、初めてでも簡単に利用することができ、非常に助かりました。

初めてのカードローン申込みの場合、一定期間利息がつかないキャンペーンなどもあるので、上手に活用するとよいと思います。

口コミ引用元:株式会社クラウドワークス

SMBCモビットはWebで申し込めば最短15分で借入れ可能!優先審査を依頼できる

| 申込条件 | 20~74歳の安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年3.0~18.0% |

| 審査時間 | 最短15分 |

| 融資時間 | 最短15分 |

| 借入限度額 | ~800万円 |

| 無利息期間 | × |

| 電話による 連絡なし |

原則なし |

| 郵送物なし | ◯ |

※注釈

- Webで申し込めば最短15分で借入れ可能

- Web申込み後に電話で相談すれば優先審査を依頼できる

- 返済するたびにVポイントが200円につき1ポイント貯まる

■Webで申し込めば最短15分で借入れ可能

SMBCモビットは、Webやアプリで申し込めば最短15分で借入れできます。

書類の提出や契約手続きなど、すべての手続きがWeb上で完結するためです。

毎日21:00まで営業しているため、急な冠婚葬祭や飲み会などでお金が必要になった場合にも重宝します。

■混雑時期に即日融資を受けたい人におすすめ

SMBCモビットは、土日祝日など混雑時期に即日で融資を受けたい人におすすめのカードローンです。

Web申込み後、電話(0120-03-5000)をかけて急ぎの旨を伝えれば、優先的に審査を進めてもらえるためです。

ほかの大手消費者金融も優先審査に対応していますが、土日祝日などの混雑時期は依頼できない場合があります(下表)。

| SMBCモビット | 9:00~21:00 |

|---|---|

| プロミス | 平日9:00~18:00 |

| アイフル | 9:00~18:00 |

とくに、平日の遅い時間や土日祝日に急ぎで借入れしたいなら、SMBCモビットを検討しましょう。

■返済するたびにVポイントが貯まる

SMBCモビットは、返済するたびに利息200円につき1ポイントのVポイントが付与されます。

たとえば年18.0%の金利で50万円を借りて、月々に最低返済額(13,000円)のみ返済する場合、完済までに1,255ポイントのVポイントをもらえます。

| 利息総額 | 251,057円 |

|---|---|

| 付与ポイント | 1,255ポイント |

貯めたVポイントは、1ポイント1円としてSMBCモビットの返済や、対象店舗での支払いに利用可能です。

Vポイントをうまく活用すれば、家計負担の軽減にもつながります。

SMBCモビットの口コミ・評判

-

30代 | 男性

★★☆☆☆

まず、職場への電話連絡については無かったので安心することができました。また、即日融資に関しても可能だったのでとても嬉しかったです。ただ、無利息期間サービスについては無かったので少し不満に感じました。また、有人店舗が無いところが最大のデメリットだと思いました。そして、返済の際に手数料がかかったので少し残念でした。

-

30代 | 男性

★★★★★

私が、SMBCモビットで良かった点としましては、ウェブで登録から審査まで全ての工程について終わらせることができる内容でありました。更に、電話連絡なしでも進めることができ、郵送物がない内容につきましても感激でした。とくに家族で内緒で作成する際におきましても、ウェブ完結できることで知られることがなく安心しました。

-

30代 | 男性

★★★★

まず、電話連絡については無かったので安心することができました。また、保証人に関しても不要だったので本当に良かったです。そして、郵送物についても無かったので安心でした。また、スマホアプリでしっかりと融資できるところが最大のメリットだと思いました。ただ、自動契約機に関しては少なかったので少し不満に感じました。

口コミ引用元:株式会社クラウドワークス

アイフルは99.7%が在籍確認の電話なしだから借入れがバレない

| 申込条件 | 20~69歳の安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年3.0~18.0% |

| 審査時間 | 最短18分(※) |

| 融資時間 | 最短18分(※) |

| 借入限度額 | ~800万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による 在籍確認なし |

原則なし※ |

| 郵送物なし | ○ |

※注釈

※審査結果によっては勤務先に電話連絡が入る可能性があります。

- 申込みした人の99.7%が在籍確認の電話連絡なし

- Web完結で申し込めば郵送物なし

- 最短18分(※)で借入れ可能

- 女性専用のカードローンもあるため不安が多い女性におすすめ

※注釈

■バレずにこっそりお金を借りたい人におすすめ

アイフルは、誰にもバレずにこっそりお金を借りたい人におすすめです。

なぜなら、新規で申込みした人の99.7%が在籍確認の電話連絡なしで審査が完了しているためです(参照:よくある質問│アイフル)。

さらにアイフルには、周囲にカードローンの利用がバレないための以下のサービスもあります。

- Web完結で申し込めば郵送物なし

- アプリのアイコンを6種類に着せ替え可能

- アプリロック設定が可能

アプリのアイコンを変更できる機能は、ほかの大手消費者金融にはありません。

友達やパートナーなど、身近な人にスマホ画面を見られる可能性があるならアイフルを選びましょう。

■Web完結なら最短18分融資

アイフルはWeb完結で申し込めば最短18分での融資も可能です。

Web完結であればローンカードの発行や来店が不要であるためです。

アイフルで契約した後は、アプリ1つで借入れや返済を行えます。

銀行口座への振込みなら原則24時間365日いつでも即時に借入れできるので、急ぎの場合に便利です。

■独自基準の柔軟な審査対応が魅力

アイフルは、ほかの大手消費者金融より柔軟に審査していると考えられます。

大手消費者金融の中で唯一銀行の傘下に入っておらず、審査で親会社を挟まないことから、迅速な判断と柔軟な対応ができるためです。

たとえば、アイフルに申し込んだあと電話をかけて相談すれば、優先的に審査を進めてもらえます。

| 電話番号 | 0120-201-810 |

|---|---|

| 営業時間 | 9:00~18:00 |

ほかにも、郵送物の差出人名を個人名に変更してもらえたり、在籍確認を回避できない場合は書類で対応してもらえたりなど、さまざまな要望に応じてもらえます。

審査に不安がある人は、柔軟に対応してもらえるアイフルを検討しましょう。

アイフルの口コミ・評判

-

30代 | 男性

★★★★★

審査に関する部分はとくに速く、他に比べてもすぐ対応していただきました。急用で現金が必要になったのですがよりによって給料日直前で手元に現金がなくさすがにやばいと思いアイフルさんにお願いした次第です。審査はもちろんその後も素早くて、返金の際も簡易的で気持ちよく利用できました。

-

30代 | 男性

★★★★

大手の中では積極的融資を方針にしているのか審査は柔軟、正直なところ融資自体が厳しいかと思いましたがすんなり希望以上の枠が出ました。即日カード発行、融資までスピーディな点にすごく好感が持てましたし満足です。大手なのでコンビニATMと提携しておりいつでも借り入れ返済が可能なのも良いです。

-

40代 | 男性

★★★★★

「アイフル」の金利に関しては少額融資だったこともあり最大の18%でしたが、無利息サービスを使ってその期間中に完済したので一切利息は発生しなかったです。審査結果もスピーディで25分程度で審査結果が分かりました。電話対応も親切でした。アイフル自体のサービスは優良だと感じました。また機会があれば利用したいと考えています。

口コミ引用元:株式会社クラウドワークス

三井住友銀行カードローンは銀行ならではの金利が魅力!最短当日に借りられる

| 申込条件 | 満20~満69歳の安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.5~14.5% |

| 審査時間 | 最短当日(※1) |

| 融資時間 | 最短当日(※1) |

| 借入限度額 | 10~800万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ○(※2) |

※注釈

※2 ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

- 三井住友銀行の普通預金口座がなくても申込み・借入れ可能

- 年1.5~14.5%と銀行ならではの金利

- Webから申し込めば最短当日に借入れ可能※

※注釈

■年14.5%以下の金利で借入れ可能

三井住友銀行カードローンは、上限金利が年14.5%と消費者金融より年3.5%も金利が低く設定されています。

そのため、利息を抑えたい人におすすめです。

たとえば、上限金利で50万円を借りて月々に13,000円ずつ返済する場合、三井住友銀行カードローンは消費者金融より74,177円も利息総額を抑えられます。

50万円を借りた場合の利息総額

| カードローン | 金利 | 返済額/月 | 利息総額 |

| 三井住友銀行 カードローン |

年14.5% | 13,000円 | 176,484円 |

|---|---|---|---|

| 消費者金融の カードローン |

年18.0% | 13,000円 | 250,661円 |

■口座未開設の人も最短当日に借りられる

三井住友銀行カードローンは、普通預金口座を未開設の人も最短当日にお金を借りられます(※)。

カードローンの契約に際して口座開設が不要であるうえ、カードレス契約ができる(※)ためです。

カードレス契約の場合、借入れ方法は銀行口座へ振込みに限られますが、原則として24時間365日いつでも即時に融資を受けられます。

普通預金口座を開設している人は、所有しているキャッシュカードを使ってコンビニなどの提携ATMでも借入れや返済が可能です。

| 口座開設の有無 | 借入れ方法 |

|---|---|

| 口座未開設の人 | ・銀行口座へ振込み |

| 口座開設済みの人 | ・銀行口座へ振込み ・提携ATM |

※注釈

楽天銀行スーパーローンは楽天会員ランクに応じて審査優遇を受けられる可能性あり

| 申込条件 | 20~62歳の安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.9~14.5% |

| 審査時間 | 最短当日 |

| 融資時間 | 最短即日~ |

| 借入限度額 | 最大800万円 |

| 無利息期間 | なし |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ? |

※注釈

- 楽天会員の人は、ランクに応じて審査の優遇を受けられる※

- 定期的に様々なキャンペーンが実施される

- 入会するだけで1,000ポイントの楽天ポイントがもらえる

- 口座開設不要で契約できる

※注釈

■楽天会員ランクに応じて審査優遇を受けられる

楽天銀行スーパーローンは、楽天会員ランクに応じて審査優遇を受けられます。(※一部例外あり)

| ダイヤモンド | ・過去6ヵ月で4,000ポイント以上獲得 ・30回以上ポイントを獲得 ・楽天カードを保有 |

|---|---|

| プラチナ | ・過去6ヵ月で2,000ポイント以上獲得 ・15回以上ポイントを獲得 |

| ゴールド | ・過去6ヵ月で700ポイント以上獲得 ・7回以上ポイントを獲得 |

| シルバー | ・過去6ヵ月で200ポイント以上獲得 ・2回以上ポイントを獲得 |

たとえば、楽天カードを所有している人や楽天経済圏で生活している人は、他社より審査に通過する可能性が高まるでしょう。

また、より良い金利条件でお金を借りられる可能性もあります。

■口座開設不要で利用可能

楽天銀行スーパーローンは、口座開設不要で利用できます。

契約後はインターネットバンキングやローンカードを使って、借入れや返済を行うためです。そのため、今以上に普通預金口座を増やしたくない人におすすめです。

ダイレクトワンは新規利用者に限り55日間の無利息期間が適用

| 申込条件 | 20~69歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年4.9~18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 1~300万円 |

| 無利息期間 | 初回借入れ日の翌日から55日間 |

| 電話による 在籍確認なし |

× |

| 郵送物なし | 来店申込み:◯ Webや電話申込み:× |

- 初めて利用する人は55日間利息0円

- 55日間の無利息サービスは初回借入れ日の翌日から適用

- 来店できる場合は最短即日で借入れ可能

■初回借入れ日の翌日から55日間は利息0円

スルガ銀行グループの中小消費者金融であるダイレクトワンは、新規利用者に限り55日間の無利息期間が適用されます。

55日間無利息サービスの適用開始日は初回借入れ日の翌日からであるため、後日借入れする場合でも無利息期間を最大限に活用できます。

- ダイレクトワンで初めて契約する人

- Web契約をした人

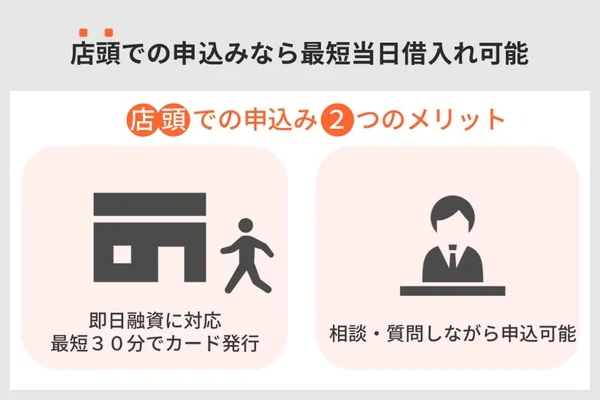

■来店できる場合は最短即日で借入れ可能

ダイレクトワンは近くの店舗へ来店して申込む場合、最短即日で融資を受けられます。

来店申込みなら、その日のうちにローンカードを受け取れるためです。

ダイレクトワンで契約したあとは、全国の提携ATMにてお金を借りられます。

- スルガ銀行ATM

- ゆうちょ銀行ATM

- セブン銀行ATM

- イオン銀行ATM

- E-net ATM

- プロミスATM

ただし、ダイレクトワンの店舗は静岡県や山梨県、愛知県など全国に7店舗しかありません。

Webなら24時間いつでも申込みができますが、契約までにかかる時間によって即日で借入れできない場合もあるため注意しましょう。

dスマホローンは対象のドコモのサービスを利用している人なら最大年率3.0%金利優遇

| 申込条件 | ・審査申込時の年齢が満20歳以上満68歳以下の日本国内に居住する個人 ・安定した収入がある人 ・審査申込者本人名義のドコモ所定の携帯回線契約を締結している人、またはdアカウントを保有している人 ・ドコモが発信するSMS(ショートメッセージサービス)を受信できる人 |

|---|---|

| 金利 (実質年率) |

年3.9~17.9%(※1) |

| 審査時間 | 最短即日(※2) |

| 融資時間 | 最短即日(※3) |

| 借入限度額 | 1万円以上300万円以内 (1万円単位) |

| 無利息期間 | 30日間利息0円キャンペーン実施中 (※4) |

| 電話による 在籍確認なし |

実施の場合もあり |

| 郵送物なし | ◯ |

※注釈

※ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※4 要事前エントリー。はじめての契約でdスマホローン契約日時点のdポイントクラブの会員ランクに応じて、契約日から30日間、最大で300万円~10万円までの借入残高に対して発生する利息の支払いを免除。詳しい適用条件はこちら

- ドコモの回線契約やd払いを利用している人は最大年率3.0%金利優遇※1

- 17:00までに申し込めば最短即日で融資可能※2

- 契約後はd払い残高へのチャージ※や振込みで借入れできる

※注釈

※2 即日審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。即日融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

■ドコモのサービスを利用している人は最大年率3.0%金利優遇

dスマホローンは、ドコモの回線やdカードなどを利用している人なら最大年率3.0%の金利優遇を受けられます(下表)。

| 対象サービス | 金利優遇 |

|---|---|

| ドコモの回線契約 | 年率-1.0% |

| dカード | dカード:年率-0.5% dカード GOLD U:年率-1.5% dカード GOLD:年率-1.5% dカード PLATINUM:年率-1.5% |

| d払い残高からの支払い※ | 年率-0.5% |

ただし、d払い残高からのお支払いとdポイント利用を併用いただいた場合は対象となります。

ドコモのサービスをすべて利用している人なら、優遇適用後年率0.9%~17.9%の金利でお金を借りられます※1。

銀行カードローンと同等の金利で借入れできるため、ドコモのサービスを利用している人におすすめです。

■17:00まで申し込めばスマホ1つで最短即日で融資可能

dスマホローンは、17:00までに申し込めば最短即日で融資を受けられます。※2

申込みから契約、借入れまでスマホ1つで完結するためです。

契約後は、以下2つの方法でお金を借りられます。

- d払い残高へのチャージ※3

- 銀行口座へ振込み

d払い残高へのチャージであれば、利用日時を問わず瞬時に入金されるため※4、急ぎで借入れしたい時にも困りません。

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件詳細はこちら

※2 即日審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。即日融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※3 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

※4 毎日23:55~00:05および、臨時で発生するシステムメンテナンス時間はご利用いただけません。

オリックス銀行カードローンは保険料0円でガン保障特約が付帯※

| 申込条件 | 満20歳以上69歳未満の安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.7~14.8% |

| 審査時間 | 最短数日 |

| 融資時間 | 最短数日 |

| 借入限度額 | ~800万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による 在籍確認なし |

× |

| 郵送物なし | × |

おすすめポイント

- ガン保障特約付きプラン「Bright」を付帯できる

- 銀行カードローンにもかかわらず初めての契約の場合、契約日の翌日から30日間の無利息サービスが適用

- 全国にある100,000台以上※のATMから無料で借入れできる

※注釈

■保険料の負担なしで「Bright」に加入できる

オリックス銀行カードローンは、金利の上乗せや保険料の負担なしでガン保障特約付きプラン「Bright」に加入できます。

保険料はすべて、オリックス銀行が負担してくれるためです。

「Bright」に加入しておけば、借入れ期間中に死亡や高度障害、またはガンと診断された場合、保険金が借入れ残高に充当されるため返済義務がなくなります(参考:オリックス銀行カードローン-ガン保障特約付きプラン「Bright」)※。

※注釈

万が一のケガや病気で働けなくなっても、カードローンの返済は不要なため、後々家族に迷惑をかけることもありません。

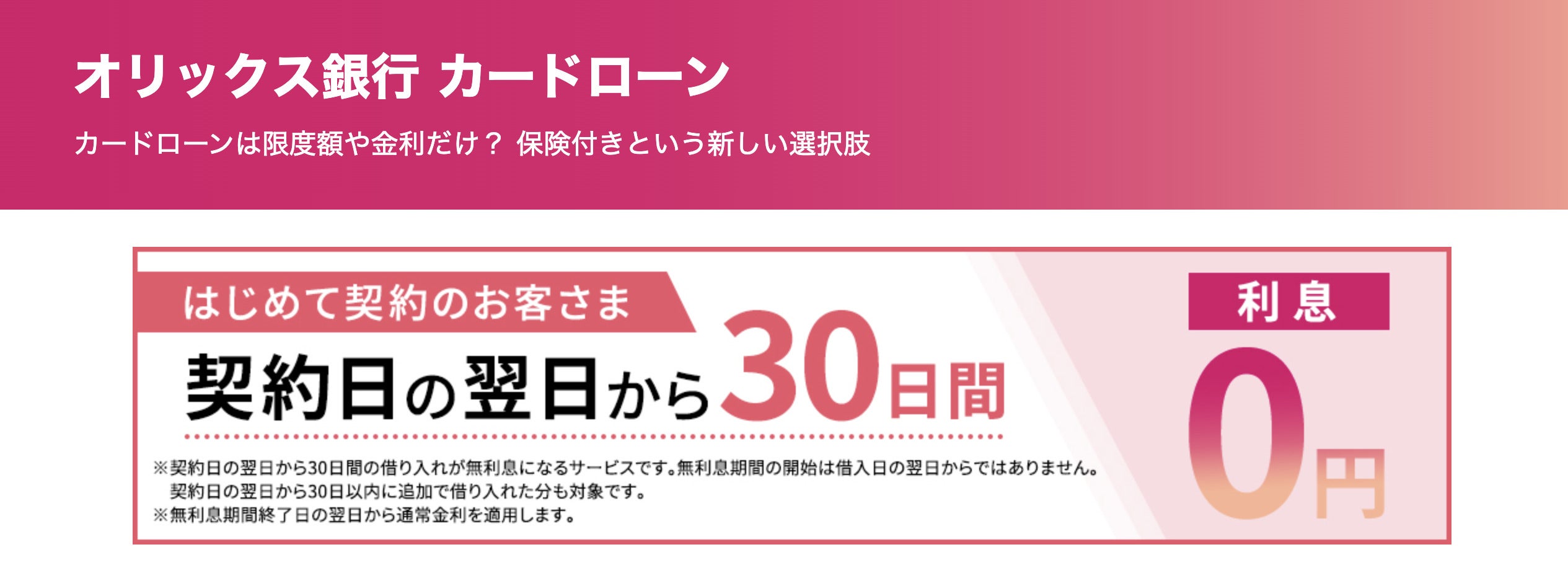

■初めて契約する人は契約日の翌日から30日間利息0円

オリックス銀行カードローンで初めて契約する人は、契約日の翌日から30日間は利息0円です。

1ヵ月程度で完済できれば、実質無利息でお金を借りられます。

返済期間が長引く場合でも、一定期間は利息が発生しないため返済負担の軽減が可能です。

たとえば、年14.8%の金利で50万円を借りて月々に最低返済額(9,000円)のみ返済する場合、通常より19,220円利息を抑えられます。

| 無利息期間の有無 | 利息総額 |

|---|---|

| あり (初回契約時) |

329,390円 |

| なし (通常時) |

348,610円 |

UI銀行UI Plan(スマホローン)は手続きがアプリだけで完結!上限金利も年14.5%と低め

| 申込条件 | 以下の条件を全て満たす日本国内に居住する人 ① 借入れ時の年齢が満20歳以上満65歳以下の人 ② 日本国籍の人、または永住許可を受けている外国人 ③ 収入のある人 ※パート、アルバイト、派遣社員、契約社員、年金受給者も利用可能 ※勤続年数や年収による制限はありません ④ 保証会社の保証が受けられる人 ⑤ UI銀行普通預金口座をお持ちの人 |

|---|---|

| 金利 (実質年率) |

年1.3~14.5% |

| 審査時間 | 最短当日 |

| 融資時間 | 最短当日 |

| 借入限度額 | 30~1,000万円 |

| 無利息期間 | - |

| 電話による 在籍確認なし |

- |

| 郵送物なし | ◯ |

- アプリ完結で申し込めるから来店の手間を省ける

- ローンカードが届かないためバレない

- 保険料の負担なしで三大疾病保障付き消費者信用団体生命保険に加入できる

■アプリ完結で申し込めるからバレにくい

UI銀行UI Plan(スマホローン)は、周囲に借入れがバレにくいことが特徴です。

申込みから書類の提出、契約までアプリ1つで完結するためです。

さらに、契約後もアプリ1つで振込み融資を受けられるため、ローンカードが自宅へ郵送されることもありません。

UI Plan(スマホローン)は、カードレスで契約できる銀行カードローンを探している人におすすめです。

■上限金利は年14.5%と消費者金融より低め

UI銀行UI Plan(スマホローン)の上限金利は年14.5%と、消費者金融より年3.5%ほど低めに設定されています。

そのため、利息を抑えて借入れしたい人におすすめです。

たとえば、UI Plan(スマホローン)と消費者金融で50万円を借りた場合、1ヵ月で約1,400円の利息差が生まれます。

50万円を30日間借りた場合の利息額

| 借入額 | UI銀行 (年14.5%) |

消費者金融 (年18.0%) |

| 50万円 | 6,100円 | 7,500円 |

|---|

※注釈

さらに、UI Plan(スマホローン)の適用金利は審査によって決まります。

とくに、年収が高い人やUI銀行で取引がある人は金利が下がりやすいため、UI Plan(スマホローン)を利用するとよいでしょう。

三菱UFJ銀行カードローン バンクイックは口座未開設の人も最短当日で借入れ可能

| 申込条件 | 満20~65歳未満の安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.4~年14.6% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | ~500万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

△※1 |

| 郵送物なし | テレビ窓口に来店できる場合:○ テレビ窓口に来店できない場合:△ ※2 |

※注釈

※2 ローンカードのみ自宅に届く

- 三菱UFJ銀行の口座を未開設の人も借入れ可能

- 申込み後すぐに相談すれば、電話での在籍確認を回避できる

- Web申込み後テレビ窓口へ来店すれば最短当日に借入れできる

- コンビニなどの提携ATM手数料無料

■口座開設の有無にかかわらず最短当日に借入れ可能

三菱UFJ銀行カードローン バンクイックは、口座開設の有無にかかわらず最短当日に借入れ可能です。

カードローン契約に際して普通預金口座の開設は不要であり、Web申込みなら最短当日で審査が完了するためです。

審査結果が通知された後、三菱UFJ銀行内に設置されているテレビ窓口へ来店すれば、その日のうちにローンカードを受け取れます。

ローンカードを受け取ったあとは、コンビニなどの提携ATMで借入れや返済が可能です。

■ATMの時間外手数料が無料

三菱UFJ銀行カードローン バンクイックは、ATM利用手数料が無料で、時間外手数料もかかりません。

そのため、少額ずつ複数回に分けて借入れしたい人におすすめです。

たとえば、以下のコンビニATMであれば何度利用しても手数料は0円です。

原則として24時間いつでも1,000円単位で現金を借りられるため、急な冠婚葬祭や飲み会などで少額を借りたい場合でも、手数料を気にせずに済みます。

- 三菱UFJ銀行ATM

- ローソン銀行ATM

- セブン銀行ATM

- E-net ATM

■勤務先に借入れがバレない

三菱UFJ銀行カードローン バンクイックは、勤務先に借入れがバレにくいことも特徴です。

Web申込み後に電話をかけて相談すれば、直近の給与明細書や源泉徴収票などの書類で在籍確認を行ってもらえるためです。

在籍確認の電話連絡を回避できる銀行カードローンは、多くありません(下表)。

| 三菱UFJ銀行カードローン バンクイック |

書類による在籍確認に変更可能 |

|---|---|

| 三井住友銀行カードローン | 原則、電話で実施 |

勤務先にバレない銀行カードローンを探している人は、三菱UFJ銀行カードローン バンクイックを検討しましょう。

| 電話番号 | 0120-959-555 |

|---|---|

| 営業時間 | 平日:9:00~21:00 土日祝日:9:00~17:00 |

セントラルは平日14時までに申込みが完了すれば即日融資を受けられる

| 申込条件 | 20歳以上の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年4.8~18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 1~300万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による 在籍確認なし |

× |

| 郵送物なし | 来店申込み:◯ Webや電話申込み:× |

- 平日14:00までに申込みが完了すれば最短即日で融資を受けられる

- Cカードを使えば全国のセブン銀行ATMで借入れ可能

- 初回契約日の翌日から30日間は利息0円

■平日14:00までに申し込めば最短即日で融資可能

セントラルは、平日14:00までに申込みが完了すれば、最短即日で融資を受けられます。

申込みから契約までWeb完結なうえ、契約後はすぐに振込みしてもらえるためです。

Cカード(ローンカード)を受け取ったあとは、全国のセブン銀行ATMでも借入れや返済を行えます。

利用限度額内であれば何度でも借入れできるため、長期的に利用したい人におすすめです。

ただし、自動契約機へ来店できない場合は自宅への郵送物を回避できないため注意しましょう。

■初回契約日の翌日から30日間は利息0円

セントラルを初めて利用する人は、初回契約日の翌日から30日間の無利息期間が適用されます。

そのため、返済期間を問わず利息額の軽減が可能です。

たとえば、年18.0%の金利で10万円を借りて月々に最低返済額(4,000円)のみ返済する場合、無利息期間がない他社より2,832円利息を抑えられます。

10万円を借りた場合の利息総額

| カードローン | 無利息期間 | 利息総額 |

| セントラル | あり (30日間) |

23,448円 |

|---|---|---|

| 他社 | なし | 26,280円 |

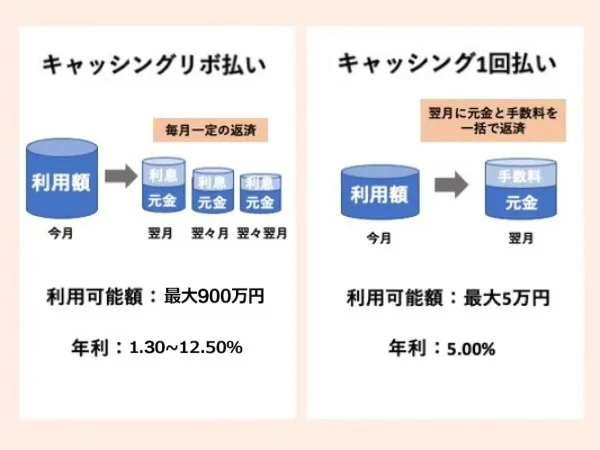

JCB カードローン FAITHは5万円を1回払いで借りるなら年5.0%と低金利

| 申込条件 | 20歳以上69歳以下の 安定した収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.30~12.50%※2 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日※1 |

| 借入限度額 | 最大900万円 |

| 無利息期間 | - |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ? |

※注釈

※2 キャッシングリボ払いの返済方式:残高スライド(短期)元金定額払い、残高スライド(標準)元金定額払い、毎月元金定額払い、ボーナス併用払い

おすすめポイント

- キャッシング1回払いで5万円まで借りるなら金利は年5.0%

- キャッシングリボ払いでも上限金利は年12.50%と低め

- 最短即日で振込み融資を受けられる

■5万円を1回払いで借りるなら年5.0%と低金利

JCBカードローンFAITHは、次の給料日までのつなぎとして5万円程度の少額を借りたい人におすすめです。5万円までなら、年5.0%のキャッシング1回払いを選択できるためです(下表)。

JCB カードローン FAITHのプラン

| 支払方法 | 金利 | 借入額 |

| キャッシング 1回払い |

年5.0% | 最大5万円 |

|---|---|---|

| キャッシング リボ払い |

年1.30~12.50% | 最大900万円 |

※注釈

・キャッシングリボ払いの返済方式:残高スライド(短期)元金定額払い、残高スライド(標準)元金定額払い、毎月元金定額払い、ボーナス併用払い

仮に1回で返済できなかったとしても、JCBカードローンFAITHの金利は年1.3~12.5%と他社より低めに設定されています。銀行カードローンより年2.0%程度、消費者金融より年5.5%程度金利が低いため、利息を抑えて借入れしたい人に最適です。

■急ぎでお金を借りたい人にもおすすめ

JCB CARD LOAN FAITHは、最短で即日融資を受けたい人にもおすすめです。

最短即日で審査が完了したあと、急ぎの場合は銀行口座へ振込みしてもらえるためです。

JCB CARD LOAN FAITHで即日融資を受けたい人は、契約後にキャッシング振り込みサービスを利用しましょう。

原則として24時間365日、手続きから最短数十秒程度で振込みしてもらえます。

ベルーナノーティスは会員の72%が女性!女性におすすめのカードローン

| 申込条件 | 20~80歳までの安定した収入のある人 |

|---|---|

| 金利 (実質年率) |

年4.5~18.0% |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 借入限度額 | 1万円~300万円 |

| 無利息期間 | 14日間※ |

| 電話による 在籍確認なし |

- |

| 郵送物なし | ? |

※注釈

- 会員の72%が女性で女性専用ダイヤルも完備

- 配偶者貸付に対応しているため専業主婦も借入れできる

- 申込み対象年齢は20~80歳と幅広い

■会員の72%が女性!女性におすすめのカードローン

ベルーナノーティスは、女性におすすめのカードローンです。

会員の72%が女性であるうえ、女性専用ダイヤルも完備されているためです。

借入れや審査に不安がある場合でも、女性オペレーターが親身になって対応してくれるので、男性スタッフには相談しづらい女性も安心です。

| 電話番号 | 0120-981-019 |

|---|---|

| 営業時間 | 平日:9:00~20:00 土祝:9:00~17:00 |

■専業主婦もお金を借りられる

ベルーナノーティスは、本人に収入がない専業主婦(主夫)もお金を借りられます。

申込み者本人と、配偶者の年収を合算した金額の3分の1までを借りられる配偶者貸付に対応しているためです。

一般的に、収入がない専業主婦は返済能力が欠けていると判断されることから、カードローンで借入れできません。

夫(妻)がブラックリストなど借入れできない事情がある場合は、専業主婦も利用できるベルーナノーティスがおすすめです。

■申込み対象年齢は20~80歳と幅広い

ベルーナノーティスの対象年齢は20~80歳と、他社と比較しても幅広く設定されていることが分かります(下表)。

| ベルーナノーティス | 20~80歳 |

|---|---|

| プロミス | 18~74歳 |

| アコム | 20~72歳 |

| レイク | 20~70歳 |

| SMBCモビット | 20~74歳 |

| アイフル | 20~69歳 |

ベルーナノーティスは、一般的にカードローンの審査に通りづらい学生や個人事業主、年金のみで生活する年金受給者も借入れが可能です。

幅広い人に融資していることから、ベルーナノーティスでは柔軟に審査対応していると考えられます。

フクホーは最短即日の融資に対応!返済額を自由に決められる

| 申込条件 | 20歳以上の定期的な収入と 返済能力を有する人 |

|---|---|

| 金利 (実質年率) |

年7.30~18.0% |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 借入限度額 | 5~200万円 |

| 無利息期間 | - |

| 電話による 在籍確認なし |

? |

| 郵送物なし | ◯※ |

※注釈

- Web申込みなら最短即日で振込み融資を受けられる

- 契約書類をセブン−イレブンのマルチコピー機で受け取れば郵送物なし

- 返済額を自由に設定できるため無理なく完済を目指せる

- ブラックリストの人も申込みが可能

■平日に申し込めば最短即日で融資を受けられる

フクホーは、平日にWebから申し込めば最短即日で融資を受けられます。

最短30分で仮審査結果が通知されたあと、セブン-イレブンのマルチコピー機で契約書類を受け取れば、最短即日で契約が完了するためです。

契約書類を受け取ったあと、必要事項を記入してFAXを送信すれば、最短即日中に振込み融資を受けられます。

公共料金やクレジットカードなどの引落日が迫っており、今すぐお金が必要な場合に最適です。

■返済額を自由に決められる

フクホーは、自由返済方式を選択すれば、自分で任意の返済額(利息+元金)を決められます(参考:フクホー「返済方式」)。

そのため、毎月の収支を見ながら返済を進めたい人におすすめです。

たとえば、毎月の返済が厳しい月は「利息+元金」の範囲内で少額を返済し、余裕がある月は多めに返済することも可能です。

自分の経済状況に合わせて返済額を設定できるため、無理なく完済を目指せます。

■過去に滞納や債務整理をした人も申し込める

フクホーは、過去に滞納や債務整理をした人も審査を通過できる可能性があります。

大手とは異なる独自基準で審査を行っているためです。

実際、NET MONEY編集部が電話調査したところ、ブラックリストの人も審査を受けられることが分かりました。

申込み画面には債務整理などを申告する欄もあることから、過去の金融事故を考慮したうえで審査を行ってもらえると考えられます。

福岡銀行カードローンは口座開設済みの人は最短即日で借入れできる

| 申込条件 | ・20~69歳の安定した 収入がある人 ・九州地方や山口県に在住、 または勤務している人 |

|---|---|

| 金利 (実質年率) |

年1.9~14.5% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 10~1,000万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | × |

- 口座開設済みの人であれば最短即日で振込み融資を受けられる

- 普通預金口座があれば毎月自動引き落としで返済を進められる

- 前月に収入があれば職種や年収に関係なく申し込める

■口座開設済みの人は最短即日で借入れできる

福岡銀行カードローンは、普通預金口座を開設済みの人であれば最短2日で融資を受けられます。

Webで契約が完了したあと、すぐに振込みで融資を受けられるためです。

さらに、福岡銀行の普通預金口座を開設している人であれば、毎月の返済を自動引き落としで進められます。

提携ATMに来店し返済手続きをする必要もないため、返済を忘れる心配もありません。

■前月に収入があれば申し込める

福岡銀行カードローンは、前月に収入があれば年収や職種に関係なく申し込めます(参考:福岡銀行カードローン│よくある質問)。

そのため、年収が低い、勤続年数が短いなどで審査に不安がある人におすすめです。

また、福岡銀行カードローンの審査では、収入に応じて無理なく利用できるかどうかが重視されます。

審査に不安がある人は、お借入診断を利用して簡易的な審査結果を確認してみるとよいでしょう。

横浜銀行カードローンは小田急線の各駅に設置されているATMで借入れ可能

| 申込条件 | ・20~69歳の安定した 収入がある人 ・神奈川県全域、東京都全域、 または群馬県(前橋市、高崎市、 桐生市)に在住、 または勤務している人 |

|---|---|

| 金利 (実質年率) |

年1.5~14.6%(変動金利) |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 10万円~1,000万円 (10万円単位) |

| 無利息期間 | ? |

| 電話による 在籍確認なし |

? |

| 郵送物なし | ? |

- 24時間365日Web申込みが可能で最短当日に審査回答

- 契約と同時に振込み融資を受けられる

- 小田急線の各駅に設置されているATMで借入れが可能

- 借り換えやおまとめにも対応

■24時間Web申込みが可能!最短当日に借りられる

横浜銀行カードローンは、24時間いつでもWeb申込みが可能で最短当日にお金を借りられます。

審査時間は最短当日であり、契約後すぐに振込みで融資を受けられるためです。

自宅にいながら契約や借入れができるため、日中は仕事などで忙しく、横浜銀行の支店へ来店する時間を作れない人におすすめです。

■小田急線の各駅に設置されているATMで借入れできる

横浜銀行カードローンは、小田急線をよく利用する人にも適しています。

なぜなら、ローンカードを受け取ったあとは、小田急線の各駅に設置されているATMで借入れができるためです。

たとえば、小田急線をよく利用する人であれば、通勤途中にいきなりお金が必要になった場合にもすぐに現金を借りられます。

提携ATMで借入れをすれば記帳されることもないので、通帳を見られてもカードローンの利用がバレずに済みます。

千葉銀行カードローンは口座開設済みならWebですべての手続きが完結

| 申込条件 | ・20~64歳の安定した 収入がある人 ・原則、千葉、東京、茨城、 埼玉、神奈川に在住の人。 |

|---|---|

| 金利 (実質年率) |

年1.4~14.8% |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 借入限度額 | 10~800万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | × |

- 口座開設済みならWeb完結で申し込める

- ローンカードの到着を待たずにお金を借りられる

- 毎月の返済は2,000円からと少額

■口座開設済みならWeb完結で申し込める

千葉銀行カードローンは、千葉銀行の普通預金口座を開設済みであれば、Web完結で申し込めます。

窓口に来店し、普通預金口座を開設する手間を省けるためです。

契約後はすぐに千葉銀行の口座へお金が振込まれるため、ローンカードの到着を待つことなく借入れできます。

■契約後はちばぎんアプリで借入れ可能

千葉銀行カードローンで契約したあとは、ちばぎんアプリで手続きすれば振込み融資を受けられます。

手続き後すぐに入金されるため、公共料金やクレジットカードなどの引き落としに間に合わせたい場合に最適です。

現金が必要な場合は、コンビニなどの提携ATMに来店すればいつでもお金を借りられます。

- 千葉銀行ATM

- セブン銀行ATM

- ローソン銀行ATM

- E-net ATM

- ゆうちょ銀行ATM

- イオン銀行ATMなど

みずほ銀行カードローンは上限金利が年14.0%と銀行の中でも低金利

| 申込条件 | 契約時の年齢が満20歳以上 満66歳未満の人で、 安定した収入があり、 みずほ銀行指定の保証会社 であるアイフルかオリコの 保証を受けることが できる人 |

|---|---|

| 金利 (実質年率) |

年2.0~14.0%※2 |

| 審査時間 | 最短当日 |

| 融資時間 | 公式サイト参照 |

| ご利用限度額 | 10万円~800万円 |

| 無利息期間 | × |

| 郵送物なし | ○ ※ |

※注釈

※みずほ銀行カードローンのご利用は計画的に

※2 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

おすすめポイント

- 金利は年2.0~14.0%とほかの銀行と比較しても低金利

- みずほ銀行の住宅ローンを利用している人は、年13.5%以下で借入れ可能

- 口座開設済みの人は最短当日にお金を借りられる

※注釈

※2 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

■上限金利は年14.0%と銀行カードローンの中でも低め

みずほ銀行カードローンは、上限金利が年14.0%とほかの銀行より年0.5%ほど金利が低く設定されています。

そのため、低金利なカードローンを利用したい人におすすめです。

たとえば、上限金利で50万円を借りた場合、みずほ銀行カードローンは他行より1ヵ月で206円、1年で2,500円、5年で12,500円利息を抑えられます。

50万円を借りた場合の利息

| 銀行 カードローン |

1ヵ月間の利息 | 1年間の利息 | 5年間の利息 |

| みずほ銀行 カードローン (年14.0%) |

5,753円 | 70,000円 | 350,000円 |

|---|---|---|---|

| 他行の カードローン (年14.5%) |

5,959円 | 72,500円 | 362,500円 |

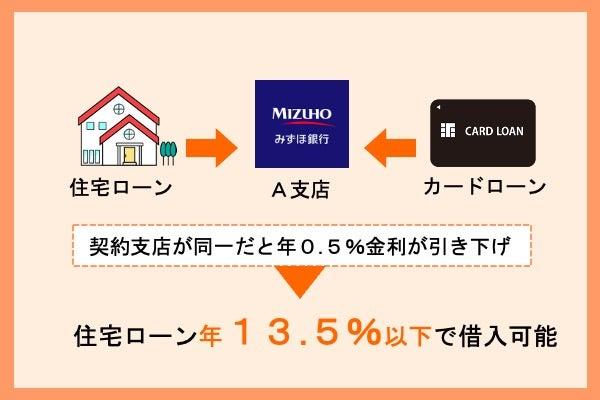

■住宅ローンを組んでいる人は年0.5%の金利優遇を受けられる

みずほ銀行で住宅ローンを組んでいる人は、住宅ローンとカードローンの契約支店が同一である場合、年0.5%の金利優遇を受けられます。※

そのため、みずほ銀行で住宅ローンを組んでいる人は、年13.5%以下の金利で借入れ可能です。

参考:みずほ銀行カードローン-商品概要説明書

■口座開設済みの人は最短当日に借入れ可能

みずほ銀行カードローンは、普通預金口座を開設済みの人であれば最短当日にお金を借りられます。

Webで申込みを完結できるだけでなく、普通預金口座を開設する手間が省けるためです。

契約後は、みずほダイレクト(インターネットバンキング)で借入れできるため、ローンカードの到着を待たずにお金を借りられます。

※注釈

※みずほ銀行カードローンのご利用は計画的に

au PAY スマートローンの審査時間は最短30分!スマホ1つで借入れできる

| 申込条件 | 20~70歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年2.9%~18.0%※1 |

| 審査時間 | 最短30分※2 |

| 融資時間 | 最短即日※2 |

| 利用限度額 | 1万円~100万円※3 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ○(原則、郵送物なし) |

※注釈

※1 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。審査に応じてお客さまごとに適用金利を決定。

※2 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※3 利用限度額はお客さまごとに当社所定の審査により決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

- 申込みだけでなく借入れや返済もスマホ1つで完結する

- au PAY 残高へのチャージやスマホATMなど借入れ方法が豊富

- 審査時間は最短30分で即日融資も可能

■審査時間は最短30分!即日融資にも対応

au PAY スマートローンの審査時間は最短30分と短いうえ、平日だけでなく土日祝日も最短即日で融資を受けられます。

審査時間が早い理由は、申込みから契約、借入れまでスマホ1つで完結するためです。

さらに、au PAY スマートローンはカードレスであるため、自宅への郵送物もありません。家族に内緒でこっそりお金を借りたい人にもおすすめです。

■アプリ1つで自由に借入れできる

au PAY スマートローンで契約したあとは、ローンアプリを使って以下いずれかの方法で借入れできます。

- 銀行口座へ振込み

- au PAY 残高へチャージ

- セブン銀行ATMでスマホATM取引※

※注釈

たとえばau PAY 残高へのチャージなら、買い物中にお金が足りないことに気付いた時でも、その場ですぐに借入れできます。

今すぐ現金が必要な場合は、最寄りのセブン銀行ATMにてスマホATMを利用するとよいでしょう。

引き落としなどに間に合わせたい場合は、銀行口座への振込みが役立ちます。

au PAY スマートローンであれば目的や状況に応じて借入れ方法を選択できるため、借入れの利便性を追求したい人におすすめです。

auじぶん銀行カードローンはau IDがあれば最大年0.5%金利優遇!借換えにもおすすめ

| 申込条件 | 20~69歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

通常:年1.48~17.5% カードローンau限定割 誰でもコース:年1.38~17.4% カードローンau限定割 借り換えコース:年0.98~12.5% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| ご利用限度額 | 最大800万円※ |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | × |

※注釈

※ ■カードローンau限定割 借り換えコース:100万円以上800万円以内

※返済額はお借入金額および適用金利によって算出されます。

- au IDがあれば最大年0.5%の金利優遇を受けられる

- 申込みはWeb完結で最短即日中にお金を借りられる

- カードローンの契約に際して普通預金口座の開設は不要

■借り換えにおすすめのカードローン

auじぶん銀行カードローンは、他社から借り換えたい人におすすめのカードローンです。

au IDがあれば、年0.5%の金利優遇を受けられるためです(下表)。

- au IDをお持ちの方なら最大年0.5%金利優遇

- 借換えする場合は最大年0.5%金利優遇※

※注釈

au IDを持っている人が借り換えコースに申し込んだ場合、年0.98~12.5%の金利が適用されます。

年12.5%以上の金利で借入れしている人は、auじぶん銀行カードローンに借り換えることで返済負担を軽減できます。

■口座開設は不要!最短即日で融資を受けられる

auじぶん銀行カードローンは、口座開設不要で最短即日中に融資を受けられます。

申込みから契約まで、すべての手続きがWebで完結するためです。

さらに、auじぶん銀行カードローンで契約した後、会員ページで手続きすることで最短当日中に振込み融資を受けられます。

ローンカードを受け取る前でも融資を受けられるため、借入れを急ぐ人におすすめです。

PayPay銀行カードローンは1ヵ月程度で完済できる人におすすめ!30日間は利息0円

| 申込条件 | 20~69歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.59~18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 10~1,000万円 |

| 無利息期間 | 初回借入れ日から30日間 |

| 電話による 在籍確認なし |

◯ |

| 郵送物なし | ◯ ※ |

※注釈

- 初回借入れ日から30日間は利息0円

- Web完結で最短当日に融資を受けられる

- ローンカードが発行されないため借入れがバレにくい

- 収入がない専業主婦も申込み可能

■1ヵ月程度で完済できる人におすすめ

PayPay銀行カードローンは、1ヵ月程度で完済できる人におすすめです。

初めて利用する人には、借入れ日の翌日から30日間の無利息期間が適用されるためです。

さらに、PayPay銀行カードローンの30日間無利息は初回借入れ日から適用されます。

そのため、後日借入れする場合でも無利息期間を最大限に活用できます。

数日後にお金を借りたい人や、万が一に備えて契約だけしておきたい人にもおすすめです。

■最短即日で融資を受けられる

PayPay銀行カードローンは、PayPayアプリや公式サイトから申し込めば最短即日で融資を受けられます。

申込みや契約時に来店不要であることから、最短即日で審査が完了するためです。

Web上で契約したあとは、すぐにPayPay銀行アプリを使って以下2つの方法でお金を借りられます。

- スマホATM(セブン銀行ATM、ローソン銀行ATM)

- 銀行口座へ振込み

■専業主婦も申込みが可能

PayPay銀行カードローンは、収入がない専業主婦(主夫)も申し込めます。

配偶者の年収から審査結果が判断されるためです。

ほかにも、PayPay銀行カードローンは、一般的には審査に通りづらいといわれる以下の人も申し込めます。

- アルバイト

- パート

- 個人事業主

- 専業主婦(主夫)

- 年金のみで生活する年金受給者など

他社で申し込めない人や審査に不安がある人は、PayPay銀行カードローンを検討しましょう。

みんなの銀行 Loanは最短2分で一次審査結果が通知され最短当日に借入れできる

| 申込条件 | ・みんなの銀行の普通預金口座 を持っている人 ・20歳以上69歳以下で 収入がある人 (アルバイト・パート・年金受給者・ 自営業の人も申込み可能) |

|---|---|

| 金利 (実質年率) |

年1.5~14.5% |

| 審査時間 | 最短当日 |

| 融資時間 | 最短当日 |

| 借入限度額 | 10万~1,000万円 |

| 無利息期間 | - |

| 電話による 在籍確認なし |

◯ |

| 郵送物なし | ◯ |

- アプリ1つで最短当日にお金を借りられる

- 申込み時に入力する内容は年収のみ

- 原則として在籍確認の電話や郵送物はなし

■審査時間は最短2分!最短当日にお金を借りられる

みんなの銀行Loanは、申込みから最短2分で一次審査結果が通知され、最短当日にお金を借りられます。

みんなの銀行は国内初のデジタルバンクであり、アプリで申込みから契約、借入れまで完了するためです。

さらに、申込み時に入力する内容は年収のみと、簡単に申し込めることも魅力です。

みんなの銀行 Loanを利用するには口座開設が必須ですが、アプリを利用すれば最短5~30分程度で開設できます。

その後、みんなの銀行Loanに申し込めば最短即日で借入れも可能です。

■勤務先や家族に借入れがバレない

みんなの銀行 Loanは、勤務先や家族に借入れがバレないことも特徴です。

原則として電話による在籍確認なしで審査が進むうえ、カードレスで契約できるためです。

契約書類やローンカードが自宅へ郵送されることがないため、周囲に借入れがバレません。

セブン銀行カードローンは最短翌日に融資を受けられる!スマホATMの手数料0円

| 申込条件 | 20~69歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年12.0~15.0% |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 借入限度額 | 10~300万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

◯※1 |

| 郵送物なし | ◯※2 |

※注釈

※2 口座未開設の人はキャッシュカードが自宅に届く

- 曜日を問わず最短翌日にお金を借りられる

- 原則として在籍確認の電話連絡なし

- ローンカードは発行されないためバレにくい

- 専業主婦も申込み可能

■最短翌日に融資を受けられる

セブン銀行カードローンは平日はもちろん、休日に申し込んだ場合でも最短翌日に融資を受けられます。

セブン銀行では土日祝日も審査を実施しており、曜日を問わず最短2日で審査が完了するためです。

さらに、契約後はセブン銀行のアプリを使って以下2つの方法でお金を借りられます。

- スマホATM(セブン銀行ATM)

- 銀行口座へ振込み

通常はキャッシュカードを使って借入れしますが、口座未開設の人もアプリを使えば契約後すぐに借入れできます。

■スマホATM利用時の手数料0円

セブン銀行カードローンは、スマホATM利用時の手数料が0円です。

スマホATMを手数料無料で利用できるカードローンは多くありません(下表)。

| カードローン | スマホATMの手数料0円 |

|---|---|

| セブン銀行カードローン | ◯ |

| プロミス | × |

| アコム | × |

| レイク | × |

| SMBCモビット | × |

| アイフル | × |

他社の場合、スマホATMを利用するたびに110円~220円(税込)の手数料がかかります。

一方、セブン銀行カードローンであれば手数料がかからないため、複数回に分けて少額ずつ借りた場合でも無駄な出費を抑えられます。

イオン銀行カードローンは上限金利が年13.8%と銀行の中でも低金利

| 申込条件 | 20~64歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年3.8~13.8% |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 審査完了から5日後 |

| 借入限度額 | ~800万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | × |

- 上限金利は年13.8%と低め

- イオン銀行ATM、ローソン銀行ATM、E-net ATMならいつでも手数料無料

- 専業主婦も50万円まで借入れ可能

- カードローンの契約に際して普通預金口座の開設は不要

■上限金利は年13.8%と銀行の中でも低金利

イオン銀行カードローンの上限金利は13.8%と、銀行カードローンの中でも低金利です。

消費者金融と比較した場合、年4.2%ほど金利が低いため利息を抑えたい人に最適です。

たとえば、上限金利で50万円を借りた場合、消費者金融カードローンと比較すると、1ヵ月で1,726円も利息を抑えられます。

50万円を借りた場合の1ヵ月の利息

| カードローン | 金利 | 1ヵ月の利息 |

| イオン銀行 カードローン |

年13.8% | 5,671円 |

|---|---|---|

| 消費者金融 カードローン |

年18.0% | 7,397円 |

とくに、返済期間が長引く場合は利息差額が大きくなります。

長期間かけてゆっくり返済を進めたい人は、上限金利が低いイオン銀行カードローンを選びましょう。

■コンビニなどの提携ATMを手数料無料で利用できる

イオン銀行カードローンは、コンビニなどの提携ATMで借入れする際の手数料が0円です(下表)。

そのため、本当に必要な金額だけ借りたい人におすすめです。

- イオン銀行ATM

- ローソン銀行ATM

- E-net ATMなど

さらに、上記のATMは24時間いつでも利用できます。

夜間や早朝、土日祝日であってもすぐに現金を借りられるため、急な資金需要があった際にも困りません。

ソニー銀行カードローンの金利は借入れ限度額によって決まる

| 申込条件 | 20~64歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年2.5~13.8% |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 借入限度額 | 10~800万円 |

| 無利息期間 | ? |

| 電話による 在籍確認なし |

? |

| 郵送物なし | ? |

- 金利は年2.5~13.8%と低め

- 最短翌営業日に振込み融資を受けられる

- 提携ATMの手数料が月4回まで無料

■高額の借入れなら低金利で借りられる可能性あり

ソニー銀行カードローンは、60万円以上の高額な融資を希望する場合は、他社より低金利で借りられる可能性があります。

適用金利は借入れ限度額によって決まるためです(下表)。

| 10~50万円 | 年13.8% |

|---|---|

| 60~90万円 | 年12.8% |

| 100万円 | 年9.8% |

| 150万円 | 年9.0% |

| 200万円 | 年8.0% |

| 300万円 | 年6.0% |

| 400万円 | 年5.0% |

| 500万円 | 年4.0% |

| 600万円 | 年3.5% |

| 700万円 | 年3.0% |

| 800万円 | 年2.5% |

一般的に、100万円までの借入れであれば上限金利が適用されます。

しかし、ソニー銀行カードローンは利用限度額が60万円以上に設定された場合、年12.8%以下の金利で借入れが可能です。

■最短翌営業日に借入れ可能

ソニー銀行カードローンは、Webから申し込めば最短翌営業日にお金を借りられます。

審査結果が通知されたあと、Web上で契約すればすぐに振込み融資を受けられるためです。

ローンカードが自宅に届いたあとは、以下の提携ATMでもお金を借りられます。

- セブン銀行ATM

- ローソン銀行ATM

- E-net ATM

- イオン銀行ATM

- ゆうちょ銀行ATM

- 三菱UFJ銀行ATM

- 三井住友銀行ATM

提携ATM利用時の手数料も月4回までなら無料なため、複数回に分けて借入れする際も無駄な出費を抑えられます。

りそな銀行 りそなプレミアムカードローンの上限金利は年13.5%と比較的低め

| 申込条件 | 20~65歳の安定した 収入がある人 |

|---|---|

| 金利 (実質年率) |

年1.99~13.5% |

| 審査時間 | 1週間程度 |

| 融資時間 | 1週間程度 |

| 借入限度額 | 10万~800万円 |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ◯ ※ |

※注釈

- 上限金利は年13.5%と他行より年1.0%程度低め

- りそな銀行のアプリ1つで申込みが可能

- キャッシュカードで借入れできるためローンカードはなし

■上限金利が年13.5%と比較的低い

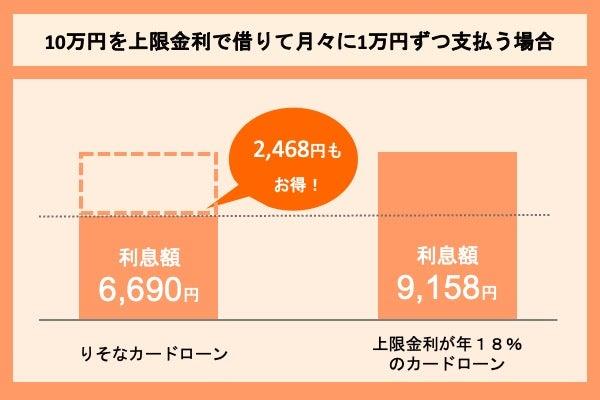

りそな銀行 りそなプレミアムカードローンは、上限金利が年13.5%と比較的低いため、利息を含む返済総額を抑えられます。

たとえば、10万円を上限金利で借りて月々に1万円ずつ支払う場合、年18.0%のカードローンより2,468円も利息額を抑えられます。

10万円を借りて毎月1万円ずつ支払った場合の利息

| りそなカードローン | 上限金利年18.0%のカードローン | |

| 適用金利 | 年13.5% | 年18.0% |

|---|---|---|

| 返済額/月 | 1万円 ※ | 1万円 ※ |

| 返済期間 | 11回 | 11回 |

| 利息額 | 6,690円 | 9,158円 |

※注釈

■りそなの住宅ローン利用者は年0.5%の金利優遇

りそな銀行で住宅ローンを組んでいる人は、年0.5%の金利優遇を受けられます。

そのため、実質年13.0%以下でお金を借りられます(※)。

※注釈

りそな銀行で住宅ローンを組んでいる人や、低金利なカードローンを探している人は、りそな銀行カードローンを利用するとよいでしょう。

フタバは他社借入れが4社でも申込みできる

| 申込条件 | 20歳以上73歳以下の安定した 収入と返済能力がある人 |

|---|---|

| 金利 (実質年率) |

14.959%~19.945% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 1万円~50万円 |

| 無利息期間 | 初回契約日の翌日から30日間※ |

| 電話による 在籍確認なし |

? |

| 郵送物なし | ? |

※注釈

- 他社での借入れ件数が4社以内なら申込み可能

- 初めての利用なら30日間利息0円で利用可能

- 申込みから借入れまでWeb上で完結できる

- 収入が安定していればパート・アルバイト・主婦でも借入できる

■他社借入れ件数が4社以内なら申込みが可能

フタバは、他社での借入れ件数が4社以内で、借入れ総額が年収の3分の1未満であれば申込みが可能です。

当社以外の消費者金融を含め、年収の1/3までお借入が可能です。

引用元:お申込み│キャッシングのフタバ

(また、当社では、過度の借入から消費者の皆様を守るため、他社でのお借入は4社以内の方が対象です。)

一般的に借入れ件数が3社を超えると、審査通過が厳しくなります。

借入れ件数が多くて審査通過に不安がある人は、フタバに申し込みましょう。

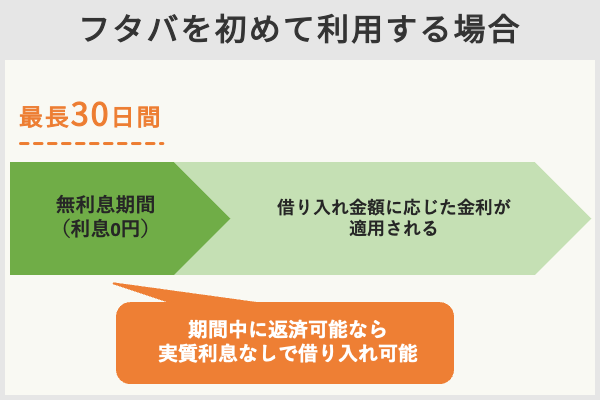

■初回契約日の翌日から30日間は利息0円

キャッシングのフタバで初めて契約する人は、契約日の翌日から30日間は利息0円でお金を借りられます。

そのため、1ヵ月程度で完済できる場合は、実質無利息での借入れが可能です。

また、返済期間が長引く場合でも、一定期間は利息が発生しないため返済総額を抑えられます。

東京スター銀行カードローンは24時間いつでもWeb申込みが可能

| 申込条件 | 20~69歳の安定した 収入がある人 (パート・アルバイトも可) |

|---|---|

| 金利 (実質年率) |

年1.5~14.6% |

| 審査時間 | 約1週間~2週間 |

| 融資時間 | 約3週間 |

| 借入限度額 | 10万~1,000万円 |

| 無利息期間 | 初回契約日から30日間 |

| 電話による 在籍確認なし |

× |

| 郵送物なし | × |

- アプリを利用すれば1円単位で借入可能

- 初めて利用する人は契約日の翌日から30日間は利息0円

- パートアルバイト、学生でも収入があれば申し込める

■アプリなら1円単位で借入れ可能

東京スター銀行カードローンは、スターダイレクトアプリを利用することで、1円単位で借入れが可能です。

たとえば、給料日前など、口座残高がわずかに不足している場合に、必要な金額だけを借り入れできるので非常に便利です。

また申込みはインターネット上で完結するため、わざわざ銀行支店まで足を運ぶ必要もありません。

そのため、忙しい人や外出が難しい人でも、手軽に少額のお金を借入れできます。

■契約日の翌日から30日間は利息0円

東京スター銀行カードローンを初めて利用する人は、契約日の翌日から30日間は利息0円となるため、無利息期間のない金融機関よりも利息を抑えられます。

たとえば、年14.6%の金利で10万円を借りて月々に最低返済額(2,000円)のみ返済する場合の利息額の差は3,063円です(下表)。

年14.6%の金利で10万円を借りた場合の利息

| カードローン | 無利息期間 | 最低返済額/月 | 返済回数 | 利息総額 |

| 東京スター銀行 カードローン |

30日間 | 2,000円 | 76回 | 51,961円 |

| 他行の カードローン |

なし | 2,000円 | 78回 | 55,024円 |

愛媛銀行のひめぎんクイックカードローンは全国から申込みが可能!返済の自由度も高い

| 申込条件 | ・申込み時の年齢が満20歳以上満65歳以下で、安定した収入のある人 (専業主婦・パート・アルバイトを含む) ・保証会社(SMBC コンシューマーファイナンス株式会社) の保証を受けられる人 |

|---|---|

| 金利 (実質年率) |

年4.4%~年14.6% |

| 審査時間 | 最短翌日 |

| 融資時間 | ー |

| 借入限度額 | 最大800万円(10万円単位) |

| 無利息期間 | 初回契約日から30日間 |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ? |

- 初めての利用なら契約日から30日間利息0円

- 返済日を自由に設定できる

- Web完結なので全国から申し込める

- 愛媛銀行の口座がなくても申込み可能

■初めての利用者は契約日から30日間利息0円

愛媛銀行のひめぎんクイックカードローンは、初めての利用者であれば契約日から30日間利息0円で借り入れができます。

初めて利用する人に対して30日間の無利息期間を設けているためです。

Webで契約することが条件となりますが、銀行カードローンで無利息期間を設けているケースは多くありません。

そのため、30日以内に返済できる見込みがある人は検討してみてはいかがでしょうか。

■返済日を自由に設定できる

ひめぎんクイックカードローンは、毎月の返済日を自由に設定できるため、自分のライフスタイルに合わせて無理なく返済計画を立てることができます。

たとえば、給料日の翌日に返済日を設定すれば、毎月の収入と支出のバランスをとりやすくなるでしょう。

また、1カ月の間に分割して返済することも可能なので、まとまった金額の返済が難しい場合でも、無理なく返済を進めることができます。

■全国から申込み可能!コンビニATMでも借りられる

ひめぎんクイックカードローンは、全国から申込みが可能です。

申込み手続きはWebで完結するため、わざわざ銀行まで足を運ぶ必要もありません。

契約後は全国のコンビニATMで借入や返済の手続きが可能なため、忙しい人でも手軽に借入れや返済ができます下記のコンビニの提携ATMであれば、月4回まで手数料無料です。

- セブン銀行ATM

- ローソン銀行ATM

- E-net ATM

住信SBIネット銀行カードローンは条件達成で最大年0.5%金利優遇

| 申込条件 | ・申込時年齢が満20歳以上 満65際以下であること ・安定継続した収入があること ・外国籍の場合、 永住者であること ・保証会社の保証を 受けられること ・当社の普通預金口座を保有 していること(同時申込可) |

|---|---|

| 優遇金利 | 1.99%~14.79% ※1 |

| 審査時間 | 最短数日 |

| 融資時間 | 最短数日 |

| 借入限度額 | 10万~1,000万円 (10万円刻み) |

| 無利息期間 | × |

| 電話による 在籍確認なし |

× |

| 郵送物なし | ◯ ※2 |

※注釈

※2 口座未開設の人はキャッシュカードのみ自宅に届きます

- 条件達成で最大年0.5%金利優遇

- 簡単審査診断が最短30秒と早い

- 全国のセブン銀行ATMやローソン銀行ATMでも借入れできる

■グループ利用者は金利年14.29%以下で借りられる

SBIグループのサービスを利用している人なら年14.29%以下の金利で借入れできます。

対象サービスの利用で最大年0.5%の金利優遇を受けられるためです。

対象条件と金利引き下げ幅は以下のとおりです。

| 対象条件 | 金利引き下げ幅 |

|---|---|

| SBI証券口座保有登録済または、住信SBIネット銀行取り扱い住宅ローン残高がある場合 | 年0.5% |

| ミライノカード(JCB)※を保有し、住信SBIネット銀行を引き落とし 口座に設定している人 | 年0.1% |

※注釈

SBI証券で新NISAやiDeCoなど資産運用をしている人は、住信SBIネット銀行カードローンに申し込むとよいでしょう。

■審査診断が最短30秒と早い

住信SBIネット銀行カードローンは、簡単診断が最短30秒と非常にスピーディーに行える点が魅力です。

これは、借入れを検討している人にとって、借入れ可能額や金利を素早く把握できるという大きなメリットとなります。

ただし、簡単診断はあくまで事前審査であり、正式な審査には時間がかかるので注意しましょう。

カードローンとは?特徴や銀行・消費者金融などの違いも解説

カードローンとは、消費者金融や銀行などからお金を借りられる便利なサービスです。

消費者金融や銀行などから、一定の金額までお金を借りることができ、急な出費やまとまった資金が必要な場合に役立ちます。

上限金利は法律で決められており、繰り上げ返済をすることで利息の負担を減らすことができます。

また、クレジットカードのキャッシングよりも金利が低いケースが多く、よりお得に利用できる可能性があります。

ここでは、カードローンの特徴や銀行カードローンと消費者金融カードローンの違いなどについて詳しく解説します。

借入れの上限額は年収の3分の1まで

カードローンの借入れ上限額は、消費者金融の場合、貸金業法で定められた総量規制によって、原則として年収の3分の1までに制限されています。

これは、借金が過度に膨らむことを防ぎ、消費者を過剰な借金から守るためです。

たとえば、年収が300万円の人であれば、一般的にカードローンで借り入れできる金額は100万円が上限となります。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

出典:日本貸金業協会-1 お借入れは年収の3分の1までです

銀行カードローンは総量規制の対象外ですが、過剰な貸付けとならないよう、多くの銀行で総量規制に相応する規制を設けています。

三菱東京UFJ、三井住友、みずほの3メガ銀行がカードローンの融資額を利用者の年収の2分の1や3分の1までとする自主ルールを導入したことが19日、わかった。

出典:日本経済新聞-3メガ銀、カードローンに上限

カードローンやクレジットカードのキャッシングなど、すべての借金を合わせて、原則として年収の3分の1までが借入れの上限となります。

法律によって上限金利が定められている

カードローンの金利は、法律によって上限が定められています。

これは、借金をする人が過度な金利負担を強いられるのを防ぐためです。

貸金業法の利息制限法では、借入金額によって上限金利が異なっており、一般的に借入金額が大きいほど上限金利は低くなります。

具体的には、以下のようになっています。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

たとえば、5万円を年20%の金利で借りた場合、1日の利息は約27円、1ヶ月の利息は約822円となります。

ただし、カードローンの利息は毎日発生するため、返済期間が長くなればなるほど、総返済額は大きくなります。

そのため、できるだけ短期間で返済することをおすすめします。

繰り上げ返済すれば利息額を軽減できる

カードローンでは、繰り上げ返済を行うことで、利息を大幅に減らすことができます。

これは、カードローンの利息が、借入金額と返済までの日数によって計算されるためです。

たとえば、消費者金融で金利18%で10万円を借りた場合、1年で返済するケースと2年で返済するケースとでは、支払う利息は10,620円も変わります(下表)。

金利18%で10万円を借りた際の返済額 比較

| 返済期間 (回数) |

総返済額 | 利息 |

| 1年(12回) | 109,195円 | 9,195円 |

|---|---|---|

| 2年(24回) | 119,815円 | 19,815円 |

| 差額 | 10,620円 |

上表のとおり、返済期間が2倍になると、支払う利息は2倍以上になります。

これは、利息が元本に比例して発生するためです。

カードローンを利用する際は、必要な金額だけを借り、できるだけ早く返済することを心がけましょう。

また、ボーナスが入ったり、臨時収入があった際は、積極的に繰り上げ返済を行うことをおすすめします。

クレジットカードのキャッシング機能より金利が低い

カードローンは、クレジットカードのキャッシング機能より金利が低い傾向にあります。

また、カードローンはクレジットカードのキャッシング機能より借入れの上限額が高めに設定されています。

そのため、金利をできるだけ抑えてお金を借りたい人や、まとまった金額を借入れしたい人はカードローンを選ぶとよいでしょう。

クレジットカードのキャッシング機能は、出張や旅行などで海外に行く機会が多い人におすすめです。

海外で利用すれば現地通貨で借入れできるため、両替えの手間も省けます。

カードローンとクレジットカードのキャッシングとの違い

| カードローン | クレジットカードのキャッシング | |

| 金利相場 | 消費者金融:年3.0~18.0%程度 銀行:年1.5~14.5%程度 |

年15.0~18.0%程度 |

| 借入限度額の上限 | 500~800万円程度 | 50~100万円程度 |

| おすすめな人 | ・まとまった金額を借りたい人 ・金利をできるだけ抑えたい人 |

・クレジットカードをすでに持っている人 ・少額の借入れで済む人 |

現金を受け取らなくてもよいという人には、金利がかからないクレジットカードで支払いを済ませる方法もあります。キャッシングやリボ払いではなく、一括払いで利用すると金利がかかりません。

審査が不安という人は審査が甘いクレジットカードの解説記事がおすすめです。

銀行カードローンと消費者金融カードローンの違いは金利、審査、融資スピートなど

カードローンは銀行や消費者金融で取り扱いがありますが、それぞれ適用される法律が異なることから、金利や審査、融資スピードなどに違いがあります。

具体的な違いは下表のとおりです。

銀行カードローンと消費者金融の違い

| 銀行カードローン | 大手消費者金融 | |

| 上限金利の平均 | 12.0~15.0%前後 | 18.0%前後 |

|---|---|---|

| 即日融資 | △ | ◯ |

| 審査の柔軟性 | やや低い | 高い |

| 無利息サービス | × | ◯ |

| 総量規制 | なし | あり |

| 適用される法律 | 銀行法 | 貸金業法 |

| 保証会社 | あり | なし |

| バレずに借りる | 要確認 | 可能 |

消費者金融は融資スピードが早く、初回契約であれば一定期間利息が0円になるなどのサービスが充実しています。

そのため、最短即日で融資を受けたい人や、短期間で完済の目処が立つ人におすすめです。

銀行カードローンは消費者金融と比べて上限金利が低い傾向にあるため、長期間での借入れや高額融資を受けたい人に向いています。

ただし、銀行カードローンの審査は厳正に行われているため、審査に通過するか不安な人には不向きです。

フリーローンとの違いは借入れ回数

カードローンとフリーローンの主な違いは、借入れ回数です。

銀行などで取り扱いがあるフリーローンは借入れ回数が1回に限られるのに対し、カードローンは一度契約すれば、利用限度額内に限り何度も借入れできます。

カードローンとフリーローンの違い

| カードローン | フリーローン | |

| 借入れの回数 | 制限なし | 1回 |

|---|---|---|

| 金利の目安 | 年1.5~18.0%程度 | 年3.0~13.5%程度 |

| 借入限度額 の目安 |

1~800万円程度 | 10~300万円程度 |

| 融資時間 | 最短当日 | 最短翌日~ 2週間程度 |

フリーローンは金利が低めではあるものの、追加で借入れしたい場合は再度審査を受けなければなりません。

一度限りの借入れで済む場合はフリーローン、何度も自由にお金を借りたい人はカードローンを利用しましょう。

カードローンのメリット

カードローンのメリットは、審査が早く、すぐに現金が必要な場合でもその日のうちに借入れできる点です。

さらに、利用限度額の範囲内であれば何度でも借入れ・返済が可能なので、状況に合わせて利用できます。

具体的に、以下3つのメリットを見ていきましょう。

審査が早くすぐに借入れできる

カードローンの大きなメリットの一つは、すぐに借入れできることです。

審査期間が短く、手続きが簡素化されているため、最短即日で融資を受けることも可能です。

また、全国のATMを利用すれば、いつでもどこでも手軽に借入金を引き出すことができます。

自宅や職場近くのコンビニエンスストアなど、身近な場所で利用できるため、利便性も高いといえるでしょう。

さらに、ネットバンキングやスマホアプリで操作できるカードローンも多く、自宅のパソコンやスマートフォンから簡単に借入れや返済手続きが可能です。

具体的に、即日融資が可能なおすすめのカードローンは以下のとおりです。

即日融資が可能なカードローンおすすめ5社

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 | アコム | プロミス | アイフル | レイク | SMBCモビット | |

|

|

|

|

|

||

| 審査 スピード |

最短20分(※1) | 最短3分(※1) | 最短18分(※2) | 最短15秒(※3) | 最短15分 | |

| 融資 スピード |

最短20分(※1) | 最短3分(※1) | 最短18分(※2) | Web申込なら最短25分(※3) | 最短15分(※3) | |

| 土日の即日キャッシング | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 夜間の キャッシング |

◯ | ◯ | ◯ | ◯ | ◯ | |

| Web完結 | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | |

※注釈

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 ※お申込み時間や審査状況によりご希望に添えない場合があります。

※3 お申込み完了後、最短15秒。Webでお申込みいただき、21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振り込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

利用限度額の範囲内であれば何度でも借入れ・返済できる

カードローンのもう一つのメリットは、利用限度額内であれば、何度でも借入れと返済を繰り返せる点にあります。

たとえば、給料日前にお金が必要になった場合でも、カードローンを利用すれば一時的な資金不足を補えます。

給料日後にまとまったお金が入れば、すぐに返済すればよいので、利息の負担も抑えられます。

また、カードローンの資金の使い道は原則自由なため、想定外の支出が発生した場合にも、カードローンで立て替えることが可能です。

このように、カードローンは利用者のライフスタイルや経済状況に合わせて、自由に利用できます。

計画的な資金管理はもちろん、突発的な支出にも対応できる点は大きなメリットと言えます。

無担保や無保証人で利用できる

カードローンのメリットは、無担保・無保証人で利用できることです。

一般的な住宅ローンや自動車ローンでは、返済が滞った場合に備えて、住宅や自動車といった財産を担保に設定したり、親族など信頼できる人に保証人になってもらうことが求められます。

しかし、カードローンは基本的にこれらの担保や保証人を必要としないため、持ち家や車がない人でも、お金を借りることができます(下表)。

| 担保 | 保証人 | |

| カードローン | 不要 | 不要 |

|---|---|---|

| 住宅ローン | 住宅 | 不要または任意 |

| 自動車ローン | 自動車 | 不要または任意 |

カードローンを安心して利用するための注意点

カードローンは利用方法を誤ると返済が困難になり、生活に大きな負担がかかる可能性もあります。

そこで、カードローンを安心して利用するために知っておきたい2つの注意点について詳しく説明します。

返済遅延に気を付ける

カードローンを利用する際は、返済遅延に十分注意する必要があります。

なぜなら、返済が遅れて滞納してしまうと、個人の信用に大きな傷をつけ、将来の経済活動に悪影響を及ぼす可能性があるからです。

- 催促の連絡が来る

- 遅延損害金が発生する

- 信用情報に傷がつく

- カードローンの利用が停止される

返済遅延を防ぐためには、収入と支出を把握し、無理のない返済計画を立てましょう。

また、返済日をカレンダーに記入したり、自動引き落としを設定するなどして、忘れずに返済できる仕組みを作りましょう。

具体的には、以下のようなリスクが発生します。

複数の会社から借入れしない

カードローンを利用する際は、複数の会社から同時に借入れを行うことは絶対に避けましょう。

なぜなら、複数からの借入れは、返済が困難になるだけでなく、信用情報にも悪影響を与える可能性があるからです。

具体的には、以下のようなリスクを伴います。

- 返済が困難になる

- 金利負担が大きくなる

- 信用情報に悪影響が出る

さらに、複数のカードローンを抱えることは、返済の管理を複雑にし、思わぬ借金トラブルに巻き込まれるリスクが高まります。

カードローンを利用する際は、複数のカードローンに申し込むのではなく、信頼できる1つの金融機関を選ぶことをおすすめします。

【目的別】おすすめのカードローンはこれ!自分に合ったカードローンを選ぼう

カードローンを選ぶ際は、自分の目的や状況に合ったものを選ぶことが大切です。今すぐお金が必要な場合や、土日でも利用したい場合、金利をできるだけ抑えたい場合など、人によって状況はさまざまです。

ここでは、目的や状況に適したカードローンを厳選して紹介します。

今日中にお金を借りたい人におすすめ!即日対応可能のカードローン5選

今日中にお金を借りたい人は、即日融資に対応しているカードローンがおすすめです。

とくに申込みから融資までWeb完結できるカードローンであれば、時間や場所を問わずいつでもどこでも申込みできます。

わざわざ店舗に足を運ぶ必要もないため、最短時間で融資を受けることが可能です。

具体的には、以下5社のカードローンを選ぶとよいでしょう。

最短即日で融資を受けられるカードローンおすすめ5選

※注釈

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

※2:お申込時間や審査によりご希望に添えない場合がございます。

なかでもプロミスの融資スピードは最短3分※と短いため、1分でも早くお金を借りたい人に適しています。

※お申込時間や審査によりご希望に添えない場合がございます。

一方、銀行カードローンは自社と保証会社の2社で審査を実施していることから、どうしても契約が完了するまで時間がかかるので注意しましょう。

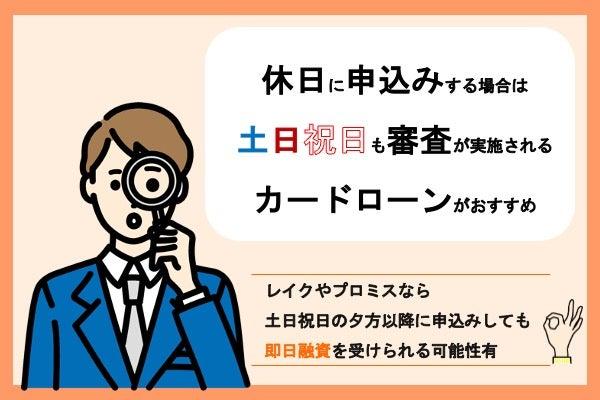

土日祝日にお金を借りたい人におすすめ!土日対応のカードローン5選

土日にお金を借りる場合は、土日祝日も審査を実施しているカードローンがおすすめです。

なぜなら、これらのカードローンであれば、平日と同じように即日融資を受けられる可能性が高いためです。

具体的には、下記のカードローンを選ぶとよいでしょう。

土日祝日でも借りられるカードローン5選

これらの消費者金融は、毎日21:00まで審査を行っているため、土日祝日の夕方以降に申し込みをしても、即日でお金を借りられる可能性があります。

ただし、お盆休みやゴールデンウィーク、年末年始など、長期連休中は申込みが集中し、審査に時間がかかる場合があります。

とくに繁忙期は、コールセンターに急ぎの旨を伝えると、優先的に審査を進めてくれる場合があるので、急ぎでお金が必要なときは電話で相談してみましょう。

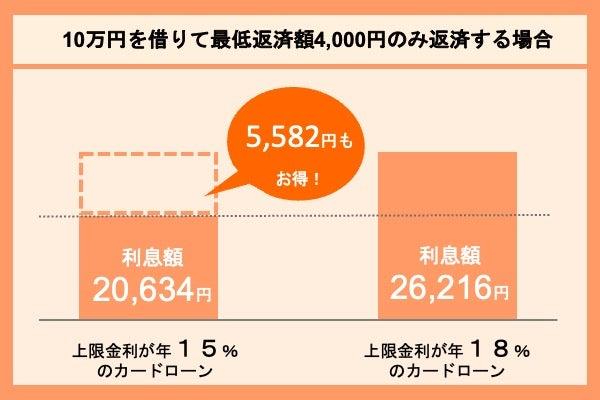

利息を抑えたい人におすすめ!上限金利年15.0%以下のカードローン7選

利息を抑えたい人は、上限金利が年15.0%以下のカードローンがおすすめです。

なぜなら、金利が低いほど返済総額を抑えられるからです。

一般的に、カードローンの上限金利は年15.0%~18.0%程度に設定されています。

上限金利が年15.0%以下のカードローンであれば、返済の負担を軽減することができます。

具体的に、年利15.0%以下のカードローンは下表のとおりです。

年利15.0%以下のカードローン7選

| JCBカードローンFAITH | イオン銀行カードローン | みずほ銀行カードローン | 楽天銀行スーパーローン | 三井住友銀行カードローン | 三菱UFJ銀行カードローン バンクイック |

オリックス銀行 カードローン |

||

| 上限金利 | 年12.50% | 年13.8% | 年14.0% | 年14.5% | 年14.5% | 年14.6% | 年14.8% | |

| 申込み | ||||||||

たとえば、年利15.0%で10万円を借りる場合、毎月4,000円ずつ返済すると、年利18.0%で借りた場合と比較して5,582円も利息を抑えられます。

10万円を借りた場合の利息額を比較

| 上限金利 | 返済額/月 | 返済回数 | 利息総額 |

| 年15.0% | 4,000円 | 31回 | 20,634円 |

|---|---|---|---|

| 年18.0% | 4,000円 | 32回 | 26,216円 |

短期間で完済できる場合は無利息期間が適用されるカードローンがおすすめ

短期間(1ヵ月から半年程度)で完済の見込みがあるなら、無利息期間が適用されるカードローンを選びましょう。

なぜなら、無利息期間内に完済すれば、借入金に対する利息を一切支払う必要がないためです。

無利息期間があるおすすめのカードローンは以下のとおりです。

※注釈

初回契約の翌日から365日間無利息

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

初回契約の翌日から60日間無利息

※Webお申込み、ご契約額が50万円未満の方

※2 適用条件アコムでのご契約がはじめてのお客さま

これらの大手消費者金融では、新規契約者を対象に無利息期間が設けられています。

この期間中に借入金を完済すれば、実質的に利息0円でお金を調達できます。

とくにレイクの場合、契約額が50万円以上で365日間もの無利息期間が適用されるので、1年以内に返済できる見込みがあるなら、レイクを選びましょう。

職場や家族にバレたくない人におすすめ!郵送物や電話による在籍確認がないカードローン5選

職場や家族に知られずにお金を借りたい人は、郵便物や電話による在籍確認がないカードローンがおすすめです。

在籍確認とは、申込者が勤めている会社に連絡し、申込者の在籍を確かめる手続きです。

電話による在籍確認がなければ会社にバレる心配はありません。

また郵送物が自宅に届かなければ家族に知られることもありません。

原則、郵便物や電話による在籍確認がないカードローンは以下のとおりです。

電話による在籍確認なし・郵便物なしのカードローン5選

ただし、審査の結果次第では電話連絡を避けられない場合もありますが、コールセンター等に相談すれば連絡時間などを指定できることがあります。

また、在籍確認を行う際はオペレーターの個人名を名乗ってくれるところもあります。

誰にもバレずにお金を借りたい人は、電話による在籍確認なし・郵便物なしのカードローンが最適です。

女性におすすめ!安心して借りられるレディースローンを選ぶ

女性が安心して借入れするならレディースローンがおすすめです。

なぜなら、女性専用ダイヤルが完備されており、疑問や不安がある場合でも、女性担当者と相談しながら手続きを進められるからです。

初めての借入れで不安な女性でも、安心して利用することができます。

女性におすすめのレディースローンは以下のとおりです。

女性専用ダイヤルが完備されているレディースローンおすすめ2選

これらのレディースローンは、カードレスで利用でき、自宅に届く郵送物もありません。

誰にもバレずにこっそり借入れしたいけど、不安も多いという女性は、女性担当者と相談できるレディースローンを利用しましょう。

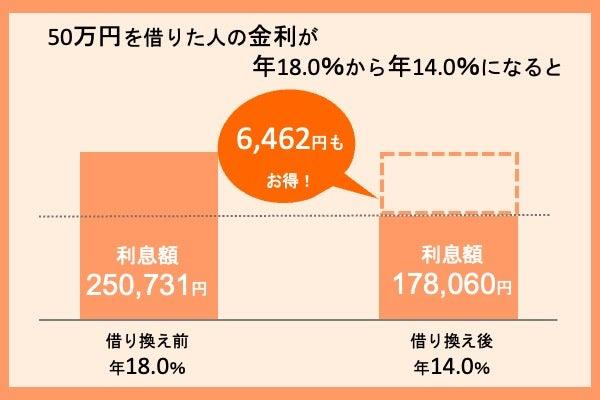

他社からの借入れがある人は金利条件のよいカードローンに借換えする

他社からの借入れがある人は、今よりも金利条件のよいカードローンへの借り換えを検討しましょう。

借換えとは、高い利率で借りているお金を金利条件のよい他社で借りたお金で返済し、利息額を軽減することを指します。

たとえば、50万円を年18.0%で借りている人の金利が年14.0%になれば、72,671円も支払う利息を抑えられます。

ただし、すべてのカードローンが借換えに対応しているわけではありません。

借換えが可能で上限金利が低めのカードローンは下記のとおりです。

借換えが可能で上限金利が低めのカードローン6選

| カード ローン名 |

JCBカードローンFAITH | auじぶん銀行カードローン | イオン銀行カードローン | みずほ銀行カードローン | 楽天銀行スーパーローン | 三井住友銀行カードローン | |

| 上限金利 | 年12.50% | 年12.5%※ | 年13.8% | 年14.0% | 年14.5% | 年14.5% | |

| 申込み | |||||||

※注釈

※限度額は100万円の場合のみ

複数社から借入れがある人はおまとめローンを利用する

複数社からお金を借りている人は、消費者金融のおまとめローンを検討しましょう。

おまとめローンとは、複数の借入金を一本化し、一つのローンで返済するサービスです。

これにより、金利が引き下げられ、毎月の返済額を減らすことができます。

総量規制の「例外貸付け」に該当する「借換え」であるための条件

出典:総量規制が適用されない場合について - 日本貸金業協会

(一部・概要)

(2)「借換え後」の金利が、借換え前の金利を上回らない。

(3)返済方法は、約定に基づく返済により段階的に残高を減らしていくことを要件とする。

(4)1か月の負担額について、借換え後の負担額が、借換え前の負担額を上回らない。

(5)担保・保証に係る要件について、借換え後の条件が、借換え前の条件より厳しくならない。

さらに、おまとめローンは総量規制の例外貸付けに該当するため、年収の3分の1以上の借入れがある人も利用できます。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、(中略)貸金業者から年収の3分の1を超えて利用できる場合があります。

出典:総量規制が適用されない場合について - 日本貸金業協会

他社からの借入れ額が年収の3分の1を超えている人におすすめのおまとめローンは以下のとおりです。

| おまとめ ローン名 |

アイフル おまとめMAX |

アイフル かりかえMAX |

プロミス おまとめローン |

レイク deおまとめ |

| 実質年率/金利 | 年3.0~17.5% | 年3.0~17.5% | 年6.3~17.8% | 年6.0~17.5% |

| 利用限度額 | ~800万円 | ~800万円 | ~300万円 | ~500万円 |

| 申込み |

審査に不安な人が安心してカードローンを作るコツ

審査に不安な人が安心してカードローンを作るコツはいくつかあります。

まず、新規成約率が高いカードローンを選ぶことをおすすめします。

なぜなら、多くの利用者に選ばれているということは、柔軟に審査を行っており幅広い層に対応している可能性が高いからです。

また、専業主婦や学生、個人事業主など、一般的なカードローンでは審査が通りにくい人でも、専用のカードローンを利用することで、審査に通る可能性が高まります。

ここでは、審査に不安な人が安心してカードローンを作るコツを詳しく解説します。

新規成約率が高いカードローンを選ぶ

審査に不安がある人は新規成約率が高いカードローン会社を利用しましょう。

なかでも、アコムやプロミスに代表される大手消費者金融は、審査通過の割合を判断できる新規成約率を公表しています(下表)。

消費者金融の新規成約率

| カードローン名 | 2024年1月 | 2024年2月 | 2024年3月 |

| アコム※1 | 39.40% | 40.60% | 39.50% |

| プロミス※2 | 34.80% | 36.90% | 35.60% |

| アイフル※3 | 37.20% | 36.10% | 36.00% |

※注釈

いずれも新規成約率は35%~40%程度です。

どうしても審査通過に不安がある人は、「お借入れ診断」を利用して簡易的な審査結果を確認してみましょう(下表)。

収入がない専業主婦(主夫)は配偶者貸付のカードローンを選ぶ

収入がない専業主婦(主夫)がカードローン審査に通るのは難しいですが、配偶者貸付制度を利用すれば、お金を借りることができる可能性があります。

なぜなら、配偶者貸付とは、自身の収入がなくても、配偶者の収入を合算して審査を行う制度だからです。

つまり、配偶者に安定した収入があれば、専業主婦(主夫)でもカードローンを利用できます。

一部の銀行カードローンでは、50万円を限度に専業主婦(主夫)の借入れが認められているケースがあります。

専業主婦(主夫)でもお金を借りることができる銀行カードローンは、以下のとおりです。

- 横浜銀行カードローン

- PayPay銀行カードローン

- セブン銀行カードローン

- イオン銀行カードローン

18歳以上の学生は学生ローンを選ぶ

18歳以上の学生がお金を借りたい場合、学生ローンを選ぶのがおすすめです。

なぜなら、申込みの対象者が学生に限定されているため、審査に通過できる可能性が高いからです。

学生ローンは、一般のカードローンと比べて金利が低いことが特徴です。

また、多くの学生ローンが、元金をあとでまとめて返済する元金返済方式を採用しており、毎月の返済額が少なく済みます。

そのため、アルバイト収入が少ない学生でも、返済の負担を軽減することができます。

18歳以上の学生が申し込める学生ローンは以下のとおりです。

個人事業主は個人事業主向けのカードローンを選ぶ

個人事業主は、個人事業主向けのカードローンを選ぶことをおすすめします。

なぜなら、個人事業主を対象としていることから、審査に通る可能性が高まるからです。

一般的に、個人事業主は収入が安定しないと判断されがちで、一般的なカードローンの審査に通過することが難しい場合があります。

しかし、個人事業主向けのカードローンは、事業の状況や収入などを総合的に判断し、返済能力があると認められれば、融資を受けることができます。

収入が不安定になりやすく、正社員や公務員より審査通過が厳しい実情はありますが、返済能力が認められればカードローンの審査に通過できるでしょう。

また、個人事業主向けカードローンは、総量規制の例外貸付けに該当するため、年収の3分の1を超える借入れも可能です。

まとまった資金が必要な事業展開の際、大きな助けとなるでしょう。

個人事業主向けのおすすめのカードローンは以下のとおりです。

- プロミス 自営者カードローン

- アイフル ビジネスファイナンス 事業者向けビジネスローン

- PayPay銀行 ビジネスローン

- セゾンファンデックス 個人事業主向けカードローン

収入がまったくない無職の人はカードローンを利用できない

収入がまったくない無職の人は、一般的にカードローンを利用することはできません。

これは、安定した収入源がないと返済が困難であると判断されるからです。

金融機関は、借入れ希望者の返済能力を審査し、返済の見込みがないと判断した場合には融資を行いません。

ただし、すべての金融機関が同じ基準で審査をしているわけではありません。

大手消費者金融の中には、1日でも働いた経験がある人を対象に、カードローンの申込みを受け付けているところもあります(下表)。

無職でもお金を借りたい人は、「無職でお金を借りる方法12選!ニートや失業者でも借りられる方法」を参照しましょう。

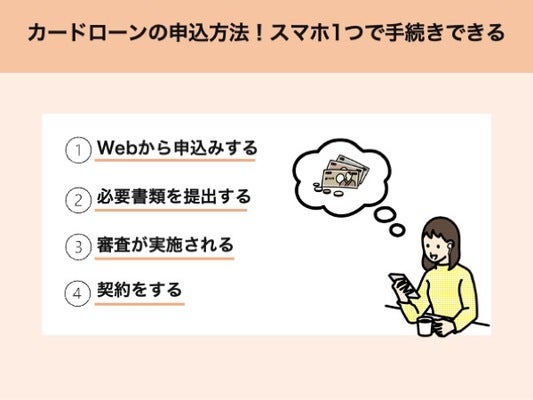

カードローンの申込みから借入れ、返済までの流れを解説!

カードローンは、スマートフォン1つあれば申込みから契約まで手続きできます。

Webであれば24時間いつでも申込みが可能で、お金借りるアプリであれば、借入れまで自宅で完結します。

ここでは、カードローンの申込みから契約までの流れ、実際の借入れ方法、返済方法について詳しく解説します。

カードローンの申込みから契約までの流れ

まずは、カードローンの申込から契約までの流れについて紹介します。

大手消費者金融の申込み手順(プロミスの場合)は、以下のとおりです。

まずはカードローンの公式サイトから申込みをしましょう。

名前や住所、勤務先情報や他社からの借入れ状況などを入力するだけで申込みが完了します。

Web申込をしたあとは、申込完了メールが届きます。

申込み完了メールが届いたあとは、本人確認書類を提出しましょう。

本人確認書類は運転免許証やマイナンバーカードなどをスマートフォンで撮影するだけで、簡単に提出できます。

50万円以上の借入れを希望する場合や、他社借入れの総額が100万円を超える場合は収入証明書類も必要です。

収入証明不要のカードローンを利用したい場合は、申込時に申告する借入希望額を少額にしましょう。

必要書類を提出したあとは、審査が実施されます。

審査過程では在籍確認が行われますが、大手消費者金融に申込みした場合は、電話による在籍確認はありません。

そのため勤務先にバレる心配はありません。

審査が終わったあとは、メールで結果が通知されます。

結果の通知メールに記載されているURLから、契約を進めましょう。

契約時には契約方法や返済日などを決めます。

契約方法としてカードレス契約を選択した場合は、契約後すぐにお金を借りられます。

契約後は振込みやコンビニATMで借入れができる

カードローンの契約後は、振込みやコンビニATMで手軽に借入れができます。

それぞれの特徴は以下のとおりです。

| 借入れ方法 | 特徴 |

|---|---|

| 振込み | 銀行口座への直接入金、非対面での手続き、スピーディーな入金 |

| コンビニATM | 即時現金化、スマホATMの利用、周囲にバレにくい |

振込みによる借入は、銀行口座への入金が必要な場合に便利です。

クレジットカードの引き落としや公共料金の支払いに間に合わない時などに、会員ページやスマホアプリから簡単に手続きできます。

コンビニATMでの借入は、即座に現金が必要な場合に最適です。

提携ATMに設置されたスマホATMやキャッシュカードを利用すれば、スマートフォン1つで借入手続きが完了します。

返済方法は自動引き落としやインターネット振込みなど豊富

カードローンの返済方法は、自動引き落としやインターネット振込みなどが用意されています。

そのため口座状況に合わせて、最適な返済方法を選ぶことができます(下表)。

| 返済方法 | 特徴 |

|---|---|

| ローンカードを使った返済 | カードで直接支払う、最も一般的な方法。コンビニATMや銀行ATMで手軽に返済可能 |

| スマホATM | スマートフォンアプリで場所を 選ばずに返済可能 |

| 指定口座から自動引き落とし | 指定口座から自動的に引き落とし、返済忘れ防止に効果的 |

| インターネット振込み | インターネットバンキングを 利用して手軽に返済可能 |

忙しい人や返済忘れが心配な人は自動引き落としがおすすめです。

一方、時間や場所を選ばずに手軽に返済したい人は、インターネットバンキングを利用しましょう。

現金で手軽に返済したい人は、コンビニATMでの入金も選択肢の一つです。

カードローンの審査基準!安定した収入があれば利用できる

カードローンを利用するためには、いくつかの審査項目をクリアする必要があります。

主な審査項目は、安定した収入があるか、信用情報に問題がないか、他社からの借入れ額が多くないかの3点です。

| 項目 | 詳細 |

|---|---|

| 安定した収入があるか | パートやアルバイトでも可。収入証明書類が必要な場合あり |

| 信用情報に問題がないか | 過去の借金履歴はどうか。延滞や債務整理があると不利 |

| 他社からの 借入れ額が 多くないか |

総量規制により年収の3分の1を超える借入は不可 |

安定した収入といっても、多額の年収が求められるわけではありません。

申込み条件に年収が設定されていなければ、扶養内で働くパートやアルバイトも審査に通過できる可能性があります。

ただし、過去5~7年以内に滞納や債務整理をした人は、信用情報に事故情報が登録されているため審査を通過できません。

また、カードローンで借入れできる金額は年収の3分の1までであるため、消費者金融やクレジットカードのキャッシングで多くを借りている人は利用を断られてしまいます。

カードローンに関するよくある質問

初めてカードローンを利用しようと考えている人の中には、「金利はどれくらい?」「審査は厳しいの?」「どんなときに利用できるの?」など、多くの疑問があるのではないでしょうか。

そんな人のために、カードローンに関するよくある質問にていねいに回答します。

- カードローンとは?

- カードローンとは、金融機関が提供している個人向けの融資サービスです。お金が必要なときに、金融機関からお金を借りられます。

- おすすめのカードローンは?

- 周囲にバレずに、すぐに少額のお金を借りたい人は、プロミス、アコム、レイクのような消費者金融系のカードローンがおすすめです。これらのカードローンは、審査が早く、今日中に融資を受けられるからです。また、無利息期間の設定があるため、計画的に返済すれば利息負担を抑えることができます。

一方、金利の低さや、より安定した借入先を求める人は、銀行が提供するカードローンがおすすめです。銀行カードローンは、消費者金融系のカードローンに比べて金利が低い傾向にあるためです。また、銀行口座との連携がスムーズに行えるため、返済手続きも便利です。

- カードローンの審査基準を教えてください

- カードローンの審査基準について

カードローンの審査では、返済能力が最も重視されます。これは、貸金業者がお金を貸し出す際に、きちんと返済してもらえるかどうかを判断するためです。信用情報に基づき、過去の借入状況や返済履歴が確認されます。信用情報に問題があると、審査に通らない可能性が高まります。また、総量規制という法律があり、借入総額が年収の3分の1を超える場合は、新たな借入ができないと定められています。さらに、申込者の属性(年齢、職業、勤続年数など)や借入目的なども審査の対象となります。

- カードローンは在籍確認なしで借りられますか?

- カードローンを借りる際に、必ず行われるのが在籍確認です。在籍確認は、申込者が働いていることを確認するための手続きで、審査の一環として実施されます。そのため、カードローンは在籍確認なしでは借りられません。

在籍確認の方法としては、書類による確認や電話による確認が一般的です。勤務先の電話番号を記載した書類を提出したり、実際に勤務先に電話をかけて在籍していることを確認したりします。ただし、会社によっては、電話ではなく他の方法で在籍確認を進めてもらえる場合があります。たとえば、プロミス、アコム(※)、レイクなどの大手消費者金融会社では、電話による在籍確認を行ないません。そのため、これらの会社を利用すれば、勤務先の人にカードローンの利用がバレる心配を軽減できます。

※原則、お勤め先へ在籍確認の電話なし

- 借入れ金の使い道を調査されることはありますか?

- 借入れ金の使い道を調査されることは、一般的にありません。お金の使いみちは、事業目的やギャンブル、投資といった特別な場合を除き、基本的に個人の自由です。生活費など、一般的な目的で借入れを行った場合は、使い道を詳細に調査される心配はないでしょう。これは、個人のプライバシー保護の観点からも、あまり踏み込んだ調査が行われないためです。

- 審査が甘いカードローン会社はありますか?

- 審査が甘いカードローン会社は存在しません。 これは、全ての金融機関が、融資を受ける人の返済能力を慎重に審査しているためです。返済能力がないと判断された人には、どんなに審査が甘いと言われていても、融資を受けることはできません。

審査の内容や基準は各金融機関によって異なり、公表されていませんが、 一般的に、消費者金融よりも銀行カードローンのほうが、より厳格な審査が行われていると言われています。

- 無職でもカードローンを利用できますか?

- 無職で収入がない方は、カードローンの利用は難しいと言えます。カードローン会社は、返済能力の有無を判断する際に、安定した収入を重視しているためです。安定した収入がなければ、借入れしたお金を返済できない可能性が高く、金融機関としては貸し倒れのリスクを負うことになるからです。しかし、無職であっても、不動産収入や配当金など、安定した不労所得がある場合は、審査に通る可能性があります。

- カードローンで審査なしでお金を借りることはできますか?

- カードローンで審査なしでお金を借りることはできません。なぜなら、貸金業法という法律で、お金を貸す際には必ず借入者の返済能力などを審査することが義務付けられているからです。もし「審査なしで借入れ可能」と謳っている業者があるとしたら、それは違法業者である可能性が高いです。そのような業者には絶対に申込まないようにしましょう。

- 審査が甘いクレジットカードはありますか?

- クレジットカードの審査基準や内容は各社非公表となっているため、厳密には審査が甘い・緩いと言いきれるカードはありません。

しかし、クレジットカードの審査において重要視されている項目はカードごとに異なります。たとえば、現在の収入やクレジットヒストリー、家族構成などポイントは多数あるのです。そのため、年齢や収入、職業など自分の属性と相性の良いカードを選べば、審査通過率は上げることができます。

審査が不安という人には「審査が甘いクレジットカードは?【2025年】通りやすくなるコツも解説」記事がおすすめです。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。