カードローンの借り換えとは、現在利用中のカードローンよりも低金利のローンへ切り替えて、返済負担を軽減することです。

つまり、うまく活用できれば、毎月の返済額や利息額を抑えられる可能性があります。

一方で、借り換えによって返済期間が延び、結果として返済総額が増加してしまうケースがあるのも事実です。

本記事では、カードローン借り換えのメリット・デメリットを解説するとともに、どれだけ利息を抑えられるかシミュレーションも掲載しています。

さらに、審査通過のコツや審査に落ちた場合の対処法も解説しているので、借り換えを検討している人は参考にしてください。

詳細はこちら

小学校教員、一般企業等の経理を経て、フリーランスの金融ライターとして活動している1児の母。カードローン・クレジットカードをメインに、これまで執筆してきた記事は100本を超える。独学で日商簿記2級とFP2級を取得。現在は、子供の教育費のために節約や投資に勤しんでいる。■保有資格

・日商簿記2級

・2級ファイナンシャル・プランニング技能士

■SNS・HP等リンク

- カードローンの借り換えとは?

- カードローン借り換えのメリット

- カードローン借り換えのデメリット

- カードローン借り換えの審査は甘い?審査通過のコツ

- 【返済シミュレーション】低金利のカードローンに借り換えると利息はどれだけ減る?

- 借り換えにおすすめのカードローン10選

- 【プロミスのおまとめローン】段階的に残高が減って計画的に返済できる

- 【レイクdeおまとめ】銀行カードローンの借り換えにも利用できる

- 【アイフル「かりかえMAX」】リボ払いの借り換えも可能

- 【楽天銀行スーパーローン】実質年率は1.9%~14.5%

- 【auじぶん銀行カードローン借り換えコース】上限金利年12.5%で申し込める

- 【PayPay銀行カードローン】30日間の無利息で短期の借り換えにおすすめ

- 【三井住友銀行カードローン】上限金利14.5%!周囲にバレずに借り換えできる

- 【りそな銀行カードローン】住宅ローン利用者に優遇金利が適用されてお得

- 【みずほ銀行カードローン】年率14.0%で消費者金融からの借り換えにおすすめ

- 【住信SBIネット銀行カードローン】上限金利14.79%で消費者金融からも借り換え可能

- カードローン借り換え(おまとめ)で必要な書類と手続きの流れ

- カードローン借り換えに関するよくある質問(Q&A)

カードローンの借り換えとは?

カードローンの借り換えとは、現在利用しているカードローンの返済を、別のカードローンに切り替えることを意味します。

今より低金利なカードローンに借り換えれば、支払う利息を減らしたり、月々の返済額を軽減したりすることが可能です。

以下のような状況にある人は、借り換えが有効になるケースがあります。

- 高金利なカードローンを利用している人

- 毎月の返済額が負担になっている人

- 複数のローンを抱えている人

おまとめローンとの違い

カードローンの借り換えとおまとめローンは、どちらも「返済負担の軽減」を目的とした手段です。ただし、仕組みや利用条件にいくつかの違いがあります。

最大の違いは「借入件数」です。カードローンの借り換えは、1社からの借入れを別の1社へ切り替えることを前提としています。

一方、おまとめローンは複数の金融機関からの借入れを1社にまとめるため、他社借入れが多い人向けの解決策として活用されます。

また、貸金業法の特例により、おまとめローンでは年収の3分の1を超える借入れも可能です。その代わり、原則として追加の借入れはできず、返済専用のローンとなります。

一方で、カードローンの借り換えは利用限度額内であれば追加融資を受けられることもあり、より柔軟に使える点が特徴です。

借り換えとおまとめローンの違い

| 比較項目 | カードローンの借り換え | おまとめローン |

|---|---|---|

| 対象件数 | 1社→1社 | 複数社→1社 |

| 総量規制 | 対象※ | 原則として対象外 |

| 追加借入 | 可能(限度額内) | 不可 |

| 対応ローンの数 | 多い | 少ない |

借り換えの1種としておまとめローンがあるイメージです。借り換えのほうが商品数が多いうえ、柔軟に追加融資が受けられるなど使い勝手が良いため、幅広い人が検討できます。一方、おまとめローンは比較的金利が優遇されやすい反面、返済専用です。「本気で完済を目指す人」に向いているでしょう。

カードローン借り換えのメリット

カードローンの借り換えは、うまく活用すれば返済負担を軽減し、家計管理を楽にできます。

とくに、金利の引き下げや借入れの一本化は、毎月の返済額や管理の手間を大きく削減するのに効果的です。

ここでは、カードローンを借り換えることで得られる具体的なメリットについて詳しく解説します。

今より金利が下がる可能性がある

カードローンを借り換える最大のメリットは、今より金利を下げられる可能性があることです。

借り換えによって適用される金利が今より低くなれば、毎月の利息が減り、総返済額を抑えられます。

たとえば、年18.0%の金利で借りている人が年14.5%のカードローンに借り換えできれば、年3.5%も金利負担を抑えられます。

すでに低金利なカードローンを利用している人は、消費者金融の借り換え専用ローンを検討するとよいでしょう。

消費者金融の借り換え専用ローンは、以前契約していたカードローンの金利よりも低い金利で契約することが、改正貸金業法により義務付けられています。

「借換後」の金利が「借換前」の金利を上回ることがないようにする。なお、複数の債務をまとめる場合、「借換後」の金利は、「借換前」の金利を各債務の元本で加重平均した金利(注)を上回らないこととする。

(注)なお、加重平均した金利が利息制限法の上限金利を上回った場合には、上限金利以下の金利での借換えのみが認められる(法第12条の8第1項)。

とくに、高額な融資を受けている人や長期間かけて返済する予定の人は、借り換えのメリットが大きいです。たとえば、年15.0%の金利で100万円を借りている人が年14.5%のカードローンに借り換えた場合、1日で約137円、1ヵ月で約4,110円も返済負担を軽減できます。

毎月の返済負担を軽減できる可能性がある

毎月の返済負担を軽減できる可能性があることも、借り換えのメリットです。

カードローンには、必ず毎月返済しなければならない最低返済額が定められていますが、その金額は各社で異なります。

たとえば、消費者金融と銀行カードローンで50万円を借りる場合の最低返済額は、以下のとおりです。

50万円を借りる場合の最低返済額(一例)

| 消費者金融のカードローン | 13,000円 |

| 銀行カードローン | 10,000円 |

ご覧のとおり、消費者金融から銀行カードローンに借り換えれば、毎月の負担を3,000円も抑えられます。

毎月の返済額が減額される分、返済期間が長引く点はデメリットではありますが、家計負担を抑えたい人にとっては選択肢となるでしょう。

カードローン借り換えのデメリット

カードローンの借り換えは、返済負担を軽減するための有効な手段ですが、いくつかのデメリットも伴います。

ここでは、カードローン借り換えにおける3つのデメリットを詳しく解説します。

それぞれのリスクをしっかりと把握し、借り換えを行うかどうかの判断材料にしてください。

返済期間が長引き返済総額が膨らむ可能性がある

カードローンの借り換えをする場合、返済総額が増加することがあるため注意が必要です。

主な理由は、返済期間が長くなることによる利息の増加です。

借り換えによって金利が下がったとしても、毎月の返済額が下がれば返済期間が長期化され、最終的な返済総額が借り換え前より上回ることがあります。

たとえば、借入額50万円を年18.0%の金利で3年間返済していた場合と、借り換え後、年15.0%の金利で返済期間を6年間に延ばした場合の違いは以下のとおりです。

| 条件 | 元々の借入 | 借り換え後 |

|---|---|---|

| 借入額 | 500,000円 | 500,000円 |

| 金利(実質年率) | 18.0% | 15.0% |

| 返済期間 | 3年(36ヵ月) | 6年(72ヵ月) |

| 月々の返済額 | 18,076円 | 10,572円 |

| 総返済額 | 650,743円 | 761,220円 |

このように、カードローンの借り換えによって返済期間が長期化すると、総返済額が増加するケースがあります。

借り換えを検討する際は、月々の返済額と最終的に支払う総額をよく考え、慎重に判断することが大切です。

審査通過が厳しい

審査が厳しいことも、カードローン借り換えのデメリットの一つです。

カードローンの審査難易度は金利の高さに比例するといわれています。

カードローンの審査難易度

| 金利が高い | 審査は易しい |

| 金利が低い | 審査は厳しい |

融資対象を幅広く設定しているカードローンの場合、貸倒れリスクも高まることから、金利を高めに設定して多くの利息を回収しています。

一方、低金利カードローンは、申込対象者を正社員や勤続年数が長い人など、貸倒れのリスクが低い人に制限していることが特徴です。

つまり、今より低金利なカードローンへの借り換えは、審査のハードルが上がるということです。

「一度完済した実績がある」「以前よりも年収が上がっている」など、審査でプラスになるような状況でないと審査通過は厳しいと考えられます。

返済専用ローンになることがある

カードローンを借り換えると、返済専用ローンになってしまう可能性があることもデメリットの一つです。

とくに、消費者金融の借り換え・おまとめローンは総量規制以上の借り換えを前提としており、借入総額が年収の3分の1を下回るまでは追加融資を受けられません。

返済専用ローンだと、一般的なカードローンのように「借りたり返したり」ができず、毎月ひたすら返済していくだけとなります。同規則第10条の23第1項第1号および1号の2のいずれにおいても、計画的なご返済を支援することを目的とした商品であり、ご融資金は既存のお借入れのご返済のみに充てられる (借換え) ことが契約条件となります。

「生活費が5万円足りないから少し借りたい」と思っても借りられないため、どうしても借りたい場合は別のローンを契約しなければなりません。

返済専用ローンになることで確実に完済できるメリットはありますが、利便性が悪くなってしまう点には注意が必要です。

追加借入れを前提とするのであれば、銀行カードローンを検討したほうがよいでしょう。銀行は総量規制の対象外なので、年収の2分の1まで借りられる可能性があります。各社のお借入診断を使えば、事前に借りられる金額をある程度は把握できます。

カードローン借り換えの審査は甘い?審査通過のコツ

借り換えローンやおまとめローンを利用するには、新規申込時と同様に審査を通過する必要があります。

「借り換えの審査は甘いのでは?」と考える人もいるかもしれませんが、一般的に借り換えの審査は新規の借り入れ時よりも厳しいと言われています。なぜなら、既に他社での借入残高があるため、より慎重に返済能力が判断されるからです。

ここでは、カードローン借り換えの審査通過のコツについて解説します。

現在利用中のローンで滞納しない

借り換え(おまとめ)ローンの審査を通過するためには、現在利用しているローンの返済を滞納しないことが重要です。滞納があると信用情報に傷がつき、新たな借り入れが難しくなる可能性が高まります。

金融機関は、借り換えを申し込む人の返済能力を慎重に審査します。過去の支払い履歴もチェックされるため、滞納履歴があると「返済が遅れるリスクがある」と判断され、審査に通りにくくなるのです。

特に、延滞が長期間にわたると信用情報機関に記録され、一定期間は新たな借り入れができなくなることもあります。審査に備えるためには、現在のローンを期日どおりに支払い続けることが大切です。

収入を安定させてから申し込む

借り換え(おまとめ)ローンの審査を通過するためには、収入が安定してから申し込むことが大切です。収入の変動が激しいと、金融機関は「返済能力に不安がある」と判断し、審査に通りにくくなる可能性があります。

特に、転職直後やフリーランスとして働き始めたばかりのタイミングでは、審査が厳しくなる傾向があります。金融機関は、一定期間の収入が安定していることを重視するため、継続的に収入を得られる状況を整えてから申し込むことが望ましいでしょう。

仮に、パートやアルバイトの場合でも、勤務年数が長いほど審査に有利に働くことがあります。借り換えを成功させるためには、収入基盤をしっかり整えてから申し込むことが重要です。

複数の借り換えローンに短期間で申し込まない

借り換え(おまとめ)ローンの審査を通過するには、短期間に複数のローンに申し込まないことが重要です。短期間で複数の金融機関に申し込むと、「お金に困っている」と判断され、審査に悪影響を及ぼす可能性があります。

金融機関は、信用情報機関のデータをもとに審査を行います。そこには過去の申し込み履歴も記録されるため、短期間に複数のローンを申し込むと「焦って借入先を探している」と見なされ、審査で不利になることがあります。特に、立て続けに申し込みをすると、信用リスクが高いと判断され、審査落ちの原因になることもあります。

借り換えローンを申し込む際は、事前に比較検討を十分に行い、条件の合う金融機関を絞り込むことが大切です。

【返済シミュレーション】低金利のカードローンに借り換えると利息はどれだけ減る?

カードローンへの借り換えを検討する際、「実際にどれくらい利息が減るのか」という点は最も気になるポイントの一つでしょう。

ここでは、具体的な返済シミュレーションを通じて、低金利のカードローンに借り換えることで、どれだけ利息負担を軽減できるのかを分かりやすく解説します。

50万円を金利年18%から年12.5%のカードローンに借り換えた場合

50万円を金利年18%から年12.5%のローンに借り換えた場合、利息はどのくらい減るのかシミュレーションしました。 毎月の返済額が同じだった場合、完済までに必要な月数は5ヵ月短くなり利息も約8万円節約できます。

| 返済総額 | 利息相当額 | 毎月の返済額 | 返済月数 | |

|---|---|---|---|---|

| 金利年18% | 698,327円 | 198,327円 | 15,000円 | 47ヵ月 |

| 金利年12.5% | 617,364円 | 117,364円 | 15,000円 | 42ヵ月 |

| 差額 | 80,963円 | 80,963円 | ー | ▲5ヵ月 |

※注釈

100万円を金利年15%から年12.5%のカードローンに借り換えた場合

100万円を金利年15%から年12.5%に借り換えた場合の返済額をシミュレーションしました。

年利15.0%と年利12.5%とでは金利差が2.5%しかないため利息負担額の差はあまりありませんが、それでも返済月数は2ヵ月短縮できて、利息も約67,000円節約できます。

| 返済総額 | 利息相当額 | 毎月の返済額 | 返済月数 | |

|---|---|---|---|---|

| 金利年15.0% | 1,301,674円 | 301,674円 | 30,000円 | 44ヵ月 |

| 金利年12.5% | 1,234,754円 | 234,754円 | 30,000円 | 42ヵ月 |

| 差額 | 66,920円 | 66,920円 | ー | ▲2ヵ月 |

※注釈

200万円を金利年15%から年12.5%のカードローンに借り換えた場合

200万円を金利年15%から年12.5%に借り換えた場合、毎月40,000円を返済しても完済までには6年以上かかります。高金利のローンで返済期間が長いと利息負担額は大きくなる一方、低金利ローンに借り換えることができれば利息の節約効果は顕著に表われます。

下記のとおり、金利差がわずか2.5%でも約318,000円の利息を節約できるため、借り換えのメリットが大きいことがわかります。

| 返済総額 | 利息相当額 | 毎月の返済額 | 返済月数 | |

|---|---|---|---|---|

| 金利年15.0% | 3,158,176円 | 1,158,176円 | 40,000円 | 79ヵ月 |

| 金利年12.5% | 2,839,752円 | 839,752円 | 40,000円 | 71ヵ月 |

| 差額 | 318,424円 | 318,424円 | ー | ▲8ヵ月 |

※注釈

借り換えにおすすめのカードローン10選

複数のローンをまとめる借り換えは、返済負担を軽減する有効な手段です。しかし、数あるカードローンの中から最適な選択をするのは難しいものです。

ここでは、借り換えにおすすめのカードローンを10個厳選し、それぞれの特徴やメリットを分かりやすく解説します。金利や限度額だけでなく、審査のスピードや利便性も考慮し、あなたの状況に合ったカードローンを見つけましょう。

※注釈

※2 ・通常、カードローンau限定割 誰でもコース:10万円以上800万円以内

・カードローンau限定割 借り換えコース:100万円以上800万円以内

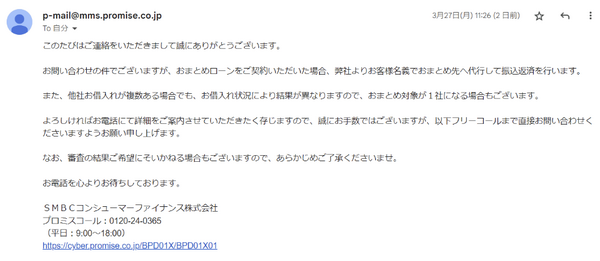

【プロミスのおまとめローン】段階的に残高が減って計画的に返済できる

プロミスのおまとめローンを利用して、他社よりも低い金利で借りられれば、返済の負担を軽減しやすくなります。

プロミスでは「代行返済サービス」を提供しており、契約後にプロミスが申込者の名義で現在の借入先へ振込返済を行います。このサービスを利用すれば、自分で借り換え手続きをする必要がなく、スムーズに一本化が完了します。

また、プロミスのおまとめローンは毎月の指定日返済だけでなく、手数料無料で随時返済も可能です。余裕があるときに多めに返済すれば、利息を抑えながら完済を早めることもできます。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・消費者金融カードローン ・クレジットカードのキャッシング |

| 借り換え後の 追加融資 |

不可 |

| 貸付金利 | 6.3~17.8% |

| 利用限度額 | 最高300万円 |

| 即日審査回答 | 可能 |

| 申込方法 | ・Web ・自動契約機 ・電話 |

※注釈

引用元:プロミス公式サイト「おまとめローン」

【レイクdeおまとめ】銀行カードローンの借り換えにも利用できる

レイクdeおまとめを利用すれば、消費者金融カードローンだけではなく、クレジットカードの無担保ローンや銀行カードローンも1本化できます。

おまとめの対象となるお借入れは、賃金業者からのお借入れ(消費者金融、クレジットカードにおけるキャッシングなど)で、毎月のご返済額が固定の定額返済方式のお借入れに限ります。

引用元:レイク de おまとめ

レイクdeおまとめの上限金利は17.5%に設定されています。他社消費者金融で金利18%のローンを利用しているなら、上限金利が適用されたとしても0.5%金利が下がる計算になります。

なお、レイクは1社だけの借り換えにも対応しています。1社のみでカードローンを利用していて、少しでも金利を下げたい人は検討してもいいでしょう。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードのキャッシング |

| 借り換え後の 追加融資 |

不可 |

| 貸付金利 | 6.0~17.5% |

| 利用限度額 | 最高500万円 |

| 即日審査回答 | 可能 |

| 申込方法 | 電話 |

※注釈

【アイフル「かりかえMAX」】リボ払いの借り換えも可能

アイフルの「かりかえMAX」を利用すれば、クレジットカードのショッピングリボの借り換えが可能です。

ショッピングリボは年利15%前後の手数料がかかることが多く、毎月の支払い額が少ないと元金がなかなか減らず、完済までに長い時間がかかることがあります。

かりかえMAXを利用すれば、返済計画を立てやすくなり、金利が下がる可能性もあるため、負担を軽減しながら着実に完済を目指せます。

貸金業者、銀行ローン、クレジットカードのリボも対象!

返済は1ヶ月に一度、約定に基づく計画的な返済で、段階的に借入残高が減少!

※銀行ローン、ショッピングリボのおまとめをご希望の場合、書類提出が必要です。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードのキャッシング ・クレジットカードのショッピング支払い残(リボ払い含む) |

| 借り換え後の 追加融資 |

・不可 |

| 貸付金利 | ・3.0~17.5% |

| 利用限度額 | ・最高800万円 |

| 即日審査回答 | ・不可(最短翌営業日以降) |

| 申込方法 | ・Web ・電話 ・自動契約機 |

※注釈

【楽天銀行スーパーローン】実質年率は1.9%~14.5%

楽天銀行スーパーローンの金利は通常年1.9~14.5%となっています。

楽天銀行スーパーローンの上限金利は年14.5%となっているため、通常金利でも下記のように利息の負担が軽いのが特徴です。

| 30日間の利息 | |

|---|---|

| 借換前 | 12,327円※1 |

| 借換後 | 11,917円※2 |

| 差額 | ▲410円 |

※注釈

・A社から50万円

・B社から20万円

・C社から30万円

※2 楽天銀行スーパーローンで、100万円を年14.5%で30日借りた場合

※3 利息は小数点以下切り捨て

楽天銀行スーパーローンは計画的な返済も可能ですので、金利が高いカードローンを利用しているなら一度検討する価値はあるでしょう。

| 貸付金利 | 年1.9~14.5% |

|---|---|

| 利用限度額 | 最大800万円 |

| 即日審査回答 | 最短当日 |

| 申込方法 | Web |

※注釈

【auじぶん銀行カードローン借り換えコース】上限金利年12.5%で申し込める

auじぶん銀行カードローン借り換えコースau限定割は、上限金利年12.5%で申し込めます。また、借り換え後も追加融資が可能で、最大800万円まで借りられます。

たとえば、150万円を1ヵ月借りる場合、金利が年18%の消費者金融と年12.5%の「auじぶん銀行カードローン」とで1ヵ月の利息を比較すると、1ヵ月で約6,700円の金利手数料の差がでることがわかります(下表)。

| 1ヵ月の金利手数料 | |

|---|---|

| 借り換え前 | 22,192円 |

| 借り換え後 | 15,410円 |

| 毎月の金利手数料の差 | 6,782円 |

※注釈

借入額×金利(実質年率)÷365日×30日=毎月の利息

| 借り換えの方式 | ・借り換え |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードの支払い(リボ払い含む) |

| 借り換え後の 追加融資 |

可能 |

| 貸付金利 | 借り換えコース年0.98~12.5% |

| ご利用限度額 | 100万円~800万円※ |

| 即日審査回答 | 最短即日 |

| 申込方法 | Web |

※注釈

auじぶん銀行公式サイト「借り換えコースサービス詳細」

※・通常、カードローンau限定割 誰でもコース:10万円以上800万円以内

※・カードローンau限定割 借り換えコース:100万円以上800万円以内

【PayPay銀行カードローン】30日間の無利息で短期の借り換えにおすすめ

paypay銀行カードローンは上限金利が18.0%と、大手消費者金融とほぼ変わらない設定になっています。

ただ、paypay銀行カードローンには30日間の無利息期間があるため、短期間で返済する予定で借り換えるにはお得です。

なお、paypay銀行カードローンは利用限度額が増えると金利が下がる仕組みになっています。限度額が250万円以上300万円未満の場合なら実質年率8.0%で借りられるため、利息を節約できます(下表)。

| 利用限度額 | 適用金利 |

|---|---|

| 100万円未満 | 18.0% |

| 100万円以上 150万円未満 |

15.0% |

| 150万円以上 200万円未満 |

12.0% |

| 200万円以上 250万円未満 |

10.0% |

| 250万円以上 300万円未満 |

8.0% |

※注釈

参照:paypay銀行カードローン適用金利

ちなみに、paypay銀行では過去「おまとめローン」も取り扱っていましたが、現在はサービスを終了しています。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードの支払い(リボ払い含む) |

| 借り換え後の 追加融資 |

可能 |

| 貸付金利 | 1.59~18.0% |

| 利用限度額 | 最高1,000万円 |

| 即日審査回答 | 不可(最短翌営業日以降) |

| 申込方法 | Web |

※注釈

【三井住友銀行カードローン】上限金利14.5%!周囲にバレずに借り換えできる

三井住友銀行カードローンの上限金利は14.5%と、消費者金融の上限金利18.0%より低めです。また、利用限度額が300万円を超えると実質年率7.0~8.0%で借りられるため、大手消費者金融の上限金利と比較すると約半分程度の利息で済む計算になります(下表)。

| 利用限度額 | 適用金利 |

|---|---|

| 100万円以下 | 12.0~14.5% |

| 100万円超200万円以下 | 10.0~12.0% |

| 200万円超300万円以下 | 8.0~10.0% |

| 300万円超400万円未満 | 7.0~8.0% |

※注釈

また、三井住友銀行カードローンなら、自宅への郵送物なしで借り換えが可能です。キャッシュカードにローン機能を付けるか、ローン契約機でカードを受け取れば、家族に知られる心配がありません。職場への在籍確認も個人名で行われるため、周囲にバレにくいのが特徴です。

| 借り換えの方式 | ・借り換え |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードの支払い(リボ払い含む) |

| 借り換え後の 追加融資 |

可能 |

| 貸付金利 | 1.5~14.5% |

| 利用限度額 | 最高800万円 |

| 即日審査回答 | 不可(最短翌営業日以降) |

| 申込方法 | Web |

※注釈

【りそな銀行カードローン】住宅ローン利用者に優遇金利が適用されてお得

りそな銀行カードローンの上限金利は13.5%と低めです。また、同行の住宅ローン利用者には0.5%の金利優遇措置が適用されます。

毎月の最少返済額は借入残高によって変動しますが、毎月一定額を計画的に返済できる点が特徴です(下表)。

| 借入残高 | 最少返済額 |

|---|---|

| 50万円超~100万円以下 | 毎月2万円 |

| 100万円超~200万円以下 | 毎月3万円 |

| 200万円超~300万円以下 | 毎月4万円 |

| 300万円超~400万円以下 | 毎月5万円 |

借り換え後の具体的な返済額を知りたい場合は、りそな銀行公式サイトでシミュレーションしてみましょう。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードの支払い(リボ払い含む) |

| 借り換え後の 追加融資 |

可能 |

| 貸付金利 | 3.5~13.5% |

| 利用限度額 | 10万円型~800万円型 |

| 即日審査回答 | 不可(最短翌営業日以降) |

| 申込方法 | Web |

【みずほ銀行カードローン】年率14.0%で消費者金融からの借り換えにおすすめ

みずほ銀行のカードローンは上限金利が14.0%と低く、消費者金融からの借り換えにおすすめです。

毎月の返済額は、借入残高が2,000円~20万円の場合、「最低2,000円~」に設定されているため、借り換え後の返済負担も軽く済むのが特徴です。みずほ銀行のキャッシュカードを持っている人ならキャッシュカード兼用型を選べるため、カード郵送を待たずともキャッシングが可能です。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードの支払い(リボ払い含む) |

| 借り換え後の 追加融資 |

可能 |

| 申込条件 | 下記すべての条件を満たす個人 ・契約時の年齢が満20歳以上満66歳未満 ・安定かつ継続的収入が見込める ・株式会社オリエントコーポレーションの保証が受けられる |

| 貸付金利利用限度額 | 2.0~14.0%、最高800万円 |

| 即日審査回答 | 不可(最短翌営業日以降)※ |

| 申込方法 | Web |

※注釈

引用元:みずほ銀行公式サイト「カードローン商品詳細」

【住信SBIネット銀行カードローン】上限金利14.79%で消費者金融からも借り換え可能

住信SBIネット銀行カードローンは、申し込みから返済までWebで完結できる手軽さが特徴です。上限金利が14.79%と低金利なので、完済までの負担を軽減できます。

コンビニ提携ATMやWebで返済すればいつでも手数料無料で返済できます。利息負担の少ない借り換え先を探している方におすすめです。

| 借り換えの方式 | ・借り換え ・おまとめ |

|---|---|

| 借換可能な借入れ | ・銀行カードローン ・消費者金融カードローン ・クレジットカードの支払い(リボ払い含む) |

| 借り換え後の 追加融資 |

可能 |

| 申込条件 | 下記すべての条件を満たす個人 ・申込時年齢が満20歳以上満65歳未満 ・安定かつ継続的収入が見込める ・外国籍の場合、永住者である ・保証会社の保証を受けられる ・住信SBIネット銀行の普通預金口座を保有している |

| 貸付金利利用限度額 | 2.49~14.79%、最高1,000万円 |

| 即日審査回答 | 不可(最短翌営業日以降) |

| 申込方法 | Web |

※注釈

カードローン借り換え(おまとめ)で必要な書類と手続きの流れ

カードローン借り換え(おまとめ)の手続きには、一定の書類準備と流れがあります。スムーズな借り換えを実現するためには、事前に必要な書類を把握し、手続きの流れを理解しておくことが重要です。

ここでは、カードローンの借り換えに必要な書類と手続きの流れについて、分かりやすく解説します。

借り換え(おまとめ)ローンで必要な書類

借り換え(おまとめ)ローンを利用するには、いくつかの書類を準備する必要があります。必要な書類は金融機関によって異なりますが、基本的には本人確認書類、収入証明書、現在の借入状況がわかる書類が求められます。

具体的には、以下のような本人確認書類と収入証明書を用意しましょう。

| 用意すべき書類の例 | |

|---|---|

| 本人確認書類 | ・運転免許証や運転経歴証明書 ・パスポート※1 ・マイナンバーカード |

| 収入証明書※2 | ・源泉徴収票 ・確定申告書の控え ・直近の給与明細書 ・課税証明書など |

※注釈

※2不要な場合もあり

消費者金融の借り換え(おまとめ)ローン手続きの流れ

消費者金融で借り換えローンやおまとめローンを利用するときは、おおまかな手続きの手順も理解しておくようにしましょう。

具体的な手続きの流れは以下のとおりです。

- 借り換え先の消費者金融に相談する

- 公式サイトなどから申し込む

- 審査実施、必要書類の提出、必要に応じ在籍確認などが実施される※1

- 審査通過後、おまとめローンの契約

- 契約先の消費者金融が利用者名義で借り換え元ローンを返済する※2

※注釈

※2 借入れを増やしたくない場合は、従来利用しているローンを解約するのがおすすめ

銀行の借り換え(おまとめ)ローンの手続きの流れ

銀行の借り換え(おまとめ)ローンの手続きをスムーズに進めるためには、申し込みの流れを把握し、事前に準備を整えておくことが重要です。

手続きの流れは以下のとおりです。

- 借り換え先の銀行カードローンで金利などをチェックする

- 公式サイトなどから申し込む

- 審査実施、必要書類の提出、必要に応じ在籍確認などが実施される

- 審査通過後、カードローンの契約

- 新たに借りたカードローンの借入金で借り換え元ローンを返済する※

※注釈

カードローン借り換えに関するよくある質問(Q&A)

カードローンの借り換えは、金利や返済額の見直しによって、月々の負担を軽減できる可能性があります。しかし、実際に借り換えるべきかどうか、どのような点に注意すべきかなど、様々な疑問を持っている人も多いでしょう。

ここでは、カードローン借り換えに関するよくある質問とその回答をまとめたので参考にしてください。

おまとめローンは、複数の借り入れを1社にまとめて一本化する行為を指します。「一本化することで返済計画を立て直す」「決まった返済日にまとめて返済できるようにする」などの目的があります。

しかし、クレジットカードの審査において重要視されている項目はカードごとに異なります。たとえば、現在の収入やクレジットヒストリー、家族構成などポイントは多数あるのです。そのため、年齢や収入、職業など自分の属性と相性の良いカードを選べば、審査通過率は上げることができます。

・クレジットカードの発行が割賦販売法により細かい規定が定められているため

・後払いができるかどうか信用情報機関の信用情報をもとに審査をする必要があるため

ただし、カード会社によって審査の厳しさは異なります。比較的審査に通りやすいとされるカードを、諦めずに申し込んでみましょう。