アコムの審査は決して甘いわけではありません。貸金業法に基づき、返済能力があるかどうかを確認したうえで融資可否を判断しているためです。

しかし、大手消費者金融の中でも審査通過率は37.6%※と高いので、アコムが定める基準を満たしていれば、審査に通る可能性は十分にあります。

| カードローン名 | 審査通過率 |

|---|---|

| アコム | 37.6%※ |

| プロミス | 35.5% |

| アイフル | 34.1% |

| レイク | 26.6% |

この記事では、アコムの審査基準と審査に通るコツについて解説します。また、アコムの審査に落ちる人の特徴や、審査に落ちたときの対処法についても紹介するのでぜひ参考にしてください。

※2 お申込時間や審査によりご希望に添えない場合がございます。

| 実質年利 | 最短融資期間 | 審査通過率 |

|---|---|---|

| 2.4%~17.9% | 最短20分※1 | 37.6%※2 |

アコムはとにかく融資スピードの速さが魅力。審査から融資完了までの時間はなんと最短20分!※1

※2 アコムマンスリーレポートより

\アコムは最短20分※1で融資が完了!/

アコムの審査について

アコムは貸金業法に基づいて運営を行なっている消費者金融のため、アコムの審査が決して甘いわけではありません。

しかし、アコムの審査通過率は37.6%(※2)とほかの消費者金融の中でも高く、申込条件さえ満たせば審査に通過する可能性は高いと言えるでしょう。

| 申込条件 | 20歳以上で安定した収入がある 返済能力を有する アコムの基準を満たす人 |

|---|---|

| 借入限度額 | 1~800万円 |

| 実質年利 | 年2.4~17.9% |

| 審査時間 | 最短20分※1 |

| 融資スピード | 最短20分※1 |

| 無利息期間 | 契約日の翌日から 最大30日間※3 |

| 審査通過率 | 37.6%※2 |

| 当日中に 即日融資が 受けられる時間 |

9:00~21:00 (土日含む) |

※注釈

さらにアコムは申込み後、最短20分で借入れ可能です(お申込時間や審査によりご希望に添えない場合がございます)。審査スピードが早いからといって審査基準が甘いわけではありませんが、夜中や早朝にいきなりお金が必要になった場合でも審査に通ればすぐにお金を借りられます。

では、アコムの審査の特徴について分かりやすく解説します。

アコムの審査通過率は大手カードローン5社の中でも高く新規契約者も多い

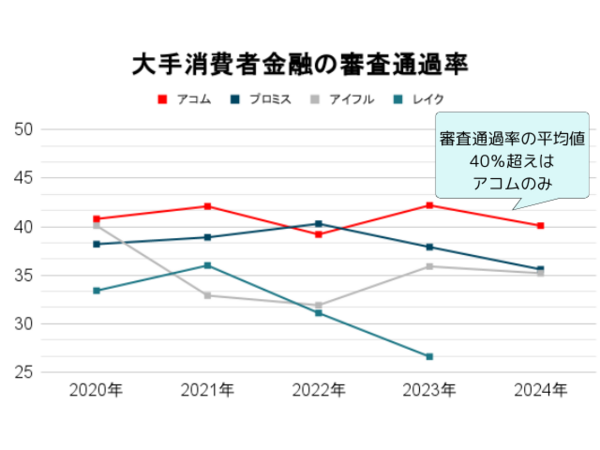

アコムの審査通過率は37.6%※と、大手カードローン5社の中でも高い水準です。

審査通過率とは、カードローンの申込みをした人が契約まで至った比率のことです。大手消費者金融カードローンの過去5年間の審査通過率を見ると、アコムが唯一、審査通過率の平均値が40%を超えており、5人に2人は審査に通過していることが分かります(画像下)。

※注釈

また、アコムはほかの大手消費者金融より新規契約者数が多く、初めてカードローンを利用する人でも安心してお金を借りられます。

大手消費者金融3社の新規契約者数は以下のとおりです。

| アコム | 166,969人 |

|---|---|

| プロミス | 154,599人 |

| アイフル | 140,726人 |

アコムは1社目のカードローンとして多くの人に選ばれているということです。平日9:00~18:00フリーダイヤルで相談可能、Web申込時に画面共有サポートを受けられるなど、初心者向けのサービスが充実していることがその要因といえます。

新規利用者への融資に積極的なアコムなら、初めてお金を借りる人でも審査に通る可能性が高いでしょう。

アコムの審査時間は最短20分※1!

アコムはWebで申し込むと、最短20分(※1)で審査結果が分かり、審査完了後はすぐに融資を受けられます。アコムでは審査にAIスコアリングシステムを採用しており、申込み者の申告情報や信用情報などから瞬時に審査を行っているためです。

審査時間が短いからといって、審査が甘いわけではありません。アコムでは、安定した収入や他社からの借入状況、信用情報など、さまざまな要素を総合的に審査しています。そのため返済能力がないと判断された場合は、融資を受けることはできません。

\アコムは最短20分※1で融資が完了!/

アコムの審査基準について徹底解説

アコムの審査では、申込み者の返済能力が厳しく審査されます。

これは、アコムが貸したお金を回収できないという貸し倒れリスクを防ぐためです。また借金によって生活が困窮する人を増やさないように、消費者保護の観点からも、審査は厳しく行われています。

審査では、申込み者の年齢や職業、収入といった属性情報に加え、過去の借入履歴などの信用情報が総合的に評価されます。

申込み者が安定した収入を得ており返済能力が高いと判断されれば、アコムの審査に通る可能性が高くなります。逆に、過去に支払い滞納があったなど信用情報に問題があると判断された場合は、審査に落ちる可能性があります。

具体的にアコムの審査基準を見てみましょう。

職種や雇用形態を問わず安定した収入があること

アコムは、職種や雇用形態を問わず安定した収入があれば審査を通過できる可能性があります。アコムの申込み条件には、職業や雇用形態、勤続年数や年収などの細かい条件が設けられていないためです。

- 20歳~72歳であること

- 安定した収入があること

安定した収入といっても正社員である必要はなく、毎月継続して一定額以上のお金を稼いでいれば、審査に通る可能性があります。

- 正社員

- 公務員

- 派遣社員

- 契約社員

- 個人事業主

- フリーランス

- パート

- アルバイト

- アルバイトなどで収入を得ている学生など

アコムは、今の職場で1日以上働いていれば申込みが可能です。そのため、転職したばかりの人や新卒、パートを始めたばかりの主婦も審査に通る可能性があります。

アコムに申し込む際は、今後1年間で得られる見込み年収を入力すれば、審査を行ってもらえます。これは、現在の収入状況だけでなく、将来的な返済能力も総合的に判断するためです。

カードローンの申込み条件に1年以上の勤続年数を設けている金融機関が多いですが、アコムは短期間の勤務実績しかない人でも、安定した収入が見込める場合は、柔軟に対応してくれるということです。

貸金業者からの借入れが年収の3分の1未満であること

アコムは、貸金業者からの借入れが年収の3分の1未満であれば審査を通過できる可能性があります。アコムは貸金業法を遵守しており、借入れ限度額を年収の3分の1までに制限する総量規制の対象となるためです。

たとえば、アコムの3秒診断によると、他社借入れがある人でも「お借入できる可能性が高いです」と表示されます。

- 年収90万円、他社借入額20万円

- 年収300万円、他社借入額90万円

- 年収450万円、他社借入額140万円

一方、他社借入額が年収の3分の1以上の場合、「借入れ可能か判断できない」と表示されます。

そのため、貸金業者から借入れしている人がアコムに申し込む際は、借入れ残高と希望額の合計が総量規制に抵触しないよう注意しましょう。

金融ブラックではないこと

信用情報に滞納や債務整理などの情報が登録されている場合(=金融ブラックの場合)、契約後に貸し倒れるリスクが高いと判断されるためアコムの審査に通りません。

アコムは、以下2つの信用情報機関に加盟しており、審査の段階で申込み者の信用情報を調査しています。

信用情報に未払いや延滞、保証履行(本人に代わり保証人が弁済すること)、破産などの情報が登録されている場合、アコムの審査に通りません。

家賃やスマホ本体の分割払いの遅延や滞納も対象で、これらの情報が信用情報に登録されると抹消されるまで5~7年はかかるので注意しましょう。

\アコムは最短20分※1で融資が完了!/

アコムの審査に落ちないための注意点

アコムの審査に落ちないためにも、申込み方法に注意しましょう。申込み方法を誤ると返済能力が乏しいと判断され、審査に落ちる可能性があるためです。

たとえば、自営業者など一般的に収入が不安定だといわれる人は、自ら給与明細や請求書などを提出し、安定した収入があることを証明する必要があります。

申込情報を偽らないことも大切です。嘘が発覚するとアコムから信用を得られず、審査に落ちる原因になるためです。

また、同時期に複数社へ申し込むと審査で不利になる場合があります。経済的にひっ迫しているのではないかと疑われる可能性があるためです。

ここでは、アコムの審査に落ちないための注意点を解説します。

安定収入を示せないと審査に落ちる場合がある

アコムの審査に落ちないための注意点として、安定収入を示せないと審査に落ちる場合があることが挙げられます。高額な年収がある人でも、収入が不安定だと判断されれば、アコムの審査に落ちる可能性があるためです。

アコムは自営業者やフリーランス、派遣社員など一般的に審査に通りづらいといわれる人も申し込めます。

しかし、単月の返済が滞る可能性があることから、正社員より審査に落ちやすいことは否めません。

収入が不安定な職に就いている人は、自ら給与明細や請求書などを提出し、毎月一定額以上の収入を得ていることを示しましょう。

申込情報を偽らない

アコムに申し込む際は、勤務先や収入、他社借入額などの申込み情報を偽らないように注意しましょう。虚偽申告が発覚するとアコムから信用を得られず、審査に落ちる原因となるためです。

アコムに限らず、消費者金融の審査では信用情報を照会し、申込み者の申告情報に誤りがないかをチェックしています。

つまり、申込み情報を偽って申告しても、嘘であることは必ず発覚します。

仮に虚偽の内容で審査に通ったとしても、後から虚偽申告が判明すれば強制解約となり、即時に全額返済を求められるため注意が必要です。

契約の申込みをアコム1社に絞る

アコムに申し込む際は、1社に絞らないと審査に落ちる可能性があるため注意しましょう。同時期に複数社へ申し込むと、経済状況がひっ迫しており、継続的に返済できないと判断される可能性があるためです。

カードローンに申込みした情報は、信用情報に6ヵ月間登録されます。つまり、短期間で複数社に申込みした事実は、審査で必ず発覚します。

一度審査に落ちた人は6ヵ月間再申込みできないカードローンがあることからも、短期間の複数申込みは審査で不利になりやすいことが分かります。

そのため、審査に不安がある場合でも、アコムに申し込む際は1社に絞って申込みましょう。

\アコムは最短20分※1で融資が完了!/

アコムの審査に落ちた場合の対処法

アコムの審査に落ちた人は、他社のカードローンやクレジットカードのキャッシングなど、ほかの方法でお金を借りることを検討しましょう。カードローンの審査基準は会社によって異なり、他社であれば審査を通過できる可能性があるためです。

また、すでに審査に通過している場合や担保ありの方法であれば、審査なしでお金を借りられます。

どこからもお金を借りられない無職や低所得者は、公的な融資制度を活用することも一案です。

ここでは、アコムの審査に落ちた場合の4つの対処法を解説します。

他社のカードローンに申し込む

アコムの審査に落ちた場合の対処法として、まず考えられるのは他社のカードローンに申し込むことです。各金融機関はそれぞれ独自の審査基準を設けており、他社であれば審査を通過できる可能性があるためです。

たとえば、アイフルは銀行の傘下に入っていない独立した企業で、独自の審査基準にて審査を行ってくれます。

私たちアイフルグループは大手消費者金融の中で唯一、銀行傘下とはならずに独立系企業として経営を続けています。

意思決定にスピード感があり会社としての成長機会を逃さないことはもちろん、お客様のニーズに応じたサービス展開で多くの方にご利用いただいています。

審査通過率や各社の特徴を比較したうえで、自分に合ったカードローンに申し込んでみましょう。

\アコムの審査に落ちたら他の大手カードローン

4社を検討しましょう/

クレジットカードのキャッシングを利用する

アコムの審査に落ちた場合、クレジットカードのキャッシングを利用するという方法があります。

所有するカードにキャッシング枠が設定されていれば、すでに借入れの審査を通過しているため、すぐにお金を借りられます。

まずは、以下いずれかの方法で、キュッシング枠が設定されているかどうかを確認してみましょう。

- クレジットカードのアプリや会員サイトから「ご利用限度額」を確認する

- 利用明細書に記載されている「キャッシング枠」を確認する

- クレジットカード会社に電話をかけて確認する

キャッシング枠が未設定の場合は、カード会社に申込んで審査を受けなければなりません。審査には1週間程度かかるため、急ぎの場合には不向きです。

公的な融資制度を活用する

アコムの審査に落ちた場合、公的な融資制度を利用するのもよいでしょう。

公的な融資制度とは、国や地方公共団体、日本政策金融公庫などからお金を借りる制度のことです。金融機関でお金を借りられない人の救済を主な目的としているため、無職や低所得者も借入れできる場合があります。

また、営利目的ではないため、金利は無利子から年3.0%程度と民間の金融機関より低金利で借りられることもメリットです。

現在の状況やお金の利用目的などから、自分に合った融資制度を利用しましょう。

公的融資制度の例

| 制度 | 内容 |

|---|---|

| 生活福祉資金貸付制度 | 低所得者や障害者の生活を経済的に支え、生活再建までの資金や教育資金などを貸し付ける制度 |

| 緊急小口資金貸付 | 一時的に生活が困窮している場合に、少額の生活費用を貸し付ける制度 |

| 教育一般貸付 | 日本政策金融公庫が貸し付けを行う教育ローン |

| 市町村のたすけあい資金貸付 | 全国の自治体が独自に行う少額の融資制度。自治体によって条件は異なる |

| 住居確保給付金 | 無職で住居がない方へ原則3ヵ月分の家賃が支給される制度 |

主な相談窓口は、各都道府県の社会福祉協議会となっています。

→全国の社会福祉協議会

生命保険の契約者貸付を利用する

アコムの審査に落ちた場合、生命保険の契約者貸付を利用するのもよいでしょう。契約者貸付とは、生命保険の解約返戻金から一定範囲の貸付を受ける制度です。

解約返戻金が担保となるため審査なしで借入れできるうえ、最短即日で融資を受けられるメリットがあります。

ただし、保険会社によって対象となる保険商品が異なり、手続き方法もそれぞれ異なります。また、貸付金には保険会社所定の利息がかかるので注意が必要です。

アコムと大手消費者金融カードローン4社を比較

アコムの審査に落ちたら、ほかの大手消費者金融カードローン4社(プロミス、アイフル、レイク、SMBCモビット)を検討しましょう。大手消費者金融は、アコムと同様に安定した収入があれば審査を通過できる可能性があるうえ、審査スピードも優れているためです。

実際に、それぞれの審査通過率や審査時間、無利息期間や金利(実質年率)などを比較しました(下表)。

| 会社名 | アコム | プロミス | アイフル | レイク | SMBCモビット | |

|

|

|

|

|

||

| 審査 通過率 |

37.6%※1 | 35.5%※2 | 34.1%※3 | 26.6%※4 | 不明 | |

| 審査時間 | 最短20分※5 | 最短3分※5 | 最短18分※6 | 最短15秒 | 最短15分※8 | |

| 融資 スピード |

最短20分※5 | 最短3分※5 | 最短18分※6 | Webで最短15分※7 | 最短15分※8 | |

| 申込条件 | 20~72歳の 安定した収入がある人 ※当社基準を満たす方 |

18~74歳の 安定した収入がある人※9 |

20~69歳の 安定した収入がある人 |

20~70歳の 安定した収入がある人 |

20~74歳の 安定した収入がある人 |

|

| 無利息 期間 |

初回契約日の翌日から 30日間※10 |

初回借入の翌日から 30日間 |

初回契約日の翌日から 30日間 |

初回契約日の翌日から 365日間※11 |

× | |

| 金利 (実質年率) |

年2.4~17.9% | 年2.5~18.0% | 年3.0~18.0% | 年4.5~18.0% | 年3.0~18.0% | |

| 申し込み | ||||||

※注釈

※2 月次データ|当社について|SMBCコンシューマーファイナンス株式会社

※3 月次データ | 財務情報 | アイフル株式会社

※4 決算関連資料 | IRライブラリー | 投資家情報 | 株式会社SBI新生銀行

※5 お申込時間や審査によりご希望に添えない場合がございます。

※6 申込状況によってはご希望に添いかねます

※7 Webで申込時に最短15分融資可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※8 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

※9 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります

※9 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※9 収入が年金のみの方はお申込いただけません。

※10 適用条件 アコムでのご契約がはじめてのお客さま

※11 初回契約の翌日から365日間無利息

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

初回契約の翌日から60日間無利息

※Webお申込み、ご契約額が50万円未満の方

アコムの審査に落ちた場合、大手消費者金融4社の中でもプロミスがおすすめです。審査通過率が35.5%とアコムの次に高く、審査スピードは大手5社の中でもっとも優れているためです。

申込みできる対象年齢も18歳~74歳とアコムより幅広いため、アコムの条件を満たせず借入れできなかった人も審査を通過できる可能性があります。

アコムで最短借り入れする流れ

アコムで最短借入れするなら、Webから申込みましょう。Web申込みなら、ローンカードの発行や来店は不要で、最短20分(※)で審査が完了します。審査に通過したあと、カードレス契約をすれば、すぐに借入れが可能です。

※お申込時間や審査によりご希望に添えない場合がございます。

アプリからの操作ひとつでお金を借りられるため、自動契約機(むじんくん)やATMへ来店する時間を作れない人にも便利です。

では、アコムで最短借入れする流れを見てみましょう。

1.Webから申し込む

まずはWebから申し込みを行いましょう。

その際に「3秒スピード診断」を受けておけば、借入れの可能性を事前にチェックできます。借入の可能性が診断できる3秒スピード診断を事前に不安を減らしておきたい人はぜひ受けてみましょう。

「今すぐお申し込み」をタップしたあとは、申込情報の入力に移ります。

2.申込情報を入力する

Web申込み時に入力しなければならない情報は、以下のとおりです。

- 基本情報(お名前、生年月日、性別、独身既婚)

- 連絡先(メールアドレス、電話番号)

- 自宅について(住所、住居種類、家賃・住宅ローン、世帯主との関係)

- お勤め先について(勤務形態、勤務先電話番号、会社名、勤務年数、職種、年収、給料日)

- その他(希望限度額、暗証番号)

申込情報で大事なのは他社借入状況と希望限度額です。

アコム以外からの借入れがある場合は、正確に借入れ状況を記載しましょう。

嘘の情報を書いても発覚して審査に落ちる可能性が高まります。

また希望限度額は、一般的に金額が小さいほうが審査に通りやすいといわれているので、審査が不安な人は希望限度額はなるべく必要な金額に設定しましょう。

3.必要書類を提出する

情報を記入したら必要書類を提出します。申込みに必要な書類は以下のとおりです。

アコム申込み時に必要な書類

| 本人確認書類 | 以下いずれか1点 ・運転免許証 ・マイナンバーカード ・パスポート ・(交付を受けていない方は)資格確認書 |

|---|---|

| 収入証明書類 | 以下いずれか1点 ・源泉徴収票 ・給与明細書 ・市民税/県民税額決定通知書 ・所得証明書 ・確定申告書/青色申告書/収支内訳書 |

スマホアプリを利用すれば、スムーズに提出できます。

一方、借入れ額が50万1円以上か、他社との総額が100万円を超える場合は、別途収入証明書が必要なので準備しておきましょう。

- アコムで50万円を超える借入れを希望する人

- アコムでの希望額と他社借入れの総額が100万円を超える人

4.審査完了後に借入れる

必要書類を提出したあとは、審査が行われます。アコムの審査の流れは、以下のとおりです。

- 申込み情報から年収や借入れ状況が確認される

- 信用情報を照会し滞納や虚偽の内容がないか確認される

- 場合によっては電話で在籍確認が実施される

審査結果によっては電話で在籍確認が行われる場合があります。借入れがバレたくなければ、在籍確認の実施時間について相談してみましょう。

返済能力があると認められた場合は、最短20分※で審査に通過できます。

実際、NET MONEY編集部で申込みをした際は、1時間ほどでメールで結果が通知されました。

審査結果の通知後は、スマホアプリを使ってすぐに振込みやスマホATMでお金を借りられます。

\アコムは最短20分※1で融資が完了!/

■アコムなら24時間365日借入れできる

アコムは24時間365日いつでも借入れできます。そのため、夜中や休日にいきなりお金が必要になった場合も困りません。24時間対応の借入れ方法は、以下のとおりです。

- アコムATM

- スマホATM取引(セブン銀行ATM・ローソン銀行)

- 銀行口座へ振込み※

ほかの大手消費者金融も、スマホATMや銀行への振込みなら24時間利用可能です。しかし、アコムは自動契約機(むじんくん)内に設置されているアコムATMでも、24時間365日いつでも手数料0円でお金を借りられます。

アコムに関する口コミ・評判

アコムの口コミや評判を見てみましょう。アコムを利用したことがある人は、とくに審査時間の早さを高く評価しています。1時間以内に借入れできた人が多いことから、急ぎでお金を借りたい場合に重宝するでしょう。

また、オペレーターの対応が丁寧であることも評価のポイントです。審査に対して不安や疑問がある場合でも、気兼ねなく相談できます。さらに在籍確認の電話なしや郵送物なしなど、周囲に借入れがバレないよう配慮してもらえるので、こっそりお金を借りたい人にも最適です。

実際の口コミ・評判

40代男性

4

審査が早く、電話対応も丁寧でした。

アコムを利用する際に電話でお話しをしたのですが、その時の対応が丁寧で安心感を感じました。初めての借り入れで不安もありましたが些細な質問にも丁寧で納得のいく回答をくれたのでよかったです。職業・年収・希望金額を伝えると「確実ではありませんが、大丈夫だと思います。安心して下さい」との回答もあり、審査を待つ時間も気楽に待つ事ができました。審査自体もすぐに終わり、当日に借りる事ができました。

30代女性

4

気軽に借りて返済できました

急な出費が重なりお金が必要になったので、利用しましたが申し込みはインターネットから簡単に行えて自宅で好きなタイミングで利用できたし、審査結果も想像していたよりも早くわかったので迅速な対応でありがたいなと思いました。自宅に書類などが郵送で来ることもなかったので、家族にもお金を借りたことは気が付かれなかったし返済も簡単にできるので、返し忘れがなくて良かったです。

50代男性

4

審査時間が早くていいです

アコムはCМとかでしていて知っている所でしたのでいざという時には便利でして審査も早くてネットでできるのでこれはとてもいいと思いました。すぐに借り入れができるのでどうしてもの時だけ使用したりしますが手続きが簡単で早いというのがメリットでした。すぐに借り入れができて金利は多少高いですが、自宅から近い所にもあったのでアコムを利用しました。スピードが早いというのは何かと便利だと思いますね。

40代男性

4

申し込み審査が完結で満足

以前にアコムで借り入れを申し込んだことがありましたが、アコムがはじめての金融会社ですごく緊張したのを覚えています。自動契約機(むじんくん)を利用しましたが、緊張しながらモニターで説明を聞いて契約をしました。今考えてみるとそんなに緊張することはなく、申し込み用紙に必要事項を記入したり身分証明書を機械にセットしたりするだけですごく簡潔です。審査もそんなに待つこともなくトータル約40分ほどで借り入れまでできました。

\アコムは最短20分※1で融資が完了!/

アコムの審査に関するよくある質問

アコムの利用を検討中の人にとって、審査は不安要素の一つでしょう。

なかには、「自営業でも審査に通るのか?」「審査結果がこない場合はどうすればいい?」などの不安や疑問を抱えている人もいるでしょう。

そこで、アコムの審査に関するよくある質問に対して分かりやすく回答していきます。

- アコムの増額審査は甘い?

- 新規契約と同じで、増額審査にも甘い厳しいはありません。増額の際も、継続して返済できるかどうかが問われるためです。とはいえ、増額審査は総量規制の範囲内であれば、新規で借入れを行うより受かりやすいとも考えられます。なぜなら、すでに返済している実績があるからです。逆に何度も延滞していると、増額審査に通る可能性は限りなく下がってしまいます。

なお、アコムの増額審査はネット、電話の2つから申込みが可能です。

- 自営業者やフリーランスでも審査は通る?

- アコムでは「安定した収入」を申込条件としているため、収入の変動が激しい自営業者・フリーランスは審査に通りにくい可能性があります。

また、「財務状況が厳しい」場合、「開業して間もない」時期には、収入の安定性に懸念が生じ、審査に落ちる可能性があります。

しかし、アコムのカードローン審査で重視されるのはあくまでも返済能力です。十分な返済能力があれば、自営業者・フリーランスでも審査に通過する可能性はあります。

- アコムに申込みましたが審査結果がこないです。審査状況を知るにはどうすればいいですか?

- アコムの審査結果がこない場合、審査の対応時間外に申込みをした可能性があります。

アコムでは9:00~21:00に審査を行っています。審査の対応時間内に申込んでも、21:00までに契約できなければ即日融資が不可能なため、明日まで待ちましょう。

1営業日以上待っても審査結果が来ない場合は、アコムへ電話(0120-07-1000)をかければ審査状況を教えてもらえます。審査結果の通知が遅くて不安な場合は、オペレーターに相談してみましょう。

- アコムは仮審査に通れば借りることができますか?

- アコムの仮審査に通っても、必ずお金を借りられるというわけではありません。仮審査の結果は、申込み者の申告情報から、借入れ可能かどうかを示したものに過ぎないためです。

本審査では、信用情報や勤務先情報なども調査され、より細かく返済能力が確認されます。仮審査に通った場合でも、本審査で返済能力が不足すると判断されれば、アコムからお金を借りられないため注意しましょう。

- アコムの審査に落ちる原因は何ですか?

- 返済能力がないと判断された場合は、アコムの審査に落ちます。たとえば、過去5~7年以内に滞納や債務整理をし、信用情報に問題がある場合は審査に通りません。契約後の貸し倒れが懸念されるためです。

また、アコムは総量規制の対象であるため、他社で年収の3分の1以上を借りている人も審査に通りません。申込み内容に不備がある場合や、同時期に複数社へ申し込んでいる場合も審査で不利になりやすいため注意しましょう。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。