「カードローンって、必ず審査が必要なの?」

「クレジットカードやカードローンで延滞したことがあるから、審査が不安…」

カードローンでお金を借りることを検討している人の中には、こういった悩みや疑問を持っている人も多くいるでしょう。

結論、カードローンには必ず審査が必要です。貸金業法や銀行法により、すべてのカードローンで審査が義務付けられているためです。

そのため、審査なしで借りることはできませんが、審査のポイントを理解し、自分に合ったカードローンを選ぶことで、審査通過の可能性を高めることはできます。

本記事では、審査がスピーディーな大手消費者金融、独自基準で柔軟に審査を行う街金、手軽に申し込めるスマホローンアプリなど、さまざまな選択肢を紹介します。

審査に不安がある方でも、適切な方法を知れば、スムーズに融資を受けられます。自分に合ったカードローンを見つけるために、ぜひ参考にしてください。

審査なしでカードローンは利用できない!

カードローンを利用する際には、必ず審査を受けなければなりません。これは、貸金業法や銀行法に基づいて、すべてのカードローンに審査が義務付けられているためです。

この審査は、金融機関が申込者の返済能力を確認し、融資のリスクを最小限に抑えるために行われます。審査では、以下のような要素がチェックされます。

| 安定した収入 | 安定した収入があるか、返済能力があるか |

|---|---|

| 借入状況 | 他社からの借入が過剰でないか、返済に支障がないか |

| 過去の返済履歴 | 延滞や滞納履歴がないか、過去にトラブルがあったか |

これらの項目をもとに、金融機関は申込者が返済を継続できるかどうかを慎重に判断します。もし返済能力に疑問が残る場合、融資は承認されません。

カードローンの審査は、申込者が借りたお金を確実に返済できるかどうかを確認するために非常に重要なプロセスなのです。

審査ありでも安心!大手消費者金融、街金、スマホローンアプリの3つの選択肢

審査ありでも安心して利用できる3つの選択肢として、大手消費者金融、独自審査を行う街金、そして少額を手軽に借りられるスマホローンアプリがあります。

これらの選択肢をうまく活用することで、自分に最適なカードローンを見つけ、スムーズに融資を受けることができます。

以下に、それぞれの特徴をまとめました。自分に合った借入方法を見つけてください。

| 大手消費者金融 | 審査が迅速で、信頼性の高い大手業者。融資額や条件が安定している |

|---|---|

| 街金(中小業者) | 独自の審査基準を採用し、柔軟な対応が可能。融資額は小さいが、大手より比較的審査に通りやすいと言われる |

| スマホローンアプリ | スマホを利用したオンライン申込みが可能で、少額借り入れに便利 |

最短15秒で審査完了!即日融資OKの大手消費者金融カードローンおすすめ5選

審査スピードが早く即日融資に対応している大手消費者金融のカードローンを紹介します。

ここでは、最短20分以内で審査が完了する大手消費者金融カードローンを5つ厳選し、それぞれの特徴やおすすめポイントを分かりやすく解説します。

| プロミス | アイフル | アコム | レイク | SMBCモビット | |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 実質年利 | 2.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 審査時間 | 最短3分(※1) | 最短18分(※1) | 最短20分(※1) | 最短15秒(※7) | 最短15分 |

| 融資時間 | 最短3分(※1) | Web申込みなら18分 | 最短20分(※1) | 最短15分(※7) | 最短15分(※8) |

| 利用限度額 | 800万円 | 800万円 | 1万円~800万円 | 500万円 | 800万円 |

| 在籍確認 の電話 |

原則なし | 原則なし | 原則、お勤め先へ在籍確認の電話なし | なし(※6) | 原則なし |

| 郵送物 | なし | なし | 原則なし | なし | なし |

| カードレス | ○ | ○ | ○(Web申込み) | ○ | ○ |

| 無利息期間 | 初回借入日の翌日から30日間 | 初回契約日の翌日から30日間 | 初回契約日の翌日から30日間(※3) | ・初回契約の翌日から365日間無利息 ※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 ・初回契約の翌日から60日間無利息 ※Webお申込み、ご契約額が50万円未満の方 |

なし |

| 審査通過率 | 35.5%(※2) | 32.5%(※5) | 39.9%(※4) | 非公表 | 非公表 |

| 申込みは こちら |

申込む

|

申込む

|

申込む

|

申込む

|

申込む

|

| 詳細 | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る |

※注釈

※2 SMBCコンシューマーファイナンス株式会社月次データより

※3 アコムでのご契約がはじめてのお客さま

※4 アコムマンスリーレポートより

※5 アイフル月次データより

※6 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※7 お申込完了後最短15秒で審査結果を表示。Webで最短15分。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間などを除きます。

※8 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アコムの審査通過率は41.3%と高い!5人に2人は借入れできる

| 金利 (実質年率) | 年3.0~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分(※1) |

| 融資スピード | 最短20分(※1) |

| Web申込 | ◯ |

| 審査通過率 | 41.3%(※2) |

アコムの審査通過率は41.3%と比較的高く、5人に2人は借入れできています。

もちろんアコムは審査もスムーズで、Webから申込みをすれば最短20分(※)で借入れできます。

アコムで当日中に融資を受けるには、21時までに契約を完了させる必要があります。

審査時間は最短で20分(※)ですが、実際は45分~1時間程度かかる場合も多いため、遅くとも20時までに申し込みを済ませましょう。

※注釈

※2 アコムマンスリーレポートより

プロミスは18歳から申込可能!審査スピードは最短3分と早い

| 金利(実質年率) | 年2.5~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短3分※ |

| 融資スピード | 最短3分※ |

| Web申込 | ◯ |

| 審査通過率 | 42.6% |

プロミスは、18歳以上の安定した収入がある人であれば、学生でも申込みが可能です。

他社カードローンは20歳未満の人は申込みできないため、18~19歳の学生はプロミスを検討しましょう。

さらに、プロミスなら、最短3分(※)で審査が完了します。

また、インターネット振込を選択すれば、最短10秒で指定の口座にお金が振り込まれます。

24時間365日(土日祝・夜間OK)いつでもどこでも利用可能で、振込手数料も無料です。

そのため、冠婚葬祭やレジャーなどで休日にお金が必要になったときでもスムーズにお金を借りることができます。

※注釈

アイフルは大手消費者で唯一の独立系で、急ぎの審査にも柔軟に対応

| 金利(実質年率) | 年3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短18分 |

| 融資スピード | 最短18分 |

| Web申込 | ◯ |

| 審査通過率 | 29.6% |

アイフルグループは大手消費者金融の中で唯一、銀行傘下とはならずに独立系企業として経営を続ける消費者金融です。

銀行は政府から過剰貸付を指摘された2017年3月以降、審査を厳格化しており、銀行傘下の消費者金融も影響を受けています。

しかし、アイフルは銀行の影響を受けない独自の基準で融資可否を判断しているため、審査は比較的柔軟に行われていると考えられます。

アイフルであれば他社カードローンの審査に落ちた人でも利用できる可能性があるため、他社で断られた人は申込みを検討しましょう。

レイクは審査結果最短15秒!無利息期間を利用すれば利息を大幅に抑えられる

| 金利(実質年率) | 年4.5~18.0% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短15秒(※1) |

| 融資スピード | 最短15分(※1) |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

※注釈

レイクはWebでの申し込みなら、審査結果が最短15秒でわかります。

また、60日間と365日間の無利息期間があるので、利息を含む返済総額を大幅に抑えられる点が特徴です。

レイクをはじめて利用する人は、下記いずれかの無利息期間を選べます。

レイクの無利息期間

| 無利息期間 | 限度額 | 申込方法 |

|---|---|---|

| 60日間 | ご契約額50万円未満 | ・Web申込 |

| 365日間 | ご契約額50万以上 (お借入れ額1万円でも可能) ※Webでお申込み・ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 |

・Web申込 |

なかでも契約額50万円未満の60日間無利息は他社の2倍と長く、返済額の軽減をしたい人におすすめです。

たとえば、年18.0%の金利で5万円を借りて月々に最低返済額のみ支払う場合、60日間無利息を利用すれば他社を利用するより821円お得に利用できます。

年18.0%の金利で5万円を借りた場合

| 消費者金融 | 無利息期間 | 借入額 | 金利/実質年率 | 最低返済額/月 | 利息総額 |

|---|---|---|---|---|---|

| レイク | 60日間 | 5万円 | 年18.0% | 4,000円 | 3,982円 |

| 他社 | 30日間 | 5万円 | 年18.0% | 4,000円 | 4,794円 |

さらに、契約額が50万以上の高額になる場合は、Web申込限定で365日間無利息になるので、期間内に完済すれば利息0円で借りることができます。

お金を借りる上で利息額の軽減を重視したい人は、レイクを検討しましょう。

SMBCモビットはWeb完結申込を利用すれば郵送物が自宅に届かない

| 金利(実質年率) | 年3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短15分※ |

| 融資スピード | 最短15分※ |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

※注釈

SMBCモビットは、Web完結申込を利用すれば勤務先への電話を回避できるだけでなく、郵送物が自宅に届くこともないため、誰にもバレずに借入れできます。

Web完結申込とは、申込みから契約まですべてWeb上で完結する手続きのことです。

Web完結申込を利用すれば、契約後すぐにスマホアプリや会員サイトで借入れができるため、ローンカードを受け取る手間も省けます。

さらにSMBCモビットは、申込みから融資を受けるまで最短15分ですが、急ぎの場合は優先審査をお願いすれば審査時間を短縮できます。

優先審査はWeb申込後、すぐにモビットコールセンター 0120-03-5000へ電話をかけて相談すれば対応してもらえます。

審査が不安な方におすすめ!今すぐ借りられる中小消費者金融5選

中小消費者金融では、主に銀行カードローンや大手消費者金融の審査に落ちた人に向けて融資をしています。

審査では現在の収入や借入状況を重視するため、過去に延滞や債務整理をし、信用情報に事故情報が登録されている人も借入れできる可能性があります。

ただし中小消費者金融の多くはカードローンではないため、追加で借入れしたい場合は再度審査を受けなければなりません。

ここでは、独自の審査基準を採用している中小消費者金融を厳選して5社紹介します。下記の中小消費者金融であれば、最短で即日融資も可能です。

審査が不安な方におすすめの中小消費者金融5選

| ベルーナノーティス | セントラル | フタバ | いつも | フクホー | |

|---|---|---|---|---|---|

|

|

|

|

||

| 金利 (実質年利) |

年4.5%.0~18.0% | 年4.8%~18.0% | ・1~10万円未満 14.959~19.945% ・10~50万円 14.959~17.950% |

年4.8%~20.0% | 年7.3%~18.0% |

| 審査時間 | 最短15分 | 最短30分 | 最短即日 | 最短30分 | 最短即日 |

| 融資時間 | 最短即日 | 最短即日 | 最短即日 | 最短45分 | 最短即日 |

| 借入限度額 | 300万円 | 300万円 | 50万円 | 500万円 | 200万円 |

| 申込方法 | Web、電話、郵送、FAX | Web、電話、郵送、店舗窓口、自動契約機、コンビニ | Web、電話 | Web、電話 | Web、電話、店舗窓口 |

| 在籍確認 の電話 |

あり | 原則あり | あり | なし | 原則なし |

| 無利息期間 | 初回利用および完済後再度の利用者が14日間 | 初回契約日の翌日から30日間 | 初回契約日の翌日から30日間 | 初回契約日の翌日から60日間 | なし |

| 本社所在地 | 埼玉県上尾市 | 愛媛県松山市 | 東京都千代田区 | 高知県高知市 | 大阪府大阪市 |

| 申込可能 エリア |

全国 | 全国 | 全国 | 全国 | 全国 |

| 申込みは こちら |

申込む

|

申込む

|

申込む

|

申込む

|

申込む

|

| 詳細 | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る |

ベルーナノーティスは配偶者貸付に対応しているため専業主婦も借入れできる

| 金利(実質年率) | 年4.5~18.0% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | 最短15分 |

| 融資スピード | 最短即日 |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

ベルーナノーティスは配偶者貸付に対応しているため、収入がない専業主婦(主夫)も借入れできます。

配偶者貸付とは、配偶者の年収に対して3分の1までであれば、専業主婦(主夫)も借入れが認められる契約のことです。

ベルーナノーティスでは、配偶者の収入を世帯年収とみなした上で融資可否を判断しているため、働いていない専業主婦(主夫)も借入れが認められます。

さらにベルーナノーティスは、最短即日での融資が可能です。

土曜日や祝日も営業しており、契約後はすぐに振込みにて融資を受けられるため、休日にいきなりお金が必要になった場合にも困りません。

セントラルは平日の14時頃までにWeb申込をすれば即日融資が可能

| 金利(実質年率) | 年4.8~18.0% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

中小消費者金融のセントラルは、平日の14時頃までにWebから申込みをすれば、最短で即日中に借入れできます。

通常は専用のローンカードを使って借入れしますが、ローンカードを受け取る前でも振込融資が可能です。

早ければ申込みから1時間程度で振込みしてもらえるため、なるべく早くお金を借りたい人にも適しています。

土日祝日に即日でお金を借りたいのであれば、20時頃までにセントラルの自動契約機へ来店しましょう。

自動契約機へ来店した場合は、その場でローンカードが発行されるため、セントラルのATMやセブン銀行ATMにて何度も借入れできます。

フタバは他社からの借入れが4社以内であれば申込みが可能

| 金利(実質年率) | 年14.959~19.945% |

|---|---|

| 限度額 | 50万円 |

| 審査時間 | 最短20分 |

| 融資スピード | 最短20分 |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

中小消費者金融のフタバは、他社からの借入件数が4社以内であれば申込みが可能です。

一般的に他社からの借入件数が多いほど、審査に落ちる可能性も高まります。

しかし中小消費者金融のフタバであれば、すでに4社から借入れしている人でも審査に通過できる可能性があるため、借入件数が多い人は検討しましょう。

中小消費者金融のフタバは、平日16時までに契約できれば即日融資が可能です。また、Webから申込みをしたあとすぐに電話で相談すれば、申込みから最短20分程度でお金を借りられます。

「いつも」は過去に債務整理をして事故情報が登録されている人も借入れできる

| 金利(実質年率) | 年4.8~20.0% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短45分 |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

中小消費者金融の「いつも」は、過去に債務整理をして事故情報が登録されている人も借入れできる可能性があります。

審査通過に不安がある人は、「いつも」の公式サイトにある事前診断ツールを利用してみましょう。

「いつも」の事前診断ツールには下記の情報を入力する項目があり、過去5~7年以内に債務整理をした人も審査に通過できるかどうかを確認できます。

- 任意整理

- 自己破産

- 民事再生

ブラックの人が申込みする場合、他社であれば債務整理後の残債務を完済しておかなければならないことから、「いつも」は柔軟に審査を実施している印象があります。

過去に債務整理をして信用情報に事故情報が登録されている人は、比較的審査に通りやすい「いつも」を検討しましょう。

フクホーは大阪府の難波店に来店できれば即日融資が可能

| 金利(実質年率) | 年7.3~18.0% |

|---|---|

| 限度額 | 200万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| Web申込 | △* |

| 審査通過率 | 非公表 |

※注釈

フクホーは大阪府の難波店に来店できれば、即日融資に対応してもらえます。

フクホーの営業時間は平日の9時~18時であり、審査は1時間程度で完了するため、即日融資を受けたい人は遅くとも17時までには来店しましょう。

来店できない場合はWebから申込みが可能で、早ければ30分程度で審査結果が通知されます。

ただしWebから申込みした場合は、契約書類を郵送するまで借入れできないため、即日中にお金を借りられません。

手間なし、即日、審査も早い!スマホでラクラク借りれるローンアプリおすすめ5選

手間をかけずに気軽に審査申込をしたい方は、スマホローンアプリがおすすめです。

限度額はやや低めに設定されていますが、審査時間や融資スピードも早く、少額融資を受けたい方に適しています。

すでにグループ会社のサービスを利用しているユーザーであれば、お得な金利が設定されている場合もあるので確認しましょう。ここでは、特におすすめのスマホローンアプリを5つ紹介します。

スマホで気軽に借りれるローンアプリおすすめ5選

| au PAY スマートローン |

LINEポケットマネー | dスマホローン | ファミペイローン | メルペイ スマートマネー |

|

|---|---|---|---|---|---|

|

|

|

|

||

| 金利 (実質年利) |

年2.9%~18.0%(※1) | 3.0%~18.0% | 優遇適用後金利0.9%~17.9%(※6)基準金利 3.9%~17.9% | 0.8%~18.0% | 年3.0%~15.0% |

| 融資スピード | 最短即日(※2) | 最短即日(※4) | 最短即日(※7) | 最短即日 | 最短3分(※8) |

| 無利息期間 | なし | 30日(※5) | 30日 | 最大60日 | なし |

| 借入限度額 | 100万円(※3) | スタンダードプラン:~50万円、プレミアムプラン:55~300万円、マイペースプラン:3万円 | 300万円 | 300万円 | 50万円 |

| 特徴 | アプリ1つで申込みを完結!24時間365日いつでもアプリから1万円単位で借入可能 | 本人確認が完了している人は、最短10分で借入可能 | ドコモユーザーなら銀行カードローンと同等の金利で借入可能 | ファミペイアプリで完結。1,000円単位で借入可能 | メルカリを頻繁に利用している人ほど、より低い金利で借入れできる可能性が高い |

| 申込み |

申込はこちら

|

申込はこちら

|

申込はこちら

|

申込はこちら

|

申込はこちら

|

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

※注釈

※1 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。審査に応じてお客さまごとに適用金利を決定

※2 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※3 ご利用限度額はお客さまごとに当社所定の審査により決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※4 お申込の時間帯により、ご希望に添えない場合があります。

※5 一部プランを除く。諸条件あり

※6 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)。ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら。dカードの契約状況及びカード種別に応じて優遇金利が適用されます。dカード GOLD、dカード PLATINUMは優遇金利(実質年率)が-1.5%、dカードは優遇金利(実質年率)が-0.5%。

※7 年末年始を除く。当日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※8 場合によっては3日以上お時間をいただくことがあります。

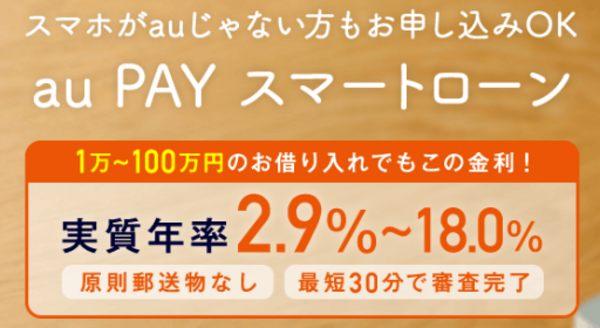

au PAY スマートローンはau IDがあれば最短即日で融資可能!

| 金利(実質年利) | 年2.9%~18.0%(※1) |

|---|---|

| 限度額 | 100万円(※2) |

| 審査時間 | 最短30分(※3) |

| 融資スピード | 最短即日(※3) |

| Web申込み | ○ |

| 審査通過率 | 非公表 |

※注釈

※1 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。審査に応じてお客さまごとに適用金利を決定

※2 ご利用限度額はお客さまごとに当社所定の審査により決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※3 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

au PAYスマートローンは、au IDがあれば誰でも申込みが可能で、最短即日で融資を受けられます。au PAYスマートローンアプリ1つで申込みを完結できることから、審査時間は最短30分とスピーディーなためです。

契約後は、24時間365日いつでもアプリから1万円単位でお金を借りられます。

au PAYに直接お金をチャージできるため、借りたお金をすぐに普段使いの支払いに利用できます。しかも、利用額200円(税込)ごとに1Pontaポイントが貯まるのでお得に買い物ができます。

LINEポケットマネーはLINEのサービスを利用すれば審査優遇

| 金利(実質年利) | 年3.0%~18.0% |

|---|---|

| 限度額 | スタンダードプラン:~50万円、プレミアムプラン:55~300万円、マイペースプラン:3万円 |

| 審査時間 | 最短10分(※1) |

| 融資スピード | 最短即日(※2) |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

※2 お申込の時間帯により、ご希望に添えない場合があります。

LINEポケットマネーは審査結果の通知や借入れまでLINEアプリで完結します。

また、本人確認が完了している人は、最短10分で融資も受けられます。本人確認を行う必要がなく、スムーズに審査が進むためです。

本人確認が済んでいない場合は、借入れまで数日かかることがあります。

さらに、LINEのサービスを積極的に利用している人は、LINEポケットマネーの審査で優遇される可能性があります。LINEポケットマネーの審査では、LINEのサービスの利用状況によって算出されるLINEスコアの数値が加味されるためです。

LINEポケットマネーの上限金利は年18.0%ですが、LINEのサービスを頻繁に利用している人なら、初めての借入れでも良い条件で利用できる可能性があります。

dスマホローンはドコモユーザーなら最大年率3.0%の金利引き下げ

| 金利(実質年率) | 優遇適用後金利 0.9%~17.9%(※1) 基準金利 3.9%~17.9% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | 最短即日(※2) |

| 融資スピード | 最短即日(※2) |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

※注釈

※2 年末年始を除く。当日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

dスマホローンには、ドコモ回線やその他ドコモサービスの利用状況に応じて、最大年率3.0%の金利が優遇されます。

金利が最大年率3.0%引き下げられれば、初めて借入れする人でも年0.9%~17.9%の金利でお金を借りられます。

| 対象サービス | 金利引き下げ幅 |

|---|---|

| ドコモの回線契約 | 年率-1.0% |

| dカードの利用 | dカード:年率-0.5% dカード GOLD:年率-1.5% dカードPLATINUM:年率-1.5% |

| d払いの利用 | 年率-0.5% |

なお、dスマホローンはdアカウントがあれば、ドコモユーザーでない人も申し込めます。

dアカウントに登録されている情報が反映されるため、申込み時の入力内容が少なく、スムーズに申し込めます。

ファミペイローンは24時間1,000円単位で借入れ可能

| 金利(実質年利) | 年0.8%~18.0% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

ファミペイローンは、申込みから契約、借入れや返済までファミペイアプリで完結するため、手軽に申し込みたい人に最適です。

17:00まで申し込めば最短即日で融資を受けられるため、今すぐお金を借りたい人にも適しています。24時間365日いつでも1,000円単位でお金を借りられます。

メルペイスマートマネーはメルカリアプリで最短3分で少額融資を受けられる

| 金利(実質年利) | 年3.0%~15.0% |

|---|---|

| 限度額 | 50万円 |

| 審査時間 | 最短3分 |

| 融資スピード | 最短3分(※) |

| Web申込 | ◯ |

| 審査通過率 | 非公表 |

※注釈

出典元:メルペイ

メルペイスマートマネーは、メルカリアプリで申込みを完結することが可能で最短3分で少額融資を受けられます。契約後は、メルペイスマートマネーのチャージや銀行口座への振込みで、24時間いつでも1,000円から借入れ可能です。

金利はメルカリでの利用実績によって決まります。そのため、メルカリを頻繁に利用している人ほど、より低い金利で借入れできる可能性が高いでしょう。

カードローンの審査に通らない理由と対策

カードローンの審査に通らない理由はさまざまですが、主に過去の信用履歴や現在の借入状況、希望する借入額が審査基準を満たしていないことが挙げられます。

具体的に、以下5つの理由について対策とともに解説します。

そもそもカードローンの審査申込条件を満たしていない

仮審査に通らなかった場合、その理由の一つとして、カードローン会社が設定する審査申込条件を満たせなかったことが考えられます。

申込条件は各社で異なりますが、多くの場合、年齢や収入に関する条件が重要なポイントとなります。

一般的に、カードローンでは「継続的で安定した収入」が必要とされています。また20歳以上70歳以下など年齢を制限しているカードローンも存在します。

そのため、19歳以下、無職の方、収入が著しく低い、または収入が不安定であるといった状況では、仮審査を通過するのが難しくなる場合があります。

信用情報に傷がある

カードローンの返済やクレジットカードの支払いで遅延や滞納が発生したことがある場合、審査に影響を及ぼすことがあります。

このような情報は信用情報機関に登録され、金融機関はそれを審査の際に参照します。

遅延や滞納の記録は通常5年間保持されるため、その期間が経過するまでは、新たなローン審査で不利になる可能性があります。

完済後5年以上経過している場合は、改めてカードローンの申し込みを検討することが良い結果をもたらす場合があります。

複数のカードローンに短期間に申し込んでいる

審査の不安から複数のカードローンに短期間で申し込みをしてしまうことがあります。これにより審査で不利な扱いを受ける可能性があります。短期間で複数の申し込みを行うと、金融機関から「返済能力に問題があるのではないか」と疑われる原因となるためです。

カードローンの申し込み履歴は信用情報機関に6ヵ月間登録されます。そのため、前回の申し込みから6ヵ月以上経過してから再度申し込むことで、審査通過の可能性が高まる場合があります。慎重にタイミングを見極めて申請することが重要です。

複数のカードローンから借入している

複数のカードローンから借入していると、返済が滞ったり延滞が発生したりするリスクがあると判断され、信用情報面で不利になることもあります。

また、複数のカードローンからの借入れは、同額を1社で借りるよりも多くの利息を抱えることになり、自身にとっても大きな負担になります。

したがって、カードローンの審査に臨む際は、可能な限り借入れ件数を減らし、既存の借入れを整理することが重要です。複数の借入れを1社にまとめる「おまとめローン」などを活用して、審査に備えるとともに、支払総額を減らす対策をしてみましょう。

年収に見合わない高額の借入額を希望している

カードローンの審査において、年収に見合わない高額の借入れ希望は審査落ちの大きな要因となります。金融機関は申込者の返済能力を厳格に評価し、年収と借入希望額のバランスを重視するためです。

具体的には、年収に対する借入希望額の割合が高すぎると、返済負担が過大となり、返済遅延や貸し倒れのリスクが高まると判断されます。また消費者金融では、年収の3分の1を超える借入れを禁止しており、この基準を超える借入れは審査で不利に働きます。

したがって、カードローンの審査に臨む際は、自身の年収と返済能力を慎重に考慮し、現実的な借入希望額を設定することが不可欠です。借入希望額を抑え、返済計画を明確に示すことで、審査通過の可能性を高めることができます。

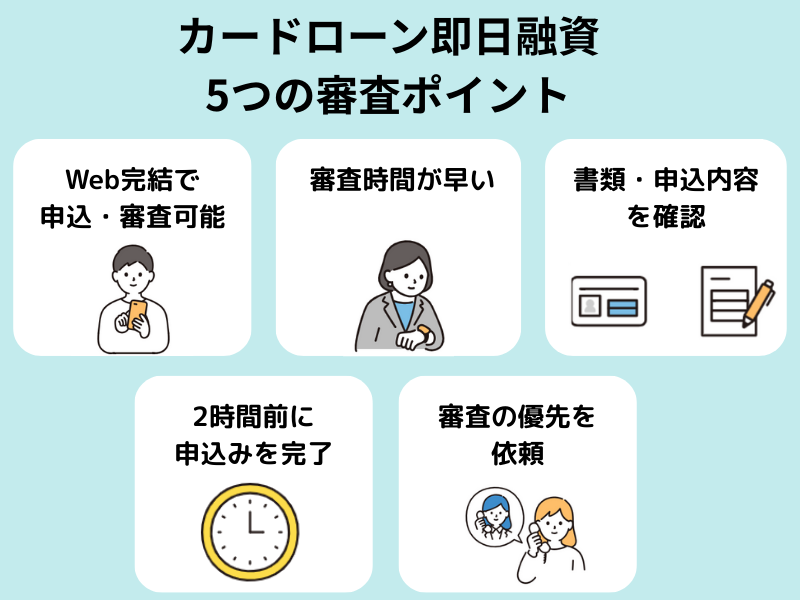

カードローン即日融資のために押さえておきたい審査のポイント

カードローンで即日融資を受けるためには、審査のポイントを事前に把握しておくことが重要です。審査時間が早いカードを選ぶ、書類や申告内容に不備がないようにするなどが主なチェック項目です。ここでは、具体的に、以下5つのポイントを解説していきます。

Web完結で申込・審査可能なカードローンを選ぶ

カードローンで即日融資を受けるためには、Web完結で申込・審査が可能なカードローンを選ぶことが重要です。

その理由は、Web完結型のカードローンは、手続きの大部分をオンラインで済ませられるため、時間と手間を大幅に削減できるからです。

具体的には、申込から審査、契約までのプロセスがインターネット上で完結するため、来店や郵送といった物理的な手続きが不要になります。これにより、24時間いつでもどこからでも申込が可能となり、審査もスピーディーに行われるため、最短で即日融資を受けられる可能性が高まります。

さらに、オンラインでの手続きは、書類の提出や本人確認もスムーズに行えるため、審査時間の短縮にもつながります。

審査時間が早いカードローンを選ぶ

即日融資のためには、なるべく審査時間が早いカードローンを選ぶようにしましょう。審査に時間がかかってしまうと、その日のうちに融資を受けることが難しくなってしまうからです。

大手消費者金融系カードローンは審査スピードが早い傾向があります。これは、長年のノウハウやシステム化により、効率的な審査体制が整っているためです。

ただし、審査時間が早くても、必ずしも即日融資を受けられるとは限りません。審査の状況や申込の時間帯によっては、翌日以降の融資となる可能性もあります。確実に即日融資を受けたい場合は、余裕を持って早めに申し込みを済ませるように心がけましょう。

審査のための書類や申込内容を事前に準備し誤りがないことを確認する

カードローンで即日融資を受けるためには、審査に必要な書類や申込内容を事前に準備し、誤りがないことを確認することが重要です。

特に、本人確認書類、収入証明書、勤務先情報などは、審査をスムーズに進めるために欠かせません。これらの書類に不備があると、審査に時間がかかり、即日融資を受けられない可能性があります。

申込内容の確認も重要です。氏名や住所、連絡先などの基本情報はもちろん、勤務先情報や年収、他社借入状況なども正確に記入しましょう。これらの情報に誤りがあると、審査に時間がかかるだけでなく、審査落ちにつながる可能性もあります。

特に、他社借入状況は、信用情報機関に登録されている情報と照らし合わせて確認されるため、虚偽の申告は絶対に避けましょう。

審査受付終了の2時間前に申込みを完了する

カードローンで即日融資を受けるためには、審査受付終了時間の2時間前までに申込みを完了しておきましょう。

多くの消費者金融が即日融資を謳っていますが、審査には一定の時間を要します。特に、申し込みが集中する時間帯や曜日では、審査に遅延が生じる可能性が高まります。したがって、時間に余裕を持って申し込むことが、スムーズな審査と即日融資への近道となるでしょう。

理想的なのは、午前中に申込みを済ませることです。午前中は審査担当者の人数も多く、比較的迅速に審査が進むことが期待できます。しかし、どうしても午後の申し込みになる場合は、少なくとも審査受付終了の2時間前までには申込みを完了させるようにしましょう。

申込後コールセンターに電話して「審査を優先してほしい」と依頼相談する

カードローンで即日融資を受けるためには、申込後にコールセンターへ電話連絡し、審査の優先を依頼することが有効な手段の一つです。

多くの消費者金融では、インターネットや自動契約機からの申し込みを受け付けていますが、審査は基本的に受付順に行われます。そのため、申し込み件数が集中する時間帯や曜日によっては、審査に時間がかかってしまう可能性があります。

コールセンターに電話をかけ、審査を急いでいる旨を伝えることで優先的に対応してもらえる場合があります。

ただし、電話連絡をしたからといって、必ずしも即日融資が受けられるわけではありません。あくまでも審査の状況や混雑具合によって、融資までの時間は変動することを理解しておきましょう。

カードローンの審査時間の目安

カードローンに申し込んだものの、審査結果の通知がこないと不安になることもあるでしょう。ここでは、審査時間の目安について解説します。

仮審査は数分から数日で結果が出ることが多い

仮審査の結果が通知されるまでの時間は、金融機関やカードローンの種類によって異なります。

一部のカードローンでは、数分以内に仮審査結果がわかる場合があります。特にインターネットで手続きが完結するタイプのカードローンは、審査が迅速な傾向にあります。

一方で、銀行が提供するカードローンや慎重な審査が必要な場合には、仮審査に数日かかることもめずらしくありません。申し込み時には、自身のスケジュールに合わせて結果が出るまでの時間を考慮することが大切です。

本審査は当日から最大で1週間程度かかる場合がある

本審査の完了には、通常は申し込み当日から1週間程度かかる場合があります。

審査が長引く要因としては、申し込みが集中する時期や、提出書類に不備がある場合などが考えられます。特に、本人確認書類や収入証明書に不備があると、再提出が必要になり、審査時間が大幅に遅れる可能性があります。

また、金融機関によっては、在籍確認を必須としている場合があり、勤務先の営業時間内に連絡が取れないと、審査が翌日以降に持ち越されることもあります。

急ぎで融資を受けたい場合は、必要書類を事前に確認し、不備のないように準備することが重要です。また、申し込み前に各金融機関の審査時間を比較検討し、最短で融資を受けられる可能性の高いカードローンを選ぶとよいでしょう。

即日融資のカードローン利用の注意点!審査なしと謳う業者はヤミ金の可能性が高い

カードローンは貸金業法により「審査なし」と謳うことができません。「審査なし」と謳う業者はヤミ金である可能性が高く危険です。

急いで借入をしたいあまり、誤った借入先を利用してしまうとトラブルに巻き込まれかねません。即日融資を受けたい場合も以下の注意点は守るようにしましょう。

審査なしと謳うヤミ金などの違法業者からの借入れしてはいけない

「審査なし」や「ブラックOK」と謳う業者からの借入れは絶対に避けるべきです。これらの業者の多くは、法律を守らず高金利な貸付を行う闇金などの違法業者である可能性が非常に高いからです。

違法業者は、法外な利息を請求したり、返済が滞った場合には暴力的な取り立てを行うなど、利用者を危険な状況に追い込むことが少なくありません。

カードローンを利用する際は、必ず貸金業としての登録がされているかを確認しましょう。金融庁のウェブサイトでは、登録貸金業者を検索できるサービスを提供しており、安全な業者を選ぶための重要な情報源となります。そのため、業者から借入れする際は、必ず正規の業者かどうかをチェックしてから利用しましょう。

SNSや掲示板を通じた個人間融資は危険

SNSやインターネット掲示板で見かける個人間融資は、安易に利用すると深刻なトラブルに巻き込まれる可能性が高いため、絶対に避けるべきです。

個人間融資を持ちかける人物は、多くの場合、貸金業法に違反して高金利での貸付や悪質な取り立てを行う違法業者であると考えられます。

個人情報を悪用されたり、法外な利息を請求されたりするリスクがあるだけでなく、脅迫や暴力的な取り立てを受ける可能性も否定できません。そのため、借入れを急いでいる場合も、SNSや掲示板の融資には手をつけないように注意しましょう。

クレジットカードを現金化しない

クレジットカードで購入した商品を業者に販売することで現金化する行為は、クレジットカード会社の違反行為に該当する可能性があります。万が一の場合、クレジットカードを利用できなくなる恐れもあるので、現金化しないようにしましょう。

クレジットカードで一時的に現金化しても、クレジットカードの支払日には利用代金を支払う必要があります。トラブルに巻き込まれるリスクがあるため危険です。

カードローンの審査に関するよくある質問(Q&A)

カードローンの審査に関するよくある質問に分かりやすく回答します。

初めてカードローンを利用する人、審査に不安がある人は参考にしてください。

アプリなら審査なしでカードローンを借入れできる?

スマホアプリでも申込を行う場合も審査なしでカードローンを借入れすることはできません。スマホアプリのカードローンも貸金業法を遵守する必要があるため、審査は必ず行われます。

1万円、3万円、5万円の少額融資なら審査はなしでカードローンを借入れできる?

1万円、3万円、5万円の少額融資でも、審査なしでカードローンを借入れすることはできません。カードローンは貸金業法を遵守する必要があるため、借入金額にかかわらず審査は必ず行われます。

他社でも複数借り入れているがカードローンの審査は通る?

他社での借入状況は、カードローンの審査において重要な判断材料の一つです。複数社からの借入がある場合、審査に通る可能性は一般的に低くなると考えられます。カードローン会社は、申込者の返済能力を総合的に判断するため、他社での借入額や借入件数を重視します。借入件数が多いほど、返済の負担が大きくなり、返済能力が低いと判断される可能性が高まります。また、借入総額が多い場合も同様に、返済能力への懸念から審査に通りにくくなるでしょう。

審査に落ちても再チャレンジはできる?

審査に落ちたことがあっても、再度申請し、審査を通過すればお金を借りることができます。しかし、審査に落ちた履歴は約半年残るため、審査落ちの前よりも審査難易度が高くなるので注意しましょう。再チャレンジする場合は、審査に落ちてしまった金融機関とは別のところで申込みしましょう。 複数の審査に落ちてしまった場合は、何度チャレンジしても審査落ちする可能性が高いため、履歴が消える半年間を過ぎてから申込むようにしましょう。半年間のうちにカードローンの審査に落ちた原因を突き止め、改善しておくことも大切です。

審査なしでカードローンを利用することはできる?

審査なしでカードローンを利用することはできません。

審査なしでお金を貸し出している業者は違法業者の可能性が高いため、利用は避けましょう。

本人確認書類のみで、お金を借りることはできる?

借入希望額が50万円以下の場合や他社からの借入額との合算が100万円未満であれば、本人確認書類のみでお金を借りられます。

50万円以上の高額融資を希望する場合は、収入証明書類の提出を求められます。

審査で細かく年収を確認されたくないのであれば、申込時に設定する借入希望額を50万円以下にしましょう。

審査が通らない場合、どうしたら良い?

審査が通らないがすぐにお金が必要な場合は、クレジットカードのキャッシング利用をおすすめします。

クレジットカードにキャッシング枠が設定されている場合は、提携ATMにてすぐに現金を引き出せます。

ほかにも、生命保険の契約者貸付や質屋であれば、審査なしですぐに借入れが可能です。

無職や専業主婦、学生でもカードローンでお金を借りられる?

無職や専業主婦、学生は返済能力を疑われやすく、カードローンでお金を借りられない可能性が高いといえます。

カードローンの審査では、貸し倒れのリスクに備えて返済能力が重視されるため、安定した収入が認められないと借入れできないためです。

学生の場合は、アルバイトなどをして収入を得ているのであれば審査に通過できる可能性もあります。

ただ、多くのカードローンで申込基準を「20歳以上」に設定していることから、場合によっては18~19歳の学生は申込みできません。

20歳未満の学生は、申込条件が「18歳以上」に設定されている消費者金融のプロミスや、学生ローンの利用を検討しましょう。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。