「レイクの審査って、厳しいの?それとも通りやすいの?」

そんな疑問を持つあなたに向けて、この記事ではレイクの審査通過率や基準、通る人の特徴、そして落ちる原因まで徹底的に解説します。

口コミや評判から見えてくるリアルな実態、在籍確認の有無や審査スピード、さらに他社と比べたレイクの独自性も紹介します。

この記事を読めば、審査に落ちるリスクを最小限に抑え、自信を持って申し込むための準備が整います。

レイクの審査は甘いとは言えない!審査難易度の実態と通過率の真実

結論から言うと、レイクの審査は決して「誰でも通る」ほど甘くはありません。しかし、単に厳しいだけでもないのが実情です。

この章では、客観的な審査通過率と、数字の裏に隠された口コミ、そして実際に審査で何が見られているのかという「3つの基準」を徹底的に解剖します。

【重要】レイクの審査通過率は26.6%!アコム・プロミス・アイフルとの公式データ比較

まず、客観的なデータから見ていきましょう。

レイクの運営元であるSBI新生銀行が公表しているデータによると、レイクの新規成約率(審査を通過し、実際に契約に至った人の割合)は26.6%(※1)です。

これは、他の大手消費者金融と比較してどうなのでしょうか。

大手消費者金融4社の新規成約率(審査通過率)比較

| 大手消費者金融 | 新規成約率(審査通過率) |

|---|---|

| レイク | 26.6%(※1) |

| アコム | 39.1%(※2) |

| プロミス | 35.5% |

| アイフル | 34.6%(※3) |

※注釈

この表を見ると、レイクの成約率が他の大手3社と比較して低い水準にあることがわかります。数字だけを見れば「レイクの審査は他社より厳しい」と感じるかもしれません。

審査通過率の数字だけを見て「レイクは厳しい」と判断するのは早計です。私が多くの金融商品を見てきた実感として、レイクは「365日間無利息」の魅力で幅広い層から申し込みを集めており、そのぶん通過率が相対的に低くなっている可能性があります。むしろ、多様な人に門戸を開いている証拠とも言えるでしょう。

【口コミ・評判】「レイクの審査は厳しい」は本当?体験談から見るリアルな声

データだけでは見えてこない、利用者のリアルな声はどうでしょうか。口コミを調査すると、審査の厳しさについては様々な意見が見られます。

【ポジティブな口コミ】

何故か他では融資不可だったのに、50万までOKでした。とても対応も良く快い感じでしたよ♪――

引用:みん評

【ネガティブな口コミ】

ネットではレイクは審査が厳しいという噂。タクシー運転手として長年勤めていますが審査は通りませんでした。昔はレイクって審査が甘かったと思うんですが。残念です。――

引用:みん評

こうした両極端の声は、まさにレイクが画一的な基準だけでなく、独自の審査ロジックを持っている可能性を示唆しています 。だからこそ、通過率の数字に一喜一憂するのではなく、次に解説する「何を見られているのか」という審査の”物差し”を正しく理解することが、攻略の鍵になります。

レイクの審査基準は3つの柱で決まる【申込条件・信用情報・返済能力】

レイクの審査は、主に「①申込条件」「②信用情報」「③返済能力」という3つの柱で総合的に判断されます。これらは貸金業法という法律に基づいており、レイクに限らずすべての貸金業者が遵守しなければならないルールです。

(参照:金融庁「貸金業法のキホン」、日本貸金業協会「貸金業法について」)

① 申込条件:年齢と収入の基本要件

まず、審査の土台となるのが、レイクが定めている基本的な申込条件です。これを満たしていなければ、審査に進むことすらできません。

必ずしも正社員である必要はなく、パートやアルバイト、派遣社員、年金受給者でも対象です。一方で、本人に全く収入がない専業主婦(夫)や無職の方は申込対象外となります。以下に、雇用形態・属性別の申込可否をまとめました。

| 雇用形態・属性 | 申込可否 | 備考 |

|---|---|---|

| 正社員・公務員 | ○ | 受付可能 |

| 契約社員・派遣社員 | ○ | 受付可能 |

| パート・アルバイト | ○ | 受付可能 |

| 学生(アルバイト収入あり) | ○ | 受付可能 |

| 年金受給者 | ○ | 収入が年金のみでも申込可能 |

| 自営業・フリーランス | ○ | 受付可能 |

| 専業主婦(夫)(本人収入なし) | × | 受付不可 |

| 無職 | × | 受付不可 |

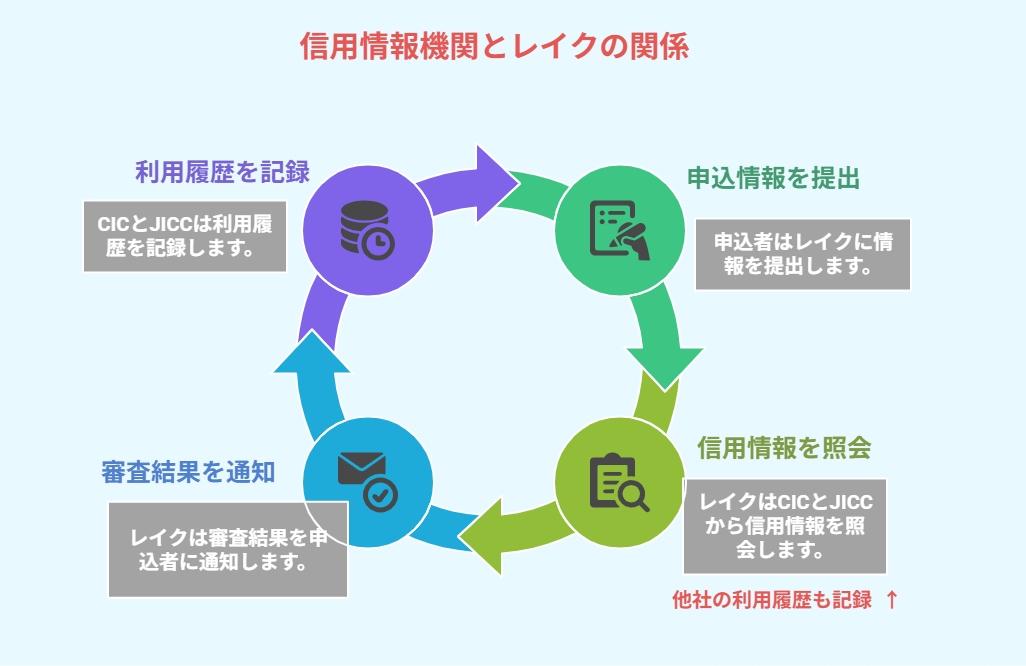

② 信用情報:過去の金融取引履歴

信用情報とは、これまでのローンやクレジットカードの利用履歴のことで、あなたの金融に関する「成績表」のようなものです。

国が指定した信用情報機関(CIC、JICCなど)に記録・管理されており、レイクは審査の際に必ずこの情報を照会し、申込者の信用度を判断します。

特に厳しくチェックされるのは、以下のような、いわゆる「金融事故」の記録です。

● 長期の返済遅延・延滞

3ヶ月以上の延滞や、短期間でも繰り返しの延滞- ● 債務整理の履歴

過去5年以内の自己破産、個人再生、任意整理など - ● 携帯電話料金の滞納

スマートフォンの本体代金を分割払いにしている場合、その支払遅延も記録されます - ● 短期間での多重申込

1ヶ月以内に3社以上など、立て続けに申し込むと「申込ブラック」と見なされる可能性があります

(参照:CIC「信用情報の保有期間」)

③ 返済能力:収入の「安定性」と「勤続年数」

「貸したお金をきちんと継続して返済してくれるか」という返済能力が求められます。年収の金額の多さだけでなく、収入の「安定性」を重視するのが、レイクの審査の特徴です。

たとえば、収入が多くても変動が激しい人より、安定して給与を得ている人のほうが「返済能力あり」と評価されやすくなります。

私は多くの金融機関の情報を収集してきましたが、審査で年収額以上に重視されるのが収入の「安定性」、とくに「勤続年数」です 。勤続が長いほど『将来も安定して返済できる優良な顧客』と評価されやすく、これはレイクの審査でも重要なポイントと言えるでしょう。

レイクの審査に通るための3つの必須対策【申込前の準備】

レイクの審査は、事前準備の質で結果が決まる――。「どうせ通らないかも」と思ってしまう人こそ、準備の重要性を知るべきです。

実際、申込前のたった3つのポイントを押さえるだけで、審査通過の確率は大きく変わります。

この章では、審査通過のカギとなる3つの「戦略的な準備」について、具体例とともにわかりやすく解説します。申込ボタンを押す前に、自信を持って「準備完了」と言える状態を目指しましょう。

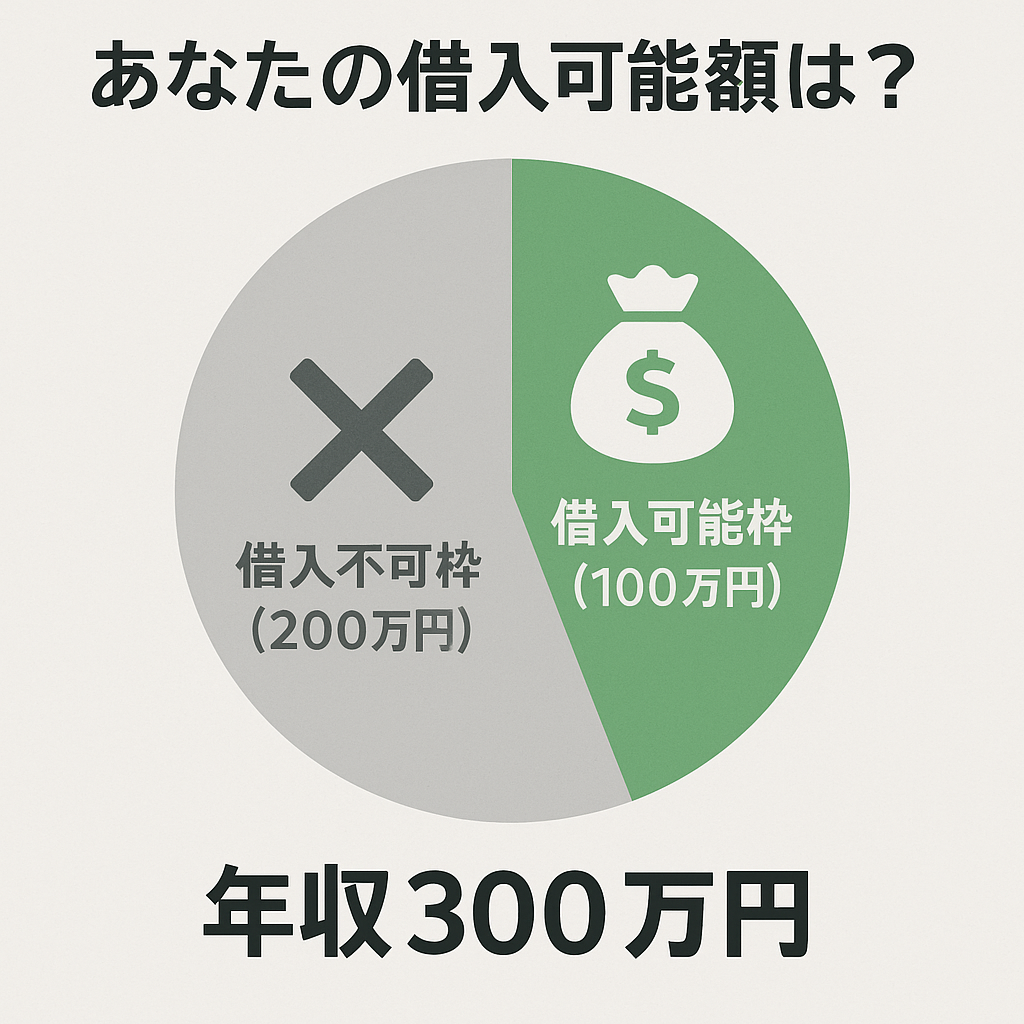

対策1:総量規制を理解し借入希望額は「年収の3分の1」より低く設定する

まずは、総量規制のルールを理解し、無理のない希望額を設定することが大前提です。

レイクは貸金業者のため、貸金業法に基づく「総量規制」が適用されます。これは「借入総額は原則として年収の3分の1まで」という法律により義務付けられています。

総量規制とは?

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会「お借入れは年収の3分の1までです」

レイクでは50万円を超える借入申込には「収入証明書類」が必須となります。つまり、年収の3分の1かつ50万円以下に抑えることで、審査ハードルを2段階で下げることができます。

「念のため多めに」という気持ちは分かりますが、それが審査のハードルを上げ、結果的に自分の首を絞めることも。まずは「50万円」を一つの基準としてみてください。

対策2:他社借入の件数と金額は正確に申告する

レイクの審査では、他社での借入状況も重要な判断材料となります。大切なのは、「少なく見せよう」とせず、正確かつ誠実に申告することです。

申込内容は、信用情報機関(CIC、JICC)を通じて必ず照会されます。

さらに、虚偽が発覚した時点で“信頼できない申込者”と判断され、審査落ちになる可能性が高くなります。

他社からの借入が4件以上あると、「返済能力に懸念がある」と見なされやすくなるため、事前に自分の借入状況を正確に把握しておくことが必須です。

以下のチェックリストで確認しておきましょう。

| □ | 確認項目 |

|---|---|

| □ | 借入中の会社名をすべて把握しているか |

| □ | 各社の残高を最新明細で確認したか |

| □ | キャッシング枠の利用有無をチェックしたか |

| □ | 合計件数・合計金額を明確に記入できるか |

対策3:必要書類を完璧に準備する【提出はWebで完結】

審査をスムーズに進めるためには、必要書類を事前に準備しておくことが不可欠です。

レイクでは、スマホやPCから書類提出が可能な「Web完結型」を採用しているため、あらかじめ書類を整えておくだけで、申込から契約までが格段に早く進みます。

必要な書類は大きく分けて「本人確認書類」と「収入証明書類」の2種類です。以下の表で、自分の状況に必要な書類を確認し、不備がないように準備しましょう。

| 書類の種類 | 具体的な書類の例 | 主な注意点 |

|---|---|---|

| 本人確認書類 | ・運転免許証(裏表) ・マイナンバーカード(表面のみ) ・パスポート ・在留カード/特別永住者証明書 |

・有効期限内であること ・記載の住所が現住所と一致していること |

| 収入証明書類 | ・源泉徴収票 ・住民税決定通知書 ・所得(課税)証明書 ・確定申告書 ・給与明細書(直近2ヶ月分+賞与明細書) |

・必ず最新年度のものを用意する ・給与明細書は会社名が記載されていること |

※収入証明書は「希望額が50万円超」もしくは「他社含め借入総額100万円超」の場合に必要

万が一、レイクの審査に落ちたら?主な原因とやってはいけないNG行動

「レイクの審査に落ちてしまった…」。その現実に直面したとき、多くの人は焦りや不安で頭がいっぱいになるものです。

しかし、ここで重要なのは「原因分析」と「冷静な対処」。間違った行動を取らず、正しいステップを踏めば、次のチャンスにつながります。

このセクションでは、レイクの審査に落ちる典型的な理由と、再挑戦までにすべきこと・避けるべきことを解説します。焦らず、計画的に立て直すための“リカバリーマニュアル”として活用してください。

審査落ちの代表的な3つの原因|信用情報・総量規制・申込ブラック

審査に落ちる理由は様々ですが、以下の3つはレイクを含む消費者金融全体に共通する「鉄板のNG要因」です。

原因①:信用情報にキズ(事故歴・延滞歴)がある

信用情報とは、あなたのローンやクレジットカードの利用履歴そのものです。ここに「異動」という記録があると、いわゆる「ブラックリスト」状態と見なされ、審査通過はきわめて困難になります。

とくに、以下のような履歴があると要注意です。

- ● 「長期延滞」(61日以上)があった

- ● 債務整理(任意整理・自己破産など)をしたことがある

- ● 代位弁済が発生した

- ● スマホ端末代の分割払いを滞納した履歴がある

原因②:総量規制オーバー(年収の3分の1以上の借入)

貸金業法により、貸金業者は年収の3分の1を超える金額を貸せません。

意外と見落とされがちなのが、クレジットカードの「キャッシング枠」も合算される点です。自分では気づかないうちに上限に達しているケースがあるため注意が必要です。

原因③:短期間で複数社に申し込んでいる(申込ブラック)

手当たり次第に申し込むのは逆効果です。お金に困っている印象を与えてしまうため、短期間での複数申込は審査で非常に不利になります。

とくに以下の点に注意しましょう。

- ● 1ヶ月以内に3社以上申し込むと「申込ブラック」と見なされるリスクが高まります

- ● 信用情報機関に6ヶ月間記録されます

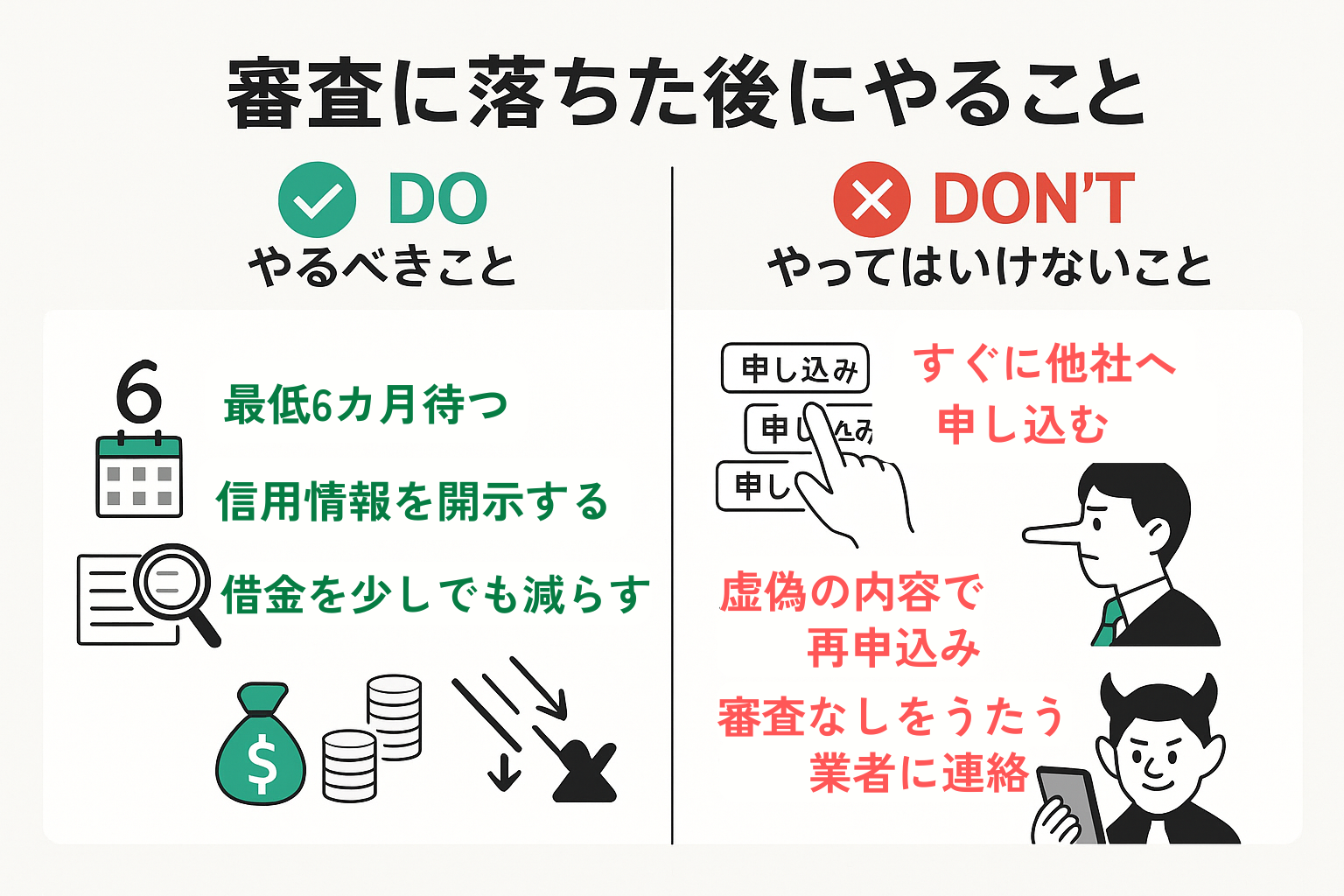

審査落ちの後どうする?やるべきこと・NG行動を徹底整理

審査に落ちた直後の行動が、あなたの未来を大きく左右します。

冷却期間を設けて、落ちた理由を客観的に見つめ直すことが重要です。

焦って次に申し込むのではなく、まずは冷静になること。以下の「やるべきこと(DO)」と「やってはいけないこと(DON’T)」をきちんと理解し、次のチャンスに備えましょう。

◎ やるべきこと(DO)

✅ 6ヶ月は新規申込を控える

リセットを待つのが最良の選択です。信用情報の「申込履歴」は半年で消えます。

✅ 信用情報を開示して原因を特定する

信用情報機関(CIC、JICC)に情報開示を請求し、客観的な事実を確認しましょう。インターネットなら手数料500円~1,000円程度で即時に確認できます。

✅ 借入総額を減らす/収入を安定させる

返済実績を積み、信用を回復しよう。副業や収入増も前向きな評価材料になります。

❌ やってはいけないこと(DON’T)

☒ すぐに他社へ申込む

「申込ブラック」の状態をさらに悪化させるだけです。審査に落ちたという記録が残っているまま申し込んでも逆効果です。

☒ 申込情報を偽って再チャレンジ

嘘の年収・借入額を申告しても信用情報との照合でバレます。信頼を損ねて審査落ち確定です。

☒ “審査なし”を謳う業者に手を出す

ほぼ間違いなく違法なヤミ金。金利も取り立ても常識外です。絶対に避けましょう。

レイクは在籍確認の電話は原則なし【会社にバレたくない人必見】

カードローンの申し込みで多くの人が気にするのが、「職場に電話がかかってこないか?」という点です。

レイクでは、原則として在籍確認の電話連絡を行わず、書類提出のみで完了できるケースが大半です。

ただし、条件によっては例外的に電話が入ることもあるため、仕組みや例外ケースをあらかじめ把握しておくことが重要です。

この章では、レイクの在籍確認の流れと例外条件、さらに「どうしても電話を避けたい方」に向けた他社の選択肢についても詳しく解説します。

レイクの在籍確認は原則書類で完了する

レイクでは、在籍確認の際に勤務先への電話連絡は原則として行われず、書類の提出で確認を完了するケースが大半です。

これにより、「職場にバレたらどうしよう…」と不安な方でも、安心して申し込むことができます。

実際の在籍確認では、本人確認書類(運転免許証や健康保険証など)や、必要に応じて収入証明書を提出することで、勤務先の確認が完了します。

ただし、審査の内容によっては電話連絡が必要になる場合もあるため、「必ず電話なし」とは言い切れない点には注意が必要です。

そのような場合でも、事前に相談することで対応してもらえる可能性があります。

電話がかかる可能性のある例外ケース

レイクでは在籍確認を原則書類で行っていますが、一部のケースでは勤務先への電話連絡が行われる場合があります。

これは、提出された書類だけでは在籍情報の確認ができない、もしくは審査上の追加確認が必要と判断された場合です。

電話確認が必要になる例外ケース

| ケース例 | 理由・背景 | 対応策・アドバイス |

|---|---|---|

| 提出書類の内容に不備や不一致がある | 本人確認や在籍の証明が不十分と判断される | 事前に書類を見直し、不備がないように準備する |

| 勤務先が少人数企業・個人事業主などで確認が難しい | 公式な登記や電話応対が確認できず、審査に支障が出る | 勤務先名や代表電話の記載を正確に入力する |

| 勤務実態・勤続期間などに審査上の疑問がある | 安定した勤務先かどうか追加で確認する必要がある | 在籍の証明ができる資料(社員証など)を用意する |

| 他社借入が多く、信用情報との照合が必要になる | 総量規制・返済能力のチェックで補足資料が必要になる | 申込後に電話で事情を説明し、相談する |

このようなケースでも、事前にレイクへ連絡することで相談・配慮を受けられる場合があります。「電話連絡は避けたい」と考えている方は、申込後にすぐ問い合わせて事情を伝えておくと安心です。

- 0120-09-09-09

*受付時間:平日9時~18時

どうしても電話を避けたい人への他社選択肢

レイクでは原則として在籍確認の電話はありませんが、「絶対に職場にバレたくない」という方にとっては、他社の対応も気になるポイントです。

実は、プロミス・アコム・アイフルといった大手消費者金融もすべて、原則お勤め先へ在籍確認の電話連絡なしに対応可能です。

このページでは、すでに主要4社の在籍確認対応や無利息期間などを比較した表を掲載しています。

各社の特徴をチェックしたうえで、自分にとって一番安心できるサービスを選ぶようにしましょう。

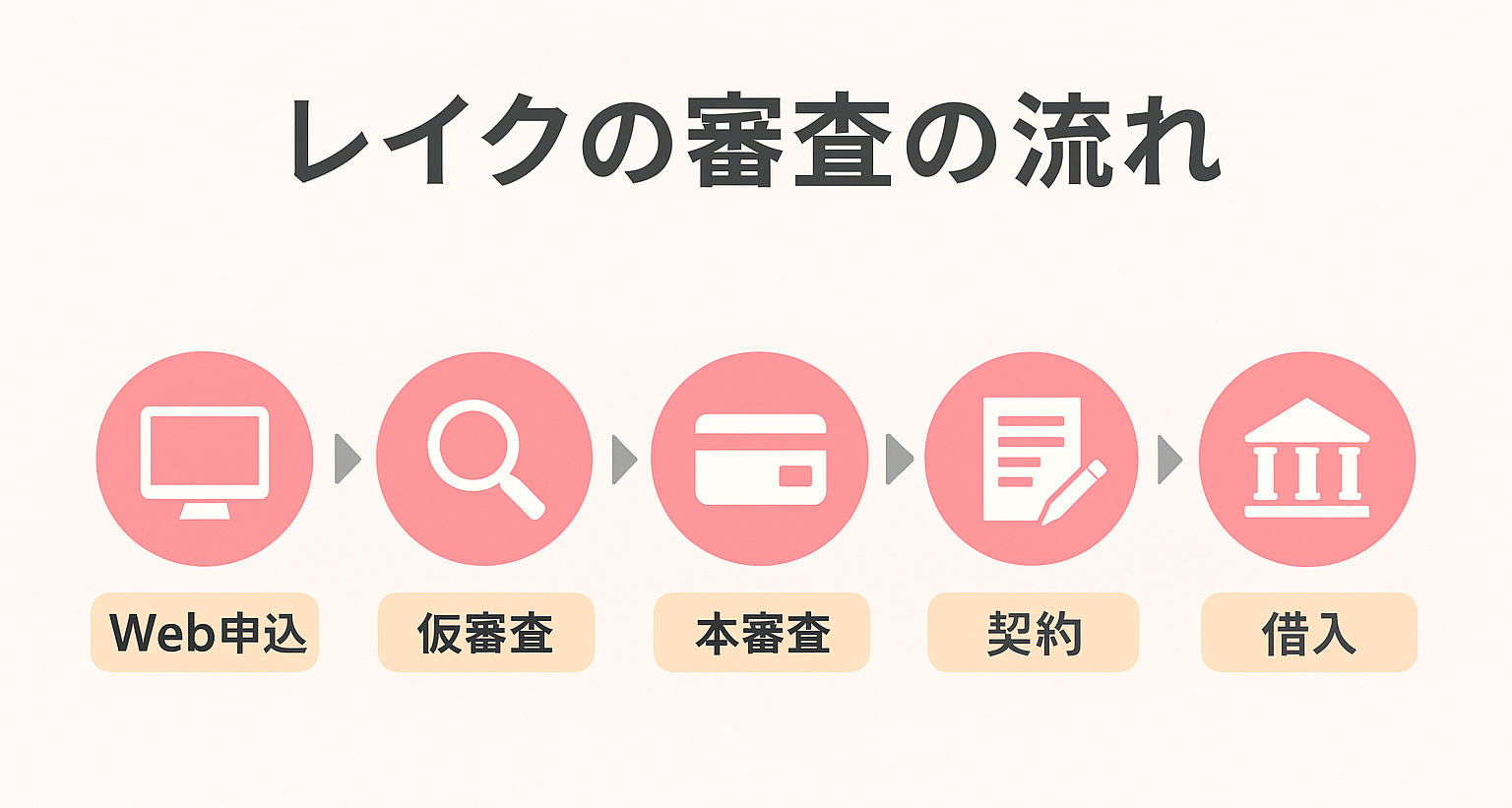

レイクの申込み~借入れの流れ!審査時間・融資スピードも解説

レイクでは、Webからの申し込みやスマホアプリ、自動契約機など、手続き方法が多彩に用意されています。

審査結果の通知もスピーディーで、条件が揃えば最短25分での即日融資も可能です。

この章では、申込方法の流れと注意点、審査時間・結果確認の手段、さらに各手続き手段の違いについてわかりやすく解説します。

Web申込の手順と注意点

レイクのWeb申し込みは、スマホやパソコンから24時間365日対応しています。以下の手順で進めれば、簡単に申込みが完了します。

| ステップ | 内容 |

|---|---|

| STEP1 | レイク公式サイトにアクセスし、「今すぐお申込み」をクリック |

| STEP2 | 「はじめてのお申込み」画面で、希望契約額とメールアドレスを入力 |

| STEP3 | 利用規約に同意して、「お客様情報の入力へ進む」をクリック |

| STEP4 | 名前・生年月日・性別・電話番号・住所・勤務先情報を正確に入力 |

| STEP5 | 入力内容を確認し、「この内容で送信する」を選択して申込み完了 |

申込みにあたっては、申し込み条件(年齢・収入)を満たしているかの事前確認が重要です。また、虚偽の申告や入力ミスがあると、審査落ちや確認作業の遅れにつながるため注意しましょう。

審査結果の通知方法と審査時間

レイクでは、Web申込を完了すると最短15秒で仮審査の結果が画面に表示されます。その後、在籍確認や信用情報の照会を含む本審査に進み、最短25分で融資が可能です。

審査結果は、Web上の画面または登録したメールアドレス宛に通知されます。

本人確認もWebで完結できるため、契約書類が郵送されてくることは基本的にありません。

なお、審査では申込内容や信用情報、必要書類の不備などがチェックされるため、事前の準備と正確な入力がスピード融資の鍵となります。

スマホアプリや自動契約機でも申し込み可能

レイクでは、パソコンやWebブラウザからの申込みに加えて、スマホアプリや自動契約機からも手続きが可能です。

スマホアプリでは、本人確認を「スマート本人確認(顔+本人確認書類の撮影)」または「口座登録」によって完了でき、カードレスでの借入れにも対応しています。

申込みから契約、借入れまでをすべてアプリ内で完結できるため、郵送物を避けたい方にもおすすめです。

一方、自動契約機を利用すれば、その場でカードを発行でき、近くの提携ATMからすぐに現金を引き出せる点がメリットです。画面操作も分かりやすく、操作に不安がある方は店舗スタッフに相談できる安心感もあります。

借入方法の選び方と流れ

レイクで審査に通過し、契約が完了すると、すぐに借入れが可能になります。借入方法は、以下の3つから選べます。

- 銀行振込

- スマホATM取引(セブン銀行・ローソン銀行)

- 提携ATM(コンビニATMや銀行ATMなど)

中でも、急いで現金が必要な場合は「銀行振込」がおすすめです。 振込先を事前に登録しておけば、Webやアプリから24時間即時振込が可能です(夜間は金融機関により反映タイミングが異なります)。

スマホATM取引は、スマートフォンだけで現金を引き出せるためカードが不要で便利ですが、手数料がかかる点には注意が必要です。

| 借入方法 | 24時間受付 | カード不要 | 手数料 |

|---|---|---|---|

| 銀行振込 | ◯ | ◯ | 無料 |

| スマホATM取引 | ◯ | ◯ | 110円~ |

| 提携ATM | ◯ | × | 110円~ |

利用シーンやコストに合わせて、一番使いやすい借入方法を選びましょう。

レイクの無利息期間は60日・365日から選べる!条件や違いを徹底解説

レイクでは、はじめての契約者を対象に「60日間」または「365日間」の無利息サービスを選択できる特典が用意されています。

これにより、借入期間や金額に応じて、より自分に合った利息ゼロのサービスを活用できるのが大きな魅力です。

ただし、それぞれの無利息期間は適用条件が異なるため、事前にしっかり理解しておくことが大切です。

この章では、60日と365日の違いや選び方、注意点を詳しく解説します。

60日・365日間の無利息サービスの違いとは?

レイクの無利息サービスは、利用者の条件に応じて「60日間」または「365日間」のいずれかを選択できます。

この無利息期間はいずれも「レイクを初めて利用する方限定」となっており、契約後に選ぶ形式です。

特に「60日間無利息」は、他社の30日間と比べて2倍の期間が利息ゼロとなるため、短期の借入れを予定している方にとって非常にお得です。

一方、契約額が50万円以上の場合は、365日間の無利息サービスが適用され、長期間の借入れでも利息を抑えられるのがメリットです。

| 無利息期間 | 条件 |

|---|---|

| 60日間 | 初めてレイクを利用する方 Web申込+契約額50万円未満の方 |

| 365日間 | 初めてレイクを利用する方 Web申込+借入額50万円以上 |

※注釈

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

あなたに合うのはどっち?無利息期間の選び方ガイド

レイクの無利息サービスは、内容を比較するだけでなく、自身の利用目的や返済プランに応じて選ぶことが大切です。

短期で一括返済したい方と、余裕を持って返済したい方とでは、最適な無利息期間が異なります。

利用スタイル別のおすすめ

| おすすめの 無利息期間 |

利用スタイル | 理由 |

|---|---|---|

| 60日間無利息 | 数万円だけを一時的に借りて、1~2ヶ月で返済予定 | 利用額が少なく、短期返済であれば60日間すべての利息がカバーされる |

| 初めての借入で不安があり、まずは試しに借りてみたい | 借入額が少なめでも、実質利息ゼロでお試ししやすい | |

| 365日間無利息 | 50万円以上のまとまった資金を借り、ゆとりを持って返済したい | 長期にわたり利息がかからず、月々の返済負担を抑えられる |

無利息期間は契約後に自分で選択する形式です。どちらがよりお得かを考えるには、「いくら借りるか」「どのくらいで返すか」を事前にイメージしておくことが重要です。

無利息期間を適用するための条件と注意点

レイクの無利息サービスは魅力的ですが、条件を満たさないと適用されません。

とくに365日無利息を希望する場合には、収入証明書の提出期限など、クリアすべき手続きがいくつかあります。

以下の表で、それぞれの無利息期間に必要な条件を確認しておきましょう。

利息期間ごとの適用条件一覧

| 無利息期間 | 主な適用条件 | 補足・注意点 |

|---|---|---|

| 60日間 | 初回利用+Web申込+契約額50万円未満 | 契約後に60日間を選択する必要あり |

| 365日間 | 初回利用+Web申込+契約額50万円以上+契約後59日以内に収入証明書提出完了 | 収入証明書の提出遅れで対象外になる可能性あり/選択が必要 |

また、いずれの特典も「初めてレイクを利用する方限定」である点には注意が必要です。すでに一度でも契約歴がある方は対象外となります。

無利息サービスの適用可否は契約時に選択画面で表示されるため、選び忘れにも注意しましょう。

レイクの審査に関するよくある質問(Q&A)

レイクの審査は、初めての方にとっては不安や疑問が多いものです。ここでは、レイクの審査に関するよくある質問をまとめました。疑問を解消して、スムーズな借り入れを目指しましょう。

レイクは審査途中でキャンセルできる?

審査結果が来ないときはどうする?

レイクは土日も即日融資は可能?

レイクの返済方法にはどんな種類がある?

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。