「急な出費で今すぐお金が必要なのに、収入証明書が手元にない…」「家族や職場に内緒で、誰にもバレずにお金を借りたい…」

そんな方におすすめなのが、収入証明書なしで借りられるカードローンです。

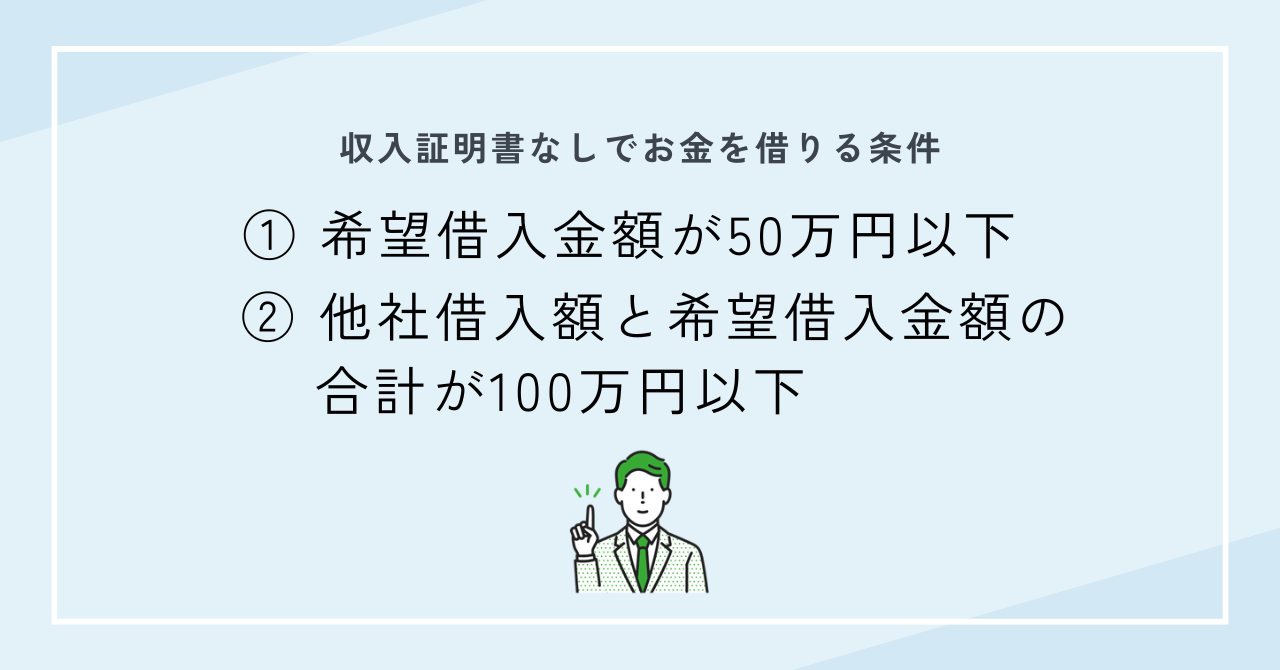

結論から言うと、希望額が50万円以下かつ他社借入と合計100万円以下であれば、原則として収入証明書は不要です。しかも、スマホ1台で即日融資・バレずに借りられる大手カードローンも存在します。

本記事では、収入証明書が不要になる条件とその理由、そしてバレずに借りられるカードローンの選び方まで徹底解説。最後まで読めば、あなたにぴったりのカードローンが見つかるはずです。

【結論】大手消費者金融5社が「収入証明書なし・即日・バレずに借りられる」条件をすべて満たす!

「結局、どこで借りればいいの?」

その疑問に、まず結論からお答えします。数多くのカードローンを分析した結果、収入証明書なしで、バレずに、即日お金を借りたいなら、選ぶべきは「WEB完結」に対応した以下の大手消費者金融5社です。

なぜなら、これら5社はすべてWEB完結に対応しており、在籍確認の電話が不要で、郵送物もなく契約まで進められるためです。

また、審査から融資までのスピードも非常に速く、最短3分~25分で借入が完了するケースもあります。

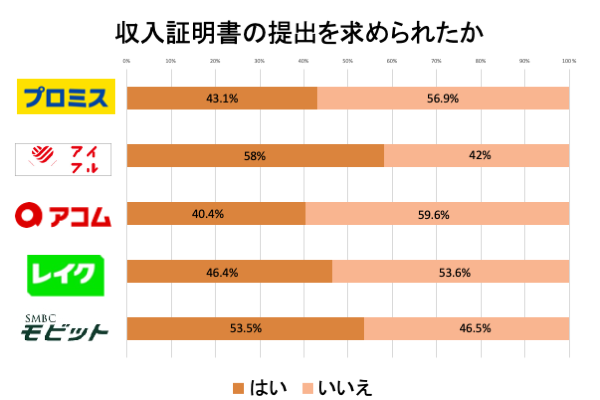

実際、NET MONEY編集部で行ったカードローン利用者調査によると、プロミス、アコム、レイクでは、半分以上の人が収入証明書なしで借入れできました。

まずは、この5社が最有力候補であると覚えておいてください。

次のセクションでは、なぜこの5社なのか、その「選び方の基準」を詳しく解説します。そして、その後に各社を徹底的に比較していきますので、自分の状況に最適な一枚が必ず見つかります。

収入証明書不要カードローンの選び方|失敗しないための5つのチェック項目

収入証明書が不要だからといって、条件だけでカードローンを選んでしまうのは危険です。「審査に時間がかかって即日融資に間に合わなかった」「郵送物で家族にバレた」など、失敗の原因は“選び方”にあります。

そうならないためには、あなたの状況に合った「本当に重視すべきポイント」を見極めることが不可欠です。

このセクションでは、即日融資・バレ対策・手続きのしやすさ・金利の有利さなど、失敗しないために欠かせない5つのチェック項目を詳しく解説します。

あなたが何を優先すべきか、明確になるはずです。まずは以下の表で、それぞれの項目がどんな人にとって重要かを一覧で確認してみましょう。

| チェック項目 | チェックするポイント | なぜ重要か? |

|---|---|---|

| ①バレにくさ | 在籍確認の電話・郵送物が原則なしか | 家族や職場に内緒で借りたいという最大の悩みを解決するため |

| ②融資スピード | 最短融資時間・即日融資の申込締切時間 | 「今すぐお金が必要」という緊急のニーズに応えられるか判断するため |

| ③返済の負担 | 無利息期間の長さ・上限金利の低さ | 総返済額を抑え、無理なく返済を続けるために必須の比較項目 |

| ④審査への不安 | 消費者金融か銀行か・審査通過率 | 自分の状況に合わせて、より審査通過の可能性が高い選択肢を見つけるため |

| ⑤手続きの手軽さ | WEB完結か・スマホアプリの機能性 | 申込から返済までの手間を減らし、ストレスなく利用するため |

①バレない?|在籍確認の電話・郵送物なしの方法で選ぶ

家族や職場にバレずにカードローンを利用するには、「在籍確認の電話」と「自宅への郵送物」の2点を確実に回避することが最重要です。

そのためには、以下の2つのポイントを押さえたカードローンを選びましょう。

● WEB完結に対応しているか

申込から契約、借入までの全工程をスマホやパソコンで完了できる「WEB完結型」のカードローンなら、「契約書類の郵送」「ローンカードの配送」の自宅宛の郵送物をゼロにできます。

● 在籍確認の電話を避けられるか

多くの大手消費者金融では、申込者の返済能力を書類で確認できる場合、勤務先への電話連絡を原則として行いません。

カードローンを選ぶ際は、各社の公式サイトに「WEB完結可能」「原則電話連絡なし」などの記載があるかを必ず確認しましょう。

②すぐ借りたい|即日融資のスピードで選ぶ

「今日中にお金が必要」「今すぐ借りたい」。そんな人にとって最も重視すべきなのが、融資までのスピードです。

多くの大手消費者金融では、最短即日での借入が可能ですが、注意すべきは「申込から審査・契約までを当日中に完了できなければ、即日融資は不可能」です。

とくに、以下のようなケースでは即日対応できないこともあるので注意しましょう。

● 夕方以降に申し込んだ

申込みの締切時刻を過ぎると、審査・振込が翌営業日に持ち越されることがあります。

● 年末年始やGWなどの長期休暇中に申し込んだ

申込が集中して混雑しやすく、勤務先が休みで在籍確認がとれないこともあるため、即日対応が難しくなります。

● 申込内容や書類提出に不備があった

本人確認や審査が完了せず、結果として即日融資に間に合わないことがあります。

本人確認書類をあらかじめ用意し、平日の午前中に申し込みを完了させるのが最も安全です。

以下に、代表的な大手カードローン5社の融資スピードと申込締切時間の目安をまとめました。「いつまでに申し込めば今日中に借りられるか」の参考にしてください。

| 金融機関 | 最短融資時間 | 即日融資の申込・審査締切(目安) |

|---|---|---|

| プロミス | 最短3分 | 21:00まで |

| アコム | 最短20分※1 | 21:00まで |

| アイフル | 最短18分 | 21:00まで |

| レイク | Webで最短15分※2 | 21:00まで(日曜は18:00) |

| SMBCモビット | 最短15分 | 20:00頃まで |

※上記はあくまで目安です。申込の曜日や時間帯、審査状況によって変動します。

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 一部金融機関および、メンテナンス時間等を除きます。

③返済は楽?|無利息期間と金利で比較する

「できるだけ利息を払いたくない」「返済の負担を減らしたい」。そんな方にとって、チェックすべきは「無利息期間」と「上限金利」の2つです。

どちらも“返済総額”に直結する重要な指標ですが、それぞれ選び方のポイントが異なります。

● 無利息期間→短期返済向け

初めての利用者を対象に、一定期間(多くは30日間)の利息が0円になるサービスです。たとえば10万円を30日以内に返済できるなら、通常1,500円前後かかる利息がゼロになります。

● 上限金利→長期返済向け

初めての契約では、ほとんどの場合で上限金利(年14.5%~18.0%程度)が適用されます。この金利差は、返済期間が長くなるほど負担に直結します。たとえば、10万円を12カ月で返済する場合、年間で1,991円の差が生じます。

返済の見込み期間を踏まえて、「短期なら無利息」「長期なら低金利」という基準で選ぶことで、無駄な利息を抑え、賢くカードローンを活用できます。

④審査は不安|金融機関の種類で選ぶ(消費者金融 vs 銀行)

収入証明書不要で借りられるカードローンは、主に「消費者金融」と「銀行」の2種類に分けられます。それぞれに特徴があるため、自身の状況に合わせて選ぶことが大切です。

私はこれまでたくさんの利用者を見てきましたが、多くの方が金利の低さだけで銀行を選びがちです。けれども、審査のスピードや柔軟性、バレ対策まで含めて総合的に判断することが重要です。とくに急ぎの人や審査に不安がある人には、柔軟で配慮の行き届いた大手消費者金融が現実的な選択肢になることが多いです。

主な違いを比較表でチェック

| 比較項目 | 消費者金融 | 銀行カードローン |

|---|---|---|

| 審査スピード | 速い(最短20分程度) | 遅い(当日~1週間以上) |

| 金利(上限) | やや高め(年18.0%前後) | 比較的低い(年14.5%前後) |

| バレ対策 | 非常に手厚い(WEB完結など) | 金融機関による |

| 総量規制 | 対象 | 対象外(ただし自主規制あり) |

| おすすめな人 | スピード・バレ対策を重視する人 | 金利の低さを最優先する人 |

審査のスピードや柔軟性を求めるなら消費者金融、多少時間がかかっても金利の低さを最優先するなら銀行カードローンが選択肢となります。

⑤手続きは簡単?|申込の手軽さ・アプリの使いやすさで選ぶ

「忙しくて窓口に行く時間がない」「できればスマホだけで完結させたい」。そんな方にとっては、アプリ対応のしやすさがカードローン選びの決め手になります。

とくに大手消費者金融は、公式アプリの使いやすさが格段に向上しており、申込から借入・返済までがスマホひとつで完結するのが当たり前になりつつあります。

● スマホアプリでできること

- ✓ 申込~契約まで、すべてオンライン完結

- ✓ セブン銀行やローソン銀行ATMで、カードなしのスマホATM取引が可能

- ✓ 借入残高や返済日をいつでも確認可能

- ✓ プッシュ通知で返済日をうっかり忘れ防止

ローンカードを持ち歩く必要がなく、スマホ一つで全てが完結する手軽さは、カードローン選びの新たな基準と言えるでしょう。

収入証明書不要のおすすめカードローン5選【徹底比較】

収入証明書が不要で、かつ即日融資・バレにくさ・審査通過のしやすさを重視するなら、大手5社のカードローンがおすすめです。ただし、どのカードローンが最適かは、あなたの「悩み」や「優先したい条件」によって異なります。

前のセクションで紹介した「5つのチェック項目」をもとに、この章では各社の特徴と強みに応じて、どんな人に向いているかをわかりやすく比較・解説します。

たとえば、最短3分融資が可能なプロミス、原則在籍確認電話なしや原則郵送物なしで手続きできるアコムやSMBCモビット、365日間の無利息期間があるレイクなど、それぞれ異なる強みがあります。

あなたの状況やニーズに合わせて、最適な1社が選べるよう丁寧に紹介していきます。

収入証明書不要で即日お金を借りられる消費者金融カードローンおすすめ5選

| 会社名 | プロミス | アコム | レイク | SMBCモビット | アイフル |

|

|

|

|

|

|

| 収入 証明書(※) なし |

◯ | ◯※1 | ◯ | ◯ | ◯ |

| 電話 による 在籍確認 |

原則電話による 在籍確認なし |

原則、お勤め先へ 在籍確認の電話なし |

なし | 原則電話連絡なし | 原則なし |

| Web 完結 |

◯ | ◯ | ◯ | ◯ | ◯ |

| 審査時間 | 最短3分 | 最短20分※2 | 最短15秒 | 最短15分 | 最短18分 |

| 金利(実質年率) | 年2.5%~18.0% | 年2.4%~17.9% | 年4.5%~18.0% | 年3.0~18.0% | 年3.0%~18.0% |

| 無利息期間 | 30日間 | 30日間※3 | 365日間or60日間 | なし | 30日間 |

| こんな人におすすめ | とにかく急いでいる人・アプリで完結させたい人 | 審査に少しでも不安がある人 | 利息を1円でも安くしたい人 | 職場への電話を確実に避けたい人 | 独自の審査基準に期待したい人 |

| 詳細 | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る |

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 アコムでのご契約がはじめてのお客さま

*申込時間や審査により融資時間は変動します

プロミス|アプリ完結で最短3分融資!バレたくない人向け

| 審査時間 | 最短3分 |

|---|---|

| 融資時間 | 最短3分 |

| 振込時間 | 最短10秒 |

| 収入証明書不要の条件 | 50万円以下の借入または他社含めて100万円以下 |

| 在籍確認 | 原則電話による在籍確認なし |

| 金利(実質年率) | 年2.5%~18.0% |

| 無利息サービス | 30日間 |

| Web完結・カードレス・郵便物なし | ◯ |

「今日中にお金が必要。でも家族や職場には絶対に知られたくない」。そんなあなたに最も向いているのが、プロミスのアプリ完結ローンです。

プロミスは業界でも屈指の最短3分融資を実現。さらに、申込・契約・借入・返済まですべてをスマホひとつで完結できる「アプリローン」が最大の強みです。

契約時に「カードレス」を選べば、ローンカードや契約書類の郵送は一切なし。借入・返済もアプリからセブン銀行やローソン銀行ATMを使えば、24時間誰にも見られずに完了できます。

【プロミスが向いているのはこんな人】

● 今日中にどうしても現金が必要な人

● スマホだけで手続き・借入を完結させたい人

● 郵送物やカードを避けて、家族に絶対バレたくない人

スピード・手軽さ・プライバシー保護の三拍子がそろった一社を探しているなら、プロミスが有力な選択肢です。

アコム|審査通過率は39.1%!(※1)初めての借入に安心のカードローン

| 審査時間 | 最短20分※2 |

|---|---|

| 融資時間 | 最短20分※2 |

| 振込時間 | 24時間最短10秒※3 |

| 収入証明書不要の条件 | 原則不要※4 |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| 金利(実質年率) | 年2.4%~17.9% |

| 無利息サービス | 初回契約日の翌日から30日間 |

| Web完結・カードレス・原則郵便物なし | ◯ |

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 金融機関により異なります。

※4 50万円以下は原則収入証明書類不要(利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

アコムは、2025年5月時点で審査通過率39.9%※という実績を公式サイトで公表しており、「どれくらいの人が通っているか」を事前に知ることができます。これは初めて申し込む方にとって、心理的なハードルを下げる大きな安心材料になります。

※参照:アコム「マンスリーレポート」

また、契約後は会員メニューから「電磁交付」に設定することで、利用明細などの郵送物を原則なしにできるため、家族にバレたくない方にも配慮されています。

【アコムが向いているのはこんな人】

● 初めてカードローンを申し込む人

● 審査の通過率を事前に確認してから選びたい人

● 自宅に郵送物を送られたくない人

“はじめてのアコム”というキャッチコピーの通り、安心して申し込みたい方にこそ選ばれている1社です。

レイク|借入額50万円未満なら収入証明不要&60日間無利息のWメリット!

| 審査時間 | 最短15秒 |

|---|---|

| 融資時間 | 最短15分※ |

| 振込時間 | 最短即日 |

| 収入証明書不要の条件 | 借入希望額が50万円以下、かつ他社借入との合計が100万円以下 |

| 在籍確認 | なし |

| 金利(実質年率) | 年4.5%~18.0% |

| 無利息サービス | 365日間or60日間(※条件あり) |

| Web完結・カードレス・郵便物なし | ◯ |

※一部金融機関および、メンテナンス時間等を除きます。

「収入証明書なしで借りたいけれど、できるだけ利息も抑えたい」。そんな方にぴったりなのが、レイクの60日間無利息サービスです。

レイクでは、初めての契約+Web申込み+借入額50万円未満という条件を満たせば、借入額全体に60日間の無利息が適用されます。これは、収入証明書が不要であるだけでなく、利息を1円でも減らしたい人にとって非常に大きなメリットです。

なお、無利息期間365日プランは、その場合はWebお申込み+契約額が50万円以上(お借入れ額1万円でも可能)+収入証明書の提出+登録完了が必須となり、本記事の「収入証明書不要」という前提には当てはまりません。

もちろん、スマート本人確認を使えば郵送物なしでの契約も可能。プライバシー面でも安心して利用できます。

【レイクが向いているのはこんな人】

● 借入額を50万円未満に抑え、収入証明書なしで契約したい方

● 無利息期間を活用して、利息を1円でも減らしたい人

● 郵送物なしで誰にも知られずに申し込みたい人

「無利息で借りたい」×「収入証明を出したくない」。この両方を叶えたい方に、レイクは最適な一社です。

SMBCモビット|電話確認なし&郵送物ゼロ!家族や職場に知られず即日融資

| 審査時間 | 最短15分 |

|---|---|

| 融資時間 | 最短15分 |

| 振込時間 | 最短3分 |

| 在籍確認 | 原則電話連絡なし |

| 金利(実質年率) | 年3.0~18.0% |

| 無利息サービス | なし |

| Web完結・カードレス・郵便物なし | ◯ |

「職場や家族に借入を知られたくない」。そんな方にとって、SMBCモビットはバレにくさを最優先したカードローンです。

SMBCモビットは、WEB完結を選ぶことで、勤務先への電話確認なし・郵送物なし・カードレス契約が可能。ローンカードが不要なため、自宅に書類やカードが届く心配がありません。

さらに、電話確認が原則不要のため、勤務先が休業日でも審査・融資が進み、最短即日での借入が可能です。

契約後は、アプリを使って銀行口座への振込ができるため、急な出費にも柔軟に対応できます。

【SMBCモビットが向いているのはこんな人】

● 職場への電話や郵送物を完全に避けたい人

● 家族に借入を知られたくない人

● 勤務先が休業日でも最短即日で借りたい人

「誰にも知られず即日借りたい」。そのニーズに応えられるのがSMBCモビットです。

アイフル|独立系ならではの独自審査!他社で落ちた方にもチャンスあり

| 審査時間 | 最短18分※ |

|---|---|

| 融資時間 | 最短18分※ |

| 振込時間 | 最短10秒 |

| 収入証明書不要の条件 | 借入希望額が50万円以下、かつ他社借入と合計100万円以下 |

| 在籍確認 | 原則なし |

| 金利(実質年率) | 年3.0%~18.0% |

| 無利息サービス | 30日間 |

| Web完結・カードレス・郵便物なし | ◯ |

「他社の審査で落ちたことがある…もうどこも通らないかもしれない」。そんな不安を感じている方でも、アイフルの“独自審査”なら新たな可能性が見込めます。

アイフルは大手消費者金融の中で唯一、銀行グループに属さない独立系企業です。そのため、親会社の審査方針に縛られず、独自の柔軟な審査基準を採用しています。他社では落ちてしまった方でも、アイフルなら違う視点で評価される可能性があります。

また、WEB完結+カードレス契約により郵送物なしで手続き可能。急ぎの場合は、申込後にコールセンターに連絡することで「優先審査」を依頼できるのも独自の強みです。

【アイフルが向いているのはこんな人】

● 他社で審査に落ちた経験がある人

● 銀行系ではない、柔軟な審査を希望する人

● 早く審査結果が欲しく郵送物なしで進めたい人

他社とは違う視点で審査されたい、独自の基準に期待したいと考えるなら、アイフルが有力な選択肢となります。

なぜ収入証明書なしでOK?給与明細が不要になるカードローンの条件

カードローンで収入証明書が不要になるのは、借入金額が少額であれば、法律でその提出が免除されているからです。

具体的には、申込先の貸金業者からの借入が50万円以下で、他社を含めた借入総額が100万円以下であれば、貸金業者は収入証明書を求める必要がありません。

参照:日本貸金業協会「収入を証明する書類の提出が必要な場合があります」

この制度は、貸金業法に基づいており、利用者の過剰な借入(多重債務)を防ぐために設けられています。そのため、多くの大手消費者金融では、この条件を満たした申込者に対して、収入証明書の提出を省略する仕組みが整備されています。

本セクションでは、収入証明書が不要となる「2つの条件」について、わかりやすく解説します。

条件①:1社からの借入が50万円以下なら収入証明書は不要

希望する借入額が1社あたり50万円以下であれば、原則として収入証明書の提出は不要です。これは、貸金業法において「50万円を超える貸付を行う場合」に限り、貸金業者に収入証明書の取得が義務づけられているためです。

参照:金融庁「貸金業法Q&A」

50万円という金額は、貸金業者が「貸し倒れリスクが高まる」と判断する一つの基準です。そのため、50万円を超える貸付を行う場合は、年収確認を含めたより慎重な審査が求められます。

提出が必要な書類は、借入希望額によって次のように分かれます。

| 希望利用額 | 必要な書類 | 提出の要否 |

|---|---|---|

| 50万円以下 | 本人確認書類のみ(免許証など) | 原則、収入証明書は不要 |

| 50万円超 | 本人確認書類+収入証明書(源泉徴収票など) | 必須(法律で義務) |

たとえば、申込フォームに「40万円」や「50万円」と記入すれば、収入証明書は求められずにスムーズに手続きが進むケースがほとんどです。一方で「60万円」と記入すると、法律上、必ず収入証明書の提出が求められます。

収入証明書を出さずに申し込みたい場合は、「希望額を50万円以下に設定する」ことが重要なポイントです。

条件②:他社借入と合計で100万円以下なら収入証明書は不要

収入証明書が不要になるもう一つの条件は、「今回申し込む金額」と「他社からの借入残高」を合計して、100万円を超えないことです。

このルールは、少額の借入を複数の業者から重ねた結果、返済不能に陥る「多重債務」を防ぐために設けられています。

カードローン会社は審査の際、信用情報機関(CICやJICC)を通じて、すべての他社借入状況を確認しています。その合計額が100万円を超えると、たとえ今回の申込額が少額でも、収入証明書の提出が法律上必要になります。

具体的なケースで見てみましょう。

● 現在の状況

A社から70万円、B社から20万円の借入がある(合計90万円)。

● 今回の申込

C社に新たに20万円の利用限度額で申し込む。

この場合、C社への申込額は50万円以下ですが、借入の合計額が「90万円 + 20万円 = 110万円」となり、100万円を超えてしまいます。そのため、C社はあなたに収入証明書の提出を求めることになります。

申し込み前には、信用情報を確認するか、借入中の契約内容を見直して、自分の「総借入額」がいくらなのかを正確に把握しておきましょう。

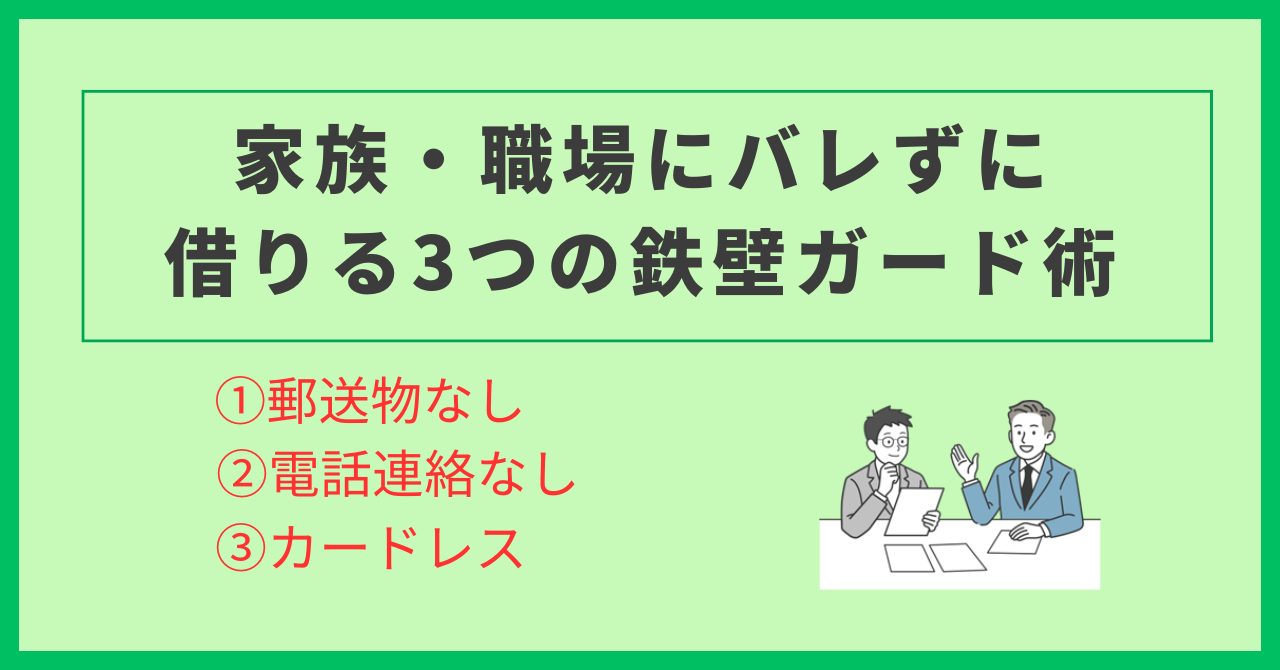

収入証明書不要カードローン|家族や職場にバレない3つの鉄壁ガード術

家族や職場に知られずにカードローンを利用するには、「郵送物」「電話連絡」「カードレス」の3つのポイントを確実に抑えることが重要です。

大手消費者金融はプライバシー保護の仕組み(WEB完結契約、電子交付、カードレス利用)を用意していますが、設定を誤ると明細書の郵送や予期せぬ電話連絡が原因でバレるケースもあります。

ここでは、誰にも知られずにお金を借りるために必ず押さえておきたい3つの対策を、具体的な手順と注意点つきで紹介します。

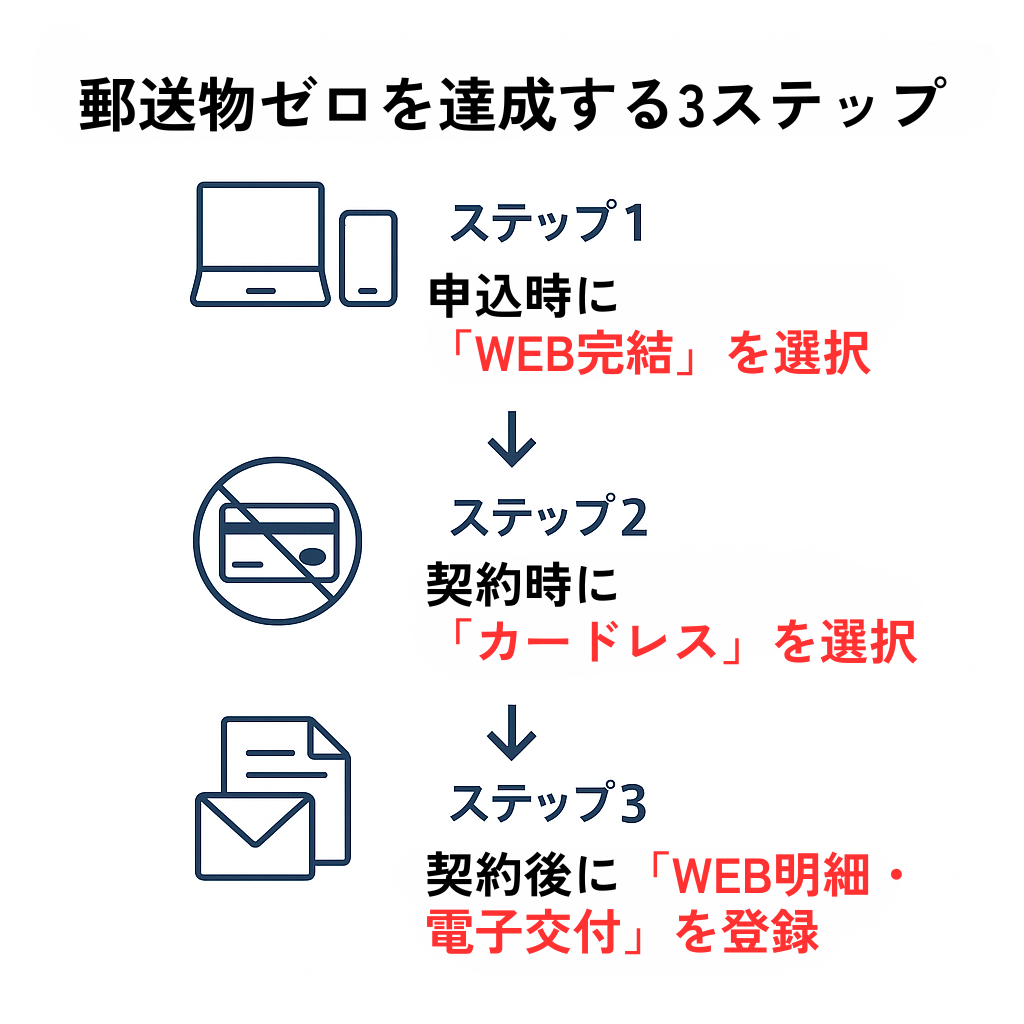

郵送物をなくす|「WEB完結」と「電子交付」を徹底解説

家族に知られないためには、①申込時にWEB完結を選ぶ+②契約後に会員ページで「電子交付(WEB明細)」へ切り替える。この2段階が必須です。

大手消費者金融は、契約書やカードの郵送が原則不要です。さらに、明細の受け取り方法を電子交付(WEB明細)に設定すれば、取引明細の郵送も原則発生しません。

※ただし、延滞や法令対応が必要な場合は書面が送られることがあります。

実際に、各社で郵送物をゼロにするためには、以下のような手続きが必要です。

● プロミス:申込時に「Web明細」を選択すれば郵送物なし

参照:プロミス「Web完結のご紹介」

● アコム:契約後「電磁交付」に登録して明細郵送を停止

参照:アコム「よくある質問」

● レイク:申込時「Web完結(郵送なし)」+契約後「Web明細サービス」登録

参照:レイク「郵送物なしで契約できますか?」

● SMBCモビット:Myモビで電子交付に変更(契約内容により郵送される場合あり)

参照:SMBCモビット「よくある質問」

● アイフル:会員サービスで「WEB明細の受取承諾」をオン

参照:アイフル「電磁的交付」

郵送物をゼロにするには、申込時のWEB完結と契約後の電子交付設定を必ずセットで行うことが重要です。

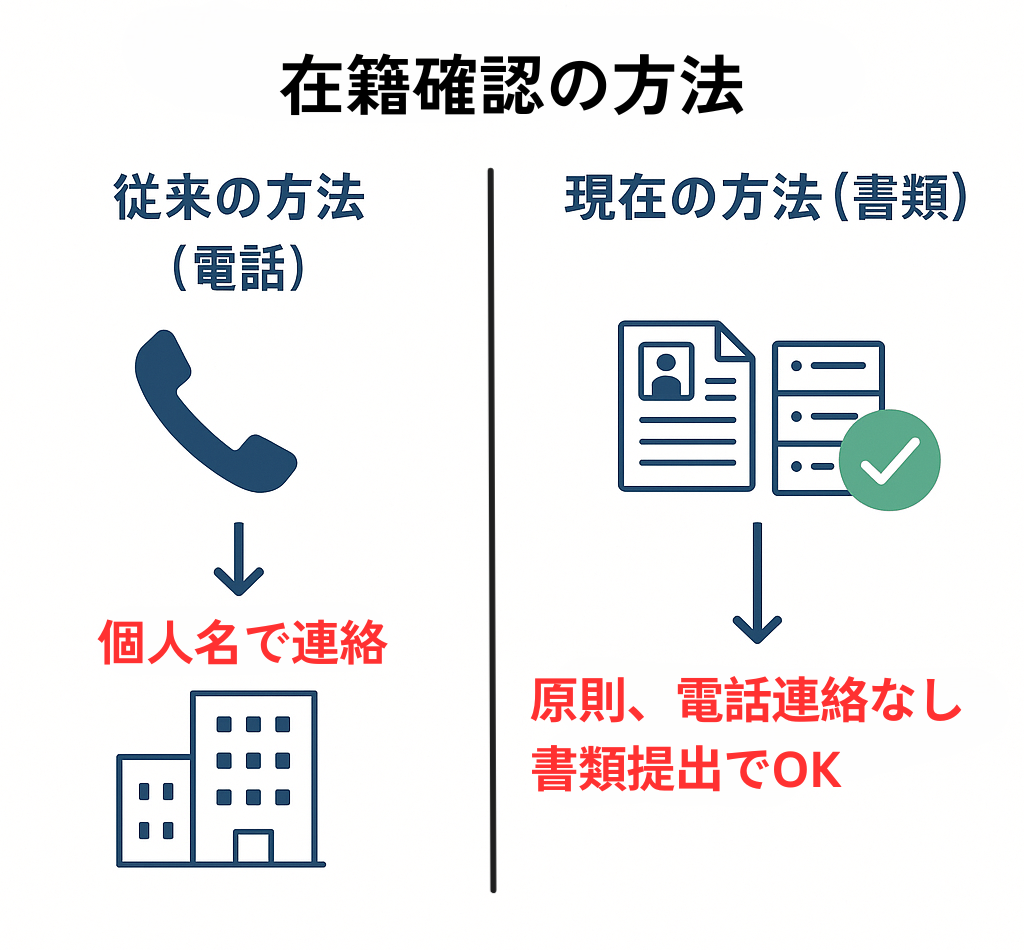

電話連絡をなくす|書類提出による在籍確認の仕組み

勤務先への電話連絡を避けたい場合は、書類提出による在籍確認を選ぶのが有効です。大手消費者金融では、勤務先を確認できる書類を提出すれば、原則として電話連絡を行わずに審査を進められます。

在籍確認は、「申込者が申告した勤務先に実際に勤め、安定した収入があるか」を確認する手続きです。従来は電話が主流でしたが、現在は以下のような書類で代替できるケースが多くなっています。

・社会保険証または組合保険証(勤務先名が記載されているもの)

・直近2か月分の給与明細書

・社員証や源泉徴収票のコピー

このように、申込時に会社名が記載された本人確認書類や給与明細を準備しておくことで、在籍確認の電話に対する不安は解消され、安心して申し込むことができます。

なお、一部の審査では追加確認のため電話が行われることがありますが、その場合も担当者は個人名のみを名乗り、カードローンとわからないよう配慮してくれます。

カードを見せない|「カードレス」と「スマホATM」活用法

家族にカードを見られる心配をなくすには、カードレス契約を選び、スマホATMを利用するのが有効です。

物理的なローンカードを発行しなければ、自宅にカードが届くことも、財布の中を見られる心配もありません。さらに、スマホATMを使えば、コンビニATMで現金の借入や返済がスマホ1台で完結します。

利用の流れは次の3ステップです。

・各社の公式アプリをダウンロードしてログイン

・コンビニATMで「スマホ取引」を選び、アプリのQRコードを読み取らせる

・ATM画面で暗証番号と金額を入力し、現金を受け取る

このように、カードレス契約+スマホATMを活用すれば、物理カードを持たずに借入・返済を完結でき、プライバシーを守れる最終的な鉄壁ガード術となります。

収入証明書不要なカードローンを利用する際の注意点

収入証明書が不要なカードローンを利用する際は、借入れ希望額を50万円以下にしても、給与明細などの提出を求められる場合があるため注意しましょう。

たとえば、年収が低く収入が不安定だと判断された場合は、借入れ希望額が50万円以下であっても収入証明書の提出を求められます。

借入れ額が高額になりやすい、おまとめローンや借り換えローンも例外ではありません。

銀行のフリーローンは300万円まで収入証明書不要で申し込めますが、申込み条件が細かく設定されており、厳正に審査が行われます。

ここでは、具体的に、収入証明書不要なカードローンを利用する際の注意点について解説します。

収入が不安定な場合は収入証明書の提出を求められる場合がある

年収が低く収入が不安定な場合は、借入れ希望額が50万円以下であっても収入証明書の提出を求められる場合があります。収入が不安定な人は単月の返済が滞る可能性が高く、契約後の貸し倒れが懸念されるためです。

収入が不安定と判断されやすいのは、以下に該当する人です。

- 個人事業主(自営業)

- 勤続年数が短い

- 専業主婦

- 日雇いのアルバイト など

上記に該当する人が収入証明書不要のカードローンに申し込む際は、借入れ希望額を10万円程度の少額に設定することをおすすめします。

借入れ額が10万円程度と少額であれば貸し倒れのリスクが低く、収入が不安定な人も無理なく返済できると判断されやすいためです。

契約後に増額の申請をすれば10万円以上を借りられる可能性もあるため、収入証明書なしで借入れしたければ、まずは希望額を少額にして申込みましょう。

おまとめローンや借り換えローンは収入証明書が必要なケースが多い

他社で借入れしている人が、おまとめローンや借り換えローンを利用する場合は、収入証明書の提出を求められるケースが多いといえます。

おまとめローンや借り換えローンは総量規制の対象外で、借入れ額が大きくなりやすいためです。

十分な返済能力がない人には貸付けできないことから、借入れ希望額にかかわらず、収入証明書類の提出を義務付けている業者が多いのが現状です。

大手消費者金融のおまとめローン必要書類

| プロミスのおまとめローン | 本人確認書類1点 収入証明書類1点 |

|---|---|

| レイク de おまとめ | 本人確認書類1点 収入証明書類1点 |

| SMBCモビットの おまとめローン |

本人確認書類1点 収入証明書類1点 |

| アイフルのおまとめMAX | 本人確認書類2点 収入証明書類1点 |

そのため、おまとめローンや借り換えローンに申し込む場合は、あらかじめ収入証明書類を準備しておきましょう。

街金や中小消費者金融は収入証明書不要でお金を借りるのが難しい

「街金」と呼ばれることもある中小消費者金融は、大手と比べると収入証明書なしでお金を借りるのは難しいでしょう。中小は大手に比べて資金力がなく、利用者が貸し倒れた際の損失が大きくなることから、申込み者の返済能力を徹底的に調査する必要があるためです。

また、中小消費者金融の主な申込み対象者は大手の審査に落ちた人です。審査では現在の年収などが重視されることから、収入証明書の提出を義務付けている業者が多くなっています。

中小消費者金融カードローンの収入証明書の要否

| 中小消費者金融のカードローン | 収入証明書の要否 |

|---|---|

| セントラル | 不要 |

| フクホー | 必要 |

| エイワ | 必要 |

| いつも | 必要 |

収入証明書が不要なカードローンで融資を受けたければ、セントラルや大手消費者金融を選びましょう。

給与所得者と個人事業主では収入証明書が異なる

給与所得者と個人事業主では、収入証明書が異なるため注意しましょう。一般的に、給与所得者に比べて個人事業主は収入が不安定であると判断されやすいことから、複数の収入証明書類を提出するよう求められることがあります。

たとえば、個人事業主がSMBCモビットに申し込む際は、収入証明書に加えて来年度の事業・資金計画などを記載する「営業状況確認のお願い」の提出を求められる場合があります。

それぞれの書類は以下のとおりです。

| 給与所得者の収入証明書 | 個人事業主(自営業者)の収入証明書 |

|---|---|

| ・直近2ヵ月以上の給料明細 ・源泉徴収票 ・市民税、県民税額決定通知書 ・年金証書など |

・課税証明書 ・事業計画書 ・確定申告書など |

18歳~19歳の学生は借入れ希望額が50万円以下でも収入証明書が必要

18歳~19歳の人が申し込む際は借入れ希望額が50万円以下であっても収入証明書類が必要です。

日本貸金業協会の取り決めによって、20歳未満の人が借入れする際は、給与明細などの収入が分かる書類の提出が義務付けられているためです。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

引用元:成年年齢引下げを踏まえた対応について│日本貸金業協会

たとえば、18歳~19歳の人がプロミスに申し込む際は、収入証明書類の提出を必須としています。18歳~19歳の学生が収入証明なしで借入れできる学生ローンもないので注意しましょう。

18歳~19歳が申し込めるローンの必要書類

| カードローン・ 学生ローン |

18歳~19歳が 申し込む場合の必要書類 |

|---|---|

| プロミス | ・本人確認書類1点 ・収入証明書類1点 |

| フレンド田 | ・学生証 ・キャッシュカード ・本人確認書類1点 ・収入証明書類1点 |

| 学協 | ・学生証 ・キャッシュカード ・本人確認書類1点 ・収入証明書類1点 |

| カレッヂ | ・学生証 ・保険証 ・キャッシュカード ・公共料金の領収書・又は在宅確認 ・収入証明書類1点 |

銀行のフリーローンは300万円まで収入証明不要だが審査は厳しめ

銀行のフリーローンは300万円まで収入証明書不要で申し込めますが、審査は厳しい傾向にあります。一般的にフリーローンは100万円以上の高額融資がメインで、年収や勤続年数などの申込み条件が細かく設定されているためです。

たとえば、イオン銀行のフリーローンは、前年度の年収が200万円以上ないと申し込めません。

なお、審査結果によっては、借入れ希望額が300万円未満でも給与明細書などの提出を求められる場合があるので注意しましょう。

原則、300万円まで収入証明書不要で利用できるフリーローンは以下のとおりです。

収入証明書不要のカードローンに関するよくある質問

今すぐお金が必要な場合、「収入証明書なしで借入れできるカードローンはないだろうか」と悩んでいる人もいるのではないでしょうか。

「そもそも収入証明書とは何なのか?」「収入証明書はどこで入手できるのか?」「学生は必ず収入証明書が必要なのか?」など、疑問点もたくさんあるでしょう。

ここでは、収入証明書不要のカードローンに関するよくある質問に、分かりやすく回答します。

- 収入証明書とはなんですか?

- 収入証明書とは、自身の年収や毎月の収入を証明することができる公的な書類のことです。

年収額や所得金額などが記載されている書類全般を指し、具体的には以下のような書類が該当します。

・源泉徴収票

・確定申告書の控え

・税額通知書(住民税決定通知書・納税通知書)

・所得証明書・課税証明書

・給与明細書

ほかにも、提出先によっては年金証書、年金通知書、青色申告決算書なども収入証明書として利用できる場合があります。

参照:プロミス

- 収入証明書不要でカードローンを利用できますか?

- 借入れ希望額が50万円以下、または借入れ希望額と他社の借入れ残高の合計が100万円以下であれば、収入証明書不要でカードローンを利用できます。

ただし、銀行カードローンは融資を受けるまで時間がかかるため、借入れを急いでいるなら消費者金融のカードローンを選びましょう。

たとえば、プロミスやアコムなど大手消費者金融のカードローンであれば、曜日を問わず最短3分~25分(アコムは最短20分融資 ※お申込時間や審査によりご希望に添えない場合がございます。)で融資を受けられます。

>>詳しくはこちら

- 18歳または19歳でも収入証明書なしで借入れできますか?

- 18歳、または19歳の人がカードローンに申し込む際は、借入れ希望額が50万円以下であっても収入証明書の提出が必要です。これは、日本貸金業協会の取り決めによって定められています。

学生ローンであっても、申込み時の年齢が18歳~19歳の人は収入証明書類の提出を求められます。給与明細書などをあらかじめ準備しておきましょう。

収入証明書を持っていない、または今すぐ用意できない場合は、後払いアプリの利用も検討しましょう。カードローンとは異なる基準で審査を行っているため、本人確認書類や収入証明書の提出不要で後払い決済が可能となります。

- 収入証明書を手に入れるにはどうすればよいですか?

- 収入証明書は、勤務先、市区町村、コンビニで手に入ります。

収入証明書の種類と入手先

・源泉徴収票:勤務先

・給与明細書:勤務先(直近2ヵ月分など)

・確定申告書:自分または税理士(個人事業主)

・住民税決定通知書:地方自治体または勤務先から配布(郵送など)

・所得(課税)証明書:市役所(区役所)やコンビニで発行

正社員、パート、アルバイトの人は、勤務先から源泉徴収票をもらえる権利があります。ただし年収額が一定以下など発行不要のケースもあるので、勤務先に確認しましょう。

課税証明書(所得証明書)は、マイナンバーカードを使ってコンビニでも発行できます。

- 借入れできるのは年収の3分の1までですか?

- 消費者金融などの貸金業者は、総量規制のため借入れできるのは年収の3分の1までに制限されています。

銀行は総量規制の対象外ですが、多重債務に陥るリスクを最小限に食い止める目的で、同水準の制限を取り入れています。

そのため、すでに貸金業者からお金を借りている人や年収が低い人は、希望通りの借入れができない場合があるため注意しましょう。

なお、総量規制の対象となるのは貸金業者からの借入れに限ります。住宅ローンやマイカードローン、銀行カードローンは対象外です。

- 収入証明書の提出なしで在籍確認もなしにすることはできますか?

- 収入証明書の提出不要で、勤務先への在籍確認をなしにできるカードローンはあります。

たとえば、プロミスやアコム※などの大手消費者金融は、原則お勤め先へ在籍確認の電話なしを公表しています。

審査結果によっては電話による在籍確認を回避できない場合もありますが、申込み者の許可なく勤務先に連絡が入ることはないので、職場にバレたくない人も安心です。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。