ビューカードの審査基準が厳しいのではないか不安に思っていないでしょうか。

結論、ビューカードの審査基準は厳しくないといわれています。日本国内の満18歳以上である条件を満たせば申込めるカードだからです。

申込みからビューカードが手元に届くまでは、1~2週間ほどかかります。

この記事では、ビューカードの審査基準や審査時間、審査に落ちた際の原因や対処法などについて詳しく解説します。審査に通るか不安な人は、この記事を最後まで読んでください。

【Suicaをお得に便利に使える一枚】

| 年会費 | 524円~1万1,000円(税込) |

|---|---|

| ポイント還元率 | 0.5%~11.5% |

| 特徴 | 鉄道利用でお得な特典万歳 |

- モバイルSuicaチャージ1.5%還元

- Suicaオートチャージ機能付き

- 貯まったポイントはSuicaにチャージが可能

\カードの種類により

最大2万7,000ポイント獲得/

ビューカードはさまざまな企業と提携しているため、非常に多くの種類があります。それぞれポイント還元率や特典などが異なるため、自分に適したものを選びましょう。

| カードの種類 | ビューカードゴールド | ビューカード スタンダード |

JRE CARD (Suica付) |

ビックカメラ Suicaカード |

ルミネカード | JALカード Suica普通カード |

JALカード SuicaCLUB-A カード |

JALカード SuicaCLUB-A ゴールドカード |

大人の休日倶楽部 ジパングカード |

大人の休日倶楽部 ミドルカード |

|---|---|---|---|---|---|---|---|---|---|---|

| 年会費 | 1万1,000円 | 524円 | 初年度無料2年目以降524円 | 初年度無料2年目以降524円 | 初年度無料2年目以降1,048円 | 初年度無料2年目以降2,200円 | 1万1,000円 | 2万900円 | 4,360円 | 2,624円 |

| 還元率 | 0.5%~5.0% | 0.5%~5.0% | 0.5%~5.0% | 1.0%~11.5% | 0.5%~5.0% | 0.5%~5.0% | 0.5%~5.0% | 0.5%~5.0% | 0.5%~5.0% | 0.5%~5.0% |

| 保険 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 | 国内/海外旅行 |

| 家族カード | ○ 年会費3,300円 |

○ 年会費524円 |

× | × | × | ○ 年会費1,100円 |

○ 年会費3,850円 |

○ 年会費8,800円 |

× | × |

| ETC | ○ 年会費無料 |

○ 年会費無料 ※ |

○ 年会費524円 |

○ 年会費524円 |

○ 年会費524円 |

○ 年会費無料 |

○ 年会費無料 |

○ 年会費無料 |

○ 年会費524円 |

○ 年会費524円 |

| 国際ブランド | JCB/VISA | JCB/VISA/Mastercard | CB/VISA/Mastercard | JCB/VISA | JCB/VISA/Mastercard | JCB | JCB | JCB | JCB/VISA/Mastercard | JCB/VISA/Mastercard |

| 申込条件 | 20歳以上の安定した収入がある人 | 18歳以上の人 | 18歳以上の人 | 18歳以上の人 | 18歳以上の人 | 18歳以上の人 | 18歳以上の人 | 20歳以上の安定した収入がある人 | 65歳以上の人 | 50歳以上64歳までの人 |

詳細はこちら

青山学院大学を卒業後、大手通信会社でWebマーケティング職に従事し、その後金融系ライターとして活動。自身で資産運用や節約などを行っている実体験とファイナンシャルプランナーの専門知識を活かし、金融ジャンルの記事を制作している。■保有資格

・2級ファイナンシャル・プランニング技能士

・簿記3級

■SNS・HP等リンク

ビューカードに限らず、「とにかくクレジットカードを発行したい!」という人は審査が甘いクレジットカードの解説記事もおすすめです。審査に通りやすくなるコツも紹介しています!

ビューカードの審査基準は厳しい?甘い?

結論から言うと、ビューカードの審査基準はそこまで厳しくないです。その理由として、日本国内に在住の満18歳以上なら誰でも申込むことが可能などが挙げられます。

なお、審査通過率は公式サイトでは明かされていません。

交通系だから一定厳しいものの、鉄道の利用促進のため積極的に発行されると考えられる

クレジットカードは、発行元ごとに大きく6つの系統に分けられ、ビューカードは、交通系に分類されます。交通系カードは、鉄道会社と提携しており、主なターゲットは通勤・通学者など幅広い層であるため、申込みの敷居が低くなる傾向があります。

過度に厳しい審査を行う可能性は低いですが、一般的な流通系カードの審査基準や、消費者金融系カードの審査基準と比べると通りにくい場合もあります。一方で、銀行系カードの審査基準よりは通りやすい傾向にあります。

審査難易度は発行元の会社の種類で変わる

申込条件が日本国内に住んでいる満18歳以上だから審査はそこまで厳しくない

ビューカードには10種類の券種があり、どのカードも基本的に年齢条件を満たせば申込みが可能です。年収に関する明確な条件があるカードは少なく、ゴールドランクのカード(ビューカードゴールド、JALカードSuica CLUB-Aゴールドカード)のみです。そのため、安定した収入がある人であれば、審査に通る可能性は十分にあります。

ゴールドランクのカードについても、具体的な年収の要件がなく、「安定した収入」があれば申込みできるため、比較的間口は広いです。一般ランクであれば、年収200万円以上あれば安心できます。年収200万円未満でも、年収以外の要素も審査に加味されるため通る可能性はあります。

| カードの種類 | 申込条件 |

|---|---|

| ビューカードゴールド | 20歳以上の安定した収入がある人 |

| ビューカードスタンダード | 18歳以上の人 |

| JRE CARD(Suica付) | 18歳以上の人 |

| ビックカメラSuicaカード | 18歳以上の人 |

| ルミネカード | 18歳以上の人 |

| JALカードSuica 普通カード |

18歳以上の人 |

| JALカードSuica CLUB-Aカード |

18歳以上の人 |

| JALカードSuica CLUB-Aゴールドカード |

20歳以上の安定した収入がある人 |

| 大人の休日倶楽部 ジパングカード |

65歳以上の人 |

| 大人の休日倶楽部 ミドルカード |

50歳以上64歳までの人 |

一般ランクからゴールドランクまで選択可能だから審査はそこまで厳しくない

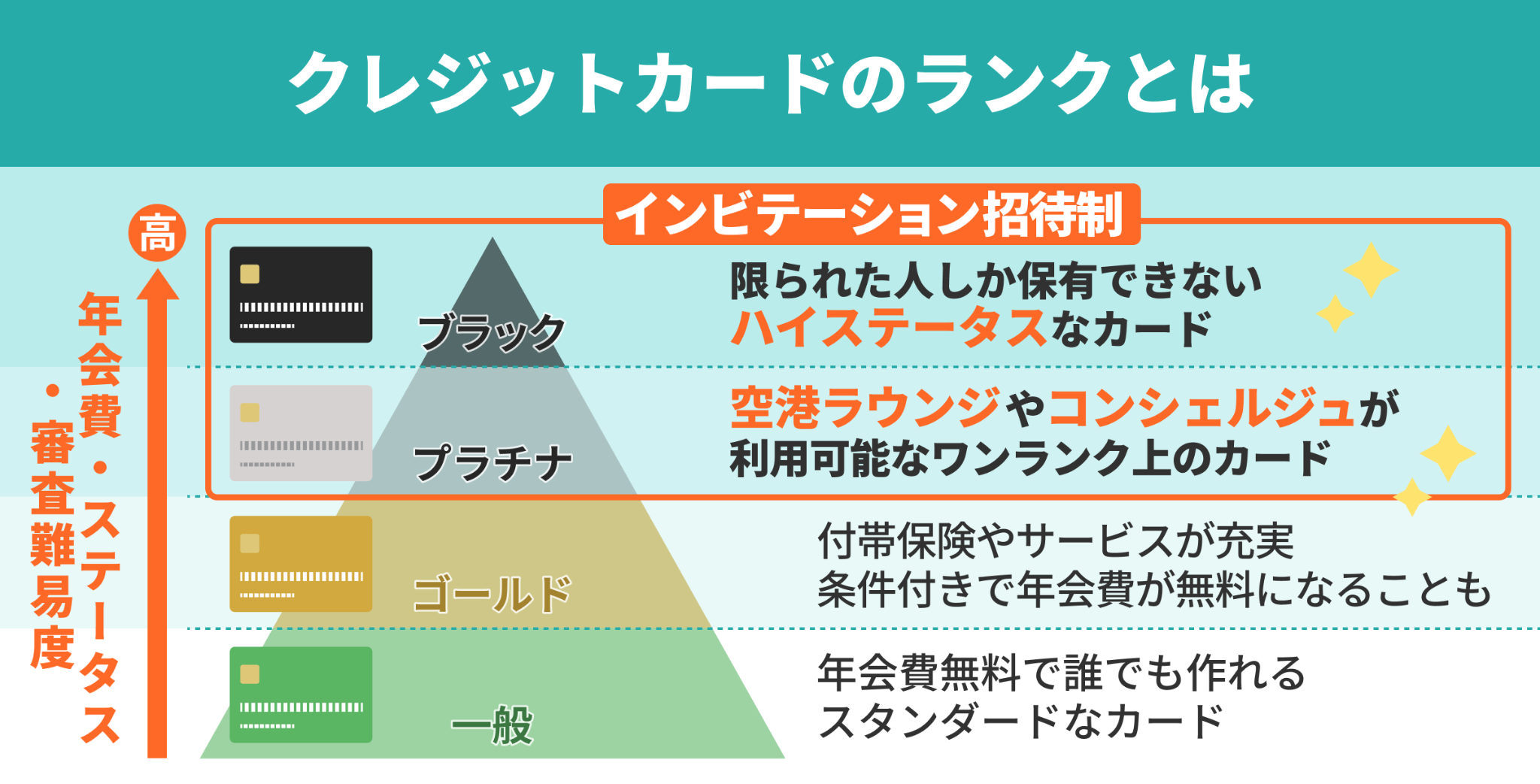

カードのランク ビューカードは全10種類あり、一般カード からゴールドカードまで選択可能です。一般カードは、比較的取得しやすく、ゴールドになると審査条件は厳しくなる傾向があります。

ビューカードゴールドのような、ゴールドランクに分類されるハイステータスなカードは、一般ランクのカードに比べて審査基準が厳しくなる傾向にあります。これらのカードは、申込む人の年収や勤務状況が重要視され、安定した収入が必須条件となることが多いです。

ビューカードの中でゴールドカードに分類されるのは、ビューカードゴールドとJALカードSuica CLUB-Aゴールドカードで、20歳以上の安定した収入がある人が対象と申込条件も厳しくなっています。

\新規入会キャンペーン実施中!/

ビューカードの審査で見られるポイント

ビューカードの審査基準は公表されていませんが、クレジットカード審査では主に「属性情報」と「信用情報」が重視されます。これらの情報を基にスコアリングが行われ、申込者の返済能力や信用度が数値で評価されます。

| 属性情報 | 年収・職業・勤務先・雇用形態・勤続年数・家族構成 など |

|---|---|

| 信用情報 | 割賦残債額(支払い債務の残りの残高)・年間請求予定額(今後1年間で予定されている請求額)・極度額(クレジット会社が設定した利用上限金額)・借入れ額 など |

属性情報とは、収入や勤続年数、雇用形態といった個人に関するデータで、現在の安定した返済能力を確認する材料となります。

一方、信用情報は、過去のクレジットカードやローンの契約履歴、返済状況、他社借入の有無などをもとに、これまでの支払い実績や今後の信頼性を判断する指標として用いられます。

実際の口コミから見るビューカードの審査!学生でも審査通過の可能性あり

実際にビューカードに申込んだ人の口コミを見てみると、審査が通りやすかったと感じた人が多いようです。また、収入があるのに落ちたケースもあるようでした。

便利です!!

毎月の定期代やよく出かける際の定期外のSuicaのチャージは塵も積もれば・・・で地味に大きな出費です。

その分のポイントが3倍になると聞いて作りましたが、使い始めたら気がつけばポイントが溜まっているカードになりました。

また、せっかく対応しているから・・・と利用しているオートチャージもとても便利です。

チャージ残額を気にしなくていいのはとても楽ですし、改札で引っかかるストレスからも解放されました。

特にキャッシュレス決済が優遇されている今は、電子マネー払いを使うことも増えたのでオートチャージの魅力が更に増したように感じます。

引用:みん評

JRをよく使う人におすすめです

電車を常日頃から使用している方にはとてもオススメです。それでポイントが自然に溜まっていきます。

JRが含まれている定期はさらにポイントが確か3倍のポイントがつきます。今はJREポイントとして買い物をしても使用できるのでポイント還元がとても自然にでき、そのポイントをチャージとして使用出来るので凄く使い勝手が良いです。

また、チャージも事前に申込み、設定しておけば自分の指定した金額をオートチャージ出来るので、券売機でチャージの必要もなく本当に便利に使用しています。

引用:みん評

毎日使用

私は毎日、ビュー・スイカを使用して通勤しています。高額な定期でも購入する際には、通常の3倍分のポイントが付与されるのでとてもお得です。ここで付与されたポイントは、商品やクーポンへ交換など様々な使い道があるので楽しく貯めることが出来ます。さらにオートチャージ機能がとても便利です。以前までは残高不足で思わぬタイムロスや、改札で引っかかるという恥ずかしい思いをすることもしばしばありましたが、今ではそんなこと一切ありません。急いでる時でも、残高を気にせずに電車に乗れるのは私にとって最大の利点でした。

引用:みん評

とてもポイントが貯まりやすいです!

通勤で電車を使っているのですが、定期をビュー・スイカのカードで買っています。何もしなくても、それだけで結構ポイントが貯まってお得な気分になります。このカードにする前は、チャージするタイプのスイカを使っていましたが、それだと、少しずつチャージするので、いつの間にか残高不足になり改札で止められることもしばしばでした。このカードはオートチャージするので、いつでも電車に乗ることができます。電車賃は節約できないと思っていたので、ポイントが付くのはとても嬉しいです。

引用:みん評

ビューカードは、通勤や通学をする人にとってお得にポイントが貯められる便利な一枚です。審査に通りやすかったなどという口コミ以上に多くみられた評価は、「ポイントが貯めやすい」や「オートチャージがうれしい」など機能面についてでした。

ごく稀に、ビューカードの審査に落ちたなどいう口コミも見られました。審査基準は不明で、審査に通過しなかった理由は分かりません。ただ上記の口コミのように、リボ払いの残高が残っていたりすると審査に通らない可能性もあるようです。

ビューカードの審査時間

ビューカードの審査時間に関して、公式サイトでの明確の記載はありませんでした。しかし、カードが手元に届く時間は1~2週間ほどかかることから、審査自体はそれよりも早く完了すると推測されます。

ビューカードは申込方法によってカードが届くまでの時間が異なります。店舗の窓口やカウンターで申込んだ場合は、店舗発行カードを即日発行し、その日のうちにカード番号を確認できます。急ぎでカードを作りたい人は、店舗でカードを申込むとよいでしょう。

| インターネットにて申込み | 1週間(申込み後書類を郵送する場合は2週間) |

|---|---|

| 郵送での申込み | 2週間 |

| 店舗の窓口やカウンターにて申込み | 2週間 |

インターネットで申込みをすると、1週間ほどで受け取ることが可能です。またJALカードSuicaは、インターネットで申込みをしても、届くまでに2週間かかりますJALカードSuicaを郵送するとなると、3週間ほどかかるので注意しましょう。

カードを受け取る際は、必ず本人が受け取る必要があります。

審査は土日祝日にも行われています。好きなタイミングで申込みましょう。

ビューカードの審査に落ちた理由は?

ビューカードの審査に落ちる原因は、申込者本人の属性情報や信用情報などさまざまな点が挙げられます。原因をあらかじめ把握して、無駄に審査落ちしないようにしましょう。

申込条件を満たしていない

申込条件を満たさないと、そもそも審査すら受けられずカードの発行ができません。申込みの前に確認し、自分に申込みの資格があるかどうか見極めましょう。

申込条件としては、主に年齢や収入などの条件が設定されています。未成年者やアルバイトやパートなどで収入が安定しない場合、審査に通過するのは難しい傾向にあります。

- 年齢条件 : 18歳以上の人(ゴールドカード:20歳以上の人)

- 収入に関する条件 :ゴールドカード以外はなし(ゴールドカード:安定した収入)

ビューカードは、基本的に18歳以上となっているので、18歳以下の人が申込んだ場合は審査に落ちてしまいます。ゴールドカードは20歳以上のため、申込み前には、自分の条件に当てはまっているカードを申込みましょう。

またゴールドカードは、安定した収入が求められるため、無職やアルバイトだと審査に落ちてします可能性が高いです。

男性 | 30代

落ちたカード:ACマスターカード

職業:会社員

年収:100~200万円

クレカの滞納歴:1年前に1回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

安定して継続的に収入が得られる職業ではないことが一番の理由だと思いました。勤続年数が短く、収入力が低いので難しかったのではないかと感じています。また、滞納もあったため、審査に落ちてしまったのではないかと思います。

男性 | 30代

落ちたカード:PayPayカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:11~20万円

【主な落ちた理由】

当時は会社に勤めてからまだ半年も経過していなかったので、信頼性が足りなかったのだと推測しています。

男性 | 40代

落ちたカード:モビットVISA-W

職業:会社員

年収:1,000万円以上

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

クレジットカード審査に落ちた原因は、新会社設立に伴う一時的な移籍で、当時の会社を辞めて新会社に籍を移したことが影響したと考えられます。新会社に移籍後すぐにカードを申込んだため、勤続年数が3ヶ月と短く、会社の知名度も低かったため、信用情報機関(TSRやTDB)に情報がなく、審査に落ちたと思われます。

男性 | 40代

落ちたカード:ANAアメリカン・エキスプレス®・プレミアム・カード

職業:個人事業主・フリーランス

年収:301~400万円

【主な落ちた理由】

アメックスの一般向けブランドだと思いますが、当時はアシスタントで年収が200万円程度+居候という立場だったため、あまりに評価が低く落ちたのだと思います。

女性 | 50代

落ちたカード:セブンカード

職業:フリーター

年収:1~100万円

【主な落ちた理由】

当時、ネットで調べた所、家の電話がないと落ちるというような事が書いてあったのでそれが原因だと思います。

女性 | 20代

落ちたカード:マルエツカード

職業:フリーター

年収:101~200万円

【主な落ちた理由】

アルバイトとして働き始めて数ヶ月で収入も少なく、一人暮らししたてで、信用度が低かったことが原因だと思います。

男性 | 40代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:201~300万円

【主な落ちた理由】

就職活動中の無職の時期に申込み、経済力・信用力が乏しいと判断されたことが原因だと思います。

申込内容に虚偽や誤りがある

申込みで、虚偽・誤りの申告をすると、信頼できない人物とみなされ、審査に落ちる可能性が高まります。

カード会社は申込内容を厳格に審査しているため、嘘であると見抜かれてしまいます。なぜなら、カード会社は審査の際に、信用情報機関という、金融に関する個人情報を管理・提供する機関に照会しているからです。

カード会社は信用情報機関から得た情報をもとに、申込者が過去に支払い遅延をしたことがあるか、他の借金があるかなどを確認し、審査を行っています。

そのため、他社借入れがあるのにないと申告したり、実際とは大きく異なる借入れ額を記載したりするとすぐに事実が判明します。

また、カード会社は申込者本人の勤務先企業の規模や役職、勤続年数などの要素から、おおよその年収額を推定できるため年収を偽ることも避けましょう。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:21~50万円

【主な落ちた理由】

今までに滞納履歴もなく、ブラックリストにも入ってはいないと思いますが、考えられることとすれば収入証明書の未提出であったことが原因だと思います

女性 | 40代

落ちたカード:ACマスターカード

職業:会社員

年収:201~300万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:5~10万円

【主な落ちた理由】

自分自身としては、申込書の住所が、身分証明書類として提出した運転免許証などと住所が違う場合や、銀行の届出印が間違っている場合なども審査に通らないことがありました。

男性 | 50代

落ちたカード:楽天カード

職業:会社員

年収:501~600万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

当時まだ携帯電話を持っていなかったので携帯電話の欄に自宅の電話番号を記入して提出したからだと思います

女性 | 30代

落ちたカード:楽天カード

職業:個人事業主・フリーランス

年収:101~200万円

【主な落ちた理由】

引っ越したばかりで、本人確認書類との相互が起きたことが原因だと思います。

クレジットヒストリーに傷がある

クレジットヒストリー(クレヒス)に支払い遅延や未払いといった金融事故の履歴がある場合、審査に通るのは難しくなります。

クレヒスとは、過去のクレジットカードやローンの利用履歴を指し、支払い遅延、未払い、クレカの多重申込みなどがあると、クレヒスに傷がつきます。

クレヒスは審査時に参照されるので、傷がある場合、カード会社はリスクを避けるため審査に落とすことがあります。定期的に自身の信用情報を確認し、問題を早期に解決することが大切です。

過去の延滞履歴が残っている場合は、一定期間(通常5年程度)が経過するまで待つか、既存の債務を整理した後に申込みましょう。信用情報を確認したい場合は、信用情報機関に開示請求してみるのもおすすめです。

男性 | 40代

落ちたカード:ACマスターカード

職業:個人事業主・フリーランス

年収:201~300万円

クレカの滞納歴:少なくとも5回

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由】

自己破産したことがまず大きいです。そしてその後も携帯料金の支払いが遅れたことも影響があるのかなと。金融事故を起こす前までは基本的にはクレジットカードの審査などは落ちたことはないので、ここ数年は個人情報に問題がかなりあると思われます。

男性 | 40代

落ちたカード:Nexusカード

職業:個人事業主・フリーランス

年収:201~300万円

滞納歴:カードローンの返済を滞納

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:11~20万円

【主な落ちた理由】

個人事業主という不安定な収入形態と、過去のカードローン返済遅延が主な要因と考えております。

男性 | 50代

落ちたカード:デポジット型ライフカード

職業:公務員

年収:401~500万円

クレカの滞納歴:3年前に一度

直近の3ヶ月のクレカ申込み:2枚

カードの借入金額:5~10万円

【主な落ちた理由】

安定した収入があり公務員という職業にも関わらず審査に落ちた理由として、過去のクレジットカード支払い遅延歴が主な要因だと分析しています。

男性 | 40代

落ちたカード:プロミスVisaカード

職業:会社員

年収:601~700万円

クレカの滞納歴:消費者金融で6回滞納

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:51~100万円

【主な落ちた理由】

カードローンで何度か滞納をした事があり、更には催促の電話がかかってきたり自宅にも返済するようにといった手紙が届いていたので、そういった事で信用情報に傷が入ってしまった事が審査に落ちた原因だと思います。

男性 | 30代

落ちたカード:プロミスVisaカード

職業:会社員

年収:301~400万円

クレカの滞納歴:3回

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:101~200万円

【主な落ちた理由】

クレジットカード会社に目をつけられていたからだと思います。当時は支払いが火の車で、クレジットカードの金を現金化して3社を回していました。滞納もちょこちょこしていたので、多分ブラックリストに載っていたんだと思います。そのせいでクレジットカードの新規入会に落ちたんだと思います。

男性 | 30代

落ちたカード:モビットVISA-W

職業:会社員

年収:401~500万円

クレカの滞納歴:2回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:21~50万円

【主な落ちた理由】

やはり家賃滞納が大きいと思います。保証会社を保証人としており、諸事情により資金不足に陥り滞納しました。滞納家賃を払えず、代位弁済を2回してしまったのが原因だと思われます。また、携帯料金を学生時代に滞納したのも原因かもしれません。

男性 | 50代

落ちたカード:ライフカード

職業:個人事業主・フリーランス

年収:301~400万円

クレカの滞納歴:5回

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

先に使ってたクレジットカードのキャッシングを利用していたのですが、その時に支払を滞納をしていたので、それが原因で落ちたのかなと思っています。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

安定した継続収入がない

ビューカードの審査では安定した継続収入の有無が大きな判断材料となります。なぜなら、返済能力を測るうえで毎月一定の収入があるかどうかは、カード会社にとって最も重要な指標だからです。

収入が不安定な場合、カード会社は将来的な返済遅延のリスクが高いと判断しやすくなります。とくにフリーランスやアルバイトなどで収入が変動しやすい人は、慎重に審査される傾向があります。

一方で、収入が少なくても継続性が確認できれば審査通過の可能性はあります。例えば、長期間同じ勤務先に在籍していたり、複数の収入源がある場合などは評価がプラスに働くことがあります。

クレジットカードの利用実績の履歴がない

クレジットカードやローンを一度も利用したことがない人は、信用情報に履歴が残っていないため審査で不利になることがあります。カード会社は返済実績を重視しており、履歴がゼロだと「信用度が不明」と判断されやすいのです。

信用情報は、過去のカード利用状況や返済履歴、ローン契約などをもとに、今後も適切に支払いができるかを確認する材料です。履歴がない場合、カード会社は支払能力を推測するしかなく、結果として審査落ちにつながるケースがあります。

とくに30代以上でクレジットカードやローンを利用した履歴が一切ない場合、過去に金融トラブルがあって日が経ち、今は履歴が消えているのではと疑われるケースもあるので注意してください。

ただし、公共料金や携帯料金のクレジットカード払いなどで少しずつ履歴を積み重ねれば、信用情報を作ることができます。将来的にビューカードを申込みたい場合は、このような実績づくりが有効です。

多額の借入れを現在している

すでに多額の借入れがあると、返済能力に不安があるとみなされ審査に落ちやすくなります。カード会社は新たな貸し付けによって返済が困難になるリスクを避けるため、現在の借入れ状況を重視して審査を行っています。

ビューカードの審査では、消費者金融や他社クレジットカードでのキャッシング残高、ローン残高なども信用情報として確認されます。借入れが多いと総返済負担が大きく、延滞リスクが高まると判断されるのです。

審査に通るためには、利用中の借入れを少額でも減らしておくことが重要です。完済できるものは早めに返済し、返済能力を証明できる状態を整えてから申込むと、通過しやすくなります。

短期間に複数のクレジットカードに申込みをしている

短期間に複数のカードへ申込みを行うと、「申込みブラック」状態になり、審査に通りにくくなると言われています。

申込みブラックとは、短期間に複数のカードやローンに申込んだ人が、カード会社から、「この人は資金に困っているのでは?」と疑いを持たれている状態のことです。支払い能力に問題があるとみなされ、審査通過が難しくなる場合があります。

一概には言えませんが、一般的に、1ヵ月に3件以上の申込みを行うと「申込みブラック」と判断されるリスクが高くなるので注意しましょう。

女性 | 30代

落ちたカード:プロミスVisaカード

職業:主婦・主夫(パート)

年収:50万円未満

クレカの滞納歴:1年前に3回

直近の3ヶ月のクレカ申込み:0枚

カードの借入金額:0円

【主な落ちた理由】

携帯代、クレカ代の滞納があったからだと思います。携帯代は、払って繋がりまた払えなくなりの繰り返しでした。クレジットカードはリボ払いにしているものや、滞納しているクレジットカードがあったりしていて、申込みしたときは全て返済していたのですが、年数がたっていなかったのか審査が通りませんでした。

男性 | 40代

落ちたカード:モビットVISA-W

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:3枚

カードの借入金額:0円

【主な落ちた理由】

あまりにも短期間にクレジットカードを何枚もつくろうと申込んだからだと思います。申込んだ理由はポイントサイトでポイントをもらうからで、そのような行為が不正行為としてみなされてしまったのかもしれません。

男性 | 40代

落ちたカード:プロミスVisaカード

職業:会社員

年収:301~400万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

直前の3ヶ月で他のクレジットカードに申込んでいたため、与信審査でマイナス評価を受けた可能性があります。

男性 | 50代

落ちたカード:PayPayカード

職業:フリーター

年収:100~200万円

クレカの滞納歴:なし

直近の3ヶ月のクレカ申込み:1枚

カードの借入金額:0円

【主な落ちた理由】

PayPayカードを申込む数日前に三井住友カード(ナンバーレス)が新規発行されたばかりだったので、おそらくこれが原因だと思います。短期間に複数のカードを申込むのは多重申請でNGだと後で知りました。

男性 | 50代

落ちたカード:JCB カード S

職業:フリーター

年収:101~200万円

【主な落ちた理由】

2週間位前に別のカードを発行しており、日数を置かずに別カードに申込んだことが原因だと思います。

男性 | 40代

落ちたカード:三井住友ANA VISA Suicaカード

職業:個人事業主・フリーランス

年収:答えたくない

【主な落ちた理由】

当時はクレジットカードの見直しを行っており、同時に複数のクレジットカードを新規申込していました。それがキャンペーン目当て、お金に困っていると判断されたのもしれません。

本人確認や在籍確認ができなかった

カード会社は審査の一環として、本人確認や勤務先への在籍確認を電話で行う場合があります。対応できないと、審査に時間がかかったり、審査落ちになったりする可能性があります。

申込み後は、登録した連絡先の電話にすぐ対応できるようにしておきましょう。在籍確認される可能性があるなら、勤務先に事前に連絡を入れ、事情を共有しておくとスムーズです。

いきなり上位ランクのカードを申込んだ

ビューカードゴールドなど上位ランクのカードは一般カードに比べて、審査基準が厳格に設定されているため、それらを先に申込むと落ちてしまう可能性が高まります。

高いステータス性を持つカードほど、返済能力や信用度をより厳しくチェックされる傾向があるためです。

申込者の年収や勤続年数、信用情報などが一定以上でなければ審査通過は難しくなります。とくにこれまでクレジットカードの利用実績が少ない人や、収入が安定していない人は不利です。

まずは一般ランクのビューカードで利用実績を積み、その後アップグレードを狙うほうが審査に通りやすいでしょう。計画的に実績を重ねることで信用度が高まり、上位カードへの道も開けます。

ビューカードの審査に通りやすくなるコツ

ビューカードの審査に通りやすくなるコツには、申込内容に誤りがないかの確認やキャッシング枠をつけないなどさまざまあります。コツを把握して、審査通過率を上げましょう。

申込内容に虚偽や誤りがないか確認する

ビューカードの審査に通るためには、申込内容に虚偽や誤りがないかを事前にしっかり確認することが非常に重要です。

申込み時の情報にミスがあると、カード会社は正確に内容を確認できず、結果的に審査に通りにくくなる可能性があります。とくに年収や勤務先、勤務年数、電話番号などの基本情報に間違いがあると、信用情報と照合が取れず、不利な判断をされてしまうこともあるため注意が必要です。

うっかり間違いがないよう、申込み前に一度全体を見直すのも効果的です。オンライン申込みなら、スクリーンショットで保存しておくと見返しにも便利です。

ちょっとした記載ミスが審査の足かせになる場合があるため、正確な情報入力を心がけましょう。

キャッシング枠は0円にする

審査に通りやすくするには、ビューカードの申込み時にキャッシング枠を0円に設定するのが効果的です。

キャッシング枠を希望すると、クレジットカードの審査に加えて貸金業法に基づく審査も追加で行われます。そのため、年収の3分の1を超える借入れができない法律である総量規制との関係から、より厳しいチェックが入ります。とくに他社借入れがある人や年収が高くない人は不利になる可能性が高いため注意が必要です。

ビューカードを申込む際は、キャッシング機能を「希望しない」「0円に設定する」を選ぶことで、審査通過のハードルが下がって発行されやすくなります。

後からキャッシング枠を追加することも可能なため、審査をスムーズに進めたい場合なら、まずはキャッシング枠はつけずに申込むのが賢明です。

「キャッシング目的でクレジットカードを発行したい!」という人は金利の安い。キャッシング機能付きクレジットカードの解説記事もおすすめです。

安定収入を作る

ビューカードの審査に通過したい場合は、安定した収入を得ることも重要な対策のひとつです。

クレジットカードの審査では、継続的に収入があるかどうかが返済能力を判断する大きな材料となります。たとえ収入額が多くなくても、一定の金額が毎月コンスタントに入っていることが評価されやすくなります。

そのため、たとえばアルバイトやパート、派遣社員であっても、勤務先が安定していて勤続期間が長ければ審査に有利に働きます。できるだけ継続して働ける職場を選び、勤続年数を重ねることが信用力アップにつながります。

また、副業をしている場合も収入として申告することが可能です。収入の柱が複数あると示せば、さらに返済能力の安定性をアピールできます。ただし、申込み時には正確な金額と勤務状況を記入するようにしましょう。

複数のクレジットカードに申込む際は期間を空ける

ビューカードの審査に通りやすくするためには、複数のクレジットカードに申込む場合、一定期間を空けることが大切です。

クレジットカードの申込履歴は、信用情報機関に6ヵ月間記録されます。この履歴は各カード会社も閲覧でき、短期間に複数のカードに申込んでいると、「お金に困っているのではないか」といったネガティブな印象を与える可能性があります。

こうした印象を避けるには、1枚申込んだ後、少なくとも6ヵ月は間隔を空けてから次のカードに申込むのが理想です。

クレジットヒストリーに傷がない状態で申込む

ビューカードの審査に通りやすくするには、クレジットヒストリーに傷がない状態で申込むことが重要です。

クレジットヒストリー(信用情報)とは、過去のクレジットカードやローンの利用履歴のことです。これには、支払い状況・利用限度額・残高・契約内容などが含まれ、信用情報機関に登録されています。ビューカードを含むカード会社は、審査時にこの情報を確認し、利用者が信用に足る人物かを判断します。

審査に通りやすくするためには、今あるクレジットカードやローンなどの支払いを遅延なく行ったりなどをして、クレジットヒストリーを良好に保つことがポイントです。

- カードやローンの支払いを毎月遅れずに行う

- スマホの分割払いも同様に遅延に注意する

- 利用限度額に対して使いすぎずに残高に余裕を持たせる

ビューカードの申込み前までに、他のカードで少額決済と期日内の返済を繰り返して信用情報にポジティブな履歴を残しておくと、審査通過率を高められます。

既存の借入れをできるだけ返済しておく

既存の借入れをできるだけ返済しておくことで、ビューカードの審査に通りやすくなります。

クレジットカード会社は、申込者がすでにどの程度の借金を抱えているかについて信用情報を通じて確認します。借入れが多いと「返済能力に不安がある」と判断されやすく、審査のハードルが上がる傾向があります。そのため、あらかじめ借入れを減らしておくことが、審査をスムーズに進めるうえで効果的です。

とくに消費者金融やカードローン、リボ払いなどの高金利な借入れは、優先的に返済するとよいです。

また、借入れが複数ある場合は、借入れ件数そのものを減らすことも重要です。たとえ金額が大きくなくても、件数が多いと借入れに依存しているという印象を与えてしまいます。

本人確認や在籍確認に対応できるようにしておく

本人確認や在籍確認にスムーズに対応できるようにしておくことで、ビューカードの審査が円滑に進み、通過しやすくなります。

クレジットカードの申込みでは、本人確認書類の提出や勤務先への在籍確認が行われる場合があります。これらの手続きは、申込者の情報に誤りがないか、安定した収入源があるかをチェックするために重要です。

本人確認については、提出書類に不備がないよう、事前に準備しておきましょう。ビューカードの場合、運転免許証やマイナンバーカード、健康保険証などが使えますが、有効期限内であることや住所が一致していることが求められます。

また、在籍確認がある場合に備えて、勤務先には「クレジットカード会社から電話があるかもしれない」と一言伝えておくと安心です。伝えられなくても、カード会社は会社名ではなく個人名で連絡をするため、職場にバレる心配はありません。

ビューカードの審査に落ちた場合の対応方法

ビューカードの審査に落ちてしまった後でも、全くチャンスが無いわけではありません。期間を空けて再申込みを行う、審査のハードルが低いカードを選ぶ、または代替手段を利用するなど、自分の状況に合った方法を取り入れてみましょう。

期間を空けて再度申込む

ビューカードの審査に落ちてしまった場合、すぐに再申込みするのは避け、期間をあけてから申込みましょう。短期間に再申込みを行うと、カード会社から「申込みブラック」として認識され、さらに審査に通りづらくなる可能性があります。

一般的には、最低でも6ヵ月以上の期間を空けて再申込みするのが理想です。その間に、自分の信用情報を見直し、改善できるポイントを確認しましょう。

比較的審査に通りやすい他のクレジットカードに申込む

ビューカードにこだわらなくてもいいと思える場合は、比較的審査に通りやすいカードを検討するのも一つの人法です。

たとえば、主婦向けのクレジットカードなどは、審査基準が緩やかであることが多いです。自分の状況に合ったカードを選ぶことで、審査通過の可能性を高められます。

デビットカードや後払いアプリで代用する

クレジットカードが使えない場合、デビットカードや後払いアプリを利用するのも一つの選択肢です。デビットカードは銀行口座と直結しており、審査なしで即日発行が可能な場合もあります。

デビットカードは、銀行口座と直結しているため、クレジットカードのように後払いではなく、自分の口座から即座に支払いが行われます。審査が不要で、即日発行可能なカードも多いため、急な支払いに対応できます。

後払いアプリは、クレジットカードと同様に後払いの仕組みなので、似た感覚で支払いができます。少額の利用を前提としているので、審査がクレジットカードほど厳しくないことが多いです。一定の利用上限が設定されている場合がありますが、クレジットカードを手に入れるまでの間、十分に活用できるサービスです。

ビューカードはモバイルSuicaがお得になるクレジットカード

ビューカードは、モバイルSuicaを活用する人にとって圧倒的にお得なクレジットカードです。

モバイルSuicaへのチャージで常に1.5%還元が受けられ、通常のクレジットカードよりも高い還元率を実現しています。さらに、モバイルSuica定期券やグリーン券の購入では5.0%ポイント還元となり、通勤・通学や旅行での利用がお得になります。

また、えきねっとの新幹線eチケットでチケットレス乗車をすると5.0%ポイント還元が適用され、JRE POINT加盟店でカードを提示すれば100円(税抜)につき1ポイントが貯まります。貯まったポイントは1ポイント=1円としてSuicaにチャージ可能で、無駄なく使えるのも魅力です。

さらに国内・海外の旅行傷害保険も付帯しているため、旅行時の安心感も得られます。Suicaを日常的に使っているなら、ビューカードを持つことでポイントも特典も最大限活用できるでしょう。

| 年会費 | 524円(税込) |

|---|---|

| 入会対象者 | 日本国内に住んでいて電話連絡のとれる満18歳以上の人。 |

| ポイント種類 | JRE POINT |

| ポイント還元率 | 0.5%~1.0% |

| 国際ブランド | Visa/Mastercard/JCB |

| 発行スピード | 最短7日 |

| 追加カード | ETCカード、家族カード |

| 電子マネー | - |

| 付帯保険 | 海外旅行傷害保険:最高1,000万円 国内旅行傷害保険:最高3,000万円 |

| 締め日/支払い日 | 毎月5日/翌月4日 |

| 利用可能枠 | 最大100万円 |

ビューカードのメリット

ビューカードのメリットは、モバイルSuicaのチャージや定期券購入がお得になるのはもちろん、国内外の旅行傷害保険や提携カードの独自特典などがあります。

- モバイルSuicaをチャージすると1.5%ポイント還元

- モバイルSuica定期券を購入すると5.0%ポイント還元

- モバイルSuicaグリーン券を購入すると5.0%還元

- えきねっとの新幹線eチケットでチケットレス乗車をすると5.0%ポイント還元

- JRE POINT加盟店でカードを提示すると1.0%ポイント還元

- 国内・海外の旅行傷害保険が付帯している

- JR東日本の通販サイトで最大3.5%ポイント還元

- 提携カードを使えばさらに独自の特典がある

とくにモバイルSuica関連の還元率が高く、日常の移動や通勤でポイントが効率的に貯まります。さらに、えきねっとの新幹線eチケットやJRE POINT加盟店での利用でもポイントが付与されるため、普段の買い物や旅行でも活躍します。

また、提携カードは特定の駅ビルや航空会社、家電量販店などさまざまあります。モバイルSuicaをよく使う人かつ、提携先のサービスやお店をよく使うなら、提携カードを選んだほうがよいです。

| カード名 | 独自特典 | 詳細 |

|---|---|---|

| JRE CARD | 駅ビルでの利用で最大3.5%ポイント還元 | 詳細を見る |

| ルミネカード | ルミネ・ニュウマンで5.0%オフ | 詳細を見る |

| JALカードSuica | JALマイルが貯まる | 詳細を見る |

| 大人の休日倶楽部ミドルカード | JR東日本線・JR北海道線が5.0%割引 | 詳細を見る |

| 大人の休日倶楽部ジパングカード | JR東日本線・JR北海道線が30.0%割引 | 詳細を見る |

| ビックカメラSuicaカード | ビックカメラで最大11.5%ポイント還元 | 詳細を見る |

ビューカードのデメリット

ビューカードのデメリットは、524円(税込)の年会費とApplePay・GooglePayに対応していないことです。

- 年会費が524円(税込)かかる

- Apple PayとGoogle Payには対応していない

年会費がかかるため、利用頻度が少ない人や途中で使うのをやめてしまった人にとってはコスト面でデメリットとなる可能性があります。また、スマホ決済の主流であるApple PayやGoogle Payには非対応のため、スマホのみで完結させたい人には不便に感じるかもしれません。

モバイルSuicaをよく使う人であれば年会費以上のポイントを得られるため問題ありませんが、利用シーンが限られる場合は注意が必要です。

ビューカードをおすすめする人

ビューカードはモバイルSuicaを日常的に利用する人に最もおすすめです。チャージや定期券購入で高いポイント還元が受けられるため、通勤や通学で電車を利用する人ほど恩恵を受けやすくなります。

また、えきねっとの新幹線eチケットを利用すればポイント還元率がさらにアップし、旅行や出張時にも大きなメリットがあります。国内・海外の旅行傷害保険が付帯しているため、万が一のトラブルにも安心です。

JR東日本のサービスやJRE POINT加盟店をよく利用する人にとっては、日常から旅行まで幅広く活躍するカードといえるでしょう。

ビューカードの作り方

即日発行を希望する場合は、店舗や窓口にてビューカードの発行を行いましょう。店舗では、本人確認書類を持参し、スタッフの指示に従い進めていくだけで申込みが完了します。

今回は、オンラインで申込みを行う際の手順を紹介します。クレジットカードを発行する手順は、Webで申込む場合、大きく3つのステップがあります。

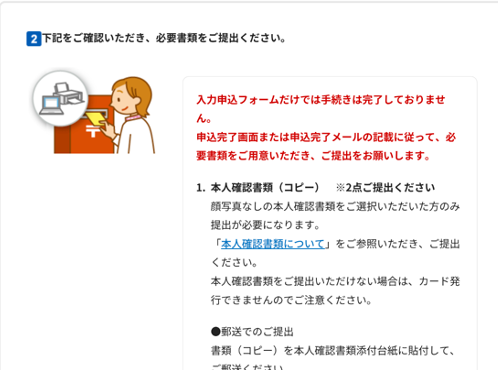

①必要書類を用意する

まず、ビューカードの申込みに必要な書類を用意します。本人確認は、運転免許証やパスポートなど2点用意することが必要です。

| 本人確認書類 (どれか1つ) |

・運転免許証または運転経歴証明書 ・保険証 ・パスポート ・在留カード ・特別永住者証明書 ・個人番号カード |

|---|---|

| 支払いの設定に必要なもの | ・金融機関のお届け印 ・キャッシュカード、通帳など口座番号が分かるもの |

②申込みページにアクセスする

必要な書類がそろったら、申込みページにアクセスしましょう。ビューカードは全10種類あり、それぞれ特典やサービスが異なるため、申込みたいカードをよく確認して正しいページにアクセスすることが大切です。

また、ビューカードではカードごとに異なる入会キャンペーンが実施されていることが多いため、最新のキャンペーン情報を事前にチェックするのがおすすめです。特典内容を比較し、自分にとって最もお得なタイミングで申込むと、よりメリットを得られるでしょう。

③フォームを作成し必要書類を提出

申込みページにアクセスしたら、個人情報を入力します。入力項目には、自分の職業や収入を記入する欄も含まれています。ビューカードでは、電話による在籍確認が行われることがあるため、電話番号は誤りのないよう正確に入力しましょう。また、いつ連絡が来ても対応しやすいよう、自分が電話に出やすい番号を記載することをおすすめします。

フォームの入力が完了したら、必要書類を提出します。提出方法は次の2通りです。

| スマホのアップロードにて提出 | 「カード申込受付」メール内、「本人確認書類のアップロードはこちら」のリンクから専用サイトにアクセスし、必要書類をスマホで撮影します。 |

|---|---|

| 郵送にて提出 | 書類のコピーを本人確認書類貼付台紙に貼付して郵送します。 |

また、本人確認と同時に口座振替依頼書も記入し、必要書類と合わせて送付します。引き落としが可能な銀行口座を指定し、確実に設定を行いましょう。

ビューカードの審査についてよくある質問

ビューカードの審査についてよくある質問をまとめました。カードを作るときの参考にしてみてください。

ただし、審査は年収だけで判断されるものではなく、勤続年数や雇用形態、信用情報なども総合的に評価されます。

年収が200万円未満でも、安定した収入や良好な信用履歴があれば通過する可能性は十分あります。

雇用形態に関係なく、一定の収入があり、返済能力があると判断されれば審査に通過する可能性があります。

勤続年数や過去の信用情報も評価対象となるため、安定して働いている実績があれば有利です。