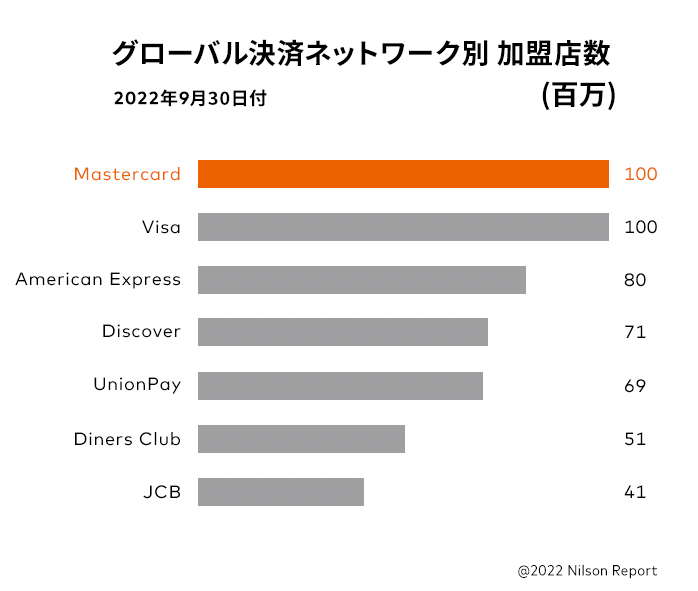

マスターカードは世界210以上の国や地域で利用できるクレジットカードの国際ブランドです。マスターカードというクレジットカードがあるわけではありません。

コストコで唯一使えるブランドでもあり、世界1億以上の加盟店で利用できるので、ショッピングや海外旅行にとても便利です。

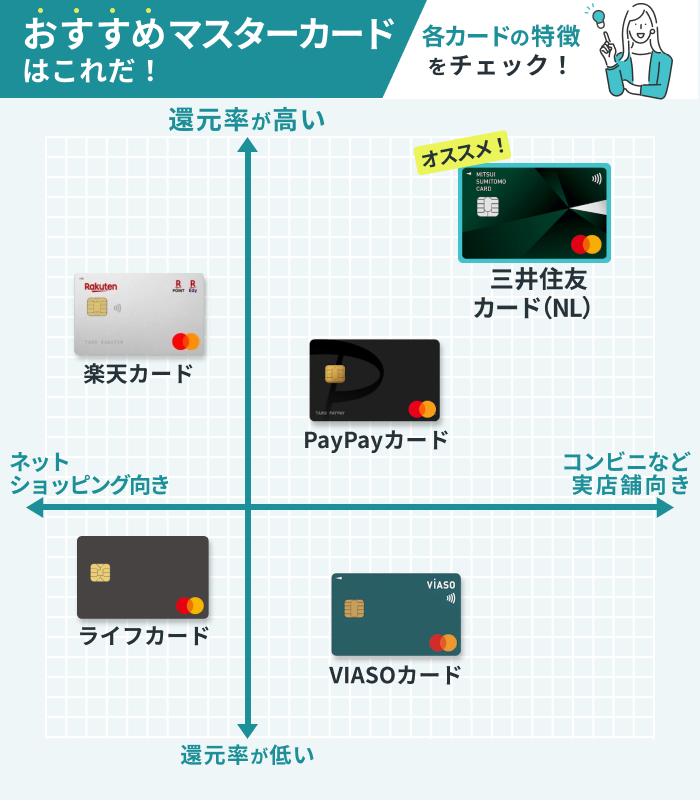

けれども、マスターカードの種類は豊富で、「どれを選べばいいのか分からない」という人も多いのではないでしょうか?

どのカードを作るか迷った時は、以下の3つの観点をもとにカードを選びましょう。

本記事では、これら3つの観点からNET MONEY編集部が厳選したマスターカード20枚を徹底比較します。

初めてクレジットカードを作ろうという人はもちろん、すでにVisaやJCBなどのカードを持っている人の2枚目、3枚目として最適なカードを見つけてください。

「とにかく人気なクレジットカードが知りたい!」という人は、おすすめクレジットカードランキングの解説記事もおすすめです。選び方や属性別のおすすめカードも紹介しています!

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

- マスターカードを選ぶ際のポイント3つ

- マスターカードおすすめランキング20選!

- 三井住友カード(NL)はMastercardとVisaの2ブランドを同時発行できる

- 三井住友カード ゴールド(NL)はau PAY チャージ&利用で最大1.5%還元!年100万円利用で年会費永年無料

- 三菱UFJカードは対象店舗のご利用分が最大20%ポイント還元!

- 楽天カードは楽天市場で還元率3%!マスターカード限定の券面もある

- dカードは特約店で最大3%、三重取りで最大2%還元

- dカード GOLDは月1万円使うと実質年会費無料になるドコモユーザー必携のカード

- イオンカードセレクトは電子マネーとキャッシュカード機能が付帯

- 楽天プレミアムカードは年会費11,000円と格安でプライオリティ・パスが付帯

- 「ビュー・スイカ」カードはモバイルSuicaへのチャージで1.5%還元!

- 三井住友カード プラチナはMastercardとVisaプラチナの2枚持ち可能!

- 三菱UFJカード VIASOカードはオートキャッシュバックでポイント管理が便利

- PayPayカードはPayPayアプリと連携でポイント還元率1.5%に!

- ライフカードは初年度ポイント1.5倍!

- au PAY カードはPontaポイントが貯まりやすいauユーザー必携の一枚

- SAISON CARD Digitalは最短5分で発行可能!使い道豊富な永久不滅ポイントが貯まる

- TRUST CLUB プラチナマスターカードは年会費3,300円の格安で持てるプラチナ

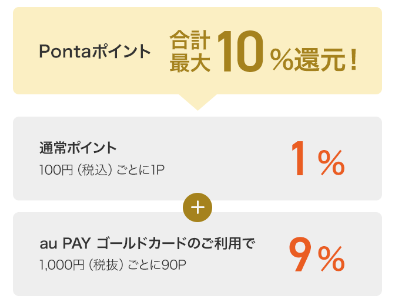

- au PAY ゴールドカードはau携帯電話利用料で最大10%還元、実質年会費無料

- ラグジュアリーカード(チタン)は最上位ランクのワールドエリートMastercard

- TRUST CLUB ワールドエリートカードは「ワールドエリート」を冠する超高級カード

- TRUST CLUB ワールドカードは国内2つしか存在しないハイステータスカード

- 年会費無料のマスターカードおすすめ5選

- 海外旅行や出張におすすめのマスターカード3選

- マスターカードでおすすめのゴールドカード3選!

- マスターカードでおすすめのプラチナカード2選

- マスターカードとは

- マスターカードのメリット4つ

- マスターカードのデメリット2つ

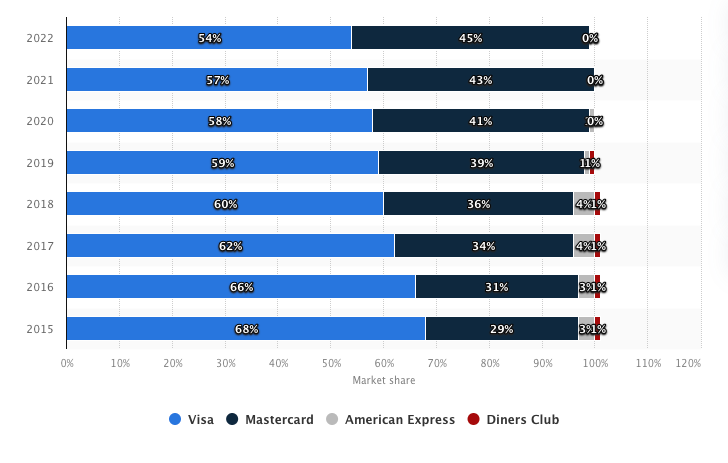

- マスターカードとVisa、どっちがおすすめ?

- マスターカードに関するよくある質問

マスターカードを選ぶ際のポイント3つ

たとえば、普段使いでポイントを貯めたい人は、高還元のカードを選ぶのが良いでしょう。

また普段からよく海外旅行に行く人なら、海外旅行保険が充実しているカードを選ぶのがおすすめです。

具体的に、マスターカードを選ぶ際のポイント3つについて、詳しく解説します。

マスターカードを選ぶ際に注目したいポイントは以下の3つです。

カードごとに、通常還元率や還元率アップするお店が異なります。また、旅行・出張など

で海外に行く時にあるとうれしい旅行保険や、空港ラウンジサービスの有無も、カードによってさまざまです。

ここではそれぞれのポイントについて詳しく解説します。

ポイント還元率が高いカードを選ぶ

マスターカードを選ぶときは、ポイント還元率が高いカードを選びましょう。

ポイント還元率が高いと、日々の支払いで多くのポイントが貯められてお得に買い物できるためです。

ポイント還元率は1%を超えると高還元と言われます。また、自分がよく利用する店舗で還元率がアップするカードを選ぶと、ポイントがより多く貯まります。

たとえば、三井住友カード(NL)は基本還元率0.5%ですが、特定のコンビニや飲食店などでスマホタッチ決済を使うと7%(※)還元になります。

ポイント還元率が特定店舗で高くなるマスターカードの代表例は、以下のとおりです。

| 三井住友カード(NL) | 楽天カード | au Payカード | |

|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 |

| 基本ポイント還元率 | 0.5% | 1.0% | 1.0% |

| ポイント還元率が高くなる使い方 | スマホのタッチ決済で7%ポイント還元 | 楽天市場での利用で最大3.0%還元 | au PAYマーケットでの利用で最大7.0%還元 |

| 詳細 | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

海外によく行くかどうかで選ぶ

マスターカードを選ぶ際は、海外によく行くかどうかで選びましょう。海外に行く頻度によって、重視すべき特典が異なるためです。

海外によく行く人は、マスターカードの中でも以下の2点を重視して選びましょう。

海外旅行保険が充実しているカードを選ぶ

海外によく行く人は、海外旅行保険が充実したマスターカードを選びましょう。海外滞在中にトラブルに遭っても、保険がついたカードを持っていれば、ダメージを最小限に抑えられるためです。アメリカなど、医療費が高い国で病気やけがに見舞われても安心です。

たとえば、dカードは、最高2,000万円までの傷害死亡保険に加えて、携行品損害保険(最高20万円)も付帯しています。

海外旅行保険が充実しているマスターカード4選

| dカード | 楽天カード | 三菱UFJカード | au PAY カード | |

|---|---|---|---|---|

| 海外旅行保険の内容 (限度額) |

傷害死亡保険 (2000万円) 携行品損害保険 (20万円) |

傷害死亡・後遺障害保険 (2000万円) |

海外旅行傷害保険 (2000万円) |

海外旅行あんしん保険 (2000万円) お買物安心保険 (100万円) |

| 詳細 | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら |

ラウンジ無料利用など空港でさまざまな特典を受けられるカードを選ぶ

出張や旅行で海外によく行く人は、ラウンジが無料で使える特典が付帯したマスターカードを選びましょう。長時間のフライト前もゆったりと過ごせます。

マスターカードの中には、ラウンジ利用だけでなく、空港でのさまざまなサービスや特典が受けられるものも数多く存在します。たとえば、手荷物配送や受取優先レーンを利用できたり、空港内のレストランで割引を受けられたりといった特典が得られるカードがあります。これらの特典を活用することで、スムーズな旅を実現し、より快適な空の旅を楽しむことができます。

空港ラウンジ無料利用や特典が付帯しているマスターカード4選

| 三井住友カード ゴールド(NL) |

au PAY ゴールドカード |

楽天プレミアムカード | dカード GOLD | |

|---|---|---|---|---|

| 空港サービスに関する特典 | 国内・ハワイの主要空港ラウンジを無料で利用可能 | 国内・ハワイの主要空港ラウンジを無料で利用可能 | 国内・ハワイの主要空港ラウンジを無料で利用可能プライオリティ・パスに無料で登録が可能 | 国内・ハワイの主要空港ラウンジを無料で利用可能 |

| 詳細 | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら |

ステータスと優待サービスの充実度で選ぶ

マスターカードは、ステータスと優待サービスの充実度で選びましょう。ステータスが高ければサービスのクオリティが高くなり、旅行、ホテル、グルメなどさまざまな場面で特別なサービスを受けられるためです。

マスターカードのステータスは、スタンダード、ゴールド、プラチナ、ワールド、ワールドエリートの5つあります。ステータスが上がるほど優待サービスもグレードアップします。

たとえば、ゴールド会員になると、2名以上でのコース料理予約で1名無料になるグルメ優待「ダイニング by 招待日和」を利用できます。さらにプラチナ会員になると、会員制ゴルフ場の限定コース紹介や、国際線手荷物無料宅配などの優待を受けられます。

ステータス別の主な優待サービスは、以下のとおりです。

ステータス(カードランク)別の特典(一例)

| スタンダード | ゴールド | プラチナ | ワールド | ワールドエリート | |

|---|---|---|---|---|---|

| ダイニングby 招待日和 |

- | 2名以上でのコース料理予約で1名無料 | 2名以上でのコース料理予約で1名無料 | 2名以上でのコース料理予約で1名無料 | 2名以上でのコース料理予約で1名無料 |

| 国際線手荷物 無料宅配 |

- | 1個500円、追加20%OFF | 往路・復路各2個まで | 往路・復路各2個まで | 往路・復路各3個まで |

| 歌舞伎・能 チケット手配 |

- | - | 手配可 | 手配可 | 手配可 |

| 会員制ゴルフ | - | - | メンバー限定コースの紹介 | メンバー限定コースの紹介 | メンバー限定コースの紹介 |

| ザ・リッツ・カールトン・レジデンス ワイキキビーチ 特別優待 | - | - | 宿泊料金から15%OFF、1泊につき25米ドル分のクレジット | 宿泊料金から15%OFF、1泊につき25米ドル分のクレジット | 宿泊料金から15%OFF、1泊につき25米ドル分のクレジット |

| アマン東京・アマン京都 特別優待 | - | - | - | - | 朝食提供、 ルームアップグレード |

なお、ステータスが高く、優待サービスが充実しているクレジットカードは以下のとおりです。

| TRUST CLUB ワールドカード |

TRUST CLUB ワールドエリートカード |

ラグジュアリーカード 個人チタン カード |

|

|---|---|---|---|

| ステータス | ワールド | ワールドエリート | ワールドエリート |

| 優待サービス | ・ダイニング by 招待日和(2名利用で1名無料) ・空港ラウンジサービス ・Booking.com 特別優待 ・コナミスポーツクラブ優待 |

・ダイニング by 招待日和(2名利用で1名無料) ・空港ラウンジサービス ・海外緊急アシスタンスサービス ・コンシェルジュサービス |

・コンシェルジュサービス ・LC会員限定のコミュニティ ・ラグジュアリーホテル優待 ・ラグジュアリーダイニング(2名利用で1名無料) ハイヤー送迎 |

| 詳細 | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら |

マスターカードおすすめランキング20選!

NET MONEY編集部がおすすめするマスターカード20選を徹底比較します。ポイント還元率の高さ、海外での利用のしやすさ、優待サービスの充実度の3つの観点から、カードを厳選しています。

それぞれのカードの特徴やメリット・デメリットを詳しく解説しているので、自分にぴったりの1枚を見つけられます。

| カード名 | 三井住友カード(NL) | 三井住友カード ゴールド(NL) |

三菱UFJカード | 楽天カード | dカード | イオンカードセレクト | dカードGOLD | 楽天プレミアムカード | 「ビュー・スイカ」 カード |

三井住友カード プラチナ |

VIASOカード | PayPayカード | ライフカード | au PAY カード | SAISON CARDDigital | au PAYカード ゴールド |

TRUST CLUB プラチナマスターカード | ラグジュアリーカード 個人チタン カード | TRUST CLUB ワールドカード |

TRUST CLUBワールドエリートカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | ◎ 永年無料 |

◯ 5,500円(税込)※1 |

◎ 永年無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 11,000円(税込) |

◯ 11,000円(税込) |

◯ 実質無料※2 |

△ 55,000円(税込) |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 11,000円(税込) |

◯ 3,300円(税込) |

◯ 13,200円(税込) |

◯ 13,200円(税込) |

◯ 13,200円(税込) |

| 還元率 | ◎ 0.5%~7%※3 |

◎ 0.5%~7%※3 |

◎ 0.5%~最大20%※4 |

◎ 1.0%~3.0% |

◎ 1.0%~4.5% |

◯ 0.5%~1% |

◎ 1.0%~10.0% |

◎ 1.0%~6.0% |

◎ 0.50%~3.68% |

◯ ・通常還元率 1.0% ・下限~最大還元率の記載がある場合 1.0%~7% ・最大還元率のみの場合 最大7% |

◯ 0.5%~1.0% |

◎ 1.00%~3.0% |

◎ 0.30%~3.3% |

◯ 1.0% |

◯ 0.5%~3.0% |

◎ 1.0%~11.0% |

◯ 0.5%~1.2% |

◯ 1.0% |

◯ 0.75% |

◯ 1.0% |

| 発行スピード | 最短10秒※5 | 最短10秒※5 | 最短翌営業日 (*) Mastercard®とVisaのみ |

最短3営業日 | 最短5分 | 最短即日 | 最短5分 | 最短3営業日 | 最短一週間 | 最短3営業日 | 最短2営業日 | 最短5分 | 最短2営業日 | 最短5分 | 最短翌営業日 | 最短1週間 | 最短1週間 | 最短5営業日 | 最短7営業日 | 最短7営業日 |

| お得利用 シーン |

・スマホのタッチ決済で7%ポイント還元※3 | ・100万円利用で10,000ポイント付与、還元率1.5%に上昇 ・SBI証券クレカ積立で1.0%付与 |

コンビニやスーパー、飲食店などの対象店舗のご利用分が誰でも7%ポイント還元※7 | ・楽天ペイ利用でポイント1.5%還元 ・楽天市場利用で最大3%ポイント還元 |

スタバやマツキヨ利用で最大4%還元 | ・WAONへのチャージと利用でポイント2重どり ・公共料金の支払いや給与受取で電子マネーWAONポイント付与 |

・携帯料金の支払いで10%のポイント還元 ・スタバやマツキヨなど特約店利用でポイント還元率が最大4%に |

・楽天市場で最大3.0%還元 ・楽天証券の楽天カードクレジット決済で常時1.0%還元 |

Suicaのオートチャージ付き | ・レジャー、グルメ、トラベルなどでワンランク上のサービスを享受 ・2枚目のカードは年会費が格安 |

ポイントが毎月の支払いにキャッシュバックされる | - | 誕生月はポイント3倍になる | スタバで最大2.5%ポイント還元 | 公共料金の支払いでも0.5%ポイント還元 | 携帯料金の支払いで11.0%のポイント還元 | ・「ダイニング by 招待日和」でパートナーのコース料理を無料にして楽しむ | ・還元率は常時1%相当 ・コース料理1名無料など多彩な優待 |

・ラウンジ ・キー優待 ・コース料理1名無料など多彩な優待 |

・100円で4ポイント獲得可能 ・年間利用額に応じて最大10,000ポイントのボーナスあり ・自宅~空港間で手荷物3個までを無料宅配 |

| 付帯保険 | 海外旅行傷害保険 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険 | 海外旅行傷害保険、ショッピング保険 | 海外旅行傷害保険カード盗難保険 | 海外旅行傷害保険(29歳以下のみ)国内旅行傷害保険(29歳以下のみ)ショッピング保険ケータイ補償 | ショッピング保険盗難保障 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険ケータイ補償 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険カード盗難保険 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険 | 海外旅行傷害保険国内旅行傷害保険航空便遅延保険ショッピング保険 | 海外旅行傷害保険ショッピング保険 | - | 紛失盗難補償 | 海外旅行傷害保険ショッピング保険 | 不正利用補償 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険キャンセル保険 | 海外旅行傷害保険国内旅行傷害保険ショッピング保険キャンセル保険ゴルファー保険交通事故傷害保険 |

| ポイント種別 | Vポイント | Vポイント | グローバルポイント | 楽天ポイント | dポイント | WAON POINT | dポイント | 楽天ポイント | JREポイント | Vポイント | 自動キャッシュバック | PayPayポイント | LIFEサンクスポイント | Pontaポイント | 永久不滅ポイント | Pontaポイント | TURST CLUBリワードプログラム | ラグジュアリー・リワード | TURST CLUBリワードプログラム | TURST CLUBリワードプログラム |

| スマホ決済 | Apple Pay/Google Pay/ Samsung Wallet |

Apple Pay/Google Pay/ Samsung Wallet |

QUICPay Apple Pay (*)Mastercard®とVisaのみ |

Apple Pay/Google Pay | Apple Pay | Apple Pay | Apple Pay | Apple Pay/Google Pay | Apple Pay | Apple Pay/Google Pay/ Samsung Wallet |

QUICPay | Apple Pay | Apple Pay/Google Pay | Apple Pay | Apple Pay/Google Pay | Apple Pay/Google Pay | Apple Pay | Apple Pay | Apple Pay | Apple Pay |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

※注釈

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2

※年一回の利用で524円(税込)が無料

※3

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4

・還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

・最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

※5

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

※6

※コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

※Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

※7

※対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- 1位:三井住友カード(NL)

- 2位:三井住友カード ゴールド(NL)

- 3位:三菱UFJカード

- 4位:楽天カード

- 5位:dカード

- 6位:dカード GOLD

- 7位:イオンカードセレクト

- 8位:楽天プレミアムカード

- 9位:「ビュー・スイカ」カード

- 10位:三井住友カード プラチナ

- 11位:三菱UFJカード VIASOカード

- 12位:PayPayカード

- 13位:ライフカード

- 14位:au PAY カード

- 15位:SAISON CARD Digital

- 16位:TRUST CLUB プラチナマスターカード

- 17位:au PAY ゴールドカード

- 18位:ラグジュアリーカード(チタン)

- 19位:TRUST CLUB ワールドエリートカード

- 20位:TRUST CLUB ワールドカード

三井住友カード(NL)はMastercardとVisaの2ブランドを同時発行できる

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7% ※ |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒 |

| 追加カード | ETCカード家族カード |

| 付帯保険 | 海外旅行 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上(高校生を除く) |

| 締め日/支払日 | 毎月15日/翌月10日月末締め翌月26日払い ※選択可。 |

| 電子マネー | iD(専用) / WAON / PiTaPa |

| 国際ブランド | Visa / Maste |

※注釈

※ 即時発行ができない場合があります。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- MastercardとVisaの2ブランドのカードを同じ名義で2枚発行できる

最短10秒

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。で即時発行 - 24時間いつでも発行できる

- 対象のコンビニ・飲食店でスマホのタッチ決済で7%ポイント還元

- ショッピング保険が付かない

対象のコンビニ・飲食店でのスマホのタッチ決済で7%ポイント還元

三井住友カード(NL)は対象のコンビニや飲食店などで、スマホでタッチ決済を利用すると7%還元でポイントを貯められます。下表のとおり、セブン-イレブンやマクドナルドなどの全国チェーンが対象店なので、普段の買い物などでポイントが効率よく貯まります。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- ケンタッキーフライドチキン

- 吉野家

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※注釈

MastercardとVisaの2ブランドのカードを同じ名義で2枚発行できる

三井住友カード(NL)は、MastercardとVisaカードの2つの国際ブランドのクレジットカードを、同じ名義で同時に2枚発行(デュアル発行)できます。カードを2枚持ちすればそれぞれのメリットを享受できるため、よりお得に買い物ができます。

| Mastercard | Visa |

|---|---|

| au PAYにチャージすると0.5%のポイント還元を受けられる | タッチ決済に関するさまざまなキャンペーンにエントリーできる (過去には楽天mobileや国内の交通機関、ドラッグストアのTOMOSなどとコラボ) |

- 新規入会&条件達成で最大21,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

- ◆学生限定

新規入会&条件達成で最大6,000円相当プレゼント

①新規入会&条件達成で最大5,000円相当のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

条件:新規入会&スマホのタッチ決済1回&ID連携&利用

特典:VポイントもしくはVポイントPayギフト

(期間:2025/7/1~2025/9/30)

三井住友カード(NL)の口コミ・評判

トータルマネー

コンサルタント

新井智美

三井住友カード(NL)の魅力は、申し込みから最短10秒(※)で発行できる点です。対象コンビニ・飲食店でスマホのタッチ決済を利用すれば、ポイント還元率が7%(※)になることもメリットです。年会費は永年無料で、セブン‐イレブン、ローソン、マクドナルドなどをよく利用している人は必携のカードといえるでしょう。またナンバーレスカードなので不正利用の心配がないことも魅力の一つです。

20代 | 女性

5

三井住友カードに関しては、Vpassアプリを利用すればカードを使用するたびにリアルタイムでプッシュ通知がされるので、不正利用が万が一行われた場合でもすぐに気づくことができるようになっているという仕組みを持っていて信頼度が非常に高く満足しています。

40代 | 男性

5

まずは、セキュリティがしっかりしているところが1番だと思います。表面に番号が見えない設定になっていたり、コールセンターも24時間体制で対応してくれます。還元率もよく、コンビニやスーパーなど様々な生活の場面での支払いで使うことで知らないうちにたくさん溜まっていて嬉しいです。

30代 | 女性

4

基本的に還元率が0.5%と決して高くない点は、三井住友カードの一番のデメリットだと思います。ただ、ポイントが貯まる単位が税込みなのが地味に嬉しいです。端数が無駄になりにくく、日常使いをしているとそこそこにポイントは溜まります。また、貯まったポイントの交換先が多彩なところも気に入っています。

20代 | 男性

4

このカードの発行速度の速さは凄まじいものだと思っています。最短では10秒でカードを発行することができるので、その日のうちに発行まで手続きを進めることができるのです。また、カードを利用することによってVポイントというポイントが貯まるのです。そのポイントはさまざまな場面で利用でき、便利です。しかし、そのポイントの還元率は比較的低めなので、もう少し上げてほしいです。

30代 | 男性

4

私は海外へ頻繁に行くので、その度に保険が必要になります。その点このカードで海外の航空券もしくはホテルの支払いをすませば、保険が適用され安心して海外に向かうことが出来ます。海外で保険の証明が必要になった際も電話で連絡をすれば早急に対応していただけたし、なによりもこのカードは年会費無料なのでとてもうれしいです。

20代 | 女性

4

銀行系のカードをとりあえず1枚持っておきたいという方にお勧めだと思います。 ポイントは200円ごとに1ポイント貯まり、公共料金の支払いもクレジットカード決済にすることで、ポイントもざくざく貯まります。 貯まったポイントはよく使うお店のポイントに移行してお得に利用することができます。

20代 | 男性

5

三井住友カードのアプリと連携させることで、今月、翌月の支払い料金はもちろんポイントも確認できます!銀行口座やプリペイドカードを持っていれば、それらの残高、利用金額も見れます!カードは基本的にどこでも使えるし、色々なキャンペーンなどもあって単純に使った金額よりも多くポイントがつくことが多いので、すごくお得に感じます!貯まったポイントもキャッシュバックやANAマイルに変換など充実しています!

※注釈

※即時発行ができない場合があります。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)はau PAY チャージ&利用で最大1.5%還元!年100万円利用で年会費永年無料

| 年会費 | 5,500円(税込)※条件付き無料 |

|---|---|

| ポイント還元率 | 0.5%~7% |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒 |

| 追加カード | - |

| 付帯保険 | 海外旅行傷害保険/ショッピング |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 締め日/支払日 | 当月15日/翌月10日当月末日/翌月26日 |

| 電子マネー | iD(専用)/Waon/PiTaPa |

| 国際ブランド | Visa/Mastercard |

- MastercardとVisaを2枚持ちできる

- Mastercardならau PAY チャージ&利用で最大1.5%ポイント還元

- 年間100万円使うと翌年以降年会費永年無料(※)

- 年間100万円使うと1万ポイント付与で還元率1.5%

- 対象のコンビニ・飲食店でスマホのタッチ決済で7%ポイント還元(※)

- SBI証券でクレカ積立するとポイント付与率最大1.0%(※2)

- 年間100万円使わないと年会費がかかり、ポイント還元率は通常の0.5%のまま

※注釈

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

Mastercardならau PAY チャージ&利用で最大1.5%ポイント還元!

三井住友カード ゴールド(NL)は、Mastercardを選ぶとポイントを効率よく貯められます。au PAYへのチャージと利用で最大1.5%のポイントが還元されるためです。日々の生活でau PAYを利用している人にはお得なカードです。

三井住友カード ゴールド(NL)でau PAYを使う方法は、以下のとおりです。

- au PAYにチャージする(+0.5%)

- チャージしたau PAYで買い物する(+最大1.0%)

MastercardとVisaの2ブランドのカードを同じ名義で2枚発行できる

三井住友カード(NL)は、MastercardとVisaカードの2つの国際ブランドのクレジットカードを、同じ名義で同時に2枚発行(デュアル発行)できます。カードを2枚持ちすればそれぞれのメリットを享受できるため、よりお得に買い物ができます。

MastercardとVisaの両方のメリット(下表)を享受したい人は、デュアル発行をおすすめします。

| Mastercard | Visa |

|---|---|

| au PAYにチャージすると0.5%のポイント還元を受けられる | タッチ決済に関するさまざまなキャンペーンにエントリーできる(過去には楽天mobileや国内の交通機関、ドラッグストアのTOMOSなどとコラボ) |

年間100万円以上の利用で実質ポイント還元率は1.5%、年会費永年無料に!

三井住友カード ゴールド(NL)は、年間100万円使うことで、年会費無料になるうえ、実質ポイント還元率が1.5%となるクレジットカードです。

1.5%還元となる理由は、100万円利用時に10,000円分のボーナスポイントがあるからです。

基本ポイント還元率は0.5%ですが、100万円使ったときに得られる総獲得ポイントを踏まえると、実質還元率が1.5%となります。

| 100万円利用時 | 50万円利用時 | |

|---|---|---|

| 通常ポイント (0.5%還元) |

5,000㌽ | 2,500㌽ |

| ボーナスポイント | 10,000㌽ | - |

| 総獲得ポイント | 15,000㌽ | 2,500㌽ |

| 実質還元率 | 1.5% | 0.5% |

スマホでのタッチ決済で通常ポイント還元率14倍の7%!

三井住友カード ゴールド(NL)は、セブン-イレブンやマクドナルドなど、対象のコンビニや飲食店でスマホのタッチ決済で7%ポイント還元 を受けられます。使い道にコンビニやカフェなどが多い人は、三井住友カード ゴールド(NL)を選ぶとポイントが貯まりやすいでしょう。対象となる店舗は以下のとおりです。

| ジャンル | 店舗名 |

|---|---|

| コンビニ | セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン など |

| ファストフード | マクドナルド、モスバーガー、ケンタッキーフライドチキン など |

| ファミリーレストラン | サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、その他すかいらーくグループ飲食店※ (※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)など |

| カフェ | ドトールコーヒーショップ、エクセルシオール カフェ など |

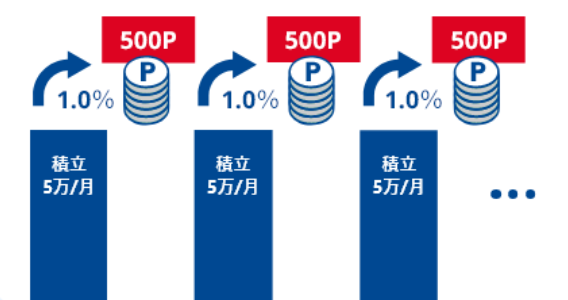

SBI証券でクレカ積立すると毎月ポイント最大1.0%付与!20年で14万以上のポイントが貯まる

三井住友カード ゴールド(NL)は、投資をしている人にも適しています。SBI証券で三井住友カード ゴールド(NL)のクレジットカード決済で積立投資※すると(クレカ積立)、積立額の最大1.0%が付与されるためです。

たとえば、新NISAで毎月3万円をクレカ積立した場合、毎月300円相当のポイントがもらえます。20年間投資を続けた場合のポイント数を、三井住友カード(NL)と比較すると、7万2,000円分のポイント差が出ます(下表)。

20年間投資した場合の累計獲得ポイント数の比較

| 三井住友カード ゴールド(NL) | 三井住友カード(NL) | |

|---|---|---|

| 20年後の累積ポイント数(積立額月3万円の場合) | 144,000ポイント | 72,000ポイント |

SBI証券でクレカ投資をするなら、断然、三井住友カード ゴールド(NL)がおすすめです。

※注釈

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

三菱UFJカードは対象店舗のご利用分が最大20%ポイント還元!

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~最大20%(*1) |

| ポイント種類 | グローバルポイント |

| 発行スピード | 最短翌営業日 |

| 追加カード | ETCカード・家族カード |

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピング保険 |

| スマホ決済 | QUICPay Apple Pay ※Mastercard®とVisaのみ |

| 交換可能マイル | JALマイレージバンク |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

| 締め日/支払日 | 毎月15日〆 翌月10日払い(金融機関が休業日の場合は翌営業日) |

| 電子マネー | Suica/楽天Edy/QUICPay/Apple Pay(*2) |

| 国際ブランド | Visa/MasterCard/JCB/American Express® |

(*2) 最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2) QUICPay、Apple PayはMastercard®とVisaのみ

- 対象のコンビニ・飲食店などで最大20%(*1)還元

- カード情報の裏面化で盗み見リスク軽減!

不正利用の被害にあわないよう24時間365日モニタリングで業界最高水準のセキュリティ

- 通常還元率が0.5%と低い

(*1) 最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2) QUICPay、Apple PayはMastercard®とVisaのみ

条件クリアで対象のコンビニ・飲食店などで最大20%ポイント還元(*1)

三菱UFJカードは、対象となるコンビニ・飲食店などで利用すると7.0%還元、さらに条件をクリアすると最大20%ポイント還元(*1)されるようになりました。(2025年9月18日現在)

還元率アップの条件は、以下のとおりです。

| 条件 | ポイント還元率 |

|---|---|

| 対象店での利用(*2) | +7.0% |

| ☆MUFGカードアプリにログイン | +0.5% |

| ☆月5万以上のカード利用 | +0.5% |

| ☆スマホ決済またはグローバルポイント Walletチャージ | +0.5% |

| ☆「楽Pay」登録または一万円以上の分割/リボ/カードローン利用(*3) | +2.0% |

| ☆三菱UFJダイレクトにログイン | +1.0% |

| ☆給与/年金のお受け取り | +1.0% |

| ☆MUFGグループのつみたて投資を月1万円以上 | +1.0% |

| ☆住宅ローン契約 | +1.0% |

| ☆QR決済ブランドのCOIN+に口座登録 | +0.5% |

| ☆特定サービスをカード払い(*4) | 最大+5.0% |

※注釈

ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2) 対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*3) 三菱UFJカードのカードローンのみが対象です。

(*4) 特定サービス:携帯電話料金、電気料金、Appleのサービス、ABEMAプレミアム、コミックシーモア、Hulu(フールー)、日経電子版、本の要約サービスflier(フライヤー)、Uber One( Uber ・ Uber Eats )、三井のカーシェアーズ、カーブス

メガバンク発行カードならではのセキュリティ

三菱UFJカードはメガバンクならではのセキュリティ体制を取っており、

24時間365日モニタリングによる不正利用の早期発見、ICチップや本人認証サービスの導入など、多層的な対策で不正利用を防止しています。

万が一、不正利用が発生した場合は、全額補償を徹底しているので安心して利用できます。

| 不正利用を未然に防ぐ対策 | ・24時間365日モニタリング ・不正利用の可能性が高いカードの取引保留 ・不正利用の可能性がある場合、安全なクレジットカードへ差し替え ・ICチップ付きクレジットカードの発行 ・本人認証サービス(3Dセキュア)を導入 |

|---|---|

| 不正利用が起こったあとの保証 | ・不正利用検知の場合、利用者へ通知 ・不正利用を全額補償 |

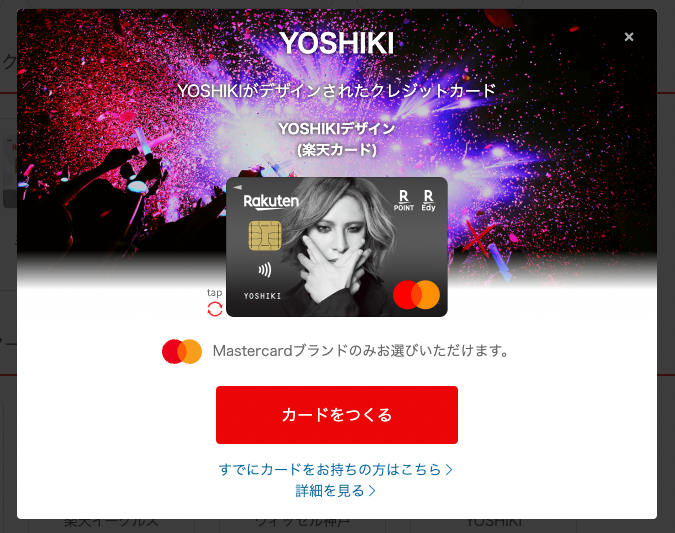

楽天カードは楽天市場で還元率3%!マスターカード限定の券面もある

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード家族カード |

| 付帯保険 | 海外保険 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 月末/翌月27日 |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa / Mastercard®/JCB/AmericanExpress |

- マスターカード限定の券面がある

- 楽天市場で還元率が3.0%になる

- SPU(スーパーポイントアッププログラム)でポイント最大15.5倍・還元率15.5%

- お得なキャンペーンを多数開催している

- 公共料金の支払いで還元率が0.2%に下がる

- ETCカードの年会費が無料

2枚目のカードを作成できる

楽天カードは、Mastercardともう1つのブランドのカードの2枚持ちができます。2枚目のカードを作成すれば、以下のようなことができます。

「公共料金用」「生活費用」のように用途に合わせてカードを使い分けられる

- カード2枚分の楽天ポイントを貯められる

- 引落口座を分けられる

カードのブランドは、自由に組み合わせ可能です。「MastercardとVisa」「MastercardとJCB」のように、マスターカード以外に気になるブランドがある人におすすめです。

楽天市場で利用するとポイント3倍!SPUで最大17%還元

楽天市場で楽天カードを利用すると、ポイント還元率が1%から3%にアップするので効率よくポイントを貯められます。さらに、楽天市場独自のSPU(スーバーポイントプログラム)を活用すれば、還元率は最大17%までアップします。

■SPU(スーパーポイントアッププログラム)とは?

SPU対象サービスの条件を達成すると「楽天市場」でのお買い物がポイントアップするプログラムです。引用元:楽天カード公式サイト

SPUは、楽天モバイルの利用や楽天トラベルでの予約、楽天銀行との連携など、楽天グループのさまざまなサービスを利用することでポイントアップ率がアップする仕組みです(下表)。

- 楽天モバイル利用:+4倍

- 楽天モバイルキャリア決済:+2倍

- 楽天銀行と楽天カード連携:最大+0.5倍

- 楽天ブックスで月3,000円以上商品を購入:+0.5倍

- 楽天トラベル利用:+1倍

楽天グループのサービスを普段から利用している人にとって、楽天カードは必携のカードと言えます。

マスターカード限定の券面がある

楽天カードには、マスターカード限定の券面があります。Xジャパンの「YOSHIKI」デザインと「ヴィッセル神戸」デザインの2種類です。

特に「YOSHIKI」デザインは、YOSHIKIさん撮り下ろし写真があしらわれた豪華な券面です。

また「YOSHIKI」デザインの会員になると、イベントの先行抽選に応募する権利が得られます。ディナーショーやコンサートなど、期間によって変わる様々なイベントの抽選に有利になります。

- 新規入会&3回利用で最大5,000ポイントプレゼント

楽天カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

楽天カードは年会費が永年無料で簡単に申し込めるので、初めてクレジットカードを作ろうと思っている人におすすめです。さらに、ポイント還元率が1%と高めに設定されている点も高評価と言えます。楽天市場での買い物ではポイント還元率が3.0%になり、「5」と「0」が付く日の買い物では4.0%になるなどの特典があるので、効率よくポイントを貯めることができます。

50代 | 女性

5

カードを初めて作るときのポイントもとても高額で感動しますが、街中でポイントがつく店舗が多いことがとてもいいです。店舗のポイントと楽天ポイントの両方がつく店舗もあってカードを作成して良かったと思います。カード請求連絡後、たまったポイントを使って請求額を減らすこともできるシステムが使用者のことをよく考えているなと感じます。

30代 | 女性

5

楽天市場で買い物が多い人には特にポイントが貯まりやすくおすすめのカードで、ポイント還元率が幾倍かになるキャンペーンの頻度もかなり高く、とてもお得です。また、公共料金の支払いに楽天カードを用いると、100円で1ポイント貯まる制度もあるので、賢く利用すればザクザクとポイントは貯まります。また、専業主婦でも作りやすいカード審査基準で、申し込みもWEBで簡単にできて、家に届くまでも大変スピーディーです。

30代 | 女性

5

楽天カードは街での買い物で楽天ポイントが100円につき1ポイント貯まり、楽天市場や楽天トラベルなどの関連サービスを利用すると、よりポイントが溜まりやすくなる、とてもお得なカードです。使用目的に合わせて複数種類の楽天カードを所持できますし、そのほとんどが年会費が永年無料なので、1枚は持っておくと便利です。

40代 | 男性

5

年会費がかからないクレジットカードですが、楽天ユーザーにとってはこのクレジットカードを利用すると通常のポイント還元率をさらに上げることができるので、持っていて損はないです。特に楽天市場との相性が良いです。ここでネットショッピングで楽天カードを使うことで、さらにポイント還元率を高めることができます。ただし、デザイン性は格好良いとは言えません。あくまでポイント還元率の観点から言えばかなり良いです。

20代 | 女性

5

楽天カードのクレジットで買い物をすると100円あたり1ポイントもらえるので、ポイント還元目当てに楽天カードを使用しています。もらったポイントは、楽天市場でのお買い物や、翌月支払い分の請求金額に充当することも可能です。 マクドナルドやファミリーマートなど頻繁に使用するお店でも楽天ポイント付与制度が拡がっているので、とても有難いです。今後も楽天カードをメインカードとして使用していく予定です。

30代 | 男性

4

当時はフリーターでしたが、スムーズにカードを作ることができ助かりました。 楽天市場やラクマをよく利用する私にとっては、楽天カードを持っていると「ポイント10倍」などポイント還元で大幅に得することができます。 毎日自然とポイントが貯まり、自然と消費できるのが使いやすくていいですね。

30代 | 女性

5

カードのデザインがまずかわいいです。お買い物パンダ、ディズニーも選べます。キャンペーンがたくさん行われていて、ポイントが貯まりやすい。ポイント還元は1%ですが、楽天市場で買い物すると3倍になるのが楽天市場で買い物することが多いので便利です。 年会費もかかりません。

40代 | 男性

5

3年前から楽天カードを使用しています。 楽天でんき、楽天モバイルの支払いで使っています。 街での買い物、楽天市場の買い物、公共料金の支払いなどで、ポイントがザクザク貯まります。 また買い物以外でも、入会する際にはキャンペーンでもポイント付与、その他クリックするだけでポイントが貯まるなどのサービスも充実していて、大満足です。

50代 | 男性

4

TVCMでも大々的に宣伝しているので、既に周知の事実となっておりますが、楽天カードのポイント還元率は他に類を見ないものです。その仕組みは、カードのみではなく、カードに付随するさまざまなサービスによる還元が高いからです。楽天市場から楽天銀行、楽天証券等各種サイトやポイントアプリ等の組み合わせによって、楽天カードは普及率も№1になっているのです。

\新規入会&3回利用で5,000ポイント/

dカードは特約店で最大3%、三重取りで最大2%還元

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~4.5% |

| ポイント種類 | dポイント |

| 発行スピード | 最短5営業日 |

| 追加カード | ETCカード家族カード |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 電子マネー | iD |

| 国際ブランド | Visa / Mastercard® |

- 通常ポイント還元率1%

- ポイント三重取りで還元率最大2%

- dカード特約店で最大11%還元

- ローソンでの買い物金額が3%オフ(※請求時に清算)

- docomo携帯料金の割引

- docomoの携帯料金支払い分はポイント還元なし

- 電子マネーチャージはポイント対象外

- 海外/国内旅行保険が付帯しない

d払いとdポイントカードでポイント三重どり

dカードは、QRコード決済「d払い」とdポイントカードがあれば、よりお得に買い物ができます。d払いとdポイントカード、dカードを組み合わせると対象加盟店でポイント三重取りができ、還元率が最大2%となるためです。

三重取りの方法は、以下のとおりです。

- d払いの支払い方法でdカードを設定 +0.5%還元

- dポイントカードを提示(二重取り) +1.0%還元

- d払い対応店でd払いを使用(三重取り) +0.5%還元

dカード特約店で使うとポイントがさらに加算

dカードは、街での買い物がよりお得になります。dカード特約店ではポイントが加算されるためです。

dカードは、通常の利用で1.0%%のポイントが還元されますが、dカード特約店で利用すると、さらにポイントがアップします。ポイントがアップするdカード特約店は以下のとおりです。

| 店舗名 | 特典ポイント加算内容 |

|---|---|

| JAF | 100円ごとに+0.1% |

| BIG ECHO | 100円ごとに+2% |

| JAL | 100円ごとに+1% |

| マツモトキヨシ | 100円ごとに+2% |

| Nojima | 割引3%、および100円ごとに+1% |

| スターバックス | 100円ごとに+3%*カードチャージをdカードで支払った場合 |

- 新規入会&各種設定&要Webエントリー&利用で合計最大7,000ポイントプレゼント!

※dポイント(期間・用途限定)

dカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

dカードは通常のポイント還元率は1%ですが、dポイント加盟店ではdカードの提示&利用でポイントを二重取りできます。また、dカード特約店で利用すると、通常よりも多くポイント還元を受けられ、ポイントが貯まりやすい仕組みになっています。年会費は永年無料で海外旅行での補償やショッピング補償も付帯します。ドコモユーザーならぜひ持っておきたいカードです。

60代 | 男性

4

ドコモ機種変更と同時dカード作成。年会費は永年無料だし1年間最大1万円のケータイ補償も付いています。ドライブに欠かせないETCカードは初年度無料という利点もあります。肝心のポイントは通常のショッピング利用で100円(税込)ごとに1%のdポイント、そしてd払いなら支払いをdカードにすると最大2%還元されます。dポイントは最近いろいろなお店で貯めたり使えたりしてとても便利だと思います。

40代 | 男性

5

このクレジットカードは年会費が無料でありながらも、最大1万円のケータイ補償といった特典が付いています。それとポイント還元率も通常時でも1%貯まります。さらにd払いの支払い方法をdカードに設定することによって、dポイントが2重で貰えるのでこれはお得感があります。それとETCの年会費が初年度無料ですが、2年目以降も1回でもETCを利用すれば翌年度のETCの年会費は無料にできます。

20代 | 女性

3

dカードはまずドコモの利用者であれば持っていて損は絶対にしないカード。ドコモの回線があるならその支払いをdカードにするだけで毎月120円の割引がついてお得だし、dカードで買い物をするだけでポイントがたまるので損することがない。年会費は一度でも使えば無料になるので携帯や公共料金の支払いに設定をしておけばかからない。

40代 | 男性

4

ドコモのスマホを家族で利用しているので、dカードの普通の物を利用しています。ポイント還元率が高いと言っても年会費を払ってゴールドにする気分にはなりません。普通のカードでも良い所は多く、使えるお店が多いこと、dポイントが貯まること、年会費が無料なこと、dポイントが貯まることがメリットです。

20代 | 女性

4

使用頻度も高く、最近ではdポイントを使用できるお店も増えてきたのでよく使用しています。携帯用金をdカードで支払うとdポイントつくのでいつの間にかたまっていることが多いです。現在年会費のかからないdカードを使用していますが、ポイント還元率を考えるとdカートGOLDを契約してもよかったかなと思っています。契約する場合は、自分のカードの使用頻度を一度よく考えて選ぶと良いと思います。

20代 | 女性

5

dカードは年会費もかからず、100円につき1ポイント貯まるのでクレジットカードの中では還元率は良いと思います。d払いと併用することでポイント二重取りにもなるし、dポイントカードが貯まるところであれば何重取りにもなります。貯まったポイントを運用することもできるので可能性は無限大なカードだと思います。

50代 | 女性

4

携帯のキャリアをdocomoに変えた時に、お得なキャンペーンをやっていたのがきっかけで利用する事にしました。docomoの利用料金の10%がポイントで還元されるのが魅力的です。コンビニなどの毎日の買い物でのキャンペーンが多いところも気に入っています。使えるところがどんどん増えているのも嬉しいです。

dカード GOLDは月1万円使うと実質年会費無料になるドコモユーザー必携のカード

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| ポイント種類 | dポイント |

| 発行スピード | 即日発行 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 20歳以上で安定した収入のある方 |

| 締め日/支払日 | 15日/翌月10日 |

| 電子マネー | iD |

| 国際ブランド | VISA/Mastercard |

- 携帯電話とドコモ光の両方の料金払いで月10%還元

- 最大10万円の携帯補償を3年間受けられる

- 年間利用額に応じて最大2万2000円相当のクーポンがもらえる

- dカード特約店利用でポイントが加算(dカードと同様)

- 年会費11,000円かかる

- ドコモユーザー以外はメリットが薄い

ドコモ携帯電話とドコモ光の料金を支払うと毎月10%還元で年会費の元がとれる

ドコモ携帯電話とドコモ光の合算料金をdカード GOLDで支払うと、1,000円利用ごとに10%還元されます。月額合計10,000円なら年間12,000ポイントを獲得できます。年会費11,000円の元が取れて、年会費は実質無料になるということです。

さらに、月額合計11,000円使ったら、年会費を引いて手元に残るポイントは、dカード GOLDのほうが多いので、dカードよりお得になります。

携帯料金とドコモ光を月額11,000円以上使うドコモユーザーなら、dカード GOLDは作っておきたいカードです。

年100万円以上で11,000円、最大22,000円相当のクーポンがもらえる

dカード GOLDは、年間100万円以上使うと11,000円相当、200万円以上使うと22,000円相当のクーポンがもらえます。

クーポンは、SONYのデジタルショップ「ソニーストア」やタカシマヤの「グルメ&コンフォート」、dブック、dショッピングなど、幅広い加盟店で利用できます。11,000円相当のクーポンをもらえれば年会費の元も取れるため、実質無料でゴールドカードを利用可能です。

携帯補償は最大10万円、3年間受けられる

dカード GOLDには、最大10万円の携帯補償が付帯されています。スマホの紛失・盗難・水濡れなどのトラブルで端末が壊れた場合、同一機種・同一カラーの端末をdカード GOLDで購入すれば、最大10万円まで補償してくれます。

補償期間は3年間と長いため、安心してスマホを利用できます。もしスマホが壊れても、dカード GOLDがあれば費用の負担なく、新しい端末を手に入れられます。

- dカード GOLD入会&ご利用で最大11,000dポイントプレゼント

dカード GOLDの口コミ・評判

トータルマネー

コンサルタント

新井智美

dカードGOLDの最大の特徴はドコモの携帯およびドコモ光の利用料の10%がポイント還元されることです。付帯保険も充実しており、ケータイ補償は3年間最大10万円まで、ショッピング保険は300万円まで補償されます。支出の多いドコモユーザーにおすすめといえるでしょう。

20代 | 女性

5

ドコモの月々の利用額に応じてポイントが貯まったり、ローソン、ファミリーマート、マツモトキヨシ、ライフなど、日々日常の中でよく利用するお店でもポイントが貯まります。気づいたらポイントが貯まっているので、ちょっと買い物をするときにはすぐにそのポイントで買い物をしています。

30代 | 女性

5

入会の際にもらえるdポイントで年会費の元が取れるカードです。 ドコモの携帯を使用していて、月額使用料の10%たまるカードなので1年で本当にたくさんポイントがたまります。 今dポイントが使えるお店が増えているし、最近よくCMでもやっているメルカリでも決済に使えるので私はよくメルカリでの買い物にdポイントを使っています。

20代 | 女性

5

携帯をドコモにしていて、ドコモ光も利用しているので、毎月dポイントがたくさんつくので年会費11,000円(税込)を払ってもお得です。 電子マネー「iD」やスーパーでのお買い物でdカードを使っていたら、ポイントがどんどんたまるので、たまったポイントはローソンやマクドナルドなど使えるお店が豊富なのでポイントでおいしく買えちゃいます。

30代 | 男性

4

docomoのスマホとドコモ光を利用しているので毎月たくさんのポイントが貯まってとてもお得です。dポイントがアップする特約店も多く、dポイントの使えるお店やサイトも多いのでポイントの使い道が豊富で大変便利です。年会費が11000円と少し高いですが、ケータイ保障や旅行保険も付帯しておりおすすめのカードです。

30代 | 男性

3

会員専用サイトはほとんど使いません。個人的にショップで手続しましたが、ネット上でもできて入会手段として一般的。発行まで待たされたこともなく、スピードも普通です。そして、デザインはシンプルですが、これといった特徴がないです。単に色が金だけです。

イオンカードセレクトは電子マネーとキャッシュカード機能が付帯

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1% |

| ポイント種類 | WAON POINT |

| 発行スピード | 即日発行 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生でも申込み可能 |

| 締め日/支払日 | 毎月10日/翌月2日 |

| 電子マネー | iD |

| 国際ブランド | Visa / Mastercard®/JCB |

- 電子マネー&キャッシュカード機能が付帯

- イオン系列店舗でポイント2倍

- 還元率は1%毎月20日・30日は対象店舗で5%オフ

- カード本体を即日発行できる

- 海外/国内旅行保険が付帯しない

- イオン系列を利用しない人はメリットが少ない

イオングループ対象店で超お得!ポイント2倍、毎月10日は5倍、映画鑑賞割引など

イオンカードセレクトの大きな魅力は、イオングループ対象店でお得な特典サービスが受けられる点です。

ポイントが2倍になるだけでなく、対象店で毎月20日と30日は買い物が5%オフ、毎月10日はさらに5倍にアップします。

また、映画鑑賞割引など、日々の暮らしを豊かにする特典が満載なので、イオン系列の対象店をよく利用する人におすすめです。

| 特典 | 内容 |

|---|---|

| 買い物割引 | 毎月20日、30日は、イオン、マックスバリュ、イオンスーパーセンターなどの対象店舗で、買い物代金5%オフ |

| ポイント特典 | イオン、イオンモール、マックスバリュなどの対象店舗で利用するとポイント2倍 |

| ポイント特典 | 毎月10日は、イオン、マックスバリュ、まいばすけっとなどの対象店舗で利用するとポイント5倍 |

| ポイント特典 | 対象の公共料金・国民年金保険料のの口座振替1件につき毎月5電子マネーWAONポイントをプレゼント |

| 銀行手数料無料 | イオン銀行ATMで手数料無料 |

| 映画鑑賞割引 | イオンシネマで常時300円オフ、毎月20日・30日は1,100円で映画鑑賞できる |

年間50万円以上使うなど条件を満たすと年会費無料でゴールドカードを持てる

一般カードのイオンカードセレクトで年間50万円以上使うなど一定の条件を満たすと、自動的に年会費無料でゴールドカードに切り替わります。

ゴールドカード会員になると、空港ラウンジ無料利用と国内外保旅行保険、さらにイオンラウンジ無料利用が追加されます。

また国内外旅行損害保険が付帯され、海外保険では最高5,000万円、国内保険では最高3,000万円が補償されます。

年会費無料でこれらの特典を受けられるので、旅行や出張をよく利用する人には、イオンゴールドカードはおすすめです。

イオンゴールドカードの付帯サービス(イオンカードセレクトとの比較)

| イオンゴールドカード | イオンカードセレクト | |

|---|---|---|

| 通常ポイント還元率 | 0.5% | |

| イオンラウンジ利用サービス | 年間100万円使うと利用可能 | 年間100万円使うと利用可能 |

| 空港ラウンジサービス | 羽田空港、成田空港、伊丹空港、新千歳空港、那覇空港など利用無料 | なし |

| 海外旅行傷害保険 | 最高5,000万円 | なし |

| 国内旅行傷害保険 | 最高3,000万円 | なし |

| ショッピングセーフティ保険 | 年間300万円まで (1品5,000円~300万円) |

年間50万円まで (1品5,000円~50万円) |

- 新規入会&利用で最大5,000ポイントプレゼント

Webからの新規入会で1,000ポイントプレゼント

カード発行月の翌々月10日までのクレジット利用分に対して10%のポイントプレゼント(最大4,000ポイント)

〈入会期間〉2023/11/1(水)~

イオンカードセレクトの口コミ・評判

トータルマネー

コンサルタント

新井智美

イオンカードセレクトは、イオン銀行のキャッシュカードとクレジットカード、電子マネーWAONが一体となったカードです。イオングループでの利用でポイントが2倍の還元率1.0%となるため、イオンをよく使う人は必携のカードといえます。毎月10日はイオングループ以外でもポイントが2倍貯まるため、ネット通販などでも使いやすいです。

40代 | 男性

5

このクレジットカードは、イオン銀行とWAON、さらにクレジットカードの機能といった3つの機能を1枚のカードにできる点が良いです。今まではそれぞれ別々のカードを所有していましたが、財布がかさばってしまって煩わしさを感じていました。しかし、このクレジットカードにしてからは1枚だけイオン銀行もWAON、さらにはクレジットカードも利用できるようになったのでこれが一番嬉しかったです。

40代 | 女性

5

イオンで買い物をしたりWAONを利用することが多いならとてもお得です。毎月20日と30日にイオンでカード決済すれば5%オフになりますし、イオンで買い物するとときめきポイントが2倍貯まります。年会費無料で審査も通りやすいので作りやすいカードです。ただ、イオンをあまり利用しない人にはメリットはほとんどありません。

30代 | 男性

5

イオンカードでは、毎月5日のつく日はWAONポイントが2倍になります。また、20日、30日はお買い物代金の5%オフになりますので、お得に買い物をすることができております。また、イオンシネマで映画を観るときに、1,000円で見ることができて、便利なので利用しております。旅行好きのため、HISなどの旅行会社でもイオンカードは活用していました。

40代 | 女性

4

入会金や年会費が無料なので気軽に作ることができます。還元率は決して高いとは言えませんが、月2回のお客さま感謝デーはお買い物代金が5%オフになるなど、イオンで買い物する人にはすごく嬉しいです。イオングループ対象店舗でときめきポイントがいつでも2倍、電子マネーWAONのオートチャージでポイントが貯まるのも魅力的です。

30代 | 女性

4

お客様感謝デー以外にも、イオンカード会員限定での割引価格商品や、割引制度、クーポンなどがたくさんあり、イオンでとてもお得に買い物ができます。ポイントは基本的には200円で1ポイントですがイオンで買い物をした場合は2倍のポイントがつくし、ポイント10倍などのキャンペーンなども開催してるので比較的早く貯まります!主婦にはおすすめのカードです!

40代 | 男性

4

イオン銀行のキャッシュカードとクレジット機能、電子マネーWAONの三つが一体化した、とても便利で使いやすいカードです。WAONのクレジット機能からのチャージはできませんが、毎月20・30日はイオン系列のお店で5%OFF優待を受けられるので、とてもお得で価値のあるカードです。

30代 | 男性

5

自分の地域には、イオン系列の店舗やモールが多いため、お得に利用することができています。イオンカードをイオン系列の店舗で利用するだけで、「ときめきポイントがいつでも2倍」ですし、毎月の20日と30日には、「お客様感謝デー」として、「買い物代金が5%オフ」になるので、とても重宝させてもらっているクレジットカードです。

40代 | 女性

4

イオンカードで支払いをすると、イオンで5%オフで買い物ができる日があることです。またイオンのゴールドカードを持っていると、無料でラウンジが使用できることです。ポイントも買い物をするともらえるので、ポイントを貯めて商品券に交換するのも楽しいです。

60代 | 男性

4

イオンモール・イオン系スーパーの買い物で20日・30日は5%OFFになります55歳以上なら15日もです。カード利用でときめきポイントが貯まり商品や電子マネーWAONに変えられます。またショッピング保険も付帯していて万一の場合も安心です。イオンシネマなら割引きが300円というのも嬉しいです。

楽天プレミアムカードは年会費11,000円と格安でプライオリティ・パスが付帯

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~6.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピング保険 カード盗難保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 20歳以上 |

| 締め日/支払日 | 月末/翌月27日 |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa/Mastercard/JCB/AMEX |

- 通常ポイント還元率1%

- 年会費11,000円ながらプライオリティ・パスを利用できる(年5回)

- 楽天グループ利用でポイント還元率3.0%

- 「楽天市場コース」「トラベルコース」「エンタメコース」の3つのコースから好きな特典コースを選べる

- トラベルデスクサービスが付帯している

- ポイント還元率は一般カードと変わらない

- プラチナカードながらステータスがやや低い

年会費11,000円ながらプライオリティ・パスを利用できる

楽天プレミアムカードは、海外の空港を使う機会が多い人におすすめです。年会費11,000円ながらプライオリティ・パスが利用できるためです。

通常、プライオリティ・パスのプレステージランクを利用するには年会費(469米ドル)がかかります。しかし、楽天プラミアムカードなら、年会費の負担なく同等のサービスを受けることができます。

また、プライオリティ・パスを付帯するクレジットカードの中でも、楽天プレミアムカードは年会費がとても低いカードです(下表)。

プライオリティ・パスが付帯するプラチナカード比較

| 楽天プレミアムカード | ジャックスカードプラチナ | ラグジュアリーカード(チタン) | TRUST CLUB ワールドカード | |

|---|---|---|---|---|

| プライオリティ・パス | あり(年5回) | あり(年6回) | あり(無制限/同伴者1名可) | あり(※利用は有料、プライオリティ・パスの年会費は無料) |

| 年会費 | 11,000円 | 22,000円 | 220,000円 | 13,200円 |

プレミアム会員限定!3つの特典から1つを選べるサービス

楽天プレミアムカードには「選べる3つのコース」という特典サービスがあります。「楽天市場コース」「トラベルコース」「エンタメコース」の中から好きなコース1つを選ぶと、そのコース特典を受けることができます。

それぞれの特典内容は下表のとおりです。なお、楽天市場コースを選ぶとポイント還元率は3%から4%になりますが、自分にぴったりのコースを選んで、楽天プレミアムカードを上手に活用しましょう。

| コース名 | 内容 |

|---|---|

| 楽天市場コース | 毎週火曜日・木曜日のプレミアムカードデーに楽天市場で買い物するとポイントが最大4倍になる |

| トラベルコース | 楽天プレミアムカードで楽天トラベルの決済をするとポイントが最大3倍になる |

| エンタメコース | 楽天プレミアムカードでRakuten TVまたは楽天ブックスの決済をするとポイントが最大3倍になる |

楽天ゴールドと比べて保険が充実

楽天プレミアムカードは、一般カードやゴールドカードと比べて保険が充実している点が魅力です。

楽天プレミアムカードには、国内外旅行傷害保険(最高5,000万円)や動産総合保険(偶然な事故〈破損、盗難、火災等〉によって生じた損害保険)が付帯されています。

ゴールドカードと比べると、「選べる3つのコース」や「プライオリティ・パス」のほか、付帯保険が充実しているので、年会費に見合う特典を享受したい人におすすめのプレミアムカードです。

楽天プレミアムカード、ゴールド、一般のスペック比較

| 楽天プレミアムカード | 楽天ゴールドカード | 楽天カード | |

|---|---|---|---|

| 年会費 | 11,000円 | 2,200円 | 永年無料 |

| ポイント還元率 | 通常1.0% 楽天市場利用:3.0% |

||

| 選べる3つのコース | あり | なし | |

| プライオリティ・パス | あり(5回限定) | なし | |

| トラベルデスクサービス | あり | ||

| 空港ラウンジ | 無料利用できる(国内主要28空港、海外ハワイ・韓国の2ヶ所)※年2回まで | なし | |

| 保険 | ・海外旅行保険:最高5,000万円(自動付帯4,000万円/利用付帯1,000万円) ・国内旅行保険:最高5,000万円(自動付帯)・動産総合保険 |

海外旅行保険:最高2,000万円(利用付帯) | |

| 利用限度額 | 300万円 | 200万円 | 100万円 |

「ビュー・スイカ」カードはモバイルSuicaへのチャージで1.5%還元!

| 年会費 | 524円 |

|---|---|

| ポイント還元率 | 0.50%~3.68% |

| ポイント種類 | JRE POINT |

| 発行スピード | 通常2週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行、国内旅行、ショッピング |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 交換可能マイル | - |

| 申し込み条件 | 満18歳以上 |

| 締め日/支払日 | 月末締め・翌々月4日払い |

| 電子マネー | Suica |

| 国際ブランド | Visa、Mastercard®、JCB |

- Suicaが付帯するため通勤・通学に便利

- 駅ナカや駅周辺での買い物でポイントが貯まりお得

- 年会費の元を取りやすい

- 通常還元率が0.5%と低い

自動改札機のタッチでSuicaとして利用できる!

「ビュー・スイカ」カードは毎日の通勤通学で活躍するカードです。クレジットカードだけでなく、Suicaとしても利用できるためです。

自動改札機にカードをタッチすれば改札をスムーズに通れます。オートチャージ機能もつくため、別途Suicaへのチャージも必要ありません。

Suicaへのオートチャージで1.5%還元

「ビュー・スイカ」カードを使ってSuicaにオートチャージするとチャージ金額の1.5%のポイントが還元される点も特徴の一つです。貯まったポイントはSuica残高へチャージ可能で、交通費の節約にもなるので、通勤や通学がよりお得になります。

旅行保険や紛失時の補償など付帯サービスも充実

「ビュー・スイカ」カードは、旅行保険や紛失時の補償が充実しているため、もしものときにも備えられます。

特に不正利用の補償については、クレジットカードの補償だけではなく、定期券やSuicaへのチャージ残額まで補償してもらえます。国内・海外旅行傷害保険も付帯するため、旅行や出張時の利用にも適しています。

| 保険 | 補償額 |

|---|---|

| 国内旅行損害保険 | 最高1,000万円 |

| 海外旅行損害保険 | 最高500万円 |

三井住友カード プラチナはMastercardとVisaプラチナの2枚持ち可能!

| 年会費 | 55,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~7% |

| ポイント種類 | Vポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 航空便遅延保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | JAL/ANA |

| 申し込み条件 | 30歳以上の方 |

| 締め日/支払日 | 当月15日/翌月10日 月末/翌月26日 |

| 電子マネー | iD(専用)/PiTaPa/WAON |

| 国際ブランド | Visa/Mastercard |

- MastercardプラチナとVisaプラチナの2枚持ちができる

- レジャー旅行の優待が充実している

- プライオリティ・パスを無料で利用できる毎年「メンバーズセレクション」のカタログギフトから商品・サービスを1つ選べる

- 20代は申込み不可

- 年会費が55,000円と高い

レジャー・ホテル特典をよく使うならMastercardがおすすめ!Visaとの2枚持ちもOK

三井住友カード プラチナは、MastercardとVisaのどちらかの国際ブランドを選べます。

両ブランドそれぞれ魅力的な特典サービスを提供していますが、Mastercardは、ゴルフ予約などのレジャー特典に加え、ザ・カハラ・ホテル&リゾートやニセコホテルなど特定の宿泊施設における優待が充実しているので、レジャー・ホテル特典を頻繁に利用する人はMastercardがおすすめです。

MastercardとVisaの特典サービスの違いは以下のとおりです。

三井住友カード プラチナのMastercardとVisaの限定サービス比較

| Mastercard特典サービス | Visa特典サービス | |

|---|---|---|

| レジャー・ゴルフ | ・国内会員制名門ゴルフ場予約 (通常ビジターだけでは予約ができない国内名門ゴルフ場の予約手配) ・「楽天SGC」特別入会 (名門ゴルフ場の予約やゴルフイベントの会員制ゴルフ倶楽部のお得な年会費入会 ・ヘリコプタークルージング特別優待 (ヘリコプター遊覧予約)の優待) ・カーシェアリング特別優待 |

・Visaプラチナゴルフ (国内有名ゴルフコース優待) |

| グルメ | ・Taste of Premium限定 プレミアムダイニング by 一休.com (一休レストランで25,000円(税込)以上の予約でご利用いただける5,000円分のクーポンを毎月先着30名に進呈) |

・Visaプラチナ ラグジュアリーダイニング (星付の高級店をはじめ、有名シェフが腕を振るうレストランなど5,000円同等の割引クーポンなど) |

| 空港 | ・国際線手荷物宅配優待サービス (国際線ご利用の際、手荷物を2個までを1個あたり優待価格500円) ・国内宅配サービス(荷物の配送300円オフ) ・空港クローク優待サービス(10%オフ) ・海外用携帯電話・WiFiレンタルサービス(優待価格) |

・Visaプラチナ空港宅配 (国際線のフライトで自宅と空港間で、往路復路宅配の優待価格) ・Visa国際線クローク(一時預かり、20%オフ) ・VisaプラチナWi-Fiレンタル(優待価格) |

| ホテル | ・国内高級ホテル・高級旅館(予約・優待サービス) ・「ザ・カハラ・ホテル&リゾート」限定宿泊プラン ・バケーションニセコ特別優待 (北海道ニセコ地域の宿泊施設で宿泊料金の割引などの優待) |

・Visaプラチナ ホテルダイニング (3,000円相当の割引クーポンなど) |

三井住友グループがパートナーのイベント優待はオリジナリティ抜群!

三井住友カード プラチナは、三井住友グループがパートナーの施設やサービスで開催されるイベントで、他では決して味わえない特別な優待を受けられる点が魅力です。

ユニバーサル・スタジオ・ジャパンを例に挙げると、同伴者5名まで利用できる専用ラウンジが用意されています。さらに、2023年には「ユニバーサル・スタジオ・ジャパン カウントダウン 2024招待」といった特別な特典も提供されました(アトラクション「ジョーズ」は三井住友カードが協賛)。

三井住友グループの強みを活かした、ここでしか体験できない特別なイベント優待は、三井住友カード プラチナの大きな魅力と言えるでしょう。

| 優待サービス | 優待内容 |

|---|---|

| ユニバーサル・スタジオ・ジャパン 三井住友カード ラウンジサービス | ユニバーサル・スタジオ・ジャパン内のラウンジを利用可能。三井住友カード プラチナ1枚につき、5名(乳幼児を含む)まで(ソフトドリンク無料、アトラクション「ジョーズ」への優先搭乗。ジョーズは三井住友カードが協賛) |

| プラチナオファー | 通常では体験できないプラチナ会員限定のイベントやプロモーション。現在は、「マリーナベイ・サンズ 『サンズ・ライフスタイル』アップグレードプロモーション」、「東京よみうりカントリークラブ」冬季特別優待プレー案内など。過去には、「ユニバーサル・スタジオ・ジャパン カウントダウン 2024招待」など |

| 宝塚歌劇優先販売 | 三井住友カード貸切公演で会員用のSS席を優先的に販売 |

| 三井住友VISA太平洋マスターズ | 男子プロゴルフトーナメントのペア観戦入場券をプレゼント(食事券・お飲み物券と大会記念品を進呈) |

旅行グルメやショッピングでも優待が充実

三井住友カード プラチナは、旅行やグルメ、ショッピングなどの優待も充実しています。国内外旅行では高級ホテルの割引特典、グルメでは高級レストランの優待サービスなどを受けられます(下表)。

三井住友カード プラチナならではの優待サービス(一例)

| ジャンル | 優待サービス | 優待内容 |

|---|---|---|

| トラベル | 宿泊予約サービス Relux(リラックス) | ホテル・旅館の宿泊予約サービスRelux(リラックス)の利用で優待割引 |

| 泊予約サービス「Hotels.com」 | 国内外の数十万軒もの宿泊施設の予約、および優待割引 | |

| グルメ | プラチナグルメクーポン | 東京・大阪を中心に約170店舗の一流レストランで2名以上のコース料理をご利用の際、会員1名分が無料になる |

| プラチナワインコンシェルジュ | ワイン界で有名な田崎真也氏が会員のために厳選したワインを優待価格で販売 | |

| ショッピング | ポイントUPモール | 百貨店、グルメ、ファッション、家電など、ネットショップでポイント+0.5~9.5%還元。プラチナ・ゴールド会員のポイント還元率も用意 |

| そのほか | メンバーズセレクション | プライオリティ・パス、名医によるセカンドオピニオン、食の逸品プレゼントなど、好きなサービスをひとつ無料で利用できる |

| カード利用プレゼント | 6ヵ月間で50万円以上使うと支払い額の0.5%相当額(2,000円以上最高3万円まで)の三井住友カードVJAギフトカードを年2回プレゼント | |

| コンシェルジュサービス | 個人的な嗜好や要求に合う旅行を選ぶ手伝いや航空券・ホテル・レストランなどの予約案内を24時間・年中無休で対応 |

三菱UFJカード VIASOカードはオートキャッシュバックでポイント管理が便利

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~最大20%※ |

| ポイント種類 | VIASOポイント |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険(利用付帯)/ショッピング保険 |

| 交換可能マイル | - |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| 締め日/支払日 | 毎月15日〆 翌月10日払い |

| 国際ブランド | Mastercard |

- 自動キャッシュバックでポイント管理が便利

- 専用サイト経由でAmazonや楽天市場などポイント最大10%

- 携帯電話やインターネット、ETCの利用でポイント2倍に!

- 年20万円使わないと自動キャッシュバックが適用されない

1ポイント=1円相当がオートキャッシュバックされる

三菱UFJカード VIASOカードは、貯まったポイントが自動的に現金として還元されるので、ポイントをどう使うか、有効期限がいつまでかを考えたくないという人におすすめです。

通常のポイント還元率は0.5%と平均的ですが、貯まったポイントは1ポイント=1円相当として自動的にキャッシュバックされます。

ただし、入会してから1年間で1,000ポイント(200,000円利用分)貯めないとキャッシュバックが適用されません。

参照)ポイント還元対象月

Amazonや楽天市場など370以上の対象店でポイント最大10%

三菱UFJカード VIASOカードは、ネット通販でもポイントを効率よく貯められます。三菱UFJニコス株式会社が運営するECサイト「POINT名人.com」を経由して買い物するとポイント最大10%が還元されるためです。対象店は総合通販、百貨店、家電、旅行、ふるさと納税など370件以上あります。対象店舗は以下のとおりです。

- 楽天市場:+1倍

- Yahoo!ショッピング:+1倍

- じゃらんnet:+2倍

- ビックカメラ.com:+2倍

- ディノスオンラインショップ:+1倍

- さとふる:+3倍

- 高島屋オンラインストア:+3倍

- 大丸松坂屋オンラインストア:+3倍

- Qoo10:+2倍

- ファンケル:+3倍

携帯電話やインターネットなどの支払いでポイント2倍(1%)に!

三菱UFJカード VIASOカードは、通信費の支払いで多くのポイントが貯められます。携帯電話料金やインターネットプロバイダなどの支払いでポイント2倍の還元率1.0%になるためです。

たとえば、月の携帯料金とインターネット料金が1万円の場合、毎月100ポイントを獲得できます。獲得できるポイント数が多いため、通信費の節減にもつながるでしょう。

ポイントが2倍になるサービスは、以下のとおりです。

| 携帯電話 | NTTドコモ、au、ソフトバンク、ワイモバイル注:ご利用内容によっては、一部対象外となる場合があります。 |

|---|---|

| インターネットプロパイダ | Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net注:ご契約内容によっては、一部対象外となる場合があります。 |

| ETCカード | 三菱UFJカード VIASOカードのETC限定注:ETCマークのある全国の高速道路、一般有料道路の通行料金 |

※注釈

※入会日から三ヶ月後末日まで

※1ポイント5円相当の商品に交換した場合

※特典には条件があります

三菱UFJカード VIASOカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

三菱UFJカード VIASOカードはシンプルで分かりやすいポイントプログラムが特徴です。利用料金1,000円ごとに5ポイント貯まり、貯まったポイントは1ポイント1円でオートキャッシュバックされます。交換し忘れる心配がない点はメリットと言えるでしょう。「VIASO eショップ」経由でカードを利用すると、ポイント還元率が最大10%になる点も見逃せません。カードデザインが豊富なことから、家族で楽しみながらお得に使えるカードとしてもおすすめです。

40代 | 女性

4

年会費無料のカードの中では付帯サービスが充実しているので、日常的に使うカードとして便利に使っています。年に1回、利用金額に応じて自動的にキャッシュバックしてくれる点も嬉しいです。強いて不満を言えば、カードのデザインが少しダサいことと、明細をみるサイトが少し表示が遅くて使いづらいことです。

30代 | 女性

5

年会費が無料でなのに海外旅行傷害保険が自動付帯されていてお得です。買い物の合計金額 1,000円ごとに 5ポイント加算されるポイントシステムで、たまったポイントは1ポイント1円換算でオートキャッシュバックされるので、面倒な手続きをすることないのが魅力です。

40代 | 男性

4

15年ほど前、貯めたポイントを失効するのがいやでした。そこで自動で現金に還元される三菱UFJカード VIASOカードを使っていました。 今となっては、ポイントで還元されるタイプが普及したので。別に三菱UFJカード VIASOカードにこだわる必要もなくなりましたし。 もっと還元率の良いカードもあるためです。今では別のカードに切り替えました。

30代 | 男性

2

還元率は低い上に、基本的に20万円以上使わなければキャッシュバックもないのはデメリットです。 Web登録が必須20%キャッシュバックのキャンペーンにつられて申込みをしましたが、て、それにはwebサービスの登録が必須でした。しかし、それに気づかず登録をしていなかった。そのためキャンペーンの適用外になり、一切キャッシュバック無しとのこと。

30代 | 男性

2

三菱UFJニコスのカードなので発行会社自体は信用できるのですが、ポイント付与率が0.5%と低いので、他の還元率の高いカードを使ってしまいます。 海外旅行保険も付帯サービスとして付いているのですが、利用付帯なので、このカードで旅行代金等を払わないと保険が使えないので、他のカードで支払うことになりました。 年会費無料なので損はしませんが、大してメリットもありません。

50代 | 男性

5

多くのクレジットカードで付与されたポイントは交換の手続きをしたり、決済時に充当して使用するものが多いですが、こちらはユーザー側で何もしなくても自動的にポイントがキャッシュバックされ請求額から引いてくれるのが便利です。 また、キャッシュバック分が請求額を超えた場合は、差額が指定口座に現金が振り込まれるのも嬉しくなります。

20代 | 男性

4

あの銀行最大手の三菱グループのクレジットカードが年会費無料でカード発行も最短営業日で届くなど条件もなしです。 今申し込みをするとなんと1万円の現金キャッシュバックもあるため、私も1万円目当てにクレジットカードを発行しました。 カードのデザインも緑と黒が選択でき、どちらもカッコいい印象です。

40代 | 男性

4

ETCやネットプロバイダを利用すると 通常の2倍のポイントが付与されるので 日々の利用でポイントが貯まりやすいのがポイントです 年会費無料で最短で発行ができ海外旅行傷害保険が自動付帯なので 海外旅行の予定がある場合でも利用しやすいカードです ポイントはオートキャッシュバックされるため ポイントの使い道に悩まず利用できます

70代 | 男性

4

クレジットカードは4~5枚持っていますが、VIASOカードは信頼度が高く安心して使っています。使用や支払いに関するトラブルは一度もありません。還元率に関してはあまり考えたことがありませんので、とくにチェックはしていませんでした。これを機会に一度チェックしてみたいと思います。

PayPayカードはPayPayアプリと連携でポイント還元率1.5%に!

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | PayPayボーナス |

| 発行スピード | 最短7分(申込5分、審査2分) |

| 追加カード | - |

| 付帯保険 | - |

| スマホ決済 | 準備中(Apple Pay) |

| 交換可能マイル | - |

| 申し込み条件 | 満18歳以上 |

| 締め日/支払日 | 公式サイト参照 |

| 電子マネー | - |

| 国際ブランド | Visa / Mastercard®/JCB |

- 通常ポイント還元率1%

- PayPayアプリと連携で1.5%還元※

- 申し込みから審査まで最短7分

- PayPayの後払いに連携可能(事前チャージ不要)

- 海外旅行保険やショッピングガード保険が付帯されていない

- クレジットカード情報をアプリで管理する必要がある

- 実際の還元率は1.0%より低くなることがある(ポイント付与が200円につき2ポイントのため)

PayPayアプリと連携で利便性アップ&還元率が最大1.5%※

PayPayカードは、PayPayアプリ「PayPayクレジット」と紐付けるとお得かつスムーズに買い物ができます。アプリに紐づけることで最大1.5%還元を実現できるためです。

また「PayPayクレジット」に紐づけると事前チャージ不要で後払い決済が可能になります(1%還元)。さらに、1回200円以上の支払いを月30回、かつ月10万円以上の利用すると還元率が0.5%加算され最大1.5%になります(下表)。

| 「PayPayクレジット」への紐づけ | 1.0% |

|---|---|

| 1回200円以上の支払いを月30回、かつ月10万円以上の利用 | 0.5% |

| 合計 | 1.5% |

※注釈

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※ 出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

条件達成にはPayPayを頻繁に利用する必要がありますが、達成できれば毎日の買い物がよりお得になります。

申込みから審査まで最短7分で使える

PayPayカードは、申し込んでから最短7分で即時発行できるので、その日のうちに使えます。

審査に通ると、Web上でクレジットカード番号が発行され、すぐにネットショップでの買い物や、ホテルのWeb予約ができるようになります。プラスチック製のクレジットカード本体は約1週間で届きます。

クレジットカードをすぐ使いたい人は、最短7分で発行できるPayPayカードに申し込みましょう。

PayPayカードの口コミ・評判

30代 | 女性

5

PayPayカードの良い点は、スマホ決済アプリのPayPayにカードでチャージができる点です。アプリのPayPayでチャージをするには銀行口座を登録する方法しかなく、本人確認をするのにもとても時間が掛かります。ほかのクレジットカードではチャージができないのですが、PayPayカードのみは対応していて利用しています。通常のクレジットカードの使用に関しても、利用額の2.5%が還元されるのでお得に買い物ができています。

20代 | 女性

5

私は元々ドコモユーザーだったため、dカード GOLDを使用していましたが、ワイモバイルへと乗り換えました。ドコモユーザーであればdポイントが貯まったり還元率も多くなりますが、PayPayカードも同じような仕組みであることを教えてもらいました。PayPayカードは年会費も不要でお得でした。また、使用すると還元率も大きくなるのでとても良いと思いました。

30代 | 男性

4

楽天カード同様、PayPayカードは1%還元率があるんで悪くはないと思います。特にヤフーショッピングで買い物する人は3%つくので、Yahoo経済圏で生きる人にはいいかもしれません。基本的にカード払いでまとめておくと、じゃんじゃんポイント貯まるんでおすすめしたいですね。

40代 | 男性

4

ポイント還元のキャンペーンがかなりの頻度で行われるので、ヤフー関連のオンラインショップなどを日常的に利用している方にとっては非常に使い勝手の良いカードだと思います。知らない間に大量のポイントが貯まっているという状況も少なくありませんし、そのポイントが色々な場所で使用できるのでかなり利点は大きいように思います。

30代 | 男性

3

個人的にはそこまで機能を知らないですが、Yahooショッピングを使用しないので楽天やアマゾンだと使いづらくて、カードが増えていってしまうことが難点だと思いました。PayPayカードの他の悪いところはそんなによく分からないというのが正直なところですが、他の会社とくらべて特別なにかいいという印象がないのでスマホに紐付けたものをよく使用してしまう。

\入会後、すぐに2,000円相当もらえる/

ライフカードは初年度ポイント1.5倍!

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.3%~0.6% |

| ポイント種類 | LIFEサンクスポイント |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | - |

| スマホ決済 | - |

| 交換可能マイル | ANA |

| 申し込み条件 | 日本在住の18歳以上(高校生除く)で電話連絡が可能な方 |

| 締め日/支払日 | 毎月5日/翌月3日 |

| 電子マネー | iD |

| 国際ブランド | Visa / Mastercard®/JCB |

- 初年度はポイント1.5倍、誕生月は3倍になる

- 年間利用額に応じてポイントが最大2倍になる

- デポジット型カードが作れる

- ポイントの有効期限が最大5年

- 海外旅行傷害保険が自動付帯

- ポイントの使い道が限られている

- 楽天ポイントへの交換レートは他社ポイントへの交換に比べて低い(1pt = 3楽天ポイント、dポイントなら5ポイント)

初年度はポイント1.5倍、誕生月は3倍!

ライフカードは、通常のポイント還元率0.5%に加え、初年度は1.5倍(0.75%)、誕生月は3倍(1.5%)にポイント還元率がアップするお得なクレジットカードです。

さらに、年間のカード利用額に応じて翌年の還元率がアップするボーナスポイント特典があります。下表のとおり、年間100万円以上使うとポイントが1.8倍になるので、年間利用額が多い人ほどポイントが貯まります。

| 年間利用額 | ポイント倍率 |

|---|---|

| 年間200万円以上 | 2倍 |

| 年間100万円以上 | 1.8倍 |

| 年間50万円以上 | 1.5倍 |

ポイントの有効期限が最大5年

ライフカードはポイントの有効期限が最大5年と長いので、ポイントを長期的に活用したい人におすすめです。

通常、クレジットカードのポイントには有効期限が短めのため、貯めたポイントが失効し、使えなくなってしまうことがありますが、ライフカードなら、ポイントを使い続けることで有効期限を最大5年間延ばすことができます。

有効期限が近づいているポイントについては、商品交換やギフト券に交換したり、公共料金や携帯電話料金の支払いに充当したりできるので、効率的に活用しましょう。

- ■新規入会プログラム

①アプリログインで1,000円キャッシュバック

②6万円以上の利用で6,000円キャッシュバック

③水道光熱費の支払いで最大3,000円キャッシュバック

合計で最大10,000円キャッシュバック - ■使うとおトクプログラム

①Apple Pay/Google Payの利用で3,000円キャッシュバック

②サブスクの支払いで2,000円キャッシュバック

∟対象加盟店⇒AbemaTV・Apple・DAZN for docomo・FOD・Hulu・LINEMUSIC

合計で最大5,000円キャッシュバック

ライフカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ライフカードは年会費が無料であるにもかかわらず、入会後年間はポイントが1.5倍、誕生日月には3倍になるなど、嬉しい特典が充実しています。さらに家族カードやライフカードiD、ETCカードも無料で発行できるため、家族で使えばメリットを最大限享受できます。

50代 | 男性

5

ライフカードとは、年会費がずーっと無料で、Visa・Master・JCBの3つのブランドから希望するブランドを選べるクレジットカードです。ポイントプログラムはなんと業界最高水準。クレジットカードを利用する上で、ポイントの還元率の高さは大きな魅力です。入会初年度のポイント還元率は1.5倍。お誕生月のご利用時には3倍ものポイントが付与され、ためたポイントの有効期限も最長5年もあるんですよ。

30代 | 男性

5

ライフカードをメインのクレジットカードとして利用していますが、気に入っているところは「利用額に応じて翌年のポイント還元率が高くなる」ことです。年間で200万円以上使うと、翌年にはポイント還元率が「1.00%」になるので、他の高還元率のクレジットカードと匹敵するくらいになるので、メインで利用することでお得に利用することができます。

30代 | 男性

4

他社との競合といった意味で、あまり強みがないカードです。カードデザインも飾らずわかりやすくなっていますが、よくいうと客にこびないのはすっきりして好感触でした。そしてコールセンターは時間によってつながりにくいこともありますが丁寧です。

30代 | 男性

4

ライフカードは、サブカードとして利用しています。その理由は、誕生月のポイントが3倍になるためです。誕生月以外は「0.5%」と普通のポイント還元率なので、他のクレジットカードを利用した方がお得に利用することができます。あと、ライフカードはあとから支払いを変えることができます。一括払いにしていた支払いを後でリボ払いや分割払いにすることができるのは、とても助かっています。

40代 | 男性

4

このカードはクレジットカードとしてのステータスはないですが、年会費が無料で誕生日月にはポイント還元率が3倍になるといった特典があります。また、L-Mall経由でネットショッピングを利用すればポイント還元率が大幅にアップさせることも可能なのでサブとしてのクレジットカードとしては優秀です。ただ通常時のポイント還元率が低いので、メインのクレジットカードにはなりません。

30代 | 男性

3

ライフカードは特定のサービスなどで、ポイントに倍率がかかるタイプのカードではなく全ての利用に一律に還元されるので普段の買い物に使いやすく、シンプルな使い心地で気に入っています。自分の誕生月にポイントの倍率が上がるというシステムなので年末年始に誕生月があるかたは少し得をするかもしれません。

40代 | 男性

4

ランクによってポイント還元率が変わりますが、還元率が1%より劣り、高還元率のクレジットカードと比べると少し見劣りします。 しかし誕生月はポイントが3倍になるので、普段は別のクレジットカードを使用し、誕生月にライフカードを使用するようにしています。 また公共料金の支払いが出来るところが多いので、公共料金の支払いにも利用しています。

30代 | 男性

4

個人事業主としてライフカードを使っています。まだ実績がない段階からクレジットカードを発行してもらい、月決済額が多少少ないながらクレジットカードを使用させてもらえるのは生活の面においても、事業の面においてもありがたいです。重宝しています。

30代 | 男性

5

年会費無料でポイント付与率が高く、比較的審査が緩いと聞いて入会しました。 確かにポイントは1%以上付くので付与率が高いのですが、海外旅行保険が付帯していないなど、付帯サービスがイマイチなので、結局使わなくなりました。 ショッピングプロテクト保険がないので、他のカードで購入するのに比べると、安心して買い物できません。

20代 | 女性

4

1年くらい前に申し込みをして現在まで利用しています。いくつかのクレジットカードで、審査落ちしてしまったこともあり不安もありましたが、無事に審査を通過できました。発行も迅速ですぐにカードが届いたのも良かったです。他のクレジットカードで審査落ちになってしまっている場合には是非利用したいカードです。

40代 | 男性

4

ライフカードの通常のポイント還元率は、1%未満のため、高還元率のクレジットカードと比較すると還元率が劣ると思います。しかし誕生月は通常の3倍のポイントが付くので、誕生月になるべく買いだめをして、ポイントを稼ぐ使い方をしています。 また各種公共料金の支払いに対応しているので、公共料金の支払いにも活用しています。

30代 | 女性

5

ライフカードは年会費が永久無料なので、かなりお得だと思います。無料でありながらポイントはどの店舗でショッピングしてもしっかり貯められます。誕生日月などは3倍のポイントになるので知らないうちにどんどん貯まっていてお得感があります。とにかく無料でずっと維持できるクレカなので一枚持っていて損はないと思っています。

20代 | 男性

3

通常の還元率は他カードと比べてあまり魅力的ではありませんが、自分の誕生月にはポイント還元が3倍になるため、他カードよりもお得になります。なので、誕生月にはメインカードとして積極的に利用しています。そのほか、WEBサイトの使いやすさ、カード自体の利便性などは、他社カードと比べて、優れているとはいいにくいです。

\最大15,000円キャッシュバック/

au PAY カードはPontaポイントが貯まりやすいauユーザー必携の一枚

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/au PAY |

| 交換可能マイル | - |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 電子マネー | - |

| 国際ブランド | Visa / Mastercard® |

- 通常ポイント還元率1%(公共料金含む)

- au PAY マーケットの買い物で合計最大7%ポイント還元

- auカブコム証券での積立投資で1%ポイント還元

- auじぶん銀行の金利が0.051%(通常の51倍)となる

- auの携帯電話の契約、もしくは年1回利用しないと年会費無料にならない

- 電子マネーへのチャージはポイント付与対象外

公共料金支払いもポイント還元率1%!

au PAY カードの魅力の一つは、公共料金の支払いでも通常通り1%還元される点です。クレジットカードのなかには、公共料金を支払うと還元率が下がるものが多いです。たとえば、楽天カードは通常ポイント還元率1%ですが、電気代や水道料金を支払うと0.2%に下がってしまいます。

しかし、au PAY カードなら、光熱水費の支払いで1%のポイント還元を受けられます。実質固定費を節約できるためとてもお得です。

au PAY マーケットなら最大7%になる

au PAY カードは、au PAY マーケットで商品を購入して条件をクリアすると最大7%還元を受けられます。

最大7%還元を達成できれば、ほかのお店で買うよりもポイントがより多く貯まります。ポイントアップの条件は以下のとおりです。

| 条件 | 還元率 |

|---|---|

| au PAY カードを支払い方法で選択して利用 | 1.5% |

| 電子書籍の購入(毎月税込1,000円以上) | 1.0% |

| au PAY ふるさと納税寄附(毎月5,000円以上) | 1.0% |

| au PAY マーケット ダイレクトストア/au PAY マーケット リカーショップ購入(毎月税込8,000円以上) | 1.0% |

| レストラン・宿泊・エンタメ等サービスの購入(毎月税込3,000円以上) | 1.5% |

- 最大10,000円相当のPontaポイントプレゼント

au PAY カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

au PAYカードの最大の魅力はPontaポイントの貯めやすさでしょう。Pontaポイント加盟店では、Pontaカードの提示とau PAYカードでの支払いで、ポイントの二重取りが可能です。また、auが運営するショッピングサイト「au PAYマーケット」では、最大7.0%還元となるのもメリットです。年会費無料で高還元、、旅行傷害保険も付いているので、auユーザー以外でも利用しやすいカードです。

30代 | 男性

5

auの携帯電話を使用している人には、au PAY カードはとてもおすすめできます。ローソンでカードを利用しますと5%還元になり、3日が付く日は11%還元になりますので、とてもお得に買い物をすることができます。au PAYマーケットというところでもお買い物を楽しんでいます。カードの利用金額が増えれば、ステータスも上がってきますので、おすすめできるカードになります。

20代 | 男性

4

このカードはauで機種変更したときに作った。入会すると3千ポイント貰えると言われ、入会した。主にこのカードはau PAYへのチャージやau payマーケットで買い物するときに使用しています。チャージするだけで、ポイントを貰え、三太郎の日や還元祭のときにネau PAY マーケットで買い物するとポンタポイントがたくさん貰えます。

40代 | 女性

4

年会費無料で毎月のauの携帯料金や公共料金の支払いで利用すればどんどんポイントが貯まっていきます。au PAYマーケットで利用した場合は特に還元率が高く、au PAYにチャージして利用してもお得にポイントが付くので、auユーザーならお得感があるカードだと思います。Pontaと提携しているサービスを利用した場合も還元率が高いのがうれしいです。

40代 | 男性

3

私は、auユーザー20年になり、2年前にスマホの機種変でショップに行った際に、店員さんからすすめられ、au PAY カードを作りました。使ってみて分かったのですが、auのオンラインショップを沢山使う人であればポイントの還元率は良いと思うのですが、私のように、スマホとじぶん銀行くらいしか使わないユーザーから見るとあまりお得とは思いませんでした。

30代 | 女性

4

auでスマホを契約していて、さらにau PAY カードを契約しています。さまざまなサービスがありますし、ポイント還元率も街でのショッピングでも100円で1円たまるのでおすすめです。ポンタとの連携もあるので、ローソンをよく使う私にとってはメリットも大きいです。

20代 | 女性

3

私はau PAY カードユーザーでなお、携帯会社もauで登録しています。 もちろん支払いはau payから引き落としにしています。普通、ポンタは200円で1ポイント貯まりますが、ケータイの支払いも同様に貯めることができます。 ケータイ代は毎月1万オーバーくらいなので比較的単価は高いです。

30代 | 男性

4

au PAY は、au以外の携帯キャリアを利用している人でも利用可能です。 Pontaポイントを貯めている人は、au payを利用することでポイントがたくさん貯まります。 au PAYのみでは、還元率は0.5%ですが、年会費無料のau payカード(クレジットカード)と組み合わせることで還元率が1.5%へとアップするのでお得です。

10代 | 男性

4

携帯会社もauなのですが、携帯料金もポイントが貯まるところ、還元率がどこでも1%なところ、auの電子マネーをチャージするときにさらにポイント還元率がアップするところ、携帯のアプリで使用額等をすぐに確認できるところ、限度額が高いところが自分的にとても満足しています。これからも使い続けるつもりです。

SAISON CARD Digitalは最短5分で発行可能!使い道豊富な永久不滅ポイントが貯まる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.50% |

| ポイント種類 | セゾン永久不滅ポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード |

| 付帯保険 | - |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月10日/翌月4日 |

| 電子マネー | QUICPay/iD/Suica/PASMO |

| 国際ブランド | Visa/Mastercard/JCB/American Express |

- 最短5分で発行できる

- カード本体はナンバーレスで高セキュリティ

- 使い道が豊富な永久不滅ポイントが貯まる

- 新幹線予約など特典サービスが満載

- 海外・国内ともに旅行保険が付かない

最短5分で作れる、国内初のナンバーレスカード

SAISON CARD Digitalは、すぐにカードが必要なときでも利用可能です。最短5分でデジタルカードを発行できるためです。

カード本体にはカード番号やセキュリティコードがないため、紛失時の不正利用やスキミングの心配もいりません。すぐにカードがほしいときに申し込みましょう。

セゾンポイントモール経由なら最大30倍

SAISON CARD Digitalは、ネットショッピング利用でお得にポイントを貯められます。セゾンポイントモールを経由すると、ポイントが最大30倍貯まるためです。

セゾンポイントモールは、株式会社クレディセゾンが運営するモールサイトです。サイトを経由してネットショッピングするだけで、いつもよりもお得にポイントが貯まります。主な対象店舗は以下のとおりです。

- Amazon:最大9倍

- オイシックス:最大3倍

- Apple:最大2倍

- ビックカメラ.com:最大2倍

- ユニクロオンラインストア:最大2倍

- 無印良品:最大2倍

- 西武・そごう:最大4倍

新幹線予約などの特典サービスが受けられる

SAISON CARD Digitalは新幹線予約など旅行系の特典サービスが充実しているほか、AbemaTVやPARCOなどでポイントが貯められます。

たとえば、東海道・山陽・九州新幹線の指定席をいつでも簡単に予約できるネット予約サービスが付帯しています。また、 tabiデスクでツアー割引などの特典を受けられるので、旅行や出張の際に役立ちます。具体的な特典サービスは下表のとおりです。

| 特典 | 内容 |

|---|---|

| エクスプレス予約サービス | いつでも会員価格で東海道・山陽・九州新幹線(東京~新大阪~博多~鹿児島中央間)の指定席を利用できるネット予約サービス。 |

| tabiデスク利用で旅行ツアー割引 | セゾンカードの支払いで国内外のパッケージツアーが最大8%割引になる。 |

| カレコ・カーシェアリングクラブ特典 | カレコ・カーシェアリングに入会すると月会費2カ月間無料。また利用クーポン2,000円分(2か月有効)がプレゼントされる。 |

| AbemaTVプレミアム利用料3ヵ月無料 | セゾンカード会員限定でABEMAプレミアムが3ヵ月間無料になる。 |

| PARCOポイントが貯まる | セゾンカードをポケパル払いに登録すると、パルコでの買物でPARCOポイントが貯まる。貯まったポイントは1P=1円で全国のパルコですぐに使える。 |

TRUST CLUB プラチナマスターカードは年会費3,300円の格安で持てるプラチナ

| 年会費 | 3,300円(税込) |

|---|---|

| ポイント還元率 | 0.5%~1.2% |

| ポイント種類 | TRUST CLUBリワードポイント |

| 付帯保険 | 国内旅行:最大3,000万円 海外旅行:最大3,000万円 ショッピング:最大50万円 |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | - |

| 電子マネー | - |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 国際ブランド | Mastercard® |

- 年会費3,300円と格安でプラチナランクのサービスを受けられる

- 全国約250店の有名レストランにて2名以上の利用で1名分無料になるエグゼクティブダイニングを無料で利用できる

- 24時間365日対応のコンシェルジュサービスが付帯

- ポイント有効期限が無期限

- マイルを貯めることができない

TRUST CLUB プラチナマスターカードは、年会費が3,300円(税込)で持てる、プラチナカードとしては格安な1枚です。

TRUST CLUBカードのプラチナカードには2種類あり、MastercardとVisaから選べますが、Visaを選ぶと同スペックのカードを持つのに38,500円(税込)かかります。ハイステータスカードを手頃に手に入れたい人はMastercardを選びましょう。

年会費3,300円と格安ながら優待サービスが充実している

TRUST CLUB プラチナマスターカードは、年会費3,300円という格安ながら、ワンランク上の優待サービスを受けられる点が魅力です。

たとえば、同じ年会費3,300円で提供されるVisaブランドのTRUST CLUB エリートカードと比べても、トラベルデスク、空港ラウンジサービス、海外緊急サービスといった共通の特典に加え、国内高級ホテル・高級旅館優待やgダイニングby招待日和」などMastercardならではの特別な優待が充実しています。

TRUST CLUB プラチナマスターカード(Mastercard)とTRUST CLUB エリートカード(Visa)の違い

| Mastercard | Visa | |

|---|---|---|

| TRUST CLUB プラチナマスターカード | TRUST CLUB エリートカード | |

| 年会費(共通) | 3,300円 | 3,300円 |

| ステータス | 高い | やや高い |

| 通常ポイント還元率(共通) | 0.5% | |

| 付帯保険 | 海外旅行:最高3,000万円 国内旅行:最高3,000万円 ショッピング保険:年間50万円まで |

海外旅行:最高3,000万円 国内旅行:最高3,000万円 ショッピング保険:年間200万円まで |

| トラベル/レジャー・ショップ優待サービス | ・トラベルデスク ・レンタカー利用優待 ・空港ラウンジサービス ・海外緊急アシスタンスサービス ・国際線手荷物宅配優待サービス ・国内高級ホテル・高級旅館優待 ・Mastercard国内ダイナミックパッケージ優待サービス ・ダイニングby招待日和(レストラン2名利用で1名無料) ・Taste of Premium限定プレミアムダイニング by 一休 ・国内ゴルフ場 予約優待 |

・トラベルデスク ・レンタカー利用優待 ・空港ラウンジサービス ・海外緊急アシスタンスサービス ・国内/海外パッケージツアー割引(高級ホテル予約) ・ポイントモール利用でキャッシュバック特典 |

ハイステータスカードの中でも申し込み条件のハードルが低い

TRUST CLUB プラチナマスターカードは、ハイステータスカードの中でも申込条件のハードルが低いと言われています。入会基準が厳しくないためです。

一般的に、ゴールドカードの申し込みには年収200万円~300万円程度、ハイクラスカードでは年収400万円~500万円程度の年収が必要と言われています。

TRUST CLUBのステータス別の入会基準

| TRUST CLUB プラチナマスターカード |

TRUST CLUB ワールドカード |

TRUST CLUB ワールドエリートカード |

|

|---|---|---|---|

| 入会基準(目安) | 当社所定の基準を満たす方 | 当社所定の基準を満たす方 | 当社所定の基準を満たす方 |

| 年会費 | 3,300円 | 13,200円 | 143,000円 |

ハイステータスカードを持ちたいけれど、年収や職業などで審査が不安な人は、TRUST CLUB プラチナマスターカードを検討しましょう。

TRUST CLUBプラチナ マスターカードの口コミ・評判

30代 | 女性

5

「ダイニング by 招待日和」では、対象の有名レストランを2人以上の予約で食事費用が1名分無料になったり、国内の空港でラウンジを無料で利用できるので年会費は払いますが、すぐにもとがとれてお得です。絵画での渡航先で各種対応が日本語でも受け付けてくれるトラベルデスクも魅力です。

30代 | 男性

5

「ダイニングby招待日和」や「国内空港の対象ラウンジ無料利用」など、プラチナクラスの人気サービスを年会費3,300円で手軽に楽しむことができます。最高3,000万円の国内外旅行保険や、旅行先での各種対応を日本語でしてくれるトラベルデスクや購入商品を補償してくれるサービスも付いています

30代 | 男性

5

私が、コスパの良いプラチナマスターカードとして、TRUST CLUB プラチナマスターカードを所持した理由は、プラチナカードなのに年会費を安く抑えられる点です。年会費3,300円はプラチナとしては格安です。

40代 | 男性

4

TRUST CLUB プラチナマスターカードを待っていると、全国の約200点の高級レストランの食事を1名分無料で利用することができます。 雰囲気のいいお店のディナーがメインですが、ファミリーでも利用できるレストランやランチでの利用も可能なところもあります。 年会費がかかりますが、上記特典を一度利用するだけで元が取れるのでおすすめです。

40代 | 男性

5

年会費が3,300円という破格の安さでワンランク上の特典を受けることができます。プラスチランクのクレジットカードを持つとなれば高額な年会費がかかりますが、こちらのクレジットカードは驚きの年会費は3300円です。このコストパフォーマンスに優れているのがこのクレジットカードの大きな特徴です。また貯めたポイントの有効期限がないので失効する心配もいりません。

20代 | 女性

4

TRUST CLUB プラチナマスターカードのメリットは、旅行に関する特典が多いので快適な旅を楽しめることです。カードを利用することで、荷物を低価格で宅配して指定の場所まで届けてもらえたり、普段は宿泊できないような高級旅館などにも宿泊できるので重宝しています。

au PAY ゴールドカードはau携帯電話利用料で最大10%還元、実質年会費無料

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~1.5% |

| ポイント種類 | Pontaポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay/au PAY |

| 交換可能マイル | JAL |

| 申し込み条件 | 20歳以上で安定した収入のある方 |

| 締め日/支払日 | 15日/翌月10日 |

| 電子マネー | ー |

| 国際ブランド | VISA/Mastercard |

- 通常ポイント還元率1%

- au携帯電話利用料の最大10%がポイント還元される

- au PAY マーケットでの買い物で合計最大9%還元

- auでんき・都市ガス for auの利用代金3%還元

- au PAY 残高チャージ+コード支払いで合計最大1.5%還元

- 二重取りで還元率1.5%

- 最高1億円の海外旅行損害保険が付帯

- auユーザー以外はメリットが薄い

- 年会費11,000円かかる

au携帯通信料で使うと10%還元で実質年会費無料

au PAY ゴールドカードは、通常ポイント還元率は1%ですが、au携帯電話の料金をau PAY ゴールドカードで支払うと、1,000円利用ごとに10%のポイント還元を受けられます。

そのため、月々のau携帯電話料金が10,000円を超えると、年会費11,000円の元が取れます。実質年会費無料でau PAY ゴールドカードを利用できるので、auユーザーはよりお得にauの携帯電話をお得に使えます。

auでんき・都市ガス、チャージなど還元率がお得になる!

au PAY ゴールドカードは、公共料金の支払いもお得なカードです。auユーザーがau Pay ゴールドカードで、auの公共サービスの料金を支払うと、一般カードよりポイント還元率が最大3%にアップするためです。

公共料金の会社は限られますが、auユーザーならau Pay ゴールドカードで日々の生活がお得になります(下表)。

auサービス利用によるポイント還元率の比較

| au PAY ゴールドカード | au PAYカード | |

|---|---|---|

| 通常ポイント還元率 | 1.0% | |

| au携帯電話利用 | 最大10% | 1.0 % |

| auでんき・都市ガス for au利用 | 最大3% | 1.0% |

| au PAY マーケット利用 | 最大9% | 最大7% |

| au Pay 残高チャージ+コード払い | 合計最大1.5% | 1.0% |

ゴールドなら旅行関連の特典サービスが充実

au Pay ゴールドカードは、一般カードに比べて旅行に関する特典サービスがより充実している点も魅力の一つです。au PAY ゴールドカードには、一般カードには付帯しない空港ラウンジサービスや国内旅行傷害保険が付帯するためです。。

年会費は11,000円かかりますが、旅行に頻繁に行く人は、au PAY ゴールドカードを検討してみましょう。

au PAY ゴールドと一般カードの付帯特典・保険の比較

| au PAY ゴールドカード |

au PAYカード | |

|---|---|---|

| 空港ラウンジサービス | 国内主要空港+ハワイの空港ラウンジが無料利用 | なし |

| 宿泊優待 | 専用クーポンコードの利用でホテル・旅館優待サービス(Relux)の宿泊プランを、10%割引の優待価格で利用可 | なし |

| 海外旅行傷害保険 | 本会員・家族会員:最高1億円(自動付帯5,000万円、利用付帯5,000万円) 本会員の家族:最高1,000万円(自動付帯) |

最高2,000万円 |

| 国内旅行傷害保険 | 最高5,000万円 | なし |

| ショッピング保険 | 最高年間300万円(免責3,000円) | 最高年間100万円(免責3,000円) |

| 紛失・盗難(共通) | 紛失・盗難のご連絡を受付けた日から起算して、60日前にさかのぼって補償 |

ラグジュアリーカード(チタン)は最上位ランクのワールドエリートMastercard

| 年会費 | 143,000円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | TURST CLUBリワードプログラム |

| 発行スピード | 最短7営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピング保険 キャンセル保険 ゴルファー保険 交通事故傷害保険 |

| スマホ決済 | Apple Pay |

| 交換可能マイル | - |

| 申し込み条件 | 25歳以上 |

| 締め日/支払日 | 当月15日/翌月10日 |

| 電子マネー | - |

| 国際ブランド | MasterCard |

- 通常ポイント還元率1%

- ワールドエリートMastercardでステータスが高い

- 国内外3,000軒以上の宿泊施設でワンランク上の優待

- 全国約200のレストランでのグルメ優待

- 会員限定の交流会「ソーシャルアワー」に参加できる

- 税金の支払いで0.5%のポイントが付与される

- 海外旅行傷害保険の補償額が最高1.2億円

- プライオリティ・パスを無料で利用できる

- 24時間365日対応のコンシェルジュサービス

- 年会費が55,000円と高い

”ワールドエリートMastercard”に相応しいステータス

ラグジュアリーカード(チタン)は、マスターカードの最高ランクである「ワールドエリートMastercard」に属するカードです。通常のクレジットカードにはない、特別なステータスと充実した特典を享受できます。

ラグジュアリーカードは、「チタン」「ブラック」「ゴールド」の3券種あり、ステータスが上がるほと、ポイント還元率が高くなります。

一方、旅行傷害保険や特典サービスについては、どのステータスも同等に充実しています。そのため、年会費を鑑みた場合、チタンがもっともコストパフォーマンスが高いので、ポイントよりも保険や特典サービスを重視する人は、チタンがおすすめです。

ラグジュアリーカードのチタン、ブラック、ゴールドの比較

| チタン | ブラック | ゴールド | |

|---|---|---|---|

| 年会費 | 55,000円 | 110,000円 | 220,000円 |

| ポイント 還元率 |

1.0% | 1.25% | 1.5% |

| 賞品交換時の 最大還元率 |

最大2.2% | 最大2.75% | 最大3.3% |

| 航空 マイレージ |

60マイル | 75マイル | 90マイル |

| 付帯保険 (共通) |

国内旅行傷害保険:最高1億円(利用付帯)海外旅行傷害保険:最高1.2億円(自動付帯) | ||

| 特典(共通) | ・ポイントの有効期限は5年 ・24時間365日対応のコンシェルジュサービス ・ラグジュアリーカード・ラウンジが利用できる ・プライオリティ・パスを無料利用できる ・国内外3,000軒以上の宿泊施設でワンランク上の優待 ・宿泊予約サイト割引優待(Hotels.com:最大9%割引、Booking.com:最大10%割引 ・「Taste of Premium」(ダイニング by 招待日和など)を利用可能・法人決済用カードも発行できる |

||

ホテル優待&グルメ優待が受けられる

ラグジュアリーカード(チタン)は、ワンランク上のブラックと同様のホテル優待やグルメ優待を受けられることが魅力です。

ホテル系の優待では、世界3,000以上の一流ホテルで、通常の宿泊客では体験できない、ワンランク上のVIP待遇を受けられます(下表)。

| ホテル名 | 主な優待サービス |

|---|---|

| ・ザ・リッツ・カールトン ・ハイアット系ホテル ・マンダリンオリエンタル ・アマン ・ペニンシュラ ・帝国ホテル ほか |

・会員限定価格や優先予約 ・部屋のアップグレード ・朝食サービス ・アーリーチェックイン/レイトチェックアウト ・ウェルカムギフト ・100米ドル相当のホテルクレジット付与 ほか |

グルメ系では、予約困難店の予約や会員制レストランで行われるイベントに招待されるユニークな優待があります。また、人気レストランのコース料理が無料アップグレードするサービスや、手土産のプレゼント、ワンドリンク無料提供など、さまざまな特典をお得に受けられます。

対象店舗は以下のとおりです。

- レストラン ラ メゾン キオイ/赤坂プリンスクラシックハウス(紀尾井町/フレンチ)

- 日本料理 青柳(麻布台/和食)

- ザ タヴァン グリル&ラウンジ(アンダーズ 東京)(虎ノ門/グリル料理)

- 焼肉 ステーキ あつし(西麻布/焼肉ステーキ)

- 鉄板焼 赤坂(六本木一丁目/鉄板焼き)

- 洋食おがた(京都/洋食)

- ザ ソウドウ 東山京都(京都/イタリアン)

- natuRe Waikiki(ホノルル/フレンチ)

- Jaan(シンガポール/フレンチ)

税金の支払いで0.5%のポイントが付与される

ラグジュアリーカード(チタン)なら、税金の支払いで0.5%のポイントが付与されます。

たとえば、10万円の自動車税をラグジュアリーカード(チタン)で支払った場合、500ポイントが貯まります。

ポイント還元率は決して高くはありませんが、税金の支払いでポイントが付与されるカードは数少ないため、選択肢の一つとして検討してみてはいかがでしょうか。

- 自動車税

- 固定資産税

- 法人税

- ふるさと納税などを含むすべての税金

- 特許申請料

- 国民年金保険料

- 国民健康保険料などの都道府県・市区町村に納める公金

※注釈

- 入会後半年以内で年会費含む50万円(税込)以上利用で満足できずに退会する場合、年会費全額返金

ラグジュアリーカード(チタン)の口コミ・評判

トータルマネー

コンサルタント

新井智美

ラグジュアリーカードはポイント還元率が1%ですが、交換する商品によっては2.2%の高還元率になる点が魅力です。プライオリティ・パスも年会費無料で登録できることから、世界中の空港ラウンジが利用可能です。ほかにも3,200を超える海外人気ラグジュアリーブランドを世界中から取り寄せられるFarfetchロイヤルティプログラム上級会員資格が付帯されます。カードのステータスを求める方におすすめのカードといえます。

30代 | 男性

5

ラグジュアリーカードは、Mastercardのプロパーカードの中でも最高峰のランクであり、サービスや付帯保険も充実した1枚となっています。 当然、審査難易度も一般的なショッピングカードに比べてハードルは上がりますが、インビテーション無しでプラチナクラスのカードに申し込みができる点では非常に魅力的です。

50代 | 男性

5

カードが金属で作られた高級感溢れるデザインで、ひんやりとした感触も良く1ランク上のステータスを感じられます。 24時間365日のグローバルコンシェルジュもあり、宿泊先の手配や予約など、さまざまなことを依頼できるのも助かりました。 レストランでのコースのアップグレードや1名無料のなどの特典も嬉しかったです。

30代 | 男性

4

年会費は他に比べると多少高いです、サービス内容を考えれば価値あります。何より自分のステータスになって、仕事上あれば、自分の評価上がります。ゴールドに比べて割と誰でも持ちやすくて、発行価値があると感じます。コンシェルジュ利用ならお勧めします。

20代 | 男性

4

カードを利用する際だけではなく、カードを持っているだけで多くのサービスを受けることができます。一流ホテルの部屋をアップグレードできたり、カフェやワインバーの優待されたりと、多くのサービスを受けることができます。また、旅行する際の保険がしっかりと整っており、もしものことがあった時に役に立ってくれると思います。

30代 | 女性

4

ラグジュアリーカードには、「Luxury Card Concierge」というコンシェルジュサービスが付帯しています。このサービスは今夜のレストラン探しと予約、旅行プランの選定、ゴルフ場の予約、飛行機や新幹線の手配など24時間365日、利用者をサポートしてくれます。

20代 | 男性

2

旅行によく行く方などはプレミアムラウンジを使用できたり、海外保険、コンシェルジュサービス、ホテル宿泊の優待・部屋のグレードアップなど特典は複数ありますが、還元率なら通常カードで十分な機能ですので、費用対効果の面でお得に活用するにはハードル高いと思います。 よほどの旅行好きか自営業者でないとお得感はなく、見栄だけのものではないでしょうか。よくよく特典サービスを調査した方が良いと思います。

TRUST CLUB ワールドエリートカードは「ワールドエリート」を冠する超高級カード

| 年会費 | 143,000円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | TURST CLUBリワードプログラム |

| 発行スピード | 最短7営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピング保険 キャンセル保険 ゴルファー保険 交通事故傷害保険 |

| スマホ決済 | Apple Pay |

| 交換可能マイル | - |

| 申し込み条件 | 当社所定の基準を満たす方 |

| 締め日/支払日 | 当月15日/翌月10日 |

| 電子マネー | - |

| 国際ブランド | MasterCard |

- Mastercardの最上位カードでステータスが高い

- 通常ポイント還元率が4%と高くポイントの有効期限なし

- 年間利用額に応じて最大10,000ポイント付与される

- コンシェルジュサービスが充実していて手厚い

- 付帯保険の種類が豊富で補償額も高い

- プライオリティ・パスを無料利用できる(同伴者1名も無料)

- フライトディレイパス(遅延便ラウンジ無料利用)が付帯(同伴者最大4名)

- 年会費が143,000円と高い

Mastercardの最上位カードでコンシェルジュサービスが手厚い

TRUST CLUB ワールドエリートカードは、コンシェルジュサービスが最高級の手厚さを誇ります。Mastercardの最上位クラス・ワールドエリートに属するカードだからです。

TRUST CLUB ワールドエリートカードのコンシェルジュは、カード会員のあらゆる悩みや困りごとの相談に乗ってくれます。また、多くの依頼に応えてくれるため、自身の手を煩わせることなく航空券やチケットなどの手配が可能です。

| ジャンル | 内容 |

|---|---|

| インフォメーション | 旅行先に関する情報や都市ガイド、外国のビジネスエチケットなどの案内 |

| トラベル | パッケージツアーの予約、航空券、ホテル、レンタカー、飛行機やヨットのチャーターを含む特別な旅の手配など |

| エンタテインメント | コンサートのチケットからバレエ・オペラ鑑賞、スポーツ観戦のチケットまで各種イベントのチケットを手配 |

| お花のお届け | フラワーアレンジメントや花束のお届けサービス |

| ダイニング | レストランの予約や案内。予約困難店の紹介から予約まで |

| ビジネスサービス | 通訳、情報サービスなどビジネスサービスの紹介 |

| ゴルフコース情報 | 世界のパブリックおよびプライベートゴルフコースの情報提供、予約 |

| ギフト手配とお届け | 国内外のギフトを探す手伝いや自宅や勤め先などへの配送手配など |

通常ポイント還元率が4%と高く特典も!ポイントは有効期限なし

TRUST CLUB ワールドエリートカードは、通常の利用で100円につき4ポイントが貯まる高還元率カードです。ポイントの有効期限もないので、貯めたポイントを無駄にすることなく、好きなタイミングで使うことができます。

さらに、年間のご利用金額に応じて、ボーナスポイントがもらえる特典も魅力です。年間50万円以上利用すると5,000ポイント、100万円以上利用すると10,000ポイント、200万円以上利用すると20,000ポイントがプレゼントされます。

ポイントの内訳は以下のとおりです。

| 年間利用額 | もらえるポイント |

|---|---|

| 年間150万円以上 | 10,000ポイント |

| 年間100万円以上 | 6,000ポイント |

| 年間50万円以上 | 2,500ポイント |

保険のバリエーションが豊富!補償額も高い

TRUST CLUB ワールドエリートカードは、1枚あれば日常のさまざまなリスクに備えられます。付帯保険がとても充実しているためです。国内外の旅行保険はもちろん、交通事故傷害保険/賠償責任保険付やゴルファー保険などが付帯します。旅行やレジャー、日常生活などさまざまな場面で安心を提供してくれます。

| 保険 | 内容と補償額 |

|---|---|

| 海外旅行傷害保険 | 最高1億円(自動付帯) ※本会員・家族会員、そのご家族(家族特約の対象者) |

| 国内旅行傷害保険 | 最高1億円(自動付帯/家族特約:最高500万円) ※本会員・家族会員、そのご家族(家族特約の対象者) |

| 海外航空便遅延費用保険 | 最高3万円(自動付帯) ※本会員・家族会員 |

| 外貨盗難保険 | 最高10万円(年間/自動付帯) ※本会員・家族会員 |

| ショッピング・リカバリー (動産総合保険) |

購入日から90日以内に破損、盗難、火災などの偶然な事故により損害を被った場合、会員1人あたり年間500万円 ※利用付帯、条件あり |

| キャンセルプロテクション | 旅行などのイベントが、思いがけず入院や通院などの事由でキャンセルになった場合のキャンセル費用を補償 ※利用付帯、条件あり |

| 交通事故傷害保険 | 国内外を問わず、交通事故等による死亡または後遺障害が生じた場合 最高100万円(自動付帯) ※本会員・家族会員 |

| 賠償責任保険 | 国内外を問わず、日常生活中に生じた法律上の賠償責任を1億円を限度に補償(自動付帯)※本会員・家族会員、そのご家族(家族特約の対象者) |

| ゴルファー保険 | 万一の事故や大切なゴルフ用品の補償、ホールインワン・アルバトロス達成時の費用まで補償(自動付帯) 賠償責任:最高1億円 傷害後遺障害:最高300万円 ホールインワン・アルバトロス費用:10万円 ほか ※本会員・家族会員 |

海外緊急サポートやメディカルアシストも充実

TRUST CLUB ワールドエリートカードには、海外緊急アシスタンスサービスが付帯しており、海外旅行中に病気・ケガなどに遭った際など、24時間・年中無休でサポートしてくれます。

また、夜間の緊急医療機関や最寄りの医療機関の案内などメディカルアシストを行っているので安心です。

具体的な内容は以下のとおりです。

| 相談窓口 | 内容 |

|---|---|

| 緊急医療相談 | 常駐の救急の専門医および看護師が、緊急医療相談に24時間電話で対応 |

| 医療機関案内 | 夜間・休日の受付を行っている救急病院や、旅先での最寄りの医療機関等を案内 |

| 予約制専門医相談 | 診療分野の専門医が医療・健康について電話相談(予約受付は24時間365日) |

| がん専用相談窓口 | がんに関する悩みに医師とメディカルソーシャルワーカーがサポート |

| 転院・患者移送手配 | 転院するとき、民間救急車や航空機特殊搭乗手続き等、一連の手配を行う |

TRUST CLUB ワールドカードは国内2つしか存在しないハイステータスカード

| 年会費 | 13,200円(税込) |

|---|---|

| ポイント還元率 | 0.75% |

| ポイント種類 | TRUST CLUBリワードポイント |

| 付帯保険 | 国内旅行:最大7,000万円 海外旅行:最大7,000万円 ショッピング:年間500万円まで |

| 申込条件 | 当社所定の基準を満たす方 |

| 交換可能マイル | - |

| 電子マネー | - |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 国際ブランド | Mastercard |

- Mastercardランクで2番目に高いステータス

- ポイントを年会費に充当できる

- 家族カードが無料で本会員と同等のサービスを受けられる

- マイルを貯めることができない

- プライオリティ・パス利用は都度料金がかかる

Mastercardランクで準最高ステータスカード

TRUST CLUB ワールドカードは、Mastercardが独自に定めるステータスランクにおいて、2番目に高い準最高ステータス「ワールド」ランクに位置するクレジットカードです。

日本では、ワールドランクにあたるカードは、TRUST CLUBワールドカードとポルシェカードの2種類しか存在しません。その希少性からも、ワールドランク認定がいかに高位のステータスであるかが分かります。

- ワールドエリート(World Elite)

- ワールド(World)

- プラチナ(Platinum)

- チタン(Titanium)

- ゴールド(Gold)

- 一般カード(スタンダード)

年会費13,200円という安さなのに”ワールドエリート”と遜色ない優待サービス

Mastercardはランクが上がるにつれて特典サービスが充実しますが、TRUST CLUB ワールドカードは、Mastercard最高クラスのTRUST CLUB ワールドエリートカードとほぼ同等の「Taste of Premium」サービスを受けられます。

特典の違いは「六本木ヒルズクラブ 特別体験利用」「国際線手荷物無料宅配」「アマン東京・アマン京都 特別優待」の3つです。

TRUST CLUB ワールドエリートカードの年会費は143,000円なので、TRUST CLUB ワールドカードはTaste of Premium対象カードの中でもコストパフォーマンスが高いカードといえます。

ワールドとワールドエリートのTaste of Premiumの特典比較

| ジャンル | 特典 | ワールド (年会費13,200円) |

ワールドエリート (年会費143,000円) |

|---|---|---|---|

| グルメ | ダイニング by 招待日和るるぶモール レストラン割引優待 | 〇 | 〇 |

| グルメ | 六本木ヒルズクラブ 特別体験利用 | × | 〇 |

| 旅行 | 国際線手荷物宅配優待 | 〇 | 〇 |

| 旅行 | 国際線手荷物無料宅配 | 往復2個 | 往復3個 |

| 旅行 | 国内空港送迎優待 (自宅~国際線空港) |

〇 | 〇 |

| 旅行 | 海外空港送迎 (国際線空港~ホテル) |

〇 | 〇 |

| 旅行 | ザ・カハラ・ホテル&リゾート バケーションニセコ 特別優待 |

〇 | 〇 |

| 旅行 | 国内高級ホテル・高級旅館 | 〇 | 〇 |

| 旅行 | アマン東京・アマン京都 特別優待 | × | 〇 |

| 旅行 | Booking.com 特別優待 Hotels.com 特別優待 |

〇 | 〇 |

| ゴルフ | 国内ゴルフ予約 | 〇 | 〇 |

| ゴルフ | 会員制ゴルフ予約 | 〇 | 〇 |

| ゴルフ | 海外有名ゴルフコース手配 | 〇 | 〇 |

TRUST CLUBワールドカードの口コミ・評判

30代 | 女性

5

TRUSTCLUBワールドカードは、支払いごとに付与される基本ポイントに加えてボーナスポイントが付くので、ポイントの還元率がとても高いのが魅力的です。さらに、他のクレジットカードでは、ポイントが還元された日から数年単位での有効期限が設けられているタイプが多くありますが、こちらのカードを利用したときに還元されるポイントには有効期限がないところも気に入っています。そのため、永久的に貯めていくことが可能です。

40代 | 男性

5

年会費13,200円でラウンジ・キーや空港手荷物無料宅配(往復)、Boingo Wifi、ダイニング招待日和が付いています。 Apple Payとも親和性が高いマスターカードで、カードデザインもカッコイイです。楽天プレミアムカードは空港手荷物宅配の回数制限がありますが、このカードには無いので、空港手荷物無料宅配を多く使う人にはいいですね。特典をうまく使えば、年会費の元はすぐに取れます。 楽天プレミアム(年会費11,000円)と比べても、もっと高く評価されていいカードのように思います。

20代 | 男性

5

キャンセルプロテクションという保険が付帯しているのがメリットだと思います。この保険は、何らかの事情で旅行をキャンセルしてしまった場合にキャンセル費用を補償してくれるという保険になっています。年間に10万円までという限度はあるのですが、何かと費用を補償してくれるのは助かりますし、いいと思います。デメリットとしましては、通常還元率が0.75%となっていることです。還元率が低めですし、買い物には向いてないと思います。

50代 | 男性

3

正直特に可もなく不可もなくです。まず年会費についてですが本会員は13,200円となり、この手のカードから考えると普通レベルです。但し、家族会員は無料のため家族と共有するにはいいかもしれません。利用限度額についても日常使いでは限度不足になることはないでしょう。このカードでうれしいのは加算されるポイント率が比較的高く(100円で3ポイント)、しかも有効期限が無いことです。日常の買い物等で知らない間に大きくポイントがたまっていることもあるので、家族で日常使い用に所有するにはいいと思います。

20代 | 女性

5

カード利用100円につき3ポイント貯まるという高いポイント還元率に対して最も満足しています。他社のカードと比較してみても圧倒的な優しい還元率なので、本当にポイントが貯まりやすいと実感しています。さらに、年間50万円以上の利用で2500ポイント、100万円以上で6,000ポイントのボーナスポイントまで付与してくれるようになっているので、お買い物をすればするほどお得感を味わえて最高です。また、ポイントには有効期限がないという点でも有り難く感じています。

年会費無料のマスターカードおすすめ5選

年会費無料のマスターカードの中でもおすすめのカードを5枚紹介します。

どれも年会費無料で利用できるため、クレジットカードを初めてつくる人でも安心して使えます。ポイント還元率が高いカードや付帯サービスが充実しているカードなど、それぞれの特徴を詳しく解説しているので、あなたにぴったりの1枚を見つけてください。

| カード名 | 三井住友カード(NL) | 楽天カード | PayPayカード | SAISON CARD Digital |

dカード |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 年会費 | ◎ 永年無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

| 還元率 | ◎ 0.5%~7%※1 |

◎ 1.0%~3.0% |

◎ 1.00%~3.0% |

◯ 0.5%~3.0% |

◎ 1.0%~4.5% |

| 発行スピード | 最短10秒※2 | 最短3営業日 | 最短5分 | 最短翌営業日 | 最短5分(審査終了まで) |

| お得利用シーン | ・対象のコンビニ・ファーストフード店などでポイント7%※3 | ・楽天ペイ利用でポイント1.5%還元 ・楽天市場利用で最大3%ポイント還元 |

- | 公共料金の支払いでも0.5%ポイント還元 | スタバやマツキヨ利用で最大4%還元 |

| タッチ決済メリット | 対象店舗のスマホのタッチ決済でポイント還元率が7%に | 楽天ペイへのチャージ&支払いで最大1.5%還元 | - | - | d払い利用でポイント還元率が最大2.5%に |

| 付帯保険 | 海外旅行傷害保険 | 海外旅行傷害保険 カード盗難保険 |

- | 不正利用補償 | 海外旅行傷害保険(29歳以下のみ) 国内旅行傷害保険(29歳以下のみ) ショッピング保険ケータイ補償 |

| ポイント種別 | Vポイント | 楽天ポイント | PayPayポイント | 永久不滅ポイント | dポイント |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet | Apple Pay/Google Pay | Apple Pay | Apple Pay/Google Pay | Apple Pay |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

カードを作る

|

※注釈

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

※3※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は対象コンビニ・飲食店でのタッチ決済で7%還元

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7% ※ |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | 海外旅行 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Wallet |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上(高校生を除く) |

| 締め日/支払日 | 毎月15日/翌月10日月末締め翌月26日払い ※選択可。 |

| 電子マネー | iD(専用) / WAON / PiTaPa |

| 国際ブランド | Visa / Maste |

※注釈

※ 即時発行ができない場合があります。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)のおすすめポイントは、対象のコンビニや飲食店でスマホでタッチ決済を利用すると7%のポイント還元(※)を受けられることです。年会費無料でありながら、7%還元は業界トップレベルです。下表のとおり、セブン‐イレブンやマクドナルドなどの全国チェーンが対象店なので、日常使いでポイントが貯まります。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- ケンタッキーフライドチキン

- 吉野家

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※注釈

※注釈

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

楽天カードは楽天市場で3.0%、最大17.0%還元になる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | 海外保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 月末/翌月27日 |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa / Mastercard®/JCB/AmericanExpress |

楽天カードを楽天市場で使うといつでも3.0%還元となります。さらに、楽天トラベルや楽天モバイルなど、楽天グループのサービスを利用すると、対象サービスや達成条件に応じて最大17.0%になります。

- 楽天モバイル利用:+4倍

- 楽天モバイルキャリア決済:+2倍

- 楽天銀行と楽天カード連携:最大+0.5倍

- 楽天ブックスで月3,000円以上商品を購入:+0.5倍

- 楽天トラベル利用:+1倍