Visaカードは世界200以上の国や地域で利用できる世界シェア1位の国際ブランドです。日本国内での買い物はもちろん、海外への出張や旅行の際にとても便利です。

しかし、その種類は多岐にわたり「どのVisaカードを選べばいいか分からない」という人も多いのではないでしょうか。

自分に合ったVisaブランドのクレジットカードを見つけるには、以下3つの観点で選ぶのが大切です。

これら3つの観点に基づいて、本記事ではNET MONEY編集部が厳選したおすすめのVisaカードをランキング形式で18枚紹介します。それぞれのカードの特徴を理解して、あなたにぴったりの1枚を見つけてください。

「とにかく人気なクレジットカードが知りたい!」という人は、おすすめクレジットカードランキングの解説記事もおすすめです。選び方や属性別のおすすめカードも紹介しています!

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

- Visaカードとは?世界トップシェアの国際ブランド

- Visaのクレジットカードおすすめ比較ランキング18選!

- 1位 三井住友カード(NL)はスマホのタッチ決済で7%ポイント還元

- 2位 三井住友カード ゴールド(NL)は年間100万円以上利用する予定がある人におすすめ

- 3位 Oliveフレキシブルペイはスマホのタッチ決済で最大20.0%ポイント還元

- 4位 三菱UFJカードは対象店舗のご利用分が最大20%ポイント還元!

- 5位 楽天カードは楽天市場での利用で常時3.0%ポイント還元

- 6位 ビックカメラSuicaカードはビックカメラで最大11.5%ポイント還元!

- 7位 dカードはどこでも1.0%ポイント還元!ポイント三重取りもできてお得

- 8位 イオンカードセレクトはイオングループでポイントアップや割引がある

- 9位 ビューカード スタンダードはモバイルSuicaのチャージで1.5%、定期券で5.0%ポイント還元!

- 10位 三井住友カード プラチナプリファードは最大ポイント還元率15.0%!支出の多い人向け

- 11位 リクルートカードはどこでも常時1.2%の高ポイント還元率

- 12位 大丸松坂屋カードは大丸・松坂屋で5.5%もポイントがもらえる

- 13位 PayPayカードはPayPay支払い元に設定で最大1.5%、Yahoo!ショッピングで5.0%ポイント還元

- 14位 ライフカードはピンポイントでサブカードとして使うのにおすすめ

- 15位 エポスカードは1万店舗以上でポイントアップや割引!

- 16位 au PAY カードはauとUQ mobileのスマホが最大月220円割引

- 17位 セゾンカードインターナショナルはポイントの有効期限がない!

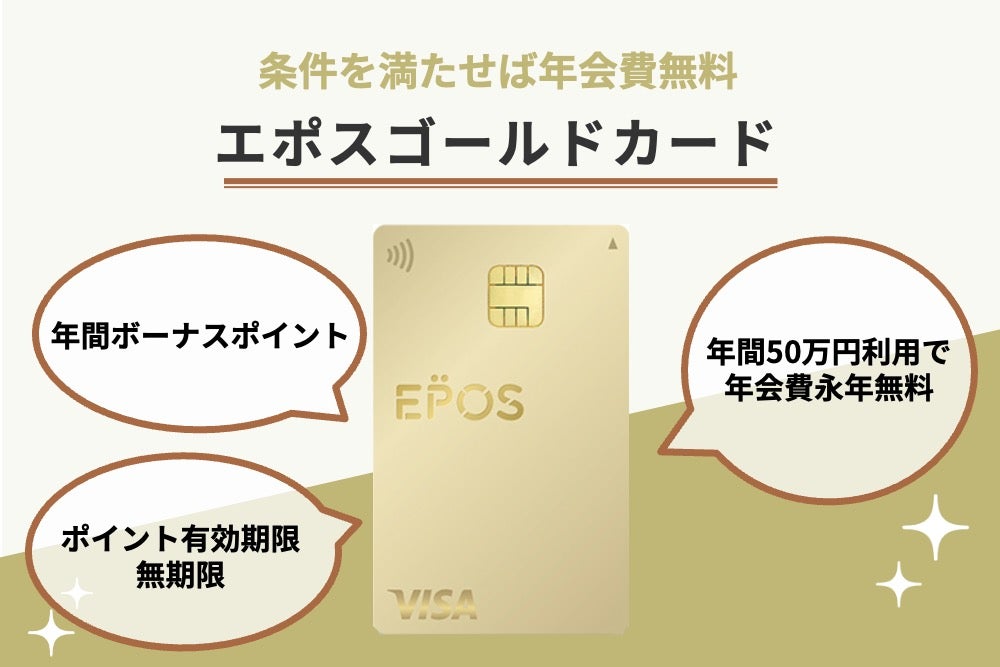

- 18位 エポスゴールドカードはお気に入りの3ショップで最大1.0%ポイント還元

- Visaカードの選び方

- VisaカードとJCBやMastercardとの違いは?

- Visaカードに関するよくある質問

Visaカードとは?世界トップシェアの国際ブランド

Visaは、クレジットカードの名前ではなく、国際ブランドの1つです。

国際ブランドは世界中の国々で使えるカードブランドのことで、ブランドごとに独自の決済システムを保有しています。そして、その決済システムの使用ライセンスを各クレジットカード会社に提供しています。

主要な国際ブランドは、Visa・Mastercard・JCB・American Express®・Diners Club・銀聯(ユニオンペイ)の5つです。

なかでもVisaは、世界シェア率が最も高い国際ブランドです。

世界のカード・モバイル決済業界の専門誌ニルソンレポートが2023年に行った調査によると、Visaのシェア率は2022年時点で39.0%と最も高い結果でした。

他のブランドと比べて、Visaはより多くの人や店舗、サービスに使われています。

| 国際ブランド | 世界シェア率 |

|---|---|

| Visa | 39.0% |

| 銀聯(ユニオンペイ) | 34.0% |

| Mastercard | 24.0% |

もちろん日本でも55.6%と半分以上のシェア率を誇ります。

また、Visaは世界の利用可能店舗数も多く、1億3,000万店舗に上ります。日本でも海外でも、クレジットカード決済に対応している店舗であれば、Visaは基本的に決済できるでしょう。

また、タッチ決済などの決済機能が充実しているのもVisaの特徴です。会計時に暗証番号を入力したり、店員にカードを手渡す必要がないため、スムーズかつ安全に買い物できます。

このような特徴があるため、Visaは初めてクレジットカードを作る人と海外でもカードを使う予定の人におすすめです。とりあえずVIsaがあれば、クレジットカードの決済に困ることはないでしょう。

Visaのクレジットカードおすすめ比較ランキング18選!

NET MONEY編集部が厳選したおすすめのVisaカード18枚を紹介します。年会費の安さ、ポイント還元率の高さ、海外利用のしやすさ、お得に使えるシーンの4つの観点からランク付けしました。

クレジットカードごとに特徴やメリットは異なるので、自分の目的に合わせてよりお得になるカードを選びましょう。

| カード名 | 1位 三井住友カード(NL) | 2位 三井住友カード ゴールド(NL) | 3位 Oliveフレキシブルペイ | 三菱UFJカード | 楽天カード | ビックカメラスイカカード | dカード | イオンカード | ビュースイカカード | 三井住友カードプラチナプリファード | リクルートカード | 大丸松坂屋カード | PayPayカード | ライフカード | エポスカード | au PAYカード | セゾンカードインターナショナル | エポスゴールドカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

.png?v=1618530425) |

|

|

|

|

.png?v=1618530415) |

|

|

|

| おすすめ度 | ||||||||||||||||||

| 年会費 | ◎ 無料 |

○ 初年度:5,500円(税込) 2年目以降: 100万円以上利用で無料(※7) |

◎ 一般カード:永年無料 |

◎ 永年無料 |

◎ 無料 |

○ 初年度:無料 2年目以降:524円 |

◎ 無料 |

◎ 無料 |

〇 524円(税込) |

△ 33,000円(税込) |

◎ 無料 |

○ 初年度年会費無料 ※2年目以降2,200円(税込) |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

○ 初年度:5,000円(税込) 2年目以降:50万円以上利用で無料 |

| ポイント 還元率 |

◎ 0.5%~7%(※) |

◎ 0.5%~7%(※) |

◎ 0.5%~最大20%(※4) |

◎ 0.5%~最大20%(*) |

○ 1.0%~3.0% |

◎ 0.5%~10.0% |

○ 1.00%~4.5% |

◯ 0.5%~1% |

○ 通常0.5%~最大5.0%(※5) |

◎ 1%~10%(※8) |

○ 1.2%~3.2% |

◎ 1.0%~5.5% |

○ 1.0%~3.0% |

◯ 0.3%~3.0% |

◯ 0.5%~1.25% |

◯ 1.0% |

◯ 0.5%~1.0% |

◯ 0.5%~1.0% |

| 国際 ブランド |

Visa / Mastercard | Visa / Mastedcard |

Visa | Visa/JCB/ Mastercard®/ American Express® |

Visa/JCB/ Mastercard®/ American Express® |

Visa/JCB | Visa / Mastercard | Visa/Mastercard /JCB |

Visa/Mastercard /JCB |

Visa | Visa/Mastercard /JCB |

Visa | Visa/Mastercard /JCB |

Visa/Mastercard /JCB |

Visa | Visa / Mastercard | Visa/Mastercard /JCB |

Visa |

| 詳細 | 詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

くわしく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

詳しく見る カードを作る

|

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※4 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※5 ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

※5 <利用例>モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※ 事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

※6 カード新規入会で1,000WAON POINT進呈

カード利用で最大4,000WAON POINT進呈

(カード翌々月10日までのクレジットご利用分の10%を還元)

※7 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※8 プリファードストア(特約店)利用で通常還元率+1~9%

※9 還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*) 最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

1位 三井住友カード(NL)はスマホのタッチ決済で7%ポイント還元

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※) |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | 海外旅行傷害保険:2,000万円 (利用付帯) |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上 (高校生を除く) |

| 締め日/支払日 | 毎月15日/翌月10日 月末締め翌月26日 |

| 電子マネー | iD(専用) / PiTaPa / WAON |

| 国際ブランド | Visa / Mastercard |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

- 対象店舗でのスマホのタッチ決済で7%ポイント還元※

- 24時間いつでも最短10秒※で審査完了するのですぐ使える!

- 海外旅行の傷害保険が利用付帯

- 通常ポイント還元率は0.5%と一般的

- 国内旅行傷害保険やショッピング補償が付かない

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

三井住友カード(NL)は、セブン-イレブンやマクドナルドなどの対象店舗でスマホのタッチ決済をすると、ポイント還元率が7%にまで上がります。対象店舗は全国にある身近なお店が多く、日常生活でポイントを効率よく貯められます。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

- エクセルシオールカフェ

- かっぱ寿司

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

さらに、三井住友カード(NL)は年会費が永年無料かつ、券面にカード情報が記載されていないナンバーレスのクレジットカードです。そのため余計な費用もかからないうえ、セキュリティ性も高いため、クレジットカード初心者や不正利用が不安な人におすすめです。

コンビニやファストフードなどをよく利用している人には、とくにおすすめできます。年会費無料で利用できるVisaカードなので、お得に使えます。

他にも、最短10秒でデジタルカードを即日発行できたり、海外旅行傷害保険が付帯していたりなどといった魅力があります。万能型の三井住友カード(NL)はメインカードにおすすめです。

- 新規入会&条件達成で25,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②ご入会月+1ヵ月後末までを対象期間として、スマホのタッチ決済のご利用金額を集計し、20%を乗じた分のVポイントPayギフト(最大4,000円分)をプレゼント

※特典は1,000円単位となり、100円単位は切り捨てとなります。詳細は三井住友カードのHPをご確認ください。

※本キャンペーンはスマホのタッチ決済のみ対象となります。

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

- ◆学生限定

新規入会&条件達成で最大10,000円相当プレゼント

①新規入会&条件達成で最大9,000円分のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント(期間:2026/1/7~2026/3/7)

トータルマネーコンサルタント

新井智美

三井住友カード(NL)は、セキュリティ性の高いナンバーレスカードで、申込みから最短10秒(※1)で発行できる点が魅力です。特徴は、対象コンビニ・飲食店でスマホのタッチ決済を利用すれば、ポイント還元率が7%(※2)になることです。年会費も永年無料なので、コンビニやマクドナルドなどでの利用が多い人は持っておいて損はないでしょう。

20代 | 女性

満足度

5

三井住友カードに関しては、Vpassアプリを利用すればカードを使用するたびにリアルタイムでプッシュ通知がされるので、不正利用が万が一行われた場合でもすぐに気づくことができるようになっているという仕組みを持っていて信頼度が非常に高く満足しています。

30代 | 男性

満足度

4

カードを作ったきっかけは、利用額の20%が還元されるというキャンペーンがあったことです。上限額もありましたが、期間もなかったので普段使いでお得に還元されました。 また、利用額に応じてポイントが付与されました。色んなポイントに移行できたのでポイントも有効に消費することができました。

30代 | 女性

満足度

5

三井住友カードが運営しているポイントモールの「ポイントUPモール」経由でカードを利用して買い物すると、アップした倍率でポイントが貯まるのでお得です。また貯まったポイントはマイルやギフトカードなど、多数の交換先に利用できるのも気に入っています。

満足度

4

V passのアプリをタップすれば直ぐに確定額未確定額が素早く見れて分かり易いので良いです。年月日も直ぐに分かるので、いつこの商品をAmazonのサイトの中から購入したか、今月幾らネットショッピングして幾ら使ったか直ぐに分かり助かってます。

満足度

3

vpassアプリの使い勝手はいいが、カード自体には「年間支払金額が○円で○ポイントをプレゼント」という制度があるものの、集計金額を表示する機能はない。あといくら払えば継続特典の10,000ポイントが貰えるのかが分かる機能をつけてほしい。

※注釈

※1 即時発行ができない場合があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※2 通常のポイント分を含んだ還元率です。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

\万能型で初めてのカードにおすすめ!/

2位 三井住友カード ゴールド(NL)は年間100万円以上利用する予定がある人におすすめ

| 年会費 | 5,500円(税込) |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※) |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険: 2,500万円(利用付帯) 国内旅行傷害保険: 2,000万円(利用付帯) ショッピング :300万円(利用付帯) |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

| 申し込み条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 締め日/支払日 | 毎月15日or月末/翌月10日or翌月26日 |

| 電子マネー | iD(専用)/ PiTaPa/ WAON/ Apple Pay/ Google Pay/ Samsung Pay |

| 国際ブランド | Visa / Mastedcard |

※注釈

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 年会費永年無料でゴールドカードを持つことができる

- 100万円修行をすることで高還元率カードになる

- 特定のコンビニやスーパー、マクドナルドなど普段利用する店舗でポイント還元率が7%以上

- 通常ポイント還元率が0.5%と比較的低め

- ゴールドカードとしては特典が少ない

- 海外旅行が多い方にとっては物足りない

三井住友カード ゴールド(NL)は、三井住友カード(NL)の上位ランクカードです。とくに三井住友カードを検討している人のなかで年間100万円以上使う人にとって非常にお得です。

年間100万円以上使った時点で、本来は5,500円(税込)かかる年会費が翌年から永年無料になります。そのためゴールドランクのカードを年会費無料でずっと持つことができるのです。

また、ボーナスポイントとして1万ポイントもらえるため、初年度も実質無料となります。

そのほかのスペックも一般ランクの三井住友カード(NL)より勝っています。たとえば、最大2,000万円の国内旅行傷害保険や最大300万円のショッピング補償が付帯したり、利用限度額が2倍の最大200万円まで増えるのです。

少なくとも年間の利用金額の条件を満たすなら、一般ランクの三井住友カード(NL)を選ぶ理由はありません。対象店舗でスマホのタッチ決済で7%ポイント還元や最短10秒発行など、三井住友カード(NL)が持つスペックはすべて持ち合わせています。

- 新規入会&条件達成で最大27,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②ご入会月+1ヵ月後末までを対象期間として、スマホのタッチ決済のご利用金額を集計し、20%を乗じた分のVポイントPayギフト(最大4,000円分)をプレゼント

※特典は1,000円単位となり、100円単位は切り捨てとなります。詳細は三井住友カードのHPをご確認ください。

※本キャンペーンはスマホのタッチ決済のみ対象となります。

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

④三井住友カード ゴールド(NL)に新規入会いただくと初年度の年会費が無料

(期間:2026/1/7~2026/3/7)

30代 | 男性

満足度

4

利用し始めて5年ほどですが、満足しています。理由としては、還元率が良い点です。個人的に現金は持たずキャッシュレス決済が多い為、 どんどんポイントが溜まります。還元率が高く、溜まったポイントで買い物をしています。 首都圏に住んでいることもあり、使えないお店が少ない点も便利だと感じています。

40代 | 女性

満足度

4

個人情報の観点から考えると、ナンバーレスと言うのはとにかく安全です。それに加えて普段よく利用する対象コンビニでもマクドナルドでも簡単に決済できる最大還元率7%なのでそれだけでもとてもお得です。アプリと連動させるので操作も簡単だし、支払い回数も選べるので自分に合ったプランで管理できるのもとても魅力です。

40代 | 男性

満足度

4

カード番号をカード表面からなくすことによって番号を読み取る心配がなくなりました。この発想はどのカード会社も実践したことがなくとても斬新なアイディアだと思います。 スキミングの心配もなく店頭の対面でカードを使用しても安心して使用できます。正直ポイント還元などは楽天などのほうが断然高いと思いますが、この安全面に関しては一番信用できるカード会社だと思います。

30代 | 男性

満足度

4

三井住友カード ゴールド(NL)は上質な生活を送りたい方におすすめです。年会費はかかりますが、ポイント還元率が高く毎日のお買い物で無駄なくポイントが貯まります。 三井住友カードでは、ためたポイントで車とも引き換え出来るので、カードを使う楽しみも高まります。 また、万が一健康に不安がある方は、ドクターコールに電話をし、医者や看護師と無料でいつでも相談出来ます。

30代 | 男性

満足度

4

三井住友の通常のゴールドカードも持っていますが、ゴールドカードとしてのプレミアム性はナンバーレスにはありません。個人的に気に入っているのは、ナンバーレスだからこその匿名性です。最近はコロナの影響もあって非接触決済を主流にしており、とくにIDを使っているのですが、個人情報漏洩の観点からナンバーレスはうっかり失くしてしまったときなどに、大元のカードナンバーを抜き取られる心配がないという安心感があります。

\100万円以上の利用予定なら!/

3位 Oliveフレキシブルペイはスマホのタッチ決済で最大20.0%ポイント還元

| 年会費 | 一般ランク:永年無料 |

|---|---|

| ポイント還元率 | 0.5%~最大20%※ |

| ポイント種類 | Vポイント |

| 発行スピード | デビットモード:最短3営業日 クレジットモード:最短3営業日 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行保険 一般・ゴールド:最高2,000万円 (利用付帯) 国内旅行保険 ゴールド:最高2,000万円 (利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

| 申し込み条件 | デビットモード・ポイント払いモード:制限なし クレジットモード:満18歳以上(高校生除く) 日本国内在住の個人のお客さま |

| 締め日/支払日 | 月末/翌月26日 |

| 電子マネー | PayPay、楽天ペイ、d払い、LINE Pay(チャージ&ペイ) |

| 国際ブランド | Visa |

※注釈

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

- デビット払い・ポイント払いもできるので便利

- ナンバーレスカードのためセキュリティに優れている

- 家族カードは機能が制限される(クレジットモードのみ)

- スマホATM機能がなく、入出金時には必ず物理カードが必要になる

Oliveフレキシブルペイは対象のコンビニや飲食店などでスマホのタッチ決済をすると、最大20.0%ポイント還元(※1)されます。

対象のコンビニ・飲食店でのスマホのタッチ決済で7%ポイント還元(※2)になります。さらに選べる特典でポイントアップを選び、アプリにログインするだけでも+2.0%されるので、計9.0%のポイント還元は簡単に実現可能です。

※注釈

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※1 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※2 iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※2 通常のポイント分を含んだ還元率です。

| ポイントアップ条件 | ポイント還元率の増加 | |

|---|---|---|

| 通常利用 | 0.5% | |

| Apple Pay/ Google Payを使ったスマホでのタッチ決済 | +6.5% | |

| 家族の登録 | 1人につき+1.0% ※最大+5.0% |

|

| Oliveフレキシブルペイアカウントの選べる特典 | +1.0% | |

| Oliveフレキシブルペイアカウントの契約&アプリログイン | +1.0% | |

| Oliveフレキシブルペイアカウントの契約&住宅ローンのご契約 | +1.0% | |

| SBI証券 | Vポイント投資を当月合計10,000ポイント以上利用 | +1.0% |

| NISA口座で投資信託200万円以上を保有 | +0.5% | |

| NISA口座で投資信託100万円以上を保有 | +0.5% | |

| 住友生命 | 最大+2.0% | |

| Oliveフレキシブルペイアカウントの契約&外貨預金 | 当月中に、1回あたり1万円以上の外貨積立引落 | +1% |

| 外貨預金の毎月最終営業日の残高が1万米ドル相当額以上 | +1% | |

| 三井住友カード/モビット カードローン | 最大3.0% | |

ポイントがアップするコンビニやファミレス、カフェなどをよく使う人におすすめのカードです。

Oliveフレキシブルペイを申込すると発行される、クレジットカード・キャッシュカード・デビットカード・ポイント払い・追加したカードでの支払い機能が集約されたカードです。 各機能のどれを使うかは、アプリですぐに変更できます。

デビットモードに切り替えると、口座残高以上の利用はできないため、使いすぎが不安な人におすすめです。また、ポイントモードを積極的に使うようにすれば、有効期限による失効を防ぐことができ、現金よりもポイントを先に使い切りたい人にもおすすめです。

\簡単に機能を切り替えられるので便利!/

(新規申込も切替も詳しくはこちら)

4位 三菱UFJカードは対象店舗(*)のご利用分が最大20%ポイント還元(*)!

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~最大20%(*) |

| ポイント種類 | グローバルポイント |

| 発行スピード | 最短翌営業日 ※Mastercard®とVisaのみ |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険:最大2,000万(利用付帯) ショッピング:最大100万(利用付帯) |

| スマホ決済 | Suica/楽天Edy/ QUICPay※/Apple Pay※/ (※Mastercard®とVisaのみ) |

| 交換可能マイル | JALマイレージバンク |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| 締め日/支払日 | 毎月15日〆 翌月10日払い (金融機関が休業日の場合は翌営業日) |

| 電子マネー | Suica 楽天Edy |

| 国際ブランド | Visa/JCB/ Mastercard®/ AmericanExpress |

最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

- 飲食店やスーパーなどで最大20%還元(*)となる

- 最短翌営業日にはカードが発行される(*)

(*) 最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*) 対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*) Mastercard®とVisaのみ。

- 通常還元率は0.5%と決して高くない

三菱UFJカードは年会費が永年無料であるにもかかわらず、対象店舗(*2)のご利用分が7.0%~最大20%ポイント還元されます。(*)対象店舗はコンビニ・飲食店やスーパーなど(*)全国にあるお店が含まれています。

ポイントアップの条件は対象店での利用や「エントリー+各種条件の達成」などと、決して難しくありません。スマホのタッチ決済が必要といった制限もないため、スマホ決済に抵抗がある人にも実現しやすいポイントアップ特典です。

| 三菱UFJカードのポイントアップ対象店舗(*) (一例) |

|---|

| ・コンビニ ・コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON®)(*) ・くら寿司 ・スシロー ・ピザハットオンライン ・オーケー ・オオゼキ など |

© The Coca-Cola Company

| 条件 | ポイント還元率 |

|---|---|

| 対象店での利用(*) | +7.0% |

| ☆MUFGカードアプリにログイン | +0.5% |

| ☆月5万以上のカード利用 | +0.5% |

| ☆スマホ決済またはグローバルポイント Walletチャージ | +0.5% |

| ☆「楽Pay」登録または一万円以上の分割/リボ/カードローン利用(*) | +2.0% |

| ☆三菱UFJダイレクトにログイン | +1.0% |

| ☆給与/年金のお受け取り | +1.0% |

| ☆MUFGグループのつみたて投資を月1万円以上 | +1.0% |

| ☆住宅ローン契約 | +1.0% |

| ☆QR決済ブランドのCOIN+に口座登録 | +0.5% |

| ☆特定サービスをカード払い(*) | 最大+5.0% |

※注釈

ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*) 対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*) 三菱UFJカードのカードローンのみが対象です。

(*) 特定サービス:携帯電話料金、電気料金、Appleのサービス、ABEMAプレミアム、コミックシーモア、Hulu(フールー)、日経電子版、本の要約サービスflier(フライヤー)、Uber One( Uber ・ Uber Eats )、三井のカーシェアーズ、カーブス

40代 | 男性

満足度

4

このクレジットカードは、表面にカード情報がないナンバーレスになっています。そのため従来のクレジットカードよりもセキュリティが高くなっていますのでより安全に利用できるようになっています。各種条件達成で還元率が上がる特徴があります。

40代 | 男性

満足度

4

ポイント還元率が良いほうですが、まず私がよく利用している、ケンタッキー・フライド・チキンで使える電子ギフト券が利用額に応じてもらえる点です。これがすごく気に入ってます。他にも数多くの店でその電子ギフト券は使えるので大変便利です。このあたりは他のカードにはない良い点です。

30代 | 男性

満足度

4

買い物の使った金額によって還元率が違います。キャンペーンも定期的にあるので、応募するとさらに還元率アップするのがとても魅力的だと思います。

30代 | 男性

満足度

4

株取引のため複数の銀行口座を開設するさいに、三菱UFJ銀行を選びました。三菱UFJカードを作ったのですが、非常に落ち着いたデザインでセキュリティにも配慮されています。目立たないともいいますが…。安全面が一番気になったところですが、24時間モニタリングをされているということで紛失した場合でも安心です。初年度だけでなく年1回の利用のみで年会費は無料になるので、お金の面でも心配はありません。

50代 | 女性

満足度

5

航空会社のマイレージが貯まるタイプのクレジットカードを所持しています。マイレージは必ずしも飛行機に乗らないとつかないという訳ではなく、普段のショッピング分も加算してくれるので現在旅に行かれない状況でも積算してくれてさらにマイレージも有効期限が半永久的になしなので期限に追われることもありません。世界中どこに行ってもこちらのカードを持っているだけで信用に繋がるのでこれからも利用し続けたいです。

\オーケーやオオゼキなどのスーパーでおトク!/

5位 楽天カードは楽天市場での利用で常時3.0%ポイント還元

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 1週間~10日程度 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | 海外旅行保険:2,000万円 (利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | JAL/ANA |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 月末/翌月27日 |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa/JCB/ Mastercard®/ /American Express® |

- 楽天市場での利用で常時3.0%還元

- 街での買い物でいつでも1.0%還元

- 楽天ポイント加盟店数が多く、街でも使いやすい

- 国内旅行保険が付帯しない

- 即日発行に対応していない

楽天カードは、通常のポイント還元率が1.0%と高く、どんなお店やサービスでもポイントが貯まりやすいカードです。

このため、とにかくポイント還元率が高いお得なカードを探している人におすすめです。さらに、楽天市場での支払いに利用するとポイント還元率が3.0%に上がったり、楽天証券のクレカ積立に使うと積立金額の0.5%~1.0%のポイントがもらえたりします。

また、入会キャンペーンも積極的に行っており、時期によって異なりますが新規入会と3回の利用で5,000ポイント~8,000ポイントを獲得できます。

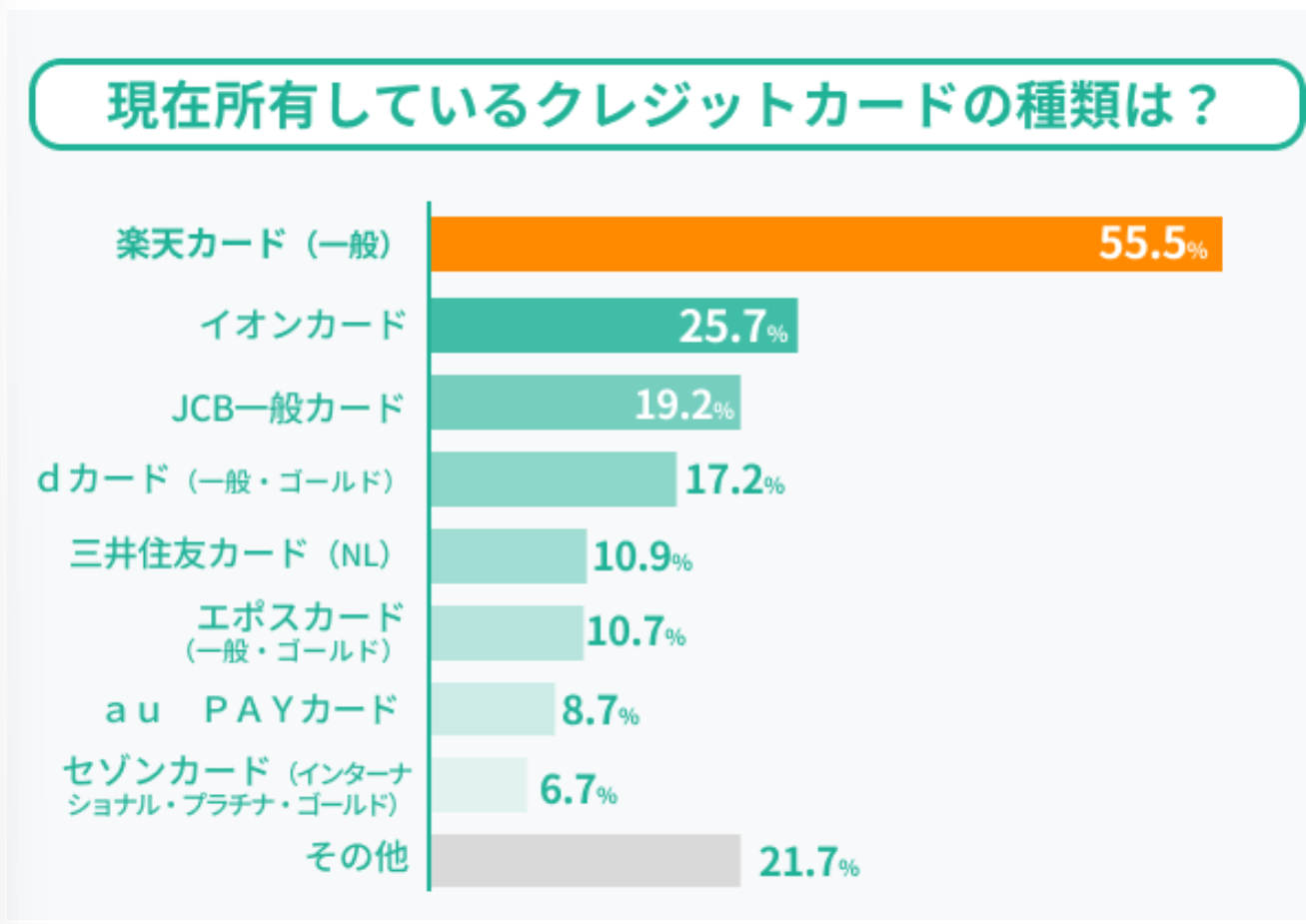

実際、楽天カードは人気があり、編集部で506名にアンケート調査をしたところ、55.5%もの人が保有していました。そのため初めてのカードに選んでも損しない1枚といえます。

ほかにも、楽天ペイへのチャージに利用して支払うと1.5%ポイント還元になったり、4種類もの国際ブランドを選べたりするといった特徴があります。

トータルマネーコンサルタント

新井智美

年会費が永年無料でインターネット上で簡単に申し込めるので、初めてクレジットカードを作ろうと思っている人におすすめです。さらに年会費が無料であるにもかかわらず、ポイント還元率が1%と高めに設定されている点も高評価と言えます。楽天市場での買い物で楽天カードを利用すると、ポイントが4倍になるほか、「5」と「0」が付く日の買い物ではポイントが2倍になるなどの特典があるので、賢く使ってポイントを貯めることができます。

50代 | 女性

満足度

5

カードを初めて作るときのポイントもとても高額で感動しますが、街中でポイントがつく店舗が多いことがとてもいいです。店舗のポイントと楽天ポイントの両方がつく店舗もあってカードを作成して良かったと思います。カード請求連絡後、貯まったポイントを使って請求額を減らすこともできるシステムが使用者のことをよく考えているなと感じます。

50代 | 女性

満足度

5

初回申込の特典ポイントが最高にいいカードです。作るだけでもお得感を感じます。年会費無料だし、街中のお店でもポイントが貯まる店舗が多いし、ネットショッピングやアンケート回答、ネット検索を5回/日以上するだけでもポイントがつくのでポイントが貯まりやすいと思います。新しく樂天内のサービスを利用すると1000ポイント付与してくれるサービスもありとってもお得なカードだと思います。

30代 | 女性

満足度

5

楽天市場で買い物が多い人にはとくにポイントが貯まりやすくおすすめのカードで、ポイント還元率が幾倍かになるキャンペーンの頻度もかなり高く、とてもお得です。また、公共料金の支払いに楽天カードを用いると、100円で1ポイント貯まる制度もあるので、賢く利用すればザクザクとポイントは貯まります。また、専業主婦でも作りやすいカード審査基準で、申込みもWEBで簡単にできて、家に届くまでも大変スピーディーです。

30代 | 女性

満足度

5

楽天カードは街での買い物で楽天ポイントが100円につき1ポイント溜まり、楽天市場や楽天トラベルなどの関連サービスを利用すると、よりポイントが溜まりやすくなる、とてもお得なカードです。使用目的に合わせて複数種類の楽天カードを所持できますし、そのほとんどが年会費が永年無料なので、1枚は持っておくと便利です。

満足度

4

メニューバーの配置なども分かりやすく、検索、注文、その後の確認もすぐできて便利です。クーポンもよく発行されたり、ポイント何倍とかもよくやっててお得です。ただ、文字や画像の表示が小さい時があり、見やすさをもう少し改善してほしい。

満足度

4

メニューバーの配置なども分かりやすく、検索、注文、その後の確認もすぐできて便利です。クーポンもよく発行されたり、ポイント何倍とかもよくやっててお得です。ただ、文字や画像の表示が小さい時があり、見やすさをもう少し改善してほしい。

\ポイント獲得のチャンスが豊富なカード!/

6位 ビックカメラSuicaカードはビックカメラで最大11.5%ポイント還元!

| 年会費 | 524円(初年度無料) |

|---|---|

| ポイント還元率 | 0.5%~11.5% |

| ポイント種類 | ビックポイント JRE POINT |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行:3,000万円(利用付帯) 国内旅行:1,000万円(利用付帯) |

| スマホ決済 | Suica |

| 交換可能マイル | JAL |

- ビックカメラグループの店舗で使うとポイント還元率が最大11.0%になる

- モバイルSuicaにチャージすると1.5%ポイント還元され通勤がお得になる

- モバイルSuica定期券の購入で5.0%ポイント還元

- 新幹線などを使ってもポイントが付与されるので帰省や旅行がお得になる

- 年1回カードを利用しないと年会費がかかる

- 家族カードやETCカードは有料

- ビックカメラでの買い物やJRの利用がない人はポイントが貯まりにくい

- ショッピング保険がついていない

ビックカメラSuicaカードはビックカメラでの買い物がお得になるSuica機能付きクレジットカードです。年会費は524円(税込)と設定されていますが、初年度無料なうえ、1年間に1回でも使えばその年も無料になります。

ビックカメラSuicaカードの魅力は、モバイルSuicaをお得に利用できる点です。たとえば、ビックカメラSuicaカードでモバイルSuicaをチャージすると常時1.5%ポイント還元になります。また、モバイルSuica定期券を購入すると5.0%ものポイントがもらえます。

さらに、ビックカメラでの支払いに利用すると、ポイント還元率は11.5%まで上がり非常にお得です。そのため、通勤・通学でモバイルSuicaを利用する人や普段の決済もモバイルSuicaで済ませる人におすすめできます。

また、対象のビックカメラで20時までに申し込めば、ビックカメラ・コジマ・ソフマップのみで使える店頭発行カードを即日発行できます。これらの店舗ですぐ買い物する予定の人も選ぶべき1枚です。

通常のポイント還元率が実質1.0%だったり、海外と国内のどちらの旅行傷害保険も付帯していたりする点も魅力です。

トータルマネーコンサルタント

新井智美

ビックカメラやコジマでの利用が多く、かつJR東日本をよく利用する人におすすめのカードです。ビッグカメラでの利用で10%のポイントサービスがあるほか、チャージしたSuicaで支払うことで11.5%のポイントが貯まります。「JRE MALL」経由で買い物をするとポイント還元率が3%となるほか、チャージのたびにJRE POINTが貯まるところもうれしいですよね。

50代 | 女性

満足度

5

カードを年に1度でも利用すれば年会費が無料でSuicaチャージが1.5%還元なので、電車利用だけでもお得なカードで重宝しています。そのうえビックカメラでのクレジット払いは10%のポイント還元率になるので、電車に乗る方でビックカメラで買い物をすることもあるという場合にはとくに持っていて損はないカードだと思います。

40代 | 男性

満足度

4

このクレジットカードは、Suica機能が付いてクレジットカードになっています。しかもビックカメラでの利用すればポイント還元率が大幅にアップするようになっています。家電量販店ではビックカメラを良く利用するので、そのポイント還元率の恩恵をとても受けています。利用代金の10%がポイント還元されますので、これはかなり大きいです。年会費も一応有料ですが、年に1回利用するだけで年会費は無料になります。

50代 | 男性

満足度

4

ビックカメラのポイントが他のカードより効率よく貯められるので、家電などよく買われる人にはおすすめです。電車やバス利用の際のsuicaの利用でもポイントが付き、suicaのオートチャージでも加算されるので、とくにポイントのことを意識しなくてもお得です。ポイントは相互に交換できるのですが、還元率で考えるとビックカメラのポイントでまとめて利用するのが一番です。

30代 | 男性

満足度

4

ビッグカメラでの買い物や電車に乗ったりするとポイントが貯まります。ビッグカメラでの買い物時にこちらのカードで会計しますとビッグポイントが10%付与されます。電車に乗るときもオートチャージされるため券売機でわざわざチャージをしなくてもすみますので便利です。

\モバイルSuicaユーザーにおすすめ!/

7位 dカードはどこでも1.0%ポイント還元!ポイント三重取りもできてお得

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~4.0% |

| ポイント種類 | dポイント |

| 発行スピード | 最短5営業日 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | ショッピング:100万円(利用付帯) |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 電子マネー | iD |

| 国際ブランド | Visa / Mastercard |

- 基本的な還元率は1%&年会費は永年無料

- ケータイの特典・補償も充実!

- 海外旅行時でも安心!日本語でサポートしてくれる「VJデスク!」

- 旅行傷害保険が付帯しない

- docomoユーザー以外にとってはメリットが少ない

dカードはドコモが発行するクレジットカードで、ドコモユーザーにおすすめできる1枚です。eximoやirumoなどドコモの携帯料金が毎月187円割引になる「dカードお支払割」があるためです。

また、年会費無料かつ通常のポイント還元率1.0%とポイントが貯まりやすい特徴があります。ほかにも、dカードを特約店で利用すると、ポイントを三重取りできて、一度に2.0%以上のポイントを貯められる場合があるのです。

- d払いの支払い元にdカードを設定:0.5%

- dポイント加盟店で提示:1.0% ※

- d払いで支払い:0.5%

ポイント三重取りできるお店の種類は多く、身近なお店も多く該当しています。

- ファミリーマート

- ローソン

- ココカラファイン

- マツモトキヨシ

- ライフ

- 高島屋

- ノジマ

- ビックカメラ

- すき家

- ミスタードーナツ

- モスバーガー

- サンマルクカフェ

- ドトールコーヒーショップ

- ガスト

- ジョナサン など

特約店をよく使う人も、dカードを持っていると得する機会が多いでしょう。

- 新規入会&各種設定&要Webエントリー&利用で合計最大8,000ポイントプレゼント!

※申込翌々月末までの入会対象

※dポイント(期間・用途限定)

トータルマネーコンサルタント

新井智美

通常のポイント還元率は1%ですが、dポイント加盟店ではdカードを提示するだけでdポイントが貯まります。さらに、dカード特約店で利用すると、ポイントの還元を受けられるなど、非常にポイントが貯まりやすい仕組みになっています。年会費が永年無料にもかかわらず、海外旅行での補償はもちろん、dカードを利用して買い物をした際の盗難や破損に対する補償が付帯していることも注目です。ドコモユーザーならぜひ持っておきたいカードです。

30代 | 男性

満足度

4

年会費無料なのに加え、毎月のスマホ(携帯)代の支払いをdカードに設定すれば1%自動的にdポイントに還元されるため、負担を少しでも抑えたいドコモユーザーの学生には打って付けのカードだと思います。また、授業間などの暇な時間にdポイントコンテンツを利用してdポイントを貯めれば更にお得になります。

30代 | 男性

満足度

4

dカードのメリットとして私が実感した内容としましては、入会特典が凄まじく絶大で、合計最大で、35000ポイントのプレゼントを受けることができるものでありました。それだけではなく、U29限定のボーナスや、キャンペーンが嬉しくて、キャッシュレスにうれしいので、学生さんでもお得な大変便利なカードです。

30代 | 男性

満足度

4

dカードを利用していてメリットに感じている点は「ポイントが貯まりやすく、利用できる店舗や交換先も多い」ところです。コンビニなどの店舗でdポイントが多く貯まるキャンペーンなどしているため、ポイントが貯まりやすいですし、貯まったポイントが利用できる店舗も多く、貯まったポイントを交換できる交換先の選択肢が多いのもとても魅力に感じて利用しています。

\docomoユーザーにお得な還元率!/

8位 イオンカードセレクトはイオングループでポイントアップや割引がある

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | WAON POINT |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | ショッピング:50万円(利用付帯) |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月10日/翌月2日 |

| 電子マネー | iD |

| 国際ブランド | Visa/Mastercard /JCB |

- イオンでお得にショッピングを楽しめる

- イオンシネマを優待価格で楽しめる

- 高校生でも発行できる

- イオングループユーザー以外はお得感が薄い

- 旅行傷害保険が付帯しない

- イオンセレクトは引き落としがイオン銀行のみ

イオンカードセレクトは、イオングループでの利用でさまざまな特典が受けられるカードです。

たとえば、ポイントが常に2倍(1,0%)になったり、毎月20日と30日の「お客さま感謝デー」や毎月15日に行われる55歳以上限定の「G.G感謝デー」では、買い物代金が5.0%割引になったりします。そのため、イオンで日々の食材や日用品を買ったり、休日に遊びに行ったりする機会が多い人におすすめです。

とくにイオンシネマでは、同伴者1人も含めて常に優待価格で映画を見られます。映画好きな人にも向いているクレジットカードです。

また、イオンカードセレクトは高校の卒業年度の1月1日以降であれば、高校生でも申し込めるカードです。そのため、学生のうちから早くクレジットカードを持ちたい人におすすめです。

ほかにも、カードを近くのイオンで即日受け取りできたり、公共料金の支払いに使うと1件につき5WAONポイントもらえたりする特徴があります。

トータルマネーコンサルタント

新井智美

イオン銀行のキャッシュカードとクレジットカード、電子マネーWAONが一体となっているイオンカードセレクトは、日頃イオン系列のお店をよく利用するのであれば持っておきたいカードです。一番の特徴はWAONへのオートチャージでポイントが貯まることです。通常のチャージよりも2倍のポイントを貯めることができます。

40代 | 男性

満足度

4

このクレジットカードは、イオン銀行とWAON、さらにクレジットカードの機能といった3つの機能を1枚のカードにできる点が良いです。今まではそれぞれ別々のカードを所有していましたが、財布がかさばってしまって煩わしさを感じていました。しかし、このクレジットカードにしてからは1枚だけイオン銀行もWAON、さらにはクレジットカードも利用できるようになったのでこれが一番嬉しかったです。

40代 | 女性

満足度

5

イオンで買い物をしたりWAONを利用することが多いならとてもお得です。毎月20日と30日にイオンでカード決済すれば5%オフになります。ただ、イオンをあまり利用しない人にはメリットはほとんどありません。

30代 | 男性

満足度

4

イオンカードでは、毎月5日のつく日はWAONポイントが2倍になります。また、20日、30日はお買い物代金の5%オフになりますので、お得に買い物をすることができております。また、イオンシネマで映画を観るときに、1000円で見ることができて、便利なので利用しております。旅行好きの為、HISなどの旅行会社でもイオンカードは活用していました。

40代 | 男性

満足度

4

入会金や年会費が無料なので気軽に作ることができます。還元率は決して高いとは言えませんが、月2回のお客さま感謝デーはお買い物代金が5%オフになるなど、イオンで買い物する人にはすごくうれしいです。電子マネーWAONのオートチャージでポイントが貯まるのも魅力的です。

\イオンユーザーならこれで決まり!/

9位 ビューカード スタンダードはモバイルSuicaのチャージに使うと1.5%ポイント還元!定期券でも5.0%還元

| 年会費 | 524円(税込) |

|---|---|

| ポイント還元率 | 通常0.5%~最大5.0%(※1) |

| ポイント種類 | JRE POINT |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード /家族カード |

| 付帯保険 | 海外旅行:3,000万円 国内旅行:1,000万円 ※利用付帯 |

| スマホ決済 | Apple Pay、QUICPay、Suica |

| 交換可能マイル | - |

| 申し込み条件 | 満18歳以上 |

| 締め日/支払日 | 当月5日/翌月4日 |

| 電子マネー | Suica |

| 国際ブランド | Visa、Mastercard、JCB |

※注釈

<利用例> モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

- 駅の改札で使える

- モバイルSuicaの利用がお得

- 新幹線のチケット購入で5.0%還元

- 基本還元率は0.5%と低め

- 年会費が524円(税込)かかる

ビューカード スタンダードは、クレジットカード機能とSuicaの機能が1枚になったカードです。街中のお店やネットショッピングの支払いはもちろん、駅の改札を通る際にタッチして使うこともできます。

ビューカード スタンダードの魅力は、モバイルSuicaの利用がお得で便利になる点です。たとえば、ビューカード スタンダードでモバイルSuicaをチャージすると、1.5%のポイントがもらえます。また、定期券の購入に使うと、5.0%もポイントがもらえるのです。

さらに、Suicaの残額が設定した金額以下になったらオートチャージする機能も使えます。

これらの特徴があるため、ビューカード スタンダードは通勤・通学などSuicaを使って電車によく乗る人におすすめです。

ほかにも、「えきねっと」で新幹線のチケットを購入すると5.0%ポイント還元になったり、JRの駅ビルなどに多いJRE POINT加盟店で提示すると1.0%のポイントがもらえたりする特徴があります。

- 最大5,000ポイントプレゼント

10位 三井住友カード プラチナプリファードは最大ポイント還元率10.0%!※支出の多い人向け

| 年会費 | 33,000円(税込) |

|---|---|

| ポイント還元率 | 1%~10% ※プリファードストア(特約店)利用で通常還元率+1~9% |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※1) |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行傷害保険:5,000万円(利用付帯) 国内旅行傷害保険:2,000万円(利用付帯) ショッピング:500万円(利用付帯) |

| スマホ決済 | Apple Pay / Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

| 申し込み条件 | 満20歳以上 |

| 締め日/支払日 | 月末締め翌月26日払い 15日締め翌月10日払い |

| 電子マネー | iD(専用) / PiTaPa / WAON |

| 国際ブランド | Visa |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 還元率は常時1.0%!ボーナスでさらに2.0%

- 20代以上で申し込み可能

- クレカ積立のポイント付与率が最大3.0%

(特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください)

- 国内34の空港ラウンジを使えるがプライオリティ・パスを付帯していない

- コンシェルジュサービスを付帯していない

三井住友カード プラチナプリファードはポイントに特化した珍しいプラチナカードです。満20歳以上で本人に安定収入があれば、だれでも申し込めます。そのため、20代でお得なハイステータスなカードを持ちたい人にもおすすめです。

まず通常のポイント還元率が1.0%とすでに高いうえ、プリファードストア(特約店)では最大10.0%ポイント還元まで上がるのです。(※プリファードストア(特約店)利用で通常還元率+1~9%)

プリファードストアには、Expediaやさとふる、ANAなど身近なお店やサービスが多く該当しています。

- Expedia:9.0%

- さとふる:5.0%

- 阪急百貨店:3.0%

- ユニバーサル・スタジオ・ジャパン:7.0%(スマホのタッチ決済のみ)

- セブン‐イレブン:7.0%(スマホのタッチ決済のみ)

- ローソン:7.0%(スマホのタッチ決済のみ)

- セイコーマート:7.0%(スマホのタッチ決済のみ)

- ドトールコーヒーショップ:7.0%(スマホのタッチ決済のみ)

- マクドナルド:7.0%(スマホのタッチ決済のみ)

- サイゼリヤ:7.0%(スマホのタッチ決済のみ)

- マツモトキヨシ:2.0%

また、三井住友カード プラチナプリファードには年間100万円の利用ごとに1万ポイント(最大4万ポイント)もらえる継続特典があります。通常のポイント還元(1.0%)は別にもらえるため、年間300万円使った時点で継続特典とあわせて合計3万3,000ポイント獲得できます。

年会費が3万3,000円と高めですが、年間300万円(月25万円)使う見込みがある人なら、それ以上のポイントがもらえるのでお得です。

ほかにも、最大5,000万円の高額な国内・海外旅行傷害保険が付帯していたり、国内の主要空港ラウンジを使えたりといった、プラチナカードらしい特典もあります。

- 新規入会&条件達成で最大65,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②ご利用金額の5%(上限2,000円相当)のVポイントをプレゼント

③新規入会&ご利用特典で最大40,000円相当のVポイントプレゼント

④SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント(期間:2025/10/1~2026/1/6)

\20代で持てるプラチナカード!/

11位 リクルートカードはどこでも常時1.2%の高ポイント還元率

.png?v=1618530425)

| 年会費 | 年会費無料 |

|---|---|

| ポイント還元率 | 1.2%~3.2% |

| ポイント種類 | リクルートポイント |

| 発行スピード | 最短5分(JCBのみ) |

| 追加カード | ETCカード /家族カード |

| 付帯保険 | 海外旅行:2,000万円(利用付帯) 国内旅行:1,000万円(利用付帯) ショッピング:200万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 交換可能マイル | JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 15日締め・翌月10日払い |

| 電子マネー | - |

| 国際ブランド | Visa、Mastercard®、JCB |

- リクルート提携のショッピング・ストア利用なら有利

- カード利用でたまるポイントは、Pontaカードのポイントに等価交換できる

- 電子マネーへのチャージも1.2倍

- 旅行付帯保険・ショッピング保険が無料だが、旅行代金をリクルートカードで支払う必要がある

- 何にでも1.2%であるが最高の率ではない

- リクルートポイントのままでは使い道が限られている

リクルートカードは通常のポイント還元率が1.2%と最も高いカードです。一般的な通常のポイント還元率は0.5%~1.0%です。公共料金の支払いに使っても1.2%ポイント還元のママとなっています。さらに、年会費も無料であるため、メインカードにおすすめできる1枚です。

また、じゃらんnetやホットペッパービューティーなどリクルートのサービスを使うと、最大3.2%までポイント還元率が上がります。

| サービス名 | 還元率 |

|---|---|

| じゃらんnet | 3.2% |

| ホットペッパービューティー | 3.2% |

| ホットペッパーグルメ | 1.2%還元+予約人数×50ポイント |

利用金額に応じて貯まるリクルートポイントは、リクルートのサービスに使えるのはもちろん、dポイントやPontaに交換することもできます。また、Amazonでの買い物にも利用できるカードのため、ポイントを貯めても使い道がなくて困る心配はありません。

ほかにも、国内・海外のどちらの旅行傷害保険も付帯していたり、国際ブランドにJCBを選べば最短5分でカードを発行できたりします。

\常に1.2%還元のお得なカード!/

12位 大丸松坂屋カードは大丸・松坂屋で5.5%もポイントがもらえる

| 年会費 | 初年度年会費無料 ※2年目以降2,200円(税込) |

|---|---|

| ポイント還元率 | 1.0%~5.5% |

| ポイント種類 | 大丸松坂屋ポイント、 QIRAポイント |

| 発行スピード | 約2週間(最短4日) ※インターネット申し込みの場合 ※店頭申込の場合、「臨時発行カード」が即日発行可能 |

| 追加カード | ETCカード /家族カード |

| 付帯保険 | ショッピング:200万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 交換可能マイル | - |

| 申し込み条件 | 満18歳以上で、安定した収入のある方、その配偶者、または学生(高校生・留学生は除く) |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 電子マネー | - |

| 国際ブランド | Visa |

大丸松坂屋カードは、その名のとおり全国の大丸・松坂屋での買い物が5.5%ポイント還元と非常にお得になるカードです。内訳としては、100円(税抜)につき5大丸松坂屋ポイント、200円(税込)につき1QIRAポイントと2種類のポイントが貯まります。このため、大丸・松坂屋でよく買い物をする人におすすめできるカードです。

大丸・松坂屋以外で使った場合でも、0.5%のQIRAポイントをもらえます。また、QIRAポイントプラス対象店舗で利用すると、QIRAポイントが2~3倍(1.0%~1.5%)以上貯まってお得です。対象店舗はホテルやグルメ、美容などカテゴリは多岐にわたります。

| 対象店舗 | ポイント還元率 |

|---|---|

| 名古屋観光ホテル | 1.0% |

| ホテルニューオータニ大阪 | 1.0% |

| 日本料理 河久 | 1.5% |

| 銀座よしえクリニック | 1.0% |

| クリア歯科 | 1.0% |

QIRAポイントプラス対象店舗をよく使う人なら、大丸松坂屋カードも選択肢の一つに入ります。

13位 PayPayカードはPayPayの支払い元に設定で最大1.5%ポイント還元!Yahoo!ショッピングでも5.0%還元とお得

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~5.0% |

| ポイント種類 | PayPayポイント |

| 発行スピード | 最短7分 (申込5分、審査2分) |

| 追加カード | 家族カード/ETCカード |

| 付帯保険 | - |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | - |

| 申し込み条件 | 18歳以上 |

| 電子マネー | - |

| 国際ブランド | Visa/Mastercard®/JCB |

- Yahoo!ショッピングでの利用で5.0%還元

- PayPayとの連携で最大1.5%還元※

- PayPayで決済できる店舗が多い

- 付帯保険が一切ない

- PayPayやYahoo!ショッピングを使わない人にはお得ではない

- ※ ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※注釈

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

PayPayカードは年会費が無料で通常のポイント還元率が1.0%と高いため、クレジットカード初心者向きのカードです。さらに、PayPayとYahoo!ショッピングをお得に利用できます。

まずPayPayカードでPayPayを支払うと、ポイント還元率が最大1.5%※に上がります。ただし、前月に支払い回数と支払金額の条件(PayPayステップ)を達成する必要があるので注意してください。条件を達成できなくても、1.0%ポイント還元となるため依然としてお得です。

- PayPayを月に200円以上の利用を30回以上

- PayPayを月に10万円以上の利用/li>

※注釈

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

日々の支払いをPayPayで行う機会が多い人は、PayPayカードを持っておくべきです。

さらに、Yahoo!ショッピングでPayPayカードを使うと、最大5.0%のポイント還元を受けられます。条件はPayPayとLINEアカウントをYahoo!ショッピングと連携するだけです。Yahoo!ショッピングで日用品などをよく買う人にも、PayPayカードはおすすめできます。

ほかにも、最短7分でカードを発行できたり、ソフトバンク・ワイモバイルユーザーなら1.0%~1.5%のポイントがもらえたりする点も魅力です。

30代 | 女性

満足度

5

PayPayカードの良い点は、スマホ決済アプリのPayPayにカードでチャージができる点です。アプリのPayPayでチャージをするには銀行口座を登録する方法しかなく、本人確認をするのにもとても時間が掛かります。ほかのクレジットカードではチャージができないのですが、PayPayカードのみは対応していて利用しています。通常のクレジットカードの使用に関しても、利用額の2.5%が還元されるのでお得に買い物ができています。

20代 | 女性

満足度

5

私は元々ドコモユーザーだったため、dカードゴールドを使用していましたが、ワイモバイルへと乗り換えました。ドコモユーザーであればdポイントが貯まったり還元率も多くなりますが、PayPayカードも同じような仕組みであることを教えてもらいました。PayPayカードは年会費も不要でお得でした。また、使用すると還元率も大きくなるのでとても良いと思いました。

30代 | 男性

満足度

4

楽天カード同様paypayカードは1%還元率があるんで悪くはないと思います。とくにヤフーショッピングで買い物する人は3%つくので、YAHOO経済圏で生きる人にはいいかもしれません。基本的にカード払いでまとめておくと、じゃんじゃんポイント貯まるんでおすすめしたいですね。

40代 | 男性

満足度

4

ポイント還元のキャンペーンがかなりの頻度で行われるので、ヤフー関連のオンラインショップなどを日常的に利用している方にとっては非常に使い勝手の良いカードだと思います。知らない間に大量のポイントが貯まっているという状況も少なくありませんし、そのポイントが色々な場所で使用できるのでかなり利点は大きいように思います。

30代 | 男性

満足度

3

個人的にはそこまで機能を知らないですが、Yahooショッピングを使用しないので楽天やアマゾンだと使いづらくて、カードが増えていってしまうことが難点だと思いました。PayPayカードの他の悪いところはそんなによく分からないというのが正直なところですが、他の会社とくらべて特別なにかいいという印象がないのでスマホに紐付けたものをよく使用してしまう。

14位 ライフカードはピンポイントでサブカードとして使うのにおすすめ

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.30%~3.00% |

| ポイント種類 | LIFEサンクスポイント |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | - |

| スマホ決済 | - |

| 交換可能マイル | ANA |

| 申し込み条件 | 日本在住の18歳以上(高校生除く)で電話連絡が可能な方 |

| 締め日/支払日 | 毎月5日/翌月3日 |

| 電子マネー | iD |

| 国際ブランド | Visa/Mastercard® /JCB |

- お得なポイント還元

- 年会費無料サービス充実!家族カード・ETCカードも無料

- L-mallでポイント最大25倍!

- 還元率が0.5%とやや低め

- 付帯保険がない

ライフカードは年会費無料で使い始めやすく、ポイントアップ特典も充実しています。

たとえば、入会初年度はポイント還元率が1.5倍(0.75%)になったり、誕生月にはポイントが3倍(1.5%)になったりします。とはいえ、お得なタイミングが限られているため、ピンポイントで使うサブカードとして作るならよいでしょう。

また、年間の利用金額に応じて、翌年のポイント還元率が最大2倍(1.0%)まで上がります。

| ショッピング利用金額 | ポイント還元率 |

|---|---|

| 年間50万円以上 | 0.75% |

| 年間100万円以上 | 0.9% |

| 年間200万円以上 | 1.0% |

さらに、会員限定のショッピングモールサイトである「L-Mall」を経由してネットショッピングすると、ポイント還元率が最大25倍(12.5%)になります。楽天市場やYahoo!ショッピング、じゃらんnetなどさまざまなサイトでポイントアップできる点が魅力です。

ライフカードのほかの特徴としては、海外旅行をサポートしてくれる日本語のサービスデスクやカードの盗難・紛失保険などがあります。

また、「学生専用ライフカード」というカードもあり、それには海外での利用金額の4.0%がキャッシュバックされたり、最大2,000万円の海外旅行傷害保険が付帯していたりする特徴があります。学生のうちに、たくさん海外旅行や海外留学などに行きたい人におすすめです。

- <新規入会プログラム+つかっておトクプログラムの合計で最大15,000円キャッシュバック>

- ■新規入会プログラム

①アプリログインで1,000円キャッシュバック

②6万円以上の利用で6,000円キャッシュバック

③水道光熱費の支払いで最大3,000円キャッシュバック

合計で最大10,000円キャッシュバック - ■使うとおトクプログラム

①Apple Pay/Google Payの利用で3,000円キャッシュバック

②サブスクの支払いで2,000円キャッシュバック

∟対象加盟店⇒AbemaTV・Apple・DAZN for docomo・FOD・Hulu・LINEMUSIC

合計で最大5,000円キャッシュバック

トータルマネーコンサルタント

新井智美

ライフカードは年会費が無料であるにもかかわらず、入会して1年間はポイントが1.5倍になるほか、誕生月にはポイントが3倍になるなど、うれしい特典が充実しています。さらに家族カードやライフカードiD、ETCカードも無料で発行できることから、家族で利用することで特典の効果を最大限活用することができます。

40代 | 女性

満足度

5

上限額がしっかりしていて使い過ぎる事なく安心しました。 何よりうれしいのは限度額内なら自由に借り入れができる点だと思います。 最初のデビューするにはオススメのカードだと思います。

30代 | 男性

満足度

4

ライフカードをメインのクレジットカードとして利用していますが、気に入っているところは「利用額に応じて翌年のポイント還元率が高くなる」ことです。年間で200万円以上使うと、翌年にはポイント還元率が1.0%になるので、他の高還元率のクレジットカードと匹敵するくらいになるので、メインで利用することでお得に利用することができます。

20代 | 女性

満足度

5

ポイントで交換できる商品が多いのがライフカードのメリットだと思います。またライフカードのポイントは他のポイントにも交換でき、楽天ポイントでは1サンクスポイントで楽天ポイント3ポイントに交換できるのが魅力的で私はいつも楽天ポイントに交換しています。

15位 エポスカードは1万店舗以上でポイントアップや割引!

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | エポスポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行:3,000万円(利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月4日or27日/ 翌月4日or27日 |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa |

- お得なポイント還元

- 年会費無料サービス充実!家族カード・ETCカードも無料

- L-mallでポイント最大25倍!

- 還元率が0.5%とやや低め

- 付帯保険がない

エポスカードは全国1万店舗でポイントアップや割引などを受けられる優待があります。対象店舗はグルメやレジャー、ホテルなど非常に幅広いです。とくにレジャー関連で優待対象の店舗が豊富なため、家族や友人などと外でよく遊ぶ人におすすめできる1枚です。

| サービス・施設など | 優待 |

|---|---|

| 日本旅行 | 予約でポイント5倍(2.5%) |

| 富士急ハイランド | フリーパス100円~600円割引 |

| 鴨川シーワールド | 施設料金100円~300円割引 |

| カラオケ館 | カラオケルーム料金30.0%割引 |

| ルートインホテルズ | 通常料金より10.0%割引 |

| タイムズカーレンタル | 月額基本料金3ヵ月無料 |

また、楽天市場やユニクロオンラインストア、Qoo10など400以上の人気ショップが掲載されているポイントアップサイトの「たまるマーケット」も魅力の一つです。たまるマーケットを経由して、掲載されているショップで買い物すると、ポイントが2倍~30倍(1.0%~15.0%)も貯まります。

ほかにも、マルイの店頭でカードを最短即日で受け取れたり、年4回行われる「マルコとマルオの7日間」の期間中はマルイでの買い物が10.0%割引になったりします。

- 最大2,000円分のエポスポイントプレゼント

トータルマネーコンサルタント

新井智美

国際ブランドはVisaカードのみで、海外でも多くの店舗で利用できます。基本還元率は0.5%とそこまで高くはありませんが、「たまるマーケット」経由で利用すれば、最大30倍までポイント還元率を上げることができます。コラボレーションカードが充実しており、自分の好きなデザインのカードを持ちたい人にもおすすめです。

20代 | 女性

満足度

5

アプリを取得してから簡単に毎日ポイント稼ぎが楽しくできています。アプリの中でカードゲームのようなシステムが作られていて、チャレンジしてうまくいけばポイントがもらえるようになっています。1ゲーム感覚でポイントが貯められるので、ストレスなくお得感が味わえるので気に入っています。

30代 | 女性

満足度

5

基本的に200円につき1ポイントなので、他のカードと同じような還元率です。しかしエポスの場合、魚民やカラオケ館など提携されているショップで、お会計が割引されたりサービスがあったりと学生にはうれしい特典が多数あります。貯まったポイントはマルイなどで使えるので、お得にお買い物ができます。

30代 | 男性

満足度

4

エポスカードは、マルイ、ノジマで買い物をする時にポイントが付与されて、利点があるので使っています。日本旅行などでは会員割引もあり、とても良いカードだと思います。また、公共料金の引き落としをカードからにしますと、ポイントを得ることもできるので良いと思います。ご利用状況を確認することができるアプリも便利で使っています。エポスカードは、ぜひとも、おすすめしたいクレジットカードになります。

30代 | 男性

満足度

4

クレジットカードを数社契約していてあまりにも持ちすぎたので、エポスカード1枚に絞りました。年会費がかからず、それでもポイントがかなりつきます。

満足度

4

カードでは明細反応が遅いように感じたので、他のカードを使っていたのですが、アプリではクレジット明細の反映が早いので、今ではエポスカードをメインで使っています!

満足度

4

アプリでは、オートログインができるようになり、大変便利になりました!バーチャルカードがアプリ内に設定できたりと使いやすいのですが、メイン画面がすこし残念です。

16位 au PAY カードはauとUQ mobileのスマホが最大月220円割引

.png?v=1618530415)

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 発行スピード | 最短4日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行:2,000万円(利用付帯) ショッピング:100万円(利用付帯) |

| スマホ決済 | Apple Pay/楽天ペイ /au PAY |

| 交換可能マイル | - |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月15日/翌月10日 |

| 電子マネー | - |

| 国際ブランド | Visa / Mastercard® |

- auPAYとの連携でPontaポイントが脅威の1.5%還元

- auじぶん銀行と連携すれば円普通預金の金利が0.2%になる

- auカブコム証券の積立投資で1.0%還元

- auユーザー以外は、年1回使わないと年会費が発生する

- 国内の旅行保険がない

au PAYカードは年会費が永年無料かつ、通常のポイント還元率が1.0%でクレジットカード初心者でも使いやすいカードです。公共料金の支払いでも1.0%ポイント還元である点も魅力となっています。

とくにおすすめできる人は、auもしくはUQ mobileユーザーです。auもしくはUQ mobileの携帯料金をau Payカードで支払うと、最大月220円も割引されます。auの一部プランとUQ mobileの場合は、月187円割引です。なお、povoは割引対象外となっています。

また、auカブコム証券のクレカ積立にau PAYカードを使うと、毎月の積立金額に対して0.5%のポイントがもらえます。これから投資を始めて資産運用をしていきたい人にとってもお得なポイント特典です。

ほかにも、最大2,000万円の海外旅行傷害保険が付帯していたり、Ponta提携店舗で提示および利用するとポイントの二重取りができたりします。

- 最大5,000円相当のPontaポイントプレゼント

トータルマネーコンサルタント

新井智美

auPAYカードの最大の魅力はPontaポイントの貯めやすさでしょう。Pontaポイント加盟店で利用の際、Pontaカードを提示して、auPAYカードで支払うことでポイント還元率が2倍になります。また、auが運営するショッピングサイト「au PAYマーケット」の利用で最大16%が還元されるポイント還元プログラムも見逃せません。年会費が実質無料でポイントが貯まりやすく、旅行傷害保険も付いているので、auユーザー以外でも優れる年会費無料カードを探している人におすすめです。

30代 | 男性

満足度

4

基本的に100円の利用で1ポイント貯まりますが、au pay残高にチャージして購入することで、それぞれにポイントが貯まるため、直接カードを使う機会が少ない方が貯まるシステムになっています。auショップに行くと提案されるカードですが、引き落とし先をじぶん銀行に設定する事も併せて提案されます。

20代 | 女性

満足度

5

年会費無料で発行でき、最近PONTAポイントと連携したので、利用できる幅が増えました。基本的に100円の利用で1ポイント貯まりますが、au Pay残高にチャージして購入することで、それぞれにポイントが貯まるため、直接カードを使う機会が少ない方が貯まるシステムになっています。auショップに行くと提案されるカードですが、引き落とし先をじぶん銀行に設定する事も併せて提案されます。

30代 | 男性

満足度

4

auの携帯電話を使用している人には、au Payカードはとてもおすすめできます。ローソンでカードを利用しますと5%還元になり、3日が付く日は11%還元になりますので、とてもお得に買い物をすることができます。au Payマーケットというところでもお買い物を楽しんでいます。カードの利用金額が増えれば、ステータスも上がってきますので、おすすめできるカードになります。

30代 | 男性

満足度

4

「au PAYカード」を作ると、「au Payマーケット」で買い物をすることができます。ファッションや雑貨、家電などさまざまな商品を購入する事ができますが、この買い物でも最大で15%のポイント還元率があります。 貯まったポイントは「au PAYマーケット」の買い物に使う事も出来ますし、App Store や iTunes ギフトカードなども購入する事が出来ます

17位 セゾンカードインターナショナルはポイントの有効期限がない!

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | 永久不滅ポイント |

| 発行スピード | 本カード:最短3営業日 デジタルカード:最短5分 |

| 追加カード | ETCカード /家族カード |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 交換可能マイル | ANAマイル、JALマイル |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | ショッピング:10日締め・翌月4日払い キャッシング:月末締め・翌々月4日払い |

| 電子マネー | - |

| 国際ブランド | Visa、Mastercard®、JCB |

- 永久不滅ポイントは有効期限が無い

- ポイントモール経由で買い物をするとお得!

- セゾンカードインターナショナルは最短5分でデジタルカード発行可能!

- 専業主婦でも学生でも申込可能

- セブン-イレブンでの買い物ならnanacoと二重でお得!

- 通常還元率が低い

- セゾンカードインターナショナルには保険が付帯されていない

- カードデザインの評判がよくない

セゾンカードインターナショナルの利用で貯められる有効期限のない永久不滅ポイントは、JALやANAマイルに交換できるため、マイルを貯めている人におすすめです。

永久不滅ポイントは失効する心配がありません。対して、マイルには有効期限があるため、マイルが欲しくなったタイミングでいつでも交換できます。

また、申込みから最短5分でデジタルカードが発行されるのも魅力です。カード情報をネットショッピングに登録したり、スマホのタッチ決済で買い物したりできます。すぐにカードが欲しい人におすすめです。

18位 エポスゴールドカードはお気に入りの3ショップで最大1.0%ポイント還元

| 年会費 | 5,000円(税込) |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | エポスポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード |

| 付帯保険 | 海外旅行:5,000万円(利用付帯) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | JAL/ANA |

| 申し込み条件 | 18歳以上 |

| 締め日/支払日 | 毎月4日or27日 翌月4日or27日 |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa |

- 年間50万円利用で年会費永年無料・ポイントも有効期限なし

- 3つのよく使う店を登録すれば、200円で2ポイント還元

- 50万円利用で2500ポイント、100万円利用で1万ポイントもらえる(1%還元と同じ)

- 国内旅行保険は付帯しない

- 通常は還元率が0.5%

- 条件を満たさないと年会費がかかる

エポスゴールドカードは年会費5,000円(税込)のカードですが、年間50万円以上の利用をすると、翌年以降から永年無料になります。月に4万2,000円ほど使えばよいため、さほど難しくない条件でゴールドカードを無料で持てます。

そのようなエポスゴールドカードの最大の魅力は、自分で選んだ3ショップで利用すると、ポイント還元率が2倍(1.0%)になる点です。対象ショップには、スーパーやコンビニ、家電量販店やホテルなど300以上のお店やサービスが含まれています。

とくに公共料金の支払いもポイントアップショップとして選べる点が大きなメリットです。公共料金は毎月かかる固定費なので、多くのポイントをもらえれば着実に節約していけます。このため、公共料金が高額になりがちな子どもがいる家族等おすすめです。

- 朝日新聞

- 読売新聞

- エイブル(月払家賃)

- NHK放送受信料

- ENEOSでんき

- 東京電力

- 東京ガス

- 横浜市水道料金

また、年間の利用金額に応じて最大1万ポイントのボーナスポイントがもらえたり、マルイで使うとポイント2倍(1.0%)になったりと、さまざまな特徴があります。

Visaカードの選び方

Visaブランドのカードと一口に言っても、クレジットカード会社によってポイント還元率や年会費、付帯特典など、カードのスペックは異なります。クレジットカードを選ぶ際は、以下のポイントを踏まえましょう。

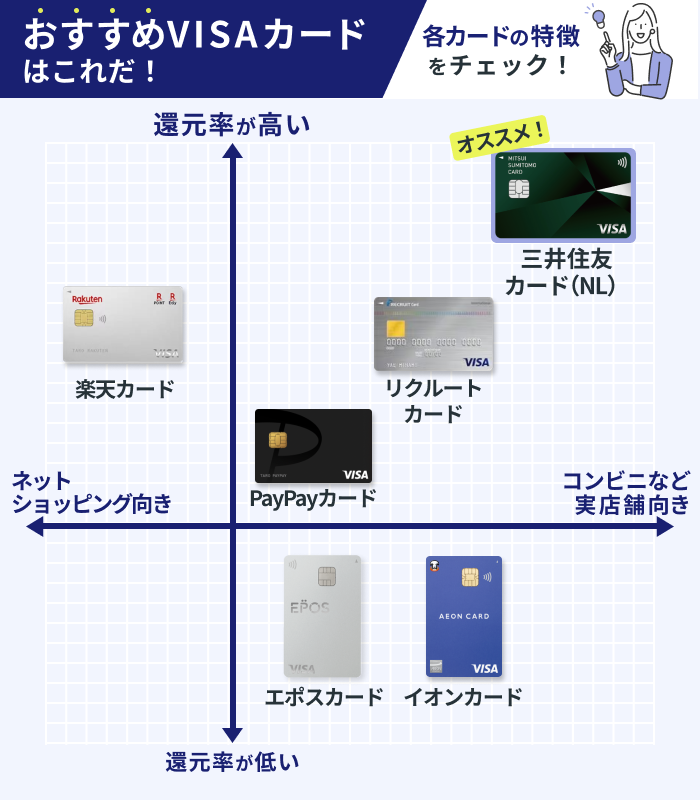

よく使う店やショッピングサイトのポイント還元率で選ぶ

よく使うお店やショッピングサイトがある場合は、その店でのポイント還元率を重視してクレジットカードを選びましょう。なぜなら、店舗によってポイント還元率が大幅にアップするカードがあるからです。

通常のポイント還元率は1.0%であれば十分高いカードと言えますが、特定の店舗ではさらにポイント還元率がお得になるカードがあります。

たとえば、三井住友カード(NL)は、一般の店舗でのポイント還元率は0.5%ですが、対象の店舗でスマホのタッチ決済を使った場合、7%のポイント還元が受けられます。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

- エクセルシオールカフェ

- かっぱ寿司

また、楽天カードのポイント還元率は1.0%ともともと高いものがありますが、楽天市場で利用すると常時3%のポイント還元が受けられます。

自分が普段、どのような店舗を利用しているかを洗い出したうえで、その店舗のポイント還元率が高いクレジットカードを選びましょう。

■ 主な店舗・サービス利用時の還元率

| 三井住友カード(NL) | 楽天カード | リクルートカード | |

|---|---|---|---|

| Yahoo! ショッピング |

0.5% | 1% | 1.2% |

| Amazon | 0.5% | 1% | 1.2% |

| 楽天市場 | 0.5% | 3% | 1.2% |

| ローソン | 7% | 1% | 1.2% |

| セブン-イレブン | 7% | 1% | 1.2% |

年会費と通常還元率を使う予定の金額で選ぶ

年会費と使う予定の金額で受けられるポイント還元のバランスを見ながら、クレジットカードを選ぶ方法もあります。

クレジットカードは年会費が無料のものと有料のものに分かれます。年会費が有料のクレジットカードのほうが、優待やサービスの内容が手厚く、ポイント還元率も高くなるのが一般的です。

そのため、どれだけ使えばポイント還元分で年会費をペイできるか(=損益分岐点)という観点でクレジットカードを選ぶことが重要です。

たとえば、三井住友カードゴールド(NL)の年会費は5,500円(税込)ですが、年間100万円の利用で翌年以降の年会費は永年無料。さらに毎年100万円を使えば、カードの更新時には1万円相当のポイントが毎年付与されます。

しかし、一般ランクである三井住友カード(NL)の場合は、更新ごとのポイント付与サービスはありません。

そのため、三井住友カードの損益分岐点は100万円ということになります。年間で100万円以上利用する予定の人は、年会費が無料の三井住友カード一般(NL)ではなく、年会費がかかるゴールドカードを選ぶのもよいでしょう。

カードの特典や付帯保険で選ぶ

クレジットカードごとに異なる優待や付帯保険で選ぶ方法もおすすめです。クレジットカードの中には、優待や保険が付帯しているものがあります。特典内容や補償金額はクレジットカード会社によって大きく異なります。

カードの付帯保険としてよく知られているのが、国内・海外の旅行傷害保険です。

楽天カードの海外旅行保険の補償額は最高2,000万円ですが、国内旅行傷害保険は付帯していません。国内旅行がメインの人は、楽天カードより最高2,000万円の国内旅行傷害保険を付帯している三井住友カード一般(NL)のほうが合っているでしょう。

また、カードのランクが上がると特典やサービスの内容も異なるものになります。ゴールドカードで多いのが、空港ラウンジサービスです。多くのゴールドカードでは空港ラウンジを無料で利用できるサービスを用意しています。旅行や出張で空港の利用が多い方におすすめです。

また、ユニークな特典を用意しているクレジットカードもあります。

たとえば、イオンカード(ミニオンズ)では、イオンシネマの映画料金がいつでも1,000円です。エポスカードでは全国の飲食店や遊園地の割引サービスを用意しています。

自分にとって魅力的な特典や保険を付帯しているクレジットカードを選ぶことで、よりお得により便利に毎日を過ごせるようになるでしょう。

VisaカードとJCBやMastercardとの違いは?

Visa、MastercardとJCBとでは、カードブランドとしての性格が異なります。

VisaとMastercardは決済機能の利便性が高い決済カードブランドです。

世界中に電子決済ネットワークを張り巡らせており、国内・海外問わず、使い勝手がよい点が決済カードブランドの特徴です。Visaの利用可能店舗数は、1億3,000万店舗に上ります。

Mastercardも全世界で使えますが、国内でのシェア率が高いのはVisaです。

そのため、1枚目のクレジットカードであれば、世界中どこでも決済できるVisaがおすすめです。

一方、JCBはT&Eカードブランド。「T&E」とは、「Travel&Entertainment」の略語で、旅行やレジャー、エンターテインメントの分野の優待やサービスが充実したカードブランドです。

JCBでは、有名ホテルのビュッフェの割引や遊園地・水族館・動物園などの割引、映画チケット割引など他の決済カードブランドにない豊富な特典を用意しています。

それぞれのブランドの特徴がつかめたところで、JCBやMastercardと比較した場合のVisaカードのメリットとデメリットを見ていきましょう。

Visaカードのメリット

Visaカードのメリットは、国内外のシェア率が最も高い点です。Visaカードは、世界200以上の国と地域で利用可能で、利用可能店舗数は1億3,000万店舗に上ります。

Visaカードは、クレジットカード決済に対応している店舗であれば、国内外どこの店舗でも問題なく決済できるでしょう。

MastercardもVisaと同様、世界中の国で利用できますが、国内で使えない店舗がVisaより多い点には注意が必要です。

反対に、日本発の国際ブランドであるJCBは、国内ではほぼ問題なく決済できますが、海外加盟店の数はVisaやMastercardと比べると大きく見劣りしてしまいます。

Visaカードのデメリット

Visaカードのデメリットとして挙げられるのは、国内のサービスや店舗で使えないケースがある点です。

たとえば、アメリカ発祥の会員制ディスカウントショップ・コストコで使える国際ブランドはMastercardのみ。Visaは使えません。

また、T&EカードであるJCBと比べると、旅行やエンターテインメントの分野の優待やサービスの内容が充実していない点もVisaのデメリットです。

Visaカードに関するよくある質問

Visaブランドは世界中で広く利用できる便利なカードですが、他の国際ブランドとの違いや、自分にぴったりの1枚を選ぶのは簡単ではありません。

ここでは、Visaカードに関するよくある質問をまとめ、あなたの疑問を解消します。MastercardやJCBとの比較も交えながら、Visaのメリットや審査の難易度など、知りたい情報を詳しく解説しています。カード選びに迷っている人は参考にしてください。

最近流行りの「Visaのタッチ決済」は多くの店で利用できるようになり、カードをかざすだけで簡単に支払いが可能です。

Visaカードのほうが利用できる店舗が多いため、とくに初めてカードを作る人はビザを選んでおくことがおすすめです。

日本国内のみでクレジットカードを利用するがほとんどの場合はJCBカードのほうがお得なケースがあります。

しかし、海外でのJCBカード提携店は少なく、支払いに困る可能性が高いです。

クレジットカードは複数持ちが可能なので、今使っているクレジットカードの国際ブランドに合わせてブランドを選ぶのも一つの手です。

たとえば、三井住友カード(NL)はスマホタッチ決済で7%還元となります。一方、iDで支払っても、ポイント還元率は通常と同じ0.5%です。より多くのポイントを貯めるのであれば、Visaのタッチ決済を積極的に使いましょう。