「結局、クレジットカードってどれが一番いいの?」

そう思って検索したあなたに伝えたいのは――“究極の1枚”は、人によって違うということです。

ポイントをがっつり貯めたい人。できるだけシンプルに使いたい人。カードの見た目やステータスにこだわりたい人。ライフスタイルや価値観によって、最適な1枚は変わってきます。

この記事では、そんな“あなたにとっての究極の1枚”が見つかるように、目的別の選び方とおすすめカードをわかりやすく紹介していきます。この記事を読めば、もうクレカ選びで迷わないはずです。

“これ!”という決め手がまだない人は、Oliveフレキシブルペイを選んでおけば安心です。

「とにかく人気なクレジットカードが知りたい!」という人は、おすすめクレジットカードランキングの解説記事もおすすめです。選び方や属性別のおすすめカードも紹介しています!

Oliveフレキシブルペイ

還元率・使いやすさ・管理のしやすさのバランスがとれた、万能型のベストアンサー

| 年会費 | ポイント 還元率 |

特徴 |

|---|---|---|

| 永年無料 (一般のみ) |

0.5%~最大20%(※1) | ・アプリで管理できて使いやすい! ・審査が不安な方も、Oliveなら申込可能(※2) |

- タイプ別・クレジットカードの究極の1枚の見つけ方

- 利用金額が年100万円以上の人におすすめな究極の1枚

- 常時還元率が高い究極の1枚

- クレジットカード究極の1枚:ネットショッピング部門

- クレジットカード究極の1枚:コンビニ部門

- クレジットカード究極の1枚:百貨店・ショッピングセンター部門

- 三越伊勢丹グループでの支払いはエムアイカードでポイント還元率5.0%~10.0%とお得!

- 東急百貨店はTOKYUCARD Club Qの利用で3.0%還元!さらに交通機関でもポイントが貯まる

- マルイユーザーはエポスカードを持っていると年4回10%オフで買い物ができる

- ルミネで買い物はルミネカード利用でいつでも5%オフ!年に数回10%OFFのキャンペーンも

- 高島屋カードを使うと高島屋での買い物は条件なしで8.0%ポイント還元!

- 大丸松坂屋に頻繁にいく人は大丸松坂屋カードで5.0%お得に!

- 小田急百貨店で買い物する頻度が高い人はOPカード一択!最大10.0%還元が受けられる

- パルコでの買い物はPARCOカードでPARCOポイントと永久不滅ポイントを二重取り!

- クレジットカード究極の1枚:カフェ部門

- 金融サービスをひとまとめにでき、特典も豊富なクレジットカード

- ポイントで自動支払い。キャッシュバックのクレジットカード

- クレジットカード究極の1枚:ゴールドカード

- クレジットカード究極の1枚:プラチナカード

- クレジットカード究極の1枚:ブラックカード

- 使い方・目的別!クレジットカード究極の1枚

- 空マイラーにおすすめの究極の1枚

- 陸マイラーにおすすめの究極の1枚

- 非接触型IC決済を使っている人が組み合わせるとお得になる究極の1枚

- コード決済を使用している人が組み合わせると二重取りが可能な究極の1枚

- クレジットカードを1枚に絞るメリット

- クレジットカードを1枚に絞るデメリット

- デメリットを回避するためにはサブカードを作るのがおすすめ!

- クレジットカード究極の1枚をお得に使う方法

- クレジットカード究極の1枚を探す時によくある質問

タイプ別・クレジットカードの究極の1枚の見つけ方

クレジットカードを選ぶとき、「自分にとって何が一番大事か」をはっきりさせると選びやすくなります。

ここでは、クレカ初心者でも迷わず選べるように、3つのタイプに分けて“究極の1枚”を提案します。

とにかくお得にポイントを貯めたいなら、ポイント還元率で選ぶ

「せっかくクレジットカードを使うなら、少しでも多くポイントを貯めたい」という人には、還元率重視の選び方がぴったりです。

ただし、「とにかくお得に!」と考えて、闇雲に“高還元カード”を探しても、自分の使い方に合っていないとポイントはそれほど貯まりません。

そこで、まずは「年間でどのくらいカードを使うか」をざっくり考えてみましょう。選ぶべきカードの方向性がグッと絞れます。

年100万円以上使う人は、ゴールドカードで“ボーナス”を狙う!

最近は、年100万円以上の利用で年会費が実質無料&ボーナスポイントがもらえるゴールドカードが人気です。

年100万円ぴったり使うと、還元率が一気に上がるので、毎月の生活費や固定費をカードで払う人にはかなりお得です!

たとえば以下のようなカードがあります。

| カード名 | 特典内容 |

|---|---|

| 三井住友カード ゴールド(NL) |

同様に100万円修行で年会費永年無料+ボーナスポイントで実質1.5%還元 |

| エポス ゴールドカード |

年100万円の利用で10,000ポイント付与(=実質1.0%還元) |

年100万円未満の人は、「使い方」や「基本還元率」で選ぼう!

あまりカードを使わない人や、特定の店舗での支払いが多い人は、日常に合った1枚を選ぶのがコツです。

「よく行くお店がある」人は、そのお店と相性が良いカードを選ぶことで、効率的にポイントを貯められます。たとえば、以下のようなケースです。

| よく使う場所 | おすすめカード | 還元内容 |

|---|---|---|

| スターバックス | JCB CARD W | スタバで最大10.5% |

| セブン‐イレブン/ローソン/マクドナルド | 三井住友カード(NL) | タッチ決済で7%ポイント還元 |

| 特約店ジャンル | おすすめカード(利用場面) |

|---|---|

| ネットショッピング | ・楽天カード(楽天市場) ・Amazon Mastercard(Amazon) ・PayPayカード(ヤフーショッピング) ・ZOZOカード(ZOZOTOWN) |

| コンビニ | ・三井住友カード(NL)(セブン‐イレブン/ローソン) ・ファミマTカード(ファミリーマート) |

| 百貨店/ショッピングセンター | ・エムアイカード(三越伊勢丹グループ) ・TOKYUCARD Club Q(東急百貨店) ・エポスカード(マルイ) ・ルミネカード(ルミネ) ・高島屋カード(高島屋) ・大丸松坂屋カード(大丸松坂屋) ・OPカード(小田急百貨店) ・PARCOカード(パルコ) |

| カフェ | ・JCBカードW(スターバックス) ・dカード(ドトール) |

一方で、「よく使うお店が特にない」「いろんな場面でバランスよく使いたい」という人には、どこで使っても安定してポイントが貯まる“高還元カード”がおすすめです。

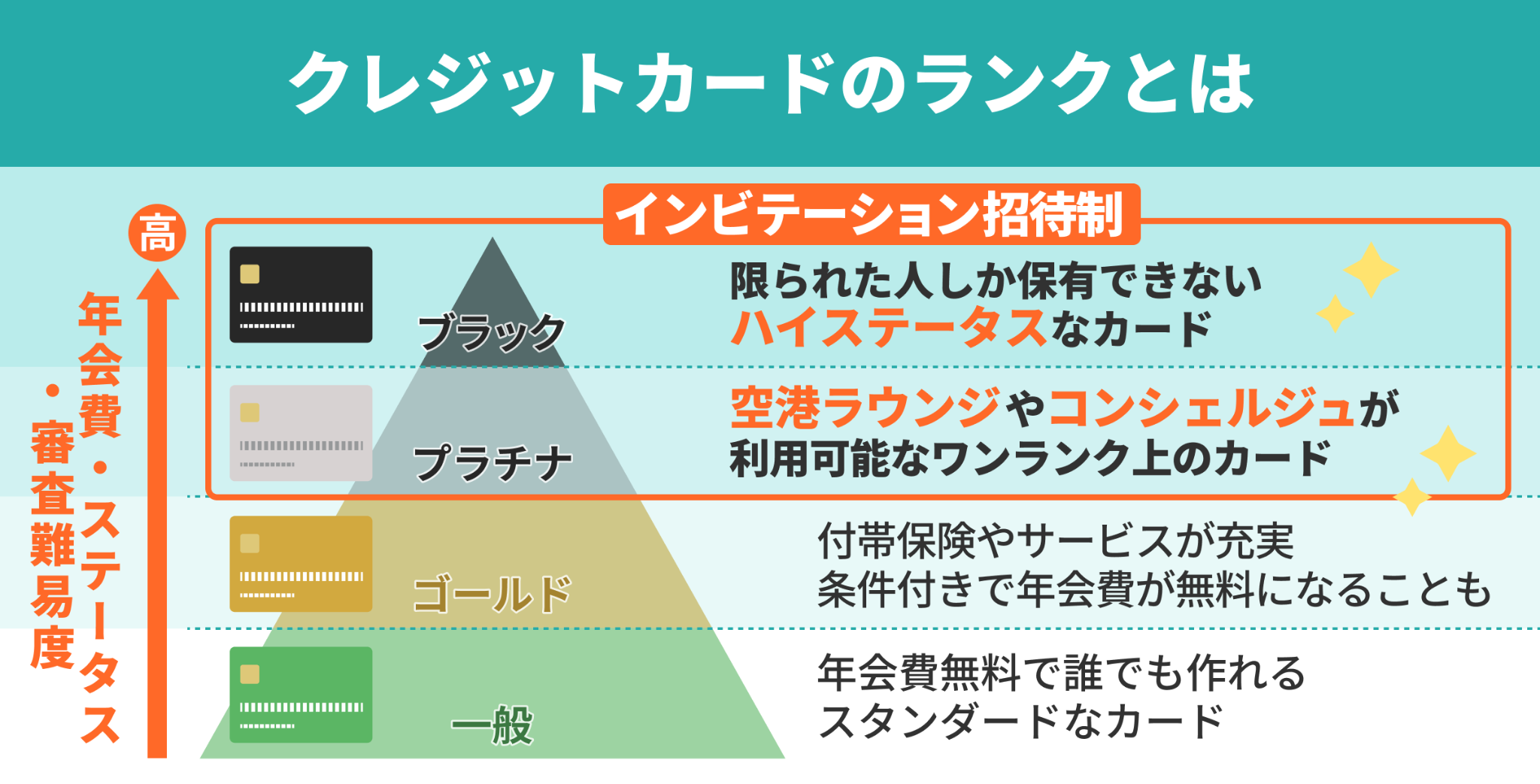

見た目やカードランクにこだわりたい人は、ステータスで選ぶ

「せっかくなら“いいカード持ってるね”って思われたい」

そんな人には、ステータス性のあるクレジットカードという選び方があります。

ステータスカードとは、一般カードなどに比べてランクが高いカードで、券面の高級感や持っている人への信頼感だけでなく、空港ラウンジの利用や専用コンシェルジュなど、一般カードにはない特別な特典が魅力です。

ステータス性を重視した究極の1枚を選ぶなら、目指せるステップを知っておくことが第一歩。以下のような考え方で選ぶと、無理なく“持つべき1枚”が見えてきます。

| 選び方のポイント | 解説 |

|---|---|

| 将来的に上位カードのインビテーションを狙えるか | 同じブランドで使い続けると、上位ランク(プラチナ・ブラック)の招待が届くことがあります。 |

| どこのインビテーションが欲しいか考える | アメックス、JCB、ダイナースなど、各社によって“上がり方”が異なります。ブランドで選ぶのもあり。 |

| 今の自分の属性(年齢・収入)に合ったランクから始める | 無理に高ランクを狙うより、まずは作れるカードから信用を積むのが◎ |

| プロパーカードかどうかを確認する | プロパーとは「そのブランドが自社発行しているカード」のこと。プロパーはステータスの伸びしろが高いです。 |

ミニマリスト必見!クレジットカード究極の1枚:管理のしやすさ編

「カードをたくさん持ちたくない」「支払いもポイントも、全部ひとつで完結させたい」

そんな人にとっての“究極の1枚”は、管理のしやすさが特徴のクレジットカードです。

クレジットカードの枚数が多いと、管理が煩雑になったり、紛失や盗難、不正利用のリスクも高くなったりとデメリットがあるのも事実です。管理の手間がかからない1枚に絞って、使い続けたいという人は多いのではないでしょうか。

- 管理が大変になる

- 紛失・盗難のリスクが高まる

- 不正利用のリスクが高まる

- 一度にたくさん申し込むと審査に通りづらくなる

- カードへのロイヤリティが低くなる

また、クレジットカードのみならず、デビットカードやポイントカードなど他の金融サービスのカードも持ちたいとなると、管理がより煩雑になりやすいです。結果、金融サービスを1つにまとめたいという人もいるのではないでしょうか。

管理のしやすさを基準にすると、次の2つの軸でどちらが良いかを考えれば、選ぶべきカードが変わります。

- 各金融サービスをまとめられる

- ポイント交換をしなくていい

それぞれで究極の1枚となり得るクレジットカードを解説します。

| クレジット カード |

Olive フレキシブルペイ (一般、ゴールド、プラチナプリファード) |

P-oneカード <Standard> |

|---|---|---|

|

|

|

| 年会費 | ・一般:無料 ・ゴールド:5,500円(税込) ※年間100万円以上の利用で翌年以降の年会費永年無料

※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。 ※デビットモード・クレジットモードでのご利用が対象です。 ・プラチナプリファード:3万3,000円(税込) |

無料 |

| ポイント 還元率 |

・一般とゴールド:0.5%~8% ・プラチナプリファード:1%~8% (※2) |

1.0% |

| 使いやすさ | ・国際ブランドのVisaに対応 ・スマホ決済が可能 (Apple Pay/Google Pay) ・PiTaPaに対応 |

国際ブランドのVisaに対応 |

| ポイントの 使い道 |

キャッシュバックやポイント投資、マイル交換など豊富 | 自動キャッシュバック (自動で支払いに使われる) |

| 特典・優待 | ・ゴールド・プラチナリファードは、空港ラウンジサービスあり ・スマホのタッチ決済に加えて家族の登録、Vポイントアッププログラムの利用で、対象店舗で最大20%ポイント還元※ |

・会員専用サイトからの買い物でポイントがもらえる ・レンタカー割引 など |

| 詳細 | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む(PR)

|

※注釈

通常のポイント分を含んだ最大20%ポイントが還元されます。

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※2 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーの対象店舗は異なる場合があります。

利用金額が年100万円以上の人におすすめな究極の1枚

利用金額が年100万円以上になる人は、それによってボーナスポイントや年会費無料などの特典が得られるクレジットカードが究極の1枚になるでしょう。

年100万円以上の利用で特典を用意しているカードは多く、特典内容もお得なものばかりです。究極の1枚となるクレジットカードをこれからたくさん利用するなら、ここで紹介するカードを選ぶのをおすすめします。

| クレジット カード |

三井住友カード ゴールド(NL) |

エポスゴールドカード |

|---|---|---|

|

|

|

| 年会費 | 5,500円(税込)(※1) | 5,000円(税込) エポスカードからのインビテーションで年会費無料 プラチナ・ゴールド会員のご家族からの紹介で年会費無料 ※年間50万円以上利用で翌年以降永年無料 |

| ポイント 還元率 |

0.5%~7%(※2) | 通常:0.5% |

| 使いやすさ | Visaのタッチ決済・Mastercard®タッチ決済 Apple Pay/Google Pay/Samsung Pay対応 ETCカード発行可能 |

Visaのタッチ決済 |

| ポイントの 使い道 |

キャッシュバック利用ANAマイル | マルイのお店での支払い金額 ネットでの買い物や固定費の支払い金額 商品券・ギフト券交換 ANA/JALマイル交換 他社ポイント ポイント投資 寄付 プリペイドカードに移行 |

| 特典・優待 | 1万店舗以上での優待 国内外空港ラウンジ利用 海外サポートデスク チケット優待 |

国内空港ラウンジ利用 |

| 詳細 | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

※注釈

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※2 通常のポイント分を含んだ還元率です。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)は年間100万利用で1.5%+対象のコンビニ・飲食店でのスマホのタッチ決済利用で7%ポイント還元が魅力!

- 年100万円以上の利用をすると、翌年以降の年会費が永年無料になるだけでなく、1万ポイント(ポイント還元率1%)がもらえます。基本のポイント還元率が0.5%なので、合わせて1.5%にまで上がってお得です。

- さらに、セブン‐イレブンやローソンなどの対象のコンビニ・飲食店でのスマホのタッチ決済で7%ポイント還元(※2)となる点も魅力です。対象のコンビニや飲食によく行く+年間100万円使う人におすすめです。

| 年会費 | 5,500円(税込)(※1) |

|---|---|

| ポイント還元率 | 0.5%~7%(※2) |

| 使いやすさ | Visaのタッチ決済・Mastercard®タッチ決済 Apple Pay/Google Pay/Samsung Pay対応 ETCカード発行可能 |

| ポイントの使い道 | キャッシュバック利用 ANAマイル |

| 特典・優待 | 国内空港ラウンジ利用 セブン‐イレブンやローソンなどの対象のコンビニ・飲食店でのスマホのタッチ決済でポイント7%還元 |

※注釈

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※2 通常のポイント分を含んだ還元率です。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

年間利用金額によってポイント還元率が1.5%まで上がる!

年間100万円以上利用した場合、毎年10,000ポイントが付与される点も魅力です。100万円ちょうど使用した場合、通常還元率は1.5%となります。一般的に高還元率と呼ばれるクレジットカードのボーダーは1.0%のため、お得なカードであることがわかるでしょう。

さらに、セブン‐イレブンやローソンなどの対象のコンビニ・飲食店でのスマホのタッチ決済でポイント還元率は7%※になります。仮に、年100万円を対象のコンビニや飲食店で使った場合、還元率は8%になります。年間で80,000円分もポイントがもらえる非常に高還元率なカードです。

SBI証券の積立投資でポイント付与率が1.0%

SBI証券のつみたて投資でクレジットカード決済をするとポイントが貯まります。三井住友カード ゴールド(NL)で積み立てた場合、ポイント付与率は最大1.0%になります。一般カードの三井住友カード(NL)の場合、0.5%なので、年間1,800ポイントも獲得ポイントに差が出ます。

つみたて投資のポイント付与率について、上位カードのプラチナプリファードは、5.0%です。(※)

※注釈

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

| 獲得ポイント | 年会費(税込) | |

|---|---|---|

| 三井住友カード(NL) | 1,800ポイント | 無料 |

| 三井住友カード ゴールド(NL) |

3,600ポイント | 通常 5,500円(税込)(※) |

| 三井住友カード プラチナプリファード |

18,000ポイント | 33,000円(税込) |

年間100万円利用で翌年度の年会費が無料に!

三井住友カード ゴールド(NL)の年会費は5,500円(税込)(※)です。しかし、年間100万円以上利用すると翌年以降の年会費が永年無料になります。

※注釈

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

エポスゴールドカードはエポスゴールドカードは100万円利用で1.0%還元!

- 年100万円以上の利用で、ボーナスポイントが1万ポイント(ポイント還元率1.0%)ももらえます。さらに、対象ショップから3つ選ぶと、選んだお店での買い物のポイント還元率が1.0%になる特典もあります。つまり、合わせて2.5%のポイント還元率を、誰でも簡単に実現できるのです(選べるポイントアップショップにマルイ系列を登録した場合3.0%)。

- エポスカード年50万円以上利用、もしくは家族からのインビテーションを受ければ、年会費は無料となり、非常にお得です。

| 年会費 | 5,000円(税込) エポスカードからのインビテーション:無料 プラチナ・ゴールド会員のご家族からの紹介:無料 ※年間50万円以上利用で翌年以降永年無料 |

|---|---|

| ポイント還元率 | 通常:0.5% |

| 使いやすさ | Visaのタッチ決済 |

| ポイントの 使いやすさ |

マルイのお店での支払い金額 ネットでの買い物や固定費の支払い金額 商品券・ギフト券交換 ANA/JALマイル交換 他社ポイント ポイント投資 寄付 プリペイドカードに移行 |

| 優待・特典 | 1万店舗以上での優待 国内外空港ラウンジ利用 海外サポートデスク チケット優待 「マルコとマルオの7日間」の期間中に、マルイのお店で10.0%オフで買い物可能 |

エポスゴールドカードは、年間の利用金額に応じてボーナスポイントが付与され、ポイント還元率は1.0%相当となります。

1年間の利用金額が100万円ちょうどの場合、カードの利用で獲得できる通常ポイント5,000ポイントと、ボーナスポイント10,000ポイントの合計で15,000ポイントを獲得でき、還元率1.5%相当となります。

| ボーナスポイント獲得条件と還元率 | ||

|---|---|---|

| 獲得ポイント | 還元率 | |

| 年間50万円の利用 | 2,500ポイント | 1% |

| 年間100万円の利用 | 10,000ポイント | 1.5% |

選べるポイントアップショップで還元率2倍!

選べるポイントアップショップとは、エポスカードのゴールドカード以上のランクで展開されており、カード利用者が指定した3つのショップでポイント還元率が2倍になるサービスです。

他のクレジットカードも特約店として、特定のショップで還元率が高くなるカードは多くあります。エポスカードの場合、選べるショップが300店以上となっており、選択肢が豊富なのが特徴です。

また、楽天カード(0.2%)など、公共料金の支払いで還元率が低くなるカードがあります。その点エポスカードなら、公共料金の支払いで1.0%の高還元を受けられる点がメリットです。

選べるポイントアップショップの活用方法が重要例!

エポスゴールドカードは、通常還元率が0.5%とゴールドカードの中では低めです。しかし、選べるポイントアップショップの使い方次第で、還元率2.5%までアップします。

選べるポイントアップショップは、選んだお店で還元率が1.0%となるサービスです。対象のショップをマルイ系列にすると還元率が1.5%までアップします。

- マルイ(OIOI)全店

- マルイのネット通販「マルイウェブチャネル」

- モディ全店

マルイでお買い物をする人は、まず登録しておきたいショップとなります。さらに、年100万円の利用でボーナスポイントも付与されるため、最大で2.5%まで還元率が向上します。

エポスゴールドカードの還元率

| 還元率 | |

|---|---|

| 選べるポイントアップショップでカードを使う(100万円) + マルイ系列を選択する |

2.5% |

| 選べるポイントアップショップでのみカードを使う(100万円) | 2.0% |

| 選べるポイントアップショップでカードを使う(100万円未満) | 1.0% |

| 選べるポイントアップショップの利用なしで決済(100万円) | 1.5% |

| 特典利用なしで決済(100万円未満) | 0.5% |

上記の表を見ると複雑に感じますが、「自分で選べる3つポイントアップショップを中心に利用する」または「年100万円以上利用する」のどちらかを達成すれば、還元率は1.5%~3.0%の範囲で落ち着きます。

還元率が、1.5%以上あれば十分高還元率なクレジットカードといえます。

年間50万円以上の利用で翌年以降年会費永年無料

エポスカードゴールドは、初年度こそ年会費5,000円(税込)がかかりますが、年間50万円以上の利用で翌年以降年会費永年無料となる点も嬉しいポイントです。

初年度年会費についても、エポスカードからゴールドカードのご招待(インビテーション)によりお申込みされた方は、年会費永年無料です。

エポスゴールドカードの年会費

| インビテーションでの取得 | 永年無料 |

|---|---|

| 申込みでの取得 | 1年目 : 5,000円(税込) 翌年以降 : 利用金額に応じて変動 |

1年目から無料で利用したい人はエポスカードを、1年目は年会費がかかってもよい人はいきなりエポスゴールドカードを申し込むのがよいでしょう。

エポスゴールドカードのインビテーション条件

エポスゴールドカードでインビテーションを受けるための条件は公開されていません。しかし、エポスカードの年間50万円以上の利用が目安と考えられます。

エポスゴールドカードは、インビテーションのほかにも、みずから申し込んで作れます。インビテーションでの取得の場合、年会費は無料です。

- 年会費無料のゴールドカードが欲しい方

- 年間100万円以上のカード利用金額のある方

- いつも利用するお店が3店舗くらいに決まっている方

- マルイを利用する人

常時還元率が高い究極の1枚

利用金額が年100万円未満で、カードをよく使う店舗や場所が決まっていない人は、基本のポイント還元率が高いカードを選ぶべきです。基本のポイント還元率が高ければ、どんな買い物でもお得にできます。

還元率がたった0.5%違うだけでも、利用金額が高くなれば、もらえるポイント数の差は大きく広がります。実際に年間の利用金額ごとに、ポイント還元率が0.5%と1.0%の場合で、どのくらいのポイントがもらえるのか比較してみます。

ポイント還元率の差によってもらえるポイント数の差

| 年間の利用金額 | 60万円 (月5万円) |

120万円 (月10万円) |

240万円 (月20万円) |

480万円 (月40万円) |

|---|---|---|---|---|

| ポイント還元率 0.5% |

3,000 ポイント | 6,000 ポイント | 1万2,000 ポイント | 2万4,000 ポイント |

| ポイント還元率 1.0% |

6,000 ポイント | 1万2,000 ポイント | 2万4,000 ポイント | 4万8,000 ポイント |

| もらえるポイント数の差 | 3,000 ポイント | 6,000 ポイント | 1万2,000 ポイント | 2万4,000 ポイント |

年60万円利用だとしても、3,000ポイントの差が生まれます。1ポイント1円だとして、3,000ポイントあれば、外食を無料で一度できるくらいのお得さです。さらに、年480万円ともなれば、2万4,000ポイントもの差が生まれ、数日の旅行の宿泊代を賄えるほどになります。ポイント還元率が少し高いだけでも、節約効果は大きく変わるのです。

クレジットカードの標準的なポイント還元率は、0.5~1.0%です。0.5%を下回るクレジットカードは、基本のポイント還元率が低いと考えましょう。

利用金額が年100万円未満で、カードをよく使う店舗や場所が決まっていない人は、基本のポイント還元率をしっかり確認してください。

| クレジット カード |

1位:リクルートカード | 2位:楽天カード |

|---|---|---|

|

|

|

| 年会費 | 無料 | 無料 |

| ポイント 還元率 |

1.2% | 通常:1.0% 特約店:3.0% |

| 使いやすさ | ・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisa/Mastercard/JCBに対応 |

・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisaに対応 ・2枚持ちが可能 |

| ポイントの 使い道 |

リクルート系サービスや他ポイントへの交換など | 楽天の各種サービスやキャッシュバックなど豊富 |

| ステータス性 | 一般カード | 一般カード |

| 特典・優待 | じゃらんやポンパレモールなどのリクルート系サービスで使うと、ポイント還元率最大4.2% | 楽天市場での買い物に利用(ポイント還元率が最大5倍) |

| 詳細 | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

使い道が決まっていない人・公共料金の支払いメインの人は基本還元率1.2%のリクルートカードがおすすめ

- 基本のポイント還元率が驚異の1.2%でどこで使ってもお得です。クレジットカードを使う店舗や場所が全く決まっていない人、電気・ガス・水道など公共料金の支払いがメインの人に非常におすすめです。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.2% |

| 使いやすさ | ・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisa/Mastercard/JCBに対応 |

| ポイントの使い道 | リクルート系サービスや他ポイントへの交換など |

| ステータス性 | なし |

| 特典・優待 | じゃらんやポンパレモールなどのリクルート系サービスで使うと、ポイント還元率最大4.2% |

リクルートカードの最大のメリットは、基本のポイント還元率が1.2%とかなり高いことです。編集部が調査した113枚のうち、最も高い結果でした。

リクルート系のサービスであるじゃらんとポンパレモールを利用すると、ポイント還元率がより高くなります。

- じゃらんで宿泊予約:3.2%

- ポンパレモールで買い物:4.2%

ポイント還元率が高いにも関わらず、年会費は無料です。加えて、旅行保険が海外と国内のどちらにもついており、非常にスペックの高い1枚です。

ただし、ポイントの使い道がリクルート系のサービスに限られてしまう点には、少し注意しましょう。リクルート系のサービスを利用していなくても、dポイントやPontaにポイント変換すれば、使い道の幅は広がります。

クレジットカード会社間のユーザー獲得競争は年々加熱しており、ポイント還元率は日々変動します。中には、特定の店舗での還元率がお得だからと申し込んだのに、その店舗がポイント還元の対象外になるなど、サービスが「改悪」されるケースもあります。

一般的なクレジットカードの基本のポイント還元率が0.5~1.0%であることを考えると、利用先を考えず常に1.2%の還元が得られるのは楽ちんです。

リクルート系サービスを使う人はもちろん、特によく使う店舗や場所がない人・ポイント還元率の計算が面倒な人に非常におすすめできます。

\JCBの新規入会&利用で最大6,000円分のポイントプレゼント/

人気No.1楽天カードは年会費無料で楽天経済圏ユーザーにおすすめ

- 年会費無料で、基本のポイント還元率が1.0%と高い点が魅力です。さらに、ポイントの使い道が豊富で、初心者でも非常に使いやすいカードといえます。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 特約店:3.0% |

| 使いやすさ | ・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisaに対応 ・2枚持ちが可能 |

| ポイントの使い道 | 楽天の各種サービスやキャッシュバックなど豊富 |

| ステータス性 | なし |

| 特典・優待 | 楽天市場での買い物に利用 (ポイント還元率が最大5倍) |

楽天カードは非常に人気が高く、日経ビジネスが行った調査によると、NPSスコア(満足度を測るスコア)がNo.1でした。2位はイオンカード、3位はJCB一般カード(※) と、非常に有名なクレジットカードを抑えての1位なので、相当人気であると分かります。NET MONEY編集部が506名に対して行った調査でも人気No1(所有率55.5%)でした。

そんな楽天カードの魅力は、圧倒的なポイントの貯まりやすさと使いやすさにあります。

ポイントの貯まりやすさに関しては、基本のポイント還元率が1.0%と高い上、楽天市場での買い物のポイント還元率が3.0%以上に上がる点が魅力的です。

楽天SPU(スーパーポイントアップ)といって、楽天の対象15サービスを使えば使うほどポイント還元率がアップする仕組みもあり、ポイント還元率は最大15.5%(※)になります。

SPUに加え、「楽天お買い物マラソン」「楽天スーパーSALE」など、楽天市場にはショップを買い回りすることで1店舗につきポイント還元率が1%上乗せされる機会も多くあります。

日々の買い物を楽天市場に集約し、楽天カードを使うだけでもポイントはざくざく貯まります。

楽天カードを持ち楽天モバイルに契約しているのでSPUのおかげで基本的な楽天市場でのポイント還元率は6.5%です。楽天市場は日用品の品揃えがよく、主にお米や子どものオムツ、ペットボトル飲料、洗剤、シャンプーなど大きくて重たいものを買っています。「楽天お買い物マラソン」や「楽天スーパーセール」は月1回くらいの頻度で参加していて、毎月だいたい10%前後の還元率でお買い物ができるのでポイントがみるみる貯まります

楽天ポイントの使い道も幅広く、楽天市場はもちろん、飲食店・ドラッグストアなどの楽天ポイント加盟店、楽天トラベル、楽天ビューティ、楽天モバイルなどの楽天系サービスでも利用できます。

楽天ポイントには有効期限の決まっている「期間限定ポイント」と、有効期限が1年でその後も延長可能な「通常ポイント」の2種類がありますが、楽天ポイントの使える店舗はさまざまなジャンルで展開しているので、有効な使い道が見つからない可能性はほとんどないといってもよいでしょう。もし見当たらなくても、楽天カードの利用金額に充当できます。

- マクドナルド

- ガスト

- ミスタードーナッツ

- ココス

- ファミリーマート

- デイリーヤマザキ

- 西友

- 業務用食品スーパー

- ハンズ

- 東急百貨店

- ツルハドラック

- サンドラック

- ダイコクドラック

- BEAMS

- UNITED ARROWS など

また、楽天カードは、自分用に2枚目の楽天カードを作れる点も特徴です。2枚目の楽天カードは、1枚目とは別に利用明細が発行されるので、利用用途を分けて家計管理することができます。

楽天カードはこれだけのメリットがありながら年会費無料なので、まさに「持っていて損はない一枚」です。

唯一のデメリットを挙げるならば、ポイント還元率が1.0%を下回る支払い先が一部存在するということです。

- 公共料金:0.2%(500円につき1ポイント)

・電力、ガス、水道 - 税金:0.2%(同上)

・自動車税、固定資産税、住民税、法人税など - その他:0.2%(同上)

・国民年金保険料

・Yahoo!公金支払い など - 他社決済サービスへのチャージ分:ポイント進呈対象外

・WAON

・nanaco

・ファミペイ

・スマートICOCA、モバイルICOCA、モバイルPASMO、モバイルSuica

・auPAY

・Kyash など

クレジットカードの主な利用先が公共料金や税金なのであればリクルートカード(基本還元率1.2%)、楽天経済圏以外のサービスへのチャージなのであればその経済圏でお得なクレジットカードを選んだほうがよいでしょう。

楽天市場でよく買い物する人や、これから経済圏を選択する人にとっての「究極の1枚」は楽天カード一択といえます。

\新規入会&利用で5,000ポイントゲット/

クレジットカード究極の1枚:ネットショッピング部門

まずはネットショッピングサイトにおいて、ポイント還元率が大幅アップするクレジットカードを紹介します。

編集部の調査によると、初めてクレジットカードを作ったきっかけは「ネットショッピングに利用したかったから」が41.9%と、最も多い結果でした。ネットショッピングサイトごとに最適なクレジットカードがあるので、ぜひ参考にしてください。

| クレジット カード |

楽天カード | Amazon Mastercard | JCBカードW | PayPayカード | ZOZOCARD |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント 還元率 |

通常:1.0% 特約店:3.0% |

通常:1.0% 最大:2.0%(Amazon) |

通常:1.00% 最大:10.50%(パートナー店) |

通常:1.0% 最大:5.0%(Yahoo!ショッピング) |

通常:1.0% 最大:5.0%(ZOZOTOWN) |

| 使いやすさ | ・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisaに対応 ・2枚持ちが可能 |

Apple Pay/Google Pay対応 Mastercardコンタクトレス対応ETCカード/家族カード無料 |

Apple Pay/Google Pay対応 QuicPay対応 JCBタッチ決済対応 ETCカード/家族カード無料 |

Visa/Mastercard/JCBから選択可能 Apple Pay対応Visaのタッチ決済/JCBのタッチ決済 /Mastercardコンタクトレス対応 ETCカード/家族カード発行可能 |

Mastercard/JCB対応 MasterCardコンタクトレス/JCBのタッチ決済対応 Apple Pay対応 ETCカード発行可能 |

| ポイントの 使い道 |

楽天の各種サービスやキャッシュバックなど豊富 | Amazon関連サービス | 商品交換 ポイントで買い物 マイルや他社ポイントへの交換キャッシュバック |

PayPayの支払い金額 ポイント運用 |

ZOZOTOWNでの支払い金額 |

| ステータス性 | なし | なし | パートナー店で利用するとポイント最大21倍 | なし | パッケージツアーが最大8.0%割引レンタカー割引 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

楽天カードは、楽天市場での買い物で最大5.0%還元

- 楽天市場での買い物で、ポイント還元率が3.0%にまで上がってお得です。さらに楽天SPU(スーパーポイントアッププログラム)により15.5%までアップします。楽天市場でよく買い物する人は、楽天カード一択といえます。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 特約店:3.0% |

| 使いやすさ | ・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisaに対応 ・2枚持ちが可能 |

| ポイントの使い道 | 楽天の各種サービスやキャッシュバックなど豊富 |

| ステータス性 | なし |

| 特典・優待 | 楽天市場での買い物に利用 (ポイント還元率が最大5倍) |

楽天SPUで楽天市場のお買い物がポイント最大16倍!

楽天市場のポイントアッププログラム「楽天SPU」では、楽天グループのサービスの利用状況に応じて、楽天市場でのポイント還元率が最大16倍になる特典があります。楽天経済圏で統一するお得、といわれる所以はここにあります。

楽天カードで「楽天市場でのお買い物を楽天カードで支払いする」だけで「楽天カード 通常分(+1倍)」「楽天カード特典分(+1倍)」が加算され、いつでも通常の3倍の還元率でポイントを貯められます。

よく使うネットショッピングが楽天市場の人にとって、ほぼ必需品と呼べるカードです。

ポイントの使い勝手のよさは抜群

楽天ポイントは、4大共通ポイントの1角を担うポイントです。共通ポイントは、特定の企業や店舗以外でも使用できる汎用性の高いポイントであり、利便性が高いのが特徴です。

クレカを選ぶ上で、貯めたポイントが使いやすいかどうかは重要なチェック項目となります。普段の買い物でよく使うポイントであれば「せっかくポイントを貯めたのに結局使わなかった」というリスクが少なくなるでしょう。

楽天ポイントの使い道は、楽天市場での支払いを始めとした楽天経済圏での支払いがメインとなります。そのほか、楽天ペイや楽天Edyへのチャージにも利用可能です。楽天経済圏のサービスを利用している方であれば余すことなく使えるのが楽天ポイントです。

楽天カードの支払いにも楽天ポイントを充当できるため、楽天経済圏以外の人でもポイントの使い道に困ることはほぼないといえます。

楽天ポイントには、次の2種類のポイントがあります。

- 通常ポイント

- 期間限定ポイント

キャンペーンで付与される期間限定ポイントは、一部利用先が制限されています。しかし、楽天ポイント加盟店での利用や楽天ペイでのポイント払いに利用できるので、楽天ユーザーの方にとって不足はないでしょう。

公共料金の支払いは還元率0.2%となる点に注意!

楽天カードは、使い勝手のよい楽天ポイントを効率的に貯められる点がメリットですが、公共料金の支払いではポイント還元率が0.2%に減ってしまう点に注意が必要です。

楽天カードをメインカードにする場合、公共料金の支払いは還元率の有利なサブカードで支払うようにしましょう。

- 楽天市場を利用する人

- 楽天経済圏のサービスのいずれか1つを利用している人

Amazonユーザーは、Amazon Mastercard・Amazon Prime MastercardまたはJCBカードW

| クレジット カード |

Amazon Mastercard・Amazon Prime Mastercard | JCBカードW |

|---|---|---|

|

|

|

| 年会費 | 無料 | 無料 |

| ポイント 還元率 |

通常:1.0% 最大:2.0%(Amazon) |

通常:1.00% 最大:10.50%(パートナー店) |

| 使いやすさ | Apple Pay/Google Pay対応 Mastercardコンタクトレス対応 ETCカード/家族カード無料 |

Apple Pay/Google Pay対応QuicPay対応 JCBタッチ決済対応 ETCカード/家族カード無料 |

| ポイントの 使い道 |

Amazon関連サービス | 商品交換 ポイントで買い物 マイルや他社ポイントへの交換キャッシュバック |

| ステータス性 | なし | パートナー店で利用するとポイント最大21倍 |

| 詳細 | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

- Amazonでの買い物でのポイント還元率が、Amazon Mastercardなら1.5%、Amazon Prime Mastercardなら2.0%にまで上がります。Amazon Prime会員の人はAmazon Prime Mastercardに申し込めます。

- JCB CARD WはAmazonでの買い物が0.7%~2.0%となります。他の場所で使っても還元率が高いため、1枚のみしか持ちたくない&ネットショッピングはAmazonをよく利用する人におすすめです。

Amazon Mastercard・Amazon Prime Mastercardの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:2.0%(Amazon) |

| 使いやすさ | Apple Pay/Google Pay対応 Mastercardコンタクトレス対応 ETCカード/家族カード無料 |

| ポイントの 使いやすさ |

Amazon関連サービス |

| ステータス | なし |

JCBカードWの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:1.00% 最大:10.50%(パートナー店) |

| 使いやすさ | Apple Pay/Google Pay対応 QuicPay対応 JCBタッチ決済対応 ETCカード/家族カード無料 |

| ポイントの 使いやすさ |

商品交換 ポイントで買い物 マイルや他社ポイントへの交換 キャッシュバック |

| ステータス | パートナー店で利用するとポイント最大21倍 |

Amazonでお得にポイントが貯まるクレジットカードを探している方には、Amazon Mastercard、もしくはAmazon Prime Mastercardがおすすめです。

2枚のAmazon Mastercardの違い

| Amazon Mastercard | プライム会員以外に発行 |

|---|---|

| Amazon Prime Mastercard | プライム会員に発行 |

Amazon Mastercardをお持ちの方がプライム会員に登録した場合、カードの有効期限に関わらずAmazon Prime Mastercardが届けられます。

Amazonでのポイント還元率はプライム会員以外のAmazon Mastercardが1.5%還元、プライム会員のAmazon Prime Mastercardが2.0%還元です。また、JCB カード Wでは、JCBオリジナルシリーズパートナーの特典で2.0%還元でAmazonを利用できます。

ここでは、Amazon Mastercardと、Amazon Prime Mastercard、JCB カード Wの3枚で、Amazonで1万円利用した場合の獲得ポイントと、獲得したポイントをAmazonで利用した場合の交換レートをシミュレーションします。

Amazon利用時のシミュレーション

| Amazon Mastercard | Amazon Prime Mastercard | JCB カード W | |

|---|---|---|---|

| Amazon利用時の還元率 | 1.5%還元 (プライム会員以外) |

2.0%還元 (プライム会員) |

0.7%~1.4% |

| 獲得ポイント数 (1万円利用時) |

150ポイント | 200ポイント | 20~40ポイント(70~140円相当) |

| Amazon利用時の交換レート | 1ポイント=1円相当 | 1ポイント=1円相当 | 1ポイント=3.5円相当 |

| 獲得ポイント円換算 | 150円相当 | 200円相当 | 70~140円相当 |

参照)JCB ORIGINAL SERIES 「Amazon.co.jp(JCB CARD W/W plus L限定)

Amazon Prime MastercardとJCB CARD WのAmazon利用時の還元率は同等ですが、Amazonでの利用時のポイントの交換レートが1ポイント=3.5円のため、貯まったポイントをAmazonで利用した場合の還元率は1.4%となります。

そのため、Amazonでカードを使い、貯まったポイントをAmazonで利用することを考えるなら、Amazonポイントの貯まるAmazon Mastercard、AmazonPrime Mastercardがお得ということになります。

ただし、貯まったポイントをnanacoポイントに交換またはJCBプリモというプリペイドカードにチャージした場合は1ポイント=5円できるため、JCB カード WもAmazon Prime Mastercardと同じ還元率となります。

| Amazonポイントとして利用 | nanaco・JCBプリモにチャージ | |

|---|---|---|

| 還元率 | 1.4% | 2.0% |

| 獲得ポイント数 (1万円利用時) |

200ポイント | 200ポイント |

| 交換レート | 1ポイント=3.5円相当 | 1ポイント=5円相当 |

| 獲得ポイント円換算 | 140円相当 | 200円相当 |

JCB カード Wは、特約店が多いためポイントの使い方さえ気をつければ「とりあえずどこで使ってもお得」なカードとなります。クレジットカードを2枚持ちたくない人は、JCB カード Wを、サブカードとしてAmazon用にカードを発行してもよい方はAmazon Mastercard・Amazon Prime Mastercardを選ぶのがよいでしょう。

また、JCB カード Wの還元率が1.4%~2.0%となるのは、「Amazonデバイス」「Amazon Fashion」で利用する場合のみとなります。それ以外は0.7%~1.0%となります。JCBカードWは使い方が複雑な点もあるため、Amazon Mastercardの方がシンプルに利用できます

Yahoo!ショッピングをよく利用する人はPayPayカードが最大5.0%還元とお得!

- Yahoo!ショッピングで利用すると、ポイント還元率が+5.0%となります。さらに、5日や15日などの5のつく日であれば、+4.0%とよりお得になるのです。 Yahoo!ショッピングをよく使うなら、PayPayカードが究極の1枚となるでしょう。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:5.0% (Yahoo!ショッピング) |

| 使いやすさ | Visa/Mastercard/JCBから選択可能 Apple Pay対応 Visaのタッチ決済/JCBのタッチ決済 /Mastercardコンタクトレス対応 ETCカード/家族カード発行可能 |

| ポイントの 使いやすさ |

PayPayの支払い金額 ポイント運用 |

| ステータス性 | 一般カード |

Yahoo!ショッピングをよく利用する方は、いつでも5.0%還元でPayPayポイントが貯まるPayPayカードがおすすめです。

また、PayPayカードゴールドでは、Yahoo!ショッピングで+ 2.0%還元となるYahoo!プレミアムが無償で付帯しますので、毎日最大7.0%還元でポイントを貯められます。

ここでは、PayPayカードとPayPayカードゴールド、高還元率カードの例としてリクルートカードの3枚で、Yahoo!ショッピングで月3万円を利用した場合の獲得ポイントの差をシミュレーションします。

Yahoo!ショッピング利用時のシミュレーション

| PayPayカード | PayPayカード ゴールド |

リクルートカード | |

|---|---|---|---|

| 年会費 | 無料 | 11,000円(税込) | 無料 |

| Yahoo!ショッピング利用時の還元率 | 5.0%還元 | 7.0%還元 | 1.2%還元 |

| 獲得ポイント数 (月3万円利用時) |

18,000ポイント | 25,200ポイント | 4,320ポイント |

PayPayカードとPayPayカードゴールドのYahoo!ショッピング利用時の還元率の差が2.0%、年会費の差が11,000円(税込)ですので、年間55万円以上Yahoo!ショッピングを利用する方ならPayPayカードゴールドがお得になります。

ZOZOCARDならZOZOTOWNで常にポイント5.0%還元でお得!

- ZOZOTOWNでの買い物に使うと、ポイント還元率が5.0%と非常に高いです。 さらに、ZOZOTOWN Yahoo!店では、5の付く日にポイント還元率が+4.0%となります。 ZOZOTOWNで頻繁に商品を買う人に、非常におすすめです。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:5.0%(ZOZOTOWN) |

| 使いやすさ | Mastercard/JCB対応 MasterCardコンタクトレス/JCBのタッチ決済対応 Apple Pay対応 ETCカード発行可能 |

| ポイントの 使いやすさ |

ZOZOTOWNでの支払い金額 |

| ステータス | パッケージツアーが最大8.0%割引 レンタカー割引 |

ZOZOTOWNをよく使うなら、ZOZOTOWNでの利用で5.0%還元になるZOZO CARDがおすすめです。

ZOZO CARDでは、ZOZOTOWNでの利用で5.0%還元でZOZOポイントが貯まります。貯まったZOZOポイントはZOZOTOWNでのお買い物に利用することが可能です。

過去には、ZOZOTOWNは各種クレジットカード会社と提携しており、JCBカードやオリコカードでもお得にポイントを貯められましたが、ZOZO CARDの登場以降はZOZO CARDがZOZOTOWNでお得になる唯一のクレジットカードです。

ZOZOTOWNをよく使う人は、ZOZOカードを使わないと5.0%損になります。

クレジットカード究極の1枚:コンビニ部門

続いて、各コンビニで最もお得になるクレジットカードを紹介します。

セブン-イレブンやローソン、ファミリーマートなど、身近にあるコンビニをよく使う人は多いのではないでしょうか。例えば、仕事帰りにコーヒーやお菓子を買ったり、昼食にお弁当を買ったりするでしょう。

もし日常生活でコンビニ利用が浸透しているなら、ここから紹介するクレジットカードは究極の1枚となる可能性が高いので、ぜひ参考にしてください。

| クレジット カード |

三井住友カード(NL) | ファミマTカード |

|---|---|---|

|

|

|

| 年会費 | 永年無料 | 無料 |

| ポイント 還元率 |

0.5%~7%(※1) | 通常:0.5% 最大:2.0% (ファミリーマート) |

| 使いやすさ | スマホ決済(Apple Pay/Google Pay/Samsung Pay) | JCBのタッチ決済対応 Apple Pay対応 ETCカード発行可能 |

| ポイントの 使い道 |

ANAマイル | Vポイント提携先 |

| ステータス性 | なし | トラベル最大8.0%割引 レンタカー割引 |

| 特典・優待 | ・バーチャルカードは最短10秒(※)で即時発行 ・ナンバーレスカードなのでセキュリティが高い |

- |

| 詳細 | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

※注釈

※即時発行ができない場合があります。

セブン-イレブン・ローソンで使う人は三井住友カード(NL)一択!

- セブン-イレブンやポプラ、ローソンなどの対象のコンビニでのスマホのタッチ決済でポイント7%還元※となります。これは、調査した全カードの中でトップです。ただし、スマホのVisaのタッチ決済・Mastercard®タッチ決済でないといけない点には注意してください。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7%(※1) |

| 使いやすさ | スマホ決済(Apple Pay/Google Pay/Samsung Pay) |

| ポイントの使い道 | ANAマイル |

| ステータス性 | 一般カード・銀行系カード |

| 特典・優待 | ・バーチャルカードは最短10秒(※2)で即時発行 ・ナンバーレスカードなのでセキュリティが高い |

三井住友カード(NL)では、セブンーイレブン、ローソンでのスマホタッチ決済の利用でいつでも7%ポイント還元(※1)になります。

Apple Pay、Google Pay、Samsung Payでのスマホタッチ決済で7%ポイント還元となります。磁気カードの差し込みや、iDでの決済はポイント加算の対象になりませんので注意が必要です。

一度スマホのタッチ決済(ApplePay、GooglePay)に登録しておけば、あとは誰でも7%ポイント還元でコンビニ利用できます。

※注釈

※1 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1 通常のポイント分を含んだ還元率です。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行受付時間:24時間

※2 即時発行ができない場合があります。

ファミリーマートで使う人はファミマTカード × FamiPayでお得に

- ファミマTカードをFamiPayと連携させると、ポイント還元率が1.5%に上がります。ファミリーマートでの買い物でポイント還元率を上げられる唯一のカードです。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:2.0% (ファミリーマート) |

| 使いやすさ | JCBのタッチ決済対応 Apple Pay対応 ETCカード発行可能 |

| ポイントの 使いやすさ |

Vポイント提携先 |

| ステータス | トラベル最大8.0%割引 レンタカー割引 |

ファミリーマートでは、ファミマTカードの利用で1.5%還元でVポイントを貯められます。

さらに、ファミマTカードはファミペイチャージ時にポイントがつくカードです。ファミペイにチャージすると、合計で還元率1.5%

ファミリーマートは、コンビニで高還元率なクレジットカードである三井住友カードと三菱UFJカードがポイントアップ対象外となっていますので、ポイントアップ特典のあるファミマTカードは貴重です。

また、ファミマTカードの利用で貯まるVポイントは、三井住友カードのVポイントとの統合も予定されており、注目を集めています。

クレジットカード究極の1枚:百貨店・ショッピングセンター部門

ここからは代表的な百貨店・ショッピングセンターでお得になるクレジットカードを紹介します。 取引先や親戚への手土産や、友人や知人へのプレゼント、ちょっとした自分へのご褒美などを買うために、百貨店をよく利用していませんか?

百貨店では、さまざまなジャンルが幅広くそろっているので、ことあるごとに買い物に行く人は一定数います。もしそうであれば、百貨店での買い物が特にお得になるクレジットカードを利用するのがおすすめです。 紹介するカードを有効活用して、百貨店で賢く買い物をしてください。

| クレジット カード |

エムアイカード | TOKYU CARD | エポスカード | ルミネカード | 高島屋カード | 大丸松坂屋カード | OPカード | PARCOカード |

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

| 年会費 | 2,200円(税込) ※初年度無料 |

1,100円(税込) ※初年度無料 |

無料 | 1,048円(税込) ※初年度無料 |

2,200円(税込) ※初年度無料 |

初年度年会費無料、2年目以降2,200円(税込) | 550円(税込) ※初年度無料※前年に利用実績があれば無料 |

無料 ※AmericanExpressの場合は3,300円(税込) |

| ポイント 還元率 |

通常:0.5% 最大:10.0%(三越伊勢丹グループ百貨店) |

通常:1.0% 最大:10.0%(一般商品購入+アップポイント+ボーナスポイント) |

通常:0.5% 最大:15.0%(特約店) |

通常:0.5% 最大:5.0%(モバイルSuica定期券/グリーン券) |

通常:0.5% 最大:8.0%(高島屋での利用) |

通常:0.5% 最大:5.5%(大丸・松坂屋での利用) |

通常:0.5% 最大:10.0%(小田急ポイントサービス加盟店) |

通常:0.5% 最大:6.8%(PARCO) |

| 使いやすさ | Visa/AmericanExpress対応 Visaタッチ決済対応 Apple Pay/Google Pay対応 ETCカード/家族カード発行可能 |

Mastercard/Visa対応 Visaタッチ決済/Mastercardコンタクトレス対応 ETCカード/家族カード発行可能 |

Visaタッチ決済対応 ETCカード発行可能 |

Visa/Mastercard/JCB対応 Visaタッチ決済/Matercardコンタクトレス/JCBのタッチ決済対応 ETCカード発行可能 |

Visa/Mastercard/JCB/AmericanExpressに対応 Visaタッチ決済/JCBのタッチ決済対応 家族カード/ETCカード発行可能 |

Visaタッチ決済対応 家族カード/ETCカード発行可能 |

Visa/Mastercard/JCB対応 家族カード/ETCカード発行可能 |

Visa/Mastercard/JCB/AmericanExpress対応 Visaタッチ決済/JCBのタッチ決済対応 Apple Pay/Google Pay対応 QUIC Pay iD対応 ETCカード発行可能 |

| ポイントの 使い道 |

三越伊勢丹グループ百貨店・オンラインストアでの支払い金額 JAL/ANAのマイル交換 他社ポイント交換 商品券交換 |

TOKYUポイント加盟店での支払い PASMOチャージANA/JALマイル交換 他社ポイント |

マルイのお店での支払い金額 ネットでの買い物や固定費の支払い金額 商品券・ギフト券交換 ANA/JALマイル交換 他社ポイント ポイント投資 寄付 プリペイドカードに移行 |

JRE POINT加盟店での支払い金額 Suicaチャージ 商品交換 他社ポイント交換商品券・クーポン交換 |

高島屋および高島屋グループでの支払い金額 AMAマイルへの交換 ポイント投資 |

(大丸松坂屋ポイント)大丸・松坂屋での利用 (QIRAポイント)商品・体験交換 他社ポイント交換 |

小田急ポイントサービス加盟店での利用 商品交換JALマイル交換 |

(PARCOポイント)PARCOでの利用 ポケバル払いでの利用 (永久不滅ポイント) 商品交換ギフト券交換 ポイントdeお買物サービス出の利用ふるさと納税 ポイント運用 ポイント投資 |

| ステータス性 | 一般カード・流通系カード | 東急ベルの特別優待 | 1万店舗以上での優待 チケット優待 「マルコとマルオの7日間」の期間中に、マルイのお店で10.0%オフで買い物可能 |

・LUMINE STYLE:国内外20万カ所の施設、200万以上のメニューが割引価格で利用可能 ・ルミネプレミアムサービス:ホテルでの食事やスパなどの優待券かギフトを選べる |

提携店舗での割引やポイントアップ | 提携店舗での割引やポイントアップ | チケット優待 | PARCO各店での優待 apollostation・出光・シェルでPontaポイントゲット オリックスレンタカーの優待など |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

三越伊勢丹グループでの支払いはエムアイカードでポイント還元率5.0%~10.0%とお得!

- 三越伊勢丹グループ百貨店での買い物で、ポイント還元率が5.0~10.0%になってお得です。10.0%還元となれば、商品によってはもらえるポイント数が非常に多くなります。さらに、ビックカメラやMEGALOSなど他のお店でも、少しポイント還元率が高くなる特典付きです。

| 年会費 | 2,200円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:10.0% (三越伊勢丹グループ百貨店) |

| 使いやすさ | Visa/AmericanExpress対応 Visaタッチ決済対応 Apple Pay/Google Pay対応 ETCカード/家族カード発行可能 |

| ポイントの 使いやすさ |

三越伊勢丹グループ百貨店・オンラインストアでの支払い金額 JAL/ANAのマイル交換 他社ポイント交換 商品券交換 |

| ステータス | なし |

三越伊勢丹グループ百貨店でのお買い物には、最大10%のポイントが貯まるエムアイカードがおすすめです。

入会当日から三越伊勢丹グループ百貨店で5.0%還元でのお買い物ができるほか、年間利用金額に応じて還元率が最大10%にアップする特典があります。

カスタマープログラムのステージ

| 年間お買い上げ金額 | ステージ | 還元率 |

|---|---|---|

| 30万円未満 | ホワイト | 5.0% |

| 30万円以上 | シルバー | 8.0% |

| 100万円以上 | ゴールド | 10.0% |

| 300万円以上 | プラチナ | 10.0% |

毎年1月1日~12月31日までの年間お買い上げ金額に応じて、翌年2月1日からステージが適用されます。

エムアイカードは、WEBでの申込み後、エムアイカードカウンターでの即日発行が可能です。

東急百貨店はTOKYUCARD Club Qの利用で3.0%還元!さらに交通機関でもポイントが貯まる

- 東急百貨店で買い物すると、最大3.0%の還元率となります。さらに、年間の獲得ポイント数に応じて、ボーナスポイントや駐車場の優待がもらえる特典があっておすすめです。

| 年会費 | 1,100円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:10.0% (一般商品購入+アップポイント+ボーナスポイント) |

| 使いやすさ | Mastercard/Visa対応 Visaタッチ決済/Mastercardコンタクトレス対応 ETCカード/家族カード発行可能 |

| ポイントの 使いやすさ |

TOKYUポイント加盟店での支払い PASMOチャージ ANA/JALマイル交換 他社ポイント |

| ステータス | 東急ベルの特別優待 |

TOKYU CARD ClubQでは、東急百貨店でのカード利用で1.0%~3.0%のポイントが貯まります。

また、東急百貨店での6ヵ月ごとの獲得ポイント数に応じて最大100%のボーナスポイントが付与されます。

ボーナスポイント

| 6ヵ月間の獲得ポイント数 | ボーナスポイント |

|---|---|

| 2,500~5,000ポイント未満 | 獲得ポイント数の20% |

| 5,000~10,000ポイント未満 | 獲得ポイント数の50% |

| 10,000ポイント以上 | 獲得ポイント数の100% |

たとえば、東急百貨店で一般商品を6ヵ月間で34万円購入した場合の還元率をシミュレーションしてみましょう。

| 東急百貨店で一般商品を34万円分利用 | 10,200ポイント |

|---|---|

| ボーナスポイント (獲得ポイント数の100%) |

10,200ポイント |

| 合計 | 20,400ポイント |

| ボーナスポイントを含む還元率 | 6.0% |

半年間で10,000ポイント以上の獲得があれば、2倍のポイントを貯められますので、期間中の獲得ポイント数にも注目が必要です。

ClubQのマークが付いていないTOKYU CARDでは、東急百貨店でのポイントプログラムは対象外となります。

マルイユーザーはエポスカードを持っていると年4回10%オフで買い物ができる

- エポスカードを持っていれば、年4回の「マルコとマルオの7日間」期間中に、全国の丸井での買い物が10.0%オフとなります。丸井でのショッピングがかなりお得になる点が魅力です。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:15.0%(特約店) |

| 使いやすさ | Visaタッチ決済対応 ETCカード発行可能 |

| ポイントの 使いやすさ |

マルイのお店での支払い金額 ネットでの買い物や固定費の支払い金額 商品券・ギフト券交換 ANA/JALマイル交換 他社ポイント ポイント投資 寄付 プリペイドカードに移行 |

| ステータス | 1万店舗以上での優待 チケット優待 「マルコとマルオの7日間」の期間中に、マルイのお店で10.0%オフで買い物可能 |

マルイの発行するクレジットカードがエポスカードです。

カードの利用で貯まったエポスポイントは、マルイでのお買い物に1ポイント=1円として利用できますので、普段のカード利用で貯めたポイントでお得にお買い物が可能です。

また、年に4回開催されるカード会員限定のセール「マルコとマルオの7日間」では、マルイ、モディでのお買い物が10%オフになる特典もありますので、マルイでお買い物をする方なら持っておくべきクレジットカードです。

エポスカードは、WEBでの申込み後、エポスカードカウンターで即日発行できます。

● 年間利用金額50万円以上の方はゴールドカードがおすすめ

エポスゴールドカードでは、マルイ、モディ、マルイのネット通販で1.0%還元になる特典があり、エポスカードの2倍のポイントが貯まります。

年間50万円以上の利用があれば、2,500ポイントのボーナスポイントが付与されるほか、次年度以降の年会費が永年無料になる特典もありますので、年間50万円以上使う方はゴールドカードがおすすめです。

ルミネで買い物はルミネカード利用でいつでも5%オフ!年に数回10%OFFのキャンペーンも

- ルミネでの買い物をお得にしたいなら、ルミネカード一択です。ルミネでの買い物がいつでも5.0%オフになります。さらに、ルミネスタイルや館内優待なども使えておすすめです。

| 年会費 | 1,048円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:5.0% (モバイルSuica定期券/グリーン券) |

| 使いやすさ | Visa/Mastercard/JCB対応 Visaタッチ決済/Matercardコンタクトレス/JCBのタッチ決済対応 ETCカード発行可能 |

| ポイントの 使いやすさ |

JRE POINT加盟店での支払い金額 Suicaチャージ 商品交換 他社ポイント交換 商品券・クーポン交換 |

| ステータス | ・LUMINE STYLE:国内外20万カ所の施設、200万以上のメニューが割引価格で利用可能 ・ルミネプレミアムサービス:ホテルでの食事やスパなどの優待券かギフトを選べる |

ルミネでのお買い物には、ルミネでいつでも5%オフになるルミネカードがおすすめです。

ルミネでのルミネカードの利用でいつでも5%オフになるほか、年に数回、割引率が10%にアップするキャンペーンも開催されます。

割引だけでなく、0.5%還元でJREポイントも貯まりますので、いつでも5.5%還元でのお買い物が可能です。

ルミネカードはビューカードですので、モバイルSuicaのチャージ、オートチャージや、Suicaのオートチャージで還元率1.5%でJREポイントが貯まります。

通勤や通学でJRを利用している方にもおすすめできます。

高島屋カードを使うと高島屋での買い物は条件なしで8.0%ポイント還元!

- 高島屋でよく買い物するなら、高島屋カードがあれば、ポイント還元率が最大10.0%にまで跳ね上がります。他にも、提携店で特別な優待が受けられる点も嬉しいポイントです。

| 年会費 | 2,200円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:8.0% (高島屋での利用) |

| 使いやすさ | Visa/Mastercard/JCB/AmericanExpressに対応 Visaタッチ決済/JCBのタッチ決済対応 家族カード/ETCカード発行可能 |

| ポイントの 使いやすさ |

高島屋および高島屋グループでの支払い金額 AMAマイルへの交換 ポイント投資 |

| ステータス | 提携店舗での割引やポイントアップ |

タカシマヤカードでは、高島屋でいつでも8.0%還元でお買い物ができます。

年間利用金額などの条件なしで高還元でのお買い物ができますので、タカシマヤでお買い物をする機会のある方なら持っておくべきクレジットカードです。

タカシマヤカードは初年度年会費無料、2年目以降は2,200円(税込)の年会費が発生します。

ただし、高島屋で年間3万円の利用があれば2,400ポイントを獲得できますので、それだけで年会費の元を取ることが可能です。

タカシマヤカード《ゴールド》では、年間100万円以上の利用で高島屋での還元率が10%にアップします。

年間100万円の利用があった場合、タカシマヤカードよりも20,000円相当ポイントが多く貯まりますので、それだけで年会費の差をカバーできます。

高島屋での年間利用金額が100万円以上の方は迷わずゴールドカードを選ぶのがおすすめです。

大丸松坂屋に頻繁にいく人は大丸松坂屋カードで5.0%お得に!

- 大丸松坂屋での買い物で、ポイント還元率が5.0%と高くなります。加えて、ホテルビュッフェやレストラン、エステなどの優待もあってお得です。

| 年会費 | 初年度年会費無料、2年目以降2,200円(税込) |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:5.5%(大丸・松坂屋での利用) |

| 使いやすさ | Visaタッチ決済対応 家族カード/ETCカード発行可能 |

| ポイントの 使いやすさ |

(大丸松坂屋ポイント) 大丸・松坂屋での利用 (QIRAポイント) 商品・体験交換 他社ポイント交換 |

| ステータス | 提携店舗での割引やポイントアップ |

大丸松坂屋カードでは、大丸松坂屋での利用で2つのポイントが貯まり、いつでも合計5.5%還元でお買い物ができます。

ポイントの貯まり方

| 大丸松坂屋ポイント | 普通商品100円につき5ポイント(5.0%還元) |

|---|---|

| QIRAポイント | 200円につき1ポイント(0.5%還元) |

特価品や食品、喫茶、レストランでの利用の場合、大丸松坂屋ポイントの還元率は1.0%となります。

大丸松坂屋ポイントは、大丸松坂屋でのお買い物に1ポイント=1円として利用できます。また、QIRAポイントは、様々な商品や大丸松坂屋ポイントをはじめとしたポイントへの交換が可能です。

● プラチナカード級の特典が付いたゴールドカードもおすすめ!

大丸松坂屋ゴールドカードには、厳選された高級レストランのコース料金が1名分無料になる「QIRAダイニング by 招待日和」が付帯します。

年会費11,000円(税込)のゴールドカードで、プラチナカードのようなコース料理無料特典が付くのは嬉しいです。

小田急百貨店で買い物する頻度が高い人はOPカード一択!最大10.0%還元が受けられる

- OPカードを小田急百貨店などの小田急ポイントサービス加盟店で使えば、最大10.0%のポイントが貯まります。また、演劇やミュージカルなどのチケット優待がある点も魅力です。

| 年会費 | 550円(税込) ※初年度無料 ※前年に利用実績があれば無料 |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:10.0% (小田急ポイントサービス加盟店) |

| 使いやすさ | Visa/Mastercard/JCB対応 家族カード/ETCカード発行可能 |

| ポイントの 使いやすさ |

小田急ポイントサービス加盟店での利用 商品交換 JALマイル交換 |

| ステータス | チケット優待 |

OPクレジットカードでは、小田急百貨店で入会時から4.0%還元で利用できます。また、小田急百貨店での年間お買い上げ金額に応じて、最大で還元率が12%にアップする特典があります。

年間お買い上げ金額に応じた還元率

| 10万円未満 | 4.0% |

|---|---|

| 10万円以上50万円未満 | 6.0% |

| 50万円以上80万円未満 | 9.0% |

| 80万円以上100万円未満 | 11.0% |

| 100万円以上 | 12.0% |

年間お買い上げ金額の集計期間となるポイント積立期間は、入会の翌月を開始月とした1年間が対象です。

●年間利用金額200万円以上ならゴールドカードがおすすめ

OPクレジット ゴールドの年会費は11,000円(税込)ですが、2年目以降、年間利用金額が200万円(税込)以上あれば年会費が無料になる特典があります。

手厚い海外旅行保険や空港ラウンジサービスの付いたゴールドカードを年会費無料で持てるのは大きなメリットです。

パルコでの買い物はPARCOカードでPARCOポイントと永久不滅ポイントを二重取り!

- パルコで買い物すると、買い物金額に対して6.4%のPARCOポイントと0.5%の永久不滅ポイントが貯まります。PARCOポイントは、全国のパルコで利用可能です。さらに、グルメやレジャー施設を優待価格で利用できるメリットがあります。

| 年会費 | 無料 ※AmericanExpressの場合は3,300円(税込) |

|---|---|

| ポイント還元率 | 通常:0.5% 最大:6.8%(PARCO) |

| 使いやすさ | Visa/Mastercard/JCB/AmericanExpress対応 Visaタッチ決済/JCBのタッチ決済対応 Apple Pay/Google Pay対応 QUIC Pay iD対応 ETCカード発行可能 |

| ポイントの 使いやすさ |

(PARCOポイント) PARCOでの利用 ポケバル払いでの利用 (永久不滅ポイント) 商品交換 ギフト券交換 ポイントdeお買物サービス出の利用 ふるさと納税 ポイント運用 ポイント投資 |

| ステータス | PARCO各店での優待 apollostation・出光・シェルでPontaポイントゲット オリックスレンタカーの優待 など |

PARCOカードをパルコで利用すると、PARCOポイントと永久不滅ポイントがダブルで貯まります。パルコポイントは110円につき3~7ポイント、永久不滅ポイントは1,000円につき1ポイントです。貯まったポイントをその場ですぐ使えるのも魅力です。

クレジットカードの1年間の利用額に応じてランクアップし、ランクが上がるほどよりお得にポイントを貯められるようになります。また、パルコ指定のホテルや映画館などを優待価格で利用できるという嬉しい特典もあります。

パルコを利用する機会が多い人にはおすすめの百貨店系クレジットカードです。

クレジットカード究極の1枚:カフェ部門

最後に、カフェでの利用で、一気にお得になるクレジットカードを紹介します。

| クレジット カード |

JCBカードW × スターバックス |

ドトール × ドトールバリューカード × dカード |

|---|---|---|

|

|

|

| 年会費 | 無料 | 無料 |

| ポイント 還元率 |

通常:1.0% 最大:10.5% (パートナー店) |

1.0%~4.5% |

| 使いやすさ | Apple Pay/Google Pay対応 QuicPay対応 JCBタッチ決済対応 ETCカード/家族カード無料 |

・スマホ決済に対応(Apple Pay) |

| ポイントの 使い道 |

商品交換 ポイントで買い物 マイルや他社ポイントへの交換 キャッシュバック |

dポイント、JALマイル |

| ステータス性 | パートナー店で利用するとポイント最大21倍 | 一般カード |

| 特典・優待 | スターバックスカードに入金するとポイント還元率10% | ・docomoユーザーはお得にポイントを貯められます |

| 詳細 | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

休日やリモートワークなどでカフェをよく利用する人は、必見のカードです。

JCBカードWでスターバックスカードに入金するとポイント還元率10%に!さらにギフトカードは21%還元!

- JCB カード Wを使って、スターバックスカードへ入金すると、ポイント還元率が10.0%にまで高まります。実質、スターバックスの商品をすべて10.0%オフで買えるので、非常にお得です。

- スターバックスをよく利用する方は、スターバックスカードへの入金やStarbucks eGiftの購入でポイントがお得に貯まる、JCBカードWの利用がおすすめです。

| スターバックスカードへのオンライン入金・オートチャージ | OkiDokiポイント11倍(5.5%還元) |

|---|---|

| Starbucks eGift | OkiDokiポイント20倍(10%還元) |

貯まったOkiDokiポイントは、1ポイント=4円としてスターバックスカードへのチャージに利用できますので、効率よく貯めたポイントを有効に活用できます。

JCBカードWは、いつでも通常のJCBカードの2倍のポイントを貯められますので、ポイント高還元率にこだわりたい方にもおすすめです。

ドトールバリューカードにdカードでチャージするとポイント三重取りで最大15.0%還元!

- dカードでドトールバリューカードをチャージすると、dポイントが4.0%、ドトールポイントが最大10.0%貯まり、最大14.0%のポイント還元率となります。さらに、1,000円以上チャージすれば、毎月1日に10ポイントのボーナスポイントがもらえます。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~4.5% |

| 使いやすさ | ・スマホ決済に対応(Apple Pay) |

| ポイントの使い道 | dポイント、JALマイル |

| ステータス性 | 一般カード |

| 特典・優待 | ・docomoユーザーはお得にポイントを貯められます |

ドトールをよく利用する方は、ドトールバリューカードとdカードでポイントの3重取りをしましょう。

ドトールバリューカードはドトールで利用できるプリペイドカードです。ドトールバリューカードの利用で1.0%分のポイントが貯まるほか、2,000円以上のチャージで最大10%還元になる特典があります。

ドトールバリューカードチャージ時の還元率は、年間の購入金額に応じたランクによって変動します。

ランクアップ

| 年間購入金額 | ランク | 還元率 |

|---|---|---|

| 2万円未満 | シルバーランク | 5.0% |

| 2万円以上 | ゴールドランク | 7.0% |

| 5万円以上 | プラチナランク | 10.0% |

さらに、ドトールバリューカードにdカードでクレジットチャージをすれば、4%分のdポイントも合わせて還元されます。

ポイント獲得例

| ポイント種別 | 還元率 | |

|---|---|---|

| ドトールバリューカードの利用 | ドトールポイント | 1.0% |

| ドトールバリューカードのチャージ | ドトールポイント | 10.0% |

| dカードでのクレジットチャージ | dポイント | 4.0% |

合計で、最大15%還元でドトールを利用することが可能です。

金融サービスをひとまとめにでき、特典も豊富なクレジットカード

クレジットカードだけでなく、銀行のキャッシュカードやデビットカード、住宅ローンなどさまざまな金融サービスを使っている人は少なくないでしょう。それらの利用状況や残高などをすべて管理するのは、面倒になりそうだと思いませんか。

実は主要な金融サービスを、ひとまとめにできるクレジットカードが存在します。このカードを作ってしまえば、金融サービスごとにアプリやWebサイトでわざわざ確認する必要がなくなるのです。クレジットカードに限らず、銀行口座・デビットカード・ポイントカードまで、金融サービス全体をひとまとめに管理したい人におすすめの究極の1枚を紹介します。

三井住友銀行のOliveはネットで銀行口座からクレジット・デビットカードまで全て完結できる!

- Oliveを申込すると発行される、クレジットカード・キャッシュカード・デビットカード・ポイント払い・追加したカードでの支払い機能と5つの機能が集約されたカードです。銀行口座もメガバンクの三井住友銀行のものとなるため、初めて銀行口座をするやクレジットカードを作る人や1つの銀行にサービスをまとめてしまいたい人にとって最適な1枚となります。さらに、セブン-イレブンやローソンなどの対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーでポイント還元率は8%※となってお得です。

※注釈

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。

※通常のポイント分を含んだ還元率です。

三井住友銀行のOliveの基本情報

| 年会費 | ・一般:無料 ・ゴールド:5,500円(税込) ※年間100万円の利用で翌年以降から無料

・プラチナプリファード:3万3,000円(税込)※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。 ※デビットモード・クレジットモードでのご利用が対象です。 |

|---|---|

| ポイント還元率 | ・一般とゴールド:0.5%~8% ・プラチナプリファード:1%~8% (※4) |

| 使いやすさ | ・国際ブランドのVisaに対応 ・スマホ決済が可能 (Apple Pay/Google Pay) ・PiTaPaに対応 |

| ポイントの使い道 | キャッシュバックやポイント投資、マイル交換など豊富 |

| 特典・優待 | ・プラチナリファードは、空港ラウンジサービスあり ・スマホのタッチ決済に加えて家族の登録、Vポイントアッププログラムの利用で、対象店舗で最大20%ポイント還元(※3) |

※注釈

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、

通常のポイント分を含んだ最大20%ポイントが還元されます。

※3 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※4 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーの対象店舗は異なる場合があります。

銀行口座~クレジット・デビット・ポイントカードまでネットで1まとめに!

三井住友銀行のOliveは、株式会社 三井住友銀行が提供しているモバイル総合金融サービスです。Oliveアカウントを開設すれば、三井住友カードや三井住友銀行、SBI証券などの関連サービスを、1つにまとめて管理できます。

さらに、OliveフレキシブルペイというOlive独自のカードを発行可能です。

Oliveフレキシブルペイは、クレジットとデビット、ポイント払い、キャッシュカードと追加したカードでの支払いの5つの機能を持っており、三井住友銀行アプリからいつでも変更できます。つまり、Oliveフレキシブルペイさえあれば、5枚のカードを1つにまとめられるのです。

よく使用する場所でのポイント還元率が高くクレジットカードとしても申し分なし

基本のポイント還元率は0.5%もしくは1.0%と標準的ですが、セブン-イレブンやローソンなどの対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーでポイント8%還元となります。サイゼリヤやガスト、バーミヤンなどのファミリーレストランも対象店舗なので、家族ができた人やすでにいる人には嬉しいメリットでしょう。

また、家族を登録したり、三井住友銀行で住宅ローンを組んだりすると、さらにポイント還元率が上乗せされ最大20%まで上がります。

1枚のカードで基本的な金融サービスの管理をまとめてしまいたい人は、Oliveの口座開設をして、Oliveフレキシブルペイを使っていくことをおすすめします。

\1つの銀行にサービスをまとめたい人向け/

ポイントで自動支払い。キャッシュバックのクレジットカード

クレジットカードの中には、貯まったポイントを自動で支払いにキャッシュバックされるポイントの管理が楽なカードが存在します。

ポイントはクレジットカードの大きな魅力ですが、交換や利用をしないと、メリットを完全に享受できたとはいえません。しかし、交換や利用にもひと手間かかるカードが多く、ポイントの管理が面倒だという方も多いでしょう。

そこでポイントを自動で支払いにキャッシュバックしてくれるカードがあれば、交換や利用のためのひと手間を省きつつ、損をしない形で確実にポイントが消化できます。それができるクレジットカードの中でも、特におすすめのクレジットカードを紹介しましょう。

P-oneカード<Standard>は毎月自動でポイントを支払いに充足してくれるためポイント切れを気にしなくてよいシンプルな1枚

- ポイント還元率1.0%と高還元率カードであるだけでなく、毎月の利用金額が自動で支払いに使われるため、ポイントの管理が楽になります。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0% |

| 使いやすさ | 国際ブランドのVisa/Mastercard/JCBに対応 |

| ポイントの使い道 | 自動キャッシュバック |

| 特典・優待 | ・会員専用サイトからの買い物でポイントがもらえる ・レンタカー割引 など |

ポイントを使い忘れることがない!

P-oneカード<Standard>は、毎月の利用金額が自動で1.0%オフになるクレジットカードです。手続きをすることなく自動でキャッシュバックされる(月々の支払いに自動で使われる)ので、ポイントの管理が非常に楽になります。さらに、還元率は1.0%と高還元率なクレジットカードとなっています。

公共料金でも還元率1.0%!

さらに、公共料金に対する支払いも、1.0%オフになります。一部のクレジットカードでは、公共料金への支払いの場合はポイント還元率が低くなる場合もあります。その点、P-oneカード<Standard>なら、どこでもお得に買い物ができます。

また、国際ブランドはVisaとMastercard、JCBの3種類から選べるので、利用できる店舗数も問題ありません。

100円ごとにポイント付与のため、端数切り捨てな点は注意

なお、キャッシュバックは100円ごとに1.0%であるため、キャッシュバック額が少なくなる場合があります。例えば1,000円の買い物をした場合、キャッシュバック額は10円です。しかし、990円の買い物をした場合だと、9円になってしまいます。少しの差ですが、利用金額によってはキャッシュバック額が少なくなるのです。

とはいえ、ポイントの管理のしやすさという面では、非常に優秀であることに変わりありません。ポイントの管理がめんどくさいが、クレジットカードを使う以上お得なポイント還元も受けたい人は、P-oneカード<Standard>がおすすめです。

\新規入会&利用で最大15,000円還元/

クレジットカード究極の1枚:ゴールドカード

まずはゴールドカードで、究極の1枚となり得るおすすめのものを紹介します。

近年では、年会費1万円以下のカジュアルなゴールドカードも増えており、中には年会費無料のものもあります。

例えば、三井住友カード ゴールド(NL)は年間100万円以上の利用をすれば、翌年以降から年会費は永年無料になります※。さらに、1万ポイントのボーナスポイントももらえる特典があるので、ポイント還元率も高いです。エポスゴールドカードも同様に、年間100万円の利用で1万ポイントもらえます。

ゴールドカードのカジュアル化が進むにつれ、以前よりゴールドカードのステータス性は低下していますが、依然としてステータス性のあるカードはあります。今回はステータス性を誇るクレジットカードを紹介します。

| クレジット カード |

アメリカン・エキスプレス®・ゴールド・プリファード・カード | JCBゴールド | 楽天プレミアムカード |

|---|---|---|---|

|

|

|

|

| 年会費 | 3万9,600円(税込) | 1万1,000円(税込) ※初年度無料 (オンライン入会のみ) |

1万1,000円(税込) |

| ポイント 還元率 |

通常:1.0% 最大:3.0% (特約店) |

通常:0.50% 最大:10.00% (パートナー店) |

通常:1.0% 最大:5.0% (楽天市場) |

| 使いやすさ | AmericanExpressのタッチ決済対応 Apple Pay対応 家族カード/ETCカード発行可能 |

Apple Pay/Google Pay対応 QuicPay対応 JCBタッチ決済対応 ETCカード/家族カード無料 |

Visa/Matercard/JCB/AmericanExpress対応 Apple Pay/Google Pay対応 Visaタッチ決済 /Matercardコンタクトレス/JCBのタッチ決済対応 ETCカード/家族カード発行可能 |

| ポイントの 使い道 |

キャッシュバック 他社ポイント交換 ANAやJAL、キャセイパシフィックなどのマイル |

商品交換 ポイントで買い物 マイルや他社ポイントへの交換 キャッシュバック |

楽天サービスでの利用 商品・グッズ交換 ANAマイル交換 ポイント投資 キャッシュバック |

| ステータス性 | ホテルの部屋のグレードアップ 国内外約250店舗のレストランで2名以上の予約で1名分無料 空港VIPラウンジ無料 USJの貸切ナイトに応募可能 会員限定イベント |

空港ラウンジ 全国1,200カ所のゴルフ場で優待 スマホのディスプレイ補償 |

国内外空港ラウンジ トラベルデスク お誕生月にポイントアップ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

アメリカン・エキスプレス®・ゴールド・プリファード・カードはプラチナカード並のステータスを誇るアメックスブランドの1枚

- 旅行系の優待の内容が非常に優れています。例えば、対象ホテルでの部屋のアップグレードや割引クーポン、空港VIPラウンジの無料利用などです。さらに、アメリカンエキスプレスは国際ブランドの中でも特にステータス性があるといわれています。カードを使い続けていれば、最難関のブラックカードといわれるアメックス・センチュリオンのインビテーションを受け取れるかもしれません。

| 年会費 | 3万9,600円(税込) |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:3.0%(特約店) |

| 使いやすさ | AmericanExpressのタッチ決済対応 Apple Pay対応 家族カード/ETCカード発行可能 |

| ポイントの 使いやすさ |

キャッシュバック 他社ポイント交換 ANAやJAL、キャセイパシフィックなどのマイル |

| ステータス | ホテルの部屋のグレードアップ 国内外約250店舗のレストランで2名以上の予約で1名分無料 空港VIPラウンジ無料 USJの貸切ナイトに応募可能会員限定イベント |

空港ラウンジサービス、プライオリティパスが充実

国内13空港(+ハワイの空港)の「空港ラウンジ」をカード会員だけでなく同伴者も1名が無料で利用できます。

世界中1,300カ所以上の「空港ラウンジ」(2025年8月25日時点)が利用できる「プライオリティ・パス」のスタンダード会員資格が付帯している点も魅力です。

通常、スタンダード会員資格は通常年会費が99米ドル(1米ドル=114円換算で約1万1200円)です。アメリカン・エキスプレス®・ゴールド・プリファード・カードなら「空港ラウンジ」の利用料も年2回分無料(70米ドル分、1米ドル=114円換算で約7980円)になるので、合計で、約19,000円程度得する計算になります。

プラチナカード並みの特典が充実

コース料理1名分無料サービスや、プライオリティ・パス・メンバーシップ等、プラチナカード並みの特典が充実しています。

さらに、プリンスホテルズ&リゾーツの上級会員資格「Seibu Prince Global Rewards ゴールドメンバー」が無条件で提供されますので、ホテルでの特典にこだわりたい方にもおすすめです。

- アメックスブランドのゴールドカードに憧れがある方

- 誰に見せても恥ずかしくないゴールドカードが欲しい方

- 海外旅行や食事、ホテルの特典にこだわりたい方

<ご入会特典>

- ご入会後カードご利用条件達成で合計65,000ポイント獲得可能

<ご入会特典詳細>

- ご利用ボーナス1

└ご入会から3ヶ月以内に合計50万円のカードご利用で20,000ボーナスポイント

ご利用ボーナス2

└ご入会から6ヶ月以内に合計150万円のカードご利用で30,000ボーナスポイント

通常ご利用ポイント

└合計150万円のカードご利用で15,000ポイント

JCBゴールドは国内優待が豊富なステータスカード!2年連続100万円以上利用でワンランクアップも!

- 国際ブランドでステータス性のあるJCBのゴールドカードで、空港のラウンジ利用や全国7万カ所以上の施設で利用できる優待、会員専用オペレーターなどの特典があります。さらに、JCBの中で最も審査が厳しいJCB・ザ・クラスへのインビテーションも期待できるカードです。

| 年会費 | 1万1,000円(税込) ※初年度無料 (オンライン入会のみ) |

|---|---|

| ポイント還元率 | 通常:0.50% 最大:10.00%(パートナー店) |

| 使いやすさ | Apple Pay/Google Pay対応 QuicPay対応 JCBタッチ決済対応 ETCカード/家族カード無料 |

| ポイントの 使いやすさ |

商品交換 ポイントで買い物 マイルや他社ポイントへの交換 キャッシュバック |

| ステータス | 空港ラウンジ 全国1,200カ所のゴルフ場で優待 スマホのディスプレイ補償 |

通常のJCBカードとの違い① : ラウンジサービスをはじめとした海外旅行向けの優待や特典が豊富

国内主要空港、およびハワイ ホノルルの空港ラウンジの無料サービスをはじめ、最高1億円の海外旅行保険等、充実したゴールドカード特典が付帯しています。

国内、海外ともに航空機遅延保険が付帯するなど、手厚いのが特徴です。

| 乗継遅延費用保険金 | 2万円限度 |

|---|---|

| 出航遅延費用等保険金 | 2万円限度 |

| 寄託手荷物遅延費用保険金 | 2万円限度 |

| 寄託手荷物紛失費用保険金 | 4万円限度 |

搭乗便の遅れにより発生した食事代や宿泊費を補償してもらえるため、より安心して海外旅行を楽しむことができます。

通常のJCBカードとの違い② : 国内特典も豊富

JCBゴールドには、空港ラウンジサービスのみならず下記のような優待も付随しています。

| JCB GOLD Service Club Off | 映画、スポーツ、グルメ、宿泊、レジャー、エンターテインメントなど、幅広い施設やサービスで最大80%引き |

|---|---|

| JCBゴルフエントリーサービス | 全国約1,200ヵ所のゴルフ場を予約可能 |

| 家族カード 年会費無料 |

家族カード(1枚目)の年会費が無料。カード利用のポイント合算でよりポイント獲得できる。 |

「JCB GOLD Service Club Off」は、株式会社リロクラブが運営しています。事前登録すれば、全国70,000ヵ所以上の施設でさまざまな優待を受けられます。

- イオンシネマが500円引きになる(通常1,800円がゴールド会員価格1,300円)

- KONAMIスポーツを割引価格で利用できる

通常のJCBカードとの違い③ : JCBスターメンバーズでのポイントアップ率が高い

JCBゴールドには、「JCBスターメンバーズ」というサービスを受けられます。JCBスターメンバーズとは前年度の利用金額に応じて翌年度のポイント付与率がアップするサービスです。

| JCBスターメンバーズ Oki Dokiボーナスアップ | |||

|---|---|---|---|

| 使用金額 | 右に記載以外の方 (主に一般カード) |

ゴールド/ネクサス | JCBザ・クラス/JCBゴールド ザ・プレミア/プラチナ |

| 300万円以上 | 1.5倍 | 2.0倍 | 2.0倍 |

| 100万円以上 | 1.5倍 | 1.5倍 | 1.6倍 |

| 50万円以上 | 1.2倍 | 1.2倍 | 1.3倍 |

| 30万円以上 | 1.1倍 | 1.1倍 | 1.2倍 |

豪華特典が用意されたJCB ゴールド ザ・プレミアへのインビテーションを受けられることも

カードの利用状況によっては「JCB ゴールド ザ・プレミア」の招待を受けられる点も魅力でしょう。

JCB ゴールド ザ・プレミアとは、JCBカードを持っている人の中から「ショッピング利用金額が、2年連続で100万円(税込)以上利用」した人のみ招待される完全インビテーション制のゴールドカードです。

なお、JCB ゴールド ザ・プレミアの年会費は、JCBゴールドの年会費と同様11,000円(税込)ですが、追加でサービス年会費5,500円がかかります。ただし、年間100万円以上のショッピング利用でサービス年会費は無料になります。

年間100万以上の利用で年会費の負担が増えることなく、より豪華な優待・特典を享受できるようになります。

- プライオリティ・パス

- ディズニーリゾートパッケージ(ディズニーホテル宿泊券や1デーパス)

- JCBプレミアムステイプラン

特に、JCB ゴールドは海外の空港ラウンジ利用は$32(2023/10より$35)必要なのに対して、プライオリティ・パスがつくため無料で利用できる点は特筆すべき点です。

- JCB ゴールド ザ・プレミアの招待を狙う人

- 優待サービスが充実したクレカが欲しい人

- 【1】JCBオリジナルシリーズ新規入会キャンペーン

対象の利用先で20%(最大23,000円)キャッシュバック

※キャンペーン期間:2025年7月1日(火)~2025年9月30日(火) - 【2】家族カード入会&利用で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)

※キャンペーン期間:2025年7月1日(火)~2025年9月30日(火) - 【3】お友達紹介キャンペーン

最大5,000円キャッシュバック

※キャンペーン期間:2025年7月1日(火)~2025年9月30日(火) - 【4】JCBゴールド限定 新規入会キャンペーン

条件達成でJCBゴールド ザ・プレミアに早期ご招待

※キャンペーン期間:2025年7月1日(火)~2025年9月30日(火) - 【5】JCBオリジナルシリーズ クレカ積立リリース記念キャンペーン

条件達成で積立金額に対して5.0%(最大10,000円)キャッシュバック

※キャンペーン期間:2025年5月26日(月)~2025年9月30日(火) - 【6】Apple製品 分割手数料無料キャンペーン

対象カードでApple Store(店頭・オンライン)の製品購入時に、分割支払いを選択で分割手数料が0円

※キャンペーン期間:2025年8月1日(金)~2026年3月31日(火)

楽天プレミアムカードは年会費11,000円でプライオリティパスがつく!

- 年会費1万1,000円(税込)で、プライオリティ・パスが無料で発行できるコスパの良さが魅力です。旅行時に世界中のラウンジで、優雅にくつろぐことができます。

| 年会費 | 1万1,000円(税込) |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:5.0%(楽天市場) |

| 使いやすさ | Visa/Matercard/JCB/AmericanExpress対応 Apple Pay/Google Pay対応 Visaタッチ決済/Matercardコンタクトレス/JCBのタッチ決済対応 ETCカード/家族カード発行可能 |

| ポイントの 使いやすさ |

楽天サービスでの利用 商品・グッズ交換 ANAマイル交換 ポイント投資 キャッシュバック |

| ステータス | 国内外空港ラウンジ トラベルデスク お誕生月にポイントアップ |

11,000円(税込)と一般的なゴールドカード並みの年会費でありながら特典はプラチナカード級です。

楽天市場のヘビーユーザーなら、獲得ポイントの差だけでカードを作る価値があります。

楽天市場で年間55万円以上の利用で年会費の元を取れる

楽天市場で年間55万円以上お買い物をする方なら、楽天カードとの年会費の差を獲得ポイントだけで埋められます。

楽天プレミアムカードを楽天市場で利用するとポイントが最大5倍になる特典があり、楽天カードとの獲得ポイントの差は2.0%です。年間55万円利用した場合に獲得できるポイントの差を比較してみましょう。

| 楽天市場で55万円利用時の獲得ポイントの差 | |

|---|---|

| 楽天プレミアムカード | 27,500ポイント |

| 楽天カード | 16,500ポイント |

| 差額 | 11,000ポイント (年会費と同額) |

楽天プレミアムカードの方が11,100ポイント(11,100円相当)多く貯まり、年会費の元を取ることが可能です。つまり、年55万円(月約4.58万円)以上利用する場合、楽天プレミアムカードの方がお得になります。

また、楽天プレミアムカードの「選べるサービス」で「楽天市場コース」を選ぶと、毎週火曜日・木曜日のポイント還元率が6%になります。火曜日・木曜日に狙ってお買い物をする場合、年37万円(月約3.08万円)以上楽天市場でお買い物をすると、楽天プレミアムカードの方がお得になります。

| 楽天市場で55万円利用時の獲得ポイントの差 | |

|---|---|

| 楽天プレミアムカード | 22,200ポイント |

| 楽天カード | 11,100ポイント |

| 差額 | 11,000ポイント (年会費と同額) |

参考)楽天プレミアムカードの「選べるサービス」

プライオリティ・パスを無料で発行できる

楽天プレミアムカードは、プライオリティ・パスを無料で発行できる点もメリットです。

プライオリティ・パスとは、プライオリティ・パスとは、世界148ヵ国にある1,300カ所以上の空港の会員制ラウンジを、無料で利用できるカードです。飛行機の搭乗まで時間や到着後などに、ラウンジで優雅なひとときを楽しむことができます。ただし、無料になるのはカードを持っている本人だけで、同伴者は1人につき3,300円(税込み)かかるので注意してください。

具体的にどの空港ラウンジで使えるかは、公式サイトで検索できます。

プライオリティ・パス付きカードの代表例として、セゾンプラチナ・アメリカン・エキスプレス®・カードがありますが、年会費は20,000円超です。比べてみると、年会費11,000円(税込)の楽天プレミアムカードは、コスパが良いことがわかるでしょう。

| プライオリティ・パス付きのカード | 年会費 (税込) |

|---|---|

| 楽天プレミアムカード | 11,000円 |

| セゾンプラチナ・アメリカン・エキスプレス®・カード | 33,000円 |

| JCBプラチナ | 27,500円 |

反面、他のゴールドカード・プラチナカードにあるような優待特典は充実していないため注意が必要です。

楽天プレミアムカードの獲得方法

楽天プレミアムカードは、20歳以上で安定した収入のある方が申込みできます。年収の目安は公表されていませんが、プラチナ級のカードであることから、年収400~500万円程度がボーダーラインと考えられます。

- 楽天市場で年間37万円以上利用する方

- 海外旅行が好きな方

- プライオリティ・パス以外の優待を必要としない方

クレジットカード究極の1枚:プラチナカード

続いて、ステータス性のあるおすすめのプラチナカードを紹介します。

現在では、ゴールドカードと同様に、インビテーションなしで申し込めるプラチナカードも増えてきており、以前より誰でも持ちやすくなりました。とはいえ、ステータス性のあるプラチナカードであれば、ホテルのアップグレードや空港ラウンジの利用、専門のコンシェルジュなどひととおりの特典は全てついています。

さらに、ホテルのペア宿泊券がもらえたり、1人分のレストラン代金が無料になったりと、より良い待遇が受けられます。

ここでは、プラチナカードの中でもステータス性が高く、おすすめできる選りすぐりのカードを紹介します。

| クレジット カード |

アメリカン・エキスプレス®・プラチナ・カード | JCBプラチナ | ダイナース クラブカード |

Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード | 三井住友カード プラチナプリファード |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 年会費 | 16万5,000円(税込) | 27,500円(税込) | 24,200円 ※初年度年会費無料 (本会員のみ) 期間:2026/1/5(月)-2026/6/30(火) 対象者:キャンペーン期間中にお申し込みいただき、入会期限までにご入会の本会員様 |

8万2,500円(税込) | 3万3,000円(税込) |

| ポイント 還元率 |

0.5%~3.0% | 0.5%~10.0% | 0.3%~1.0% | 1.25% | ・ポイント還元率1%~10% ・プリファードストア(特約店)利用で通常還元率+1~9% |

| ポイントの 使い道 |

主にマイル交換すると良い | OkiDokiポイント | 有効期限なし | 世界138の国で7,900軒を超えるMarriott Bonvoy参加ホテルの無料宿泊や他社ポイントへの交換 など | Vポイント、ANAマイルなど |

| ステータス性 | 非常に高い | 非常に高い | 非常に高い | 非常に高い | 非常に高い |

| 特典・優待 | 専門のコンシェルジュデスクや世界各国のホテルで朝食無料や部屋のアップグレードなど豊富 | 格安年会費で充実したプラチナ特典が付帯 | コース料理1名分無料サービスをはじめとした食に関連したサービスが充実 | ・年400万円以上の利用と利用継続で、1泊無料宿泊特典 ・Marriott Bonvoy「ゴールドエリート」会員資格の自動付与など |

・国内旅行傷害保険:最大5000万円 ・ショッピング:最大500万円 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

アメリカン・エキスプレス®・プラチナ・カードは圧倒的なステータスを誇るプラチナカード

- プラチナカードの中でも、アメリカンエキスプレスという圧倒的なステータス性が魅力です。その分、特別な優待や特典が多く、年会費やステータス性に見合った体験ができます。

| 年会費 | 16万5,000円(税込) |

|---|---|

| ポイント還元率 | 0.5%~3.0% |

| 使いやすさ | タッチ決済に対応 |

| ポイントの使い道 | 主にマイル交換すると良い |

| ステータス性 | 非常に高い |

| 特典・優待 | 専門のコンシェルジュデスクや世界各国のホテルで朝食無料や部屋のアップグレードなど豊富 |

アメリカン・エキスプレス®・プラチナ・カードは、国際ブランドの中でもステータス性が高いアメリカンエキスプレスのプラチナカードなので、かなり社会的な信用があるといえます。

プラチナカードは、インビテーションなしで申し込めるカードランクで最上位であるため、なおさらステータス性が高いです。

優待も非常に豊富で、24時間365日でさまざまな要望を聞いてくれるコンシェルジュデスクや世界のホテルでのVIP待遇などが受けられます。また、カード更新のたびに、50を超えるホテルの1泊無料ペアチケットがプレゼントされるのです。

さらに、ホテルグループのヒルトンやマリオットなどの上級メンバーシップが無条件で付与されるので、コンラッドやザ・リッツカールトンなどの高級ホテルで、部屋のアップグレードなどの特典が受けられます。旅行でホテルに行くたびに、贅沢な気分を味わえる素晴らしいクレジットカードです。

特にステータス性を重視したクレジットカードが欲しければ、アメリカン・エキスプレス®・プラチナ・カードに申し込みましょう。

<ご入会特典>

- 合計190,000円相当(年会費1年分相当)獲得可能

<ご入会特典詳細>

- トラベルボーナス*¹

└ご入会後6ヶ月以内に対象加盟店で合計20万円のカードご利用で30,000ボーナスポイント

ご利用ボーナス1

└ご入会後4ヶ月以内に合計150万円以上のカードご利用で40,000ボーナスポイント

ご利用ボーナス2

└ご入会後8ヶ月以内に合計400万円以上のカードご利用で80,000ボーナスポイント

通常入会特典*²

└カードのご入会でアメリカン・エキスプレス・トラベル オンラインでご利用可能な30,000トラベルクレジット

通常ご利用ポイント

└合計400万円以上のカードご利用で40,000ポイント

アメリカン・エキスプレス・トラベル オンラインにてご購入の航空券は加算対象外です。

*²入会約3ヶ月後に、新規にご入会されたプラチナ・カード会員様へ、30,000円分のトラベルクレジットが加算されます。

アメリカン・エキスプレス・トラベル オンラインでの合計100,000円(税込)以上の事前決済によるホテルおよび海外航空券ご予約にご利用いただけます。

ご利用時にご利用代金から30,000円分割引(キャッシュバック)いたします。

ご利用条件はアメリカン・エキスプレス公式サイト内「カード別のサービス」よりご確認ください。

\合計400万円以上の利用で19万ポイントゲット/

JCBプラチナはJCBならではの国内優待が豊富なプラチナカード

- 24時間365日対応しているコンシェルジュデスクや対象レストランの1名無料利用、ゴルフ場の手配など、さまざまな場面で使える優待が豊富にあります。

| 年会費 | 27,500円(税込) |

|---|---|

| ポイント還元率 | 0.50%~10.00% |

| ポイント種類 | OkiDokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイ |

| 申し込み条件 | 満20歳以上で、ご本人に安定継続収入のある方。 ※学生不可 ※プラチナカード独自の審査基準により発行します。 |

| 国際ブランド | JCB |

| 締め日/支払日 | 15日/翌月10日 |

格安年会費で充実したプラチナ特典が付帯

JCBプラチナは、格安の年会費で上質な特典が付帯するのが特徴です。

- グルメ・ベネフィットでコース料理1名分無料

- 24時間365日対応のコンシェルジュサービス

- 海外空港ラウンジサービス「プライオリティ・パス」

グルメ・ベネフィットの特典では1万円超のコースが1名分無料になります。JCB ゴールド ザ・プレミアとのちがいとして、コンシェルジュサービスが付帯する点はJCBプラチナカードの大きな魅力です。

JCBザ・クラスのインビテーションの最短ルート

JCBプラチナを利用中の方の中から、条件を満たした方にインビテーションが送られます。JCBゴールド→JCBゴールド ザ・プレミア→JCBプラチナとステップアップするよりも、短期間でJCBのブラックカードを手に入れられる可能性があります。

JCBプラチナの獲得方法

JCBプラチナの申込条件は、20歳以上の安定した収入のある方です。

※注釈

※プラチナカード独自の審査基準により発行します。

- 格安年会費で上質なプラチナカードを使いたい方

- ホテルやトラベルの特典にこだわりたい方

- JCBザ・クラスを目指している方

ダイナースクラブカードは世界初の国際ブランド!ダイナーの名前の通り高級料理店優待に強み!

- ダイナースクラブの起源である食事に関する優待が優れています。有名な高級レストランや料亭などを優待価格で楽しめる点がメリットです。

| 年会費(税込) | 24,200円 ※初年度年会費無料 (本会員のみ) 期間:2026/1/5(月)-2026/6/30(火) 対象者:キャンペーン期間中にお申し込みいただき、入会期限までにご入会の本会員様 |

|---|---|

| 還元率 | 0.3%~1.0% |

| 特徴 | コース料理1名分無料サービスをはじめとした食に関連したサービスが充実 |

| こんな方におすすめ | ダイニング特典にこだわってカードを選びたい方 |

ダイナースクラブは、1950年に創業者がレストランで食事をした際、財布を忘れて困ってしまった経験から作られたクレジットカードです。

カード名称の起源のとおり、食に関する特典が充実しており、エグゼクティブ ダイニングではコース料理が1名分、もしくは2名分無料になる特典があります。また、ダイナースクラブ会員を対象とした食のイベント「フランスレストランウィーク」も開催されていますので、食事にこだわりのある方にもおすすめです。

Marriott Bonvoy・アメリカン・エキスプレス®・プレミアムカードは最高級ホテルで優待・ポイント付与が充実した1枚

- 年間400万円以上の利用を翌年以降も継続すれば、マリオット系列のホテルで1泊無料で宿泊ができます。5万ポイント相当のホテルに泊まれるので、1泊だけで年会費の元が取れるお得さです。旅行や高級ホテル好きな人にぴったりといえます。

| 年会費 | 8万2,500円(税込) |

|---|---|

| ポイント還元率 | 1.25% |

| 使いやすさ | ・スマホ決済に対応(Apple Pay) ・タッチ決済に対応 |

| ポイントの使い道 | 世界138の国で7,900軒を超えるMarriott Bonvoy参加ホテルの無料宿泊や他社ポイントへの交換 など |

| ステータス性 | 非常に高い |

| 特典・優待 | ・年400万円以上の利用と利用継続で、1泊無料宿泊特典 ・Marriott Bonvoy「ゴールドエリート」会員資格の自動付与 など |

Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カードは、アメリカンエキスプレスのプレミアムカードなので、ステータス性は非常に高いです。さらに、マリオット系列のホテルに無料宿泊できる特典があります。

具体的には、年間400万円以上の利用を翌年以降も継続すれば、5万ポイントを上限に交換できる1泊宿泊特典が手に入るのです。宿泊先はマリオット系列のホテルで、どこに泊まっても素晴らしい体験ができます。年会費は8万2,500円ですが、5万ポイント相当のホテルに1泊するだけで元が取れるので、実は非常にお得です。

また、ポイントをホテルの宿泊特典に使わなくても、マイルへの交換に使うことも可能です。全39の航空会社のマイルに交換できるので、利便性が非常に良いといえます。

旅行好きの人や高級ホテル好きの人であれば、ただポイント還元率が高いクレジットカードを使うよりも、満足度の高い体験ができるのでおすすめです。安くない年会費を払う価値は十分あります。

\3ヵ月以内に合計250万円以上の利用で12万ポイントゲット/

三井住友カード プラチナプリファードはポイントに特化したプラチナカード

- プラチナカードの中でも、比較的手が出やすいカード。基本のポイント還元率が1%と高いだけでなく、セブン-イレブンやマクドナルドなどの身近な店舗でのスマホのタッチ決済でポイント還元率が7%※にまで上がります。プラチナカードのステータス性を得つつ、ポイントをたくさん貯めたい人におすすめです。

※注釈

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 年会費 | 3万3,000円(税込) |

|---|---|

| ポイント還元率 | ・ポイント還元率1%~10% ・プリファードストア(特約店)利用で通常還元率+1~9% |

| 使いやすさ | ・スマホ決済に対応 (Apple Pay/Google Pay/Samsung Pay) ・タッチ決済に対応 |

| ポイントの使い道 | Vポイント、ANAマイルなど |

| ステータス性 | 強い |

| 特典・優待 | ・国内海外旅行保険:最大5000万円 ・ショッピング:最大500万円 |

最大ポイント10%還元のプラチナカード

三井住友カード プラチナプリファードはプリファードストアを利用するとポイント還元率が1%~10%※となる、高還元率のクレジットカードです。

また、対象のコンビニやファストフード店、カフェなどでポイントが貯まりやすいため、普段使いでお得になるプラチナカードになっています。

プリファードストア利用で+1~9%の還元率

三井住友カード プラチナプリファードは、プリファードストアと呼ばれる特約店で買い物をすると、ポイントに最大14%加算されます。

プリファードストアにおいては、宿泊予約サイトや交通、百貨店、コンビニ、ファーストフード店など、特約店の幅は広く、また、Expediaが9%・Hotels.comが9%加算されるので、還元率に特化したプラチナカードと言えます。

- Expedia:+9%

- Hotels.com:+9%

- さとふる:+6%

- タクシーアプリ「GO」:+4%

- セブン-イレブン:+4%

- ドトールコーヒーショップ:+4%

クレジットカード究極の1枚:ブラックカード

ブラックカードは、インビテーションなしでは決して手に入らない最高のカードです。その中で、飛び抜けてステータス性が高いカードを紹介します。

ブラックカードは、ゴールドカードやプラチナカードで得られる特典より豪華であることはもちろん、カード会員ごとに専属のコンシェルジュがつく点が特徴です。コンシェルジュに頼めば、旅行やレストランなどの提案から予約まで行ってくれます。目的や人数を伝えるだけで、最適なお店を探して提案してくれるので非常に便利です。

| クレジット カード |

アメリカン・エキスプレス・センチュリオンカード | JCBザ・クラス | ダイナース クラブカード プレミアムカード |

|---|---|---|---|

|

|

|

|

| 年会費 | 38.5万円(税込) 入会金55万円(税込) |

5万5,000円(税込) | 14万3,000円(税込) |

| ポイント 還元率 |

1.0% | 0.5% | 1.0% |

| 使いやすさ | ・スマホ決済に対応 (Apple Pay) ・タッチ決済に対応 |

スマホ決済に対応 (Apple Pay/Google Pay) |

スマホ決済に対応 (Apple Pay) |

| ポイントの 使い道 |

限定カタログの商品やマイル、他社ポイントへの交換など | ギフト商品やマイル、他社ポイントなどへの交換 | ・オリジナル商品や人気メーカー製品、商品券などとの交換 ・マイルや他社ポイントへの移行、キャッシュバックなども可能 |

| ステータス性 | 非常に高い | 非常に高い | 非常に高い |

| 特典・優待 | ・メタル製の重厚感あるカード ・専属のコンシェルジュがつく ・有名ホテルの上級会員の資格が得られる |

・専属のコンシェルジュがつく ・年1回、JCBが厳選した商品から好きなものを無料で1つもらえる ・ゴルファー保険やスマートフォン保険 ・プライオリティ・パスなど |

・専属のコンシェルジュがつく ・銀座プレミアムラウンジが利用できる ・限定のレストランで1人分のコース料金が無料になるなど |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

アメリカン・エキスプレス®・センチュリオンカードはアメックスの最高級カード!世界最高峰のステータス性を誇る

- アメリカンエキスプレスの中で最もランクの高いカードで、ステータス性はトップといっても過言ではありません。叶わない願いはないといわれるほど柔軟に対応してくれる専属のコンシェルジュがつき、ステータスの高さを強く感じられます。

| 年会費 | 38.5万(税込) 入会金 55万円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| 使いやすさ | ・スマホ決済に対応(Apple Pay) ・タッチ決済に対応 |

| ポイントの使い道 | 限定カタログの商品やマイル、他社ポイントへの交換など |

| ステータス性 | 非常に高い |

| 特典・優待 | ・メタル製の重厚感あるカード ・専属のコンシェルジュがつく ・有名ホテルの上級会員の資格が得られる |

| 詳細 | インビテーション制のカード |

アメリカン・エキスプレス®・センチュリオンカードは、ステータス性において最高峰のクレジットカードです。アメリカンエキスプレスのクレジットカードの中で、最もランクが高く、実際に保有している人は滅多にいません。

そのため、受けられる特典も非常に特別感のあるものばかりです。専属のコンシェルジュに頼めば、叶わない願いはないといわれるほどさまざまな要望を聞いてくれます。また、マリオットやヒルトン、インターコンチネンタルなど、名だたるホテルの上級会員になることが可能です。部屋のアップグレードや朝食無料、ウェルカムプレゼントなど多くの特別待遇が受けられます。

インビテーションの条件は公表されていませんが、少なくともランクが1つ下のアメリカン・エキスプレス®・プラチナ・カードで、継続的な多額の利用が必要です。最高のステータス性のアメリカン・エキスプレス®・センチュリオンカードが欲しいなら、まずはアメリカン・エキスプレス®・プラチナ・カードを使うところから始めましょう。

JCBザ・クラスはJCBブランドの最高級カード!

- 日本発の国際ブランドであるJCBで最高ランクであり、そのステータス性は世界中に認められています。専属のコンシェルジュに加えて、毎年JCBが厳選した商品から好きなものを1つ選べるサービスもあります

| 年会費 | 5万5,000円(税込) |

|---|---|

| ポイント還元率 | 0.5% |

| 使いやすさ | スマホ決済に対応(Apple Pay/Google Pay) |

| ポイントの使い道 | ギフト商品やマイル、他社ポイントなどへの交換 |

| ステータス性 | 非常に高い |

| 特典・優待 | ・専属のコンシェルジュがつく ・年1回、JCBが厳選した商品から好きなものを無料で1つもらえる ・ゴルファー保険やスマートフォン保険 ・プライオリティ・パス など |

| 詳細 | インビテーション制のカード |

JCBザ・クラスは、日本発の国際ブランドのJCBで最もランクが高いカードです。もちろんステータス性は世界で認められています。

JCBザ・クラスの保有者にも専属のコンシェルジュがつき、ホテルや移動手段の手配などを迅速に行ってくれて非常に便利です。また、毎年、JCBが厳選した商品から1つ選んで無料でもらえる優待があります。商品のジャンルは、グルメやライフスタイル、旅行など非常に幅広いです。

さらに、プライオリティ・パスも無料で発行でき、世界中の豪華なラウンジが使い放題になります。他にも、ゴルファー保険やスマートフォン保険などもあり、数えきれないほどの特典や優待があります。

ただし、JCBザ・クラスを手に入れるには、JCBプレミアムカードを利用してインビテーションをもらう必要があります。まずはJCBプレミアムカードを作って、支払いの遅延なく使い続け、インビテーションを待ちましょう。

ダイナースクラブ プレミアムカード

- 外資系の国際ブランドであるダイナースクラブで、最もランクの高いステータスカードです。銀座プレミアムラウンジの無料利用や限定のレストランでの1人分のコース料金無料などの特典があります。

| 年会費 | 14万3,000円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| 使いやすさ | スマホ決済に対応(Apple Pay) |

| ポイントの使い道 | ・オリジナル商品や人気メーカー製品、商品券などとの交換 ・マイルや他社ポイントへの移行、キャッシュバックなども可能 |

| ステータス性 | 非常に高い |

| 特典・優待 | ・専属のコンシェルジュがつく ・銀座プレミアムラウンジが利用できる ・限定のレストランで1人分のコース料金が無料になる など |

| 詳細 | インビテーション制のカード |

ダイナースクラブ プレミアムカードは、外資系の国際ブランドであるダイナースクラブのブラックカードです。アメリカンエキスプレスと共に、ステータス性の高い国際ブランドとして知られているので、そのブラックカードともなれば、社会的な信用度は抜群といえます。

優待や特典も豊富で、24時間対応のコンシェルジュや空港ラウンジの無料利用などは当然のようについています。また、銀座プレミアムラウンジを利用でき、銀座の中心地でいつでも気軽に休むことが可能です。さらに、ダイナースクラブ プレミアムカードの会員限定で、特別なレストランのコース料金が1人分無料になる特典もあります。

ダイナースクラブ プレミアムカードも、発行するにはインビテーションが必要です。発行したければ、ランクが1つ下のダイナースクラブカードを作り、しばらく使い続ける必要があります。

使い方・目的別!クレジットカード究極の1枚

ポイント還元率やステータス性とは異なり、それぞれの生活スタイルからおすすめできるクレジットカードを紹介します。

例えば、JALやANAなどの航空券と交換できる人気のポイントであるマイルは、飛行機に乗ることでも貯められますし、街中のお店でのショッピングでも貯められます。ただし、飛行機に乗って貯める人と、街中のお店でのショッピングで貯める人では、効率がよいクレジットカードは異なるのです。

出張や旅行の頻度が多いなら、飛行機に乗って効率よくマイルを貯められるカードがよいでしょう。そうでないなら、街中でのショッピングで効率がよいカードにするのが最適といえます。

このように生活スタイルごとにおすすめのクレジットカードが異なるので、どれを選ぶべきか紹介します。

クレジットカード究極の1枚 : マイル編

| クレジット カード |

ANA Visa 一般カード |

セゾンプラチナ・アメリカン・エキスプレス®・カード | ANAカード ソラチカ | Marriott Bonvoy®・アメリカン・エキスプレス®・カード |

|---|---|---|---|---|

|

|

|

|

|

| 年会費 | 2,200円(税込) ※初年度無料 |

3万3,000円(税込) | ・初年度:無料 ・2年目以降:2,200円(税込) |

3万4,100円(税込) |

| ポイント 還元率 |

0.5% | 0.65~1.0% | 0.5%~1.0% | 0.8% |

| 使いやすさ | ・スマホ決済が可能(Apple Pay/Google Pay) ・国際ブランドのVisa/Mastercardに対応 |

スマホ決済が可能(Apple Pay) | ・スマホ決済に対応(Apple Pay) ・タッチ決済に対応 |

|

| ポイントの 使い道 |

マイルへ交換 | JALマイルへ交換 | 全39の航空会社のマイルに交換 | |

| ステータス性 | なし | あり | なし | |

| 特典・優待 | ・毎年、継続特典で1,000マイルもらえる ・ANAグループ便の搭乗のたびに、割り増しボーナスマイルが貯まる ・ANAスカイホリデーやANAハローツアーなどが5.0%オフ ・国内線や国際線の機内販売が10.0%オフ など |

・国内空港ラウンジ無料 ・プライオリティ・パスが無料 ・会員専用のコンシェルジュデスクがある |

・年400万円以上の利用と利用継続で、1泊無料宿泊特典 ・Marriott Bonvoy「ゴールドエリート」会員資格の自動付与 など |

|

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

まずはマイルを貯めていきたい人に、おすすめできるクレジットカードを紹介します。

そもそもマイルの貯め方には、「空マイラー」と「陸マイラー」の2種類あるのをご存知でしょうか。空マイラーとは、実際に飛行機に乗ってマイルを効率よく貯める人のことです。一方、陸マイラーは街中のお店でのショッピングやオンラインショッピング、ポイントサイトなどを駆使してマイルを貯めていく人を指します。実は空マイラーと陸マイラーで、おすすめのクレジットカードは異なるのです。

また、ひとえにマイルといっても、ANAやJALなどの航空会社ごとに発行しているマイルの種類は異なります。どの航空会社のマイルを貯めるかでも、作るべきクレジットカードは違うのです。

マイルは、主に特典航空券に交換するとお得になります。特典航空券があれば、飛行機の片道もしくは往復分を無料にできるのです。例えば、ANAの場合、国内線であれば最低5,000マイルから交換できます。国際線だと、最低1万2,000マイルから交換可能です。

今回紹介するクレジットカードを使えば、決して無理ではないマイル数といえます。ぜひマイルを効率よく貯められるカードを作って、国内や海外旅行をお得に楽しんでください。

空マイラーにおすすめの究極の1枚

ここからは空マイラーにおすすめできるクレジットカードを紹介します。空マイラーとは、飛行機に乗ることで効率よくマイルを貯めていく人のことです。例えば、何度も飛行機に乗る機会のある仕事をしている人や、頻繁に旅行に行く人などにおすすめできます。

仕事や旅行のたびに、ここで紹介するクレジットカードを使って、マイルをどんどん貯めてください。

ANA Visa 一般カードは年会費2,200円とマイル系クレカの中で高コスパでポイントが貯まるカード

- 年会費が2,200円と安いにもかかわらず、継続特典でマイルがもらえるほか、ANAグループ便の搭乗時にボーナスマイルが貯まります。ANAの飛行機をよく使う人は必見です。

| 年会費 | 2,200円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 0.5% |

| 使いやすさ | ・スマホ決済が可能 (Apple Pay/Google Pay) ・国際ブランドのVisa/Mastercardに対応 |

| ポイントの使い道 | マイルへ交換 |

| ステータス性 | なし |

| 特典・優待 | ・毎年、継続特典で1,000マイルもらえる ・ANAグループ便の搭乗のたびに、割り増しボーナスマイルが貯まる ・ANAスカイホリデーやANAハローツアーなどが5.0%オフ ・国内線や国際線の機内販売が10.0%オフなど |

ANA Visa 一般カードは、マイルを効率よく貯められるクレジットカードの中でも、年会費が2,200円と安いです。三井住友カードが発行しているので、貯まるポイントはVポイントですが、1ポイント1マイルで交換ができます。

さらに、ANAグループ便の航空券を購入するたびに、10.0%の割り増しボーナスマイルがもらえる点も、空マイラーにとって魅力的な点です。ANAグループの飛行機に乗るたびに、ANA Visa 一般カードを使えば、どんどんマイルが貯まっていきます。

また、利用継続特典として、毎年1,000マイルもらえる点も大きなメリットです。カードを持ち続けているだけでも、マイルを貯められます。

ANA Visa 一般カードなら、飛行機に乗るときはもちろん、日々のショッピングでも同時にマイルを効率的に貯められるのでおすすめです。

\入会で1,000マイルゲット/

セゾンプラチナ・アメリカン・エキスプレス®・カードはマイルも優待も求める人におすすめの1枚

- 1,000円(税込)につき、JALマイルが10マイル貯まります。同時に、セゾンカードのポイントである永久不滅ポイントも貯まり、JALマイルに交換可能です。

| 年会費 | 3万3,000円(税込) |

|---|---|

| ポイント還元率 | 0.65~1.0% |

| 使いやすさ | スマホ決済が可能(Apple Pay) |

| ポイントの使い道 | JALマイルへ交換 |

| ステータス性 | あり |

| 特典・優待 | ・国内空港ラウンジ無料 ・プライオリティ・パスが無料 ・会員専用のコンシェルジュデスクがある |

セゾンプラチナ・アメリカン・エキスプレス®・カードは、年会費が3万3,000円と少し高いですが、JALのマイルが貯まりやすいクレジットカードです。

まずこのカードには、セゾンカードのポイントである永久不滅ポイントの貯まりやすさに、優遇があります。通常、1,000円(税込)で1ポイント貯まるところ、国内で利用すると1.5倍、海外で利用すると2倍になるのです。永久不滅ポイントは、200ポイントで600マイルに交換できます。

さらに、SAISON MILE CLUBが利用できるようになり、1,000円のショッピングごとに10マイルが貯まるのです。日々のショッピングで、永久不滅ポイントとマイルの両方を同時に獲得できます。結果、その分効率よくJALマイルが手に入るのです。

他にも、空港ラウンジの無料利用や会員専用のコンシェルジュデスクもついており、快適な旅行を実現できます。

JALのマイルを貯めていきたい人は、セゾンプラチナ・アメリカン・エキスプレス®・カードを有効活用しましょう。

\条件達成で最大10,000円分のAmazonギフトカードゲット/

【空マイラーにとって究極の1枚を選ぶとしたら】

ANAアメリカン・エキスプレス®・カード

年会費は7,700円。入会時と毎年の継続毎に1,000マイルがプレゼントされます。100円につき1ポイントが貯まるほか、ANAグループの利用だと1.5倍のポイントが貯まります。空港内店舗のANA FESTA5%オフや機内販売10%オフの優待も受けられます。ANAグループ便の利用では、通常のフライトマイルに加えて10%のボーナスマイルがプレゼント。ANAアメックスカードは一般カードですが、ゴールドステータスカードのような恩恵を多く受けられる点が特徴的です。空港から自宅まで無料で宅配してもらえる「手荷物無料宅配サービス」や、国内外14空港のラウンジ無料サービスが付帯します。特にラウンジ利用は同伴者1人も共に無料になる点が強みです。対象ラウンジを同伴者と利用する機会が多い方にオススメのクレジットカードです。

注意点として、ポイントをANAマイルに移行するには年間参加費6,600円の「ポイント移行コース」に登録する必要があります。登録すると1,000ポイントを1,000マイルの等価レートで交換が可能になります。ポイントの有効期限は通常3年ですが、ポイント移行コースに登録すると無期限となるため、期限切れの心配なく長期間ポイントを貯め続けることができます。大量のマイルを必要とする特典航空券との交換などのケースで、有効期限の無制限化は重宝するでしょう。

ポイント移行コースは毎年加入しない裏技が存在します。登録していなくてもポイントの期限は3年あるため、1~2年目は加入しなくてもポイントは消失しません。ポイントの交換が3年目以降でいいという場合は、3年目から登録することで2年分の年間参加費1万3,200円を節約できるでしょう。

ANAアメックスカードは、特定の加盟店でキャッシュバック特典が受けられるキャンペーン「アメックスオファー」を受けられる点も強みです。

陸マイラーにおすすめの究極の1枚

続いて、陸マイラーにおすすめできるクレジットカードを紹介します。

陸マイラーとは、飛行機には乗らず、日常生活でマイルを貯めていく人のことです。日々、コツコツとマイルを貯めていき、帰省シーズンや長期休暇などの航空券の値段が高騰するときに、マイルを消化するという使い方ができます。

ANAカード ソラチカは3つのポイントが貯まるため空・陸どちらで使っても効率良く貯まる

- ANAマイルはもちろん、メトロポイントやOki Dokiポイントも貯められるカードです。どちらのポイントもANAマイルに交換できるため、効率よく貯められます

| 年会費 | ・初年度:無料 ・2年目以降:2,200円(税込) |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | OkiDokiポイント |

| 発行スピード | 1週間程度 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマートフォン決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANAマイル |

| 申し込み条件 | 満18歳以上 |

| 国際ブランド | JCB |

| 締め日/支払日 | 15日/翌月10日 |

| 電子マネー | QUICPay |

ANAカード ソラチカは陸マイラーにおすすめの一枚です。ANAマイル、Oki Dokiポイント、メトロポイントの3つのポイントが貯まります。東京メトロの定期券を購入すれば、メトロポイントとOki Dokiポイントの2重取りが可能です。通勤や通学で東京メトロを利用する方におすすめのANAカードです。

OkiDokiポイントとメトロポイントの2つのポイントが貯まる

カードの利用で通常貯まるOkiDokiポイントに加え、東京メトロでの乗車やPASMO利用でメトロポイントを貯められます。

メトロポイントの貯まり方

| 乗車ポイント | 1乗車につき、 ・平日:5ポイント ・土休日:15ポイント |

|---|---|

| 電子マネー ポイント |

自動販売機:100円につき1ポイント 店舗:200円につき1ポイント |

貯まったメトロポイントは1ポイント=1円としてPASMOにチャージして利用できますので、OkiDokiポイントと合わせてお得に活用できます。

メトロポイントをANAマイルに交換可能

メトロポイントは、100ポイント=90マイルとしてANAマイルに交換することが可能です。

10マイルコースに登録すれば還元率1.0%相当でANAマイルを貯められます。

- 東京メトロを利用している方

- PASMOユーザーの方

- PASMO定期券を利用している方

Marriott Bonvoy®・アメリカン・エキスプレス®・カードは全てのマイルに変換できるマイルのハブ的なカード

- 貯まったポイントを全39の航空会社のマイルに交換できます。さらに、年400万円以上の利用で、最大3万5,000ポイント相当の宿泊特典を1泊無料でもらえます。

| 年会費 | 3万4,100円(税込) |

|---|---|

| ポイント還元率 | 0.8% |

| 使いやすさ | ・スマホ決済に対応(Apple Pay) ・タッチ決済に対応 |

| ポイントの使い道 | 全39の航空会社のマイルに交換 |

| ステータス性 | なし |

| 特典・優待 | ・年250万円以上の利用と利用継続で、1泊無料宿泊特典 ・Marriott Bonvoy「ゴールドエリート」会員資格の自動付与など |

Marriott Bonvoy®・アメリカン・エキスプレス®・カードは、マイルを貯めつつ、さらに旅行をお得かつ贅沢なものにできるクレジットカードです。このカードで貯められるポイントは、全39種類のマイルに交換できるため、海外にしかない航空会社の航空券をお得に手に入れられます。

さらに、年250万円以上(月12万5,000円)を利用すれば、1泊1室分の無料宿泊の特典がつくのです。交換レートが3万5,000ポイントまでの宿泊先を選べるので、非日常を味わえる素晴らしい宿泊ができるでしょう。通常利用で貯まったポイントも合算できるため、それ以上の価値がある宿泊特典を得ることもできます。

また、Marriott Bonvoy「ゴールドエリート」会員資格が自動付与され、部屋のアップグレードや午後2時までのレイトチェックアウトなどの特別待遇も受けられます。

通常利用で貯まったポイントをマイルに交換しつつ、無料宿泊特典がプレゼントされたら、同時にマイルを消化して贅沢な旅行をする、という使い方ができます。

年会費は3万4,100円(税込)と決して安くないですが、旅行に行くなら少しでも良いクオリティにしたい人なら、非常におすすめできる1枚です。

\3ヵ月以内に200万円以上の利用で7万ポイントゲット/

お得情報研究家としてSNSを中心に情報発信しており、自身の年間獲得ポイントは50万円相当を超える「ハイジ博士」さんに、陸マイラーにとって「究極の1枚」を厳選してもらいました。

年会費は初年度無料、2年目以降は2,200円です。入会時と継続毎に1,000マイルがプレゼントされます。空港内店舗のANA FESTA5%オフや機内販売10%オフの優待も受けられます。ANAグループ便の利用では、通常のフライトマイルに加えて10%のボーナスマイルがプレゼントされます。

ソラチカカードの特徴としてPASMO機能の充実が挙げられます。PASMOオートチャージが可能な上、東京メトロ利用の利用でメトロポイントがもらえます。1乗車につき平日は5ポイント、土休日は15ポイントが進呈されます。貯めたメトロポイントはANAマイルへ90%と高いレートで交換が可能です(月2万ポイント、1万8,000マイルまで)。

ライトなANAユーザーで、東京メトロをよく利用する方にオススメのカードです。

また、ANAマイルを高レートで入手するカードとしての裏技的な使い方もあります。

継続毎に年会費2,200円で1,000マイルがもらえるのも悪くないレートですが、さらにレートを高めることができます。JCBカードには「スマリボ」という自動リボ払いサービスを利用すると、年会費が一部キャッシュバックされる特典があります。

ソラチカカードの場合は1,375円のキャッシュバックなので、年会費825円で1,000マイルというは破格のレートでANAマイルが手に入ることになります。

年会費のキャッシュバックの条件には「スマリボに登録していること」のほかに「期間内にショッピングの利用があること」があるので、最低年1回の利用が必要です。

スマリボはリボ払いなので手数料が心配ですが、お支払いコースを標準コースにしている場合は1万円までは手数料も発生しません。100円程度の利用でもOKなので、毎年1回少額の決済を行うだけで効率よくANAマイルを獲得できます。

クレジットカード究極の1枚 : スマホ決済 + クレカ

最後に、スマホ決済とクレジットカードを組み合わせて考えたときに、究極の1枚となり得るカードを紹介します。

普段からスマホ決済をしているなら、そのときに最もお得になるクレジットカードを支払い方法に設定すれば、より効率よくポイントを貯められます。

とはいえ、ひとえにスマホ決済といえど、種類は非接触型IC決済をスマートフォンに登録して支払う方法とコード決済の2つに分けられます。

非接触型IC決済とは、物理的なカードを店員に渡さず、決済端末にかざすだけで支払いが完了する決済手段です。例えば、iDやQUICPayなどの電子マネー系やMastercard®やVisaタッチ決済などの国際ブランド系があります。これらの決済方法をApple PayやGoogle Payなどに登録すると、スマートフォンを決済端末にかざせば支払いできるようになるのです。

コード決済は、スマートフォンに表示されるQRコードやバーコードなどを決済端末にかざして支払う方法です。店員にコードを見せて読み取る場合もあります。PayPayや楽天ペイ、d払いなどが代表的なコード決済です。

ここまで紹介したスマホ決済の方法と、弊社が調査したクレジットカードを組み合わせて、最適な組み合わせを紹介します。

非接触型IC決済を使っている人が組み合わせるとお得になる究極の1枚

非接触型IC決済は、カードを直接やり取りせず、端末にかざすだけで決済ができる方法です。ただし、基本的にスマートフォンで決済するには、Apple PayかGoogle Payに登録することが必要です。

例えば、SuicaをApple PayかGoogle Payに登録すると、駅の改札でスマートフォンをかざせば、すぐに決済されて通れるようになります。さらに、Suicaをビュー・スイカカードでチャージすると、ポイント還元率が0.5%から最大3.0%にまで上がるのです。つまり、ビュー・スイカカードを作って、Suicaのチャージ方法として設定すれば、お得にポイントを貯めつつ交通機関を利用できます。

このような非接触型IC決済を使ったスマホ決済との組み合わせで、究極の1枚となり得るクレジットカードを紹介します。

| クレジット カード |

モバイルSuica,Suica × ビューカード |

モバイルPASMO,PASMO × 東急カード |

QUICPay × セゾンパール・アメリカンエキスプレス |

|---|---|---|---|

|

|

|

|

| 年会費 | 524円(税込み) | 1,100円(税込) ※初年度無料 |

無料 ※年1回の利用がなければ1,100円(税込) |

| ポイント 還元率 |

通常0.5%~最大5.0%(※2) | 通常:1.0% 最大:5.0% (毎月19日と29日に東急ストアで買い物) |

0.5%~2.0%(※) |

| 使いやすさ | ・スマホ決済に対応 (Apple Pay) |

Visa/Matercard対応Visaのタッチ決済・Mastercard®タッチ決済 ETCカード/家族カード発行可能 |

・スマホ決済に対応 (Apple Pay/Google Pay) |

| ポイントの 使い道 |

JRE POINT | TOKYUポイント加盟店での支払い PASMOチャージ ANA/JALマイル交換 他社ポイント |

ANA/JALマイル |

| ステータス性 | 一般カード | 一般カード | 一般カード |

| 特典・優待 | モバイルSuicaチャージで1.5%還元 | PASMOチャージでポイントが貯まる(1.0%) | QUICPayとの連携で2.0%還元(※) |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

|

カードを申し込む

|

カードを申し込む

|

カードを申し込む

|

※注釈

※1ポイント最大5円相当のアイテムと交換の場合となります。

※2ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

<利用例>モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※2事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

※交換商品によっては、1ポイントの価値は5円未満になります。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

いつもの支払いがSuica・モバイルSuicaの人はビューカードでチャージするとポイントがお得に

- Suicaにチャージしたときのポイント還元率が1.5%になり、最も高いです。さらに、定期券を購入すれば、ポイント還元率は3.0%にまで上がります。

| 年会費 | 524円(税込み) |

|---|---|

| ポイント還元率 | 通常0.5%~最大5.0% ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。 <利用例>モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。 ※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。 |

| 使いやすさ | ・スマホ決済に対応(Apple Pay) |

| ポイントの使い道 | JRE POINT |

| ステータス性 | なし |

| 特典・優待 | モバイルSuicaチャージで1.5%還元 |

旅行傷害保険が付帯している

ビューカード スタンダードには国内・海外旅行に行く際に役に立つ旅行傷害保険が付帯していて、万一旅行中にケガや病気などがあった場合は、最高1,000万円の補償が受けられます。保険は面倒な手続きは必要なく、ビューカード スタンダードを利用して旅行代金を支払うだけで適応されるので、よく旅行に行くという方にとっては便利な機能です。

Suicaチャージするだけでポイントが貯まる

ビューカード スタンダードは付帯しているSuicaにチャージするだけでJRE POINTが貯まるシステムになっています。通常のクレカ払いが1,000円につき5ポイントのところ、Suicaにチャージしたり定期券を購入するのにクレカ払いを利用すると1,000円につき15ポイントと3倍のポイントが貯まるのでおトク。

VIEW ショッピング ステーション経由でポイントが貯まる

ビューカードが運営してるショッピングサイト「VIEW ショッピングステーション」を経由してビューカード スタンダードでショッピングをすると最大で+20倍のJRE POINTが付与。楽天市場やYahoo!ショッピングなどの有名ショッピングサイトも多数出店しているので、自分が普段使っているショップがあればこちらを経由することをおすすめします。

日々の支払いがモバイルPASMO・PASMOの人は東急カードでオートチャージ設定するだけでお得に!

- PASMOにオートチャージすると、ポイント還元率が1.0%になり、最も高くなります。貯まったポイントを、1ポイント1円でPASMOにチャージすることも可能です。

| 年会費 | 1,100円(税込) ※初年度無料 |

|---|---|

| ポイント還元率 | 通常:1.0% 最大:5.0% (毎月19日と29日に東急ストアで買い物) |

| 使いやすさ | Visa/Matercard対応 Visaのタッチ決済・Mastercard®タッチ決済 ETCカード/家族カード発行可能 |

| ポイントの 使いやすさ |

TOKYUポイント加盟店での支払い PASMOチャージ ANA/JALマイル交換 他社ポイント |

| ステータス | 一般カード |

PASMOは、首都圏を中心に電車やバスの乗車、普段のお買い物に利用できるICカード。

東急カードでのPASMOオートチャージやPASMO定期券の購入では、「電車とバスで貯まるTOKYU POINT」で、チャージ金額の最大2.0%のPASMOポイントが貯まります。

電車とバスで貯まるTOKYU POINTでは、利用する東急カードの種類によって還元率が変わります。

電車とバスで貯まるTOKYU POINT

| TOKYU CARD ClubQ JMB もしくは各種ゴールドカード | その他の東急カード | |

|---|---|---|

| 東急線PASMO定期券 | 1.0% | 0.5% |

| PASMOオートチャージサービス | 1.0% | 0.2% |

| 東急バスノッテチャージサービス | 1.0% | 0.2% |

さらに、入会費、年会費無料のTOKYU ROYAL CLUBに入会すれば、次のようにポイント還元率がアップします。

ROYAL POINT CLUB

| TOKYU CARD ClubQ JMB もしくは各種ゴールドカード | その他の東急カード | |

|---|---|---|

| 東急線PASMO定期券 | 2.0% | 1.0% |

| PASMO オートチャージ サービス |

2.0% | 0.2% |

| 東急バス ノッテチャージ サービス |

2.0% | 0.2% |

PASMOを利用する場合、TOKYU CARD ClubQ JMB もしくは各種ゴールドカードを利用した方がお得です。

QUICPayの支払いはセゾンパール・アメリカン・エキスプレス®・カードで常時2%還元!(※)

- QUICPayで支払いをすると、ポイント還元率がいつもの決済でさらに2.0%(※)ポイントが貯まります。上限は30万円(税込)となっている点には注意が必要です。

| 年会費 | 無料 ※年1回の利用がなければ1,100円(税込) |

|---|---|

| ポイント還元率 | 0.5%~2.0%(※) |

| 使いやすさ | ・スマホ決済に対応(Apple Pay/Google Pay) |

| ポイントの使い道 | ANA/JALマイル |

| ステータス性 | なし |

| 特典・優待 | ・民、ジャンカラ、極楽湯、U-NEXTなど全国のレストランやレジャー施設、ショッピングモールなどで優待サービスを受けることができます |

※注釈

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

「QUICPay」をよく使うならセゾンパール・アメリカン・エキスプレス・カード(デジタルも可)を選びましょう。

QUICPayは、株式会社JCBが運営する後払い型の電子マネーです。QUICPayで代金を支払うには、クレジットカードと連携する必要があります。連携するクレジットカードによって還元率が異なります。

QUICPayはさまざまなクレジットカードでチャージできますが、中でもおすすめなのが、セゾンパール・アメリカン・エキスプレス・カード(デジタルも可)です。

QUICPayに セゾンパール・アメリカン・エキスプレス・カード(デジタルも可)を連携して、代金を支払うと、還元率が2%になります。

コード決済を使用している人が組み合わせると二重取りが可能な究極の1枚

コード決済は、スマホアプリを開いて表示されるQRコードやバーコードを、端末にかざしたり、店員に読み取ってもらったりして支払う方法を指します。例えば、PayPayや楽天ペイ、d払いなどが代表的なものです。

コード決済の魅力は、クレジットカードでチャージして支払うと、基本的にポイントを二重取りできる点にあります。ただし、コード決済によって、ポイントを二重取りできるクレジットカードは変わるので注意してください。実際にコード決済とクレジットカードの組み合わせで、ポイント還元率がどの程度上がるのかについて、次の表でまとめました。

コード決済とクレジットカードの組み合わせ

| 組み合わせ | コード決済のポイント還元率 | クレジットカードのポイント還元率 | 合計 |

|---|---|---|---|

| PayPay × PayPayカード |

ー | 1.0% | 1.0% |

| 楽天ペイ × 楽天カード |

1.0% | 0.5% | 1.5% |

| d払い × dカード |

0.5% | 0.5% | 1.0% |

| au Pay × au PAY カード |

ー | 1.0% | 1.0% |

| メルペイ × メルカード |

ー | 1.0% | 1.0% |

| ファミペイ × ファミマTカード |

最大1.0% | 0.5% | 最大1.5% |

| LINE Pay × LINE Payクレジットカード |

4.5% | 0.5% | 5.0% |

これらの組み合わせから、最もおすすめできるものを選りすぐって、得するコツと共に紹介します。

d払いでの支払いにdカードを利用するとポイント二重取りが可能

- dカードでd払いの支払いをすると、ポイント還元率が1.0%。さらに、dポイントカードも提示すれば1.5%と、ポイント2重取りができます。

- d払い対応店舗で、d払いでの支払い時にdポイントカードを提示すると、合計1.5%還元でポイント2重取りできます。

ポイント2重取りの内訳

| d払いでのお支払い | 100円につき0.5ポイント(還元率0.5%) |

|---|---|

| dポイントカードの提示 | 100円につき1.0ポイント(還元率1.0%) |

d払いの支払い方法にdカードを設定することで、チャージ不要でd払いを利用できます。

なお、2022年12月9日までは、dカード決済でのd払いで0.5%のポイントが付与され、ポイント3重取りが可能でした。ですが、2022年12月10日以降、d払いがdカード決済ポイントの進呈対象外となったため、現在可能なのは2重取りまでとなっています。実質の還元率は合計2.0%から1.5%まで改悪されたわけですが、「高還元率」の基準は1.0%といわれるので、未だお得なカードといえます。

ドコモ料金の支払いでdカードお支払割が適用

「dカードお支払割」が適用される点も魅力です。dカードお支払割とは、dカードを携帯料金の支払いに設定することで月々187円(税込)割引されるサービスです。

また、dポイントクラブ会員は、ドコモのケータイ回線およびドコモ光の利用料金1,000円につき10ポイントのdポイントが貯まります。

ただし、dカードでのドコモ料金の支払いによるポイントの付与はありませんので、注意が必要です。

dポイントは現金同様に使える便利なポイント

dポイントは、dポイント加盟店やドコモ料金の支払いに、1ポイント=1円として現金同様に利用できる便利なポイントです。4大共通ポイントの1つでもあり、使い道に困ることは少ないでしょう。

dポイントには、キャンペーンなどで付与される「期間・用途限定ポイント」があります。期間・用途限定ポイントもd払いやiDキャッシュバックに1ポイント=1円で利用できます。

クレジットカードを1枚に絞るメリット

所有するクレジットカードを「究極の1枚」として1枚だけに絞るのは、決して悪い選択肢ではありません。

JCBの「クレジットカードに関する総合調査」2021年度版では、4人に1人が「クレジットカードを1枚しか持っていない」とわかっています。クレジットカードを1枚に絞っているケースはけっして珍しくないのです。

クレジットカードを究極の1枚に絞るメリットは6つあります。

詳しく解説します。

管理しやすい

クレジットカードが複数枚あると、管理にかなり手間や時間がかかってしまいます。たとえば、シーンや場所によってJCB CARD Wや三井住友カード(NL)、アメリカン・エキスプレス・カードを使い分けるとしましょう。

カードによって締め日や引き落とし日、ポイントの確認方法は異なります。「いくら使ったのか?」「どれだけポイントが貯まるのか?」を確認するには、それぞれ管理画面で一つずつ確かめていく必要があるのです。

クレジットカードを究極の1枚に絞ると、複数枚を管理する手間が省けます。引き落とし額やポイントの確認も比較的簡単です。

また、物理的な管理も楽です。複数枚あると財布が膨れますし、目当てのカードを探さなければなりません。1枚に絞れば、比較的スムーズにカードを出すことができます。

ポイントをまとめて貯められる