歴史と伝統に加えて、ステータス感がある三井住友カード。デザインが一新され券面がかなりスタイリッシュになりました。「三井住友カード」とひとくくりにいってもカードの種類は様々であり、それぞれにコンセプトがあるため、ユーザーにとってのメリットも変わってきます。

この記事では、そんな三井住友カードの基本的な魅力と、各カードの特徴とおすすめカードを詳しく紹介していきます。三井住友カードの保有を考えているみなさんは、ぜひ参考にしてください。

三井住友カードを選ぶべき人はこんな人!

- 不正利用対策が充実しているカードを持ちたい方!

- カード明細や支払金額はアプリで一括管理したい方!

- 国内外どこでも使えるカードが欲しい方!

いわゆる通常ランクには三井住友カード(NL)と三井住友カード(一般カード)がある

三井住友カードといっても一般カードにあたるものが2種類あることはご存知でしょうか?三井住友カードの一般ランクには三井住友カードと三井住友カード(NL)があるのです。

まずは今、Visaタッチ決済などで流行っている三井住友カード(NL)の基本情報を見てみましょう。

| カード評価 | |||

|---|---|---|---|

| ★★★★★ | |||

| 年会費 | 無料 | 追加カード | ETCカード・家族カード |

| ポイント還元率 | 0.5%~7%(※1) | 付帯保険 | 海外旅行傷害保険・ショッピング |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)・WAON・PiTaPa |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay・Samsung Wallet |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

還元率のメリット・デメリット

メリット

- 対象コンビニ・飲食店でスマホのタッチ決済利用で最大7%(※)ポイント還元

- 登録している家族の人数によって最大+5%ポイント還元率アップ

デメリット

- 基本ポイント還元率自体は高くない

次に古き良き三井住友カード(一般カード)の基本情報を見てみましょう。

| カードの評価 | |||

|---|---|---|---|

| ★★★★☆ | |||

| 年会費 | 1,375円(税込) | 追加カード | ETCカード・家族カード |

| ポイント還元率 | 0.5%~7%(※1) | 付帯保険 | 海外旅行傷害保険・ショッピング |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)・WAON・PiTaPa |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay・Samsung Wallet |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

還元率のメリット・デメリット

メリット

- 対象のコンビニや飲食店でポイント還元率アップ

- 登録している家族の人数によって最大+5%ポイント還元率アップ

デメリット

- 基本ポイント還元率自体は高くない

ここからは三井住友カードの魅力について、特徴的なものを挙げて説明します。

三井住友カードの魅力

プロパーカードなのでステータス性が高い

クレジットカードは通常「プロパーカード」と「提携カード」の2種類に分類されます。それぞれのカードでステータス性の高さも違えば、受けられる優待サービス、付帯サービスの種類なども異なります。

三井住友カードはプロパーカードといって、クレジットカードの発行会社が独自に発行しているカードになります。そのため提供されるサービスは、カード会社の提供するクレジットカードサービスの一般的なもの(盗難補償やショッピング補償など)に限定されるのです。

一方提携カードは、提携会社のポイントプログラムや特定の店舗での優待特典なども受けられます。

ただし、ステータス性は基本的にプロパーカードの方が高いことは間違いありません。しかも利用状況などによって、よりハイステータスなカードに切り替わるポテンシャルも秘めています。

歴史と伝統があるカード

三井住友カードには、日本およびアジアで初めてVisaカードを発行し、時代が求めるニーズに対応して、常に先進的なサービスを消費者に提供してきた長い歴史があります。

1967年に株式会社住友クレジットサービスが誕生し、翌年春にはVisaの前身「バンクアメリカード」の発行元バンク・オブ・アメリカと提携、夏には国内専用のクレジットカード「住友クレジットカード」が生まれました。

現在国際ブランドはVisaとMastercardから選べます。どちらも日本国内はもちろんのことグローバルに使える国際ブランドで、海外での利用でも困りません。

三井住友カード(NL)のメリット

歴史がありステータス性が高い三井住友カードの主なメリットを以下で紹介しておきましょう。

対象店舗でスマホのタッチ決済の利用で最大7%ポイント還元

ポイント還元率は基本的には0.5%ですが、対象のコンビニ・飲食店(セブン-イレブン・ローソン・マクドナルドなど)でスマホのタッチ決済で最大7%ポイント還元です。(※1)

| カード評価 | |||

|---|---|---|---|

| ★★★★★ | |||

| 年会費 | 永年無料 | 追加カード | ETCカード・家族カード |

| ポイント還元率 | 0.5%~7%(※1) | 付帯保険 | 海外旅行傷害保険・ショッピング |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)・WAON・PiTaPa |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay・Samsung Wallet |

還元率のメリット・デメリット

メリット

- 対象のコンビニやマクドナルドなどでポイント還元率アップ

- スマホのVisaタッチ決済・Mastercard®タッチ決済利用で最大7%(※1)ポイント還元

デメリット

- 基本ポイント還元率自体は高くない

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※1 即時発行ができない場合があります。

※2※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

サポート体制やセキュリティ対策も万全

よくある不正利用の手口に対するセキュリティ対策が念入りに施されており、安全性の高いカードだといえるでしょう。ユーザーが困った場合のサポート体制も充実しているので、気軽に相談できるのも魅力です。

ポイントモールも充実

三井住友カードのポイントモールである「ポイントUPモール」経由でのショッピングではポイント還元率がアップしてお得になります。

Vポイントとして使いやすい

三井住友カードの利用額に応じて付与されるVポイントは1ポイントが1円相当で景品と交換でき、他社のポイントプログラムに移行することもできます。

また、スマートフォンアプリ「Vポイント」でチャージすることにより利用できる「Vポイントギフトコード」での利用も可能です。

海外旅行およびショッピング補償が標準装備

海外旅行傷害保険としては最高補償額2000万円、ショッピング補償としては年間100万円までの保険が標準仕様で付帯しています。ただし利用付帯なので、カードを使って決済していない旅行代金や商品には適用できません。

三井住友カードのデメリット

三井住友カードのメリットを紹介したところで、デメリットにも目を向けておきましょう。

ポイント還元率が0.5%

還元率に関しては基本が1%の他社カードもたくさんあるので、還元率が良い方であるとはいえません。単にポイントの獲得しやすさだけで考えるのであれば、他のカードの方が良い場合も考えられます。

年会費が有料

基本的に会費は有料ですが、学生カードは在学中無料、一般カードはリボ払いの登録&利用での「条件付き無料」です。

リボ払いはそれ自体が手数料の掛かるものなので、必ずしもお得とはいえません。

年代別のおすすめ三井住友カード

ユーザーの年代によって、おすすめできる三井住友カードが変わってきます。それぞれの年代別で見ていきましょう。

大学生や20代前半におすすめ

大学生や学生や20代前半の方には「三井住友カード(NL)」がおすすめです。

「三井住友カード(NL)」はセキュリティ対策として券面のどこにも会員番号が記載されないナンバーレスのカードで、申し込み資格は高校生を除く満18歳以上の人です。

タッチ決済対応カードでスマホのタッチ決済で最大7%ポイント還元になり、一般カードよりもポイント還元率が勝ります。また、年会費は本人のカードおよび家族カードも含めて永年無料です。

キャッシュレス決済のApple Pay、iD(専用)、Google PayやPiTaPa、WAONに対応しています。

| カード評価 | |||

|---|---|---|---|

| ★★★★★ | |||

| 年会費 | 永年無料 | 追加カード | ETCカード・家族カード |

| ポイント還元率 | 0.5%~7%(※1) | 付帯保険 | 海外旅行傷害保険・ショッピング |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)・WAON・PiTaPa |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

社会人になったら「三井住友カード ゴールド(NL)」も選択肢に

社会人の方には「三井住友カード ゴールド(NL)」がおすすめです。

ゴールドランクの優待にて優雅なサービスが体験できるステータスカードといえます。申し込み資格は満18歳以上で、ご本人に安定継続収入のある方(高校生は除く)が対象です。

旅行は海外に限定されずに国内にも適用され、最高5000万円の補償額にアップ。そのうちの1000万円は自動付帯分で利用付帯分が4000万円です。ショッピング補償も年間300万円の補償額にアップします。

| カードの評価 | |||

|---|---|---|---|

| ★★★★☆ | |||

| 年会費 | 5,500円(税込)(※1) | 追加カード | ETCカード(※3)・家族カード |

| ポイント還元率 | 0.5%~7%(※2) | 付帯保険 | 国内旅行傷害保険/海外旅行傷害保険:最大5,000万円 ショッピング:最大300万円 |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)・WAON・PiTaPa |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay |

年間100万円のご利用で翌年以降の年会費永年無料

年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3

ETCカード・550円(税込)

初年度無料

前年度に一度でもETC利用のご請求があった方は年会費が無料

還元率のメリット・デメリット

メリット

- 対象のコンビニやマクドナルドなどでポイント還元率アップ

- ゴールドカードでは高還元率

デメリット

- 基本ポイント還元率自体は高くない

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

30代からは「プラチナプリファード」も選択肢に

30代からはステータスが確固たるものになるプラチナランクのカードがおすすめです。

「三井住友カード プラチナプリファード」は「サービスはシンプルに、リワードはリッチに」と銘打った、ポイント獲得にフォーカスしたカードです。カード利用時のポイントは基本的に一般カードの2倍なので、1%のポイント還元率となります。

申し込み資格は満20歳以上で本人に安定継続収入のある人で、年会費は税込3万3000円、家族カードの年会費は無料です。

| カードの評価 | |||

|---|---|---|---|

| ★★★★☆ | |||

| 年会費 | 33,000円(税込) | 追加カード | ETCカード・家族カード |

| ポイント還元率 | 1%~15% ※ | 付帯保険 | 国内旅行傷害保険/海外旅行傷害保険:最大5,000万円 ショッピング:最大300万円 |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)、PiTaPa、WAON |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

還元率のメリット・デメリット

メリット

- 通常ポイント還元率が1%

- 特約店利用でポイント還元率が最大+9%

- 外貨を利用したショッピングでポイント還元率が+2%に

デメリット

- +9%のポイントアップ対象店はそこまで多くない

ハイステータスなエグゼクティブなら「プラチナ」も

ミドルからシニアのエグゼクティブには、最上位のステータスを誇るカード「三井住友カード プラチナ」がおすすめ。

申し込み資格は満30歳以上で、本人に安定継続収入のある人。年会費は本会員税込5万5000円、家族会員は無料です。

優雅なライフスタイルをさらに充実したものにするために、海外旅行先での困りごとへの対応やショッピング、ダイニングの手配までグローバル規模でサービスが受けられます

| カードの評価 | |||

|---|---|---|---|

| ★★★★★ | |||

| 年会費 | 55,000円(税込) | 追加カード | ETCカード・家族カード |

| ポイント還元率 | 0.5%~7%(※) | 付帯保険 | 国内旅行傷害保険/海外旅行傷害保険:最大5,000万円 ショッピング:最大300万円 |

| 貯まるポイント | Vポイント | 電子マネー機能 | iD(専用)、PiTaPa、WAON |

| 交換可能マイル | ANAマイル | スマホ決済 | Apple Pay・Google Pay |

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

還元率のメリット・デメリット

メリット

- プラチナカードなのにポイント還元率が高い

- ポイントアップ店利用でポイント最大5倍

デメリット

- 基本ポイント還元率自体は高くない

「三井住友カード(NL)」とベーシックカードの違いは?

「三井住友カード(NL)」と「三井住友カード」はよく似ている印象ですが、違う点を解説しておきましょう。

「三井住友カード」の追加カードにはネット専用のバーチャルカードが発行できますが、三井住友カード(NL)ではできません。また、ショッピング補償も三井住友カード(NL)には付帯なしです。

しかし三井住友カード(NL)は年会費が永年無料になっています。しかもタッチ決済が可能で、スマホのタッチ決済で最大7%ポイント還元できます。

| 三井住友カード(NL) | 三井住友カード | |

| 年会費 | 永年無料 | 1,375円(税込) |

| 追加カード | ETCカード 家族カード |

ETCカード 家族カード バーチャルカード |

| ショッピング補償 | なし | 年間100万円の補償 ただし海外の利用と国内のリボ払い・3回以上の分割払いが対象 |

| スマホのタッチ決済 | スマホのタッチ決済で 最大7%ポイント還元 |

未対応 |

三井住友カード プラチナプリファードと三井住友カード プラチナの違いは?

「三井住友カード プラチナプリファード」と「三井住友カード プラチナ」の主な違いは4点あります。年会費の違い、ポイント還元率の違い、申し込み対象年齢の違い、旅行傷害保険の補償額の違いです。

そもそもプラチナリファードは、ポイント獲得をメインとするユーザーのためにポイントにフォーカスしたカードといえるでしょう。

プラチナプリファードは、プラチナならではのVIPな優待サービスには及びませんが、 ポイント獲得に関してはお得になるさまざまなサービスが用意されています。

| 三井住友カード プラチナプリファード |

三井住友カード プラチナ |

|

| 年会費 | 3万3000円(税込) | 5万5000円(税込) |

| ポイント還元率 | 1% 特約店の利用で+1~14% |

0.5% |

| 申し込み対象年齢 | 満20歳以上 | 満30歳以上 |

| 海外・国内旅行 傷害保険補償額 |

最高5000万円 | 最高1億円 |

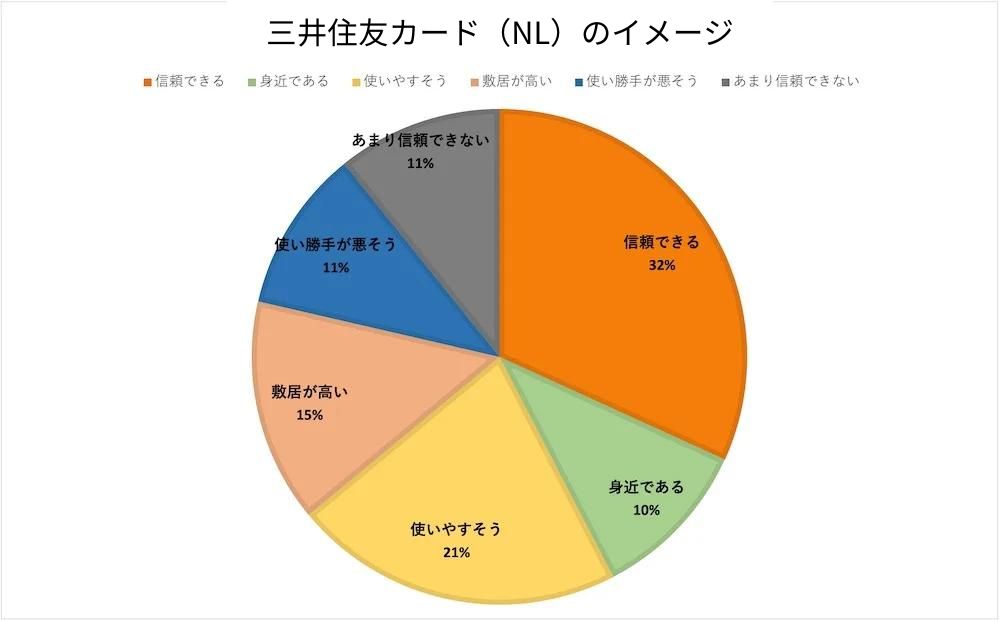

三井住友カードのイメージ調査の結果は?

株式会社ZUUが2021年4月にクレジットカード保有者500名を対象に行った調査では、三井住友カード(NL)が非常にイメージの良いカードであることがわかりました。(実査機関:クロス・マーケティング)

実査機関:クロス・マーケティング

年齢と目的で三井住友カードの種類を選ぼう

三井住友カードの基本的な魅力と、その中の主なカードの持つ魅力とおすすめカードを詳しく紹介しました。

対象の年代やそれに関係するコンセプトが明確なので、どういう面のメリットが多いかが異なっています。三井住友カードの保有を考えている方は、ご自身の年齢とカード使用の目的に照らして、どのカードがふさわしいかを考えてみてください。

公式サイト:https://marron-financial.com/

新井智美の関連記事一覧

調査概要

| 実査機関 | 株式会社クロス・マーケティング |

|---|---|

| 調査目的 | クレジットカード保有者への満足度に関する調査 |

| 調査対象 | クレジットカードの利用または保持している方 |

| 調査方法 | インターネットリサーチ |

| 調査対象者数 | 500名 |

| 調査実施期間 | 2021年4月 |

| 調査対象地域 | 日本国内 |

| 母集団 | クレジットカードの利用または保持している、20歳~69歳の男女500名 |

.png?v=1624777644)

デジタルカードであるナンバーレスカードで、申し込みから最短10秒(※1)で発行できる点が魅力の三井住友カード(NL)。特徴は、対象のコンビニエンスストアやマクドナルドなどでスマホのタッチ決済を利用すれば、ポイント還元率が7%(※2)になることです。基本のポイント還元率が0.5%であることを考えると、コンビニエンスストアでの利用でそこまで還元率がアップするのはかなりの魅力と言えるのではないでしょうか。もちろんナンバーレスカードならではの不正利用に対する安心を得られることも特徴です。年会費も永年無料なので、対象コンビニやマクドナルドなどでの利用が多く、スマホのタッチ決済に慣れている人であれば、持っておいて損はないカードと言えます。