(画像=編集部作成)

【目次】

①️メンタルヘルステクノロジーズIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- 株式会社メンタルヘルステクノロジーズ

- コード

- 9218

- 市場

- マザーズ

- 業種

- サービス業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 刀禰 真之介 / 1979年生

- 会社住所

- 東京都港区赤坂3-16-11 東海赤坂ビル4階

- 設立年

- 2011年

- 社員数

- 17人(2022年1月31日現在)

- 事業内容

- メンタルヘルスソリューション事業、メディカルキャリア支援事業、デジタルマーケティング事業

- URL

- https://mh-tec.co.jp/

- 資本金

- 459,700,000円 (2022年2月18日現在)

- 上場時発行済み株数

- 9,616,000株

- 公開株数

- 1,248,800株

- 連結会社

- 1社

- スケジュール

- 仮条件決定:2022/03/07→560~630円に決定

- ブックビルディング期間:2022/03/09 - 03/15

- 公開価格決定:2022/03/16→630円に決定

- 申込期間:2022/03/17 - 03/23

- 上場日:2022/03/28→初値880円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:みずほ証券

- 引受証券:野村證券

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:東海東京証券

- 引受証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:

マネックス証券 (マネックス証券の詳細記事はこちら)

- 引受証券:東洋証券

- 引受証券:水戸証券

- 引受証券:岩井コスモ証券

- 引受証券:極東証券

- 引受証券:

楽天証券 (楽天証券の詳細記事はこちら)

- 引受証券:松井証券

(松井証券の詳細記事はこちら)

- 大株主

- 刀禰真之介 37.31%

- ファストトラックイニシアティブ2号投資事業有限責任組合 17.25%

- (株)Orchestra Investment 4.04%

- Skyland Ventures 1号 投資事業有限責任組合 3.85%

- (株)ベクトル 3.85%

- INTAGE Open Innovation 投資事業有限責任組合 3.85%

- (株)杏林舍 1.93%

- 和田洋 1.64%

- 山田真弘 1.45%

- Aflac Ventures LLC(国内代理人:アフラック・イノベーション・パートナーズ(同))、(株)H&Pコンサルティング 1.35%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2018/12 単体実績

116,419 -135,136 -135,426 289,257 - 2019/12 連結実績

646,306 -225,625 -226,205 46,742 - 2020/12 連結実績

947,040 -147,621 -149,056 -2,314 - 2021/09 第3四半期連結実績

1,003,942 120,006 114,683 116,868 - ロックアップ情報

- 指定された株主は上場後90日目の2022年6月25日まで

または、上場後180日目の2022年9月23日までは普通株式の売却ができず(例外あり) - 調達額(公開株数×公開価格)

- 7億8674万4000円(1,248,800株×630円)

- 潜在株数(ストックオプション)

- 822,000株

- ビジネスモデル解説(執筆=株価プレス管理人)

- 株式会社メンタルヘルステクノロジーズ<9218>は、産業医及び保健師等による役務提供サービスと労働者の心身の健康管理に関する各種クラウド型サービス「ELPIS」を、「産業医クラウド」の名称で提供する事業などを手掛ける企業である。

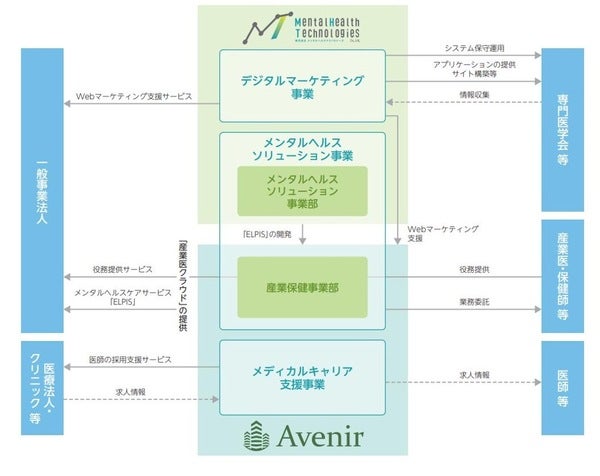

(画像=新株式発行並びに株式売出届出目論見書)

■事業内容詳細

同社は下記3事業を展開している。

・メンタルヘルスソリューション事業

・メディカルキャリア支援事業

・デジタルマーケティング事業

●メンタルヘルスソリューション事業

メンタルヘルスソリューション事業では、メンタルヘルスケアサービス「ELPIS」の開発及びサービス提供が行われている。産業医及び保健師等による役務提供サービスと、労働者の心身の健康管理に関する各種クラウド型サービス「ELPIS」をパッケージ化し「産業医クラウド」の名称で企業に提供している。

「産業医クラウド」は、従来産業医が行っていた産業医療業務を整理した。産業医のみが実施できる業務と、保健師等の産業医以外の専門家やスタッフ及びクラウドサービスに置き換え可能な業務に切り分け、企業における産業医業務の事務負担とコストを引き下げつつ、従業員の健康管理の質を高めるサービスである。なお、労働安全衛生法では50名以上の労働者を使用する事業場では産業医の選任が義務付けられており、法令違反に対しては刑事罰も含めた罰則が設けられている。(画像=新株式発行並びに株式売出届出目論見書)●メディカルキャリア支援事業

メディカルキャリア支援事業は職業安定法に基づいて行う有料職業紹介事業であり、主に医師を医療機関に紹介する採用支援サービスを行っている。

同事業では、常勤医師の場合は医療機関へ入職した時点で医療機関からの紹介料が発生する契約となっている。また非常勤医師の場合は、入職時にその年の想定稼働時間に応じて紹介料を受領する場合と実際に勤務した時点で紹介料が発生する場合の2パターンがある。

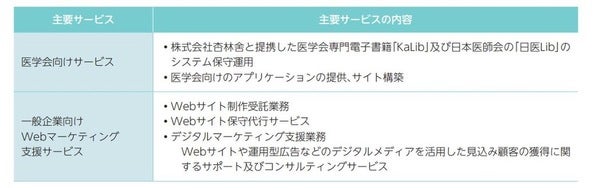

●デジタルマーケティング事業

デジタルマーケティング事業では、医学界向けサービスとWebマーケティング支援サービスを提供する。具体的なサービス内容は下記となっている。(画像=新株式発行並びに株式売出届出目論見書)■2020年12月期の部門別損益

2020年12月期 売上高9.5億円(前期比47%増)、営業利益▲1.5億円(前年同期▲2.3億円)

・メンタルヘルスソリューション事業 売上高7.4億円(同52%増)、セグメント利益▲0.5億円(同▲0.5億円)

・メディカルキャリア支援事業 売上高1.2億円(同39%増)、セグメント利益▲0.6億円(同▲0.8億円)

・ITソリューション事業 売上高0.9億円(同20%増)、セグメント利益▲0億円(同0.2億円)

2020年12月期は全体売上の7割以上がメンタルヘルスソリューション事業から計上されている。しかし同事業は赤字が継続中。メディカルキャリア支援事業も赤字である。

ITソリューション事業は売上0.9億円の規模ではあるが収支均衡となっている。

■業績推移

2018年12月期 売上高1.2億円、経常利益▲1.4億円、当期純利益▲1.4億円

2019年12月期 売上高6.5億円、経常利益▲2.3億円、当期純利益▲2.3億円

2020年12月期 売上高9.5億円、経常利益▲1.5億円、当期純利益▲1.5億円

2021年12月期 売上高15億円、経常利益1.4億円、当期純利益1.6億円

2022年12月期(予想) 売上高20億円、経常利益3.0億円、当期純利益2.6億円

※2019年12月期より連結決算

増収が続く一方で赤字も継続。赤字は2019年12月期がピークとなった。

2021年12月期は売上高15億円、経常利益1.4億円での着地であり、経常利益1億円を超える黒字となった。損益分岐点を超え本格的な黒字計上のステージ入りした状態といえる。

2022年12月期は売上高20億円、経常利益3.0億円の増収増益の予想である。経常利益は3億円に到達し前期比で2倍以上の予想としている。

なお、2020年12月期が公開申請決算期であり、期越え決算でのIPOである。

■財務内容

2020年12月期末時点で、資産合計3.7億円に対し純資産合計▲0.0億円(▲2百万円)であり債務超過。借入金2.0億円に対し現預金1.9億円を有している。

資産合計3.7億円のうち現預金1.9億円、売掛金1.2億円など流動資産合計3.2億円であり、資産のほとんどが流動資産により構成されている。

なお無形固定資産としてソフトウェアなどを0.5億円計上している。

また2021年12月期末時点では、資産合計6.6億円に対し純資産合計2.5億円、自己資本比率37%であり債務超過は解消されている。

■資金使途

IPOにより1.2億円の資金調達を行い人材採用費及び人件費に充当予定である。

公募50,000株、売出1,198,800株であり売出が多数のIPOとなっている。売出はVC保有株及び刀禰社長の保有株中心に行われる。

■株主構成

筆頭株主は刀禰社長であり株式の37%(うち3.9%は潜在株式)を保有している。第2位株主のファストトラックイニシアティブ2号投資事業有限責任組合(株式シェア17%)以下、多数のVCが株主参入している。VC比率は約3割である。

VCはIPO後90日もしくは株価1.5倍のロックアップ契約を締結済み。

■まとめ

産業医及び保健師等による役務提供サービスと労働者の心身の健康管理に関する各種クラウド型サービス「ELPIS」を、「産業医クラウド」の名称で提供する事業などを手掛ける企業のIPO案件である。

企業社会におけるメンタルヘルスケアの重要性の認識とともに、同社の「産業医クラウド」への注目度も向上しており着実な成長を続けている。2020年12月期は売上高9.5億円、経常利益▲1.5億円の赤字かつり若干の債務超過となった。しかし2021年12月期には黒字化し債務超過も解消している。2022年12月期は売上高20億円、経常利益3.0億円の予想であり、経常利益は前期比で2倍以上を見込んでいる。積み上げ型のビジネスモデルであり、今後も継続的な黒字が期待できる。

2021年12月期に経常利益1億円を超えて本格黒字化のステージに入りつつある。IPO後どのようなスピード感で成長が行われるのか、という点が今後の注目ポイントになると考えられる - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、企業向けにメンタルヘルスサービスを提供し、主力はメンタルヘルスソリューション事業、その他に、メディカルキャリア支援事業、デジタルマーケティング事業を展開している。上場市場は東証マザーズ。

株価のバリュエーションは、公開価格時価総額が60億円、2022年12月期の業績予想ベースのPER 23.7倍となっている。上場当日の株価動向は、資金吸収額が10億円弱となっており、需給に不安はないが、当日の市況により初値は大きく違いが出ると見る。前日の欧米市場が堅調ならば、初値は前場の遅い時間または後場まで持ち越されるが、欧米市場のボラティリティが高いと公開価格以上で初値が付いても個人投資家が売り急ぐため、公開価格割れの展開も予想する。

また、セカンダリー市場においては、VC比率が売出し後も発行済株式数に対し30.65%となっており、ロックアップ明けにVCの名前が株主から消えるまでは上値は重いかもしれない。中長期的には、企業の社員に対するメンタルヘルスの意識は高く、当社のサービスを導入する企業の増加傾向は維持できそうだ。上場後、VCの売りで株価が押した場合は、買い場となるかもしれない。また、業績予想の上方修正も期待できるので、開示情報には注目したい。