(画像=編集部作成)

【目次】

①️ブロードエンタープライズIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- 株式会社ブロードエンタープライズ

- コード

- 4415

- 市場

- マザーズ

- 業種

- 情報・通信業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 中西 良祐 / 1974年生

- 会社住所

- 大阪府大阪市北区太融寺町5番15号

- 設立年

- 2000年

- 社員数

- 104人(2021年9月30日現在)

- 事業内容

- マンション向け高速インターネット「B-CUBIC」、後付けIoTオートロ ックシステム「ブロロック」を展開

- URL

- https://www.broad-e.co.jp

- 資本金

- 90,000,000円 (2021年11月10日現在)

- 上場時発行済み株数

- 2,899,000株

- 公開株数

- 728,000株

- 連結会社

- なし

- スケジュール

- 仮条件決定:2021/11/25→2,390~2,790円に決定

- ブックビルディング期間:2021/11/29 - 12/06

- 公開価格決定:2021/12/07→2,790円に決定

- 申込期間:2021/12/08 - 12/13

- 上場日:2021/12/16→初値3,005円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:みずほ証券

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:

楽天証券 (楽天証券の詳細記事はこちら)

- 引受証券:松井証券

(松井証券の詳細記事はこちら)

- 引受証券:

マネックス証券 (マネックス証券の詳細記事はこちら)

- 引受証券:三菱UFJモルガン・スタンレー証券

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 引受証券:岩井コスモ証券

- 引受証券:東洋証券

- 大株主

- 中西良祐 93.39%

- 中西美津代 0.62%

- 上田大介 0.49%

- 山本和生 0.49%

- 鈴木崇史 0.39%

- (株)ウォーターウィッシュ 0.39%

- DOORCOM(株) 0.39%

- 金子俊二 0.30%

- 山口哲央 0.30%

- 畑江一生 明治崇 末吉勝幸 林雅浩 武田宗一郎 0.30%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2018/12 単体実績

1,248,682 112,080 122,543 202,935 - 2019/12 単体実績

1,421,416 204,159 115,631 318,566 - 2020/12 単体実績

1,588,854 196,108 135,512 454,078 - 2021/09 第3四半期単体実績

1,587,561 215,973 135,410 589,489 - ロックアップ情報

- 中西良祐、株式会社ディーアイは上場後180日目の2022年6月13日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×仮条件上限)

- 20億3112万0000円(728,000株×2,790円)

- 潜在株数(ストックオプション)

- 190,200株

- ビジネスモデル解説(執筆=株価プレス管理人)

- 株式会社ブロードエンタープライズ<4415>はマンションなどの集合住宅向けにインターネットサービス「B-CUBIC」などを提供する大阪に本社を置く企業である。

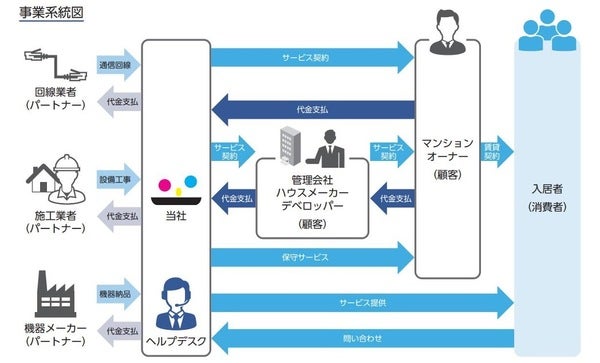

(画像=新株式発行並びに株式売出届出目論見書)■事業内容、「B-CUBIC」について

同社はマンションオーナー、不動産管理会社、ハウスメーカー等が建築・管理する集合住宅を対象にインターネットサービスを提供している。同社のインターネットサービスは、集合住宅に光回線を敷設するインターネットシステムの導入工事からインターネットシステム導入後のインターネット接続環境の維持、保守サービスまでを「B-CUBIC」ブランドで総合的に提供している。

また「B-CUBIC」はIoT商材である顔認証付きIoTインターフォンシステム「BRO-LOCK」やセキュリティカメラ等の商品やサービスを組み合わせ、スマートフォン・タブレット・PCでの遠隔監視が可能である。

一般的な「全戸一括型」のインターネットサービスは、マンションオーナーが導入時に初期工事費用の全額を負担するケースが多い。一方で同社の「B-CUBIC」は初期導入費用0円で導入が可能。マンションオーナーの資金負担を軽減させるサブスクリプションモデルであり、同社はマンションオーナーから継続的にインターネットサービス提供料を受領する。

通常の大手通信事業者のインターネットサービスは、利用を希望する入居者からの個別の申込みと個別の導入工事が必要で、各入居者には初期工事費用や毎月の利用料負担が発生する。一方で「B-CUBIC」は、入居者の申込み不要且つ無料でインターネットの利用が可能である。

尚、「B-CUBIC」は直販、取扱店、代理店、OEMの4つの販売方法がある。

●BRO-LOCKサービスについて

同社はマンションのエントランスをオートロック化するための顔認証付きIoTインターフォンシステム「BRO-LOCK」の提供も行っている。同システムは取り付けにあたり住戸内までの配線工事が不要である。また「B-CUBIC」のインターネット回線と共有できるため、取り付け工事が簡易でマンションオーナーのコスト負担が軽減される。「BRO-LOCK」も「B-CUBIC」と同様に初期導入費用はかからない。

■対処すべき課題

賃貸住宅の建築需要が堅調に推移する一方で、空き部屋数も増加する環境下、不動産の差別化・高付加価値化が求められている。また新型コロナウイルス感染症の拡大によるテレワークの急激な広がりを受け、安定したインターネット環境が重要なインフラと認識されている。

同社は顧客の需要増加に対応し、引き続き安定的にサービスを提供できる体制の強化を図る。またマンション入居者に対してインターネット環境を提供するための設備を導入する「B-CUBIC」を中心に、マンションオーナー等の賃貸マンション経営におけるキャッシュフローの最大化を目指して、マンションの付加価値を高める様々なサービスの提供を行う。

■業績推移

2018年12月期 売上高12億円、経常利益1.1億円、当期純利益1.2億円

2019年12月期 売上高14億円、経常利益2.0億円、当期純利益1.2億円

2020年12月期 売上高16億円、経常利益2.0億円、当期純利益1.4億円

2021年12月期(予想) 売上高24億円、経常利益5.3億円、当期純利益3.5億円

着実に増収を続けており、2019年12月期は経常利益2億円の大台に到達した。2020年12月期は増収ながら経常利益は横ばい、当期純利益は若干の増益となった。

2021年12月期は売上高24億円、経常利益5.3億円の予想であり、経常利益5億円を超える大幅な増収増益の予想である。2021年12月期Q3(累計)は売上高16億円、経常利益2.2億円となっている。Q3(累計)で既に前期通期並みの数字であり、大幅な増収増益は確実な状態である。

■財務内容

2020年12月期末時点で資産合計20億円に対し純資産合計4.5億円、自己資本比率22%である。

借入金13億円に対し、現預金7.2億円を有している。資産合計20億円のうち、現預金7.2億円、売掛金9.0億円など流動資産合計17億円となっている。

キャッシュ・フロー計算書において、営業活動によるキャッシュ・フローが2020年3月期は▲1.3億円のマイナスとなっている(2019年12月期2.0億円)。売上債権の増額(▲2.8億円)がマイナスの主な要因である。

■資金使途

IPOにより12億円の資金調達を行い、下記使途を予定している。

・支社開設 0.9億円

・ソフトウェアハードウェア開発 1.5億円

・商材である通信機器及び工事資金 7.2億円

・人件費 2.3億円

・借入金返済 0.2億円

調達資金の半数以上は通信機器などの設備機器購入費及び工事費用に充当される。

■株主構成

中西社長が筆頭株主であり株式の93%(うち0.8%が潜在株式)を保有している。

社長が株式シェアの9割以上を保有する安定的な株主構成である。また個人中心の株主構成となっている。

■まとめ

大阪に本社を置くマンションなどの集合住宅向けにインターネットサービス「B-CUBIC」などを提供する企業のIPO案件である。

同社サービスを利用することで、マンションオーナーは初期投資費用をかけずにインターネットマンションの実現が可能となる。設備投資や工事費用を同社が負担する反面、マンションオーナーはサービス利用料を継続的に同社に支払う。よって同社にとっては積み上げ型のビジネスモデルであるが、新規顧客の獲得とともに設備費や工事費などの資金支出が伴う。

2020年12月期は増収となったが利益水準は横ばいとなった。しかし2021年12月期は売上高24億円、経常利益5.3億円の大幅な増収増益が予想されている。

事業拡大に設備費や工事費の手元資金が必要とされる中で、IPOにより事業拡大の運転資金が確保され成長を加速することができるのか、という点が今後の注目ポイントになると考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、マンション向け高速インターネット「B-CUBIC」、後付けIoT(モノのインターネット)オートロックシステム「ブロロック」を提供する事業を展開している。上場市場は東証マザーズ。

株価のバリュエーションは、公開価格時価総額が81億円、2021年12月期の 業績予想ベースのPERは23.44倍となっている。上場当日の株価動向は、資金吸収額は23億円とやや大きめの調達となっていることや、同日のもう1件IPOがあることもあって、需給的にみて大きく買い先行とはなりにくく、初値は前場の中ごるには付くと予想する。

セカンダリー市場においては、当社は12月決算なので、2月中旬には決算発表となり、来期の業績予想が出て来る。ビジネスモデルからすると、おそらく来期も増収増益となりそうで、決算発表後は買われる展開となるだろう。但し、当社の事業の参入障壁は低いため、大きく上値を追う展開とはなりにくいと考えておいた方が良い。

中期的な需給という面においては、上場前は1人株主であり、ロックアップ明けにおいても、売り急ぐ株主がいないので、需給で崩れる心配はなさそうだ。