「10年固定金利って35年固定と何が違うの?」

「変動金利より安心できそうだけど、実際どうなの?」

10年固定金利が気になっている人の多くが、こうした悩みを抱えているのではないでしょうか。

10年固定金利は、返済額が一定で家計の見通しが立てやすく、はじめての住宅ローンにも人気の金利タイプです。

ですが、内容をよく比較せずに決めてしまうと、後から「もっと他に合うローンがあったのかも……」と後悔する可能性も。

この記事では、10年固定金利の仕組みやメリット・デメリットを解説しながら、最新のおすすめ住宅ローン10選もご紹介します!

自分に合った10年固定金利の選び方がわかり、安心してマイホーム購入の第一歩を踏み出せますよ。

「金利を少しでも抑えたい」「自分に合うローンがわからない」 そんな方におすすめなのが、住宅ローン専門サービス『モゲチェック 』です。

モゲチェックでは、全国の銀行の最新金利を一括比較でき、住宅ローンのプロから無料でアドバイスを受けられます。 ただ比較するだけでなく、審査通過率や条件もふまえて最適なプランを提案。 「もっとこうすれば通りやすくなります」といった改善アドバイスももらえるので、初めての方も安心です。

住宅ローンの10年固定金利とは?

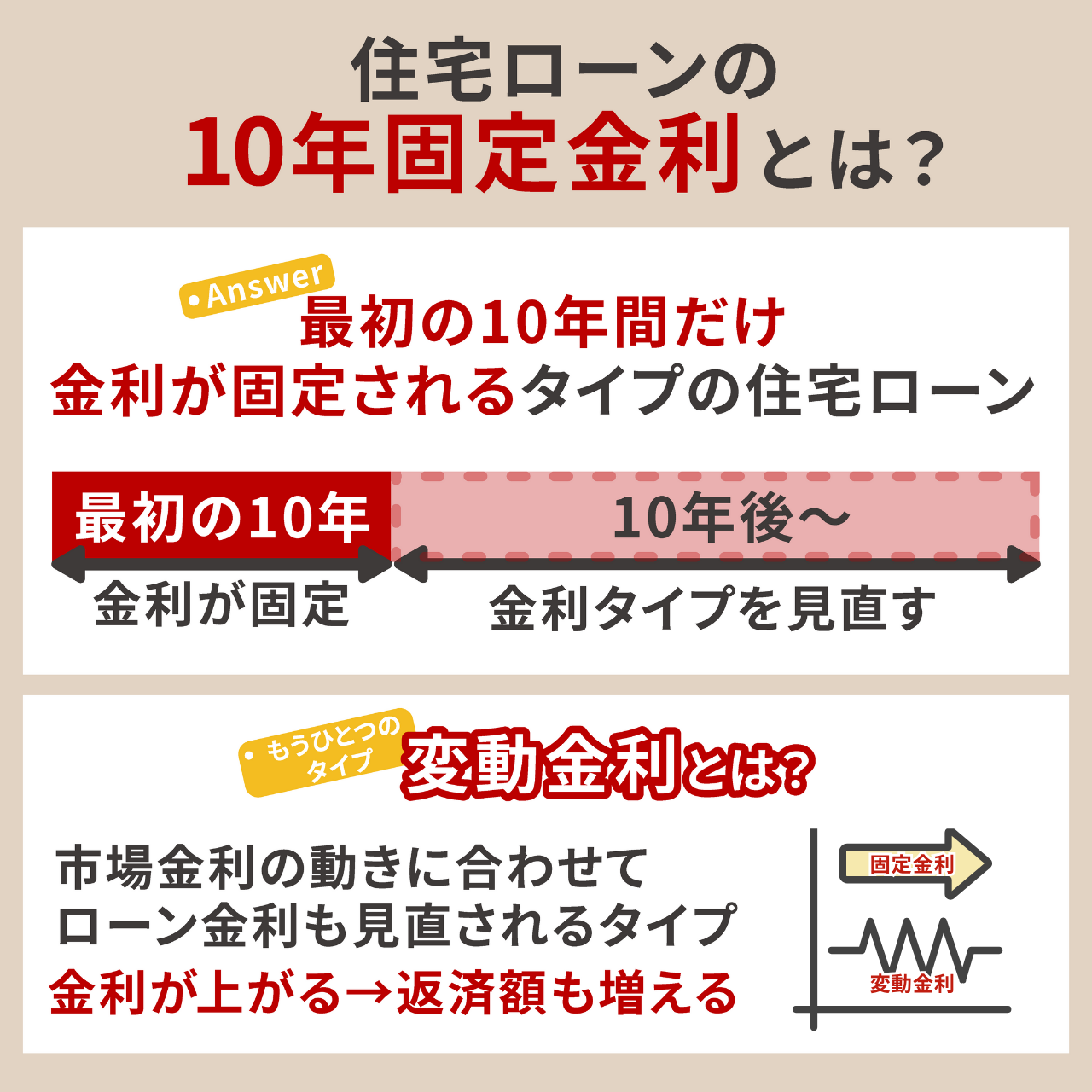

10年固定金利とは、最初の10年間だけ金利が固定される住宅ローンのタイプです。

住宅ローンにはいくつかの金利タイプがありますが、「10年固定金利」はその中でもバランスの取れた選択肢として人気があります。

変動金利と10年固定金利は、次のような違いがあります。

| 金利タイプ | 特徴 |

|---|---|

| 変動金利 | 市場金利の動きに合わせてローン金利も見直されるタイプ。金利が上がると返済額も増えてしまう可能性があります。 |

| 10年固定金利 | 契約から10年間は金利が変わらず、毎月の返済額も一定。金利が上がっても下がっても、10年間は返済額が変わりません。 |

10年が過ぎたあとは、多くの場合、金利タイプを選び直すことになります。

変動金利に切り替えるか、もう一度固定金利を選ぶかは、そのときの金利やライフプランに応じて判断できますよ。

金利水準は、一般的に変動金利より高めであり、全期間固定金利(例:固定金利35年など)よりは低めに設定されています。「極端に高すぎず、かといってリスクも抑えたい」という人に向いています。

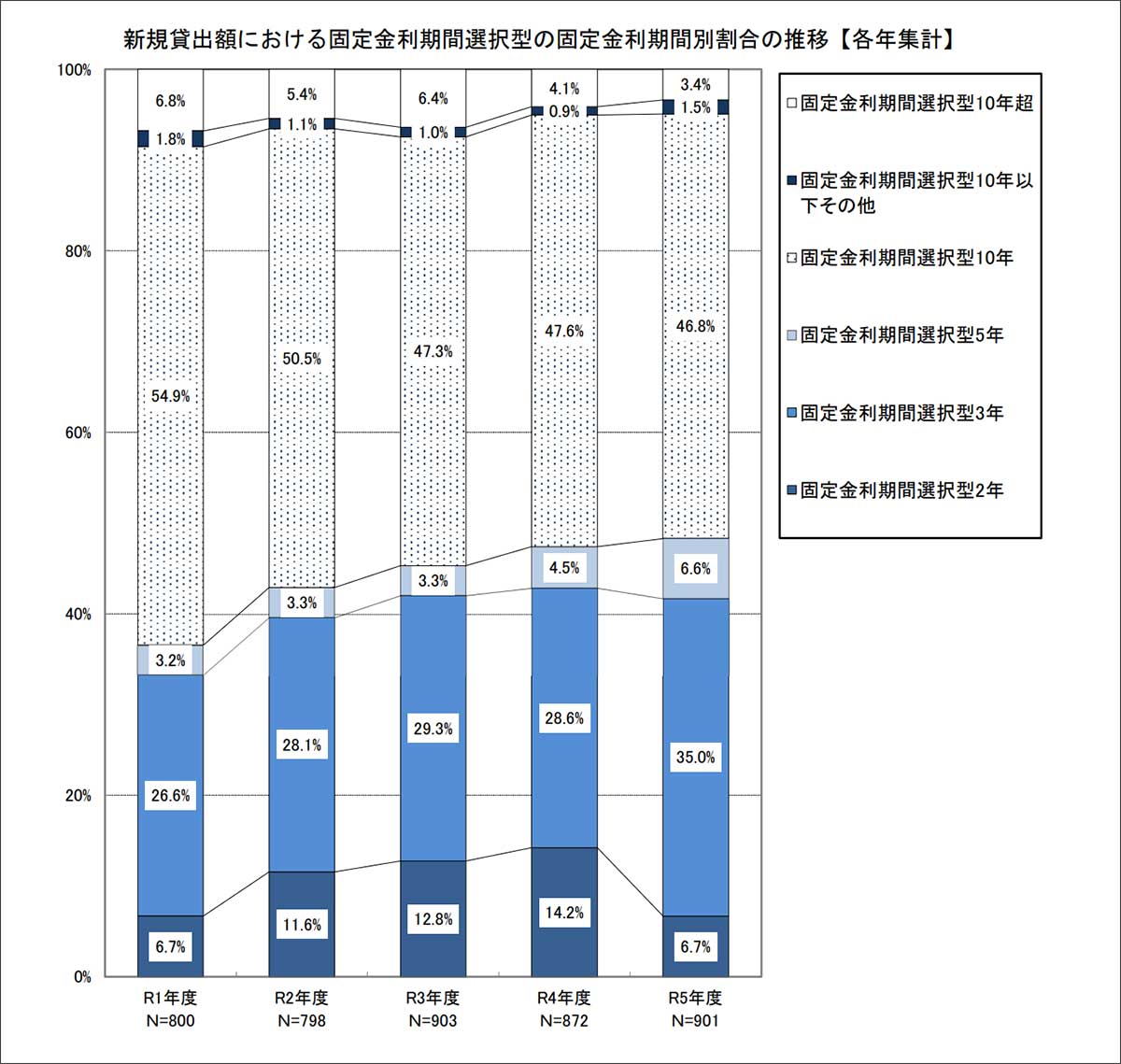

国土交通省の令和6年度「民間住宅ローンの実態に関する調査結果報告書」によれば、令和5年度における期間選択型の固定金利(2年・3年・5年・10年・10年以下・10年超)を選んだ人のうち、10年固定金利を選んだ割合は46.8%で最多となっています。

10年間という期間は、子どもの成長やキャリアの節目など、将来の見直しタイミングと重なりやすく「ちょうどよい」と感じる人が多いようです。

10年固定金利は、返済額が10年間変わらないという安心感と、その後の見直しがしやすい柔軟性を兼ね備えた住宅ローンタイプです。

はじめて住宅ローンを選ぶ人にとっても、検討しやすいスタートラインになるはずです。

筆者自身は変動金利で住宅ローンを組みましたが、固定金利の「しばらく返済額を固定しておける安心感」はやはり魅力的だと感じます。

とくに金利が上昇傾向にある今は、返済中に金利がどんどん上がる心配をしなくて良いメリットは大きいですね!

住宅ローンの10年固定金利の選び方

「10年固定金利がよさそう」と思っても、いざ商品を選ぼうとすると、どこを見て判断すればいいのか迷ってしまいますよね。

住宅ローンは金融機関ごとに条件が大きく異なるため、選ぶ前にチェックすべきポイントを知っておくことがとても大切です。

ここでは、10年固定金利の住宅ローンを比較・検討するうえで、押さえておきたい3つの重要ポイントを紹介します。

納得のいく住宅ローン選びができるよう、しっかり確認していきましょう!

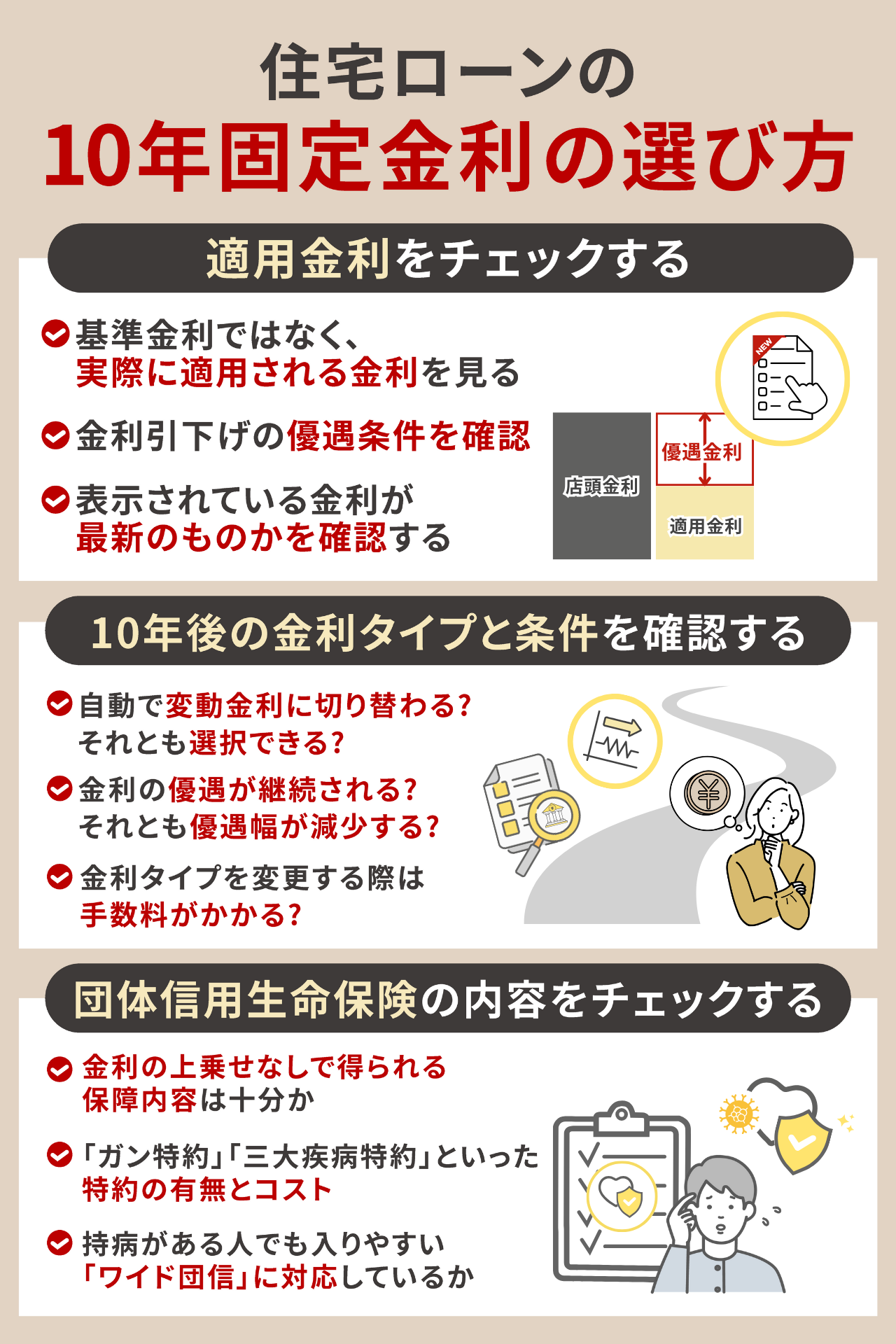

適用金利をチェックする

10年固定金利の住宅ローンを選ぶときに、最初に注目すべきは「適用金利」です。

住宅ローンでは金利がそのまま返済額に直結します。とくに10年固定タイプは、最初の10年間は金利が変わらないため、この期間の金利が低ければ、そのぶん返済負担を軽くできます。

たった0.1%の差でも、返済総額にして数十万円の違いが出ることもあるため、細かい差でも見逃せません。

比較の際は以下のような点をしっかりチェックしましょう。

- 基準金利ではなく、実際に適用される金利を見る

- 金利引下げの優遇条件を確認する

- 表示されている金利が最新のものかを確認する

優遇金利が適用されるには、給与振込の口座に指定する・指定のサービスを契約している、などの条件が必要になるケースもあるため、金利とあわせて条件も確認してくださいね。

無理なく返済を続けていくためにも、金利の低さと「どうすればその金利が適用されるのか」まで確認することが大切です。

筆者はあまり金利の比較をしなかったので後悔しています!契約した後に、他行だともっと低金利だったことを知りました……。なるべく多くの銀行を比較することで、よりお得なローンが見つけられますよ。

10年後の金利タイプと条件を確認する

11年目以降の金利タイプについても、事前に確認しておきましょう。

最初は返済額が変わらなくても、その後の金利タイプや金利水準によって、総返済額が大きく変わる可能性もあります。

どんな選択肢が用意されているのか、条件を確認しておくと将来の返済計画を立てやすくなりますよ。

- 自動で変動金利に切り替わるのか、それとも選択できるのか

- 金利の優遇が継続されるのか、それとも優遇幅が減少するのか

- 金利タイプを変更する際に手数料がかかるかどうか

10年後の金利優遇幅は、新規契約時よりも縮小されるケースがほとんどです。

ですが金利タイプを選べる柔軟性があれば、11年目以降も、家計のゆとりに合わせて無理のない返済が続けやすくなりますよ。

11年以上長期にわたってローンを組んでいく予定なら、固定期間終了後の条件は、必ずチェックしておきたいポイントです。

10年後は、子どもの進学や老後の備えを考える家庭も多いはず。11年目以降の返済プランがイメージできていると、今のうちに繰り上げ返済の資金を少しずつ貯めておくことも可能です!検討段階でしっかり確認しておきましょう。

団体信用生命保険の内容をチェックする

団体信用生命保険の内容も、見逃せないポイントです。

団体信用生命保険は、住宅ローンを契約する際に基本的に加入する保険です。契約者が死亡または高度障害になった場合、保険で残りの住宅ローンが完済される仕組みなので、万が一の際のリスクを減らすことができます。

基本的には金利の上乗せなしで加入できますが、銀行によっては金利上乗せで追加できる特約メニューが豊富に用意されている場合もあります。

自分にとって最適な保険に加入するために、次のポイントを確認しておきましょう。

- 金利の上乗せなしで得られる保障内容は十分か

- 「ガン特約」「三大疾病特約」といった特約の有無とコスト

- 持病がある人でも入りやすい「ワイド団信」に対応しているか

特約を追加すると、そのぶん金利が上乗せされることが多いため、「どこまで保障を手厚くしたいか」と「金利上乗せによる負担」のバランスを見極める必要があります。

長期間にわたる住宅ローンだからこそ、保険内容までしっかり比較して、自分や家族に合った保障を選んでくださいね。

我が家は夫婦共働きなので、正直、保険の内容にはあまり注目していませんでした。でも、最近になって「もし片方に何かあったら……」と考えることが増え、保障内容の大切さを実感しています。見落としがちな部分ですが、家族の安心のために大事なチェックポイントです!

住宅ローンの10年固定金利のおすすめランキング

「選び方はわかったけど、どの銀行から見ていけばいいの……?」

10年固定金利を扱っている金融機関は多いため、どうやって探せば良いか迷ってしまいますよね。

そこで、筆者が独自にリサーチした最新のおすすめ住宅ローン10選をご紹介します!

各商品の魅力や、見るべきポイントをぎゅっと詰め込んでいるので、ぜひチェックしてみてくださいね。きっとあなたにピッタリの住宅ローンが見つかるはずです!

1位:PayPay銀行|固定セレクト住宅ローン

| 金利 | 年1.240%~ ※団体信用生命保険加入、住宅ローン金利優遇適用の場合 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:33,000円(税込) |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

- 業界トップクラスの低金利

- ソフトバンクサービスを使えば0.13%の金利優遇

- ペアローンでも手厚い団体信用生命保険がある

低金利にこだわりたいなら、PayPay銀行の固定セレクト住宅ローンがオススメ!

ネット銀行ならではの業界最低水準クラスの低金利に加え、自分に合う保険を選べる柔軟な設計も魅力です。

PayPay銀行の団体信用生命保険は、基本の死亡・高度障害保障が保険料ゼロで付帯されていますが、より充実した保険を低金利で追加できます。

ガン診断時に住宅ローン残高の50%を保障する「ガン50%保障団信」プランの場合、上乗せ金利はなんとたったの0.05%。就業不能や自然災害までカバーしており、ネット銀行とは思えない保障の手厚さが際立ちます。

0.05%上乗せしても低金利なので、返済額を抑えたい人にもぜひ検討してほしい保険です!充実した保険に加入できると、その後の暮らしも安心感が大きいですよ。筆者は基本の保障しかつけていないので、羨ましいプランです!

さらに、共働きでペアローンを検討している夫婦にも、PayPay銀行は頼りになります。「ペア連生団信」(上乗せ金利0.2%)に加入すれば、どちらか一方に万が一のことがあっても、残りのローンが全額完済される仕組みです。

残された家族に負担を残さない仕組みがあるのは安心ですよね。育児や教育費など、将来的な出費が増える時期に備える上でも心強い選択肢です。

11年目からは自動的に変動金利になりますが、固定金利を選び直すことも可能ですよ。

PayPay銀行の10年固定金利は、住宅ローン選びで、まずはチェックしておきたい1本です。

- とにかく低金利にこだわりたい人

- ソフトバンク対象サービスを利用している人

- ペアローンで万が一のリスクに備えたい共働き家庭

「PayPay銀行の住宅ローン審査が厳しいは嘘!審査基準と落ちた時の対処法も解説」や「PayPay銀行の住宅ローンのデメリット6個を現役FPが解説」も合わせてご覧ください。

2位:SBI新生銀行|パワースマート住宅ローン

| 金利 | 年1.530%~ ※団体信用生命保険加入、自己資金10%以上の場合 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上3億円以下(10万円単位) |

- 自己資金10%以上なら0.02%の金利優遇

- 要介護状態への保障が無料で付帯している

- 繰り上げ返済は1万円からオンラインで可能

頭金を10%以上用意する予定の人にぴったりなのが、SBI新生銀行のパワースマート住宅ローン。金利優遇が適用され、年1.53%と、10年固定タイプの中でも圧倒的な低水準です。

団体信用生命保険では、要介護状態をカバーする「安心保障付き団信」が無料でつけられます。

ガンの診断を受けたらローン残高が0円になる保障の追加も可能です。上乗せ金利は0.1%なので、他行と比べても低い金利で利用できますよ!

繰り上げ返済のしやすさも魅力の一つ。手数料は一切かからず、1万円からネットでいつでも返済可能です。

総返済額を抑えたいなら、繰り上げ返済を賢く活用するのがオススメ。SBI新生銀行の10年固定金利なら手数料がかからないので、資金に余裕がある時こまめに繰り上げ返済を進めやすいですよね。固定金利の安心感を確保しつつ早めに返済もしたい人には、嬉しいポイントです。

手続きもオンラインで事前審査の手間がないため、忙しい人も無理なく手続きできますよ。

10年の固定期間終了後は、変動金利と固定金利を選べます。固定金利を選ぶ場合は手数料が5,500円かかるので、その点だけ注意してくださいね。

SBI新生銀行の10年固定は、低金利と充実した保障の両面で安心感を得られる選択肢です。

- 頭金を10%用意できる人

- 充実した保険が欲しいけど費用はかけたくない人

- こまめに繰り上げ返済をしたい人

「SBI新生銀行の住宅ローン審査は厳しい?審査基準と落ちた時の対処法を解説」や「SBI新生銀行の住宅ローンで後悔!?デメリット6個を現役FPが解説」も合わせてご覧ください。

3位:イオン銀行|当初固定金利プラン

| 金利 | 年1.530%~ ※団体信用生命保険加入、環境配慮型住宅向け金利優遇適用の場合 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:55,000円(税込) |

| 融資金額 | 200万円以上2億円以内(10万円単位) |

- 付帯サービス満足度ランキング 6年連続No.1

- イオングループでの買い物が毎日5%OFF

- 全国の店舗で対面申し込みが可能

日々の家計をお得にしたいなら、イオン銀行の住宅ローンは必見です。

ローン契約者であれば、セレクトクラブカードによるクレジット払いでイオングループの買い物がずっと5%OFFになるんです!

対象店舗は全国のイオン、まいばすけっと、マックスバリュなど多数。毎月の「お客様感謝デー」とも併用できるので、日常的にイオンで買い物をしている人なら大きな節約効果が得られますよ。

団体信用生命保険も安心できる保障内容です。

全疾病保障が無料でついており、病気で働けない期間のローン返済は免除されます。働けない状態が1年以上続いた場合はローン残高が0円になるので、いざという時も家族が安心して暮らせる仕組みが整っています。

1馬力で家計を支えている場合、働けなくなった時にどう乗り越えるか不安がつきものですよね。住宅ローンの返済は高額で長期間続くからこそ、就業不能に備えられる保険がついていると大きな安心感が得られますよ!

全国のイオン店舗で相談できるのはもちろん、オンラインでも手続きできるので忙しい人も安心。

お得にこだわりたい人は、イオン銀行の10年固定金利プランをぜひ検討してみてくださいね。

- イオングループのお店をよく利用する人

- ZEH住宅や低炭素住宅を建てる予定の人

- 病気・ケガで働けなくなった時にも備えたい人

「イオン銀行の住宅ローン本審査で落ちる確率は高い?審査は厳しい?」や「イオン銀行の住宅ローンで後悔!?デメリット5個を現役FPが解説」も合わせてご覧ください。

4位:auじぶん銀行|当初期間引下げプラン

| 金利 | 年1.690%~ ※団体信用生命保険加入、住宅ローン金利優遇割適用、自己資金20%以上の場合 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:33,000円(税込) |

| 融資金額 | 500万円以上2億円以内(10万円単位) |

- 団体信用生命保険の充実さ顧客満足度 3年連続No.1

- au対象サービスの利用で、最大年0.15%の金利優遇

- ガン50%保障の団体信用生命保険が無料で付帯

auじぶん銀行は「団体信用生命保険の充実度」部門でオリコン3年連続1位を獲得するほど、保障の手厚さに定評があります。

ガン50%保障と全疾病保障は、無料で付帯。ガンと診断されるとローン残高が半分になるだけでなく、脳卒中や心筋梗塞など4つの重大疾病もカバーしています。

そして病気・ケガによる長期入院の場合は、ローン残高が100%保障されるので、いざという時に家族が困らないよう備えられますよ。

ガン診断時の保障を100%にしたい場合は、0.05%の上乗せ金利で保険を追加できます。

.05%の上乗せ金利は、筆者が調査してきた中でも業界最安水準です!子育て世帯だと、いざ働けなくなった時の備えは手厚くしたいもの。充実した保険が安く付けられると、長く続くローン返済も安心して続けられますよ!

J:COMやじぶんでんきを使用している場合、金利優遇も適用できます。

ローン返済額を抑えながら、保障の手厚さも重視したい人にとって、auじぶん銀行は最適な選択肢といえます。

- 金利は抑えつつ保障を充実させたい人

- ガンなど病気のリスクにしっかり備えたい人

- au回線やJ:COMなどを利用している人

5位:住信SBIネット銀行|対面相談コース当初引下げプラン

| 金利 | 年1.549%~ ※団体信用生命保険加入、自己資金20%以上の場合 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:33,000円(税込) |

| 融資金額 | 500万円以上3億円以下(10万円単位) |

- 2023年度ネット銀行新規住宅ローンの実行額 No.1

- 全国の店舗で専任スタッフの対面サポートを受けられる

- 3大疾病を50%保障する保険が無料付帯

低金利が良いけどネット手続きは不安という人にオススメなのが、住信SBIネット銀行です。

ネット銀行ならではの低金利はもちろん、店舗での対面サポートが受けられるという点で、他のネット銀行より一歩安心感が強い商品となっていますよ。

資金計画や細かい手続きまで相談したい場合は、対面でじっくり進めていくことで後悔のない住宅ローン契約ができます。土日も対応しているため、平日が忙しい人でも安心です。

団体信用生命保険の無料保障が充実しているのも、魅力的なポイントです。

死亡や高度障害への備えはもちろん、50歳以下の人が3大疾病(ガン・脳卒中・急性心筋梗塞)で所定の状態になった場合、ローン残高が半分になる保障も無料付帯されています。

さらに、ケガや病気で就業不能になった期間のローン返済も免除されるため、家族の安心につながります。

無料付帯でこれほど充実した保障がつくとは驚きです!将来のリスクに備えたいと考える固定金利派の人こそ、こうした団体信用生命保険の内容にはこだわりたいですよね。

11年目以降は手続きをしなければ変動金利に切り替わりますが、固定金利も選べます。いずれの金利プランでも手数料はかからないため、そのときの金利状況などにあわせて最適なプランを選びましょう。

住信SBIネット銀行は、低金利だけでなく、契約前からローン返済中まで、手厚いフォローがほしい人に最適な住宅ローンです。初心者でも安心してローン契約に踏み出しやすいプランですよ!

- なるべく金利は抑えたい人

- プロにじっくり相談しながら進めたい人

- 充実した団体信用生命保険にこだわりたい人

「住信SBIネット銀行の住宅ローン審査は厳しい?落ちた時の対処法も解説」や「住信SBIネット銀行の住宅ローンのデメリット5個を現役FPが解説」も合わせてご覧ください。

6位:みずほ銀行|固定金利選択

| 金利 | 年1.800%~ ※団体信用生命保険加入 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:33,000円(店舗のみ取り扱い) |

| 融資金額 | 50万円以上3億円以内(1万円単位) |

- メガバンクならではの信頼がある

- 注文住宅購入やリフォームでの借入がしやすい

- ペアローン利用者向け団体信用生命保険がある

みずほ銀行の10年固定住宅ローンは、自分にぴったりなプランに調整できる柔軟性が魅力です。

メガバンクの中では最低水準の金利でありながら、ニーズに合わせて選べるプランが豊富に用意されています。

その一つが、注文住宅向けの分割融資システム。一般的に注文住宅では、家を建てる前にかかる土地代や着工金を工面する「つなぎ融資」が必要です。

みずほ銀行なら、住宅ローンを分割で借りられるため、つなぎ融資を利用せずに済むのです。

筆者はつなぎ融資を利用しましたが、金利は2%超で高いうえ手続きの手間もかかるので、面倒でした……。分割融資が受けられる住宅ローンは少ないので、注文住宅を検討している人にとって有力候補になるはずです!

また、中古住宅購入と同時にリフォームをする場合、リフォーム資金も借りられます。1本の住宅ローンとしてまとめられるので、手続きがシンプルで金利もお得ですよ。

さらに、共働き家庭に嬉しい保険プランも!

「ペアローン団信」に加入すれば、夫婦などがペアローンで借入れた場合、どちらか一方に万が一のことが起きると、2人分のローン残高がすべて0円になります。

金利は0.2%の上乗せとなりますが、充実した保障は生命保険の代わりにもなります。保険の見直しとあわせて一度検討しておきたいプランです。

11年目以降の金利タイプは自由に選べるので、長期的にも安心できます。

みずほ銀行なら、あなたの資金計画に応じた柔軟な組み合わせで住宅ローンを組めますよ。

- メガバンクの安心感を重視している人

- 注文住宅で建てる予定の人

- ペアローンを考えている共働き家庭

ペアローン利用者のいずれか一方に万が一のことがあった場合に、二人とも住宅ローンの返済が不要になる「ペアローン団信」、8年以内の住宅ローン完済で初期費用がお得になる「借入時負担ゼロ型」も利用できます。

「みずほ銀行の住宅ローン審査は厳しい?落ちた時の対処法も解説」や「みずほ銀行の住宅ローンのデメリット4個を現役FPが解説」も合わせてご覧ください。

7位:三菱UFJ銀行|固定金利タイプ

| 金利 | 年1.830%~ ※団体信用生命保険加入 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:16,500円(税込) |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

- メガバンクならではの安心感と充実のサポート体制

- 女性向けの金利優遇制度あり

- 電子契約にも対応

「信頼できる銀行で安心して借りたい」そんな希望をかなえるのが、三菱UFJ銀行の住宅ローンです。

日本最大級のメガバンクとしての安定感はもちろん、10年固定タイプでも金利は1.83%~と、十分に魅力的な水準。

オンライン手続きにも対応しており、契約は電子署名で完結。印紙代もかからず、Webでスムーズに進められるのが嬉しいですね。

もちろん、対面でしっかり相談したい人向けに、店舗や電話でのサポート体制も整っています。

さらに注目したいのが、女性向けの金利優遇制度です。出産前後6ヶ月以内に申告すれば、1年間にわたって適用金利を0.2%引き下げてもらえます。

家計にとって負担の増えるタイミングで、しっかりと支えになってくれる制度はありがたい存在です!

固定期間終了後は好きな金利タイプを選べるので、家計状況に合わせて金利を選び直せる安心感もあります。

三菱UFJ銀行の住宅ローンは、安心できる仕組みがしっかり整っています。10年固定タイプを選ぶなら、ぜひ一度はチェックしておきたい銀行です。

- メガバンクの安心感を重視している人

- 出産や子育てに向けた制度も活用したい人

- 固定金利でも低水準で借りたい人

「三菱UFJ銀行の住宅ローン審査は厳しい?落ちた時の対処法も解説」や「三菱UFJ銀行の住宅ローンのデメリット6個を現役FPが解説」も合わせてご覧ください。

8位:ソニー銀行|固定セレクト住宅ローン

| 金利 | 年1.834%~ ※団体信用生命保険加入 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

- 住宅ローン顧客満足度 総合ランキング No.1

- ガン50%保障が無料付帯

- 担当者による丁寧なサポートが受けられる

ネット銀行でありながら、サービスの丁寧さと保障内容の充実度で支持を集めているのが、ソニー銀行の住宅ローンです。

固定10年の金利は年1.834%と高くないため、無理のない返済計画を立てやすいといえます。

サポート体制も魅力的。専任アドバイザーがついて手続きをフォローするだけでなく、希望すれば対面相談も可能です。土日祝日も対応しているので、休日にまとめて契約したい人にも便利です。

筆者はローン契約当時、ネット銀行だと手続きがラクな代わりにサポートも手薄だろうと勝手なイメージを持っていました。でもソニー銀行なら対面で相談もできるので、はじめてのローン契約でも安心ですね!

団体信用生命保険の無料付帯も充実しています。ガンと診断されたら住宅ローン残高の50%が保障されるため、ガン治療のあいだ働けなくなるリスクにも備えられますよ。

そのほか、ガン100%保障や3大疾病、生活習慣病など、ニーズに合わせて選べるオプションも豊富に揃えられています。

ソニー銀行では、固定金利適用期間中でも変動金利や他の固定金利への変更ができます。ローン返済中に柔軟に返済プランを見直せるのも、大きな安心感につながるはずです。

ネット銀行の強みを活かしつつ、きめ細かな安心感もほしい人には最適な住宅ローンです。

- メガバンクの安心感を重視している人

- 出産や子育てに向けた制度も活用したい人

- 固定金利でも低水準で借りたい人

「ソニー銀行の住宅ローン審査は厳しい?審査基準と落ちた時の対処法を解説」や「ソニー銀行の住宅ローンで後悔!?デメリット5個を現役FPが解説」も合わせてご覧ください。

9位:三井住友信託銀行|当初期間金利引下げ

| 金利 | 年1.945%~ ※団体信用生命保険加入、家計応援プラン適用の場合 |

|---|---|

| 繰り上げ返済手数料 | 一部:無料 全額:22,000円(税込) |

| 融資金額 | 100万円以上3億円以内(10万円単位) |

- 子育て世帯向けの「ジュニさぽ」で金利優遇あり

- 定期預金などの条件を満たせば0.03%の金利引下げ適用

- 新生活の家電や引越し代がお得になるクーポンがもらえる

三井住友信託銀行の住宅ローンは、金利優遇プランが魅力です。

とくに注目したいのが、子育て世帯を応援する「ジュニさぽ」。

ローン契約中に子どもが生まれた時や6歳・15歳の誕生日を迎えた際に、なんと1年間金利が0.1%優遇されます。ペアローンで組んでいる場合は、2人とも金利優遇の対象です。

子どもがいると、なにかと出費がかさみがち。そんなタイミングで、少しでも返済がラクになるのはありがたいですね!

また、住宅ローン契約とあわせて投資信託や定期預金を申し込めば、0.03%の金利優遇が受けられます。

実は筆者も、住宅ローンを契約するタイミングで家計を見直して資産形成に取り組み始めました。計画的に貯蓄を始めれば、ローン返済も将来にわたって安心して続けられるようになりますよ。金利優遇まで受けられるのは、かなりお得ですね!

10年固定金利終了後は変動金利と固定金利を選べます。固定金利を選ぶと手数料11,000円がかかる点は注意が必要です。

三井住友信託銀行の住宅ローンは、子育てする家庭を長期的に応援する体制が整っている魅力的なローンです。

- 子育て中またはこれから出産予定の人

- これから資産形成を始める予定の人

- 幅広い保障オプションの追加を考えている人

「三井住友信託銀行の住宅ローンの審査は厳しい?メリット・デメリットを解説」も合わせてご覧ください。

10位:三井住友銀行|固定金利特約型最初にぐぐっと引き下げプラン

| 金利 | 年1.950%~ ※団体信用生命保険加入、自己資金20%以上、Oliveアカウント開設を前提とした場合 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 100万円以上3億円以内(10万円単位) |

- メガバンクの安心感がある

- Vポイントのポイント還元率がアップ

- 多様な家族構成に対応した団体信用生命保険がある

信頼できる大手銀行で住宅ローンを組みたいと考えているなら、三井住友銀行は有力候補のひとつです。

老舗のメガバンクとしての安心感はもちろん、日常に役立つサービスやサポート体制が整っています。

注目したいのが、ポイント還元制度。Oliveアカウント連携させることで、Vポイントの還元率が1%アップします!と

クレジットカードやデビット払いを使う機会が多い人は、日々の支出がそのままお得につながる仕組みになっていますよ。

筆者もVポイントユーザーなのですが、還元率が1%増えると年間で結構な額になりますよ!住宅ローンを契約するだけでこの特典が続くのは、かなり嬉しいですね。

団体信用生命保険プランの選択肢が幅広いのも魅力です。

「クロスサポート」は、ペアローンや親子ローンのように2人で住宅ローンを返済している場合、一方に万が一のことがあれば、残りのローンがゼロになるという仕組みです。

夫婦だけでなく、親子や内縁関係など多様な関係性に対応しているため、他行で諦めていた人にとっても嬉しい選択肢となるはずです。

三井住友銀行の10年固定プランは、「住宅ローンは長く付き合うものだからこそ、安心して選びたい」という人にぴったりのサービスが整っています!

- 大手銀行で住宅ローンを組みたい人

- Vポイントを日常的に活用している

- パートナーとローンを組みたい人

「三井住友銀行の住宅ローンは審査厳しい?落ちた時の対処法も解説」や「三井住友銀行の住宅ローン評判レビュー!デメリット・メリットを解説」も合わせてご覧ください。

住宅ローンの10年固定金利を選ぶメリット

「変動金利は金利が上がったときが心配だし、全期間固定だと月々の返済が重たくなりそう……」

そんな人にとって、10年固定金利は安心感と無理のない返済を両立できる選択肢。「いいとこ取り」ができる住宅ローンなんです!

ここでは、10年固定金利を選ぶことで得られる3つのメリットをくわしく解説します。

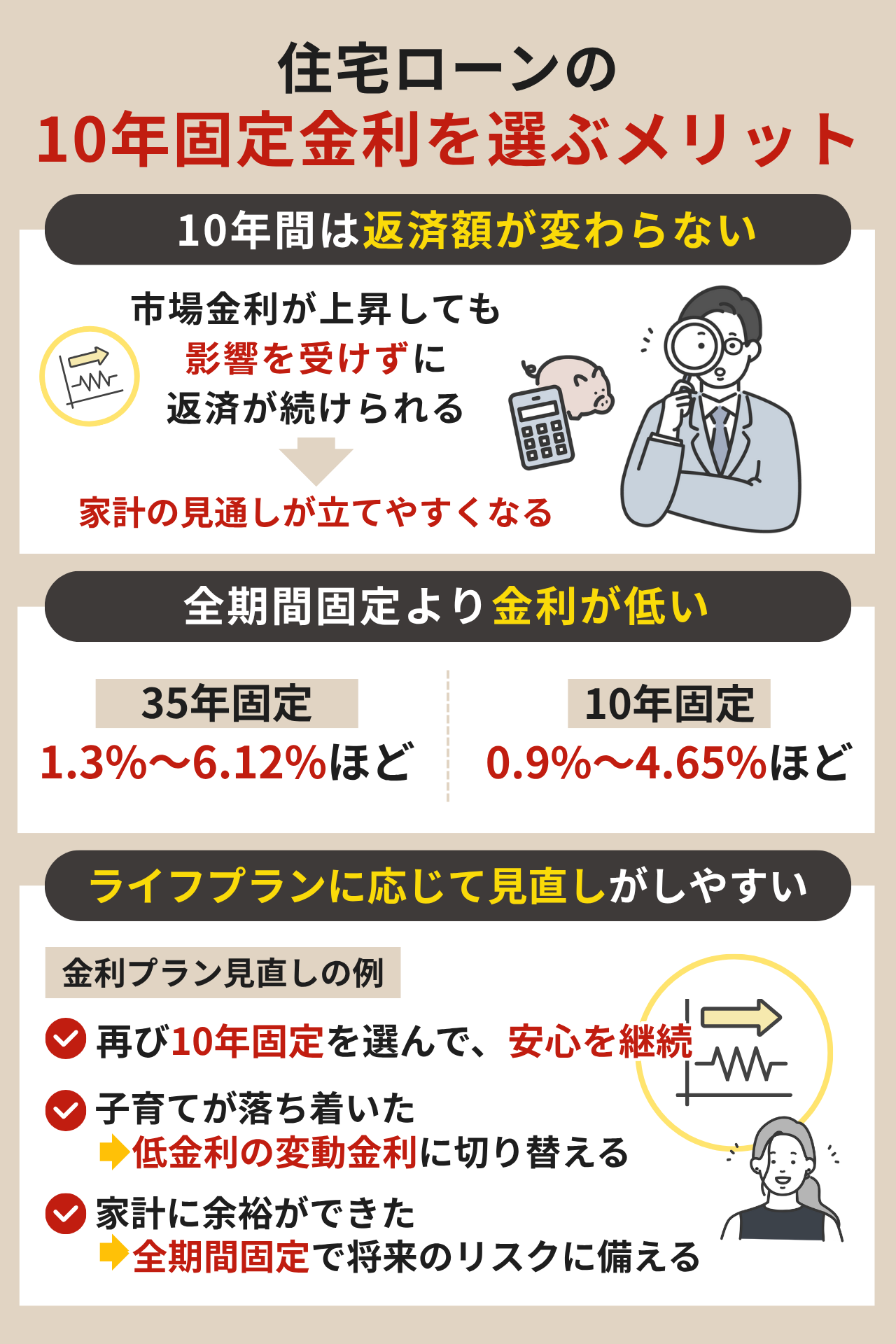

10年間は返済額が変わらない

10年固定金利の最大のメリットは、最初の10年間は毎月の返済額が変わらないことです。

たとえ市場金利が上昇しても、その影響を受けずに返済が続けられるため、家計の見通しが立てやすくなります。

とくに住宅購入後の数年間は、出産や子どもの進学、車の買い替えなど、大きな支出が増える時期ですよね。そんな時期に返済額が変わらないのは、家計の安定を支える大きな安心材料です。

- 子どもの入園・入学や塾代がかかる時期

- 車の購入や住宅設備の買い替え

- 共働きから片働きになるなど収入に変化がある場合

こうしたタイミングで「ローン返済額が増えるかもしれない」という不安から逃れられます。

将来の変化に備えたい家庭にとって、10年間の固定返済は大きな支えになるはずです。

筆者はローン契約をして5年経ちますが、車の買い替えなど大きな出費を考える機会が増えてきました。こんな時、住宅ローンの返済額が固定されていると安心感は大きいだろうと感じます。

全期間固定より金利が低い

10年固定金利は、全期間固定型(例:固定金利35年など)に比べて、適用金利が低めに設定されているのも魅力のひとつ。

金利が上がるリスクをある程度抑えつつ、返済額を軽くできる「コスパの良さ」が大きな特徴といえます。

金融機関によって金利水準は異なりますが、直近の金利幅は、最大値で比較すると約1.5%もの開きがあります。

- 35年固定:1.3%~6.12%ほど

- 10年固定:0.9%~4.65%ほど

金利が低ければ、その分だけ毎月の出費も減らせるため、家計にとっては大きなメリットです。

「一定期間は金利を固定しつつ、コストも抑えたい」という人には、10年固定金利はとても理にかなった選択肢だといえます。

35年固定だと金利の高さがネックになりますが、10年固定なら決断しやすいですよね!最近は金利上昇のニュースも多いので、10年固定の「高すぎない金利」は、安心して選びやすい選択肢だと感じます。

ライフプランに応じて見直しがしやすい

10年固定金利は、ライフスタイルの変化に合わせて金利タイプを選び直せるという柔軟さがあります。

多くの銀行では、11年目以降の金利プランは選び直せます。収入状況や子どもの年齢に応じて返済計画を変えられるので、無理のない返済を続けやすいのです。

- 再び10年固定を選んで、安心を継続

- 子育てが落ち着いたら、低金利の変動金利に切り替える

- 家計に余裕ができたので、全期間固定で将来のリスクに備える

このように、10年後に自分の状況にあわせて見直せるという柔軟さは、長い住宅ローン期間の中で大きな価値となります。

住宅ローンを返済している間に、家族の転職や子どもの私立入学など、想定外の変化は起こるもの。10年の節目でローンを見直すことができれば、気持ち的にも余裕をもって過ごせそうですね!

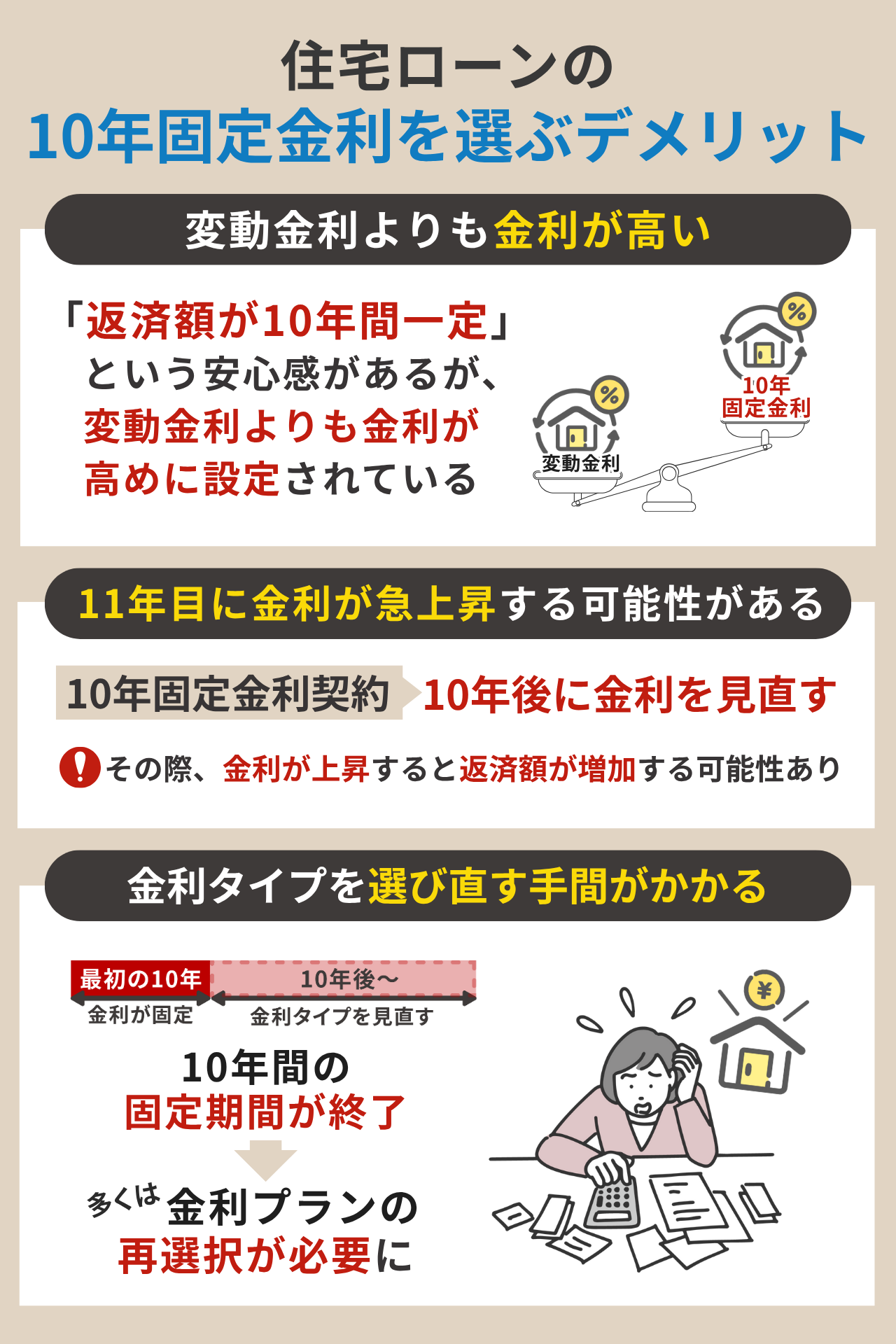

住宅ローンの10年固定金利を選ぶデメリット

10年固定金利は安心感があって人気の金利タイプですが、注意点もあります。

住宅ローンは長い付き合いになるもの。良い面だけでなく「気をつけておきたい点」もしっかり理解しておくと、後悔のない選択がしやすくなりますよ。

ここでは、10年固定金利を選ぶうえで知っておきたい3つのポイントをお伝えします。

変動金利よりも金利が高い

10年固定金利は、返済額が10年間一定という安心感がある反面、変動金利よりも金利が高めに設定されています。

金融機関によって金利水準は異なりますが、直近の金利幅は、最小値で約0.4%の開きがあります。

- 変動金利:0.525%~4.195%ほど

- 10年固定:0.9%~4.65%ほど

同じ借入額でも、変動金利より毎月の返済額が数千円~1万円ほど高くなるケースもあります。

将来、金利があまり上がらなかった場合には、「あのとき10年固定にしなくてもよかったかも」と感じてしまうかもしれません。

金利が高めでも、それに見合う安心感が得られるかを、自分の価値観や家計の余裕に合わせて検討することが大切です。

近年、変動金利は今後ゆるやかな上昇傾向があると見込まれています。そういった金利上昇リスクを抑えたい人に、10年固定金利は向いています。

金利が高い分、安心感を買っているとも考えられます。人によって安心の形は違うので、自分に合うスタイルを選ぶのが一番ですよ!

11年目に金利が急上昇する可能性がある

10年固定の期間が終わったあとに注意したいのが「11年目以降の金利」です。

10年固定金利の契約では、最初の10年間が終わった後に、金利タイプを見直すタイミングがやってきます。

このときの金利が高くなっていると、返済額が大きく増えてしまう可能性があるため、注意が必要です。

- 多くの銀行では11年目以降、金利の引き下げ幅が小さくなる

- 市場金利が上がっていた場合、返済額も大きく上昇する可能性がある

- 変動金利のような125%ルールがないため、大幅な増額になる可能性も

金利が大きく上がったタイミングと更新時期が重なると、想定よりも大きな家計負担になることも。10年後の選択が家計に与えるインパクトを、あらかじめ意識しておくと安心です。

筆者は変動金利で契約したので、急に返済額が増えて焦ることがないよう、常に金利動向は気にしています。10年固定を選ぶ場合でも、たまに金利状況を気にかけておくと、11年目で焦らずに済みますよ!

金利タイプを選び直す手間がかかる

10年間の固定期間が終了すると、多くの住宅ローン商品では金利プランの再選択が必要になります。

何もしなければ自動的に変動金利に切り替わる商品が多いですが、自分にとって最適なプランを選ぶには、次のような検討が必要です。

- 「変動金利」か「再び固定金利」かを選ぶ

- 金利タイプの変更手続きや手数料の有無を確認する

- 必要であれば、借り換えも視野に検討する

とくに忙しい時期に手続きを見送ったり、確認を怠ったりすると、意図しない金利プランが適用されてしまう可能性も。

10年後に「ちゃんと選び直す時間があるか」「情報収集できるか」といった現実的な面も、今のうちから意識しておくと安心です!

定期的に最適なプランに変えられる柔軟性があるからこそ、再検討の手間はかかります。固定期間終了直前で慌てなくて済むよう半年前ぐらいから時間をかけて検討しておくなど、検討しやすい工夫が必要になるかもしれませんね。

まとめ:金利と安心感のバランス重視なら10年固定の住宅ローンで始めよう

この記事では、10年固定金利の特徴や選び方、最新おすすめの住宅ローン10選をご紹介しました。

- 10年固定金利は「一定の安心感」と「柔軟な見直し」が魅力

- ローン選びでは、金利・保障内容・将来の見直し条件をしっかりチェック

- メリットとあわせてデメリットも理解すれば、納得の選択ができる

金利も保障内容も納得できるローンを選ぶには、焦らずじっくり検討することが大切です。

金利の安さだけでなく「自分にとって無理のない返済プランかどうか」を意識して比較してみてくださいね。

10年固定は、安心してマイホーム購入に踏み出すには最適な選択肢の一つ。気になる金融機関があれば、シミュレーションや相談窓口も活用して、安心できるローン選びを進めていきましょう!

10年固定にするか否か決めかねている人は、「住宅ローンの固定金利35年おすすめランキング!人気10社を徹底比較」や「住宅ローンの変動金利おすすめランキング!人気10社を徹底比較」も合わせてチェックしてみてください。

筆者は勢いで住宅ローンを決めてしまいましたが、あとから調べていくうちに「こんなプランにしたかった!」と後悔した点も多くありました。納得のいく選択のために、じっくり比較して選ぶのが本当に大切です!