「変動金利の住宅ローンって、金利が低くてお得って聞くけど……どう選べばいいの?」

そんな疑問を抱えていませんか?

変動金利には、月々の返済額を抑えられるなどの大きなメリットがあります。

しかし、なんとなく決めてしまうと、将来的に「こんなはずじゃなかった……」と後悔するかもしれません。

そこで今回は、変動金利の特徴と2025年のおすすめ住宅ローン10選をわかりやすく紹介します!

この記事を読めば、自分に合った住宅ローンの選び方がわかり、安心してマイホーム購入の一歩を踏み出せるようになりますよ。

金利タイプで迷っている人は、「住宅ローンの10年固定金利おすすめランキングTOP10!メリット・デメリットも解説」や「住宅ローンの固定金利35年おすすめランキング!人気10社を徹底比較」も合わせてご覧ください。

「金利を少しでも抑えたい」「自分に合うローンがわからない」 そんな方におすすめなのが、住宅ローン専門サービス『モゲチェック 』です。

モゲチェックでは、全国の銀行の最新金利を一括比較でき、住宅ローンのプロから無料でアドバイスを受けられます。 ただ比較するだけでなく、審査通過率や条件もふまえて最適なプランを提案。 「もっとこうすれば通りやすくなります」といった改善アドバイスももらえるので、初めての方も安心です。

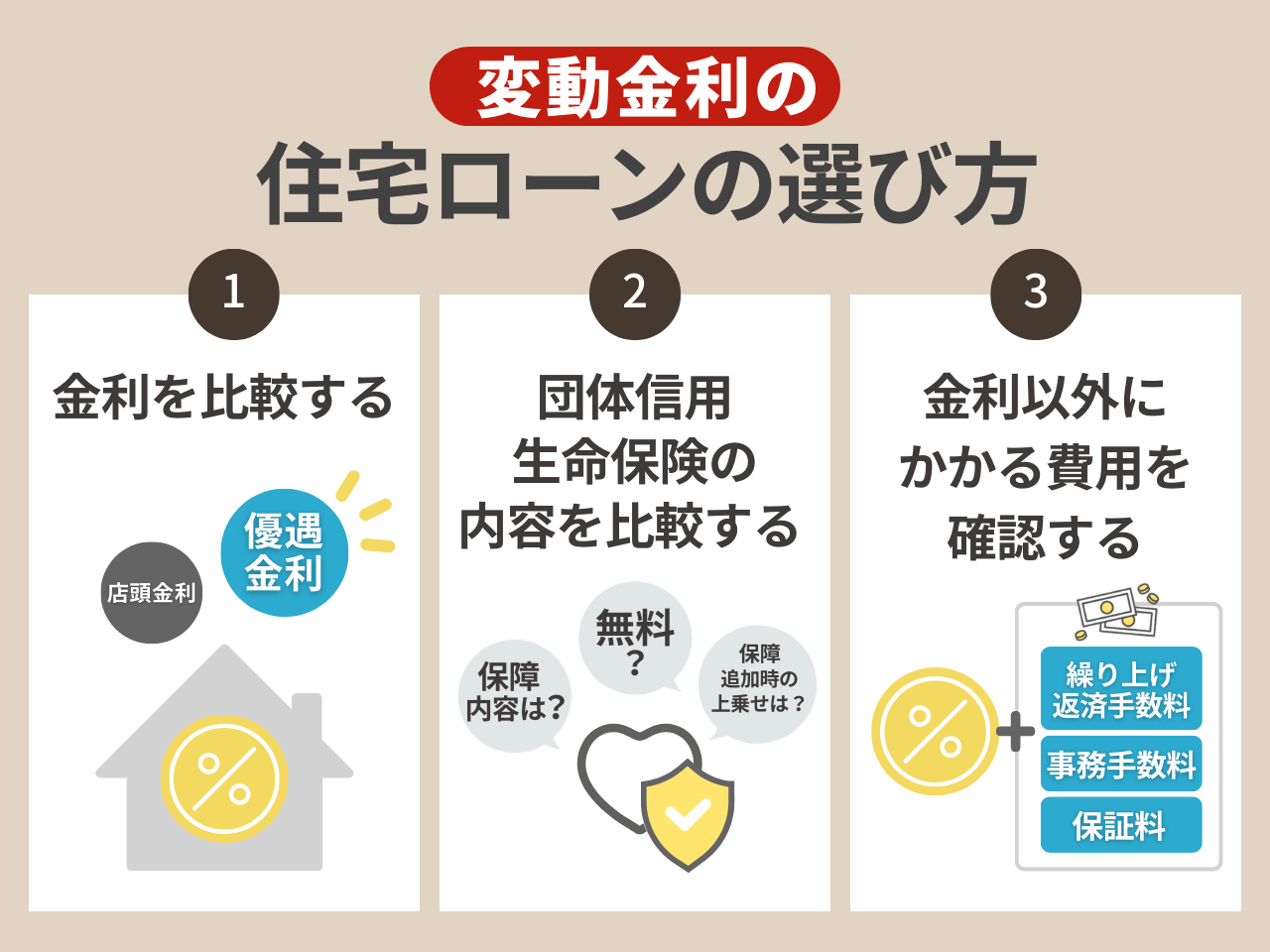

変動金利の住宅ローンの選び方

はじめて住宅ローンを選ぶときは、見るべきポイントが分からず迷ってしまいますよね。

とくに変動金利は、つい金利の低さだけに目がいってしまいがち。

ですが、長い付き合いになるからこそ、納得できる選択をすることが大切です。

筆者は住宅ローンを組んで5年が経ちますが、今だからこそ「見ておけばよかった!」というポイントがあるんです。

そこで、はじめての住宅ローン選びに役立つ3つの視点をご紹介します!

金利を比較する

変動金利の住宅ローンを選ぶとき、まず重視したいのが「金利」です。

借入額が大きく返済期間も長い住宅ローンでは、ほんのわずかな金利差が、総返済額に大きな差を生みます。

金利がたった0.1%違うだけで、35年ローンだと総返済額が50万円以上の差になることも!

変動金利は、もともと低めに設定されている商品が多いですが、その中でも「少しの差」に注目しましょう。

- 店頭金利ではなく、実際に適用される「優遇金利」を見る

- 優遇金利を受けるための条件を確認する

- 最低でも3社以上を比較して、選択肢を広げる

住宅ローンは、少しでも金利が低い商品を選ぶことが、返済負担を減らすカギとなります。

筆者は「このくらいの金利なら安いかな」とあまり比較せずに即決しましたが、もっと低金利の金融機関が多いことに、後から気づきました!最初にしっかり比較することが重要です。

まずは金利から比較してみると、納得のローン選びがしやすくなりますよ!

団体信用生命保険の内容を比較する

安心できる住宅ローンを選ぶには、団体信用生命保険の内容も見逃せません。

住宅ローンを組む際は、ほとんどの金融機関で団体信用生命保険への加入が必須とされています。

住宅ローンに無料付帯しているケースが一般的ですが、保障内容は金融機関によって異なります。金利を上乗せすれば、より充実した保障が受けられるプランもあります。

死亡や高度障害だけでなく、「がん」「脳卒中」「心筋梗塞」など、三大疾病をカバーする手厚い保障プランもあるんですよ。

中には、長期間働けなくなったときや、要介護状態になったときの返済を免除してくれる商品もあります。

団体信用生命保険の内容がしっかりしたものを選べば、いざという時でも、返済の不安を抱えずにいられます。とくに収入源が1つの家庭や子育て中の家庭にとって、心強い味方になるはずです!

- 住宅ローンに無料で付帯しているか

- 三大疾病などの保障を追加する場合、金利にどれくらい上乗せされるか

- 保障内容は自分にとって十分な内容になっているか

家族構成や仕事の状況に合わせて、必要な保障は人それぞれ違いますよね。充実した保障プランは金利上乗せが大きいこともあるので、金利と保障内容とのバランスを見極めることが大切です!

住宅ローンは長期の付き合いになります。だからこそ、もしものケースを想定して、団体信用生命保険の内容をしっかり比較するのがオススメですよ。

金利以外にかかる費用を確認する

住宅ローンを比較するとき、つい金利ばかりに目がいきがちですが、初期費用や手数料にも注意が必要です。

住宅購入時は、引っ越し費用や家具家電の購入など、他にも出費が重なるタイミング。思わぬ出費は避けたいですよね。

「初期費用がどれくらいかかるか」も含めてローンを選んでおくと、その後の家計設計がラクになりますよ!

- 繰り上げ返済手数料:全額返済に費用がかかるケースあり

- 事務手数料:融資額の2.2%が多い。定額で定めているケースもあり

- 保証料:無料の場合が多い。有料のケースもあるので要確認

こまめな繰り上げ返済を考えている人は、手数料が無料だと嬉しいですよね。

毎月の返済だけでなく、初期コストや長期的なコストを考慮すれば、ムダな出費を防げますよ。

住宅ローンの変動金利おすすめランキング!人気10社を徹底比較【2025年最新】

住宅ローンは商品が多く、自分に合うものを見つけるのは至難の業ですよね。

そこで、筆者が独自にリサーチした変動金利住宅ローンの「最新おすすめ上位10社」を紹介します!

各商品の特徴や、どんな人に向いているかも丁寧に解説するので、ぜひ参考にしてみてくださいね。

1位:SBI新生銀行

| 金利 | 0.590% ※SBIハイパー預金開設者限定 ※借入額が物件価格の90%以内である場合 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上3億円以下 |

- 金利が業界最低水準の0.590% ※SBIハイパー預金開設者限定

- 要介護状態への保障が無料で付帯している

- 繰り上げ返済 満足度ランキングにランクイン

金利の低さにこだわるなら、まずチェックしたいのがSBI新生銀行。

業界でもトップクラスの低金利に加え、初期費用が抑えられるのも魅力です!

中でも注目したいのが「繰り上げ返済のしやすさ」。手数料が一切かからず、ネットバンキングから何度でも手続きできるんです。

繰り上げ返済を活用すれば、そのぶん利息の支払いも減るため、総返済額を大きく抑えることができます。

繰り上げ返済が手軽にできるのは助かりますね!ボーナスや臨時収入があったとき、ちょっとでも返済に回せるのが気持ち的にもラクですよね。

団体信用生命保険も充実しています。

一般的には死亡や高度障害の保障が中心ですが、SBI新生銀行では要介護状態もカバー。万が一の際もローン残高が0円になるため、将来への備えとして安心感があります。

また、希望すればがん団体信用生命保険の追加も可能。上乗せ金利は0.1%と、他行と比べても良心的です。

SBI新生銀行には5年ルール・125%ルールがありません。金利は半年ごとに見直されるため、金利状況によっては返済額が大きく増える可能性がある点には注意が必要です。

とはいえ、低金利でスタートできるのは大きな強み。

金利の低さにこだわりたいなら、SBI新生銀行は選ぶ価値のある住宅ローンです。

- とにかく金利を低く抑えたい人

- がん団体信用生命保険に加入したい人

- こまめに繰り上げ返済をしたい人

「SBI新生銀行の住宅ローン審査は厳しい?審査基準と落ちた時の対処法を解説」や「SBI新生銀行の住宅ローンで後悔!?デメリット6個を現役FPが解説」も合わせてご覧ください。

2位:みずほ銀行

| 金利 | 年0.525%~ |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 50万円以上3億円以下 |

- 業界トップクラスの低金利

- 注文住宅でもつなぎ融資不要の「分割融資」が利用可能

- ペアローン向けの団体信用生命保険が充実

低金利と安心感、どちらも重視したい人にピッタリなのがみずほ銀行。

メガバンクながら、変動金利は年0.525%~と、ネット銀行に引けを取らない水準です。

注目したいのが、注文住宅向けの分割融資制度。

一般的に注文住宅では「つなぎ融資」が必要になりますが、みずほ銀行では住宅ローンを分割で借りることで、つなぎ融資を回避できます。

筆者も注文住宅でつなぎ融資を使いましたが、金利は2%以上……かなり割高でした。分割融資で通常金利が使えるのは、かなりうらやましいポイントです!

さらに、ペアローンを検討している共働き世帯にも嬉しい団体信用生命保険が充実しています。

上乗せ金利0.2%で加入できる「ペアローン団信」は、どちらか一方に万が一のことがあっても2人分のローンが全額完済になるという安心の内容です。

例えば子育てや教育費で出費がかさむ時期に、収入が一方になっても返済リスクが軽減されるのは非常に心強いですよね。

みずほ銀行は、住宅の種類や家族の形に合わせた柔軟な選択肢がそろっているのが魅力。金利の低さに加えて、実用性や安心感も兼ね備えています。

- メガバンクの信頼と安定感を重視したい人

- 注文住宅を建てる予定の人

- ペアローンで手厚い保障を求めている夫婦

ペアローン利用者のいずれか一方に万が一のことがあった場合に、二人とも住宅ローンの返済が不要になる「ペアローン団信」、8年以内の住宅ローン完済で初期費用がお得になる「借入時負担ゼロ型」も利用できます。

「みずほ銀行の住宅ローン審査は厳しい?落ちた時の対処法も解説」や「みずほ銀行の住宅ローンのデメリット4個を現役FPが解説」も合わせてご覧ください。

3位:三菱UFJ銀行

| 金利 | 年0.595%~ |

|---|---|

| 繰り上げ返済手数料 | 一部は無料全額は16,500円(税込) |

| 融資金額 | 500万円以上2億円以下 |

- メガバンクならではの信頼がある

- オンラインでも対面でも手続き可能

- 事前審査は最短即日で結果がわかる

メガバンクの信頼感と、低金利のバランスを重視するなら、三菱UFJ銀行は魅力的。

国内最大級のメガバンクでありながら、変動金利は年0.595%~と、ネット銀行にも引けを取らない水準です。

信頼性と金利の両方を求める人にオススメです!

正直、筆者は「メガバンクは高そう」という思い込みから候補にも入れていませんでした……こんなに低金利なら、選択肢に入れておけばよかったと後悔しています!

オンライン手続きと対面サポートの両方に対応しているのも心強いポイント。

仕事で忙しくて銀行に行く時間がない人には、Web上ですべて完結できると便利ですよね。もちろん、「誰かに相談しながら進めたい」という人は、窓口や電話でのサポートも受けられますよ。

さらに、女性向けの金利優遇特典があるのも特徴的です。

借入中に出産を申告すると、1年間、適用金利が0.2%引き下げられる制度があります。子育てにお金がかかり始める時期に返済負担を減らせるのは、本当に心強いですよね!

三菱UFJ銀行は、信頼・金利・サポート体制のバランスがとれた安心感の強い住宅ローンです。

- メガバンクの安心感を重視している人

- 低金利にこだわりたい人

- オンラインで手続きを完結したい人

「三菱UFJ銀行の住宅ローン審査は厳しい?落ちた時の対処法も解説」や「三菱UFJ銀行の住宅ローンのデメリット6個を現役FPが解説」も合わせてご覧ください。

4位:auじぶん銀行

| 金利 | 年0.580%~ ※50歳以下で借入額が物件価格の80%以内である場合に、auサービスの金利優遇割を適用した金利 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上2億円以下 |

- 金利 満足度ランキング 4年連続No.1

- au対象サービスの利用で、最大年0.15%の金利優遇

- がん50%保障が無料で付帯

金利の低さと、手厚い保障の両立を狙うなら、auじぶん銀行がオススメです。

au回線やJ:COMなどの対象サービスを利用していれば、最大0.15%の金利優遇を受けられます。優遇をうまく活用すれば、金利はネット銀行の中でもトップクラスの低さです!

5つの重大疾病に備えられる団体信用生命保険が無料付帯なのも、見逃せないポイント。

がんと診断されるとローン残高が半分になるだけでなく、脳卒中や心筋梗塞など4つの疾病もカバーしています。

こんなに充実した保障内容で無料付帯なんて、すごいですよね!金利も業界最安クラスなので、かなりお得感があります。

さらに、100%のがん保障にアップグレードしたい場合でも、金利上乗せはたったの0.05%。上乗せ幅は、業界随一の低さです。

こうした金利や団体信用生命保険が評価され、顧客満足度は94.9%を誇っています。

(auじぶん銀行調べ)

- 金利をとにかく低く抑えたい人

- au回線やJ:COMなどを利用している人

- 団体信用生命保険の手厚い保障も重視したい人

5位:住信SBIネット銀行

| 金利 | 年0.648%~ ※対面相談コースで、借入額が物件価格の80%以内である場合 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上3億円以下 |

- 対面で相談しながら申し込みできる住宅ローン

- 3大疾病50%保障と就業不能保障が無料でついてくる

- 返済期間は最長50年まで選べる

金利・サポート・保障がバランス良く充実しているのが、住信SBIネット銀行です。

初めての住宅ローンだと、「用語が難しい……」「自分に最適なプランはどれ?」と悩みがち。

対面相談コースを選べば、ローンの仕組みを理解しつつ、安心して申し込みを進められます。このコースを選ぶと金利が年0.05%優遇されるのも嬉しいポイントです。

筆者は当時、工務店の言うがままに銀行を決めてしまったので、正直あまり深く比較していませんでした……。じっくり相談できれば、より自分に合ったプランに出会えるはず!

さらに注目したいのが、団体信用生命保険の手厚さ。

50歳以下なら、3大疾病に加え、すべての病気・ケガによる就業不能状態に対応する保障が無料で付いています。

保障範囲の幅広さを求めている人には、最適な団体信用生命保険です。

金利を上乗せすれば、返済期間を最長50年まで伸ばせるのも、ありがたいポイントです。月々の返済額を抑えてゆとりある資金計画を立てられるのは、将来の支出に備えるうえで心強いですよね。

- 対面でじっくり相談したい人

- 保険のような保障内容も重視したい人

- 最長50年までの長期ローンで月々の返済額を抑えたい人

「住信SBIネット銀行の住宅ローン審査は厳しい?落ちた時の対処法も解説」や「住信SBIネット銀行の住宅ローンのデメリット5個を現役FPが解説」も合わせてご覧ください。

6位:りそな銀行

| 金利 | 年0.640%~ |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 50万円以上3億円以下 |

- 手厚い団体信用生命保険プランが選べる

- ペアローン向けの団体信用生命保険がある

- アプリやネットで返済状況が手軽にチェックできる

「もしもの備えを重視したい」そんな人におすすめなのが、りそな銀行の住宅ローンです。

りそな銀行の大きな魅力は、保障範囲の広い団体信用生命保険オプションが豊富なこと。

その代表といえるのが、「団信革命」です。

ケガ・病気・要介護2以上といった多様なリスクに対応しており、所定の条件を満たせばローン残高が0円になります。

しかも、その後に社会復帰しても返済は免除されたまま。働けるようになっても、もうローンの心配をせずに済むんです!

ペアローンを組む夫婦に対応したプランもあります。夫婦のどちらかが所定の状態になったら、2人分のローン残高が0円になるので、共働きでも安心できる仕組みです。

我が家もペアローンを組んでいるのですが、当時は団体信用生命保険の範囲まで考えが及ばず、いま少し不安が残っています……!これから組むなら、検討したいポイントです。

アプリから返済状況をすぐチェックできたり、ネットで繰り上げ返済の手続きができたりと、契約後も便利な機能がそろっています。

紙の明細だと保管も確認も手間がかかるため、アプリでサクッと管理できるのは便利ですね。

- 団体信用生命保険保障の手厚さにこだわりたい人

- 夫婦でペアローンを組む人

- スマホで簡単にローン管理したい人

「りそな銀行の住宅ローン審査は厳しい?本審査に落ちた時の対処法を解説」や「りそな銀行の住宅ローンのデメリット5個を現役FPが解説」も合わせてご覧ください。

7位:イオン銀行

| 金利 | 年0.780%~ ※借入額が物件価格の80%以内である場合 |

|---|---|

| 繰り上げ返済手数料 | 一部は無料全額は55,000円(税込) |

| 融資金額 | 200万円以上2億円以下 |

- 付帯サービス 満足度ランキング 6年連続No.1

- イオングループでの買い物が毎日5%OFF

- 全国の店舗で対面相談も可能

日常の買い物もお得にしたいなら、イオン銀行は見逃せません。

イオン銀行の大きな魅力は、住宅ローン契約者限定の「お買い物5%OFF」特典。

セレクトクラブカードのクレジット払いなら、イオングループでの買い物が毎日5%OFFになります。住宅ローン完済までずっと活用できるのも嬉しいポイントです。

食料品や日用品をイオンでまとめ買いする人にとっては、かなり魅力的!積み重なると、かなりの節約につながりそうです。

団体信用生命保険の無料付帯も充実しています。

金利を上乗せしなくても、病気・ケガによる就業不能状態に対応した「全疾病保障」がついてくるんです。

とくに子どものいる家庭だと、就業不能には備えておきたいもの。無料付帯でカバーできるのは、とても心強いですね!

申し込みや相談は、オンラインだけでなく全国の店舗でも対応しています。日頃忙しい人も、買い物のついでに気軽に相談できますよ。

- イオングループのお店をよく利用する人

- 就業不能にもしっかり備えたい人

- 気軽に店舗で相談・手続きをしたい人

「イオン銀行の住宅ローン本審査で落ちる確率は高い?審査は厳しい?」や「イオン銀行の住宅ローンで後悔!?デメリット5個を現役FPが解説」も合わせてご覧ください。

8位:PayPay銀行

| 金利 | 年0.780%~ ※借入額が物件価格の80%以内である場合 |

|---|---|

| 繰り上げ返済手数料 | 一部は無料全額は33,000円(税込) |

| 融資金額 | 500万円以上2億円以下 |

- がん50%保障が無料でついてくる

- 失業や入院による一時的な収入減にも備えられる

- ペアローン向けの保障を上乗せ金利0.2%で追加可能

PayPay銀行は、保障内容の幅広さが特徴的な住宅ローンです。

無料付帯の団体信用生命保険は、がん・全疾病・自然災害・失業と、幅広くカバー。

たとえば、病気やケガで入院が続いた場合は、最長12ヶ月間のローン返済を保障します。

収入が途絶えると、家計の大きな負担になってしまうもの。一時的に働けなくなっても、ローン返済を心配する必要がないのは心強いですよね!

ペアローン保障など、さらに手厚いプランを選ぶことも可能です。

金利を0.2%上乗せすれば、どちらか一方に万が一のことがあっても、両方のローン残高が0円になります。

ただし、PayPay銀行には5年ルール・125%ルールがなく、返済額は半年ごとに見直されます。

金利の変動リスクには注意が必要ですが、そのぶん、手厚い保障はPayPay銀行の大きな魅力です。

- 団体信用生命保険で多様なリスクに備えたい人

- ペアローンを組みたいと考えている人

- スマホで手続きを進めたい人

「PayPay銀行の住宅ローン審査が厳しいは嘘!審査基準と落ちた時の対処法も解説」や「PayPay銀行の住宅ローンのデメリット6個を現役FPが解説」も合わせてご覧ください。

9位:ソニー銀行

| 金利 | 年0.797%~ ※環境配慮型住宅の新築物件を購入する場合 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上2億円以下 |

- 住宅ローン 総合ランキング No.1

- がんの50%保障が無料付帯

- 担当者による丁寧なサポートが受けられる

ソニー銀行は、団体信用生命保険の保障内容が充実しています。

がんと診断されたらローン残高が半分になる団体信用生命保険が無料で付帯しているため、万が一の際にも安心です。

上乗せ金利0.1%で100%保障のプランも選択可能。より安心感を求める人にも嬉しいポイントです。

手続きはWebで完結しますが、担当者が付いて契約までサポートしてくれます。土日祝日も対応しているので、平日時間がとれない人もスムーズに手続きを進められますよ。

筆者は平日に仕事を休んで手続きを進めましたが、夫婦で休みを合わせるのは大変でした。土日もサポートしてもらえるのは助かりますよね!

ただし、ソニー銀行には5年ルール・125%ルールがありません。金利および返済額は半年ごとに見直される点には、注意が必要です。

それでも、保障内容の充実やサポートの手厚さの面では、魅力がつまった住宅ローンです。

- がんのリスクにしっかり備えたい人

- 評判の良さを重視したい人

- 平日は忙しくて時間がない人

「ソニー銀行の住宅ローン審査は厳しい?審査基準と落ちた時の対処法を解説」や「ソニー銀行の住宅ローンで後悔!?デメリット5個を現役FPが解説」も合わせてご覧ください。

10位:三井住友銀行

| 金利 | 年0.925%~ ※借入額が物件価格の80%以内で、Oliveアカウント開設を前提とした場合 |

|---|---|

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 100万円以上3億円以下 |

- メガバンクの安心感がある

- 多様な家族構成に対応した団体信用生命保険がある

- Vポイントをお得に貯められる

三井住友銀行は、信頼できる金融機関で住宅ローンを組みたい人にオススメの選択肢です。

金利はやや高めですが、5年ルール・125%ルールが適用されるため、急激な返済額の増加を避けられます。

団体信用生命保険プランも充実しています。

中でも「クロスサポート」は、ローンを一緒に返している家族のどちらかに万が一のことがあったとき、残りの住宅ローンが0円になる仕組み。

親子や夫婦、パートナーなど、さまざまな関係性に対応しており、共働きの家庭にも心強い保険です!

金利は年0.18%上乗せになりますが、それだけの安心感が得られますよ。

さらに、Oliveアカウント限定特典も嬉しいポイント!Oliveアカウントを開設して住宅ローンを契約すると、Vポイントの還元率が1%アップします。

筆者もVポイントをメインで使っているのですが、還元率が1%アップすると結構ポイントを増やせますよ。長期間ずっと続く特典なので、羨ましいです!

- 信頼感のある大手銀行で借りたい人

- パートナーや親子で住宅を共同購入したい人

- 日頃からVポイントを利用している人

「三井住友銀行の住宅ローンは審査厳しい?落ちた時の対処法も解説」や「三井住友銀行の住宅ローン評判レビュー!デメリット・メリットを解説」も合わせてご覧ください。

住宅ローンで変動金利を選ぶメリット

「変動金利って本当にお得なの?」

そう思い、不安から踏み出せずにいる人は少なくありません。

たしかに、金利が上がるリスクがある以上、不安になるのも無理はないですよね。筆者も最初は「返済が途中で増えたらどうしよう……」と、なかなか決断できませんでした。

ですが、変動金利には、家計にゆとりを生み出す大きなメリットがあります!1つずつ、詳しくお伝えしますね。

月々の返済額を抑えられる

変動金利の最大のメリットは、月々の返済額が軽くなることです。

金利が低いため、同じ借入額でも固定金利より月々の支払いを抑えることができます。

たとえば3,000万円を35年ローンで借りた場合、月々の返済額は以下のようになります。

- 固定金利1.2%の場合:毎月約8.8万円

- 変動金利0.5%の場合:毎月約7.8万円

その差は、月1万円です!年間にすると12万円。

こうして見ると、かなり大きな違いですよね。

筆者自身も、家計とのバランスを見て「月々の返済が無理なく続けられるか」は大きな判断材料になりました!

生活費や教育費が気になる場合、変動金利にすれば月々の返済額を抑えて家計に余裕を持たせやすいですよ。

固定金利より総返済額を抑えられる可能性がある

変動金利は、結果的に総返済額を少なくできる可能性もあります。

なぜなら、固定金利に比べて、利息の負担が小さいためです。

固定金利は「将来の金利上昇リスク」に備えて、最初から高めに設定されています。

一方で変動金利は、低めに設定されているぶん、将来も金利が低いままならトータルの支払額もグッと抑えられます。

たとえば3,000万円を35年ローンで借りた場合、返済額のトータルは以下のようになります。

- 固定金利 年1.2%の場合:約3,680万円

- 変動金利 年0.5%の場合:約3,270万円

総返済額の差額は、なんと400万円以上。かなり大きな金額ですよね!

もちろん、金利が今後上昇するリスクはあります。

ですが、変動金利には「5年ルール・125%ルール」があるため、急な負担増を抑える工夫がされているんです。

- 5年ルール:金利が上がっても、月々の返済額は5年間据え置かれる

- 125%ルール:返済額の上昇幅は、前回の1.25倍までに制限される

長期的にもコストを抑えたいと考えるなら、変動金利は非常に魅力的といえます。

将来の変化に合わせて戦略的に見直せる柔軟性がある

変動金利には、ライフプランや経済状況に合わせて見直せる「柔軟性」があります。

借り始めた後でも、好きなタイミングで固定金利に切り替えられる商品が多いんです。

住宅ローンは、多くの人にとって、30年以上にわたる長期の契約。転職や子どもの進学など、ライフイベントによって家計の状況は変わっていくものですよね。

変動金利なら「今は返済を抑えて余裕を持ち、将来に備えて切り替える」という2段構えの戦略がとれますよ!

- 出産予定があり、今は支出を抑えておきたい

- 今は共働きでも、将来的に片方が退職する可能性がある

- 子どもが小さいうちに、教育資金を貯めておきたい

「必要に応じて切り替えられる」という選択肢があると思うと、少しラクな気持ちで住宅ローンと向き合えますよね。

変動金利は、ずっと同じ条件で続ける必要はありません。将来の変化に合わせて見直せるからこそ、今の自分にフィットした形で始められるのが魅力です。

住宅ローンで変動金利を選ぶデメリット

変動金利は「金利が低くてお得」といったメリットが目立ちがち。

ですが、それだけで選ぶと後悔する可能性もあります。

住宅ローンを選ぶ時は、家庭の状況や自分の性格を踏まえて選ぶことが大切。変動金利の注意点をあらかじめ知っておくと、契約後も安心して過ごせますよ!

ここでは、変動金利の住宅ローンを選ぶ前に知っておきたいデメリットを3つ、わかりやすく紹介します。

長期的な返済計画を立てづらい

変動金利のデメリットのひとつは、将来の返済額が読みづらく、長期的な資金計画が立てにくいことです。

適用金利は5年ごとに見直されることが多く、経済状況によっては上昇することも。最初の金利が低くても、10年後、20年後にどうなっているかは誰にも読めません。

たとえば、返済額が月10万円だった場合「125%ルール」が適用されたとしても、月12.5万円にまで増える可能性があります。

家計に余裕がないと、将来の支出増加に対応できず、教育費や老後資金にも影響が出てしまうかもしれません。

- 家計にあまり余裕がない

- 収入が不安定

- 計画的に返済を進めたいタイプ

今の収入でなんとかなると思っていても、予想外のライフスタイルの変化が起きたタイミングで金利が上がると、大変ですよね……。

ギリギリの予算の場合、固定金利の方が安心感を感じやすいといえます。

安定した返済計画を立てたい人は、変動金利を選ぶ際に慎重な判断が必要です。

金利変動がストレスになる場合もある

変動金利を選ぶと、将来の金利上昇を気にして生活することになり、精神的な負担を感じるケースもあります。

返済額が上がる不安を抱えながら生活するのは、思っているよりもストレスになるものです。

特に、家計が不安定な時期には、「金利が上がっても払えるかな……」というプレッシャーがのしかかることも。

- 子どもの進学が重なり、出費が大きく増えた

- 会社を辞めて収入が不安定になった

- 家族が病気になってしまった

筆者は変動金利で続けていますが、先日金利引き上げの通知が届いてドキッとしました。不安な気持ちになるのもよく分かります……!

気にしすぎてしまうタイプの人は、変動金利ではなく、最初から固定金利を選ぶ方が安心して過ごせるかもしれません。

金利変動に備えた情報収集が欠かせない

変動金利は、自分で金利動向をチェックし、必要に応じて見直す管理が必要です。

金利が上がりそうな気配を感じたら、固定金利への切り替えを検討するなど、積極的な対策を自分で打つことが求められます。

- 日本銀行の政策金利や経済ニュースを定期的にチェックする

- 金融機関の住宅ローン金利情報を集める

- 今借りている住宅ローンの金利見直し時期を把握しておく

こうした作業をコツコツ続けるのが苦でない人には向いていますが、こまめな見直しが苦手な人には負担になる可能性があります。

実際に筆者も、ローンを組んだ後は日々の生活に追われて、金利チェックをうっかり忘れてしまうことが多いです……。

おまかせで安心して返していきたいなら、固定金利の方が合っているかもしれません。

住宅ローンの変動金利でよくある質問

変動金利は、日銀が決定する「政策金利」に連動しています。日銀が利上げを行うと、住宅ローンの変動金利も上昇する可能性があります。

ただし、政策金利の利上げ直後に返済額が増えるわけではなく、多くの金融機関では半年ごとに金利を見直す仕組みを採用しています。

また、変動金利の優遇幅は金融機関ごとに独自で設定しているため、利上げが返済額に与える影響の程度は、金融機関によって異なります。

とはいえ、今後の利上げに伴い将来的に返済額が増える可能性があるため、金利動向には注意が必要です。

政策金利は、2025年1月に0.25%から0.5%に引き上げられました。日銀は、2025年度後半には1%まで段階的に引き上げる可能性があるとしています。

住宅ローンの変動金利は政策金利の影響を受けるため、引き上げられることが考えられます。

ただし、どのくらい上昇するかは不透明です。金融機関間での競争などにより、一定の低金利が維持される可能性もあります。

これから借り入れを検討している人は、定期的に情報収集をしておきましょう。

大手銀行の基準金利は、2009年以降ずっと2.475%で固定されており、この金利から優遇幅を差し引いた「適用金利」は、0.4%を下回るケースもありました。

しかし2024年以降、日銀の金融政策の見直しにより、金利が少しずつ上昇する動きも出てきています。

今までの低金利に慣れていると、ちょっとした上昇でも負担感を覚えるかもしれません。「これからも低金利が続く」とは限らないことを、意識しておくと安心ですよ。

まとめ:変動金利は家計の見方!後悔しない住宅ローン選びをしよう

この記事では、変動金利を選ぶコツとオススメ住宅ローン10選を紹介しました。

- 変動金利は、返済額を抑えられるのが大きな魅力

- 商品を選ぶときは、金利・保障・手数料をチェックすることが大切

- メリットだけでなく、将来的なリスクや注意点も事前に把握しておくと安心

筆者自身が「もっと比較してから決めればよかった……」と感じているからこそ、今回の記事が、あなたの住宅ローン選びのヒントになれば嬉しいです!

これから住宅ローンを検討する人は、将来のライフプランを見据えた選択を意識しましょう。

自分に合った商品を選べば、家計に不安を抱えることなくマイホームでの暮らしを楽しめますよ。

気になる銀行があれば、ぜひ公式サイトをチェックしてみてくださいね!

筆者自身も住宅ローンを組んだときは、深く調べず決めてしまいましたが、もっと良い商品を探せばよかったと思っています。しっかり比較して選んでくださいね!