三菱UFJ銀行の住宅ローンは、メガバンクの安心感がある一方で、デメリットもあります。

本記事では、現役ファイナンシャルプランナー(FP)の視点から、多くの人が気になる三菱UFJ銀行の住宅ローンのデメリットについて深掘りしていきます。

固定金利の高さや事務手数料など、チェックしておきたいデメリットがあります。

その他、三菱UFJ銀行の住宅ローンのメリットや審査基準、利用の流れまで網羅的に紹介します。ご自身にとって最適な住宅ローン選びの参考にしてください。

「金利を少しでも抑えたい」「自分に合うローンがわからない」 そんな方におすすめなのが、住宅ローン専門サービス『モゲチェック 』です。

モゲチェックでは、全国の銀行の最新金利を一括比較でき、住宅ローンのプロから無料でアドバイスを受けられます。 ただ比較するだけでなく、審査通過率や条件もふまえて最適なプランを提案。 「もっとこうすれば通りやすくなります」といった改善アドバイスももらえるので、初めての方も安心です。

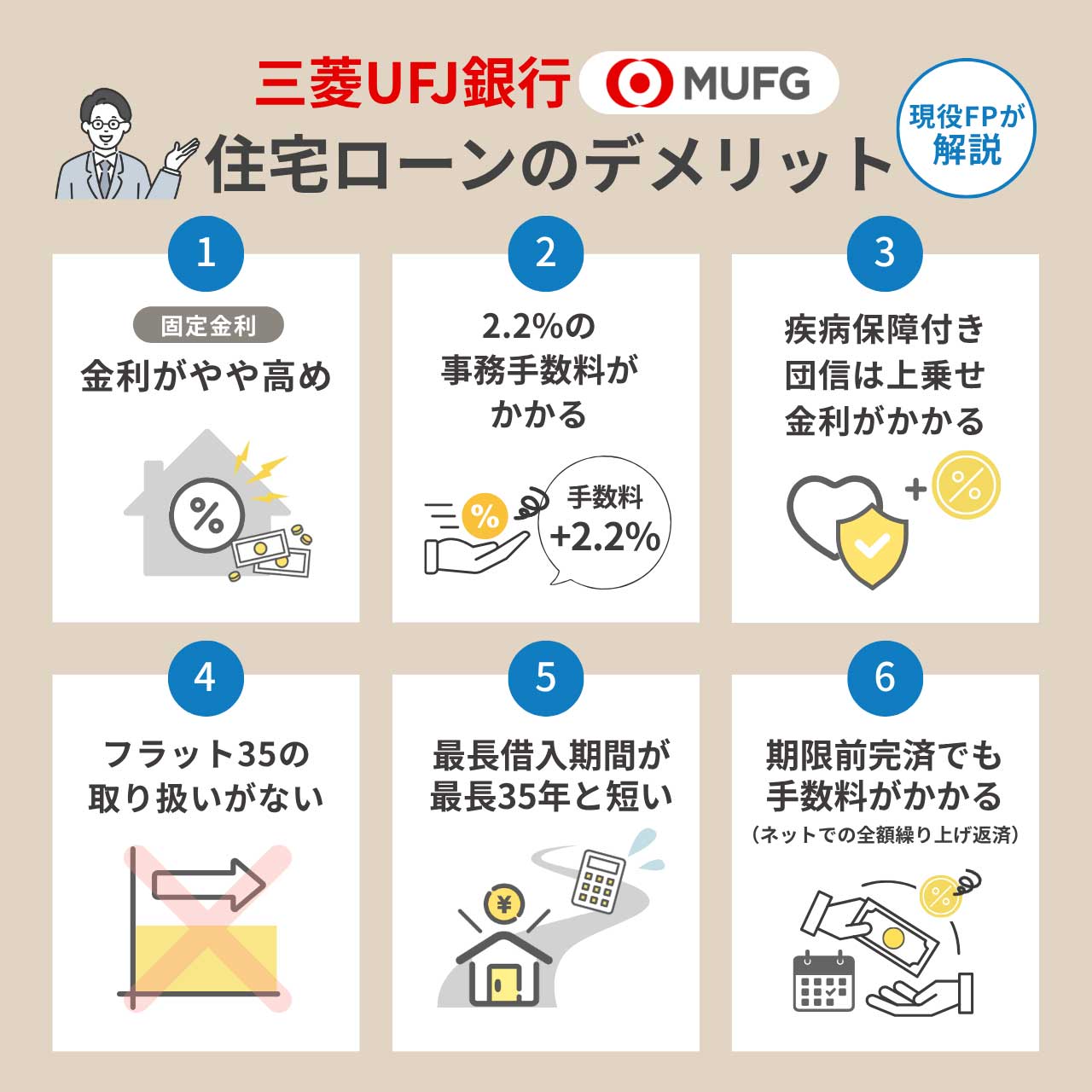

三菱UFJ銀行の住宅ローンのデメリット6個を現役FPが解説【2025年最新】

まずは、三菱UFJ銀行の住宅ローンを検討する際に知っておきたいデメリットから見ていきましょう。

主なデメリットは以下の6つです。

固定金利の金利がやや高め

三菱UFJ銀行の全期間固定金利や固定期間選択型の金利は、ネット銀行と比較するとやや高い傾向が見られます。

| 金融機関 | 固定10年 | 固定20年 | 全期間固定(35年) |

|---|---|---|---|

| 三菱UFJ銀行 | 年1.63%~1.71% | 年2.30%~2.38% | 年2.22%~2.30% |

| PayPay銀行 | 年1.38% | 年2.130% | 年2.350% |

| auじぶん銀行 | 年1.45% | 年2.105% | 年2.710% |

住宅ローンで金利変動リスクを避けたいと考えてこれらの金利タイプを選ぶ人にとって、他行と比べて固定金利の水準が高めである点は、デメリットとなるでしょう。

2.2%の事務手数料がかかる

三菱UFJ銀行の住宅ローンのデメリットとして、借入金額に対して2.2%の事務手数料がかかる点が挙げられます。

これは一般的な水準ではありますが、これよりも事務手数料が安い金融機関があるのは事実です。

事務手数料には、借入金額にかかわらず一律の金額である定額型と、借入金額に一定の料率を乗じて計算する定率型があります。

| 定率型とは | 借入金額に応じて、ローン取扱手数料が「◯%」と割合で決まる方式 |

|---|---|

| 定額型とは | 入金額に関係なく、ローン取扱手数料が一定額に固定されている方式 |

三菱UFJ銀行は定率型を採用しており、借入金額が大きい人ほど事務手数料として支払う金額が多くなる特徴があります。

疾病保障付き団信は上乗せ金利がかかる

三菱UFJ銀行の住宅ローンでは、疾病保障付き団体信用生命保険(以降、団信)を選択する際に、上乗せ金利を負担する必要があります。

同行では、借入期間中に契約者が死亡または高度障害状態になった際に残債がゼロになる一般団信に加え、疾病保障付き団信も用意しており、これらにはそれぞれ上乗せ金利が発生します。

| 団信プラン | 保障内容 | 上乗せ金利 |

|---|---|---|

| 3大疾病50% | 3大疾病で所定の要件を満たせば、住宅ローン残高が50%になる | 年0.15% |

| 7大疾病100% | 3大疾病や生活習慣病で所定の要件を満たせば、住宅ローン残高が0円になる | 年0.3% |

| 全疾病100% | 3大疾病やその他の病気・ケガで所定の要件を満たせば住宅ローン残高が0円になる | 年0.5% |

一部の金融機関では、疾病保障付き団信の一部プランを金利上乗せなしで提供している場合もあるため、この点は比較するとデメリットとなりうるでしょう。

例えばauじぶん銀行やソニー銀行では、がん50%保障団信は金利上乗せがありません。

なお、保険料を支払うことで7大疾病による就業障害を保障する「保険料支払い型」の団信もあります。

フラット35の取り扱いがない

三菱UFJ銀行は、全期間固定のフラット35の新規取り扱いを停止しています。

同行でも独自の35年間全期間固定住宅ローンを扱っていますが、フラット35よりも金利が高めに設定されています。

例えば、金利は全期間固定31~35年の場合で年2.22% ~ 年2.30%です。

一方、同期間のフラット35の金利は、金利が高い融資率9割超のケースでも多くの金融機関で年1.930%です。したがって、全期間で35年固定の住宅ローンを組みたい人は、三菱UFJ銀行が選択肢にならないケースがあるかもしれません。

| 三菱UFJ銀行(全期間固定31~35) | 年2.22% ~ 2.30% |

|---|---|

| フラット35(融資率9割超) | 年1.930% |

また、フラット35は団体信用生命保険(団信)の加入が任意ですが、三菱UFJ銀行は団信への加入が必須条件となっています。

健康状態により団信に加入できない人にとっては、三菱UFJ銀行の住宅ローンは利用できないため、この点はデメリットとなるでしょう。

最長借入期間が35年と短い

三菱UFJ銀行の住宅ローンの借入期間は最長35年です。

近年では、借入期間40~50年といった超長期の住宅ローンを提供するケースも増加傾向にあります。

このような超長期ローンは総返済額が大きくなるため、否定的な意見を持つ人も少なくありません。

しかし、返済期間を長く設定することで毎月の返済負担を軽減し、現在の生活の質を重視したい、あるいはNISAなどを活用して住宅ローン金利を上回る投資リターンを狙うといったニーズもあります。

こうした背景を踏まえると、三菱UFJ銀行の住宅ローンが最長35年までに制限されている点は、柔軟性の面でデメリットと捉えることもできるでしょう。

インターネットによる期限前完済(全額繰り上げ返済)でも手数料がかかる

三菱UFJ銀行の住宅ローンは期限前完済(全額繰り上げ返済)する場合、インターネットでも1万6,500円の手数料がかかります。

一部ネット銀行では、一部繰り上げ返済、期限前完済(全額繰り上げ返済)いずれも無料としているケースもあるため、デメリットといえます。

例えば、住信SBIネット銀行では、一部繰り上げ返済・全額繰り上げ返済ともに手数料はかかりません。

三菱UFJ銀行の住宅ローンのメリット5個

ここまでデメリットを見てきましたが、もちろんメリットもあります。

ここからは三菱UFJ銀行の住宅ローンのメリットを5つ紹介します。

変動金利はネット銀行を含めてもトップクラスの水準

かつてはネット銀行が変動金利の金利引き下げ競争の主役でしたが、三菱UFJ銀行は2025年5月に借りた場合、年0.595% ~ 年0.675%と、トップクラスの水準です。

住宅金融支援機構が実施した「住宅ローン利用者の実態調査(2023年10月調査)」によると、住宅ローンの約7割が変動金利と言われています。

そのため、多くの人にとって同行の住宅ローンの変動金利は、有力な選択肢となります。

割安な保険料で火災保険に加入できる

三菱UFJ銀行は住宅ローン専用の火災保険を用意しており、住宅ローンの契約者であれば割安な保険料で加入できます。

近年は、台風や集中豪雨が増えており、火災保険に加入することで、これらの自然災害で自宅が損害を受けたときに補償が受けられます。

また、住宅ローンの完済までは自動継続が可能で、更新手続きも不要です。

自宅を保有する際には一般的に火災保険への加入が必要ですが、三菱UFJ銀行を通じて加入することで、火災や自然災害のリスクに効率的に備えることが可能です。

さらに三菱UFJ銀行は、住宅ローン契約者向けに地震保険も用意しています。地震による損害は、地震保険に加入しなければ補償されないため、不安な人はこちらも検討すると良いでしょう。

提携企業のサービスが受けられる

三菱UFJ銀行で借入額1,000万円以上かつ借入期間10年以上の住宅ローンを新たに借り入れた場合、提携企業のサービス(家電購入、引越し、ホームセキュリティなど)を利用する際に、代金の割引といった特典が用意されています。

例えば、ビックカメラやコジマで家電を購入すると、表示価格より3%値引きになります。またアート引越センターで引っ越すと、料金が30%オフになるといった具合です。

なお、これらの特典には利用可能期間が設けられています。実際に利用する際は、家電購入特典・引越特典・ホームセキュリティ特典の詳細をそれぞれ確認してください。

出産前後の女性向けに金利優遇がある

住宅ローンを利用中の人が、出産日の前後6ヶ月以内に申し出て手続きをした場合、お申し出から1年間、適用金利より年0.2%金利を引き下げる特典があります。

なお、ローンのお支払いを延滞されている期間は本特例の対象外となるため、注意しましょう。

毎月Pontaポイントが貯まる

月末時点でお借入残高がある場合、毎月Pontaポイントが50ポイント付与されます。

貯まったPontaポイントは、大手コンビニエンスストアや飲食店など多くの店舗で利用できるほか、マイルなど他社ポイントへの交換も可能です。

このように用途が幅広いため、実質的な生活費の節約につながる効果が期待できるでしょう。

三菱UFJ銀行の住宅ローンの評判・口コミ

メリット・デメリットだけでなく、実際に利用した人の評判や口コミも気になるのではないでしょうか?

ここでは、X(旧Twitter)で集めた評判・口コミを紹介します。

良い評判①:総合力ではトップクラス

住宅ローン天下一武道会

— さく∣おせっかいFP (@fp_adviser) May 6, 2025

総合力No1決定戦【Aブロック1回戦】

🔵みずほ銀行 vs 三菱UFJ銀行🔴

いよいよ始まった住宅ローン天下一武道会!

初戦からまさかのメガバンク同士が大激突ッ!

まず目を引くのは金利の差!

みずほ銀行:変動0.525%

三菱UFJ銀行:変動0.595%

序盤はみずほ銀行リードか…⁉️

2025年5月の変動金利においては、三菱UFJ銀行とみずほ銀行が競い合っています。

みずほ銀行のほうが最低金利はわずかに低いものの、年0.525%~0.975%と幅が広く設定されています。そのため、単純に金利だけでみずほ銀行が有利とは言い切れません。

三菱UFJ銀行は、メガバンクならではの安心感に加え、商品・サービスの総合力においてもトップクラスといえるでしょう。

良い評判②:三菱UFJ銀行の変動金利は定評がある

住宅ローン金利UPに揺れてるけど

— yumi 🤗 憧れ探し (@yumi777zx) January 29, 2025

土地・建物を慌てて購入しないでよ!

慎重に時間かけて調べてからだよ、億ションなんか下がってるからね🧐

登記所で担保の有無や額を必ず調べてね🧐

チト生意気にゴメ😅

住宅ローン、利上げで三菱UFJ銀行など大手銀行が攻勢 崩れるネット銀行優位 - 日本経済新聞…

住宅ローンといえば、ネット銀行のほうが金利が低いイメージを持たれがちです。

しかし、変動金利に関しては三菱UFJ銀行も積極的に競争を仕掛けており、しっかりと比較検討する価値があります。

ただし、変動金利は市場金利の動向によって返済期間中に金利が変動し、それに伴って返済額が増えるリスクもあるため注意が必要です。

将来的に金利が上昇した場合に備え、繰り上げ返済を視野に入れて貯蓄を計画的に準備しておくなど、あらかじめ対策を立てておきましょう。

悪い評判①:オンライン手続きの操作がしにくい

三菱UFJ銀行の住宅ローンにオンラインで申し込んだんだけど、申込者専用ページがすごく分かりづらく、操作しづらい。

— 市井人 (@heimin_teriha) April 29, 2025

さらに問い合わせのメッセージを送ってもなかなかレスポンスがない。4月の金利改定でUFJがそれなりに優位な関係で申し込みが殺到してパンク気味な様子。気長に待てる人向けですな。

三菱UFJ銀行の住宅ローンは、借り入れまで来店せずにインターネット上で手続きが完了する「オンライン完結(Web完結)」が可能です。

しかし、一部で操作しづらいという意見も見られるようです。

また、金利が低く人気があるため、電話などがつながりにくい場合も考えられます。したがって、仮審査や申し込みといった各手続きは、余裕を持って早めに進めることをおすすめします。

悪い評判②:変動金利を低く設定できるのは、将来的に引き上げられる仕組みだから

三菱UFJ銀行の住宅ローンは基準の変動金利は上昇するものの、優遇幅拡大により、新規顧客の適用金利は維持されるとのこと。

— Dr.マンション (@mansionDr_TG) September 28, 2024

競争原理が働き、他行もこの動きに追随してくるかもしれません。 https://t.co/jLrv85E9EV

三菱UFJ銀行が新規借り入れに対して変動金利を低く設定している背景には、変動金利が市場金利の動向に応じて、将来的に引き上げることができる仕組みであるという点が挙げられます。

言い方を変えれば、まずは低金利で顧客を引き付けておき、金利が上昇すればその分をしっかり回収するという構図ともいえます。

現在の日本はインフレ傾向にあり、今後金利が上昇する可能性も十分あるため、変動金利を選択する際は、慎重な判断が求められます。

三菱UFJ銀行の住宅ローンの金利一覧

三菱UFJ銀行の住宅ローン金利は、変動金利・固定金利・全期間固定金利タイプの3つです。

それぞれの特徴や金利について解説します。

変動金利

市場金利が変化すると金利が見直されるプランで、借入時の金利を抑えたい人におすすめです。

適用金利は、年0.595% ~ 年0.675%「ずーっと一律優遇コース」の場合です。

固定金利

借入時に選択した一定期間は金利が変動しないプランです。

一定期間の金利上昇リスクを避けたい人に向いています。一般的に、固定期間が長くなるほど適用金利も高くなる傾向があります。

以下は、三菱UFJ銀行の「最初に大きな優遇コース」における主な固定金利の一覧です。

| 固定金利期間 | 適用金利 |

|---|---|

| 固定3年 | 年1.28% ~ 年1.36% |

| 固定10年 | 年1.63% ~ 年1.71% |

| 固定20年 | 年2.30% ~ 年2.38% |

全期間固定金利タイプ

借入時の金利が、返済開始から完済まで変わらないプランです。返済額が最初から最後まで一定となるため、将来の金利変動を気にせず、安定した返済計画を立てたい人に適しています。

固定期間が長くなるほど適用金利が高くなる傾向にある点は、「全期間固定コース」でも同様です。

以下は、三菱UFJ銀行の「全期間固定コース」における固定金利の一覧です。

| 返済期間 | 適用金利 |

|---|---|

| 21~25年 | 年2.04% ~ 年2.12% |

| 26~30年 | 年2.14% ~ 年2.22% |

| 31~35年 | 年2.22% ~ 年2.30% |

三菱UFJ銀行の住宅ローンの審査基準

三菱UFJ銀行の住宅ローン審査の厳しさは、やや厳しめと言えるでしょう。

審査では、借入時の年齢が18歳以上70歳未満、完済時は80歳未満であることが求められます。

借入金額は500万円以上2億円以内。金利タイプは変動・固定・全期間固定から選択可能です。

また、借入期間は2~35年(全期間固定は21年以上)です。団信への加入資格があること、日本国籍または永住権を持つ外国籍であることも条件に含まれます。さらに、資金用途は自分または家族が住む住宅の購入、建築、借り換え、リフォームなどに限られます。

| 三菱UFJ銀行の住宅ローンの審査項目 | |

|---|---|

| 申込年齢 | 借入時:18歳以上70歳の誕生日まで 完済時:80歳の誕生日まで |

| 借入金額 | 500万円以上2億円以内(10万円単位) |

| 勤続年数 | 自営業は2年以上。それ以外は要件なし。 |

| 金利 | 固定金利・変動金利・全期間固定金利 |

| 借入期間 | ・2年以上35年以内(1年単位) ※全期間固定金利は21年以上35年以内 |

| 団体信用生命保険 | 必須 |

| 国籍 | ・日本国籍の人、または永住許可を受けている外国籍の人 |

| 資金用途 | 本人または家族が居住するための ・戸建またはマンションの購入(中古物件を含む) ・戸建の新築 ・住宅ローンの借り換え ・リフォーム資金 ・上記に伴う諸費用 ・住み替えの際の既存住宅売却に伴う既存住宅ローンの返済資金 |

上記基準に加えて、年収に対する返済負担率(一般的に25~35%以内が目安)や信用情報なども総合的に判断されます。

事前に借入可能額を試算し、無理のない返済計画を立てることが重要です。

三菱UFJ銀行の住宅ローンを利用する流れ

三菱UFJ銀行で実際に住宅ローンを申し込む場合、どのような流れで進むのかを紹介します。

スムーズに手続きを進めるために、申し込みの流れを理解しましょう。

①事前審査の申し込み

希望する物件が決まったら、まずは事前審査に申し込みます。

申し込み方法にはインターネットと窓口の2通りがあります。インターネットの「かんたん事前審査」なら、24時間いつでも申し込み可能。

必要書類なしで、借り入れまで来店不要で手続きが進められます。最短で即日、遅くとも翌日には審査結果がわかります。

窓口で申し込む場合でも、電子契約を利用すれば、それ以降の手続きは来店不要です。スムーズに審査を進めるために、年収証明や物件の資料をあらかじめ準備しておくと安心です。

②正式審査の申し込み

事前審査に通過すると、マイページのご案内がメールまたは郵送で送られてきます。

物件の売買契約などを締結後、マイページにログインし、正式審査のお申し込みと必要書類のアップロードを行います。

必要書類は、新規の借り入れか借り換えかといった利用目的や、購入・建築・リフォームなど資金の使い道によって異なるため、事前に確認しておきましょう。

団体信用生命保険の告知や、疾病保障付き住宅ローンの申し込みもこの段階で行います。

③契約

正式審査に通過したら、住宅ローンの契約手続きを行います。

電子契約なら、契約時に必要な印紙代が0円で手続きができます。

まとめ:三菱UFJ銀行の住宅ローンのデメリットを知った上で最適な選択を

- 固定期間選択型・全期間固定金利とも、ネット銀行等と比べると金利水準が高め

- 借入金額に対して一律2.2%の事務手数料が発生し、大口で負担が増大

- 疾病保障付き団信はプランごとに0.15~0.5%の上乗せ金利が必要

- フラット35の新規取り扱いがなく、独自の35年固定はフラット35より金利が高い

- 期限前完済(全額繰り上げ返済)でもネット手数料として16,500円がかかる

三菱UFJ銀行の住宅ローンには、金利や手数料など考慮すべき点がある一方で、変動金利の競争力や独自のサービスといった魅力的なメリットもあります。

ご自身の借り入れ条件や優先したい点によって最適な住宅ローンは異なるため、他の金融機関とも 比較検討することをおすすめします。