消費者金融とは、主に個人を対象とした融資を行う貸金業者のことです。

審査スピードが早いためすぐにお金を借りることができ、家族や職場にバレないための配慮などなど、借り手の事情に合わせたサービスを受けられます。

世の中に数多くある消費者金融ですが、NET MONEY編集部は借入経験者1,000名以上を対象にアンケートを実施、おすすめの消費者金融ランキングを作成しました。

借入先を闇雲に選ぶと利息が増えたり周囲にバレたりするおそれがあるため、初めての借入れで失敗したくないなら、ランキング上位の消費者金融を選んだほうがよいでしょう。

貸金業法を遵守している正規の業者のみを紹介しているため、初めての借入れで不安な人も安心して選べます。

※注釈

消費者金融の中でも、初めてお金を借りる人にはアコムが最もおすすめです。

アコムは新規契約者数が大手消費者金融の中でも最も多く、初めての人でも安心して借入されていることが分かります。

最短20分(※)での借入も可能なため、今すぐお金を手元に用意する必要があるという人は、ぜひ参考にしてみてください。

※お申込時間や審査によりご希望に添えない場合がございます。

| 金利 (実質年率) |

融資 スピード |

無利息期間 (最大) |

|---|---|---|

| 2.4%~17.9% | 最短20分(※1) | 30日間(※2) |

アコムは融資スピードの速さが魅力。申込みから借入れまでの時間は最短20分(※1)!

はじめての契約で30日間無利息(※2)サービスが適用される点も魅力です。

※注釈

※2 適用条件 アコムでのご契約がはじめてのお客さま

- 消費者金融おすすめランキング一覧【2026年】

- 1位【アコム】多くの人から選ばれている人気のカードローン!初めての借入れでも失敗なし

- 2位【プロミス】最短3分で審査結果がわかる

- 3位【アイフル】電話による在籍確認と郵送物を回避できる!周囲に借入れがバレない

- 4位【レイク】365日間利息なし!銀行カードローンで借りるより利息を抑えられる

- 5位【SMBCモビット】最短15分で借入れ可能!混雑時期も最短時間でお金を借りられる

- 6位【ファミペイローン】ファミペイアプリ1つで完結!自宅にいながらお金を借りられる

- 7位【dスマホローン】ドコモサービス利用者は利息を抑えられる!最大年3.0%金利優遇

- 8位【VIPローンカード】スマホアプリで申込みが完結するから家族に借入れがバレにくい

- 9位【LINEポケットマネー】LINEアプリで申し込める!最短20分で融資可能

- 10位【au PAY スマートローン】借入金をau PAY残高にチャージしてもらえるため買い物に便利

- 11位【メルペイスマートマネー】メルカリ利用者は年15.0%以下の金利で借入れできる可能性あり

- 中小消費者金融おすすめ9社!大手消費者金融と比べて柔軟な審査対応が魅力

- 12位【セントラル】平日14時までの申込みで最短即日借りられる!土日も最短即日融資が可能

- 13位【フクホー】セブン−イレブンで契約書類を受け取れば郵送物なし!家族にバレずに借りられる

- 14位【ダイレクトワン】最大55日間利息0円!他社より無利息期間が長いため利息を抑えられる

- 15位【ベルーナノーティス】専業主婦(主夫)も申し込める!他社で借入れできない人の選択肢

- 16位【AZ株式会社】平日18時までの契約で最短即日融資を受けられる

- 17位【フタバ】他社借入件数が多い人の候補!4社以内なら申し込める

- 18位【アロー】アプリで申し込めば自宅への郵送物なし!在籍確認もないからバレにくい

- 19位【いつも】独自審査が魅力!信用情報に問題があっても審査通過の可能性あり

- 20位【エイワ】対面審査を採用!他社で借入れできなかった人も審査に通る可能性あり

- 消費者金融の選び方は?初めての借入れで失敗しないためのポイントを解説

- 消費者金融とは個人に対し小口融資を行う貸金業者

- 銀行カードローンではなく消費者金融を利用するメリット

- 消費者金融でお金を借りる時の注意点

- 消費者金融の審査に即日で通過するためのポイント

- 学生・主婦・パートなど属性別に借りやすい消費者金融

- 消費者金融でお金を借りる方法と手順

- 消費者金融に関するよくある質問

- 消費者金融のおすすめランキングは?

- 銀行カードローンと消費者金融カードローンは、どちらを選んだらいいですか?

- カードローン、キャッシングってなんですか?

- 申込みの際に必要書類はどのようなものがありますか?

- 消費者金融のカードローンは何が良いのですか?

- カードローンを選ぶポイントは?

- 来店せず申込み・契約はできますか?

- カードローンの審査はどのようなものがありますか?

- 学生やアルバイトやパートでも借入れ可能ですか?

- 家族や会社の人にバレずに利用できますか?

- 限度額を増やすことはできますか?

- 申込みに保証人・担保は必要ですか?

- 資金使途に制限はありますか?

- 融資までにはどれくらいの時間がかかりますか?

- お金を借りるまでの流れを教えてください

- 審査が甘いクレジットカードはありますか?

- 必ず審査が通る・審査なしのクレジットカードはありますか?

消費者金融おすすめランキング一覧【2026年】

NET MONEY編集部がおすすめする消費者金融をランキング形式で紹介します。ランキングは以下の4つの算定基準をもとに決定しました。

- 融資スピードが早い

- 周囲にバレにくい

- 無利息期間サービスがある

- 上限金利が低い

これらの基準を総合的に判断し、おすすめのカードローン1位はアコム、2位はプロミス、3位はアイフルという結果になりました(下表)。

これらの消費者金融を選べば、満足度の高い借入れが叶います。ただし、それぞれ異なる特徴があるため、自分に合った借入先を選びましょう。

おすすめの消費者金融!徹底比較表

| 会社名 | 1位アコム | 2位プロミス | 3位アイフル | 4位レイク | 5位SMBCモビット | 6位ファミペイローン | 7位dスマホローン | 8位VIPローンカード | 9位LINEポケットマネー | 10位au PAY スマートローン |

11位メルペイ スマートマネー |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

.png?v=1647464836) |

|

|

| 金利 (実質年率) |

2.4%~17.9% | 年2.5~18.0% | 年2.4~17.9% | 年4.5~18.0% | 年3.0~18.0% | 年0.8~18.0% | 優遇適用後金利:年0.9~17.9%(※8) 基準金利:年3.9~17.9% |

年1.5~17.8% | 年3.0~18.0% | 年2.9~18.0%(※13) | 年3.0~15.0% |

| 融資スピード | 最短20分(※1) | 最短3分(※1) | 最短18分(※2) | 最短15分(※3) | 最短15分(※4) | 最短即日 | 最短即日(※9) | 最短即日 | 最短20分(※11) | 最短即日(※14) | 最短即日 |

| 無利息期間 | 30日(※5) | 30日 | 30日 | 365日 or 60日(※6) | - | 60日 | 30日間利息0円キャンペーン実施中(※10) | - | 最大30日間(※12) | - | - |

| 郵送物回避 | ◯(原則なし) | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ (原則、郵送物なし) |

◯ |

| 電話による在籍確認なし | ◯ (原則、お勤め先へ在籍確認の電話なし) |

◯ | ◯ | ◯ | ◯ (原則電話連絡なし) |

× | 実施の場合もあり | × | 実施の場合もあり | × | ◯ |

| Web申込 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 審査通過率 | 39.8%(※7) | 35.5% | 31.0% | 非公表 | 非公表 | 非公表 | 非公表 | - | - | 非公表 | 非公表 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 公式サイト |

詳細はこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

※注釈

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 お申込の状況によってはご希望にそえない場合がございます。

※3 Webで申込時に最短15分融資可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※4 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※5 適用条件 アコムでのご契約がはじめてのお客さま

※6 無利息について

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※7 アコムマンスリーレポートより

※8 ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※9 審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。 融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※10 キャンペーン詳細はこちら

※11 ※お申込の時間帯により、ご希望に添えない場合があります。

※手続内容や混雑状況によって審査にお時間を頂く場合があります。 ※12 一部プランを除く。諸条件あり ※13 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※13 審査に応じてお客さまごとに適用金利を決定

※14 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

【ランキングの算定基準】

このランキングは弊社が独自に行ったカードローンのイメージ調査の結果と公式サイトの情報、当サイトからの申込数を総合的に判断し、順位をつけています。

ランキングの根拠はこちら

1位【アコム】多くの人から選ばれている人気のカードローン!初めての借入れでも失敗なし

| 金利(実質年率) | 年2.4~17.9% |

|---|---|

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分※1 |

| 融資スピード | 最短20分※1 |

| 無利息期間 | 最大30日間金利0円※2 |

| 電話による在籍確認なし | ◯※3 |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯※原則なし |

| 月々の返済額 | 月々1,000円~ |

| 運営会社 | アコム株式会社 |

※注釈

※提携CD・ATMの詳細についてはアコムのホームページでご確認下さい。

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 適用条件 アコムでのご契約がはじめてのお客さま

※3 原則、お勤め先へ在籍確認の電話なし

アコムは、カードローン市場のシェア率が20%を超えており、多くの人から選ばれている人気のカードローンです。

ほかの大手消費者金融より新規契約者数が多いことを見ても、その人気の高さが伺えます。

| アコム | 166,969人 |

|---|---|

| プロミス | 154,599人 |

| アイフル | 140,726人 |

アコムが多くの人から選ばれている理由はさまざまですが、とくに評価されているポイントは審査スピードが早い点です。

- Web申込みなら最短20分※1で融資

- 原則として電話による在籍確認なし※2

- Web完結で申し込めば原則郵送物なし

- 初めて利用する人は30日間利息0円※3

Web申込みなら最短20分※1で審査が完了し、その後すぐに振込みやスマホATMで融資を受けられます。

※注釈

ATM画面に表示されるQRコードを専用アプリで読み込むだけで、借入れや返済ができるサービスのこと。

振込みなら24時間最短10秒でお金を借りられる※4ため、深夜や早朝、土日祝日に急な資金需要が発生した際にも困りません。

ほかにも、「原則電話による在籍確認なし※2」や「30日間無利息※3」など顧客サービスも充実しています。初めての借入れで失敗したくないなら、人気のアコムを選びましょう。

※注釈

※2 原則、お勤め先へ在籍確認の電話なし

※3 適用条件 アコムでのご契約がはじめてのお客さま

※4 金融機関によって異なります

2位【プロミス】プロミスは最短3分で審査結果がわかる

| 金利(実質年率) | 年2.5%~18.0% |

|---|---|

| 限度額 | ~800万円 |

| 審査時間 | 最短3分※1 |

| 融資スピード | 最短3分※1 |

| 無利息期間 | 初回借入日の翌日から30日間※2 |

| 電話による在籍確認なし | ◯※3 |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 1,000円~ |

| 運営会社 | SMBCコンシューマーファイナンス株式会社 |

※注釈

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 プロミスではじめて契約する人が、メールアドレスとWeb明細の利用登録をすれば適用されます。

※3 審査結果によっては勤務先に電話連絡が入る場合があります。

プロミスの下限金利は年2.5%と他社より年0.5%低いため、利息の負担を抑えることが可能です。

金利差はたったの年0.5%ですが、低い金利が適用された場合、返済期間が長引くほど、より多くの利息額を軽減できます。

| プロミス | 年2.5~18.0% |

|---|---|

| アコム | 年2.4~17.9% |

| アイフル | 年3.0~18.0% |

| レイク | 年4.5~18.0% |

| SMBCモビット | 年3.0~18.0% |

さらに、プロミスを初めて利用する人には30日間の無利息期間が適用されることもポイント。

他社の無利息期間は「初回契約日の翌日から」適用されますが、プロミスの30日間無利息は「初回借入日の翌日から」適用されます。

契約後すぐにお金を借りる場合はもちろん、数日~数ヵ月後に借入れする場合でも無利息期間を最大限に活用できます。

たとえば、後日借入れしたい人や、万が一に備えて契約だけしておきたい人にとっても重宝するでしょう。

3位【アイフル】電話による在籍確認と郵送物を回避できる!周囲に借入れがバレない

| 金利(実質年率) | 年3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短18分※1 |

| 融資スピード | 最短18分※1 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認なし | ◯※2 |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4,000円~ |

| 運営会社 | アイフル株式会社 |

※注釈

アイフルは、誰にもバレずにこっそりお金を借りたい人に最適です。

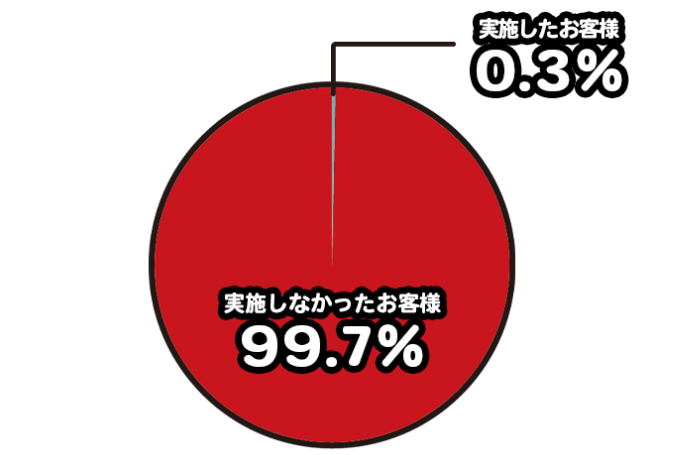

原則として電話による在籍確認なしで審査が完了するうえ、Web完結で申し込めば、自宅への郵送物も回避できるためです。

実際、アイフルに申し込んだ人の99%が電話による在籍確認なしで審査が完了しています。

審査結果によっては会社への電話を回避できないこともありますが、その際は事前に知らせてもらえるうえ、書類による確認など柔軟な対応が可能です。

さらに、アイフルはアプリのアイコンを6種類にきせかえできることもポイント。

事前にアイフルだと分からないデザインに変更しておけば、万が一同僚や家族にスマホ画面を見られても、借入れがバレずに済みます。

4位【レイク】365日間利息なし!銀行カードローンで借りるより利息を抑えられる

| 金利(実質年率) | 年4.5~18.0% |

|---|---|

| 限度額 | 1~500万円 |

| 審査時間 | 最短15秒※1 |

| 融資スピード | 最短15分※1 |

| 無利息期間 | 初回契約日の翌日から ・60日間※2 ・365日間※2 |

| 電話による在籍確認なし | ◯※3 |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 1,000円~ |

| 運営会社 | 新生フィナンシャル株式会社 |

※注釈

※1 お申込完了後最短15秒で審査結果を表示。Webで最短15分。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間などを除きます。

※2 無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※3 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

レイクにWebから申し込み、利用限度額が50万円以上(お借入れ額1万円でも可能)に設定された場合は、365日間の無利息期間が適用されます※。

※注釈

レイクの365日無利息は他社より12倍長いため、利息負担を最小限に抑えたい人におすすめです。

たとえば、年18.0%の金利で50万円を借りて、月々に最低返済額(13,000円)のみ返済する場合、レイクは他社より13~15万円ほど利息額を抑えられます。

50万円を借りた場合の利息額

| 消費者金融 | 無利息期間 | 金利(実質年率) | 返済回数 | 利息総額 |

|---|---|---|---|---|

| レイク | 365日 | 年18.0% | 46回 | 95,696円 |

| プロミス | 30日 | 年18.0% | 58回 | 251,057円 |

| アイフル | 30日 | 年18.0% | 57回 | 233,692円 |

| SMBCモビット | なし | 年18.0% | 58回 | 251,107円 |

※注釈

レイクの利息総額は年10.0%の金利で借りた場合と同程度です。年14.5%ほどの金利が設定されている銀行カードローンを利用するより、支払う利息を抑えられます。

万が一、利用限度額が50万円未満に設定された場合でも、Web申込みなら60日間の無利息期間が適用されます。

無利息となる期間が他社より2倍長いため、他社で借入れするより利息の軽減が可能です。

5位【SMBCモビット】最短15分で借入れ可能!混雑時期も最短時間でお金を借りられる

| 金利(実質年率) | 年3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短15分※ |

| 融資スピード | 最短15分※ |

| 無利息期間 | なし |

| 原則電話連絡なし | ◯ |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4,000円~ |

| 運営会社 | 三井住友カード株式会社 |

※注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットは、Web完結で申し込めば最短15分※で融資を受けられることが特徴です。

消費者金融の多くは最短即日融資が可能ですが、実際の審査時間は混雑状況によって大きく異なります。

たとえば、おでかけや旅行などで資金需要が高まりやすい土日祝日は混雑しやすく、申し込む時間帯によっては即日融資を受けられません。

しかし、SMBCモビットなら毎日9:00から21:00まで優先審査を依頼できるため、混雑時期であっても最短時間でお金を借りられます。

土日や遅い時間に優先審査を依頼できる消費者金融は、SMBCモビットのみです。急ぎでお金を借りたい人は、Web申込後すぐに電話をかけて相談しましょう。

| 電話番号 | 0120-03-5000 |

|---|---|

| 営業時間 | 9:00~21:00 |

6位【ファミペイローン】ファミペイアプリ1つで完結!自宅にいながらお金を借りられる

| 金利(実質年率) | 年0.8~18.0% |

|---|---|

| 限度額 | 1~300万円 |

| 審査時間 | 最短即日※ |

| 融資スピード | 最短即日※ |

| 無利息期間 | 60日分の利息相当がキャッシュバック |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4,000円~ |

| 運営会社 | 株式会社ファミマデジタルワン |

※注釈

※17時以降のお申込みは翌営業日以降の回答となります。お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

ファミペイローンは、申込みから借入れ、返済までファミペイアプリ1つで完結します。

契約や借入時に来店が不要なため、自宅や外出先でも、一歩も外に出ることなくお金を借りることが可能です。

ファミペイローンで契約した後は、以下いずれかの方法で借入れできます。

- ファミペイ残高へのチャージ

- 銀行口座へ振込み

買い物中に資金不足に気づいた場合はファミペイ、引き落としなどに間に合わせたい場合は振込みなど、目的に応じて借入方法を選択するとよいでしょう。

返済は銀行口座からの引き落としに加えて、ファミリーマートの店頭でも手続きできます。

ファミリーマートをよく利用する人なら、買い物ついでに返済できるため非常に便利です。

7位【dスマホローン】ドコモサービス利用者は利息を抑えられる!最大年3.0%金利優遇

| 金利(実質年率) | 基準金利3.9%~17.9%(実質年率)※1 |

|---|---|

| 限度額 | 1万円以上300万円以内(1万円単位) |

| 審査時間 | 最短即日※2 |

| 融資スピード | 最短即日※3 |

| 無利息期間 | 30日間利息0円キャンペーン実施中※4 |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 1,000円~ |

| 運営会社 | 株式会社NTTドコモ |

※注釈

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件詳細はこちら

※2 年末年始は除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。

※3 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※4 要事前エントリー。はじめての契約でdスマホローン契約日時点のdポイントクラブの会員ランクに応じて、契約日から30日間、最大で300万円~10万円までの借入残高に対して発生する利息の支払いを免除。詳しい適用条件はこちら

dスマホローンは、普段からd払い・dカードを利用している人や、ドコモ回線で契約している人におすすめです。

なぜなら、ドコモサービスの利用状況に応じて最大年3.0%の金利優遇を受けられるためです。

| サービス | 優遇金利 |

|---|---|

| ドコモ回線の契約 | 年率-1.0% |

| dカードの契約 | 年率-0.5% |

| dカード GOLD U / dカード GOLD / dカード PLATINUMの契約 | 年率-1.5% |

| d払いの利用 | 年率-0.5% |

たとえば、上記すべてのサービスを利用している人は、年14.9%以下の金利で借入れできます。

年14.9%の金利は銀行カードローンと同程度であり、ほかの消費者金融で借入れするより利息額を抑えられます。

| dスマホローン (優遇金利) |

年0.9%~17.9% |

|---|---|

| 銀行カードローン | 年14.5~15.0%程度 |

| 消費者金融 | 年18.0%程度 |

さらに、dアカウントを登録している人は、dスマホローン申込時に入力する内容を省略できることもポイント。

氏名や住所、生年月日などを入力する手間を省けるため、借入れを急ぐ場合や、あまり多くの時間を作れないときに重宝します。

8位【VIPローンカード】スマホアプリで申込みが完結するから家族に借入れがバレにくい

| 金利(実質年率) | 年1.5~17.8% |

|---|---|

| 限度額 | 10~800万円 |

| 審査時間 | 最短60分 |

| 融資スピード | 最短即日 |

| 無利息期間 | × |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4,000円~ |

| 運営会社 | 株式会社ドコモ・ファイナンス |

ドコモ・ファイナンスのVIPローンカード(旧ORIX MONEY)は、以下いずれかの方法で申し込めます。

VIPローンカードの2つのタイプ

| 郵送物なし | 借入方法 | 返済方法 | |

|---|---|---|---|

| アプリ型 (カードレス) |

◯ | ・インターネット振込 ・スマホATM |

・インターネット返済 ・スマホATM ・口座振替 ・銀行振込 |

| カード発行型 | × | ・インターネット振込 ・スマホATM ・提携ATM |

・インターネット返済 ・スマホATM ・口座振替 ・銀行振込 ・提携ATM |

アプリ型(カードレス)であれば申込みから契約、借入れや返済まで専用アプリ1つで完結します。

カード発行型に比べると借入れや返済方法は少なくなりますが、ローンカードの発行が不要なため、自宅への郵送物を回避できることが特徴です。

完全カードレスで利用できるため、家族に内緒でお金を借りたい人に適しています。

VIPローンカードは最短60分で審査が完了し、その後Web上で契約手続きを済ませれば最短即日融資を受けられます。

平日はもちろん、土日祝日も審査を行っているため、急な資金需要が発生したい際にも困りません。

9位【LINEポケットマネー】LINEアプリで申し込める!最短20分で融資可能

| 金利(実質年率) | 年3.0~18.0% |

|---|---|

| 限度額 | 3~300万円 |

| 審査時間 | 最短10分(※1) |

| 融資スピード | 最短20分(※2) |

| 無利息期間 | 最大30日間無利息(※3) |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4000円~(10万円借入した場合) |

| 運営会社 | LINE Credit 株式会社 |

※注釈

※1 手続内容や混雑状況によって審査にお時間を頂く場合があります。

※2 お申込の時間帯により、ご希望に添えない場合があります。

※2 手続内容や混雑状況によって審査にお時間を頂く場合があります。

※3 一部プランを除く。諸条件あり

LINEポケットマネーは、申込から借入までLINEアプリで対応可能です。

審査結果の通知もLINEのメッセージで届くため、電話で話すことが苦手な人も安心です。

審査がスムーズに進めば最短10分で審査が完了し、その後すぐに銀行口座への振込みで融資を受けられます。

近年はスマホ1つで借入れできるローン商品が増えていますが、その多くはお金借りるアプリのダウンロードが必要です。

しかし、LINEポケットマネーはローンアプリのダウンロードは不要なため、友達や家族にスマホ画面を見られても借入れがバレません。

まるで友達とメッセージをやり取りするように簡単にお金を借りられるため、手軽に借入れしたい人はLINEポケットマネーを検討しましょう。

10位【au PAY スマートローン】借入金をau PAY残高にチャージしてもらえるため買い物に便利

| 金利(実質年率) | 2.9%~18.0%※1 |

|---|---|

| 限度額 | 1~100万円※2 |

| 審査時間 | 最短30分※3 |

| 融資スピード | 最短即日融資※3 |

| 無利息期間 | なし |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4,000円~ |

| 運営会社 | auフィナンシャルサービス株式会社 |

※注釈

貸付条件はこちら

※1 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※1 審査に応じてお客さまごとに適用金利を決定

※2 利用限度額はお客さまごとにauフィナンシャルサービス所定の審査によりに決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※3 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

au PAYスマートローンは、最短30分で審査が完了したあと、契約手続きを済ませればすぐに借入金をau PAY残高にチャージしてもらえます。

au PAY残高にチャージされたお金は、対象のコンビニやスーパーなど、さまざまなお店で利用できます。

200円の利用につき1ポイントのPontaポイントが付与されるため、お金を借りつつ、お得にポイントを貯めることも可能です。

さらに、au PAY スマートローンは、銀行口座への振込みやスマホATMでも借入れできます。スマホATM取引に対応する消費者金融は多くありません(下表)。

ローンアプリの借入方法

| 電子マネー残高への チャージ |

銀行口座へ振込み | スマホATM | |

|---|---|---|---|

| au PAY スマートローン |

◯ | ◯ | ◯ |

| ファミペイローン | ◯ | ◯ | × |

| dスマホローン | ◯ | ◯ | ○ |

| LINE ポケットマネー |

× | ◯ | × |

| メルペイ スマートマネー |

◯ | ◯ | × |

au PAYスマートローンであれば、現金が必要な場面でもすぐに借りられるため、借入れの利便性を追求したい人にもおすすめです。

11位【メルペイスマートマネー】メルカリ利用者は年15.0%以下の金利で借入れできる可能性あり

| 金利(実質年率) | 年3.0~15.0% |

|---|---|

| 限度額 | ~50万円 |

| 審査時間 | 最短3分 |

| 融資スピード | 最短1~2日※ |

| 無利息期間 | なし |

| 電話による在籍確認なし | 原則なし |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 1,000円~ |

| 運営会社 | 株式会社メルペイ |

※注釈

※審査の申込状況によってはそれ以上かかることもあります。

メルペイスマートマネーは、メルカリで購入や出品を繰り返している人なら、年15.0%より低い金利で借入れできる可能性があります。

メルペイスマートマネーの審査結果は、申込者の属性や信用情報だけでなく、メルカリの利用実績も加味したうえで判断されるためです。

通常、消費者金融から初めてお金を借りる際は上限金利が適用されます。新規契約者は金融機関と信頼関係を築けておらず、万が一に備えて貸倒れに備える必要があるためです。

しかし、メルペイスマートマネーであれば、初めて利用する人でも上限金利(年15.0%)より低い金利で借りられる可能性があります。

メルカリで何度か出品した経験がある筆者の場合、仮条件として年11.0%の金利が表示されていました。

銀行カードローンより低金利で借りられる可能性もあるため、まずはメルカリアプリからメルスマートマネーを開き、仮条件を確認してみましょう。

中小消費者金融おすすめ9社!大手消費者金融と比べて柔軟な審査対応が魅力

「他社借入れが多い」「信用情報に問題がある」などの理由で大手消費者金融の審査に通らない人は、中小消費者金融がおすすめです。

中小消費者金融は、大手に比べて柔軟に審査対応してもらえます。その分、金利が高く、サービス内容も劣りますが、大手の審査に通らない人も借りられる可能性があるでしょう。

ここでは、以下4つの算定基準をもとに、NET MONEY編集部が厳選したおすすめの中小消費者金融9社を紹介します。

- 審査の柔軟性

- 即日融資が可能か

- 金利は低いか

- バレないか

各社で強みとしているサービス内容が異なるため、自分の状況に合った消費者金融を選びましょう。

中小消費者金融おすすめ9社

| 12位セントラル | 13位フクホー | 14位ダイレクトワン | 15位ベルーナノーティス | 16位AZ株式会社 | 17位フタバ | 18位アロー | 19位いつも | 20位エイワ | |

|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

| 金利 (実質年率) |

年4.8~18.0% | 年7.3~20.0% | 年4.9~18.0% | 年4.5~18.0% | 年7.0~18.0% | 年14.959~19.945% | 年15.0~19.94% | 年4.8~20.0% | 年17.9507~19.9436% |

| 融資スピード | 即日 | 即日 | 最短30分(※1) | 即日 | 即日 | 即日 | 即日 | 最短30分 | 即日 |

| 無利息期間 | 30日 | - | - | 14日 | - | 30日 | - | 60日(※3) | - |

| 郵送物回避 | ×(※2) | ◯ | ◯(※2) | ◯ | ◯ | × | ◯ | ◯ | ◯ |

| 在籍確認の電話回避 | ◯ | × | × | ◯ | × | × | ◯ | ◯ | × |

| Web申込 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 公式サイト |

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

※注釈

※2 インターネット、郵送契約の場合は郵送物が送られてきます。

※3 初めて利用する人で60万円以上の限度額が設定された場合のみ

12位【セントラル】平日14時までの申込みで最短即日借りられる!土日も最短即日融資が可能

| 金利(実質年率) | 年4.8~18.0% |

|---|---|

| 限度額 | 1~300万円 |

| 審査時間 | 30分 |

| 融資スピード | 最短即日 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | × |

| 郵送物なし | Web申込み:× 来店申込み:◯ |

| 月々の返済額 | 3,000円~ |

| 運営会社 | 株式会社セントラル |

セントラルは、平日14時までにWebから申し込めば、最短即日で融資を受けられます。

審査がスムーズに進めば最短30分で審査結果が通知され、その後すぐに振込みしてもらうことが可能です。

さらに、セントラルの自動契約機へ来店できる場合は、土日祝日も最短即日融資を受けられます。

中小消費者金融の多くは平日のみ営業しているため、基本的に土日に即日融資を受けることはできません。

「急ぎでお金を借りたいのに大手の審査に通らない」といった場合は、セントラルが候補となるでしょう。

なお、セントラルは「在籍確認の柔軟な対応」や「30日間無利息」など、大手消費者金融と遜色ないサービスを提供しています。利便性を追求したい人にもおすすめです。

13位【フクホー】セブン−イレブンで契約書類を受け取れば郵送物なし!家族にバレずに借りられる

| 金利(実質年率) | 年7.3~20.0% |

|---|---|

| 限度額 | ~200万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間 | なし |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 2,000円~ |

| 運営会社 | フクホー株式会社 |

フクホーは、家族にバレずにお金を借りたい人におすすめの中小消費者金融です。

Web申込みから最短30分で仮審査結果が通知されたあと、セブン-イレブンのマルチコピー機で契約書類を受け取れば、自宅への郵送物を回避できるためです。

フクホーはカードローンではなく、借入れのたびに審査を行う証書貸付であるため、ローンカードも発行されません。

返済が遅れない限り、フクホーから郵送物が届くことはないため、家族に内緒でお金を借りたい人も安心です。

なお、フクホーで契約したあとは、借入金が銀行口座に振り込まれます。

家族と共同で利用している口座に振込みしてもらうと、うっかり借入れがバレてしまうおそれがあるため注意しましょう。

14位【ダイレクトワン】最大55日間利息0円!他社より無利息期間が長いため利息を抑えられる

| 金利(実質年率) | 年4.9~18.0% |

|---|---|

| 限度額 | 1~300万円 |

| 審査時間 | 最短30分※1 |

| 融資スピード | 最短30分※1 |

| 無利息期間 | 初回借入日の翌日から55日間※2 |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | × |

| 郵送物なし | × |

| 月々の返済額 | 4,000円~ |

| 運営会社 | ダイレクトワン株式会社 |

※注釈

※2 Web契約で初めてお借入れされるお客さま

スルガ銀行グループのダイレクトワンは、審査が柔軟で、かつ利息を抑えられる中小消費者金融を探している人におすすめです。

以下2つの条件を満たせば、最大55日間の無利息期間が適用されるためです。

- ダイレクトワンを初めて利用する人

- Webで契約した人

ダイレクトワン以外にも、無利息サービスを提供している中小消費者金融はあります。しかし、その多くは30日間であり、ダイレクトワンのほうが25日も長く設定されています。

| ダイレクトワン | 55日間 |

|---|---|

| セントラル | 30日間 |

| フタバ | 30日間 |

| ベルーナノーティス | 14日間 |

さらに、ダイレクトワンの無利息期間は初回借入日の翌日から適用されることもポイント。

最短即日融資を希望する人はもちろん、数日~数週間後に借入れした場合でも無利息期間を最大限に活用できます。

15位【ベルーナノーティス】専業主婦(主夫)も申し込める!他社で借入れできない人の選択肢

| 金利(実質年率) | 年4.5~18.0% |

|---|---|

| 限度額 | 1~300万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| 無利息期間 | 借入日の翌日から14日間 |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | × |

| 郵送物なし | × |

| 月々の返済額 | 2,000円~ |

| 運営会社 | 株式会社 サンステージ |

ベルーナノーティスは、他社では借入れできない専業主婦(主夫)や、年金のみで生活する高齢者も申し込めます。

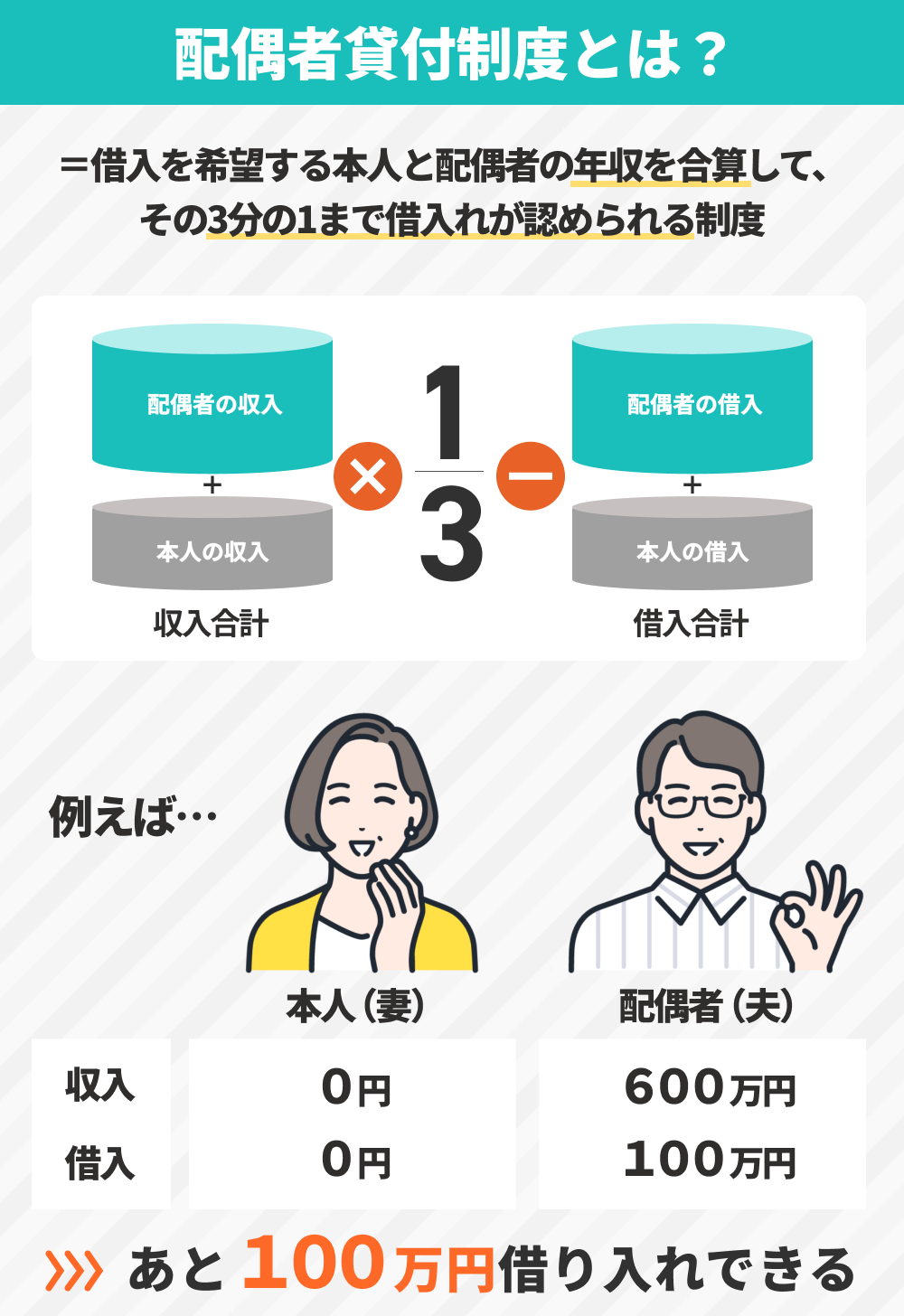

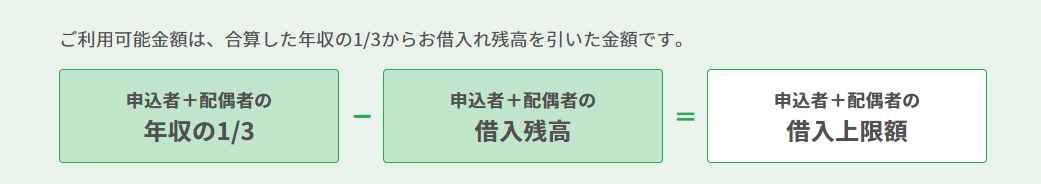

専業主婦が申し込める理由は、本人と配偶者の合算した年収の3分の1まで借りられる配偶者貸付に対応しているためです。

たとえば、「家計のやりくりが上手くできずお金が足りない」「配偶者がブラックで審査に通らない」といった場合に検討できるでしょう。

さらに、ベルーナノーティスの申込対象年齢は20~80歳と幅広く設定されています。

利用者の76.9%が60歳以上であることから、年齢層が高めの人にも柔軟に審査対応していることが伺えます。

| 70歳以上 | 51.4% |

|---|---|

| 60~69歳 | 25.5% |

| 50~59歳 | 13.3% |

| 40~49歳 | 6.4% |

| 30~39歳 | 3.0% |

| 20~29歳 | 0.4% |

※注釈

年齢や収入の問題で大手消費者金融を利用できない人は、ベルーナノーティスを選びましょう。

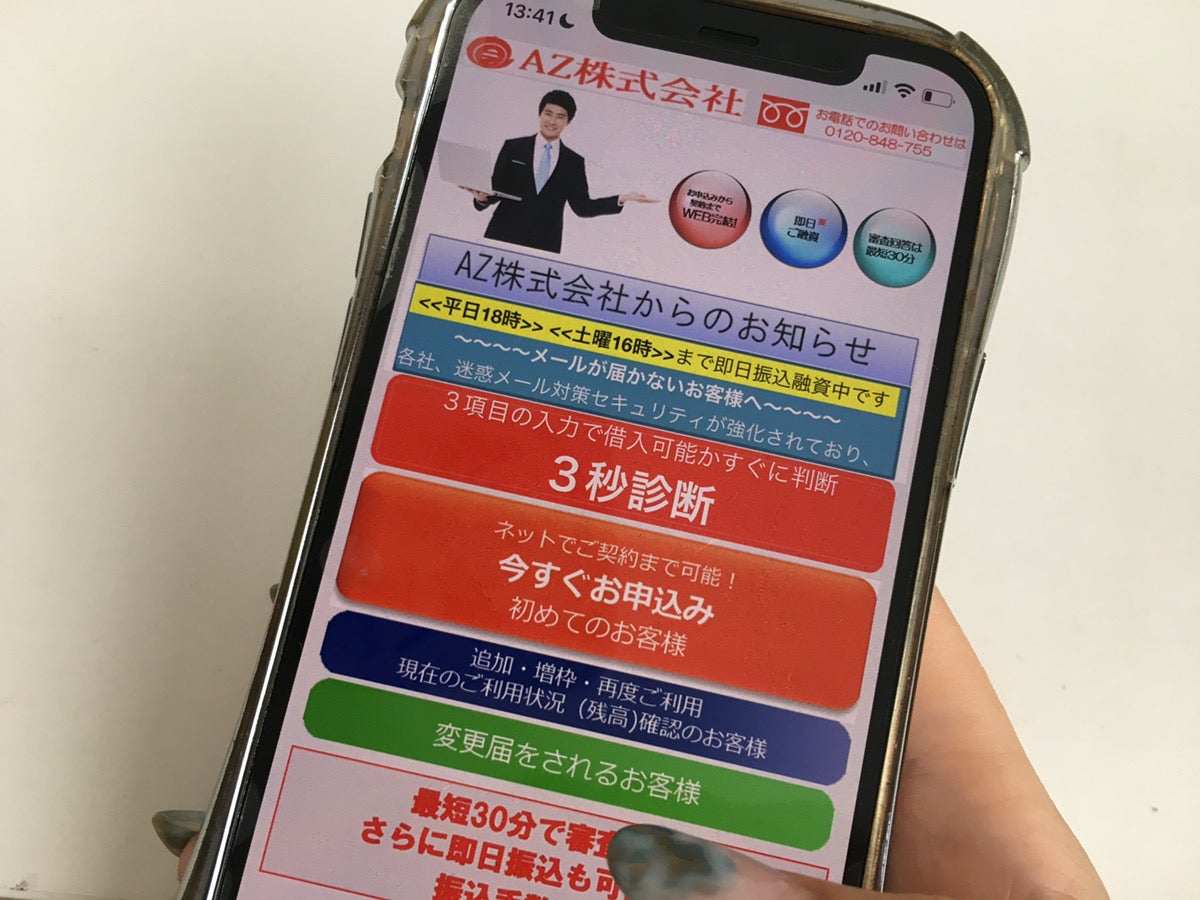

16位【AZ株式会社】平日18時までの契約で最短即日融資を受けられる

| 金利(実質年率) | 年7.0~18.0% |

|---|---|

| 限度額 | 1~200万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| 無利息期間 | × |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 3,000円~ |

| 運営会社 | AZ株式会社 |

AZ株式会社は、平日18時までに契約できれば最短即日で融資を受けられます。

審査は最短30分で完了し、その後Web上で契約手続きを進めれば、すぐに借入金を振込みしてもらうことが可能です。

中小消費者金融の場合、申し込む時間帯が遅くなるほど即日融資を受けられる可能性が低くなります。

しかし、AZ株式会社は他社より審査スピードが早く営業時間も長いため、午後に申し込んだ場合でも最短即日融資を受けられる可能性があります。

| AZ株式会社 | 平日18時までに契約完了 |

|---|---|

| セントラル | 平日14時までに申込み完了 |

| フタバ | 平日16時までに審査完了 |

| フクホー | 混雑状況による |

| ダイレクトワン | 混雑状況による |

| ベルーナノーティス | 混雑状況による |

| アロー | 混雑状況による |

| いつも | 混雑状況による |

| エイワ | 混雑状況による |

急な飲み会や冠婚葬祭などで、午後にいきなりお金が必要になった人は、AZ株式会社が選択肢となるでしょう。

17位【フタバ】他社借入件数が多い人の候補!4社以内なら申し込める

| 金利(実質年率) | 年14.959~19.945% |

|---|---|

| 限度額 | 1~50万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認なし | 原則あり |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | × |

| 月々の返済額 | 3,000円~ |

| 運営会社 | フタバ株式会社 |

他社借入件数が多く大手の審査に通らない人は、フタバを検討しましょう。

フタバなら、他社での借入件数が4社以内で、借入総額が年収の3分の1未満であれば申し込めるためです。

当社以外の消費者金融を含め、年収の1/3までお借入が可能です。(また、当社では、過度の借入から消費者の皆様を守るため、他社でのお借入は4社以内の方が対象です。)

引用元:お申込み│キャッシングのフタバ

一般的に他社での借入件数が3社を超えると、審査通過が厳しくなると言われています。

※注釈

たとえ借入総額が年収の3分の1未満であっても、借入件数が多いと「よほどお金に困っているのではないか」と返済能力を懸念されやすいためです。

大手の審査に通らない理由が「借入件数」にあるのなら、柔軟に審査しているフタバが選択肢となるでしょう。

まずは、フタバの「お借入3問診断」で、審査通過の可能性があるかどうか確認することをおすすめします。

18位【アロー】アプリで申し込めば自宅への郵送物なし!在籍確認もないからバレにくい

| 金利(実質年率) | 年15.0~19.94% |

|---|---|

| 限度額 | ~200万円 |

| 審査時間 | 最短45分 |

| 融資スピード | 最短即日 |

| 無利息期間 | なし |

| 電話による在籍確認なし | 原則なし |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 3,000円~ |

| 運営会社 | 株式会社 アロー |

アローはWebから申し込んだあと、公式アプリを使って必要書類を提出すれば、自宅への郵送物を回避できます。

アプリを利用する場合、申込みから契約、借入金の振込まで、すべての手続きがWeb上で完結するためです。

さらに、アローは原則として電話による在籍確認なしで審査が完了します。

上司や同僚が在籍確認の電話を受ける心配がないため、会社にバレずに借りたい人も安心です。

郵送物、および電話による在籍確認の両方を回避できる中小消費者金融は多くありません。

中小消費者金融のバレないサービス

| 郵送物なし | 電話による 在籍確認なし |

|

|---|---|---|

| アロー | ◯ | ◯ |

| セントラル | × | △ |

| フクホー | ◯ | × |

| ダイレクト ワン |

× | × |

| ベルーナ ノーティス |

× | △ |

| AZ株式会社 | ◯ | × |

| フタバ | × | × |

| いつも | ◯ | ◯ |

| エイワ | ◯ | × |

審査が柔軟でバレない消費者金融を探している人は、アローを選びましょう。

19位【いつも】独自審査が魅力!信用情報に問題があっても審査通過の可能性あり

| 金利(実質年率) | 年4.8~20.0% |

|---|---|

| 限度額 | 1~500万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短30分 |

| 無利息期間 | 最大60日間※ |

| 電話による在籍確認なし | 原則なし |

| Web完結 | ◯ |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 月々の返済額 | 4,000円~ |

| 運営会社 | 株式会社いつも |

※注釈

いつもは、信用情報に問題があって審査に不安がある人におすすめの中小消費者金融です。

いつもでは、現在の収入や借入状況などを重視した独自審査を行っており、信用情報に問題がある人も審査を通過できる可能性があります。

たとえ信用情報に問題があっても、1人ひとりの事情をヒアリングし、お客様の「いま」に重点を置いて、前向きな姿勢を大事にしながら審査を行ないます。

引用元:いつも

実際、NET MONEY編集部が電話で問い合わせたところ、「利用者の大半が信用情報に問題がある人」とのことでした。

ブラックリストの人が借入れできる中小消費者金融は他にもありますが、その多くは債務整理後の残債務がないことが条件です。

しかし、いつもは債務整理後で残債務がある人も申し込めます。まずは、いつもの簡単診断を利用し、借入れできる可能性があるかどうかを確認してみましょう。

20位【エイワ】対面審査を採用!他社で借入れできなかった人も審査に通る可能性あり

| 金利(実質年率) | 年17.9507~19.9436% |

|---|---|

| 限度額 | 1~50万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間 | × |

| 電話による在籍確認なし | 原則あり |

| Web完結 | × |

| カードレス | ◯ |

| 郵送物なし | ◯ |

| 運営会社 | 株式会社エイワ |

キャッシングのエイワは、他社の審査に通らなかった人も借入れできる可能性があります。

エイワでは対面審査を採用しており、申込者の事情を考慮した柔軟な審査を行っているためです。

わたしたちがこだわっているのは、ひとりひとりのお客様と直接お会いして、話をお聞きする対面与信。消費者金融というビジネスにより何よりももとめられているのは、年収や勤務先といったデータだけではうかがい知ることのできない、人間としてのお客様との、心のかよったおつきあいにあると信じているからです。

本審査時に必ず来店しなければならない点は難点ですが、返済する意思を示せられれば、他社で断られた人も審査を通過できる可能性があるでしょう。

たとえば、これから仕事を増やし、家計改善にも努める旨を話すと好印象につながります。

現在の状況や人間性も加味したうえで審査結果を判断してもらえるため、他社で借入れできない人はエイワに申し込みましょう。

消費者金融の選び方は?初めての借入れで失敗しないためのポイントを解説

消費者金融からお金を借りる際に失敗しないポイントは「すぐにお金を借りられるか」「利息を抑えられるか」「バレずに借りられるか」「審査に通りやすいか」の4つが挙げられます。

ここでは、初めての借入れで失敗しないための消費者金融の選び方を詳しく解説します。

急いでお金を借りたいなら即日融資可能な消費者金融を選ぶ

急ぎでお金を借りたいなら、即日融資が可能な消費者金融を選びましょう。即日融資が可能な消費者金融であれば、その日のうちにお金を手元に用意できるためです。

たとえば、急な冠婚葬祭やおでかけ、公共料金などの引き落としに間に合わせたい場合などに重宝します。

ただし、審査にかかる時間は消費者金融ごとに異なります。また、土日の即日融資に対応していない業者もあるため、休日にお金が必要になったときは注意が必要です。

ここでは、即日融資が可能な消費者金融について詳しく解説します。

即日融資が可能な消費者金融ランキング!1位は最短3分のプロミス

即日融資が可能な消費者金融でも、融資までにかかる時間は各社で異なります。以下は、消費者金融の融資スピードランキングです。

| プロミス | 最短3分※1 |

|---|---|

| SMBCモビット | 最短15分※2 |

| アイフル | 最短18分※3 |

| アコム | 最短20分※1 |

| レイク | 最短15分※4 |

| ダイレクトワン | 最短30分※5 |

| ファミペイローン | 最短即日 |

| dスマホローン | 最短即日※6 |

| ORIX MONEY | 最短即日 |

| LINEポケットマネー | 最短20分※7 |

| au PAY スマートローン | 最短即日 |

| セントラル | 最短即日 |

| フクホー | 最短即日 |

| ベルーナノーティス | 最短即日 |

| AZ株式会社 | 最短即日 |

| フタバ | 最短即日 |

| アロー | 最短即日 |

| メルペイスマートマネー | 最短1~2日 |

※注釈

※2 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※3 お申込の状況によってはご希望にそえない場合がございます。

※4 Webで申込時に最短15分融資可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※5 即日融資を受けるためには来店が必須です

※6 即日審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。 即日融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。 ※7 ※お申込の時間帯により、ご希望に添えない場合があります。

※7 手続内容や混雑状況によって審査にお時間を頂く場合があります。

融資スピードがもっとも早い消費者金融はプロミスです。プロミスはアプリ1つで申込みが完結することから、審査時間が短いうえ、契約後すぐにお金を借りられます。

急に土日にお金が必要になったときは土日でも即日融資可能な消費者金融を選ぶ

土日や祝日など、休日にお金が必要になったときは、土日でも即日融資が可能な消費者金融を選びましょう。

※注釈

※2 日曜日の即日融資は不可能

※3 即日審査:年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。 即日融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

なかでも、アコムやプロミスなどの大手消費者金融は、土日祝日も21:00まで契約できれば即日融資が可能です。

契約後、アプリを使ってすぐにコンビニATMでお金を借りられるため、夜間に現金を借りたい場合にも役立ちます。

利息を抑えたいなら上限金利が低い消費者金融からお金を借りる

支払う利息を抑えたければ、上限金利が低い消費者金融を選びましょう。

消費者金融の金利には幅がありますが、一般的に初めてお金を借りる場合は金融機関と信頼関係を築けていないことから、もっとも高い金利が適用されるためです。

また、消費者金融の利息は日割りで計算されます。

とくに、返済期間が長引く場合は利息の負担も大きくなることから、長期間かけて返済したい人は上限金利が低い消費者金融がおすすめです。

複数社からの借入れがある人は、おまとめローンや借り換えローンを利用することも検討しましょう。

これらのローンは返済負担の軽減を主な目的としていることから、借り換えによって金利が下がる場合があります。

ここでは、上限金利が低い消費者金融について詳しく解説します。

上限金利が低い消費者金融ランキング!大手5社の中で最も上限金利が低いのはプロミス

上限金利が低い消費者金融ランキングは、以下のとおりです。

| メルペイスマートマネー | 年15.0% |

|---|---|

| ORIX MONEY | 年17.8% |

| dスマホローン | 年17.9% |

| アコム | 年17.9% |

| プロミス | 年18.0% |

| SMBCモビット | 年18.0% |

| アイフル | 年18.0% |

| レイク | 年18.0% |

| ダイレクトワン | 年18.0% |

| ファミペイローン | 年18.0% |

| LINEポケットマネー | 年18.0% |

| au PAY スマートローン | 年18.0% |

| セントラル | 年18.0% |

| ベルーナノーティス | 年18.0% |

| AZ株式会社 | 年18.0% |

| アロー | 年19.94% |

| フタバ | 年19.945% |

| フクホー | 年20.0% |

一般的に消費者金融の上限金利は年18.0%程度ですが、メルペイスマートマネーであれば年15.0%以下で借入れ可能です。

また、プロミスやORIX MONEY、dスマホローンも年18.0%より低い金利でお金を借りられます。

おまとめローンや借り換えローンなら上限金利が下がる場合もある

複数の会社からお金を借りている人は、おまとめローンや借り換えローンを利用すれば、上限金利が下がる場合があります。

消費者金融のおまとめローンは返済負担の軽減を目的としていることから、借り換え前の金利を上回ってはいけない決まりになっているためです。(参照:日本貸金業協会)

また、おまとめローンは総量規制の例外貸付に該当するため、年収の3分の1以上の借入れがある人も利用可能です。

追加融資は受けられませんが、返済負担を軽減することで必要な金額分を工面できることもあるでしょう。

| プロミス | 年6.3~17.8% |

|---|---|

| アイフル | 年3.0~17.5% |

| レイク | 年6.0~17.5% |

| SMBCモビット | 年3.0~18.0% |

利息0円で借りたいなら無利息期間がある消費者金融を選ぶ

利息0円で借りたいなら、無利息期間がある消費者金融を選びましょう。利息が発生しない無利息期間内に完済すれば、利息0円でお金を借りられるためです。

また、無利息期間内に完済できない場合でも、一定期間は利息が発生しないことから返済負担の軽減につながります。

とくに、少額融資を受けたい人や、1ヵ月~1年程度の短期間で完済する目処が立っている人におすすめです。

ここでは、無利息期間がある消費者金融について詳しく解説します。

無利息期間のある消費者金融一覧!

初めての利用で無利息期間が適用される消費者金融は多くありますが、適用条件や無利息期間の日数は各社で異なります。

無利息期間がある消費者金融は、以下のとおりです。

無利息期間がある消費者金融一覧

| 消費者金融 | 無利息期間 | 適用条件 |

|---|---|---|

| レイク | 初回契約の翌日から ・365日間 ・60日間 |

・365日間無利息 ※初めてWebでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 ・60日間無利息 ※初めてWebでお申込み、ご契約額が50万円未満の方 |

| ファミペイ ローン |

初回契約日から60日間の利息キャッシュバック | - |

| ダイレクト ワン |

初回借入れ日の翌日から55日間 | Web契約された人限定 |

| プロミス | 初回借入れ日の翌日から30日間 | ・Web明細の利用登録をすること ・メールアドレスを登録すること |

| アコム | 初回契約日の翌日から30日間※ | - |

| アイフル | 初回契約日の翌日から30日間 | - |

| セントラル | 初回契約日の翌日から30日間 | - |

| フタバ | 初回契約日の翌日から30日間 | - |

| LINE ポケットマネー |

初回契約の翌日から30日間利息0円でご利用可能 | 初めて貸付契約を締結される方で、スタンダードプランに限る |

| メルペイ スマートマネー |

初回契約日から30日間の利息キャッシュバック | - |

| ベルーナ ノーティス |

借入れ日の翌日から14日間 | - |

※注釈

消費者金融の無利息期間は一般的に30日程度に設定されていますが、レイクなら契約額に応じて365日間無利息または60日間無利息が適用されます。

無利息期間がすぎれば利息がかかる

無利息期間が過ぎたあとは、通常通りの利息が発生する点には注意が必要です。

たとえば、初回契約日の翌日から30日間の無利息期間が適用される消費者金融でお金を借りた場合、翌月からは通常通りの利息が発生します。

| 利息 | |

|---|---|

| 初回の返済 | 0円 |

| 2回目の返済 | 1,479円 |

利息の負担は、返済期間が長引くほど大きくなります。長い期間をかけて返済していく予定の人には、あまり向かない方法といえるでしょう。

バレずに借りたいなら在籍確認の電話連絡がない消費者金融を選ぶ

周りの人にバレずにお金を借りたいなら、在籍確認の電話連絡がない消費者金融がおすすめです。

在籍確認の電話連絡がなしなら、上司や同僚に借入れがバレないためです。

在籍確認とは、申込み者が申告した勤務先に本当に勤めているのかを確認する目的で、金融機関が勤務先に電話をかけることです。

しかし、一部の消費者金融では申告情報や書類で返済能力を確認しているため、勤務先にバレずに借入れできます。

さらに、郵送物なしの消費者金融なら、家族に借入れがバレることもありません。

ここでは、勤務先や家族にバレずに借りられる消費者金融について詳しく紹介します。

お勤め先へ在籍確認の電話なしの消費者金融一覧!

在籍確認の電話連絡が原則なしを公表している消費者金融は、以下のとおりです。

※注釈

大手消費者金融は、プライバシー保護の観点から原電話で在籍確認を行っていません。

事実、申込み者の99%以上の人が勤務先への電話連絡なしで審査が完了していることから、勤務先にバレずに借りたい人に最適です。

もし在籍確認の電話を回避できない場合でも、まずはその旨を知らせてもらえます。在籍確認を行ってもらう時間の指定や書類対応なども相談できるため、万が一の場合も安心です。

郵送物のない消費者金融なら家族にうっかりバレることを防げる

自宅への郵送物がない消費者金融であれば、うっかり家族に借入れがバレることを防げます。郵送物なしの消費者金融は、以下のとおりです。

※注釈

ただし、契約方法によっては郵送物が送付される場合があります。

上記の消費者金融で郵送物を回避したいなら、Web完結で申し込みましょう。Web完結なら、カードレス契約ができるためです。郵送物だけでなく、ローンカードを家族に見られるリスクも回避できます。

とはいえ、郵送物を回避できない場合でも、大手消費者金融であれば家族にバレる可能性は低いといえます。消費者金融だとバレないよう、差出人名が工夫されているためです(下表)。

| アコム | ACサービスセンター |

|---|---|

| プロミス | 事務センター |

| アイフル | 個人名またはAIセンター |

| レイク | SFセンターまたは個人名 |

| SMBCモビット | MCサービスセンター |

審査に不安なら審査通過率の高い消費者金融を選ぶ

審査に通るか不安な人は、審査通過率が高い消費者金融を選びましょう。

審査通過率とは、新規で申込みした人が契約まで至った比率であり、数値が高いほど多くの人が借入れできている証拠となるためです。

消費者金融の審査基準は各社で異なるため、審査に不安がある人は審査通過率が高い業者を選ぶことで借入れできる可能性を高められます。

では、具体的に審査通過率が高い消費者金融を見てみましょう。

審査通過率の高い消費者金融!アコムなら4割の人が審査に通っている

消費者金融の中でも、審査通過率を公表しているのは大手消費者金融のみです(下表)。

| アコム | 39.1%※1 |

|---|---|

| プロミス | 35.5%※2 |

| アイフル | 32.5%※3 |

| レイク | 26.6%※4 |

※注釈

※2 月次データ|当社について|SMBCコンシューマーファイナンス株式会社(2024年8月)

※3 月次データ | 財務情報 | アイフル株式会社(2024年10月)

※4 SBI新生銀行「四半期データブック2023年6月末」(2023年6月)

審査通過率がもっとも高い消費者金融はアコムです。アコムの審査通過率はおおむね40%程度であり、5人に2人が審査に通過していることが分かります。

アコムの審査が甘いわけではありませんが、多くの人が借入れできていることから、審査に不安がある人におすすめです。

消費者金融とは個人に対し小口融資を行う貸金業者

消費者金融とは、カードローンをはじめ、個人に対して小口融資を行う貸金業者のことです。

正規の消費者金融であれば、貸金業法によって厳しく規制されているため、法外な利息の請求や乱暴な取り立てを心配する必要はありません。

また、消費者金融の借入限度額は年収の3分の1までに制限されています。

金利は年3.0~18.0%程度と高めです。

しかし、融資スピードが早かったりバレないための配慮が施されていたりとサービスが充実しています。

ここでは、消費者金融の特徴について解説します。

消費者金融は正規の業者なら安心してお金を借りられる

消費者金融は正規の業者であれば安心してお金を借りられます。

なぜなら、消費者金融などの貸金業者は、貸金業法において執拗な取立て行為や高金利での貸付が禁止されているからです。

(取立て行為の規制)

第二十一条 (略)貸金業を営む者その他の者から委託を受けた者は、(中略)人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

貸金業法を遵守している正規の消費者金融は、財務局長か都道府県知事の登録があります。

以下の大手消費者金融は貸金業法を遵守している正規登録された消費者金融です。

| 親会社 | 登録番号 (日本貸金業協会) |

|

|---|---|---|

| アコム | 三菱UFJフィナンシャル・グループ | 日本貸金業協会会員 第000002号 |

| プロミス | 三井住友カード株式会社の完全子会社 | 日本貸金業協会会員 第000001号 |

| レイク | 新生フィナンシャル株式会社 | 日本貸金業協会会員 第000003号 |

| アイフル | アイフル株式会社 | 日本貸金業協会会員 第002228号 |

| SMBC モビット |

三井住友フィナンシャルグループ 100% | 日本貸金業協会会員 第001377号 |

アイフルやアコムはサラ金?消費者金融との違いは?

アイフルやアコムなどの消費者金融は、かつてサラ金と呼ばれていました。

サラ金とは「サラリーマン金融」の略で、現在の消費者金融とほぼ同じ意味を持ちます。

サラ金と呼ばれていた時代には、取り立てや法外な過剰貸付などの問題があり、ネガティブなイメージを持たれていました。

しかし貸金業法の改正により、貸金業への参入条件が厳格化され、安全性は大幅に向上しました。

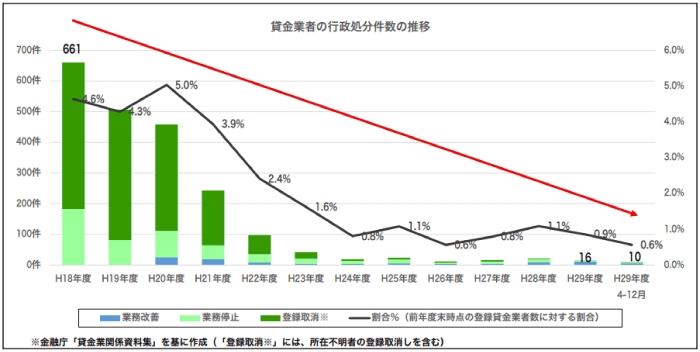

貸金業者の行政処分件数の推移を見ると平成18年度の661件から平成29年度の16件へと大幅に減少しています。

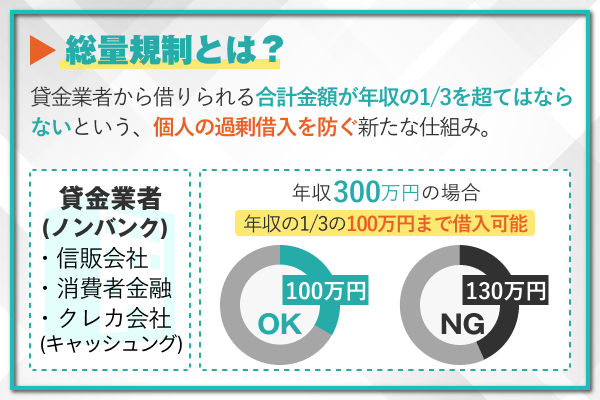

総量規制によって借入限度額は年収の3分の1までに制限されている

消費者金融の借入限度額は、総量規制によって厳しく制限されています。

総量規制とは、借金による多重債務を防ぐために、個人が借入できる総額を年収の3分の1までに制限する法律です。

たとえば、年収が300万円の人であれば、消費者金融から借りられる総額は100万円が上限となります。

すでに他の消費者金融から80万円借りている場合、新たに借りられる金額は20万円に制限されます。

ただし、総量規制には例外もあります(下表)。

これら総量規制対象外のローンであれば、すでに年収の3分の1を超える借入れがある人でもお金を借りられます。

消費者金融の金利は年3.0%~18.0%程度

消費者金融の金利は、一般的に年3.0%~18.0%程度に設定されています。

借入額や利用者の信用情報などによって変動しますが、法律によって上限金利は定められています。

2024年5月時点では、法律によって定められている消費者金融の上限金利は以下のとおりです。

| 適用上限金利 (実質年率) |

|

|---|---|

| 貸付額10万円以下 | 20.0% |

| 貸付額10万円超~100万円以下 | 18.0% |

| 貸付額100万円超 | 15.0% |

貸金業法が改正される以前は、出資法上限金利である年金利29.2%が適用されていました。

しかし、2010年に貸金業法と利息制限法が改正されたことによって、現在の上限金利は年20.0%となっています。

銀行カードローンではなく消費者金融を利用するメリット

消費者金融のメリットは、銀行カードローンなどと比べて融資スピードが早いことが挙げられます。

また、周囲にバレないための配慮が手厚く、審査に柔軟に対応してもらえることも利点の一つでしょう。

ここでは、具体的に以下4つのメリットについて解説します。

【即日融資可】消費者金融は最短3分で審査が完了する

消費者金融のメリットは即日融資を受けられることです。

消費者金融によっては最短3分で審査が完了するためです。

さらに曜日を問わず21:00までに契約できれば即日キャッシングも可能です。

銀行カードローンも最短当日で借入れできるところもありますが、通常は審査に1~3日程度かかり、融資まで数日かかるケースが一般的です。

主要カードローンの審査回答までの時間は以下のとおりです。

主要カードローンの審査回答までの時間 比較

| 会社 | 審査回答までの 所要時間 |

申込当日の即日借入れ | |

|---|---|---|---|

| 消費者金融 カードローン |

プロミス | 最短3分 | ◯ |

| レイク | 最短15秒※5 | ◯ | |

| アコム | 最短20分(※1) | ◯ | |

| アイフル | 最短18分(※2) | ◯ | |

| SMBCモビット | 最短15分 | ◯ | |

| 銀行 カードローン |

楽天銀行 | 最短当日(※3) | △ |

| 三井住友銀行 | 最短当日(※4) | △ |

※注釈

※2 お申込の状況によってはご希望にそえない場合がございます。

※3 申込状況によっては、2営業日程度かかる場合もあります。

※4 申込日や審査が土日の場合は3~5日後の回答となります。

※5 お申込み完了後、最短15秒

申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

※5 9時~21時までに審査回答あり

土日祝は9時~17時まで

消費者金融は電話での在籍確認がないのでバレにくい

消費者金融のメリットは、借入れが周囲にバレにくい点が挙げられます。電話での在籍確認が行われないためです。

またWebで申込みを完結すれば、自宅に届く郵送物を回避できるので、家族に知られず借入れできます。

銀行カードローンは、基本的にカードの送付や電話による在籍確認が行われるため、周囲にバレずにお金を借りたい場合は、消費者金融を利用しましょう。

主要カードローンの在籍確認の有無

| 会社 | カードレス | 電話での在籍確認 | |

|---|---|---|---|

| 消費者金融 カードローン |

プロミス | ◯ | 原則なし |

| レイク | ◯ | なし※2 | |

| アコム | ◯ | 原則、お勤め先へ在籍確認の電話なし | |

| アイフル | ◯ | 原則なし | |

| SMBCモビット | ◯ | 原則なし | |

| 銀行 カードローン |

楽天銀行 | × | 電話による在籍確認あり |

| 三井住友銀行 | ◯※1 | 電話による在籍確認の可能性あり |

※注釈

※2 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

消費者金融なら比較的柔軟に審査対応してもらえる

消費者金融によっては、申込者の要望を聞き入れ、個別に審査対応してくれるケースもあります。これは、消費者金融が銀行に比べて審査が柔軟なためです。

たとえばアイフルでは、Web申込み後にコールセンターに連絡すれば、優先的に審査を進めてもらえる場合があります。

「今、スグ、借りたい」そんなときはWEB申し込み後、お電話。審査の時間が短縮できます。

引用元:アイフル|お急ぎのとき

主要カードローンの審査対応の可否

| 会社 | 審査対応(優先審査)の可否 | |

|---|---|---|

| 消費者金融 カードローン |

プロミス | 〇 |

| レイク | × | |

| アコム | × | |

| アイフル | 〇 | |

| SMBCモビット | 〇 | |

| 銀行 カードローン |

楽天銀行 | × |

| 三井住友銀行 | × |

消費者金融によっては無利息期間が適用される場合がある

初めて利用する人に限り無利息期間が適用されるケースがあることもメリットの一つです。

特に大手消費者金融では無利息期間が充実しており、期間内で完済すれば利息なしで借入れることも可能です。

大手金融機関8社の無利息サービスの有無

| 無利息期間 | ||

|---|---|---|

| 消費者金融 カードローン |

プロミス | 初回借入れ翌日から30日間 |

| レイク | 初回契約日の翌日から365日、60日 | |

| アコム | 初回契約日の翌日から30日間※ | |

| アイフル | 初回契約日の翌日から最長30日間 | |

| SMBCモビット | なし | |

| 銀行 カードローン |

楽天銀行 | なし |

| 三井住友銀行 | なし | |

| 三菱UFJ銀行 | なし |

※注釈

消費者金融は銀行カードローンより上限金利が高いですが、無利息サービスの利用で返済負担を軽減できる点はメリットといえます。

消費者金融でお金を借りる時の注意点

消費者金融でお金を借りる際は、金利が高いことや、借入額が膨らみやすいことなど、思わぬ落とし穴があることを知っておくことが大切です。

特に、借入期間が長引けば長引くほど、返済総額は膨らみ、他のローン審査にも影響が出る可能性があるため注意が必要です。

ここでは、消費者金融を利用する際に知っておくべき4つの注意点を解説します。

金利が高い

消費者金融は銀行カードローンと比べて金利が高い傾向にあるので注意しましょう。

主要カードローン8社の金利は以下のとおりです。

大手消費者金融と銀行カードローンの金利比較

| 会社 | 実質年率 | |

|---|---|---|

| 消費者金融 カードローン |

プロミス | 2.5%~18.0% |

| レイク | 4.5%~18.0% | |

| アコム | 2.4~17.9% | |

| アイフル | 3.0~18.0% | |

| SMBCモビット | 3.0~18.0% | |

| 銀行 カードローン |

楽天銀行 | 1.9~14.5% |

| 三井住友銀行 | 1.5~14.5% | |

| 三菱UFJ銀行 | 1.8~14.6% |

上限金利だけで比較すると銀行カードローンのほうが3.0~4.0%程度低めです。

初めての借入れの場合は上限金利が適用されることが多いため、上限金利を抑えたい場合は銀行カードローンを利用しましょう。

違法業者を利用してしまう可能性がある

消費者金融を利用する際は、違法業者に引っかかってしまう可能性があるという点に注意しましょう。

違法業者から借入れてしまうと、法外な金利での貸付けや、執拗な取立てなどの被害に遭うリスクが高まります。

これは、違法業者が貸金業の登録を受けていないため、法律で定められた金利や取り立てに関する規制の対象外となるからです。

貸金業を営む者は、主たる営業所等の所在地を管轄する財務局長又は都道府県知事の登録を受けなければならないこととなっています。借入れをする場合には、当該業者の登録の有無を確認し、登録の確認ができない業者からは、絶対に借入れしないで下さい。

引用元:金融庁|違法な金融業者にご注意!

借入期間が長期化すると返済総額が増える

借入期間が長期化すると、返済総額が大きく増えてしまうので注意が必要です。これは、利息が長期にわたって発生し続けるためです。

特に、毎月の返済額を抑えるために、最低返済額のみを支払うことは大きな落とし穴です。

たとえば、年18.0%の金利で50万円を借りた場合、最低返済額(13,000円)のみ支払うと、月々に3万円ずつ返済するより170,933円も利息が膨らみます(下表)。

年18.0%の金利で50万円借りた場合の利息

| 返済回数 | 利息総額 | |

|---|---|---|

| 最低返済額のみ返済する場合 | 58回 (4年10ヵ月) |

250,652円 |

| 毎月3万円ずつ支払う場合 | 20回 (1年8ヵ月) |

79,719円 |

返済期間を調整したり、ボーナスなどの臨時収入を活用して繰り上げ返済を行うことで、利息の負担を軽減しましょう。

借りすぎると他のローンが通らない可能性がある

消費者金融の注意点は、借りすぎてしまうと、将来、住宅ローンなどの他のローンが組めなくなる可能性があることです。

なぜなら、金融機関がローンの審査をする際に、借入者の返済能力を慎重に評価するためです。

消費者金融の借入履歴があると、借入者がすでに多くの借金を抱えていると判断され、新たなローンの審査で不利になる可能性が高まります。

特に、借入件数が多い場合や、借入総額が収入に対して多すぎる場合は、審査に通らない可能性が高くなります。

消費者金融の利用が、必ずしも他のローンの審査に悪影響を与えるわけではありません。

しかし、借入額や借入件数が多い場合は、審査に不利に働く可能性があることを理解しておきましょう。

消費者金融の審査に即日で通過するためのポイント

消費者金融の審査に即日で通過するためには、なるべく早い時間に申込みを行い、書類や記入の不備をなくすことが大切です。

そうすることで審査がスピーディーに進み、即日融資につながりやすくなるためです。

また、契約後に返済できることを証明できるよう借入先を、1社に絞って申込みしたり、信用情報を確認したりしておくことも重要です。

具体的に、以下4つのポイントを見ていきましょう。

早めの時間に申込む

消費者金融の審査に即日で通過するためには、早めの時間に申込みましょう。

なぜなら、即日融資を受けるためには、審査受付時間内に契約を完了させる必要があるからです。

Webからの申込みは24時間365日対応している会社が多いですが、各社ともに審査受付時間を設けています(下表)。

| 審査受付時間 | |

|---|---|

| プロミス | 9:00~21:00 (土日祝含む) |

| レイク | 8:10~21:50(※) |

| アイフル | 9:00~21:00 (土日祝含む) |

| アコム | 9:00~21:00 (土日祝含む) |

| SMBCモビット | 9:00~21:00 |

※注釈

ただし、審査受付時間内であっても、混雑状況によっては即日融資を受けられない場合があるため、確実に当日中にお金を借りたい人は、午前中など早めの時間帯に申込みましょう。

申込みに不備がないようにする

消費者金融で即日融資を受けるためには、申込みの際に不備がないようにすることが重要です。

申込みに不備があると、審査に時間がかかってしまい、結果として即日融資が受けられなくなるからです。

そのため、申込み前に必要書類をしっかりと確認し、正確な情報を申告しましょう。

- 運転免許証

- パスポート

- 特別永住者証明書

- 個人番号カード(表のみ)

- 在留カード

融資金額が50万円を超える場合や、他の金融機関からの借入れと合わせて総額が100万円を超える場合は、収入証明書類も提出する必要があります。

源泉徴収票や給料明細、確定申告書などの収入証明書も併せて準備しておきましょう。

借入先を1社に絞って申込む

消費者金融の審査に通りやすくするためには、借入先を1社に絞って申込みましょう。

同時期に複数の消費者金融に申込みすると、「計画性がない」「よほどお金に困っているのではないか」と判断され、審査に不利に働いてしまうためです。

カードローンの申込情報は信用情報機関に登録されます。

消費者金融の審査では必ずこの信用情報を参照するため、短期間に複数の金融機関に申込みを行ったという事実が判明します。

一度に複数の消費者金融に申込むと、審査に時間がかかったり、審査に通らなかったりすることがあります。

そのため即日融資を受けたい人は借入先を1社に絞って申込みましょう。

自分の信用情報に問題がないことを確認する

消費者金融の審査通過に不安がある人は、自分の信用情報を確認しておきましょう。

なぜなら、消費者金融では、融資の可否を判断する際に必ず信用情報を参照するためです。

信用情報には、過去の借入履歴や返済状況などが記録されており、延滞や債務整理などの情報があると審査に通る可能性が低くなってしまいます。

信用情報に不安がある場合は、開示請求して自身の信用状況を確認しましょう(下表)。

信用情報機関一覧

| 信用情報機関 | 加盟する金融機関 | 開示方法 | 手数料 |

|---|---|---|---|

| 株式会社 シー・アイ・シー (CIC) |

銀行、消費者金融 クレジットカード会社など |

・Web ・郵送 |

500円~1,500円(税込) |

| 株式会社 日本信用情報機構 (JICC) |

銀行、消費者金融 クレジットカード会社など |

・Web ・郵送 ・窓口 |

1,000円(税込)~ 1,300円(税込) |

| 全国銀行 個人信用情報センター (KSC) |

銀行など | ・Web ・郵送 |

1,000円(税込) |

学生・主婦・パートなど属性別に借りやすい消費者金融

学生、主婦(主夫)、パートなど属性別に借りやすい消費者金融があります。職業や年齢、収入状況など消費者金融ごとに申込条件が異なるためです。

各消費者金融の申込条件は、以下のとおりです。

| 会社名 | プロミス | アコム | アイフル | レイク | SMBCモビット | dスマホローン(※1) | ファミペイ | ORIX MONEY | au PAY スマートローン |

メルペイ スマートマネー |

ベルーナノーティス | セントラル | フクホー | ダイレクトワン | フタバ |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 学生 | ◯ | ◯※2 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| パート アルバイト |

◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 専業主婦 | × | × | × | × | × | 〇 | × | × | × | × | ◯ | × | × | × | × |

| 年金受給者 | × | × | × | ◯ | × | × | ◯ | ◯ | × | ◯ | ◯ | 記載なし | × | ◯ | 記載なし |

| 無職 | × | × | × | × | × | × | × | × | × | × | × | × | × | × | × |

| 申込み |

申込みはこちら

|

詳細はこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

※注釈

審査申込時の年齢が満20歳以上満68歳以下の日本国内に居住する個人の方

安定した収入がある方

審査申込者本人名義のドコモ所定の携帯回線契約を締結している方又はdアカウントを保有されている方

当社が発信するSMS(ショートメッセージサービス)を受信できる方

※2 安定した収入と返済能力を有する方で、当社基準を満たす方

ここでは、学生、主婦(主夫)、パートなど属性別におすすめの消費者金融を紹介します。

学生でも収入があれば申込みできる消費者金融おすすめ5選

一定の収入があれば消費者金融に申込むことで、学生でもお金を借りることができます。

アルバイトなどで毎月1万円以上の収入を得ていれば借入れできる可能性があります。学生におすすめの消費者金融は以下のとおりです。

学生におすすめの消費者金融5社

| プロミス | アコム | アイフル | レイク | SMBCモビット | |

|---|---|---|---|---|---|

| 学生 | ◯ | ◯(※2) | ◯ | ◯ | ◯ |

| 対象年齢 | 18歳以上74歳以下(※1) | 20歳以上 | 20~69歳以下 | 20~70歳以下 | 20~74歳 |

| 親にバレない | ◯ | ◯ | ◯ | ◯ | ◯ |

※注釈

※1 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※1 収入が年金のみの方はお申込いただけません。

※2 20歳以上の安定した収入と返済能力を有する方で、アコム株式会社の基準を満たす方

これら大手消費者金融の中でも一番のおすすめはプロミスです。なぜなら、プロミスのみ18歳以上の学生でも申込みできるからです。

高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

引用元:プロミス

パートやアルバイトが利用できる消費者金融おすすめ5選

パートやアルバイトでも安定した収入があれば、消費者金融から借入れできます。

パート・アルバイトが利用できるおすすめの大手消費者金融は以下のとおりです。

パート・アルバイトが利用できるおすすめの大手消費者金融5社

| パート・アルバイト | 職場にバレないか | 勤務日数などの条件 | |

|---|---|---|---|

| プロミス | ◯ | ◯ | なし |

| レイク | ◯ | ◯ | なし |

| アイフル | ◯ | ◯ | なし |

| アコム | ◯ | ◯ | なし |

| SMBC モビット |

◯ | ◯ | なし |

これらの大手消費者金融は、勤続期間について条件がありません。

そのためアルバイトやパートを始めてすぐの状態でも、今の勤務先に1日以上出勤していれば申込みできます。

ただし、安定した収入とは、毎月一定額以上の収入を得ていることを指します。

そのため、日払いのバイトや個人事業主より、同じ勤務先で継続して収入を得ている人のほうが、審査に通過しやすくなります。

専業主婦(主夫)は配偶者貸付に対応している業者がおすすめ

自分に収入がない専業主婦は、「配偶者貸付」に対応している消費者金融がおすすめです。配偶者貸付であれば、収入がない専業主婦でも利用できるためです。

配偶者貸付とは、配偶者との収入を合算し、その3分の1まで借入れできる制度です。

総量規制の例外として認められているため、収入がない専業主婦でもお金を借りることができます。

配偶者貸付に対応している消費者金融は、ベルーナノーティスのみです。

配偶者貸付を利用するには配偶者の同意が必要なため、夫(妻)に内緒で借入れできません。

配偶者にバレずにお金を借りたい人は、専業主婦でも自分名義で契約ができる銀行カードローンを選びましょう。

年金受給者は年金以外の収入がないと難しい

年金以外に収入がない年金受給者は、一般的に消費者金融で借入れできません。

しかし、レイクは収入が年金のみでも申込みが可能です(下表)。

| 年金のみ | |

|---|---|

| プロミス | × |

| アコム | × |

| アイフル | × |

| レイク | ◯ |

| SMBCモビット | × |

年金受給者がレイクに申込む際は、以下いずれかの書類を提出する必要があります。

- 年金証書

- 年金振込(支払)通知書

- 公的年金等の源泉徴収票

ただし、レイクに申込みできる対象年齢は満70歳までです。

71歳以上の年金受給者が借入れしたければ、公的な貸付制度を利用しましょう。

無職は消費者金融では借入れできない

無職は消費者金融で借入れできません。消費者金融などの貸金業者は、返済能力が乏しい人に貸付けしてはならないことが貸金業法によって定められているためです。

※注釈

たとえば、大手消費者金融のカードローンは、いずれも申込み条件として安定した収入が設定されています。

無職の場合、消費者金融へ申し込んでも審査を通過できないため、まずはパートやアルバイトを始めましょう。

無職の状態で借入れを希望するなら、公的な貸付制度や質屋が候補となります。

消費者金融でお金を借りる方法と手順

消費者金融から早く借入れしたければ、Webやお金借りるアプリから申込みましょう。

自動契約機や電話でも申込みできますが、Web申込みがもっとも早く借入れできるためです。

ここでは、消費者金融でお金を借りる方法とWeb申込みの手順を解説します。

1.スマートフォンやパソコンでWebから申込む

まず、スマートフォンやパソコンからWebで申し込みしましょう。

氏名、住所、生年月日、電話番号、メールアドレス、借入希望額などを入力し、申込みを完了させます。

Web申込みなら24時間365日どこからでも申し込めます。

2.書類を提出して審査を待つ

申込みが完了した後は、本人確認書類を提出します。

本人確認書類は以下2つのいずれかを提出する必要があります。

- 運転免許証

- パスポート

借入れ希望額が50万円を超える人、もしくは他社を含む借入れ総額が100万円を超える人は、収入証明書類も必要です。

その際は以下のいずれかを提出しましょう。

- 源泉徴収票

- 税額通知書

- 所得証明書

- 税額通知書

- 確定申告書

- 給与明細書(直近2ヵ月分)

収入証明書不要で申し込みたい人は借入れ希望額を50万円以下に設定しましょう。

3.在籍確認の手続き

本人確認をより確実に行うため、電話やSMSで本人確認が行われます。

オペレーターからの質問に答えたり、携帯電話へのSMS認証を行ったりすることで完了します。

また、消費者金融によっては勤務先に在籍確認の電話連絡が入る場合がありますが、電話連絡の時間などを指定してもらえるケースもあるので事前に電話で相談しましょう。

4.契約手続きとカードの発行

メールや電話で審査結果が通知された後は、契約内容を確認して契約手続きを進めましょう。

契約は一般的にインターネット上で行いますが、郵送や電話でも手続きが可能です。

ローンカードの発行を希望する場合は、自動契約機へ来店、または郵送でローンカードを受け取りましょう。

ローンカードの受取方法や返済日などを選択すれば、契約手続きは完了します。

5.お金の借入れ(ATMや振込み)

契約が完了した後は、ATMや振込みで借入れできます。

ローンカードを発行した場合は、全国のコンビニATMなどでお金を借りられます。

カードレス契約をした人は、セブン銀行ATMやローソン銀行ATMでスマホATMを利用すれば借入れが可能です。

振込融資を受けたい人は、会員サイトや専用アプリで手続きすれば、指定する銀行口座へお金を振込みしてもらえます。

消費者金融に関するよくある質問

初めて消費者金融を利用する人にとっては、周囲に知られたり、不当な貸付けを受けたりするのではないかといった不安を抱く人も少なくありません。

そこで、こうした不安を解消すべく、消費者金融に関するよくある質問に対してていねいに回答します。

- 消費者金融のおすすめランキングは?

- 銀行カードローンと消費者金融カードローンは、どちらを選んだらいいですか?

- カードローン、キャッシングってなんですか?

- 申込みの際に必要書類はどのようなものがありますか?

- 消費者金融のカードローンは何が良いのですか?

- カードローンを選ぶポイントは?

- 来店せず申込み・契約はできますか?

- カードローンの審査はどのようなものがありますか?

- 学生やアルバイトやパートでも借入れ可能ですか?

- 家族や会社の人にバレずに利用できますか?

- 限度額を増やすことはできますか?

- 申込みに保証人・担保は必要ですか?

- 資金使途に制限はありますか?

- 融資までにはどれくらいの時間がかかりますか?

- お金を借りるまでの流れを教えてください

- 審査が甘いクレジットカードはありますか?

- 必ず審査が通る・審査なしのクレジットカードはありますか?

消費者金融のおすすめランキングは?

銀行カードローンと消費者金融カードローンは、どちらを選んだらいいですか?

一方、銀行系カードローンは利息が比較的低金利であり、お得に借入れすることが可能です。長期的に借入れを検討している方や、できるだけ金利を抑えたいという人には、銀行カードローンが適していると言えるでしょう。

カードローン、キャッシングってなんですか?

申込みの際に必要書類はどのようなものがありますか?

- 収入証明書

- 所得証明書

- 税額通知書

- 確定申告書

- 給与明細書(直近2ヵ月分)

消費者金融のカードローンは何が良いのですか?

カードローンを選ぶポイントは?

| 融資スピード | 資金が必要になったときに、どれくらいの速さで借り入れできるか |

|---|---|

| バレにくさ | 借入事実が周囲に知られにくい仕組みかどうか。電話による在籍確認はないか、郵送物はないか等 |

| 無利息期間 | 借入当初に利息を払わなくて済む期間があるかどうか |

| 上限金利 | 借入れ後どれほど返済負担を抑えられるか |

| 審査通過率 | 新規に申込んだ人のうち、審査に通った人の割合が高いか |

来店せず申込み・契約はできますか?

カードローンの審査はどのようなものがありますか?

学生やアルバイトやパートでも借入れ可能ですか?

一般的に、アルバイトやパートの方の場合、安定した収入があり、かつ20歳以上の年齢であることが審査に通るための大きな条件となります。アルバイトやパートの収入証明書を提出することで、返済能力があると判断されやすくなります。

学生の場合も、審査に通る可能性はありますが、学生利用不可としている会社も存在します。 学生は収入が安定していないと判断されがちですが、親の収入を合算して審査を行う場合や、奨学金を受けていることを証明することで、審査に通るケースもあります。

家族や会社の人にバレずに利用できますか?

限度額を増やすことはできますか?

申込みに保証人・担保は必要ですか?

資金使途に制限はありますか?

融資までにはどれくらいの時間がかかりますか?

お金を借りるまでの流れを教えてください

審査が甘いクレジットカードはありますか?

しかし、クレジットカードの審査において重要視されている項目はカードごとに異なります。たとえば、現在の収入やクレジットヒストリー、家族構成などポイントは多数あるのです。そのため、年齢や収入、職業など自分の属性と相性の良いカードを選べば、審査通過率は上げることができます。

必ず審査が通る・審査なしのクレジットカードはありますか?

- クレジットカードの発行が割賦販売法により細かい規定が定められているため

- 後払いができるかどうか信用情報機関の信用情報をもとに審査をする必要があるため

このページに掲載されている一部または全ての商品に対して、各金融機関から報酬を受け取っています。

NET MONEY編集部が紹介する商品やページ内での掲載場所に影響を与える可能性がありますが、評価には影響しません。提供される情報は編集部の独自調査に基づいています。NET MONEYの収益モデルや広告主はこちらにまとめられています。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。

現金を受け取らなくてもよいという人には、一括払いで金利がかからないクレジットカードで支払いを済ませる方法があります。審査が甘いクレジットカードの解説記事もおすすめです。