プロミスとアイフルどっちがいい? 金利・審査通過率・無利息・在籍確認まで徹底比較【2025年最新】

更新日:2025/11/12

プロミスとアイフル、どちらを選ぶべきか迷っていませんか?

どちらも大手消費者金融を代表するカードローンで、金利や無利息期間などの条件は似ていますが、実際には融資スピードや審査通過、バレにくさなど、利用体験に明確な違いがあります。

結論から言えば、最短融資を重視するならプロミス、対応の丁寧さやバレにくさを重視するならアイフルがおすすめです。

NET MONEY編集部の実測では、着金までの時間はプロミスが約7分半早く、案内サービスの丁寧さではアイフルが上回りました。

👉 編集部の実測レビューを今すぐ見る (プロミスとアイフルで実際に借りてみた結果はこちら)- ・1分でも早くお金を借りたい人(公式最短3分融資)

- ・後日借入れしたい人(無利息期間の起点が「初回借入日」)

- ・全国のコンビニATMなどで利用したい人(提携先が多い)

- ・案内が丁寧で充実したサポートを受けたい人

- ・確実にバレずにお金を借りたい人(在籍確認の電話回避など)

この記事では、NET MONEY編集部が実施した独自アンケートと公式データ、さらに実際に借りて検証した実測結果をもとに、プロミスとアイフルの融資スピード・審査(在籍確認)・金利などを徹底比較し、「自分に合うカードローンはどちらか」を明確に解説します。

まずは下の5つの質問に答えてみてください。Q1~Q3に当てはまる人はプロミス、Q4~Q5に当てはまる人はアイフルがおすすめです。

詳細はこちら

東京都立大学法学部を卒業後、大手都市銀行および銀行系のシンクタンクに勤務し、定年退職を機に1級ファイナンシャル・プランニング技能士および社会保険労務士のダブルライセンスで「塚越FP社労士事務所」を立ち上げ、現在に至る。■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・社会保険労務士

・宅地建物取引士

■SNS・HP等リンク

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

.jpeg?v=1619486567&v=1619486567)

詳細はこちら

元みずほ銀行執行役員、前J.Score代表取締役社長CEO大阪大学法学部卒業後、旧富士銀行入行。みずほ銀行の個人部門にて、金融マーケティングやコンサルティングビジネス、チャネル開発を中心に行う。2012年から4年間ローン業務開発部長をつとめ、2015年みずほ銀行執行役員に就任。

2016年、みずほ銀行とソフトバンクが共同出資するFintech事業である「株式会社J.Score」代表取締役社長CEOに就任。日本初のAIスコアサービスをローンチ、「情報銀行」参入を整備するなど創業期としての事業基盤を構築し、2020年3月退任。その後、株式会社みずほプライベートウエルスマネジメントの取締役副社長に就任。

2020年9月より株式会社ZUUに参画し、新たなスコアビジネスの立ち上げを推進。

■SNS・HP等リンク

- プロミスとアイフルを徹底比較!両社の違いとは?

- 融資時間はプロミスのほうが早い!最短3分での融資も可能(公式)

- 両社とも原則電話による在籍確認はなし!勤務先にバレにくい

- 無利息期間はどちらも30日間!ただし無利息の適用開始日は両社で違う

- 審査通過率はプロミスが優勢!審査に不安がある人も検討できる

- 上限金利はプロミスもアイフルも18.0%と同じ

- 提携ATMはプロミスのほうが豊富!三井住友銀行ATMなら手数料0円

- 借入限度額はどちらも最高800万円までの融資に対応

- 対象年齢はプロミスのほうが広い(プロミス18~74歳/アイフル20~69歳)

- 最低返済額はプロミスのほうが低い!10万円以上を借りる場合はどちらも同じ

- 編集部が実際に借りて検証!プロミスとアイフルのリアルな比較結果

- 口コミ・アンケートで比較!プロミスとアイフルどっちがおすすめ?

- 元銀行員が解説!プロミスとアイフルの審査ポイントと通過のコツ

- なぜ審査が必要?プロミスとアイフルの「スコアリング」の仕組み

- 【調査結果】プロミスとアイフルの審査で不安だったことTOP3と対策

- 元銀行員が教える!プロミス・アイフルの審査で見落としがちな3つのポイント

- プロミス・アイフルに落ちた!代替おすすめ3社(アコム/レイク/SMBCモビット)

- プロミスとアイフルに関するよくある質問

プロミスとアイフルを徹底比較!両社の違いとは?

プロミスとアイフルの比較で注目すべきは、「スピードを取るか、プライバシーを取るか」という利用目的の違いです。

プロミスは最短3分(※1)で審査結果が出る迅速さが特徴で、急ぎの借入に向いています。

一方、アイフルは電話による在籍確認を原則行わないため、職場や家族に知られたくない人に安心です。

どちらも最高800万円までの高額融資に対応しており、信頼性・利便性という点では共通しています。

| 会社名 | プロミス | アイフル |

|---|---|---|

|

|

|

| 金利 | 年2.5%~18.0% | 年3.0%~18.0% |

| 無利息期間 | 初回借入日の翌日から30日間 | 初回契約日の翌日から30日間 |

| 審査通過率 | 35.5% | 30.6%(※2) |

| 審査時間 | 最短3分(※1) | 最短18分(※1) |

| 融資 スピード (最短) |

3分(※1) | 最短18分(※1) |

| 最大限度額 | 800万円 | 800万円 |

| 最低返済額 | 1,000円 | 4,000円 |

| カードレス | ◯ | ◯ |

| Web完結 | ◯ | ◯ |

| 郵送物回避 | ◯ | ◯ |

| 職場への 電話確認 |

原則なし(※3) | 原則なし |

| 申込条件 | 18~74歳の安定した収入がある人(※4) | 20~69歳の安定した収入がある人 |

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | アイフル株式会社 |

| 詳細 |

詳細は

こちら |

詳細は

こちら |

(※2)アイフル月次データより

(※3)原則電話による在籍確認なし

(※4)高校生(定時制高校生および高等専門学校生も含む)の方、収入が年金のみの方はお申込いただけません。お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

編集部の調査結果でも、「スピード重視ならプロミス」「プライバシー重視ならアイフル」という傾向は、公式データと利用者の実感の両面で一致していました。

1級FP技能士・CFP(R)

プロミスとアイフルは強みの方向性が異なります。プロミスは銀行グループの基盤を生かしたスピードと利便性、アイフルは独立系ならではの柔軟な対応とプライバシー配慮が特徴です。自分が何を重視するかで、最適な選択が変わります。

ここからは、公式データに加えて専門家の見解と独自アンケートの口コミを踏まえて、プロミスとアイフルの違いをさらに詳しく見ていきましょう。

融資時間はプロミスのほうが早い!最短3分での融資も可能

融資スピードではプロミスに軍配があがります。Webまたはアプリから申し込めば、最短3分※1で融資を受けられ、アイフルよりも15分ほど早く借入できます。

| プロミス | アイフル | |

|---|---|---|

| 融資時間 | 最短3分※1 | 最短18分※2 |

| 振込み時間 | 最短10秒程度 | 最短10秒 |

| 審査受付時間 | 9:00~21:00 | 9:00~21:00 |

| 即日融資を受けるための条件 | 21:00までに契約完了 | 21:00までに契約完了 |

実際の所要時間は混雑状況や審査内容によって前後するものの、最短時間ベースではプロミスのスピードが業界トップクラスです。

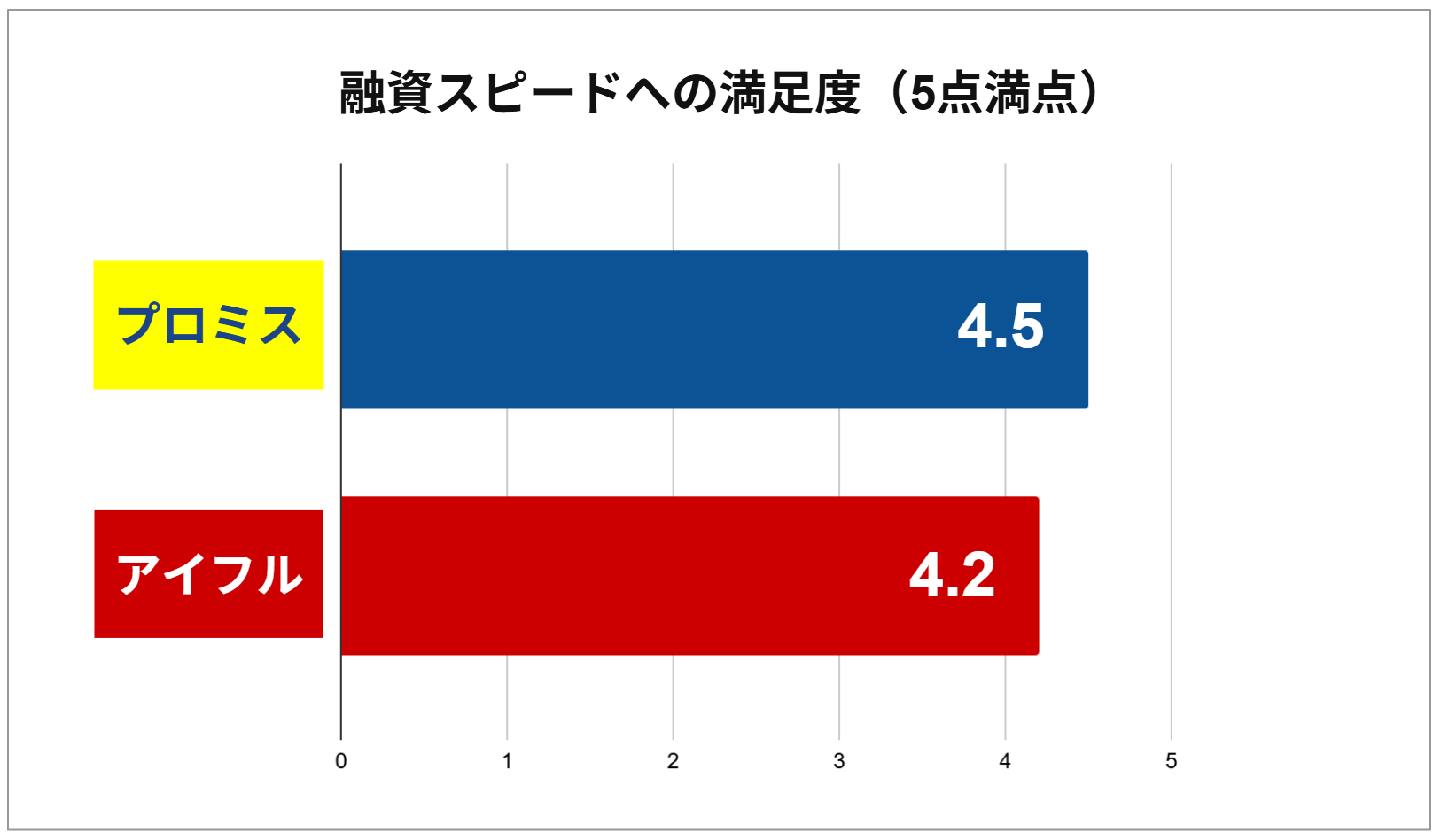

NET MONEY編集部のアンケートでも、融資スピードの満足度はわずかにプロミスが上回りました。

| 項目 | プロミス | アイフル |

|---|---|---|

| 平均点(5点満点) | 4.5 | 4.2 |

| 主な評価傾向 | 「アプリで振込が瞬時」「休日でも対応が早い」 | 「深夜でも審査が早い」「対応が丁寧で安心」 |

※5=非常に満足、1=不満(NET MONEY編集部アンケートより/n=20)

アンケートの回答では「アプリ操作から数分で口座に入金された」「休日でも即日対応してもらえた」といった声が目立ち、“急な支払いにも間に合った”という体験談が複数寄せられました。

両社とも業界屈指のスピードを誇りますが、「今すぐお金が必要」という人には、最短3分で融資可能なプロミスがより適しています。

\少しでも早くお金を借りたいならプロミス/

両社とも原則電話による在籍確認はなし!勤務先にバレにくい

プロミス・アイフルのどちらを選んでも勤務先に電話がかかるケースはほとんどありません。

両社は公式サイトで「原則として電話による在籍確認なし」と明記しており、プライバシー配慮を徹底しています。

| プロミス | アイフル | |

|---|---|---|

| 在籍確認 | 原則なし※ | 原則なし※ |

| 電話確認なしの割合 | 98% | 99.7% |

| 電話確認が必要なとき | 事前連絡あり | 事前連絡あり |

| 書類による在籍確認 | ◯ | ◯ |

NET MONEY編集部のアンケートでは、「在籍確認の電話はなかった」と回答した人がプロミス85%・アイフル90%にのぼりました。

つまり、9割近くの利用者が勤務先に知られずに契約できていることになります。

| 在籍確認 | プロミス | アイフル |

|---|---|---|

| なかった | 85%(17名) | 90%(18名) |

| あった | 15%(3名) | 10%(2名) |

※「在籍確認の電話の有無【調査結果】」の割合はNET MONEY編集部によるアンケート結果(n=20)に基づきます。

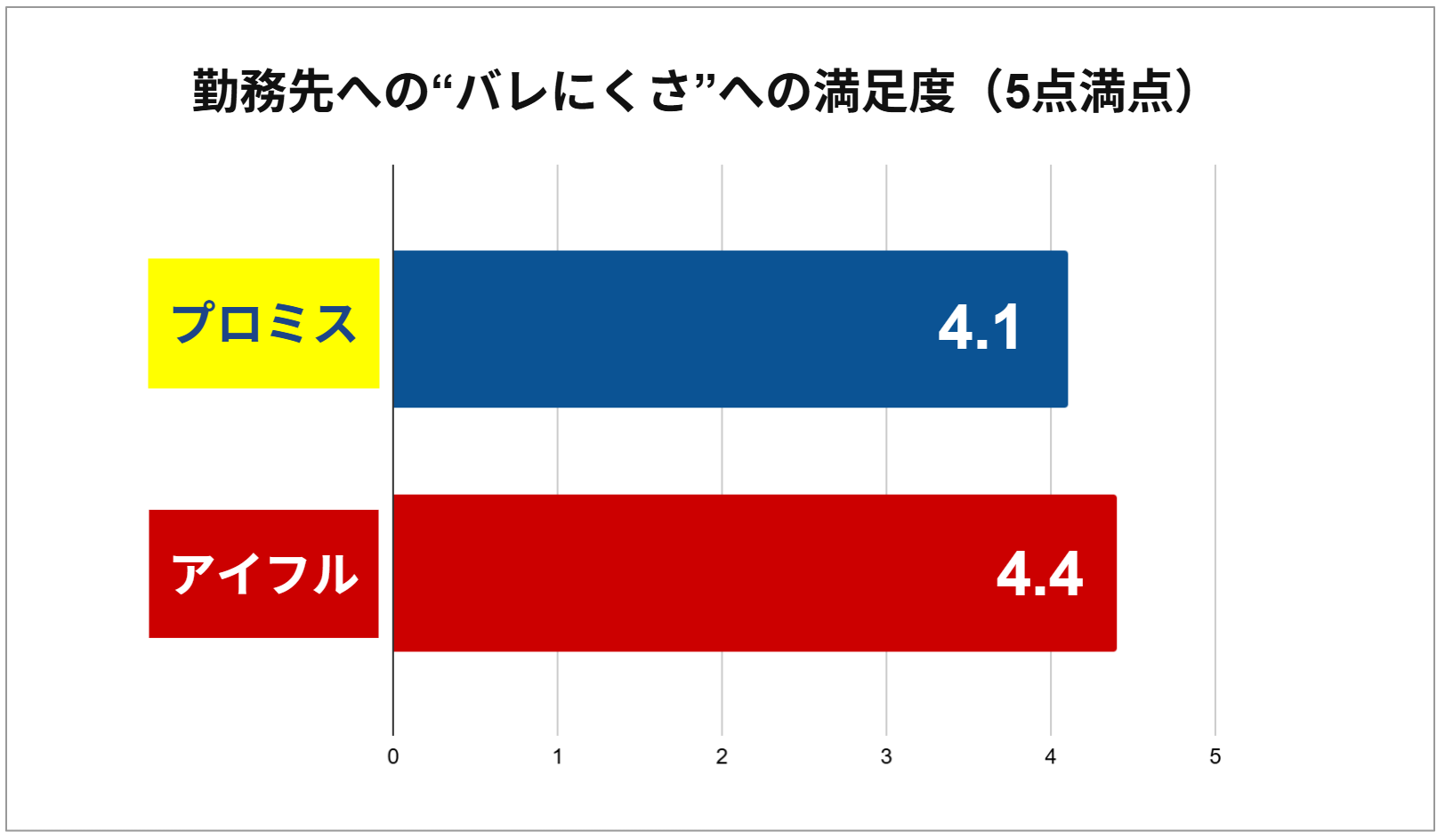

さらに、「勤務先への配慮」そのものへの満足度も高い水準でした。

| 項目 | プロミス | アイフル |

|---|---|---|

| 平均点(5点満点) | 4.1 | 4.4 |

| 主な評価傾向 | 「個人名で電話」「書類対応への切り替え」など安心感を評価 | 「対応が丁寧」「在籍確認なしで完了」など柔軟性を評価 |

※5=非常に満足、1=不満(NET MONEY編集部アンケートより/n=20)

数値上の差はわずかですが、アイフルでは「自営業でも書類対応にしてくれた」「電話があっても個人名のみで安心だった」など、配慮の細かさを評価する声が多く見られました。

どちらも無断で勤務先に電話をかけることはありませんが、「絶対に職場に知られたくない」「書類で完結させたい」人には、より柔軟な対応をしてくれるアイフルのほうが安心といえるでしょう。

1級FP技能士・CFP(R)

例外的に電話がかかってくるケースがあります。たとえば申告内容と信用情報の残高が一致しない場合や、勤続が短く収入の安定性を確認したい場合です。こうしたときも、本人への事前連絡や書類対応で済むケースが多く、過度に心配する必要はありません。

\誰にもバレたくないならアイフル/

無利息期間はどちらも30日間!ただし無利息の適用開始日は両社で違う

結論から言うと、無利息期間を無駄なく使いたいならプロミス、契約直後にすぐ借りたいならアイフルが向いています。

どちらも30日間の無利息サービスを提供していますが、「カウントの起点」に明確な違いがあります。

| プロミス | アイフル | |

|---|---|---|

| 無利息期間 | 30日 | 30日 |

| 適用開始日 | 初回借入日の翌日から | 初回契約日の翌日から |

| 向いている人 | 今すぐは借りないが、備えておきたい人 | 契約後すぐに借りたい人 |

プロミスは初回借入日の翌日から30日をカウントするため、契約だけ先に済ませておき、実際に借り入れた時点から30日間をフル活用できます。

一方、アイフルは契約日の翌日から自動的にスタートするため、契約後に借りるまで日が空くと、無利息期間の一部を消費してしまう点に注意が必要です。

NET MONEY編集部のアンケートでは、短期利用の満足度でプロミスがやや優勢でした。「必要なタイミングで借りられる柔軟さ」が高く評価されています。

無利息期間が借り入れた日から始まるので、必要なタイミングで借りて利息が一切かからなかった。

(30代女性/プロミス利用)

30日以内に完済できて、金利ゼロで済んだ。Web完結でスピーディーだった。

(40代男性/アイフル利用)

1級FP技能士・CFP(R)

“30日間無利息”でも、いつから数えるかで実際の利息ゼロ期間が変わります。借入日起点のプロミスは“備え目的”に、契約日起点のアイフルは“すぐ使う”人に合理的というのが現場感です。

\無利息期間を最大限に活用したいならプロミス/

審査通過率はプロミスが優勢!審査に不安がある人も検討できる

結論から言うと、審査で通過しやすい傾向が見られるのはプロミスです。

公式データによると、プロミスの審査通過率は35.5%、アイフルは30.6%と約5ポイントの差があります。

この数字は、実際の新規契約者数にも表れています。2024年4~8月のデータでは、プロミスの新規契約者数はアイフルよりも約1.5万人多い結果でした。

| 指標 | プロミス | アイフル |

|---|---|---|

| 審査通過率 | 35.5% | 30.6%※ |

| 新規契約者数(2024年4~8月) | 154,599人 | 140,726人 |

※月次データ|財務情報|アイフル株式会社 (2025年2月)

こうした傾向から、プロミスはより幅広い層に門戸を開いていることがわかります。

一方で、NET MONEY編集部のアンケートでは「アイフルの対応が丁寧で安心感があった」との声もあり、通過率だけで判断できない一面もあります。

当時、複数社に申し込んでいましたが、アイフルに通過しました。ヒアリングが丁寧で、書類での確認もスムーズでした。

(30代男性/アイフル利用)

1級FP技能士・CFP(R)

通過率はあくまで目安にすぎません。審査は勤続年数・雇用形態・他社借入などの総合評価です。自分の属性に合う会社を選ぶのが近道です。

\審査に不安があるならプロミス/

上限金利はプロミスもアイフルも18.0%で同じ

プロミスとアイフルの上限金利は、いずれも年18.0%と同条件です。

下限金利にはわずかな差があり、プロミスは年2.5%~18.0%、アイフルは年3.0%~18.0%です。ただし、初回契約時は上限金利が適用されるケースが多く、実際の金利負担に大きな差はありません。

| プロミス | アイフル | |

|---|---|---|

| 金利 | 年2.5~18.0% | 年3.0~18.0% |

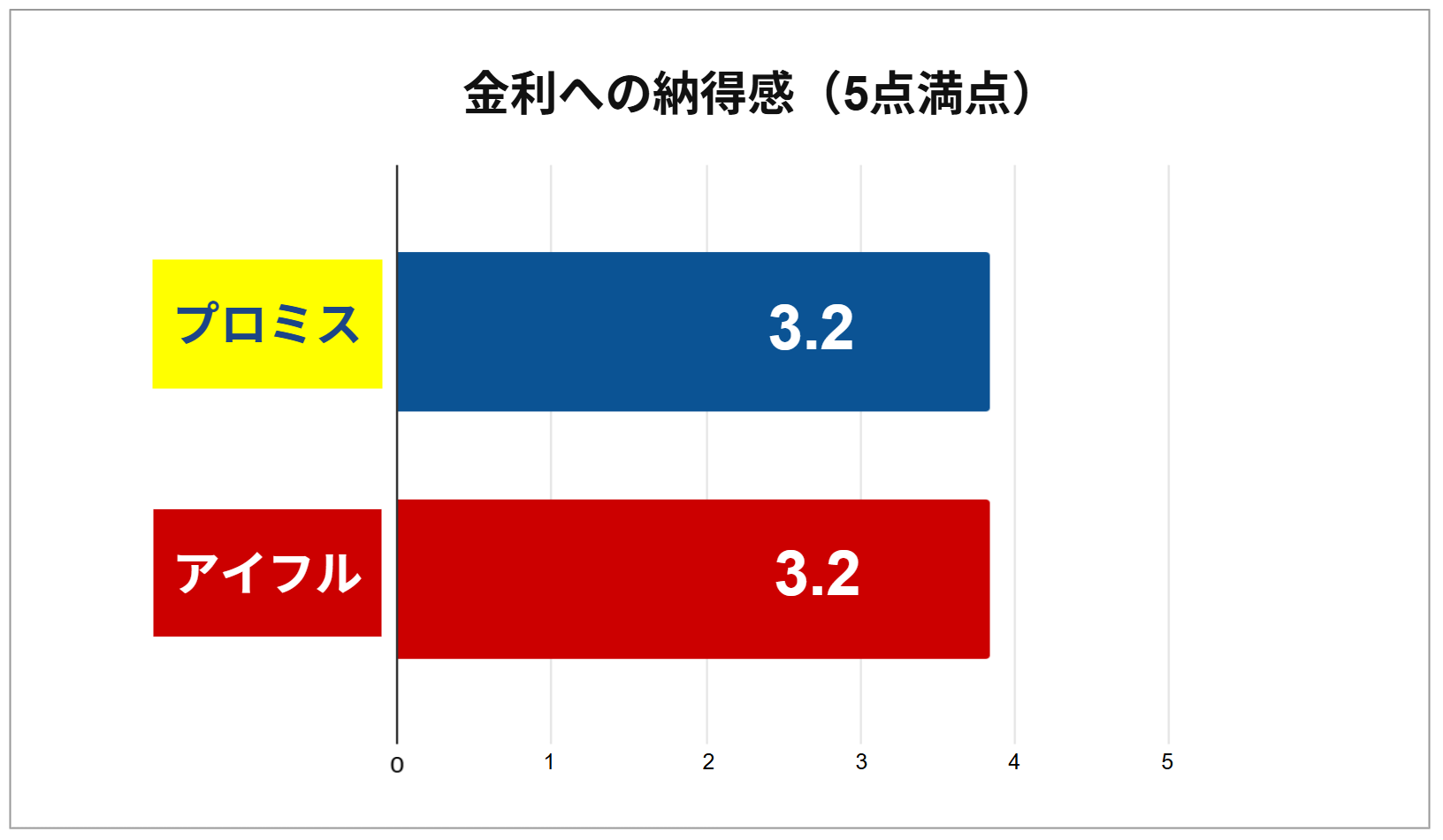

NET MONEY編集部が行った独自アンケートでも、金利への評価に大きな差は見られませんでした(下表)。

| 項目 | プロミス | アイフル |

|---|---|---|

| 平均点(5点満点) | 3.2 | 3.2 |

| 主な評価傾向 | 「高いが、利便性を考えれば納得」 | 「金利差は感じない」「サービス面で相殺」 |

※5=非常に満足、1=不満(NET MONEY編集部アンケートより/n=20)

金利そのものよりも、利便性やサービス対応まで含めた「総合コスパ」で評価されているのが実態です。

1級FP技能士・CFP(R)

上限金利が同じでも、実際の負担は手数料次第で変わります。たとえばATM利用ごとに110円~220円の手数料が発生すれば、利用頻度によっては年利換算で数%分の負担増になります。金利だけでなく、“金利+手数料”の合計で比較するのが実務的です。

\金利を少しでもおさえたいならプロミス/

提携ATMはプロミスのほうが豊富!三井住友銀行ATMなら手数料0円

ATMの利便性ではプロミスが上回ります。アイフルより提携ATMの数が多く、特に三井住友銀行ATMなら手数料無料で利用できるのが強みです。

| プロミス | アイフル | |

|---|---|---|

| 提携ATM (ローンカードがある場合) |

・三井住友銀行ATM ・セブン銀行ATM ・ローソン銀行ATM ・E-net ATM ・ゆうちょ銀行ATM ・イオン銀行ATM ・熊本銀行ATM ・十八親和銀行ATM ・西日本シティ銀行ATM ・八十二銀行ATM ・広島銀行ATM ・福岡銀行ATM ・三菱UFJ銀行ATM ・横浜銀行ATM |

・セブン銀行ATM ・ローソン銀行ATM ・イオン銀行ATM ・三菱UFJ銀行ATM ・西日本シティ銀行ATM ・E-net ATM ・十八親和銀行ATM ・ゆうちょ銀行ATM ・福岡銀行ATM※ ・熊本銀行ATM※ |

| 手数料無料のATM | ・三井住友銀行ATM | - |

| スマホATM | ・セブン銀行ATM ・ローソン銀行ATM |

・セブン銀行ATM ・ローソン銀行ATM |

| 手数料 | 1万円以下:110円(税込) 1万円超え:220円(税込) |

1万円以下:110円(税込) 1万円超え:220円(税込) |

ただし、カードレス契約(スマホATM)を選べば、どちらのサービスでもコンビニATMから24時間いつでも借入・返済が可能です。

スマホひとつで完結する利便性は共通しており、緊急時の資金確保にも役立ちます。ATMの選択肢や手数料を重視するならプロミス、カードレス重視ならどちらでも問題ありません。

\プロミスは提携ATMの種類が豊富/

借入限度額はどちらも最高800万円までの融資に対応

借入限度額は、プロミス・アイフルともに800万円で同じです。

| プロミス | アイフル | |

|---|---|---|

| 借入限度額 | ~800万円 | 1~800万円 |

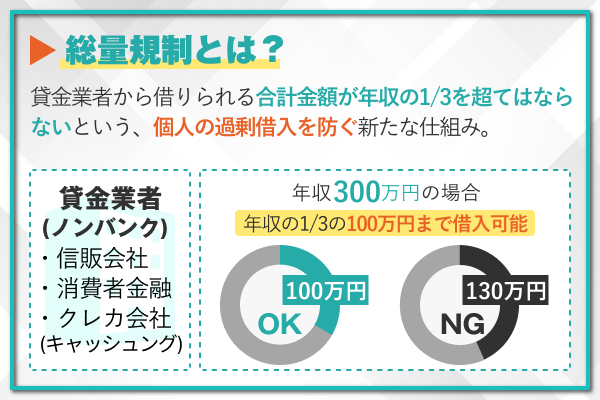

しかし、実際に借りられる金額は年収の3分の1までに制限されます。

プロミスとアイフルは貸金業法を遵守しており、借入限度額を年収の3分の1までに制限する総量規制の対象となるためです。

よほど年収が高くない限りは、どちらを選んでも借りられる金額に大きな差はありません。

対象年齢はプロミスのほうが広い(プロミス18~74歳/アイフル20~69歳)

プロミスとアイフルの両者とも申込条件に大差はないですが、申込対象年齢はプロミスのほうが少しだけ幅広いです。

| プロミス | アイフル | |

|---|---|---|

| 申込条件 | 18~74歳の安定した収入がある人※ | 20~69歳の安定した収入がある人 |

18~19歳の人あるいは70歳以上の人はアイフルには申し込めないのでプロミスを選びましょう。

なお、両社ともに安定した収入が認められれば、パートやアルバイト、学生も利用可能です。

最低返済額はプロミスのほうが低い!10万円以上を借りる場合はどちらも同じ

最低返済額はプロミス(1000円)の方がアイフル(4000円)よりも金額が低いので、月々の負担額をより軽減できるといえるでしょう。

実際に適用される最低返済額は借入額によって異なり、1~5万円の少額融資を受けたい人はプロミスを選んだほうが毎月の負担を抑えられますが、10万円以上の借り入れからはどちらを選んでも最低返済額が変わらなくなります。

| プロミス | アイフル | |

|---|---|---|

| 1万円 | 1,000円 | 4,000円 |

| 5万円 | 2,000円 | 4,000円 |

| 10万円 | 4,000円 | 4,000円 |

| 20万円 | 8,000円 | 8,000円 |

| 30万円 | 11,000円 | 11,000円 |

| 40万円 | 11,000円 | 11,000円 |

| 50万円 | 13,000円 | 13,000円 |

| 60万円 | 16,000円 | 16,000円 |

| 70万円 | 18,000円 | 18,000円 |

| 80万円 | 21,000円 | 21,000円 |

| 90万円 | 23,000円 | 23,000円 |

| 100万円 | 26,000円 | 26,000円 |

10万円以上の借り入れを希望する人は、両社の間に月々の最低返済額の差異はないので、金利や無利息期間に注目して利息額の負担軽減を狙いましょう。

1級FP技能士・CFP(R)

最低返済額が低いほど毎月の負担は軽くなりますが、返済期間が延びて利息総額が増える点には注意が必要です。余裕のある月に繰上返済をすれば、利息を抑えて完済までの期間を短縮できます。

編集部が実際に借りて検証!プロミスとアイフルのリアルな比較結果

結論から言うと、スピード重視ならプロミス、安心感と丁寧さ重視ならアイフルが最適です。

NET MONEY編集部が同条件で実測した結果、プロミスは着金まで約18分、アイフルは約25分半でした。一方、丁寧さではアイフルが上回ります。

| 比較項目 | プロミス | アイフル | 判定 |

|---|---|---|---|

| 融資スピード | 約18分(公式最短3分融資) | 約25分半 | ◎ プロミスが早い |

| 在籍確認 | 原則電話なし(申込時相談可) | 原則電話なし(柔軟対応) | ◎ 同等(僅差でアイフル) |

| 対応の丁寧さ | シンプルで効率的 | 案内が丁寧・サポート充実 | ◎ アイフルが上 |

編集長コメント

どちらもユーザー配慮の高いカードローンですが、目的に応じて選ぶのが賢明です。「早さならプロミス」「安心感ならアイフル」――この違いを押さえれば迷うことはありません。

・実施日:2025年10月30日(木)

・テスト担当:編集部スタッフ(同一人物)

・申込時間:プロミス=9:50開始/アイフル=10:30開始(連続実施)

・希望金額:10万円

・申込方法:Web完結(アプリ経由)

・本人確認書類:運転免許証(表・裏)+顔写真

・返済方式:口座振替設定

※通信環境・入力端末(スマートフォン)は同一。入力開始から振込着金までの時間を実測しました。

実測結果サマリー|融資スピードはプロミスが約7分半早い

編集部による実測では、プロミスの融資完了までが約18分、アイフルは約25分半という結果になりました。

どちらも十分に即日融資が可能な範囲ですが、審査レスポンスの速さではプロミスに軍配が上がりました。

| 工程 | プロミス(9:50開始) | アイフル(10:30開始) |

|---|---|---|

| 申込開始 → 本人確認完了 | 13分40秒 | 13分21秒 |

| 本人確認完了 → 審査結果通知 | 3分58秒 | 10分18秒 |

| 契約完了 → 振込着金 | 38秒 | 1分43秒 |

| 合計(申込→着金) | 18分16秒 | 25分32秒 |

※いずれも平日午前帯の計測結果。時間帯・審査内容によって異なる場合あり。

使いやすさ・UI評価|プロミスは導線が整理され、アイフルは説明が丁寧

アプリの操作性と入力導線を比較しました。

| 比較項目 | プロミス | アイフル |

|---|---|---|

| 画面ナビゲーション | ◎ シンプルで直感的なうえ、説明もわかりやすい | ◎ とても見やすい設計でスピーディー |

| 本人確認アップロード | ◎(非常に簡単) 免許証の番号入力のみで完了した。 | 〇 免許証(表・角度違い・裏)+顔写真と一般的 |

| 審査中の通知 | △ 通知はなかった | △ 通知はなかった |

| アプリ画面の見やすさ | ◎ 借入額のほか借入・返済もすぐ可能 | ◎ シンプルでとても見やすい。返済日・返済額が一目でわかる。 |

| 電話による在籍確認 | なし | なし |

プロミス・アイフルともにとても使いやすく、プロミスは設計がシンプルでスピーディー、アイフルは案内が丁寧で初心者に優しい設計でした。

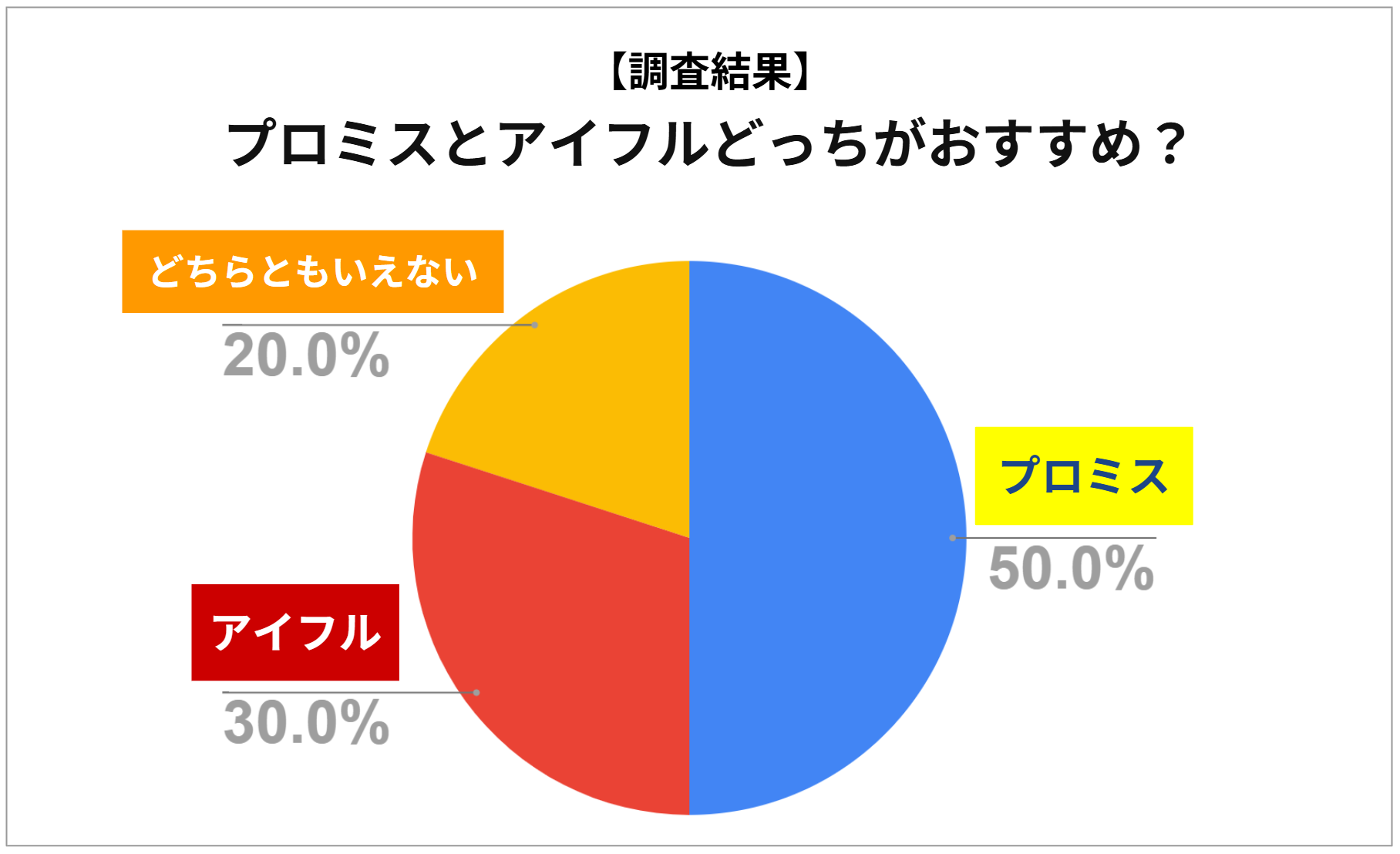

口コミ・アンケートで比較!プロミスとアイフルどっちがおすすめ?

NET MONEY編集部の独自アンケートでは、「プロミスをすすめたい」50%、「アイフルをすすめたい」30%、「どちらともいえない」20%という結果になりました(n=20)。

| 回答 | 人数 | 割合 |

|---|---|---|

| プロミス | 10人

| 50.0% |

|

| アイフル | 6人 | 30.0% |

| どちらともいえない | 4人 | 20.0% |

(NET MONEY編集部アンケートより/n=20)

プロミスはスピードと安心感、アイフルはプライバシー配慮と柔軟さが評価されており、重視するポイントによって最適な選択は変わります。

ここからは、それぞれの口コミ・評判からどんな人に向いているかを解説していきます。

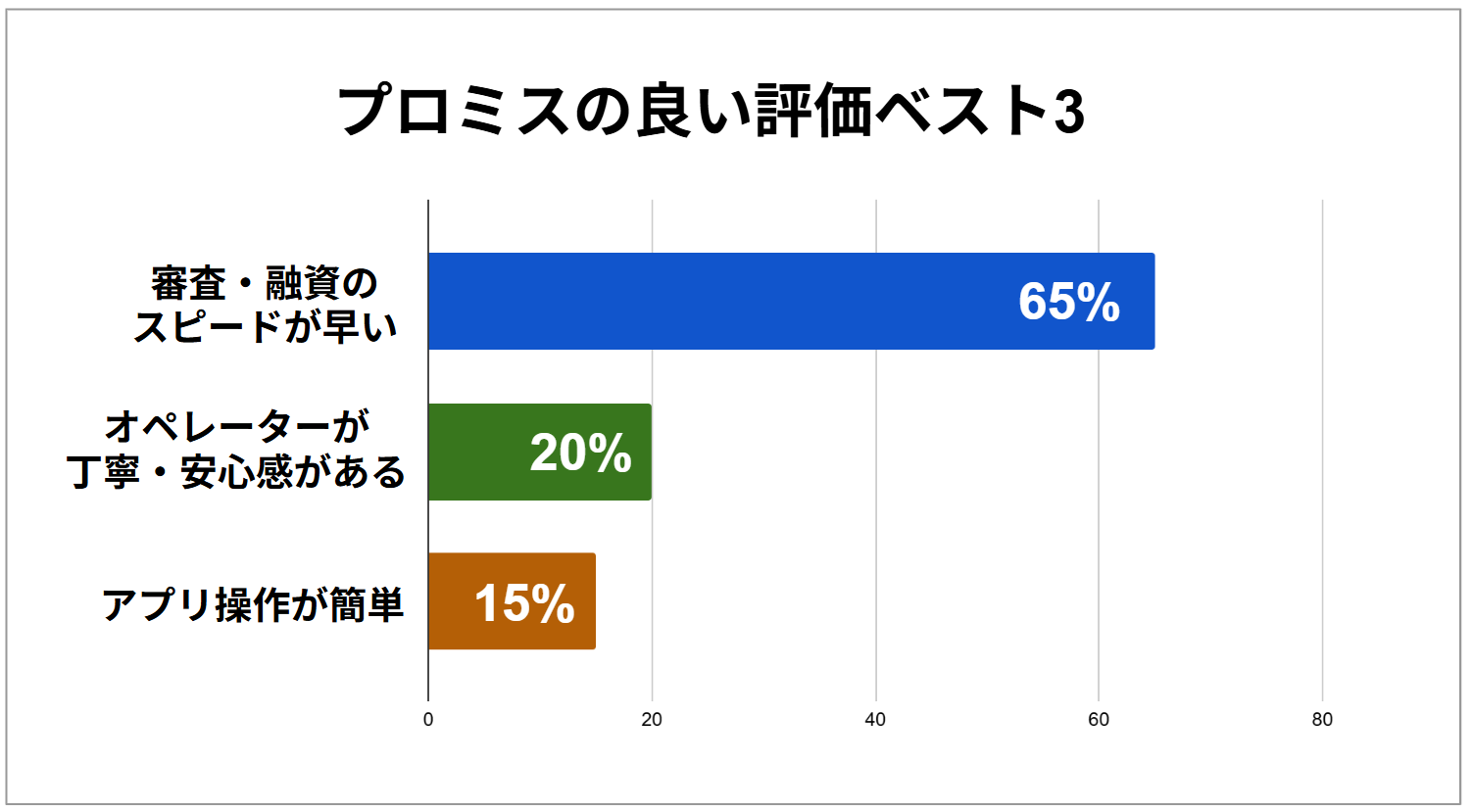

プロミスは「スピードと安心感」を重視する人におすすめ

プロミスは「とにかく早く・安心して借りたい」人に最適です。

最短3分融資(※公式サイト/申込状況により異なる)や、アプリ完結の手軽さ、オペレーターの丁寧な対応が高く評価されています。

| 主な内容 | 割合 |

|---|---|

| 審査・融資スピードが早い | 65% |

| オペレーターが丁寧・安心感がある | 20% |

| アプリ操作が簡単で完結できる | 15% |

(n=20/複数回答・上位3項目、四捨五入)

一方で、「金利が高い」「ATM手数料がかかる」といったコスト面への改善要望も見られました。それでも、スピード・信頼性・操作性のバランスが良く、全体的な満足度は高い結果となっています。

| 主な内容 | 割合 |

|---|---|

| 金利が高い・優遇なし | 45% |

| ATM手数料がかかる | 20% |

| 郵送物・通知などのプライバシー不安 | 10% |

(n=20/複数回答・上位3項目、四捨五入)

総合的に見て、プロミスは「早く・安心して借りたい」人におすすめです。はじめての利用でも手続きがスムーズで、不安を感じにくい点が支持を集めています。

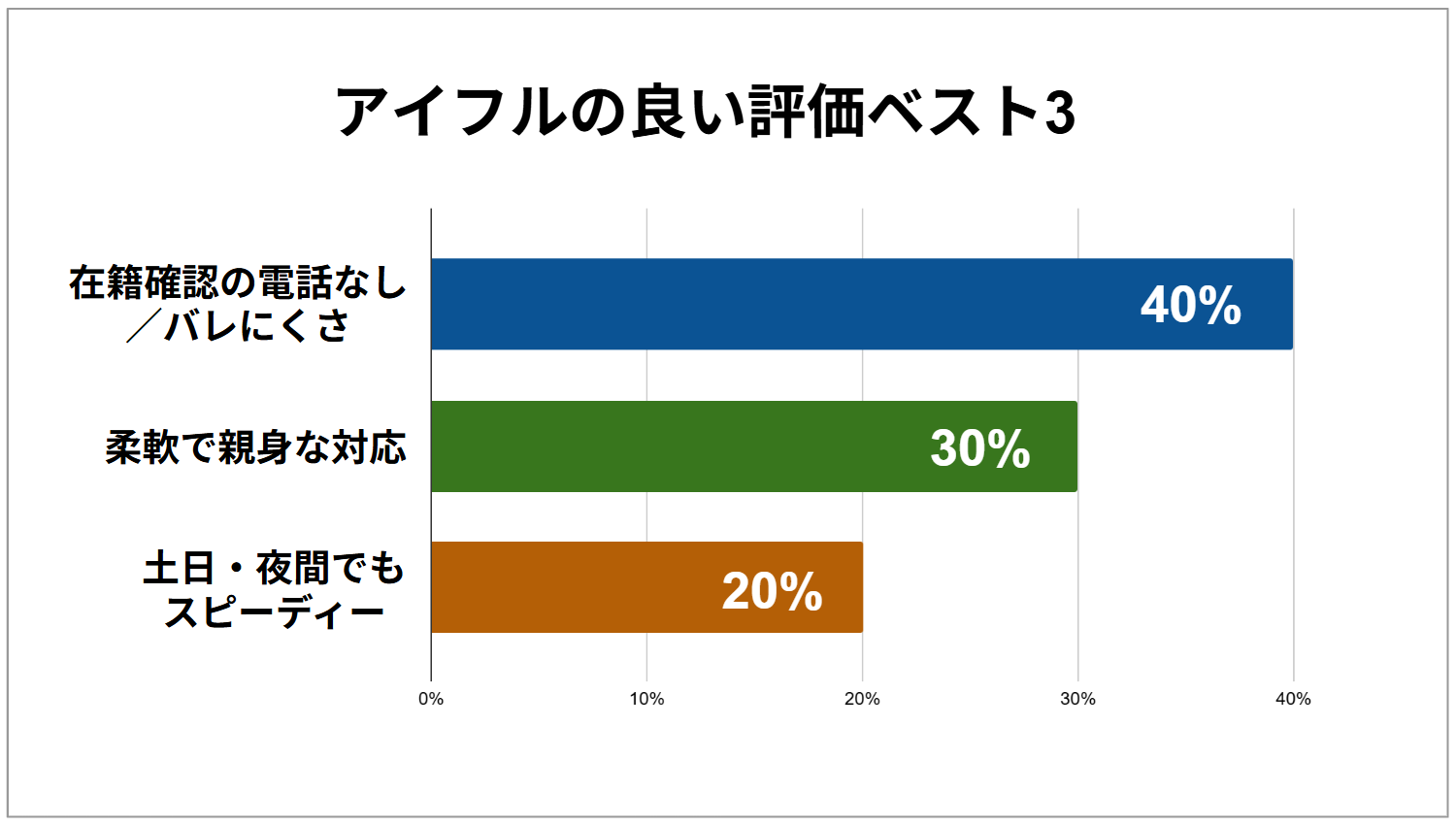

アイフルは「バレにくさと柔軟な対応」を重視する人におすすめ

アイフルは「周囲に知られずに、安心して借りたい」人に最適です。

在籍確認の電話を原則なしにできる仕組みや、夜間・休日でも審査を進められる点が高く評価されています。

| 主な内容 | 割合 |

|---|---|

| 在籍確認の電話なし・バレにくさ | 40% |

| 柔軟で親身な対応 | 30% |

| 土日・夜間でもスピーディー | 20% |

(n=20/複数回答・上位3項目、四捨五入)

一方で、「金利が高い」「アプリの通知が多い」など、細かな使い勝手に関する声もありました。とはいえ、柔軟な対応と安心感に満足する利用者が多く、他社からの乗り換え先として選ばれるケースもあります。

| 主な内容 | 割合 |

|---|---|

| 金利が高い・優遇が少ない | 35% |

| アプリ・通知設定が使いにくい | 25% |

| 担当者の対応差・教育面 | 15% |

(n=20/複数回答・上位3項目、四捨五入)

アイフルは、「誰にも知られずに借りたい」「自分の事情に合わせて対応してほしい」人に向いています。プライバシー重視の設計と柔軟な運用体制が、安心して利用できる理由といえます。

【本記事におけるアンケート調査の概要】

| 調査方法 | インターネット調査(クラウドワークス) |

|---|---|

| 調査対象 | プロミスとアイフルの両方を利用経験がある10代~50代の男女 |

| 調査期間 | 2025年10月1日~2025年10月10日 |

有効回答数:20名(NET MONEY編集部調べ)

元銀行員が解説!プロミスとアイフルの審査ポイントと通過のコツ

カードローンを申し込むうえで、多くの人が最も不安を感じるのが「審査」です。

プロミスとアイフルのどちらを選ぶ場合でも、審査の仕組み(総量規制・スコアリング・与信枠)を理解し、信用情報や必要書類を事前に整えておくことが通過への第一歩になります。

ここでは、元銀行員で1級FP技能士の塚越一央氏の監修のもと、審査の目的から通過のコツまでを網羅的に解説します。

なぜ審査が必要?プロミスとアイフルの「スコアリング」の仕組み

審査は「貸す側」だけでなく「借りる側」を守るための仕組みです。

貸金業法により、金融機関は申込者の返済能力を確認することが義務付けられており、e-GOV「貸金業法│返済能力の調査」に基づき、多重債務や返済不能を未然に防ぐために行われます。

審査では、申込者の属性情報を点数化するスコアリング審査が採用されています。年収・勤続年数・雇用形態・他社借入件数・申込情報の正確性などを総合的に評価し、スコア(点数)に応じて可否を判断します。

また、総量規制(年収の3分の1)に基づき、CICやJICCといった信用情報機関を通じて他社借入残高も確認されます。

1級FP技能士・CFP(R)

審査は「返せるかどうか」を確認するための手続きです。年収の多さとともに、勤続年数や雇用形態、他社借入の有無といった“継続して返済できるか”という安定性のサインが重視されます。

【調査結果】プロミスとアイフルの審査で不安だったことTOP3と対策

カードローンを申し込む際、多くの人が最も不安を感じるのは「審査が通るかどうか」と「勤務先への電話(在籍確認)」です。

NET MONEY編集部が実施したアンケートでも、この2つが同率1位という結果でした(下表)。

| 不安内容 | 回答数(最多順) |

|---|---|

| 審査に落ちるかもしれない | 40% |

| 勤務先への電話(在籍確認)があるか不安 | 40% |

| 家族や職場に知られたくない | 30% |

(n=20/複数回答・上位3項目)

この結果からも分かるように、カードローンの審査は「結果」と「過程」の両面で心理的ハードルが高いことがうかがえます。

元銀行員で1級FP技能士の塚越一央氏は、「不安を減らすには基本を押さえることが何より大切」と指摘します。

● 申込内容を正確に入力する

入力ミスや虚偽申告は否決の原因の一つです。住所や勤務先などの情報は、提出書類と完全に一致させることが重要です。

● 本人確認書類・収入証明書をすぐ提出できる状態にしておく

必要書類をあらかじめ手元に用意しておくと、撮影やアップロードがスムーズに進みます。手間取る心配がなくなり、「提出ミスで落ちるかも」という不安を軽減できます。

● 勤務先への電話を避けたい場合は、申込み後すぐに相談する

多くのカードローンは原則「電話なし」ですが、不安な場合は申込み後すぐにコールセンターへ連絡しましょう。書類提出での代替対応や、電話の時間調整を依頼できることがあります。

元銀行員が教える!プロミス・アイフルの審査で見落としがちな3つのポイント

カードローン審査では、「申込内容の正確さ」だけでなく、見落としやすい3つの要素――信用情報・総量規制・勤続年数が通過の分かれ道になります。

元銀行員で1級FP技能士の塚越一央氏は、次の3点を意識するだけで、審査の結果は大きく変わる可能性があると指摘します。

① 信用情報:「申込ブラック」に注意

カードローンの申込履歴は、信用情報機関(CIC・JICCなど)に6か月間記録されます(参照:JICC「信用情報の内容と登録期間」、CIC「加盟するクレジット会社等から登録される情報」)。

この期間に複数社へ申し込むと「短期間で複数申込=返済余力が不安」と判断され、いわゆる“申込ブラック”扱いになることがあります。

1級FP技能士・CFP(R)

多重申込はスコアを下げる最大の要因です。申込は1~2社に絞り、結果が出るまで新規申込を控えるのが安全です。もし否決された場合は、記録が消える6か月後を目安に再申込しましょう。

② 総量規制:借入総額は年収の3分の1まで

貸金業法に基づく総量規制では、貸金業者からの借入総額が年収の3分の1を超えると新規貸付はできません。

たとえば、年収300万円の人なら他社を含め上限は100万円までとなります。

③ 勤続年数:安定した勤続実績を積む

「安定した収入」とは、単に年収額が高いという意味ではありません。同じ勤務先での勤続年数や雇用形態の安定性が重視されます。

転職直後(目安:勤続半年未満)では、収入の継続性が見えにくいため、不利になるケースもあります。

1級FP技能士・CFP(R)

審査では“今後も継続して返せるか”が焦点です。勤続1年以上の実績があると信頼度が上がり、限度額も伸びやすくなります。転職直後の方は、安定した入金実績を積んでから申込むのが得策です。

プロミス・アイフルに落ちた!代替おすすめ3社(アコム/レイク/SMBCモビット)

両方の審査に落ちたら、プロミス・アイフル以外のカードローンも検討しましょう。

数多くのカードローンがある中でも、アコム・レイク・SMBCモビットといった大手消費者金融であればプロミスやアイフルと同様に最短即日融資ができます。

| 会社名 | アコム | プロミス | アイフル | レイク | SMBCモビット |

|---|---|---|---|---|---|

|

|

|

|

|

|

|

詳細はこちら

|

申込みはこちら

|

申込みはこちら

|

申込みはこちら

|

詳細はこちら

|

|

| 実質年利 | 2.4%~17.9% | 2.5%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 借入限度額 | 1万円~800万円 | 800万円 | 800万円 | 500万円 | 800万円 |

| 融資までの期間 | 最短20分(※1) | 最短3分(※1) | 最短18分(※3) | Webで最短15分 融資も可能(※5) |

最短15分(※6) |

| 審査通過率 | 39.2%(※2) | 35.5% | 30.6%(※4) | 非公表 | 非公表 |

※2:アコムマンスリーレポート(2025年3月期)より

※3:お申込の状況によってはご希望にそえない場合がございます。

※4:月次データ | 財務情報 | アイフル株式会社 (2025年2月)

※5:お申込完了後最短15秒で審査結果を表示。Webで最短15分。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間などを除きます。

※6:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アコムはプロミス・アイフルと比べて審査通過率が高い

「審査がどうしても不安」という人にはアイフルとプロミス以外の選択肢として、アコムがおすすめです。アコムの審査通過率は3社の中ではもっとも高い39.2%※1。プロミスよりも3.7%、アイフルよりも8.6%高い水準です。

| アコム | プロミス | アイフル | |

|---|---|---|---|

| 審査通過率 | 39.2%※1 | 35.5% | 30.6%※2 |

| 新規契約者数(2024年4月~8月) | 166,969人※3 | 154,599人 | 140,726人 |

さらにアコムは新規契約者数も多いので、初めて借り入れする人でも利用しやすいと考えられます。

とくに、アコムは20代の若い世代におすすめです。利用者の4割以上が20代であるため、一般的に審査に通りづらいといわれる学生や新社会人も借入れできる可能性があります。

| ~29歳 | 43.4% |

|---|---|

| 30~39歳 | 20.2% |

| 40~49歳 | 13.6% |

| 50~59歳 | 12.5% |

| 60歳以上 | 10.3% |

若い世代から人気がある理由は、「24時間フリーコールで相談可能」「Web申込時の画面共有サポート」など、初めてお金を借りる人向けのサービスが充実しているためです。

1級FP技能士・CFP(R)

アコムは通過率が高いことで知られていますが、これは初めて申込む人(=他社借入がない人)が多いことが考えられます。アコムは、初めての借入れで審査に不安がある人にとっても候補となるでしょう。

レイクはプロミス・アイフルと比べて無利息期間が最大約12倍

お金を借りるうえで利息額の軽減を重視する人は、レイクを選びましょう。

レイクの無利息期間は365日と、プロミスやアイフルに比べて約12倍長いためです。

| レイク | プロミス | アイフル | |

|---|---|---|---|

| 無利息期間 | 以下のいずれか60日間※・365日間※ | 30日間※ | 30日間 |

| 無利息期間の適用開始日 | 初回契約日の翌日から | 初回借入日の翌日から | 初回契約日の翌日から |

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

たとえば、レイクにWebから申し込み、契約額を50万円以上(お借入れ額1万円でも可能)に設定して、契約後59日以内に収入証明書を提出すれば「365日間の無利息期間」が適用されます。

レイク・プロミス・アイフルの3社で50万円を借りて、月々に最低返済額(13,000円)のみ返済する場合の利息総額は以下のとおりです。

| レイク | プロミス | アイフル | |

|---|---|---|---|

| 無利息期間 | 365日 | 30日 | 30日 |

| 金利(実質年率) | 年18.0% | 年18.0% | 年18.0% |

| 返済回数 | 46回(3年10ヵ月) | 57回(4年9ヵ月) | 57回(4年9ヵ月) |

| 利息総額 | 95,696円 | 233,692円 | 233,692円 |

ご覧のとおり、レイクの365日無利息を利用すればプロミスとアイフルより137,996円も利息額を軽減できることが分かります。

審査結果によって利用限度額が50万円未満に設定された場合は「60日間無利息」となりますが、無利息となる期間がプロミスやアイフルより2倍長いため、利息額の軽減につながります。

ただし、「365日・60日無利息」を利用するためには、Webから申し込まなければなりません。

レイクを利用する際は必ずWebから申し込みましょう。

SMBCモビットはプロミス・アイフルよりも借入方法が多い

借入れの利便性を追求する人には、SMBCモビットがおすすめです。

SMBCモビットはPayPay マネー チャージの借入れにも対応しており、プロミスやアイフルに比べて借入方法が多いためです。

| SMBCモビット | プロミス | アイフル | |

|---|---|---|---|

| 借入方法 | ・PayPay マネー チャージ・銀行口座へ振り込み・スマホATM取引・提携ATM※ | ・銀行口座へ振り込み・スマホATM取引・提携ATM※ | ・銀行口座へ振り込み・スマホATM取引・提携ATM※ |

たとえば、買い物途中で資金不足に気づいたとき、SMBCモビットならPayPay マネー チャージで借入れできます。

PayPayマネーは全国300万箇所以上のPayPay加盟店で利用できるほか、銀行口座へ送金もできるため、より幅広い用途で活用できるでしょう。

また、プロミスやアイフルと同様に、公共料金の支払いに間に合わせたい場合は銀行口座への振込み、現金を借りたい場合はスマホATM取引を選択することも可能です。

キャッシュレス決済アプリへのチャージで借入れできる大手消費者金融は多くありませんが、SMBCモビットならPayPayにチャージできるので、財布を忘れたときや周囲に借入れがバレたくないときなどの場面で役立ちます。

プロミスとアイフルに関するよくある質問

プロミスとアイフルのどっちがいいか分からず、申込みに進めていない人もいるでしょう。

なかには、カードローンの利用方法が分からない人や、審査に不安がある人もいるかもしれません。

ここでは、プロミスとアイフルに関するよくある質問に回答します。

プロミスとアイフルに落ちたらどうしたらいいですか?

プロミスとアイフルの審査に落ちてしまった場合は、他の消費者金融に申し込んでみましょう。

審査に落ちてしまったということは、申込み情報に不備があったか、あるいは信用情報に傷がついていることが原因として考えられます。

審査基準は金融機関によって異なるため、プロミスやアイフルに落ちてしまっても、他の消費者金融であればお金を借りられる可能性は充分にあります。

もし他の消費者金融が気になるという場合は、以下の記事を参考にしてみてください。

上限金利と下限金利、どちらを見ればいいのでしょうか?

上限金利に注目しましょう。初回借入れ時や少額を借りる場合、上限金利が適用される可能性が高いためです。

プロミスもアイフルも上限金利は18.0%に設定されています。

アルバイトやパートでも借り入れ可能ですか?

プロミスは18歳以上、アイフルは20歳以上の安定した収入がある人であれば、審査に通る可能性があります。

詳しくは各カードローン会社のホームページをご確認ください。

総量規制とはなんですか?

総量規制とは、年収の3分の1までしか借り入れできない制度のことです。消費者金融などの貸金業を対象とした「貸金業法」によって定められています。たとえば年収450万円の場合は、150万円が融資限度額です。