アコムとアイフルはどっちがおすすめ?融資時間・金利・在籍確認の違いを徹底比較!【2025年最新版】

更新日:2025/11/06

アコムとアイフル、どっちを選べばよいか迷っていませんか? 両社とも大手消費者金融を代表するカードローンであり、金利や無利息期間などの基本条件はほぼ同じです。

しかし、実際に利用すると「融資スピード」「使いやすさ」「サポート対応」に違いがあります。

結論から言うと、初めての利用で安心を求めるならアコム、とにかく早さを重視するならアイフルがおすすめです。

NET MONEY編集部では、同一人物・同条件でアコムとアイフルを契約し、融資スピードと使いやすさを比較検証しました。

👉 検証結果を見る → 編集部が実体験|アコムとアイフルを実際に契約して検証!

さらに、元銀行員や1級FP技能士の見解を交えながら、審査・無利息期間・金利・返済方式なども徹底比較しています。

まずは以下のおすすめ早見表で、両社の違いをチェックしましょう。あなたに向いているのはどちらか、すぐに判断できます。

| 比較ポイント | おすすめの人 | 理由 |

|---|---|---|

| 融資スピード | アイフル | 編集部実測で最短25分台。テンポが速く即日融資に強い |

| 安心感・操作性 | アコム | 入力ガイドが丁寧で初回利用でも迷いにくい |

| 返済のしやすさ | アコム | 最低返済額1,000円から。少額返済にも対応 |

| バレにくさ | アイフル | 原則電話連絡なしの在籍確認+アプリのアイコン配慮など、プライバシーに配慮した設計 |

| 提携ATM・スマホATM対応 | アイフル | セブン銀行など主要コンビニで借入・返済が可能 |

| ブランド信頼性 | アコム | 三菱UFJフィナンシャル・グループ傘下の安心感 |

※編集部評価に基づく目安。サービス内容・条件は公式情報を優先。

- アコムとアイフルの違いを徹底比較!

- 審査通過率はアコムのほうが高い

- アコムは三菱UFJフィナンシャル・グループ傘下、アイフルは独立系──審査方針が異なる

- 上限金利はアコムの方が低い

- 両社とも原則お勤め先へ在籍確認の電話なしだから勤務先にバレない

- 融資時間はアコムとアイフルほぼ同じ!最短即日融資が可能

- 無利息期間はどちらも30日間!※適用条件も同じ

- Web申込みはアコム・アイフルともに24時間365日可能

- 最低返済額はアコムのほうが低いため返済負担を抑えやすい

- 借入限度額はアコム・アイフルともに上限800万円と高い

- 提携ATMはアイフルのほうが多く借入れや返済がしやすい

- 申込条件は同じ(20歳以上・安定収入)だが、上限年齢の扱いが異なる

- 編集部が実体験|アコムとアイフルを実際に契約して検証!

- アコムは初めての借入で審査が不安な人におすすめ

- アイフルは誰にもバレないようにお金を借りたい人におすすめ

- 元銀行員が回答!アコム・アイフルの審査・金利・増額トラブルQ&A

- Q1. アコム・アイフルの金利を抑える2つの方法

- Q2. アコム・アイフルで希望額より限度額が低いのはなぜ?

- Q3. 審査結果が遅いときに確認すべきポイント

- Q4. アコム・アイフルの増額案内がしつこいときの対処法

- 【両方の審査に落ちたら?】アコム・アイフル以外のおすすめカードローン

- アイフルとアコムに関するよくある質問

詳細はこちら

東京都立大学法学部を卒業後、大手都市銀行および銀行系のシンクタンクに勤務し、定年退職を機に1級ファイナンシャル・プランニング技能士および社会保険労務士のダブルライセンスで「塚越FP社労士事務所」を立ち上げ、現在に至る。■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・社会保険労務士

・宅地建物取引士

■SNS・HP等リンク

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

.jpeg?v=1619486567&v=1619486567)

詳細はこちら

元みずほ銀行執行役員、前J.Score代表取締役社長CEO大阪大学法学部卒業後、旧富士銀行入行。みずほ銀行の個人部門にて、金融マーケティングやコンサルティングビジネス、チャネル開発を中心に行う。2012年から4年間ローン業務開発部長をつとめ、2015年みずほ銀行執行役員に就任。

2016年、みずほ銀行とソフトバンクが共同出資するFintech事業である「株式会社J.Score」代表取締役社長CEOに就任。日本初のAIスコアサービスをローンチ、「情報銀行」参入を整備するなど創業期としての事業基盤を構築し、2020年3月退任。その後、株式会社みずほプライベートウエルスマネジメントの取締役副社長に就任。

2020年9月より株式会社ZUUに参画し、新たなスコアビジネスの立ち上げを推進。

■SNS・HP等リンク

アコムとアイフルの違いを徹底比較!

アコムとアイフルは、審査の進め方や返済条件、対応スピードなどに違いがあります。

アコムは三菱UFJフィナンシャル・グループ傘下で、審査通過率が39.1%※3と高め。一方、アイフルは独立系として柔軟な審査を行い、最短18分(公式)で結果が出るスピードが特徴です。

どちらも無利息期間(30日間)は同じですが、返済額や利用環境に違いがあります。

以下の表で両社の特徴を比較してみましょう。

| 会社名 | アコム | アイフル |

|---|---|---|

|

|

|

| 金利 | 2.4%~17.9% | 3.0%~18.0% |

| 融資 スピード (最短) |

最短20分(※1) | 最短18分(※2) |

| 在籍確認 電話 |

原則、お勤め先へ在籍確認の電話なし | 原則、電話による在籍確認なし |

| 審査通過率 | 39.1%(※3) | 30.6%(※4) |

| 無利息期間 | 新規契約日の翌日から30日間(※5) | 新規契約日の翌日から30日間 |

| 最大限度額 | 1万円~800万円 | 800万円 |

| 月々の 返済額 |

1,000円~ | 4,000円 |

| カードレス | ◯ | ◯ |

| Web完結 | ◯ | ◯ |

| 郵送物回避 | ◯(原則なし) | ◯(原則なし) |

| 詳細 |

▼続きを読む

詳細はこちら

|

▼続きを読む

詳細はこちら

|

(※2)お申込み時間や審査状況によりご希望に添えない場合があります。

(※3)アコムマンスリーレポートより(2024年10月時点)

(※4) アイフル月次データより(2024年9月時点)

(※5)適用条件 アコムでのご契約がはじめてのお客さま

ここでは、公式データに加え、元銀行員や1級FP技能士の見解を交えながら、アコムとアイフルの違いを詳しく解説します。

審査通過率はアコムのほうが高い

審査通過率は、アイフルよりアコムのほうが高くなっています。

アコムとアイフルの審査通過率

| アコム | アイフル | |

|---|---|---|

| 審査通過率 | 39.1%※1 | 30.6%※2 |

10人に3人がアイフルの審査を通過しているのに対し、アコムの審査には10人に4人近くが通過しています。

アコムの審査通過率が高めである理由として、「初めてのアコム」といわれるように、一社目のカードローンとして多くの人に選ばれていることが挙げられます。

とくに、アコムは20代の利用者数が全体の半数以上を占めており、若い人から人気です。

| 20~29歳 | 58.2% |

|---|---|

| 30~39歳 | 17.6% |

| 40~49歳 | 12.1% |

| 50~59歳 | 8.1% |

| 60歳以上 | 4.0% |

審査通過率が審査難易度に直結するわけではありませんが、初めての借入れで審査に不安がある人は、アコムを選ぶとよいでしょう。

アコムは三菱UFJフィナンシャル・グループ傘下、アイフルは独立系──審査方針が異なる

アコムは銀行系の三菱UFJフィナンシャル・グループ(MUFG)傘下、アイフルは独立系(自社運営)の消費者金融です。この立ち位置の違いが、審査の姿勢にも反映されています。

アコムは銀行系らしく安定性を重視した審査を行う一方で、アイフルは独自基準に基づく柔軟な判断を行っています。

アコムとアイフルの比較表

| アコム | アイフル | |

|---|---|---|

| 所属グループ | 三菱UFJフィナンシャル・グループ(MUFG) | 独立系(非グループ) |

| 審査方針 | 銀行系に近い安定重視型 | 自社基準による柔軟型 |

1級FP技能士・CFP(R)

アコムは銀行グループの審査フレームを採用しており、安定した収入や勤続年数を数値的に評価する傾向があります。一方のアイフルは独立系企業として、個々の事情を柔軟に考慮する姿勢が見られます。

どちらも信頼性は高いですが、審査に不安がある人は、より柔軟な対応をとるアイフルが向いているでしょう。

上限金利はアコムの方が低い

アコムの上限金利は年17.9%で、アイフルの上限金利は18.0%です。です。借入れ額が100万円以上となる場合は、利息制限法に基づき年15.0%が上限金利となります。

下限金利はアコムが年2.4%でアイフルが年3.0%です。

アコムとアイフルの適用金利

| アコム | アイフル | |

|---|---|---|

| 適用金利 | 年2.4~17.9% | 年3.0~18.0% |

両社とも原則お勤め先へ在籍確認の電話なしだから勤務先にバレない

アコム、アイフルともに原則として電話による在籍確認を行わない旨を公表しています。そのため、どちらを選んでも勤務先に借入れはバレません。

公式サイトでも、両社ともに電話確認なしの割合は99%以上であると記されています(参照:アコム公式サイト、アイフル公式サイト)。実際、編集部による体験検証でも、アコム・アイフルともに在籍確認の電話は発生しませんでした。

| アコム | アイフル | |

|---|---|---|

| 在籍確認の電話 | 原則、お勤め先へ在籍確認の電話なし | 原則、電話による在籍確認なし |

| 電話確認なしの割合 | 99.5% | 99.1% |

| 電話確認が必要な場合の対応 | 申込み者の同意を得たうえで実施 | 申込み者の同意を得たうえで実施 |

| 在籍確認の日時指定 | 可能 | 可能 |

万が一電話による在籍確認が必要だと判断された場合でも両者ともにその旨を事前に知らせてくれます。また、電話をかけてもらう日時も指定できるため、お昼休みや業務時間終了後、会社の休業日などを指定して自分が応対すれば、勤務先に借入れがバレずに済みます。

どうしても電話による在籍確認を回避したいなら、電話確認なしで審査が完了した人の割合がより高いアイフルを選ぶとよいでしょう。

融資時間はアコムとアイフルほぼ同じ!最短即日融資が可能

アコムとアイフルの融資にかかる時間は、最短20分程度とほぼ同じです。どちらも即日融資を受けることができます。

| アコム | アイフル | |

|---|---|---|

| 融資時間 | 最短20分※1 | 最短18分※2 |

| 優先審査の依頼 | × | ◯ |

| 即日融資を受ける条件 | 21:00までに契約完了 | ・20:00までに必要書類の提出が完了 ・21:00までに契約完了 |

※2 お申込の状況によってはご希望にそえない場合がございます。

公式では、アコムの融資時間は最短20分、アイフルの最短18分と、若干アイフルの方が短くなっていますが、実際の融資時間は混雑状況などによって左右されるため、大きな違いはありません。

実際、NET MONEY編集部が同条件で実測したところ、アコムが約43分、アイフルが約25分半で融資が完了しました。アコムに関しては公表値に比べて若干遅いものの、即日融資を十分に狙えるスピードです。

ただし、アイフルは優先審査に対応しているため、混雑している場合でも最短時間でお金を借りやすいです。

急ぎでお金が必要な旨を電話で伝えることで、通常より優先的に審査を進めてもらえる可能性があります。

| 電話番号 | 0120-201-810 |

|---|---|

| 営業時間 | 9:00~18:00 |

どうしてもすぐにお金を借りたいなら、わずかに融資時間が短く、優先審査も依頼できるアイフルを選びましょう。

無利息期間はどちらも30日間!適用条件も同じ

無利息期間はアコム、アイフルともに30日間※です。

無利息期間の適用開始日や適用条件、適用金額もすべて同じであるため、どちらを選んでも違いはありません。

適用条件 ※アコムでのご契約がはじめてのお客さま

| アコム | アイフル | |

|---|---|---|

| 無利息期間 | 30日間 | 30日間 |

| 適用開始日 | 初回契約日の翌日から | 初回契約日の翌日から |

| 無利息期間の適用条件 | 新規契約であること | 新規契約であること |

| 無利息期間の適用金額 | 上限800万円 | 上限800万円 |

無利息期間の利用にあたって申込み方法の指定もないので、Webだけでなく、電話や自動契約機で新規申込みした場合も、30日間の無利息期間が適用されます。

両社とも無利息の対象となるのは新規契約者のみである点には注意してください。

Web申込みはアコム・アイフルともに24時間365日可能

アコムとアイフルはともに24時間365日いつでもWeb申込みができるので、どちらを選んでも時間を気にすることなく新規申込みができます。

| アコム | アイフル | |

|---|---|---|

| Web | 24時間365日 | 24時間365日 |

| 自動契約機 | 9:00~21:00 ※年中無休(年末年始は除く) |

9:00~21:00 |

| 審査対応時間 | 9:00~21:00 | 9:00~21:00 |

いずれの申し込み方法にせよ、審査対応時間は両者ともに9:00~21:00なので、夜遅い時間に申し込んでも審査は翌日以降に持ち越されます。

最低返済額はアコムのほうが低いため返済負担を抑えやすい

毎月の返済負担を抑えたければ、最低返済額が1,000円~と少額に設定されているアコムを選びましょう。

| アコム※ | アイフル | |

|---|---|---|

| 最低返済額 | 1000円~ | 4,000円~ |

ただし、実際の最低返済額は借入れ額によって異なるので、各社の返済金額の計算方法をもって算出する必要があります。自分の借入れ希望額に合わせて、最低返済額が低いほうを選びましょう。

借入限度額はアコム・アイフルともに上限800万円と高い

借入れ限度額はアコム、アイフルともに上限800万円と高額に設定されているため、どちらを選んでも高額融資を受けられる可能性があります。

| アコム | アイフル | |

|---|---|---|

| 借入限度額 | 1~800万円 | 1~800万円 |

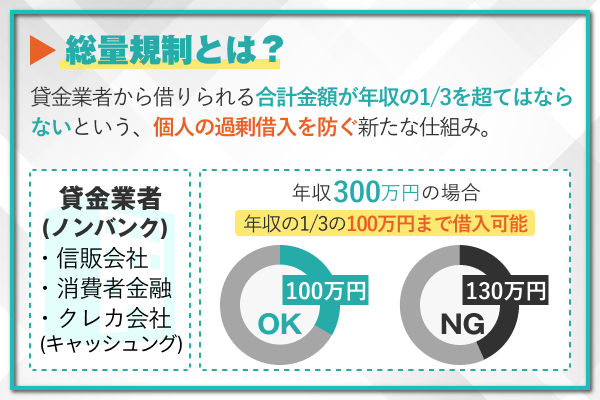

アコムとアイフルのどちらを選んでも、実際に借入れできる限度額は、年収の3分の1以下に設定されます。

両社とも貸金業法を遵守して営業している会社なので、借入限度額を年収の3分の1までに制限する総量規制の対象となるためです。

とはいえ、勤務先や勤続年数、信用情報なども借入限度額を決める要素となるため、実際に借りられる金額は各社で異なる場合があります。

少しでも高額を借りたいなら、借入れ残高が50万円を超える人の割合が多いアコムを選ぶとよいでしょう。

| アコム | アイフル | |

|---|---|---|

| 10万円以下 | 2.0% | 2.1% |

| 10万円超え30万円以下 | 10.7% | 11.7% |

| 30万円超え50万円以下 | 28.0% | 29.2% |

| 50万円超え100万円以下 | 23.7% | 23.0% |

| 100万円超え | 35.6% | 33.9% |

また、無利息期間を過ぎた後の返済金額は借入している金額に応じて利子がつくので、こちらも注意しましょう。

提携ATMはアイフルのほうが多く借入れや返済がしやすい

提携ATMは、アコムよりアイフルのほうが多いので、借入れや返済に便利です。

アコムとアイフルの提携ATM

| アコム | アイフル | |

|---|---|---|

| 提携ATM (ローンカードがある場合) |

・三菱UFJ銀行ATM ・セブン銀行ATM ・E-net ATM ・ローソン銀行ATM ・イオン銀行ATMなど |

・セブン銀行ATM ・ローソン銀行ATM ・イオン銀行ATM ・三菱UFJ銀行ATM ・西日本シティ銀行ATM ・E-net ATM ・十八親和銀行ATM ・ゆうちょ銀行ATM ・福岡銀行ATM※ ・熊本銀行ATM※ |

| スマホ ATM対応 |

・セブン銀行ATM ・ローソン銀行ATM |

・セブン銀行ATM ・ローソン銀行ATM |

また、アイフルはスマホATM取引に対応するATMも多いです。

スマホATM取引とは、ATM画面に表示されるQRコードをアプリで読み込むだけで、借入れや返済ができるサービスのこと。カードレスで契約をする場合はスマホATM取引や銀行口座への振込みで借入れする必要があります。

アコムもアイフルもセブン銀行ATM・ローソン銀行ATMの両方に対応しているので、借入れや返済ができる場所が多くてより便利です。

申込条件は同じ(20歳以上・安定収入)だが、上限年齢の扱いが異なる

アコムとアイフルの申込み条件は、どちらも「20歳以上で安定した収入があること」という点で共通しています。ただし、年齢の上限については両社で違いがあります。

アコムは公式サイト上で「20歳以上」という条件のみが明記されており、上限年齢については特に記載がありません。一方、アイフルは「満20歳以上69歳まで」と上限年齢が明確に設定されています。

このため、高年齢層で新規申込みを検討している方は、アコムのほうが柔軟に対応してもらえる可能性があります。一方で、どちらも「安定した収入があること」が前提であり、年金収入のみでは審査が難しい場合があります。

| アコム | アイフル | |

|---|---|---|

| 申込み 対象年齢 |

20歳以上(上限年齢の明記なし) | 満20歳~69歳まで |

| 収入条件 | 安定した収入と返済能力があること | 定期的な収入と返済能力があること(年金のみは不可) |

| 備考 | 自社基準に基づいて審査を実施 | 70歳到達で新たな借入れ停止(返済は継続可) |

※出典:アコム公式FAQ/はじめての申込みページ、アイフル公式「申込み」案内・公式コラム

編集部が実体験|アコムとアイフルを実際に契約して検証!

公式サイトの数字だけでは分からない「本当の速さ」と「使いやすさ」を確かめるため、NET MONEY編集部が同一人物・同条件でアコムとアイフルの新規申込みを行いました。

その結果を踏まえ、編集部の検証で分かった“実際の差”をまとめました。

| 比較項目 | 勝者 | 理由 |

|---|---|---|

| 融資スピード | 〇 アイフル | 申込み~入金まで25分台で完了。アコムより約18分早い |

| 申込みフォームのわかりやすさ | 〇 アコム | 入力ガイドが丁寧でミスしにくい |

| アプリの管理画面の見やすさ | 〇 アコム | 返済日・残高・利用可能額が一目で分かる |

| 総合評価 | 引き分け | 目的別で最適(初めて=アコム/最速=アイフル) |

アコムはサポートが手厚く、返済管理アプリの完成度が高い。一方アイフルはUXとスピードで優位です。

どちらも優れた大手カードローンですが、結論として「初めてならアコム」「スピード重視ならアイフル」で間違いありません。

・調査者:NET MONEY編集部スタッフ(同一人物)

・実施時間:アコム=9:00開始/アイフル=10:30開始(アコム完了後)

・申込方法:Web完結(アプリ利用)

・希望金額:10万円

・本人確認方法:スマホ本人確認(運転免許証+顔認証)

・通信環境:同一Wi-Fi下で計測

・測定方法:ストップウォッチによる手動計測

※公平性を保つため、同一条件・同端末での実測データのみを採用しています。

申込み~融資完了までの実測スピード比較

編集部が計測した「申込み開始から融資完了まで」の結果は以下のとおりです。

| 比較項目 | アコム(9:00開始) | アイフル(10:30開始) |

|---|---|---|

| ① 申込み開始→完了 | 20分35秒 | 13分21秒 |

| ② 審査結果通知(申込み完了から) | 13分15秒 | 10分18秒 |

| ③ 契約完了→入金 | 9分21秒 | 1分43秒 |

| 合計(申込み~借入完了) | 43分11秒 | 25分32秒 |

アイフルはフォーム構成がシンプルでテンポよく完了できました。アコムはやや時間を要したものの、補助ガイドや自動入力機能が丁寧で迷いにくい印象です。

実測では、アイフルが公表している「最短18分」にほぼ近い結果となり、アコムも43分台で融資完了。どちらも即日融資レベルのスピードで、実用面では十分スピーディーといえます。

申込みフォームとアプリの使いやすさ比較

使いやすさを調査するため、アプリの操作性や画面の見やすさなども比較しました。

| 比較項目 | アコム | アイフル |

|---|---|---|

| 申込みフォーム | ◎ わかりやすいガイドと説明表示で迷わない | ◎ とても見やすい設計でスピーディー |

| 本人確認 | △(手間が多い) 免許証(表・角度違い・裏)+顔写真に加え、10万円の希望額で収入証明書(マイナンバーカード)まで要求された | 〇 免許証(表・角度違い・裏)+顔写真と一般的 |

| 審査・通知 | 〇 審査終了の通知はあったが、審査中の通知はなかった | 〇 審査終了の通知はあったが、審査中の通知はなかった |

| アプリ画面の見やすさ | ◎ 利用可能額・返済日・返済額がホーム画面で一目でわかる。 | ◎ シンプルでとても見やすい。返済日・返済額が一目でわかる。 |

| 在籍確認 | なし | なし |

アコムは入力ガイドが充実しており、初めてでも安心して進められます。一方、アイフルはスムーズに申込みが進み、画面設計がシンプル。全体的に軽快さで優位です。

両社ともストレスを感じる場面はなく、快適に利用できました。

アコムは初めての借入で審査が不安な人におすすめ

アコムがおすすめな人は、初めての借入れで不安がある人です。

アコムはアイフルより審査通過率が高い傾向にあり、若い人から多く選ばれているためです。

また、最低返済額が1,000円とアイフルより低いうえ、借入れ額が少額であるほど返済負担を抑えられることもポイント。

まずは少額の融資を受けて、無理なく返済を進めていきたい人にもおすすめです。

アコムの良い口コミ・評判

アコムは、審査スピードの早さや、スタッフの対応の良さが評判のカードローンです。

年収が低い人が審査に通過できた事例もあり、初めての借入れで不安がある人も安心して申し込めます。

男性 | 30代 | フリーター |

他社からの借入件数: 1件

他社からの借入総額: 10~50万円未満

希望借入額: 50万円以上~100万円未満滞納歴: あり

自己破産歴: なし

評価:

アコムは金融庁の認可を受けている業者なので、安心安全に借りられました。また、大手銀行グループの子会社であることから違法な取り立て等もなく、返済計画などに関しても相談に乗ってくれました。ホームページにある返済シミュレーションを活用し、返済計画の参考にしました

女性 | 20代 | 契約社員・派遣社員 |

他社からの借入件数: 1件

他社からの借入総額: 10万円未満

希望借入額: 30万円以上~50万円未満滞納歴: なし

自己破産歴: なし

評価:

申込時、原則、お勤め先へ在籍確認の電話なし・原則郵送物なしとのことで、精神的に安心して申し込みをすることができました。実際審査もスムーズで希望額が通り、大変助かりました。また、オペレーターの方も親切な印象でした。 借入や返済などアプリでできるのもとても便利で、総合的に満足しております。

男性 | 30代 | 会社員 |

他社からの借入件数: 1件

他社からの借入総額: 10~50万円未満

希望借入額: 50万円以上~100万円未満滞納歴: なし

自己破産歴: なし

評価:

審査がスムーズで、即日融資に対応してくれた点が良かったです。金利も他社と比べて抑えめで、返済プランの相談にも親身に対応してもらえました。Web明細やアプリの操作性も分かりやすく、特に不満はありません。

男性 | 30代 | 会社員 |

他社からの借入件数: 1件

他社からの借入総額: 10~50万円未満

希望借入額: 30万円以上~50万円未満滞納歴: なし

自己破産歴: なし

評価:

申し込みから審査、借入までがとてもスムーズで、急ぎでお金が必要だった自分にとってはとても助かりました。金利は少し高く感じましたが、返済計画を立てやすい仕組みが整っており、無理なく返済出来たところが良かったです。担当者の対応も丁寧で安心感があり、満足しています。

男性 | 20代 | 会社員 |

他社からの借入件数: 1件

他社からの借入総額: 10~50万円未満

希望借入額: 10万円以上~30万円未満滞納歴: なし

自己破産歴: なし

評価:

審査スピードが非常に早く、申し込みから借入までがスムーズに進みました。アプリで借入や返済ができるのも便利で、急な出費があった際にすぐ対応できました。金利は高めですが、短期間の利用であればそれほど負担には感じませんでした。全体的に安心して利用できるサービスでした

男性 | 20代 | 会社員 |

他社からの借入件数: 1件

他社からの借入総額: 10万円未満

希望借入額: 10万円以上~30万円未満滞納歴: なし

自己破産歴: なし

評価:

全体的にスムーズな手続きと迅速な融資対応に満足しています。インターネットからの申し込みが簡単で、手続き完了までに時間がかからず、急ぎで資金が必要だった状況にも対応できました。無利息期間があるのも魅力的で、利息負担を抑えられました。ただし、金利はやや高めなので、長期的に利用する場合は計画的な返済が必要だと感じました。

女性 | 20代 | 個人事業主・フリーランス |

他社からの借入件数: 1件

他社からの借入総額: 10~50万円未満

希望借入額: 30万円以上~50万円未満滞納歴: なし

自己破産歴: なし

評価:

アイフルとアコムを利用していますが、2つともアプリで借り入れや返すことができ利用残高や返済などもわかりやすいです。借りた当時は生活費が足りずとても困っていましたが、収入証明なども必要なく、スムーズに借入できたので満足しています。

アコムの悪い口コミ・評判

アコムは審査スピードやスタッフの対応の良さに定評がある一方で、「借入れまで時間がかかった」「増額案内の電話がしつこい」といった悪い評判もあります。

また、他社借入れがある場合は審査に落ちたといった口コミもあり、審査は厳正に行われていることが伺えます。

20代 | 女性

★★★

頻繁な電話

「〇〇円までお借り入れする事可能になりました!」という様な、また借りさせよう借りさせようとする姿勢はかなり見えた様な気がしました。「お客様の信用が高まりましたので」というような言い方をされた気がして、いくらなんでもそう言う言い方はないんじゃないかと思ったのを覚えています。一度や二度の電話ではなく頻繁に勧誘のような電話があったのは残念でした。

20代 | 女性

★★★

やはり、大手金融機関ということもあり、利息は高いです。

最近では多くの金融機関会社が「最初の30日間利息0!」という謳い文句でちょっとだけならと申請してしまうケースが多いですが、

その30日利息0期間を過ぎれば当然ですが利息が始まります。

アコムさんは基本17.9%の利息が発生します。

しかし、支払いは1万円でいいと甘い蜜のような言葉をかけてくれますが、それに乗っかると蜘蛛の巣の如く利息の罠から抜け出せなくなります。

例えば、借りている金額が30万などであれば17.9%の利息で1万円払っても利息がその半分近くを占めます。

CMでもよく聞く言葉ですが、ご利用は計画的に。

30代 | 男性

★★★☆☆

自動契約機(むじんくん)にて、申し込みと審査をしました。揃えた書類の読み込みに時間がかかりすぎだと思った。時おり確認にマイクで答えて、待たされる。しばらくして、また確認の質問をされ待たされる。その間、画面は審査中です、お待ち下さいと、かなりの時間がかかってしまう。ようやく手続きになっても中々スムーズに行きませんでした。カードが発行されてから融資までは短時間で出来ました。

60代 | 女性

★★☆☆☆

インターネットで申し込みができるとあったので、申し込みしたが、他に借り入れがあったため、希望する金額は借り入れできなかった。金利は年17.9%で、やや高いが、審査結果や振り込みまでは速い。身分証明書をオンラインで送れると数時間で済む。振り込みは数日かかった。

アイフルは誰にもバレないようにお金を借りたい人におすすめ

アイフルがおすすめな人は、誰にもバレないようにお金を借りたい人です。

アイフルは周囲に携帯を見られてもバレないように、アプリのアイコンを変更できるうえ、原則として電話による在籍確認なしなど、プライバシーへの配慮が手厚いためです。

また、アイフルは銀行の影響を受けない独自基準で審査を行っています。

アイフルの口コミを見ると、「想定より多く借りられた」などの意見もあることから、審査に不安がある人にとっても選択肢となります。

アイフルの良い口コミ・評判

アイフルの口コミを見ると、審査スピードの早さを評価している声が多いことが分かります。

また、審査基準も比較的緩やかな印象があり、初めての契約でも限度額が高く設定されたことを評価する声もあります。

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score代表取締役社長CEO

大森隆一郎

アイフルは、公式では最短18分で借入れが可能です。すべての手続きをスマホで行うことができるため来店せずに契約できます。アイフルは大手消費者金融の中で唯一、銀行のグループに属さない独立系の消費者金融です。審査を厳格化している銀行の影響を受けないので、アイフルであれば柔軟に対応してもらえる可能性があります。審査に不安がある人は、アイフルに申込むとよいでしょう。

トータルマネー

コンサルタント

新井智美

アイフルは契約がすべてWeb上で完結し、しかも融資まで最短18分(※)という圧倒的な速さが特徴となっています。また、初めての人なら最大30日間利息0円が設けられている点も人気の理由といえるでしょう。通常、審査の際には勤務先への在籍確認が行われますが、アイフルは原則として勤務先への電話連絡なしで審査が完了します。カードローンの利用を他人に知られたくない人にも向いているといえます。

30代 | 男性

★★★★★

審査がとにかくスピーディー

審査の時間がとても早いというのが第一印象です。

HPでも謳っているように、最短で18(※)で完了という事もあって、すぐに借り入れが完了。

おそらく半日どころか3時間もかかったかどうか?というところでした。

WEBからの申請である事や、当日に新規借り入れ契約が少なかったこともあったんですが、それにしてもすごく早かったです。

40代 | 男性

★★★★

初回から50万円借りられる

登録していきなり50万円借りることができます。だいたいの金融機関ですと30万円というのが相場のように感じますが、いきなり50万円は凄いです。それでいて1万円前後の返済なので大変助かります。コロナの時代でもあるので生活費が困っている時は何度も助けられました。直接、店舗に来店しなくても解決できました。

30代 | 男性

★★★★★

消費者金融であることから、やはり一番のメリットである借り入れまでの速さという点が大変魅力的です。 朝に申し込みをして、昼頃にはもう借り入れができるというほどか審査完了までの時間が早く、すぐにお金が欲しい時には大変便利です。 初回借り入れの無利息期間も大変良く、助かりました。

30代 | 男性

★★★★

大手の中では積極的融資を方針にしているのか審査は柔軟、正直なところ融資自体が厳しいかと思いましたがすんなり希望以上の枠が出ました。即日カード発行、融資までスピーディな点にすごく好感が持てましたし満足です。大手なのでコンビニATMと提携しておりいつでも借り入れ返済が可能なのも良いです。

20代 | 男性

★★★★★

クリスマスや年末年始で出費がおおいのでアイフルでお金を借りることにしました。申し込みをしてその日に連絡をもらえたので対応の速さにおどろきました。 すぐに少額なのですが借り入れをさせてもらえたので助かりました。 ですが返済の期限を一日過ぎてしまったら何度も何度も電話があり非常に怖かったです。

※注釈

アイフルの悪い口コミ・評判

審査スピードや審査の柔軟さが魅力のアイフルですが、その反面、金利が高く利息を抑えにくいことを指摘する声もあります。

執拗に増額案内が届くうえ、返済に関する催促が厳しいことも、悪い評判の一つです。

30代 | 男性

★★★

金利面などではやはり劣る

審査スピードが速く、融資までの時間が早いというメリットがある一方で、金利が高い点がデメリットです。 出来れば、もうちょっと融通が利くようにして欲しいかなと思います。

40代 | 男性

★★★

増減枠を上げろとよくメールがくる

これはどこの金融機関も同じかと思いますが、銀行のカードローンと同じくらいに頻繁にメールがきます。多分、きちんと返済日に間に合うように払っている人は特にそうなのだと思います。しかし、状況によってはこれ以上の増減枠を上げたくない人にとっては少しうざったい感じはしました。それに、結局のところ審査もやり直しになってしまうので、このメールに関しては勘弁してほしいです。

30代 | 男性

★★☆☆☆

支払日を給料日に設定したのですが、1週間前にかかわらず、1日3~5回のしつこい電話、それに電話に出れないときは支払う気ないのかといわれて怒られました。そして実家暮らしで確認を何度もしてましたが、確認した時社名伏せ、郵送物もないと聞いて安心してたのですが、封筒に「アイフル」と書かかれたものが郵送されました。

20代 | 女性

★★☆☆☆

審査には通るが、希望額にはならない。別の消費者金融と並行して借りれるのか審査をしていたが、アイフルでは希望額では通らず3万の借り入れとなった。しかし、大きな額で借りるよりは返済時、最低金額の4000円ずつ行えている。セブンかローソンで借りたり返したりが可能。また、返済期間の猶予もできることが良い。しかし、口座登録が限られていたり、自動登録していると口座から勝手に返済金を引き落とされた。

元銀行員が回答!アコム・アイフルの審査・金利・増額トラブルQ&A

アコムやアイフルの口コミには、「金利が高い」「限度額が低い」「増額の連絡が多い」など、気になる声も見られます。

しかし、その多くは仕組みを正しく理解すれば解消できます。

ここでは、元銀行員で1級FP技能士の塚越一央氏の見解を交えながら、アコム・アイフルを安心して活用するためのポイントをQ&A形式で紹介します。

Q1. アコム・アイフルの金利を抑える2つの方法

アコムやアイフルの上限金利(年17.9%)は、銀行カードローン(年15.0%前後)と比べても実際に高い水準です。これは「貸し倒れリスク(返済不能のリスク)」を織り込んでいるためで、消費者金融としては適正な設定といえます。

利用の仕方を工夫すれば、支払う利息を大きく抑えることが可能です。

【解決策】

①無利息期間をフル活用する

アコムもアイフルも「契約翌日から30日間の無利息サービス」を設けています。この期間内に返済すれば、利息は実質ゼロです。

②繰り上げ返済を意識する

毎月の返済に加えて、余裕のある月に「繰り上げ返済」を行うと、支払う利息を確実に減らせます。少額でも早く返済することで、利息が発生する日数を短くできるためです。

1級FP技能士・CFP(R)

金利を下げるよりも、返済期間を短くするほうが負担を減らす効果は大きいです。余裕のある月に繰り上げ返済を取り入れることで、支払う利息を確実に減らせます。

Q2. アコム・アイフルで希望額より限度額が低いのはなぜ?

アコムとアイフルには、「希望した金額より低く設定された」という口コミも少なくありません。初回契約では返済実績がないため、リスクを抑える目的で少なめの限度額が設定されるのが一般的です。

信用実績がない段階では、アコムもアイフルも慎重に判断します。

【解決策】

①信用実績を積み上げる

延滞せずに返済を続けることで、半年~1年後に限度額が見直される可能性があります。つまり、「きちんと返している」履歴を積むことが、次の審査への最大の信用材料です。

②収入証明を提出する

収入証明書を提出すれば、返済能力を裏付ける材料となり、限度額アップにつながることがあります。他社からの借入が少ないほど、“返済能力に余力がある”と判断されやすく、限度額の引き上げが期待できます。

1級FP技能士・CFP(R)

初回契約の限度額は、返済に無理が生じないよう“慎重に低めに設定されている”のが一般的です。まずは返済実績を積み、信用を高めることが重要です。

Q3. 審査結果が遅いときに確認すべきポイント

「なかなか審査結果が届かない」と不安になる人もいますが、多くの場合、申込内容の不備や確認中で一時停止しているだけです。正しく対応すれば、スムーズに審査が再開されます。

【解決策】

①入力内容をもう一度確認する

メールアドレスや勤務先番号などに入力ミスがないかを確認しましょう。誤りがある場合、金融機関からの連絡が届かないことがあります。

②公式窓口で状況を確認する

アコム・アイフルともに、公式サイトやアプリから申込状況を問い合わせできます。オペレーターに連絡すれば、現在の進捗を丁寧に教えてくれます。

1級FP技能士・CFP(R)

審査が遅い原因の多くは書類の不備です。入力内容を正確にするだけで、確認対応の時間を大きく短縮できます。

Q4. アコム・アイフルの増額案内がしつこいときの対処法

一定期間利用を続けていると、「ご利用限度額の見直し(増額)」の案内が届くことがあります。これは“優良顧客”と判断されている証拠ですが、頻繁だと煩わしく感じる人もいるでしょう。

【解決策】

①営業目的であることを理解する

増額案内は、金融機関にとって“再利用のきっかけ作り”です。返済実績が良好であれば「さらに利用してもらいたい」と考えるのは自然な流れです。

②不要な場合は断ってOK

案内の電話やメールは、オペレーターやアプリ内設定で「停止」できます。アプリでは「サービス通知OFF」や「増額案内を停止」の項目から設定変更が可能です。

1級FP技能士・CFP(R)

増額提案は“貸す側の営業活動”の一環です。利用者側は“必要なときだけ使う”意識を持つことが大切です。増額に応じるかどうかは、家計の余裕と返済計画を基準に判断しましょう。

【両方の審査に落ちたら?】アコム・アイフル以外のおすすめカードローン

両方の審査に落ちたとしても、アコム・アイフル以外におすすめのカードローンはあります。

カードローンの審査基準は各社で異なるので、両方の審査に落ちても他社から借入できるケースもあります。

ここでは、アコム・アイフルと同じぐらい人気で審査もすぐに終わるカードローンを3社紹介します。

| 会社名 | 1位 | 2位 | 3位 | 4位 | 5位 |

|---|---|---|---|---|---|

| アコム | プロミス | アイフル | レイク | SMBCモビット | |

|

実質 年利 |

2.4%~17.9% | 4.5%~17.8% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 借入 限度額 |

1万円~800万円 | 500万円 | 800万円 | 500万円 | 800万円 |

| 融資までの期間

(最短) |

最短20分(※3) | 最短3分(※3) | 最短18分 | Webで最短15分 (※1) |

最短15分(※2) |

お申込の状況によってはご希望にそえない場合がございます。

※2:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※3:お申込時間や審査によりご希望に添えない場合がございます。

※このランキングは弊社が独自に行ったカードローンのイメージ調査の結果とカードローンの公式サイトの情報、当サイトからの申込数を総合的に判断し、順位をつけています。

ランキングの根拠とアンケート調査(2023年実施)についてはこちら

アンケート調査(2024年実施)についてはこちら

プロミスはアコム・アイフルに比べて申込対象年齢が幅広い

プロミスは、アコム・アイフルに比べて申込対象年齢が幅広く設定されています。

| プロミス | アコム | アイフル | |

|---|---|---|---|

| 申込対象年齢 | 18~74歳※ | 20~72歳 | 20~69歳 |

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

一般的に、カードローン審査で不利になりやすい18~19歳の学生、74歳までの高齢者も申し込めることから、プロミスでは柔軟に審査を行っていると考えられます。

とくに、18~19歳が申し込めるカードローンは多くありません。

成人年齢の引き下げに伴い、18~19歳の人も親の同意なしで借入れできるようになりましたが、現在も多くの金融機関で申込対象年齢を20歳以上に設定しています。

成年年齢引下げ後に、18歳から19歳の顧客を貸付け対象としないと回答した協会員は420社中204社、貸付け対象とすると回答した協会員は108社となっております。また、未定と回答した協会員は、大手を含め108社おりまして、引き続き、各社の動向を注視してまいりたいと考えております。

引用:首相官邸ホームページ

その点、申込対象年齢が幅広いプロミスなら、他社の審査に通らない若年者や高齢者も借入れできる可能性があります。

まずは、プロミスのお借入診断を使って、借入れできるかどうかの目安を確認してみましょう。

\プロミスなら19歳でも借りられる!/

レイクの無利息期間は365日!アコム・アイフルより約12倍長い

お金を借りるうえで利息額の軽減を重視する人は、レイクを選びましょう。

レイクの無利息期間は365日間と、アコム・アイフルより約12倍長く設定されているためです。

| レイク | アコム | アイフル | |

|---|---|---|---|

| 無利息期間 | 以下のいずれか ・60日間※1 ・365日間※1 |

30日間※2 | 30日間 |

| 無利息期間の 適用開始日 |

初回契約日の 翌日から |

初回契約日の 翌日から |

初回契約日の 翌日から |

- 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

- 60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

- 無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※2 適用条件 アコムでのご契約がはじめてのお客さま

たとえば、レイクにWebから申し込み、利用限度額が50万円以上に設定された場合は「365日間の無利息期間」が適用されます(※登録完了と契約後59日以内に収入証明書を提出することが条件です)。

契約から1年以内に完済できる場合は、利息0円での借入れもできます。「ボーナスが支給されてから一気に返す」など、短期間で完済の目処が立っている人は検討できるでしょう。

また、返済期間が長引く場合でも、利息額の軽減につながります。

仮に3社から50万円を借りて月々に最低返済額(13,000円※)のみ返済する場合、レイクの365日無利息を利用すれば、アコム・アイフルより137,996円も利息総額を抑えられます。

| レイク | アコム | アイフル | |

|---|---|---|---|

| 無利息 期間 |

365日 | 30日 | 30日 |

| 金利 (実質年率) |

年18.0% | 年17.9% | 年18.0% |

| 返済回数 | 46回 (3年10ヵ月) |

- | 57回 (4年9ヵ月) |

| 利息総額 | 95,696円 | 公式HP | 233,692円 |

※実際の返済額は各社で異なります

審査によって利用限度額が50万円未満に設定された場合でも、アコム・アイフルより2倍長い「60日無利息」が適用されるため、返済負担の軽減が可能です。

ただし、レイクの「365日・60日無利息」を利用できる人は、Webから申し込んだ人に限ります。

レイクを利用する際は必ずWebから申し込みましょう。

\レイクなら利息を低く抑えられる!/

SMBCモビットはすぐに審査結果が分かる!

すぐにお金が必要な状況なら、SMBCモビットを検討しましょう。

SMBCモビットは、Web申込なら最短10秒で簡易審査結果(仮審査)が分かるうえ、申込みから最短15分で融資を受けられるためです。

| SMBCモビット | アコム | アイフル | |

|---|---|---|---|

| 審査 スピード |

最短15分 | 最短20分※1 | 最短18分※2 |

| 融資時間 | 最短15分 | 最短20分※1 | 最短18分※2 |

| 優先審査の依頼 | ◯ (9:00~21:00) |

× | ◯ (9:00~18:00) |

最短10秒で表示される審査結果は簡易的なものに過ぎません。しかし、借入れできるかどうかの目安がすぐに分かるため、とにかく早く審査結果を知りたい人に最適です。

その後、審査がスムーズに進めば、最短15分で融資を受けられます。

実際の審査時間は混雑状況によって大きく異なりますが、SMBCモビットなら曜日を問わず9:00から21:00まで優先審査を依頼できます。

たとえば、混雑しやすい夕方以降や土日祝日などに当日中の振込が可能です(条件あり)。

優先審査を依頼したい場合は、Web申込後すぐにオペレーターへ電話をかけて、急ぎの旨を伝えましょう。

| 電話番号 | 0120-03-5000 |

|---|---|

| 営業時間 | 9:00~21:00 |

\モビットなら借入可能かすぐにわかる!/

アイフルとアコムに関するよくある質問

アイフルとアコム、どちらのキャッシングが自分に合っているのか悩んでいる人もいるのではないでしょうか。

「アコムとアイフルは両方に申し込める?」「落ちてしまったときのおすすめは?」「申し込むときに必要なものは?」など、疑問点もたくさんあるでしょう。

ここでは、アイフルとアコムに関するよくある質問に分かりやすく回答します。「どっちの会社を選べば良いのか分からない」という人は参考にしてください。

アコムとアイフルの両方に同時で申し込むこと自体は可能です。ただし、審査で良くない印象を与えるため、おすすめはできません。

同時に複数の消費者金融に申し込むと、"非常にお金に困っており、返済ができるかわからない人"という印象を与えてしまうため、審査で不利に働く可能性があります。

「アコムとアイフルの両方に申し込めば、たくさんお金を借りられる」

「審査に通るかわからないし、アコムとアイフル同時に申し込んで、どっちかで借りられればいいや」

このように考えて同時に申し込んでしまうと、どちらでも審査に落ちてしまうことがあるため、注意が必要です。

アコムやアイフルで審査に落ちてしまった人は、別の大手消費者金融に申込みましょう。

各金融機関によって審査基準が異なるので、ほかの消費者金融なら審査に通過する可能性があります。

以下2つの消費者金融を紹介するので、ぜひ参考にしてください。

| 金融機関名 | 特徴 |

|---|---|

| レイク | 無利息期間が365日※ |

| プロミス | 上限金利が年17.8%で業界最安水準 |

※注釈

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

上記2つの消費者金融は、最短でその日に借入れが可能です。

レイクとプロミスを比較したい人は下記の記事もご確認ください。

アコムやアイフルに申込む際は、本人確認書類(運転免許証やパスポート)が必要です。

また、借入れ希望額が50万円を超える場合や他社を含む借入れ総額が100万円を超える場合は、収入証明書類の提出も求められます。

高額融資を希望する人は、給与明細書や源泉徴収票なども併せて準備しておきましょう。

カードローンの審査では、主に申込み者の返済能力が調査されます。

返済能力は申込み者の「個人情報」「家族構成情報」「居住情報」「収入に関する情報」「信用情報」などから総合的に判断されます。

審査の結果、契約後に無理なく返済できると判断されれば、カードローンで借入れが可能です。

アルバイトやパートでも、アコムやアイフルで借入れできます。アコムやアイフルでは、20歳以上の安定した収入があるそれぞれの基準を満たす人を申込みの対象としているためです。

申込み条件に年収や職業は設定されていないため、扶養内で働くアルバイトやパートの人も審査を通過できる可能性があります。

基本的に保証人や担保は不要です。ただし、保証人がいないことによるメリットやデメリットが存在します。

メリットは、周りにバレない、融資までスピーディに手続きを進められるといった点です。

デメリットとしては、限度額が低く設定されやすいことや、自己責任で返済せざるを得ない状況に立たされる点などがあります。

アコムやアイフルの場合、申込みに保証人や担保は不要です。

両社では申込み者の信用を担保にお金を貸し出しています。

そのため、カードローンの利用に際して、家族や知り合いに協力を仰ぐ必要はありません。

また、身近な人に借入れがバレないといったメリットもあります。

アコムやアイフルでは、資金使途に制限はありません。

そのため、生活費や趣味の費用、レジャーや旅行などの資金として自由に利用できます。

ただし、事業の資金やギャンブルには利用できません。発覚すると強制解約や一括請求を命じられる可能性があるため、注意しましょう。

利用可能です。消費者金融のカードローンは限度額を年収の3分の1までに制限する総量規制の対象ですが、住宅ローンは対象外となります。

そのため、住宅ローンを組んでいるからといって、審査で不利になることはありません。

総量規制とは、利用限度額を年収の3分の1までに制限する規制のことです。

過剰な貸付けを未然に防ぐことを目的に、貸金業法によって定められています。

そのため、貸金業法が適用される消費者金融では、年収の3分の1を超える借入れができません。

貸金業者から年収の3分の1以上を借りている人は、返済を進めて借入れ残高を減らしましょう。