アコムとプロミスはどっちがおすすめ?金利・審査・無利息期間など両社の特徴を徹底比較

更新日:2025/11/06

アコムとプロミス、どちらを選ぶべきか迷っていませんか? どちらも大手消費者金融を代表するカードローンで、使い勝手やサービス水準は高く評価されています。

ただし、融資スピードや無利息期間の仕組み、審査通過率などに明確な違いがあります。

結論から言うと、初めてカードローンを利用するならアコム、できるだけ早く借りたいならプロミスがおすすめです。

- ・初めて消費者金融を利用する人(審査通過率39.2%※と業界最高水準)

アコムマンスリーレポートより - ・オペレーターに相談しながら契約を進めたい人

- ・将来的に高額借入(上限800万円)を視野に入れている人

- ・今すぐに融資を受けたい人(最短3分審査)

- ・備えとしてカードローンを持っておきたい人(借入日から30日間無利息)

- ・18~19歳で安定収入がある人(20歳未満の申込が可能なのはプロミスのみ)

この記事では、アコムとプロミスの審査通過率、融資時間、金利、無利息期間の違いを徹底比較。元銀行員・1級FP技能士の専門家コメントや利用者の実体験を交えながら、それぞれの強みと向いている人を解説します。

まずは、以下の早見表で両社の違いを確認してみましょう。自分の状況に応じてどちらが適しているか判断できます。

詳細はこちら

東京都立大学法学部を卒業後、大手都市銀行および銀行系のシンクタンクに勤務し、定年退職を機に1級ファイナンシャル・プランニング技能士および社会保険労務士のダブルライセンスで「塚越FP社労士事務所」を立ち上げ、現在に至る。■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・社会保険労務士

・宅地建物取引士

■SNS・HP等リンク

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

- アコムとプロミスを徹底比較!

- 審査通過率はアコムが39.2%※と業界最高水準

- 融資時間はプロミスが早い!最短3分で融資を受けられる

- 上限ほぼ同水準|下限はアコムがわずかに低い(2.4% vs 2.5%)

- 申込条件はプロミスのほうが柔軟!対象年齢が18~74歳と幅広い

- 無利息期間はどちらも30日!両社の違いは適用開始日にあり

- 原則お勤め先へ在籍確認の電話は両社ともなし

- 提携ATMはアコムとプロミスのどちらも豊富

- 借入限度額はどちらも上限800万円までの高額融資に対応

- 最低返済額は実際の借入額によって異なる

- 返済方法は両社とも豊富!どちらを選んでも大差なし

- 編集部が実際に借りて検証!アコムとプロミスのスピード・使いやすさ【実測比較】

- 口コミから判定|アコム・プロミスの良い点と注意点

- アコムの審査に落ちたらどうする?次はプロミス?元銀行員が教える審査通過のポイント

- アコム・プロミス以外でおすすめのカードローン【審査基準が異なる大手5社比較】

- アコムとプロミスに関するよくある質問

アコムとプロミスを徹底比較!

アコムとプロミスは全国対応・Web完結など共通点はありますが、審査通過率や融資スピード、金利条件などに明確な違いがあります。

例えばアコムの審査通過率は39.2%※4と高く、初めて利用する人からの支持が厚い点が特徴です。

一方、プロミスは最短3分※2という審査スピードを実現しており、急ぎで現金が必要な人に適しています。

アコムとプロミスの主な特徴を、以下の比較表で整理しました。

| 会社名 | アコム | プロミス |

|---|---|---|

詳細はこちら

|

詳細はこちら

|

|

| 金利 | 〇 2.4%~17.9% |

△ 2.5%~18.0% |

| 融資時間 (最短) |

△ 20分(※2) |

〇 3分(※2) |

| 無利息期間(※1) | △ 初回契約翌日から30日間(※3) |

〇 初回借入日の 翌日から30日間 |

| 借入限度額 | 〇 1~800万円 |

〇 1~800万円 |

| 月々の最低返済額 | 〇 1,000円~ |

〇 2,000円~ |

| 審査通過率 | 〇 39.2%(※4) |

△ 非公表 |

| カードレス | 〇 | 〇 |

| Web完結 | 〇 | 〇 |

| 郵送物回避 | 〇 (原則なし) |

〇 |

| 在籍確認電話 | 〇 原則、お勤め先へ在籍確認の電話なし |

〇 原則なし(※5) |

| 運営会社 | アコム株式会社(三菱UFJフィナンシャル・グループ) | SMBCコンシューマーファイナンス株式会社(SMBCグループ) |

| 詳細 |

詳細はこちら

|

詳細はこちら

|

※注釈

※1 ご契約がはじめてのお客さまに適用されます。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 適用条件 アコムでのご契約がはじめてのお客さま

※4 アコムマンスリーレポートより

※5 原則、お勤めされていることの確認はお電話では行いません。ただし、審査の結果によりお電話による確認が必要となる場合がございます。(ご連絡の際は担当者の個人名でおかけし、プロミス名はお伝えいたしませんのでご安心ください。)

1級FP技能士・CFP(R)

両社ともに信頼性は非常に高いですが、目的によって最適解は変わります。「初めてで安心して借りたいならアコム」「急ぎで必要ならプロミス」と考えると分かりやすいでしょう。比較時は金利や無利息期間だけでなく、“返済のしやすさ”まで含めて検討することが大切です。

審査通過率はアコムが39.2%※と業界最高水準

アコムの審査通過率39.2%※と、プロミスのみではなく他の大手消費者金融と比べてもトップ水準に高く、より多くの割合の人たちが借入れできているといえます。

| アコム | プロミス | |

|---|---|---|

| 審査 通過率 |

39.2%※ | 非公表 |

※注釈

審査通過率が審査難易度に直結するわけではありませんが、アコムのほうが初めてお金を借りる人から多く選ばれていることは新規契約者数からも分かります。

| アコム | プロミス | |

|---|---|---|

| 新規 契約者数 |

166,969人※ | 非公表 |

※注釈

「初めての借入れで心配」といった人は、多くの人から選ばれているアコムがおすすめです。

1級FP技能士・CFP(R)

「初めてのアコム」と言われるように、アコムは初回利用者の割合が高く、他社借入のない人が多い傾向にあります。そのため成約率(通過率)が高めに出ている可能性があります。とはいえ、審査はあくまで個別判断であり、「通過率が高い=自分が通る」とは限りません。自分の勤務状況や借入状況を前提に見極めることが大切です。

融資時間はプロミスが早い!最短3分※で融資を受けられる

アコムとプロミスはどちらも最短で即日融資を受けられますが、とにかく急ぎでお金を借りたい場合はプロミスがおすすめです。

プロミスの融資時間は最短3分※と、アコムの最短時間より17分も早いためです。

| アコム | プロミス | |

|---|---|---|

| 融資時間 | 最短20分※ | 最短3分※ |

| 即日融資 を受ける 条件 |

21:00までに契約完了 | 21:00までに契約完了 |

1級FP技能士・CFP(R)

「最短3分」は、必要書類が揃っており、審査時間帯が重ならない場合の最速値です。混雑時間帯や書類不備で遅れるケースもあります。急ぎの際は、本人確認書類と勤務先情報を事前に準備し、アプリ完結を選ぶことでスピード差を縮められます。

上限ほぼ同水準|下限はアコムがわずかに低い(2.4% vs 2.5%)

両社とも上限金利はほぼ同じで、**アコムは年17.9%、プロミスは年18.0%**です。 初めてカードローンを契約する場合、返済実績がないため、ほとんどのケースでこの上限金利が適用されます。

新規契約時の金利負担については、アコムもプロミスも大きな差はないと考えてよいでしょう。

一方、下限金利はアコムが年2.4%、プロミスが年2.5%と、アコムの方が低く設定されています。

長期間利用し、返済実績を積んで信用が上がると、将来的に適用金利が下がる可能性があります。その場合は、アコムの方が利息を抑えられる可能性があります。

| アコム | プロミス | |

|---|---|---|

| 金利 (実質年率) |

年2.4~17.9% | 年2.5~18.0% |

申込条件はプロミスのほうが柔軟!対象年齢が18~74歳と幅広い

アコムの申込条件は「安定した収入のある20歳以上」(上限年齢の明記はなし)となっています。一方、プロミスの申込条件は「安定した収入のある18~74歳」と対象年齢が幅広いため、申込条件はプロミスのほうが柔軟に設定されていると言えます。

| アコム | プロミス | |

|---|---|---|

| 申込み 条件 |

安定した収入が あること (年金、仕送りなどは対象外) |

安定した収入が あること (年金、仕送りなどは対象外) |

| 申込み 対象年齢 |

20歳以上(上限年齢の明記なし) | 18~74歳※ |

※注釈

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

無利息期間はどちらも30日!両社の違いは適用開始日にあり

無利息期間はアコムとプロミスともに30日間と同じです。ただし、両社の違いは適用開始日にあります。

アコムは初回契約日の翌日から無利息の期間がスタートしますが、プロミスは初回借入日の翌日から適用されます。

| アコム | プロミス | |

|---|---|---|

| 無利息 期間 |

30日間※ | 30日間 |

| 適用 開始日 |

初回契約日の翌日から | 初回借入日の 翌日から |

| 適用条件 | 初回契約であること | ・初回契約であること ・Web明細の利用登録を すること ・メールアドレスを 登録すること |

たとえば、4月1日に契約し、4月15日に初めての借入れをする場合、アコムだと無利息期間を最大限に活用できないことが分かります。

| アコム | プロミス | |

|---|---|---|

| 無利息と なる日数 |

17日 | 30日 |

| 30日間 無利息の 適用期間 |

4月2日~5月1日 | 4月16日~5月15日 |

1級FP技能士・CFP(R)

無利息期間の“起算日”の違いは、実際の支払額に影響します。契約翌日起算の場合、借入を後回しにすると無利息期間を使い切ってしまうことがあります。すぐに借りる予定があるならスピード重視のアコム、タイミングを見て使いたいなら借入日起算型のプロミスが効率的です。

\プロミスなら借入日の翌日から無利息期間が適用される!/

原則お勤め先へ在籍確認の電話は両社ともなし

アコムとプロミスは、両社とも原則書面確認で、勤務先への電話は同意なしに実施しない旨を公表しており、対応方法にも大きな違いはありません。

| アコム | プロミス | |

|---|---|---|

| 電話に よる 在籍確認 |

原則なし※1 | 原則なし※2 |

| 電話確認 なしの 割合 |

99.5% | 98% |

| 電話確認 が必要な 場合 |

事前連絡あり | 事前連絡あり |

| 在籍確認 の柔軟な 対応 |

・在籍確認を行う 日時の指定 ・書類による 在籍確認も可能 |

・在籍確認を行う 日時の指定 ・書類による 在籍確認も可能 |

審査結果によっては職場への電話を回避できないこともありますが、その際はアコム、プロミスともに申込者の同意を得たうえで電話をかけてもらえます。

電話をかけてもらう時間も指定できるため、遅い時間や休日を指定して自分が応対すれば、勤務先に借入れがバレることもありません。

提携ATMはアコムとプロミスのどちらも豊富

アコムとプロミスどちらを選んでも使い勝手に申し分ありません。ただし、プロミスはSMBCグループのため、三井住友銀行ATMを手数料無料で利用できるという細かなメリットがあります。三井住友銀行をよく利用する人には便利でしょう。

| アコム | プロミス | |

|---|---|---|

| 提携ATM (ローンカードがある場合) |

・三菱UFJ銀行ATM ・セブン銀行ATM ・E-net ATM ・ローソン銀行ATM ・イオン銀行ATM ・北海道銀行ATM ・北陸銀行ATM ・八十二長野銀行ATM ・三十三銀行ATM ・広島銀行ATM ・西日本シティ銀行ATM ・福岡銀行ATM ・十八親和銀行ATM ・熊本銀行ATM ・ゆうちょ銀行 |

・三菱UFJ銀行ATM ・三井住友銀行ATM ・セブン銀行ATM ・ローソン銀行ATM ・E-net ATM ・ゆうちょ銀行ATM ・イオン銀行ATM ・熊本銀行ATM ・十八親和銀行ATM ・西日本シティ銀行ATM ・八十二銀行ATM ・広島銀行ATM ・福岡銀行ATM ・横浜銀行ATM |

| スマホATM | ・セブン銀行ATM ・ローソン銀行ATM |

・セブン銀行ATM ・ローソン銀行ATM |

| 手数料無料のATM | × | ・三井住友銀行ATM |

提携ATMが豊富にあれば、急にお金が必要になったときや返済の際に、すぐ取引ができるため困りません。

アコムとプロミスの提携ATMはコンビニやメガバンクだけでなく、地方銀行ATMもあるため、アコムとプロミスどちらを選んでも使い勝手に申し分ありません。

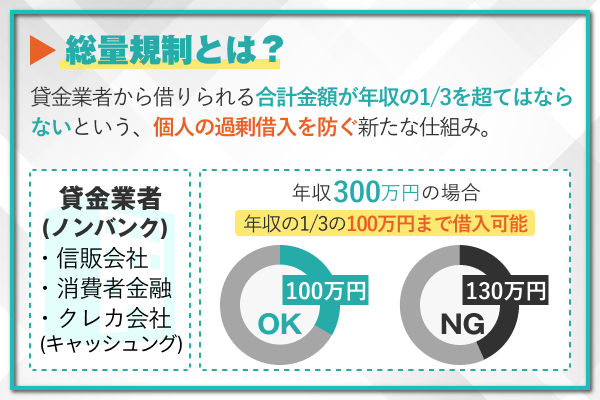

借入限度額はどちらも上限800万円までの高額融資に対応

借入限度額はアコムは上限800万円、プロミスは最高800万円と、どちらも高額の借入に対応しています。

ただし年収が1500万円未満の人は、500万円以上借りることはできないため、アコムとプロミスのどちらで借りても違いはありません。

なぜなら、アコムとプロミスはどちらも貸金業法を遵守しており、借入れ限度額を年収の3分の1までに制限する総量規制の対象となるため実際に借りられる金額は年収の3分の1までに制限されます。

500万円以上の高額融資が見込まれる人はどちらを選んでも違いはありません。

最低返済額は実際の借入額によって異なる

アコムとプロミスは、どちらも最低返済額が1,000円からと少額に設定されていますが、実際の返済額は「契約極度額」によって変動するため、一概にどちらが安いとは言えません。

| アコム※ | プロミス | |

|---|---|---|

| 5万円 | 公式サイト参照 | 2,000円 |

| 10万円 | 4,000円 | |

| 20万円 | 8,000円 | |

| 30万円 | 11,000円 | |

| 40万円 | 11,000円 | |

| 50万円 | 13,000円 | |

| 60万円 | 16,000円 | |

| 70万円 | 18,000円 | |

| 80万円 | 21,000円 | |

| 90万円 | 23,000円 | |

| 100万円 | 26,000円 |

※注釈

ただし、毎月の返済額が少額であるほど返済期間が長引くうえ、利息の負担も大きくなる点には注意が必要です。

1級FP技能士・CFP(R)

最低返済額だけで支払い続けると、返済額の多くが利息支払いに占められ、元金がなかなか減りません。返済に余裕がある月は多めに繰上返済して、完済時期をあらかじめ設定して逆算するのが効果的です。少しの上乗せ返済でも、総支払額を確実に抑えられます。

返済方法は両社とも豊富!どちらを選んでも大差なし

アコムとプロミスの返済方法に大きな違いはありません。両社ともインターネットからでも、あるいは各社のATMおよび提携ATMからでも返済できます。

どちらの会社を選んでも返済の方法で困ることはないでしょう。

| アコム | プロミス | |

|---|---|---|

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・振込 ・口座振替(自動引き落とし) |

・インターネット返済 ・口座振替(自動引き落とし) ・Vポイントによる返済 ・提携ATM ・プロミスATM ・銀行振込 |

小さな違いではありますがプロミスならVポイントによる返済することもできるうえに、利息200円の返済につきVポイントが1ポイント貯まります。

編集部が実際に借りて検証!アコムとプロミスのスピード・使いやすさ【実測比較】

「本当に早いのはどっち?」「アプリは使いやすい?」──そんな疑問を確かめるため、NET MONEY編集部が実際にアコムとプロミスで借入れを行い、秒単位でスピードと使いやすさを比較しました。

口コミや公式データだけでは分からない“リアルな利用体験”を、秒単位で計測し、スピードとUX(使いやすさ)の両面から徹底比較しています。

・調査日:2025年10月30日(木)

・調査者:NET MONEY編集部スタッフ(同一人物)

・実施時間:アコム=9:00開始/プロミス=9:50開始(アコム完了後)

・申込方法:Web完結(アプリ利用)

・希望金額:10万円

・本人確認書類:運転免許証

・利用端末・通信環境:同一スマートフォン・同一Wi-Fi環境

検証① 融資までの時間を実測【秒単位で比較】

「申込ボタンを押してから、実際に着金するまで」の全工程をストップウォッチで計測しました。

| 項目 | アコム(9:00開始) | プロミス(9:50開始) |

|---|---|---|

| 申込完了まで | 20分35秒 | 13分40秒 |

| 審査結果通知まで | 13分15秒 | 3分58秒 |

| 契約完了~入金 | 9分21秒 | 38秒 |

| 合計(申込→着金) | 約43分11秒 | 約18分16秒 |

| 在籍確認 | なし | なし |

【結果】プロミスが約25分早く着金

プロミスは特に「審査結果通知(3分58秒)」と「契約完了~入金(38秒)」が驚異的な速さです。公式の最短時間(3 分審査)は誇張ではなく、実測でも再現性が高いことが分かりました。

一方、アコムは約43分で入金完了しており、公式の「最短20分」より遅かったものの、書類確認を丁寧に行っており、午前中の申込で1時間以内に着金しています。

検証② 使い勝手・安心感を比較【UX評価】

単に速いだけでなく、操作のわかりやすさ・本人確認のスムーズさ・通知の有無など、利用者の安心感に関わる体験要素についても比較。申込プロセス全体をUX視点で細かく採点しました。

| 比較項目 | アコム | プロミス |

|---|---|---|

| 画面ナビゲーション | ◎ わかりやすいガイドと説明表示で迷わない | ◎ シンプルで直感的なうえ、説明もわかりやすい |

| 本人確認アップロード | △(手間が多い) 免許証(表・角度違い・裏)+顔写真に加え、10万円の希望額で収入証明書(マイナンバーカード)まで要求された。 | ◎(非常に簡単) 免許証の番号入力のみで完了した。 |

| 審査中の通知 | △ 通知はなかった | △ 通知はなかった |

| 契約完了時の表示 | ◎ 丁寧で確認しやすい設計 | ◎ 即完了でテンポがよく、無駄がない |

【編集部スタッフのリアルな感想】

● アコム

「フォームは非常にわかりやすかったが、入力項目は25カ所と多め。本人確認書類が多く、提出段階で不安も感じた。ただ、そのぶん“非常に丁寧で堅実”な手続きだと感じた。情報入力に慎重な人には合っていると思う。」

● プロミス

「本人確認が免許証の番号入力だけで終わったことに驚いた。入力項目も19個と少なく、圧倒的に手軽。審査も通知も入金も速く、テンポが途切れない。急ぎの借入れに最適だと感じた。」

編集部まとめ【スピード=プロミス/安心=アコム】

今回の実測調査により、両社の特徴がより明確になりました。

● プロミス

審査~入金までのスピードが圧倒的。本人確認が「免許証番号のみ」と驚くほど手軽で、時短設計が際立つ。

● アコム

本人確認の手間が非常に多い。しかし、入力フォーム自体のガイドや説明は(プロミス以上に)丁寧で、利用者情報の確認を慎重に行う“堅実な審査設計”が特徴。初めて利用する人や安全性を重視する人には特に安心できる。

つまり、編集部の実測結果でも「スピードと手軽さを最優先するならプロミス」「安心と信頼性を重視するならアコム」という構図が明確に実証されました。

両社ともに、公式サイトで掲げる在籍確認方針(原則電話なし)は実際の利用環境でも再現性が高く、信頼できる結果となりました。

※本調査はNET MONEY編集部独自の実測検証であり、審査状況や通信環境により結果は異なる場合があります。

口コミから判定|アコム・プロミスの良い点と注意点

利用者の口コミを分析した結果、アコムの良い点は「安心感とサポート体制」、プロミスの良い点は「スピードとアプリの利便性」でした。

一方で、アコムは金利の高さ、プロミスは電話対応などの連絡頻度に注意が必要という声もありました。

どちらも大手ならではの信頼性がありますが、重視するポイントによって満足度が分かれる傾向があります。

以下の表で、それぞれの良い点と注意点を整理しました。

| サービス | 良い点(口コミで評価されたポイント) | 注意点(口コミで指摘された内容) |

|---|---|---|

| アコム |

|

|

| プロミス |

|

|

※口コミは、クラウドワークスを通じて独自に収集した利用者の声をもとに編集部が分析しています。

アコム|初めてでも不安を感じにくい丁寧なサポートが高評価

アコムは、初めてカードローンを利用する人からの「不安が少なかった」「対応が丁寧だった」といった口コミが多く寄せられています。

特に、オペレーターの説明対応など、“人のサポート”による安心感が高く評価されています。

- ・オペレーターが親切で、在籍確認や郵送物への配慮が丁寧(20代女性)

- ・申込みから審査、借入までがスムーズ(30代男性)

- ・アプリ操作が分かりやすく、借入から返済までストレスがない(30代女性)

一方で、金利や返済方法に関する注意点も見られました。

- ・金利が高め(上限年17.9%)で、長期返済だと利息負担が重く感じる(30代女性)

- ・自動契約機を利用しないと返済がしづらいケースがある(60代女性)

1級FP技能士・CFP(R)

インターネット返済を活用すれば手数料が抑えられ、ATM利用の手間も軽減できます。

プロミス|スピード重視派に人気、即日融資の実績が多数

プロミスは、審査から融資までの速さに関する高評価が圧倒的に多く寄せられています。

「申し込みから3分で審査完了」「当日中に振込された」といった声が多く、急ぎで資金を用意したい人に支持されています。

- ・審査スピードが非常に早く、即日融資が可能(20代男性)

- ・アプリで返済日を変更できるなど操作性が高い(20代女性)

- ・自動契約機でもスムーズに契約でき、来店当日に借入できた(20代女性)

ただし、電話連絡や増額案内に関する気になる声もあります。

- ・増額案内や電話連絡が多く、頻繁にかかってくる(30代男性)

- ・電話対応の口調が強めに感じられた(40代男性)

1級FP技能士・CFP(R)

連絡頻度に不安を感じた場合は、オペレーターに相談することで対応できます。

アコムの審査に落ちたらどうする?次はプロミス?元銀行員が教える審査通過のポイント

アコムの審査に落ちたからといって、すぐに「もうダメだ」と諦める必要はありません。

むしろ重要なのは、なぜ落ちたのかを正しく理解し、次の申込みで同じミスを繰り返さないことです。

ここでは、元銀行員の塚越一央氏のアドバイスをもとに、原因の整理から再申込み・審査通過のコツまでを実務的に解説します。

アコムの審査に落ちた原因を整理しよう【チェックリスト付き】

まずは、落ちた理由を客観的に整理することが第一歩です。審査に落ちる多くのケースは、ちょっとした見落としや準備不足によるものです。

以下のチェックリストで、自分がどの項目に当てはまるかを確認してみましょう。

| 主な原因 | 内容 | 対応策 |

|---|---|---|

| 総量規制オーバー | 年収の3分の1を超える借入がある | 借入残高を減らし、返済実績を積む |

| 信用情報のキズ | 延滞や債務整理などの履歴 | 時間をおいて信用回復を待つ |

| 勤続年数が短い | 入社1年未満で安定性が低い | 転職直後の申込みを避ける |

| 多重申込 | 短期間に複数社へ同時申込 | 半年以上間隔を空ける |

| 申込情報の不備 | 年収・勤務先などの記入ミス | 公式情報を正確に入力する |

「落ちた=もう借りられない」ではなく、「どこを改善すれば通るか」を把握することが最も大切です。焦って再申込みを繰り返すと、逆に「申込みブラック」状態になりかねません。

まずは原因を明確化することが、次の通過率を上げる最短ルートです。

プロミスなら通る?アコムとの審査傾向を元銀行員が解説

アコムの審査に落ちた場合、「プロミスなら通るのでは?」と考える人も少なくありません。

しかし、両社とも審査基準は非公開であり、成約率(通過率)データをもって単純比較することはできません。

前述のとおり、アコムの成約率は39.2%(参照: アコム「【ローン事業】新客数、成約率の推移」)で、業界内では高水準です。 一方、プロミスは通過率を公表していませんが、両社の審査の性格には次のような傾向があると考えられます。

● アコム

初めての申込みや若年層など“新規ユーザー”に比較的柔軟

● プロミス

Web完結やスピード重視のため、書類の正確性・入力内容の整合性を重視する傾向

こうした違いを踏まえ、どちらが自分に合うかを見極めましょう。

1級FP技能士・CFP(R)

審査はあくまで個別判断であり、通過率は“傾向値”にすぎません。アコムとプロミスのどちらが合うかは、年収・勤務先・他社借入の有無などの要素によって変動します。重要なのは“自分の状況に合う審査スタンスの会社”を選ぶこと。数字ではなく目的や状況で考えるのが現実的です。

アコムで落ちた人がプロミスで通るために見直す3つのポイント

審査に落ちた直後は焦りがちですが、再申込みでは「準備」が重要です。同じ条件で申し込んでも、結果はほぼ変わらないでしょう。

以下の3つを見直すだけで、通過率は大きく変わる可能性があります。

● 申込み間隔を6カ月間以上あける

信用情報機関には申込み履歴が6カ月間残ります(参照:

JICC「信用情報の内容と登録期間」、

CIC「加盟するクレジット会社等から登録される情報」)。

短期間で複数回申請すると「資金繰りが厳しい」と判断されやすくなります。

● 借入残高を減らしてから再申込みする

総量規制の範囲内であっても、借入残高が多いほどリスク評価は上がります。返済実績を1~2ヶ月積むだけでも印象は変わります。

● 入力・書類ミスを徹底的に防ぐ

勤務先名や年収額などの記入ミス、書類の不備は即座に審査遅延・否決につながります。Web完結型のプロミスでは、特に入力精度が通過率を左右します。

1級FP技能士・CFP(R)

“勢い”で申し込むより、“準備”で臨む方が結果は大きく変わります。審査はブラックボックスではありません。正しい知識と冷静な行動こそが、通過への一番の近道です。

アコム・プロミス以外でおすすめのカードローン【審査基準が異なる大手5社比較】

アコムやプロミスの審査に不安がある方、あるいは「もう少し自分に合う条件の会社を探したい」という方も多いでしょう。

カードローンの審査基準は会社ごとに異なるため、アコム・プロミスが合わなくても、他社で通過できる可能性は十分にあります。

ここでは、アコム・プロミスを含む大手消費者金融5社を比較し、それぞれの特徴を整理しました。

金利・融資スピード・審査通過率などをチェックし、自分に合った“次の選択肢”を見つけましょう。

| 会社名 | 1位 | 2位 | 3位 | 4位 | 5位 |

|---|---|---|---|---|---|

| アコム | プロミス | アイフル | レイク | SMBCモビット | |

|

|

|

|

|

|

| 実質年利 | 2.4%~17.9% | 2.5%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 借入限度額 | 1~800万円 | 1~800万円 | 1~800万円 | 1~500万円 | 1~800万円 |

| 融資までの期間 (最短) |

20分(※3) | 3分(※3) | 18分 | webで最短15分 融資も可能(※1) |

15分(※2) |

| 審査通過率 | 39.2%(※4) | 非公表 | 30.6%(※5) | 非公表 | 非公表 |

| 公式サイト |

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

※注釈

お申込の状況によってはご希望にそえない場合がございます。

※2:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※3:お申込時間や審査によりご希望に添えない場合がございます。

※4:アコムマンスリーレポート(2025年3月期)より

※5:月次データ | 財務情報 | アイフル株式会社 (2025年2月)

※このランキングは弊社が独自に行ったカードローンのイメージ調査の結果とカードローンの公式サイトの情報、当サイトからの申込数を総合的に判断し、順位をつけています。

ランキングの根拠についてはこちら

1級FP技能士・CFP(R)

アコムやプロミスがダメでも、チャンスはまだあります。審査方針や申込条件は各社で異なるため、同じ情報で申込んでも結果が変わるケースは少なくありません。“自分の条件に合う一社”を見つけることが何より大切です。

アコムとプロミスに関するよくある質問

最高金利に注目しましょう。初回借入時や少額借りる場合、最高金利での借入になる可能性が高いです。

アコムは三菱UFJフィナンシャル・グループ傘下のアコム株式会社、プロミスはSMBCグループのSMBCコンシューマーファイナンス株式会社が運営しています。

どちらも銀行系列の消費者金融になります。

安定した収入があり、20歳以上であれば審査が通る可能性があります。

詳しくは各会社のホームページをご覧ください。

総量規制とは年収の3分の1までしか借入できない制度になります。年収300万円の場合は100万円が融資可能な金額の上限です。