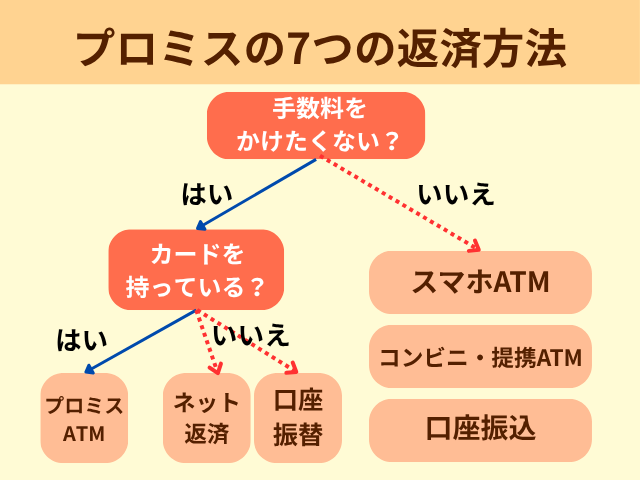

「プロミスってどうやって返済できるの?スマホでできる?ATMいかないとダメ?」

まプロミスでの借入を検討している人の中には、どうやって返済をすればいいのか、毎月いくら返せばいいのか、借りた後のことが気になる人もたくさんいるのではないでしょうか。

そこで本記事では、プロミスの7つの返済方法について解説するとともに、ネット返済や口座振替、コンビニ払いなどの特徴や手数料の有無、対応時間などを比較しました。

また、返済額の早見表や返済シミュレーションを交えているので、返済計画を立てたい人にも安心です。

これからプロミスでの借入れを検討している人も、すでに返済中の人も、ぜひ本記事を活用して「無理なく、損せず」返済できる方法を見つけてください。

詳細はこちら

小学校教員、一般企業等の経理を経て、独学で日商簿記2級とFP2級を取得。現在はフリーランスの金融ライターとして活動中。カードローン・クレジットカードをメインに、これまで執筆してきた記事は100本を超える。子供の教育費のために節約や投資に勤しんでいる。■保有資格

・日商簿記2級

・2級ファイナンシャル・プランニング技能士

■SNS・HP等リンク

プロミスの返済方法は7つ!ATM・ネット・口座振替の違いと使い方を解説

プロミスの返済方法は全部で7つあります。

手数料の有無や返済可能な時間帯、カードの有無など、それぞれ特徴が異なるため、自分に合った方法を選ぶことが大切です。

ここでは、各返済方法の特徴や使い方について解説します。

| 返済方法 | 手数料 | 利用可能時間 | カード不要 | 返済単位 | 利用可能ATM | 特徴 | 注意点 |

|---|---|---|---|---|---|---|---|

| インター ネット返済 |

無料 | 24時間※1 | ○ | 1円単位 | - | 1円単位で 返済可能 |

インターネット バンキングの 利用が条件 |

| 口座振替 | 無料 | 自動(各期日) | ○ | - | - | 返済を忘れない | ・事前申込必須 ・引落日は 原則5日※3 |

| スマホATM | 110~220円 (税込) |

24時間※2 | ○ | 1,000円単位~ | ・セブン銀行 ・ローソン銀行 |

ローンカード 不要で返済可能 |

利用可能ATMが 限られる |

| コンビニ 提携ATM |

110~220円 (税込) |

24時間※1 | × | 1,000円単位~ | ・セブン銀行 ・ローソン銀行 ・ゆうちょ銀行 ・三井住友銀行 ・E-netなど |

原則24時間 365日利用可能 |

カードレス契約 の場合は不可 |

| プロミスATM | 無料 | 7:00~24:00 | × | 1,000円単位~ | 自動契約機内に 設置 (全国約300台) |

手数料無料で 返済できる |

来店する様子を 見られると バレることも |

| 銀行振込 | 各銀行の手数料 | 各銀行の 対応時間 |

○ | 1円単位~ | - | インターネット バンキングを 利用していない 人の選択肢 |

都度、振込みの 手続きが必要 |

| ポイント返済 | 無料 | アプリで随時 | ○ | 1円単位~ | - | 1ポイント1円 として返済可能 |

ポイントだけで 完済は難しい |

※1 日曜23:00~月曜7:00はメンテナンスにより利用不可。

※2 毎週月曜日0:00~7:00、元日は利用不可。

※3 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行に限り5日、15日、25日、末日のいずれかを選択可能。

【インターネット返済】スマホでの操作一つで返済可能

インターネット返済とは、プロミスの会員サイトからインターネットバンキングを利用して返済する方法です。

給与振込口座など、自分が使っている銀行でインターネットバンキングの登録が済んでいれば、誰でも利用できます。

対象となる金融機関は約1,100もあり、大手都市銀行だけでなく地方銀行や信用金庫の口座を使って返済することも可能です。

インターネット返済は基本的に24時間取り扱いが可能で、土日や夜間でも利用できます。

振込手数料は無料なうえ、自宅や出先からもスマホで操作するだけで最短10秒程度で手続きできるため、忙しいビジネスパーソンにとっても利用しやすい方法です。

- 1.会員ページ、またはアプリにログイン

- 2.「ご返済」メニューから金額を入力する

- 3.提携銀行のネットバンキングで決済する

- 4.手続き完了後、即時で返済が反映

※ネットバンキングの契約が必要です(例:三井住友銀行、楽天銀行など)

【口座振替(口フリ)】毎月自動引き落としだから忘れない

口座振替(口フリ)とは、事前に登録した銀行口座から毎月自動引き落としで返済をする方法です。

プロミスの会員サイトから事前設定を済ませれば、返済額分が毎月自動的に引き落とされるため、返済を忘れることがありません。

- 1.会員ページ、またはアプリにログイン

- 2.「口座振替のお手続き」を選択

- 3.口座情報を登録し、返済日を選択

- 4.登録完了後、指定日に自動で引き落とされる

※反映までに数日かかるため、初回は別の方法で返済すると安心です

| 金融機関 | 返済期日 | 借入残高への反映 |

|---|---|---|

| 三井住友銀行 PayPay銀行 三菱UFJ銀行 ゆうちょ銀行 みずほ銀行 |

毎月5日、15日、25日、 末日のいずれか |

即日 |

| 上記以外 | 毎月5日 | 3営業日後 |

さらに、口座振替(口フリ)であれば手数料無料で返済できることもうれしいポイント。

ただし、利用登録する銀行口座によって引落日が異なるため、事前に確認しておきましょう。

口座振替(口フリ)は、毎日が忙しく返済を忘れがちな人におすすめです。ただし、毎月引き落とされる金額は最低返済額のみ。繰上返済をする場合は、ほかの方法で返済しなければならないため注意しましょう。

【スマホATM】セブン銀行やローソン銀行で返済できる

スマホATMとは、セブン銀行ATMもしくはローソン銀行ATMを利用して、プロミスカードを使うことなく、スマートフォン1つで返済できるサービスです。

ATMに表示されるQRコードをアプリで読み込み、アプリに表示されるワンタイム暗証番号などを入力すれば返済できます。

アプリ一つで返済できるため、カードレス契約をした人も利用可能です。利用明細が届いたり記帳されたりすることもないので、家族にバレたくない人も安心して返済できます。

- 1.アプリを起動し「スマホATM」を選択

- 2.ATM画面のQRコードをスマホで読み取り

- 3.アプリに表示される暗証番号をATMに入力

- 4.返済額を投入する

ただし、スマホATMで返済する際は以下の手数料が発生します。複数回に分けて返済すると手数料が大きくなるため、注意しましょう。

| 返済額 | 手数料 |

|---|---|

| 1万円以下の場合 | 110円 |

| 1万円超の場合 | 220円 |

【コンビニ・提携ATM】全国どこでも借入れ・返済が可能

契約時にローンカードを発行した場合は、提携しているコンビニATMや銀行ATMからも返済できます。具体的には、以下のATMで返済可能です。

- セブン銀行

- ローソン銀行

- E-net ATM(ファミリーマート、デイリーヤマザキなど)

- 三井住友銀行

- ゆうちょ銀行 など

返済方法は、ATMにプロミスのローンカードを挿入して暗号番号を入力後、返済金額を投入すれば完了です。

- 1.ローンカードを持参して提携ATMへ来店

- 2.画面案内に従って「ご返済」を選び、金額を入力

- 3.ATMに現金を投入して完了

※カードレス契約者は利用不可です

【プロミスATM】手数料無料で借りられる

ローンカードを発行した人は、プロミスATMでも返済ができます。プロミスATMは主に自動契約機内に設置されており、全国に約300台あります。

プロミスATMの最大の特徴は、手数料無料で返済できること。とくに、プロミスATMが最寄りにある場合は活用しやすい方法です。

- 1.ATMにローンカードを差し込む

- 2.画面案内に従って「ご返済」を選び、金額を入力

- 3.ATMに現金を投入して完了

なお、プロミスATMの営業時間は毎日7:00~24:00※です。ただし、店舗によって営業時間が異なるため、利用の際は事前に確認しておくことをおすすめします。

【銀行振込】インターネットバンキングを利用していない人向け

「振込みで返済したいが、インターネットバンキングを利用していない」といった人は、プロミスが指定する口座への振込みで返済しましょう。

振込先は会員サービス、もしくはプロミスコールへの電話で確認できます。

- 1.会員ページ、またはプロミスコールで振込先を確認

- 2.各銀行のATMから振込手続き

ただし、銀行振込での返済には振込手数料が発生します。無駄な出費を少しでも抑えたい人には不向きです。

【ポイントによる返済】貯めたVポイントを返済にあてられる

プロミスでは、貯めたVポイントを返済に充てることも可能です。

- 1.プロミスアプリで「ポイント返済」を選択

- 2.使用したいVポイント数を指定して返済額に充当

Vポイントとは、SMBCグループ共通のポイントサービスのこと。三井住友カードやSBI証券など、SMBCグループサービスの利用で貯められます。

なお、プロミスの利用でもVポイントを貯められるため、ポイントを有効活用することで返済負担を軽減できます。貯めたポイントは1ポイント=1円として利用可能です。

| ポイント付与条件 | 獲得ポイント数 |

|---|---|

| 返済 | 利息200円につき1ポイント |

| アプリログイン (毎月1回以上) |

10ポイント |

プロミスの返済方法はどれがいい?ケース別に紹介【一覧表あり】

自分に適した返済方法は、「何を重視するか」によって大きく異なります。

ここでは、手数料無料・カードレス・来店不要の3つの観点から、適した返済方法について紹介します。

| ケース別 | 対象の返済方法 |

|---|---|

| 手数料無料で返済したい | インターネット返済 口座振替 プロミスATM ポイント返済 |

| カードレス契約をした場合 | インターネット返済 口座振替 スマホATM 銀行振込 ポイント返済 |

| 来店不要で返済したい | インターネット返済 口座振替 ポイント返済 |

手数料無料で返済したい人におすすめの方法

手数料をかけずに返済したければ、「インターネット返済」「口座振替」「プロミスATM」「ポイント返済」のいずれかを選びましょう。

とくに、口座振替なら毎月の返済日に最低返済額分が自動で引き落とされるため、うっかり忘れによる返済遅延を防げます。

「多めに返済したい」といった場合は、インターネット返済やプロミスATMが役立つでしょう。

なかでも、インターネット返済なら会員ページ、またはプロミスアプリから24時間いつでもボタン1つで返済できるため、忙しくて来店する時間を作れない人にも最適です。

普段からVポイントを貯めている人は、ポイント返済を活用することで、返済による家計負担を抑えられます。

ポイント返済は1ポイント=1円として返済に充てられます。普段から三井住友カードやSBI証券などを利用している人は、活用しやすいでしょう。プロミスで返済すると、利息200円につき1ポイントが付与されるので、貯まったVポイントを活用することも一案です。

カードレス契約をした人が使える返済手段

カードレス契約をした場合、以下いずれかの方法で返済する必要があります。

- インターネット返済

- スマホATM

- 口座振替

- 銀行振込

- ポイント返済

どうしても家族にバレたくない場合は、スマホATMを使って返済しましょう。

スマホATMなら、返済した履歴が銀行口座に記帳されることはなく、万が一家族に通帳を見られても借入れがバレないためです。

契約時にWeb明細の利用登録をしていれば、利用明細書が自宅に届くこともありません。

最寄りのセブン銀行ATM、もしくはローソン銀行ATMにて、まるで銀行口座に入金するように返済できるため、誰かに見られてもプロミスの利用がバレる可能性は低いでしょう。

ただし、返済のたびに手数料が発生するため、少しでも負担を抑えたければ「インターネット返済」や「口座振替」「ポイント返済」を利用しましょう。

来店不要で返済したい人におすすめの方法

「仕事で忙しく来店する時間を作れない」といった人は、返済手続きがWeb上で完結する以下いずれかの方法で返済しましょう。

- インターネット返済

- 口座振替(口フリ)

毎月の返済は「口座振替(口フリ)」で進め、追加で返済する場合は「インターネット返済」を利用するといった方法も一案です。

上記の方法なら毎月の返済を忘れずに済むうえ、着実に元金を減らせます。

プロミスの返済金額は残高で変わる|計算方法と最低返済額一覧

プロミスの返済方式は「残高スライド元利定額返済方式」であり、毎月の返済額は借入残高によって変動します。

とはいえ、最低返済額以上の返済も可能で、一括返済をすればより多くの利息額を軽減できます。

返済方法によっては1円単位での返済に対応していないケースもありますが、払いすぎた分はきちんと返金されるため安心です。

ここでは、プロミスの返済額や一括返済の方法、端数が出た場合の対処法について解説します。

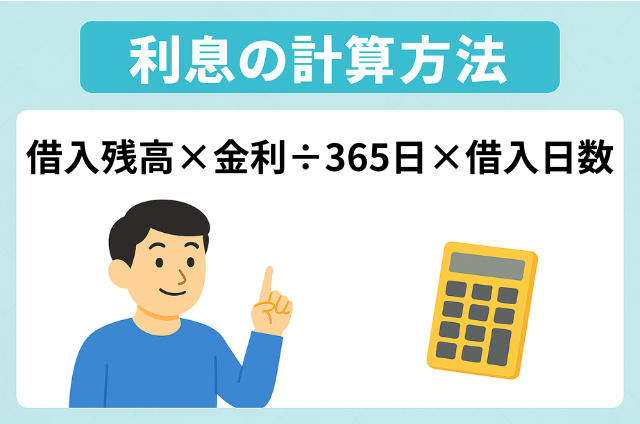

プロミスの利息・最低返済額は?計算方法を具体例付きで解説

プロミスの利息は、借入残高や適用金利によって決まります。利息の算出方法は、以下のとおりです。

利息=利用金額 × 年利 × 利用日数 ÷ 365日(うるう年は366日)

たとえば、50万円を年18.0%の金利で借りて30日後に一括返済した場合、発生する利息は7,500円です。総返済額は借入額に利息を足して計算するので、507,500円となります。

ただし、支払う利息額は毎月の返済額によっても大きく変わります。

利息は借入残高に対して毎日発生するもの。たとえば、50万円を年18.0%の金利で借りた場合、借入れ後すぐに30万円を返済すると、残りの期間は20万円に対してのみ利息が発生する仕組みです。

プロミスの最低返済額は、以下の計算式で算出します。

借入後の残高 × 一定の割合

| 借入れ後残高 | 適用利率 | 返済金額 | 返済回数 |

|---|---|---|---|

| 30万円以下 | 3.61% | 借入残高×3.61% (1000円未満切り上げ) |

~36回 |

| 30万円超過~ 100万円以下 |

2.53% | 借入残高×2.53% (1000円未満切り上げ) |

~60回 |

| 100万円超過 | 1.99% | 借入残高×1.99% (1000円未満切り上げ) |

~80回 |

たとえば、借入後の残高が10万円の場合、最低返済額は4,000円※となります。

なお、プロミスの最低返済額は「借入後の残高」によって設定されることに注意が必要です。

たとえ返済を進めて借入残高が大きく減ったとしても、毎月の最低返済額は変わりません。

毎月の返済額を変えたければ、繰り上げ返済をしたあとに、再度借入れする必要があります。

| 利用者の行動 | 借入残高 | 最低返済額/月 |

|---|---|---|

| 初回の借入れ | 50万円 | 13,000円 |

| 30万円の繰り上げ返済 | 20万円 | 13,000円 |

| 2回目の借入れ(1万円) | 21万円 | 8,000円 |

借入残高別の最低返済額一覧【10万~100万円】

下表は、10~100万円まで借入残高別にプロミスの最低返済額をまとめたものです。

| 借入残高 | 最低返済額(目安) |

|---|---|

| 10万円 | 4,000円 |

| 20万円 | 8,000円 |

| 30万円 | 11,000円 |

| 40万円 | 11,000円 |

| 50万円 | 13,000円 |

| 60万円 | 16,000円 |

| 70万円 | 18,000円 |

| 80万円 | 21,000円 |

| 90万円 | 23,000円 |

| 100万円 | 26,000円 |

なお、計算式で算出される返済額は、その月に返済しなければならない最低限の金額です。

手持ちの資金に余裕がある場合は、返済額以上の金額を返済することで、予定よりも早い完済を目指せます。

プロミスの返済額は他社と比べて少ない?主要カードローンと比較

プロミスの最低返済額は、他社と比較しても同程度であることが分かります。

| プロミス | アイフル | レイク | SMBCモビット | dスマホローン | |

|---|---|---|---|---|---|

| 残高5万円 | 2,000円 | 4,000円 | 4,000円 | 2,000円 | 2,000円 |

| 残高10万円 | 4,000円 | 4,000円 | 4,000円 | 4,000円 | 4,000円 |

| 残高20万円 | 8,000円 | 8,000円 | 8,000円 | 8,000円 | 8,000円 |

なかでも、プロミスとSMBCモビット、dスマホローンは4,000円未満の返済にも対応ており、少額融資を受けた際の返済負担を軽減できます。

ただし、最低返済額が低い分、返済期間が長引きやすく、結果的に利息総額が増える点には注意が必要です。

プロミスで一括返済すると利息はいくら減る?手順も紹介

お金に余裕があるときは、一括返済をすることで支払う利息額を大幅に軽減できます。

どれくらい利息を減らせるのかは、借入残高や一括返済をするタイミングによって異なります。

たとえば、借入れから30日後に一括返済した場合と、月々に最低返済額のみ支払った場合の利息差額は、以下のとおりです。

| 借入残高 | 金利(実質年率) | 一括返済した場合 | 最低返済額のみ 返済した場合 |

利息差額 |

|---|---|---|---|---|

| 10万円 | 年18.0% | 1,500円 | 26,260円 | 24,760円 |

| 30万円 | 年18.0% | 4,500円 | 88,683円 | 84,183円 |

| 50万円 | 年18.0% | 7,500円 | 251,057円 | 243.557円 |

| 100万円 | 年15.0% | 12,500円 | 421,355円 | 408,855円 |

なお、利息は「借入日数」によって決まるため、早く返済するほど負担を減らせます。

一括返済の手続きは、以下いずれかの方法で行いましょう。

| カードの有無 | 一括返済に対応する返済方法 |

|---|---|

| カードレス契約の人 | インターネット返済 スマホATM 銀行振込 |

| ローンカードがある人 | インターネット返済 スマホATM コンビニ・提携ATM プロミスATM 銀行振込 |

一括返済をする手順は、毎月の返済と同じです。借入残高分の全額を返済に充てれば、一括返済をしたとみなされます。

一括返済時には「借入残高+利息」を支払う必要があります。返済手続きをするタイミングや返済方法によって、残額が異なる可能性があるため、まずはプロミスコール(0120-24-0365)で確認することをおすすめします。

返済で端数が出たときの対処法丨払いすぎた場合は返金される?

コンビニなどの提携ATM、およびプロミスATMで返済する際は、1,000円単位以上の返済となるため、残債に端数が出ることがあります。

その場合は、以下いずれかの方法で返済を進めましょう。

- インターネット返済や銀行振込で残債を支払う

- 残債より多い金額を支払う

仮に払いすぎたとしても、超過分は以下いずれかの方法で返金してもらえるため安心です。

- 銀行振込による返金

- 郵送による返金

- 次回の借入時に充当

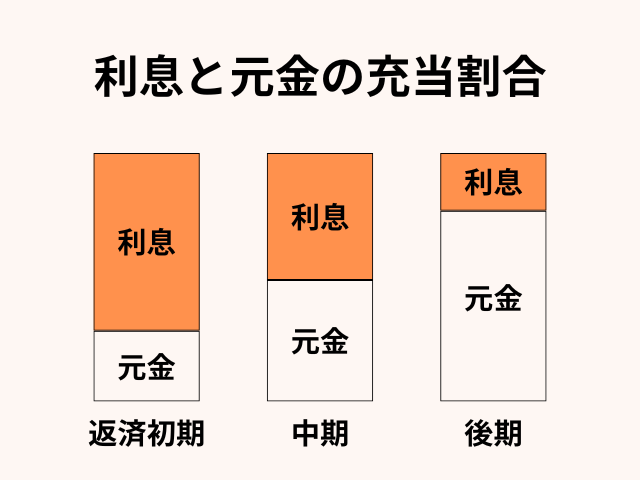

返済額が「おかしい」と思ったら?元金が減らない理由を解説

なかには、「毎月返しているのに元金が全然減らない」「返済しているのにおかしい…」と感じている人もいるでしょう。

返済しているにもかかわらず元金があまり減っていない理由は、初期の返済時には返済額のほとんどが利息に充当されるためです。

借入れ直後は残高が大きく、その分利息も膨らみやすいことから、元金が減りにくくなっています。

たとえば、プロミスで50万円を借りた場合の返済額の内訳は以下のとおりです。

| 返済回数 | 元金充当 | 利息充当 | 借入残高 |

|---|---|---|---|

| 1回目 | 5,584円 | 7,416円 | 494,416円 |

| 2回目 | 5,667円 | 7,333円 | 488,749円 |

| 3回目 | 5,751円 | 7,249円 | 482,998円 |

| 4回目 | 5,836円 | 7,164円 | 477,162円 |

| 5回目 | 5,923円 | 7,077円 | 471,239円 |

ご覧の通り、返済が進むにつれて元金充当分が増えていきます。利息の負担を少しでも抑えたければ積極的に繰り上げ返済をして、借入残高を少しでも減らすことが大切です。

借入額別の返済シミュレーション|10万・30万・50万円の返済総額と回数

実際に、プロミスでお金を借りると「どれくらいの返済総額になるのか」「完済はいつなのか?」と気になる人もいるでしょう。

プロミスの返済総額や返済期間は、毎月の返済額によっても大きく異なります。

そこでここでは、以下3つの借入額をもとに、返済回数や返済総額をシミュレーションします。

【プロミスの返済額】10万円を借りた場合(年利18.0%)

プロミスで10万円を年18.0%の金利で借入れした場合、返済総額および返済期間は以下のとおりです。

| 返済額/月 | 返済回数 | 返済総額 |

|---|---|---|

| 4,000円 (最低返済額) |

32回 (2年8ヵ月) |

126,279円 |

| 8,000円 | 14回 (1年2ヵ月) |

111,573円 |

| 10,000円 | 11回 (11ヵ月) |

109,162円 |

| 15,000円 | 8回 (8ヵ月) |

106,157円 |

| 20,000円 | 6回 (6ヵ月) |

104,753円 |

参照:ご返済シミュレーション丨プロミス

たとえば、月々に最低返済額(4,000円)のみ返済した場合、返済期間は2年8ヵ月となり、総額126,279円を返済することになります。

上表からも分かるとおり、毎月の返済額が少ないほど返済期間が長引き、返済総額も増えるため、支払う利息を抑えたければ少しでも多めに返済することが大切です。

【プロミスの返済額】30万円を借りた場合(年利18.0%)

続いて、30万円を借りた場合の返済総額・期間は以下のとおりです。

| 返済額/月 | 返済回数 | 返済総額 |

|---|---|---|

| 11,000円 (最低返済額) |

36回 (3年) |

388,706円 |

| 15,000円 | 24回 (2年) |

359,348円 |

| 20,000円 | 18回 (1年6ヵ月) |

342,415円 |

| 25,000円 | 14回 (1年2ヵ月) |

333,267円 |

| 30,000円 | 11回 (11ヵ月) |

327,487円 |

参照:ご返済シミュレーション丨プロミス

年18.0%の金利で30万円を借りて、月々に最低返済額(11,000円)のみ返済した場合、総返済額は388,706円となります。

借入額が高くなるほど、返済総額も比例して高くなるので、計画的に借入れすることが大切です。

「多めに返したほうがいいのは分かってるけど、月々の負担が大きいのは不安」という声を多く聞きます。まずは最低返済額で始めて、余裕がある月だけ繰上返済するのも、現実的な方法の一つです。

【プロミスの返済額】50万円を借りた場合(年利18.0%)

最後に、プロミスで年18.0%の金利で50万円を借りた場合の返済総額、および返済期間を見てみましょう。

| 返済額/月 | 返済回数 | 返済総額 |

|---|---|---|

| 13,000円 (最低返済額) |

58回 (4年10ヵ月) |

751,102円 |

| 15,000円 | 47回 (3年11ヵ月) |

698,360円 |

| 20,000円 | 32回 (2年8ヵ月) |

631,396円 |

| 25,000円 | 24回 (2年) |

598,913円 |

| 30,000円 | 20回 (1年8ヵ月) |

579,717円 |

参照:ご返済シミュレーション丨プロミス

50万円を借りて月々に最低返済額(13,000円)のみ返済する場合、総返済額は751,102円となり、利息だけで20万円以上の支払いとなります。

借入額が大きくなるほど返済総額も膨らむので、本当に必要な金額だけを借りるように徹底しましょう。

返済日を忘れた場合はどうなる?うっかりミスを防ぐコツ

うっかり返済日を忘れてしまい、あとから焦って対応した経験がある人も少なくありません。

プロミスでは、返済期日を過ぎてしまうと遅延損害金が発生し、信用情報にも影響を及ぼす可能性があります。

とはいえ、アプリの通知機能や事前の期日変更申請などをしておけば、返済遅れを未然に防ぐことが可能です。

ここでは、返済日を忘れないためのコツと、返済が遅れたときの対処法について解説します。

返済日を忘れないためのコツ|メール設定で安心

返済日を忘れてしまうのを防ぐためには、プロミスが提供するリマインド機能を活用しましょう。

プロミスアプリ、または会員サイトから通知メールが届くように設定をしておけば、返済忘れを未然に防げます。

- 1.プロミス会員サービス、またはアプリにログイン

- 2.「ご返済日お知らせメールの設定を選択」をタップ

- 3.配信希望日と配信希望時間帯を入力

- 4.設定完了

また、返済方法として口座振替(口フリ)を設定しておくと、自動引き落としで返済漏れを防げるためおすすめです。

返済日前日に通知が来るだけで、慌てることなく支払いに間に合わせられます。手間もほとんどかからないので、最初に設定しておくと安心です。とくに、仕事などで忙しいビジネスパーソンや、返済先が複数ある人は活用することをおすすめします。

返済に遅れたときの対応方法|信用情報への影響はある?

万が一、返済期日を過ぎてしまった場合でも、まずはプロミスへ電話をかけて相談することが大切です。

- 1.プロミスへ連絡(0120-24-0365)を入れる

- 2.返済が遅れた理由を話す

- 3.返済期日を約束する

- 4.約束した返済期日までに返済をする

もし返済日前に返済が遅れることが分かった場合は、事前に返済期日を引き延ばすことも可能です。

アプリや会員サイト、もしくはプロミスコールで手続きをし、返済期日の延長手続きをしましょう。

ただし、返済日を延長した際には、通常の返済とは別に遅延損害金(借入残高に対して年20.0%)が発生する点には注意が必要です。

遅延損害金は返済が遅れた日数に対して毎日発生するため、損失を最小限に抑えるためにも早めの返済を心がけましょう。

| 借入額 | 1日遅れの遅延損害金(年20.0%) |

|---|---|

| 10万円 | 約54円 |

| 30万円 | 約164円 |

| 50万円 | 約273円 |

なお、プロミスの返済が遅れたからといって、すぐに信用情報に傷がつくわけではありません。

数日~2週間程度の返済遅延であれば、その後、きちんと支払えば今後のローンやクレジットカードの審査に大きな影響を与えることはないでしょう。

ただし、61日以上または3ヵ月以上に渡って滞納した場合、信用情報機関(CIC・JICCなど)に異動情報として登録されます。

異動情報が登録されると、滞納解消から5年間は各種ローンやクレジットカードの審査に通らなくなるため、注意が必要です。

プロミスの返済に関するよくある質問(Q&A)

プロミスの返済方法に関するよくある質問を集めました。それぞれ詳しく解説するので参考にしてください。