「アコムに申し込みたいけれど、会社に電話がかかってきたらどうしよう…」そんな不安から、申込みをためらっている人もいるでしょう。

結論、アコムでは原則として、勤務先への在籍確認の電話はありません。そのため、職場にバレないか心配な人でも安心して借りることができます。

審査の内容によっては、例外的に電話確認が必要になることもありますが、その場合も事前に申込者へ連絡があります。そのうえ、書類での在籍確認や電話の時間を指定できるなど、アコムでは柔軟な対応をしてもらえるため、会社にバレることはありません。

本記事では、具体的にどうすれば会社にバレずにアコムでお金を借りることができるのか、在籍確認の仕組みや注意点、流れについても解説しています。

実際の口コミや審査に落ちた人の共通点も紹介しているため、勤続年数が短い人や、初めてカードローンを利用する人でも、安心して申し込めます。

詳細はこちら

小学校教員、一般企業等の経理を経て、独学で日商簿記2級とFP2級を取得。現在はフリーランスの金融ライターとして活動中。カードローン・クレジットカードをメインに、これまで執筆してきた記事は100本を超える。子供の教育費のために節約や投資に勤しんでいる。■保有資格

・日商簿記2級

・2級ファイナンシャル・プランニング技能士

■SNS・HP等リンク

他にも在籍確認なしで借りられるカードローンが知りたい!という人は、在籍確認なしのカードローンについての解説記事もおすすめです。この記事ではアコム以外にも、原則在籍確認なしでお金を借りられるカードローンについて紹介しています。

アコムは原則、お勤め先へ在籍確認の電話なし!職場にバレずに借りられる理由

「会社に電話されて、バレるのが怖い…」

そんな不安を抱える人にとって、在籍確認の方法は非常に重要なポイントです。

アコムでは、原則として勤務先への電話連絡による在籍確認は行われておらず、書類の提出だけで在籍確認が完了するケースがほとんどです。

アコムでは原則、電話による在籍確認を実施しません。

引用:アコム公式

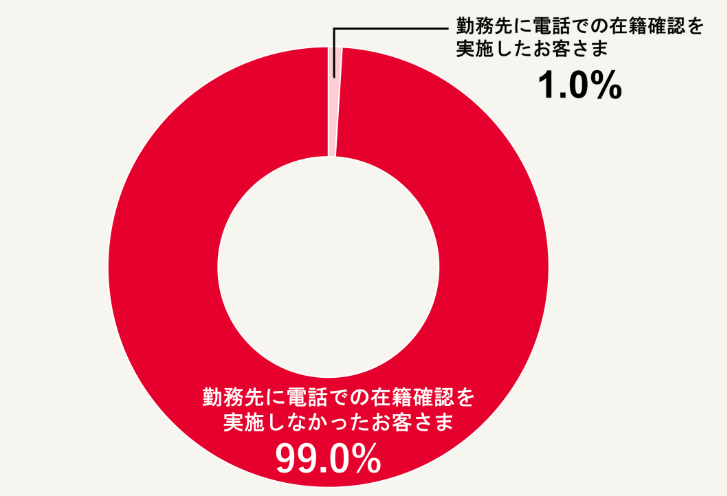

実際、アコムに申し込んだ人の99% が電話による在籍確認なしで審査が完了しています。

では、なぜ電話による在籍確認を避けられるのか、その理由と、実際に必要となる書類について詳しく解説します。

勤め先には絶対バレたくない!という人は会社にバレずにお金を借りる方法についての解説記事もおすすめです。この記事ではアコム以外にも、在籍確認原則無しで借りられるカードローンを紹介しています。

なぜ電話確認を避けられる?貸金業法では在籍確認の方法に決まりがない

アコムでは、原則としてお勤め先への在籍確認の電話は行っていません。

金融機関が個人にお金を貸し出す際は、返済能力を調査することが法律によって義務付けられており、在籍確認もその一環として行われます。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

しかし、在籍確認の方法について明確な規定はありません。

つまり、電話連絡でなければならないという決まりはなく、書類や申告内容で勤務実態を確認する方法も認められているのです。

そのため、アコムでは原則として勤務先に直接連絡することはなく、書類提出などの代替手段によって在籍確認を完了しています。

これまで「アコムから職場に電話が来た」というケースを多数調査しましたが、近年ではほとんどの人が「書類だけで済んだ」と話しています。よほどの事情がない限り、電話は避けられるというのが実情です。

アコムの在籍確認で必要な書類

アコムに申し込んだあとは、在籍確認をするために本人確認書類や収入証明書類の提出が求められます。

以下はアコムに申し込む際に、必要となる書類の一例です。

- 運転免許証

- マイナンバーカード

- パスポート

- (交付を受けていない方は)資格確認書

運転免許証だけでお金を借りることもできるので、外出先でも気軽に申し込めます。

ただし、借入希望額が50万円を超える場合や、他社を含む借入れ総額が100万円を超える場合は、収入証明書類の提出も必要です。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

上記に該当しない人でも、就業状況を把握する目的で収入証明書類の提出を求められることもあります。あらかじめ用意しておくと安心です。

- 源泉徴収票

- 給与明細書

- 市民税・県民税額決定通知書

- 所得証明書

- 確定申告書・青色申告書・収支内訳書

アコムの在籍確認で電話連絡が必要になるケースとは?

「原則、お勤め先へ在籍確認の電話なし」と公言しているアコムですが、ごく一部の人には職場に電話連絡が行われる場合があります。

これは、アコムが慎重に返済能力を判断するためであり、やむを得ないケースに限定されています。

以下では、電話による在籍確認が必要になる代表的な4つのパターンについて解説します。

提出書類に不備がある場合

申込時に提出しなければならない書類に不備があったり、記載内容に誤りがあったりすると、電話による在籍確認を回避できない可能性があります。

アコムでは申込者が申告した内容や提出書類、信用情報などから融資可否を判断していますが、書類不備があると正確な返済能力を確認できないためです。

とくに、以下のようなケースでは電話確認が行われる可能性があります。

- 提出した住所や勤務先が申告と一致しない

- 資格確認書に会社名が記載されていない

- 数年前の書類(源泉徴収票など)を提出した

- ファイルが不鮮明で名前などが読み取れない

アコムに限らず、カードローンに申し込む際は、最新の情報が記載されている書類が必要となります。

書類を提出する前に、会社名や住所、有効期限などに問題がないか確認しておきましょう。

勤務先に電話しないと在籍が確認できない場合

勤務先の記載内容が曖昧だったり、在籍証明につながる情報が不足していたりすると、勤務先への電話確認を回避できない可能性があります。

「勤務先に電話しないと在籍が確認できない」と判断されやすいケースは、以下のとおりです。

- 派遣社員で「派遣元」と「派遣先」が曖昧

- 雇用形態が特殊(業務委託、日雇いなど)

- 提出書類に「勤務先名」の記載がない など

このような場合、アコム側が実際に在籍しているかどうかを確認する必要があるため、電話確認が行われやすくなります。

借入額が大きい場合や増額審査を受けるとき

借入希望額が大きくなるほど、より高い返済能力が必要となることから、勤務実態を確認するために電話連絡が入る可能性が高まります。

実際、以下に該当する場合は、貸金業法によって収入証明書類の提出が義務付けられており、より審査が厳正に行われると想定されます。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

もし収入証明書類だけでは不十分だと判断されると、電話による在籍確認を回避できないこともあるでしょう。

また、アコムで増額審査を受ける際も注意が必要です。

初回契約時には電話による在籍確認なしで審査が完了したとしても、増額申請時に以下のような変化があると、勤務先に電話がかかってくる可能性があります。

- 転職により勤務先が変わっている場合

- 収入や職種に大きな変化があった場合

- 前回提出した書類が古い場合 など

限度額の引き上げを希望する場合、初回契約時より高い返済能力が求められます。

初回契約時に比べて小規模な企業に転職した場合や、年収が下がっている場合は、電話確認が行われやすいだけでなく、審査に通らないこともあるため注意しましょう。

転職直後などで勤続年数が短い場合

アコムの審査では「安定した収入」が重要視されるため、転職して日が浅い人や、勤続年数が1年未満の人は、電話による在籍確認が行われることがあります。

勤続年数が短い人は早期退職のリスクがあり、「継続して返済できない可能性が高い」と判断されやすいためです。

たとえば、以下に該当する人は電話確認を回避できない可能性があります。

- 入社から1ヵ月未満で申し込んだ場合

- 新しい職場で働き始めていない場合

- 転職を繰り返している場合

今すぐお金が必要な場合は、借入希望額を50万円未満に設定して申し込んだあと、アコムへ電話をかけて相談してみましょう。

場合によっては、内定通知書や雇用契約書を提出することで、電話確認を回避できる可能性があります。

もし今すぐお金が必要な状況でないなら、今の職場でもう少し働いてから申し込むことも一案です。アコムは、Web申込みなら最短20分※で融資を受けられます。スピーディーに借りられるため、少しでも勤続期間を延ばしてから申し込むとよいでしょう。

※お申込時間や審査によりご希望に添えない場合がございます。

本当にアコムは在籍確認なし?口コミを分析

本当にアコムは原則、お勤め先へ在籍確認の電話なしで審査が完了するのか、気になる人も多いでしょう。

そこで、ここでは実際にアコムに申し込んだ人の口コミを紹介します。

インターネットで申し込み、メールで連絡下さいとの事。直ぐに電話して、いろいろいろ聞かれ、この申し込みで審査通るとの事、免許証を携帯から提出して下さいとの事。4時間後位に最後の確認の電話。電話終了後、2~3分後にメールで連絡審査落ち???

引用:みん評

職場先に電話をしてからの審査。結果を聞いたら借りる事ができませんでした。確実に借りれるとゆう結果がわかっている時にだけ電話をして欲しい。職場に行ってから電話があったと言われたが、審査に落ちたのに後からそれを聞かされると気分を害する。

引用:みん評

勤務先に電話がかかってくることがずーっと気になっていました!アコムの審査は職場での在籍確認があるって聞いていたので。確かに電話はかかってきましたが、名前を確認したくらいの短い電話でした。

引用:みん評

アコムから在籍確認の電話がかかってきた人の口コミを見ると、審査の終盤で会社に電話がかかってきていることが分かります。

また、在籍確認のあとに審査落ちの連絡が届いている人もいることから、審査に通るかどうか微妙な人ほど在籍確認の電話がかかってきやすいと推測されます。

アコムの在籍確認の有無を様々なケースでチェック

アコムでは、原則お勤め先へ在籍確認の電話を行わない旨を公表していますが、アルバイトやパート、派遣社員などが申し込む場合はどうなるのか、気になる人もいるでしょう。

また、借入れ希望額が高額になるケースや、増額を検討している人にとっても在籍確認の有無は気になります。

ここでは、ケース別にアコムの在籍確認の有無について確認してみましょう。

借入額100万円を超えると在籍確認の電話はある?

借入れ額が100万円を超える場合でも、アコムでは原則、お勤め先へ在籍確認の電話なしです。

ただし、借入れ希望額が少額である人に比べると、在籍確認の電話がかかってきやすいでしょう。

借入れ額が高額であるほど、より高い返済能力が求められるためです。

実際、以下いずれかに該当する人は収入証明書類の提出が必要となっており、収入や勤務先などが入念にチェックされると考えられます。

- 借入れ希望額が50万円を超える人

- 他社を含む借入れ総額が100万円を超える人

電話による在籍確認を回避したい場合、まずは借入れ希望額を50万円以下にとどめ、契約後に増額審査を受けるとよいでしょう。

増額審査の際は在籍確認はある?

増額審査の際は、原則お勤め先へ籍確認の電話は行われません。

アコムに新規で申し込んだ際に、在籍確認が完了しているためです。

ただし、転職などで新規契約時から勤務先が変わっている場合は、在籍確認が行われる可能性があります。

在籍確認の電話を回避したければ、増額を申し込む前に相談しておくと安心です。

アルバイト・パートの場合、在籍確認の電話はある?

雇用形態がアルバイトやパートの場合でも、原則お勤め先へ在籍確認の電話なしです。

雇用形態が正社員や契約社員などの場合と同様、必要だと判断された場合に限り電話確認が行われます。

電話確認が必要だと判断された場合でも、その際は事前に知らせてもらえるので、無断でアルバイト・パート先に連絡が入ることはありません。

主婦(主夫)の場合、在籍確認の電話はある?

主婦(主夫)がアコムに申し込む場合も、原則、お勤め先へ在籍確認の電話なしです。

たとえば、内職やハンドメイドなどの販売で小遣い程度の稼ぎしかない主婦でも、基本的には在籍確認の電話連絡なしで審査が完了します。

万が一、電話による在籍確認が必要だと判断された場合は、電話をかけてもらう時間を指定するなど相談することも可能です。

派遣社員の場合、派遣元と派遣先のどちらに在籍確認の電話がある?

派遣社員の場合、基本的に在籍確認の電話は派遣元にかかってきます。

ただし、派遣会社では多くの派遣社員を抱えており、すべての社員を把握できているわけではありません。

そのため、事前相談がない限り、在籍確認の電話に対応しない旨を公表している派遣会社もあります。

第三者の方より在籍確認が入った場合、ご本人様から事前の連絡をいただいている場合のみ対応しています。

派遣社員がアコムに申し込む際は、あらかじめ「派遣元の都合で電話による在籍確認ができない」旨を伝えておくとよいでしょう。

個人事業主の場合、在籍確認の電話はどうなる?

申込み者が自営業、もしくは個人事業主の場合、在籍確認の電話は事業所の連絡先として登録されている電話番号にかかってきます。

たとえば、事業所の連絡先が自分の携帯電話の番号である場合は、自分の携帯に電話がかかってきます。

自宅とは別に事業所を構えており、そこの電話番号を伝えた場合は、事業所に在籍確認の電話連絡が入ります。

個人事業主の場合、事業の実態が分かる請求書や領収書、確定申告書などの提出を求められることもあるため、あらかじめ用意しておくと安心です。

直近で転職した場合は在籍確認の電話が行われやすい?

直近で転職した場合は、勤続年数が長い人に比べて電話による在籍確認が行われやすいと考えられます。

転職したばかりの人は早期離職が懸念されることから、返済能力を入念にチェックする必要があるためです。

とくに、転職を繰り返している人は在籍確認の電話がかかってきやすいでしょう。

どうしても職場への電話連絡を回避したければ、今の職場で6ヵ月ほど働いてからアコムに申し込みましょう。

アコムの電話による在籍確認がある場合は個人名で行われる

.jpg?v=1738098076)

アコムの審査で電話による在籍確認を回避できない場合でも、担当者の個人名で電話がかかってくるため安心です。

担当者が「アコム」の社名を名乗ることはないので、万が一電話による在籍確認を回避できない場合でも、会社の人に借入れがバレる可能性は低いでしょう。

もちろん、アコムの担当者が会社の人に詳細を伝えることもありません。

では、在籍確認の電話がかかってくる場合はどのように行われるのかを解説しましょう。

職場の人が電話対応した場合でも契約内容を伝えない

アコムは、勤務先に電話による在籍確認を行う場合でも、申込者のプライバシーに最大限配慮し、契約内容などの個人情報を第三者に伝えることは決してありません。

個人情報保護法の観点から、顧客の個人情報を厳重に管理する義務があるからです。

具体的には、電話連絡は担当者の個人名で行われ、アコムからの電話であることを悟られないように配慮されます。

また、仮に申込者以外の人が電話に出た場合でも、アコムの社名や契約内容、借入れに関する情報は一切伝えられません。

アコムの在籍確認の時間は1~2分程度!本人不在でも問題なし

アコムが申込者の勤務先に電話連絡をする目的は、あくまでも「在籍確認」です。

申込者が在籍していることを確認できれば目的は達成されますので、1~2分程度で済みます。

場合によっては、仕事上の連絡という印象を与えるためにも、多少のやり取りが行われることもあるでしょう。

しかし、原則として申込者の方が「はい」、「いいえ」のどちらかで答えられるような簡単な質問がされるので、担当者の質問等にしたがうだけで終了します。

同僚や上司が近くにいる場合でも、アコムに申し込んだことがバレる可能性は低いといえるでしょう。

在籍確認の電話の会話例

在籍確認の電話がかかってきた際の会話例は、以下のとおりです。

- アコム:〇〇(個人名)と申しますが、△△(申込み者)様はご在籍でしょうか?

- 職場の人:△△ですね、少々お待ち下さい。

- 申込み者:お電話変わりました、△△です。

- アコム:△△さまご本人様でいらっしゃいますか?

- 申込み者:はい、そうです。

- アコム:今回はカードローンの在籍確認としてご連絡させていただきました。これにて、在籍確認は終了です。

もし申込者本人が勤務先にいない場合でも、会社の人から「不在です」という回答をもらえれば在籍確認は完了します。

コールセンターに相談すれば在籍確認の電話の時間を指定できる可能性がある

在籍確認の電話連絡が行われる場合、アコムコールセンターに事前相談の連絡をすることで、在籍確認の時間を指定できる可能性があります。

時間指定ができれば自分が電話を受ける可能性が高くなり、より安心です。

- 0120-07-1000

Web申込みの場合は、この事前相談も合わせて行っておけば自分が希望した時間に電話連絡を受けられます。

ただし、夜勤や早朝勤務など、極端な時間を指定した場合など、希望が通らないケースもありますので注意しましょう。

アコムの在籍確認は申込方法によってタイミングが異なる

電話による在籍確認が行われる場合、申込み方法によって、在籍確認のタイミングに多少の差があります。

それぞれどのタイミングで行われるのか、契約から在籍確認までの流れを解説します。

【Web申込の場合】アコムの在籍確認は本人確認の後に実施される

Web申込みやスマホアプリからの申込みでは、本人確認の後に在籍確認が行われます。具体的には以下の手順とタイミングになります。

- 必要書類を用意する

- 申し込みフォームに必要事項を記入する

- 必要書類を提出する

- 必要な場合ここのタイミングで電話による在籍確認が行われる

- 審査を受ける

- 審査の結果契約に進む

- 契約後借り入れが可能になる

Web申込の場合、申込内容と提出書類で審査を行うため、それらがそろったタイミングで在籍確認が必要かどうかを判断します。

電話による在籍確認が必要であると判断された場合は、アコムから申込者に連絡が届き、同意を求められる流れになります。

【自動契約機(むじんくん)の場合】在籍確認は契約中に行われる

自動契約機(むじんくん)から申込む場合は、審査後の契約中に在籍確認が行われます。具体的には、以下の手順とタイミングになります。

- 必要書類を準備する

- 申し込みをする自動契約機(むじんくん)に行く

- 自動契約機(むじんくん)で申込書と必要書類を提出

- 審査

- 必要であればここのタイミングで電話による在籍確認が行われる

- 契約

- 契約後借り入れ可能

自動契約機(むじんくん)を利用する場合は、必要書類を用意して近くの自動契約機(むじんくん)に出向きましょう。

自動契約機(むじんくん)では基本的に機械の指示通りに進めれば問題ありません。

また、自動契約機(むじんくん)では受付担当者と直接通話することもできるので、不明点があれば電話確認しましょう。

申し込み完了後に審査が行われ、審査に通過すれば契約に進みますが、このタイミングで在籍確認の電話連絡が行われます。

原則として審査には通過しているものの、最終確認で電話連絡が必要になるケースとなります。

【電話申込の場合】在籍確認は書類提出後に行われる

電話申込の場合は書類提出後に在籍確認が行われます。具体的には、以下の手順とタイミングです。

- アコムコールセンターに電話し申込書類を郵送してもらう

- 申込書類に記入する

- 必要書類の写しを準備する

- 申込書と必要書類の写しを郵送する

- 審査

- 必要であればここのタイミングで電話による在籍確認が行われる

- 契約

- 借り入れ可能

電話申込の場合は、必要書類を申込書を郵送し、審査を行うタイミングで電話確認が行われます。

借入れは、希望口座への振込みを電話で依頼することも可能ですし、後日送られてくるローンカードを利用した借入れも可能です。

ローンカードは希望すれば近隣の自動契約機(むじんくん)から受け取ることもできます。

アコムの在籍確認で審査に落ちてしまう原因

アコムの審査で電話による在籍確認が行われても審査に落ちてしまうケースはあります。なぜ審査に落ちてしまうのか、その主な原因を4つ解説します。

提出書類に不備があると審査が遅れたり落ちたりする可能性がある

アコムの審査に落ちてしまう理由の一つに、提出書類の不備が挙げられます。

提出書類に不備があると、返済能力を正確に確認できないためです。また、正しい情報かどうかを判断するのに時間がかかるため、審査時間が長引く理由にもなります。

提出書類に不備があるケースの一例は、以下のとおりです。

- 提出書類の記入内容に誤りや漏れがある

- 書類によって現住所が違う

- 本人確認書類として有効な書類を提出していない

- 収入証明書として最新の書類を提出していない

これらの場合、アコムは申込者に対して書類の再提出や追加情報の提出を求めることになります。

しかし、その対応が遅れたり、求められた書類を揃えることができなかったりすると、審査落ちにつながる可能性が高まります。

したがって、アコムの審査を受ける際には、提出書類に不備がないかきちんと確認することが重要です。

申告内容に虚偽があると審査に落ちる可能性がある

申告内容に虚偽があると、審査に落ちる可能性が高まります。

嘘をつかなければならないほど、お金に困っている状態だと判断される可能性があるためです。

漢字の誤りや軽微な入力ミスなら、訂正を求められるだけで済みます。

しかし、年収や他社借入れ額を偽って申告した場合はアコムから信用を得られず、審査に落ちる可能性が高まります。

虚偽申告は審査の過程で必ず発覚するため、申込み時には必ず正確な情報を入力しましょう。

勤め先に電話がつながらないと審査が進まない場合がある

アコムの審査に落ちてしまう理由の一つに、勤務先に電話がつながらない状況が挙げられます。

アコムは原則、お勤め先へ在籍確認の電話を行いませんが、審査の結果、在籍確認が必要と判断された場合、勤務先に電話連絡を行います。

この際、勤務先が営業時間外であったり、担当者が不在であったりして電話がつながらないと、在籍確認が完了せず、審査が進みません。

在籍確認ができないからといって、その時点ですぐに審査落ちになるとは限りませんが、少なくとも審査時間が長くなるのは間違いありません。

アコムの審査を受ける際には、事前に勤務先の営業時間や担当者の在席状況などを確認しておくと良いでしょう。

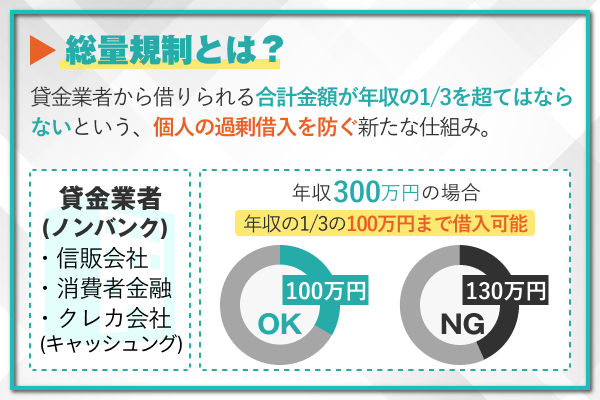

借入額が総量規制を超えていると審査落ちになる

アコムの審査に落ちる理由の一つに、借入額が総量規制を超えていることが挙げられます。

総量規制とは、貸金業法で定められたルールで、個人の借入総額が年収の3分の1を超えてはならないというものです。

これは、多重債務を防ぎ、消費者を保護するための措置です。

アコムもこの総量規制を遵守しているため、申込者の借入総額が年収の3分の1を超えている場合、審査に通ることはありません。

例えば、年収300万円の人が、すでに他の貸金業者から100万円の借入れがある場合、アコムで新たに借入れをすることはできません。

アコムの審査を受ける際には、自身の年収と借入総額を把握し、総量規制を超えない範囲で申込むことが重要です。

アコムの審査は厳しい?申込条件や特徴を解説

アコムの審査は、他社と比較して特別厳しいということはありません。ほかの大手消費者金融と同様に、法律に従ってしっかりと審査を行っています。

実際に審査通過率を見ても、特別アコムの通過率が低いということはないので、しっかり書類を準備して申し込むようにしましょう。

| 金利(実質年率) | 年2.4%~17.9% |

|---|---|

| 審査時間 | 最短20分(※1) |

| 融資時間 | 最短20分(※1) |

| 借入限度額 | 1万円~800万円 |

| 無利息期間 | 初回契約日の翌日から30日間※2 |

| 電話による在籍確認 | 原則、勤め先への在籍確認の電話なし |

| 郵送物 | 原則なし |

※注釈

※2: 適用条件 アコムでのご契約がはじめてのお客さま

アコムの申込条件は20歳以上の安定した収入があり返済能力がある人

アコムの申込み条件は「20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方」です。

”当社基準”に関しては公表されていませんが、申込みに関する条件で明確になっているのは以下の通りです。

- 自営業者(個人事業主)でも申し込み可能

- 就職が内定している状態であれば申し込み可能

- 雇用形態がアルバイト・派遣社員でも申し込み可能

- 年金受給者は年金以外に収入があれば申し込み可能

基本的には20歳以上で安定した収入がある方であれば申込み可能です。

高齢で年金受給者の方の場合は、収入が年金だけではなく、ほかに安定した収入があれば申し込めます。

アコムは初めてカードローンを利用する人におすすめ

アコムは特に消費者金融を利用した経験がない、初心者の方におすすめです。

なぜなら、アコムの新規契約者数は16万人超えと、ほかの大手消費者金融と比較しても多いためです(下表)。

| アコム | 166,969人 |

|---|---|

| プロミス | 154,599人 |

| アイフル | 140,726人 |

アコムが多くの人から選ばれている理由は、初めて借入れする人に向けたサービスが手厚いためです。

たとえば、24時間対応の電話相談や、画面を共有して申込みができるなど、カードローンの利用経験がない方でも安心して申し込めるのが魅力です。

アコムは新規成約率が高い!

アコムは、初めてカードローンを利用する方にとって、非常におすすめ度の高い消費者金融です。

なぜなら、アコムの新規成約率は、他の大手消費者金融と比較しても高い水準にあるからです。

下記のデータを見てもわかる通り、新規の方の成約率は39.1%(※1)なので、安心して申し込める消費者金融といえるでしょう。

| アコム | 39.1%(※1) |

|---|---|

| プロミス | 35.5%(※2) |

| アイフル | 30.5%(※3) |

※注釈

アコム以外で原則電話連絡なしで利用できる消費者金融おすすめ4社

原則、お勤め先へ在籍確認を行わない消費者金融はアコムだけではありません。

ここでは、原則電話連絡なしで借入れできる消費者金融の中でも、特におすすめの大手4社を厳選して紹介します。

原則電話連絡なしで借入れできる大手消費者金融おすすめ4選

| プロミス | アイフル | レイク | SMBCモビット | |

|---|---|---|---|---|

|

|

|

|

|

| 実質年利 | 4.5%~17.8% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 審査時間 | 最短3分(※1) | 最短18分(※1) | 最短15秒(※5) | 最短15分 |

| 融資時間 | 最短3分(※1) | Web申込みなら18分 | Webで最短25分 融資も可能(※5) | 最短15分(※6) |

| 借入限度額 | 500万円 | 800万円 | 500万円 | 800万円 |

| 在籍確認の 電話 |

原則なし | 原則なし | 原則なし(※4) | 原則なし |

| 郵送物 | なし | なし | なし | なし |

| カードレス | ○ | ○ | ○ | ○ |

| 無利息期間 | 初回借入日の翌日から30日間 | 初回契約日の翌日から30日間 | 初回契約日の翌日から ・60日間※7 ・365日間※8 |

なし |

| 審査通過率 | 35.5%(※2) | 30.5%(※3) | 非公表 | 非公表 |

| 詳細 | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る |

※注釈

※2 SMBCコンシューマーファイナンス株式会社月次データより

※3 アイフル月次データより

※4 審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

※5 お申込完了後最短15秒で審査結果を表示。Webで最短25分。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます

※6 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※7 Webでお申込み、ご契約額が50万円未満の方

※8 Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

プロミスは在籍確認なしで上限金利が低い!

プロミスも原則電話による在籍確認は行いません。ただし、アコムと同様に必要な場合は申込者同意のもと、電話による在籍確認を行うケースがあります。

また、プロミスは上限金利が17.8%と他の大手消費者金融の上限金利18.0%と比較して低い点が魅力です。

また、申込可能年齢が18歳以上と、多くの消費者金融が20歳以上としている中で、比較的若い年齢層にも門戸を開いています。

そのため、18歳・19歳で、かつ在籍確認なしで大手消費者金融からの借入れを希望する場合には、プロミスが有力な選択肢となります。

| 申込条件 | 18歳~74歳までの安定した収入のある人(※1) |

|---|---|

| 金利(実質年率) | 年4.5~17.8% |

| 審査時間 | 最短3分(※2) |

| 融資時間 | 最短3分(※2) |

| 借入限度額 | 500万円 |

| 無利息期間 | 初回借入日の翌日から30日間 |

| 電話による在籍確認 | 原則なし(※3) |

| 郵送物 | 原則なし |

※注釈

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 審査結果によっては勤務先に電話連絡が入る場合があります。

アイフルは電話連絡なし!柔軟な対応も期待できる

アイフルも原則電話による在籍確認は行いません。ただし、アコムと同様に必要な場合は申込者同意のもと、電話による在籍確認を行うケースがあります。

アイフルの大きな特徴は独立した会社である点です。

ほかの大手消費者金融は、銀行の傘下グループとなります。独立した会社であるため、比較的柔軟な対応が望めます。

たとえば、急いでいる旨を電話で連絡すれば、Web申込でも優先して審査をしてくれるなどの対応が期待できます。

さらに、アイフルは1秒診断という簡易的な仮審査システムを提供しており、借入可能かどうかをすぐに確認することができます。

この手軽さから、アイフルは初めて消費者金融を検討している方にもおすすめです。

| 申込条件 | 20歳~69歳の安定した収入がある人 |

|---|---|

| 金利(実質年率) | 年3.0~18.0% |

| 審査時間 | 最短18分(※1) |

| 融資時間 | 最短18分(※1) |

| 借入限度額 | 800万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認 | 原則なし(※2) |

| 郵送物 | 原則なし |

※注釈

※2 審査結果によっては勤務先に電話連絡が入る可能性があります。

レイクは在籍確認なし!365日間の無利息期間が特徴

レイクも原則電話による在籍確認は行いません。ただし、アコムと同様に必要な場合は申込者同意のもと、電話による在籍確認を行うケースがあります。

レイク最大の特徴は無利息期間です。

ほかの消費者金融各社が最長30日間であるのに対し、レイクでは50万円未満の借入で60日間、さらに50万円以上の借入で365日間の無利息期間が適用されます。

また、Web審査の場合、最短15秒で審査が完了するサービスもあり、特にWeb申込がおすすめの消費者金融といえます。

| 申込条件 | 20歳~70歳の安定した収入がある人 |

|---|---|

| 金利(実質年率) | 年4.5~18.0% |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分(※1) |

| 借入限度額 | 500万円 |

| 無利息期間 | 初回契約日の翌日から ・60日間 ・365日間(※2) |

| 電話による在籍確認 | なし |

| 郵送物 | なし |

※注釈

※2 ・365日間無利息(初めてWebでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方)

・60日間無利息(初めてWebでお申込み、ご契約額が50万円未満の方)

SMBCモビットは原則電話連絡なし!返済時にVポイントが貯まる

SMBCモビットも原則電話による在籍確認は行いません。ただし、アコムと同様に必要な場合は申込者同意のもと、電話による在籍確認を行うケースがあります。

SMBCモビットの特徴は、借入返済時にもVポイントが貯まる点です。

利息額200円につき1ポイントのVポイントが付与されるため、返済のたびにポイントを貯められます。

貯めたVポイントは、1ポイント=1円としてSMBCモビットの返済に充てたり、対象の店舗で利用することができます。

Vポイントを有効活用すれば、家計負担の軽減にもつながるでしょう。

また、借入れ可能な年齢の上限が74歳と他社よりも高い設定となっており、高齢の方でも利用できるのはメリットです。ただし、収入が年金のみの方は利用できません。

| 申込条件 | 20歳~74歳の安定した収入がある人(※) |

|---|---|

| 金利(実質年率) | 年3.0~18.0% |

| 審査時間 | 最短15分 |

| 融資時間 | 最短15分 |

| 借入限度額 | 800万円 |

| 無利息期間 | なし |

| 電話による在籍確認 | 原則なし |

| 郵送物 | なし |

※注釈

アコムの在籍確認に関するよくある質問

最後にアコムの審査における在籍確認に関して、多くの方が疑問に思う点に関して回答していきたいと思います。

※マイナンバーカード、パスポート、(交付を受けていない方は)資格確認書で代替可能

審査結果によっては在籍確認の電話を回避できないこともありますが、担当者の個人名で電話をかけてもらえます。担当者が「アコム」と名乗ったり、カードローン審査であることを会社の人に伝えたりすることはありません。

どうしても在籍確認の電話を回避したければ、申込み後すぐにアコムへ電話をかけて相談するとよいでしょう。場合によっては、在籍確認の時間指定が可能です。

アコムからの質問は、基本的に「はい」や「いいえ」で答えられるものばかりです。会社の人に聞かれても、アコムに申し込んだことがバレる可能性は低いといえます。

ただし、在籍確認の具体的な方法について決まりはありません。そのため、アコムでは原則、お勤め先へ在籍確認の電話を行っていません。勤務先の都合で電話応対ができない旨を伝えれば、収入証明書類などで対応してもらえることがあるので、一度相談してみましょう。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。