個人投資家向けの少額投資非課税制度「NISA」が人気だ。金融庁によると2023年3月末時点の一般NISA口座数は約700万にものぼる。さらに2018年1月からスタートしたつみたてNISAの口座数は540万だ。ともに利用しやすい魅力的な仕組みなので、検討する価値はあるだろうが、どのような違いがあるのだろうか。

- 一般NISA:短期で大きな利益を得たい方向け

- つみたてNISA:少額で長期的に少しずつ利益を積立てたい方向け

- 2024年開始の新しいNISA:一般NISAとつみたてNISAが併用可能に

一般NISAとつみたてNISAの概要

NISAでは株式などの運用益が非課税になる

NISAやつみたてNISAを利用する魅力は、株式や投資信託などの運用益が非課税になることである。通常、株式や投資信託の売却益や配当金に対して、20.315%の税金がかかる。たとえば、運用益が10万円であれば、税金は2万315円となり、利益は7万9,685円となる。

しかし、一般NISAとつみたてNISAの非課税投資枠・非課税期間内は、売却益や配当金には1円も税金がかからない。NISAは対象の国内株や外国株、投資信託、つみたてNISAは対象の投資信託やETFの売却益や配当金(分配金)が非課税となる。

一般NISAは5年、つみたてNISAは20年

NISAとつみたてNISAは、非課税期間が大きく異なる。NISAの非課税期間は最長5年間ですが、つみたてNISAの非課税期間は最長20年間(投資可能期間2018年~2037年)である。

年間の非課税投資枠に違いはありますが(NISA120万円、つみたてNISA40万円)、つみたてNISAであれば長期にわたり非課税の恩恵を受けられる。40歳から60歳までなど、20年間という長さは大きなメリットである。非課税投資枠内に収めれば、利益に対する税負担がないため、効率良く資産形成が可能である。

つみたてNISAは、NISAの長期・少額バージョン

つみたてNISAは、長期・積立・分散投資を支援するための非課税制度である。非課税投資枠は年間40万円で、最長20年間利益に税金はかからない。つみたてNISAは積立投資での運用となっており、投資対象となる投資信託やETF(上場投資信託)は国の定める基準をクリアした商品である。100円から1円単位で積立が可能である。

年間の非課税投資枠が120万円で期間が最長5年間のNISAの「長期」「少額」バージョンといえる。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

引用元:つみたてNISAの概要:(金融庁)

2024年から始まる新しいNISAとは

一般NISAやつみたてNISAは2023年までの制度であり、2024年1月からは新しいNISAが始まる。これまで選択制だったつみたてNISAと一般NISAが、新しいNISAの「つみたて投資枠」と「成長投資枠」に統合され、併用可能になる。

■新しいNISAの概要

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有 限度額 |

1,800万円 (うち、成長投資枠は1,200万円) |

|

| 口座開設期間 | 恒久化 | 恒久化 |

| 投資可能商品 | つみたてNISAと同様 | 一般NISAとほぼ同様 (※) |

| 対象年齢 | 18歳以上 | 18歳以上 |

出典:金融庁|新しいNISA

2023年中につみたてNISAや一般NISA口座を開いておけば、新しいNISA口座は自動的に開設されるので、余計な手間はかからない。

新しいNISAの投資枠とは別で40万円(つみたてNISA)または120万円(一般NISA)の非課税枠が使えるので、投資を始めたい人は2023年中の口座開設がおすすめだ。NISAを始めるなら、スマホで簡単に口座開設できて取扱商品も豊富な大手ネット証券のSBI証券を選ぼう。

NISAにおすすめの証券会社・銀行ランキング

(2023年9月13日現在)

引用元:楽天証券、SBI証券、マネックス証券、auカブコム証券、松井証券、SBIネオトレード証券の各社公式サイト

(2023年9月13日現在)

引用元:楽天証券、SBI証券、マネックス証券、auカブコム証券、松井証券、GMOクリック証券、DMM 株、SBIネオトレード証券の各社公式サイト

| ※国内株式手数料に関して |

|---|

つみたてNISAのメリット・デメリット

ここではつみたてNISAのメリットやデメリットに関して開設いたします。

- 最長20年間は売却益・分配金が非課税

- 少額資金でスタートできる

- 積立投資なので買うタイミングを迷わない

- 対象商品は国の基準をクリアしたものだけ

- いつでも引き出しができる

- 選べる商品が少ない

- 損益通算や繰越控除はできない

- NISAとの併用は不可

つみたてNISAのメリット

つみたてNISAを利用すると、毎年非課税投資枠内で最長20年間は売却益・分配金に税金はかからない。NISA口座によっては100円から積立投資をスタートできるので「少ない資金で始めたい」という方も安心。

積立投資なので、通常買付のように購入タイミングを迷わない。毎月・毎週など、設定したタイミングで自動的に買付が行われる。つみたてNISAの対象商品は「ノーロード(販売手数料ゼロ)」「信託報酬は一定水準以下」「分配頻度が毎月ではない」など、国の定めた基準をクリアしたものしかない。非課税期間は最長20年間ですが、資金の引き出しはいつでも可能である。

つみたてNISAのデメリット

つみたてNISAの対象商品は国の基準をクリアした投資信託とETFであり、NISAと比べると数は少ない。対象商品が少ないため「多くの商品の中から選びたい」「たくさんの商品を比較して最も条件の合う投資先を見つけたい」といった方は不満を感じる可能性がある。また、つみたてNISA口座で損失が出ても、損益通算や繰越控除などで税制上の恩恵を受けることはできない。NISA口座とつみたてNISA口座を両方開設することもできないため注意が必要である。

つみたてNISAには多くのメリットがある反面、このようなデメリットがあることも理解しておきたい。

一般NISAのメリット・デメリット

ここでは一般NISAのメリットやデメリットに関して解説いたします。

- 利益が非課税になる

- 配当金、分配金が非課税になる

- 非課税投資枠に上限がある

- 損益通算ができない

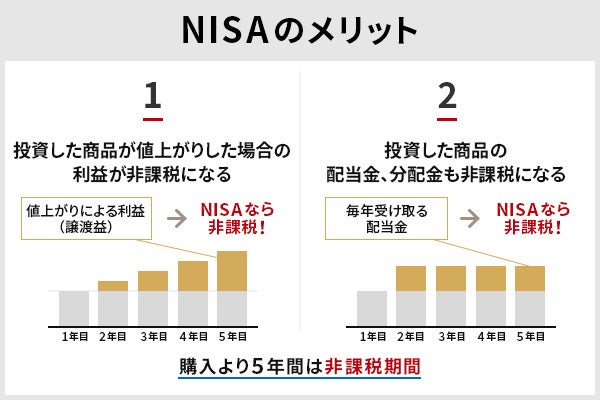

NISAのメリット

NISAのメリットは、やはり株式や投資信託などに投資して得られる利益や配当金が「非課税となる」点だろう。金融商品に投資して得た利益などには、通常約20%の税金がかかる。だがNISAなら投資で得た配当金や分配金、譲渡益には税金がかからないのだ。少額からの資産づくりを考えている投資家には嬉しい制度と言える。

非課税投資枠の上限は年間120万円となっており、この枠を使い切っても、翌年にはまた120万円の枠が得られる。その為、計画的に運用していけば実は利用しやすい制度になっており、いろいろな銘柄に投資していきたいタイプの方にはオススメな制度である。

NISA口座では、毎年120万円(2015年以前は100万円)分の金融商品(株式や投資信託など)が購入可能です。

引用元:NISAの概要 : 金融庁

NISAのデメリット

一方、NISAのデメリットとしては、非課税投資枠の上限が年間120万円、非課税投資総額は最大600万円(年間120万円×5年)までと決められている点である。その為、高額投資をしたい投資者には物足りない可能性がある。また、たとえ非課税投資枠に余裕があったとしても、翌年に繰り越せないのを念頭においておかねばならない。

またNISA口座内の金融商品を売却する際に生まれた損失と、他の証券口座で得た利益を「損益通算」することはできないことも、気にかけておく必要がある(損失の繰越控除も3年間不可)。 損益はNISA勘定では課税されないため、売買損失は「ないもの」とみなされる。そのため一定期間に別々の口座で得られた利益と損失を合算する損益通算という概念に当てはまらないのだ。

NISAで取引した損益は、他の口座(一般口座や特定口座)と損益通算ができません。また、損失を翌年以降に繰り越しすることもできません。

引用元:NISAの基礎知識 : 金融庁

たとえばNISA口座とは別の証券口座で投資し50万円の利益を出したが、NISA口座では50万円の損失が生まれたとしよう。損益通算できれば相殺となるはずだが、NISAは損益通算できない。そのため証券口座で得た50万円分が課税対象となってしまう。 あらかじめデメリットがわかっていればリスクは軽減できるはずなので、気を付けて運用していきたいものだ。

一般NISAとつみたてNISAがおすすめな人

一般NISAとつみたてNISAがおすすめな人

「NISA」「つみたてNISA」比較表

| 制度名 | 投資方法 | 対象商品 | 非課税枠 | 非課税投資期間 | ロールオーバー | 投資可能期間 |

|---|---|---|---|---|---|---|

| NISA | 通常買付 積立買付 |

株式(ETF含) 投資信託など |

年120万円(最大600万円) | 5年間 | ◯ | 2014年~23年 |

| つみたてNISA | 積立買付 | 長期の積立分散投資に適する投資信託 | 年40万円(最大800万円) | 20年間 | ✕ | 2018年~37年 |

上の表にあるように、つみたてNISAは「長期の積立、分散投資に適する投資信託」が対象商品となる。

一般NISAがおすすめな人

- 非課税で株式投資をしたい人

- 多くの商品の中から投資先を選びたい人

- 短期間で大きな金額を投資したい人

NISAは年間の非課税投資枠が120万円で、つみたてNISAの3倍である。そのため、短期間で大きな金額を投資することもできる。投資対象商品は国内株や外国株、投資信託などで、いずれも対象銘柄が豊富である。そのため、非課税の恩恵を受けながら、希望する企業に投資ができる。

つみたてNISAがおすすめな人

- 少額資金で始めたい人

- 投資にあまり時間をかけられない人

- 投資経験が浅い人

つみたてNISAは100円から積立投資を始めることも可能である。「毎月」「毎週」など決まったタイミングで自動買付となるため、投資に時間をかけられない人でも安心である。自分のペースで資産運用ができる。少額資金で積立投資ができ、投資対象は国の基準をクリアした投資信託やETFなので投資初心者にもおすすめである。

iDeCo(イデコ)と併用可能

iDeCoは個人型確定拠出年金で、自分でお金を出し、投資商品を選び、運用する私的年金になる。資産は60歳以降で引き出しができ、年金または一時金として受け取ることが可能である。運用益は非課税で、年金や一時金として受け取る場合も控除対象となる。税制上の優遇措置を受けながら老後資金を作れる制度である。

NISAやつみたてNISAは、iDeCoとの併用ができる。それぞれの口座を上手く使い分けて運用するようにしたい。

\ネット証券口座開設数No.1!/

NISAの落とし穴

NISAは比較的、投資初心者でも手を出しやすい。だが、せっかく非課税のNISAを選んだというのに課税されてしまうこともあることは、ご存じだろうか。

NISA口座で投資をして得た分配金などを受け取る際「株式数比例配分方式」を選択しないと、非課税扱いとならないのだ。「株式数比例配分方式」とは、証券会社の取引口座で配当金などを受け取る方式のことだ。違う方法を選んでしまうと、課税対象となってしまう。

NISAも投資全般にも言えることだが、知っているか否かで損得の在り方ががらりと変わる。それがいい結果となるように、そして家族や自分の為の資産もすばらしい結果となるように。少しずつ将来のために、今できることをしていく1つの選択肢として、「つみたてNISA」も、アリなのかもしれない。

一般NISAがおすすめな人とつみたてNISAに関するQ&A

ここでは、一般NISAとつみたてNISAに関してよく聞かれる質問をまとめている。

自分にはどちらが向いているか、しっかり調査してから始めよう。

どこの証券会社でもNISAの口座は開設できる?

NISAの取り扱いがある証券会社で口座開設が可能。

つみたてNISAを途中でやめたくなったらどうしたらいい?

つみたてNISAはつみたてた商品の売却や資金の引き出しはいつでもでき、口座を解約することも可能。

しかし長期で利益を産むことを前提とした制度であるため、短期間に何回も引出しを行うことはおすすめできない。

Twitter:@kabu1000

かぶ1000さんの関連記事一覧