2024年1月から新NISA制度がスタート

2024年1月から新NISA制度が開始され、旧つみたてNISAは「つみたて投資枠」として新制度に統合されました。年間投資枠は120万円、非課税期間は無期限となり、さらに使いやすい制度となっています。

新NISA制度の対象となる金融商品の中心は投資信託ですが、実はETFについても一部対象となっています。本記事では、新NISA(つみたて投資枠)でETFに投資する方法について解説していきます。

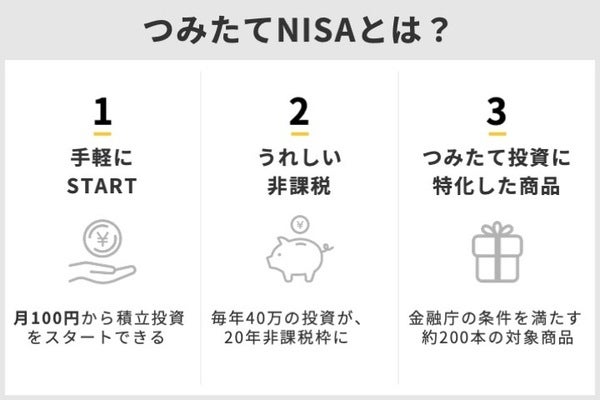

参考:旧つみたてNISA制度について

2018年1月から2023年12月まで実施されていた旧つみたてNISA制度では、対象金融商品は235本(2023年7月時点)でした。旧制度で投資した分は、最長20年間非課税で保有できます。

詳細はこちら

神奈川県出身。一橋大学在学中にIT分野にて起業。2006年大学卒業後、野村證券株式会社に入社。本社の富裕層向けプライベートバンキング業務、ASEAN地域の経営戦略担当等に従事。2013年3月に野村證券を退職。同年4月に株式会社ZUUを設立し代表取締役に就任。■SNS・HP等リンク

投資信託とETFの違いとは

投資信託は銀行や証券会社等の金融機関で販売されていることもあり、多くの方になじみがある一方、ETFはあまりよくわからないという方もいるのではないでしょうか。新NISA(つみたて投資枠)対応のETFを紹介する前にETFについて解説します。

ETFとはExchange Traded Fundの頭文字をとったもので、日本語に直すと上場投資信託と呼ばれます。つまり金融機関で一般的に販売されている投資信託に対し、ETFは証券取引所に上場している投資信託ということです。

投資信託の中で上場しているものはETF、上場していないものは一般的な投資信託と、違いは上場しているか否かということですが、この違いによってETFに様々なメリットが生まれます。

ETFのメリットについてはこちらで紹介する。

新NISA(つみたて投資枠)でETFの取扱はあるのか

さっそく、新NISA(つみたて投資枠)で購入可能なETFについて紹介していこう。新NISA(つみたて投資枠)の対象金融商品は投資信託が中心となっており、ETFは一部のみとなっています。

参考:新NISA(つみたて投資枠)でのETF取扱

2026年2月時点で、新NISA(つみたて投資枠)対象のETFは7銘柄のみとなっています。投資信託に比べてETFの取扱は限定的です。

新NISA(つみたて投資枠)対象として採用されているETFのうち代表的な3本は以下の通りです。

それでは各ETFについて詳しくみていきましょう。

最も身近な指標?日経225に連動――「iFreeETF 日経225(年1回決算型)」

まず紹介するのはiFreeETF 日経225(年1回決算型)です。旧名称は「ダイワ上場投信-日経225」でしたが、2024年に名称変更されました。このETFは日経平均株価を構成する銘柄すべての株式を組み入れることを原則とし、日々のETFの変動率と日経平均株価の変動率とを一致させることを目指すインデックス投信です。

日経平均株価はご存知の通り日本の経済を代表する指数です。東京証券取引所プライム市場の上場企業の中から各セクターを代表する銘柄を225社抽出し、それらの銘柄の株価を平均したもの(実際には単純平均ではなく株式分割の補正等も行われる)が日経平均株価となっています。

プライム市場上場の企業の中からさらに225銘柄に絞り込まれた指標で、当然ながら採用銘柄は日本を代表するような大手企業が名を連ねています。そのため業界大手企業の業績が色濃く反映されるという特徴があります。

日経平均採用銘柄225社の株式を全銘柄組み込むことを原則としているため、ETFを購入することによって、日本を代表する企業225銘柄すべてに分散投資しているのと同様の効果を得ることができます。

日経平均という分かりやすい指数に連動するETFであり、今後日経平均の上昇に期待をする方にはこちらのETFがおすすめです。

【名称】iFreeETF 日経225(年1回決算型)

【証券コード】1320

【基準価格の表示単位】1口

【売買単位】1口

【商品分類】追加型投信/国内/株式/ETF/インデックス型

【信託報酬】年率0.132%(税込)

※基準価格は日々変動します。最新の価格は証券会社の取引画面等でご確認ください。

TOPIXに連動――「iFreeETF TOPIX(年1回決算型)」

次に紹介するのはiFreeETF TOPIX(年1回決算型)です。旧名称は「ダイワ上場投信-トピックス」でした。このETFではTOPIXを構成する全銘柄の株式の時価総額構成比率95%以上を構成する銘柄の株式を組み入れることを原則とし、TOPIXの変動率に一致させることを目指すインデックス投信です。

TOPIXは東京証券取引所に上場する銘柄から算出される指標です。1968年1月4日を「100」として、現在どれだけの時価総額であるかが簡単にわかる指標となっています。

TOPIXは日経平均株価の225社に比べてより日本経済や市場全体の影響を受けやすいと言えます。

同ETFではTOPIXを構成する全銘柄の株式の時価総額構成比率95%以上を構成する銘柄の株式を組み入れることを原則としており、TOPIXと変動率が一致することを目指しています。同ETFに投資を行うことによって、2,000社を超える銘柄に分散投資を行うのと同様の効果を得ることができます。

日経平均の225社に比べ、さらに多くの2,000社を超える採用銘柄があるTOPIX、より多くの国内株へ分散投資を希望する方にはこちらのETFがおすすめです。

【名称】iFreeETF TOPIX(年1回決算型)

【証券コード】1305

【基準価格の表示単位】1口

【売買単位】10口

【商品分類】追加型投信/国内/株式/ETF/インデックス型

【信託報酬】年率0.066%(税込)

※基準価格は日々変動します。最新の価格は証券会社の取引画面等でご確認ください。

400銘柄で構成されるJPX日経400に連動――「iFreeETF JPX日経400」

次に紹介するETFはiFreeETF JPX日経400です。旧名称は「ダイワ上場投信-JPX日経400」でした。このETFは上場する400銘柄で構成されるJPX日経400の変動率に一致させることを目指すインデックス投信です。

具体的な基準として対象となる市場に上場している銘柄の中からまず上場後3年未満、過去3期いずれかの期で債務超過、過去3期すべての期で営業赤字、過去3期すべての期で最終赤字の企業を除外します。

その後直近3年間の売買代金や選定基準日時点における時価総額を勘案し上位1,000銘柄を選定する。選ばれた1,000銘柄の中から3年平均ROE(株主資本利益率)や3年累積営業利益、時価総額(選定基準日時点)により点数を付け、独立社外取締役の選任、IFRS採用、英文資料の開示などの加点を行ない最終的にスコアが高い400銘柄が選定されます。

TOPIXの場合であれば債務超過の企業や慢性的な赤字企業などが含まれるが、JPX400ではそれらが排除される仕組みとなっているため、対象となる市場の優良銘柄のみを集めた指標となっています。

同ETFに投資を行なうことで前述の通り、幅広い指標から選別された優良銘柄400銘柄に分散投資することが可能となっています。日経平均やTOPIXへの投資だけでなく、同ETFへの投資も検討の余地がある商品です。

【名称】iFreeETF JPX日経400

【証券コード】1599

【基準価格の表示単位】1口

【売買単位】1口

【商品分類】追加型投信/国内/株式/ETF/インデックス型

【信託報酬】年率0.2145%(税込)

※基準価格は日々変動します。最新の価格は証券会社の取引画面等でご確認ください。

ETFのメリットとは?

ETFのメリットについて4つ紹介します。

手数料が安い

1つ目のメリットは売買手数料が安く抑えられる点です。一般的な投資信託の場合、銀行や証券会社で購入する際には買付手数料が発生します。商品によっても異なり、手数料が低水準の投資信託も存在しますが、買付金額に対し3%程度のものが多いです。

一方でETFの場合は、買付手数料は株式取引と同じ手数料となるケースが多いです。

一般の投資信託は100万円分の購入に対し3万円程度の買付手数料が必要な一方、ETFで購入する場合は数百円程度で済み、手数料の差が大きなメリットとして挙げられます。

リアルタイムで購入可能

2つ目のメリットはETFの場合だとリアルタイムで購入が可能という点です。一般的な投資信託は1日1回等といった基準価格でのみ売買が可能となっています。

一方ETFの場合は株式と同様に取引所で売買されるので、取引所の売買可能時間であれば朝の注文は朝の価格で、昼の注文は昼の価格でと市場の時価によって売買が可能です。

また、株式と同様に指値注文や成行注文なども可能であり、市場の動向を睨みながら自分のタイミング、価格で売買ができることも魅力です。

保有コストが低水準

3つ目のメリットはETFの保有コストが低水準であるという点です。一般的な投資信託では信託報酬という保有コストが発生します。信託報酬は、投資信託を販売した金融機関や実際に投資信託の運用を行う信託銀行等に支払われるものです。

投資信託協会が発表している公募株式投資信託の信託報酬の平均は約1.0%となっています。仮に1%としても100万円の投資信託を保有している場合、単純計算で年1万円もの信託報酬を支払わなければなりません。

一方ETFの場合は、一般的な投資信託同様に信託報酬は発生しますが、低水準に抑えられているのが特徴です。実際のETFの信託報酬は商品によって異なりますが、例えば日経225連動型上場投資信託 <1321> の場合であれば、信託報酬は年0.198%(税込)とかなりの低水準となっています。

運用コストは0.1~1%程度と、インデックスファンドを含む一般的な投資信託に比べて低くなっており、長期投資に適した商品と言われています。

引用元:ETFの概要 | 日本取引所グループ

少額投資&分散投資が可能

4つ目のメリットは投資信託と同様少ない金額から分散投資が可能という点です。株式投資の場合は個別銘柄に投資するため、単元株を購入できるだけの金額が必要となります。

一方のETFでは例えば日経225連動型上場投資信託などに投資することによって、最低2万数千円程度から分散投資することができます。銘柄によっては1,000円以下から始められるETFも存在します。

日本株のほか、外国株やREIT(不動産投資信託)、商品などの指標に連動するものなど、種類も豊富。値動きの異なるETFを組み合せることによって、国際分散投資を実現できます。

引用元:ETFの概要 | 日本取引所グループ

なぜ新NISA(つみたて投資枠)のETF取扱数は少ないのか?

これまで紹介してきたように魅力あるETFだが、残念ながら新NISA(つみたて投資枠)では対象となっているETFの取扱数が極めて少ない状況です。

一般の投資信託に比べて多くのメリットがあるはずのETFですが、ETFの対象商品の少なさには新NISA(つみたて投資枠)特有の理由も影響しています。

ETF買付手数料のメリットが失われた

新NISA(つみたて投資枠)では残念ながらETFの魅力の一つであった買付手数料の安さというメリットが相対的に失われています。新NISA(つみたて投資枠)では一般の投資信託の買付手数料をゼロにしなければならないという決まりがあります。

一方でETFは販売手数料がもともと低水準だったこともあり、同制度では1.25%以下にするようにと定められています。株式の売買手数料と同様の低水準な手数料体系が売りであったETFですが、同制度の対象となる一般の投資信託が全て買付手数料ゼロとなったことにより、取扱い金融機関によってはETFの方が買付手数料が高くなる場合があるのです。

信託報酬のメリットが失われた

これまで一般の投資信託は信託報酬が高く、ETFは信託報酬が安いといったイメージがありました。しかし新NISA(つみたて投資枠)では国の基準により一般の投資信託の信託報酬についても低水準にすることが定められています。具体的な信託報酬の水準は指定以下の通りです。(数値は全て税抜き)

投資信託の信託報酬の基準

・指定インデックス投信

国内資産を対象とする投信 0.5%以下

海外資産を対象とする投信 0.75%以下

・指定インデックス投信以外の投資信託

国内資産を対象とする投信 1%以下

海外資産を対象とする投信 1.5%以下

このような基準を国が発表し、各社が対応を行った結果、基準をさらに下回る低水準な信託報酬の投資信託が同制度の対象商品に数多く追加されました。このような各社の努力により、ETFのメリットが相対的に減少する結果となりました。

金融庁によるETFの厳しい要件

その他にもETFが新NISA(つみたて投資枠)に少ない理由があります。国が同制度の対象となるETFについて基準を定めています。主な基準は以下の通りです。

- 信託契約期間が無期限又は20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

以上の3点が守られる他、以下の要件についても全てを満たす必要があります。

- 指定されたインデックスに連動していること

- 投資の対象資産が株式であること

- 最低取引単位が1,000円以下

- 販売手数料:1.25%以下

- 受益者ごとの信託報酬等の概算値が通知されること

- 金融庁へ届出がされていること

このように同制度の対象となるETFには厳しい基準が定められています。初心者でも気軽に積み立てが可能なように、ETFは最低単位が1,000円以下となっています。現在、国内取引所に上場しているETFは数多く存在しますが、最低取引単位が1,000円以下のETFとなると数が限られてきます。

また、ETFの場合は取引所に上場することが大前提となります。上場コスト等を考えて、割に合わないと判断した可能性もあります。

これまでの常識ではETFで購入した場合の方がお得と言われていましたが、新NISA(つみたて投資枠)の場合は必ずしもそうではありません。

新NISA(つみたて投資枠)でETFを検討している方は、ETFだから絶対にお得といった先入観に囚われることなく、冷静に他の対象商品と比べて投資を行なってください。

2024年から始まった新NISA制度では、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の併用が可能です。ETFの選択肢は限定的ですが、成長投資枠では幅広いETFへの投資も可能となっています。自身の投資目的に合わせて、つみたて投資枠と成長投資枠を使い分けることをおすすめします。

個人投資家 Q.投資初心者はいくらから運用を始めたらいいですか?

大まかな目安をあげるなら、年収1年分は貯蓄に回し、それ以外は投資に回す。仮に投資に失敗したとしても、FXでレバレッジをかけるなど、よほどハイリスクな投資を行うか、金融危機のときのような非常事態が起こらない限り、負けてもせいぜい投資額の半分くらいでしょう。 そこで手を引けば、1年分の貯蓄も残っているので、いきなり生活に困窮する可能性は低いはずです。