(画像=編集部作成)

【目次】

①️リニューアブル・ジャパンIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- リニューアブル・ジャパン株式会社

- コード

- 9522

- 市場

- マザーズ

- 業種

- 電気・ガス業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 眞邉 勝仁 / 1965年生

- 会社住所

- 東京都港区虎ノ門一丁目2番8号

- 設立年

- 2012年

- 社員数

- 255人(2021年10月31日現在)

- 事業内容

- 再生可能エネルギー発電所開発・運営事業

- URL

- https://www.rn-j.com/

- 資本金

- 2,109,525,000円 (2021年11月17日現在)

- 上場時発行済み株数

- 28,412,000株

- 公開株数

- 4,571,000株

- 連結会社

- 18社

- スケジュール

- 仮条件決定:2021/12/06→1,720~1,800円に決定

- ブックビルディング期間:2021/12/07 - 12/13

- 公開価格決定:2021/12/14→1,800円に決定

- 申込期間:2021/12/15 - 12/20

- 上場日:2021/12/22→初値1,663円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:みずほ証券

- 引受証券:野村證券

- 引受証券:三菱UFJモルガン・スタンレー証券

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 大株主

- (株)H&Tコーポレーション 37.87%

- 東急不動産(株) 14.59%

- Shanghai Alliance Financial Services Co.,Ltd. 9.08%

- ENEOS(株) 7.83%

- 関西電力(株) 7.83%

- ヤンパン 4.08%

- 眞邉勝仁 3.95%

- JAICソーラー投資事業有限責任組合 1.78%

- JA三井リース(株) 0.89%

- (株)あおぞら銀行 三菱UFJキャピタル5号投資事業有限責任組合 0.89%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2018/12 単体実績

7,456,256 1,407,236 606,888 2,236,644 - 2019/12 連結実績

20,600,837 315,721 250,141 4,561,033 - 2020/12 連結実績

22,276,045 731,546 462,784 6,315,927 - 2021/09 第3四半期連結実績

11,418,463 884,056 566,825 9,832,330 - ロックアップ情報

- 指定された株主は上場後180日目の2022年6月19日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×仮条件上限)

- 82億2780万0000円(4,571,000株×1,800円)

- 潜在株数(ストックオプション)

- 2,285,000株

- ビジネスモデル解説(執筆=株価プレス管理人)

- リニューアブル・ジャパン株式会社<9522>は太陽光発電所を中心とする再生可能エネルギー発電所の開発及び運営を手がける企業である。

■事業内容詳細

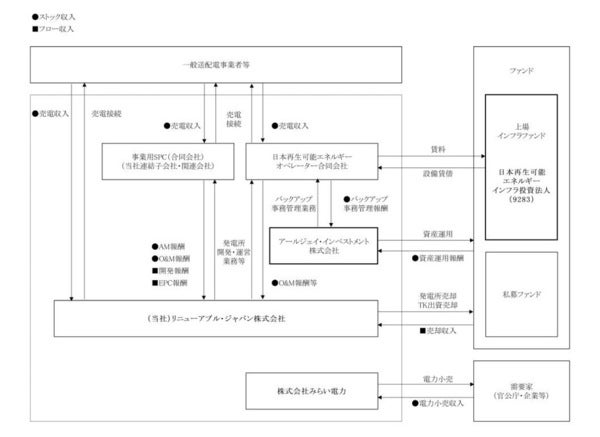

同社は2012年の創業以来、太陽光発電を中心とする再生可能エネルギー発電所の開発から発電までを一気通貫で行っている。

開発した発電所を自社保有して安定的な売電収入を得るだけでなく、一部発電所をファンド等へ売却し、その売却収入を再投資資金に充当して新たな開発を加速させている。また売却の際も単純な売り切り型ではなく、各ファンドから継続的なAM報酬、O&M報酬(いずれも詳細は後述)を得ることで安定的な収益源を確保している。

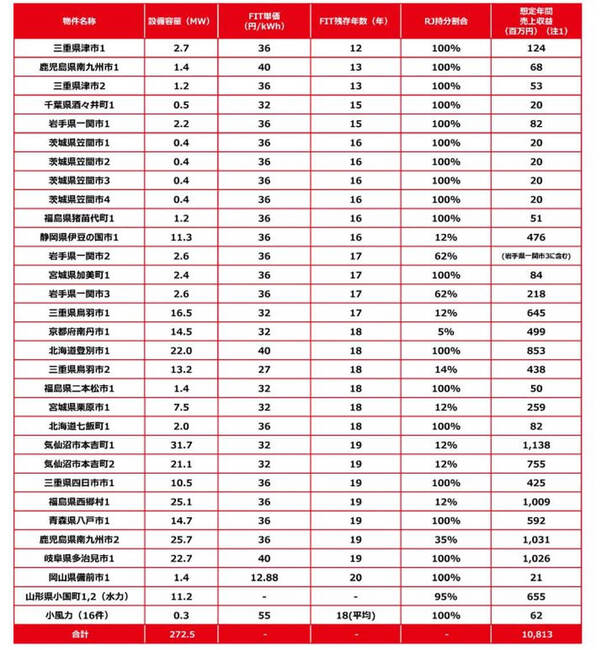

■保有発電所

同社が保有する発電所は下記である。また別途、上場インフラファンドから賃借している太陽光発電所(55物件)も存在する。

同社の再生可能エネルギー発電所の保有形態としては、自社で直接保有する他、SPCで保有する場合がある。SPCで保有する再生可能エネルギー発電所は、同社が発電所の管理運営、収支管理、レポート作成、その他事務手続き等のAM事業を行っている。更に同社が組成した私募ファンド及び上場インフラファンドのAM業務も受託する。

また同社は全国27箇所の地域拠点を活用し、再生可能エネルギー発電所の運転開始後の管理業務などのO&M業務も行っている。開発業務等で培った事業性評価・開発案件対応力を生かし、質の高いO&M業務を行っている。

■開発について

同社は地方公共団体等が保有する山林等遊休地の利活用による地域振興と雇用拡大、再生可能エネルギーの普及・啓発等を目的として地方公共団体と立地協定を締結している。また地域拠点を設置して、発電所の安定的な運営・維持・管理を行っている。

2021年9月30日現在、同社における開発物件は下記となっている。

尚、開発は資本業務提携先の東急不動産株式会社、ENEOS株式会社、関西電力株式会社とも協力して行われている。

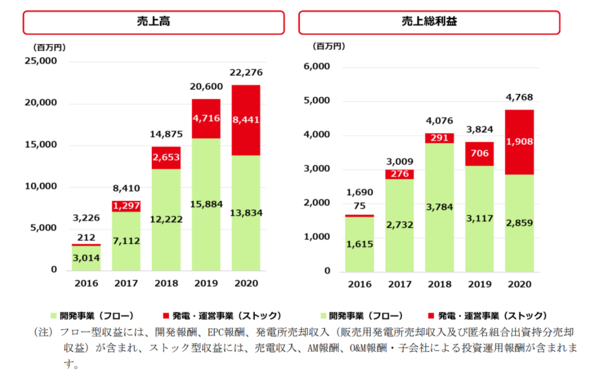

■フローとストックの売上と利益

同社の売上及び利益は開発事業(フロー)と発電・運営事業(ストック)から構成される。これまで開発事業(フロー)中心の売上・利益構造であったが、安定的な発電・運営事業(ストック)の売上高が2018年12月期から拡大を開始しており、利益も2019年12月期から拡大している。

2020年12月期は売上高223億円のうち開発事業(フロー)138億円、発電・運営事業(ストック)84億円であり、売上総利益は48億円のうち開発事業(フロー)29億円、発電・運営事業(ストック)19億円となっている。

■業績推移

2018年12月期 売上高75億円、経常利益14億円、当期純利益6.1億円

2019年12月期 売上高206億円、経常利益3.2円、当期純利益2.5億円

2020年12月期 売上高223億円、経常利益7.3億円、当期純利益4.6億円

2021年12月期(予想) 売上高154億円、経常利益9.1億円、当期純利益2.1億円

※2019年12月期より連結決算

着実に成長を続けており、2020年12月期は売上高223億円、経常利益7.3億円となった。

2021年12月期は売上高154億円、経常利益9.1億円の減収増益を予想している。前期発生した私募ファンドに対する発電所売却がないため減収となる。2021年12月期Q3(累計)は売上高114億円、経常利益8.8億円であり、通期予想達成に向けた進捗は順調である。

■財務内容

2020年12月期末時点で資産合計634億円に対し純資産合計63億円、自己資本比率10.0%である。借入金538億円に対し、現預金121億円を有している。

資産合計634億円のうち、現預金121億円、仕掛販売用発電所223億円、販売用発電所165億円、営業投資有価証券40億円など流動資産580億円となっている。

キャッシュ・フロー計算書において、営業活動によるキャッシュ・フロー(営業C/F)は2019年12月期▲126億円、2020年12月期▲67億円。2019年12月期、2020年12月期のいずれもたな卸し資産の増加▲78億円などにより、営業C/Fは大幅なマイナスとなった。

一方で財務活動によるキャッシュ・フローは、2019年12月期202億円、2020年12月期80億円であり、営業C/Fのマイナス分をカバーしている、

■資金使途

IPOにより国内53億円及び海外(未定)の調達を予定している。調達資金は太陽光発電所に対する開発資金(1案件21億円)に充当され、残額は新規の太陽光発電所取得資金に充当される。

■株主構成

筆頭株主の株式会社H&Tコーポレーションは眞邉社長が代表取締役を務める企業であり、株式の38%を保有している。眞邉社長は個人でも株式の4.0%(うち0.9%は潜在株式)を保有しており、眞邉社長の関係先で株式の約4割が保有されている。

第2位株主は資本業務提携先の東急不動産株式会社(株式シェア15%)である。またENEOS株式会社(同7.8%)、関西電力株式会社(同7.8%)の資本業務提携先も株式を保有する。

JAICソーラー投資事業有限責任組合(同1.8%)他、VCは合計2名義で株式を保有しているがVC比率は2.7%に留まる。

またJA三井リース株式会社(同0.9%)、株式会社あおぞら銀行(同0.9%)、株式会社東北銀行(同0.4%)、株式会社福岡銀行(同0.4%)といった金融機関も株主参入している。

■まとめ

太陽光発電所を中心とする再生可能エネルギー発電所の開発及び運営を手がける企業のIPO案件である。

自社のみならず資本業務提携先の東急不動産株式会社、ENEOS株式会社、関西電力株式会社とも協力し発電所の開発を行っている。今後の開発予定先も確保されており、IPOによる調達資金を活用して順次開発が進められる。

これまで開発事業(フロー)中心の売上であったが、2019年12月期から発電・運営事業(ストック)の比率が上昇しており、安定的な収益モデルに転換しつつある。

再生可能エネルギーの成長は期待できるが、地域によっては太陽光発電所に対する反対運動も発生している。IPOによる調達資金を活用して計画通りに発電所の開発が進み成長を続けることができるのか、という点が今後の注目ポイントになると考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、再生可能エネルギー発電所の開発・運営事業を展開している。また、上場インフラファンドの日本再生可能エネルギーインフラ投資法人のメーンスポンサーでもある。

上場市場は東証マザーズ。株価のバリュエーションは、公開価格時価総額が511億円、2021年12月期の業績予想ベースのPER101倍となっている。上場当日の株価動向は、資金吸収額が100億円近く、同日6社がIPOとなることから、相場の地合い次第では初値が公開価格割れもありうるが、ギリギリ公開価格を上回ればよいと考えておくべきあろう。

セカンダリー市場においては、天変地異が起こらない限り、現在、太陽光発電所を13カ所で開発中であることから、来期も増収増益の業績となることはほぼ間違いないと考えられる。リスク要因としては、中長期的にFIT制度が政策変更にならないとは言えず、電力の価格が自由化されていく中で、需給によって売上変動となることから業績がブレることも念頭に置いておくべきだろう。

当社の経営指標として、会計的な利益よりも、投資が大きいので、減価償却費を考慮したEBITDAのほうを見ておくべきで、EBITDAが年々増えていれば、会社経営は安定しているといえる。