(画像=編集部作成)

【目次】

①️ハイブリッドテクノロジーズIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- 株式会社ハイブリッドテクノロジーズ

- コード

- 4260

- 市場

- マザーズ

- 業種

- 情報・通信業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 チャンバンミン / 1986年生

- 会社住所

- 東京都中央区新川2-22-1 いちご新川ビル5F

- 設立年

- 2016年

- 社員数

- 59人(2021年10月31日現在)

- 事業内容

- 日本とベトナムを融合させ、ビジネスとテクノロジーの側面から顧客のデジタルトランスフォーメーションを推進するためのソフトウェア開発を軸とする「ハイブリッド型サービス」

- URL

- https://hybrid-technologies.co.jp/

- 資本金

- 247,193,000円 (2021年11月18日現在)

- 上場時発行済み株数

- 10,758,148株

- 公開株数

- 2,668,700株

- 連結会社

- 2社

- スケジュール

- 仮条件決定:2021/12/03→460~500円に決定

- ブックビルディング期間:2021/12/07 - 12/13

- 公開価格決定:2021/12/14→500円に決定

- 申込期間:2021/12/15 - 12/20

- 上場日:2021/12/23→初値730円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:みずほ証券

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 引受証券:東海東京証券

- 引受証券:岩井コスモ証券

- 引受証券:水戸証券

- 引受証券:極東証券

- 引受証券:松井証券

(松井証券の詳細記事はこちら)

- 大株主

- Soltec Investments Pte. Ltd. 42.66%

- (株)エアトリ 33.61%

- チャン バン ミン 9.02%

- Evolable Asia Co., Ltd. 3.78%

- 平川和真 2.53%

- 窪田陽介 1.82%

- 陳忠誠 1.05%

- Phan Van Trung 0.69%

- Nguyen Huu Binh 0.69%

- NiceGuys Vision(株) 0.61%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2018/09 単体実績

231,191 21,822 17,802 36,274 - 2019/09 連結実績

1,520,009 97,366 89,323 -25,383 - 2020/09 連結実績

1,735,437 63,598 44,126 108,068 - 2021/06 第3四半期連結実績

1,194,834 84,058 62,301 547,607 - ロックアップ情報

- 陳忠誠、チャン バン ミン、Soltec Investments Pte. Ltd.、株式会社エアトリ、平川和真、窪田陽介、NiceGuys Vision株式会社は、上場後180日目の2022年6月20日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×仮条件上限)

- 13億3435万0000円(2,668,700株×500円)

- 潜在株数(ストックオプション)

- 1,109,200株

- ビジネスモデル解説(執筆=株価プレス管理人)

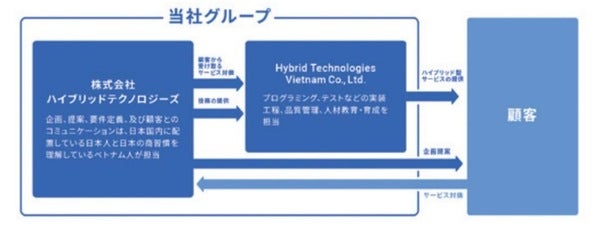

- 株式会社ハイブリッドテクノロジーズ<4260>は顧客のシステム設計の上流工程から下流工程の一連のサービスをベトナム子会社と連携して提供するハイブリッド型サービスの開発会社である。株式会社エアトリ<6191>の持分法適応会社となっている。

■事業内容詳細

同社は日本とベトナムを融合し「開発力」「リソース力」「一気通貫体制」「品質管理体制」を柱に、顧客のシステム設計の上流工程から下流工程の一連のサービスを提供するハイブリッド型サービスで顧客のプロダクト開発を行う。

顧客の開発要件に適した開発リソースを専属チームとして提供し、顧客のプロダクト開発を顧客の市場ニーズと予算に合わせて流動的に進めるストックサービスと、顧客プロジェクトの明確な要件のもとで事前に決められた予算と期間で受注する請負契約形態のフローサービスの2つのサービス形態がある。尚、ストックサービスの売上比率は2020年9月期94%、2021年9月期89%である。

顧客へのサービス提供主体はベトナム子会社だが、日本国内で顧客と直接かかわる業務(企画、提案、要件定義、顧客とのコミュニケーション及び代金回収等)は、親会社である同社が行っている。

■同社の特徴

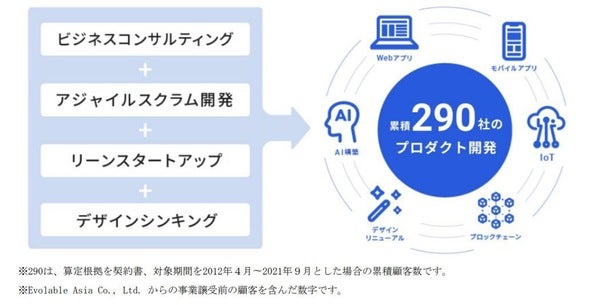

同社の特徴は下記4点があげられる。

・開発力

・リソース力

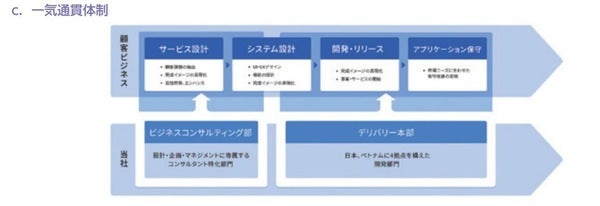

・一気通貫体制

・品質管理体制

開発力について、同社は創業時から、最新のフレームワークを活用しており、累計290社のプロダクト開発の知見を持つ。

リソース力については、日本国内においてベトナムから日本への留学ネットワークや、日本文化やビジネスに深い理解を持つ日本での就業経験のあるベトナム人PM、SEや日本人PMの社内推薦・紹介経由での採用を促進している。またベトナムでの同社の認知度は高く、現地のITエンジニア専門求人サイト「ITviec」において同社ベトナム子会社が2019年と2020年に日系企業で最高位(給与・教育・マネジメント・企業文化・オフィス環境等の観点で選定)に選出された。

一気通貫体制については、顧客と近い距離でプロジェクト全体の推進とビジネス機能要件を担う日本拠点のPM、SEと、設計・開発を担うベトナム拠点のPM、SEのそれぞれに日本人、ベトナム人の両方の人員をプロジェクトに参画させている。これにより顧客要件の分析から開発工程までのコミュニケーションロスや齟齬を抑制し、開発スピードの加速を図っている。

品質管理体制については、同社はベトナム拠点において開発を担うチームとは独立して各プロジェクトの品質管理に特化した部門を持つ。同部門により世界標準規格に則った品質管理手法で開発の生産性と品質向上に寄与している。

■業績推移

2019年9月期 売上収益15億円、営業利益1.1億円、当期利益0.9億円

2020年9月期 売上収益17億円、営業利益1.0億円、当期利益0.4億円

2021年9月期 売上収益17億円、営業利益1.1億円、当期利益0.8億円

2022年9月期(予想) 売上収益22億円、営業利益2.0億円、当期利益1.7億円

※同社は国際会計基準(IFRS)を採用、当期利益=親会社の所有者に帰属する当期利益

2021年9月期まで売上収益15~17億円、営業利益1億円前後の業績で推移している。

2022年9月期は売上収益22億円、営業利益2.0億円の増収増益を予想する。ストックサービスの案件数及びサービス単価増加が増収増益の背景である。

尚、2020年9月期決算が公開申請決算期であり、期越え決算でのIPOである。

■財務内容

2020年9月期末時点で資産合計15億円に対し資本合計1.1億円、自己資本比率7.3%である。借入金0.4億円に対し現預金4.9億円を有している。

キャッシュ・フロー計算書において、営業活動によるキャッシュ・フロー(営業C/F)が2019年9月期2.3億円、2020年9月期2.4億円計上されている。減価償却費及び償却費が2019年9月期1.0億円、2020年9月期1.5億円計上されており、営業C/Fを押し上げた。

■資金使途

IPOにより12億円の資金調達を行い、下記使途が予定されている。

・人材の増強に係る人件費 11億円

・人材を安定的かつ機動的に確保するための採用費 0.6億円

・社会的信用度・知名度の向上・顧客基盤拡大のためのマーケティング投資 0.5億円

調達資金の殆どは開発工程の上流を担うコンサルティング人材、プロジェクトマネージャー人材、最先端技術に対する高度な知見を有する人材の獲得及び育成を目的とする人件費に充当される。

■株主構成

シンガポールの投資会社であるSoltec Investments Pte. Ltd.が筆頭株主であり株式の43%を保有する。

第2位株主は株式会社エアトリであり株式の34%を保有する。またその他グループ会社の保有株式と合わせてエアトリグループで40%の株式を保有しており、同社は株式会社エアトリの持分法適応会社である。

チャン・バン・ミン社長が第3位株主(株式シェア9.0%、うち3.7%は潜在株式)となっている。

■まとめ

顧客のシステム設計の上流工程から下流工程の一連のサービスをベトナム子会社と連携して提供するハイブリッド型サービスの開発会社のIPO案件である。株式会社エアトリ<6191>の持分法適応会社となっている。

クラウド化やDX化を背景にシステム開発ニーズが増加する中で、同社は日本とベトナムのハイブリッド開発サービスで事業を拡大している。国内では開発人員の確保に限界がある中で、ベトナムにおける知名度を生かし開発人員の確保を進めている。

IPOによる調達資金を活用して、更なる体制強化がなされる見込みである。どのようなスピード感でどの程度までの事業拡大がなされるのか、という点が今後の注目ポイントになると考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、ベトナム拠点のIT(情報技術)オフショア開発会社で、日本とベトナムを融合させ、ビジネスとテクノロジーの側面から顧客のデジタルトランスフォーメーションを推進するためのソフトウェア開発を軸とする「ハイブリッド型サービス」を提供している。

上場市場は東証マザーズ。 株価のバリュエーションは、公開価格時価総額が54億円、2022年9月期の業績予想ベースのPER 32.2倍となっている。上場当日の株価動向は、資金吸収額が14億円と少ないことから、需給はタイトになり、初値だけは高くなる可能性があるが、同日5社のIPOとなることから、初値が付いた後は売り優勢となるので、公募・売出しを買った投資家は初値近辺での売却を勧めたい。

セカンダリー市場においては、上場している小規模のシステム開発会社のPERはあまり高くないことから、PERの水準で言えば、公開価格レベルが関の山ではないだろうか。決算期が9月ということで、すでに開示されている2022年9月期の業績予想は株価に織り込まれているので、その次の会計年度の業績予想が開示されるまでは株価は大きな動きとはなりにくそうだ。