(画像=編集部作成)

【目次】

①️ビーウィズIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- ビーウィズ株式会社

- コード

- 9216

- 市場

- 市場第一部

- 業種

- サービス業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 森本宏一 / 1965年生

- 会社住所

- 東京都新宿区西新宿三丁目7番1号

- 設立年

- 2000年

- 社員数

- 621人(2021年11月30日現在)

- 事業内容

- 自社開発のクラウド型PBX「Omnia LINK」等のデジタル技術を活用したコンタクトセンター・BPOサービスの提供、および各種AI・DXソリューションの開発・販売

- URL

- https://www.bewith.net/

- 資本金

- 100,000,000円 (2022年1月21日現在)

- 上場時発行済み株数

- 13,700,000株

- 公開株数

- 5,300,000株

- 連結会社

- 1社

- スケジュール

- 仮条件決定:2022/02/09→1,400~1,700円に決定

- ブックビルディング期間:2022/02/14 - 02/18

- 公開価格決定:2022/02/21→1,400円に決定

- 申込期間:2022/02/22 - 02/28

- 上場日:2022/03/02→初値1,320円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:みずほ証券

- 引受証券:大和証券

- 引受証券:野村證券

- 引受証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:

楽天証券 (楽天証券の詳細記事はこちら)

- 大株主

- (株)パソナグループ 92.15%

- 森本宏一 1.44%

- 飯島健二 1.15%

- 田部井健一 0.18%

- 野田いづみ 0.18%

- 伊東雅彦 0.18%

- 北島洋美 0.18%

- 香川敏雄 0.18%

- 酒井匡 0.18%

- 竹川信之 八木哲 杉村元 0.18%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2019/05 単体実績

22,096,339 1,126,776 690,991 2,429,897 - 2020/05 連結実績

24,900,793 1,449,236 928,008 3,025,965 - 2021/05 連結実績

28,845,675 2,167,283 1,655,401 4,214,084 - 2021/11 第2四半期連結実績

15,790,038 1,298,631 848,946 4,493,429 - ロックアップ情報

- 株式会社パソナグループは上場後360日目の2023年2月24日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×公開価格)

- 74億2000万円(5,300,000株×1,400円)

- 潜在株数(ストックオプション)

- 1,090,000株

- ビジネスモデル解説(執筆=株価プレス管理人)

- ビーウィズ株式会社<9216>は自社開発のクラウド型PBX Omnia LINK(オムニアリンク)等のコンタクトセンター・BPOサービスの提供などを行っている。

株式会社パソナグループ<2168>の子会社上場である。

■沿革

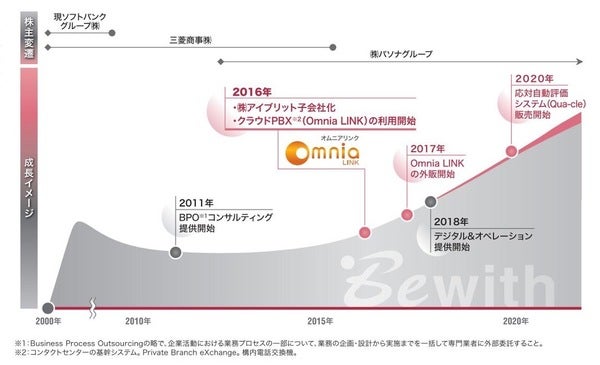

同社は2000年5月にコンタクトセンター・BPO事業者として三菱商事株式会社と現ソフトバンクグループ株式会社の合弁事業会社として設立された。

2006年12月に三菱商事株式会社が同社を100%子会社化したが、2012年5月に株式会社パソナグループの出資が行われ両者の合弁事業会社となった。そして2015年12月に株式会社パソナグループが同社の全株式を取得して完全子会社化が行われ現在に至っている。

■事業内容詳細

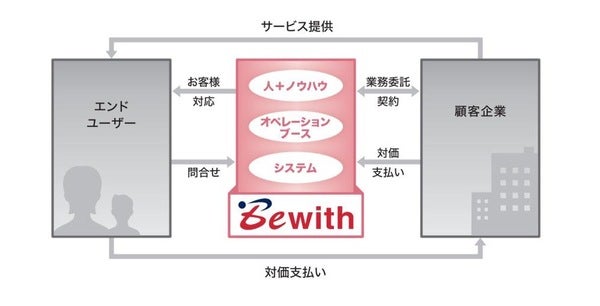

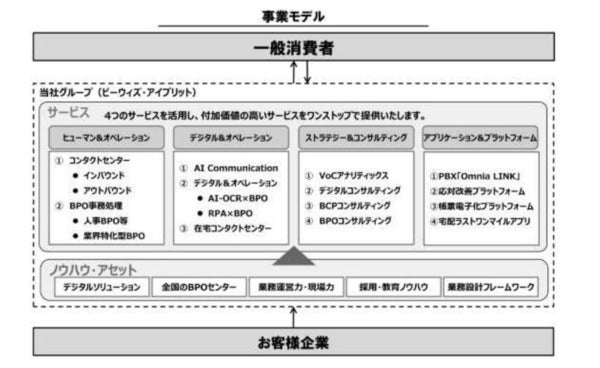

同社は自社開発のクラウド型PBX Omnia LINK(オムニアリンク)等のコンタクトセンター・BPOサービスの提供などを行う。具体的には顧客企業と業務委託契約を締結し、企業に代わってコンタクトセンターや受託業務を遂行する。その対価として人材の配置費用、オペレーションブース費用、システム利用料を受領する。

同社はクラウド型PBX(Private Branch eXchange:企業で複数の電話機を連動させて利用する際に施設内に設置される電話交換機)であるOmnia LINKを自社開発した。Omnia LINKは基本的な電話の受発信機能を備えながら、通話音声のリアルタイムテキスト化やAIによる自然言語処理を用いたFAQレコメンデーション等、付加価値の高い機能を提供する。自社の受託業務でOmnia LINKを利用するだけでなく、Omnia LINKそのものをクラウドサービスとして外部企業へ販売する戦略も採用している。

Omnia LINKはクラウド型のため最短数日程度で導入可能。またコロナ禍においてコンタクトセンターの在宅化にスムーズに移行することができ、2021年8月には在宅オペレーターが1,000人に到達した。

なお、2021年5月期時点での主力取引先は東京電力エナジーパートナー株式会社であり、2020年5月期の売上割合25%(売上高61億円)、2021年5月期同18%(同53億円)、2022年5月期Q2(累計)同17%(同26億円)で推移している。

■今後について

既存のOmnia LINKのターゲット市場に加え、コンタクトセンターのアウトソース企業や自社運営企業を対象とすることで顕在市場1.3兆円、潜在市場も含め2.6兆円までの市場規模を見込むことができる。

顕在及び潜在市場のいずれもまだ深掘り可能な状態であり、既存のコンタクトセンター・BPOでの新規獲得及び既存顧客の受託範囲の拡大に加えて、Omnia LINK(オプション含む)の外販の拡大により事業拡大を図る計画である。

■業績推移

2019年5月期 売上高221億円、経常利益11億円、当期純利益6.9億円

2020年5月期 売上高249億円、経常利益14億円、当期純利益9.3億円

2021年5月期 売上高288億円、経常利益22億円、当期純利益17億円

2022年5月期(予想) 売上高325億円、経常利益25億円、当期純利益17億円

※2020年5月期より連結決算

毎期増収増益を続けており、2021年5月期に経常利益20億円を突破した。

2022年5月期は売上高325億円、経常利益25億円の増収増益予想である。ただし当期純利益は横ばいの予想となっている。2022年5月期Q2(累計)は売上高158億円、経常利益13億円であり、通期予想の達成に向け順調に進捗している。

■財務内容

2021年5月期末時点で資産合計85億円に対し、純資産合計42億円、自己資本比率50%である。借入金なく現預金26億円を有しており、財務内容に対し特段の懸念事項はない。

資産合計85億円のうち、現預金26億円や売掛金34億円などの流動資産合計63億円であり、資産の7割以上が流動資産により構成されている。

■資金使途

IPOにより13億円の資金調達が行われ下記使途を予定している。

・コンタクトセンターインフラ投資計画(新拠点の開設及び増床、設備資金等) 3.9億円

・AI・DXソリューションの開発 4.5億円

・ソフトウェアの開発費用 2.3億円

・専門人材の採用、人件費及び組織の研修受講等の教育費用 2.2億円

調達資金はコンタクトセンターインフラ投資などの設備投資や運転資金などに幅広く投じられる。

また公募900,000株に対し売出4,400,000株であり売出株の多いIPOである。売出は株式会社パソナグループの保有株のみで行われる。

■株主構成

株式会社パソナグループが株式の92%を保有する筆頭株主である。森本社長は株式の1.4%を所有するが全て潜在株式である。顕在株ベースでは株式会社パソナグループが株式の100%を保有している。

■まとめ

自社開発のクラウド型PBX Omnia LINK等のコンタクトセンター・BPOサービスの提供などを行う企業のIPO案件である。株式会社パソナグループ<2168>の子会社上場となっている。

自社開発のクラウド型PBX Omnia LINKを活用して顧客企業と業務委託契約を締結し、企業に代わってコンタクトセンターや受託業務を遂行している。2021年5月期で売上高288億円の事業規模でありコンタクトセンター・BPOサービスでの事業は確立されている。更にコロナ禍におけるコンタクトセンターの在宅化ニーズに同社サービスは合致しており、業績は拡大中である。

IPO後もコンタクトセンターの在宅化ニーズなどを捉え継続的な成長を続けることができるのか、という点が今後の注目ポイントになると考えられる - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、自社開発のクラウド型PBX「Omnia LINK」等のデジタル技術を活用したコンタクトセンター・BPOサービスの提供、および各種AI・DXソリューションの開発・販売事業を展開している。上場市場は東証1部。

株価のバリュエーションは、公開価格時価総額が233億円、2022年5月期の業績予想ベースのPER 13.9倍となっている。上場当日の株価動向は、資金吸収額が100億円を超すことから、相場の地合いが悪いと、公募・売出し玉を買った投資家の投げ売りが先行して値を崩す展開が予想されるが、市場が落ち着いていれば、東証1部銘柄なので、下値は機関投資家の買いで支えられると推測する。

気になる点は、目論見書にある想定株価が1,920円となっているのに、仮条件が1,400円~1,700円となっており、機関投資家の評価がやや低かったようだ。また、仮条件の上限で公開価格が決まっても、時価総額が250億円に満たず、東証1部の上場基準を満たすことができないので、もし、上場後の株価が公開価格を維持できないと4月以降はプライム基準も満たせず機関投資家の買いが入りにくくなるため株価に不安が残る。

セカンダリー市場においては、事業そのものは緩やかな成長を持続できると考えられるので、上場後に売り込まれるような事態があれば、そこは買い場となるかもしれない。