(画像=編集部作成)

【目次】

①️ボードルアIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- 株式会社ボードルア

- コード

- 4413

- 市場

- マザーズ

- 業種

- 情報・通信業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 冨永重寛 / 1981年生

- 会社住所

- 東京都港区赤坂九丁目7番1号

- 設立年

- 2007年

- 社員数

- 639人(2021年9月30日現在)

- 事業内容

- ITインフラストラクチャにおけるクラウド導入支援、5G/IoT対応ネットワークインテグレーション及びセキュリティ構築運用等

- URL

- https://www.baudroie.jp/

- 資本金

- 50,000,000円 (2021年10月27日現在)

- 上場時発行済み株数

- 7,790,000株

- 公開株数

- 1,400,200株

- 連結会社

- なし

- スケジュール

- 仮条件決定:2021/11/11→1,850~2,000円に決定

- ブックビルディング期間:2021/11/12 - 11/18

- 公開価格決定:2021/11/19→2,000円に決定

- 申込期間:2021/11/22 - 11/26

- 上場日:2021/11/30→初値2,750円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:みずほ証券

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:野村證券

- 引受証券:いちよし証券

- 引受証券:松井証券

(松井証券の詳細記事はこちら)

- 引受証券:

楽天証券 (楽天証券の詳細記事はこちら)

- 大株主

- 冨永重寛 59.17%

- 藤井和也 22.86%

- 程島義明 5.92%

- 小林剛士 5.39%

- 三幣尚史 1.35%

- 森谷岳史 1.08%

- 汐留パートナーズ 0.34%

- 森元嗣 0.34%

- 松澤一応 0.27%

- 藤ヶ崎剛 (株)エクソンホールディングス 0.27%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2019/02 単体実績

2,261,561 237,982 162,557 577,424 - 2020/02 単体実績

2,648,008 395,841 278,824 861,666 - 2021/02 単体実績

3,084,973 542,494 415,711 1,277,378 - 2021/08 第2四半期単体実績

1,859,892 258,792 199,782 1,477,161 - ロックアップ情報

- 指定された株主は上場後180日目の2022年5月28日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×公開価格)

- 28億40万0000円(1,400,200株×2,000円)

- 潜在株数(ストックオプション)

- 222,400株

- ビジネスモデル解説(執筆=株価プレス管理人)

- 株式会社ボードルア<4413>はITインフラストラクチャにおけるコンサルティングから保守運用までのITインフラ領域に特化したシステム開発会社である。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)■事業内容詳細

同社が提供するサービスは、ネットワーク、サーバーのIT技術であり、システムの中でもインフラストラクチャ分野に特化したプロフェッショナル集団として関連技術の開発に注力している。

同社はITインフラストラクチャにおいて、基本的な設計・構築はもちろん、より専門性が高く市場の中でも成長が著しいSDNセキュリティ(※1)、ワイヤレス接続、ロードバランサー(※2)、クラウド、仮想基盤なども得意としている。

※1・SDN(Software-Defined Networking):ソフトウェアによって仮想的なネットワーク環境を作る技術。ネットワークをソフトウェアで集中制御することで、ネットワーク構成や設定などを柔軟に動的に変更することができる技術を指す。

※2・ロードバランサー:サーバーにかかる負荷を、平等に振り分けるための装置またはその仕組みを指す。これによりWebサイトへのアクセス集中やサーバー故障などの場合でも、利用者に安定したサービスを提供できる。

(画像=新株式発行並びに株式売出届出目論見書)

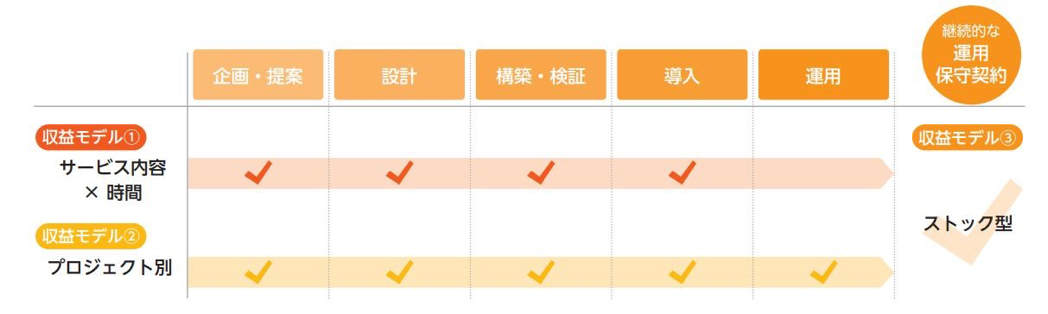

(画像=新株式発行並びに株式売出届出目論見書)■収益モデルについて

同社の収益モデルは下記3種類がある。

① サービス内容に基づく時間別売上

② プロジェクト別売上

③ ストック型売上

同社は上流工程をサービス内容×時間別・プロジェクト別で受注し、ストックビジネスへとつなげている。システムの保守運用維持費用として月額報酬を受領しており、安定的な収益基盤である。2021年2月期はストック型売上が全体売上の56%であり、売上の半数以上がストック型売上となっている。

2021年2月期時点での主要取引先は売上高6.2億円(割合20%)のソフトバンク株式会社である。ソフトバンク株式会社に対する売上割合は2020年2月期20%、2022年2月期Q2(累計)19%で推移しており、年間売上約2割を計上する安定的な取引先となっている。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)■成長戦略

同社は下記3種の戦略で今後の成長を計画している。

① 先端技術分野への注力 従来型ITインフラのみならず。先端技術分野に重点を置き、積極受注を行う。

② エンタープライズ顧客の拡大と深耕 2021年2月期時点で15社のエンタープライズ顧客(日経225、日経400,日経500のいずれかの採用企業または売上500億円以上の企業)を拡大するのみならず、既存顧客を深耕することでも売上の拡大を目指す。

③ 高度専門人材育成を通じた競争力強化 高度専門人材の育成により、競争力のあるサービスを一段と提供する。

■業績推移

2019年2月期 売上高23億円、経常利益2.4億円、当期純利益1.6億円

2020年2月期 売上高26億円、経常利益4.0億円、当期純利益2.8億円

2021年2月期 売上高31億円、経常利益5.4億円、当期純利益4.2億円

2022年2月期(予想) 売上高39億円、経常利益6.4億円、当期純利益4.8億円

着実な増収増益を続けており、2021年2月期には売上高30億円、経常利益5億円の大台を突破した。

2022年2月期は売上高39億円、経常利益6.4億円の増収増益予想となっている。2022年2月期Q2(累計)は売上高19億円、経常利益2.6億円であり通期予想の達成に向けた進捗は順調である。

■財務内容

2021年2月期末時点で資産合計24億円に対し純資産合計13億円、自己資本比率53%である。借入金5.2億円に対し現預金16億円を有しており、財務内容に対し特段の懸念事項はない。

資産合計24億円のうち、現預金16億円、売掛金3.6億円などで流動資産合計21億円であり、資産の大半が流動資産により構成されている。

■資金使途

IPOにより10億円の資金調達を行い、下記使途が予定されている。

・人材確保に係る人材紹介会社への手数料支払い等の採用費 3.1億円

・採用した社員の教育費 1.3億円

・採用した社員の研修期間(3カ月)における給与等の人件費 3.2億円

調達資金は事業成長に向けての新規人材採用関連費用に殆どが投じられる。

尚、公募590,000株、売出810,200株であり、公募より売出が多いIPOである。売出は冨永社長の保有株(513,090株)を中心に行われる。

■株主構成

筆頭株主は冨永社長であり株式シェア59%である。第2位株主は藤井経営管理本部長(代表取締役)であり、株式シェア23%。代表取締役2名で株式の80%以上が保有されており安定的な株主構成である。

個人中心の株主構成であり、VCや金融機関の株主参入はない。

■まとめ

ITインフラストラクチャにおけるコンサルティングから保守運用まで、ITインフラ領域に特化したシステム開発会社のIPO案件である。システムの中でもインフラストラクチャ分野に特化したプロフェッショナル集団として事業を展開する。情報システムは開発の後の保守運用も不可欠であるため、同社が保守運用を行うことで安定的な収益基盤を築いている。また2021年2月期は売上高31億円、経常利益5.4億円であり、高い利益率を誇る。

システムのクラウド化など企業のITインフラ投資が活発化する中で同社業績も着実に伸びている。IPOを期に調達する資金を活用するなどして成長を加速させることができるのか、という点が今後の注目ポイントと考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、ITインフラストラクチャにおけるクラウド導入支援、5G/IoT対応ネットワークインテグレーション及びセキュリティ構築運用等の事業を展開している。上場市場は東証マザーズ。株価のバリュエーションは、公開価格時価総額が156億円、2022年2月期の業績予想ベースのPERが32.52倍となっている。

上場当日の株価動向は、資金吸収額が32億円とマザーズ銘柄としてやや大きいが、VC保有もなく、株主には180日のロックアップがあるので、需給が大きく崩れる可能性は低く、初値は前場の遅い時間帯に付くと予想する。セカンダリーマーケットにおいては、上場当日以降は、調整局面を迎えることは間違いなく、12月はIPOが多いので、下値模索となる可能性が高い。

株価が動くタイミングとしては、2022年2月期の第3Qが1月中旬に開示となるため、業績予想に対する進捗率が高ければ、通期の業績予想の上振れ期待が出て買われる可能性が出て来る。

ビジネスモデル的には、ストック型の売上比率が56%あるため、非常に手堅いビジネスとなっているが、大口のエンタープライズ顧客数の伸びが、当社の成長のドライバーになるため、この顧客数をひとつのKPIとしてフォローしていきたい。