(画像=編集部作成)

【目次】

①️湖北工業IPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- 湖北工業株式会社

- コード

- 6524

- 市場

- 市場第二部

- 業種

- 電気機器

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 石井 太 / 1958年生

- 会社住所

- 滋賀県長浜市高月町高月1623番地

- 設立年

- 1959年

- 社員数

- 160人(2021年10月31日現在)

- 事業内容

- アルミ電解コンデンサ用のリード端子及び光ファイバ通信網用の光部品・デバイスの製造・販売

- URL

- https://www.kohokukogyo.co.jp/

- 資本金

- 350,000,000円 (2021年11月16日現在)

- 上場時発行済み株数

- 9,000,000株

- 公開株数

- 2,600,000株

- 連結会社

- 5社

- スケジュール

- 仮条件決定:2021/12/03→3,840~4,000円に決定

- ブックビルディング期間:2021/12/06 - 12/09

- 公開価格決定:2021/12/10→4,000円に決定

- 申込期間:2021/12/13 - 12/16

- 上場日:2021/12/21→初値5,300円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:野村證券

- 引受証券:三菱UFJモルガン・スタンレー証券

- 引受証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:西村証券

- 引受証券:丸三証券

- 引受証券:あかつき証券

- 大株主

- 石井太 96.12%

- 湖北工業従業員持株会 1.62%

- 北川一清 0.26%

- 国友啓行 0.23%

- 加藤隆司 0.23%

- 荒木治人 0.23%

- 鈴木基司 0.23%

- 髙原誠 0.23%

- 山田大元 0.23%

- 山﨑学 山下真弘 0.23%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2018/12 単体実績

6,046,112 464,882 358,322 3,313,950 - 2019/12 連結実績

9,979,959 1,360,336 524,682 4,297,339 - 2020/12 連結実績

11,176,912 2,357,682 1,562,405 5,766,695 - 2021/09 第3四半期連結実績

10,669,338 3,391,041 2,221,246 8,275,817 - ロックアップ情報

- 指定された株主は上場後90日目の2022年3月20日まで

または、上場後180日目の2022年6月18日までは普通株式の売却ができず(例外あり) - 調達額(公開株数×仮条件上限)

- 104億円(2,600,000株×4,000円)

- 潜在株数(ストックオプション)

- 166,700株

- ビジネスモデル解説(執筆=株価プレス管理人)

- 湖北工業株式会社<6524>はアルミ電解コンデンサ用リード端子の製造販売と、光ファイバ通信網用光部品の製造販売を手がける企業である。本社は滋賀県長浜市に所在する。

■沿革

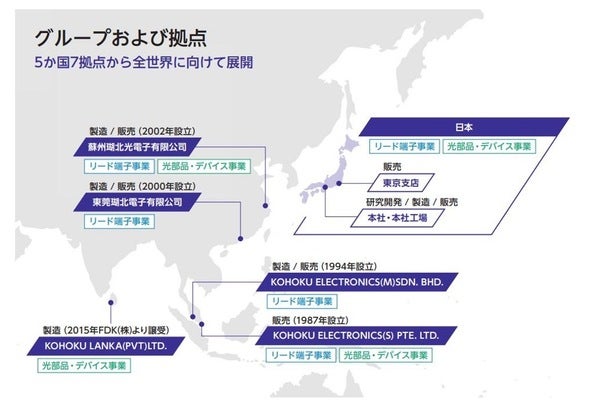

同社は1959年8月にアルミ電解コンデンサの部品であるリード端子の製造を目的として設立された。リード端子の製造販売を続ける一方で、2000年9月に光部品・デバイス事業を開始した。

2015年2月にFDK株式会社<6955:富士通傘下で電池事業を手がける>より光デバイス事業などの譲受が行われ、デバイス事業の強化を行い現在に至っている。

■事業内容詳細

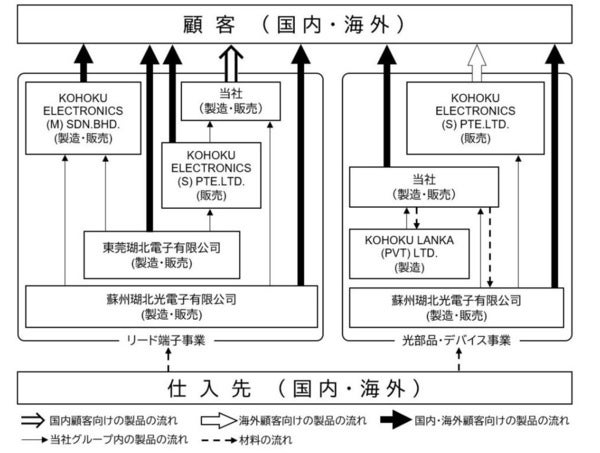

同社は下記2事業を手がけている。

・リード端子事業

・光部品・デバイス事業

●リード端子事業について

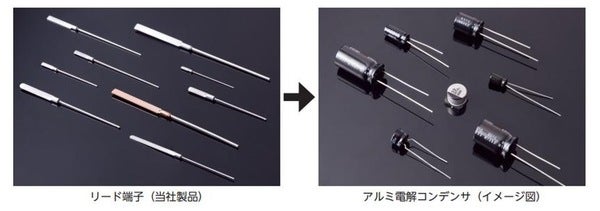

リード端子事業では、生活家電・情報通信機器・自動車等などの電子基板を持つ製品に搭載されるアルミ電解コンデンサの主要構成部品であるリード端子の製造販売を行っている。1959年の設立当初からの祖業である。現在は同社グループ全体で年間400億個余りを生産し、主要アルミコンデンサメーカーへ供給している。

●光部品・デバイス事業について

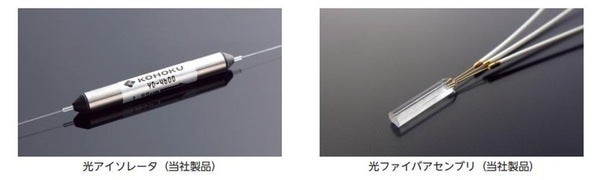

光部品・デバイス事業では、光ファイバ通信の機器や光モジュールに使用される「光部品(FA製品)」及び「光デバイス(YD製品)」を製造販売している。特に高信頼性(水深6,000メートルの海底で25年間故障せずに機能し続けること)が要求される光アイソレータの製造販売を1995年から手掛けている。

移動体通信の大容量化、データセンターの大容量化等による世界的な情報通信のデータ量の増加に伴い、海底ケーブルの投資や敷設が増加している。同社では光アイソレータ等の安定供給のために、国内とスリランカとの拠点間の垂直分業(磁気光学材料づくりと施工組立との分業)による一貫生産の体制を更に強化中である。

また光部品において、高速光ファイバ通信を担う波長可変レーザ(ITLA)や光受信回路(ICR)用途に2008年頃から進出した。同社の精密形状の石英ガラスを用いた光部品(FA製品)が、光モジュールの大手メーカーに採用されている。大手光モジュールメーカーの増産に対応し、中国・蘇州とスリランカとの拠点間の水平分業、国内と海外拠点との垂直分業(精密形状石英ガラスづくりと高精度配列との分業)による製造販売体制を構築している。

■2020年12月期セグメント別損益

2020年12月期 売上高112億円(対前年同期比+12%増)、営業利益26億円(同74%増)

・リード端子事業 売上高55億円(同4.3%増)、セグメント利益2.2億円(前年同期▲0.2億円)

・光部品・デバイス事業 売上高56億円(同21%増)、セグメント利益24億円(同57%増)

リード端子事業と光部品・デバイス事業の売上高は50億円台半ばであり、ほぼ同規模。ただしセグメント利益はリード端子事業2.2億円に対し光部品・デバイス事業24億円であり、光部品・デバイス事業の利益率が非常に高い状態である。

光部品・デバイス事業の利益率の高さが同社全体の利益率の高さに繋がっている。

■業績推移

2018年12月期 売上高60億円、経常利益4.6億円、当期純利益3.6億円

2019年12月期 売上高100億円、経常利益14億円、当期純利益5.2億円

2020年12月期 売上高112億円、経常利益24億円、当期純利益16億円

2021年12月期(予想) 売上高140億円、経常利益38億円、当期純利益27億円

※2019年12月期より連結決算

2020年12月期に売上高100億円を突破した。また2020年12月期時点で売上高経常利益率20%を超える高い利益率である。

増収増益が続いており、2021年12月期も売上高140億円、経常利益38億円の大幅な増収増益予想となっている。2021年12月期Q3(累計)は売上高107億円、経常利益34億円であり、通期予想達成に向けた進捗は順調である。リード端子事業と光部品・デバイス事業のいずれも増収が予想されている。

■財務内容

2020年12月期末時点で資産合計133億円に対し純資産合計58億円、自己資本比率43%である。借入金48億円に対し現預金35億円を保有している。

現預金35億円、受取手形及び売掛金30億円など流動資産合計83億円となっている。また機械装置及び運搬具21億円など有形固定資産40億円である。

キャッシュ・フロー計算書において、営業活動によるキャッシュ・フロー(営業C/F)が2019年12月期16億円、2020年12月期12月期20億円となっている。減価償却費が年間約5億円計上されており営業C/Fを押し上げ。

■資金使途

IPOにより58億円以上の資金調達がなされる予定である(国内58億円+海外調達金額は未定)。調達資金は設備投資資金として19億円、連結子会社4社への投融資(生産能力強化や設備投資資金等)として22億円が充当される。

■株主構成

石井社長が筆頭株主で株式の96%を保有しており、安定的な株主構成である。

事業会社や金融機関などの株主参入はなされていない。

■まとめ

滋賀県長浜市に本社を置く、アルミ電解コンデンサ用リード端子の製造販売と、光ファイバ通信網用光部品の製造販売を手がける企業のIPO案件である。

アルミ電解コンデンサ用リード端子を手がけるリード端子事業が祖業であり、現在も光ファイバ通信網用光部品を手がける光部品・デバイス事業と同等の売上規模である。ただし利益の大半は光部品・デバイス事業から計上されている。光部品・デバイス事業は高い利益率を維持しており、全体でも2020年12月期は売上高112億円、経常利益24億円で、高い利益率となっている。また2021年12月期は売上高140億円、経常利益38億円の増収増益予想である。

メタデータの活用や5Gの導入など今後もデータ通信量の増大にともない、光部品のニーズは高まると予想され同社の継続的な成長が期待できる。高い利益率を維持しながら成長を続けることができるのか、という点が今後の注目ポイントになると考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、アルミ電解コンデンサー用のリード端子および光ファイバー通信網用の光部品・デバイスの製造・販売事業を展開している。

上場市場は東証2部。株価のバリュエーションは、公開価格時価総額 が360億円、2021年12月期の業績予想ベースのPERが 13.5倍となっている。上場当日の株価動向は、資金吸収額が約120億円と大きいこと、同日4社のIPOがあることを考慮すると、初値は前場の相当早い時間帯に付くと考えられる。

セカンダリー市場においては、当社の成長性を考えると、IPOが集中している中で、個人投資家の買いを期待することはできないが、事業内容からすると、機関投資家の需要はかなり強いのではないかと推測する。特に歴史的に強みを持つ光部品・デバイス事業の事業利益率が圧倒的に高く約50%となっていることから、この分野の売上が伸びるとが当社の最終利益に大きく貢献することになる。時価総額が360億円あれば、本体ならば東証1部に直接上場できるはずだが、流動株比率が足りないことが足かせになっている。

来年の4月に東証の市場再編があるが、流動株比率さえ満たせばプライムマーケット上場となり、さらなる機関投資家の買いが期待できるはずだが、果たしてオーナーが株式を放出するかどうかがポイントなりそうだ。上場後の大量保有報告は要チェックとなる。

また、12月決算なので、2月中旬には来期の業績予想が出て来るので、増収増益となる業績予想が出そうな勢いの成長となっており、上場後のラリーのあと調整局面があれば仕込みどころかもしれない。