(画像=編集部作成)

【目次】

①️セカンドサイトアナリティカIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- セカンドサイトアナリティカ株式会社

- コード

- 5028

- 市場

- グロース市場

- 業種

- 情報・通信業

- 売買単位

- 100株

- 代表者名

- 代表取締役社長 髙山 博和 / 1983年生

- 会社住所

- 東京都中央区日本橋本町三丁目2番11号

- 設立年

- 2016年

- 社員数

- 34人(2022年1月31日現在)

- 事業内容

- 機械学習やディープラーニングなどを用いたアナリティクス・コンサルティングサービス及びAIプロダクトの提供

- URL

- https://www.sxi.co.jp/

- 資本金

- 193,185,000円 (2022年2月28日現在)

- 上場時発行済み株数

- 2,562,322株

- 公開株数

- 544,000株

- 連結会社

- なし

- スケジュール

- 仮条件決定:2022/03/16→1,290~1,390円に決定

- ブックビルディング期間:2022/03/17 - 03/24

- 公開価格決定:2022/03/25→1,390円に決定

- 申込期間:2022/03/28 - 03/31

- 上場日:2022/04/04→初値3,190円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:SMBC日興証券

(SMBC日興証券の詳細記事はこちら)

- 引受証券:大和証券

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:

楽天証券 (楽天証券の詳細記事はこちら)

- 引受証券:水戸証券

- 大株主

- (株)新生銀行 17.56%

- 深谷直紀 12.63%

- 髙山博和 12.27%

- 加藤良太郎 11.57%

- エクシオグループ(株) 9.85%

- TIS(株) 9.85%

- (株)ミロク情報サービス 5.80%

- TUSIC投資事業有限責任組合 4.91%

- (株)セブン銀行 2.90%

- TUSキャピタル1号投資事業有限責任組合 2.63%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2019/03 単体実績

266,655 42,549 20,341 160,334 - 2020/03 単体実績

272,415 13,327 7,716 259,795 - 2021/03 単体実績

495,131 46,800 30,996 351,604 - 2021/12 第3四半期単体実績

459,061 29,626 23,658 393,113 - ロックアップ情報

- 指定された株主は上場後90日目の2022年7月2日まで

または、上場後180日目の2022年9月30日までは普通株式の売却ができず(例外あり) - 調達額(公開株数×公開価格)

- 7億5616万円(544,000株×1,390円)

- 潜在株数(ストックオプション)

- ー

- ビジネスモデル解説(執筆=株価プレス管理人)

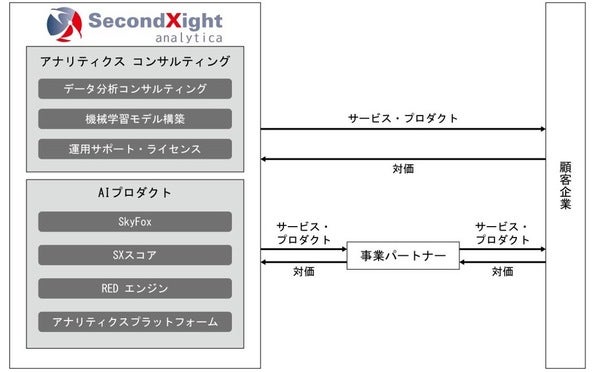

- セカンドサイトアナリティカ株式会社<5028>はアナリティクスコンサルティング事業とAIプロダクト事業の両事業を手掛け、ビジネスコンサルティングとAIベンダーの両者の特徴を持つ企業である。

■事業内容詳細

同社には高山社長以下多数のコンサルティング会社の出身者が所属しており、アナリティクスコンサルティング事業を源泉としている。ただし単なるビジネスコンサルティングのみならずAIベンダーとしての面も有しており、同社は双方の両立を目指している。

同社は下記2事業を展開する。

・アナリティクスコンサルティング事業

・AIプロダクト事業

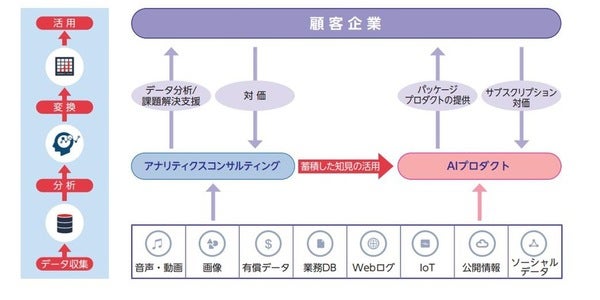

アナリティクスコンサルティング事業とAIプロダクト事業の両事業を手掛けることで、アナリティクス・AI技術の開発とその技術を活用したビジネス価値の創出を追求している。よって同社はワンストップでアナリティクス・AIの開発・導入・活用・運用のサービスを提供できる。

アナリティクスコンサルティング事業では、データに潜む重要なパターンの発見・解釈・分析により、顧客毎に異なる様々な課題の解決を支援している。

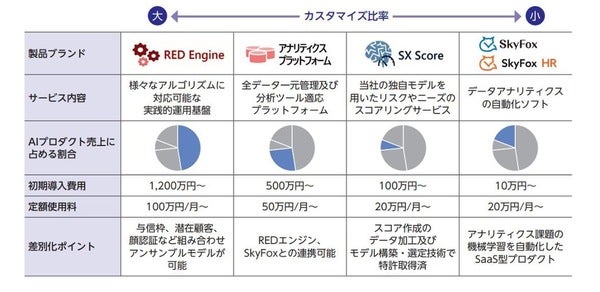

またAIプロダクト事業では、アナリティクスコンサルティング事業で得られたノウハウを基に、顧客のAI活用に伴う課題を汎用製品化し提供している。AIの実践的運用基盤であるREDエンジンを主力製品とし、よりカスタマイズ比率が低い汎用製品の4製品を販売している。いずれも初期導入収入と保守・運用等のサブスクリプション型モデルであり、継続的に収益を積み上げる事業モデルである。

■2021年3月期の各売上比率

2021年3月期 売上高5.0億円

・フロー3.1億円

・ストック1.9億円

2021年3月期のストック売上比率は38%となった。ストック売上とフロー売上の両者の規模が拡大する中で、ストック売上比率は毎期上下している。同社の事業はフロー売上となるアナリティクスコンサルティングがビジネスの基点であるが、知見を集積しAIプロダクトの開発に応用することで、フロー型ビジネスをストック型ビジネスにシフトさせる。

また2021年3月期の主要相手先別売上高は下記である。

・SBペイメントサービス株式会社 販売高1.2億円(割合24%)

・株式会社新生銀行 同0.7億円(同15%)

・株式会社協和エクシオ 同0.7億円(同14%)

2020年3月期以降、SBペイメントサービス株式会社が売上割合2~3割の主力取引先である。また株式会社新生銀行も売上割合15%前後の主力取引先となっている。株式会社協和エクシオは2021年3月期に比率14%の主力取引先となった。

■業績推移

2019年3月期 売上高2.7億円、経常利益0.4億円、当期純利益0.2億円

2020年3月期 売上高2.7億円、経常利益0.1億円、当期純利益0.1億円

2021年3月期 売上高5.0億円、経常利益0.5億円、当期純利益0.3億円

2022年3月期(予想) 売上高7.3億円、経常利益1.4億円、当期純利益1.0億円

毎期増収を続けているが経常利益は2021年3月期時点で0.5億円に留まる。ただし第1期(2017年3月期)から黒字を維持している。

2022年3月期は売上高7.3億円、経常利益1.4億円の増収増益の予想であり、経常利益は1億円を超える見込みとなっている。2022年3月期(Q3累計)は売上高4.6億円、経常利益0.3億円に留まるが、同社は第4四半期に売上が集中する傾向がある。

■財務内容

2021年3月期末時点で資産合計5.0億円に対し純資産合計3.5億円、自己資本比率71%である。借入金0.3億円に対し現預金2.0億円を有しており、財務内容に対し特段の懸念事項はない。

無形固定資産としてソフトウェア1.0億円など1.2億円が計上されている。

■資金使途

IPOにより1.6億円の資金調達を行い、下記使途が予定されている。

・事業拡大のための採用費及び人件費 1.2億円

・データ分析業務拡大のための設備投資資金 0.1億円

・本社移転のための設備投資 0.2億円

調達資金の大半はAIエンジニア及びデータサイエンティスト等を確保するための人件費、採用費、教育費などに充当される。

公募50,000株、売出494,000株であり売出株が多数のIPOである。売出は経営陣及びVC保有株にて行われる。

■株主構成

筆頭株主は主力取引先でもある株式会社新生銀行(株式シェア18%、うち14%が潜在株式)。

経営陣では高山社長(同12%、うち3.0%が潜在株式)、加藤会長(同12%、うち3.2%が瀬在株式)、深谷副社長(同13%、うち3.3%が潜在株式)が2~4位株主となっている。なお、株式の2.5%を保有する株式会社グリフィン・ストラテジック・パートナーズは加藤会長が社長を務める同社の前身企業であり、現在は加藤会長の資産管理会社である。

エクシオグループ株式会社(同9.9%)、SBペイメントサービス株式会社(同1.5%)の取引先に加え、事業会社としてTIS株式会社(同9.9%)、株式会社ミロク情報サービス(同5.8%)なども株主参入している。

VCはTUSIC投資事業有限責任組合(同4.9%)、TUSキャピタル1号投資事業有限責任組合(同2.6%)が株主参入している。VCはIPO後90日、株価1.5倍のロックアップ契約を締結済み。

■まとめ

アナリティクスコンサルティング事業とAIプロダクト事業の両事業を手掛け、ビジネスコンサルティングとAIベンダーの両者の特徴を持つ企業のIPO案件である。

高山社長や加藤会長などのコンサルティング会社出身中心に設立され、コンサルティング事業で培った知見をAIプロダクトに落とし込みを行うなどして事業を展開している。

新生銀行など安定的取引先を複数確保しており、2021年3月期は売上高5.0億円、経常利益0.5億円となった。2022年3月期は売上高7.3億円、経常利益1.4億円の予想であり、本格的な利益計上に踏み出す予想である。

2022年3月期から本格的な利益計上が始まるが、IPO後も継続的な利益成長がなされるのか、という点が今後の注目ポイントになると考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、機械学習やディープラーニングなどを用いたアナリティクス・コンサルティングサービス及び AI プロダクトの提供する事業を展開している。上場市場は市場再編ご初の東証グロース市場上場となる。

株価のバリュエーションは、公開価格時価総額が36億円、2022年3月期の業績予想ベースのPER 34.9倍となっている。上場当日の株価動向は、資金吸収額が9億円弱と小さく、需給面で大崩れすることはないと見るが、相場の地合いしだいで、初値が早々に付くのか、それとも、前場の遅い時間または後場まで持ち越されるかはっきりしないところだ。

セカンダリ市場においては、3月決算なので、GW明けには来期の業績予想も出てくるので、ここ数年の業績の推移からすると、来期も増収増益となる見込みは強く、公開価格近辺の株価は割安感があると言える。

但し、上場当日の終値が、公開価格を下回ると、公開価格が上値抵抗線となって、決算発表で来期の業績予想でかなり良い数字がでないとなると、長期にわたり株価は低迷する可能性もある。また、売上の4割近くが特定の顧客2社に集中していることがややリスクと考えられる。いずれにしても、事業規模が小さいことから、成長性もあるが、組織としてまだまだ脆弱性があると考えておくべきだろう。